Похожие презентации:

Корпоративные финансы (продвинутый уровень)

1.

КОРПОРАТИВНЫЕ ФИНАНСЫ(ПРОДВИНУТЫЙ УРОВЕНЬ)

2.

Классификация стратегий роста(по модели роста)

По модели роста

Внутренний

(органический) рост

Рост доходности

Рост стоимости

(финансовый рост)

Внешний

(неорганический) рост

Слияние

Поглощение

Присоединение

Стратегический

альянс

2

3.

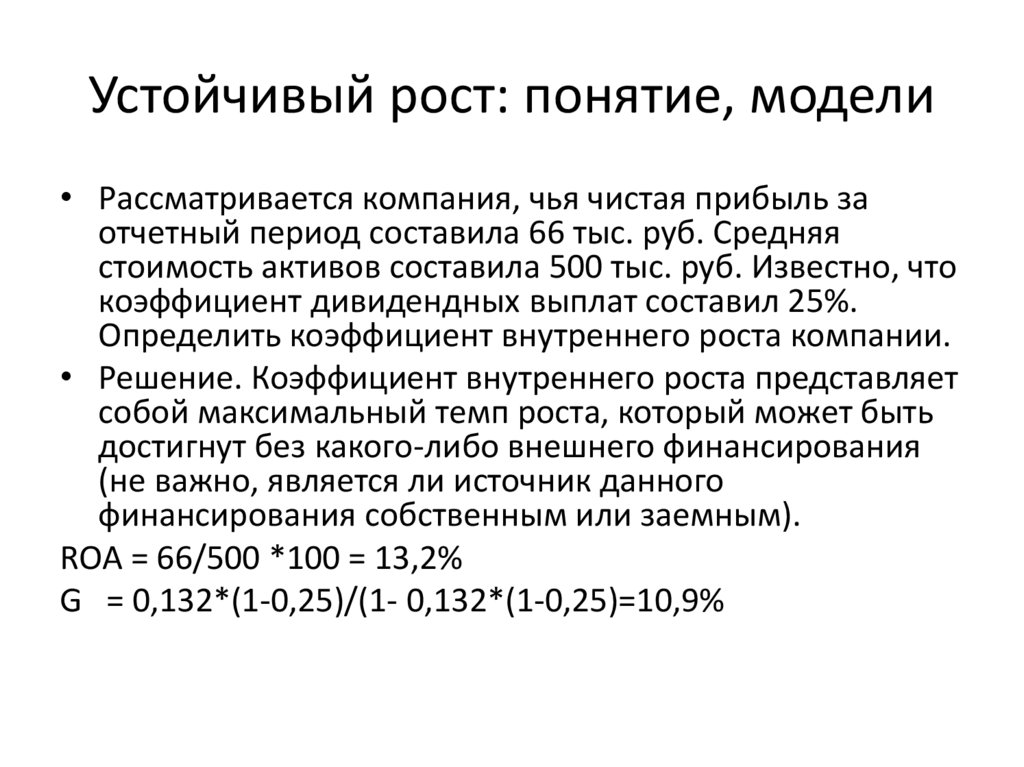

Устойчивый рост: понятие, модели• Рассматривается компания, чья чистая прибыль за

отчетный период составила 66 тыс. руб. Средняя

стоимость активов составила 500 тыс. руб. Известно, что

коэффициент дивидендных выплат составил 25%.

Определить коэффициент внутреннего роста компании.

• Решение. Коэффициент внутреннего роста представляет

собой максимальный темп роста, который может быть

достигнут без какого-либо внешнего финансирования

(не важно, является ли источник данного

финансирования собственным или заемным).

ROA = 66/500 *100 = 13,2%

G = 0,132*(1-0,25)/(1- 0,132*(1-0,25)=10,9%

4.

Устойчивый рост: понятие, моделиРентабельность собственного капитала – 14%,

чистая прибыль – 120 тыс. руб., размер

выплачиваемых из нее дивидендов составляет

70 тыс. руб. Коэффициент внутреннего роста

(модель Хиггинса) составит ...

Выберите один ответ:

1.

2.

3.

4.

5.

16,2%

6,2 %

14,2%

18,2%

12,2%

5.

Реструктуризация (реорганизация)бизнеса –

• имущественная трансформация отдельных

хозяйствующих субъектов, сопровождаемая

преобразованием их организационноправового статуса с целью более эффективного

осуществления хозяйственной деятельности.

• В мировой практике термин «реорганизация

бизнеса» чаще всего отождествляется со

сделками по слиянию и поглощению (Mergers

аnd Acquisitions, M&A).

5

6.

Используя «золотое правило экономики» оценить росткомпании на сбалансированность по следующим данным:

Наименование показателя

Предшествующий год

Текущий год

Объем продаж (тыс. руб.)

200 000

170 000

Совокупные активы (тыс. руб.)

40 000

42 300

Чистая прибыль (тыс. руб.)

18 000

17 000

7.

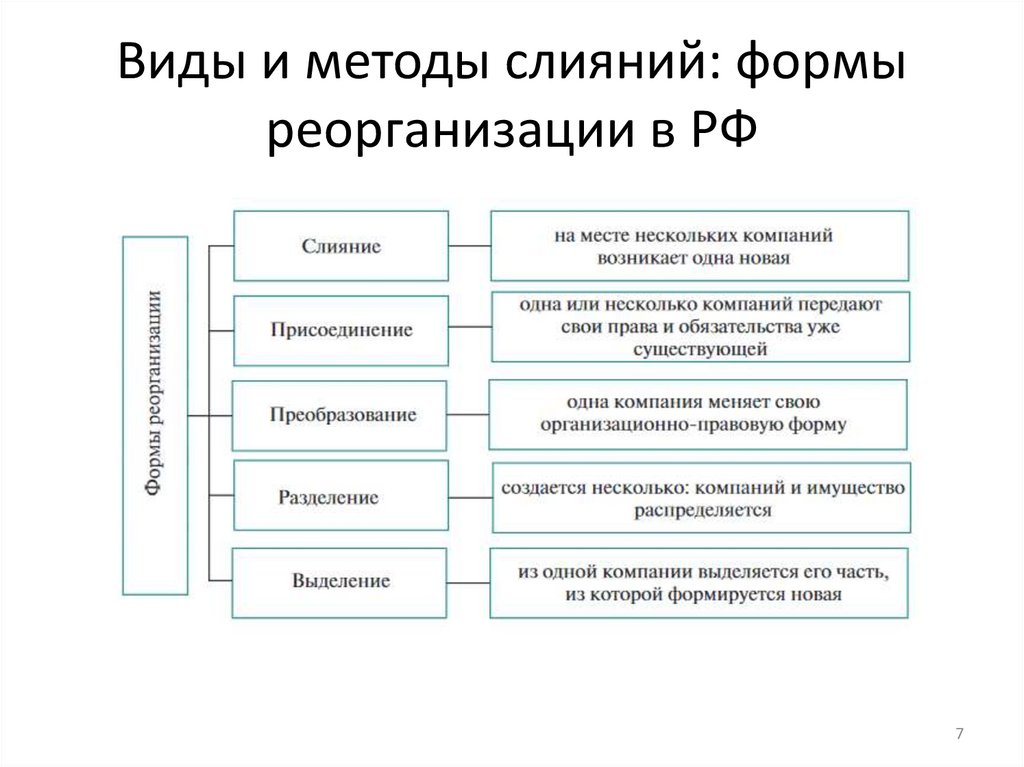

Виды и методы слияний: формыреорганизации в РФ

7

8.

Слияние • сделка по добровольному объединениюбизнесов на взаимовыгодных условиях, в

результате которой объединяются

несколько компаний в одну, что

сопровождается конвертацией акций

сливающихся компаний и сохранением

состава собственников

8

9.

Поглощение• сделка по объединению бизнесов под

влиянием принуждения при ущемлении

интересов одной из сторон, при которой в

результате покупки контрольного пакета

акций происходит переход прав

собственности на компанию, что

сопровождается заменой менеджмента,

изменением финансовой и

производственной политики купленной

компании

9

10.

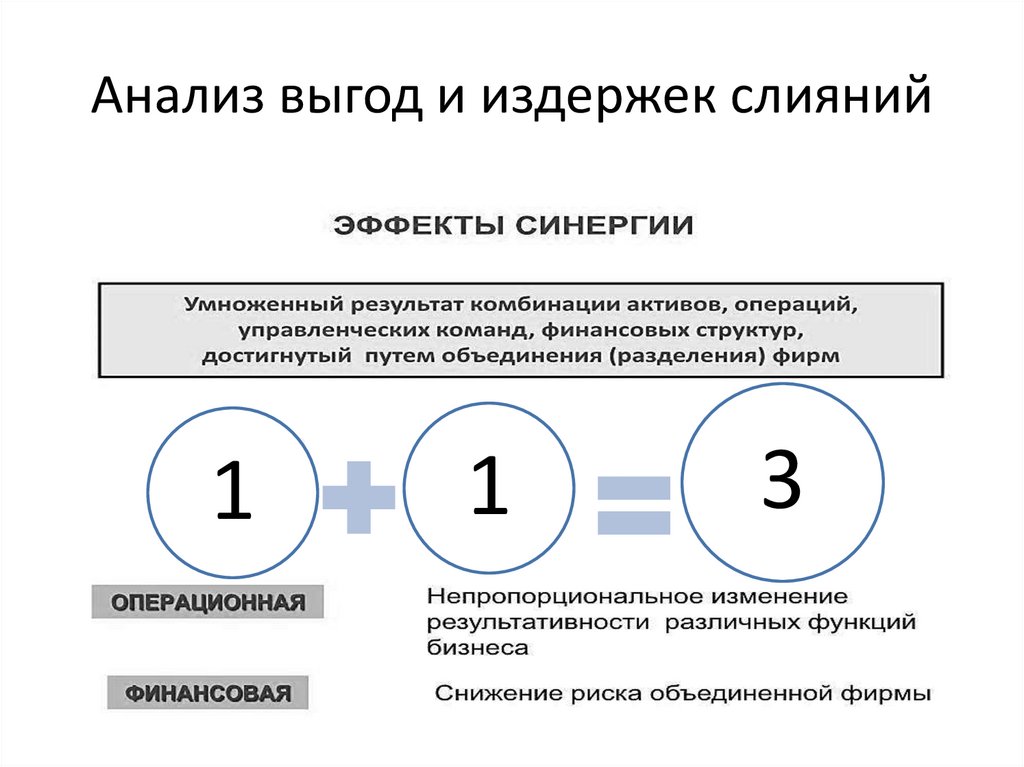

Анализ выгод и издержек слияний1

1

3

11.

12.

13.

14.

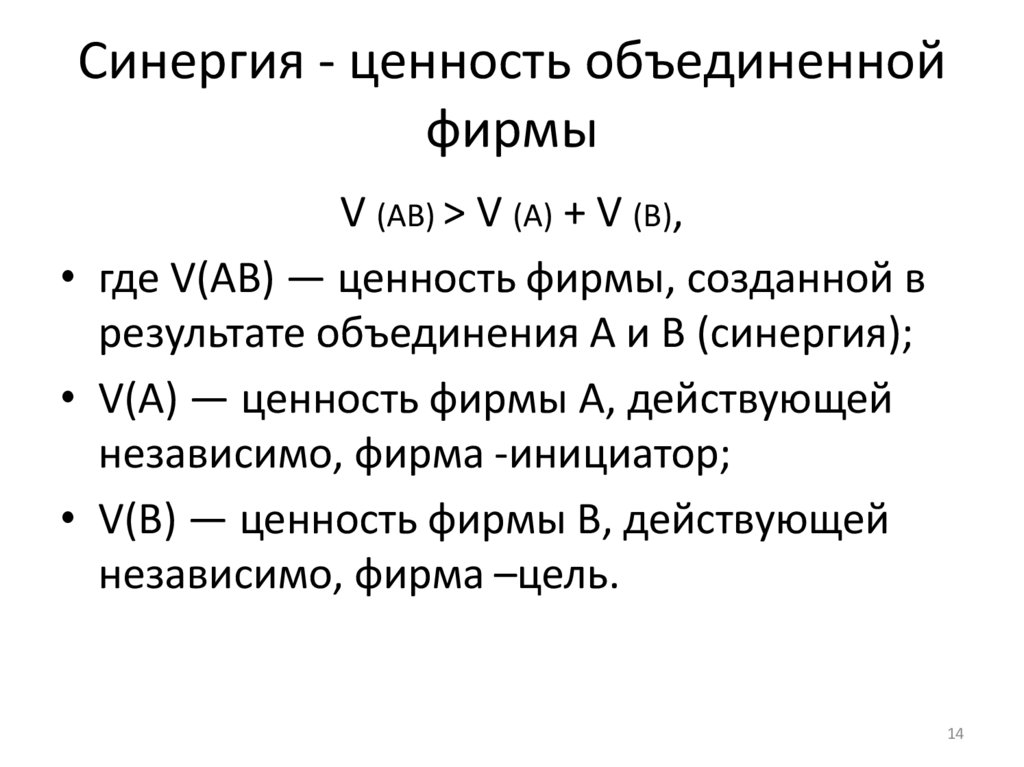

Синергия - ценность объединеннойфирмы

V (AB) > V (A) + V (B),

• где V(AB) — ценность фирмы, созданной в

результате объединения А и В (синергия);

• V(A) — ценность фирмы А, действующей

независимо, фирма -инициатор;

• V(B) — ценность фирмы В, действующей

независимо, фирма –цель.

14

15.

16.

17.

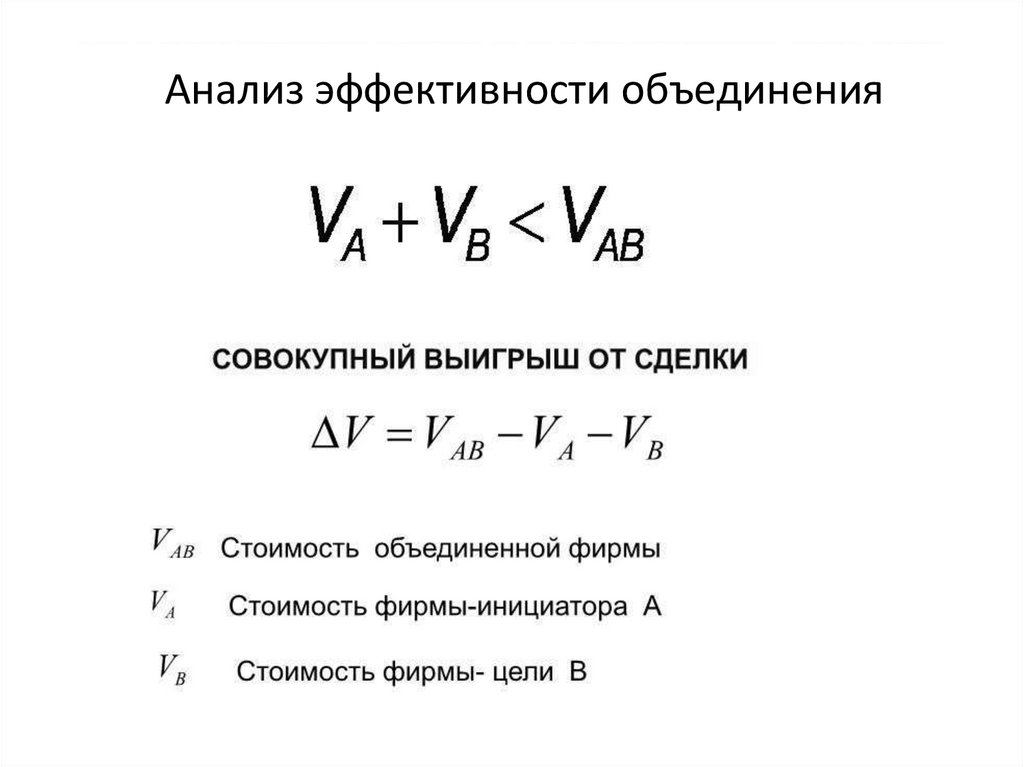

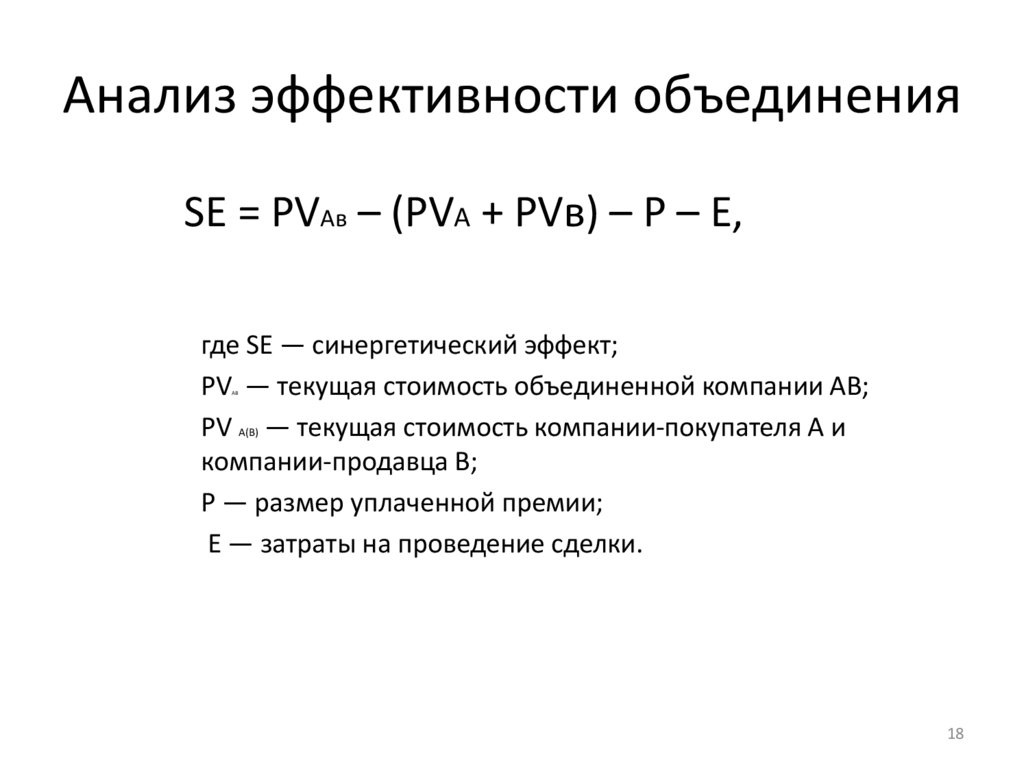

Анализ эффективности объединения18.

Анализ эффективности объединенияSE = PVАв – (PVА + PVв) – Р – Е,

где SE — синергетический эффект;

PV — текущая стоимость объединенной компании AB;

PV A(B) — текущая стоимость компании-покупателя A и

компании-продавца B;

Р — размер уплаченной премии;

Е — затраты на проведение сделки.

AB

18

19.

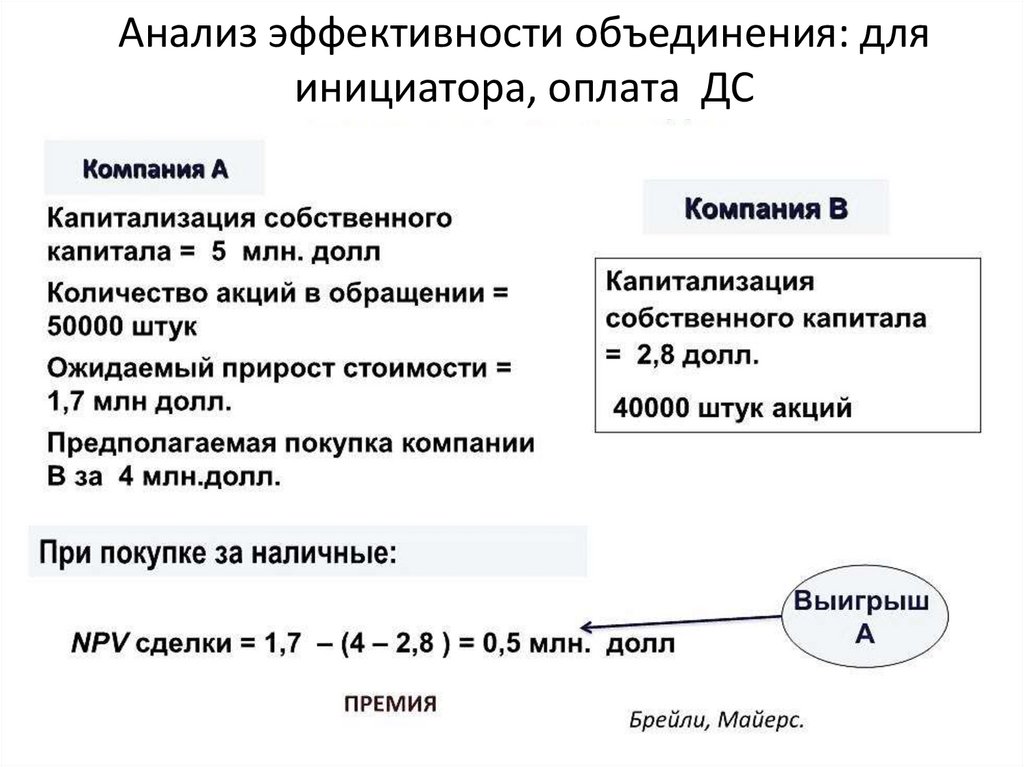

Анализ эффективности объединения: дляинициатора, оплата ДС

20.

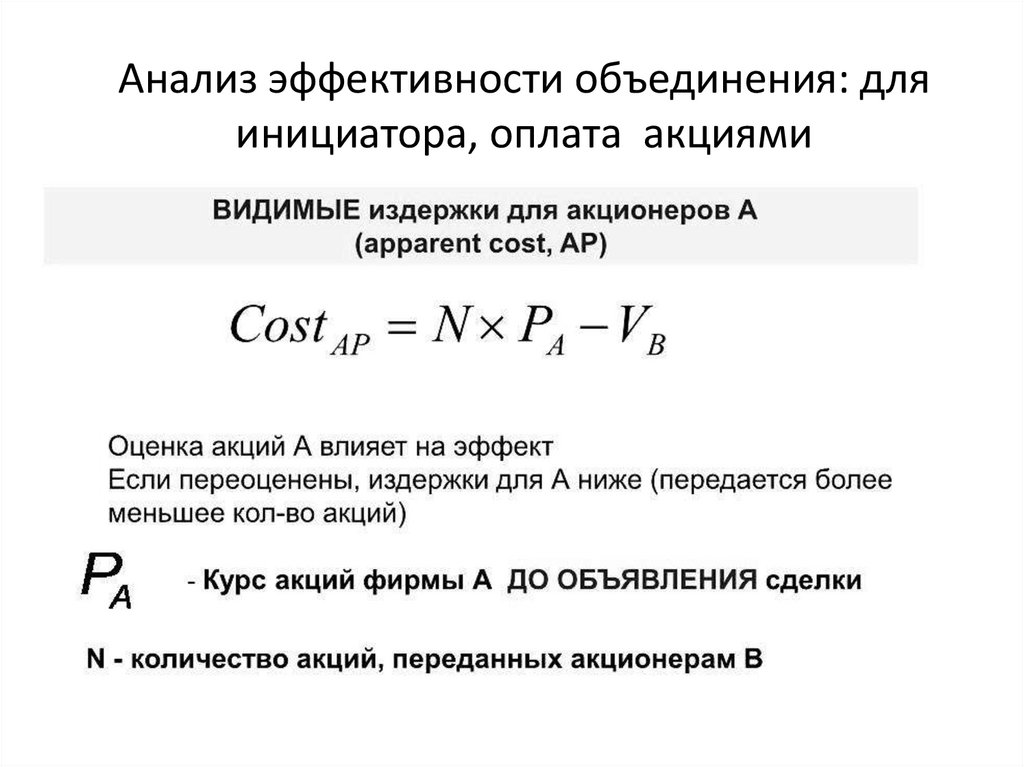

Анализ эффективности объединения: дляинициатора, оплата акциями

21.

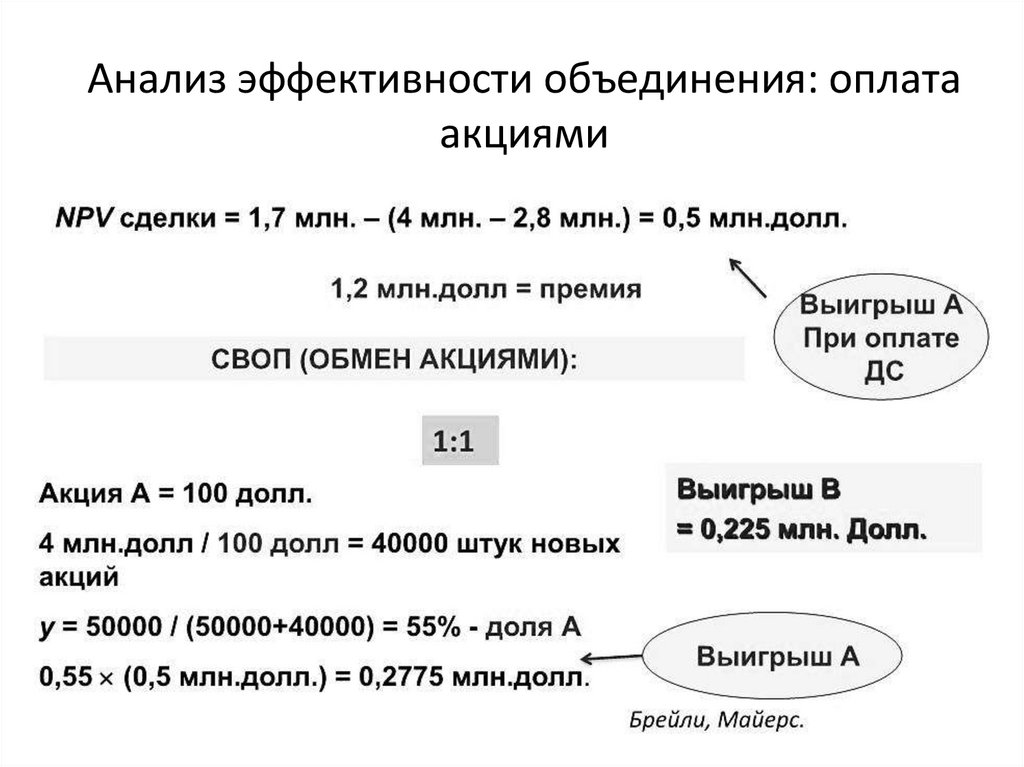

Анализ эффективности объединения: оплатаакциями

22.

Оценка поглощенияNPV = - первоначальные инвестиции

(издержки , например, премия за покупку) +

сумма приведенных к настоящему времени

будущих доходов (потоков) от M&A

22

23.

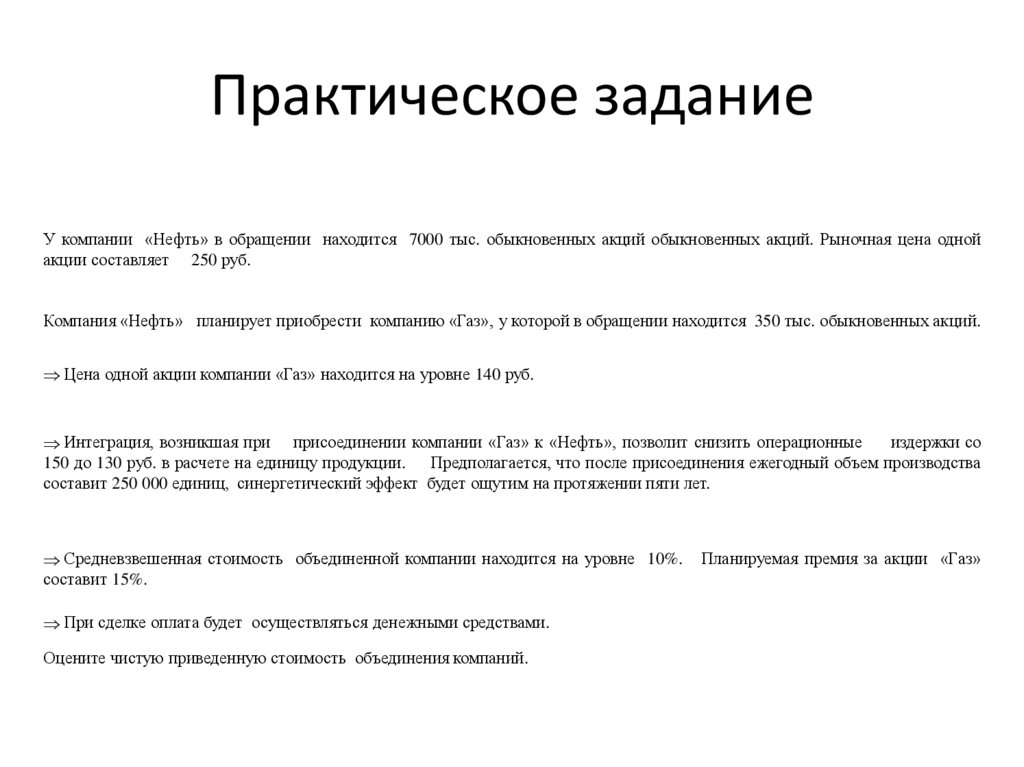

Практическое заданиеУ компании «Нефть» в обращении находится 7000 тыс. обыкновенных акций обыкновенных акций. Рыночная цена одной

акции составляет 250 руб.

Компания «Нефть» планирует приобрести компанию «Газ», у которой в обращении находится 350 тыс. обыкновенных акций.

Цена одной акции компании «Газ» находится на уровне 140 руб.

издержки со

Интеграция, возникшая при присоединении компании «Газ» к «Нефть», позволит снизить операционные

150 до 130 руб. в расчете на единицу продукции. Предполагается, что после присоединения ежегодный объем производства

составит 250 000 единиц, синергетический эффект будет ощутим на протяжении пяти лет.

Средневзвешенная стоимость объединенной компании находится на уровне 10%.

составит 15%.

При сделке оплата будет осуществляться денежными средствами.

Оцените чистую приведенную стоимость объединения компаний.

Планируемая премия за акции «Газ»

24.

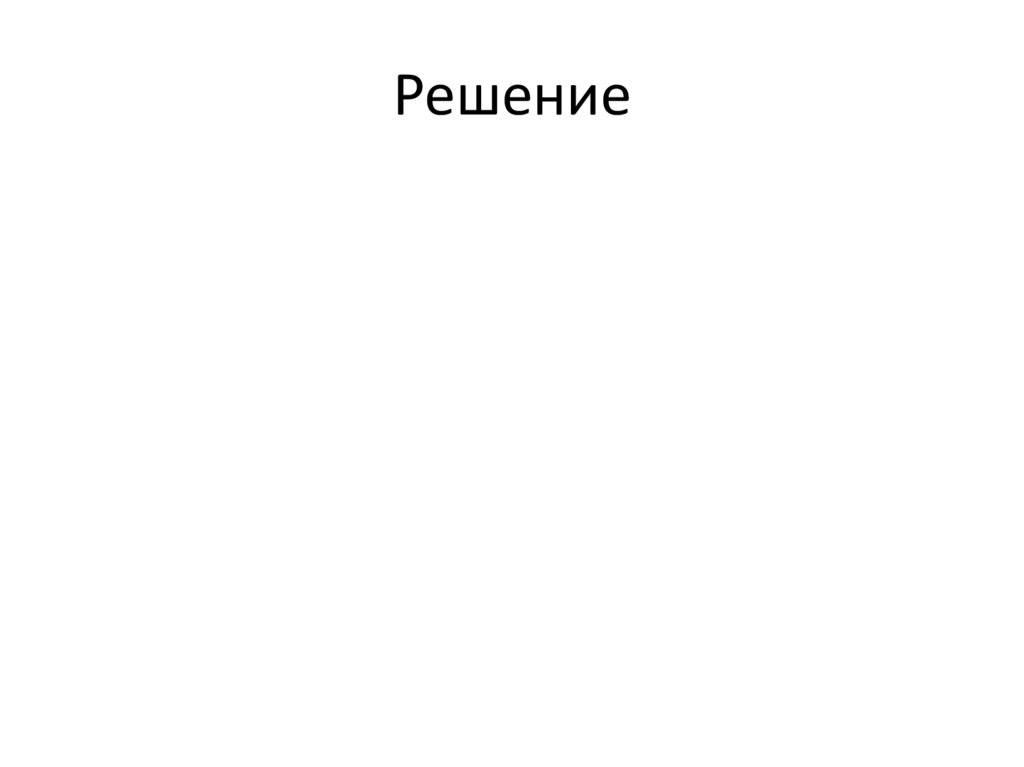

Решение25.

01

2

3

4

5

-7350

5000

5000

5000

5000

5000

4545,455

4132,231

3756,574

3415,0673

3104,607

11 603,93 ₽

18953,93

26.

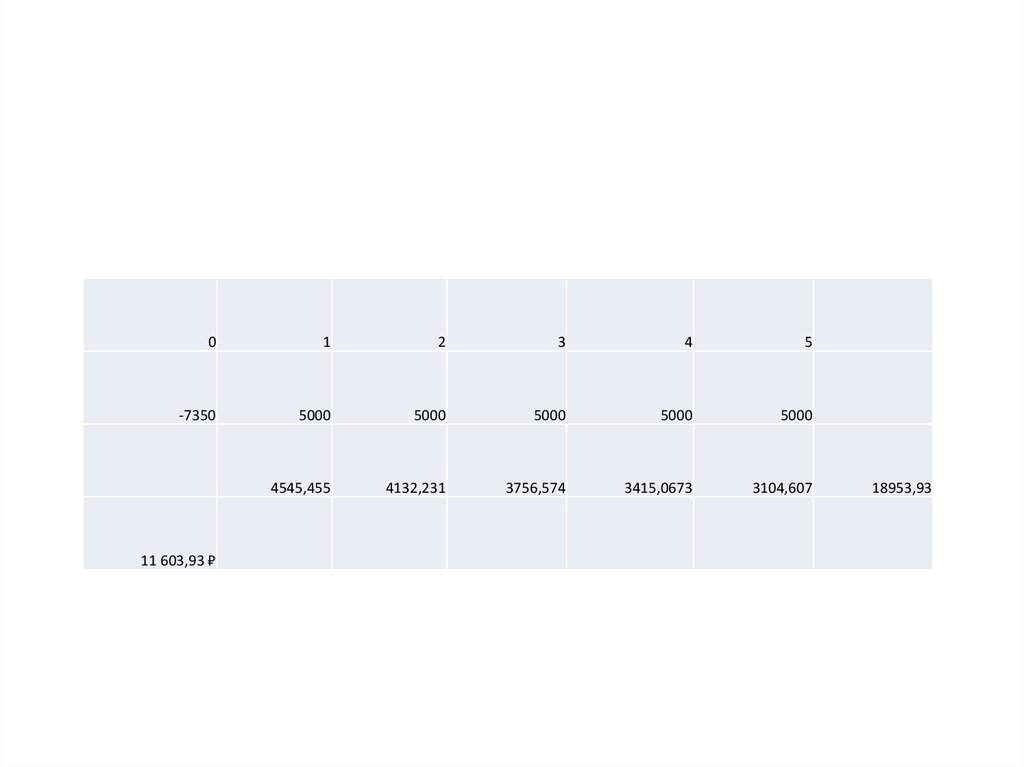

ЗаданиеПрогнозная величина денежных потоков компаний А и В, объединенной компании отражена в таблице, млн. руб.

Стоимость капитала каждой из компаний в отдельности составляет 10%.

Объединенная компания будет иметь схожее значение стоимости капитала.

Ожидаемое значение роста денежного потока для каждой из компаний после прогнозного периода (после 4-го года)

составляет 3 % в год.

Объединенная компания, по прогнозам, будет расти приблизительно такими же темпами.

Оцените эффективность сделки M&A.

Год

Компания А

Компания B

Объединенная компания АВ

1

2

100

60

170

3

120

70

200

4

140

80

230

170

90

280

27.

Решение28.

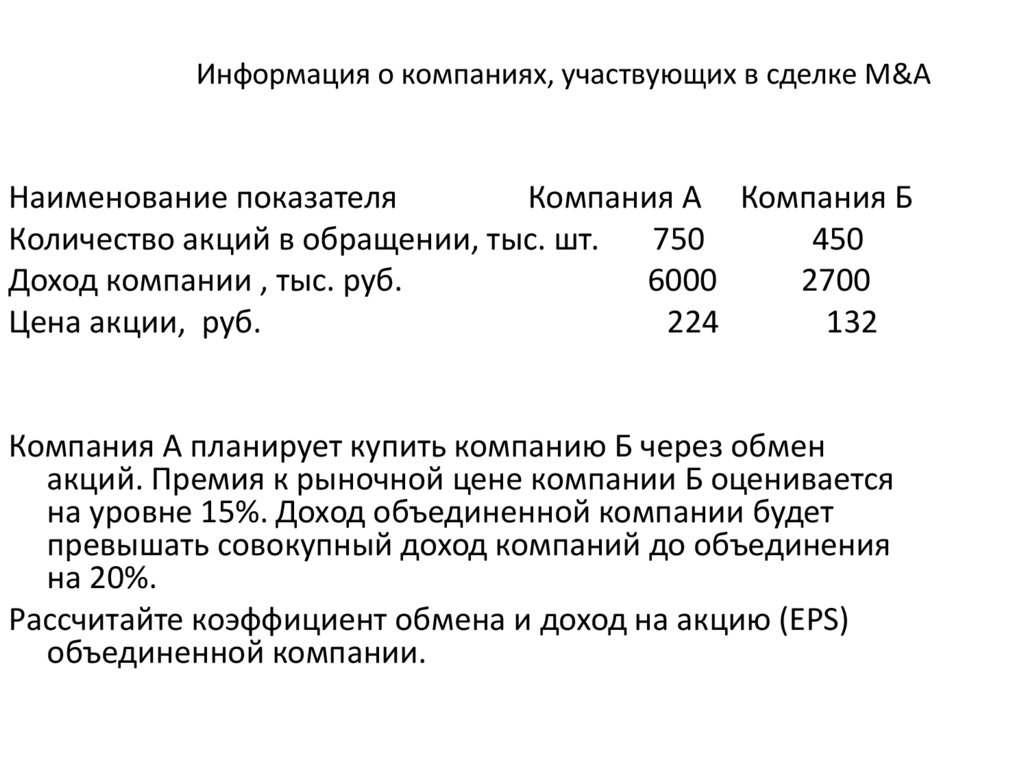

Информация о компаниях, участвующих в сделке M&AНаименование показателя

Компания А Компания Б

Количество акций в обращении, тыс. шт.

750

450

Доход компании , тыс. руб.

6000

2700

Цена акции, руб.

224

132

Компания А планирует купить компанию Б через обмен

акций. Премия к рыночной цене компании Б оценивается

на уровне 15%. Доход объединенной компании будет

превышать совокупный доход компаний до объединения

на 20%.

Рассчитайте коэффициент обмена и доход на акцию (EPS)

объединенной компании.

29.

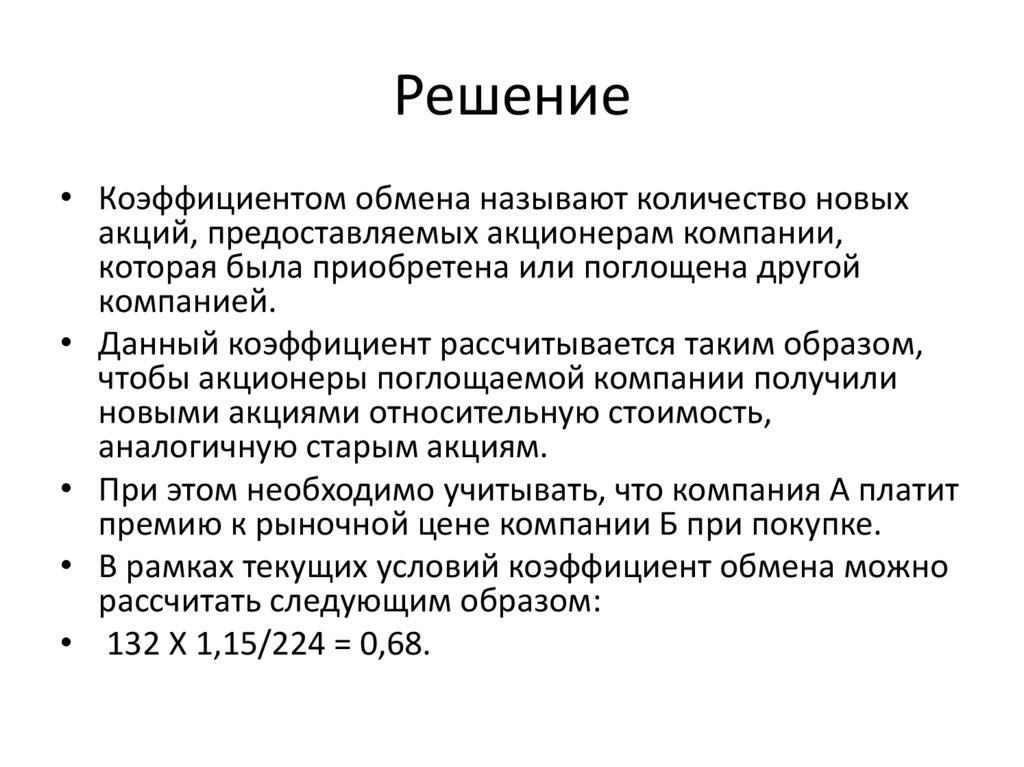

Решение• Коэффициентом обмена называют количество новых

акций, предоставляемых акционерам компании,

которая была приобретена или поглощена другой

компанией.

• Данный коэффициент рассчитывается таким образом,

чтобы акционеры поглощаемой компании получили

новыми акциями относительную стоимость,

аналогичную старым акциям.

• При этом необходимо учитывать, что компания А платит

премию к рыночной цене компании Б при покупке.

• В рамках текущих условий коэффициент обмена можно

рассчитать следующим образом:

• 132 Х 1,15/224 = 0,68.

30.

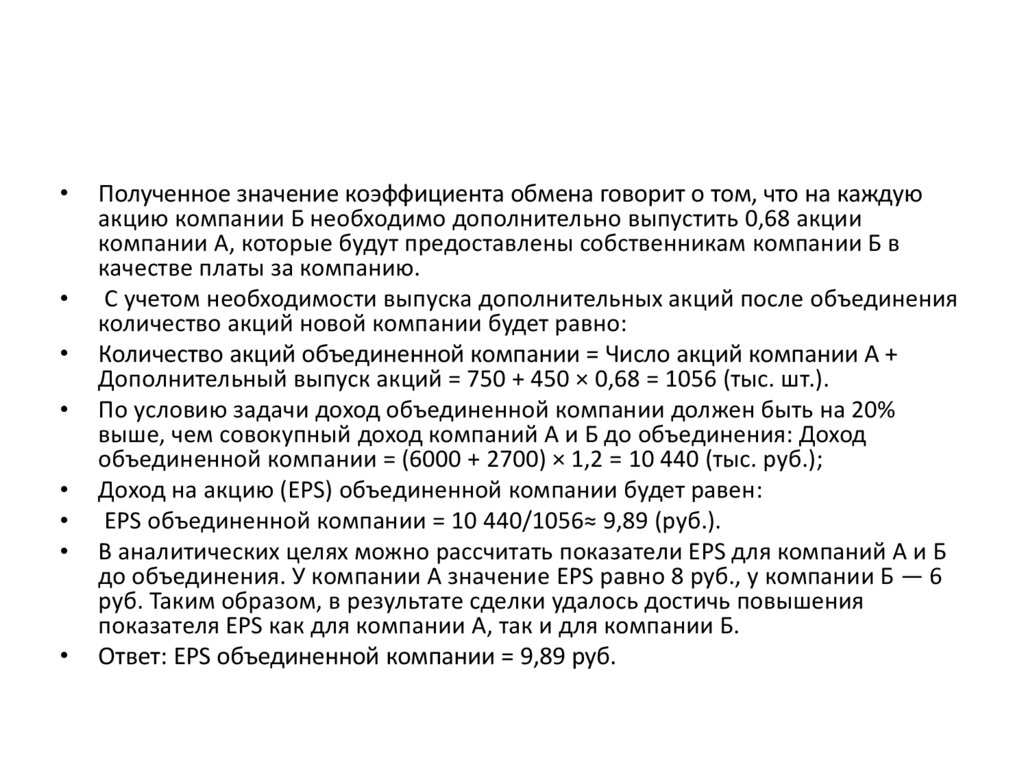

Полученное значение коэффициента обмена говорит о том, что на каждую

акцию компании Б необходимо дополнительно выпустить 0,68 акции

компании А, которые будут предоставлены собственникам компании Б в

качестве платы за компанию.

С учетом необходимости выпуска дополнительных акций после объединения

количество акций новой компании будет равно:

Количество акций объединенной компании = Число акций компании А +

Дополнительный выпуск акций = 750 + 450 × 0,68 = 1056 (тыс. шт.).

По условию задачи доход объединенной компании должен быть на 20%

выше, чем совокупный доход компаний А и Б до объединения: Доход

объединенной компании = (6000 + 2700) × 1,2 = 10 440 (тыс. руб.);

Доход на акцию (EPS) объединенной компании будет равен:

EPS объединенной компании = 10 440/1056≈ 9,89 (руб.).

В аналитических целях можно рассчитать показатели EPS для компаний А и Б

до объединения. У компании А значение EPS равно 8 руб., у компании Б — 6

руб. Таким образом, в результате сделки удалось достичь повышения

показателя EPS как для компании А, так и для компании Б.

Ответ: EPS объединенной компании = 9,89 руб.

31.

Какова должна быть цена одной акции компании «А» при еепокупке «белым рыцарем» по цене выше рыночной, с

премией 10% к рыночной цене?

На рынке обращаются 100 000 обыкновенных акций компании

«А», общая рыночная стоимость которых составляет 158 млн.

руб.

В течение текущего месяца замечен резкий рост количества

операций по покупке пакетов акции этой компании на рынке,

что дает основание ее менеджменту подозревать, что

компания «А» стала объектом недружественного поглощения.

Для защиты от недружественного поглощения был найден

потенциальный дружественный покупатель — «белый

рыцарь».

32.

• 173833.

Метод защиты от поглощения, при которомсуществующие акционеры компании

получают права в случае угрозы враждебного

захвата приобрести дополнительные акции

компании-цели по заниженной цене, — это:

а) «отравленные пилюли»;

б) «отравленные облигации»;

в) «макаронная оборона»;

г) гринмейл;

д) «выжженная земля».

34.

Для измерения операционной эффективности сделокслияний и поглощений используются показатели:

а) EBITDA / Sales;

б) EV;

в) (EBITDA – WC)/ Sales;

г) EBITDA / BVA;

д) (EBITDA – WC) / BVA;

е) EVA.

35.

Продажа целевой компанией привлекательныхактивов, взятие долгов и невыгодных

обязательств, и прочие действия для снижения

привлекательности для покупки — это:

а) «макаронная оборона»;

б) «отравленные пилюли»;

в) «отравленные облигации»;

г) «выжженная земля».

36.

ситуационное задание• Имеются данные по финансовой отчетности

корпорации за отчетный год (табл. 1,2). По

условиям погашения кредита в первый, второй год

уплачиваются только проценты. В следующем

отчетном периоде темп роста выручки по оценкам

должен составить 15%. (активы, кредиторская

задолженность увеличиваются пропорционально

объему продаж). загрузка оборудования полная,

коэффициент выплаты дивидендов постоянен и

составляет 50%.

• Определите потребность во внешнем

финансировании. Составьте прогнозный отчет о

движении денежных средств.

37.

Метод «процента от продаж»Показатели

деятельности

предприятия

Объем

реализации

38.

1. Переменные затраты, оборотные активы и текущиеобязательства при наращивании объема продаж на

определенное количество процентов увеличиваются, в

среднем, на столько же процентов.

• Это означает, что и оборотные активы, и текущие пассивы будут

составлять в плановом периоде прежний процент от выручки;

2. Процент увеличения стоимости основных средств

рассчитывается под заданный процент наращивания

оборота в соответствие с:

• а) технологическими условиями бизнеса;

• б) учетом наличия недогруженных основных средств на начало

периода прогнозирования;

• в) в соответствие со степенью материального и морального износа

наличных основных средств и т.п.;

39.

3. Долгосрочные обязательства и акционерныйкапитал берутся в прогноз неизменными

Нераспределенная прибыль прогнозируется с

учетом нормы распределения чистой прибыли на

дивиденды и чистой рентабельности

реализованной продукции.

• Для прогнозирования нераспределенной прибыли к

нераспределенной прибыли базового периода прибавляют

прогнозируемую чистую прибыль и вычитают дивиденды.

40.

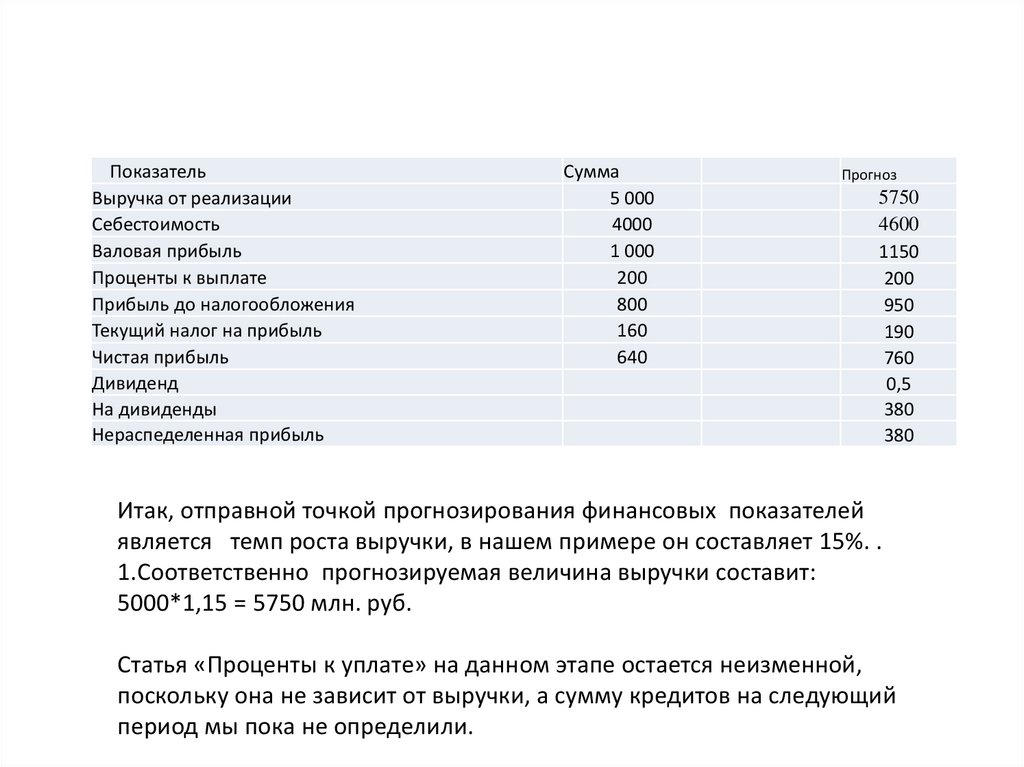

ПоказательВыручка от реализации

Себестоимость

Валовая прибыль

Проценты к выплате

Прибыль до налогообложения

Текущий налог на прибыль

Чистая прибыль

Дивиденд

На дивиденды

Нераспеделенная прибыль

Сумма

5 000

4000

1 000

200

800

160

640

Прогноз

5750

4600

1150

200

950

190

760

0,5

380

380

Итак, отправной точкой прогнозирования финансовых показателей

является темп роста выручки, в нашем примере он составляет 15%. .

1.Соответственно прогнозируемая величина выручки составит:

5000*1,15 = 5750 млн. руб.

Статья «Проценты к уплате» на данном этапе остается неизменной,

поскольку она не зависит от выручки, а сумму кредитов на следующий

период мы пока не определили.

41.

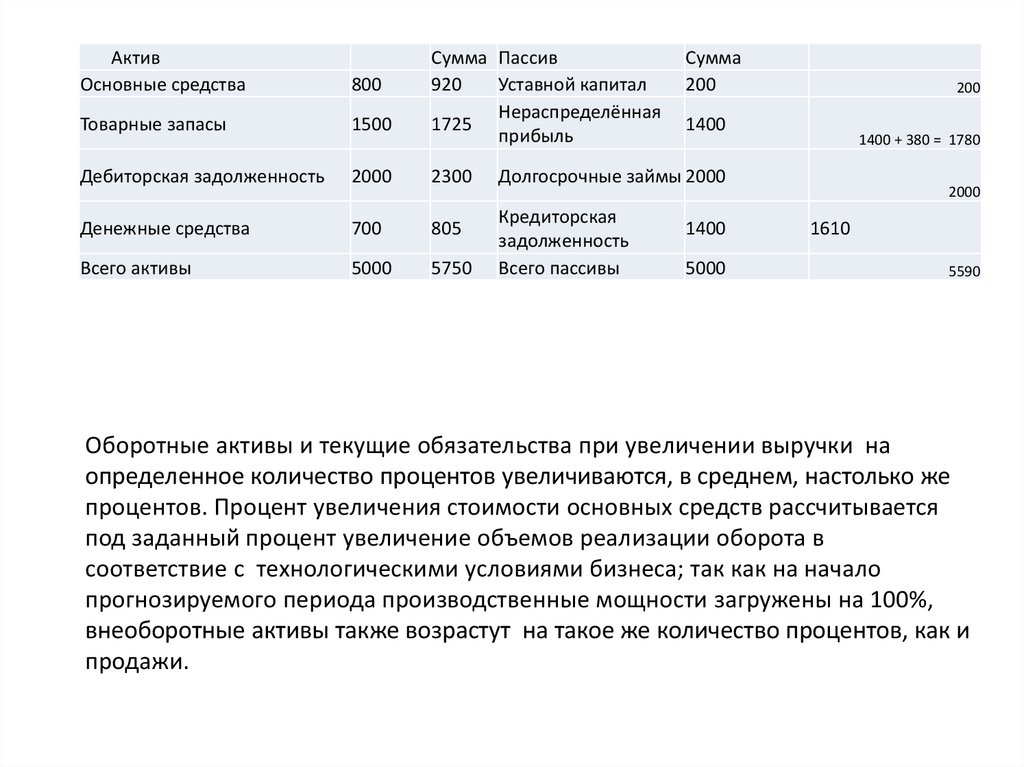

АктивОсновные средства

Сумма Пассив

920

Уставной капитал

Нераспределённая

1725

прибыль

800

Товарные запасы

1500

Дебиторская задолженность

2000

2300

Денежные средства

700

805

Всего активы

5000

5750

Сумма

200

200

1400

1400 + 380 = 1780

Долгосрочные займы 2000

Кредиторская

задолженность

Всего пассивы

1400

5000

2000

1610

5590

Оборотные активы и текущие обязательства при увеличении выручки на

определенное количество процентов увеличиваются, в среднем, настолько же

процентов. Процент увеличения стоимости основных средств рассчитывается

под заданный процент увеличение объемов реализации оборота в

соответствие с технологическими условиями бизнеса; так как на начало

прогнозируемого периода производственные мощности загружены на 100%,

внеоборотные активы также возрастут на такое же количество процентов, как и

продажи.

42.

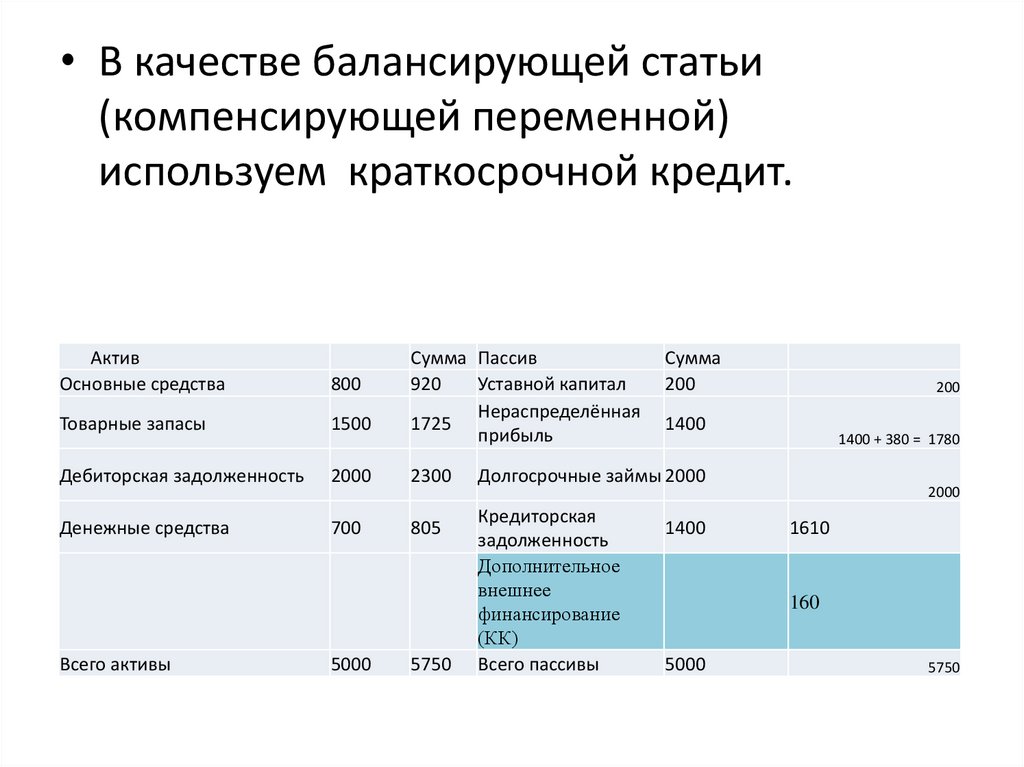

• Сопоставив величины активов и пассивов баланса видимнарушение балансового тождества А ≠ П ( 5750>5590), это

связано с тем, что увеличение внутренних источников

финансирования – нераспределённой прибыли и рост

кредиторской задолженности не обеспечивают потребности

компании в увеличении активов.

• По данным прогнозной отчетности рассчитаем величину

дополнительного внешнего финансирования (External Financing

Needed, EFN):

• EFN = Σ Assets - Σ (Equity + Liabilities)

• Где Σ Assets - сумма спрогнозированных активов;

• Σ(Equity + Liabilities) — сумма спрогнозированных пассивов

(включая нераспределенную прибыль);

• EFN = 5750 ─ 5590 =160 млн. руб.

43.

• В качестве балансирующей статьи(компенсирующей переменной)

используем краткосрочной кредит.

Актив

Основные средства

800

Товарные запасы

1500

Дебиторская задолженность

2000

2300

Денежные средства

700

805

Всего активы

5000

Сумма Пассив

920

Уставной капитал

Нераспределённая

1725

прибыль

5750

Сумма

200

200

1400

1400 + 380 = 1780

Долгосрочные займы 2000

Кредиторская

задолженность

Дополнительное

внешнее

финансирование

(КК)

Всего пассивы

1400

2000

1610

160

5000

5750

44.

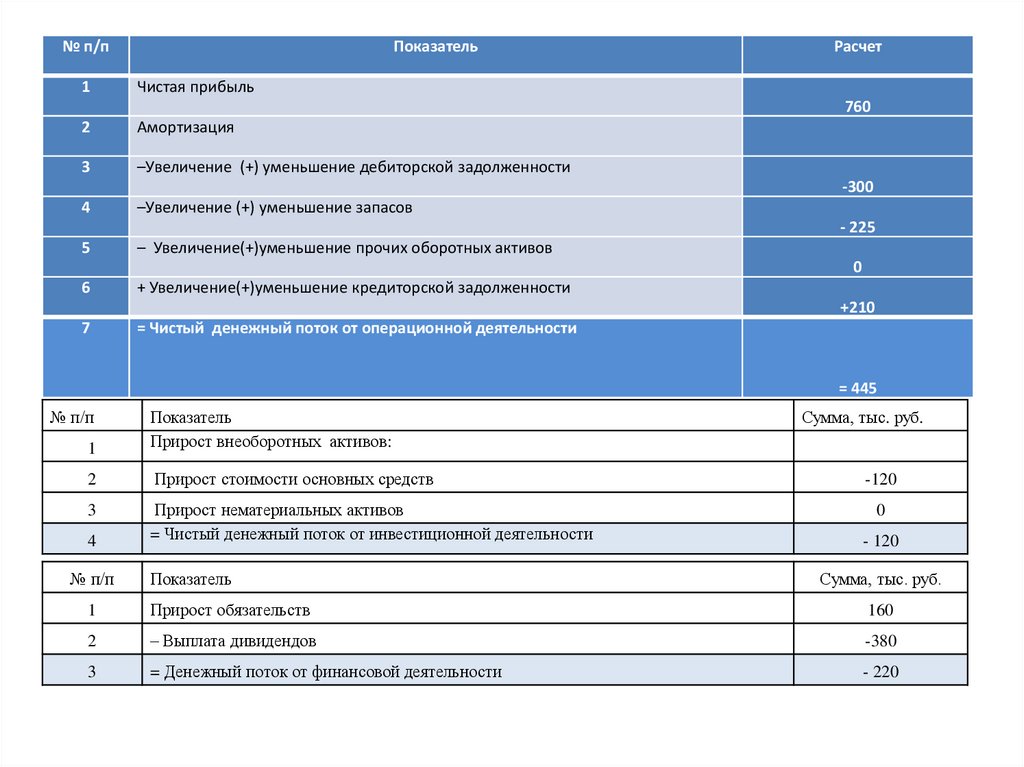

№ п/п1

Показатель

Расчет

Чистая прибыль

760

2

Амортизация

3

–Увеличение (+) уменьшение дебиторской задолженности

-300

4

–Увеличение (+) уменьшение запасов

- 225

5

– Увеличение(+)уменьшение прочих оборотных активов

6

+ Увеличение(+)уменьшение кредиторской задолженности

7

= Чистый денежный поток от операционной деятельности

0

+210

= 445

№ п/п

1

Показатель

Прирост внеоборотных активов:

2

Прирост стоимости основных средств

-120

3

Прирост нематериальных активов

= Чистый денежный поток от инвестиционной деятельности

0

4

№ п/п

Показатель

Сумма, тыс. руб.

- 120

Сумма, тыс. руб.

1

Прирост обязательств

160

2

– Выплата дивидендов

-380

3

= Денежный поток от финансовой деятельности

- 220

Финансы

Финансы