Похожие презентации:

Имущественное страхование

1.

Тема: «Имущественноестрахование»

ПЛАН:

1.Основные понятия, классификация и системы

ответственности в имущественном страховании.

2.Страхование имущества юридических лиц

•Страхование имущества от огня и других опасностей;

•Транспортное страхование: морское страхование, воздушно

(авио), железнодорожное.

•Страхование грузов;

•Страхование финансовых и банковских рисков;

•Страхование предпринимательских и коммерческих рисков;

•Страхование технических и строительно – монтажных рисков;

•Страхование электронного оборудования;

•Страхования от простоя оборудования;

•Страхование сельскохозяйственных культур и насаждений,

животных

3. Страхование имущества физических лиц.

•Страхование домашнего имущества;

•Страхование строений, квартир;

•Страхование домашних животных;

•Страхование автотранспорта (КАСКО);

•Ипотечное страхование.

2.

1 вопрос.Имущественное страхование – это

система отношений между

страхователем и страховщиком по

защите имущественных интересов,

связанных с владением, пользованием и

распоряжением имуществом.

3.

Экономическое назначение этого страхованиязаключается в возмещении ущерба, возникшего

вследствие страхового случая.

Согласно ГК РФ могут быть застрахованы

имущественные интересы:

1.

Риск утраты (гибели), недостачи или повреждения

определенного имущества.

2.

Риск ответственности по обязательствам,

возникающим вследствие причинения вреда жизни,

здоровью или имуществу других лиц.

3.

Риск убытков от предпринимательской

деятельности из-за нарушения своих обязательств

контрагентами предпринимателя или изменения условий

этой деятельности по независящим от предпринимателя

обстоятельствам

4.

Имущественным страхованием возмещаются:полная стоимость поврежденного или

утраченного в результате страхового случая

имущества или расходы по восстановлению

поврежденного имущества;

доходы (или их часть), которые не

получены страхователем из-за повреждения

или утраты имущества в результате

страхового случая

5.

Страховщик имеет право отказать в выплате,если страхователь преднамеренно

содействовал необоснованному получению

страховой выплаты.

Размер страховой суммы, по которой объект

принимается на страхование, не может

превышать действительной стоимости

имущества. Такая стоимость, зафиксированная

в договоре, называется страховой стоимостью.

В зависимости от объема страховой

ответственности имущественное страхование

подразделяется на 3 системы

6.

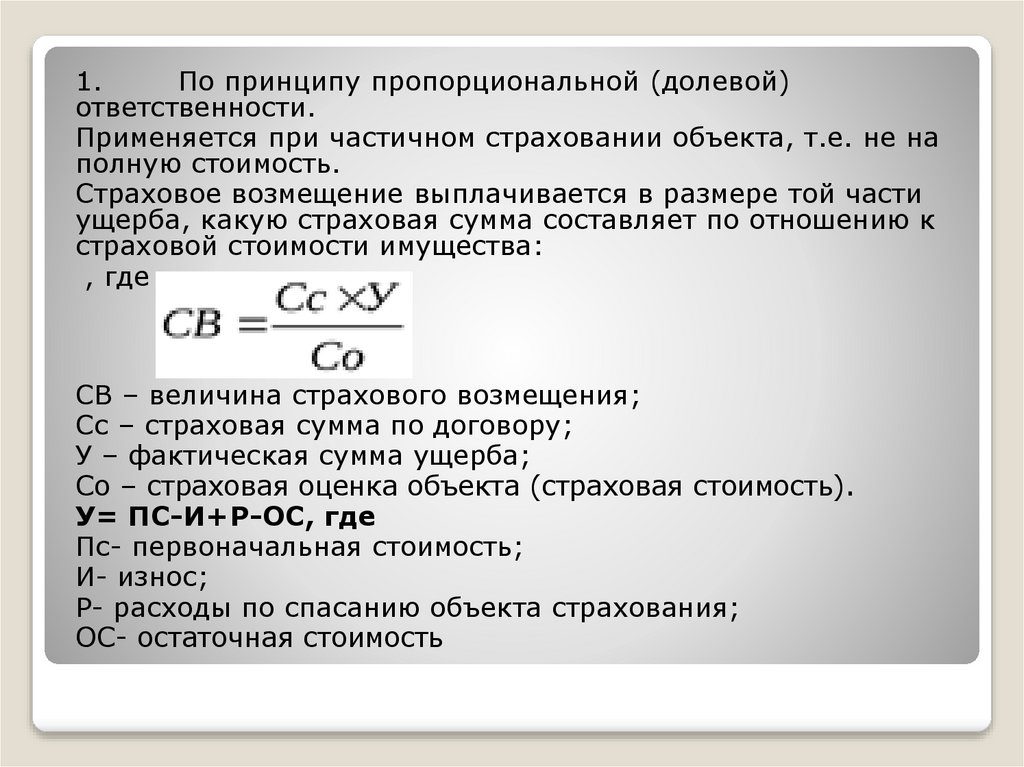

1.По принципу пропорциональной (долевой)

ответственности.

Применяется при частичном страховании объекта, т.е. не на

полную стоимость.

Страховое возмещение выплачивается в размере той части

ущерба, какую страховая сумма составляет по отношению к

страховой стоимости имущества:

, где

СВ – величина страхового возмещения;

Сс – страховая сумма по договору;

У – фактическая сумма ущерба;

Со – страховая оценка объекта (страховая стоимость).

У= ПС-И+Р-ОС, где

Пс- первоначальная стоимость;

И- износ;

Р- расходы по спасанию объекта страхования;

ОС- остаточная стоимость

7.

2.По принципу ответственности по первому

риску.

Применяется, когда сложно определить

страховую стоимость объекта.

Страховое возмещение выплачивается в

размере ущерба, но в пределах установленной

страховой суммы (первый риск). Ущерб сверх

страховой суммы не возмещается (второй

риск).

Пример: Автомобиль застрахован на сумму 50

тыс. руб. Ущерб, нанесенный автомобилю в

результате аварии, составил 60 тыс. руб.

Страховое возмещение равно 50 тыс. руб

8.

3.По принципу предельной ответственности.

Применяется по страхованию крупных рисков и

страховании доходов. При страховании урожая

сельскохозяйственных культур возмещается только

70% от ущерба.

Освобождение страховщика от возмещения

убытков, не превышающих определенный размер,

называется франшизой. Устанавливается

минимальный или максимальный франшизный

уровень возмещения.

Франшиза устанавливается:

в абсолютной сумме;

в процентах к страховой сумме;

в процентах к величине ущерба.

9.

В практике выделяют:Условную франшизу.

Условная франшиза подразумевает, что если убыток

по страховому случаю не превысил размера

оговоренной франшизы, то страховщик по такому

убытку не выплачивает. В том случае если убыток

превысил размер франшизы, то такой убыток

возмещается полностью.

Безусловную франшизу (вычитаемая).

Безусловная франшиза - это часть убытка

Страхователя (Выгодоприобретателя), не

подлежащая возмещению Страховщиком, т.е.

страховое возмещение по договору снижается на

размер безусловной франшизы

10.

Определение страхового возмещения придвойном страховании

На практике двойное страхование имеет

место, когда один объект застрахован

против одного и того же риска в один и тот

же период времени в нескольких

страховых компаниях и страховые суммы,

вместе взятые, превосходят его страховую

стоимость. В этом случае убытки

оплачиваются каждым страховщиком

пропорционально страховым суммам.

11.

12.

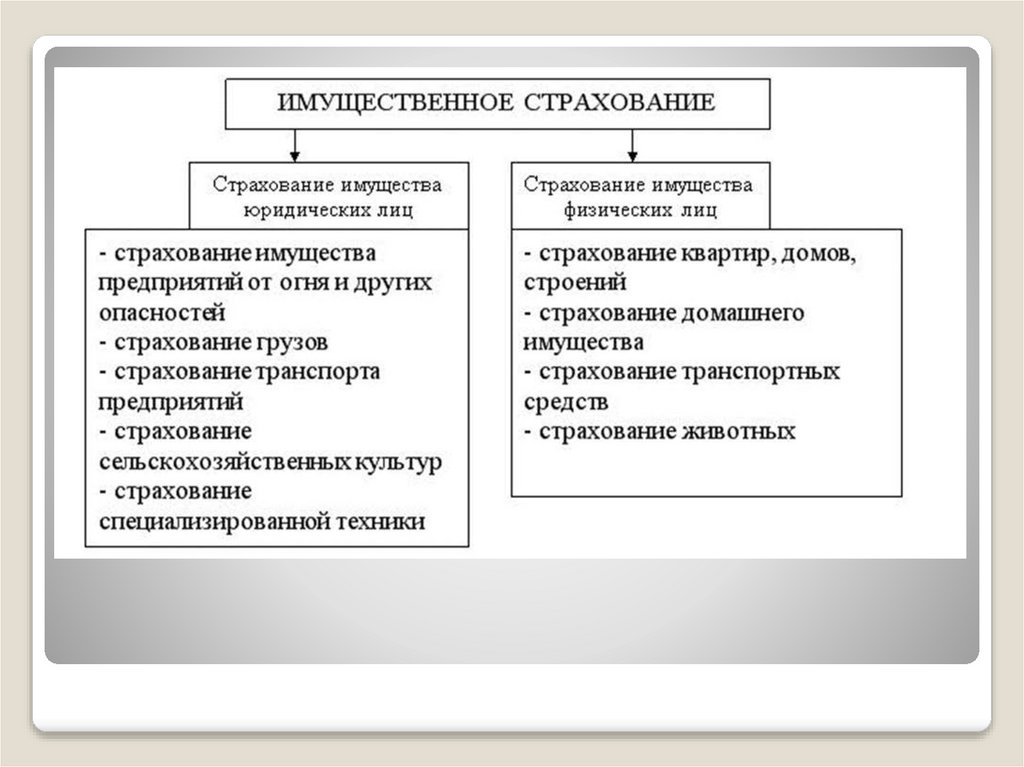

2 вопросСтрахование имущества юридических лиц

Страхование имущества юридических лиц

подразумевает возмещение ущерба, причиненного

застрахованному имуществу по причине взрыва,

пожара; стихийных явлений (землетрясение, удар

молнии, град, наводнение, ураган и т.д.); аварии в

системе водопровода, отопления, канализации;

умышленного действия третьих лиц; кражи со

взломом; падения пилотируемых летательных

объектов и их частей.

Объектами страхования имущества юридических

лиц могут выступать находящиеся на балансе или

в пользовании страхователя здания, сооружения,

имеющиеся инженерные коммуникации, элементы

оформления помещений, отделка; хозинвентарь,

мебель, торговое, холодильное и производственное

оборудование; офисная и бытовая техника;

товарные запасы на складе и т.д.

13.

При страховании имущества юридическихлиц, страховая сумма определяется

соглашением между страхователем и

страховщиком и ограничивается

балансовой стоимостью самого имущества.

Также, в расчет берутся и другие

документы, - такие как договор хранения,

аренды и пр. В ряде случаев требуется

помощь независимого эксперта, который

проведет оценку страхуемого имущества и

поможет определить страховую сумму.

14.

Договор страхования имущества юридическихлиц заключается на срок от одного месяца до

одного года. Оплата страхового взноса может

осуществляться как единовременно, так и в

рассрочку. Размер страхового тарифа у разных

страховых компаний может быть различным.

Но, как правило, при страховании имущества

юридических лиц страховые тарифы

укладываются в 0,5%-1,5% от страховой

суммы (в зависимости от количества рисков,

вероятности их наступления, вида и

параметров страхуемого имущества и пр.).

15.

К страхованию имущества юридических лиц относится:1.

Страхование имущества от огня и других

опасностей.

2.

Транспортное страхование: авто, морское,

воздушное (авио), железнодорожное

3.

Страхование грузов

4.

Страхование финансовых и банковских рисков.

5.

Страхование предпринимательских и коммерческих

рисков.

6.

Страхование технических и строительно –

монтажных рисков.

7.

Страхование электронного оборудования.

8.

Страхование от простоя оборудования

9.

Страхование сельскохозяйственных культур и

насаждений и животных.

16.

1.Страхование имущества от огня и других опасностей.

Страхование имущества от огня и иных опасностей является

основополагающим и одни из самых распространенных видов

страхования. В России уже в 1827г. было учреждено «Первое

российское страховое от огня общество», а к 1930г. их стало

уже около 300. В настоящее время страхование имущества по

данному виду страхования является самым распространенным. В

него входит большое количество страховых рисков, которые

устанавливаются правилами страхования различных

страховщиков.

К основным из них относятся:

-пожар;

-внезапная порча водопроводных, канализационных,

отопительных и противопожарных систем;

-противоправные действия третьих лиц;

-стихийные бедствия;

-бой стекол;

-убытки от взрыва паровых котлов, газопроводов,

газохранилищ, приборов, машин и аппаратов, действующих

сжатым газом или воздухом;

-аварии оборудования;

-аварии электронного оборудования.

17.

Страхование от огня (огневое страхование) - видстраховой защиты, наиболее распространенный в

имущественном страховании. В настоящее время

страховое покрытие от огня предоставляют все

страховые организации, занимающиеся имущественным

страхованием.

На страховом рынке России имущество может быть

застраховано по договору в пользу лица (страхователя

или выгодоприобретателя), имеющего основанный на

законе, ином правовом акте или договоре интерес в

сохранении этого имущества. Договор страхования

имущества, заключенный при отсутствии страхователя

или выгодоприобретателя интереса в сохранении

имущества, недействителен.

18.

Объектами страхования могут быть: здания,сооружения, объекты незавершенного

строительства, передаточные устройства,

силовые, рабочие и другие машины,

оборудование инвентарь, продукция, сырье,

материалы, товары, топливо, домашнее

имущество, экспонаты и другое имущество.

Договор страхования может заключаться как

на все имущество, так и на его часть. Не могут

быть застрахованы по добровольному

страхованию здания и сооружения (включая

другое имущество), находящиеся в зоне,

которой постоянно угрожают обвалы, оползни,

наводнения и другие стихийные бедствия, а

также с момента объявления в установленном

порядке такой угрозы органами

гидрометеослужбы и др.

19.

Страховая сумма, устанавливается вдоговоре страховой (действительной)

стоимости объекта страхования, в случае

наступления страхового события страховое

возмещение выплачивается

пропорционально соотношению страховой

суммы и действительной стоимости

застрахованного объекта, или по первому

риску.

Размер страхового тарифа определяется

страховщиком при заключении договора

страхования исходя из объема

ответственности страховщика по

согласованным условиям страхования, в

зависимости от вида имущества и рисков.

20.

Существенное влияние на размерстрахового тарифа оказывает степень

риска, включающая в себя: вид здания

(сооружения), категории строительных

конструкций и материалов, вид и

количество хранимых или обрабатываемых

материалов (сырья), интенсивность

производства, наличие средств

пожаротушения и местных возможностей

тушения пожара, местонахождение объекта

страхования, наличие противопожарной,

охранной сигнализаций, огнестойкости

отдельных материалов и других

обстоятельств, оказывающих существенное

влияние на вероятность возникновения

страхового случая.

21.

Страховой взнос уплачивается единовременность или врассрочку (по частям) в сроки, согласованные сторонами

по договору страхования. При неуплате страхователем

очередного взноса в установленный срок страховщик

имеет право досрочно расторгнуть договор страхования.

Убытки возмещаются:

при полной гибели всего застрахованного

имущества - в сумме, равной действительной стоимости

погибшего имущества на день наступления страхового

случая, за вычетом стоимости сохранившихся остатков,

годных к использованию но не выше страховой суммы;

при повреждении застрахованного имущества - в

размере стоимости восстановления (ремонта)

поврежденного имущества в ценах, действующих на день

наступления страхового случая, с учетом стоимости

сохранившихся остатков, годных к использованию в

пределах страховой суммы.

22.

Затраты на восстановление и ремонт не включаютв себя расходы, связанные с изменением,

улучшением, модернизацией или реконструкцией

застрахованного объекта, вспомогательным,

профилактическим ремонтом и обслуживанием, а

также иные расходы, не связанные со страховым

случаем.

Страхователь не имеет права отказаться от

оставшегося после страхового случая имущества

(хотя бы и поврежденного), выплата страхового

возмещения осуществляется за минусом стоимости

такого имущества, которая определяется по

соглашению сторон.

Страховщик возмещает убытки от страховых

случаев в пределах страховой суммы,

согласованной по каждому объекту

застрахованного имущества, а также расходов по

предотвращению, сокращению убытка и расходов

по спасению

23.

2.Транспортное страхование: авто, морское, воздушное(авио), железнодорожное

2.1.Страхование транспортных средств находящихся в

собственности граждан.

Проводится на добровольной основе с гражданами не

моложе 18 лет. Иностранными гражданами и лицами без

гражданства, постоянно проживающими в России.

На страхование принимаются:

автомобили легковые, грузовые,

грузопассажирские;

автобусы, микроавтобусы, в том числе с

прицепами;

тракторы, включая мотоблоки и мини-тракторы;

мотоциклы, мотороллеры, мотоколяски, снегоходы

24.

Не принимаются на страхование автомобили непрошедшие регистрацию в ГИБДД.

Основной договор транспортного средства

заключается сроком на 1 год или от двух до 11

месяцев, дополнительный – на срок, оставшийся

до конца действия основного договора.

Договор данного вида страхования может носить

характер:

1.

авто-каско, когда предлагается страховое

возмещение от повреждения или гибели самого

транспортного средства;

2.

авто-комби, когда одновременно с

транспортным средством страхуется водитель,

пассажир, багаж и дополнительное

оборудование, установленное на транспортном

средстве.

25.

Российские страховые компании обычнопредлагают страхование каско и дополнительного

оборудования в пакете со страхованием багажа,

находящегося в транспортном средстве и прицепе

(кроме антиквариата, драгоценных металлов,

документов, ценных бумаг и т. п.), а также жизни и

здоровья водителя и пассажиров. Страхование

багажа не распространяется на вещи, не

принадлежащие страхователю и членам его семьи,

и на предметы, предназначенные для продажи в

связи с занятием предпринимательской

деятельностью (если это не оговорено в

дополнительных условиях при заключении

договора).

При страховании водителя и пассажиров от

несчастного случая по желанию клиента

страхуется или весь салон, или отдельные

посадочные места.

26.

Страхование средств наземного транспортапроизводится от следующих рисков:

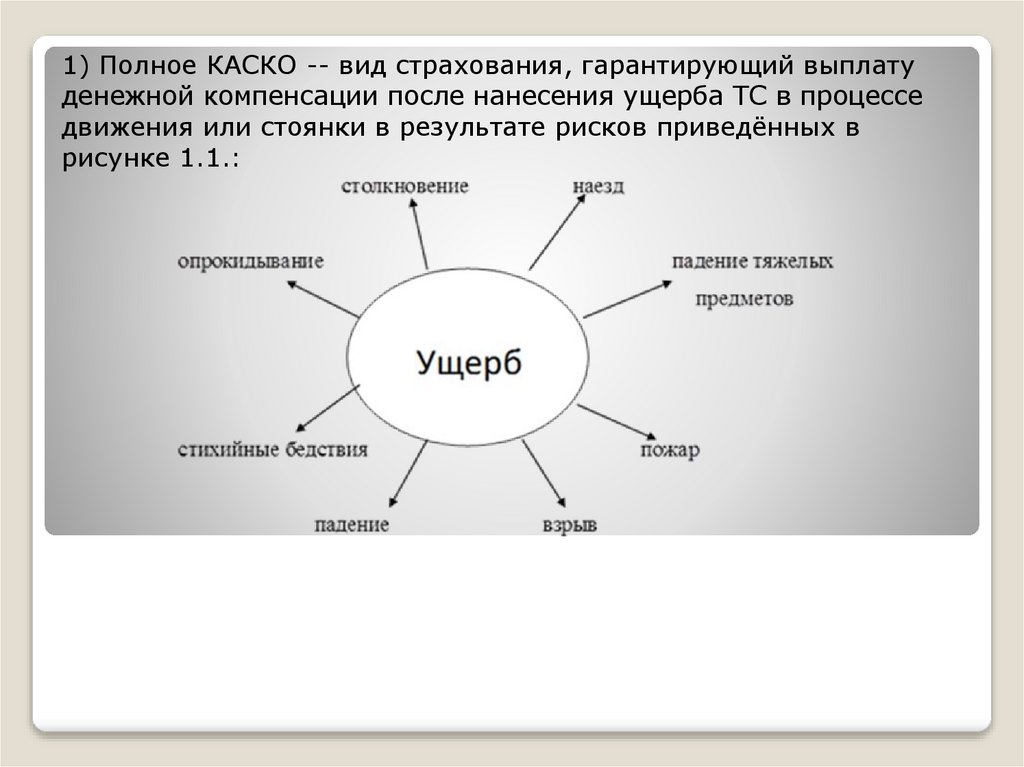

1. «ДТП» (дорожно-транспортное происшествие) –

событие, возникшее в процессе движения

застрахованного ТС по дороге и с его участием

(наезд, опрокидывание, столкновение и т.д.),

включая повреждение другим механическим

транспортным средством на стоянке;

2. «Пожар» – неконтролируемое горение или

взрыв, возникшие вследствие внешнего

воздействия. 3. «Повреждение отскочившим или

упавшим предметом» – внешнее воздействие на ТС

постороннего предмета (в том числе выброс гравия

из-под колес транспорта, камней и других,

твердых фракций);

4. «Стихийное бедствие» – внешнее воздействие

на ТС природного явления: града, землетрясения,

бури, урагана, наводнения, смерча;

27.

5. «Злоумышленное действие» –совершение или попытка совершения

противоправных действий третьими лицами

в отношении ТС. в т.ч. хищение ключей от

застрахованного ТС;

6. «Действия животных» – повреждение ТС

в результате действий животных;

7. «Угон» – утрата ТС в результате кражи,

грабежа, разбоя;

8. «Ущерб» – совокупность рисков,

перечисленных в пунктах 1-6;

9. «Автокаско» – совокупность рисков,

перечисленных в пунктах 1-7.

28.

Договор страхования может быть заключенна срок до одного года. Страховая премия

вносится единовременно или в два срока:

первый платеж – 50% премии сразу после

заключения договора, второй – в течение

трех четырех месяцев после первого

взноса. Страховой суммой является

определенная договором страхования

денежная сумма, в пределах которой

Страховщик обязуется при наступлении

страхового случая (страховых случаев), в

предусмотренном договором страхования

порядке, выплатить страховое возмещение.

29.

Страховая сумма не может превышатьстраховой стоимости ТС, т.е.

действительной стоимости имущества –

его стоимости в месте его нахождения

на день заключения договора

страхования. Страховая стоимость

предъявленного на страхование ТС

определяется Страховщиком с учетом

его первоначальной стоимости и норм

амортизации, на основании данных

Заявления на страхование и

документов, подтверждающих стоимость

TC.

30.

По соглашению сторон такими документамимогут являться:

1) справка-счет;

2) счет-фактура завода-изготовителя или

официального дилера (продавца);

3) чеки, квитанции и другие платежные

документы;

4) таможенные документы;

5) прайс-листы дилеров;

6) каталоги для импортных транспортных

средств, иная справочная или периодическая

литература.

При заключении договора страхования

средств транспорта возможно предусмотреть

собственное участие страхователя в покрытии

ущерба, т. е. франшизу. Если договоры

страхования заключаются с франшизой,

тарифные ставки уменьшаются.

31.

При расчете страхового тарифа исоответственно премии принимаются во

внимание следующие факторы:

– марка и модель машины;

– условия хранения: гараж, стоянка (по

договору пли на время);

– тип защитного устройства (охранная,

противоугонная и его эффективность;

– регион страхования (в городах тариф выше,

чем в сельской местности);

– с какой целью используется транспортное

средство: личные поездки, служебный

автомобиль, перевозка промышленных грузов,

частный извоз и т. д., например, если личный

автомобиль используется для индивидуальной

трудовой деятельности, то тариф может быть

увеличен до 50%; – квалификация и стаж

водителя.

32.

Во всем мире принято устанавливатьльготы в виде скидки с тарифа за

безаварийную езду. Российский

страхователь, который в течение двух и

более лет подряд без перерыва заключал

договоры страхования транспортного

средства одного вида и за это время ни

разу не получал возмещения за ущерб, при

заключении договора на следующий год

имеет право на скидку с платежа.

Например, при наличии непрерывного

страхования и отсутствии выплат в течение

двух предыдущих лет – 10%. трех лет –

15%. четырех лет – 20%. пяти и более лет

– 50%.

33.

При заключении договора страхователь долженпредъявить сотруднику страховой компании все

необходимые документы:

технический паспорт на транспортное

средство,

договор аренды,

патент на индивидуальную трудовую

деятельность,

страховые полисы за предыдущие годы и т. д.

Необходим также осмотр транспортного средства

экспертом страховой компании. Договор страхования

вступает в силу со следующего дня после уплаты

премии наличными деньгами, при уплате

безналичным путем – с момента зачисления денег на

счет страховщика.

34.

Лимитом возмещения Страховщика является установленный вдоговоре страхования предельный размер выплат страхового

возмещения, при достижении которого договор страхования

прекращает свое действие.

По соглашению сторон в договоре страхования лимит

возмещения Страховщика может быть установлен:

1. «По каждому страховому случаю» – страховая сумма

является лимитом возмещения Страховщика по каждому

страховому случаю за весь период действия договора

страхования. Договор страхования прекращается с момента

выплаты возмещения за похищенное (угнанное) ТС, а также

при «полной гибели» ТС.

2. «По первому случаю» – страховая сумма является лимитом

возмещения Страховщика по одному страховому случаю за

весь период действия договора страхования. Действие

договора страхования прекращается с момента наступления

первого заявленного Страхователем страхового случая.

3. «По договору» – страховая сумма является совокупным

лимитом возмещения Страховщика по всем страховым

случаям, произошедшим за время действия договора

страхования. Договор страхования с лимитом возмещения

страховщик «по договору» считается исполненным и

прекращает свое действие с момента выплаты суммарного

страхового возмещения в размере, эквивалентном размеру

страховой суммы, или после выплаты страхового возмещения

по факту угона или полной гибели застрахованного ТС.

35.

Вид лимита возмещения указывается в договорестрахования (Полисе). По соглашению сторон договор

страхования может быть заключен на условиях:

1) «полного»,

2) «неполного пропорционального» и

3) «неполного непропорционального» страхования.

1. Страхование считается «полным», если страховая

сумма равна страховой стоимости ТС. В этом случае

страховое возмещение выплачивается в полном объеме,

определенном согласно условиям выплаты страхового

возмещения.

2. Страхование считается «неполным

пропорциональным», если страховая сумма установлена

ниже страховой стоимости ТС. В этом случае ущерб

возмещается пропорционально отношению страховой

суммы к страховой стоимости.

3. Страхование считается «неполным

непропорциональным», если при неполном страховании

страховое возмещение выплачивается в полном объеме,

но в пределах страховой суммы и с учетом иных

условий договора страхования

36.

Возмещение ущерба определяется в зависимости отестественного износа ТС, узлов и деталей.

По соглашению сторон договором страхования может

быть определена одна из трех систем возмещения

ущерба:

1. Новое за старое – предусматривает, что выплата

страхового возмещения осуществляется без учета

процента износа узлов и деталей, подлежащих замене в

результате страхового случая, кроме случаев угона,

хищения и «полной гибели» ТС.

2. С коэффициентом выплат – предусматривает, что

выплата страхового возмещения осуществляется с

учетом процента износа ТС. Расчет износа

осуществляется в соответствии с нормами годовой

амортизации от страховой суммы ТС. Например, для ТС

первого года эксплуатации – 20%; для ТС второго года

эксплуатации и каждого последующего – 10 %.

3. Старое за старое – предусматривает, что выплата

страхового возмещения осуществляется с учетом

процента износа подлежащих замене деталей (запасных

частей). Расчет износа осуществляется в соответствии с

нормами.

37.

Объем возмещения при гибели застрахованного ТСможет быть установлен на:

1) стандартных условиях – когда Страховщик

возмещает ущерб в пределах страховой суммы за

вычетом амортизационного износа за время

действия договора страхования и за вычетом

остаточной стоимости ТС. Остатки ТС остаются в

распоряжении Страхователя. Определение

остаточной стоимости ТС производится

соответствующей компетентной организацией

(независимое автоэкспертное бюро, бюро судебной

экспертизы и т.д.);

2) особых условиях – когда Страховщик возмещает

ущерб в пределах страховой суммы за вычетом

амортизационного износа за время действия

договора страхования после того, как

Страхователь снимет ТС с учета и передаст его

Страховщику для реализации через комиссионный

магазин с поручением перевода вырученной суммы

Страховщику в качестве возмещения остаточной

стоимости.

38.

Для принятия решения о выплате страховоговозмещения Страхователь (Выгодоприобретатель)

обязан предоставить Страховщику следующие

оригинальные документы:

в случае ДТП – справки ГИБДД;

при пожаре – заключения или копии

постановления Пожарного надзора;

в случаях хищения отдельных частей

автомобиля – справки из милиции;

в случая хищения автомобиля – справки и

копии постановления о приостановлении уголовного

дела из следственных органов.

письменное заявление о страховом случае;

Полис (договор страхования);

документы, подтверждающие размер ущерба;

другие дополнительные документы,

необходимые Страховщику для решения вопроса о

выплате страхового возмещения.

39.

К Страховщику, выплатившему страховоевозмещение, переходит в пределах выплаченной

суммы право требования, которое Страхователь

имеет к лицу, ответственному за ущерб,

возмещенный в результате страхования.

Страховое возмещение не выплачивается, если

страхователь:

совершил умышленные действия,

направленные на наступление страхового случая;

управлял транспортом в состоянии

алкогольного, наркотического или токсического

опьянения;

не имел документов на право управления;

не предъявил страховщику поврежденное

средство транспорта;

сообщил заведомо ложные сведения о

страховом событии.

40.

Все разногласия, возникающие по договорустрахования, а также между сторонами и лицами,

виновными в наступлении страхового случая,

рассматриваются в установленном порядке судебными

органами.

После выплаты страхового возмещения страховщику

переходит в пределах уплаченной суммы право на

регресс, которое имеет страхователь к третьим лицам,

виновным в ущербе. Поэтому страхователь при

получении страхового возмещения обязан передать

страховщику все имеющиеся документы и выполнить

все формальности, необходимые для осуществления

права регресса

41.

Регресс — обратное требование о возмещении уплаченнойсуммы, предъявляется одним физическим или юридическим

лицом к другому обязанному лицу,

регресс — право обратного требования лица, возместившего

вред, к его причинителю (например, к работнику, причинившему

вред при исполнении своей трудовой функции, п. 1 ст. 1081 ГК

РФ);

суброгация — переход прав кредитора по обязательству

к другому лицу, а именно переход к страховщику прав

кредитора к должнику, по причине действий которого

произошел страховой случай (подп. 4 п. 1 ст. 387 ГК РФ).

Оба случая направлены на реализацию принципа исключения

неосновательного обогащения, то есть на то, чтобы не допустить

ситуации, когда за лицо, причинившее вред, платит другое

лицо, а оно необоснованно исключается из числа обязанных

субъектов.

Вместе с тем разница между суброгацией и регрессом в том, что

право регресса возникает как таковое в момент удовлетворения

требований кредитора лицом, не являющимся причинителем

вреда, а права лица, удовлетворившего требования кредитора, в

случае суброгации — это не новые права, а перешедшие к нему

права кредитора, в связи с чем суброгация — пример перемены

лиц в обязательстве.

42.

2.2.Страхование воздушных судов (самолетов гражданского инегражданского назначения).

Специфика авиационного страхования заключается в катастрофической

природе риска. Оно характерно убыточностью для многих страховщиков.

Основные страхователи: коммерческие авиаперевозчики, эксплуатанты,

занимающиеся многими видами воздушных работ, операторы воздушных

такси, аэроклубы, авиазаводы, организации, занимающиеся продажей и

перепродажей авиатехники, частные владельцы воздушных судов,

промышленные коммерческие компании, имеющие собственные

авиатранспортные службы для перевозки персонала и грузов.

Объектом страхования является имущественный интерес страхователя,

связанный с сохранностью воздушного судна – его корпуса, различных

частей, систем и оборудования (авиа-каско).

Воздушные суда могут быть застрахованы на условиях:

1.

« только от полной гибели»;

2.

«от всех рисков».

По договору страховщик обязан возместить или уменьшить размер ущерба,

нанесенного в течение периода страхования: во время полета, при

рулении, на стоянке с включенным двигателем.

43.

В полис страхования обычно включают условия:1) Пропажа воздушного судна (страховое возмещение

выплачивается, если о нем после взлета нет сведений в течение

15 дней и более).

2) Вынужденная посадка и расходы по спасению (возмещаются

расходы по обеспечению взлета или транспортировке).

3) Стоимость ремонта, при повреждении вследствие страхового

случая.

4) Полная гибель воздушного судна.

При полном разрушении (гибели) выплачивается страховое

возмещение в размере полной страховой суммы. При

страховании «от всех рисков» - сумма выплат зависит от

условий и тяжести страхового случая. Не покрывается ущерб,

вследствие износа, коррозии, конструктивных дефектов,

механической поломки отдельных частей судна, если такой

ущерб не явился следствием страхового случая.

Страховая сумма при заключении договора может быть указана

в пределах стоимости судна на момент заключения договора, не

превышая его действительной стоимости. Договором

страхования воздушных судов обычно предусматривается

франшиза.

Стоимость страхования зависит от профессионализма летного и

летно-технического состава, технической оснащенности

аэропортов, условий отдыха членов экипажа и других факторов.

44.

2.3.Страхование железнодорожного подвижного составаСтрахование железнодорожного подвижного состава

обеспечивает имущественные интересы страхователя,

связанные с владением, распоряжением и пользованием

железнодорожным подвижным составом на случай

повреждения, уничтожения или утраты подвижного

состава, в том числе от противоправных действий третьих

лиц.

Страхованию подлежат:

1) тяговый подвижной состав (локомотивы всех видов,

дизельного поезда, турбопоезда, автомотрисы, авто- и

мотодрезины, мотовозы);

2) вагоны (пассажирские, багажные, почтовые, почтовобагажные, рестораны, служебные, изотермические,

специальные вагоны, крытые, полувагоны, платформы,

цистерны, цементовозы, транспортеры, вагоны для

перевозки скота, живой рыбы, битума, легковых

автомобилей).

45.

Договор страхования железнодорожного подвижного составазаключается сроком на один год и менее с юридическими

лицами (собственниками или арендаторами железнодорожного

подвижного состава). Его действие распространяется, как

правило, на территорию России, но обязательства могут быть

распространены на территории стран – членов СНГ и дальнего

зарубежья с уплатой страховой премии по повышенному

тарифу.

Страхование рисков повреждения и уничтожения

железнодорожного подвижного состава в основном

производится одновременно, но в отдельных случаях по

согласованию со страховщиком может предоставляться

раздельно по каждому риску.

Минимальная страховая сумма по рискам повреждения,

уничтожения и утраты при страховании единицы подвижного

состава не может быть, согласно Правилам страхования, ниже

40 процентов стоимости единицы нового подвижного состава.

Максимальная страховая сумма по риску повреждения при

страховании единицы подвижного состава не может быть

выше страховой (действительной) стоимости застрахованной

единицы подвижного состава и устанавливается по каждой

единице подвижного состава по согласованию сторон.

46.

Договор страхования железнодорожного подвижного составазаключается сроком на один год и менее с юридическими

лицами (собственниками или арендаторами железнодорожного

подвижного состава). Его действие распространяется, как

правило, на территорию России, но обязательства могут быть

распространены на территории стран – членов СНГ и дальнего

зарубежья с уплатой страховой премии по повышенному

тарифу.

Страхование рисков повреждения и уничтожения

железнодорожного подвижного состава в основном

производится одновременно, но в отдельных случаях по

согласованию со страховщиком может предоставляться

раздельно по каждому риску.

Минимальная страховая сумма по рискам повреждения,

уничтожения и утраты при страховании единицы подвижного

состава не может быть, согласно Правилам страхования, ниже

40 процентов стоимости единицы нового подвижного состава.

Максимальная страховая сумма по риску повреждения при

страховании единицы подвижного состава не может быть

выше страховой (действительной) стоимости застрахованной

единицы подвижного состава и устанавливается по каждой

единице подвижного состава по согласованию сторон.

47.

Под действительной стоимостью подразумевается стоимостьединицы подвижного состава с учетом износа на момент

заключения договора страхования.

Страховая стоимость может быть определена как балансовая,

если она ниже или равна действительной стоимости единицы

подвижного состава, определенной страховщиком в

соответствии с существующими ценами на рынке.

Если в период действия договора страхования произошло

повышение цен на железнодорожный подвижной состав,

страхователь по согласованию со страховщиком может

увеличить размер страховой суммы с доплатой страхового

взноса за оставшийся срок действия договора страхования.

Размер страхового тарифа по договорам страхования зависит

от степени риска, которая обусловливается рядом факторов

(срок службы, тип и количество единиц подвижного состава и

т. п.) и определяется при заключении договора страхования.

Страховое возмещение выплачивается в соответствии с

договором страхования:

1) при повреждении железнодорожного подвижного состава –

из расчета стоимости его восстановления, которая

определяется в следующем порядке: к стоимости запасных

частей, деталей и принадлежностей прибавляется стоимость

восстановительных работ, а затем вычитается стоимость

остатков, пригодных для дальнейшего использования на

момент страхового случая;

48.

2) при утрате, уничтожении железнодорожного подвижногосостава выплачивается полная страховая сумма с учетом

предыдущих выплат и за вычетом стоимости остатков,

пригодных для дальнейшего использования или утилизации.

Сумма убытка оплачивается пропорционально соотношению

страховой суммы и стоимости подвижного состава. Если

единица застрахованного подвижного состава утрачена

(похищена), страхователю выплачивается страховое

возмещение, причем перед выплатой составляется договор, по

которому страхователь отказывается от своих прав на

застрахованный вагон либо обязуется в случае обнаружения

застрахованного вагона возвратить страховое возмещение в

установленный договором срок.

Однако заявление о выплате и все необходимые документы

(состав документов регламентирован правилами страхования)

при наступлении страхового случая страхователь обязан

представить страховщику не позднее установленного

договором срока. В противном случае страховщик оставляет за

собой право отказать в страховой выплате.

Страховщик рассматривает все необходимые документы по

страховому случаю в течение срока, установленного в

договоре страхования (обычно 7–10 дней), составляет

страховой акт либо представляет страхователю

мотивированный отказ.

49.

В выплате страхового возмещения может быть отказано в следующихслучаях:

1.

если уничтожение или повреждение произошло в результате

умышленных действий страхователя (либо лица, действовавшего по

поручению или с ведома страхователя), установленных компетентными

органами;

2.

если страхователь не предъявил страховщику или его

представителю поврежденный подвижной состав до его ремонта, его остатки

или фотографии аварийного подвижного состава с видимым

железнодорожным номером;

3.

если ущерб полностью возмещен лицом, виновным в его причинении

(если ущерб возмещен частично, в размере меньшем, чем причитающееся

страховое возмещение, выплата осуществляется с учетом сумм, полученных

страхователем от виновного лица);

4.

если страхователь (или его представитель) нарушил правила

перевозок грузов (например, загрузка непредусмотренным грузом и

превышение норм загрузки подвижного состава);

5.

если ущерб нанесен в результате нарушений страхователем или его

представителем Правил технической эксплуатации железных дорог;

6.

при утрате, уничтожении или повреждении подвижного состава

страхователь не представил все необходимые документы; 7.

если события

произошли до начала или после окончания срока действия договора

страхования;

8.

страхователь не выполнил или отказался выполнять условия

договора страхования, а также в других случаях, установленных

законодательством или правилами (договором) страхования.

50.

2.4. Морское страхование судов – старейший видимущественного страхования.

Особенности морского страхования отражены в

Кодексе торгового мореплавания РФ, охватывает

широкий круг имущественных интересов, связанных

с морским судоходством и морской перевозкой

грузов.

Объектами морского страхования могут быть:

• судно, в том числе и строящееся;

• груз;

• фрахт;

• ответственность судовладельца;

• плата за проезд пассажиров;

• арендная плата (плата за пользование судном);

• прибыль, ожидаемая от груза;

• заработная плата и иные вознаграждения капитана

и экипажа;

• риск, принятый на себя страховщиком

(перестрахование).

51.

В зависимости от содержания страхуемого интересаразличаются следующие виды морского страхования:

• страхование каско.

Этот вид страхования обеспечивает страховым покрытием

морские, речные, строящиеся суда, нефте- и газодобывающие

платформы. В объем покрытия включается корпус судна, его

двигатель и оснащение. Суда страхуют на согласованную

сумму сроком на 1 год или на время рейса. Взносы

рассчитываются исходя из размеров страховой суммы;

• страхование карго.

Это страховая защита груза на всем протяжении его

перемещения по принципу «от склада до склада». Основная

масса перевозимых товаров страхуется по стандартным

условиям, однако некоторые – на особых условиях;

• страхование ответственности.

Данный вид страхования обеспечивает покрытие рисков

гражданской ответственности перевозчика;

• страхование фрахта. Страхуется судовладелец от потери

дохода, так как фрахт, плата за аренду судна, подвержен

риску утраты так же, как судно и груз.

Каско-страхование обеспечивает возмещение ущерба от

повреждения или конструктивной гибели транспортного

средства.

52.

Объектами страхования являются:• морские торговые суда;

• рыболовецкие суда;

• буксиры и оборудование портов;

• прогулочные яхты и пр.

Условия страхования плавающих средств зависят от целей

их использования. Наиболее крупной сферой

деятельности страховщиков является страхование

торговых судов.

Страховое покрытие распространяется на:

• судно;

• машинное оборудование;

• оснащение (все то, что на борту, а также необходимое

для коммерческого использования, в том числе мазут,

канаты, продовольствие, посуда и т.д.).

В международной практике существуют несколько

вариантов стандартных условий страхования морских

судов:

53.

• полные- Согласно «полным условиямстрахования» страховщик возмещает судовладельцу

убытки от физической и конструктивной гибели или

повреждения судна вследствие пожара, взрывов,

бури, землетрясения, посадки судна на мель или его

соприкосновения с какими-либо предметами, а

также вследствие любых других опасностей,

связанных с мореплаванием. Страхование покрывает

также гибель и повреждение застрахованного

имущества в результате: несчастных случаев в

процессе грузовых работ и бункеровки; поломки

валов и взрыва котлов; скрытых дефектов корпуса

судна или оборудования; небрежности экипажа при

ремонте судна, если судовладелец проводил ремонт

не сам.

Не возмещаются убытки, ставшие следствием

политических и социальных событий (трудовых

конфликтов, захвата, ареста и задержания судна,

военных действий, гражданских волнений).

54.

• без ответственности за частную аварию- страхуютсяте же самые риски, что и на полных условиях, но

ответственность страховщика не возникает по частной

аварии, под которой понимается любое повреждение

застрахованного имущества, не подпадающее под

понятие общей аварии. Экономическая разница между

полными и рассматриваемыми условиями существенна,

так как частные аварии возникают чаще. В соответствии

с Кодексом торгового мореплавания РФ (ст. 284) общей

аварией признаются убытки, понесенные вследствие

намеренно и разумно произведенных чрезвычайных

расходов или пожертвований ради общей безопасности,

в целях сохранения от обшей опасности имущества,

участвующего в общем морском предприятии, – судна,

фрахта и перевозимого судном груза.

• без ответственности за повреждение- обеспечивают

еще более узкое покрытие, поскольку страховщик не

отвечает ни за какие повреждения застрахованного

судна и его оборудования – ни за случайные, ни за те,

которые причинены намеренно и разумно в целях

спасения. Он несет ответственность только за гибель

судна, включая расходы по спасению.

55.

• только от полной гибели- ответственностьстраховщика наступает только в случае гибели

судна.

Определение стоимости страхования достигается

путем переговоров страховщика и судовладельца.

Величина ставки страховой премии зависит от

следующих факторов:

• стоимость судна;

• возраст судна;

• тип (специализация) судна;

• грузоподъемность, мощность двигателя;

• классификация (класс, флаг и страна регистра);

• менеджмент (владелец, капитан, экипаж);

• район плавания;

• условия страхового покрытия;

• стоимость проведенного ремонта; • опыт

страхования.

56.

3. Страхование грузов.. Страхование грузов (КАРГО), перевозимых

различными видами транспорта, - один из

распространенных видов страхования.

Выделяют:

3.1. Страхование транспортных грузов.

Страхованию подлежат грузы (стоимость грузов), а

также другие имущественные интересы

страхователя, которые могут быть оценены в

денежном выражении и которые связаны с

транспортировкой грузов.

Страховщик может заключить договор страхования

груза с объемом ответственности в соответствии с

одним из вариантов условий страхового покрытия:

а) «с ответственностью за все риски»;

б) «только от гибели всего груза или его части».

57.

В соответствии с условием «а» страховщик возмещаетбез удержания франшизы все убытки от повреждения

или полной гибели всего или части груза, происшедших

по любой причине, кроме оговоренных особо. В

соответствии с условием «б» (с ответственностью за

частную аварию) страховщик возмещает убыток от

повреждения или полной гибели всего или части груза

вследствие: огня, взрыва, урагана и других явлений

стихийного характера; пропажи транспортного средства

или столкновения их; провала мостов, перекрытий

складов; подмочки или смыва груза, его аварийного

выброса; загрузки-выгрузки груза.

Страховые тарифы дифференцируются по видам

транспортировки и типам страховой ответственности.

Они зависят от груза, места размещения его при

перевозке, дальности рейса, состояния транспортного

средства, района плавания и других. Для торговых

судов учитывается также их специализация (лесовоз,

танкер и т.д.)

58.

В договоре страхования особо указываетсяпериод страхования. Часто устанавливается

временной лимит действия страхового

контроля на одну перевозку. После истечения

срока страхования, но по продолжении

транспортных операций страховщик в праве

либо потребовать уплаты дополнительной

страховой премии, либо считать договор

прекратившим действие.

Страховая стоимость груза включает стоимость

самого груза в месте отправки в начале

страхования, расходы на страхование,

расходы по доставке груза вплоть до его

принятия грузополучателем.

Нормы естественной убыли груза в процессе

транспортировки обычно используются для

определения франшизы.

59.

Страхование фрахта, т. е. платы за перевозкугруза, вносит свою специфику. Страхователем

может выступать перевозчик, грузовладелец либо

тот и другой. Если в договоре перевозки фрахт

подлежит оплате в любом случае, даже при гибели

судна с грузом, то в страховом фрахте и

возмещении провозной платы заинтересован

грузовладелец. Если же фрахт должен

оплачиваться при доставке груза в порт

назначения, то страхование фрахта в интересах

как перевозчика, который не получит фрахта в

случае недоставки груза (в результате гибели

судна), так и грузовладельца, который должен

будет оплатить фрахт при доставке груза, даже

если он поврежден. Перевозчик заинтересован в

страховании фрахта в случаях, когда судно

направляется под погрузку в другой порт и в пути

получит повреждение, не позволяющее

осуществить перевозку в установленные договором

сроки.

60.

В практике часто используют генеральныеполисы сроком на один год. По этому

документу страховое покрытие

распространяется на все грузы, указанные

в нем. Генеральный полис сокращает

расходы на ведение дел, но оформляется

он для страхователя, который имеет

твердые заказы, установившийся оборот и

номенклатуру грузов.

При наступлении страхового случая

страхователь обязан принять меры к

спасению и сохранению груза, предъявив

все необходимые документы для

доказательства своего интереса в

страховом имуществе.

61.

3.2. Страхование грузов, перевозимых вконтейнерах.

Страхование контейнеров имеет определенную

специфику. Объектом страхования являются

сами контейнеры как емкости для помещения

в них грузов, и в этом качестве они являются

частью транспортного средства. Однако они

предназначены для последующего снятия в

местах перевалки и перевозки грузов на

других средствах транспорта или для

складирования и, следовательно, не могут

быть застрахованными на условиях

страхования транспортных средств. Их

страхование осуществляется по специальным

договорам страхования, заключаемым обычно

на английских стандартных условиях. Объем

страхового покрытия при этом может быть

различным.

62.

Страхование контейнеров может быть произведено:- «от всех рисков»

- на «более узких условиях», покрывающих риск гибели

контейнеров, выпадающую на контейнеры долю в

общей аварии, расходы по спасению контейнеров,

предотвращению и сокращению убытков.

Последствия реализации рисков транспортировки грузов

разделяются на частные и общие аварии.

Частная авария связана с основным событием

перевозки. К категории частных аварий относят

события, приведшие к повреждению либо судна, либо

груза. Например: последствия резкой швартовки, ущерб

при погрузочно-разгрузочных работах, воздействия на

груз и другие.

Убытки по частной аварии несут исключительно

владельцы судна, потерпевшего аварию во время

шторма, или владельцы груза, которому был нанесён

ущерб. Убытки по частной аварии несет тот, на кого

падает ответственность за их причинение, или тот, кто

их потерпел.

63.

Общая авария – это ситуация, когда в целяхпредотвращения опасности, общей для всего

морского предприятия (судна, груза и фрахта),

осуществлены добровольно и обоснованно

какие-либо чрезвычайные пожертвования и

расходы, это могут быть убытки, вызванные

выбрасыванием за борт части груза, тушением

пожара, преднамеренной посадкой судна на

мель, повреждением машины и котлов при их

форсировании повреждением или гибелью

груза. Топлива или другого имущества в связи

с их перемещением на судне, выгрузкой и т.д.

Признание убытков в качестве общей аварии

является правом капитана корабля. Общая

авария как таковая может быть признана в

случае успешности предпринятых мер.

64.

Общая авария представляет особыймеханизм распределения убытков

между сторонами – судовладельцем,

грузовладельцем, перевозчиком.

При признании чрезвычайных событий

общей аварией составляется аварийный

бонд, по которому грузовладельцы

обязаны уплатить пропорционально

свою долю в покрытии убытков,

понесённых в результате общей аварии

65.

Тарифные ставки по страхованию грузовВид груза

Массовый (навалочный) груз

Промышленное оборудование

Промышленные товары

Продовольственные товары

Алкогольные напитки, табачные изделия

Скоропортящиеся продукты

Электроника

Хрупкий, легко бьющийся груз

Автомобил

ьный

транспорт

0,5

0,55

0,6

0,6

0,7

1,0

0,8

0,8

Ж/д

транспорт

Речной

транспорт

0,4

0,45

0,5

0,5

0,6

0,9

0,6

0,7

0,35

0,4

0,45

0,5

0,6

1,1

0,6

0,7

Надбавки

надбавки

За каждые 1000 км пробега (для ж.д и автотранспорта)

За перевозку на открытой платформе, в открытом кузове или на

палубе

За перевозку в полувагоне, в брезентовом фургоне или на закрытой

палубе

Каждая перевалка

Скидки

скидки

Вооруженная охрана

Страхование больших объемов грузов (от 3 вагонов в одном ж/д

составе)

Коэффициент

уменьшения

0,25

0,5

Увеличение

тарифа

+0,05

+0,2

+0,15

+0,1

66.

4.Страхование финансовых и банковских рисков.Страхование финансовых рисков — вид имущественного

страхования, которое по своей сути является страхованием

риска потери прибыли или неполучения дохода вследствие

различных причин. Финансовые риски различны, например,

физическое лицо (работник) может быть застрахован от

неполучения доходов вследствие потери работы (по причине

сокращения штатов, ликвидации предприятия и др.),

юридическое лицо (банк) — от потерь, связанных с ошибками

персонала, нечестностью служащих банка и т. д.

Обычно к страховым случаям относят: остановку производства

или сокращение объема производства в результате

оговоренных в договоре страхования событий; банкротство;

непредвиденные расходы; неисполнение или ненадлежащее

исполнение договорных обязательств контрагентом

застрахованного лица, являющегося кредитором по сделке;

понесенные застрахованным лицом судебные расходы, а

также другие события.

Росстрахнадзор установил для страховых компаний,

занимающихся страхованием финансовых рисков,

повышенные требования к размеру уставного капитала не

менее 2,5 млрд. руб.

67.

Страхование банковских рисков включаетстрахование:

1) наличных денег, находящихся в кассе банка;

2) содержимого абонентского сейфа;

3) ценностей, помещенных в хранилищах банка;

4) имущества банка;

5) перевозки наличных денег («инкассаторское»

страхование);

6) сотрудников банка от несчастных случаев за

счет средств банка;

8) банковских вкладов за счет средств банка;

10) банковских автоматов (банкоматов);

12) ответственности банковских служащих;

13) служащих банка на случай их;

14) интеллектуальных рисков и риска от

несанкционированно¬го вторжения

злоумышленника в банковскую компьютер¬ную

сеть;

15) интересов вкладчиков.

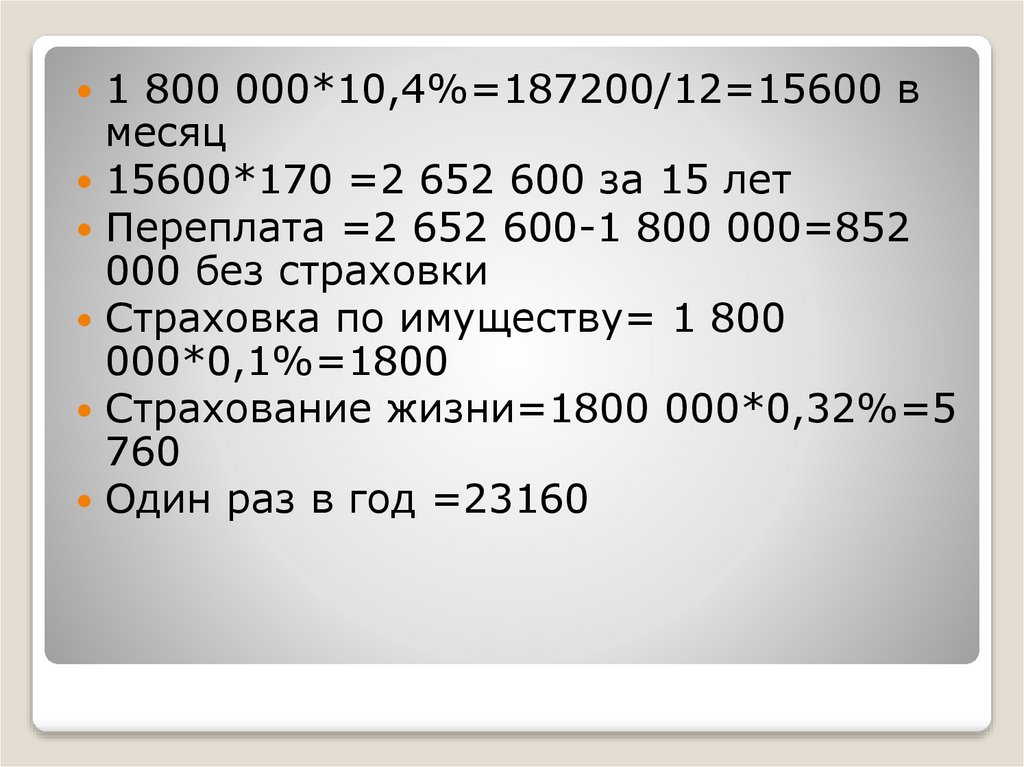

68.

Страховая сумма устанавливается посоглашению сторон с учетом страхуемого

риска и условий его проявления, поэтому

размер страховой премии определяется в

зависимости от объекта и срока страхования,

объема обязательств страховщика и сте¬пени

страхового риска. Если банк подписал договор

страхова¬ния, страховая компания вместе с

банковскими оценщиками осуществляют

оценку степени риска банка. Банк решает,

зак-лючает ли он договор комплексного

страхования или страхует отдельные риски и

оговаривает условия страхования.

69.

5.Страхование предпринимательских и коммерческих рисков.Под страхованием предпринимательской деятельности

подразумевается «риск убытков от предпринимательской

деятельности из-за нарушения своих обязательств

контрагентами предпринимателя или изменения условий этой

деятельности по независящим от предпринимателя

обстоятельствам, в том числе риск неполучения ожидаемых

доходов» (ст. 929 ГК РФ).

В сферу страхования входят 2 группы факторов, вызывающие

потери ожидаемой прибыли или неполучения

предполагавшегося дохода:

1. Нарушение процесса производства при наступлении

стихийных бедствий, аварий и других аналогичных событий;

2. Изменение рыночной конъюнктуры, невыполнения контрактов

со стороны поставщиков или потребителей продукции (услуг) и

т.п.

Назначение этого страхования возместить страхователю

возможные потери, если через определенный период

застрахованные операции не дадут предусмотренной контрактом

окупаемости. Им возмещаются потери, возникающие вследствие

неблагоприятного непредсказуемого изменения конъюнктуры

рынка, невыполнения контрактов или других непредвиденных

обстоятельствах.

70.

Страхованием не возмещаются убытки вызванные:посреднической деятельностью;

азартными играми и спекулятивными

сделками;

решением валютных органов;

изменением кура валют;

политическими переворотами;

отказом банка в кредитовании.

умышленными действиями страхователя,

партнеров или выгодоприобретателя по срыву

застрахованной деятельности или нарушения ими

законодательства.

Страховая сумма по этому страхованию

устанавливается:

При страховании инвестиций – в пределах

капитальных вложений страхователя в страхуемые

операции.

При страховании дохода – в пределах всех

коммерческих вложений и ожидаемой прибыли.

71.

Данное страхование проводят сиспользованием минимальной

франшизы в размере 3-5% и

установлением максимальной суммы

возмещений.

Ставки страховых платежей зависят от

вида деятельности, срока страхования,

степени стабильности рыночных

отношений, процентных ставок по

кредитам.

72.

6.Страхование строительно – монтажных рисков.Договор страхования строительных объектов заключается с заказчиками

или подрядными организациями на период осуществления работ по

капитальному строительству, ремонту и реконструкции зданий и

сооружений, а также по монтажу оборудования.

Застрахованными считаются ценности, находящиеся в пределах

строительной

площадки, указанной в договоре страхования: здания, сооружения,

оборудование, машины и другое имущество, представляющие собой объект

строительства и монтажа. По соглашению сторон страховая защита может

распространяться на технику, используемую при строительно-монтажных

работах (строительные и транспортные механизмы, оборудование для

производства монтажа, контрольные, лабораторные приборы и др.), и

временные здания, сооружения (строительные бараки, склады, мастерские

и т. п.).

Страховщик возмещает убытки от гибели или повреждения

застрахованного имущества, происшедших в результате любых внезапных

и непреднамеренных событий на строительной площадке (включая кражу).

Не подлежит компенсации ущерб, связанный с повреждением строительной

техники и транспортных средств в результате их внутренних поломок, не

вызванных внешними факторами, повреждением поверхности фасада в

результате проведения строительно-монтажных работ, некачественным

выполнением или браком, допущенным при производстве этих работ, и в

рядя других случаев.

73.

Страховая сумма обычно устанавливается отдельно пообъекту строительства (монтажа), строительной технике и

некоторым другим позициям. В первом случае страховая

сумма есть полная стоимость строительно-монтажных

работ (включая стоимость проектирования, материалов,

их транспортировки, рабочей силы и т. д.). При

дополнительном страховании строительной техники и

временных сооружений общая страховая сумма по

договору превышает контрактную стоимость строительномонтажных работ. Договор заключается с описью

подлежащего страхованию имущества, где указываются

основные его характеристики. При ее составлении

страховщик оценивает степень риска, учитывая

следующие обстоятельства: ценность имущества, условия

его эксплуатации и хранения, пожарную безопасность на

стройплощадке, наличие охраны и сигнализации, режим

работы на объекте строительства и другие факторы.

Обычно срок страхования равен сроку осуществления

строительно-монтажных работ в соответствии с

подрядным договором или другими документами, на

основании которых осуществляются подобные работы.

74.

При этом обязательства страховщиканачинаются с момента начала работ или

выгрузки застрахованного имущества

на строительной площадке, но не ранее

дня вступления договора в силу,

продолжаются в течение всего времени

строительства, монтажа, ремонта,

холостых и рабочих испытаний

оборудования и заканчиваются в

момент сдачи объекта в эксплуатацию,

но не позднее даты, указанной в

договоре страхования. Что касается

строительных машин, то обязанность

страховщика по ним кончается в момент

их вывоза со строительной площадки.

75.

ПРИМЕРНЫЕ СТРАХОВЫЕ ТАРИФЫпо страхованию ответственности за причинение вреда

при эксплуатации опасных производственных объектов

(без учета опасных веществ, находящихся на объекте)

№

1

2

3

4

5

Наименование опасного производства, вида

опасного объекта

Объекты добычи угля

Объекты горнодобывающих производств и

горные работы

Объекты добычи нефти или газа

Объекты геологоразведочных работ

Подъемные сооружения в т. ч.:

- мостовые краны

- башенные краны

- козловые краны

- самоходные стреловые краны

- краны на железнодорожном ходу

- краны на речных и морских судах

- лифты грузовые

- лифты пассажирские

- шахтные подъемники (клети)пассажирские

- шахтные подъемники (клети)грузовые

1000

Примерный

страховой

тариф

(в % к

страховой

сумме)

0,4

1000

0,3

1000

1000

10000

0,5

0,3

Страховая

сумма

(тыс,руб.)

0,06

0,06

0,06

0,4

0,2

0,2

0,3

0,05

0,3

0,1

6

Котлы, сосуды, работающие поддавлением,

паропроводы 4-ой категории

1000

0,3

7

Газоснабжение (ГРП, ГРУ)

250000

0,2

76.

7.Страхование электронного оборудования.На страхование принимаются электронное оборудование

(компьютеры, вычислительная, телекоммуникационная,

копировальная, множительная техника), точная

механика и оптика (измерительные приборы, фото-,

кино- и видеотехника и т. п.) и запасные части к

застрахованному оборудованию. По желанию

страхователя в страхуемое имущество могут включаться

внешняя проводка и внешние сооружения (антенны,

мачты и др.), подземные кабели.

Отметим, что страховая защита предоставляется только

в отношении оборудования, находящегося в рабочем

состоянии, т. е. монтаж и установка которого завершены

и которое после пусконаладочных работ и испытаний

полностью подготовлено к эксплуатации. Обычно не

принимаются на страхование предметы, подлежащие

периодической замене (ленты, пленки, бумага и т.п.),

подверженные высокой степени износа (лампы

накаливания, предохранители, фильтры), и расходные

материалы (фильтровальные, охлаждающие, чистящие и

смазочные).

77.

Страховая защита распространяется на убытки,наступившие вследствие пожара и других традиционных

случаев (стихийные бедствия, взрыв, удар молнии,

повреждение водой и т. п.), а также в результате

воздействия электротока (короткого замыкания, резкого

повышения силы тока или напряжения в сети,

воздействия индуцированных токов и других

аналогичных причин), ошибок в эксплуатации или

обслуживании застрахованного оборудования, кражи

имущества и других злоумышленных действий

Возмещению подлежат не только стоимость обесценения

(ремонта) или действительная стоимость техники, но и

расходы по ее демонтажу.

Вместе с тем не возмещаются убытки, возникшие в

результате нарушения условий эксплуатации,

необеспечения необходимого температурно-воздушного

режима, дефектов, носящих чисто эстетический

характер (царапины, сколы, пятна, повреждения краски

и т. п.), и в некоторых других случаях

78.

Объектом страхования являются внешние носителиданных — вспомогательные приспособления,

хранящие информацию, считываемую

электронными устройствами (дискеты, лазерные и

оптические диски и т. д.). Страхование носителей

данных обычно проводится только при условии,

что застраховано и соответствующее электронное

оборудование. Страховщик компенсирует потери

страхователя, обусловленные не только гибелью

самого носителя, но и утратой информации,

содержащейся на этом носителе.

В последнем случае размер страховой выплаты

позволяет покрыть издержки, связанные с

восстановлением потерянной информации. Однако

в то же время страховые компании предъявляют

жесткие требования по хранению информации. Все

важные данные, программы и прочие сведения

должны быть скопированы. Дубликаты необходимо

хранить в ином помещении, чем то, где

используются оригиналы (лучше в банковском

сейфе).

79.

8.Страхование от простоя оборудования.По договору могут быть застрахованы промышленные

машины, механизмы, оборудование и инструменты. При

этом должно страховаться все машинное оборудование

предприятия или, по край-ней мере, все механизмы,

выполняющие зависимые операции (технологические

линии, производственные установки и т. п.). Но в любом

случае застрахованным объектам дается полное и

детальное описание (название производителя, модель,

серийный номер, функции и дата изготовления машины,

ее стоимость и страховая сумма).

Страховщик, как правило, не несет обязательств за

гибель или повреждение матриц, форм, штампов, клише и

аналогичного имущества, предметов, подлежащих

периодической замене (лампы, аккумуляторы, сверла и

др.), горюче-смазочных материалов, химикатов,

охладительных жидкостей и прочих вспомогательных

материалов, а также продукции, производимой или

обрабатываемой на застрахованном оборудовании.

80.

Страховая организация возмещает убытки, наступившиев результате непредвиденных поломок или дефектов

застрахованного имущества, ошибок или

неосторожности персонала страхователя или третьих

лиц, разрывов тросов и цепей, падения предметов и

удара их о другие предметы, взрыва паровых котлов,

двигателей внутреннего сгорания и иных источников

энергии, а также некоторых других событий.

Страхование не распространяется на ущерб, возникший

при использовании заведомо поврежденных машин

(узлов, инструментов), прямом попадании молнии,

эксперимен-тальных или исследовательских работах и

некоторых других обстоятельствах.

Отметим, что договор страхования действует в пределах

обусловленных в нем дат не только в период

технической эксплуатации, но и бездействия

застрахованного имущества, а также во время его

демонтажа, перемещения и повторного монтажа,

производимых в целях профилактики, осмотра и

ремонта. По данному виду страхования широко

применяется франшиза, которую страхователь может

установить для каждой отдельной машины, или единая

франшиза для группы взаимосвязанных механизмов.

81.

Размер страхового возмещения при наступлениистрахового случая обычно определяется на

основании отчетных документов страхователя и

специальных расчетов. Для этого устанавливается

средний размер прибыли за некоторый период,

предшествующий заключению страхового договора

(либо предшествующий вынужденному перерыву).

Чаще всего такой период (его иногда именуют

контрольным либо стандартным) равен 12

месяцам. При установлении суммы страхового

возмещения учитываются также все факторы,

которые неизбежно повлияли бы на результаты

финансовой деятельности страхователя, если бы

она не была прервана по указанным причинам.

Многие страховщики включают в правила

страхования условие, согласно которому, если

выяснится, что в контрольный (стандартный)

период страхователь не получал никакой прибыли,

то страховщик вправе отказать в выплате

страхового возмещения, так как потери прибыли

как таковой не было.

82.

Для выяснения причин перерыва (простоя) иустановления размера неполученной прибыли

страховщик вправе запросить у страхователя

данные бухгалтерского учета, бухгалтерские

книги, иную документацию, а также получить

любую информацию, необходимую для

определения размера страхового возмещения.

Сумма экономического ущерба вследствие

простоев, перерывов в производственнокоммерческой деятельности (СУ)

рассчитывается по формуле

83.

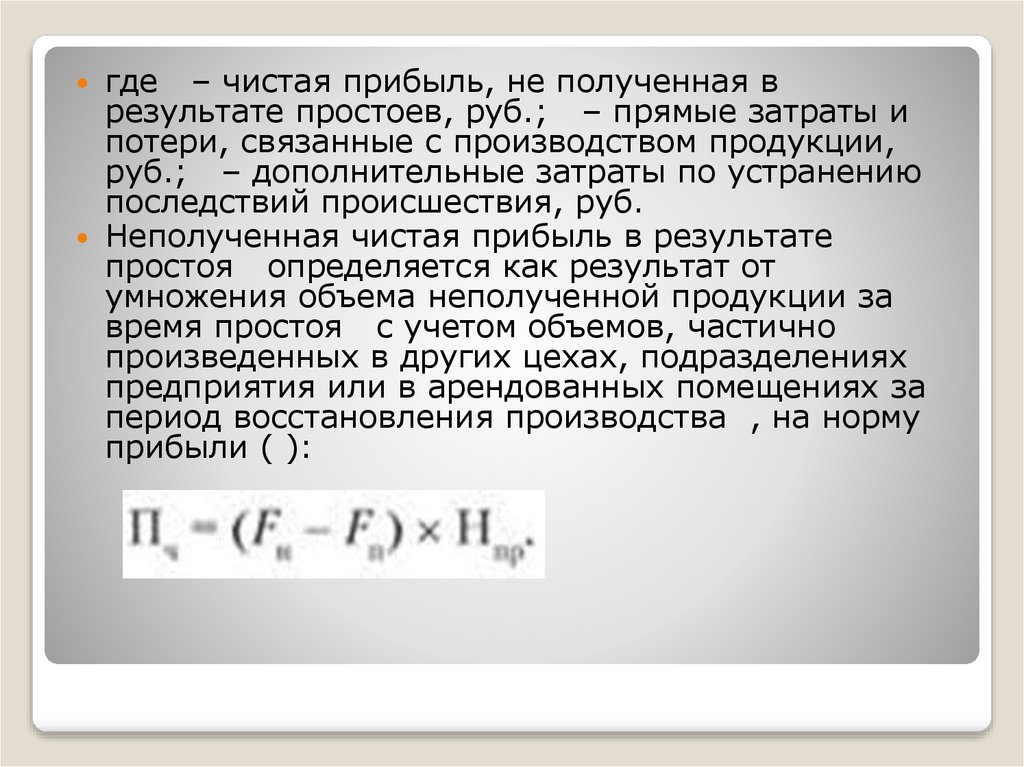

где– чистая прибыль, не полученная в

результате простоев, руб.; – прямые затраты и

потери, связанные с производством продукции,

руб.; – дополнительные затраты по устранению

последствий происшествия, руб.

Неполученная чистая прибыль в результате

простоя определяется как результат от

умножения объема неполученной продукции за

время простоя с учетом объемов, частично

произведенных в других цехах, подразделениях

предприятия или в арендованных помещениях за

период восстановления производства , на норму

прибыли ( ):

84.

9.Сельскохозяйственное предприятие может

застраховать:

здания и сооружения;

передаточные устройства; силовые, рабочие и

другие машины; транспортные средства;

оборудование; ловецкие суда; орудия лова;

инвентарь; продукцию; сырье и материалы;

многолетние насаждения;

урожай сельскохозяйственных культур и

многолетних насаждений (кроме урожая сенокосов);

сельскохозяйственных животных, домашнюю

птицу, кроликов, пушных зверей и семьи пчел.

85.

1. Страхование основных и оборотных фондов.Они страхуются от гибели или повреждения в

результате наводнения; бури или урагана;

ливня; града; обвала или оползня; действия

почвенных вод; селя; удара молнии;

землятресения; просадки; пожара; взрыва и

аварий; внезапной угрозы имуществу,

вследствие которой необходимо его разобрать и

перенести на новое место.

Многолетние насаждения страхуются также от

гибели в результате засухи, мороза, болезней и

от вредителей растений.

Ловецкие, транспортные и другие суда и орудий

лова, находящихся в эксплуатации страхуются

также от гибели или повреждение в результате

шторма, тумана, аварии, повреждения льдом, а

также пропажа без вести или посадка судна на

мель вследствие стихийных бедствий.

86.

Ущерб основных и оборотных фондов определяетсяиз балансовой стоимости с учетом износа. В сумму

ущерба включаются также расходы по спасению

имущества и приведению его в порядок после

бедствия.

2. Страхование урожая сельскохозяйственных

культур и многолетних насаждений.

Страхованию подлежит:

урожай сельскохозяйственных культур;

урожай плодово-ягодных, виноградных и

других многолетних насаждений (кроме

естественных сенокосов);

деревья (кусты) плодово-ягодных и других

многолетних древесно-кустарниковых насаждений.

87.

Урожай сельскохозяйственных культур, плодово-ягодных многолетних насаждений может быть

застрахован на случай гибели или повреждения от

засухи, вымокания, выпревания, вымерзания,

града, бури, урагана, наводнения, безводья или

маловодья в источниках орошения, неполного

опыления в период цветения, полегания растений,

а также от болезней и вредителей растений.

Урожай сельскохозяйственных культур,

выращиваемых в защищенном грунте, кроме того,

может быть застрахован от аварий и пожара.

Страховая стоимость рассчитывается исходя из

средней пятилетней урожайности с 1 га и

планируемой площади посева по закупочным,

рыночным или договорным ценам. Страховые

премии определяются по каждой культуре (группе

культур) путём умножения стоимости урожая со

всей площади посева на тарифную ставку.

88.

Договоры страхования урожая заключаются до началасева или посадки с учетом биологических особенностей

культур и условий их возделывания. В настоящее время

договор страхования заключается на срок от 6 месяцев

(примерно с 1 мая по 1 ноября) и до года. Страхование

прекращается после окончания уборки урожая.

Ставки страховых платежей дифференцируются по

культурам (группам культур) и регионам.

При наступлении страхового события страхователь в

письменной форме в течение установленного договором

срока сообщает об этом страховщику, перечисляя все

необходимые сведения по каждой культуре (какие

культуры, на какой площади, когда и по каким

причинам был причинен ущерб урожаю).

Страховщик проверяет сообщение о гибели или

повреждении урожая по данным различных

организаций, ведущих наблюдение за природными

явлениями и их воздействием на культуры,

устанавливает причины и обстоятельства страхового

случая и составляет акт установленной формы.

89.

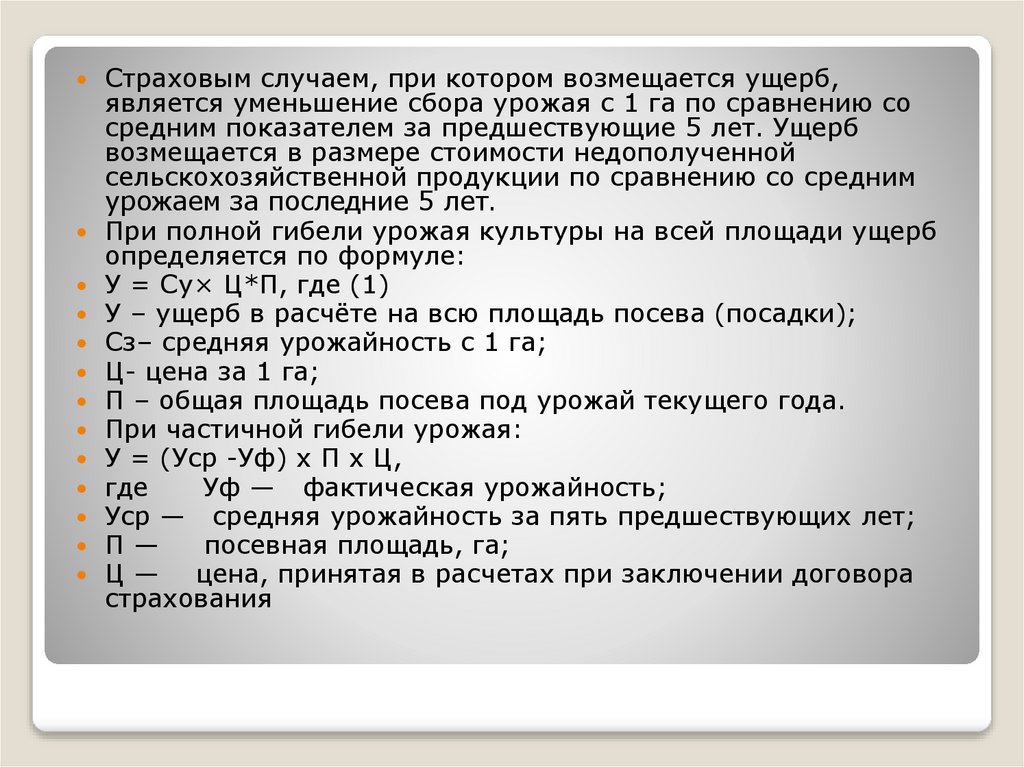

Страховым случаем, при котором возмещается ущерб,является уменьшение сбора урожая с 1 га по сравнению со

средним показателем за предшествующие 5 лет. Ущерб

возмещается в размере стоимости недополученной

сельскохозяйственной продукции по сравнению со средним

урожаем за последние 5 лет.

При полной гибели урожая культуры на всей площади ущерб

определяется по формуле:

У = Су× Ц*П, где (1)

У – ущерб в расчёте на всю площадь посева (посадки);

Сз– средняя урожайность с 1 га;

Ц- цена за 1 га;

П – общая площадь посева под урожай текущего года.

При частичной гибели урожая:

У = (Уср -Уф) х П х Ц,

где

Уф — фактическая урожайность;

Уср — средняя урожайность за пять предшествующих лет;

П—

посевная площадь, га;

Ц — цена, принятая в расчетах при заключении договора

страхования

90.

Если хозяйство высевало культуру дляполучения зерна, а после повреждения

вынуждено использовать её со всей или части

площади на зелёный корм, силос или сено, то

при определении ущерба учитывается вместе

стоимость фактически полученного зерна, сена

и зелёной массы.

В случае пересева или подсева

сельскохозяйственных культур на

застрахованной площади при расчёте ущерба

стоимость недобора урожая увеличивается на

сумму затрат на подсев (пересев) и

уменьшается на величину расчётной выручки

от продукции подсева (пересева)

Если недобор урожая произошел по не

страховым причинам, то страховое

возмещение не выплачивается.

91.

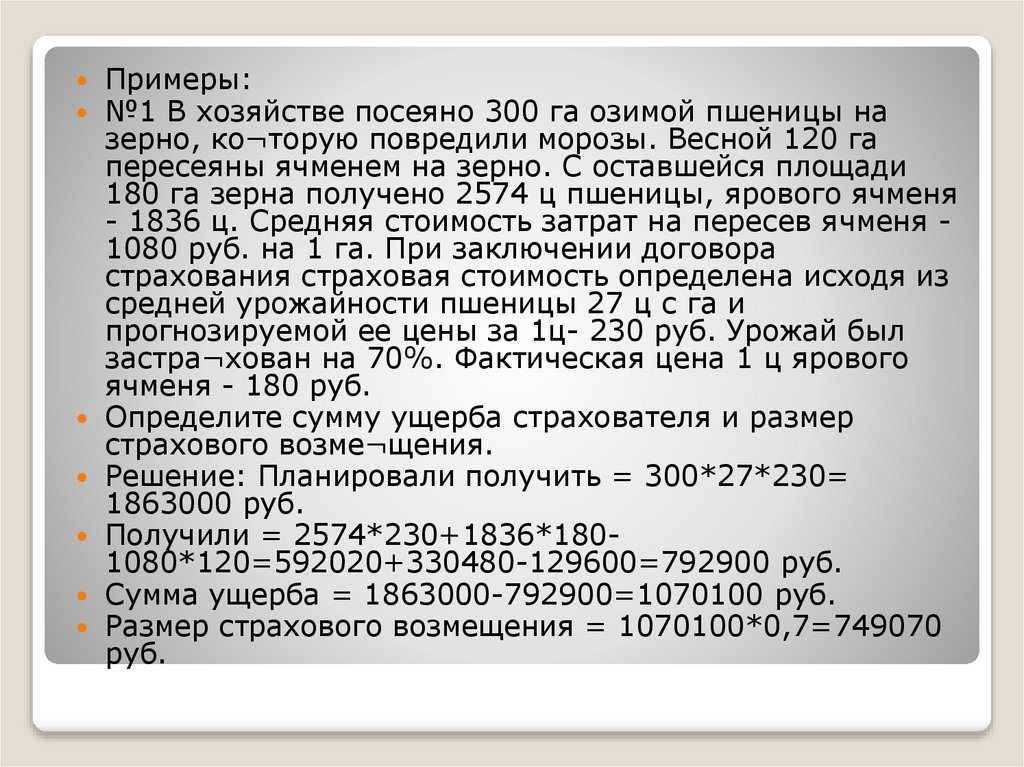

Примеры:№1 В хозяйстве посеяно 300 га озимой пшеницы на

зерно, ко¬торую повредили морозы. Весной 120 га

пересеяны ячменем на зерно. С оставшейся площади

180 га зерна получено 2574 ц пшеницы, ярового ячменя

- 1836 ц. Средняя стоимость затрат на пересев ячменя 1080 руб. на 1 га. При заключении договора

страхования страховая стоимость определена исходя из

средней урожайности пшеницы 27 ц с га и

прогнозируемой ее цены за 1ц- 230 руб. Урожай был

застра¬хован на 70%. Фактическая цена 1 ц ярового

ячменя - 180 руб.

Определите сумму ущерба страхователя и размер

страхового возме¬щения.

Решение: Планировали получить = 300*27*230=

1863000 руб.

Получили = 2574*230+1836*1801080*120=592020+330480-129600=792900 руб.

Сумма ущерба = 1863000-792900=1070100 руб.

Размер страхового возмещения = 1070100*0,7=749070

руб.

92.

№2 Определить ущерб страхователя ивеличину страхового возмещения по системе

предельной ответственности при следующих

исходных дан¬ных. Средняя урожайность

пшеницы за предыдущие пять лет — 24 ц с 1

га, площадь посева — 300 га. Из-за

происшедшего страхового случая урожай

составил 12 ц с 1 га. Рыночная стоимость 1 ц

пшеницы — 250 д.е. Ответственность

страховщика — 70% от причиненного ущерба.

Решение: Ущерб = (24-12)*300*250=900000

Страховое возмещение =

900000*0,7=630000.

93.

3. Страхование сельскохозяйственных животных.Объекты страхования:

1) крупный рогатый скот; 2) свиньи; 3) овцы и

козы; 4) лошади; 5) верблюды, ослы, мулы; 6)

олени; 7) пушные звери и кролики; 8) домашняя

птица; 9) семьи пчел в ульях.

Страхованию не подлежат больные, истощенные

животные, животные, находящиеся в положении

дородового и послеродового залеживания. Не

принимаются на страхование также животные в

тех местностях или хозяйствах, где установлен

карантин.

Страховая сумма устанавливается:

1) В сельскохозяйственных и общественных

организациях по их балансовой стоимости;

2) В хозяйствах граждан – исходя из

установленных страховых норм.

Ставки страховых платежей дифференцируются по

видам животных.

94.

95.

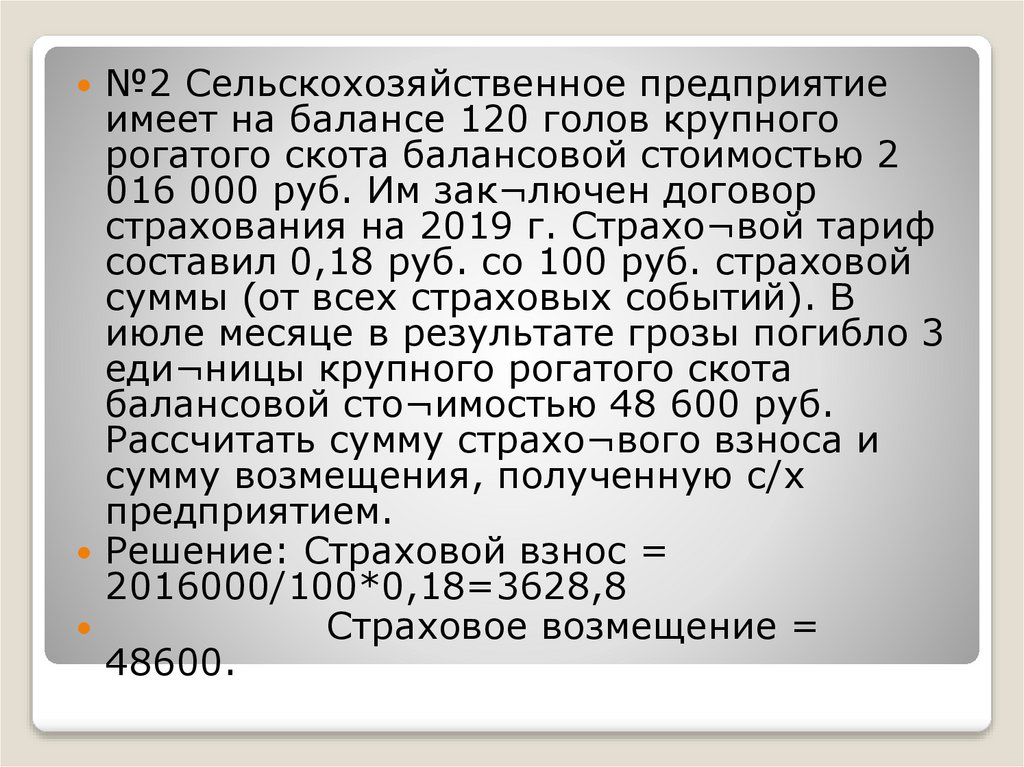

Договор заключается на срок не более года по полномуобъему ответственности или по отдельным страховым

рискам после предварительного осмотра животных и

при условии страхования всех имеющихся животных

данного вида и возрастной группы.

Возмещается ущерб вследствие гибели, падежа,

вынужденного убоя, уничтожения, наступивших в

результате болезней, несчастных случаев, стихийных

бедствий и других страховых событий.

Страховщик возмещает только прямой ущерб (гибель,

падеж или вынужденный забой животного), но не

возмещает потери продукции, являющиеся косвенным

ущербом.

При гибели животных в сельскохозяйственных

предприятий определяемый ущерб равен балансовой

стоимости погибших животных.

Ущерб при гибели рабочих лошадей, верблюдов, ослов

определяется за вычетом амортизации.

96.

При вынужденном убое сельскохозяйственных животныхущерб определяется в размере разницы между их балансовой

стоимостью и суммой, полученной от реализации пригодного в

пищу мяса. При падеже и вынужденном забое пушных зверей

ущерб определяется с учетом изменения стоимости шкурок в

результате наступления страхового случая, а кроликов с

учетом стоимости шкурок и мяса.

Страхователь обязан сообщить страховщику о наступлении

страхового случая в течение суток. Страховщик после

получения заявления о страховом случае обязан в течение

трех дней составить страховой акт установленной формы,