Похожие презентации:

Транспортный налог 2023

1.

Транспортный налогРегулируется в соответствии с главой 28 НК РФ

Налог относится к числу региональных налогов

В размере 100 % зачисляется в региональный бюджет

Относится к числу целевых налогов

Налог включается в себестоимость продукции (работ,

услуг)

В большинстве зарубежных стран не существует

единого транспортного налога. Вместо ТН действуют

следующие налоги:

- Налог на имущество

- Дорожный налог

- Экологический налог.

2.

ПродолжениеВ РФ налогооблагаемая база устанавливается

Налоговым кодексом и не может изменяться на

всей территории РФ. В США в разных штатах

используют различные налогооблагаемые базы. Так,

например, в Нью-Йорке взимается налог на

транспортные средства в зависимости от их массы. В

Калифорнии размер ежегодного регистрационного

сбора зависит от текущей стоимости автомобиля.

3.

НалогоплательщикиПлательщиками

налога

являются

физические и юридические лица, имеющие в

распоряжении

транспортные

средства,

зарегистрированные

в

установленном

порядке.

4.

Объект налогообложенияОбъектом налогообложения признаются автомобили,

мотоциклы, мотороллеры, автобусы и др. самоходные

машины и механизмы на пневматическом и гусеничном

ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда,

катера, снегоходы, мотосани, моторные лодки, гидроциклы,

несамоходные (буксируемые) суда, зарегистрированные в

установленном порядке в соответствии с законодательством

Российской Федерации.

5.

Не является объектом налогообложения1)

2)

3)

4)

Весельные лодки, моторные лодки не свыше 5 л/с

Автомобили легковые (инвалидка) с мощностью двигателя до 100 л/с

Промысловые морские и речные суда

Пассажирские и грузовые морские, речные и воздушные суда,

находящиеся в собственности, хозяйственном ведении или

оперативном управлении организаций и ИП, основным видом

деятельности которых является осуществление пассажирских и

грузовых перевозок

5) Тракторы, самоходные комбайны всех марок, специальные

автомашины (молоковозы, скотовозы), зарегистрированные на

сельхозпроизводителей и используемых при производстве

сельскохозяйственной продукции

6) Транспортные средства, принадлежащие на праве оперативного

управления федеральным органам исполнительной власти, где

законодательно предусмотрена военная и приравненная к ней

служба

6.

Продолжение7) Транспортные средства, находящиеся в розыске, при условии

подтверждения факта угона

8) Самолеты и вертолеты санитарной авиации и медицинской службы

9) суда, зарегистрированные в Российском международном реестре

судов

10) Морские стационарные и плавучие платформы, морские

передвижные буровые установки и буровые суда.

7.

Порядок расчета налоговой базыНалоговой базой выступает мощность

двигателя автотранспортного средства, выраженной

в лошадиных силах. В том случае, когда мощность

двигателя выражена в киловаттах, то применяют

коэффициент, значение которого составляет

1,35962.

8.

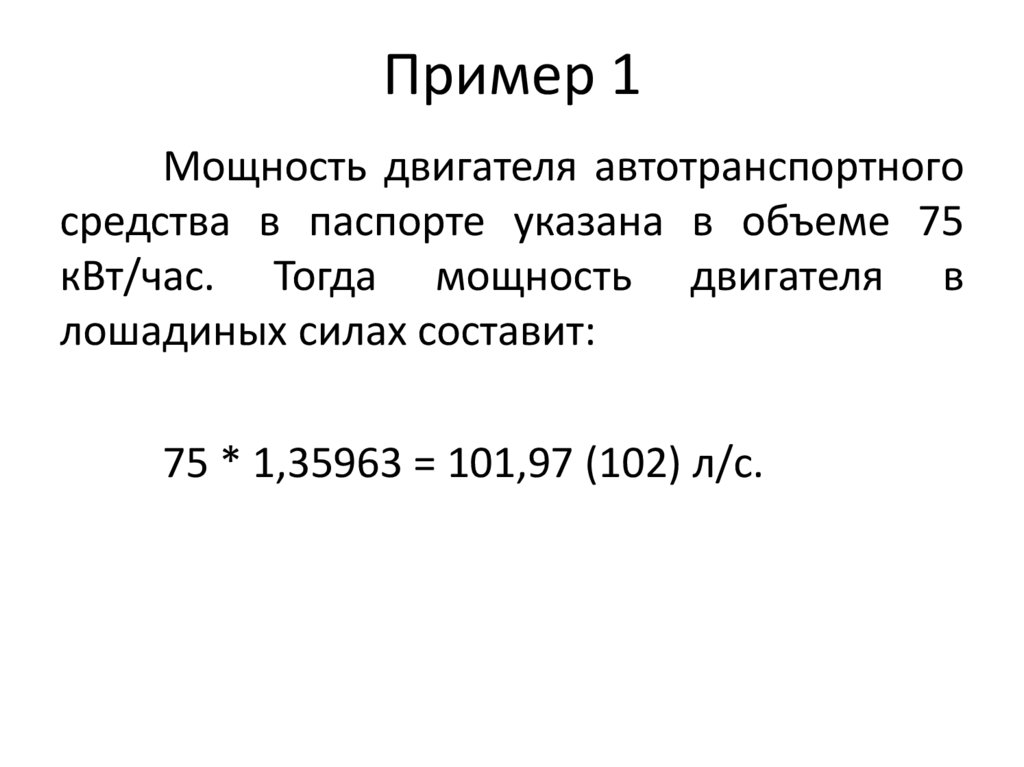

Пример 1Мощность двигателя автотранспортного

средства в паспорте указана в объеме 75

кВт/час. Тогда мощность двигателя в

лошадиных силах составит:

75 * 1,35963 = 101,97 (102) л/с.

9.

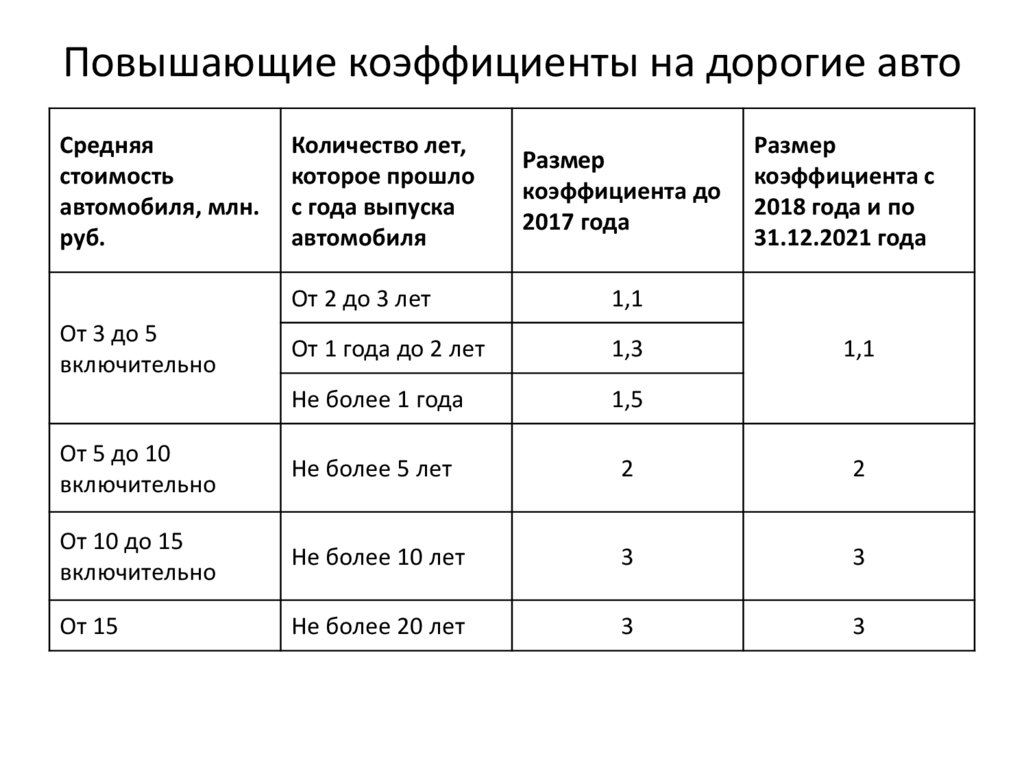

Повышающие коэффициенты на дорогие автоСредняя

стоимость

автомобиля, млн.

руб.

Количество лет,

которое прошло

с года выпуска

автомобиля

Размер

коэффициента до

2017 года

Размер

коэффициента с

2018 года и по

31.12.2021 года

От 2 до 3 лет

1,1

От 1 года до 2 лет

1,3

Не более 1 года

1,5

От 5 до 10

включительно

Не более 5 лет

2

2

От 10 до 15

включительно

Не более 10 лет

3

3

От 15

Не более 20 лет

3

3

От 3 до 5

включительно

1,1

10.

Повышенное налогообложениетранспортным налогом в 2024 году

До 1 декабря 2024 года по новым правилам должен

быть уплачен транспортный налог по дорогостоящим

автотранспортным средствам за 2023 год. Повышающие

коэффициенты по новым правилам будут применены при

расчете налога на автомобили стоимостью (пункт 16 статьи

2 Закона №67-ФЗ):

- от 10 млн руб. до 15 млн руб., с года выпуска

которых прошло не свыше 10 лет (повышающий

коэффициент - 3);

- от 15 млн руб. и свыше, с года выпуска которых

прошло не более 20 лет (повышающий коэффициент - 3).

В декабре 2023 года транспортный налог за 2022

год был уплачен по новым правилам.

11.

Исторические аспекты введения повышенногоналогообложения дорогих автомобилей

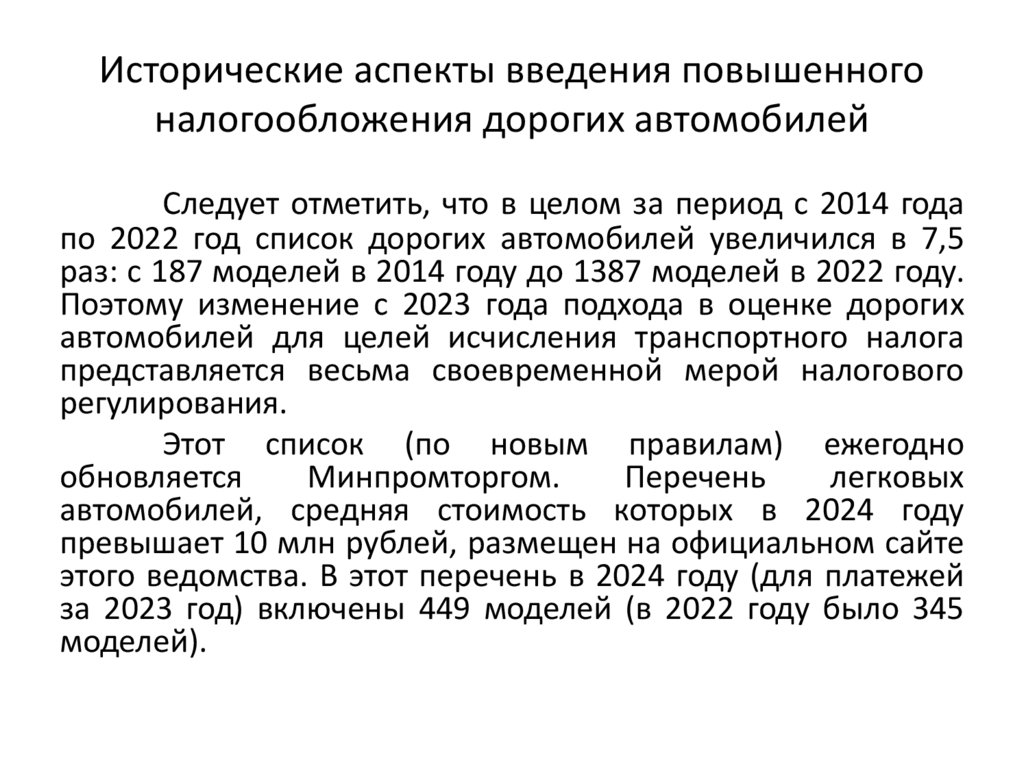

Следует отметить, что в целом за период с 2014 года

по 2022 год список дорогих автомобилей увеличился в 7,5

раз: с 187 моделей в 2014 году до 1387 моделей в 2022 году.

Поэтому изменение с 2023 года подхода в оценке дорогих

автомобилей для целей исчисления транспортного налога

представляется весьма своевременной мерой налогового

регулирования.

Этот список (по новым правилам) ежегодно

обновляется

Минпромторгом.

Перечень

легковых

автомобилей, средняя стоимость которых в 2024 году

превышает 10 млн рублей, размещен на официальном сайте

этого ведомства. В этот перечень в 2024 году (для платежей

за 2023 год) включены 449 моделей (в 2022 году было 345

моделей).

12.

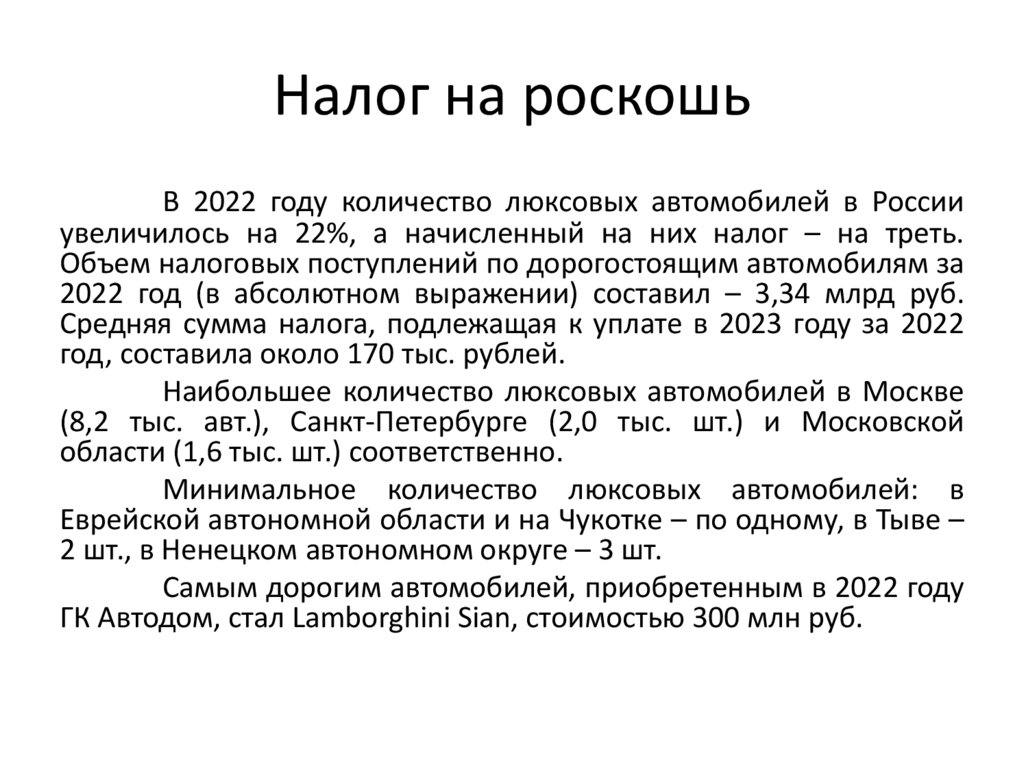

Налог на роскошьВ 2022 году количество люксовых автомобилей в России

увеличилось на 22%, а начисленный на них налог – на треть.

Объем налоговых поступлений по дорогостоящим автомобилям за

2022 год (в абсолютном выражении) составил – 3,34 млрд руб.

Средняя сумма налога, подлежащая к уплате в 2023 году за 2022

год, составила около 170 тыс. рублей.

Наибольшее количество люксовых автомобилей в Москве

(8,2 тыс. авт.), Санкт-Петербурге (2,0 тыс. шт.) и Московской

области (1,6 тыс. шт.) соответственно.

Минимальное количество люксовых автомобилей: в

Еврейской автономной области и на Чукотке – по одному, в Тыве –

2 шт., в Ненецком автономном округе – 3 шт.

Самым дорогим автомобилей, приобретенным в 2022 году

ГК Автодом, стал Lamborghini Sian, стоимостью 300 млн руб.

13.

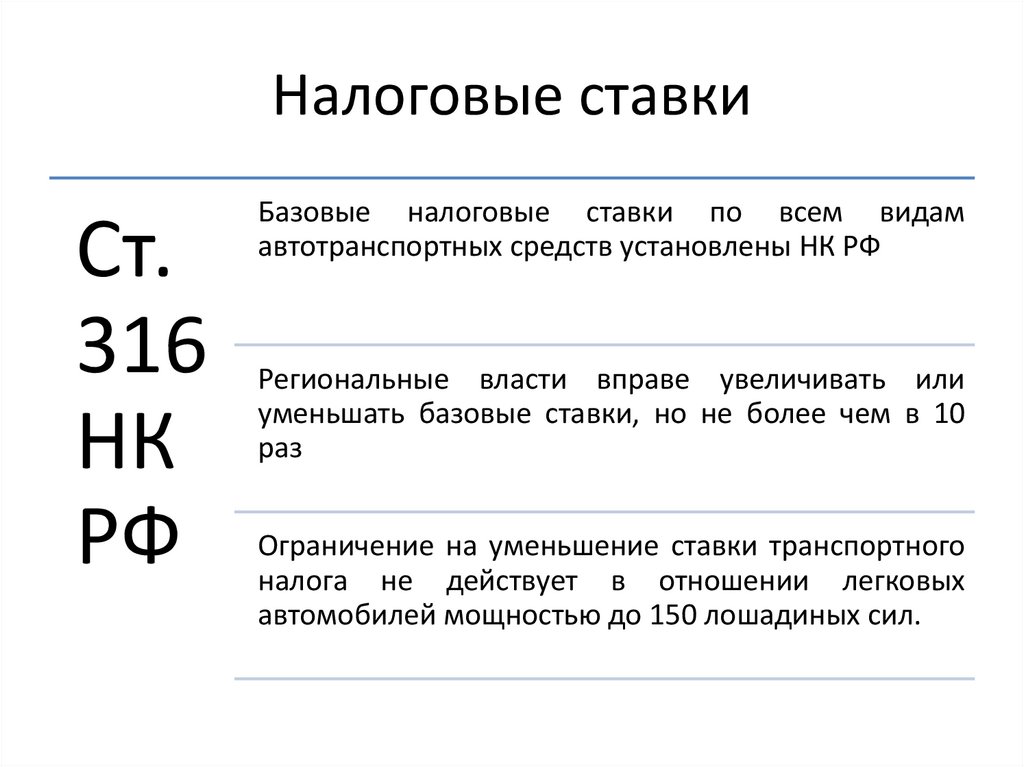

Налоговые ставкиСт.

316

НК

РФ

Базовые налоговые ставки по всем видам

автотранспортных средств установлены НК РФ

Региональные власти вправе увеличивать или

уменьшать базовые ставки, но не более чем в 10

раз

Ограничение на уменьшение ставки транспортного

налога не действует в отношении легковых

автомобилей мощностью до 150 лошадиных сил.

14.

Порядок исчисления и уплаты налогаНалог рассчитывается путем умножения

налоговой базы на налоговую ставку. Физические

лица платят налог на основании налогового

уведомления. Произвести оплату налога можно

несколькими способами. Оплату налога можно

произвести подключившись к личному кабинету

налогоплательщика на официальном сайте ФНС.

Также можно перечислить налог с помощью

электронных сервисов через отделения банков и их

терминалы. Если налоговое уведомление не

получено, то ФНС России рекомендует обратиться в

территориальный ИНФС, проявив гражданскую

ответственность и инициативу.

15.

ПродолжениеЕсли автомобиль был приобретен в 2022

году, то платить налог начнете только с 2023

года. И если транспортное средство было

приобретено не с начала года, то налог будет

рассчитан с учетом количества полных месяцев,

в течение которых Вы владели автомобилем.

При этом если Вы зарегистрировали автомобиль

в ГИБДД 15 числа месяца или позже, то налог не

будет исчислен, а если до 15 числа месяца – этот

месяц в расчет будет принят как за полный

месяц.

16.

Пример 2Автомобиль зарегистрирован в органах ГИБДД

22 января 2022 года, а снят с регистрационного учета в

связи с продажей этого транспортного средства 10

декабря 2022 года.

Решение

В этом случае сумма налога будет рассчитана с

учетом коэффициента, равному 1. Это связано в тем,

что месяц регистрации и месяц снятия транспортного

средства с регистрации принимают за полный месяц.

17.

Пример 3Физическое

лицо

зарегистрировало

транспортное средство в органах ГИБДД 17 мая 2022

года. Мощность двигателя транспортного средства 116

лошадиных сил. Налоговая ставка 34 руб.

Решение:

Сумма налога к уплате в бюджет в 2023 году за

2022 год составит:

116 л. с. * 34 руб. * 7/12 = 2 301 руб.

Месяц май не берется в расчет, так как

зарегистрировано было транспортное средство после

15 числа месяца.

18.

Налоговый и отчетный периодыНалоговый период по транспортному

налогу для физических лиц признается год. За

2022 год транспортный налог должен быть

уплачен их владельцами до 01 декабря 2023

года.

Налоговый период по транспортному

налогу для организаций признается год.

Отчетным периодом для налогоплательщиков –

организаций признается первый квартал, второй

квартал, третий квартал. Законодательные

органы субъектов РФ вправе не устанавливать

отчетные периоды.

19.

Срок уплаты налога для организацийНачиная с 1 января 2023 года срок уплаты

транспортного налога для организаций – не позднее 28

февраля года, следующего за истекшим налоговым

периодом. Срок уплаты авансовых платежей по налогу –

не позднее 28 числа месяца, следующего за истекшим

отчетным периодом. Денежные средства в счет уплаты

налога (за отчетные и налоговый период) можно

перечислить до указанных сроков погашения налоговой

задолженности в качестве единого налогового платежа.

20.

Пример 4Рассчитаем сумму транспортного налога для автомобиля

ауди А8 2021 года выпуска, мощность двигателя которого

составляет 440 л/с, приобретенного налогоплательщиком 11

августа 2022 года за 12,4 млн. руб. Автотранспортное средство

зарегистрировано в г. Москве.

Необходимые данные для решения задачи:

- налоговая ставка составляет 150 руб. за л/с.;

- налоговый период составляет 5/12;

- для всех транспортных средств, стоимость которых

превышает 10 млн. руб. вводится повышающий коэффициент – в 3

раза.

Решение

Таким образом, размер транспортного налога составит:

440 * 150 * 5/12 * 3 = 82 500 руб.

21.

Недостатки транспортного налога (Проблема № 1)Одной из проблем транспортного налога

следует признать существующую систему

простой относительной прогрессии, по которой

исчисляется налог. Простая относительная

прогрессия используется при исчислении

транспортного налога и является одним из

самых

несправедливых

систем

в

налогообложении. Недостаток этой системы –

чем шире границы разрядов, тем больше

неравномерность в налогообложении лиц,

получающих доходы, прилегающие к разным

границам разряда.

22.

Пример 5Так, например, ставка транспортного налога в 2023

году для автовладельцев, чьи автотранспортные средства

зарегистрированы в Московской области, составляют:

- до 100 л. с. – 10 руб.;

- свыше 100 л. с. до 150 л. с. – 34 руб.

Получается, что владелец автотранспортного

средства, объем двигателя которого составляет 100 л. с.

платит налог в размере 1 000 руб. (100 л. с. * 10 руб.). А

владелец транспортного средства, объем двигателя

которого составляет, например, 102 л. с. будет платить

налог в размере 3 468 руб. Получается, что увеличение

мощности двигателя на 2 лошадиные силы, которые, как

нам кажется, нисколько не существенны, способствует

увеличению суммы уплачиваемого налога в 3,5 раза (или

на 346,8%).

23.

Недостатки транспортного налога (проблема №2)Еще

одной

проблемой

существующего

механизма налогообложения следует признать

неравномерность распределения налогового бремени

между налогоплательщиками, которые владеют

одними и теми же видами транспортных средств, но

зарегистрированные в разных и даже соседних

регионах. Для примера рассмотрим Москву и

Московскую область. Предположим, что два

владельца, на которых зарегистрированы абсолютно

одинаковые по техническим характеристикам

транспортные средства, являются плательщиками

транспортного налога в Москве и Московской

области. Для обоих владельцев транспортных средств

мощность двигателя составляет 122 л. с.

24.

ОкончаниеТогда сумма налога к уплате в Москве составит:

3050 руб. (122 л. с. * 25 руб.). Сумма налога к уплате в

Московской области составит: 4 148 руб. (122 л. с. * 34

руб.). Получается, что сумма налога в Москве будет

меньше, чем в Московской области на 1 098 руб.

(4 148 руб. – 3 050 руб.). В сравнении с другими

регионами разница будет еще более ощутимой. Так,

например, владелец автотранспортного средства той

же мощности (122 л. с.), который зарегистрирован в

Чеченской Республике, должен будет заплатить 1 342

руб. (122 л. с. * 11 руб.). Существующие различия в

тяжести

налогообложения

стимулируют

налогоплательщиков на оптимизацию налогов за счет

регистрации транспортных средств в регионах в

наименьшим уровнем налогообложения.

25.

Неоднородность льгот (Проблема № 3)Есть и определенные различия в льготах. Так,

например,

в

Санкт-Петербурге

льготы

по

транспортному налогу не предоставляются ветеранам

труда, хотя, в большинстве других регионах, ветераны

труда

включены

в

льготный

перечень

налогоплательщиков. При этом в Санкт-Петербурге не

взимается транспортный налог с автомобилей

мощностью до 200 лошадиных сил Героям СССР, РФ и

Социалистического труда, полным кавалерам орденов

Славы и Трудовой Славы. Льготы предоставляются

также и многодетным семьям, но с некоторыми

ограничениями

по

мощности

двигателя

автотранспортного средства. В отдельных регионах

размер ограничения равен 100 л. с., а в некоторых

других равен 150 л. с.

Финансы

Финансы