Похожие презентации:

Федеральные налоги. Налоги и налогообложение

1.

НАЛОГИ И НАЛОГООБЛОЖЕНИЕТема 5.

Федеральные налоги

2.

Санкт-Петербургское государственное бюджетное профессиональноеобразовательное учреждение "Санкт-Петербургский технический

колледж управления и коммерции"

(СПб ГБПОУ "СПб ТКУиК")

Федеральные налоги

Акцизы

Налог на добавленную стоимость (НДС)

Налог на прибыль организаций

Налог на доходы физических лиц (НДФЛ)

3.

4. Налог на доходыфизических лиц НДФЛ

4.

Регламентирующий документНалоговый кодекс РФ:

23 глава НК РФ «Налог на доходы

физических лиц»

5.

НДФЛНалог на доходы физических лиц (НДФЛ) —

прямой, Федеральный налог , уплачиваемый

физическими лицами со всех видов доходов,

полученных за налоговый период (календарный год) в

денежной и натуральной форме, а также в форме

материальной помощи. Исчисляется в процентах от

совокупного дохода физических лиц за вычетом

документально

подтверждённых

расходов,

в

соответствии с действующим законодательством.

6.

Налогоплательщикифизические лица налоговые резиденты РФ

физические лица, не

являющиеся налоговыми

резидентами РФ, но

получающие доходы в РФ

https://www.consultant.ru/document/cons_doc_LAW_28165/c0d77f0e201172d5cd9978bf9dfa

1ecd2ba4cf60/

7.

Налоговые резиденты и нерезидентыСтатус определяется по месту физического присутствия:

Налоговыми резидентами признаются физические лица, независимо от

гражданства фактически находящиеся в РФ не менее 183 календарных

дней в течение 12 следующих подряд месяцев

Налоговыми нерезидентами признаются физические лица, независимо

от гражданства фактически находящиеся на территории РФ менее 183

календарных дней в течение 12 следующих подряд месяцев

8.

Физические лицаНаселение

Индивидуальные предприниматели (ИП)

9.

Объект налогообложениядля физических лиц,

являющихся налоговыми

резидентами РФ

доход, полученный от

источников в Российской

Федерации и за её

пределами

для физических лиц, не

являющихся налоговыми

резидентами РФ

доход, полученный от

источников в Российской

Федерации

10.

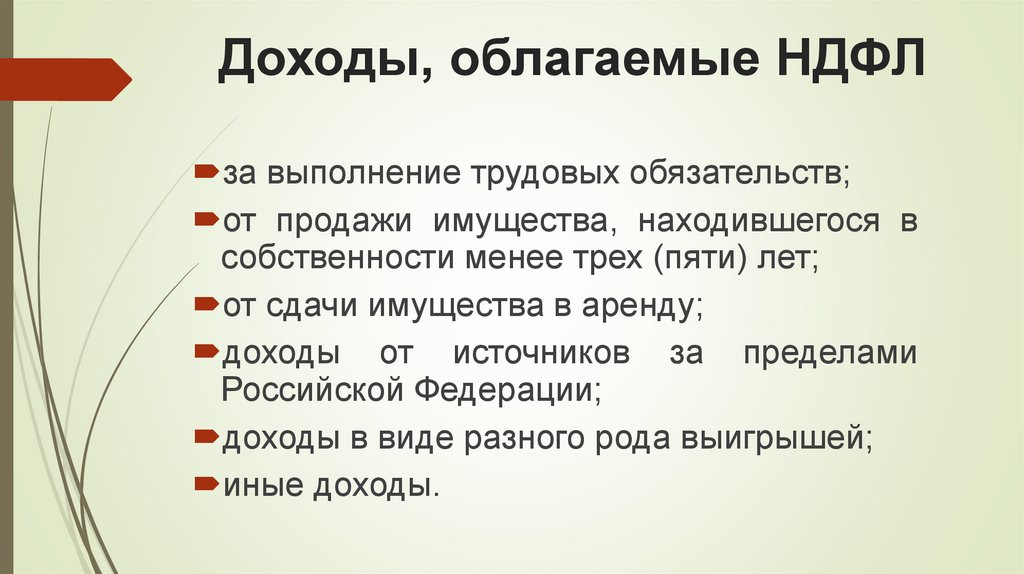

Доходы, облагаемые НДФЛза выполнение трудовых обязательств;

от продажи имущества, находившегося в

собственности менее трех (пяти) лет;

от сдачи имущества в аренду;

доходы от источников за пределами

Российской Федерации;

доходы в виде разного рода выигрышей;

иные доходы.

11.

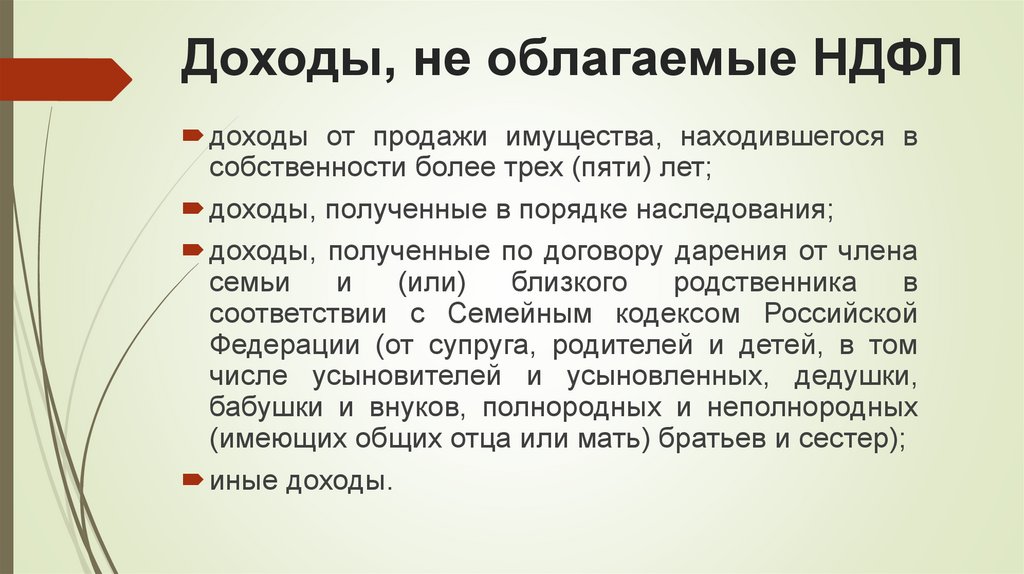

Доходы, не облагаемые НДФЛдоходы от продажи имущества, находившегося в

собственности более трех (пяти) лет;

доходы, полученные в порядке наследования;

доходы, полученные по договору дарения от члена

семьи

и

(или)

близкого

родственника

в

соответствии с Семейным кодексом Российской

Федерации (от супруга, родителей и детей, в том

числе усыновителей и усыновленных, дедушки,

бабушки и внуков, полнородных и неполнородных

(имеющих общих отца или мать) братьев и сестер);

иные доходы.

12.

Доходы, не подлежащие налогообложениюСогласно п. 28 ст. 217 НК РФ доходы, не подлежащие

налогообложению, учитываются в размере не более 4 000 руб. за

налоговый период, если они получены по каждому из следующих

оснований:

подарки от предприятия;

призы, выдаваемые на конкурсах и соревнованиях;

мат. помощь работнику, выдаваемая предприятием;

возмещение предприятием работнику стоимости лекарств;

стоимость различных выигрышей, получаемых в мероприятиях,

проводимых в целях рекламы;

мат. помощь, которую оказывают инвалидам общественные

организации инвалидов;

выигрыши от участия в играх и лотереях;

мат. помощь, которую оказывают учреждения образования

студентам, аспирантам и т. п.

13.

Налоговая базаПри определении налоговой базы учитываются

все доходы налогоплательщика, полученные им

как в денежной, так и в натуральной формах,

или право на распоряжение которыми у него

возникло, а также доходы в виде материальной

выгоды.

Налоговая база определяется отдельно по

каждому виду доходов, в отношении которых

установлены различные налоговые ставки.

https://www.consultant.ru/document/cons_doc_LA

W_28165/9b06776ae7a39546ad4e3ba04bebef14b

aabf8d2/

14.

Налоговая ставка15.

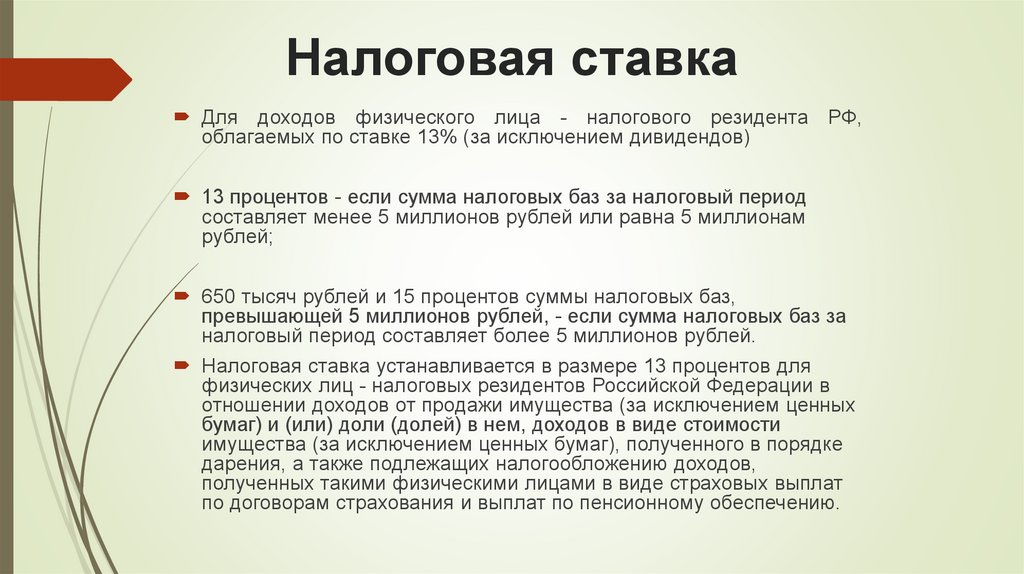

Налоговая ставкаДля доходов физического лица - налогового резидента РФ,

облагаемых по ставке 13% (за исключением дивидендов)

13 процентов - если сумма налоговых баз за налоговый период

составляет менее 5 миллионов рублей или равна 5 миллионам

рублей;

650 тысяч рублей и 15 процентов суммы налоговых баз,

превышающей 5 миллионов рублей, - если сумма налоговых баз за

налоговый период составляет более 5 миллионов рублей.

Налоговая ставка устанавливается в размере 13 процентов для

физических лиц - налоговых резидентов Российской Федерации в

отношении доходов от продажи имущества (за исключением ценных

бумаг) и (или) доли (долей) в нем, доходов в виде стоимости

имущества (за исключением ценных бумаг), полученного в порядке

дарения, а также подлежащих налогообложению доходов,

полученных такими физическими лицами в виде страховых выплат

по договорам страхования и выплат по пенсионному обеспечению.

16.

Налоговая ставкаНалоговая ставка устанавливается в размере 9 процентов в

отношении доходов в виде процентов по облигациям с ипотечным

покрытием, эмитированным до 1 января 2007 года, а также по

доходам учредителей доверительного управления ипотечным

покрытием, полученным на основании приобретения ипотечных

сертификатов участия, выданных управляющим ипотечным

покрытием до 1 января 2007 года.

Налоговая ставка устанавливается в размере 30 процентов

в отношении доходов по ценным бумагам (за исключением

доходов в виде дивидендов), выпущенным российскими

организациями, права по которым учитываются на счете

депо иностранного номинального держателя, счете депо

иностранного уполномоченного держателя и (или) счете

депо депозитарных программ, выплачиваемых лицам,

информация о которых не была предоставлена налоговому

агенту в соответствии с требованиями статьи 214.6

настоящего Кодекса.

17.

Налоговая ставкаНалоговая ставка устанавливается в размере 35

процентов

стоимости любых выигрышей и призов, получаемых в

проводимых конкурсах, играх и других мероприятиях в

целях рекламы товаров, работ и услуг,

Налоговая ставка устанавливается в размере 30

процентов в отношении всех доходов, получаемых

физическими лицами, не являющимися налоговыми

резидентами Российской Федерации

https://www.consultant.ru/document/cons_doc_LAW_281

65/3e4bbd6dd9fb5dd4e9394f447653506e1d6fa3a9/#dst1

9960

18.

Налоговая базаДля доходов физического лица - налогового резидента РФ,

облагаемых по ставке 13% (за исключением дивидендов)

НБ – налоговая база

НБ Д НВ

Д - сумма доходов, подлежащих налогообложению

НВ - сумма налоговых вычетов

19.

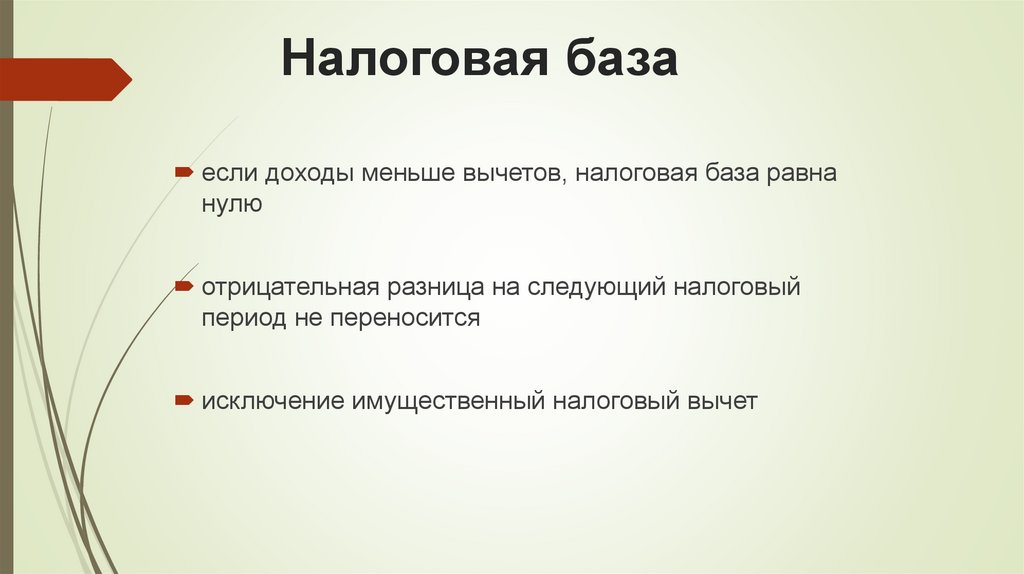

Налоговая базаесли доходы меньше вычетов, налоговая база равна

нулю

отрицательная разница на следующий налоговый

период не переносится

исключение имущественный налоговый вычет

20.

Налоговая базаЕсли из заработной платы физического лица

производятся другие удержания, то в соответствии с п.

1 ст. 210 НК РФ такие удержания не уменьшают

налоговую базу

21.

Налоговая базаДля доходов физического лица, облагаемых по ставке 9, 13, 15,

30, 35 процентов

НБ Д

НБ – налоговая база

Д - сумма доходов, подлежащих налогообложению

22.

Налоговая базапри применении к доходам физического лица одной ставки

налоговая база определяется общая

при применении к доходам физического лица разных ставок

налоговая база определяется отдельно

налоговая база определяется в рублях

23.

Налоговая базавключает все доходы физического

лица:

в денежной форме

натуральной форме

в виде материальной выгоды

24.

Доходы в натуральной формеОплата организациями или ИП товаров (работ, услуг), в том числе

коммунальных услуг, питания, отдыха, обучения в интересах

налогоплательщика

полученные налогоплательщиком товары, (работы,

безвозмездной основе или с частичной оплатой

оплата труда в натуральной форме

услуги)

на

25.

Налоговая база по доходамв натуральной форме

определяется как стоимость этих товаров (работ, услуг)

в стоимость товаров (работ, услуг) включается соответствующая сумма

НДС, акцизов

НБ C (НДС )

26.

Налоговая база по материальнойвыгоде от экономии на %

Займы в рублях

превышение суммы % за пользование заемными средствами, исчисленной

исходя из 2/3 действующей ставки рефинансирования ЦБ РФ над суммой %

по условиям договора

Займы в валюте

превышение суммы % за пользование заемными средствами исчисленной

исходя из 9 % годовых, над суммой %, исчисленной исходя из условий

договора

27.

Доходы в виде материальнойвыгоды

материальная выгода, полученная от приобретения

товаров

(работ,

услуг)

у

взаимозависимых

лиц

(физических лиц, организаций и ИП)

материальная выгода, полученная от приобретения ценных

бумаг

28.

Состав доходов, учитываемых приналогообложении

определен ст. 208 НК РФ

29.

Доходы, не подлежащиеналогообложению

Государственные пособия (за исключением пособий

по временной нетрудоспособности);

Государственные пенсии;

ежемесячная выплата в связи с

(усыновлением)

первого

ребенка

ежемесячная выплата в связи с

(усыновлением) второго ребенка;

рождением

и

(или)

рождением

Алименты, получаемые налогоплательщиком;

Стипендии студентов, аспирантов, ординаторов и

ассистентов-стажеров;

Призы в спортивных мероприятиях и конкурсах;

30.

Доходы, не подлежащие налогообложениювознаграждения донорам за сданную кровь, материнское молоко и иную

помощь;

возмещением расходов на повышение профессионального уровня

работников

При оплате работодателем налогоплательщику расходов, связанных со

служебной командировкой, в доход, подлежащий налогообложению, не

включаются

суточные,

выплачиваемые

в

соответствии

с

законодательством Российской Федерации, но не более 700 рублей за

каждый день нахождения в служебной командировке на территории

Российской Федерации и не более 2 500 рублей за каждый день

нахождения в служебной командировке за пределами территории

Российской Федерации, суточные, выплачиваемые в размерах,

установленных актом Президента Российской Федерации

суммы единовременных выплат (в том числе в виде материальной

помощи) до 4 000 рублей

https://www.consultant.ru/document/cons_doc_LAW_28165/625f7f7ad302ab285fe87

457521eb265c7dbee3c/

31.

Налоговые вычеты32.

Налоговые вычетыСтандартные

Социальные

Инвестиционные

Имущественные

Профессиональные

33.

Виды налоговых вычетов по НДФЛСтандартные – это вычеты, которые налогоплательщики

получают на себя или на своих детей.

Социальные – льготы позволяют возместить часть расходов

на лечение, медикаменты, обучение (свое и детей),

благотворительность, спорт и прочее.

Имущественные – предоставляются при покупке и продаже

недвижимого имущества, а также иного имущества граждан.

Инвестиционные – позволяют уменьшить сумму подоходного

налога, уплачиваемого с доходов от операций с ценными

бумагами и ИИС.

Профессиональные – предусмотрены для отдельных

категорий налогоплательщиков, например, ИП или физлиц,

работающих по гражданским договорам, нотариусов и

адвокатов.

34.

Стандартные налоговые вычеты 3000 руб.лиц, получивших инвалидность вследствие

катастрофы на Чернобыльской АЭС

инвалидам Великой Отечественной войны

инвалидам из числа военнослужащих, ставших

инвалидами I, II и III групп вследствие ранения,

контузии или увечья, полученных при защите

СССР, РФ

и др.

35.

Стандартные налоговые вычеты500 рублей

Героев Советского Союза и Героев Российской

Федерации, а также лиц, награжденных орденом

Славы трех степеней;

инвалидов с детства, а также инвалидов I и II групп;

участников Великой Отечественной войны;

родителей и супругов военнослужащих, погибших

вследствие ранения, контузии или увечья,

полученных ими при защите СССР, Российской

Федерации или при исполнении иных обязанностей

военной службы

36.

Стандартные налоговые вычетыналоговый вычет за каждый месяц налогового периода

распространяется на родителя, супруга (супругу) родителя,

усыновителя, на обеспечении которых находится ребенок, в

следующих размерах:

1 400 рублей - на первого ребенка;

1 400 рублей - на второго ребенка;

3 000 рублей - на третьего и каждого последующего ребенка;

12 000 рублей - на каждого ребенка в случае, если ребенок в

возрасте до 18 лет является ребенком-инвалидом, или учащегося

очной формы обучения, аспиранта, ординатора, интерна, студента в

возрасте до 24 лет, если он является инвалидом I или II группы;

37.

Стандартные налоговые вычетыналоговый вычет за каждый месяц налогового периода

распространяется на опекуна, попечителя, приемного родителя,

супруга (супругу) приемного родителя, на обеспечении которых

находится ребенок, в следующих размерах:

1 400 рублей - на первого ребенка;

1 400 рублей - на второго ребенка;

3 000 рублей - на третьего и каждого последующего ребенка;

6 000 рублей - на каждого ребенка в случае, если ребенок в

возрасте до 18 лет является ребенком-инвалидом, или учащегося

очной формы обучения, аспиранта, ординатора, интерна, студента в

возрасте до 24 лет, если он является инвалидом I или II группы.

38.

Стандартные налоговые вычетыНалоговый вычет производится на каждого ребенка в возрасте

до 18 лет, а также на каждого учащегося очной формы

обучения, аспиранта, ординатора, интерна, студента, курсанта

в возрасте до 24 лет. Налоговый вычет производится на

каждого ребенка или подопечного, признанных судом

недееспособными, вне зависимости от их возраста.

Налоговый вычет предоставляется в двойном размере

единственному родителю (приемному родителю),

усыновителю, опекуну, попечителю. Предоставление

указанного налогового вычета единственному родителю

прекращается с месяца, следующего за месяцем вступления

его в брак.

39.

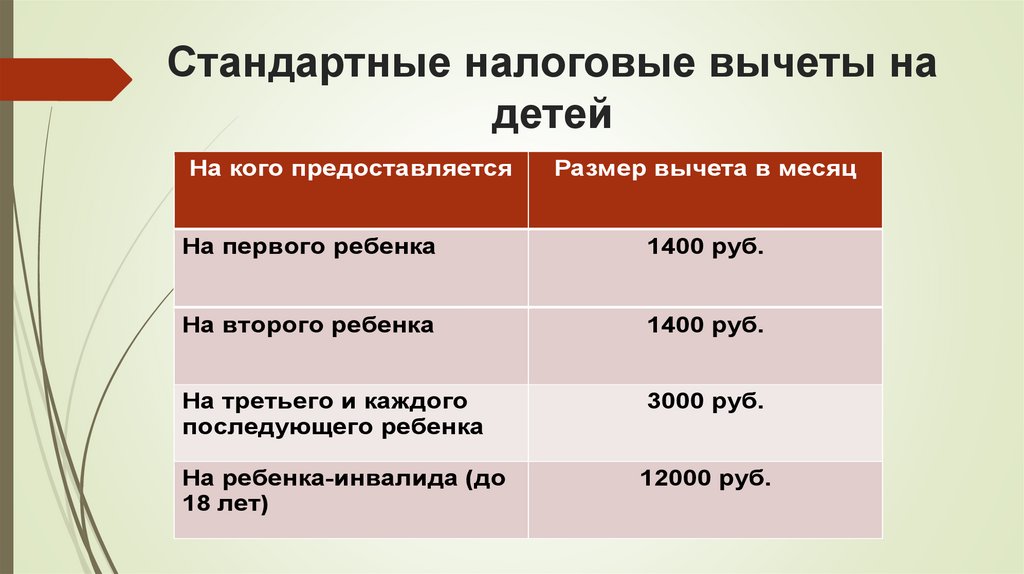

Стандартные налоговые вычеты надетей

На кого предоставляется

азмер вычета в месяц

На первого ребенка

1400 руб.

На второго ребенка

1400 руб.

На третьего и каждого

последующего ребенка

3000 руб.

На ребенка-инвалида (до

18 лет)

12000 руб.

40.

Стандартные налоговые вычетына детей предоставляются:

каждому родителю

одиноким родителям вдвойне

один из родителей может передать вычет в пользу другого

вычет применяется до месяца, когда доход, исчисленный

нарастающим итогом с начала налогового периода, не превысит

350 000 руб.

41.

Социальные налоговые вычеты42.

Социальные налоговые вычетыпо расходам на благотворительные цели и пожертвования

не более 25% дохода,

налогового периода

полученного

физическим

лицом

по

итогам

43.

Социальные налоговые вычетыпо расходам на обучение (вычет на каждого ребенка в

общей сумме на обоих родителей не может быть более

110 000 руб.);

по расходам на лечение вычет принимается в размере

фактически произведенных расходов, но с учетом

ограничения;

по расходам на негосударственное пенсионное обеспечение

и добровольное пенсионное страхование;

по расходам на уплату дополнительных страховых взносов

на накопительную часть трудовой пенсии;

в сумме, уплаченной налогоплательщиком в налоговом

периоде за счет собственных средств за физкультурнооздоровительные услуги, оказанные ему, его детям.

44.

Если, напримерИмущественные налоговые вычеты

45.

Имущественные налоговые вычеты1. Вычет на доходы от продажи имущества:

жилая

недвижимость,

земельные

участи

находившиеся в собственности физического лица:

стандартный вариант

менее 5 лет – по факту, но не более 1 000 000 руб.

5 лет и более– в размере фактически полученного дохода.

46.

Имущественные налоговые вычетыне

стандартный

переходящего

приватизации):

в

вариант

порядке

для

имущества

(наследования, дарения,

менее 3 лет – по факту, но не более 1 000 000 руб.

3 года и более– в размере фактически полученного дохода.

47.

Имущественные налоговые вычетыВычет на доходы от продажи имущества:

при продаже иного имущества, находившегося

в собственности физического лица:

менее 3 лет – по факту, но не более 250 000 руб.

3 года и более– в размере фактически полученного дохода.

48.

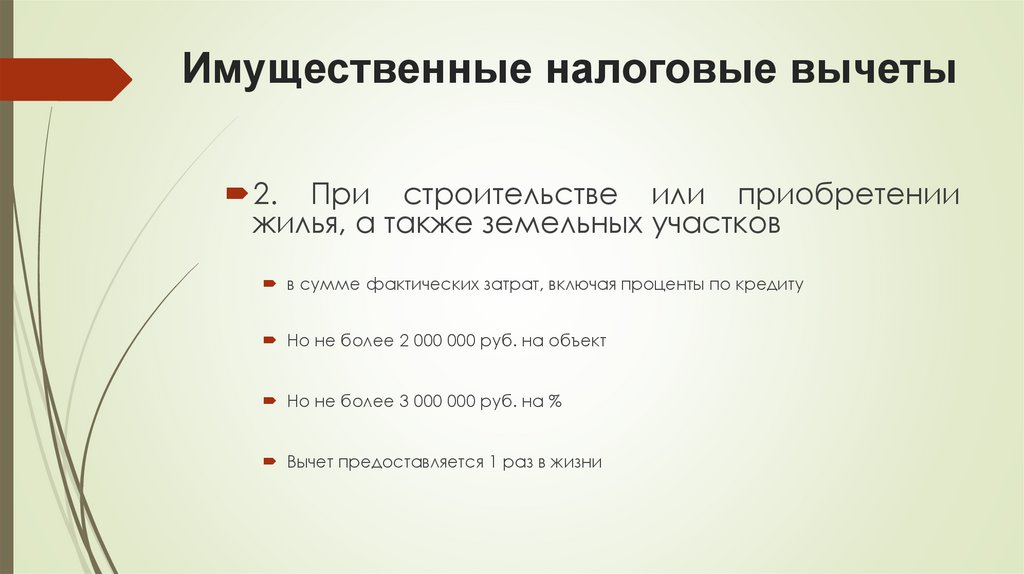

Имущественные налоговые вычеты2. При строительстве или приобретении

жилья, а также земельных участков

в сумме фактических затрат, включая проценты по кредиту

Но не более 2 000 000 руб. на объект

Но не более 3 000 000 руб. на %

Вычет предоставляется 1 раз в жизни

49.

Профессиональные налоговыевычеты

могут применять лица:

осуществляющие

предпринимательскую

индивидуальных предпринимателей

деятельность

в

качестве

занимающиеся частной практикой (нотариусы, адвокаты, учредившие

адвокатские кабинеты, и др.)

выполняющие работы (оказывают услуги) по договорам гражданскоправового характера

50.

Инвестиционные налоговые вычеты51.

Дата фактического получениядохода определяется как день:

выплаты дохода, в том числе перечисления дохода на счета

налогоплательщика в банках - при получении доходов в денежной

форме

передачи доходов в натуральной форме - при получении доходов в

натуральной форме

последний день месяца, за который начислен доход - при получении

дохода в виде оплаты труда

52.

Налоговый периодкалендарный год

отчетные периоды по налогу не

предусмотрены

53.

Порядок исчисления НДФЛНДФЛ НБ нс

НДФЛ – сумма НДФЛ

НБ - налоговая база

нс – налоговая ставка

54.

Порядок исчисления НДФЛобщая сумма НДФЛ представляет собой сумму, полученную в

результате сложения сумм налога, исчисленных по разным налоговым

ставкам

сумма НДФЛ определяется

математическим правилам)

в

полных

рублях

(округление

по

55.

Порядок и сроки уплаты НДФЛналоговыми агентами

Налоговые агенты:

российские организации

индивидуальные предприниматели

(ИП)

постоянные представительства

иностранных организаций в РФ

56.

Порядок и сроки уплаты НДФЛС 2024 года уплачивайте НДФЛ два раза в месяц. Платежные даты (п. 6

ст. 226 НК РФ в редакции от 27.11.2023 № 539-ФЗ):

28 число — для налога, который удержали с 1 по 22 число текущего

месяца;

5 число — для налога, который удержали с 23 по последнее число

предыдущего месяца.

Отдельный срок уплаты предусмотрен для НДФЛ, который удержали с 23

по 31 декабря. Это последний рабочий день текущего года.

В 2023 году НДФЛ перечисляли в бюджет только один раз в месяц — не

позднее 28 числа, за период с 23 числа предыдущего месяца по 22 число

текущего месяца (в январе — за период с 1 по 22 число). Исключение:

срок уплаты НДФЛ за 23–31 декабря — последний рабочий день года.

57.

Порядок и сроки уплаты НДФЛналоговыми агентами

Налоговые агенты обязаны удержать начисленную сумму НДФЛ из

доходов налогоплательщика при их фактической выплате;

Уплата налога за счет средств налоговых агентов не допускается

При этом удерживаемая сумма НДФЛ не может превышать 50 %

суммы выплаты.

58.

Отчетность налоговых агентов по НДФЛНалоговые агенты представляют в налоговый орган расчет сумм НДФЛ,

удержанных налоговым агентом:

справка формы 2-НДФЛ:

по итогам года до 1 апреля года, следующего за истекшим налоговым

периодом (2015)

форма 6-НДФЛ:

за 1 квартал, полугодие, 9 месяцев - не позднее последнего дня месяца,

следующего за соответствующим периодом

59.

Порядок и сроки уплаты НДФЛЧтобы инспекторы зачли единый налоговый платеж с ЕНС в счет

НДФЛ, работодателям надо подать уведомление (абз. 3 п. 9 ст.

58 НК РФ в редакции от 27.11.2023 № 539-ФЗ):

до 25 числа — по НДФЛ, который удержали с 1 по 22 число

текущего месяца;

до 3 числа — по НДФЛ, который удержали с 23 по последнее

число предыдущего месяца.

Отдельный срок предусмотрен для уведомления по НДФЛ,

который удержали с 23 по 31 декабря. Это последний рабочий

день текущего года.

60.

Особенности исчисления НДФЛ вотношении отдельных видов доходов

доходы по договорам найма, аренды любого имущества

доходы, полученные от продажи имущества, принадлежащего на праве собственности

иностранные доходы налоговых резидентов РФ

другие доходы, при получении которых налоговыми агентами не был удержан НДФЛ

выигрыши, выплачиваемые организаторами лотерей и организаторами азартных игр

61.

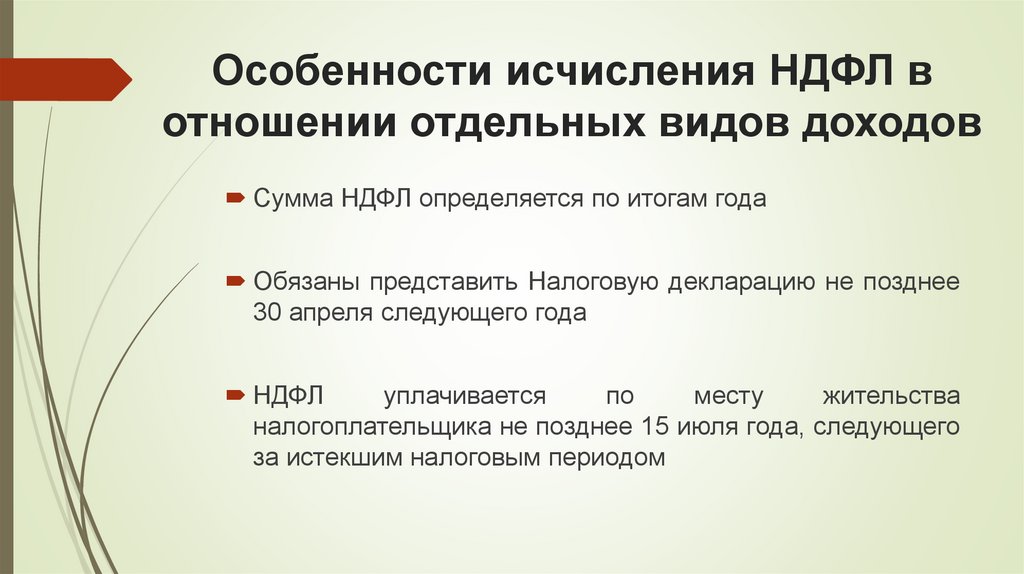

Особенности исчисления НДФЛ вотношении отдельных видов доходов

Сумма НДФЛ определяется по итогам года

Обязаны представить Налоговую декларацию не позднее

30 апреля следующего года

НДФЛ

уплачивается

по

месту

жительства

налогоплательщика не позднее 15 июля года, следующего

за истекшим налоговым периодом

62.

Налоговая декларацияОбязаны предоставлять:

ИП

Частнопрактикующие специалисты

Иностранные граждане работающие по патенту

ФЛ, получающие отдельные виды доходов

Остальные имеют право предоставить

представляется не позднее 30 апреля следующего года

63.

ЗадачаРаботник организации, являющийся Героем РФ, имеет троих

детей. Для ребенка-инвалида 2 лет он является опекуном.

Двоим другим детям 15 и 22 года. Старший учится в СПб

ГБПОУ « ТКУиК» на очном отделении. Ежемесячная

заработная плата работника - 40 000 рублей.

Кроме того, известно, что работник обращался в

стоматологическую клинику, сумма расходов составила 50 000

рублей. В конце года он подал заявление в налоговый орган

по предоставлению налогового вычета на оплату медицинских

услуг.

Рассчитать:

Сумму совокупного налога за год.

Чистый доход.

Сумму налога, которую вернут работнику из бюджета.

64.

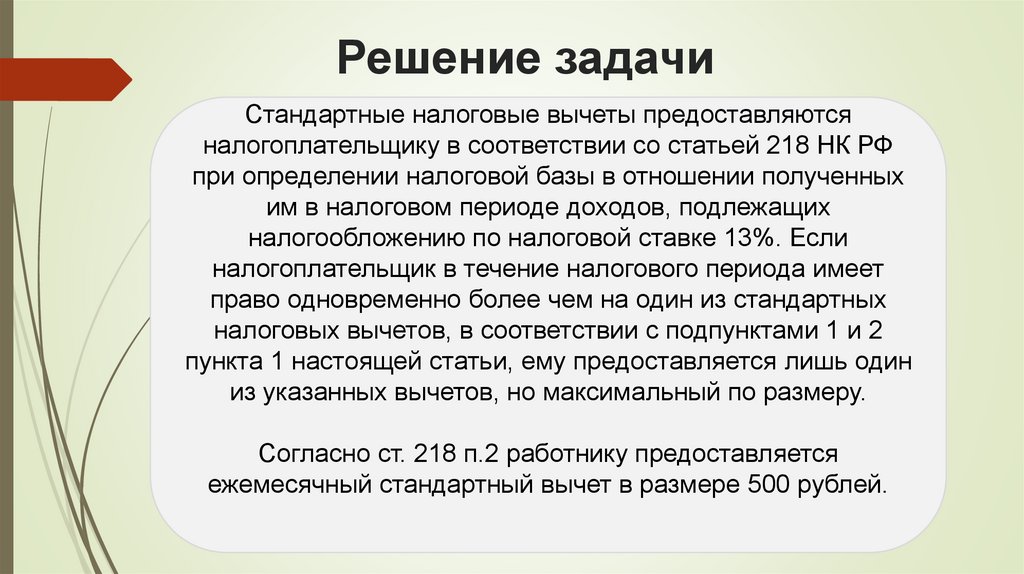

ешение задачиСтандартные налоговые вычеты предоставляются

налогоплательщику в соответствии со статьей 218 НК РФ

при определении налоговой базы в отношении полученных

им в налоговом периоде доходов, подлежащих

налогообложению по налоговой ставке 13%. Если

налогоплательщик в течение налогового периода имеет

право одновременно более чем на один из стандартных

налоговых вычетов, в соответствии с подпунктами 1 и 2

пункта 1 настоящей статьи, ему предоставляется лишь один

из указанных вычетов, но максимальный по размеру.

Согласно ст. 218 п.2 работнику предоставляется

ежемесячный стандартный вычет в размере 500 рублей.

65.

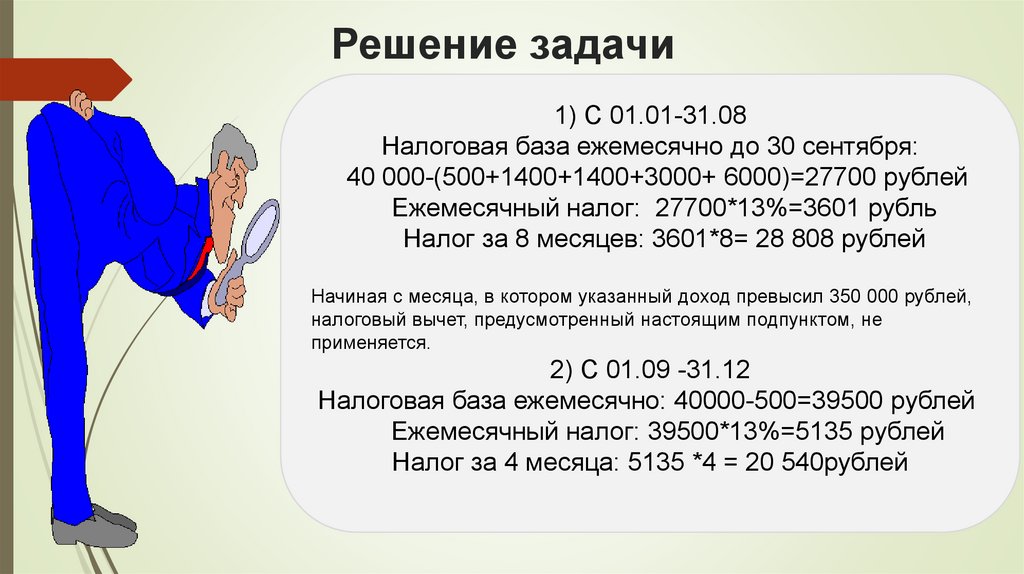

ешение задачи1) С 01.01-31.08

Налоговая база ежемесячно до 30 сентября:

40 000-(500+1400+1400+3000+ 6000)=27700 рублей

Ежемесячный налог: 27700*13%=3601 рубль

Налог за 8 месяцев: 3601*8= 28 808 рублей

Начиная с месяца, в котором указанный доход превысил 350 000 рублей,

налоговый вычет, предусмотренный настоящим подпунктом, не

применяется.

2) С 01.09 -31.12

Налоговая база ежемесячно: 40000-500=39500 рублей

Ежемесячный налог: 39500*13%=5135 рублей

Налог за 4 месяца: 5135 *4 = 20 540рублей

66.

ешение задачиУ работника имеется двое детей в возрасте до 18 лет и один

студент очного отделения ТКУиК. На основании ст.218 п.4 ему

полагается вычет в размере 1400 рублей на первого ребенка, 1400

рублей на второго ребенка и 3000 рублей на третьего, которому он

является опекуном. Так как ребенок-инвалид, то полагается вычет в

размере 6 000 рублей.

Предоставление стандартного налогового вычета на детей

производится с 01 января по 30 сентября. С октября месяца

стандартный вычет на детей не предоставляется, поскольку доход

работника, исчисленный нарастающим итогом с начала года, в

октябре превысит 350 000 рублей.

67.

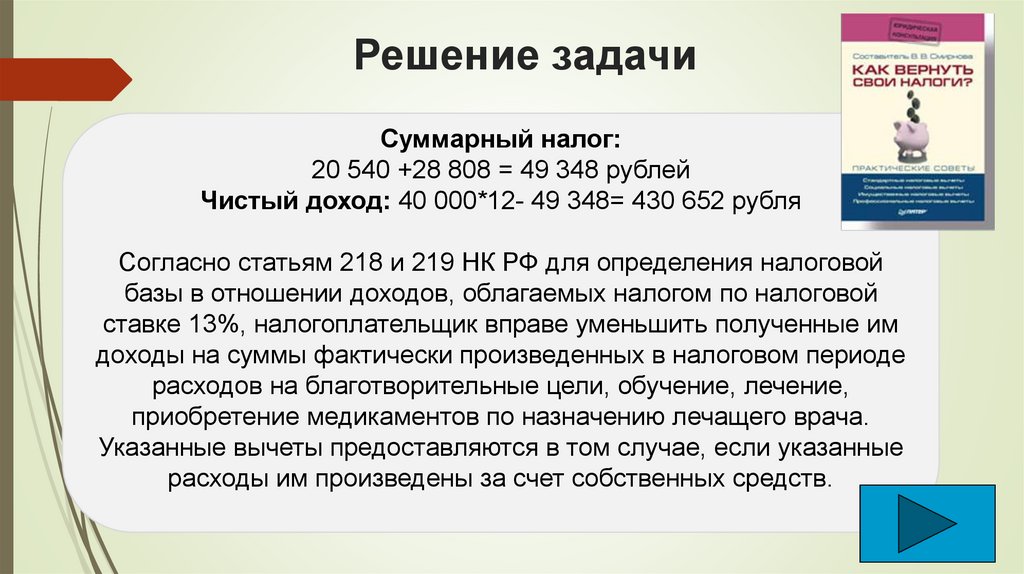

ешение задачиСуммарный налог:

20 540 +28 808 = 49 348 рублей

Чистый доход: 40 000*12- 49 348= 430 652 рубля

Согласно статьям 218 и 219 НК РФ для определения налоговой

базы в отношении доходов, облагаемых налогом по налоговой

ставке 13%, налогоплательщик вправе уменьшить полученные им

доходы на суммы фактически произведенных в налоговом периоде

расходов на благотворительные цели, обучение, лечение,

приобретение медикаментов по назначению лечащего врача.

Указанные вычеты предоставляются в том случае, если указанные

расходы им произведены за счет собственных средств.

68.

ешение задачиСуммарный НДФЛ за год:

20 540 +28 808 = 49 348 рублей

Чистый доход: 40 000*12- 49 348= 430 652 рубля

Расчет вычета:

Сумма вычета за лечение составила 50 000 рублей (т. е. вернуть

можно 50 тыс. руб. * 13% = 6 500 рублей). Так как работник

заплатил НДФЛ на сумму более 6 500 рублей, и сумма налогового

вычета меньше максимальной (120 тыс. рублей), то в 2023 году он

сможет получить вычет в полном объеме (6500 рублей).

аботник имеет право получить на свой счет налоговый

вычет: 6500 рублей

69.

Социальные налоговые вычеты предоставляютсяналогоплательщику на основании его письменного

заявления при подаче им налоговой декларации в

налоговые органы по окончании налогового

периода. К декларации прилагаются документы,

подтверждающие его право на социальные

налоговые вычеты. Перечисление денежных

средств может производиться в безналичном

порядке.

70.

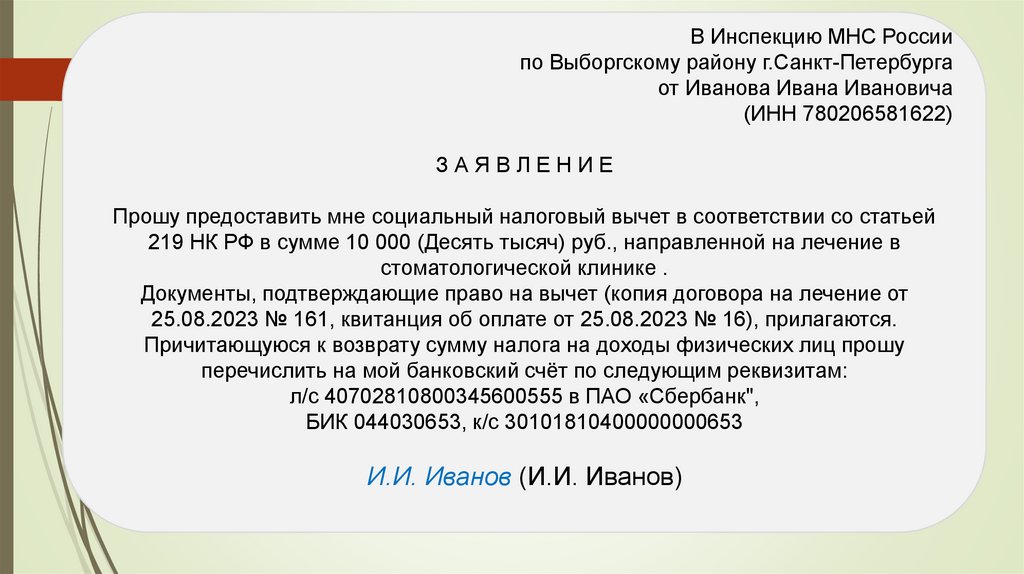

В Инспекцию МНС Россиипо Выборгскому району г.Санкт-Петербурга

от Иванова Ивана Ивановича

(ИНН 780206581622)

ЗАЯВЛЕНИЕ

Прошу предоставить мне социальный налоговый вычет в соответствии со статьей

219 НК РФ в сумме 10 000 (Десять тысяч) руб., направленной на лечение в

стоматологической клинике .

Документы, подтверждающие право на вычет (копия договора на лечение от

25.08.2023 № 161, квитанция об оплате от 25.08.2023 № 16), прилагаются.

Причитающуюся к возврату сумму налога на доходы физических лиц прошу

перечислить на мой банковский счёт по следующим реквизитам:

л/с 40702810800345600555 в ПАО «Сбербанк",

БИК 044030653, к/с 30101810400000000653

И.И. Иванов (И.И. Иванов)

Финансы

Финансы