Похожие презентации:

Варианты модернизации РПФ

1.

УАГВАРИАНТЫ

МОДЕРНИЗАЦИИ РПФ

Подготовил:

Операционный директор РПФ Антонов С.Н.

2.

Уральская агропромышленная группаУАГ

Состав Уральской

Агропромышленной

группы

Курганский мясокомбинат «Стандарт»

Рефтинская птицефабрика

Балтийский консервный комбинат

УАГ

Агропромышленный комплекс

Фирменная розница

Курганский свиноводческий комплекс

Свердловский комбинат хлебопродуктов

Pervafood. Категория готовых блюд

3.

Уральская агропромышленнаягруппа

Рефтинская птицефабрика

УАГ

Сравнительный анализ вариантов по переносу родительского стада

и строительству

Наименование параметра

Бр2 (кр9), Бр3 (кр7+3), Бр5 (18)

АПЖК (10 новых)

(вариант3)

Бройлеры на РПФ на 4 сторонних

площадках (89 новых)

(вариант 4)

Бр4 (13+2), Бр5 (18) и на АПЖК (63 новых)

(вариант 6)

Стоимость строительства, млн. руб.

6 628

6 601

6 662

Дополнительные объемы мяса

бройлеров в год, тонн

20 621

37 460

45 819

Окупаемость без ремонтов

корпусов РПФ, лет

9,9

6,2

5,4

Дополнительный денежный поток,

млн. руб.

0

4 403

6 851

4.

Уральская агропромышленнаягруппа

Рефтинская птицефабрика

УАГ

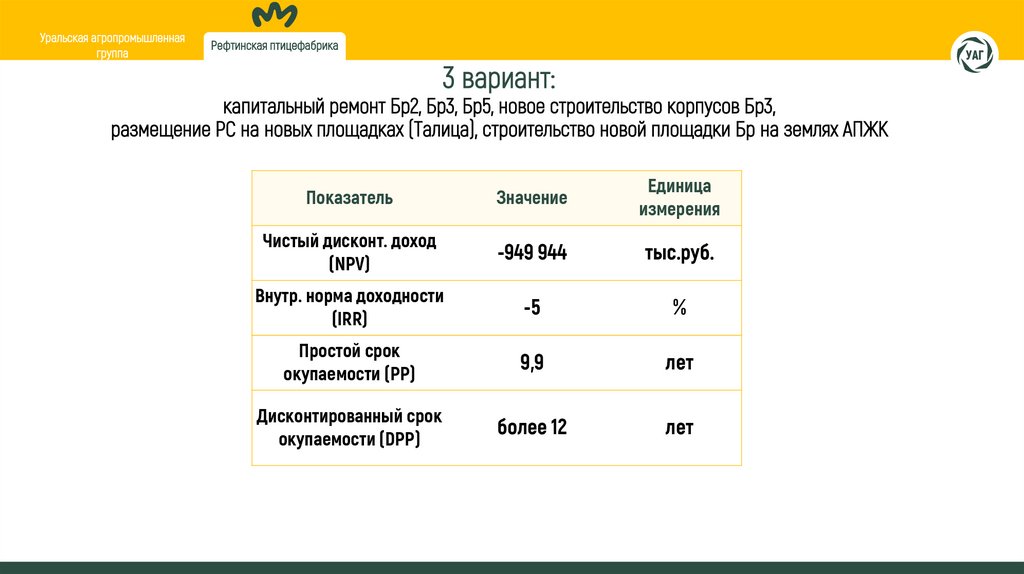

3 вариант:

капитальный ремонт Бр2, Бр3, Бр5, новое строительство корпусов Бр3,

размещение РС на новых площадках (Талица), строительство новой площадки Бр на землях АПЖК

№п/п

1

2

3

4

5

6

ПЕРЧЕНЬ РАБОТ

РПФ. Капитальный ремонт - Бр2 (36*84)

Капитальный ремонт - Бр3 (36*69)

Капитальный ремонт - Бр5 (РС) (36*69)

Новое строительство - Бр3 (15*96)

ТАЛИЦА. Новое строительство

перенос РС 6 площадок: - Птичник (15*96)

АПЖК. Новое строительство

Бр 1 площадки: - Птичник (15*96)

ПЛОЩАДЬ КОРПУСОВ

3024

2484

2484

1440

⁺

ГОД ВВОДА В

ЭКСПЛУАТАЦИЮ

Стоимость,

млн руб.

ОЖИДАЕМЫЕ ДОПОЛНИТЕЛЬНЫЕ

ОБЪЕМЫ ПРОИЗВОДСТВА В ГОД

7

18

3

3 кв 2025

3 кв 2025

1 кв 2027

3 кв 2025

1440

31

4 кв 2026

3 534,704

1440

10

4 кв 2026

850,91

4209

6 627,706

20621

Плюсы

⁺

⁺

КОЛ-ВО

КОРПУСОВ

Вынос площадки родительского стада

Модернизация существующих мощностей бройлерного и род

стада

Увеличение объёма производства живого веса бройлеров на 42

%.

636,224

403,402

983,415

147,885

Итого:

Минусы

1520

1245

12447

1200

5.

Уральская агропромышленнаягруппа

Рефтинская птицефабрика

УАГ

3 вариант:

капитальный ремонт Бр2, Бр3, Бр5, новое строительство корпусов Бр3,

размещение РС на новых площадках (Талица), строительство новой площадки Бр на землях АПЖК

Показатель

Значение

Единица

измерения

Чистый дисконт. доход

(NPV)

-949 944

тыс.руб.

Внутр. норма доходности

(IRR)

-5

%

Простой срок

окупаемости (PP)

9,9

лет

Дисконтированный срок

окупаемости (DPP)

более 12

лет

6.

Уральская агропромышленнаягруппа

Рефтинская птицефабрика

УАГ

4 вариант:

строительство только площадок под Бройлеров на 4-х площадках АПЖК, размещение РС на новых площадках

(Башкирия)

№п/п

1

ПЕРЧЕНЬ РАБОТ

АПЖК. Новое строительство

Бр 4 площадок: - Птичник (15*96)

ПЛОЩАДЬ КОРПУСОВ

КОЛ-ВО

КОРПУСОВ

ГОД ВВОДА В

ЭКСПЛУАТАЦИЮ

Стоимость,

млн руб.

ОЖИДАЕМЫЕ ДОПОЛНИТЕЛЬНЫЕ

ОБЪЕМЫ ПРОИЗВОДСТВА В ГОД

1440

89

4 кв 2026

6 601,00 ₽

37 460

6 601,00 ₽

37 460

Итого:

Плюсы

⁺

Увеличение объёма производства на 75%

Минусы

7.

Уральская агропромышленнаягруппа

Рефтинская птицефабрика

УАГ

4 вариант:

строительство только площадок под Бройлеров на 4-х площадках АПЖК, размещение РС на новых площадках

(Башкирия)

Показатель

Значение

Единица

измерения

Чистый дисконт. доход

(NPV)

2 231 613

тыс.руб.

Внутр. норма доходности

(IRR)

8

%

Простой срок

окупаемости (PP)

6,2

лет

Дисконтированный срок

окупаемости (DPP)

8,0

лет

Примечание: накопленный дополнительный денежный поток за 8 лет – 4 403 млн. руб. (помимо

погашения кредита). Сумма может быть направлена на минимизацию рисков по данному

варианту.

8.

Уральская агропромышленнаягруппа

Рефтинская птицефабрика

УАГ

6 вариант:

капитальный ремонт Бр4, Бр5, реконструкция 2-х корпусов Бр-4,

размещение РС на новых площадках (Башкирия), строительство 3-х площадок (63 корпуса) на землях АПЖК

№п/п

1

2

3

4

ПЕРЧЕНЬ РАБОТ

РПФ Капитальный ремонт - Бр5 (РС) (36*69)

Грязновское Капитальный ремонт Бр4 (18*96)

Грязновское Реконструкция Бр4 (18*96)

АПЖК. Новое строительство под бройлеров

3 площадки: - 63 Птичников (15*96)

ПЛОЩАДЬ КОРПУСОВ

КОЛ-ВО

КОРПУСОВ

ГОД ВВОДА В

ЭКСПЛУАТАЦИЮ

Стоимость,

млн руб.

ОЖИДАЕМЫЕ ДОПОЛНИТЕЛЬНЫЕ

ОБЪЕМЫ ПРОИЗВОДСТВА В ГОД

2484

1728

1728

18

13

2

4 кв 2025

4 кв 2025

4 кв 2025

965,415

354,640

114,068

12447

5941

914

1440

63

4 кв 2026

4 742,75

26 516,7

6 661,875

45 818,7

Плюсы

⁺

⁺

Вынос площадки родительского стада

Увеличение объёма производства живого веса бройлеров на 91

%.

Итого:

Минусы

9.

Уральская агропромышленнаягруппа

Рефтинская птицефабрика

УАГ

6 вариант:

капитальный ремонт Бр4, Бр5, реконструкция 2-х корпусов Бр-4,

размещение РС на новых площадках (Башкирия), строительство 3-х площадок (63 корпуса) на землях АПЖК

БДДС (косв.метод)

Период

2024

2026

2027

2028

2029

2030

2031

2032

2033

2034

2035

Показатель

651

444

1 095

1 301

444

1 745

1 952

444

2 396

1 952

1 952

1 952

1 952

1 952

1 952

1 952

1 952

1 952

1 952

1 952

1 952

1 952

1 952

1 952

1 952

Значение

Ед.изм.

Процентная ставка

8,0%

%

Ставка дисконтирования

12,0%

%

(2 220) (2 220) (2 220)

Чистый дисконт. доход (NPV)

3 929

млн.руб.

(2 220) (2 220) (2 220)

Внутр. норма доходности

(IRR)

13,4%

%

EBITDA

НДС к возмещению

Поток от опер. деят-ти

Капитальные затраты

Инвестиции

Оборотный капитал

Итого поток от инвест. деят-ти

2025

Финансовая деят-ть

Проценты к уплате по кредиту

Собственные средства

Поступления кредитов

Гашения кредитов

Итого поток от фин. деят-ти

(71)

444

1 776

(213)

444

1 776

2 149

Итого денежный поток

Остаток ден. средств

(71)

(71)

(36)

Простой срок окупаемости

(PP)

5,4

лет

2 007

(320) (320) (249) (178) (107)

444

1 776

(888) (888) (888) (888) (888)

1 012 (1 208) (1 137) (1 066) (995)

(888)

(924)

Дисконтированный срок

окупаемости (DPP)

6,6

лет

881

810

537

1 348

1 028

6 221

1 188

2 535

815

3 350

886

4 236

957

5 193

1 952

8 172

1 952 1 952 1 952

10 124 12 076 14 027

Примечание: накопленный доп. денежный поток за 8 лет – 6,9 млрд. руб. (помимо погашения кредита). Сумма может быть направлена

на минимизацию рисков по данному варианту.

Инвестиции в Башкирский бройлер в расчете не учтены.

10.

Общий вид расположения площадок РПФ, АПЖК, ОВРМ.АО «Птицефабрика «Рефтинская»

п. Рефтинский

Удаленность 30 км

Площадка АПЖК

п. Красноармейский

Удаленность 42 км

Удаленность 35 км

Площадка ОВРМ

п. Грязновская

11.

Размещение на площадке АПЖК, общий вид и инженерное обеспечениеПлощадка АПЖК

п. Краснормейский

12.

Размещение на площадке АПЖК13.

Размещение на площадке ОВРМ, п. ГрязновскаяПлощадка ОВРМ

п. Грязновская

Строительство новых корпусов под

бройлеров 18х96 м – 2 шт.

Ремонт существующих корпусов с

переоборудованием под содержание

бройлеров – 13 шт.

14.

Общий вид расположения площадок РПФ.Зона Бройлерная 2

(Бр 2)

Зона Бройлерная 3

(Бр 3)

Зона Родительское стадо

(РС)

Зона Бройлерная 1

(Бр 1)

Площадка РПФ

п. Рефтинский

15.

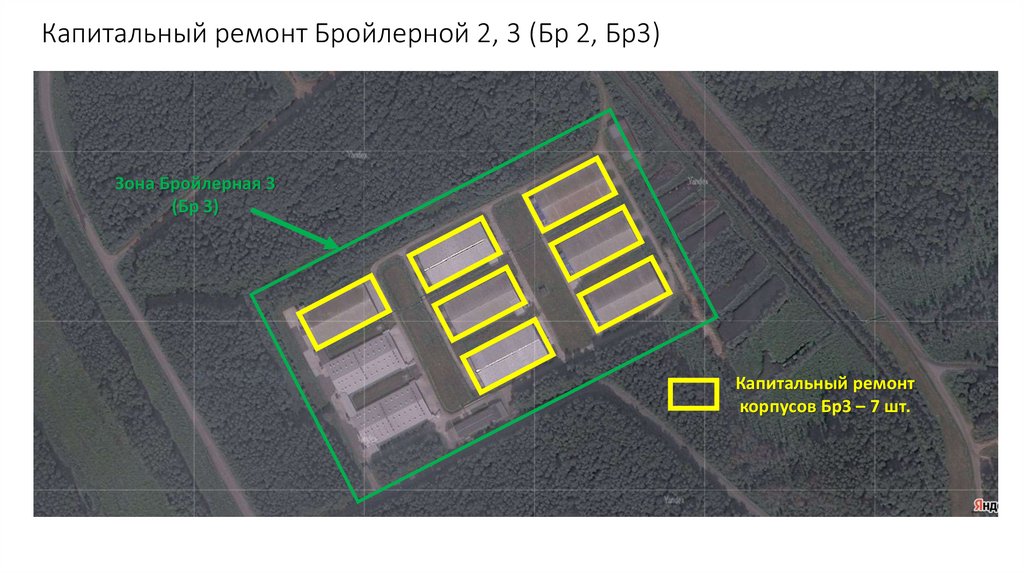

Капитальный ремонт Бройлерной 2, 3 (Бр 2, Бр3)Зона Бройлерная 3

(Бр 3)

Капитальный ремонт

корпусов Бр3 – 7 шт.

16.

Капитальный ремонт Бройлерной 2, 3 (Бр 2, Бр3)Зона Бройлерная 2

(Бр 2)

Капитальный ремонт

корпусов Бр2 – 9 шт.

17.

Капитальный ремонт корпусов РС с переоборудованием под содержаниеБройлеров (Бр 5)

Зона Родительское стадо

(РС)

Капитальный ремонт корпусов

родительского стада с

переоборудованием под Бр5– 18 шт.

18.

Уральская агропромышленнаягруппа

Рефтинская птицефабрика

УАГ

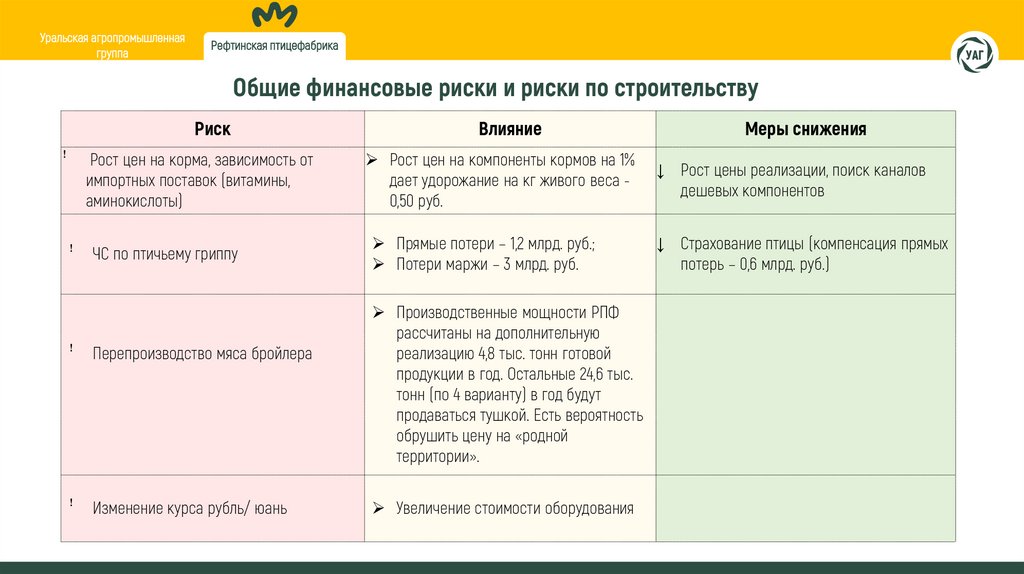

Общие финансовые риски и риски по строительству

Риск

ꜝ

ꜝ

Влияние

Меры снижения

Рост цен на корма, зависимость от

импортных поставок (витамины,

аминокислоты)

Рост цен на компоненты кормов на 1%

дает удорожание на кг живого веса 0,50 руб.

↓ Рост цены реализации, поиск каналов

дешевых компонентов

ЧС по птичьему гриппу

Прямые потери – 1,2 млрд. руб.;

Потери маржи – 3 млрд. руб.

↓ Страхование птицы (компенсация прямых

потерь – 0,6 млрд. руб.)

ꜝ

Перепроизводство мяса бройлера

ꜝ

Изменение курса рубль/ юань

Производственные мощности РПФ

рассчитаны на дополнительную

реализацию 4,8 тыс. тонн готовой

продукции в год. Остальные 24,6 тыс.

тонн (по 4 варианту) в год будут

продаваться тушкой. Есть вероятность

обрушить цену на «родной

территории».

Увеличение стоимости оборудования

Строительство

Строительство