Похожие презентации:

Учет УК. Тема 4.1

1.

ГБПОУ «Лукояновский Губернский колледжПМ 02 «Ведение бухгалтерского учета источников формирования активов,

выполнения работ по инвентаризации активов и финансовых обязательств

организации»

МДК 02.01 «Практические основы бухгалтерского учета источников

формирования активов организации»

Тема 4.1. «Учет уставного капитала»

(4часа)

1. Понятие уставного капитала. Формирование и учет уставного капитала.

2. Учет расчетов с учредителями.

2023-2024

2.

-1Сформировать уставный капитал (УК) - обязанность коммерческих организаций (п. 1 ст.66 ГК РФ, ст. 12 ФЗ «О государственных и муниципальных унитарных предприятиях» от

14.11.2002 № 161-ФЗ), в том числе:

публичных и непубличных акционерных обществ (ПАО и АО);

обществ с ограниченной ответственностью (ООО);

государственных и муниципальных унитарных предприятий (ГУП и МУП);

хозяйственных товариществ (ХТ).

Называется он в этих организациях по-разному:

в хозяйственных обществах (ПАО, АО, ООО) - уставный капитал;

в унитарных предприятиях (ГУП и МУП) - уставный фонд;

в ХТ - складочный капитал.

Уставный

капитал

-

это

начальная

сумма

средств,

вносимая

учредителями

(юридическими или физлицами, в том ччисле иностранными, или субъектами РФ), с которой в

организации начинается деятельность.

Решение о его величине принимает первое (учредительное) собрание собственников, и эта

величина фиксируется в Уставе.

3.

Учредители, внося свои средства, получают право на часть имущества юридическоголица, выраженную в акциях (ПАО, АО) или долях (ООО, ХТ). Собственником всего

имущества унитарных предприятий является государство, его субъект или муниципальное

образование, а предприятие распоряжается им на праве оперативного управления или

хозяйственного ведения.

Минимально допустимый размер УК законодательно ограничен:

для ПАО - 100 000 руб. (ст. 26 ФЗ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ).

АО и ООО - 10 000 руб. (ст. 26 закона № 208-ФЗ и п. 1 ст. 14 ФЗ «Об обществах с

ограниченной ответственностью» от 08.02.1998 № 14-ФЗ).

ГУП - 500 000 руб. (п. 3 ст. 12 закона № 161-ФЗ).

МУП - 100 000 руб. (п. 3 ст. 12 закона № 161-ФЗ).

Ограничений по величине складочного капитала в ХТ закон не предусматривает.

Законодательством установлено, что на момент государственной регистрации уставный

капитал должен быть оплачен его участниками не менее чем наполовину.

Оставшаяся не оплаченной доля подлежит оплате в течение первого года деятельности

организации.

4.

Учёт движения средств уставного капитала ведётся на счёте 80 «Уставный капитал»(пассивный, балансовый).

Кредитовое сальдо этого счёта должно соответствовать размеру уставного капитала,

зафиксированного в учредительных документах. Оно отражается в разделе «Капитал и

резервы» бухгалтерского баланса.

Первую запись по учету уставного капитала делают на дату регистрации юридического

лица.

Последующие корректировки в учет уставного капитала попадают согласно дате

регистрации изменений, вносимых в устав, в отношении размера УК.

Бухгалтерский учет уставного капитала ведется на счете 80 с аналитикой:

по учредителям (участникам);

стадиям формирования (в ПАО, АО и ХТ);

видам акций (в ПАО и АО).

5.

Первый вклад в УКФормирование вклада в УК вновь созданного юридического лица будет первой

проводкой, сделанной в нем. И отразит она начисление УК в корреспонденции с

задолженностью учредителей по его оплате: Дт 75 Кт 80.

Таким образом, в учете уставного капитала появится его общая величина,

соответствующая уставу. А фактические расчеты с учредителями по вкладам будут вестись

на счете 75.

Вклад может быть сделан как деньгами, так и любым другим имуществом.

Конкретная форма вклада и его стоимость оговариваются в учредительном договоре.

На дату фактического внесения денег или имущества погашается задолженность

учредителей по вкладу в УК, что фиксируется проводками:

Дт 07, 08, 10, 11, 21, 41, 50, 51, 52, 58 Кт 75

Остаток по дебету счета 75 покажет сумму неоплаченного УК.

6.

Оценка вклада имуществомСамый простой вариант оплаты вклада - деньгами, в том числе валютой (для

иностранных учредителей). Это связано с тем, что оценка имущественного вклада в

бухгалтерском и налоговом учетах сильно различается.

В бухучете имущество, вносимое в УК, принимается по первоначальной стоимости

(ОС и НМА), равной капитальным вложениям в данный актив. Стоимость имущества,

вносимого в уставный капитал, принимается равной его согласованной в учредительном

договоре стоимости. На это указано в текстах ФСБУ и ПБУ:

по ОС - в п. 12 ФСБУ 6/2020, утвержденного приказом Минфина России от 17.09.2020 №

204н;

по НМА - в п. 13 ФСБУ 14/2022, утвержденного приказом Минфина России 30.05.2022

№ 86н;

по финансовым вложениям - в п. 12 ПБУ 19/02, утвержденного приказом Минфина

России от 10.12.2002 № 126н.

При этом та стоимость, по которой имущество числилось в бухучете передающей

стороны, значения не имеет. Разницу между величиной вклада в УК и учетной стоимостью

имущества (включив в нее восстановленную сумму НДС) передающая сторона покажет на

счете 91.

7.

В налоговом учете получаемое как вклад в УК имущество отражается по его налоговойстоимости (в том числе остаточной налоговой стоимости для амортизируемого имущества),

определенной по учетным сведениям стороны, передающей это имущество (подп. 2 п. 1 ст. 277

НК РФ).

Также в стоимость можно включить дополнительные расходы, если они указаны в

учредительном договоре как вклад в УК.

При отсутствии документального подтверждения этой стоимости ее считают равной 0.

Имущество, вносимое во вклад физлицом или иностранной организацией, должно иметь

стоимость не выше рыночной, что необходимо подтвердить путем независимой оценки (подп.

2 п. 1 ст. 277 НК РФ).

Эти различия, как правило, влекут за собой разницу в бухгалтерской и налоговой

стоимости имущества, внесенного в УК, и, как следствие, величине амортизации по

амортизируемому имуществу.

8.

Увеличение УКУК можно увеличить в случае:

изменения организационно-правовой формы юридического лица или вида деятельности до

требующих большей величины УК;

принятия решения собственников об этом.

Увеличение

становится

возможным

только

при

полной

оплате

первоначально

сформированного УК и регистрации изменений по величине УК в уставе.

ПАО и АО, уже разместившим все объявленные в УК акции, после осуществления

регистрации изменений, внесенных в устав, придется в течение 3 месяцев со дня принятия

решения об увеличении УК зарегистрировать дополнительную эмиссию или конвертацию

акций в ФСФР (федеральная служба по финансовым рынкам), а затем в ФНС (федеральная

налоговая служба).

Увеличение возможно следующими путями (с соответствующими бухгалтерскими

проводками):

Прием нового участника и увеличение УК на его долю (в ООО и ХТ): Дт 75 Кт 80.

Внесение дополнительных вкладов прежними участниками (в ООО, ГУП, МУП, ХТ):

Дт 75 Кт 80.

9.

Увеличение доли за счет нераспределенной прибыли или добавочного капитала (в ООО,ГУП, МУП, ХТ): Дт 83, 84 Кт 80.

Дополнительная эмиссия акций того же номинала за счет дополнительных вкладов

акционеров или иных лиц (в ПАО и АО): Дт 50 (51, 52, 70, 75) Кт 80.

Увеличение номинала акций за счет нераспределенной прибыли или добавочного капитала

(в ПАО и АО): Дт 83 (84) Кт 80.

В этом случае происходит замена акций одного номинала на акции другой номинальной

стоимости.

С суммы увеличения доли физлица за счет прибыли надлежит удержать НДФЛ (письмо

Минфина России от 21.02.2013 № 03-04-05/4-117).

Если УК возрастает за счет переоценки УК или в результате реорганизации

юридического лица, то такой доход у физлиц облагаться налогом не будет (п. 19 ст. 217 НК

РФ).

10.

Уменьшение УКУменьшение УК может понадобиться:

При изменении организационно-правовой формы юридического лица на ту, при которой

допустима меньшая величина УК.

Принятии решения собственников об этом.

Наличии непроданных в течение года акций или долей, выкупленных ПАО, АО или ООО.

Учет таких акций (долей) ведется на счете 81. При выкупе их обществом возникает

проводка: Дт 81 Кт 50, 51, 52, 75.

Ситуации, когда величина ЧА (чистых активов) 2 года подряд (для ПАО, АО или ООО)

или по итогам прошедшего года (для ГУП и МУП) оказывается меньше величины УК.

Невозможности выплаты выбывающему участнику ООО реальной стоимости его доли изза недостаточности для этого разницы между ЧА (чистыми активами) и УК.

ЧА (чистые активы) = Валюта баланса(стр.1600) – Долгосрочные обязательства(стр.1400)

– Краткосрочные обязательства(стр.1500)

11.

Нельзя уменьшить УК, если в результате этого он окажется меньше его минимальновозможной величины на день:

представления документов на регистрацию изменений по величине УК в уставе, если

решение об уменьшении является инициативой собственников;

регистрации

юридического

лица,

если

необходимость

уменьшения

УК

вызвана

требованиями законодательства.

Обязательными предварительными условиями уменьшения УК являются информирование

об этом ИФНС и двукратная (в течение месяца) публикация этой информации для оповещения

кредиторов, у которых в такой ситуации возникает право досрочного требования оплаты долга.

ПАО и АО должны зарегистрировать в ФСФР конвертацию акций или погашение части их

количества.

Важным моментом при добровольном уменьшении УК является контроль за тем, чтобы в

результате него ЧА не оказались меньше УК.

12.

Уменьшениеосуществляется

следующими

способами

(с

соответствующими

бухгалтерскими проводками):

Выбытие участника и уменьшение УК на его долю (в ООО и ХТ):

Дт 81 Кт 75 (в ООО, где фактически происходит выкуп доли) или

Дт 80 Кт 75 (в ХТ, где просто уменьшается складочный капитал).

Уменьшение существующих долей с возвратом части их суммы участникам (в ООО, ГУП,

МУП, ХТ): Дт 80 Кт 75.

Уменьшение существующих долей с увеличением суммы нераспределенной прибыли

(в ООО, ГУП, МУП, ХТ): Дт 80 Кт 84.

Уменьшение УК на стоимость не проданных в течение года после выкупа обществом акций

или долей (в ПАО, АО, ООО): Дт 80 Кт 81.

Сокращение количества находящихся в обращении акций за счет их выкупа (в ПАО и АО):

Дт 81 Кт 50 (51, 52, 75). И последующая их ликвидация: Дт 80 Кт 81.

Уменьшение номинала акций с возвратом разницы акционерам (в ПАО и АО): Дт 80 Кт 75.

При этом, так же как и при увеличении номинала, осуществляется замена акций.

Уменьшение номинала акций с увеличением суммы нераспределенной прибыли (в ПАО и

АО): Дт 80 Кт 84. Акции также заменяют на аналогичные документы с другим номиналом.

13.

Размер выплачиваемой участникам и акционерам разницы в величине вклада долженбыть не больше той суммы, на которую уменьшают УК.

Такую выплату нельзя сделать, когда:

УК не оплачен;

у юридического лица имеются признаки банкротства;

не выплачены или выплачены не полностью дивиденды, уже объявленные обществом;

не выкуплены доли или акции, в отношении которых есть требование об их выкупе.

Принимая решение об уменьшении УК в добровольном порядке, участники (акционеры)

могут одновременно решить, что сумма уменьшения им выплачена не будет. Тогда у

юридического лица, уменьшающего УК, возникнет доход, и в проводках по начислению

задолженности перед участниками (Дт 80 Кт 75) счет 75 заменится на 91.

Возможен также вариант отказа участников (акционеров) от получения причитающихся

им сумм уменьшения УК после того, как они им начислены. В этом случае после проводки

Дт 80 Кт 75 будет сделана проводка Дт 75 Кт 91 в отношении лиц, отказавшихся от получения

начисленных выплат. В части этих сумм у юридического лица, уменьшающего УК, также

появится доход.

14.

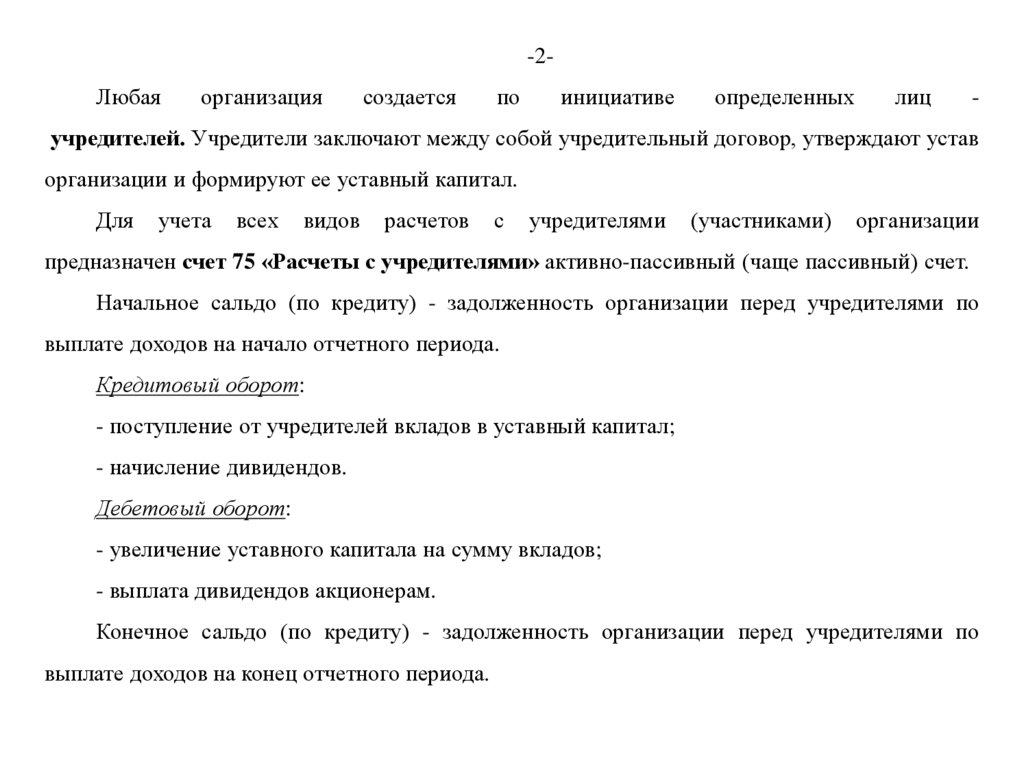

-2Любаяорганизация

создается

по

инициативе

определенных

лиц

-

учредителей. Учредители заключают между собой учредительный договор, утверждают устав

организации и формируют ее уставный капитал.

Для

учета

всех

видов

расчетов

с

учредителями

(участниками)

организации

предназначен счет 75 «Расчеты с учредителями» активно-пассивный (чаще пассивный) счет.

Начальное сальдо (по кредиту) - задолженность организации перед учредителями по

выплате доходов на начало отчетного периода.

Кредитовый оборот:

- поступление от учредителей вкладов в уставный капитал;

- начисление дивидендов.

Дебетовый оборот:

- увеличение уставного капитала на сумму вкладов;

- выплата дивидендов акционерам.

Конечное сальдо (по кредиту) - задолженность организации перед учредителями по

выплате доходов на конец отчетного периода.

15.

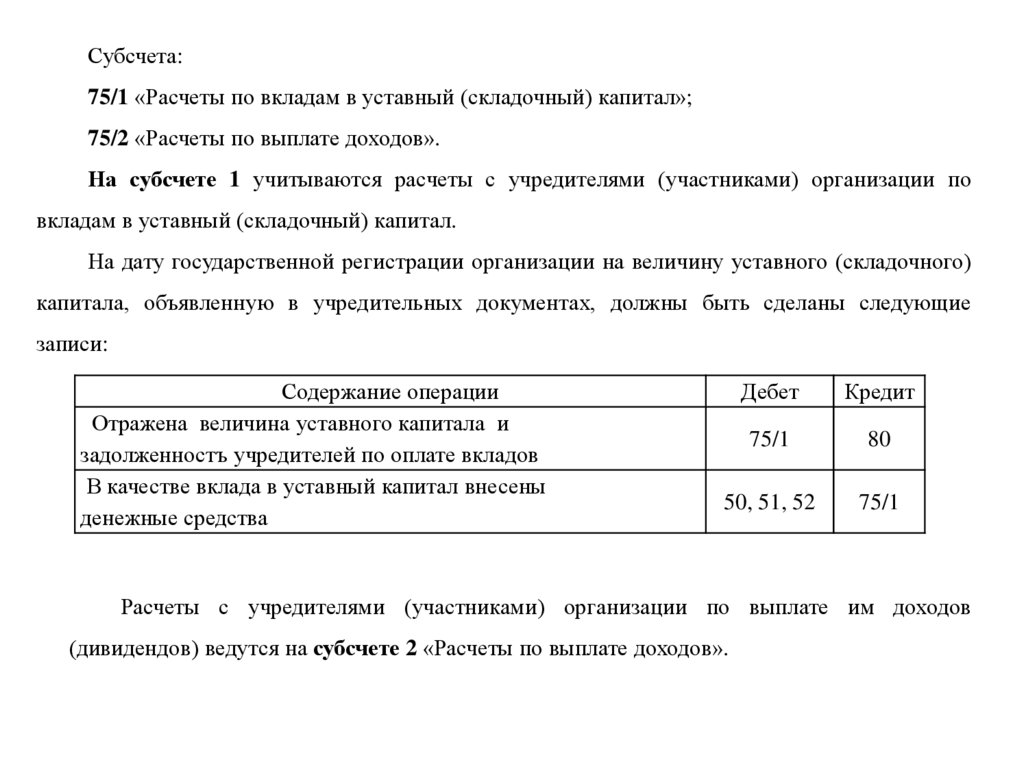

Субсчета:75/1 «Расчеты по вкладам в уставный (складочный) капитал»;

75/2 «Расчеты по выплате доходов».

На субсчете 1 учитываются расчеты с учредителями (участниками) организации по

вкладам в уставный (складочный) капитал.

На дату государственной регистрации организации на величину уставного (складочного)

капитала, объявленную в учредительных документах, должны быть сделаны следующие

записи:

Содержание операции

Oтpажена величина уставного капитала и

задолженностъ учредителей по оплате вкладов

В качестве вклада в уставный капитал внесены

денежные средства

Дебет

Кредит

75/1

80

50, 51, 52

75/1

Расчеты с учредителями (участниками) организации по выплате им доходов

(дивидендов) ведутся на субсчете 2 «Расчеты по выплате доходов».

16.

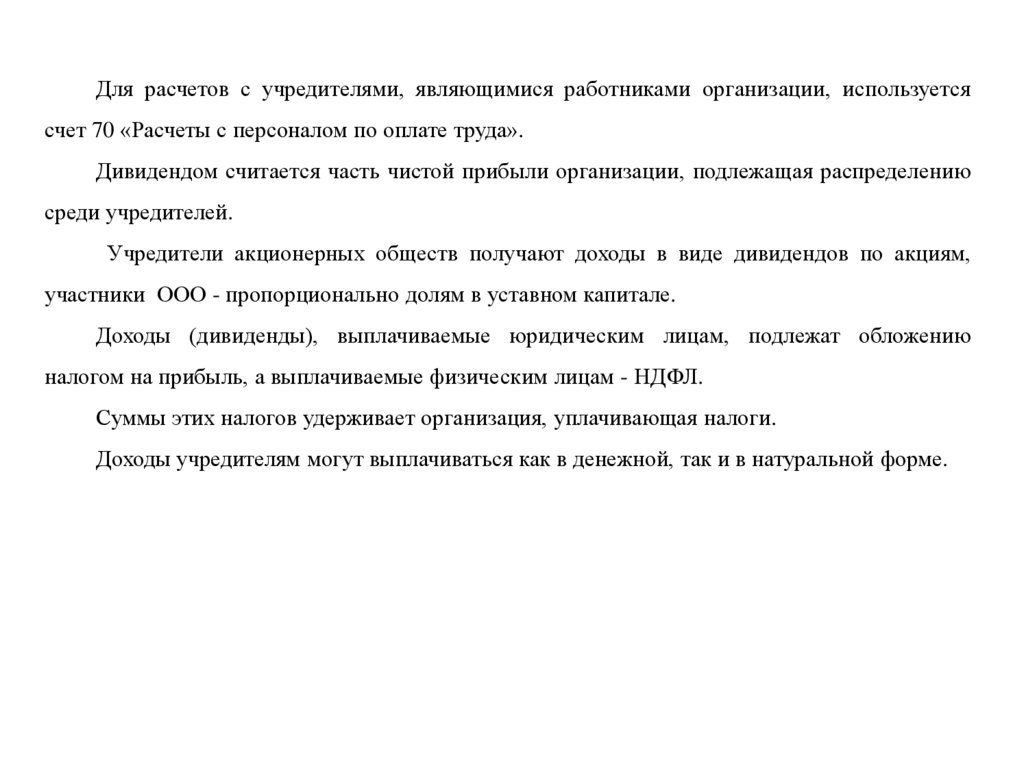

Для расчетов с учредителями, являющимися работниками организации, используетсясчет 70 «Расчеты с персоналом по оплате труда».

Дивидендом считается часть чистой прибыли организации, подлежащая распределению

среди учредителей.

Учредители акционерных обществ получают доходы в виде дивидендов по акциям,

участники ООО - пропорционально долям в уставном капитале.

Доходы (дивиденды), выплачиваемые юридическим лицам, подлежат обложению

налогом на прибыль, а выплачиваемые физическим лицам - НДФЛ.

Суммы этих налогов удерживает организация, уплачивающая налоги.

Доходы учредителям могут выплачиваться как в денежной, так и в натуральной форме.

17.

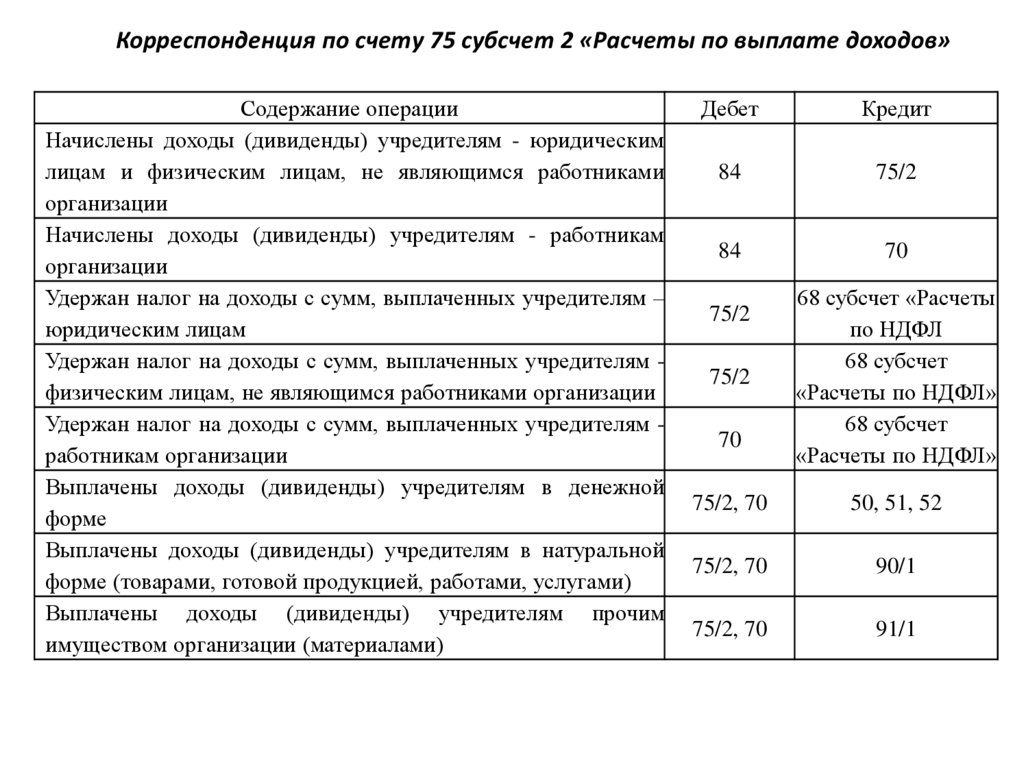

Корреспонденция по счету 75 субсчет 2 «Расчеты по выплате доходов»Содержание операции

Начислены доходы (дивиденды) учредителям - юридическим

лицам и физическим лицам, не являющимся работниками

организации

Начислены доходы (дивиденды) учредителям - работникам

организации

Удержан налог на доходы с сумм, выплаченных учредителям –

юридическим лицам

Удержан налог на доходы с сумм, выплаченных учредителям физическим лицам, не являющимся работниками организации

Удержан налог на доходы с сумм, выплаченных учредителям работникам организации

Выплачены доходы (дивиденды) учредителям в денежной

форме

Выплачены доходы (дивиденды) учредителям в натуральной

форме (товарами, готовой продукцией, работами, услугами)

Выплачены доходы (дивиденды) учредителям прочим

имуществом организации (материалами)

Дебет

Кредит

84

75/2

84

70

75/2

75/2

70

68 субсчет «Расчеты

по НДФЛ

68 субсчет

«Расчеты по НДФЛ»

68 субсчет

«Расчеты по НДФЛ»

75/2, 70

50, 51, 52

75/2, 70

90/1

75/2, 70

91/1

18.

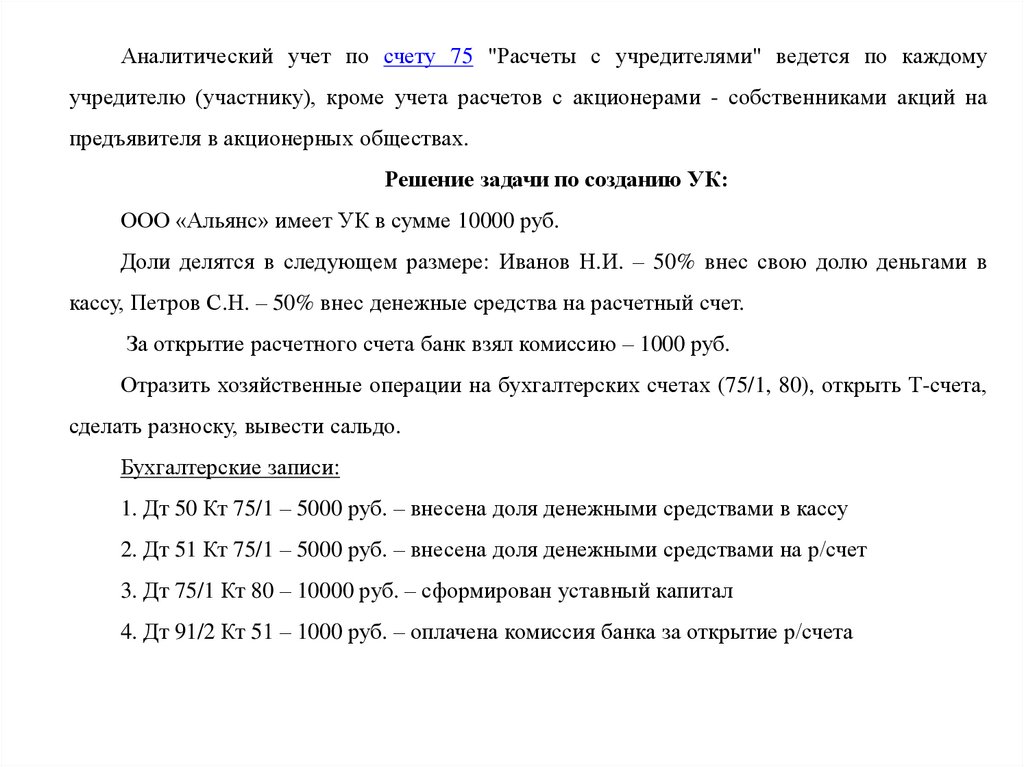

Аналитический учет по счету 75 "Расчеты с учредителями" ведется по каждомуучредителю (участнику), кроме учета расчетов с акционерами - собственниками акций на

предъявителя в акционерных обществах.

Решение задачи по созданию УК:

ООО «Альянс» имеет УК в сумме 10000 руб.

Доли делятся в следующем размере: Иванов Н.И. – 50% внес свою долю деньгами в

кассу, Петров С.Н. – 50% внес денежные средства на расчетный счет.

За открытие расчетного счета банк взял комиссию – 1000 руб.

Отразить хозяйственные операции на бухгалтерских счетах (75/1, 80), открыть Т-счета,

сделать разноску, вывести сальдо.

Бухгалтерские записи:

1. Дт 50 Кт 75/1 – 5000 руб. – внесена доля денежными средствами в кассу

2. Дт 51 Кт 75/1 – 5000 руб. – внесена доля денежными средствами на р/счет

3. Дт 75/1 Кт 80 – 10000 руб. – сформирован уставный капитал

4. Дт 91/2 Кт 51 – 1000 руб. – оплачена комиссия банка за открытие р/счета

19.

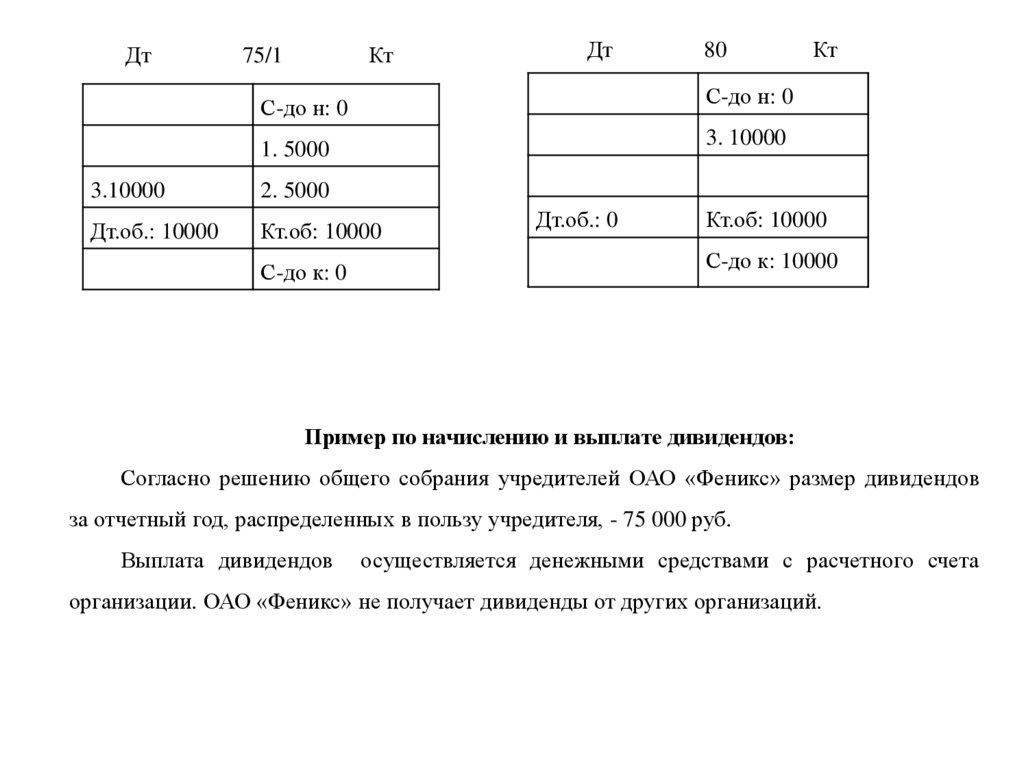

ДтКт

75/1

Дт

80

С-до н: 0

С-до н: 0

1. 5000

3. 10000

3.10000

2. 5000

Дт.об.: 10000

Кт.об: 10000

С-до к: 0

Дт.об.: 0

Кт

Кт.об: 10000

С-до к: 10000

Пример по начислению и выплате дивидендов:

Согласно решению общего собрания учредителей ОАО «Феникс» размер дивидендов

за отчетный год, распределенных в пользу учредителя, - 75 000 руб.

Выплата дивидендов

осуществляется денежными средствами с расчетного счета

организации. ОАО «Феникс» не получает дивиденды от других организаций.

20.

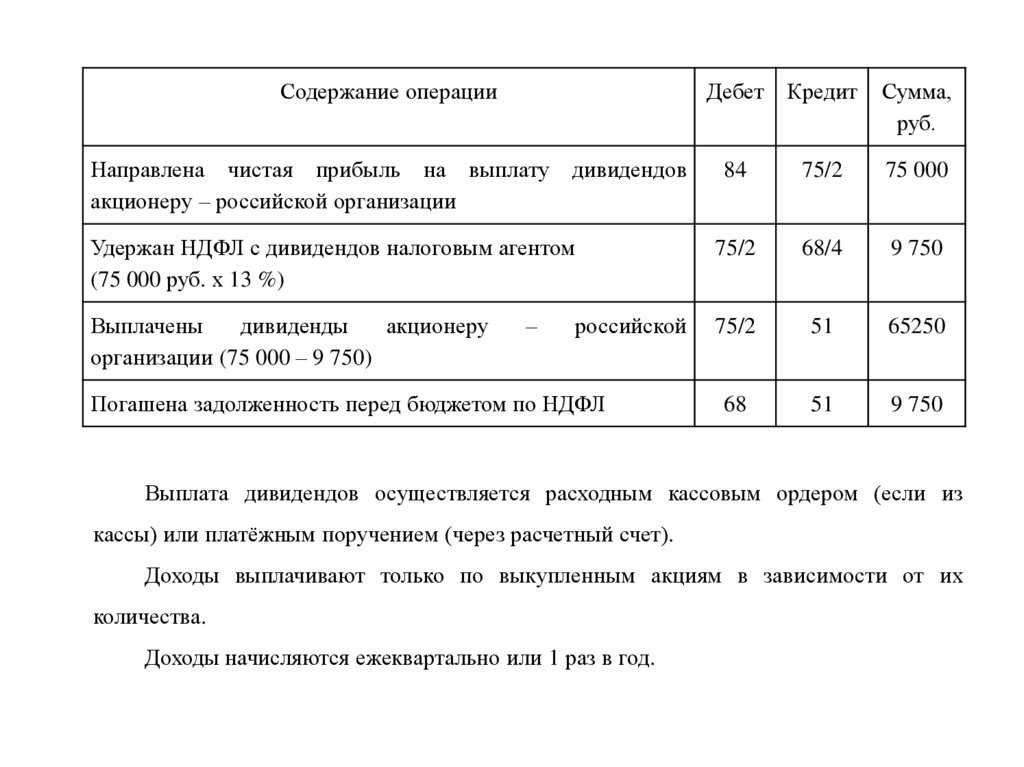

Содержание операцииДебет

Кредит

Сумма,

руб.

84

75/2

75 000

Удержан НДФЛ с дивидендов налоговым агентом

(75 000 руб. х 13 %)

75/2

68/4

9 750

Выплачены

дивиденды

акционеру

организации (75 000 – 9 750)

75/2

51

65250

68

51

9 750

Направлена чистая прибыль на выплату

акционеру – российской организации

–

дивидендов

российской

Погашена задолженность перед бюджетом по НДФЛ

Выплата дивидендов осуществляется расходным кассовым ордером (если из

кассы) или платёжным поручением (через расчетный счет).

Доходы выплачивают только по выкупленным акциям в зависимости от их

количества.

Доходы начисляются ежеквартально или 1 раз в год.

21.

В первую очередь выплачиваются доходы по привилегированным акциям.Если нераспределённой прибыли не хватает, используют средства резервного

капитала.

Регистром синтетического учета является Журнал-ордер №12, систематизирующий

сведения об изменениях в резервном, добавочном или уставном капитале организации, а

также на счетах целевых поступлений и нераспределенной прибыли.

Этот учетный регистр базируется на данных бухгалтерских справок, банковских

выписок, кассовых отчетов.

Аккумулированные в расшифровке с различных регистров дебетовые обороты

вносятся в журнал- ордер №12.

Финансы

Финансы