Похожие презентации:

Безналичный денежный оборот и система противодействия легализации доходов полученных преступным путем

1.

ТЕМА 4. Безналичный денежныйоборот и система противодействия

легализации доходов полученных

преступным путем

2.

1. Понятие денежной массы и денежные агрегатыВ настоящее время в России используются две системы

показателей определения денежной массы:

- основанная на системе так называемых агрегатов,

которая применяется для регулирования параметров

денежного обращения;

- система показателей денежной массы, введенная в

России с 1996г., связана с вступлением России в МВФ.

3.

Денежный агрегат – показатель объёма ликвидныхактивов, используемых в экономике в качестве денег.

Во всем мире методика построения денежных агрегатов

одинакова и строится на двух основных принципах:

1) принцип нарастающего итога. Условно данный принцип

можно назвать «принципом матрёшки»;

4.

Ликвидность актива - его способность быстро и безпотерь трансформироваться в денежные средства.

2) Принцип убывания ликвидности. В соответствии с

данным принципом расчет начинается с наиболее

ликвидных активов – денежной наличности, к которым

впоследствии прибавляются активы с все более и более низким

уровнем ликвидности.

5.

Методика построения денежных агрегатов6.

7.

М0Наличные деньги в обращении — включает

банкноты и монеты в обращении, кроме сумм

наличности, находящейся в кассах Банка России

и кредитных организаций.

8.

М1М0 + средства на расчетных, текущих и иных

счетах до востребования (в том числе счетах

для расчетов с использованием пластиковых карт)

резидентов Российской Федерации (организаций

и домашних хозяйств), открытых в банковской

системе в валюте Российской Федерации.

(переводные депозиты)

9.

М 2 (денежная масса)М2 = М1 + срочные вклады в коммерческих

банках в рублях (другие депозиты, входящие в

состав денежной массы)

.

10.

М3М2 + депозитные сертификаты и облигации

государственных займов

11.

Денежная массапредставляет собой совокупный объем

покупательных и платежных средств,

обслуживающих хозяйственный оборот и

принадлежащих юридическим и физическим лицам,

а также государству.

12.

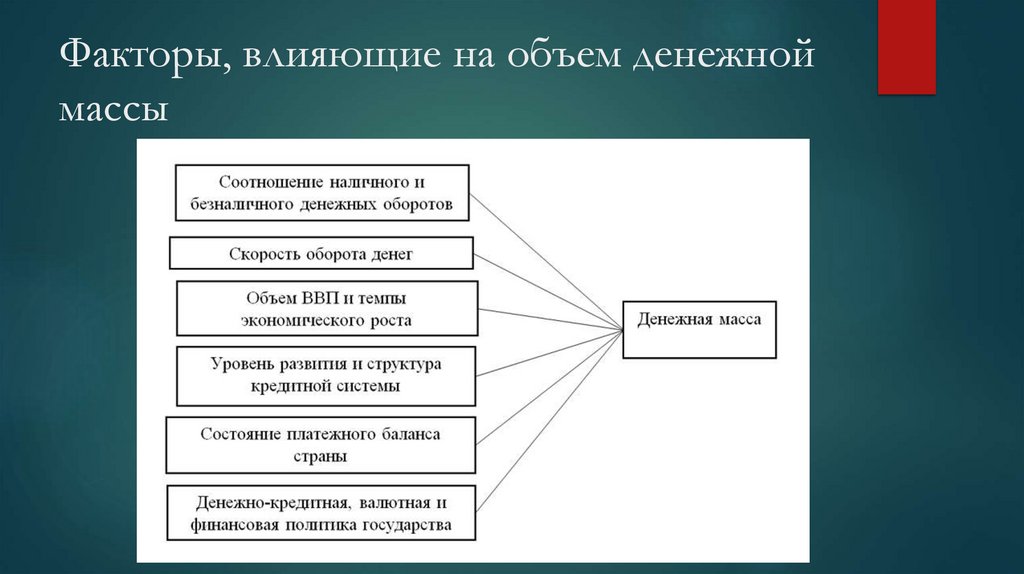

Факторы, влияющие на объем денежноймассы

13.

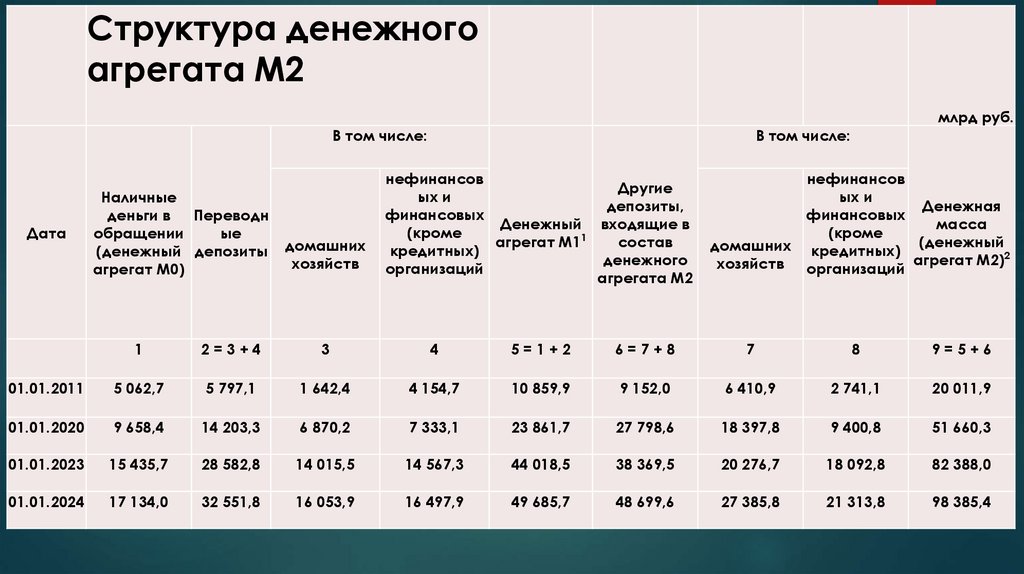

Структура денежногоагрегата М2

млрд руб.

В том числе:

Дата

Наличные

деньги в

Переводн

обращении

ые

(денежный депозиты

агрегат М0)

домашних

хозяйств

В том числе:

нефинансов

Другие

ых и

депозиты,

финансовых

Денежный входящие в

(кроме

агрегат М11

состав

кредитных)

денежного

организаций

агрегата М2

нефинансов

ых и

Денежная

финансовых

масса

(кроме

домашних кредитных) (денежный

2

хозяйств организаций агрегат М2)

1

2=3+4

3

4

5=1+2

6=7+8

7

8

9=5+6

01.01.2011

5 062,7

5 797,1

1 642,4

4 154,7

10 859,9

9 152,0

6 410,9

2 741,1

20 011,9

01.01.2020

9 658,4

14 203,3

6 870,2

7 333,1

23 861,7

27 798,6

18 397,8

9 400,8

51 660,3

01.01.2023

15 435,7

28 582,8

14 015,5

14 567,3

44 018,5

38 369,5

20 276,7

18 092,8

82 388,0

01.01.2024

17 134,0

32 551,8

16 053,9

16 497,9

49 685,7

48 699,6

27 385,8

21 313,8

98 385,4

14.

Наличная и безналичная составляющие М2млрд руб.

B том числе:

1

наличные деньги в

обращении

(денежный агрегат

M0)

2

01.01.1993

6,5

1,7

4,8

01.01.1994

33,2

13,3

19,9

01.01.1995

97,8

36,5

61,3

01.01.1996

220,8

80,8

140,0

01.01.2021

58 652,1

12 523,9

46 128,2

01.01.2022

66 252,9

13 200,4

53 052,5

01.01.2023

82 388,0

15 435,7

66 952,3

01.01.2024

98 385,4

17 134,0

81 251,4

Дата

Денежная

масса (М2)

безналичные

средства

3

15.

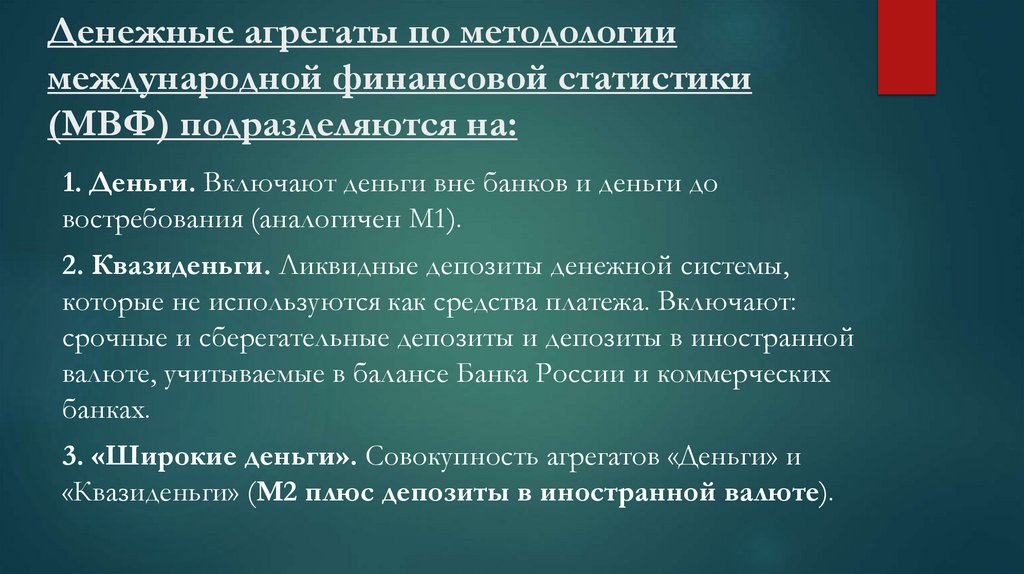

Денежные агрегаты по методологиимеждународной финансовой статистики

(МВФ) подразделяются на:

1. Деньги. Включают деньги вне банков и деньги до

востребования (аналогичен М1).

2. Квазиденьги. Ликвидные депозиты денежной системы,

которые не используются как средства платежа. Включают:

срочные и сберегательные депозиты и депозиты в иностранной

валюте, учитываемые в балансе Банка России и коммерческих

банках.

3. «Широкие деньги». Совокупность агрегатов «Деньги» и

«Квазиденьги» (М2 плюс депозиты в иностранной валюте).

16.

М 2х - расширенная денежнаямасса.

М2 + депозиты в иностранной валюте

17.

18.

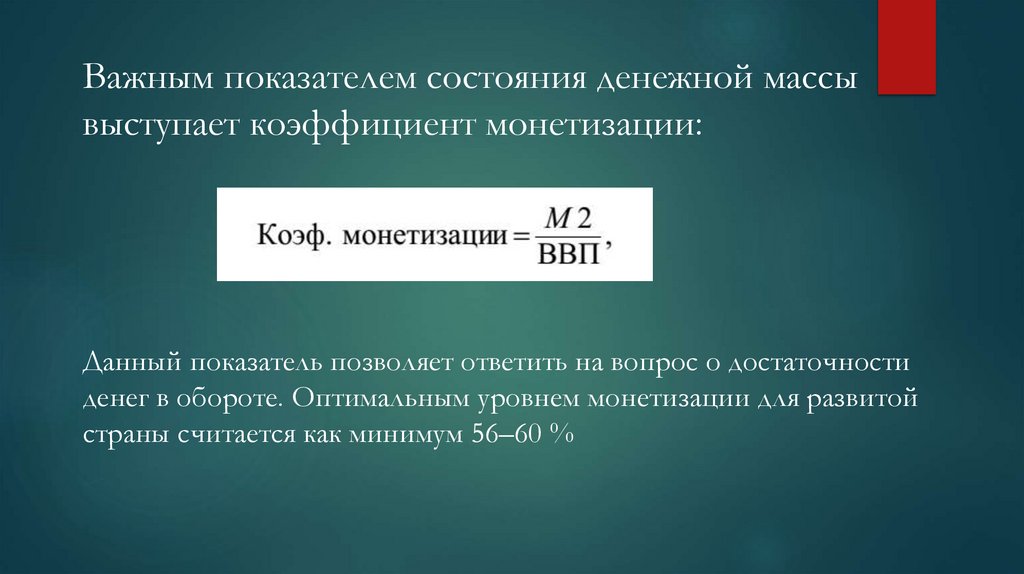

Важным показателем состояния денежной массывыступает коэффициент монетизации:

Данный показатель позволяет ответить на вопрос о достаточности

денег в обороте. Оптимальным уровнем монетизации для развитой

страны считается как минимум 56–60 %

19.

Денежная база – совокупность обязательствцентрального банка, которые могут быть

использованы для создания денежной массы.

20.

Денежная база в узком определениивключает выпущенные в обращение ЦБ

наличные деньги (с учетом остатков средств в

кассах кредитных организаций) и остатки

обязательных резервов по привлеченным

банками средствам в национальной валюте,

депонируемым на счетах в Банке России

21.

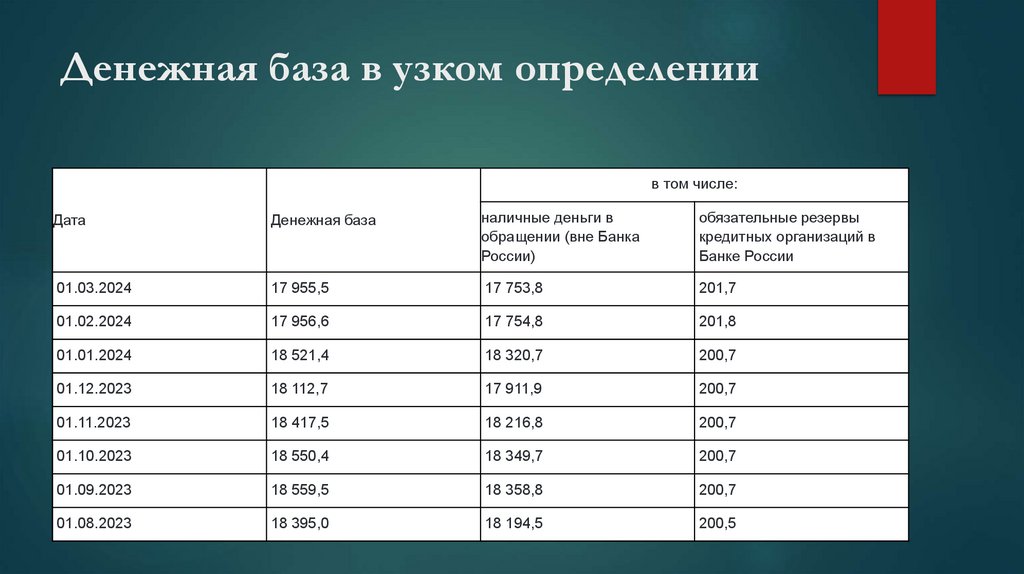

Денежная база в узком определениив том числе:

Дата

Денежная база

наличные деньги в

обращении (вне Банка

России)

обязательные резервы

кредитных организаций в

Банке России

01.03.2024

17 955,5

17 753,8

201,7

01.02.2024

17 956,6

17 754,8

201,8

01.01.2024

18 521,4

18 320,7

200,7

01.12.2023

18 112,7

17 911,9

200,7

01.11.2023

18 417,5

18 216,8

200,7

01.10.2023

18 550,4

18 349,7

200,7

01.09.2023

18 559,5

18 358,8

200,7

01.08.2023

18 395,0

18 194,5

200,5

22.

Денежная база в широкомопределении

состоит из наличных денег в обращении (с учетом

остатков в кассах банков), средств на

корреспондентских счетах и обязательных

резервах кредитных организаций в ЦБ.

Туда же входит суммарная рыночная стоимость облигаций Банка

России, находящихся в обращении

23.

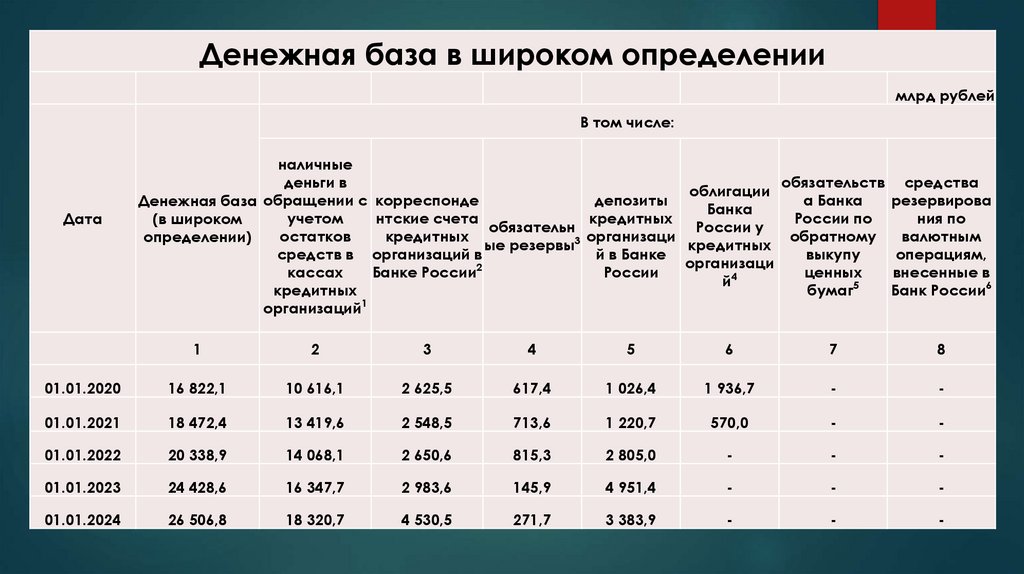

Денежная база в широком определениимлрд рублей

В том числе:

Дата

наличные

деньги в

обязательств средства

облигации

депозиты

а Банка

резервирова

Денежная база обращении с корреспонде

Банка

учетом

нтские счета

кредитных

России по

ния по

(в широком

обязательн

России у

остатков

кредитных

организаци

обратному

валютным

определении)

ые резервы3

кредитных

средств в организаций в

й в Банке

выкупу

операциям,

организаци

2

кассах

Банке России

России

ценных

внесенные в

й4

5

кредитных

бумаг

Банк России6

организаций1

1

2

3

4

5

6

7

8

01.01.2020

16 822,1

10 616,1

2 625,5

617,4

1 026,4

1 936,7

-

-

01.01.2021

18 472,4

13 419,6

2 548,5

713,6

1 220,7

570,0

-

-

01.01.2022

20 338,9

14 068,1

2 650,6

815,3

2 805,0

-

-

-

01.01.2023

24 428,6

16 347,7

2 983,6

145,9

4 951,4

-

-

-

01.01.2024

26 506,8

18 320,7

4 530,5

271,7

3 383,9

-

-

-

24.

Характеристика обязательного банковскогорезерва

- является одним из основных инструментов

осуществления денежно-кредитной политики ЦБ РФ;

- размер обязательных резервных требований Советом

директоров Банка России

- нормативы обязательных резервов определяют размер

обязательных резервов в процентном отношении к

обязательствам КО. Нормативы обязательных резервов

не могут превышать 20% обязательств КО

25.

-обязывая банки депонировать часть средств, ЦБ РФ

ограничивает кредитные возможности банков, регулирует

общую ликвидность банковской системы

-

изменяя норматив резервирования, ЦБ РФ имеет

возможность поддерживать на определенном уровне объем

денежной массы, находящейся в обращении в стране.

26.

Формула расчета обязательногорезерва

Rоб = D × rr,

где Rоб – величина обязательных резервов,

D – величина депозитов,

rr – норма резервных требований.

27.

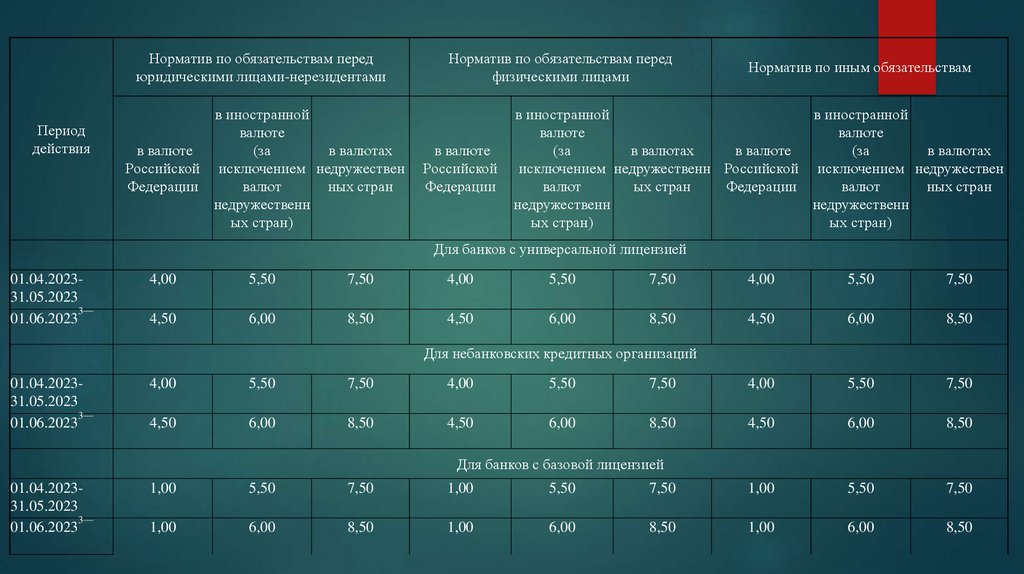

Норматив по обязательствам передюридическими лицами-нерезидентами

Период

действия

в иностранной

валюте

в валюте

(за

в валютах

Российской исключением недружествен

Федерации

валют

ных стран

недружественн

ых стран)

Норматив по обязательствам перед

физическими лицами

в валюте

Российской

Федерации

Норматив по иным обязательствам

в иностранной

в иностранной

валюте

валюте

(за

в валютах

в валюте

(за

в валютах

исключением недружественн Российской исключением недружествен

валют

ых стран

Федерации

валют

ных стран

недружественн

недружественн

ых стран)

ых стран)

Для банков с универсальной лицензией

01.04.202331.05.2023

3—

01.06.2023

4,00

5,50

7,50

4,00

5,50

7,50

4,00

5,50

7,50

4,50

6,00

8,50

4,50

6,00

8,50

4,50

6,00

8,50

Для небанковских кредитных организаций

01.04.202331.05.2023

3—

01.06.2023

4,00

5,50

7,50

4,00

5,50

7,50

4,00

5,50

7,50

4,50

6,00

8,50

4,50

6,00

8,50

4,50

6,00

8,50

Для банков с базовой лицензией

01.04.202331.05.2023

3—

01.06.2023

1,00

5,50

7,50

1,00

5,50

7,50

1,00

5,50

7,50

1,00

6,00

8,50

1,00

6,00

8,50

1,00

6,00

8,50

28.

Обязательные резервы и средства на корсчетах в Банке Россиимлрд руб.

6000

5000

4000

3000

2000

1000

0

Обязательные резервы на счетах для их учета

Обязательные резервы, подлежащие усреднению на корсчетах

Фактические среднедневные остатки средств на корсчетах

29.

Обязательные резервы кредитных организаций, млрд. руб.Период

Фактические

усреднения обязательны среднедневные остатки

1

х резервов (указан

средств на корсчетах

первый день)

Обязательные резервы,

подлежащие

усреднению на

2

корсчетах

Обязательные резервы н

2

а счетах для их учета

13.03.2024

—

4 712,3

273,1

14.02.2024

4 799,8

4 712,3

273,1

17.01.2024

4 723,0

4 647,3

273,2

13.12.2023

4 656,1

4 564,6

271,7

15.11.2023

4 667,1

4 595,6

271,7

11.10.2023

4 641,0

4 562,5

271,7

13.09.2023

4 577,9

4 503,9

271,7

09.08.2023

4 467,4

4 385,3

271,7

12.07.2023

4 328,4

4 255,8

271,3

14.06.2023

3 689,9

3 621,4

271,3

17.05.2023

3 693,1

3 611,6

271,3

12.04.2023

3 634,2

3 547,9

265,3

15.03.2023

2 539,5

2 453,2

265,4

30.

31.

Банковский (денежный, кредитный,депозитный) мультипликатор

— это процесс увеличения денег на депозитных счетах

коммерческого банка при их движении от одного коммерческого

банка к другому.

- это увеличение денежной массы (мультипликация денег) в

результате депозитно-кредитных операций коммерческих банков

- отношение прироста денежной массы к приросту денежной базы

32.

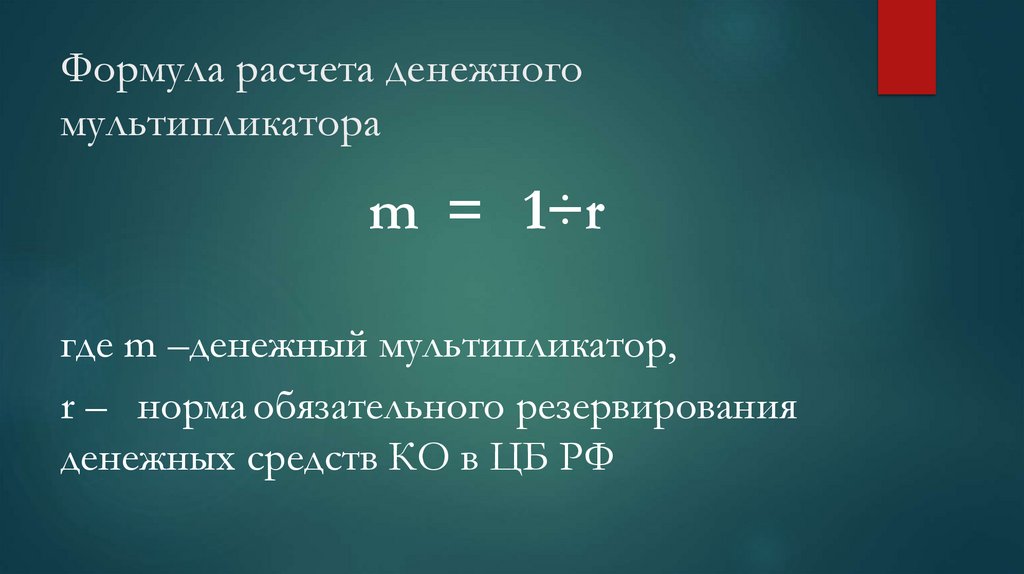

Формула расчета денежногомультипликатора

m = 1÷r

где m –денежный мультипликатор,

r – норма обязательного резервирования

денежных средств КО в ЦБ РФ

33.

Мультипликация денежной массы при норме резервирования 20 %Банк

Сумма, внесённая на счёт

Выданный кредит

Резервы

A

100

80

20

B

80

64

16

C

64

51.20

12.80

D

51.20

40.96

10.24

E

40.96

32.77

8.19

F

32.77

26.21

6.55

G

26.21

20.97

5.24

H

20.97

16.78

4.19

I

16.78

13.42

3.36

J

13.42

10.74

2.68

K

10.74

Общие резервы:

89.26

Общая сумма на счетах:

Общая сумма кредитов:

Общие резервы +

последняя внесённая на

счёт сумма:

457.05

357.05

100

34.

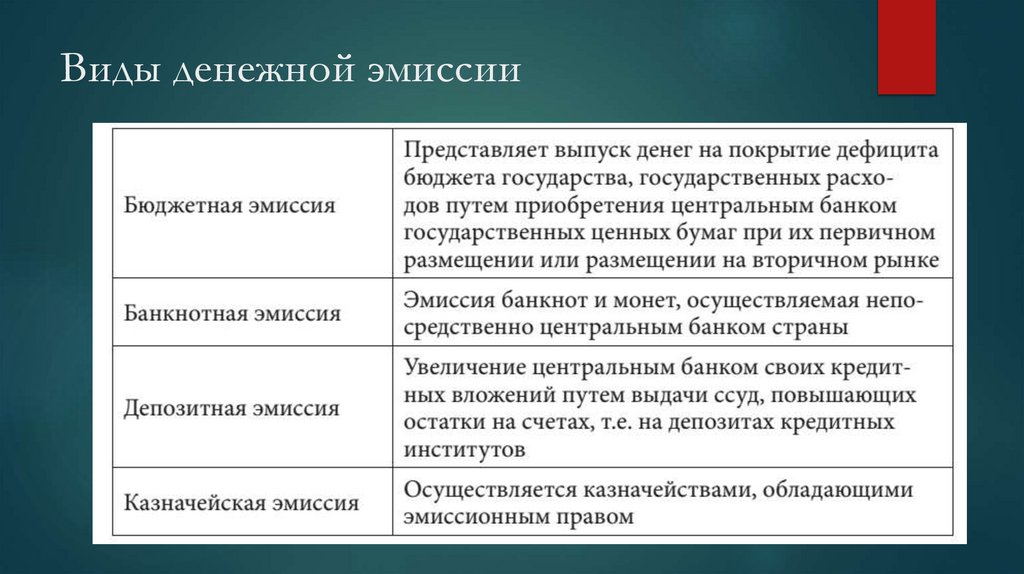

Виды денежной эмиссии35.

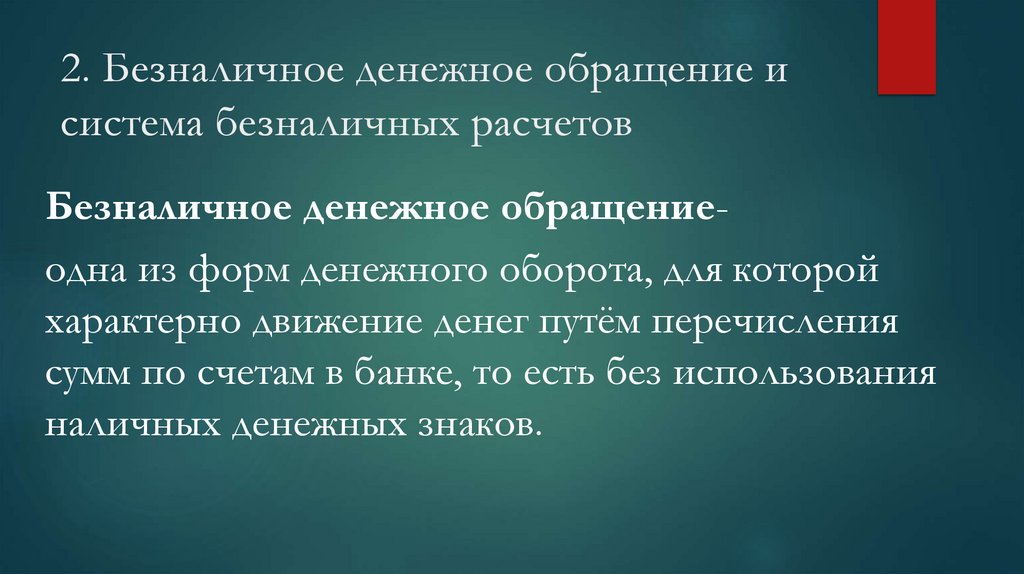

2. Безналичное денежное обращение исистема безналичных расчетов

Безналичное денежное обращениеодна из форм денежного оборота, для которой

характерно движение денег путём перечисления

сумм по счетам в банке, то есть без использования

наличных денежных знаков.

36.

Особенности безналичногоденежного обращения:

Способствует увеличению кредитных возможностей.

Упрощает регулирование денежного оборота для

государства.

Ускоряет денежный оборот.

37.

Принципы безналичных расчетов1)Правовой режим осуществления расчетов и платежей.

Платежная банковская система должна функционировать

строго в соответствии с законодательством;

2) Открытие банковских счетов клиентам и проведение

безналичных расчетов по этим счетам в соответствии с

установленной законодательством очерёдностью;

3) Поддержание ликвидности банка и его клиентов на уровне,

обеспечивающем бесперебойное осуществление платежей;

38.

4) Наличие акцепта (согласия) плательщика на платеж.5) Принцип срочности платежа;

6) Контроль всех участников за правильностью

совершения расчетов.

7) Имущественная ответственность за несоблюдение

договорных обязательств.

39.

Порядок очередности платежей1 очередь- списание по исполнительным документам для

удовлетворения требований о возмещении вреда,

причиненного жизни и здоровью, а также требований о

взыскании алиментов;

2 очередь – списание по исполнительным документам,

предусматривающим перечисление или выдачу денежных

средств для расчетов по выплате выходных пособий и

оплате труда с лицами, работающими по трудовому

договору (контракту), по выплате вознаграждений авторам

результатов интеллектуальной деятельности;

40.

3 очередь - списание по платежным документам,предусматривающим перечисление или выдачу

денежных средств для расчетов по поручениям

налоговых органов

4 очередь - списание по исполнительным документам,

предусматривающим удовлетворение других денежных

требований;

5 очередь - списание по другим платежным документам

в порядке календарной очередности.

41.

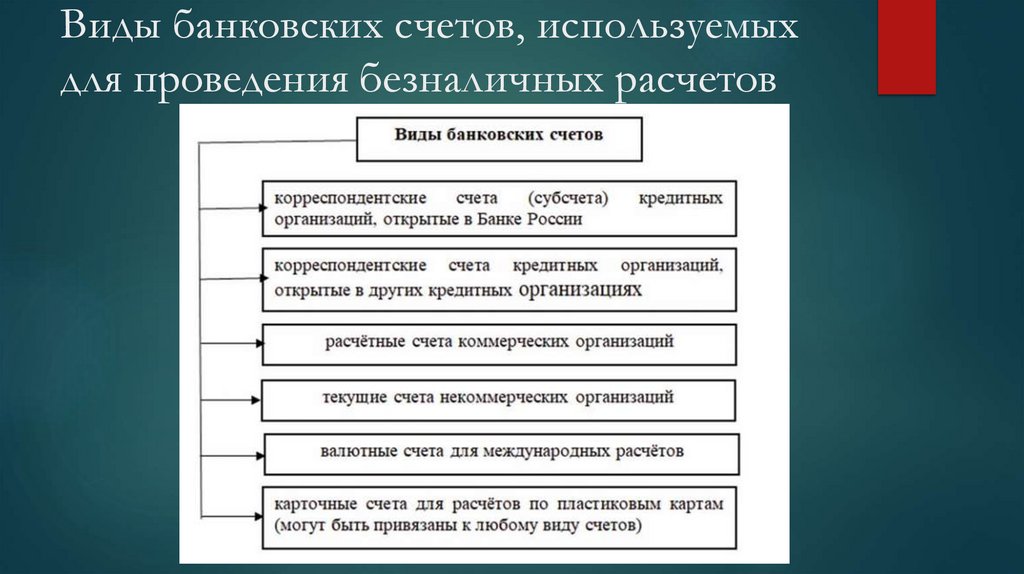

Виды банковских счетов, используемыхдля проведения безналичных расчетов

42.

Основные формы безналичных расчетовплатежные поручения;

аккредитивы;

инкассовые поручения;

чеки;

43.

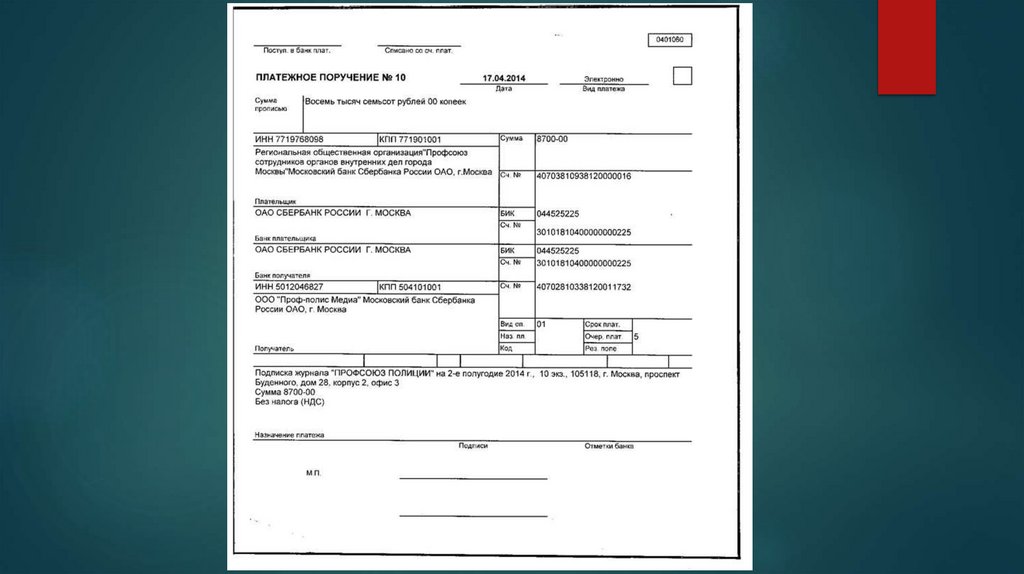

Платежное поручение-это распоряжение владельца счета (плательщика)

обслуживающему его банку, оформленное

расчетным документом, перевести определенную

денежную сумму на счет получателя средств,

открытый в этом или другом банке.

44.

Платежными поручениями могутпроизводиться:

перечисления денежных средств за

поставленные товары,

выполненные работы, оказанные услуги;

перечисления денежных средств в бюджеты

всех уровней и во внебюджетные фонды;

45.

Платежными поручениями могутпроизводиться:

перечисления денежных средств в целях возврата

(размещения)

кредитов (займов), депозитов и уплаты процентов по

ним;

перечисления денежных средств в других целях,

предусмотренных

законодательством или договором

46.

47.

48.

Схема расчетов платежными поручениями49.

1– представление юридическим лицом платежногопоручения в обслуживающий его банк для совершения

расчетов;

2– совершение расчетной сделки путем проведения

межбанковскогоденежного перевода посредством

корреспондентских отношений кредитных институтов;

3– зачисление полученной суммы на расчетный счет

получателя средств

50.

Аккредитив (от лат. accredo– доверяю)представляет собой условное денежное

обязательство, принимаемое банком по

поручению плательщика, произвести платежи в

пользу получателя средств по предъявлении

последним документов, соответствующих

условиям аккредитива, или предоставить

полномочия другому банку произвести такие

платежи.

51.

Виды аккредитивовПокрытый аккредитив- это когда банк покупателя сразу

переводит все деньги в банк продавца, то есть покрывает

все обязательства

Непокрытый аккредитив (гарантированный) - банк

покупателя дает право банку продавца списывать

нужную сумму со счета у себя в банке по мере

исполнения обязательств.

52.

Схема расчетов с использованием аккредитива53.

1- сообщения поставщика товара (т. е. получателяденежных средств при проведении расчета) плательщику

о том, что заказанный товар к отгрузке готов и

необходимо готовить средства для проведения расчетов

за него.

2- плательщик обращается в банк с заявлением для

оформления аккредитива

3- факт открытия аккредитива сообщается банкомэмитентом банку-поставщику

4- банк-поставщик извещает получателя об открытии

аккредитива

54.

5- отгрузка товара в пользу плательщика6- поставщик передает в банк пакет

документов по сделке для проверки и

осуществления платежа

7- проверив полученные документы, банк

получателя передает их для проведения

платежа в банк плательщика

8- банк плательщика извещает своего клиента

о факте проведенного расчета

55.

9- Если на аккредитивном счете после совершениярасчетов остается неиспользованная сумма, а также в

случае неисполнения сделки или истечения срока

действия аккредитива, клиент (плательщик) вправе

обратиться к своему банку о перечислении

оставшейся суммы на его расчетный счет

10- В случае использования покрытого аккредитива

банк плательщика обращается в исполняющий банк

за указанными средствами

56.

Плюсы и минусыОсновное достоинство:

Гарантия платежа за сделку

Недостатки:

1) средства со счета плательщика списываются еще до

начала отгрузки товара со склада поставщика (до момента

начала оказания услуг или выполнения работ);

2) поставщик не начинает выполнять условия

хозяйственного договора до момента открытия аккредитива

в его пользу.

57.

Расчеты по инкассобанковская операция, при которой банк по

поручению клиента получает

причитающиеся последнему денежные

суммы на основании денежно-товарных или

расчетных документов

58.

Инкассовое поручениеявляется расчетным документом, на

основании которого производится

списание денежных средств со счета

плательщика в бесспорном порядке.

59.

Инкассовые поручения могут применяться вследующих случаях:

– когда порядок бесспорного взыскания денежных

средств установлен законодательством, в том числе для

взыскания денежных средств органами, выполняющими

контрольные функции (в этом случае в инкассовом

поручении должна быть сделана ссылка на закон);

60.

– для взыскания по исполнительным документам (собязательной ссылкой на дату выдачи и всех реквизитов

исполнительного документа, чаще всего с приложением

подлинника исполнительного листа);

– когда банку, обслуживающему плательщика,

предоставлено право на списание денежных средств с его

счета в бесспорном порядке (например, в случае

погашения срочных обязательств по выданному ранее

кредиту).

61.

Расчеты чекамиЧек(от англ. cheque, амер. cheek) представляет собой

ценную бумагу, содержащую ничем не обусловленное

распоряжение владельца счета – чекодателя –банку,

хранящему его счет, произвести платеж указанной в нем

суммы чекодержателю.

62.

Чекодатель –юридическое или физическое лицо,имеющее денежные средства в банке, которыми он

вправе распоряжаться путем выставления чеков и

иных расходных документов;

Чекодержатель –юридическое или физическое

лицо, в пользу которого выдан чек.

63.

Выделяют несколько видов чеков:– именные– чеки, выписанные на определенное лицо;

– ордерные– чеки, выписанные в пользу какого-либо

лица;

– предъявительские– чеки, позволяющие провести

расчетную операцию с любым лицом, предъявившим

данный документ;

- денежные чеки- используются для получения

наличности в обслуживающем банке

64.

Выделяют несколько видов чеков:– банковские– чеки, выписанные банками для проведения

взаимных расчетов;

– акцептованный – чек, обеспеченный банковской

гарантией выполнения расчетной сделки в пользу

чекодержателя;

– дорожный– особая разновидность чека, позволяющая

физическим лицам проводить широкую гамму расчетов

при международных поездках

65.

В соответствии с действующими нормативноинструктивными документами в нашей стране чековаяформа расчетов применяется только между юридическими

лицами.

66.

Противодействие легализации доходовполученных преступным путем

Регулируется Федеральным законом от 7 августа

2001 г. N 115-ФЗ "О противодействии легализации

(отмыванию) доходов, полученных преступным

путем, и финансированию терроризма"

67.

Смысл закона в том, чтобы:- предотвратить обналичивание денег, полученных

незаконно;

- препятствовать перечислению денег террористам,

экстремистам и тем, кто распространяет оружие.

68.

Кого контролирует закон:банки и небанковские кредитные организации (НКО), кредитные

потребительские кооперативы (КПК), микрофинансовые

организации (МФО);

управляющих ценными бумагами, дилеров, брокеров, держателей

реестров ценных бумаг, депозитариев;

управляющих компаний инвестиционных фондов, паевых

инвестиционных фондов и негосударственных пенсионных

фондов;

страховые компании, общества взаимного страхования;

Почту России;

69.

Кого контролирует закон:ломбарды;

негосударственные пенсионные фонды (НПФ);

операторов связи;

организаторов лотерей и азартных игр;

операторов инвестиционных и финансовых платформ;

компании, которые продают и покупают драгоценные

металлы;

операторов сайтов и приложений по проведению сделок

с токенами, криптовалютой и другими цифровыми

финансовыми активами.

70.

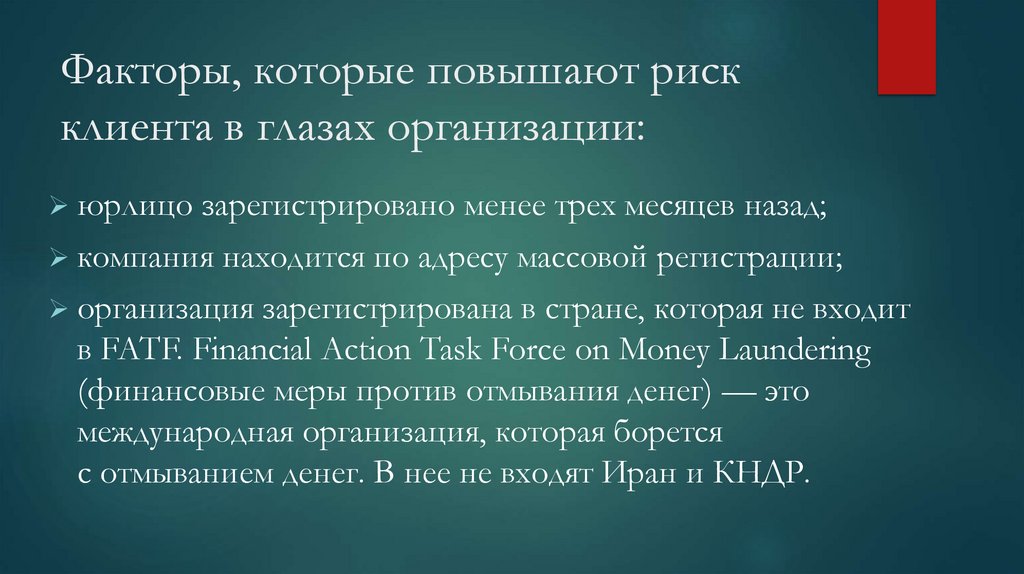

Факторы, которые повышают рискклиента в глазах организации:

юрлицо зарегистрировано менее трех месяцев назад;

компания находится по адресу массовой регистрации;

организация зарегистрирована в стране, которая не входит

в FATF. Financial Action Task Force on Money Laundering

(финансовые меры против отмывания денег) — это

международная организация, которая борется

с отмыванием денег. В нее не входят Иран и КНДР.

71.

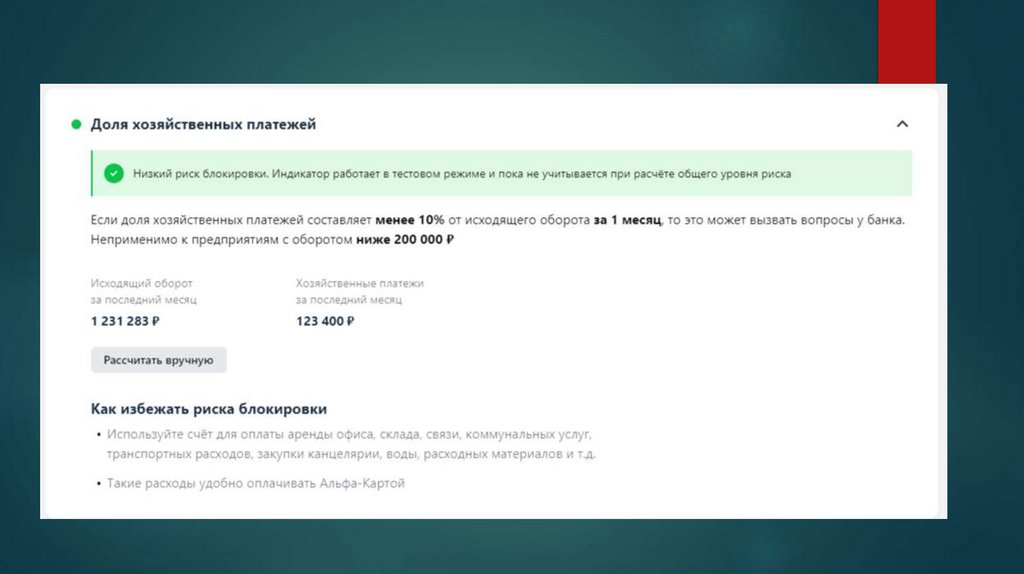

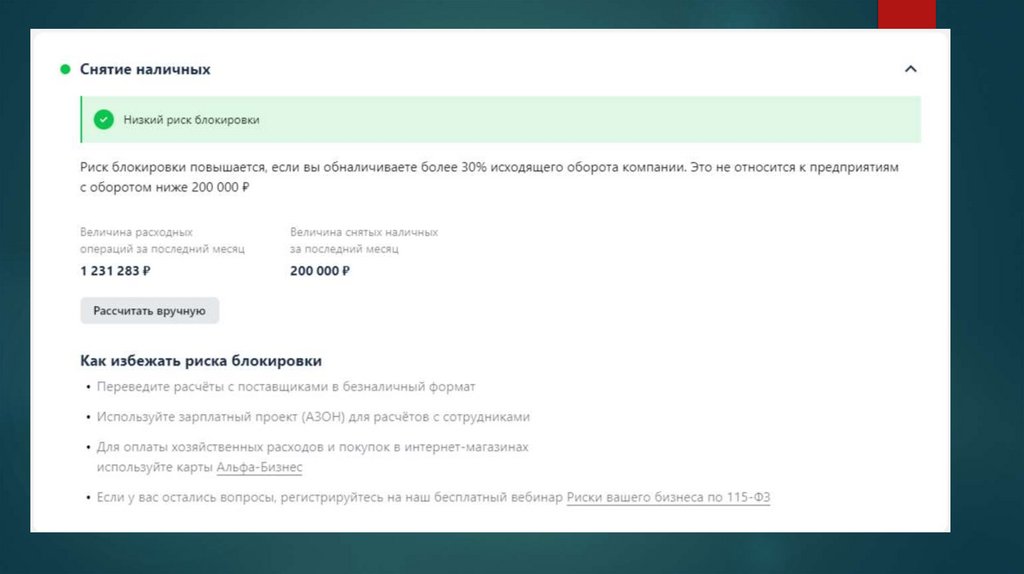

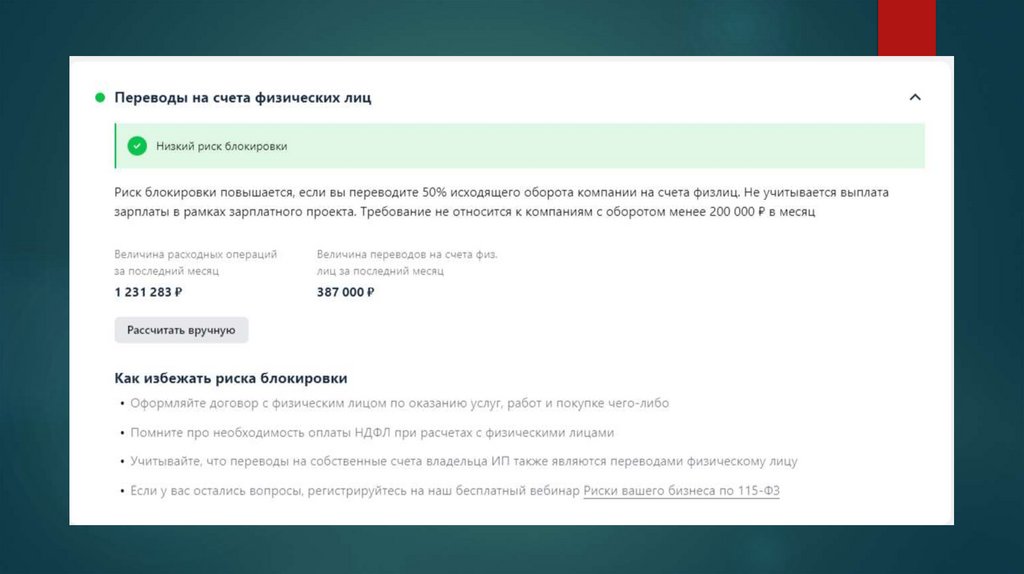

Подозрительные операции контрагентов:регулярно совершает операции, не соответствующие

ОКВЭД компании;

снимает наличными более 50 % выручки;

выплачивает зарплату и дивиденды без уплаты НДФЛ;

проводит сделки без очевидной экономической выгоды

и не несет расходов по обеспечению деятельности

бизнеса (вода, канцелярия, связь и другое).

Финансы

Финансы