Похожие презентации:

Практика применения налоговым юристом экспертиз в налоговом споре

1.

ПРАКТИКА ПРИМЕНЕНИЯ НАЛОГОВЫМЮРИСТОМ ЭКСПЕРТИЗ В НАЛОГОВОМ

СПОРЕ

1

2.

Основание назначения, виды экспертизНазначение и проведение экспертизы регламентируется ст. 95 НК РФ, а также письмом ФНС России от 17 июля 2013 г.

№ АС-4–2/12837. В соответствии с Письмом ФНС России от 17 июля 2013 г. № АС-4-2/12837@ не допускается проведение

экспертизы по вопросам бухгалтерского учета, вопросам права, а также по другим вопросам, познаниями по которым, либо

полномочиями по разрешению которых должны обладать проверяющие или иные специалисты налогового органа (юристы и др.) в

соответствии с законодательством о налогах и сборах, их должностными обязанностями.

Как правило экспертизы назначаются налоговыми органами для следующих целей:

установление подлинности первичных документов (постановление АС Северо-Западного округа от 20.01.2022 № А05-803/21);

технико-криминалистическая экспертиза требуется для установления времени нанесения печати, написания текста, подписания

документа, наличия в тексте исправлений;

определение действительных налоговых обязательств;

определение рыночной стоимости товаров (работ, услуг) (постановление АС Поволжского округа от 06.04.2022 № А5510990/2021);

установление соответствия материалов (работ) объему продукции (конечного результата), а также технологии ее производства;

экспертизу трудозатрат для выявления возможности выполнения работ (услуг) своими силами;

определение состава, объема, вида ремонтно-строительных работ;

определение функциональной самостоятельности объектов основных средств от недвижимого имущества при исчислении налога

на имущество организаций (постановление АС Западно-Сибирского округа от 22.02.2022 № А70-8599/20);

техническая экспертиза (например, в рамках НДПИ: что является конечной товарной продукцией горного производства)

(постановление АС Приволжского округа от 26.04.2022 № А49-22/2021);

технологическая экспертиза (например, для оценку вопроса убыли и утраты товара при осуществлении производства);

строительно-техническая экспертиза (постановление АС Уральского округа от 04.05.2022 № А76-53191/2020);

при проведении бухгалтерско-технической экспертизы могут быть запрошены сведения о правильности определения

амортизационной группы того либо иного объекта.

2

3.

ПРОБЛЕМЫ ПРОВЕДЕНИЯ НАЛОГОВЫМ ОРГАНОМ ЭКСПЕРТИЗ• Не является обязанностью налогового органа, что лишает возможности налогоплательщика влиять

на это даже при необходимости наличия специальных знаний для разрешения налогового спора (ст.

95 НК РФ, письмо Минфина России от 25 октября 2010 г. № 03-02-07/1-495, постановление

Арбитражного суда Московского округа от 25 марта 2019 г. по делу № А40-145799/2018).

• Несоблюдение процедуры при назначении экспертизы по ст. 95 НК РФ, исключение из числа

доказательств как полученного с нарушением закона (недопустимое доказательство).

• Подмена заключения эксперта на заключение специалиста для избежания вопроса о необходимости

соблюдения процедуры назначения экспертизы (решение Арбитражного суда г. Москвы от 12 апреля

2023 г. по делу № А40-24289/2021).

• Замена проведения экспертизы визуальным осмотром (постановления Арбитражного суда

Поволжского округа от 15 декабря 2023 г. по делу № А55-34839/2022).

• Назначение экспертизы для устранения недостатков проведённой проверки (постановление

Арбитражного суда Северо-Западного округа от 31 мая 2016 г. по делу № А13-6455/2014).

3

4.

НАРУШЕНИЯ, ДОПУСКАЕМЫЕ НАЛОГОВЫМИ ОРГАНАМИ ПРИ НАЗНАЧЕНИИЭКСПЕРТИЗ

Нарушения налогового органа, допущенные при определении кандидатуры эксперта. В судебной практике при проверке

легитимности заключения эксперта проверяется, соответствует ли предмет экспертизы специальности эксперта, имеется ли у эксперта

практический опыт экспертной деятельности (постановление Арбитражного суда Московского округа от 16 ноября 2022 г. по делу №

А40-176929/2021).

Пороки содержания заключения эксперта.

Их можно разделить на следующие группы:

1. Нарушения в объеме и качестве материалов, предоставленных для экспертного исследования. Суд не принял заключение эксперта как

доказательство, поскольку в рамках почерковедческой экспертизы исследования проведены по электрографическим копиям документов, без

свободных образцов подписи (постановление Арбитражного суда Поволжского округа от 18 июня 2019 г. по делу № А57-16035/2017).

2. Нарушения в выборе метода и порядка исследования. Суд указал, что из заключения эксперта невозможно определить, к каким именно

предоставленным для исследования документам относятся образцы подписей, не проведено в предусмотренном методикой порядке

сопоставление исследуемых подписей с образцами (постановление Арбитражного суда Московского округа от 16 ноября 2022 г. по делу №

А40-176929/2021).

3. Ошибки в источниках информации. Суд признал недостаточным обоснование выводов эксперта об аналогах спорного товара лишь двумя

источниками информации – ответным письмом одного завода и интернет-ресурсом (решение Арбитражного суда Воронежской области от

31 марта 2021 г. по делу № А14-4599/2020).

4. Ошибки при выборе аналогов товаров (работ, услуг). Оценка сопоставимости объекта (постановление Арбитражного суда Поволжского

округа от 28 сентября 2023 г. по делу № А06-4656/2022).

4

5.

НАРУШЕНИЯ, ДОПУСКАЕМЫЕ НАЛОГОВЫМИ ОРГАНАМИ ПРИ НАЗНАЧЕНИИЭКСПЕРТИЗ

5. Некорректность в формулировке вопросов и соответствующих им ответов эксперта. Например, в одном из дел

рассматривался вопрос о допустимости ответа эксперта на следующий вопрос: «Определить, к какой категории: движимому

или недвижимому имуществу относятся анализируемые объекты основных средств налогоплательщика?» Суд указал, что

определение категории движимого/недвижимого имущества предполагает правовую оценку, не относящуюся к полномочиям

эксперта (постановление Арбитражного суда Московского округа от 28 декабря 2022 г. по делу № А40-14350/2020).

6. Несоответствие заключения эксперта фактическим обстоятельствам, подтвержденным иными доказательствами, и/или

нормативным требованиям. Суд указал, что заключение эксперта противоречит проектной документации и техническим

паспортам спорного здания, а также Классификации основных средств, включаемых в амортизационные группы, утвержденной

Постановлением Правительства РФ от 1 января 2002 г. № 1. Так, эксперт определил амортизационную группу основного

средства, ориентируясь на функциональное назначение каркаса и панелей, тогда как нормативный правовой акт устанавливает

иной критерий – прочность используемых при создании объекта материалов (постановление Восемнадцатого арбитражного

апелляционного суда от 31 мая 2016 г. по делу № А76-15572/2015).

5

6.

НАРУШЕНИЯ, ДОПУСКАЕМЫЕ НАЛОГОВЫМИ ОРГАНАМИ ПРИ НАЗНАЧЕНИИЭКСПЕРТИЗ

Нарушение налоговым органом процедурных правил назначения и проведения экспертизы, а именно:

1) постановление о назначении экспертизы вынесено лицом, которому не было поручено проведение выездной налоговой проверки

(постановление Девятого арбитражного апелляционного суда от 8 февраля 2023 г. по делу № А40-237615/2018);

2) постановление о назначении экспертизы не было своевременно направлено налогоплательщику. Например, в одном из дел суд установил,

что налогоплательщик был ознакомлен с постановлением о назначении экспертизы уже после заключения налоговым органом контракта с

экспертной организацией и начала производства экспертизы (постановление Арбитражного суда Западно-Сибирского округа от 28 февраля

2019 г. по делу № А27-9477/2014);

3) использование экспертом при проведении исследования данных, полученных им до обретения соответствующего процессуального статуса,

– то есть до вынесения постановления о назначении экспертизы (постановление Арбитражного суда Уральского округа от 16 февраля 2023 г. по

делу № А47-16544/2020);

4) для проведения экспертизы налоговый орган предоставил эксперту документы, не указанные в постановлении о назначении экспертизы.

При этом соответствующего ходатайства от эксперта не поступало, а налогоплательщик не был уведомлен о предоставлении дополнительных

документов для экспертного исследования (постановление ФАС Московского округа от 24 июня 2014 г. по делу № А41-26948/2013);

5) заключение подготовлено одним экспертом, а подписано другим лицом, не указанным в постановлении о назначении экспертизы

(постановление ФАС Московского округа от 24 июня 2014 г. по делу № А41-26984/2013);6) налогоплательщику не предоставлено достаточно

времени для дачи объяснений или возражений на заключение эксперта. Так, суд установил, что период между датой ознакомления

налогоплательщика с заключением эксперта и датой вынесения решения налоговым органом составил 9 календарных дней, что лишило

проверяемую организацию права дать свои объяснения и заявить возражения, а также просить о постановке дополнительных вопросов

эксперту и о назначении дополнительной или повторной экспертизы (постановление Арбитражного суда Северо-Западного округа от 11

сентября 2014 г. по делу № А13-6866/2012).

6

7.

Для исключения экспертного заключения из числа доказательств налогоплательщику необходимодействовать процессуально активно на каждой стадии экспертизы и налогового спора:

• на этапе назначения и проведения экспертизы не пренебрегать правом на отвод эксперта, постановку эксперту

дополнительных вопросов, присутствие при производстве экспертизы. Пассивное поведение на данном этапе может

расцениваться судами как признание легитимности заключения эксперта (постановление Арбитражного суда СевероЗападного округа от 14 февраля 2023 г. по делу № А52-5837/2021);

• на стадии ознакомления с заключением заявлять возражения на заключение эксперта, ходатайствовать о назначении

дополнительной или повторной экспертизы. При отсутствии каких-либо возражений у суда отсутствуют основания

сомневаться в достоверности заключения эксперта (постановление Арбитражного суда Западно-Сибирского округа от 29

марта 2017 г. по делу № А70-6435/2016);

• при рассмотрении налогового спора в суде ходатайствовать о назначении судебной экспертизы. Отсутствие

соответствующих ходатайств от налогоплательщика суды также рассматривают как согласие с выводами эксперта

(постановление Арбитражного суда Северо-Западного округа от 6 декабря 2023 г. по делу № А05-13188/2022);

• использовать заключения специалистов на заключения эксперта. Заключения специалистов помогут выявить уязвимые

положения в заключении эксперта, несмотря на то что суды не рассматривают такие документы как свидетельство о

недостоверности экспертного исследования (постановления Арбитражного суда Западно-Сибирского округа от 12 июля

2019 г. по делу № А70-14112/2018, Арбитражного суда Московского округа от 7 декабря 2023 г. по делу № А4028925/2023).

7

8.

ПРИЗНАТЬ ЭКСПЕРТИЗУ НЕОТНОСИМЫМ И НЕДОПУСТИМЫМДОКАЗАТЕЛЬСТВОМ МОЖНО, ЕСЛИ:

• налогоплательщик не был ознакомлен с постановлением о назначении экспертизы;

• экспертиза была проведена еще до вручения налогоплательщику постановления;

• в постановлении отсутствуют сведения, указанные нами выше;

• эксперт не был предупрежден об ответственности за дачу заведомо ложного заключения;

• эксперт не подписал заключение либо приложения к нему;

• налогоплательщика не ознакомили с заключением;

• заключение вручили вместе с актом проверки;

• экспертизу провели после завершения налоговой проверки (имеется исключение – это

дополнительные мероприятия налогового контроля);

• наличие ошибок (арифметических, методологических) в заключении эксперта.

8

9.

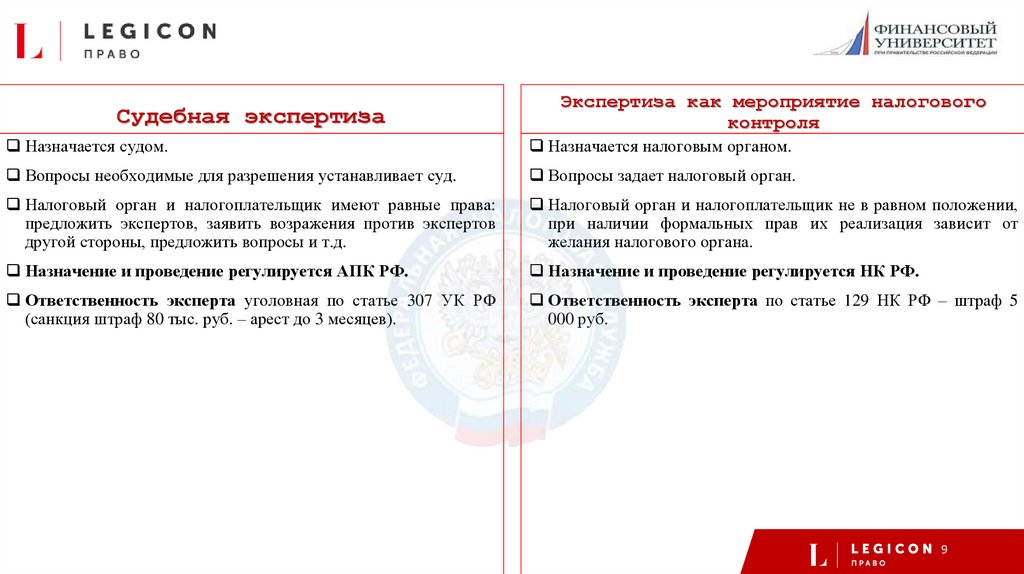

Судебная экспертизаЭкспертиза как мероприятие налогового

контроля

Назначается судом.

Назначается налоговым органом.

Вопросы необходимые для разрешения устанавливает суд.

Вопросы задает налоговый орган.

Налоговый орган и налогоплательщик имеют равные права:

предложить экспертов, заявить возражения против экспертов

другой стороны, предложить вопросы и т.д.

Налоговый орган и налогоплательщик не в равном положении,

при наличии формальных прав их реализация зависит от

желания налогового органа.

Назначение и проведение регулируется АПК РФ.

Назначение и проведение регулируется НК РФ.

Ответственность эксперта уголовная по статье 307 УК РФ

(санкция штраф 80 тыс. руб. – арест до 3 месяцев).

Ответственность эксперта по статье 129 НК РФ – штраф 5

000 руб.

9

10.

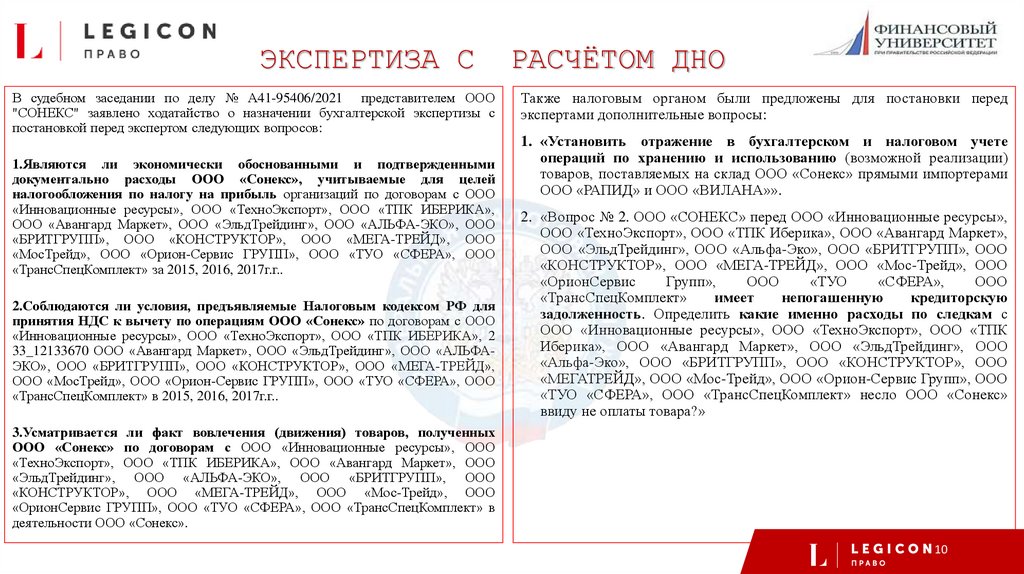

ЭКСПЕРТИЗА СВ судебном заседании по делу № А41-95406/2021 представителем ООО

"СОНЕКС" заявлено ходатайство о назначении бухгалтерской экспертизы с

постановкой перед экспертом следующих вопросов:

1.Являются ли экономически обоснованными и подтвержденными

документально расходы ООО «Сонекс», учитываемые для целей

налогообложения по налогу на прибыль организаций по договорам с ООО

«Инновационные ресурсы», ООО «ТехноЭкспорт», ООО «ТПК ИБЕРИКА»,

ООО «Авангард Маркет», ООО «ЭльдТрейдинг», ООО «АЛЬФА-ЭКО», ООО

«БРИТГРУПП», ООО «КОНСТРУКТОР», ООО «МЕГА-ТРЕЙД», ООО

«МосТрейд», ООО «Орион-Сервис ГРУПП», ООО «ТУО «СФЕРА», ООО

«ТрансСпецКомплект» за 2015, 2016, 2017г.г..

2.Соблюдаются ли условия, предъявляемые Налоговым кодексом РФ для

принятия НДС к вычету по операциям ООО «Сонекс» по договорам с ООО

«Инновационные ресурсы», ООО «ТехноЭкспорт», ООО «ТПК ИБЕРИКА», 2

33_12133670 ООО «Авангард Маркет», ООО «ЭльдТрейдинг», ООО «АЛЬФАЭКО», ООО «БРИТГРУПП», ООО «КОНСТРУКТОР», ООО «МЕГА-ТРЕЙД»,

ООО «МосТрейд», ООО «Орион-Сервис ГРУПП», ООО «ТУО «СФЕРА», ООО

«ТрансСпецКомплект» в 2015, 2016, 2017г.г..

РАСЧЁТОМ ДНО

Также налоговым органом были предложены для постановки перед

экспертами дополнительные вопросы:

1. «Установить отражение в бухгалтерском и налоговом учете

операций по хранению и использованию (возможной реализации)

товаров, поставляемых на склад ООО «Сонекс» прямыми импортерами

ООО «РАПИД» и ООО «ВИЛАНА»».

2. «Вопрос № 2. ООО «СОНЕКС» перед ООО «Инновационные ресурсы»,

ООО «ТехноЭкспорт», ООО «ТПК Иберика», ООО «Авангард Маркет»,

ООО «ЭльдТрейдинг», ООО «Альфа-Эко», ООО «БРИТГРУПП», ООО

«КОНСТРУКТОР», ООО «МЕГА-ТРЕЙД», ООО «Мос-Трейд», ООО

«ОрионСервис

Групп»,

ООО

«ТУО

«СФЕРА»,

ООО

«ТрансСпецКомплект»

имеет

непогашенную

кредиторскую

задолженность. Определить какие именно расходы по следкам с

ООО «Инновационные ресурсы», ООО «ТехноЭкспорт», ООО «ТПК

Иберика», ООО «Авангард Маркет», ООО «ЭльдТрейдинг», ООО

«Альфа-Эко», ООО «БРИТГРУПП», ООО «КОНСТРУКТОР», ООО

«МЕГАТРЕЙД», ООО «Мос-Трейд», ООО «Орион-Сервис Групп», ООО

«ТУО «СФЕРА», ООО «ТрансСпецКомплект» несло ООО «Сонекс»

ввиду не оплаты товара?»

3.Усматривается ли факт вовлечения (движения) товаров, полученных

ООО «Сонекс» по договорам с ООО «Инновационные ресурсы», ООО

«ТехноЭкспорт», ООО «ТПК ИБЕРИКА», ООО «Авангард Маркет», ООО

«ЭльдТрейдинг», ООО «АЛЬФА-ЭКО», ООО «БРИТГРУПП», ООО

«КОНСТРУКТОР», ООО «МЕГА-ТРЕЙД», ООО «Мос-Трейд», ООО

«ОрионСервис ГРУПП», ООО «ТУО «СФЕРА», ООО «ТрансСпецКомплект» в

деятельности ООО «Сонекс».

10

11.

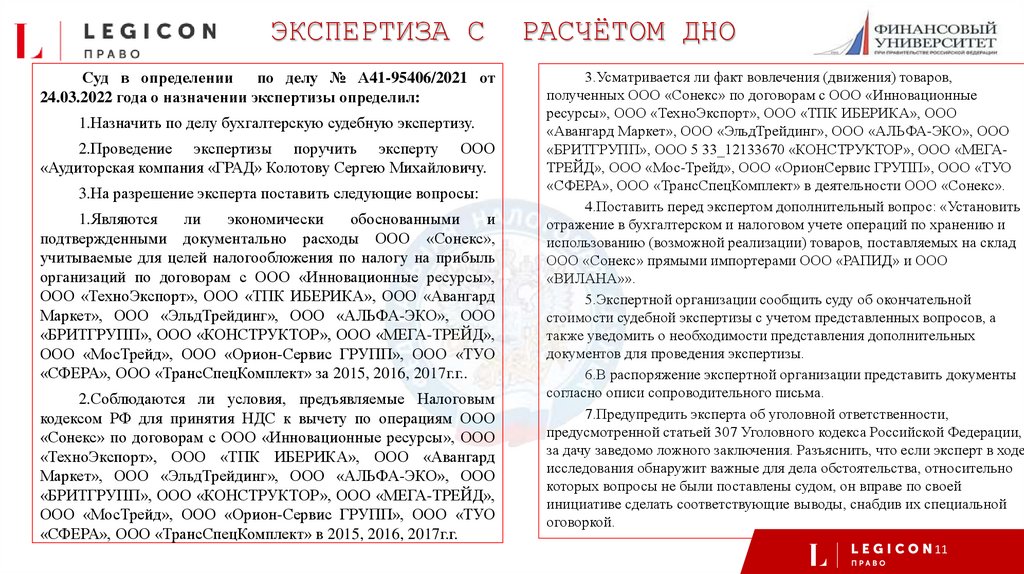

ЭКСПЕРТИЗА ССуд в определении по делу № А41-95406/2021 от

24.03.2022 года о назначении экспертизы определил:

1.Назначить по делу бухгалтерскую судебную экспертизу.

2.Проведение экспертизы поручить эксперту ООО

«Аудиторская компания «ГРАД» Колотову Сергею Михайловичу.

3.На разрешение эксперта поставить следующие вопросы:

1.Являются

ли

экономически

обоснованными

и

подтвержденными документально расходы ООО «Сонекс»,

учитываемые для целей налогообложения по налогу на прибыль

организаций по договорам с ООО «Инновационные ресурсы»,

ООО «ТехноЭкспорт», ООО «ТПК ИБЕРИКА», ООО «Авангард

Маркет», ООО «ЭльдТрейдинг», ООО «АЛЬФА-ЭКО», ООО

«БРИТГРУПП», ООО «КОНСТРУКТОР», ООО «МЕГА-ТРЕЙД»,

ООО «МосТрейд», ООО «Орион-Сервис ГРУПП», ООО «ТУО

«СФЕРА», ООО «ТрансСпецКомплект» за 2015, 2016, 2017г.г..

2.Соблюдаются ли условия, предъявляемые Налоговым

кодексом РФ для принятия НДС к вычету по операциям ООО

«Сонекс» по договорам с ООО «Инновационные ресурсы», ООО

«ТехноЭкспорт», ООО «ТПК ИБЕРИКА», ООО «Авангард

Маркет», ООО «ЭльдТрейдинг», ООО «АЛЬФА-ЭКО», ООО

«БРИТГРУПП», ООО «КОНСТРУКТОР», ООО «МЕГА-ТРЕЙД»,

ООО «МосТрейд», ООО «Орион-Сервис ГРУПП», ООО «ТУО

«СФЕРА», ООО «ТрансСпецКомплект» в 2015, 2016, 2017г.г.

РАСЧЁТОМ ДНО

3.Усматривается ли факт вовлечения (движения) товаров,

полученных ООО «Сонекс» по договорам с ООО «Инновационные

ресурсы», ООО «ТехноЭкспорт», ООО «ТПК ИБЕРИКА», ООО

«Авангард Маркет», ООО «ЭльдТрейдинг», ООО «АЛЬФА-ЭКО», ООО

«БРИТГРУПП», ООО 5 33_12133670 «КОНСТРУКТОР», ООО «МЕГАТРЕЙД», ООО «Мос-Трейд», ООО «ОрионСервис ГРУПП», ООО «ТУО

«СФЕРА», ООО «ТрансСпецКомплект» в деятельности ООО «Сонекс».

4.Поставить перед экспертом дополнительный вопрос: «Установить

отражение в бухгалтерском и налоговом учете операций по хранению и

использованию (возможной реализации) товаров, поставляемых на склад

ООО «Сонекс» прямыми импортерами ООО «РАПИД» и ООО

«ВИЛАНА»».

5.Экспертной организации сообщить суду об окончательной

стоимости судебной экспертизы с учетом представленных вопросов, а

также уведомить о необходимости представления дополнительных

документов для проведения экспертизы.

6.В распоряжение экспертной организации представить документы

согласно описи сопроводительного письма.

7.Предупредить эксперта об уголовной ответственности,

предусмотренной статьей 307 Уголовного кодекса Российской Федерации,

за дачу заведомо ложного заключения. Разъяснить, что если эксперт в ходе

исследования обнаружит важные для дела обстоятельства, относительно

которых вопросы не были поставлены судом, он вправе по своей

инициативе сделать соответствующие выводы, снабдив их специальной

оговоркой.

11

12.

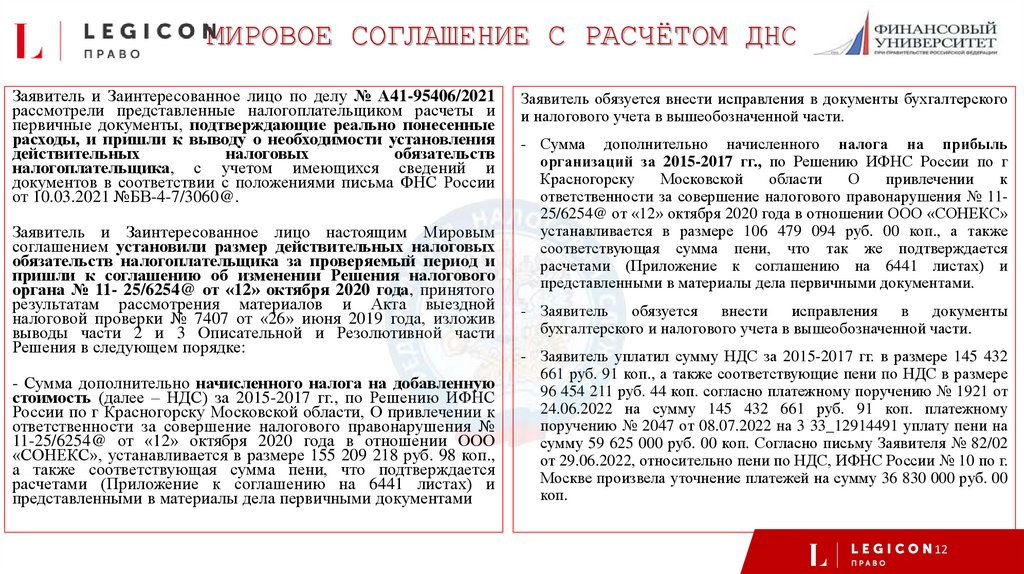

МИРОВОЕ СОГЛАШЕНИЕ С РАСЧЁТОМ ДНОЗаявитель и Заинтересованное лицо по делу № А41-95406/2021

рассмотрели представленные налогоплательщиком расчеты и

первичные документы, подтверждающие реально понесенные

расходы, и пришли к выводу о необходимости установления

действительных

налоговых

обязательств

налогоплательщика, с учетом имеющихся сведений и

документов в соответствии с положениями письма ФНС России

от 10.03.2021 №БВ-4-7/3060@.

Заявитель и Заинтересованное лицо настоящим Мировым

соглашением установили размер действительных налоговых

обязательств налогоплательщика за проверяемый период и

пришли к соглашению об изменении Решения налогового

органа № 11- 25/6254@ от «12» октября 2020 года, принятого

результатам рассмотрения материалов и Акта выездной

налоговой проверки № 7407 от «26» июня 2019 года, изложив

выводы части 2 и 3 Описательной и Резолютивной части

Решения в следующем порядке:

- Сумма дополнительно начисленного налога на добавленную

стоимость (далее – НДС) за 2015-2017 гг., по Решению ИФНС

России по г Красногорску Московской области, О привлечении к

ответственности за совершение налогового правонарушения №

11-25/6254@ от «12» октября 2020 года в отношении ООО

«СОНЕКС», устанавливается в размере 155 209 218 руб. 98 коп.,

а также соответствующая сумма пени, что подтверждается

расчетами (Приложение к соглашению на 6441 листах) и

представленными в материалы дела первичными документами

Заявитель обязуется внести исправления в документы бухгалтерского

и налогового учета в вышеобозначенной части.

- Сумма дополнительно начисленного налога на прибыль

организаций за 2015-2017 гг., по Решению ИФНС России по г

Красногорску

Московской

области

О

привлечении

к

ответственности за совершение налогового правонарушения № 1125/6254@ от «12» октября 2020 года в отношении ООО «СОНЕКС»

устанавливается в размере 106 479 094 руб. 00 коп., а также

соответствующая сумма пени, что так же подтверждается

расчетами (Приложение к соглашению на 6441 листах) и

представленными в материалы дела первичными документами.

- Заявитель обязуется внести исправления в документы

бухгалтерского и налогового учета в вышеобозначенной части.

- Заявитель уплатил сумму НДС за 2015-2017 гг. в размере 145 432

661 руб. 91 коп., а также соответствующие пени по НДС в размере

96 454 211 руб. 44 коп. согласно платежному поручению № 1921 от

24.06.2022 на сумму 145 432 661 руб. 91 коп. платежному

поручению № 2047 от 08.07.2022 на 3 33_12914491 уплату пени на

сумму 59 625 000 руб. 00 коп. Согласно письму Заявителя № 82/02

от 29.06.2022, относительно пени по НДС, ИФНС России № 10 по г.

Москве произвела уточнение платежей на сумму 36 830 000 руб. 00

коп.

12

13.

МИРОВОЕ СОГЛАШЕНИЕ С РАСЧЁТОМ ДНООбщество обязуется в течение месяца после

утверждения Мирового соглашения уплатить в

бюджет Российской Федерации и бюджет

субъекта РФ сумму НДС в размере

неуплаченной суммы 9 776 557 руб. 07 коп., а

также налога на прибыль организаций за 20152017 гг., указанную в пункте 2 настоящего

Мирового соглашения, что составляет 106 479

094 руб. 00 коп., а также соответствующие

суммы пени. С учетом представленного

ходатайства, руководствуясь статьей 112 НК

РФ, Стороны пришли к соглашению о

возможности снижения штрафных санкций с

учетом смягчающих обстоятельств в 16 раз.

Сумма штрафа, с учетом смягчающих

обстоятельств, составила 6 542 207 руб. 82

коп.

Стороны пришли к соглашению о том, что не

будут иметь претензий к

друг другу в части распределения судебных

расходов по данному делу. Судебные расходы,

понесенные каждой из сторон по настоящему

делу, не подлежат возмещению другой

стороной.

Определение АС Московской области от

26.09.2022 по делу №А41-95406/21.

13

14.

ПРОБЛЕМЫ СУДЕБНЫХ ЭКСПЕРТИЗРедкое назначение судебных экспертиз по налоговым спорам.

Разрешение вопросов, требующих специальных знаний на основании мнения налогового органа,

без проведения экспертизы.

Назначение экспертизы по типовым делам (например, движимое и недвижимое имущество).

Назначение экспертиз у «не» независимых экспертов.

Не соответствие квалификации эксперта назначаемой экспертизе.

Неправильный выбранный вид экспертизы.

Нарушения при формулировки вопросов.

Придание приоритета этому доказательству по сравнению с иными доказательствами.

14

15.

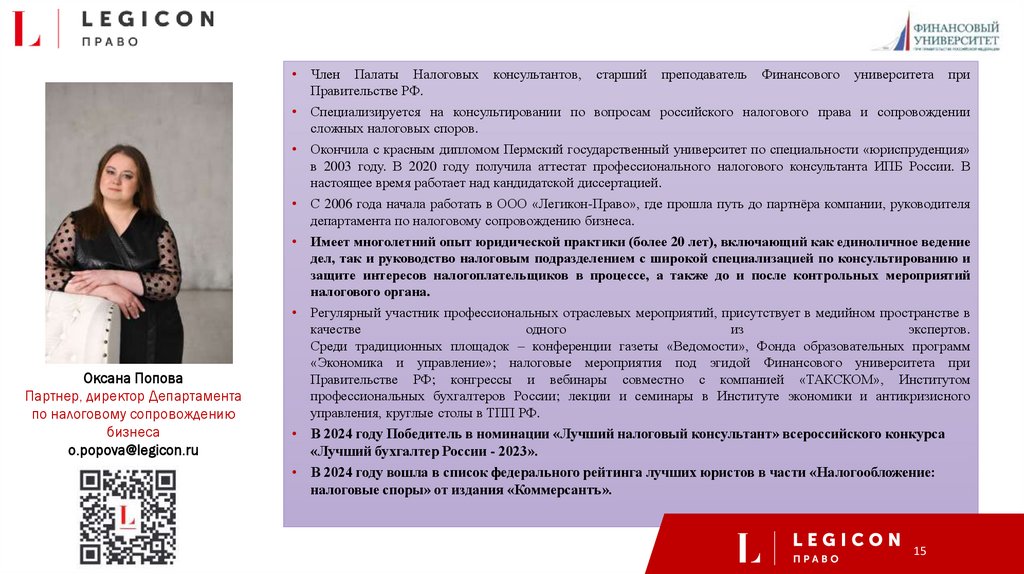

Оксана ПоповаПартнер, директор Департамента

по налоговому сопровождению

бизнеса

o.popova@legicon.ru

Член Палаты Налоговых

Правительстве РФ.

Специализируется на консультировании по вопросам российского налогового права и сопровождении

сложных налоговых споров.

Окончила с красным дипломом Пермский государственный университет по специальности «юриспруденция»

в 2003 году. В 2020 году получила аттестат профессионального налогового консультанта ИПБ России. В

настоящее время работает над кандидатской диссертацией.

С 2006 года начала работать в ООО «Легикон-Право», где прошла путь до партнёра компании, руководителя

департамента по налоговому сопровождению бизнеса.

Имеет многолетний опыт юридической практики (более 20 лет), включающий как единоличное ведение

дел, так и руководство налоговым подразделением с широкой специализацией по консультированию и

защите интересов налогоплательщиков в процессе, а также до и после контрольных мероприятий

налогового органа.

Регулярный участник профессиональных отраслевых мероприятий, присутствует в медийном пространстве в

качестве

одного

из

экспертов.

Среди традиционных площадок – конференции газеты «Ведомости», Фонда образовательных программ

«Экономика и управление»; налоговые мероприятия под эгидой Финансового университета при

Правительстве РФ; конгрессы и вебинары совместно с компанией «ТАКСКОМ», Институтом

профессиональных бухгалтеров России; лекции и семинары в Институте экономики и антикризисного

управления, круглые столы в ТПП РФ.

В 2024 году Победитель в номинации «Лучший налоговый консультант» всероссийского конкурса

«Лучший бухгалтер России - 2023».

В 2024 году вошла в список федерального рейтинга лучших юристов в части «Налогообложение:

налоговые споры» от издания «Коммерсантъ».

консультантов,

старший

преподаватель

Финансового

университета

15

при

16.

КОНТАКТЫРАБОТАЕМ С КОМПАНИЯМИ ОТ

КАЛИНИНГРАДА ДО ЮЖНО-САХАЛИНСКА!

+7 (495) 921-45-27

info@legicon.ru

https://t.me/legiconlawyers

www.legicon.ru

г. Москва, 2-я Звенигородская 13 с43, офис 64

16

Право

Право