Похожие презентации:

Валютная система

1. Тема: «Валютная система»

Учебные вопросы:1. Валютная система и ее типы.

2. Конвертируемость

валют

и

режим валютных курсов.

2.

Учебный вопрос № 1:«Валютная система и ее

типы»

3. Валюта

(от итал.valuta - стоимость) денежная единица, используемая для

измерения величины стоимости товаров.

Виды валюты:

1) национальная;

2) иностранная.

4. В соответствии с Законом РФ "О валютном регулировании и валютном контроле" к валюте Российской Федерации относятся:

В соответствии с Законом РФ "О валютномрегулировании и валютном контроле" к валюте

Российской Федерации относятся:

а) находящиеся в обращении, а также изъятые или

изымаемые из обращения, но подлежащие обмену

рубли

в виде банковских билетов

(банкнот)

Центрального банка РФ и монеты;

б) средства в рублях на счетах в банках и иных

кредитных учреждениях в Российской Федерации;

в) средства в рублях на счетах в банках и иных

кредитных учреждениях за пределами Российской

Федерации на основании соглашения, заключаемого

Правительством РФ и Центральным банком с

соответствующими органами иностранного государства

об использовании на территории данного государства

валюты Российской Федерации в качестве законного

платежного средства.

5. К иностранной валюте относятся:

а) денежные знаки в виде банкнот,казначейских билетов, монеты, находящиеся в

обращении

и

являющиеся

законным

платежным средством в соответствующем

иностранном

государстве

или

группе

государств, а также изъятые или изымаемые из

обращения, не подлежащие обмену денежные

знаки;

б) средства на счетах в денежных единицах

иностранных государств и международных

денежных или расчетных единицах.

6. К валютным ценностям на валютных рынках традиционно относятся:

а) иностранная валюта;б) ценные бумаги в иностранной валюте платежные документы (чеки, векселя аккредитивы и

другие), фондовые ценности (акции, облигации) и

другие долговые обязательства, выраженные в

иностранной валюте;

в) драгоценные металлы - золото, серебро, платина

и металлы платиновой группы в любом виде и

состоянии, за исключением ювелирных и других

изделий, а также лома таких изделий;

г) природные драгоценные камни - алмазы, рубины,

изумруды, сапфиры, александриты, а также жемчуг, за

исключением ювелирных и других бытовых изделий из

этих камней и лома таких изделий.

7.

При функционировании валюты вмировом хозяйстве возникают валютные

отношения.

Постепенно

валютные

отношения

приобрели

определенные

формы

организации

и

возникла

валютная

система.

8.

Валютные отношения – это составная частьнациональных экономических отношений в

виде

совокупности

валютно-денежных

и

расчетно-кредитных связей в хозяйственной

сфере.

Валютная система - совокупность валют,

правил и норм их использования и взаимного

обмена, применения в качестве платежных

средств,

а

также

денежно-кредитных

отношений, связанных с хождением валюты.

К валютной системе относятся и органы,

регулирующие выпуск и обращение валюты.

Различают

мировую,

региональные

(например, европейская) и национальные

валютные системы.

9. Основными элементами национальной валютной системы являются

1. национальная валюта;2.

национальное

регулирование

международной валютной ликвидности

страны;

3. режим курса национальной валюты;

4.

национальное

регулирование

валютных

ограничений

и

условий

конвертируемости национальной валюты;

10. Основными элементами национальной валютной системы являются

5. режим национальных рынков валютыи золота;

6.

национальные

органы,

осуществляющие

валютное

регулирование.

11.

По мере развития экономических связей сдругими странами на основе национальных

валютных систем формируются механизмы

межгосударственного регулирования международных и валютных отношений – мировая и

региональная валютные системы.

12. Основными элементами мировой и региональной валютных систем являются:

1.Виды

денег,

выполняющих

функции

международного

платежного

и

резервного

средства;

2. Условия взаимной конвертируемости валют;

3. Межгосударственная регламентация режимов

валютного курса;

4. Основные формы международных расчетов;

5. Режим мировых рынков валюты и золота;

6. Международные организации, регулирующие

валютные отношения.

13. Особенности мировой валютной системы

1 этап- сформировалась

в

XIX

веке

на

базе

золотомонетного стандарта;

была

оформлена

межгосударственным

соглашением на Парижской конференции в 1867 году;

единственной

формой

мировых

денег

признавалось золото;

валюты свободно конвертировались в золото, так

как оно использовалось как общепризнанные мировые

деньги;

- сила золотого стандарта существовала до Первой

мировой войны.

14. Особенности мировой валютной системы

2 этап- сформировалась после Первой мировой войны на

базе золотодевизного стандарта, основанный на золоте

и ведущих валютах, конвертируемых в золото;

была

оформлена

межгосударственным

соглашением на Генуэзской конференции в 1922 г.;

- платежные средства в иностранной валюте,

предназначенные для международных расчетов, стали

называться девизами.

15. Особенности мировой валютной системы

3 этап- сформировалась во время Второй мировой войны

на базе золотодевизного стандарта, основанный на

золоте и двух резервных валютах - долларе США и

фунте стерлингов;

была

оформлена

межгосударственным

соглашением на Бреттонвудской конференции в 1944

г.;

- соглашение предусматривало четыре формы

использования золота как основы мировой валютной

системы:

а) сохранены золотые паритеты валют и введена их

фиксация в МВФ;

б)

золото

продолжало

использоваться

как

международное платежное и резервное средство;

16. Особенности мировой валютной системы

3 этап (продолжение)в) для закрепления за долларом статуса главной

резервной валюты он приравнивался к золоту;

предусматривалось

введение

взаимной

обратимости валют. Валютные ограничения подлежали

постепенной отмене.

Для введения валютных

ограничений требовалось согласие МВФ.

курсовое

соотношение

валют

и

их

конвертируемость стали осуществляться на основе

фиксированных валютных паритетов, выраженных в

долларах. Девальвация свыше 10 % допускалась лишь

с разрешения МВФ. Рыночный курс валют мог

отклоняться от паритета в узких пределах: (+ / -) 1 % .

- впервые в истории валютных отношений были

созданы

международные

валютно-кредитные

организации: МВФ и МБРР.

17. Особенности мировой валютной системы

4 этап- сформировалась в 1976-1978 гг. и был отменен

золотой стандарт;

была

оформлена

межгосударственным

соглашением на Ямайской конференции в 1976 г.;

- зафиксирована демонетизация золота;

- введена система специальных прав заимствования

(СДР);

- резервными валютами официально были

признаны доллар США, фунт стерлингов, швейцарский

франк, японская иена, марка ФРГ, французский франк

(последние две трансформировались в евро).

18. Особенности мировой валютной системы

4 этап (продолжение)- установлен режим свободно плавающих валютных

курсов: их котировка формируется на валютном рынке

на основе спроса и предложения;

- государства могут самостоятельно определять

режим формирования валютного курса из нескольких

вариантов.

19. Цели создания Европейской валютной системы:

1)обеспечение

достижения

экономической интеграции;

2)

создание

зоны

европейской

стабильности с собственной валютой (в

противовес Ямайской валютной системе,

основанной на стандарте СДР);

3)

уменьшение

экономической

зависимости от внешнего воздействия;

4) ликвидация влияния доллара США.

20. Особенности европейской валютной системы

1 этап (1979-1993 гг).Цель этапа - осуществление полной либерализации

в сфере движения капиталов и установление более

тесного взаимодействия между странами-членами в

вопросах координации макроэкономической политики.

Первый этап включает:

а) период создания системы и введения ЭКЮ;

б) подготовка и подписание Маастрихтских

соглашений.

21. Особенности европейской валютной системы

2 этап (1994-1998 гг.)Цель этапа – еще более тесная экономическая

координация

при

проведении

национальных

экономических политик, введение определенных

ограничений для стран при осуществлении своей

национальной политики.

Создан Европейский валютный институт, задача

которого - создание Европейского Центрального банка

(ЕЦБ) и подготовка к эмиссии банкнот в новой валюте евро (вместо ЭКЮ). Национальные центральные банки

должны превратиться в филиалы ЕЦБ. Национальные

денежные знаки подлежат изъятию из обращения и

обмену на евро в соответствии с их курсом.

22. Особенности европейской валютной системы

3 этап (1999-2002 гг.)Характеристика этапа:

а) 1.01.1999 г. страны привязывают курсы своих

валют к евро;

б) 1.01.1999 г. начинает работать Европейский

Центральный банк;

в) в 1999-2000 гг. банки и другие финансовые

институты переходят на использование безналичных

евро;

г)

1.01.2002г.

появляются

банкноты

Евро,

национальные валюты продолжают хождение;

д) 1.07.2002г старые национальные валюты

прекращают свое существование.

23.

Учебный вопрос № 2:«Конвертируемость валют и

режим валютных курсов»

24. Конвертируемость

это такое состояние экономики ивалютной системы страны, при котором

обладателям

национальной

валюты

обеспечивается

свобода

их

использования на потребительские или

инвестиционные цели внутри страны и за

рубежом.

25. Основными предпосылками перехода к конвертируемости валюты являются:

1) стабилизация экономики;2) сокращение дефицита государственного

бюджета;

3) сдерживание инфляции;

4)

уменьшение

дефицита

платежного

баланса;

5) урегулирование внешней задолженности;

6)

накопление

официальных

золотовалютных резервов;

7) нормализация социально-политической

обстановки в стране.

26.

В зависимости от вида внешнеэкономическихопераций и субъектов этих операций конвертируемость

валют подразделяется на:

1. Полную конвертируемость (охватывает все виды

внешнеэкономических операций, а также все категории

отечественных

и

иностранных

физических

и

юридических лиц - владельцев данной валюты).

2. Частичная

конвертируемость

(характеризуется

наличием валютных ограничений для некоторых

категорий владельцев валюты и по отдельным видам

внешнеэкономической деятельности).

27.

В зависимости от субъектов внешнеэкономических операций конвертируемостьвалют подразделяется на:

- внешнюю;

- внутреннюю.

При внешней конвертируемостью право

обмена национальной валюты на иностранную

предоставляется только нерезидентам.

При внутренней конвертируемостью - такие

права предоставляются только резидентам, а

для нерезидентов сохраняются ограничения на

совершение тех или иных валютных операций.

28. Валютный курс

это цена денежной единицы однойстраны, выраженная в иностранных

денежных единицах или международных

валютных единицах.

29. Котировка валют

(от франц. coter - нумеровать, мерить) фиксирование курса национальной денежнойединицы в иностранной на данный момент.

Котировку

валют

осуществляют

центральные и крупнейшие коммерческие

банки.

Различают прямую и обратную (косвенную)

котировку.

30. Факторы, воздействующие на валютный курс

конъюнктурные факторысвязаны с колебаниями деловой активности,

политической

и

военно-политической

обстановкой,

со

слухами

(порою

ажиотажными), догадками и прогнозами.

структурные факторы

они отражают состояние экономики страны и

определяют

положение

национальной

денежной единицы в валютной иерархии.

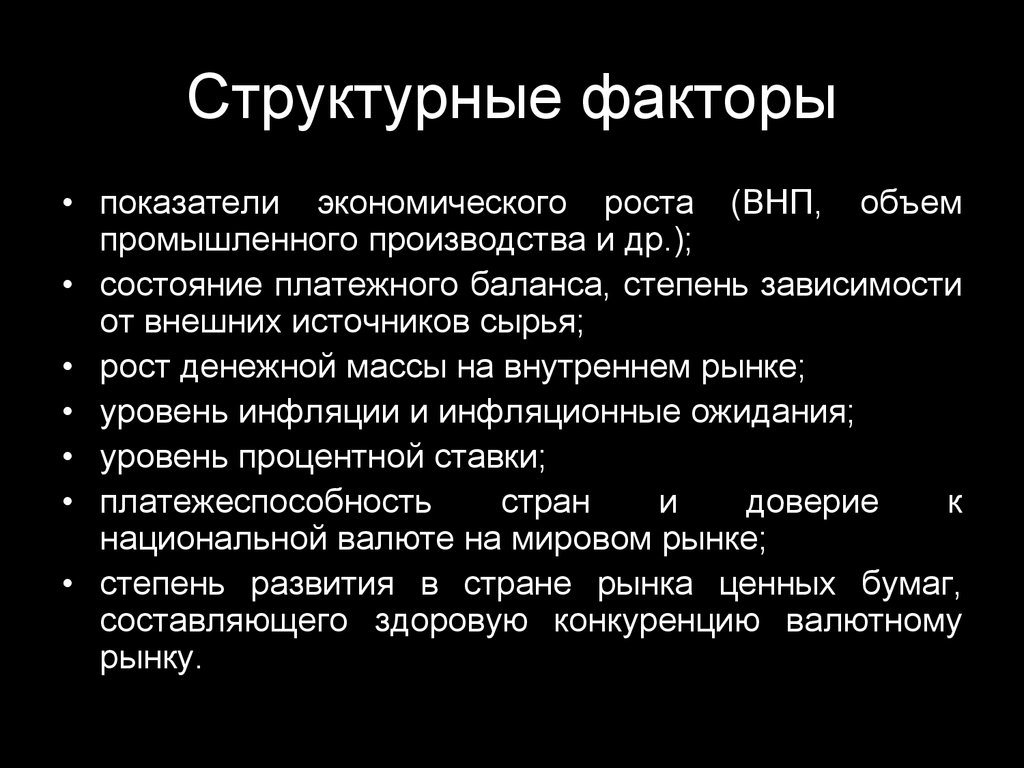

31. Структурные факторы

• показатели экономического роста (ВНП, объемпромышленного производства и др.);

• состояние платежного баланса, степень зависимости

от внешних источников сырья;

• рост денежной массы на внутреннем рынке;

• уровень инфляции и инфляционные ожидания;

• уровень процентной ставки;

• платежеспособность

стран

и

доверие

к

национальной валюте на мировом рынке;

• степень развития в стране рынка ценных бумаг,

составляющего здоровую конкуренцию валютному

рынку.

32. Методов государственного регулирования валютного курса

Косвенные методысовокупность методов экономического

воздействия на экономику (инфляция,

налоговые ставки, бюджетный дефицит и

т.д.) косвенно воздействует на курс

национальной валюты.

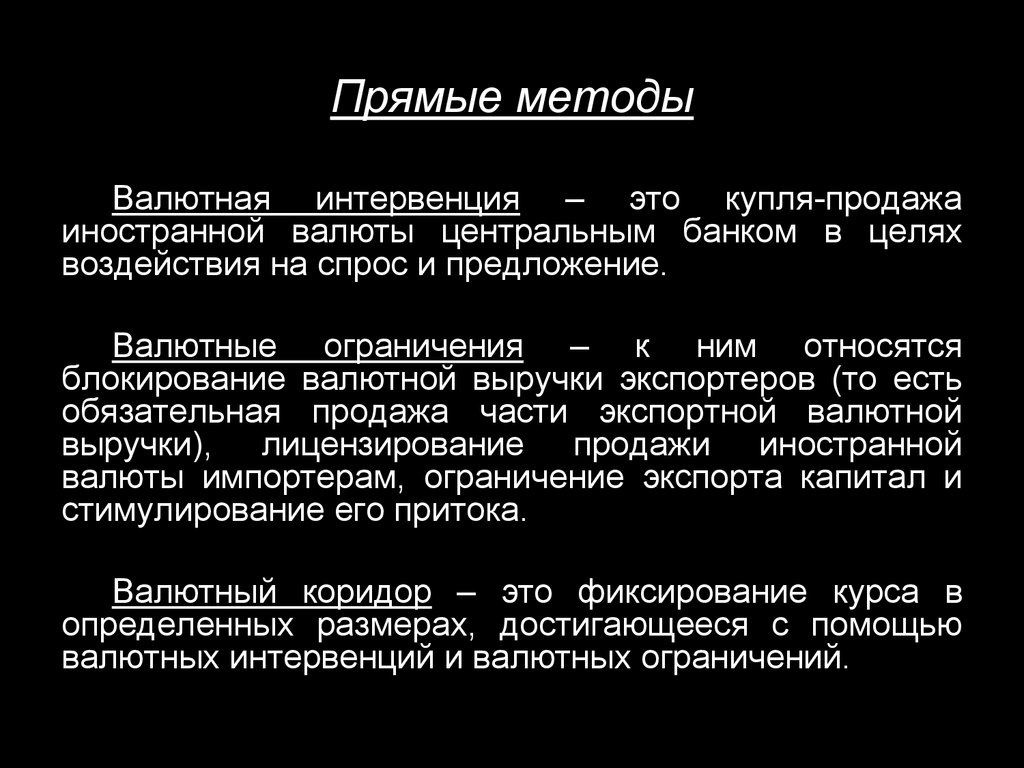

33. Прямые методы

Валютная интервенция – это купля-продажаиностранной валюты центральным банком в целях

воздействия на спрос и предложение.

Валютные ограничения – к ним относятся

блокирование валютной выручки экспортеров (то есть

обязательная продажа части экспортной валютной

выручки), лицензирование продажи иностранной

валюты импортерам, ограничение экспорта капитал и

стимулирование его притока.

Валютный коридор – это фиксирование курса в

определенных размерах, достигающееся с помощью

валютных интервенций и валютных ограничений.

34. Режим валютных курсов

1. плавающий режим2. фиксированный режим

3. промежуточный режим:

- режим «скользящей фиксации»;

- режим «валютного коридора»;

- режим «совместного плавания»).

Финансы

Финансы