Похожие презентации:

Организация процесса ПОД/ФТ/ФРОМУ в некредитных финансовых организациях

1.

Организация процессаПОД/ФТ/ФРОМУ в

некредитных

финансовых

организациях

КПК «Фонд ипотечного кредитования»

ООО МКК «Магазин кредитов»

ООО «Кредит.Клаб»

2.

Основные понятия:• ПОД/ФТ –противодействие легализации (отмыванию) доходов, полученных преступным

путем, и финансированию терроризма.

• ФРОМУ –финансирование распространения оружия массового уничтожения.

• Клиент - физическое или юридическое лицо, иностранная структура без образования

юридического лица, находящиеся на обслуживании организации, осуществляющей операции с

денежными средствами или иным имуществом

• Идентификация - совокупность мероприятий по установлению определенных настоящим

Федеральным законом сведений о клиентах, их представителях, выгодоприобретателях,

бенефициарных владельцах и подтверждению достоверности этих сведений с использованием

оригиналов документов и (или) надлежащим образом заверенных копий и (или)

государственных и иных информационных систем.

3.

Основной документ, устанавливающийправовой механизм ПОД/ФТ/ФРОМУ в РФ

Федеральный закон от 07.08.2001 N 115-ФЗ

"О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию

терроризма»

Федеральный закон регулирует отношения граждан РФ, иностранных граждан и лиц без гражданства, организаций,

осуществляющих операции с денежными средствами или иным имуществом, иностранных структур без

образования юридического лица, адвокатов, нотариусов, доверительных собственников (управляющих) иностранной

структуры без образования юридического лица, лиц, осуществляющих предпринимательскую деятельность в сфере

оказания юридических или бухгалтерских услуг, аудиторских организаций, индивидуальных аудиторов,

государственных органов, Центрального банка РФ, адвокатских и нотариальных палат субъектов РФ,

саморегулируемых организаций аудиторов в целях предупреждения, выявления и пресечения деяний,

связанных с легализацией (отмыванием) доходов, полученных преступным путем, финансированием

терроризма и финансированию распространения оружия массового уничтожения, а также отношения

юридических лиц и федеральных органов исполнительной власти, связанные с установлением бенефициарных

владельцев юридических лиц.

4.

ВИДЫ НЕКРЕДИТНЫХ ФИНАНСОВЫХОРГАНИЗАЦИЙ (Часть1)

Некредитные финансовые организации, соответствующие критериям исходя из среднесписочной

численности работников и полученного от осуществления предпринимательской

деятельности дохода отнесения к малым предприятиям и микропредприятиям в соответствии с

законодательством РФ:

• управляющие компании;

• негосударственные пенсионные фонды;

• кредитные кооперативы;

• микрофинансовые организации;

• страховые брокеры;

• общества взаимного страхования;

• ломбарды.

5.

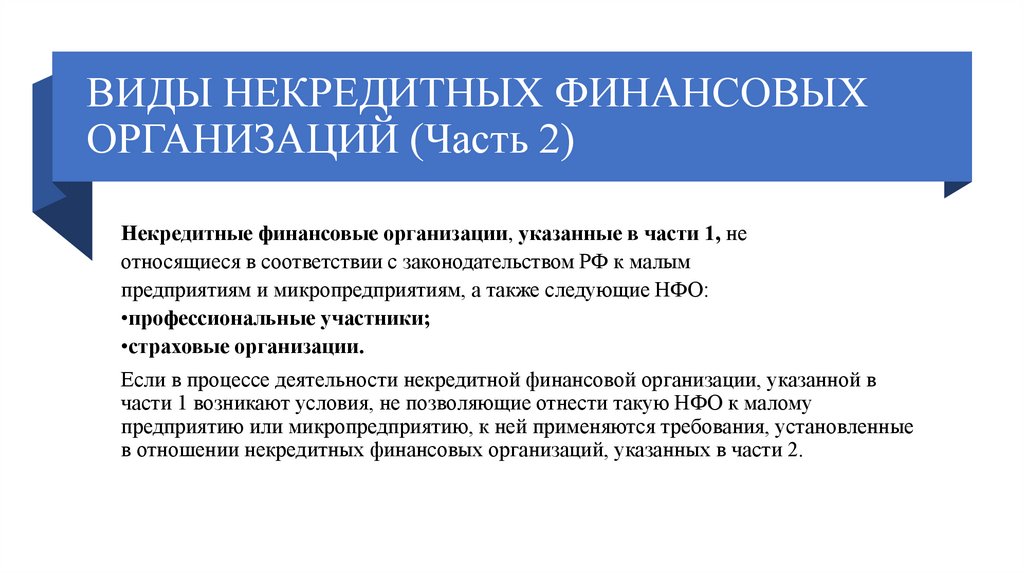

ВИДЫ НЕКРЕДИТНЫХ ФИНАНСОВЫХОРГАНИЗАЦИЙ (Часть 2)

Некредитные финансовые организации, указанные в части 1, не

относящиеся в соответствии с законодательством РФ к малым

предприятиям и микропредприятиям, а также следующие НФО:

•профессиональные участники;

•страховые организации.

Если в процессе деятельности некредитной финансовой организации, указанной в

части 1 возникают условия, не позволяющие отнести такую НФО к малому

предприятию или микропредприятию, к ней применяются требования, установленные

в отношении некредитных финансовых организаций, указанных в части 2.

6.

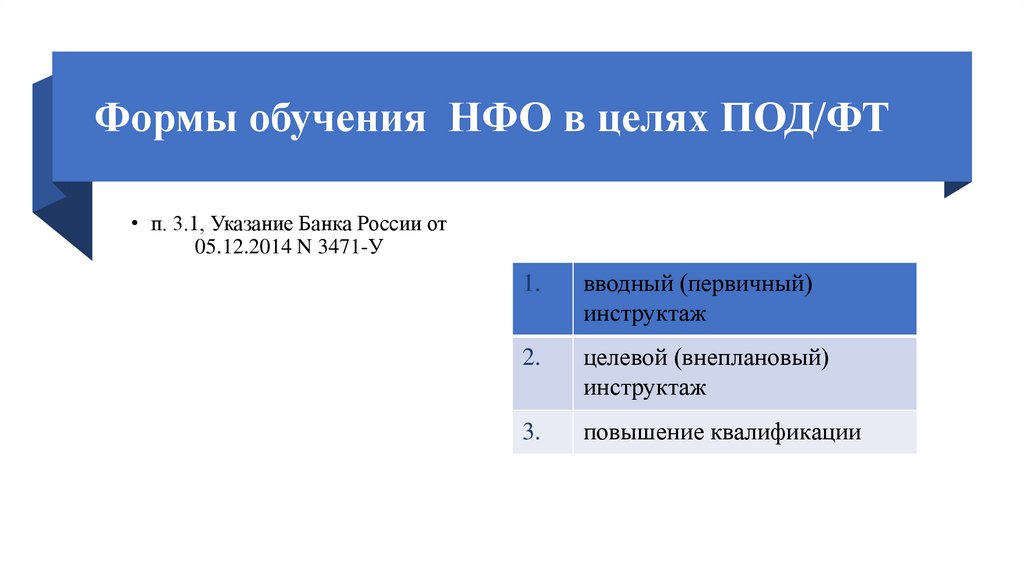

Формы обучения НФО в целях ПОД/ФТ• п. 3.1, Указание Банка России от

05.12.2014 N 3471-У

1.

вводный (первичный)

инструктаж

2.

целевой (внеплановый)

инструктаж

3.

повышение квалификации

7.

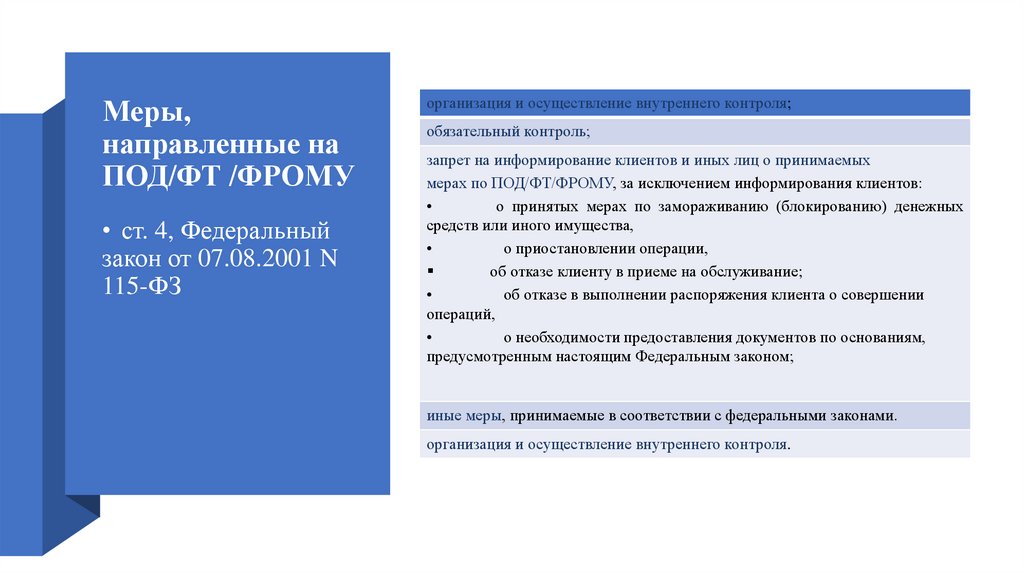

Меры,направленные на

ПОД/ФТ /ФРОМУ

• ст. 4, Федеральный

закон от 07.08.2001 N

115-ФЗ

организация и осуществление внутреннего контроля;

обязательный контроль;

запрет на информирование клиентов и иных лиц о принимаемых

мерах по ПОД/ФТ/ФРОМУ, за исключением информирования клиентов:

о принятых мерах по замораживанию (блокированию) денежных

средств или иного имущества,

о приостановлении операции,

об отказе клиенту в приеме на обслуживание;

об отказе в выполнении распоряжения клиента о совершении

операций,

о необходимости предоставления документов по основаниям,

предусмотренным настоящим Федеральным законом;

иные меры, принимаемые в соответствии с федеральными законами.

организация и осуществление внутреннего контроля.

8.

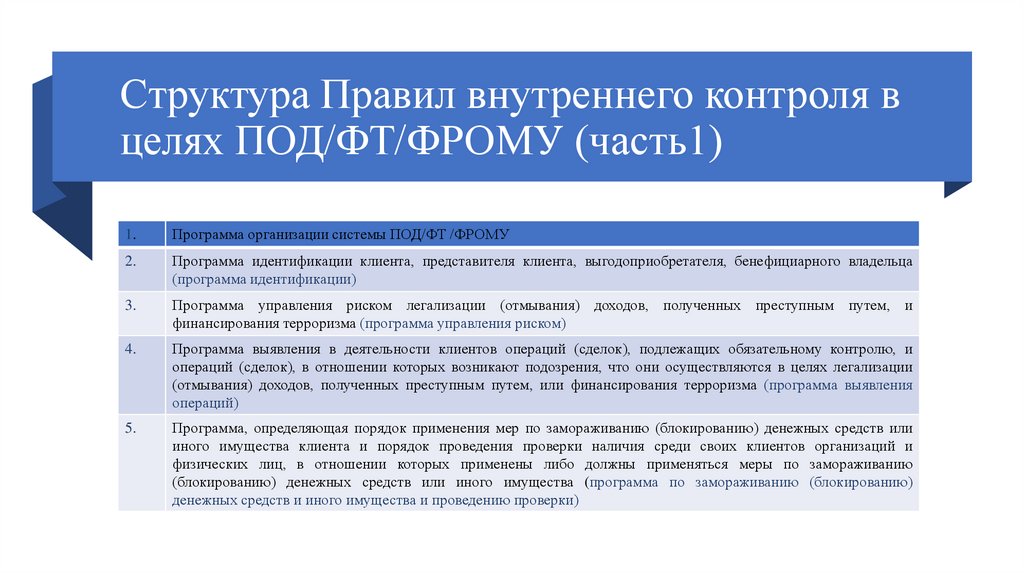

Структура Правил внутреннего контроля вцелях ПОД/ФТ/ФРОМУ (часть1)

1.

Программа организации системы ПОД/ФТ /ФРОМУ

2.

Программа идентификации клиента, представителя клиента, выгодоприобретателя, бенефициарного владельца

(программа идентификации)

3.

Программа управления риском легализации (отмывания) доходов, полученных преступным путем, и

финансирования терроризма (программа управления риском)

4.

Программа выявления в деятельности клиентов операций (сделок), подлежащих обязательному контролю, и

операций (сделок), в отношении которых возникают подозрения, что они осуществляются в целях легализации

(отмывания) доходов, полученных преступным путем, или финансирования терроризма (программа выявления

операций)

5.

Программа, определяющая порядок применения мер по замораживанию (блокированию) денежных средств или

иного имущества клиента и порядок проведения проверки наличия среди своих клиентов организаций и

физических лиц, в отношении которых применены либо должны применяться меры по замораживанию

(блокированию) денежных средств или иного имущества (программа по замораживанию (блокированию)

денежных средств и иного имущества и проведению проверки)

9.

Структура Правил внутреннего контроля вцелях ПОД/ФТ/ФРОМУ (часть2)

6.

Программа, определяющая порядок приостановления операций с денежными средствами или иным имуществом

7.

Программа организации работы по отказу в выполнении распоряжения клиента о совершении операции

8.

Программа организации в некредитной финансовой организации работы с представленными клиентом

документами и (или) сведениями об отсутствии оснований для принятия решения об отказе в выполнении

распоряжения клиента о совершении операции, запросами и решениями межведомственной комиссии, созданной

при Банке России ( межведомственная комиссия).

9.

Программа подготовки и обучения кадров некредитной финансовой организации в сфере ПОД/ФТ.

10.

Программа, определяющая порядок взаимодействия НФО с лицами, которым поручено проведение

идентификации (упрощенной идентификации) (в случае поручения НФО проведения идентификации

(упрощенной идентификации) иным лицам).

10.

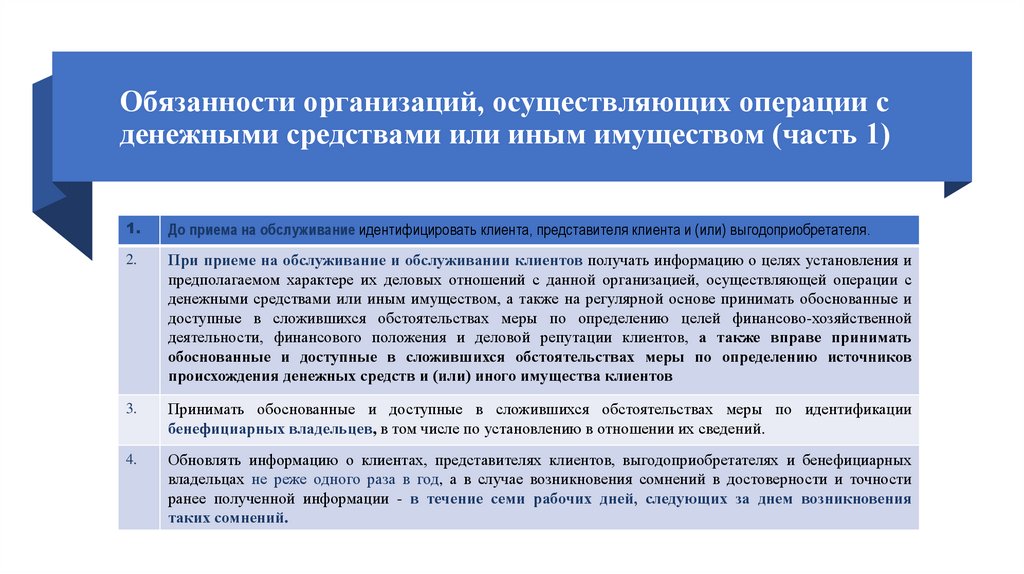

Обязанности организаций, осуществляющих операции сденежными средствами или иным имуществом (часть 1)

1.

До приема на обслуживание идентифицировать клиента, представителя клиента и (или) выгодоприобретателя.

2.

При приеме на обслуживание и обслуживании клиентов получать информацию о целях установления и

предполагаемом характере их деловых отношений с данной организацией, осуществляющей операции с

денежными средствами или иным имуществом, а также на регулярной основе принимать обоснованные и

доступные в сложившихся обстоятельствах меры по определению целей финансово-хозяйственной

деятельности, финансового положения и деловой репутации клиентов, а также вправе принимать

обоснованные и доступные в сложившихся обстоятельствах меры по определению источников

происхождения денежных средств и (или) иного имущества клиентов

3.

Принимать обоснованные и доступные в сложившихся обстоятельствах меры по идентификации

бенефициарных владельцев, в том числе по установлению в отношении их сведений.

4.

Обновлять информацию о клиентах, представителях клиентов, выгодоприобретателях и бенефициарных

владельцах не реже одного раза в год, а в случае возникновения сомнений в достоверности и точности

ранее полученной информации - в течение семи рабочих дней, следующих за днем возникновения

таких сомнений.

11.

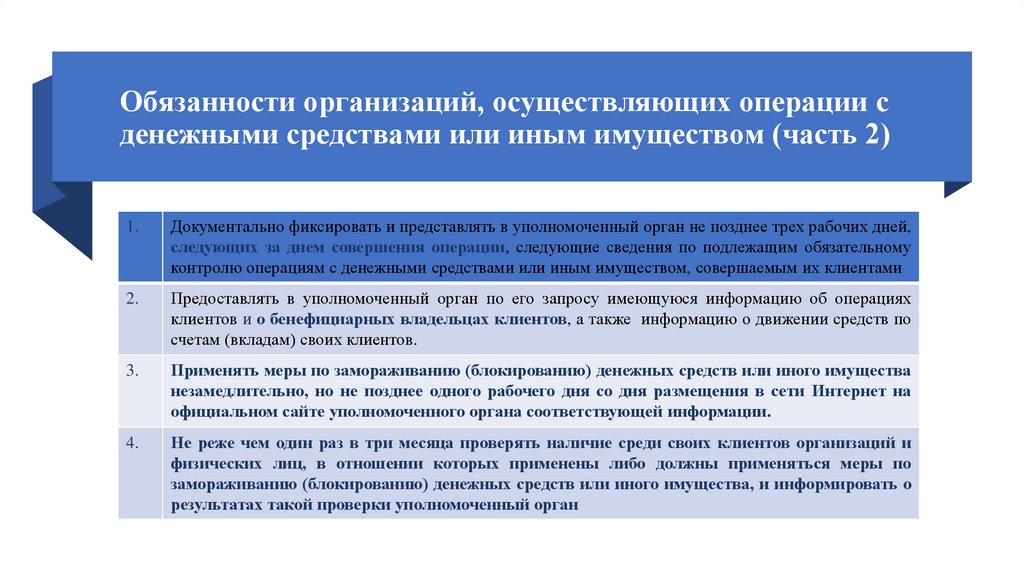

Обязанности организаций, осуществляющих операции сденежными средствами или иным имуществом (часть 2)

1.

Документально фиксировать и представлять в уполномоченный орган не позднее трех рабочих дней,

следующих за днем совершения операции, следующие сведения по подлежащим обязательному

контролю операциям с денежными средствами или иным имуществом, совершаемым их клиентами

2.

Предоставлять в уполномоченный орган по его запросу имеющуюся информацию об операциях

клиентов и о бенефициарных владельцах клиентов, а также информацию о движении средств по

счетам (вкладам) своих клиентов.

3.

Применять меры по замораживанию (блокированию) денежных средств или иного имущества

незамедлительно, но не позднее одного рабочего дня со дня размещения в сети Интернет на

официальном сайте уполномоченного органа соответствующей информации.

4.

Не реже чем один раз в три месяца проверять наличие среди своих клиентов организаций и

физических лиц, в отношении которых применены либо должны применяться меры по

замораживанию (блокированию) денежных средств или иного имущества, и информировать о

результатах такой проверки уполномоченный орган

12.

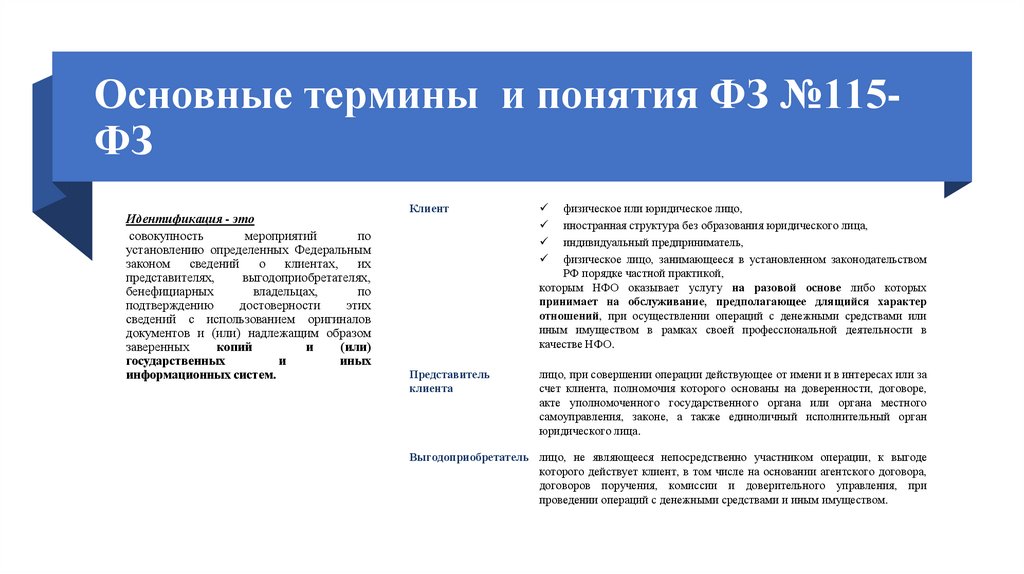

Основные термины и понятия ФЗ №115ФЗИдентификация - это

совокупность

мероприятий

по

установлению определенных Федеральным

законом

сведений

о

клиентах,

их

представителях,

выгодоприобретателях,

бенефициарных

владельцах,

по

подтверждению

достоверности

этих

сведений с использованием оригиналов

документов и (или) надлежащим образом

заверенных

копий

и

(или)

государственных

и

иных

информационных систем.

Клиент

Представитель

клиента

лицо, при совершении операции действующее от имени и в интересах или за

счет клиента, полномочия которого основаны на доверенности, договоре,

акте уполномоченного государственного органа или органа местного

самоуправления, законе, а также единоличный исполнительный орган

юридического лица.

физическое или юридическое лицо,

иностранная структура без образования юридического лица,

индивидуальный предприниматель,

физическое лицо, занимающееся в установленном законодательством

РФ порядке частной практикой,

которым НФО оказывает услугу на разовой основе либо которых

принимает на обслуживание, предполагающее длящийся характер

отношений, при осуществлении операций с денежными средствами или

иным имуществом в рамках своей профессиональной деятельности в

качестве НФО.

Выгодоприобретатель лицо, не являющееся непосредственно участником операции, к выгоде

которого действует клиент, в том числе на основании агентского договора,

договоров поручения, комиссии и доверительного управления, при

проведении операций с денежными средствами и иным имуществом.

13.

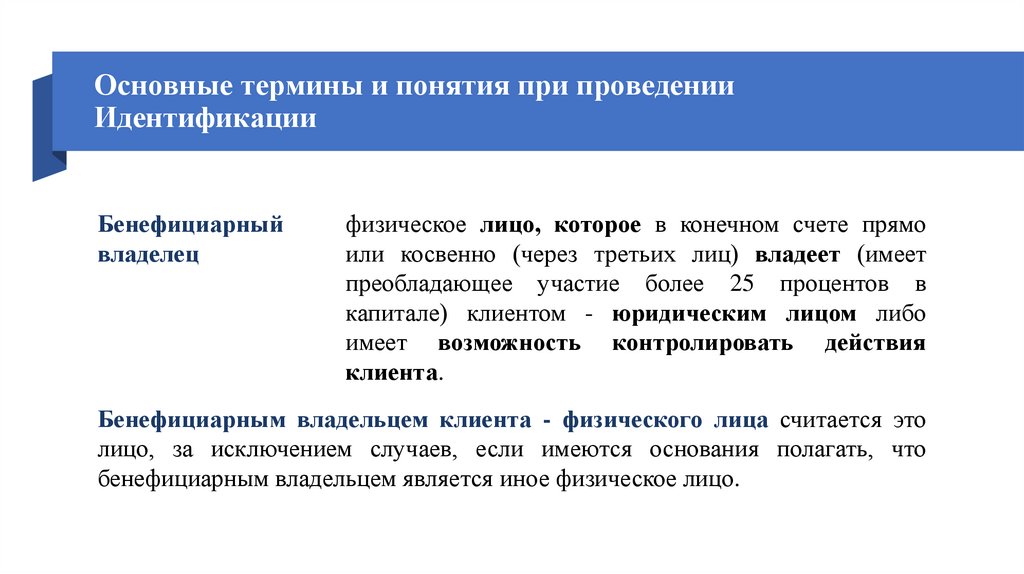

Основные термины и понятия при проведенииИдентификации

Бенефициарный

владелец

физическое лицо, которое в конечном счете прямо

или косвенно (через третьих лиц) владеет (имеет

преобладающее участие более 25 процентов в

капитале) клиентом - юридическим лицом либо

имеет возможность контролировать действия

клиента.

Бенефициарным владельцем клиента - физического лица считается это

лицо, за исключением случаев, если имеются основания полагать, что

бенефициарным владельцем является иное физическое лицо.

14.

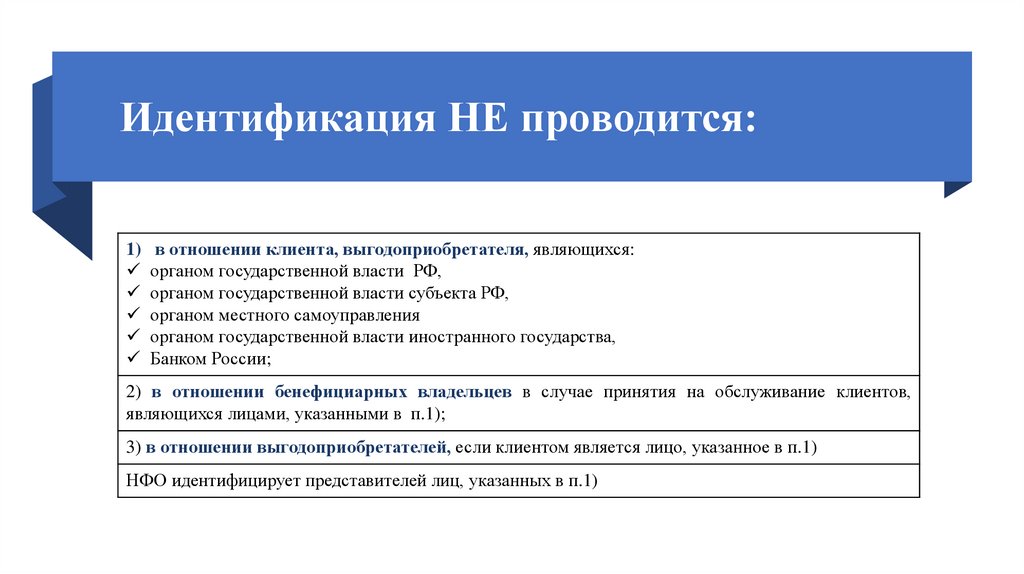

Идентификация НЕ проводится:1) в отношении клиента, выгодоприобретателя, являющихся:

органом государственной власти РФ,

органом государственной власти субъекта РФ,

органом местного самоуправления

органом государственной власти иностранного государства,

Банком России;

2) в отношении бенефициарных владельцев в случае принятия на обслуживание клиентов,

являющихся лицами, указанными в п.1);

3) в отношении выгодоприобретателей, если клиентом является лицо, указанное в п.1)

НФО идентифицирует представителей лиц, указанных в п.1)

15.

Идентификация Клиента - Физического лица,представителя клиента, выгодоприобретателя и

бенефициарного владельца НЕ проводится

при осуществлении организациями, осуществляющими операции с денежными средствами или иным

имуществом операций по приему от клиентов - физических лиц платежей, страховых премий, если

их сумма не превышает 15 000 рублей либо сумму в иностранной валюте, эквивалентную 15 000 рублей;

при покупке физическим лицом ювелирных изделий из драгоценных металлов и драгоценных

камней на сумму, не превышающую 40 000 рублей, либо сумму в иностранной валюте, эквивалентную 40

000 рублей, а также при использовании персонифицированного электронного средства платежа для

совершения покупки физическим лицом ювелирных изделий из драгоценных металлов и драгоценных

камней в розницу на сумму, не превышающую 200 000 рублей, либо сумму в иностранной валюте,

эквивалентную 200 000 рублей

Исключение: случаи, когда у работников НФО, возникают подозрения, что данная операция

осуществляется в целях легализации (отмывания) доходов, полученных преступным путем, или

финансирования терроризма.

16.

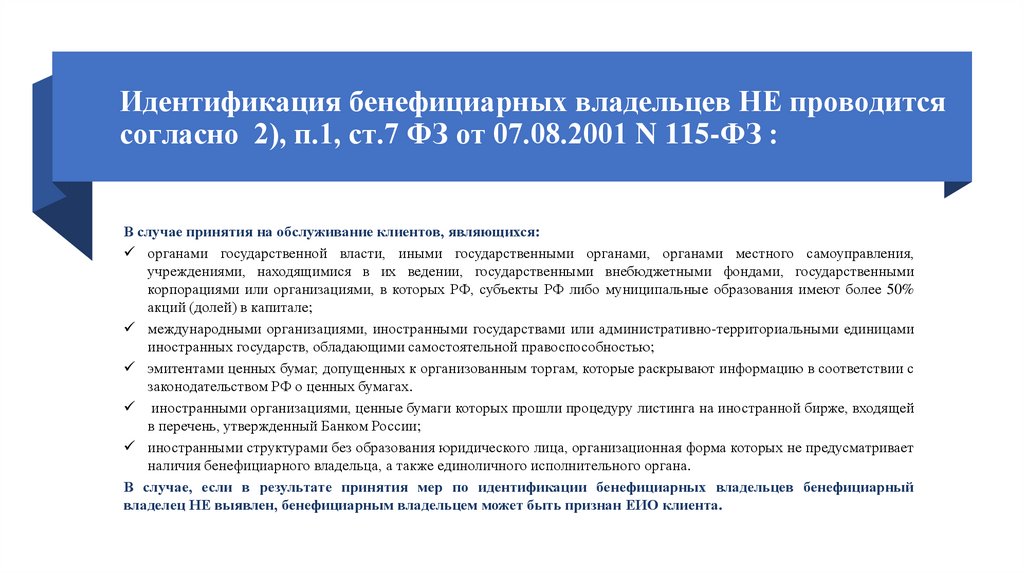

Идентификация бенефициарных владельцев НЕ проводитсясогласно 2), п.1, ст.7 ФЗ от 07.08.2001 N 115-ФЗ :

В случае принятия на обслуживание клиентов, являющихся:

органами государственной власти, иными государственными органами, органами местного самоуправления,

учреждениями, находящимися в их ведении, государственными внебюджетными фондами, государственными

корпорациями или организациями, в которых РФ, субъекты РФ либо муниципальные образования имеют более 50%

акций (долей) в капитале;

международными организациями, иностранными государствами или административно-территориальными единицами

иностранных государств, обладающими самостоятельной правоспособностью;

эмитентами ценных бумаг, допущенных к организованным торгам, которые раскрывают информацию в соответствии с

законодательством РФ о ценных бумагах.

иностранными организациями, ценные бумаги которых прошли процедуру листинга на иностранной бирже, входящей

в перечень, утвержденный Банком России;

иностранными структурами без образования юридического лица, организационная форма которых не предусматривает

наличия бенефициарного владельца, а также единоличного исполнительного органа.

В случае, если в результате принятия мер по идентификации бенефициарных владельцев бенефициарный

владелец НЕ выявлен, бенефициарным владельцем может быть признан ЕИО клиента.

17.

Сведения, получаемые в целяхидентификации физических лиц:

1.

Фамилия, имя и отчество.

2.

Гражданство.

3.

Дата рождения.

4.

Реквизиты документа, удостоверяющего личность.

5.

Данные документов, подтверждающих право иностранного гражданина или лица без гражданства на пребывание

(проживание) в РФ (если наличие таких документов обязательно в соответствии с международными договорами

РФ и законодательством РФ), иной документ, подтверждающий в соответствии с законодательством РФ право

иностранного гражданина или лица без гражданства на пребывание (проживание) в РФ

6.

Адрес места жительства (регистрации) или места пребывания.

7.

Идентификационный номер налогоплательщика (при его наличии).

18.

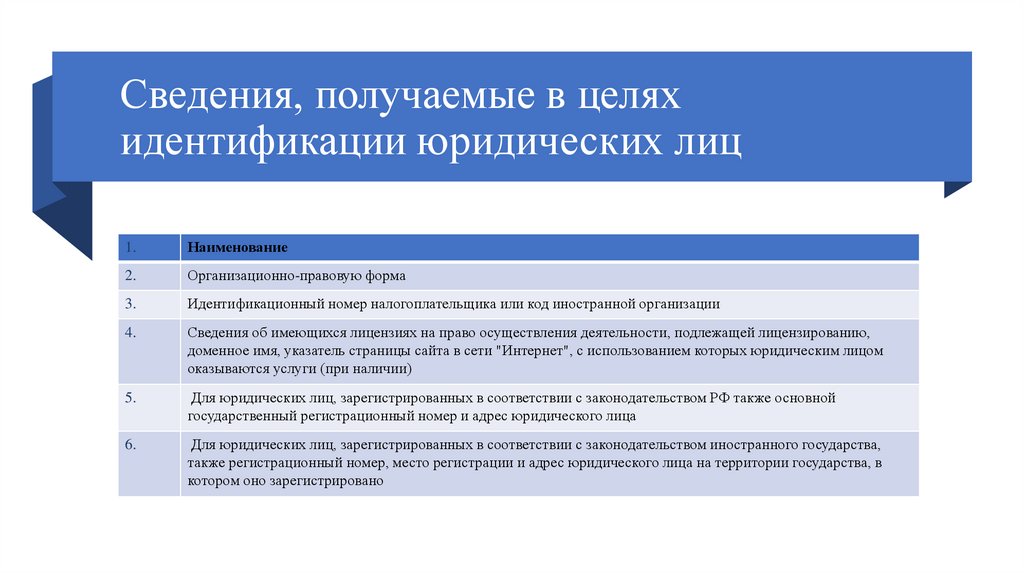

Сведения, получаемые в целяхидентификации юридических лиц

1.

Наименование

2.

Организационно-правовую форма

3.

Идентификационный номер налогоплательщика или код иностранной организации

4.

Сведения об имеющихся лицензиях на право осуществления деятельности, подлежащей лицензированию,

доменное имя, указатель страницы сайта в сети "Интернет", с использованием которых юридическим лицом

оказываются услуги (при наличии)

5.

Для юридических лиц, зарегистрированных в соответствии с законодательством РФ также основной

государственный регистрационный номер и адрес юридического лица

6.

Для юридических лиц, зарегистрированных в соответствии с законодательством иностранного государства,

также регистрационный номер, место регистрации и адрес юридического лица на территории государства, в

котором оно зарегистрировано

19.

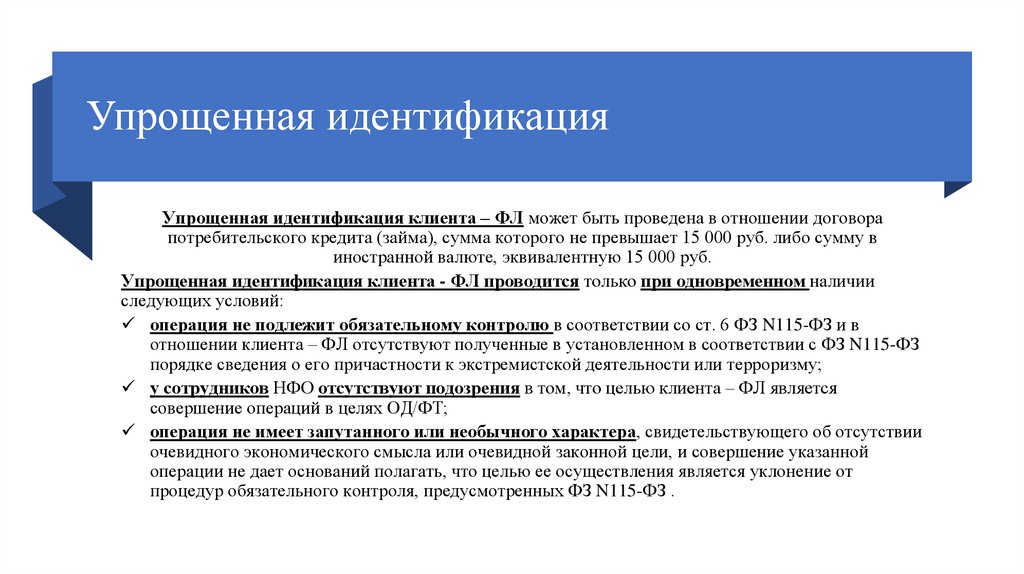

Упрощенная идентификацияУпрощенная идентификация клиента – ФЛ может быть проведена в отношении договора

потребительского кредита (займа), сумма которого не превышает 15 000 руб. либо сумму в

иностранной валюте, эквивалентную 15 000 руб.

Упрощенная идентификация клиента - ФЛ проводится только при одновременном наличии

следующих условий:

операция не подлежит обязательному контролю в соответствии со ст. 6 ФЗ N115-ФЗ и в

отношении клиента – ФЛ отсутствуют полученные в установленном в соответствии с ФЗ N115-ФЗ

порядке сведения о его причастности к экстремистской деятельности или терроризму;

у сотрудников НФО отсутствуют подозрения в том, что целью клиента – ФЛ является

совершение операций в целях ОД/ФТ;

операция не имеет запутанного или необычного характера, свидетельствующего об отсутствии

очевидного экономического смысла или очевидной законной цели, и совершение указанной

операции не дает оснований полагать, что целью ее осуществления является уклонение от

процедур обязательного контроля, предусмотренных ФЗ N115-ФЗ .

20.

Упрощеннаяидентификация

клиента физического

лица

Совокупность мероприятий по установлению в отношении

клиента - физического лица:

•Фамилия, имя и отчество.

• Серия и номер документа, удостоверяющего личность

и подтверждение достоверности этих сведений, одним из

следующих способов:

1. С помощью оригиналов документов и (или) надлежащим образом

заверенных копий документов.

2. С помощью информации из информационных систем органов

государственной власти, Пенсионного фонда РФ, Федерального

фонда обязательного медицинского страхования и (или)

государственной информационной системы, определенной

Правительством РФ.

3. С помощью единой системы идентификации и аутентификации

при использовании УКЭП или простой ЭП при условии, что при

выдаче ключа простой электронной подписи личность физического

лица установлена при личном приеме.

21.

Меры, направленные на выявление ИПДЛ,ПДЛ, ДЛПМО, РПДЛ

Сотрудники НФО, осуществляющие идентификацию, обязаны предпринимать обоснованные и

доступные в сложившихся обстоятельствах меры по выявлению среди физических лиц, находящихся или

принимаемых на обслуживание:

иностранных публичных должностных лиц – ИПДЛ;

должностных лиц публичных международных организаций - ДЛПМО,

Российских публичных должностных лиц - РПДЛ:

замещающих/занимающих государственные должности РФ, должности членов Совета директоров ЦБ РФ,

должности федеральной государственной службы, назначение на которые и освобождение от которых

осуществляются Президентом РФ или Правительством РФ, должности в ЦБ РФ, государственных

корпорациях и иных организациях, созданных РФ на основании федеральных законов, включенные в

перечни должностей, определенные Президентом РФ, включая их супругов и близких родственников.

А также принимать обоснованные и доступные в сложившихся обстоятельствах меры по

определению источников происхождения денежных средств или иного имущества ИПДЛ.

22.

Меры, направленные на выявление ИПДЛ,ПДЛ, ДЛПМО, РПДЛ

• Выявление ПДЛ сотрудники НФО:

проводят вне зависимости от гражданства лица, находящегося или принимаемого на обслуживание.

осуществляется на основании документов и сведений, полученных при идентификации клиента, а также

из иных источников информации, доступных НФО на законных основаниях.

• Методы выявления:

устный опрос;

изучение общедоступных источников (информация размещенная органами государственной власти РФ и

органами государственной власти иностранных государств на их официальных сайтах в сети Интернет,

СМИ и другие законные общедоступные источники информации).

• Результаты устного опроса и изучения общедоступных источников фиксируются в Анкете (досье)

клиента.

23.

Меры, направленные на выявление и идентификациюбенефициарных владельцев клиентов

Сотрудники НФО принимают решение о признании физического лица

бенефициарным владельцем в случае, если

физическое лицо прямо или косвенно (через третьих лиц, в том числе через ЮЛ,

нескольких ЮЛ либо группу связанных ЮЛ) владеет (имеет преобладающее участие

более 25 процентов в капитале) клиентом – ЮЛ

либо

физическое лицо имеет возможность контролировать действия клиента с

учетом, в частности, наличия у ФЛ права, использовать свои полномочия с целью

оказания влияния на величину дохода клиента, воздействовать на принимаемые

клиентом решения об осуществлении сделок (в том числе несущих кредитный риск), а

также финансовых операций.

24.

Меры, направленные на выявление и идентификациюбенефициарных владельцев клиентов

• Сотрудники НФО вправе предпринимать следующие меры:

включение в договор с клиентом обязанности клиента представлять в НФО сведения о

бенефициарных владельцах;

анкетирование клиентов (направление клиентам запросов, составленных по форме, самостоятельно

определенной НФО, бенефициарных владельцев);

изучение учредительных документов клиентов - юридических лиц;

устный опрос клиента с занесением установленной информации в Анкету (досье) клиента;

использование внешних доступных НФО на законных основаниях источников информации

(например, СМИ, Internet);

иные меры по усмотрению НФО.

25.

Особенности процедуры идентификациивыгодоприобретателей

Действия сотрудника НФО:

выясняет, действует ли клиент к собственной выгоде либо к выгоде третьих лиц;

в случае действия клиента к выгоде третьих лиц предлагает клиенту указать

сведения на бумажном носителе на каждого выгодоприобретателя.

• Сотрудник НФО, выявивший выгодоприобретателя при проведении операции

клиента незамедлительно подготавливает и передает в произвольной письменной

форме запрос клиенту, с просьбой о предоставлении сведений по данному

выгодоприобретателю, в течение семи рабочих дней.

26.

Сотрудники НФО обязаны обновлять сведения о клиентах, представителях клиентов,выгодоприобретателях и бенефициарных владельцах:

при установлении отношений длящегося характера - не реже одного раза в год,

в случае возникновения сомнений в достоверности и точности ранее полученной информации - в

течение семи рабочих дней, следующих за днем возникновения таких сомнений.

Обновление сведений, полученных в результате идентификации клиента, представителя клиента,

выгодоприобретателя, бенефициарного владельца, осуществляется НФО:

Порядок

обновления

сведений

путем получения документов и сведений непосредственно от клиента (представителя клиента);

путем обращения к источникам информации.

При получении от клиента, представителя клиента информации, подтверждающей изменение сведений,

сотрудники НФО вносят соответствующие изменения в Анкету (досье) клиента в день их получения.

НФО вправе использовать представленные клиентом сведения в форме электронного документа,

подписанного усиленной квалифицированной ЭП.

При подтверждении достоверности сведений, полученных в ходе идентификации, а также обновлении

информации о них НФО использует сведения из:

ЕГРИП,

ЕГРЮЛ,

государственного реестра аккредитованных филиалов, представительств иностранных юридических

лиц и иных информационных систем органов государственной власти РФ и государственных

внебюджетных фондов.

27.

Правила хранения информации, получаемойпри идентификации клиента

Сведения о клиенте, представителе клиента, выгодоприобретателе, учредителях и бенефициарном

владельце фиксируются в Анкете (досье) клиента, представляющей собой отдельный документ

или комплект документов, оформленные на бумажном или электронном носителе.

Анкета (досье) клиента, сформированная в электронном виде, при переносе на бумажный носитель

заверяется подписью сотрудника организации, уполномоченного заверять Анкету (досье).

В Анкете (досье) клиента помимо сведений могут храниться надлежащим образом заверенные

копии документов на бумажном носителе и/или документы (копии документов) в электронном

виде.

Форма Анкеты (досье) клиента и/или порядок ведения Анкеты (досье) клиента определяется ПВК

по ПОД/ФТ/ФРОМУ.

Анкета (досье) клиента подлежит хранению в НФО не менее пяти лет со дня прекращения

отношений с клиентом.

28.

Управление рисками:При реализации программы управления риском НФО обязана осуществлять оценку степени

(уровня) риска:

• совершения клиентом операций (заключения сделок) в целях легализации (отмывания) доходов,

полученных преступным путем, и финансирования терроризма (риск клиента)

• вовлеченности НФО и ее сотрудников в использование услуг НФО в целях легализации (отмывания)

доходов, полученных преступным путем, и финансирования терроризма (риск использования услуг

НФО в целях ОД/ФТ)

Оценка риска клиента осуществляется по одной или по совокупности следующих категорий

рисков:

• риск по типу клиента и (или) бенефициарного владельца;

• страновой риск;

• риск, связанный с проведением клиентом определенного вида операций.

Право

Право