Похожие презентации:

Банковские услуги для населения. Тема 5

1.

Тема 5. Банковскиеуслуги для населения

2.

Банковские услуги для населенияБанковские услуги— деятельность

банка, осуществляемая по

поручению клиента с целью

удовлетворения его потребностей в

банковском обслуживании.

Согласно ст. 30 Закона О банках и

банковской деятельности в

Республике Казахстан

https://uchet.kz/tags/b/bankovskie-uslugi.html#:~:text

3.

К банковскимоперациям

(услугам)

физических

лиц относятся

прием депозитов, открытие

и ведение банковских

счетов физических лиц

открытие и ведение

банками металлических

счетов физических лиц

кассовые операции: прием

и выдача банками наличных

денег, включая их размен,

обмен, пересчет,

сортировку, упаковку и

хранение

переводные операции:

выполнение поручений

физических лиц по

платежам и переводам

денег

банковские заемные

операции: предоставление

банком, ипотечной

организацией, организацией

обменные операции с

иностранной валютой,

включая обменные

операции с наличной

иностранной валютой

4.

Кассовые операцииКассовые операции – это

операции банка по приему и

выдаче денег и ценностей

клиентам банка, а также

пересчет, размен, обмен,

сортировка, упаковка и

хранение банкнот и монет в

национальной и иностранной

валютах

https://www.business.ru/article/1514-kassovye-operatsii-vedenie

5.

ДепозитыДепозит – это денежные

средства, переданные на

хранение банку (депозитарию)

на оговоренный срок. В период

до востребования депозитов,

последние используются

банками в качестве кредитных

ресурсов и приносят вкладчику

(депозитору) доход в виде

процентов.

https://uchet.kz/tags/d/depozit.html

6.

Вкладчикиполучили

возможность из

трех видов

депозитов

выбрать тот,

который

подходит под

личные цели и

приоритеты

несрочный

срочный

сберегательный

https://www.kdif.kz/finansovaya-gramotnost/kak-vybrat-vklad/

7.

Несрочный вклад предпочтителен для тех вкладчиков, кто ценитмобильность и кому необходим определенный резерв средств на

непредвиденные расходы. Ограничений на снятие, пополнение счета в

таком случае нет (в пределах неснижаемого остатка). Максимальная

сумма гарантии по данному виду депозита в тенге – 10 млн тенге

Виды

депозитов

Срочный вклад удобен для тех, кто желает не только копить

средства по более высокой ставке, но и снимать в случае крайней

необходимости нужные суммы. Однако при досрочно-частичном или

полном снятии средств будет и потеря части вознаграждения. Срочный

депозит имеет два вида: с пополнением и без пополнения. Максимальная

сумма гарантии по данному виду депозита в тенге – 10 млн тенге.

Сберегательный вклад имеет ряд ограничений по досрочному

изъятию: частично забрать деньги нельзя, а полное изъятие всей суммы

депозита до окончания срока грозит потерей практически всего

накопленного вознаграждения. Банк при досрочном изъятии

сберегательного вклада также вправе выдать его только по истечении 30

календарных дней после обращения вкладчика. Максимальная сумма

гарантии по данному виду депозита в тенге – 20 млн тенге.

Сберегательный депозит также делится на два вида: с пополнением и

без него.

https://uchet.kz/tags/d/depozit.html

8.

Параметрыдепозитов

https://www.kdif.kz/finansovaya-gramotnost/kak-vybrat-vklad/

9.

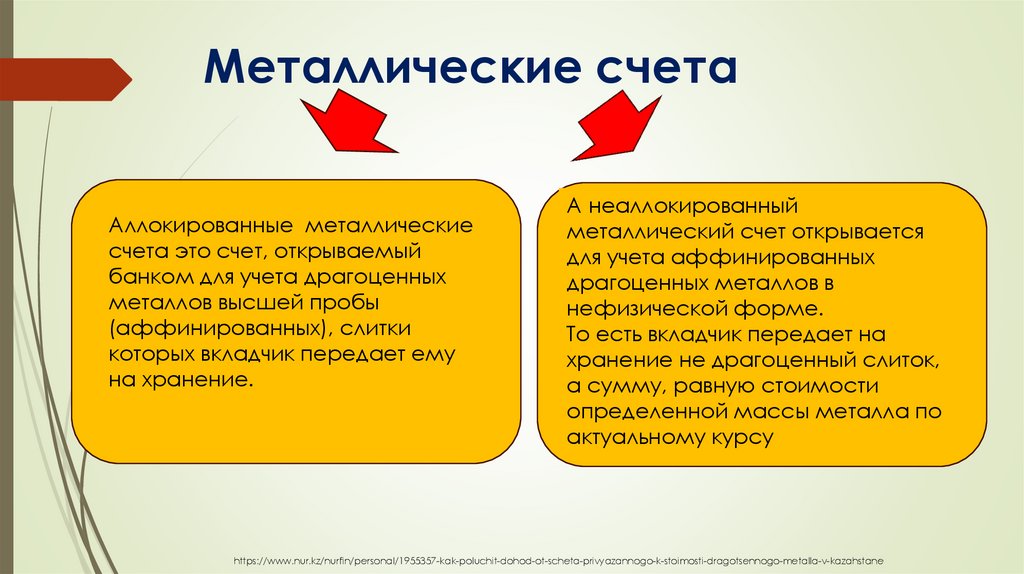

Металлические счетаАллокированные металлические

счета это счет, открываемый

банком для учета драгоценных

металлов высшей пробы

(аффинированных), слитки

которых вкладчик передает ему

на хранение.

А неаллокированный

металлический счет открывается

для учета аффинированных

драгоценных металлов в

нефизической форме.

То есть вкладчик передает на

хранение не драгоценный слиток,

а сумму, равную стоимости

определенной массы металла по

актуальному курсу

https://www.nur.kz/nurfin/personal/1955357-kak-poluchit-dohod-ot-scheta-privyazannogo-k-stoimosti-dragotsennogo-metalla-v-kazahstane

10.

Для открытия вкладчику нужно лишьудостоверение личности и стоимость как

минимум одной тройской унции (31,1

грамма) выбранного металла: золото,

серебро, платина или палладий.

Самым дешевым среди

вышеперечисленных драгоценных металлов

является серебро.

https://www.nur.kz/nurfin/personal/1955357-kak-poluchit-dohod-ot-scheta-privyazannogo-k-stoimosti-dragotsennogo-metalla-v-kazahstane/

11.

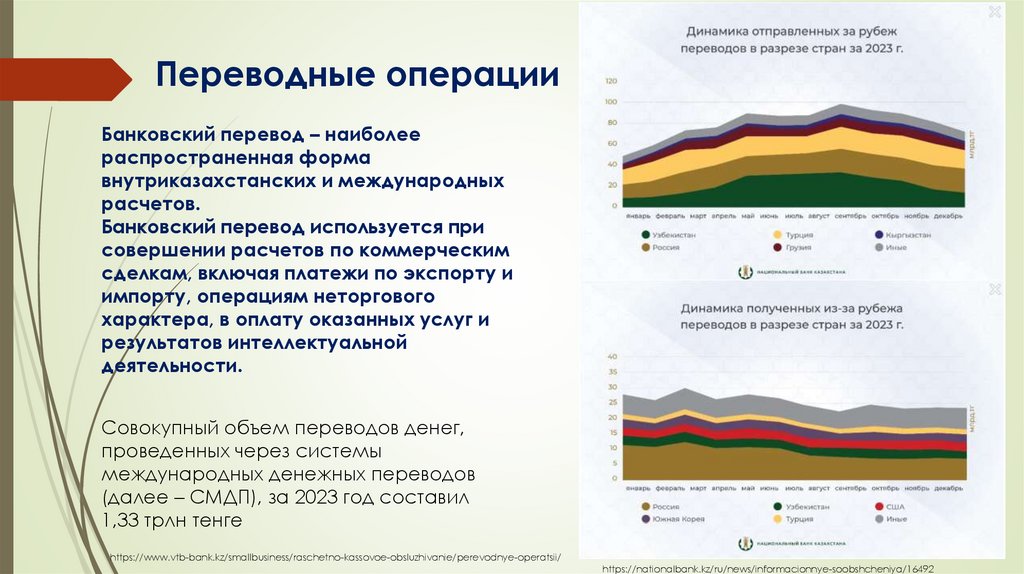

Переводные операцииБанковский перевод – наиболее

распространенная форма

внутриказахстанских и международных

расчетов.

Банковский перевод используется при

совершении расчетов по коммерческим

сделкам, включая платежи по экспорту и

импорту, операциям неторгового

характера, в оплату оказанных услуг и

результатов интеллектуальной

деятельности.

Совокупный объем переводов денег,

проведенных через системы

международных денежных переводов

(далее – СМДП), за 2023 год составил

1,33 трлн тенге

https://www.vtb-bank.kz/smallbusiness/raschetno-kassovoe-obsluzhivanie/perevodnye-operatsii/

https://nationalbank.kz/ru/news/informacionnye-soobshcheniya/16492

12.

КредитованиеКредит — это финансовые

отношения двух сторон, где одна

предлагает деньги, а вторая обещает

их вернуть в указанные сроки.

С точки зрения банка, кредитование

— это получение денег заемщиком

на индивидуальных условиях, которые

всегда прописаны в договоре: даты и

размер ежемесячных платежей

https://www.vtb.ru/articles/chto-takoye-kredit/

13.

Функции кредитаСтимулирующая

Социальная

Распределительная

Контрольная

• Заемщик обязуется

вернуть всю сумму

вместе с

процентами, это

делает его более

мотивированным.

Люди

эффективнее

распоряжаются

полученными

деньгами и

снижают

необязательные

издержки —

меньше тратятся на

то, без чего можно

обойтись

• Банки предлагают

оформлять

образовательные

кредиты, некоторые

такие программы

частично или

полностью

обеспечены за счет

государственного

бюджета

• Финансовая

организация

принимает

наличные у

вкладчиков и

направляет

полученные

свободные деньги

заемщикам под

проценты

• В некоторых

продуктах

финансовая

организация следит

за целевым

расходованием —

сумма должна

идти на

определенные и

заранее

согласованные

цели, указанные в

договоре.

Например, так

работает

автокредит,

ипотека или кредит

на образование

https://www.vtb.ru/articles/chto-takoye-kredit/

14.

•Это непосредственно та сумма, котораянужна заёмщику.

Основная часть

Кредит

состоит из

нескольких

частей

Проценты за

пользование

•Это вознаграждение, которое назначает

себе кредитор. Банки, устанавливая

проценты, руководствуются законами и

предписаниями НБ РК, поэтому у ставки

есть определённый потолок.

Дополнительные

платежи

•Комиссии за одобрение, оформление

кредита банки не берут. Но возможна плата

за дополнительные услуги: страхование,

оплату дисконта на процентную ставку

https://www.vbr.kz/banki/help/credity/chto-takoe-kredit/?utm_referrer=https%3A%2F%2Fwww.google.com%2F

15.

Формыкредитования

Коммерческие

товарные кредиты.

Деньги в этом случае

выдает ИП или

юридическое лицо,

который передает

другому бизнесу товар

в рассрочку или выдает

денежный кредит

Банковские, которые

могут получить

физические лица,

компании и

предприниматели. Цели

кредитования могут

быть любые: от

потребительских до

развития бизнеса или

вложения средств в

увеличение оборота.

Государственные

кредиты, что выдаются

государством (льготная

ипотека по сниженной

ставке). Также

государство может

взять кредит у граждан,

для этого выпускаются

долговые облигации,

которые оно затем

выкупает обратно

Также существуют

международные

кредиты, которыми

пользуются крупные

корпорации в

масштабах страны. Их

выдают иностранные

инвесторы,

правительства других

стран.

Микрокредит онлайн на карту

https://akshamat.kz/stati/chto-takoe-kredit-prostymi-slovami.html

16.

Виды банковских кредитовПотребительское

кредитование

Кредитные карты

с лимитом

Ипотека

Автокредит

•Обычно деньги используются на текущие потребности, срочный ремонт или покупку техники. Сумма

колеблется до 7 миллионов тенге, оформляется в среднем на 5-6 лет

•Если успеть расплатиться с задолженностью в установленные сроки, проценты за пользование деньгами

платить не придется. В зависимости от банка длительность беспроцентного периода отличается. Условия

меняются от типа карты, например, более статусной Gold пользоваться будет лучше и выгодней. Для

активных клиентов банки создают особые программы лояльности, начисляют баллы за покупки или

предоставляют кэшбек

•Предоставление денег на покупку жилья – это целевая программа, в которой используется обеспечение в

виде приобретаемой недвижимости. Деньги выдаются на длительный период до 20 лет, процентная ставка

на уровне 14-18% и требуется первоначальный взнос – до 30% от стоимости объекта

•Еще одна целевая программа, в рамках которой клиент получает деньги для покупки нового или

подержанного автомобиля. Чтобы заявку одобрили, важно иметь достаточный размер дохода и подобрать

авто, которое будет отвечать требованиям. В среднем период кредитования – до 5 лет

Микрокредит онлайн на карту

https://akshamat.kz/stati/chto-takoe-kredit-prostymi-slovami.html

17.

Возраст от 18 до 65 лет. Некоторые банкикредитуют с 21 года, другие не работают с

гражданами старше 60

Статус резидента страны или ВНЖ

Средний

портрет

клиента

Платежеспособность и уровень дохода. Чем

ниже процентная ставка и крупнее кредит, тем

пристальней оценивается этот параметр.

Может потребоваться поручитель или залог

Хороший кредитный рейтинг играет ключевую

роль при принятии решения в банке и в МФО

Микрокредит онлайн на карту

https://akshamat.kz/stati/chto-takoe-kredit-prostymi-slovami.html

18.

Условиякредитования

Цель кредита

Сумма кредита

Срок кредита

Ставка

вознаграждения

Обеспечение

кредита

Метод погашения

кредита

Комиссионное

вознаграждение

19.

https://fingramota.kz/ru/post/shest-shagov-gramotnogo-zaimstvovaniya20.

https://lsm.kz/celipervogo-kredita21.

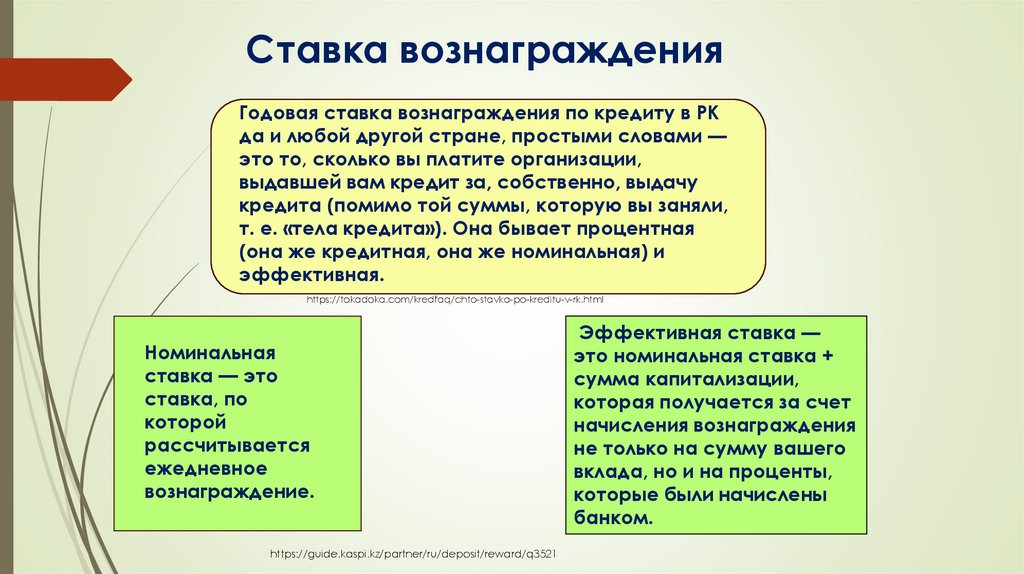

Ставка вознагражденияГодовая ставка вознаграждения по кредиту в РК

да и любой другой стране, простыми словами —

это то, сколько вы платите организации,

выдавшей вам кредит за, собственно, выдачу

кредита (помимо той суммы, которую вы заняли,

т. е. «тела кредита»). Она бывает процентная

(она же кредитная, она же номинальная) и

эффективная.

https://tokadoka.com/kredfaq/chto-stavka-po-kreditu-v-rk.html

Номинальная

ставка — это

ставка, по

которой

рассчитывается

ежедневное

вознаграждение.

https://guide.kaspi.kz/partner/ru/deposit/reward/q3521

Эффективная ставка —

это номинальная ставка +

сумма капитализации,

которая получается за счет

начисления вознаграждения

не только на сумму вашего

вклада, но и на проценты,

которые были начислены

банком.

22.

Годовая эффективная ставкавознаграждения (ГЭСВ)

Для расчета ГЭСВ складываются суммарная величина процентов по

микрозайму за все время кредитования и суммарная величина комиссии

и иных оплат. Эта сумма делится на результат деления величины

ежемесячных остатков по долгу кредитополучателя на период времени, на

который предоставляется заем. Получившийся итог еще раз делится на

период времени, умножается на 12 (по числу месяцев в году) и еще на

100. Путем таких непростых вычислений и выводится формула ГЭСВ.

https://moneypanda.com/kz/news/gesv-pochemu-eto-samaya-vazhnaya-informatsiya-o-kredite-29

23.

Предельные размеры годовой эффективнойставки вознаграждения

Совместным постановлением предельные

размеры годовой эффективной ставки

вознаграждения (ГЭСВ) снижены по кредитам

банков и микрокредитам организаций,

осуществляющих микрофинансовую

деятельность до следующих значений:

по беззалоговым банковским займам ГЭСВ

снижено с 56% до 46%;

по залоговым банковским займам ГЭСВ

снижено с 40% до 35%;

по ипотечным жилищным займам ГЭСВ – 25%;

по микрокредитам МФО ГЭСВ снижено с 56%

до 46%.

https://uchet.kz/news/predelnye-stavki-voznagrazhdeniya-po-zaymam-i-mikrokreditam-snizheny/

24.

Методы погашенияДифференцированный платеж - это

неравные ежемесячные выплаты,

которые пропорционально

уменьшаются в течение срока

кредитования.

Наибольшие платежи — в первой

четверти срока, наименьшие — в

четвертой четверти.

«Срединные» платежи обычно

сравнимы с аннуитетом.

Ежемесячно основной долг

уменьшается на равную долю,

процент же насчитывается на остаток

задолженности.

Поэтому сумма транша меняется от

выплаты к выплате

Аннуитетный платеж представляет собой

равные ежемесячные выплаты, растянутые на

весь срок кредитования. В сумму включены:

часть ссудной задолженности, начисленный

процент, дополнительные комиссии и сборы

банка.

При этом, в первые месяцы (или годы)

гашения кредита большую часть выплат

составляют проценты, а меньшую –

погашаемая часть основного долга.

Ближе к концу кредитования пропорция

меняется: большая часть идет на погашение

основного кредита, меньшая — на проценты.

Этот вид платежа удобен для небольших

потребительских кредитов: вы точно знаете

сумму платежа и заранее планируете

бюджет.

https://fingramota.kz/ru/post/pogashenie-kredita

25.

Обменныеоперации

Обменные операции – операции по покупке,

продаже и обмену наличной иностранной

валюты, осуществляемые через обменные пункты

и автоматизированные обменные пункты.

По обменным операциям, проведенным через

обменные пункты (в том числе

автоматизированные обменные пункты), на

сумму, не превышающую эквивалент 500 000

(пятиста тысяч) тенге по курсу проведения

обменной операции, в журнале реестров

фиксируются фамилия, имя и отчество (при его

наличии) (имя и отчество указываются полностью)

и индивидуальный идентификационный номер

клиента (при наличии).

https://uchet.kz/tags/o/obmennye-operatsii.html

Финансы

Финансы