Похожие презентации:

Множественный корреляционно- регрессионный анализ. Диагностика финансовой несостоятельности предприятий

1.

ИСПОЛЬЗОВАНИЕ МЕТОДОВ МНОЖЕСТВЕННОГОКОРРЕЛЯЦИОННО-РЕГРЕССИОННОГО АНАЛИЗА

ДЛЯ ДИАГНОСТИКИ ФИНАНСОВОЙ

НЕСОСТОЯТЕЛЬНОСТИ ПРЕДПРИЯТИЙ

Выполнили: Бернатович Екатерина и Снытко Янина

2.

Понятие термина• Множественный корреляционно-регрессионный анализ

является статистическим методом, который позволяет

исследовать взаимосвязи между двумя или более

независимыми переменными и одной зависимой

переменной. Этот метод позволяет оценить влияние

каждой независимой переменной на зависимую

переменную, учитывая взаимосвязь между всеми

независимыми переменными

• Этот метод широко используется в социологии,

психологии, экономике и других областях науки для

анализа сложных взаимосвязей между переменными.

3.

ИСПОЛЬЗОВАНИЕ МЕТОДОВ МНОЖЕСТВЕННОГОКОРРЕЛЯЦИОННО-РЕГРЕССИОННОГО АНАЛИЗА

ДЛЯ ДИАГНОСТИКИ ФИНАНСОВОЙ

НЕСОСТОЯТЕЛЬНОСТИ ПРЕДПРИЯТИЙ

• В статье отмечается, что анализ существующего механизма диагностики

финансовой несостоятельности предприятий выявил противоречивость

финансового инструментария и его многочисленные недостатки, что

объективно обусловливает необходимость совершенствования данного

механизма. Методами множественного корреляционно-регрессионного

анализа было определено уравнение связи для оценки уровня

платежеспособности при диагностике финансовой несостоятельности.

Проведена оценка надежности уравнения связи и правомерности его

использования в практических целях. Также определена шкала оценок для

отнесения диагностируемого предприятия к группе финансово состоятельных

или несостоятельных компаний

4.

Этапыисследования

• 1-й этап. Для построения многофакторной модели необходимо, прежде всего, сделать обоснованный

выбор результативного показателя, поскольку выбор факторов зависит от того, что должна характеризовать и

описывать данная модель. Авторы предлагают использовать в качестве результирующего показателя коэффициент

платежеспособности, используемый для диагностики финансовой несостоятельности субъектов хозяйствования:

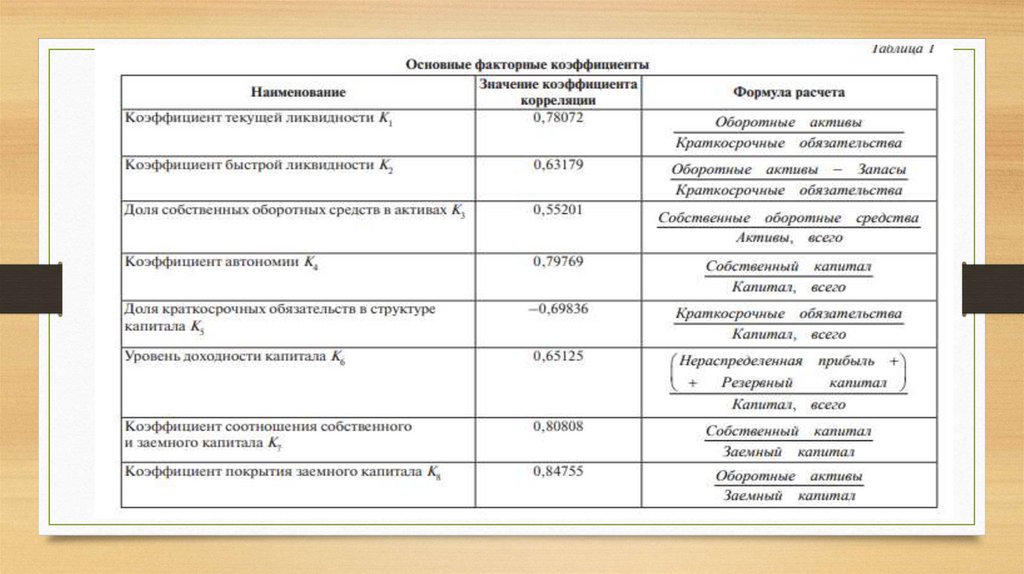

• Сравнительная характеристика, проведенная авторами современных методических и процессуальных подходов

проведения диагностики финансовой несостоятельности предприятий, позволила выявить большое многообразие

финансовых показателей, используемых в процессе диагностики. Поэтому отбор факторов для корреляционного

анализа является очень важным моментом, и от того, насколько правильно он сделан, зависит точность выводов

по итогам анализа. Однако включить все эти показатели в уравнение регрессии невозможно, поскольку

предельным считается включение 16 факторов. Минимизировать их количество можно только путем устранения

функциональной и корреляционной зависимости. С этой целью при наличии необходимого объема

статистической информации составляется корреляционная матрица При этом в модель включаются только те

факторные признаки, степень тесноты связи которых с результативным показателем выше 0,5, а уровень

зависимости между факторами не выше 0,75. Расчет корреляционной зависимости позволил выявить восемь

коэффициентов, имеющих необходимую степень тесноты связи с результативным показателем (более 0,5).

Поэтому данные коэффициенты могут составить набор факторных показателей, необходимых для разработки

уравнения регрессии. Показатели, прошедшие отбор, с указанием степени тесноты связи, и которые будут

использоваться на следующих этапах корреляционно-регрессионного анализа.

5.

6.

2 этап• После отбора факторов важной задачей в

корреляционно-регрессионном анализе является

моделирование связи между факторными и

результативными показателями, т. е. подбор

соответствующего уравнения, которое

наилучшим образом описывает изучаемые

зависимости.

• При моделировании связей между

результативным показателем и его факторами

необходимо учитывать не только степень их

тесноты, но и уровень взаимосвязи между

факторами. В целях установления зависимости

факторов между собой строится еще одна

корреляционная матрица, которая формируется

для выбранных восьми коэффициентов

7.

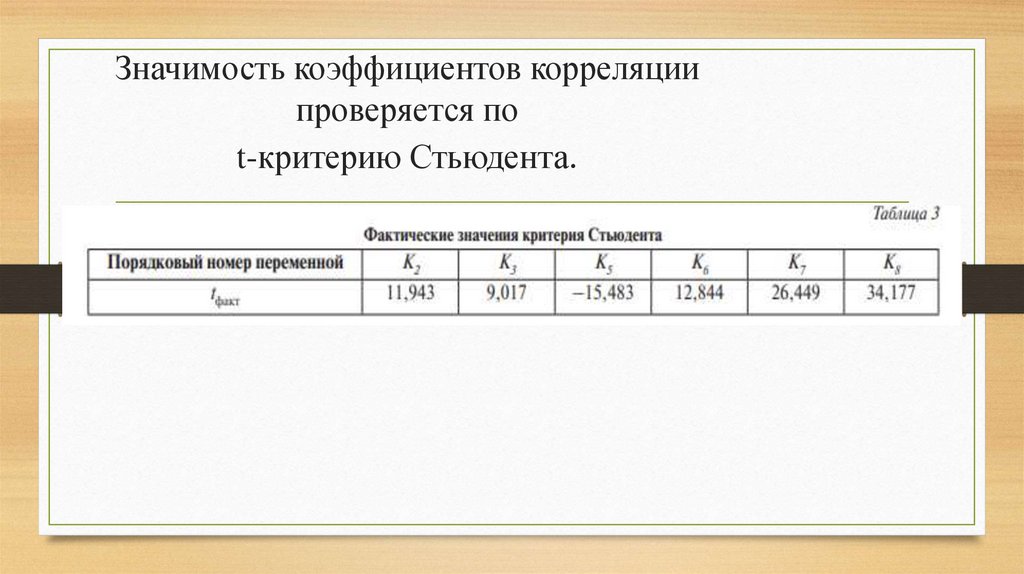

Значимость коэффициентов корреляциипроверяется по

t-критерию Стьюдента.

8.

• Следующий этап корреляционного анализа расчет уравнения связи (регрессии).Классическим методом оценивания коэффициентов уравнения регрессии является

метод наименьших квадратов (МНК). В случае множественной регрессии выбор

«наилучшей регрессии» осуществляется с помощью пошаговой регрессии,

последовательно включающей входные переменные факторного анализа. На

каждом шаге рассчитываются уравнение связи, множественный коэффициент

корреляции R и детерминации D, стандартная ошибка e и другие показатели, с

помощью которых оценивается надежность уравнения связи. Величина их на

каждом шаге сравнивается с предыдущей. Чем выше величина коэффициентов

множественной корреляции, детерминации и чем ниже величина стандартной

ошибки, тем точнее уравнение связи описывает зависимости, сложившиеся между

исследуемыми показателями. Если добавление следующих факторов не улучшает

оценочных показателей связи, то надо их отбросить, т.е. остановиться на том

уравнении, где эти показатели наиболее оптимальны

9.

Результаты в таблице10.

11.

3 этап или критерия Фишера• Для того чтобы убедиться в

надежности уравнения связи и

правомерности его использования в

практических целях, необходимо

дать статистическую оценку

надежности показателей связи. Для

этого используются критерий

Фишера (F-отношение),

коэффициенты множественной

корреляции R и детерминации D.

12.

S отражает критический уровень платежеспособности(постольку в данном случае предприятие просто не имеет

чистых активов), а положительное значение S

свидетельствует об обратном. При этом следует отметить,

что чем выше полученное значение S, тем выше уровень

платежеспособности. Так, значение S-счета от нуля до

единицы говорит о том, что предприятие имеет некоторую

сумму чистых активов, но явно недостаточную для

покрытия «срочного» заемного капитала. Значение S

больше единицы свидетельствует об обратном:

показывает, во сколько раз сумма чистых активов

превышает стоимость обязательств, требующих

погашения в течение ближайших трех месяцев.

13.

Вывод• Одним из основных критериев надежности уравнения связи и правомерности его

использования является его практическое применение. С этой целью авторы

применили разработанную методику диагностики финансовой несостоятельности для

оценки предприятий пищевой промышленности на основе статистических данных и

на примере реального предприятия. Характер полученных практических результатов

апробации позволяет утверждать, что предложенная авторами многофакторная

модель может быть использована для диагностики финансовой несостоятельности

предприятий пищевой промышленности.

Математика

Математика Финансы

Финансы