Похожие презентации:

Корпоративные финансы. Содержание и функции корпоративных финансов (лекция 1)

1.

Корпоративные финансы2.

Содержание и функциикорпоративных финансов

3.

Отличительный признак корпорации – при ееобразовании предусматривается долевая собственность и

разделение функций управления, последние, как правило,

передаются профессиональным менеджерам, работающим

по найму.

Преимущества корпоративной формы организации

предпринимательства:

• ограниченная ответственность собственников;

• легкость перехода права собственности от одних

акционеров к другим;

• долгосрочный характер деятельности.

4.

Корпорация – объединение физических июридических лиц для осуществления социально

полезной деятельности, имеющего статус

юридического лица.

Т.о. практически любую компанию – юридическое

лицо, обладающее собственным капиталом и

выполняющее контракты по поставке товаров и

услуг и свои обязательства, можно считать

корпорацией.

5.

Термин «финансы» этимологически происходитот латинских слов finis (конец, срок уплаты денежной

суммы по сделке) и financia (наличность, доход). В

средневековой латыни эти слова употребляли для

обозначения срока платежа и документов,

доказывающих погашение долга по окончании сделки.

Сначала во Франции, а с конца XVII в. и в других

европейских государствах под словом «финансы»

(finance) стали понимать всю совокупность денежного

хозяйства государства, его доходы, расходы и долги.

6.

Корпоративные финансы – совокупностьденежных отношений (связей), относящихся к

формированию и использованию капитала,

денежных фондов (доходов), движению денежных

потоков.

7.

Объекты управления финансами корпорации –денежные потоки и финансовые ресурсы.

Финансовые ресурсы организации – это все

источники денежных средств, аккумулируемые

организацией для формирования необходимых ей

активов в целях осуществления всех видов

деятельности как за счет собственных доходов,

накоплений и капитала, так и за счет различного

вида поступлений.

8.

Структура финансовой системыФинансы субъектов

хозяйствования:

коммерческих;

некоммерческих;

общественных организаций

Страхование:

социальное;

предпринимательских рисков;

имущественное;

ответственности;

личное

Банковская

система

Государственные финансы:

бюджет;

внебюджетные фонды;

государственный кредит

Финансы

физических лиц

Финансовые рынки

9.

Функции финансов корпорации:регулирование денежных потоков

корпорации;

формирование капитала, денежных доходов и

фондов;

использование капитала, денежных доходов и

фондов.

10.

регулированиеденежных потоков корпорации

Выбор организационно-правовой формы, вида, сферы

предпринимательской деятельности;

Определение способов формирования уставного капитала и

привлечения дополнительных средств в оборот предприятия;

Формирование организационной структуры управления

финансами корпорации;

Формирование учетной политики;

Определение условий хозяйственных договоров, связанных со

способами и сроками расчетов, уплатой штрафных санкций;

Инкассация дебиторской задолженности;

Оптимизация налоговых платежей;

Внедрение системы финансового планирования;

Учет и контроль денежных потоков.

11.

формированиекапитала, денежных доходов и фондов;

формирование уставного капитала;

привлечение источников на фондовом рынке в

целях развития;

привлечение заемных источников (кредиты,

займы и др.);

аккумулирование денежных фондов, образуемых

в составе выручки от реализации продукции;

формирование нераспределенной прибыли;

привлечение специальных целевых средств;

учет и контроль над формированием капитала,

денежных доходов и фондов.

12.

использованиекапитала, денежных доходов и фондов.

оптимизация вложения капитала, привлеченных

и заемных средств в оборотные и внеоборотные

активы;

обеспечение налоговых и неналоговых платежей

в бюджет и внебюджетные фонды;

использование денежных доходов и фондов на

цели развития;

использование денежных доходов и фондов на

цели потребления;

учет и контроль эффективности использования

капитала, денежных доходов и фондов

13.

Система корпоративного финансовогоуправления

Система корпоративного управления – это

набор принципов и механизмов принятия решений

в компании и наблюдения за их выполнением.

14.

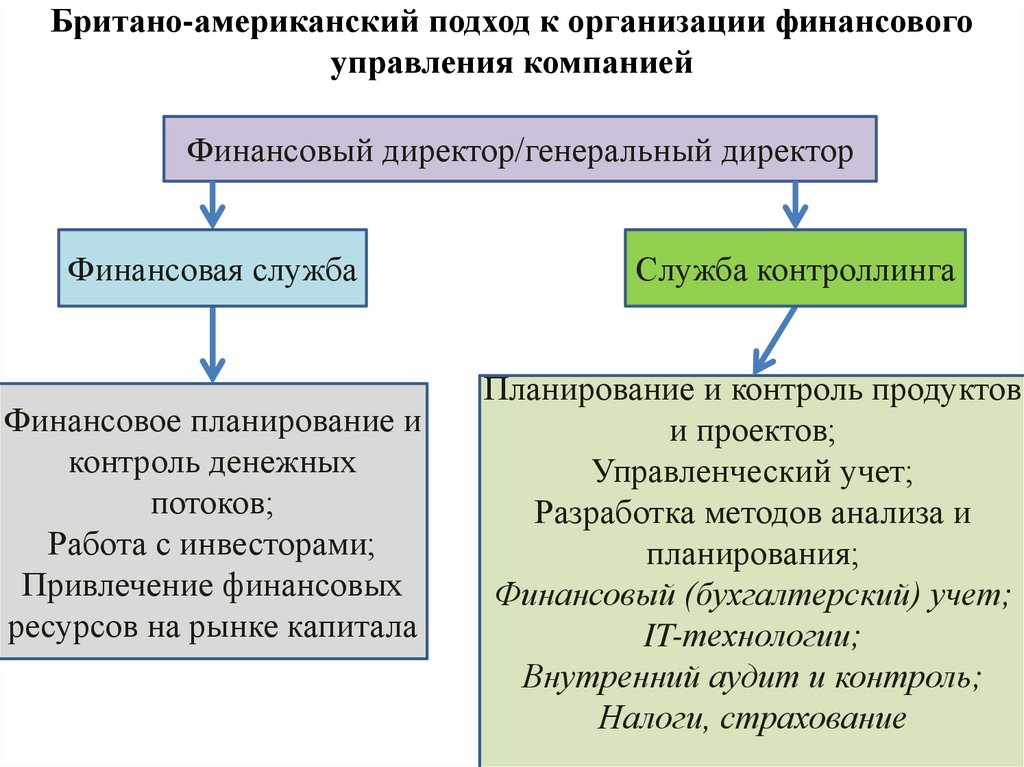

Британо-американский подход к организации финансовогоуправления компанией

Финансовый директор/генеральный директор

Финансовая служба

Финансовое планирование и

контроль денежных

потоков;

Работа с инвесторами;

Привлечение финансовых

ресурсов на рынке капитала

Служба контроллинга

Планирование и контроль продуктов

и проектов;

Управленческий учет;

Разработка методов анализа и

планирования;

Финансовый (бухгалтерский) учет;

IT-технологии;

Внутренний аудит и контроль;

Налоги, страхование

15.

Континентальный подход к организации финансовогоуправления компанией

Финансовый директор/генеральный директор

Финансовая служба

Финансовое планирование и

контроль денежных

потоков;

Работа с инвесторами;

Привлечение финансовых

ресурсов на рынке капитала;

Финансовый

(бухгалтерский) учет;

Налоги, страхование

Служба контроллинга

Планирование и контроль продуктов

и проектов;

Управленческий учет;

Разработка методов анализа и

планирования;

IT-технологии;

Внутренний аудит и контроль;

16.

Фундаментальные концепциикорпоративных финансов

• Временной ценности денежных ресурсов;

• Денежного потока;

• Стоимости капитала;

• Компромисса между риском и доходностью;

• Информационной эффективности рынка капитала

(Information Efficient Markets Hypothesis, IЕМН);

17.

Неоклассическая теория рынка капитала• Современная теория портфеля;

• Модель оценки финансовых активов САРМ

• Модель арбитражного ценообразования

(Arbitrage Pricing Theory, APT);

• Теория Ф.Модильяни и М.Миллера (M&M)

структуры капитала;

• Теория иррелевантности дивидендов;

• Теория ценообразования опционов.

18.

Современные теории корпоративных финансов• Теория агентских отношений;

• Теория поведенческих финансов.

19.

Концепция денежного потокапредполагает:

1) Идентификацию денежного потока, его

продолжительность и вид;

2) Оценку факторов, определяющих величину

элементов потока;

3) Выбор коэффициентов дисконтирования для

сравнения элементов потока, генерируемых в

разные временные интервалы;

4) Оценку риска, связанного с данным потоком и

способом его учета

20.

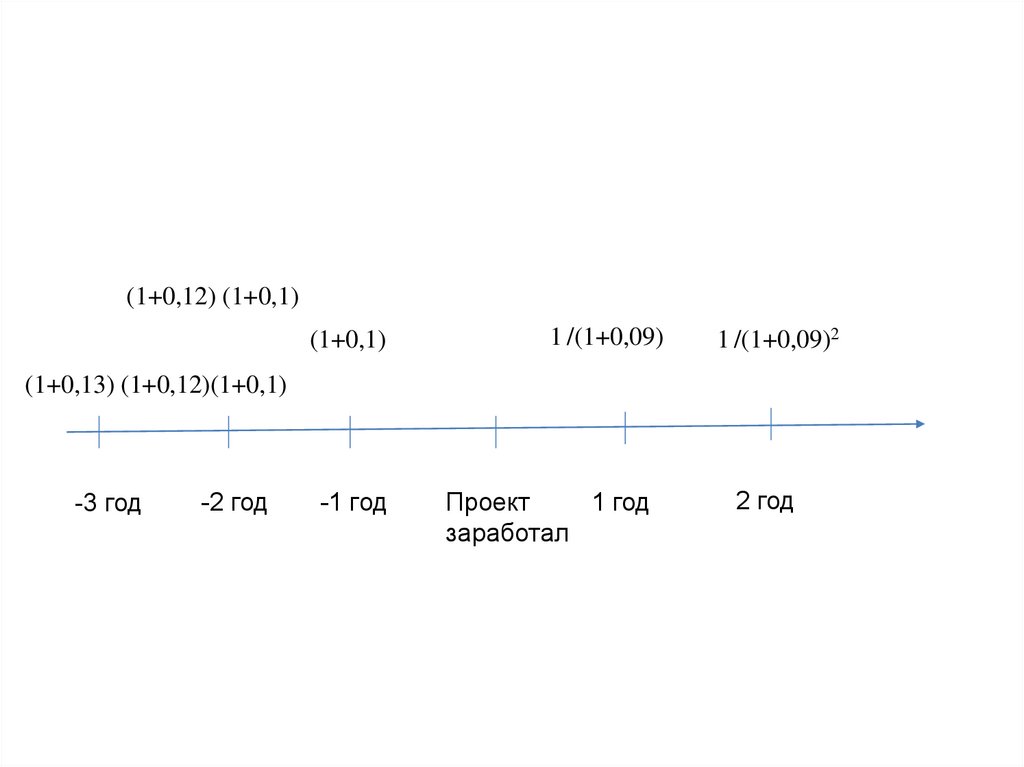

Пример1. Рассматривается инвестиционныйпроект: продолжительность инвестиционного

периода 3 года. Инвестиции по годам

распределены следующим образом: 1 инвест. год 2 000 руб.; 2-ой – 3 000 руб. и 3-ий – 6 000 руб.

Цена капитала в эти годы составляла: 1-ый год 13%, 2-ой – 12% и 3-ий - 10% годовых.

Горизонт планирования эксплуатационного

периода составляет 4 года.

Денежные притоки по годам составляют:

1-ый год – 3 900 руб.; 2-ой год – 4 500 руб.;

3-ий год – 6 000 руб.; 4-ый год – 7 500 руб.

Найти NPV (9%), DPP, PI и IRR проекта.

21.

Пример 2. Рассматривается инвестиционный проект:продолжительность инвестиционного периода 3 года.

Инвестиции по годам распределены следующим образом:

1 инвест. год - 5 000 руб.; 2-ой – 3 500 руб. и 3-ий – 3 000

руб. Цена капитала в эти три года оценена: 1-ый год - 9%

годовых; 2-ой и 3-ий годы – 8% годовых.

Горизонт планирования эксплуатационного периода

составляет 3 года.

Денежные притоки по годам составляют:

1-ый год – 6 500 руб.;

2-ой год – 7 700 руб.;

3-ий год – 8 500 руб.

Найти NPV (6%), DPP, PI и IRR проекта.

22.

(1+γ-1) (1+γ-2)-3 год

γ-2

CF-1 (1+γ-1)

γ-1

-2 год

-1 год

CF1 /(1+0,05)

Проект

1 год

заработал

CF2 /(1+0,05)(1+0,045)

2 год

23.

(1+0,12) (1+0,1)(1+0,1)

1 /(1+0,09)

-1 год

Проект

1 год

заработал

1 /(1+0,09)2

(1+0,13) (1+0,12)(1+0,1)

-3 год

-2 год

2 год

24.

1 /(1+0,1)(1+0,12)(1+0,13)(1+0,09)1/(1+0,12) (1+0,13)

1 /(1+0,1)(1+0,12)(1+0,13)(1+0,09)2

1/(1+0,13)

Проект

1 год

заработал

1/(1+0,1)(1+0,12)(1+0,13)

2 год

3 год

1 год проекта 2 год проекта

25.

Чистая приведенная стоимость проекта(Net Present Value — NPV)

26.

• если NPV> 0, проект целесообразен, так какденежные доходы по проекту больше суммы

предполагаемых расходов;

• если NPV< 0, проект нецелесообразен, так как

денежные расходы по проекту превышают

доходы по нему;

• если NPV= 0, проект безубыточен (доходы по

проекту равны затратам по нему);

• если решение принимается по ряду

альтернативных проектов, побеждает тот из них,

который имеет большее значение NPV, если

только оно положительное.

27.

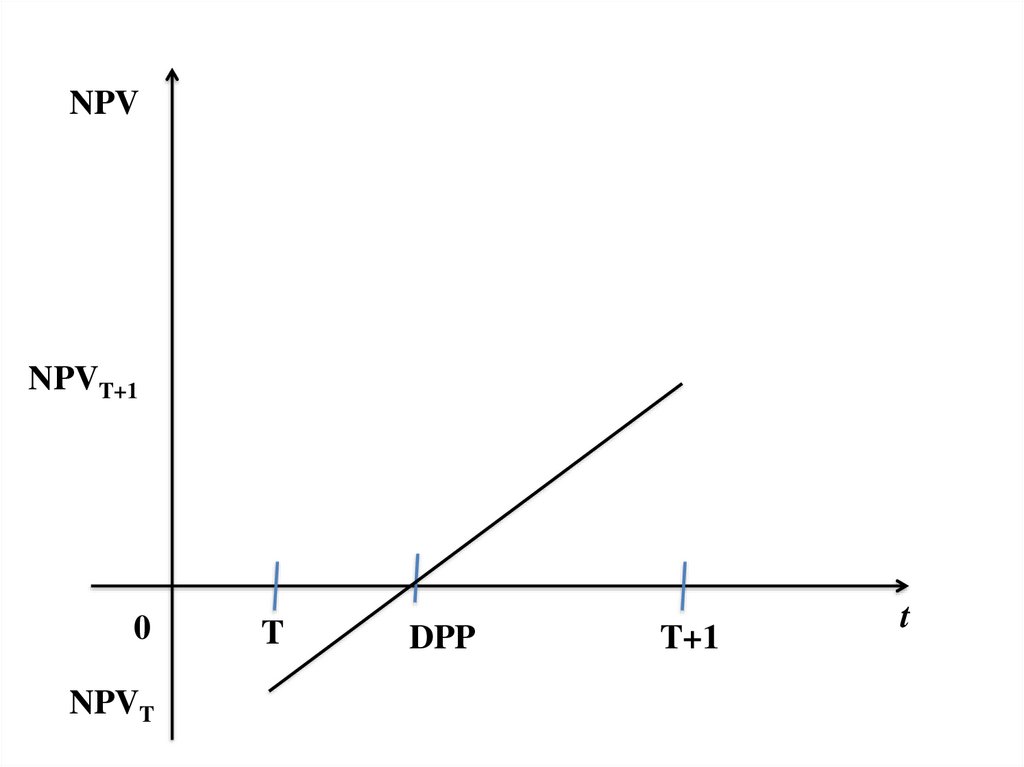

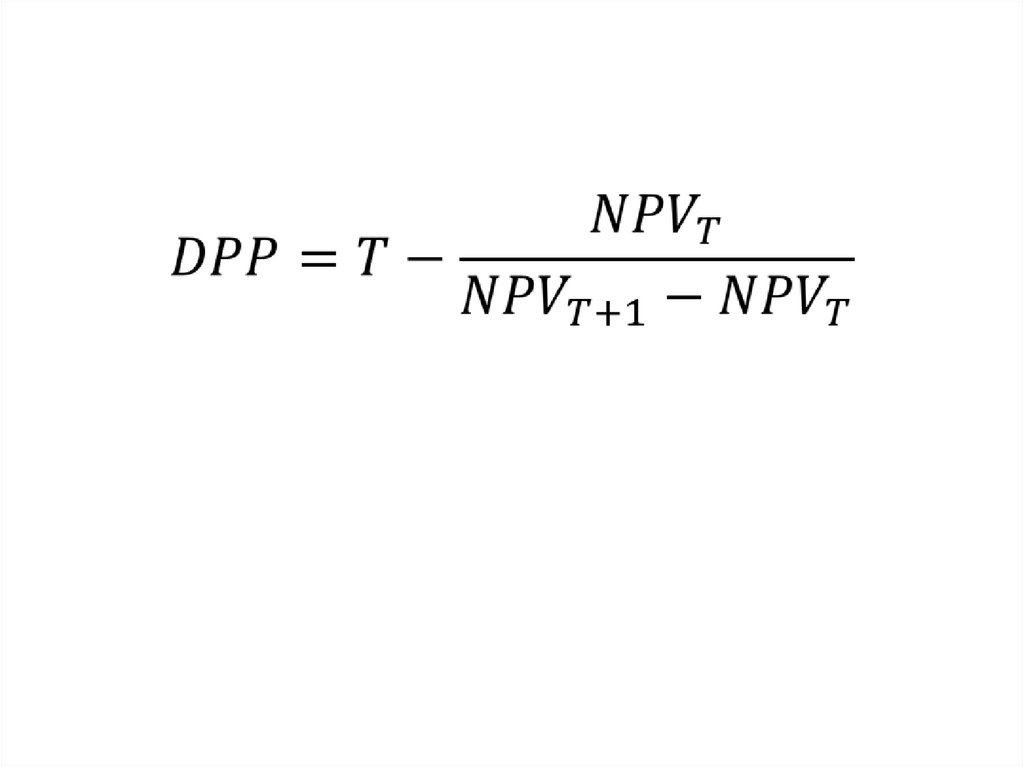

Дисконтированный срок окупаемостиинвестиций

(Discounted Payback Period — DPP)

это — период, начиная с которого

первоначальные вложения и другие затраты,

связанные с инвестиционным проектом,

покрываются суммарными результатами его

осуществления.

Метод дисконтированного периода

окупаемости используется для нахождения

уточненного срока окупаемости инвестиционного

проекта с учетом временной оценки денежных

потоков по нему.

28.

NPVNPVT+1

0

NPVT

T

DPP

T+1

t

29.

30.

Индекс рентабельности инвестиций(Profitability Index — PI)

Индекс рентабельности инвестиций

характеризует, каким образом доходы

инвестиционного проекта покрывают

затраты по нему:

1 N CFi

PI

i

IC i 1 (1 )

31.

Решение по этому критериюпринимается следующим образом:

- если PI > 1, то проект принимается, так

как доходы по инвестиционному проекту

превышают затраты по нему;

- если РI < 1, то проект отклоняется, так

как доходы по инвестиционному проекту

меньше предполагаемых затрат.

32.

Индекс рентабельности являетсяотносительным показателем.

Благодаря этому он очень удобен

при выборе одного проекта из ряда

альтернативных, имеющих

приблизительно одинаковые NPV, либо

при комплектовании портфеля

инвестиций с максимальным суммарным

значением NPV.

33.

Внутренняя норма доходности инвестиций(Internal Rate of Return — IRR)

34.

NPVNPVγ1

0

NPV γ2

γ1

IRR

γ2

γ

35.

Экономический смысл внутреннейнормы доходности IRR состоит в том, что

этот показатель характеризует максимально

допустимый уровень расходов по

инвестиционному проекту. Он является

критическим пороговым показателем: если

стоимость капитала выше значения IRR, то

«мощности» проекта недостаточно, чтобы

обеспечить необходимый возврат и отдачу

денег, и, следовательно, проект следует

отклонить.

36.

Преимущества использования IRRзаключаются в следующем:

• прост для понимания: показывает предельно

допустимый уровень расходов по проекту;

• характеризует запас «финансовой прочности»

проекта, т.е. чем меньше цена капитала

инвестиционного проекта по сравнению с его

внутренней нормой доходности, тем более

привлекательным и прибыльным будет проект

для инвестора;

• расчет его не сопряжен со значительными

трудностями.

37.

Недостатки использования IRR:• множественность значений — результаты

расчета внутренней нормы рентабельности

прямо зависят от того, сколько раз меняется знак

у соответствующих денежных потоков инвестиционного проекта;

• отсутствие свойства аддитивности (IRR А +B ≠

IRRA + IRRB);

• ошибочность ранжирования

взаимоисключающих проектов по критерию

IRR.

Финансы

Финансы