Похожие презентации:

Банки. Банковская система

1. Банки. Банковская система

2.

Банк- этофинансовая организация,

основной функцией которой является

получение денежных ресурсов от тех людей,

у которых они временно высвобождаются,

и представляют их тем, кому они сейчас

необходимы.

3.

4.

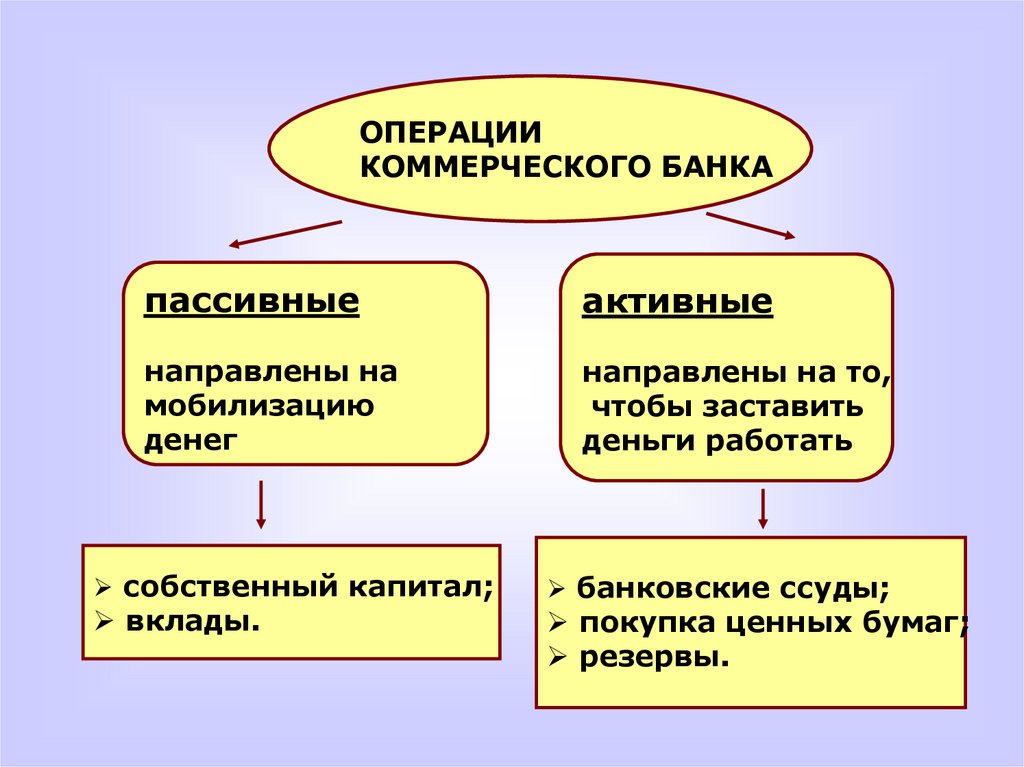

ОПЕРАЦИИКОММЕРЧЕСКОГО БАНКА

пассивные

активные

направлены на

мобилизацию

денег

направлены на то,

чтобы заставить

деньги работать

собственный капитал;

вклады.

банковские ссуды;

покупка ценных бумаг;

резервы.

5. Центральный банк

(central bank) — главный банк страны, которыйимеет исключительное право

национальной

валюты

и

деятельность других банков

на эмиссию

контролирует

Банк России, Москва

5

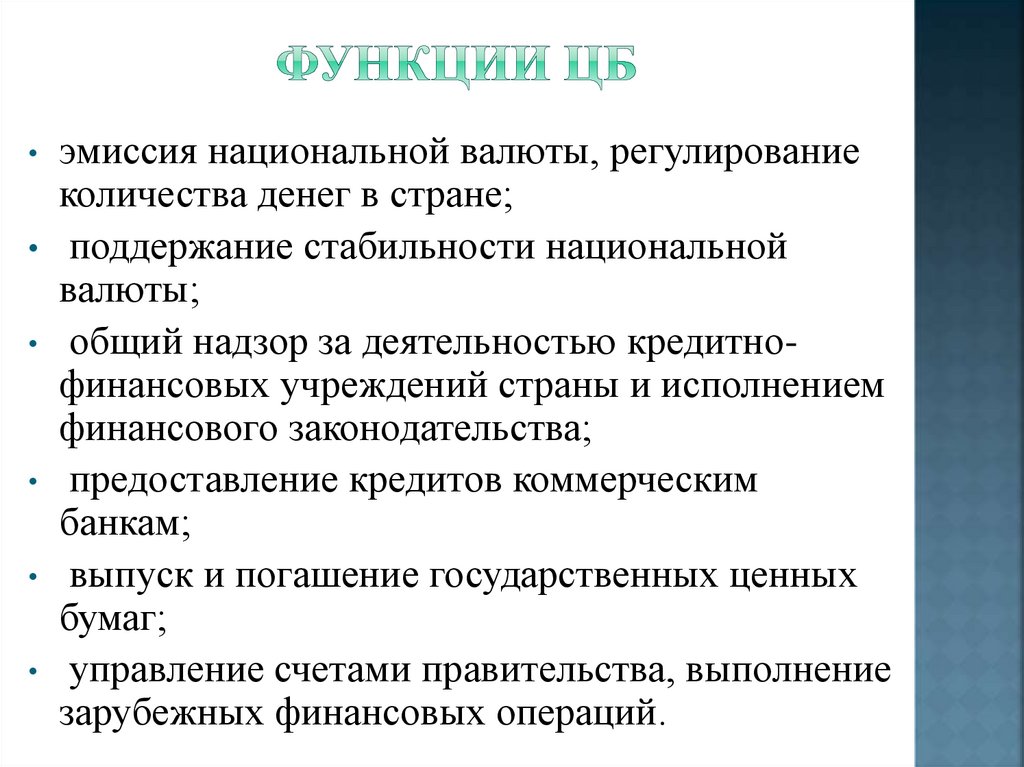

6. Функции ЦБ

эмиссия национальной валюты, регулированиеколичества денег в стране;

• поддержание стабильности национальной

валюты;

• общий надзор за деятельностью кредитнофинансовых учреждений страны и исполнением

финансового законодательства;

• предоставление кредитов коммерческим

банкам;

• выпуск и погашение государственных ценных

бумаг;

• управление счетами правительства, выполнение

зарубежных финансовых операций.

7. Коммерческий банк

– это кредитное учреждение, специализирующеесяна оказании банковских услуг физическим и

юридическим лицам.

Слово «коммерческий» в названии структуры,

означает, что главным приоритетом в деятельности банка является получение прибыли.

Деятельность коммерческих банков

находится по надзором Центрального банка

страны и осуществляется на основании лицензии

на совершение банковских операций, которая

также выдается Центробанком.

8. Функции коммерческих банков

открытие и ведение денежных счетовпредоставление кредитов для нужд граждан

и деятельности фирм

обмен валюты

покупка и продажа ценных бумаг

осуществление безналичных расчетов и др.

9.

10. Виды небанковских кредитных организаций

Расчётные небанковские кредитныеорганизации (РНКО) — организации,

осуществляющие расчётные операции,

такие как открытие и ведение банковских

счетов юридических лиц, осуществление

расчётов по поручению юридических лиц по

их банковским счетам;

Организации, осуществляющие депозитные

и кредитные операции, на основе лицензии

на осуществление банковских операций,

выданной Банком России.

11. Сущность кредита

Кредит – предоставление банком или кредитнойорганизацией денег заемщику в размере и на

условиях, предусмотренных кредитным

договором, по которому заемщик обязан

возвратить полученную сумму и уплатить

проценты по ней.

Банк как посредник аккумулирует временно

свободные средства, формируя ссудный капитал,

и предоставляет его во временное распоряжение

тем лицам, которые испытывают потребность в

привлечении дополнительных финансовых

ресурсов на определенных условиях.

12. Принципы кредитования

СрочностьПлатность

Возвратность

Обеспеченность кредита

Целевое использование

13. Классификация кредитов

По обеспечению:Необеспеченные (бланковые)

Залоговые

Гарантированные

Застрахованные

По срокам кредитования:

До востребования

Краткосрочные (до 1 года)

Среднесрочные (от 1 г. до 3 л.)

Долгосрочные (свыше 3 лет)

14. Классификация кредитов (продолжение)

По основным группам заемщиковФизические лица

Юридические лица

Отраслевая направленность

Организационно правовая форма

По методам погашения:

В рассрочку (частями, долями)

С единовременным погашением (на

определенную дату)

15. Формы обеспечения кредита

Для любого финансово – кредитногоучреждения важным критерием при отборе

заёмщиков является гарантия возвратности

средств клиентом. Проще говоря, надёжным

считается тот клиент, который может

предоставить банку обеспечение по кредиту.

Таким образом, форма обеспечения займа

представляет собой какой-то

дополнительный источник погашения

заёмщиком кредита.

16. Формы обеспечения кредита (продолжение)

Залог имуществаВ роли залога может выступать

имущество, которое находится в

собственности кредитополучателя,

что, последний, может подтвердить

официальной документацией. То есть,

обеспечением может стать как

движимое имущество (авто), так и

недвижимое (квартиры, дома, участки,

драгоценности, техника и т.д.).

17. Формы обеспечения кредита (продолжение)

Поручительствообязательство субъекта (поручителя)

перед кредитором за то, что заёмщик

(порученный) исполнит своё

обязательство перед этим кредитором.

18. Формы обеспечения кредита (продолжение)

Банковская страховкаОформление страховки на случай невозврата

заёмщиком банку своего долга, так же можно

считать отличным обеспечением в пользу

кредитора. В этом случае, страховщик обязуется

возместить кредитные долги заёмщика

кредитору. Естественно, делать полис заёмщику

придётся самостоятельно, за свой личный счёт.

19. Формы обеспечения кредита (продолжение)

Депозит в банкеГарантийный вклад кредитополучателя тоже

может выступать в роли обеспечения по

займу. То есть, если у кредитополучателя

имеется депозит на солидную сумму, то он

запросто может стать обеспечением по

оформляемой ссуде.

Финансы

Финансы