Похожие презентации:

Кредитная политика компании

1.

Дисциплина:КРЕДИТНАЯ ПОЛИТИКА

КОМПАНИИ

Преподаватель: к.э.н., доцент кафедры

прикладной экономики

Преснякова Дарья Владимировна

2.

ПЕРЕЧЕНЬ УЧЕБНОЙ ЛИТЕРАТУРЫ, НЕОБХОДИМОЙ ДЛЯ ОСВОЕНИЯ ДИСЦИПЛИНЫа) Основная

1. Ермоленко О.М. Денежно-кредитная политика государства [Электронный ресурс] : учебное

пособие для студентов-бакалавров, обучающихся по направлению подготовки «Экономика» /

О.М. Ермоленко, А.А. Мокропуло, Т.Л. Оганесян. — Электрон.текстовые данные. — Краснодар,

Саратов: Южный институт менеджмента, Ай Пи Эр Медиа, 2017. — 113 c. — 978-5-93926-295-8.

— Режим доступа: http://www.iprbookshop. ru/66846.html

2. Ермоленко О.М. Деньги. Кредит. Банки [Электронный ресурс] : учебное пособие для

обучающихся по направлению подготовки бакалавриата «Экономика» (профиль «Финансы и

кредит») / О.М. Ермоленко. — Электрон.текстовые данные. — Краснодар, Саратов: Южный

институт менеджмента, Ай Пи Эр Медиа, 2018. — 94 c. — 978-5-93926-314-6. — Режим доступа:

http://www.iprbookshop.ru/78029.html

3. Банки и небанковские кредитные организации и их операции [Электронный ресурс] : учебник

для студентов вузов, обучающихся по направлению «Экономика» / Е.Ф. Жуков [и др.]. — 4-е изд.

— Электрон.текстовые данные. — М. : ЮНИТИ-ДАНА, 2017. — 559 c. — 978-5-238-02239-0. —

Режим доступа: http://www.iprbookshop. ru/74879.html

б) Дополнительная

1. Когденко В.Г. Краткосрочная и долгосрочная финансовая политика [Электронный ресурс] :

учебное пособие для студентов вузов, обучающихся по специальностям «Финансы и кредит»,

«Бухгалтерский учет, анализ и аудит», «Мировая экономика», «Налоги и налогообложение» / В.Г.

Когденко, М.В. Мельник, И.Л. Быковников. — Электрон.текстовые данные. — М. : ЮНИТИДАНА, 2017. — 479 c. — 978-5-238-01690-0. — Режим доступа: http://www.iprbookshop

.ru/71215.html

2. Пакова О.Н. Финансовые рынки и финансово-кредитные институты [Электронный ресурс] :

практикум / О.Н. Пакова, Ю.А. Коноплева. — Электрон.текстовые данные. — Ставрополь:

Северо-Кавказский федеральный университет, 2016. — 105 c. — 2227-8397. — Режим доступа:

http://www.iprbookshop.ru/66125.html

3.

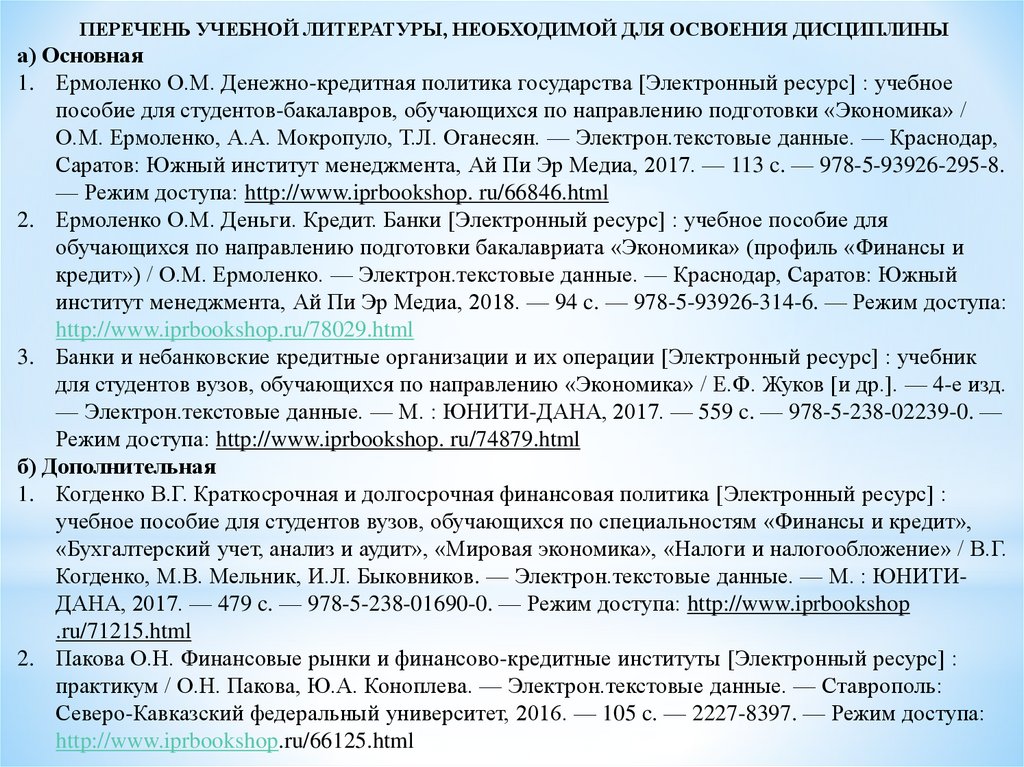

Тема 1. Роль кредитной политики компании в сферехозяйственного кредитования

Основные вопросы:

1. Понятие и функции кредитной политики компании

2. Факторы, влияющие на кредитную политику компании

3. Роль кредитной политики в анализе и управлении

финансовым состоянием компании

4. Механизмы реализации кредитной политики и их

подготовка

4.

Вопрос 1. Понятие и функции кредитнойполитики компании

5.

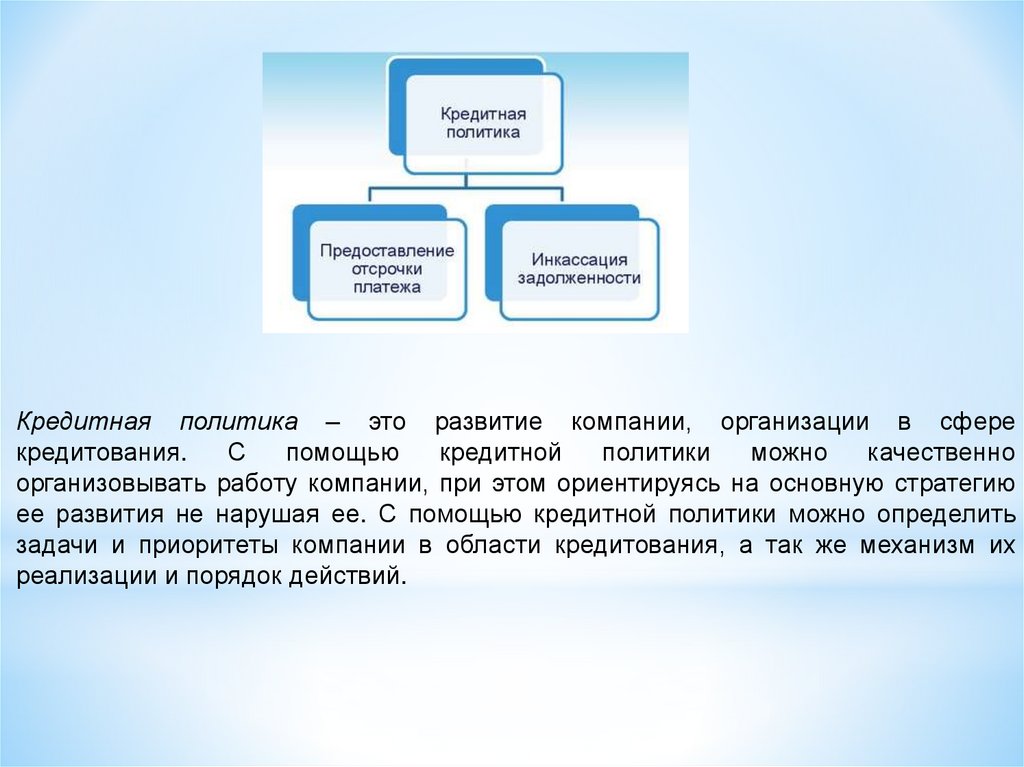

Кредитная политика – это развитие компании, организации в сферекредитования.

С

помощью

кредитной

политики

можно

качественно

организовывать работу компании, при этом ориентируясь на основную стратегию

ее развития не нарушая ее. С помощью кредитной политики можно определить

задачи и приоритеты компании в области кредитования, а так же механизм их

реализации и порядок действий.

6.

7.

8.

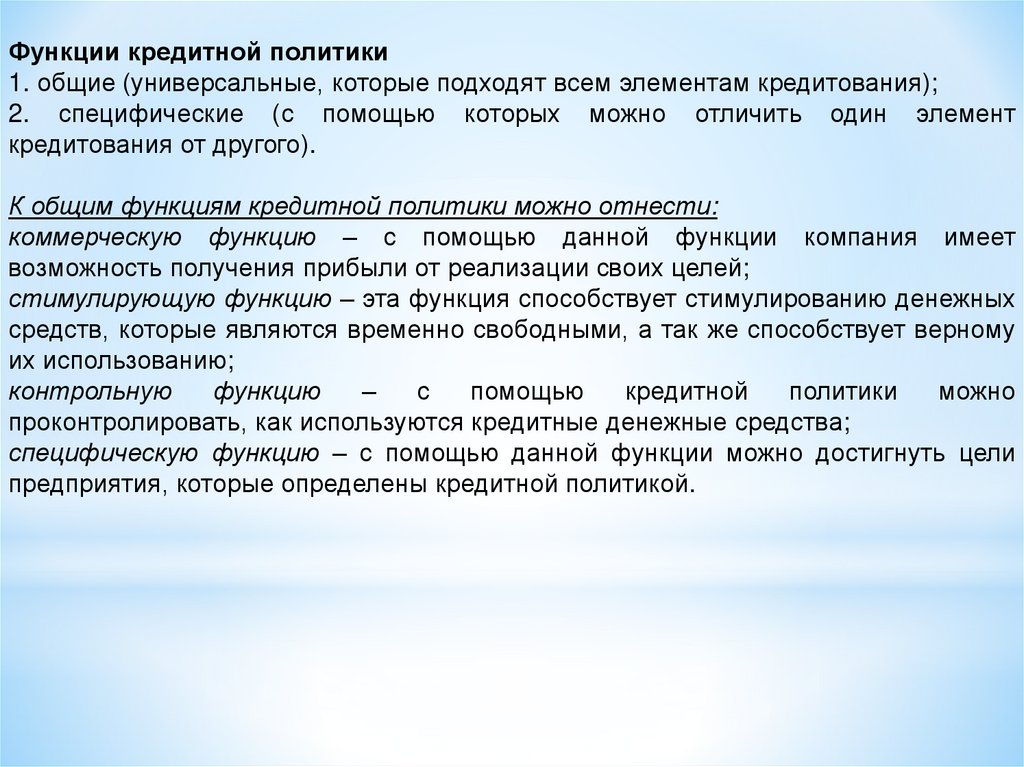

Функции кредитной политики1. общие (универсальные, которые подходят всем элементам кредитования);

2. специфические (с помощью которых можно отличить один элемент

кредитования от другого).

К общим функциям кредитной политики можно отнести:

коммерческую функцию – с помощью данной функции компания имеет

возможность получения прибыли от реализации своих целей;

стимулирующую функцию – эта функция способствует стимулированию денежных

средств, которые являются временно свободными, а так же способствует верному

их использованию;

контрольную

функцию

–

с

помощью

кредитной

политики

можно

проконтролировать, как используются кредитные денежные средства;

специфическую функцию – с помощью данной функции можно достигнуть цели

предприятия, которые определены кредитной политикой.

9.

Вопрос 2. Факторы, влияющие на кредитнуюполитику компании

10.

К факторам кредитной политики учреждения относятся:1. макрофакторы – с помощью этих факторов можно полностью сформировать

кредитную политику предприятия. К ним относятся:

ситуация сложившаяся в стране на макроэкономическом уровне в целом;

возможности и экономические ресурсы страны;

контроль за кредитованием на уровне законодательства.

2. Микрофакторы – имеют воздействие на кредитную политику предприятия. К

ним можно отнести:

высокий уровень квалификации работников предприятия;

наличие документально заверенных методических пособий для слаженной и

правильной работы персонала;

11.

Основные составляющие кредитной политики:общие цели предприятия касательно кредитования;

создать отдел по работе с кредитными операциями;

планирование работы персонала учреждения на каждом этапе договора

касательно кредитования;

обеспечение контроля за процессом кредитования.

Если кредитная политика компании организована профессионально, то

существуют следующие положительные моменты:

все сотрудники отдела отчетливо понимают, кто и за что отвечает и могут

точно и в срок выполнять работу;

в каждой компании существует определенная стратегия работы в той или

иной ситуации (обычно их несколько), и если работа организована

слаженно, то сотрудники знают по какому плану они в данный момент

работают;

если же кредитная политика компании продумана, то уменьшаются

временные затраты, а так же уменьшаются денежные затраты;

так как существуют определенные требования к работе, соответственно

существуют и требования к высоким знаниям сотрудников.

12.

Вопрос 3. Роль кредитной политики ванализе и управлении финансовым

состоянием компании

13.

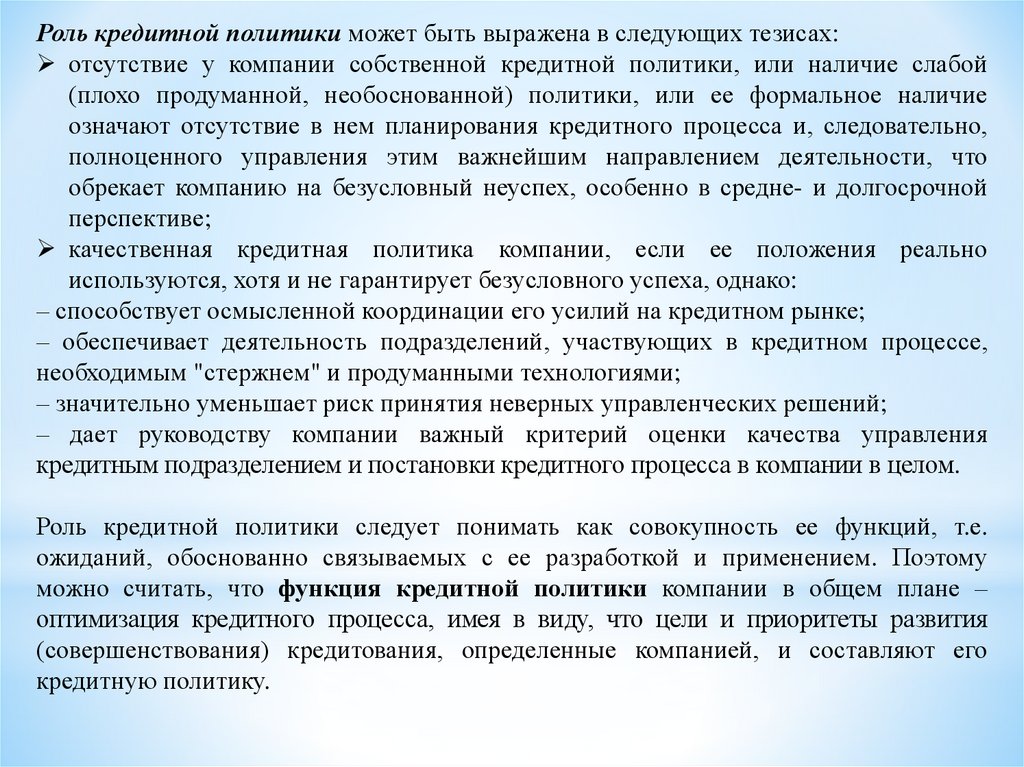

Роль кредитной политики может быть выражена в следующих тезисах:отсутствие у компании собственной кредитной политики, или наличие слабой

(плохо продуманной, необоснованной) политики, или ее формальное наличие

означают отсутствие в нем планирования кредитного процесса и, следовательно,

полноценного управления этим важнейшим направлением деятельности, что

обрекает компанию на безусловный неуспех, особенно в средне- и долгосрочной

перспективе;

качественная кредитная политика компании, если ее положения реально

используются, хотя и не гарантирует безусловного успеха, однако:

– способствует осмысленной координации его усилий на кредитном рынке;

– обеспечивает деятельность подразделений, участвующих в кредитном процессе,

необходимым "стержнем" и продуманными технологиями;

– значительно уменьшает риск принятия неверных управленческих решений;

– дает руководству компании важный критерий оценки качества управления

кредитным подразделением и постановки кредитного процесса в компании в целом.

Роль кредитной политики следует понимать как совокупность ее функций, т.е.

ожиданий, обоснованно связываемых с ее разработкой и применением. Поэтому

можно считать, что функция кредитной политики компании в общем плане –

оптимизация кредитного процесса, имея в виду, что цели и приоритеты развития

(совершенствования) кредитования, определенные компанией, и составляют его

кредитную политику.

14.

15.

Вопрос 4. Механизмы реализации кредитнойполитики и их подготовка

16.

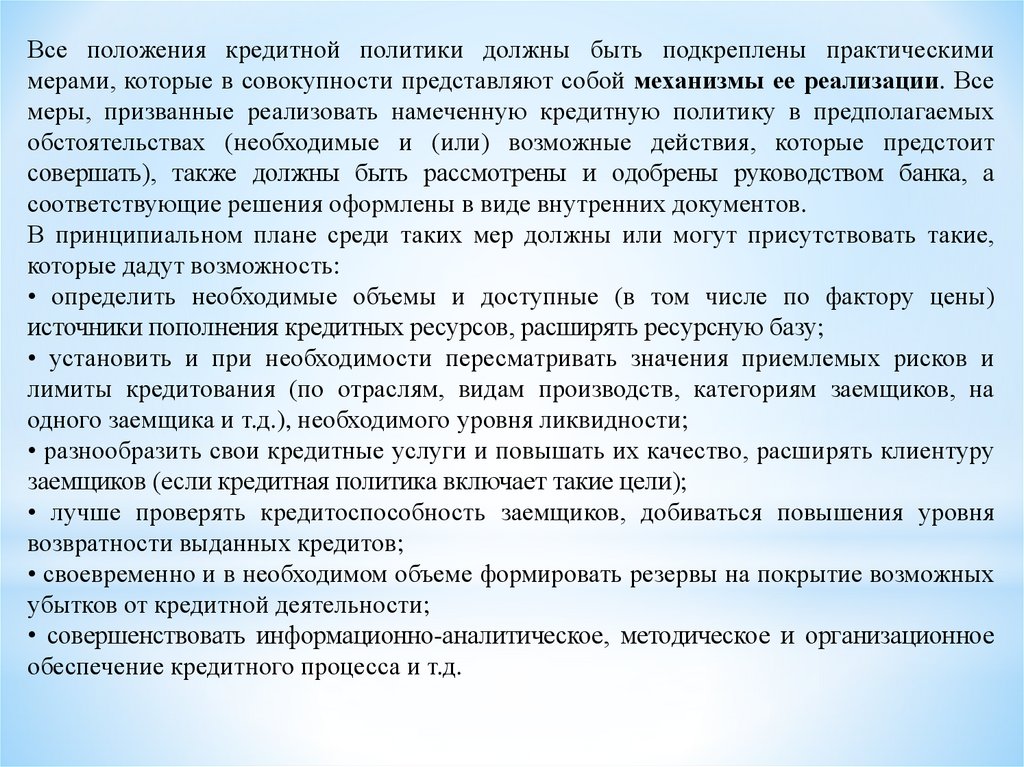

Все положения кредитной политики должны быть подкреплены практическимимерами, которые в совокупности представляют собой механизмы ее реализации. Все

меры, призванные реализовать намеченную кредитную политику в предполагаемых

обстоятельствах (необходимые и (или) возможные действия, которые предстоит

совершать), также должны быть рассмотрены и одобрены руководством банка, а

соответствующие решения оформлены в виде внутренних документов.

В принципиальном плане среди таких мер должны или могут присутствовать такие,

которые дадут возможность:

• определить необходимые объемы и доступные (в том числе по фактору цены)

источники пополнения кредитных ресурсов, расширять ресурсную базу;

• установить и при необходимости пересматривать значения приемлемых рисков и

лимиты кредитования (по отраслям, видам производств, категориям заемщиков, на

одного заемщика и т.д.), необходимого уровня ликвидности;

• разнообразить свои кредитные услуги и повышать их качество, расширять клиентуру

заемщиков (если кредитная политика включает такие цели);

• лучше проверять кредитоспособность заемщиков, добиваться повышения уровня

возвратности выданных кредитов;

• своевременно и в необходимом объеме формировать резервы на покрытие возможных

убытков от кредитной деятельности;

• совершенствовать информационно-аналитическое, методическое и организационное

обеспечение кредитного процесса и т.д.

17.

Особый блок механизмов реализации кредитной политики составляетобязательный для каждой компании комплект инструктивных и

методических материалов, регламентирующих все аспекты организации его

работы на кредитном рынке. Помимо норм законодательства и официальных

документов Банка России в этот комплект необходимо включать:

• решения руководящих органов банка, относящиеся к деятельности

кредитного подразделения:

– утвержденная кредитная политика на текущий период;

– положения о порядке разработки и утверждения кредитной политики и

руководства по проведению кредитных операций;

– другие документы;

• Положение о кредитном подразделении;

• должностные инструкции сотрудников подразделения;

• руководство по проведению кредитных операций.

18.

Тема 2. Способы обеспечения и приемыуправления долговыми обязательствами

компании

Основные вопросы:

1. Понятие и раскрытие информации о долговых

обязательствах компании

2. Способы и приемы управления долговыми

обязательствами компании

19.

Вопрос 1. Понятие и раскрытие информации одолговых обязательствах компании

20.

Согласно п. 1 ст. 307 ГК РФ обязательство представляет собой гражданскоеправоотношение, в силу которого одно лицо (должник) обязано совершить в пользу

другого лица (кредитора) определенное действие (передать имущество, выполнить

работу, уплатить деньги и т. п.) либо воздержаться от определенного действия, а

кредитор имеет право требовать от должника исполнения его обязанности.

В соответствии с таким подходом к обязательствам организации следует отнести

следующие пассивы:

1) долговые обязательства (полученные займы и кредиты, кредиторскую

задолженность и др.);

2) собственные средства, не вошедшие в состав капитала организации (резервы

предстоящих расходов, доходы будущих периодов и др.).

21.

Обязательства покупателя перед продавцом должны признаваться вбухгалтерском учете на дату приобретения товаров или перехода к покупателю

права собственности, а не на дату вступления в действие договора поставки.

Данный подход находит подтверждение и в п. 7 ПБУ 1/98 «Учетная политика

организации», согласно которому факты хозяйственной деятельности должны

отражаться в бухгалтерском учете исходя из экономического содержания и

условий хозяйствования.

Информация о долговых обязательствах раскрывается в бухгалтерской

отчетности следующим образом:

1) долговые обязательства разделяются на долгосрочные и краткосрочные;

2) долговые обязательства разделяются на срочные и просроченные;

3) долговые обязательства разделяются на обеспеченные и необеспеченные;

4) долговые обязательства должны быть обоснованы.

22.

Долговые обязательства, привлеченные в иностранной валюте, отражаются вбухгалтерской отчетности в рублях в суммах, определяемых путем пересчета

иностранной валюты по курсу ЦБ РФ, действующему на отчетную дату; приводятся

указания на отсутствие условий признания выручки при продаже товаров,

выполнении работ, оказании услуг.

Такими условиями являются (п. 12 ПБУ 9/99 «Доходы организации»):

1) наличие у организации права на получение выручки, вытекающего из

конкретного договора или подтвержденного иным соответствующим образом;

2) возможность определения суммы выручки;

3) наличие уверенности в том, что в результате конкретной операции произойдет

увеличение экономических выгод организации;

4) переход права собственности (владения, пользования, распоряжения) на товар от

организации к покупателю, принятие результатов работы заказчиком, факт оказания

услуги;

5) возможность определения расходов, которые уже произведены или будут

произведены в связи с этой операцией.

23.

Вопрос 2. Способы и приемы управлениядолговыми обязательствами компании

24.

Приемы управления долговыми обязательствами компании базируется на основеследующих форм реструктуризации долговых обязательств:

списание долга (полное или частичное);

частичная или полная оплата долга;

самовыкуп долгов;

снижение процентной ставки;

увеличение сроков обслуживания долга;

смена валюты долга;

перевод долга;

конвертация долга в акции должника;

конвертация долга в активы должника;

конвертация долга в иные ценные бумаги (векселя, облигации, конвертируемые

облигации);

реорганизация должника;

продажа имущества или неключевых активов.

25.

К способам обеспечения долговыми обязательствами компании можно отнести:1.Регулирование задолженности посредством товарообменных операций и зачета

взаимных требований. Независимо от договорных установлений, по заявлению одной

стороны обязательство прекращается зачетом встречного однородного требования,

срок которого наступил либо срок которого не указан или определен моментом

востребования (ст. 410 ГК РФ).

2.Погашение обязательств путем соглашения об отступном, новации.

Отступное – должник (ст. 409 ГК РФ) взамен исполнения предоставляет денежные

средства, имущество, оказывает услуги и т. п.

Новация – замена первоначального обязательства другим, предусматривающим иной

предмет или способ исполнения (ст. 414 ГК РФ). Например, для достижения одного и

того же результата в случае новации исполнителем может быть предложена другая

технология работы.

3.Совпадение должника и кредитора в одном лице (ст. 413 ГК РФ). Например, при

невыполнении определенного условия по договору участники фирмы-должника

обязуются принять решение о слиянии или присоединении к фирме-кредитору, чтобы

этим действием прекратить взаимные обязательства совпадением должника и

кредитора в одном лице. В случае слияния этим лицом станет новая фирма, а в случае

присоединения (поглощения) – сохранится фирма, к которой присоединяются.

26.

4.Оформление задолженности векселями. Вексель – это ценная бумага,составленная в строго определенной форме, удостоверяющая ничем не

обусловленное обязательство векселедателя либо иного указанного в векселе

плательщика выплатить по наступлении предусмотренного в векселе срока в

определенном месте указанную денежную сумму владельцу векселя.

5.Передача прав на дебиторскую задолженность: цессия и факторинг. Во время

исполнения гражданско-правовых обязательств законодательство допускает замену

кредитора. Это не прекращает обязательства, т.к. права и обязанности будут

выполняться, лицом (ами), получившим право требования.

Уступка требования – это двусторонняя сделка между первоначальным

кредитором и лицом, которому он уступает свое право требования.

Цессия – это уступка прав требования на дебиторскую задолженность, которая

оформляется как соглашение, в котором одно лицо (цедент) передает свои права

кредитора к должнику по какому-либо договору третьему лицу (цессионарию).

При факторинге компания в обмен на уступку денежного требования финансовому

агенту получает заем или кредит. Таким образом, при факторинге речь идет не

только об уступке, но и о встречном предоставлении финансовых услуг (в договоре

предусматривается вознаграждение финансового агента за предоставляемые

финансовые услуги). Причем финансовый агент согласно статье 825 ГК РФ должен

иметь лицензию на осуществление факторинговой деятельности как финансовой.

27.

Тема 3. Кредитные взаимоотношения с банкамии их место в кредитной политике компании

Основные вопросы:

1. Понятие кредита и его разновидности

2. Порядок оформления кредитных отношений

банка с компанией

3. Особенности механизма кредитования компаний

28.

Вопрос 1. Понятие кредита и его разновидности29.

Кредит - это система экономических отношений, возникающая при передачеимущества в денежной или натуральной форме от одних организаций или лиц другим

на условиях последующего возврата денежных средств или оплаты стоимости

переданного имущества и, как правило, с уплатой процентов за временное

пользование переданным имуществом.

Различают банковский кредит и коммерческий кредит (займы).

Банковский кредит - это выданные банком организациям и лицам денежные средства

на определенный срок и определенные цели, на возвратной основе и обычно с

уплатой процентов. Банк имеет специальное разрешение (лицензию) на проведение

банковских операций.

Коммерческий кредит представляется одними организациями другим обычно в виде

отсрочки уплаты денежных средств за проданные товары. Предметом договора займа

могут быть помимо денег вещи.

В отличие от банков коммерческие организации не могут представлять заем из чужих

денежных средств, временно находящиеся у заимодавца. Кроме того, организации, не

располагающие банковской лицензией, не могут заниматься кредитной

деятельностью систематически. Критерии систематичности законодательством не

оговорены, и решение этого вопроса зависит от контролирующего органа или

арбитражного суда.

30.

Вопрос 2. Порядок оформления кредитныхотношений банка с компанией

31.

Кредитные отношения банка с предприятием оформляются договором. Субъектами кредитныхотношений могут быть предприятия, независимо от форм собственности, являющиеся

юридическими лицами и действующие на началах хозяйственного расчета и

самофинансирования, с одной стороны, и коммерческие банки, с другой.

В соответствии с ГК РФ кредитный договор является разновидностью договора займа.

Имеет свои особенности.

Во-первых, одной стороной такого договора - кредитором обязательно выступает банк или другое

кредитное учреждение, имеющее соответствующую лицензию.

Во-вторых, если по договору займа возможна передача заемщику (должнику) денег или вещей,

кредитный договор допускает передачу в собственность (полное хозяйственное ведение или

оперативное управление) только определенной суммы денежных средств.

В-третьих, в качестве обеспечения своевременного возврата кредита банки и другие кредиторы

по кредитному договору принимают залог, поручительство (гарантию) и обязательства в других

формах, принятых банковской практикой.

В-четвертых, должник по этому договору обязан предоставить банку возможность контроля за

обеспеченность кредита, причем невыполнение обязательств по обеспечению возврата кредита

является основанием для его досрочного взыскания.

В-пятых, в отличие от договора-займа кредитный договор содержит указание на цели

использования заемных средств.

В-шестых, договор банковской ссуды должен быть заключен в письменной форме.

В-седьмых, в соответствии с действующим законодательством денежные средства по договору

банковской ссуды могут быть предоставлены предприятию-заемщику только путем безналичного

перечисления.

32.

Вопрос 3. Особенности механизмакредитования компаний

33.

Механизм кредитования предполагает конкретный метод предоставления кредита, выбор которогозависит от особенностей производственно-коммерческого цикла заемщика, равномерности

поступления выручки от реализации, кредитной истории, формы обеспечения возвратности

кредита, а также от характера потребности заемщика в заемных средствах (временная или

постоянная).

В соответствии с Положением Банка России «О порядке предоставления (размещения)

кредитными организациями денежных средств, их возврата (погашения)» №54-П юридическим

лицам кредит предоставляется только в безналичном порядке зачисления средств на расчетный

(текущий) счет заемщика, предоставлении кредита на оплату платежных документов.

Способы предоставления кредита:

разовое зачисление денежных средств или разовая выдача наличных (физическому лицу);

открытие кредитной линии, т.е. заключение соглашения (договора) о максимальной сумме

кредита, которую заемщик сможет использовать в течение обусловленного срока и при

соблюдении определенных условий соглашения. Под открытием кредитной линии следует

понимать также заключение соглашения на предоставление денежных средств на любых

условиях, отличных от условий разового кредитного договора. В пределах лимита кредитной

линии заемщику предоставляется кредит путем оплаты платежных документов по мере

необходимости или отдельными траншами. Погашение кредита в рамках кредитной линии может

происходить как в определенные сроки на основе срочных обязательств клиента, так и по мере

поступления средств на счет заемщика;

кредитование банком расчетного (текущего, корреспондентского) счета клиента банка при

недостаточности или отсутствии на нем средств и оплаты расчетных документов, поступивших на

имя клиента. Такой кредит называется овердрафтным;

участие в предоставлении (размещении) денежных средств клиенту банка на синдицированной

(консорциальной) основе (несколько банков объединяются для выдачи крупного кредита).

34.

Тема 4. Вексельные и облигационные займы ивозможности их использования в кредитной

политике предприятия (организации)

Основные вопросы:

1. Роль вексельных и облигационных займов в

кредитной политике компании

2. Особенности использования векселей в кредитной

политике компании

35.

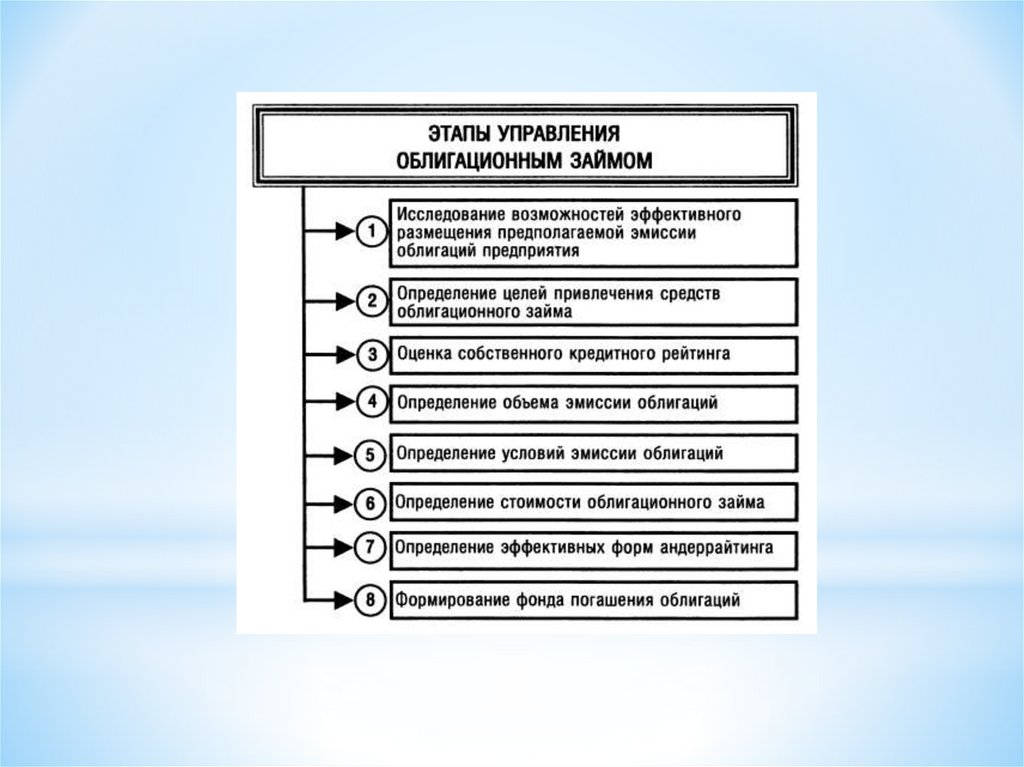

Вопрос 1. Роль вексельных и облигационныхзаймов в кредитной политике компании

36.

На сегодняшний день вексельные и облигационные займы как альтернативабанковским

кредитам

являются

эффективными

инструментами

привлечения

денежных ресурсов для оперативного поддержания ликвидности и пополнения

оборотных средств, которые позволяют одновременно решать такие задачи, как:

привлечение финансирования на средне – и долгосрочной основе;

диверсификация ресурсной базы;

формирование публичной кредитной истории;

снижение стоимости заимствования.

Выпуск корпоративных векселей, облигаций — это перспективный, эффективный и

достаточно простой инструмент привлечения финансовых средств без залога

имущества. Оба инструмента представляют собой секьюритизированные долговые

ценные бумаги, которые эмитируются российскими компаниями в соответствии с

правилами ФСФР России и котируются на вторичном рынке долговых инструментов,

в частности на ММВБ. Оба инструмента схожи по процедуре подготовки к

размещению.

37.

38.

39.

Вопрос 2. Особенности использования векселей вкредитной политике компании

40.

Выпуск векселей дает компании-эмитенту целый ряд важных преимуществ перед другимиинструментами финансирования:

позволяет увеличить привлекаемые суммы за счет большего числа инвесторов;

позволяет компании-эмитенту снизить расходы по обслуживанию долга в текущем периоде;

не требует залогового обеспечения заимствования;

позволяет компании-эмитенту привлекать долгосрочное финансирование ввиду

сформированной положительной кредитной истории и кредитного рейтинга;

простая процедура выпуска векселей не требует регистрации выпуска (выпуск векселей, в

отличие от выпуска облигаций, не требует регистрации, что позволяет ускорить процесс

привлечения денежных средств в компанию);

по объему выпуска векселей отсутствуют ограничения (вместе с тем сумма, на которую

выпускают облигации, не должна превышать размер уставного капитала или компания

должна предоставить соответствующее обеспечение);

нет жестких требований по раскрытию информации эмитентом векселей (вместе с тем,

выпуск облигаций предполагает подготовку и раскрытие достаточно большого объема

информации для прохождения процедуры листинга на бирже);

наконец, выпуск векселей не облагается налогом на операции с ценными бумагами),

отсутствует необходимость выплаты комиссионных вознаграждений депозитарию и бирже;

позволяет компании-эмитенту привлекать денежные средства, минуя обычную процедуру

сбора и подготовки документов для рассмотрения банком вопроса кредитования, без

открытия ссудных и других счетов в банке–кредиторе;

позволяет получить различные дополнительные возможности, в частности, использовать

векселя в качестве расчетного средства или инструмента залога;

позволяет укрепить публичный имидж векселедателя на финансовом рынке.

41.

Тема 5. Анализ банковских рисковОсновные вопросы:

1. Понятие риска и его классификация

2. Сущность и виды банковских рисков

3. Система управления банковскими рисками

42.

Вопрос 1. Понятие риска и его классификация43.

Понятие рискаВ предпринимательской деятельности под «риском» принято понимать

вероятность (угрозу) потери предприятием части своих ресурсов, недополучения

доходов или появления дополнительных расходов в результате осуществления

определённой производственной и финансовой деятельности.

Гранатуров В.М. говорит о том, что риск – это деятельность, связанная с

преодолением неопределённости в ситуации неизбежного выбора, в процессе

которой имеется возможность количественно и качественно оценить вероятность

достижения предполагаемого результата, неудачи и отклонения от цели.

С чисто терминологической точки зрения «риск» – от итал. Risico – угроза;

рисковать; буквально – объезжать утёс, скалу.

По Далю, рисковать – это пускаться на удачу, на неверное дело, отважиться, идти

на авось, делать что-то без верного расчёта, подвергаться случайности,

действовать смело, предприимчиво, надеясь на счастье.

Масленчиков Ю.С. вводит следующее определение: «Риск – действие,

направленное на привлекательную цель, достижение которой сопряжено с

элементом опасности, угрозой потери или неуспеха».

Стоянова Е.С. приводит следующее определение: «Риск – это вероятность

возникновения убытков или неполучения доходов по сравнению с

прогнозируемым вариантом».

44.

Потери, которые может понести компания при попадании в негативную ситуацию:− экономические;

− потеря репутации;

− потеря времени.

45.

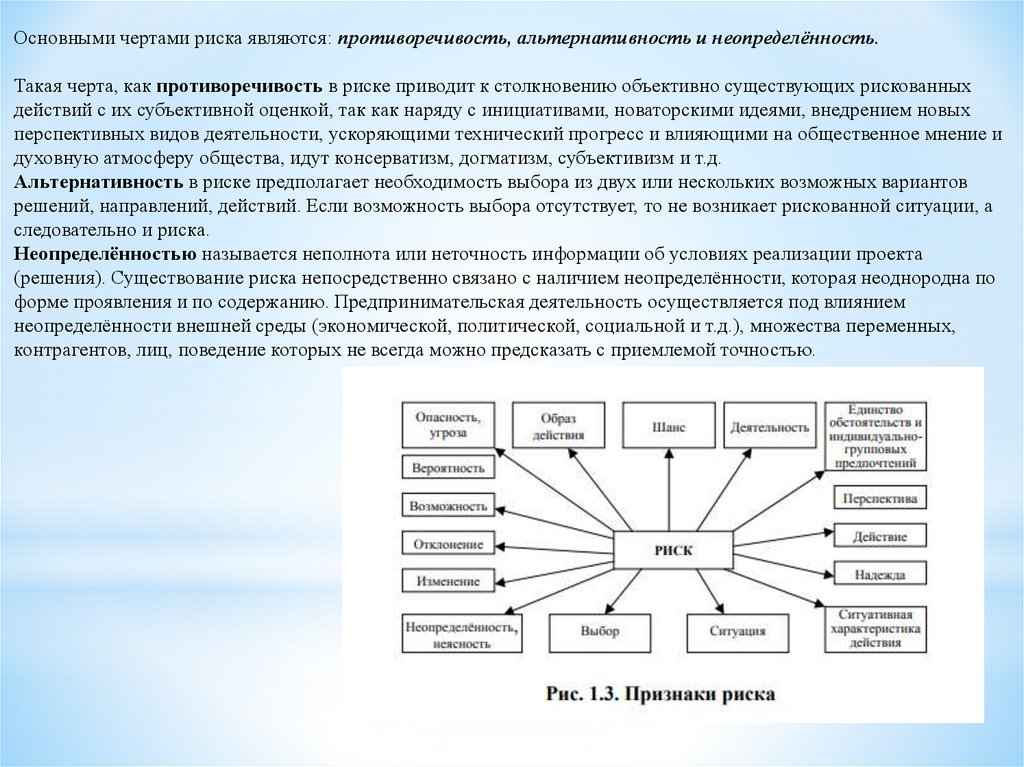

Основными чертами риска являются: противоречивость, альтернативность и неопределённость.Такая черта, как противоречивость в риске приводит к столкновению объективно существующих рискованных

действий с их субъективной оценкой, так как наряду с инициативами, новаторскими идеями, внедрением новых

перспективных видов деятельности, ускоряющими технический прогресс и влияющими на общественное мнение и

духовную атмосферу общества, идут консерватизм, догматизм, субъективизм и т.д.

Альтернативность в риске предполагает необходимость выбора из двух или нескольких возможных вариантов

решений, направлений, действий. Если возможность выбора отсутствует, то не возникает рискованной ситуации, а

следовательно и риска.

Неопределённостью называется неполнота или неточность информации об условиях реализации проекта

(решения). Существование риска непосредственно связано с наличием неопределённости, которая неоднородна по

форме проявления и по содержанию. Предпринимательская деятельность осуществляется под влиянием

неопределённости внешней среды (экономической, политической, социальной и т.д.), множества переменных,

контрагентов, лиц, поведение которых не всегда можно предсказать с приемлемой точностью.

46.

Основными причинами неопределённости являются:1) спонтанность природных процессов и явлений, стихийные бедствия (землетрясения,

ураганы, наводнения, засуха, мороз, гололёд);

2) случайность, когда в сходных условиях одно и то же событие происходит

неодинаково в результате многих социально-экономических и технологических

процессов;

3) наличие противоборствующих тенденций, столкновение интересов (военные

действия, межнациональные конфликты);

4) вероятностный характер научно-технического прогресса, когда практически

невозможно определить конкретные последствия тех или иных научных открытий,

технических изобретений;

5) неполнота, недостаточность информации об объекте, процессе, явлении. Эта

причина приводит к ограниченности человека в сборе и переработке информации, с

постоянной изменчивостью этой информации

47.

Классификация рисков означает систематизацию множества рисков на основаниикаких то признаков и критериев, позволяющих объединить подмножества рисков в

более общие понятия. Наиболее важными элементами, положенными в основу

классификации рисков, являются:

− время возникновения;

− основные факторы возникновения;

− характер учёта;

− характер последствий;

− сфера возникновения и др.

По времени возникновения риски распределяются на ретроспективные, текущие и

перспективные. Анализ ретроспективных рисков, их характера и способов

снижения даёт возможность более точно прогнозировать текущие и перспективные

риски.

По факторам возникновения риски подразделяются следующим образом:

Политические риски – это риски, обусловленные изменением политической

обстановки, влияющей на предпринимательскую деятельность.

Экономические (коммерческие) риски – это риски, обусловленные неблагоприятными

изменениями в экономике предприятия или в экономике страны.

48.

По характеру учёта риски делятся следующим образом.К внешним рискам относятся риски, непосредственно не связанные с деятельностью

предприятия или его контактной аудитории (социальные группы, юридические и/или

физические лица, которые проявляют потенциальный и/или реальный интерес к

деятельности конкретного предприятия).

К внутренним рискам относятся риски, обусловленные деятельностью самого

предприятия и его контактной аудитории. На их уровень влияет деловая активность

руководства предприятия, выбор оптимальной маркетинговой стратегии, политики и

тактики и другие факторы: производственный потенциал, техническое оснащение,

уровень специализации, уровень производительности труда, техники безопасности.

По характеру последствий риски подразделяются следующим образом.

Чистые риски (иногда их ещё называют простыми или статическими) характеризуются

тем, что они практически всегда несут в себе потери для предпринимательской

деятельности.

Спекулятивные риски (иногда их ещё называют динамическими или коммерческими)

характеризуются тем, что могут нести в себе как потери, так и дополнительную

прибыль для предпринимателя по отношению к ожидаемому результату.

49.

Классификация рисков по сфере возникновения, в основу которой положены сферыдеятельности, является самой многочисленной группой.

Производственный риск связан с невыполнением предприятием своих планов и

обязательств по производству продукции, товаров, услуг, других видов

производственной деятельности в результате неблагоприятного воздействия внешней

среды, а также неадекватного использования новой техники и технологий, основных и

оборотных средств, сырья, рабочего времени.

Коммерческий риск – это риск, возникающий в процессе реализации товаров и услуг,

произведённых или закупленных предпринимателем. Причинами коммерческого риска

являются: снижение объёма реализации вследствие изменения конъюнктуры или

других обстоятельств, повышение закупочной цены товаров, потери товаров в процессе

обращения, повышение издержек обращения и др.

Финансовый риск связан с возможностью невыполнения фирмой своих финансовых

обязательств. Основными причинами финансового риска являются: обесценивание

инвестиционно-финансового портфеля вследствие изменения валютных курсов,

неосуществления платежей.

50.

Финансовые риски в свою очередь делятся на:1) ценовой риск – риск, связанный с изменением рыночной цены финансового актива.

Большинство финансовых институтов – банки, страховые компании, пенсионные

фонды – осуществляют свою деятельность в большей мере за счёт заёмных средств.

2) валютный риск – риск, связанный с изменением валютного курса национальной

валюты к курсу валюты другой страны. Этот вид риска возникает при инвестициях в

иностранные финансовые активы и последующей конвертации иностранной валюты

в национальную валюту инвестора;

3) риск ликвидности – риск, возникающий при продаже имеющегося финансового

актива. Этот вид риска означает невозможность быстрой реализации актива без

существенного снижения стоимости.

4) риск платёжеспособности – риск, обусловленный тем, что в силу неблагоприятных

внешних обстоятельств у компании возникают затруднения с погашением долговых

обязательств;

5) кредитный риск – риск, возникающий

неплатёжеспособности заёмщика.

при

частичной

или

полной

51.

Вопрос 2. Сущность и видыбанковских рисков

52.

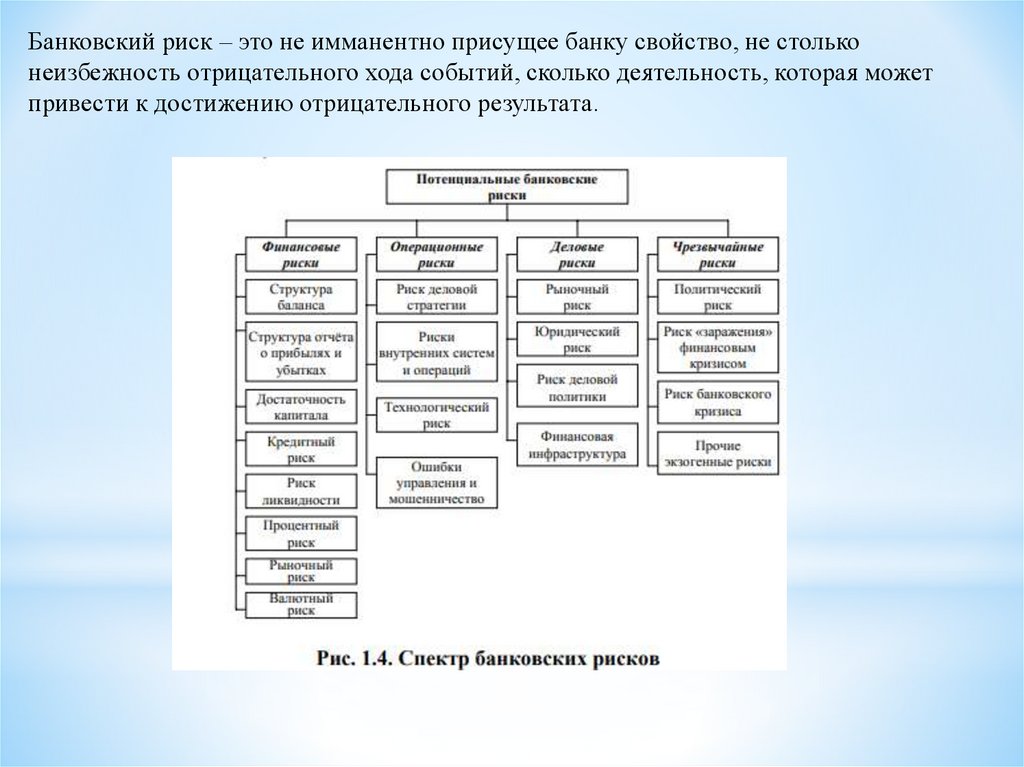

Банковский риск – это не имманентно присущее банку свойство, не стольконеизбежность отрицательного хода событий, сколько деятельность, которая может

привести к достижению отрицательного результата.

53.

54.

Вопрос 3. Система управления банковскимирисками

55.

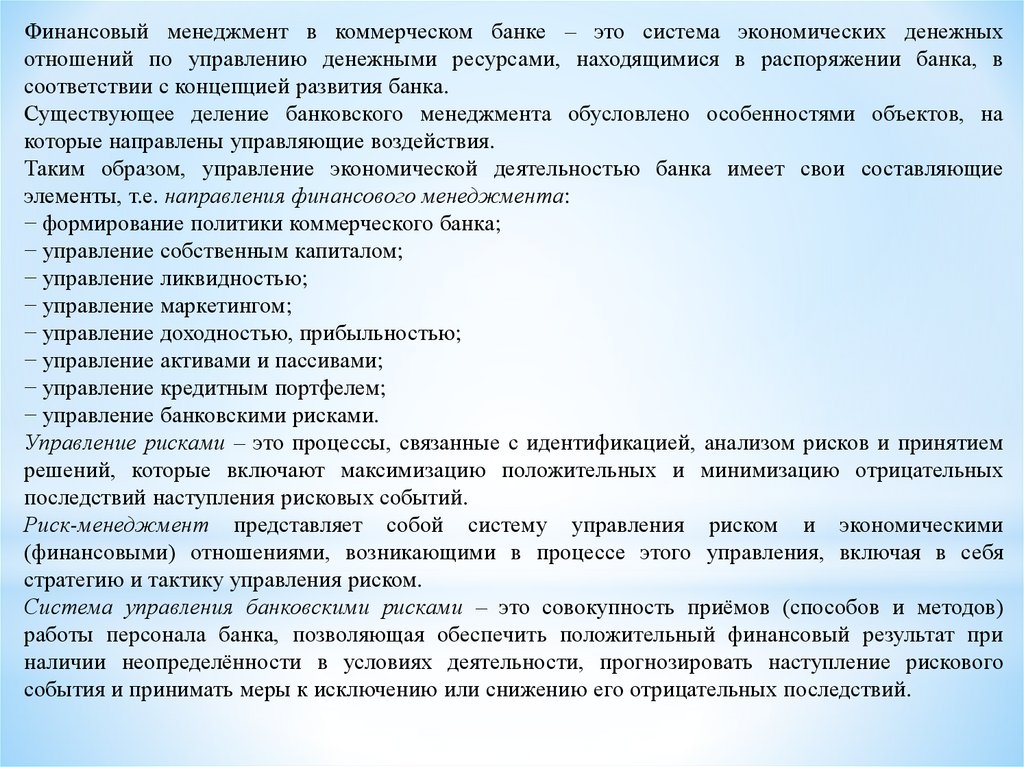

Финансовый менеджмент в коммерческом банке – это система экономических денежныхотношений по управлению денежными ресурсами, находящимися в распоряжении банка, в

соответствии с концепцией развития банка.

Существующее деление банковского менеджмента обусловлено особенностями объектов, на

которые направлены управляющие воздействия.

Таким образом, управление экономической деятельностью банка имеет свои составляющие

элементы, т.е. направления финансового менеджмента:

− формирование политики коммерческого банка;

− управление собственным капиталом;

− управление ликвидностью;

− управление маркетингом;

− управление доходностью, прибыльностью;

− управление активами и пассивами;

− управление кредитным портфелем;

− управление банковскими рисками.

Управление рисками – это процессы, связанные с идентификацией, анализом рисков и принятием

решений, которые включают максимизацию положительных и минимизацию отрицательных

последствий наступления рисковых событий.

Риск-менеджмент представляет собой систему управления риском и экономическими

(финансовыми) отношениями, возникающими в процессе этого управления, включая в себя

стратегию и тактику управления риском.

Система управления банковскими рисками – это совокупность приёмов (способов и методов)

работы персонала банка, позволяющая обеспечить положительный финансовый результат при

наличии неопределённости в условиях деятельности, прогнозировать наступление рискового

события и принимать меры к исключению или снижению его отрицательных последствий.

56.

57.

58.

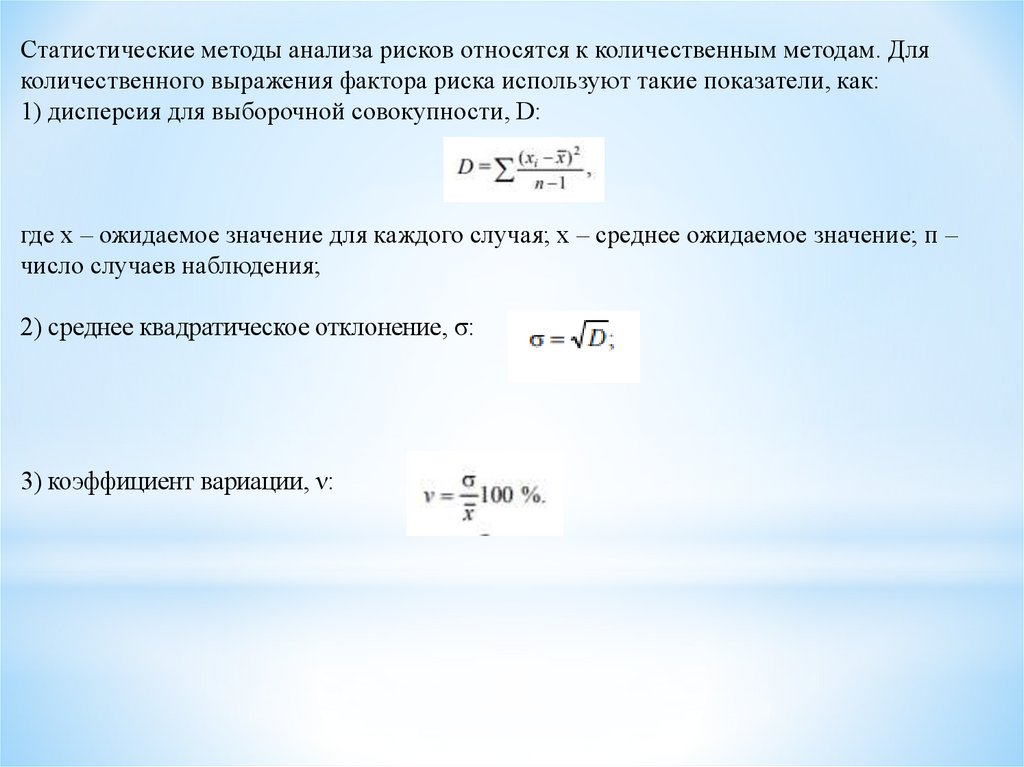

Статистические методы анализа рисков относятся к количественным методам. Дляколичественного выражения фактора риска используют такие показатели, как:

1) дисперсия для выборочной совокупности, D:

где х – ожидаемое значение для каждого случая; x – среднее ожидаемое значение; п –

число случаев наблюдения;

2) среднее квадратическое отклонение, σ:

3) коэффициент вариации, ν:

59.

Тема 6. Система управления кредитным рискомОсновные вопросы:

1. Сущность кредитного риска и его факторы

2. Виды кредитного риска и специфика управления

индивидуальным кредитным риском

3. Совокупный кредитный риск: понятие и

особенности управления

4. Формирование эффективной организационной

структуры кредитного учреждения в целях снижения

кредитного риска

60.

Вопрос 1. Сущность кредитногориска и его факторы

61.

Кредитный риск представляет собой риск невыполнения кредитных обязательств передкредитной организацией третьей стороной.

К числу таких операций относятся:

− предоставленные и полученные кредиты (займы);

− размещённые и привлечённые депозиты;

− прочие размещённые средства, включая требования на получение (возврат) долговых ценных

бумаг, акций и векселей, предоставленных по договору займа;

− учтённые векселя;

− уплата кредитной организацией бенефициару по банковским гарантиям, не взысканная с

принципала;

− денежные требования кредитной организации по сделкам финансирования под уступку

денежного требования (факторинг);

− требования кредитной организации по приобретённым по сделке правам (уступка требования);

− требования кредитной организации по приобретённым на вторичном рынке закладным;

− требования кредитной организации по сделкам продажи (покупки) финансовых активов с

отсрочкой платежа (поставки финансовых активов);

− требования кредитной организации к плательщикам по оплаченным аккредитивам (в части

непокрытых экспортных и импортных аккредитивов);

− требования к контрагенту по возврату денежных средств по второй части сделки по

приобретению ценных бумаг или иных финансовых активов с обязательством их обратного

отчуждения в случае, если ценные бумаги являются некотируемыми;

− требования кредитной организации (лизингодателя) к лизингополучателю по операциям

финансовой аренды (лизинга).

62.

Степень кредитного риска зависит от следующих факторов:− экономической и политической ситуации в стране и регионе, т.е. на неё воздействуют макро- и

микроэкономические факторы;

− степени концентрации кредитной деятельности в отдельных отраслях, чувствительных к

изменениям в экономике;

− кредитоспособности, репутации и типов заёмщиков по формам собственности,

принадлежности и их взаимоотношений с поставщиками и другими кредиторами;

− банкротства заёмщика;

− большого удельного веса кредитов и других банковских контрактов, приходящихся на

клиентов, испытывающих финансовые трудности;

− концентрации деятельности кредитной организации в малоизученных, новых, нетрадиционных

сферах кредитования;

− удельного веса новых и недавно привлечённых клиентов, о которых банк не располагает

достаточной информацией;

− злоупотреблений со стороны заёмщика, мошенничества;

− принятия в качестве залога труднореализуемых или подверженных быстрому обесцениванию

ценностей или неспособности получить соответствующее обеспечение для кредита, утрата

залога;

− диверсификации кредитного портфеля;

− точности технико-экономического обоснования кредитной сделки и коммерческого или

инвестиционного проекта;

− внесения частых изменений в политику кредитной организации по предоставлению кредитов и

формированию портфеля выданных кредитов;

− вида, формы и размера предоставляемого кредита и его обеспечения и т.д.

63.

Вопрос 2. Виды кредитного риска и спецификауправления индивидуальным кредитным

риском

64.

В зависимости от сферы действия факторов выделяются внутренние и внешниекредитные риски;

от степени связи факторов с деятельностью банка – кредитный риск, зависимый или не

зависимый от деятельности банка.

Кредитные риски, зависимые от деятельности банка, с учётом её масштабов делятся

на фундаментальные; коммерческие; индивидуальные и совокупные.

К фундаментальным кредитным рискам относятся риски, связанные со стандартами

маржи залога, принятием решений о выдаче ссуд заёмщикам, не отвечающим

стандартам банка, а также являющиеся следствием процентного и валютного риска

банка и т.д.

Коммерческие риски связаны с кредитной политикой в отношении малого бизнеса,

крупных и средних клиентов – юридических и физических лиц, с отдельными

направлениями кредитной деятельности банка.

Индивидуальные кредитные риски включают риск кредитного продукта, услуги,

операции (сделки), а также риск заёмщика или другого контрагента.

65.

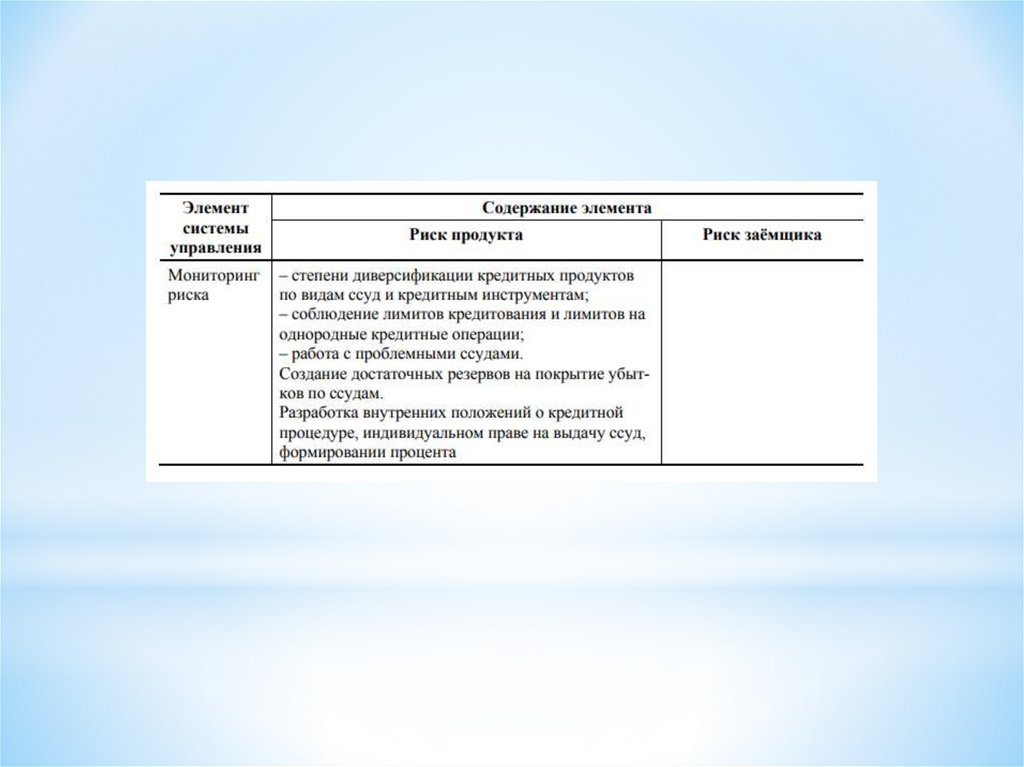

66.

67.

68.

Вопрос 3. Совокупный кредитный риск:понятие и особенности управления

69.

Совокупный кредитный риск, или риск кредитного портфеля банка, имеет своиособенности в системе управления им.

Совокупный кредитный риск – это риск кредитного портфеля коммерческого

банка.

К числу дискуссионных проблем, связанных с этим видом кредитного риска,

относятся:

− понятие кредитного портфеля;

− его структура;

− понятие качества кредитного портфеля;

− методы оценки его качества, включая степень совокупного кредитного риска.

Кредитный портфель – это отношения между банком и его контрагентами по

поводу возвратного движения стоимости, которые имеют форму требований

кредитного характера.

Кредитный портфель представляет собой совокупность активов банка в виде ссуд,

учтённых векселей, межбанковских кредитов, депозитов прочих требований

кредитного характера, классифицированных по группам качества на основе

определённых критериев.

70.

Под качеством кредитного портфеля можно понимать такое свойство егоструктуры, которое обладает способностью обеспечивать максимальный

уровень доходности при допустимом уровне кредитного риска и ликвидности

баланса.

Качество кредитного портфеля оценивается по системе коэффициентов,

включающей абсолютные показатели (объём выданных ссуд по их видам и

объём просроченных ссуд – ПСЗ) и относительные показатели,

характеризующие долю отдельных кредитов в структуре ссудной

задолженности (СЗ).

Коэффициент качества кредитного портфеля в общем виде может быть

представлен как отношение просроченной ссудной задолженности к сумме

ссудной задолженности (основной долг без процентов):

71.

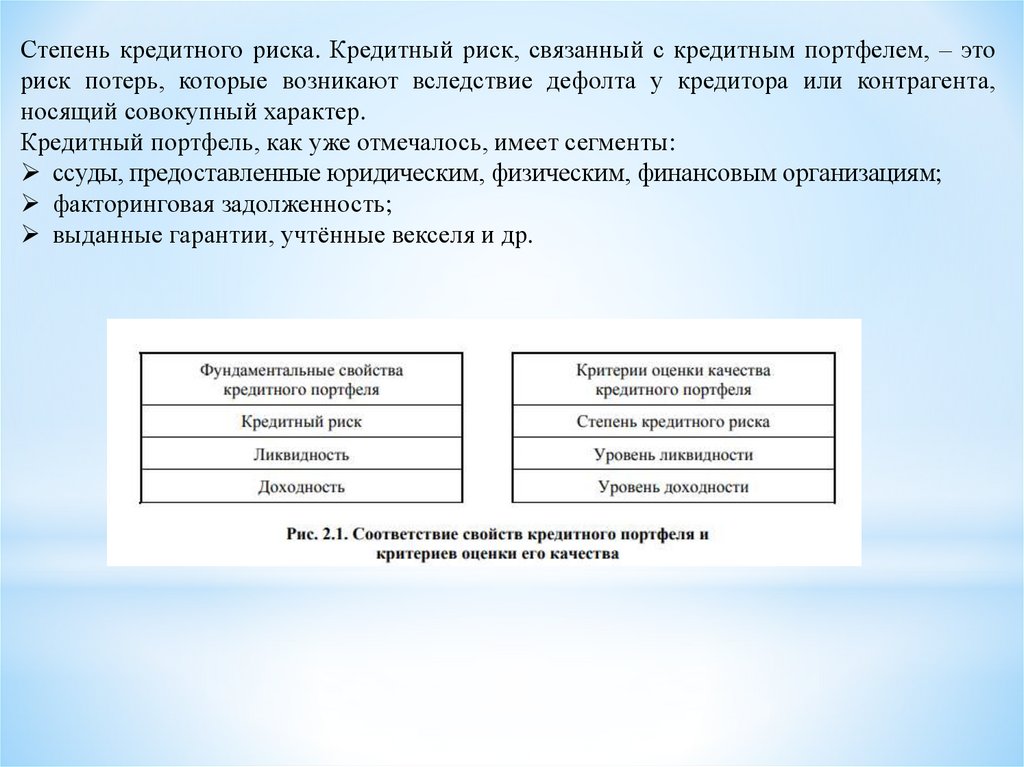

Степень кредитного риска. Кредитный риск, связанный с кредитным портфелем, – эториск потерь, которые возникают вследствие дефолта у кредитора или контрагента,

носящий совокупный характер.

Кредитный портфель, как уже отмечалось, имеет сегменты:

ссуды, предоставленные юридическим, физическим, финансовым организациям;

факторинговая задолженность;

выданные гарантии, учтённые векселя и др.

72.

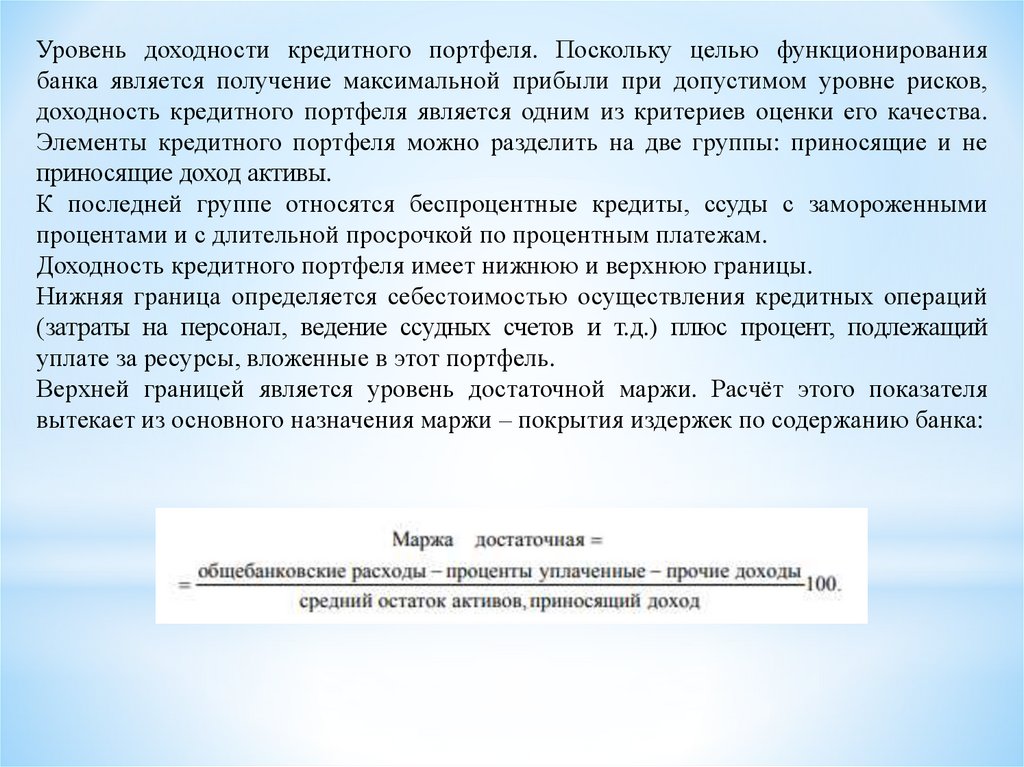

Уровень доходности кредитного портфеля. Поскольку целью функционированиябанка является получение максимальной прибыли при допустимом уровне рисков,

доходность кредитного портфеля является одним из критериев оценки его качества.

Элементы кредитного портфеля можно разделить на две группы: приносящие и не

приносящие доход активы.

К последней группе относятся беспроцентные кредиты, ссуды с замороженными

процентами и с длительной просрочкой по процентным платежам.

Доходность кредитного портфеля имеет нижнюю и верхнюю границы.

Нижняя граница определяется себестоимостью осуществления кредитных операций

(затраты на персонал, ведение ссудных счетов и т.д.) плюс процент, подлежащий

уплате за ресурсы, вложенные в этот портфель.

Верхней границей является уровень достаточной маржи. Расчёт этого показателя

вытекает из основного назначения маржи – покрытия издержек по содержанию банка:

73.

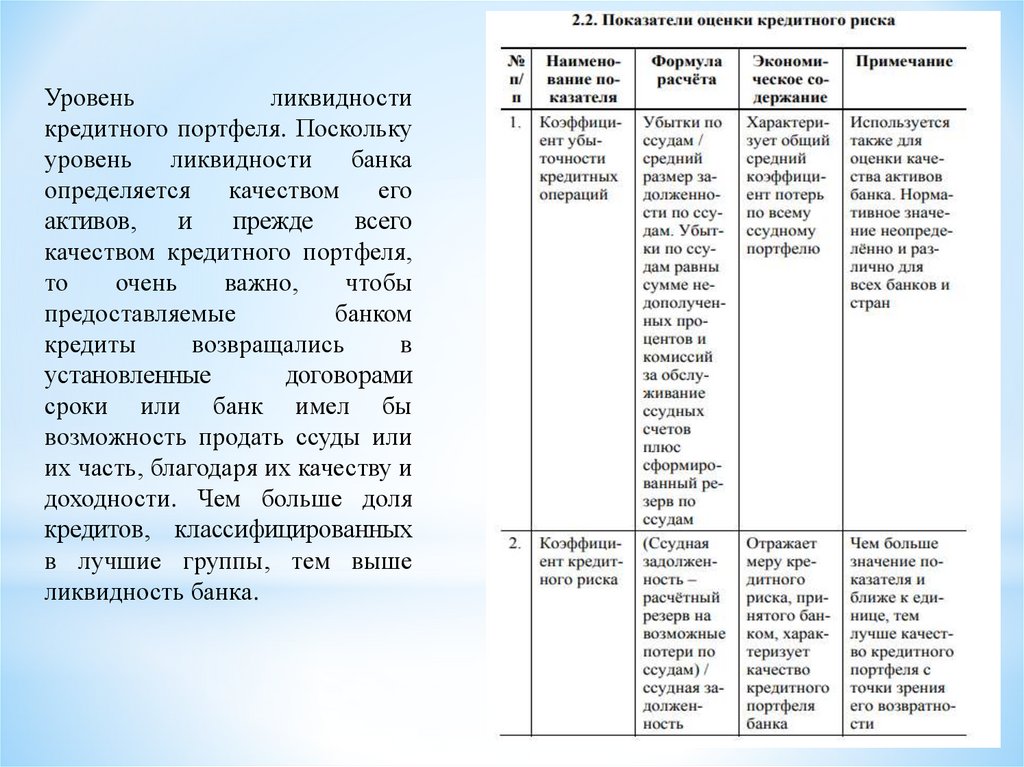

Уровеньликвидности

кредитного портфеля. Поскольку

уровень ликвидности

банка

определяется

качеством

его

активов,

и

прежде

всего

качеством кредитного портфеля,

то

очень

важно,

чтобы

предоставляемые

банком

кредиты

возвращались

в

установленные

договорами

сроки или банк имел бы

возможность продать ссуды или

их часть, благодаря их качеству и

доходности. Чем больше доля

кредитов, классифицированных

в лучшие группы, тем выше

ликвидность банка.

74.

75.

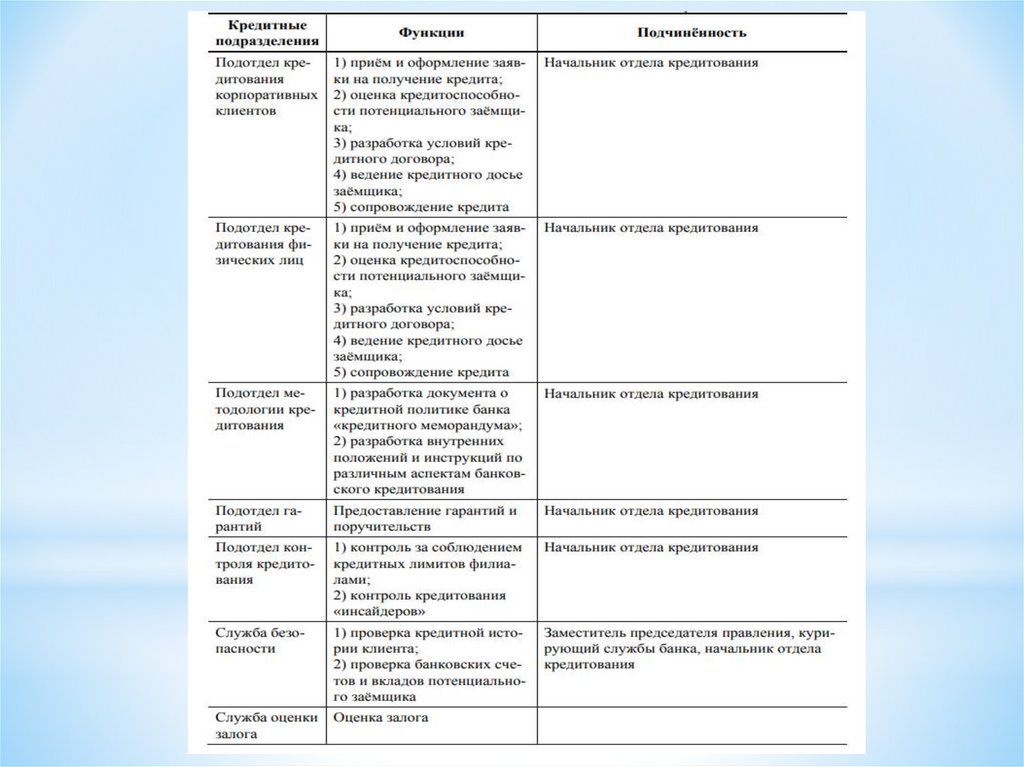

Вопрос 4. Формирование эффективнойорганизационной структуры кредитного

учреждения в целях снижения кредитного

риска

76.

Кредитный процесс – это процесс организации кредитной деятельности банка,состоящий из совокупности последовательных этапов: от рассмотрения

кредитной заявки до погашения ссудной задолженности кредитополучателем.

Можно выделить следующие стадии кредитного процесса:

1. рассмотрение заявки на получение кредита и интервью с потенциальным

заёмщиком;

2. оценка кредитоспособности заявителя;

3. изучение достаточности, приемлемости и ликвидности материальных и

нематериальных ценностей в качестве обеспечения кредита;

4. структурирование кредита и заключение кредитного договора;

5. предоставление кредита;

6. обслуживание кредита;

7. погашение кредита.

77.

78.

79.

80.

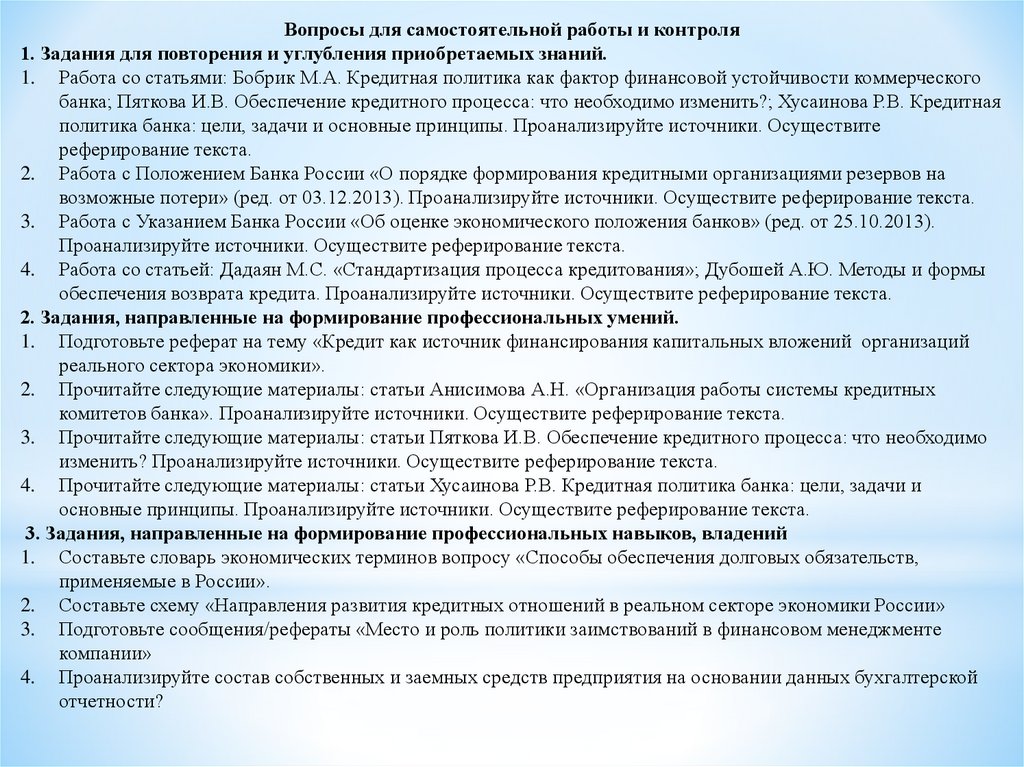

Вопросы для самостоятельной работы и контроля1. Задания для повторения и углубления приобретаемых знаний.

1. Работа со статьями: Бобрик М.А. Кредитная политика как фактор финансовой устойчивости коммерческого

банка; Пяткова И.В. Обеспечение кредитного процесса: что необходимо изменить?; Хусаинова Р.В. Кредитная

политика банка: цели, задачи и основные принципы. Проанализируйте источники. Осуществите

реферирование текста.

2. Работа с Положением Банка России «О порядке формирования кредитными организациями резервов на

возможные потери» (ред. от 03.12.2013). Проанализируйте источники. Осуществите реферирование текста.

3. Работа с Указанием Банка России «Об оценке экономического положения банков» (ред. от 25.10.2013).

Проанализируйте источники. Осуществите реферирование текста.

4. Работа со статьей: Дадаян М.С. «Стандартизация процесса кредитования»; Дубошей А.Ю. Методы и формы

обеспечения возврата кредита. Проанализируйте источники. Осуществите реферирование текста.

2. Задания, направленные на формирование профессиональных умений.

1. Подготовьте реферат на тему «Кредит как источник финансирования капитальных вложений организаций

реального сектора экономики».

2. Прочитайте следующие материалы: статьи Анисимова А.Н. «Организация работы системы кредитных

комитетов банка». Проанализируйте источники. Осуществите реферирование текста.

3. Прочитайте следующие материалы: статьи Пяткова И.В. Обеспечение кредитного процесса: что необходимо

изменить? Проанализируйте источники. Осуществите реферирование текста.

4. Прочитайте следующие материалы: статьи Хусаинова Р.В. Кредитная политика банка: цели, задачи и

основные принципы. Проанализируйте источники. Осуществите реферирование текста.

3. Задания, направленные на формирование профессиональных навыков, владений

1. Составьте словарь экономических терминов вопросу «Способы обеспечения долговых обязательств,

применяемые в России».

2. Составьте схему «Направления развития кредитных отношений в реальном секторе экономики России»

3. Подготовьте сообщения/рефераты «Место и роль политики заимствований в финансовом менеджменте

компании»

4. Проанализируйте состав собственных и заемных средств предприятия на основании данных бухгалтерской

отчетности?

81.

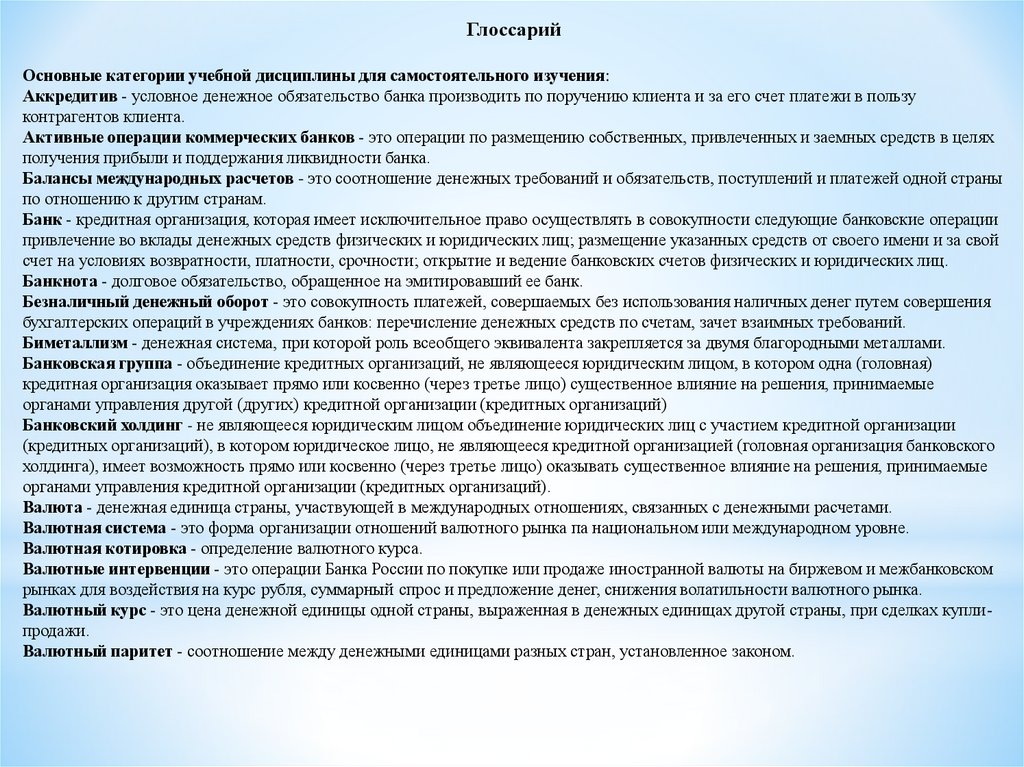

ГлоссарийОсновные категории учебной дисциплины для самостоятельного изучения:

Аккредитив - условное денежное обязательство банка производить по поручению клиента и за его счет платежи в пользу

контрагентов клиента.

Активные операции коммерческих банков - это операции по размещению собственных, привлеченных и заемных средств в целях

получения прибыли и поддержания ликвидности банка.

Балансы международных расчетов - это соотношение денежных требований и обязательств, поступлений и платежей одной страны

по отношению к другим странам.

Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции

привлечение во вклады денежных средств физических и юридических лиц; размещение указанных средств от своего имени и за свой

счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц.

Банкнота - долговое обязательство, обращенное на эмитировавший ее банк.

Безналичный денежный оборот - это совокупность платежей, совершаемых без использования наличных денег путем совершения

бухгалтерских операций в учреждениях банков: перечисление денежных средств по счетам, зачет взаимных требований.

Биметаллизм - денежная система, при которой роль всеобщего эквивалента закрепляется за двумя благородными металлами.

Банковская группа - объединение кредитных организаций, не являющееся юридическим лицом, в котором одна (головная)

кредитная организация оказывает прямо или косвенно (через третье лицо) существенное влияние на решения, принимаемые

органами управления другой (других) кредитной организации (кредитных организаций)

Банковский холдинг - не являющееся юридическим лицом объединение юридических лиц с участием кредитной организации

(кредитных организаций), в котором юридическое лицо, не являющееся кредитной организацией (головная организация банковского

холдинга), имеет возможность прямо или косвенно (через третье лицо) оказывать существенное влияние на решения, принимаемые

органами управления кредитной организации (кредитных организаций).

Валюта - денежная единица страны, участвующей в международных отношениях, связанных с денежными расчетами.

Валютная система - это форма организации отношений валютного рынка па национальном или международном уровне.

Валютная котировка - определение валютного курса.

Валютные интервенции - это операции Банка России по покупке или продаже иностранной валюты на биржевом и межбанковском

рынках для воздействия на курс рубля, суммарный спрос и предложение денег, снижения волатильности валютного рынка.

Валютный курс - это цена денежной единицы одной страны, выраженная в денежных единицах другой страны, при сделках куплипродажи.

Валютный паритет - соотношение между денежными единицами разных стран, установленное законом.

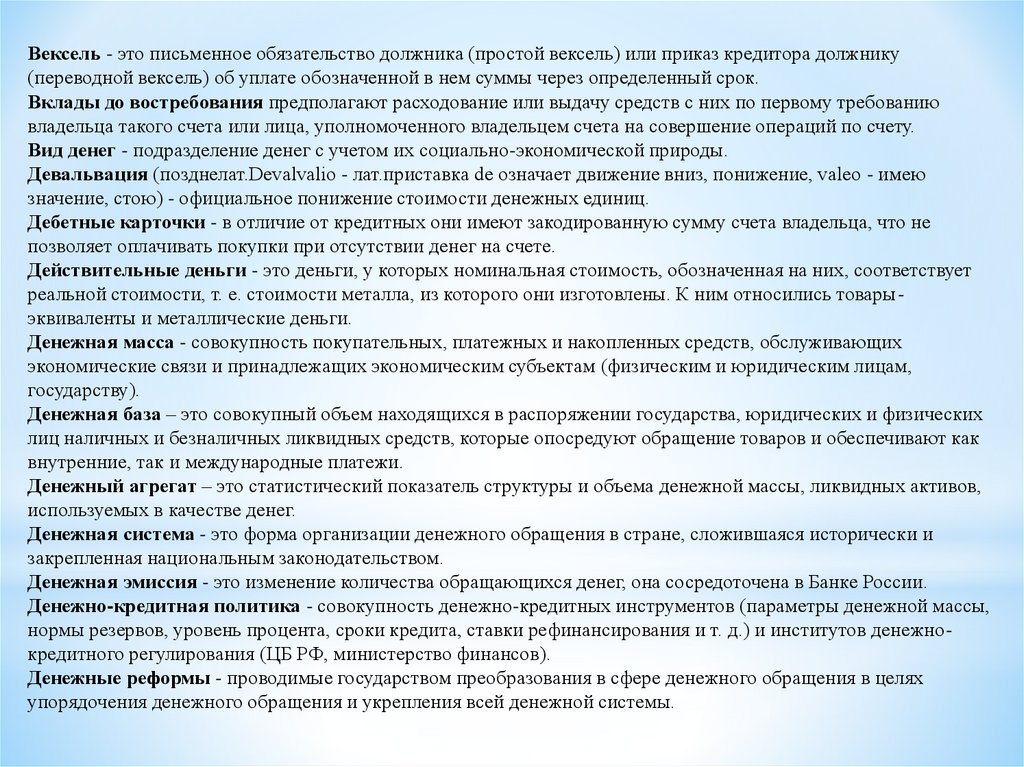

82.

Вексель - это письменное обязательство должника (простой вексель) или приказ кредитора должнику(переводной вексель) об уплате обозначенной в нем суммы через определенный срок.

Вклады до востребования предполагают расходование или выдачу средств с них по первому требованию

владельца такого счета или лица, уполномоченного владельцем счета на совершение операций по счету.

Вид денег - подразделение денег с учетом их социально-экономической природы.

Девальвация (позднелат.Devalvalio - лат.приставка de означает движение вниз, понижение, valeo - имею

значение, стою) - официальное понижение стоимости денежных единиц.

Дебетные карточки - в отличие от кредитных они имеют закодированную сумму счета владельца, что не

позволяет оплачивать покупки при отсутствии денег на счете.

Действительные деньги - это деньги, у которых номинальная стоимость, обозначенная на них, соответствует

реальной стоимости, т. е. стоимости металла, из которого они изготовлены. К ним относились товарыэквиваленты и металлические деньги.

Денежная масса - совокупность покупательных, платежных и накопленных средств, обслуживающих

экономические связи и принадлежащих экономическим субъектам (физическим и юридическим лицам,

государству).

Денежная база – это совокупный объем находящихся в распоряжении государства, юридических и физических

лиц наличных и безналичных ликвидных средств, которые опосредуют обращение товаров и обеспечивают как

внутренние, так и международные платежи.

Денежный агрегат – это статистический показатель структуры и объема денежной массы, ликвидных активов,

используемых в качестве денег.

Денежная система - это форма организации денежного обращения в стране, сложившаяся исторически и

закрепленная национальным законодательством.

Денежная эмиссия - это изменение количества обращающихся денег, она сосредоточена в Банке России.

Денежно-кредитная политика - совокупность денежно-кредитных инструментов (параметры денежной массы,

нормы резервов, уровень процента, сроки кредита, ставки рефинансирования и т. д.) и институтов денежнокредитного регулирования (ЦБ РФ, министерство финансов).

Денежные реформы - проводимые государством преобразования в сфере денежного обращения в целях

упорядочения денежного обращения и укрепления всей денежной системы.

83.

Кредитная организация - юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности наосновании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право

осуществлять банковские операции, предусмотренные действующим законодательством.

Кредитный договор – это договор, по которому банк или иная кредитная организация (кредитор) обязуются предоставить

денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить

полученную денежную сумму и уплатить проценты на нее.

Мировая валютная система (МВС) - это форма организации валютных отношений, закреплённая межгосударственным

соглашением.

Международные кредитно-финансовые институты - это международные организации, созданные на основе

межгосударственных соглашений в целях регулирования валютно-кредитных и финансовых отношений для обеспечения

стабилизации мировой экономики.

Неполноценные деньги (заместители действительных денег или знаки стоимости) – деньги, номинальная стоимость которых

выше реальной, т.е. затраченного на их производство общественного труда.

Налично-денежный оборот - это движение наличных денежных знаков: бумажных денег, разменной монеты, банкнот.

Национальная валютная система – форма организации валютных отношений страны, закрепленная национальным

законодательством, составная часть денежной системы страны.

Небанковская кредитная организация - 1) кредитная организация, имеющая право на осуществление переводов денежных

средств без открытия банковских счетов и связанных с ними иных банковских операций; 2) кредитная организация, имеющая

право осуществлять отдельные банковские операции, предусмотренные действующим законодательством.

Платежный оборот - процесс непрерывного движения платежных средств в экономике.

Платёжный баланс – балансовый счет международных операций – это стоимостное выражение всего комплекса

мирохозяйственных связей страны в форме соотношения поступлений и платежей.

Пассивные операции – это совокупность операций, обеспечивающих формирование ресурсов коммерческого банка.

Скорость обращения денег – это показатель быстроты обслуживания ими сделок, а именно того количества сделок, которое

опосредуют деньги за определенный период времени (обычно исчисляется за год).

Ссудный процент - это своеобразная цена ссужаемой во временное пользование стоимости; плата, получаемая кредитором от

заемщика за пользование ссуженными деньгами или материальными ценностями.

Специализированный банк– банк, осуществляющий один или несколько видов банковских операций.

Функции денег – это направления применения денег с учетом свойств видов и форм денег.

Форма кредита -это характеристика кредита в зависимости от одного из его значимых свойств.

Центральный банк страны - банк первого уровня двухуровневой банковской системы, который, монопольно осуществляя

эмиссию наличных денег, выступает: 1. банком-регулятором; 2. расчетным центром страны; 3. банком банков; 4. банком

правительства.

84.

Вопросы к экзамену (ПК-21)1. Место кредитной политики в финансовой политике компании. Сущность и соотношение задач кредитной

политики, стратегии и тактики.

2. Влияние дебиторская и кредиторской задолженности на оборачиваемость капитала, операционный и

финансовый циклы организации.

3. Причины возникновения потребности в привлечении заемных источников для финансирования текущей

деятельности организации.

4. Сущность хозяйственного кредита и его виды: Коммерческий кредит. Товарный кредит.

5. Вексель как инструмент коммерческого кредита.

6. Риск заемщика: сущность, источники. Факторы, определяющие пределы безопасного заимствования

организации.

7. Риск кредитора: сущность, источники, общие подходы к управлению риском.

8. Роль страхования в кредитных сделках. Страхование имущественных интересов сторон кредитных сделок.

9. Кредитоспособность заемщика как экономическая категория.

10. Закон о кредитных историях. Требования к содержанию кредитной истории.

11. Кредитные рейтинги независимых рейтинговых агентств их значение и область их применения

12. Способы обеспечения долговых обязательств, применяемые в России: Залог. Коммерческая ипотека.

Складские свидетельства и их виды. Поручительство. Банковская гарантия.

13. Способы управления долгом, применяемые заемщиками и кредиторами и их экономическая

целесообразность: рефинансирование долга, новация, цессия, исполнение обязательства третьим лицом,

отступное, зачет.

14. Приемы управление задолженностью на основе векселей.

15. Продажа долгов. Услуги по взысканию долгов в России. Работа с коллекторскими и антиколлекторскими

агентствами.

16. Права кредиторов в случае банкротства должника. Порядок распределения конкурсной массы организациибанкрота.

17. Выбор банка-кредитора. Факторы, обусловливающие успех переговоров с банком о предоставлении кредита.

18. Организация технологического процесса кредитования юридических лиц в коммерческих банках.

19. Современные механизмы банковского кредитования.

20. Банковские услуги в области финансирования внешнеэкономической деятельности предприятий.

85.

21. Форфейтинговые операции. Преимущества и недостатки форфейтингового финансирования.22. Место кредита в источниках финансирования капитальных вложений предприятий. Факторы

инвестиционной привлекательности предприятий.

23. Способы кредитования инвестиционных проектов, применяемые в банках и их особенности (проектное

финансирование, инвестиционное кредитование, структурное финансирование).

24. Венчурное финансирование.

25. Лизинг: сущность, предмет, субъекты, формы. Финансовые риски в лизинговых сделках. Место страхования

в лизинговой деятельности.

26. Возможности сочетания различных источников финансирования капитальных вложений в финансовом

менеджменте организации.

27. Вексельные займы. Правовые основы вексельного обращения в России. Виды векселей. Режим вексельного

обращения. Способы использования векселей в финансовом менеджменте.

28. Облигационные займы. Правовые основы эмиссии облигаций России. Виды облигаций. Способы

обеспечения облигационных займов.

29. Возможности использования облигационных займов в финансовом менеджменте организации. Проблемы

выхода российских предприятий на рынок облигационных займов.

30. Сравнительная характеристика вексельных и облигационных займов с точки зрения возможностей

использования в финансовом менеджменте

31. Проблема доступности заемных источников финансирования для малого и среднего бизнеса в России.

32. Роль банков в кредитовании малого бизнеса. Виды банковских продуктов по кредитованию малого и

среднего бизнеса.

33. Российское законодательство в области кредитования предприятий малого и среднего бизнеса.

34. Система микрофинансовых организаций в России.

35. Бюджетная кредитная поддержка малого и среднего бизнеса. Государственная политика в области

поддержки малого бизнеса.

36. Сравнительная характеристика стоимости привлечения различных форм заимствований.

37. Порядок отражения затрат на привлечение займов и кредитов в финансовой отчетности организации.

38. Порядок отражения результатов долговых операций в составе доходов и расходов организации.

39. Порядок отражения займов и кредитов в налоговом учете.

40. Финансовый учет кредитов и займов и затрат по их обслуживанию в соответствии с МСФО.

86.

ТЕСТ 1. РОЛЬ КРЕДИТНОЙ ПОЛИТИКИ КОМПАНИИ В СФЕРЕ ХОЗЯЙСТВЕННОГО КРЕДИТОВАНИЯ1.Уставный капитал компании – это:

сумма средств учредителей, которая формируется в процессе первоначального инвестирования средств;

капитал, использованный как для формирования долгосрочных финансовых средств в виде основных фондов (капитала), так и для

формирования краткосрочных (текущих) финансовых средств для каждого производственного цикла;

а и b;

нет правильного ответа.

2.Вкладом учредителей в уставный капитал могут быть:

денежные средства;

ценные бумаги;

имущественные права;

нематериальные активы;

все перечисленное.

3.Что понимается под финансовыми ресурсами предприятия?

Собственные денежные средства организации;

Уставный капитал организации;

Собственные, заемные и привлеченные денежные средства.

4.Назовите источник финансирования затрат на производство и реализацию продукции.

Уставный капитал;

Выручка от реализации.

Валовая прибыль организации;

5.Кредиторская задолженность компании отражается на балансе в разделе:

Активы;

Собственный капитал;

Краткосрочная задолженность.

Долгосрочная задолженность;

6. Кредитор – это:

Физическое или юридическое лицо, предоставляющее ссуду дебитору и имеющее право требовать от дебитора ее возврата или

исполнения других обязательств;

Получатель кредита, займа, принимающий на себя обязательство, гарантирующий возвращение полученных средств, оплату

предоставленного кредита.

7.Назовите источник формирования оборотного капитала.

Амортизационный фонд;

Фонд оплаты труда;

Нормальная кредиторская задолженность.

87.

8.Применение кредита как источника увеличения основных фондов свидетельствует о роли кредита в:Расширении производства;

Регулировании инфляционных процессов;

Бюджетном финансировании хозяйствующих субъектов;

Регулировании денежной массы в обращении.

9.Назовите источник финансирования затрат на производство и реализацию продукции.

Уставный капитал;

Выручка от реализации;

Валовая прибыль организации.

10. Раскройте состав затрат, связанных с получением и использованием займов и кредитов, в соответствии:

Проценты, причитающиеся к оплате заимодавцам и кредиторам по полученным от них займам и кредитам;

Дисконт по причитающимся к оплате векселям и облигациям;

Курсовые и суммовые разницы, относящиеся на подлежащие к оплате проценты по займам и кредитам, полученным и выраженным в иностранной

валюте или условных денежных единицах, образованные с даты начисления процентов по условиям договора до их фактического погашения

(перечисления);

Дополнительные затраты, произведенные в связи с получением займов и кредитов, выпуском и размещением заемных обязательств;

Все перечисленное.

11.Коммерческим кредитом называют:

Кредит, предоставляемый одним функционирующим предпринимателем другому в виде продажи товаров с отсрочкой платежа. Данный кредит

оформляется векселем, его объектом является товарный капитал. Он обслуживает круговорот промышленного капитала, движение товаров из сферы

производства в сферу потребления. Особенностью данного кредита является то, что ссудный капитал здесь слит с промышленным.

Кредит, предоставляемый предпринимателям и другим заемщикам в виде денежной ссуды банками и другими кредитно-финансовыми

учреждениями. Объектом данного кредита выступает денежный капитал, обособившийся от промышленного. Сделка ссуды здесь отделена от актов

купли-продажи. Заемщиком может быть фирма, государство, население, а кредитором - кредитно-финансовые учреждения. Целью кредитора

является получение дохода в виде процента.

12.В какой форме организацией согласно действующему законодательству может быть предоставлен коммерческий кредит другой

организации?

в форме отсрочки или рассрочки платежа по предоставленным товарам, выполненным работам или оказанным услугам;

в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты предоставленных товаров, выполненных работ или оказанных услуг, если

иное не установлено законодательством;

в форме предварительной оплаты;

в форме предварительной оплаты, предоставления вещей, обладающих родовыми признаками, аванса, отсрочки и рассрочки оплаты.

предоставленных товаров, выполненных работ или оказанных услуг, если иное не установлено законодательством РФ, субъектов РФ и органов

местного самоуправления

13.Краткосрочные кредиты – это кредиты:

До одного года;

От 1-3 лет;

До 10 лет.

88.

ТЕСТ 2. АНАЛИЗ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКА И ОЦЕНКА КРЕДИТНЫХ РИСКОВ1.Бюро кредитных историй - это:

юридическое лицо, зарегистрированное в соответствии с законодательством РФ, являющаяся коммерческой организацией и

оказывающая услуги по формированию, хранению и обработке кредитных историй, а также по предоставлению кредитных отчетов;

юридическое лицо, зарегистрированное в соответствии с законодательством РФ, являющаяся некоммерческой организацией и

оказывающая услуги по предоставлению информации о рейтинге кредитных организаций в РФ;

специальный отдел в кредитной организации, занимающийся сбором информации о кредитных историях своих клиентов.

2.Имеет ли заемщик право доступа, проверки и исправления своей кредитной истории?

да;

нет.

3.Что такое кредитная история?

информация, состав которой определен ФЗ и которая характеризует исполнение заемщиком принятых на себя обязательств по

договорам займа и хранится в бюро кредитных историй;

история о развитии кредитования в стране;

данные о кредитных организациях.

4.Кто может являться субъектом кредитной истории?

физическое или юридическое лицо, которое является заемщиком по договору займа;

физическое или юридическое лицо, а также субъект федерации, который является заемщиком по договору займа;

только физические лица, которые являются заемщиками по договору займа.

5. Вероятность того, что стоимость активов уменьшится в связи с неспособностью / нежеланием клиента вернуть долг, или его

часть, включая причитающиеся по договору проценты, - это:

Валютный риск;

Операционный риск;

Кредитный риск;

Риск потери ликвидности.

6.Какие риски относятся к производственным и управленческим рискам при качественном анализе кредитоспособности

заемщика (качественном анализе рисков)?

риски штрафов и санкций;

лицензирование деятельности;

деловая репутация.

7.Кредитоспособность заемщика:

Фиксирует неплатежи за истекший период или на какую-либо дату;

Прогнозирует способность к погашению долга на ближайшую перспективу;

Сохранение доступа к международным рынкам капитала;

Предотвращение массового оттока капитала из страны.

89.

8.Какой коэффициент является обобщающим показателем платежеспособности компании, в расчет которого в включаются оборотныеактивы:

Коэффициент абсолютной ликвидности;

Промежуточный коэффициент покрытия;

Коэффициент текущей ликвидности;

Коэффициент соотношения собственных и заемных средств.

9. Первоклассные заемщики могут рассчитывать: ( нужное подчеркнуть)

на открытие кредитной линии,

выдачу в разовом порядке бланковых кредитов,

выдачу кредитов при наличии соответствующих форм обеспечения.

10. Оценка кредитоспособности компаний основывается: (лишнее вычеркнуть)

на фактических данных баланса,

отчета о прибылях и убытках,

кредитной заявке,

информации об истории клиента и его менеджерах,

фактах неплатежеспособности.

11. К принципам кредитования относятся: (верное подчеркнуть)

возвратность,

срочность,

дифференцированность,

обеспеченность,

платность.

12. В зависимости от целевых потребностей заемщика кредит может быть:

ипотечным

онкольным

обеспеченным

компенсационным

13. Операции, при осуществлении которых банк выступает в качестве кредитора – это:

пассивные

простые

активные

расчётные

14. Субъектом банковского кредита, предоставляющим ссуду, является:

заемщик

кредитор

хозяйствующий субъект

ссуженная стоимость

90.

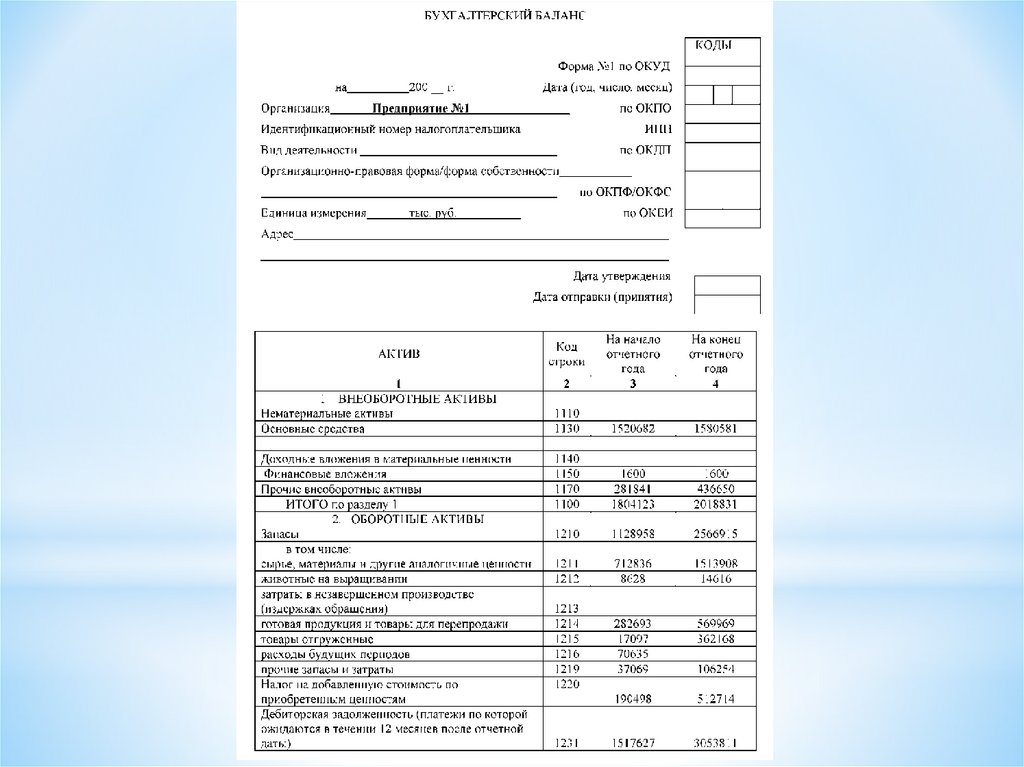

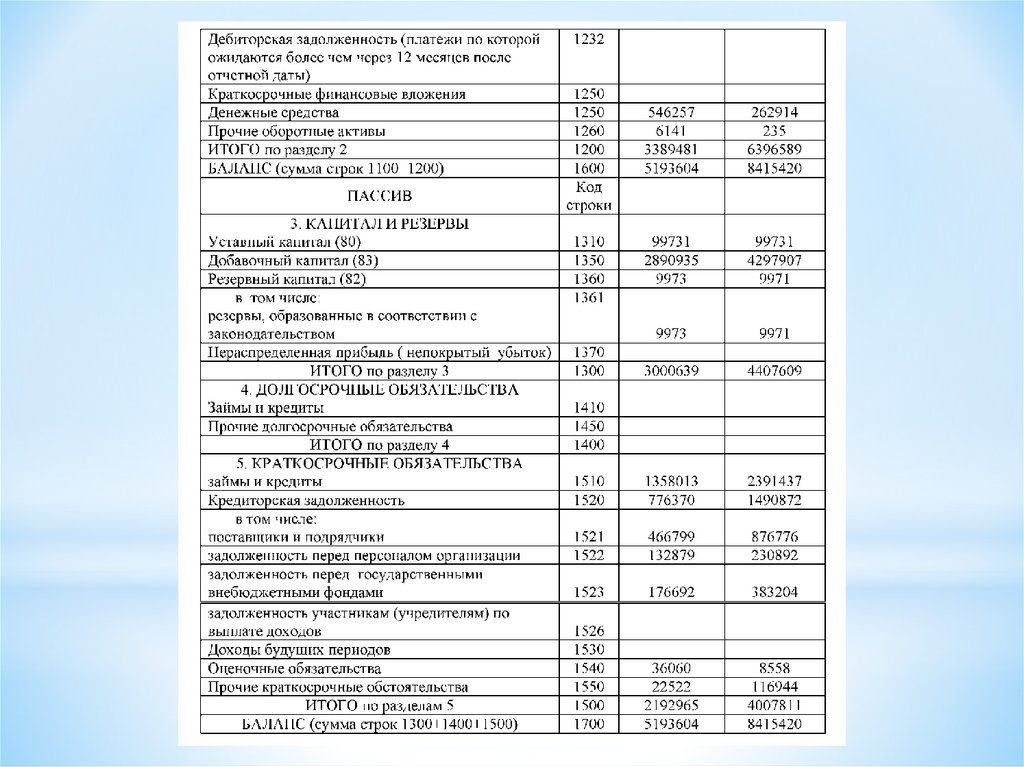

Лабораторная работа «Кредитная политика компании»Задание 1. Используя бухгалтерский баланс предприятия (см. ниже) проведите

анализ финансово-хозяйственной деятельности:

анализ структуры стоимости имущества предприятия,

анализ платежеспособности предприятия,

оценка финансовой устойчивости предприятия.

Задание 2. Оцените полученные результаты, заполнив необходимые таблицы (см.

ниже).

Задание 3. На основе полученных данных определите, с помощью какого вида

кредита можно получить финансовые средства для развития бизнеса или

пополнение оборотных средств. Подберите подходящий кредит для предприятия.

Выбор обоснуйте.

91.

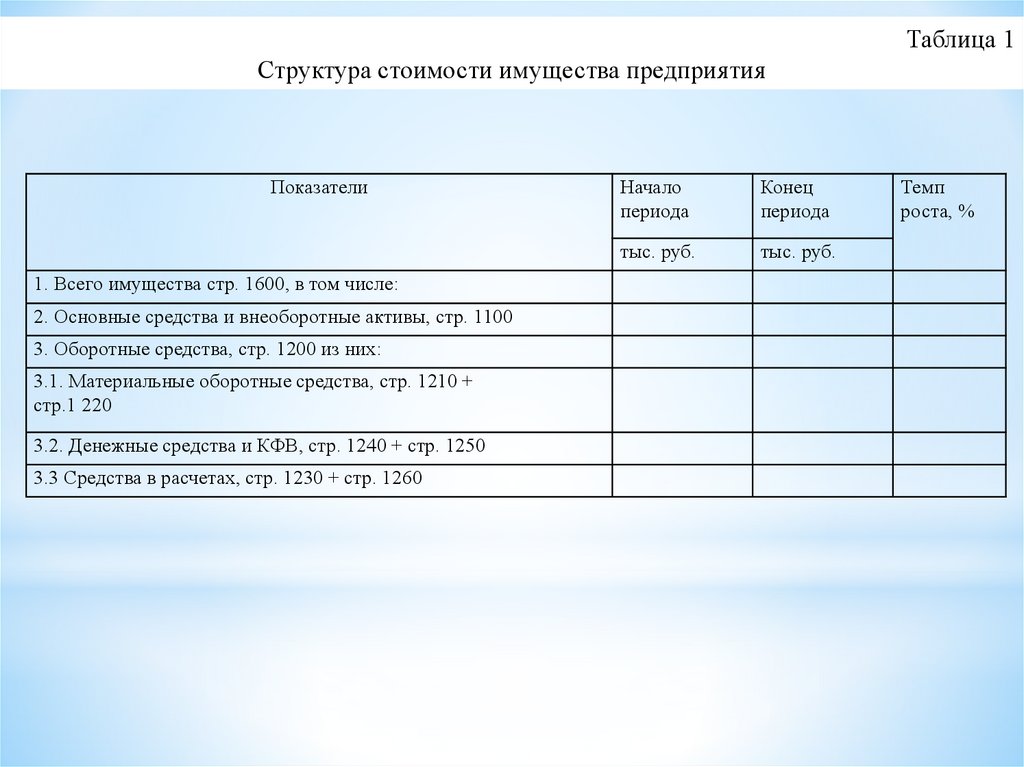

Таблица 1Структура стоимости имущества предприятия

Показатели

1. Всего имущества стр. 1600, в том числе:

2. Основные средства и внеоборотные активы, стр. 1100

3. Оборотные средства, стр. 1200 из них:

3.1. Материальные оборотные средства, стр. 1210 +

стр.1 220

3.2. Денежные средства и КФВ, стр. 1240 + стр. 1250

3.3 Средства в расчетах, стр. 1230 + стр. 1260

Начало

периода

Конец

периода

тыс. руб.

тыс. руб.

Темп

роста, %

92.

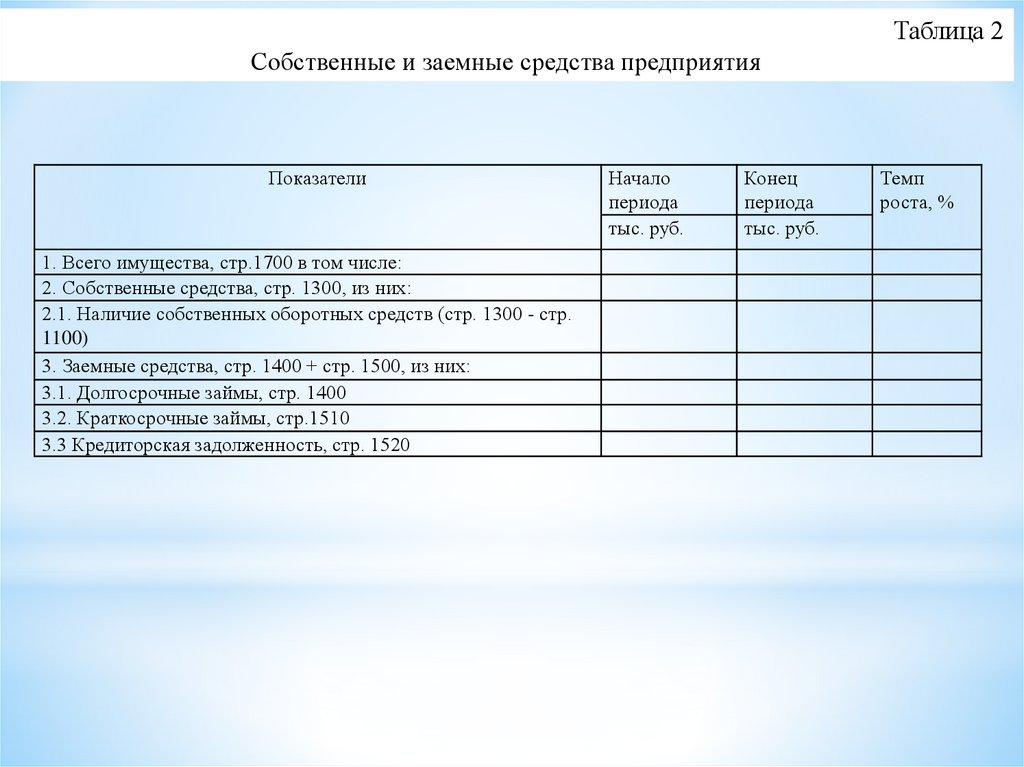

Таблица 2Собственные и заемные средства предприятия

Показатели

1. Всего имущества, стр.1700 в том числе:

2. Собственные средства, стр. 1300, из них:

2.1. Наличие собственных оборотных средств (стр. 1300 - стр.

1100)

3. Заемные средства, стр. 1400 + стр. 1500, из них:

3.1. Долгосрочные займы, стр. 1400

3.2. Краткосрочные займы, стр.1510

3.3 Кредиторская задолженность, стр. 1520

Начало

периода

тыс. руб.

Конец

периода

тыс. руб.

Темп

роста, %

93.

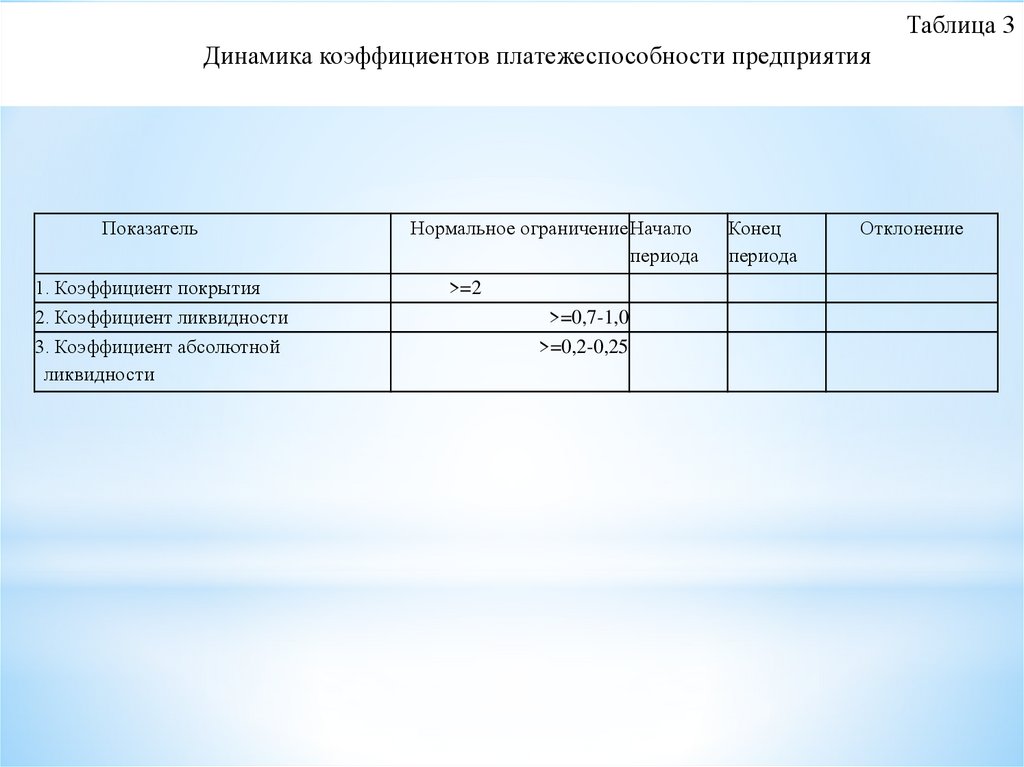

Таблица 3Динамика коэффициентов платежеспособности предприятия

Показатель

1. Коэффициент покрытия

2. Коэффициент ликвидности

3. Коэффициент абсолютной

ликвидности

Нормальное ограничениеНачало

периода

>=2

>=0,7-1,0

>=0,2-0,25

Конец

периода

Отклонение

94.

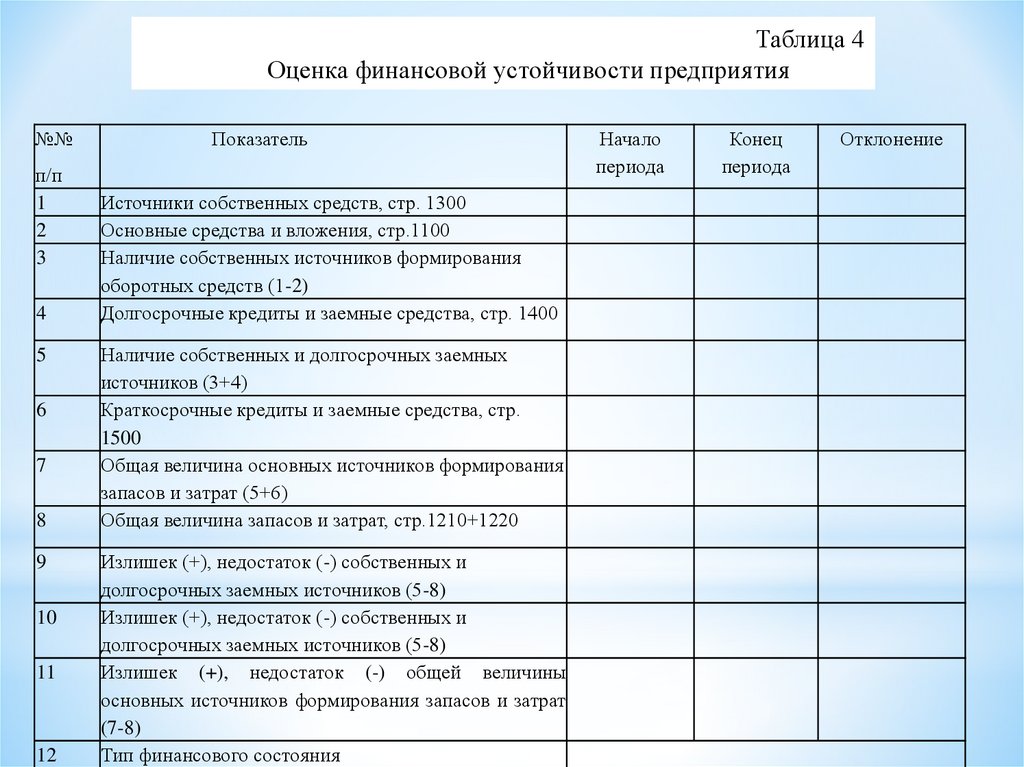

Таблица 4Оценка финансовой устойчивости предприятия

№№

п/п

1

2

3

4

5

6

7

8

9

10

11

12

Показатель

Источники собственных средств, стр. 1300

Основные средства и вложения, стр.1100

Наличие собственных источников формирования

оборотных средств (1-2)

Долгосрочные кредиты и заемные средства, стр. 1400

Наличие собственных и долгосрочных заемных

источников (3+4)

Краткосрочные кредиты и заемные средства, стр.

1500

Общая величина основных источников формирования

запасов и затрат (5+6)

Общая величина запасов и затрат, стр.1210+1220

Излишек (+), недостаток (-) собственных и

долгосрочных заемных источников (5-8)

Излишек (+), недостаток (-) собственных и

долгосрочных заемных источников (5-8)

Излишек (+), недостаток (-) общей величины

основных источников формирования запасов и затрат

(7-8)

Тип финансового состояния

Начало

периода

Конец

периода

Отклонение

95.

96.

97.

СПАСИБОЗА ВНИМАНИЕ

www.rosnou.ru

Финансы

Финансы