Похожие презентации:

Анализ инвестиционных проектов в условиях риска. (Лекция 6)

1.

Финансовый менеджментЛекция 6. Анализ инвестиционных проектов в

условиях риска

2. Риск:

Риск - это влияние неопределенности на достижениецели

Risk – effect of uncertainty on objectives (ISO Guide 73:2009)

Корпоративные финансы

3. Риск -

Шанс неблагоприятного исходаВероятность того, что прогнозируемое событие не

произойдет

4. Количественная оценка риска

Дисперсия, как мера разброса возможных значенийдоходности;

Стандартное отклонение, как мера разброса,

выраженная в тех же единицах, что и результат;

Коэффициент вариации

5. Количественная оценка риска

kn

k

i 1

2

i

pi

n

(k

i 1

CV

k

i

k)

2

pi

6. Риск инвестиционного проекта

7. Риск инвестиционного проекта

Под риском инвестиционного проекта понимаетсявозможность отклонения будущих денежных потоков

по проекту от ожидаемого потока

8. Риск проекта может рассматриваться с помощью трех подходов:

Обособленно, без учета риска компании,осуществляющей его;

В контексте влияния на риск компании;

В контексте влияния на риск

инвестиционного портфеля владельцев

собственного капитала компании

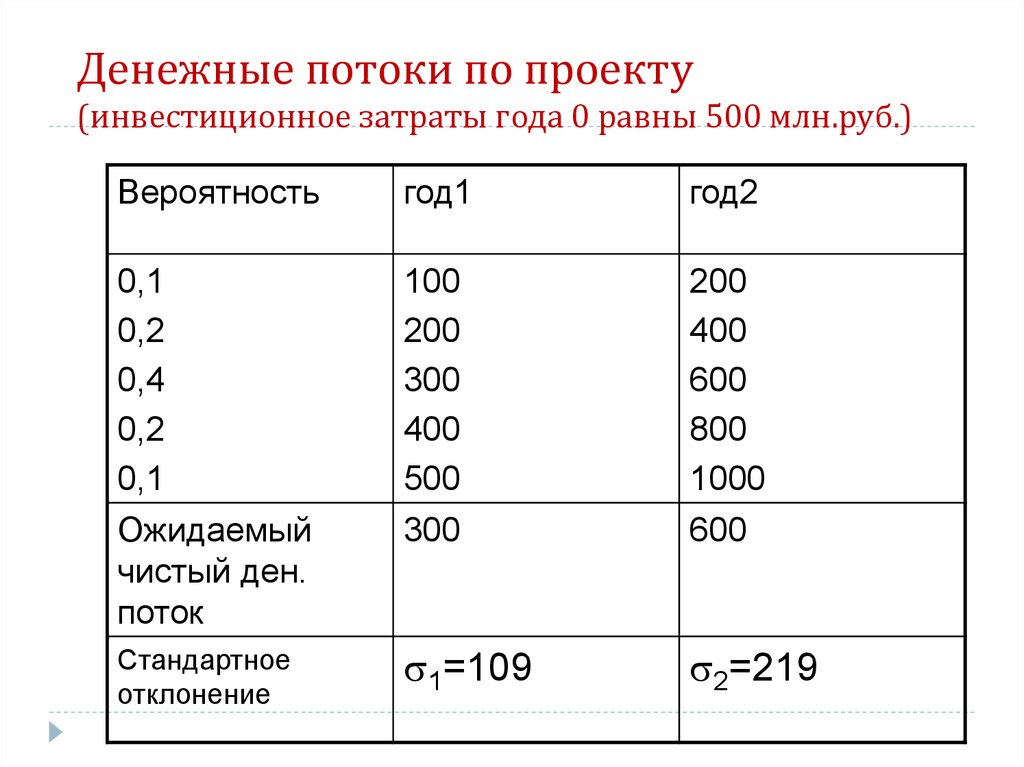

9. Денежные потоки по проекту (инвестиционное затраты года 0 равны 500 млн.руб.)

Вероятностьгод1

год2

0,1

0,2

0,4

0,2

0,1

100

200

300

400

500

200

400

600

800

1000

Ожидаемый

чистый ден.

поток

300

600

Стандартное

отклонение

1=109

2=219

10. вычисления

NPV 300 / 1,1 600 / 1,1 500 2682

/(1,1) /(1,1) 12000 / 1,1

2

2

1

2

2

2

4

48000 / 1,1 206 ( млн. руб.)

4

2

2

2

11.

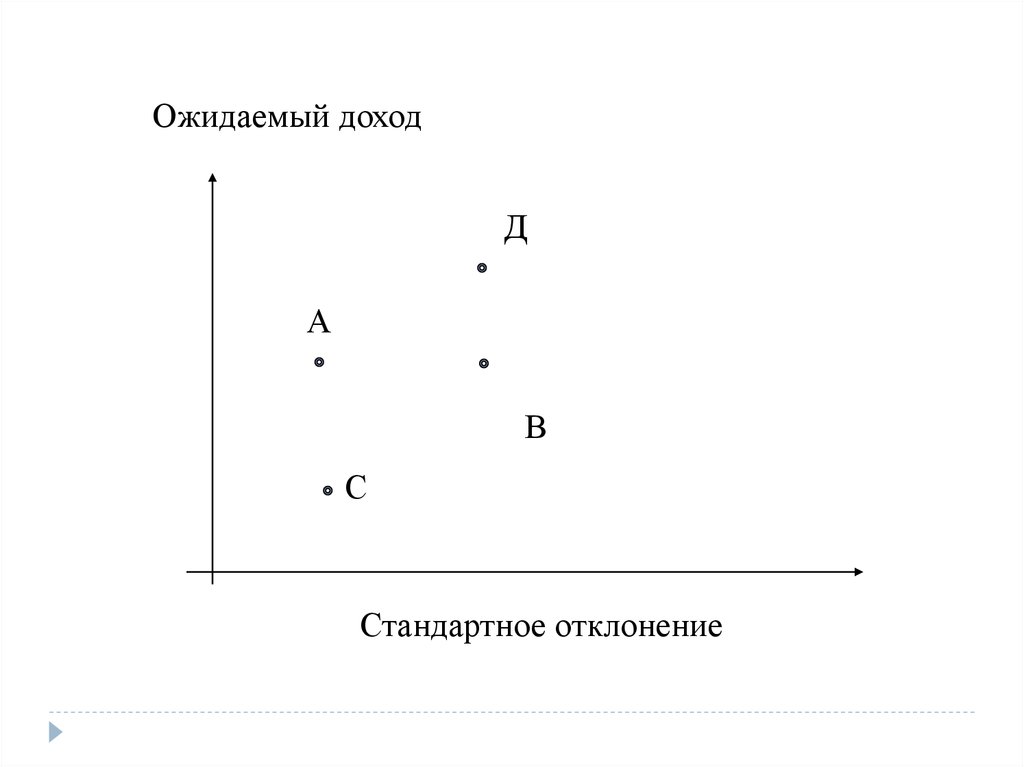

Ожидаемый доходД

А

В

С

Стандартное отклонение

12. При принятии инвестиционного решения в условиях риска важно ответить на два вопроса:

1. Какова степень риска2. Генерирует ли проект положительное значение

чистого дисконтированного дохода (NPV)

13. Методы анализа единичного риска проекта

Анализ чувствительностиСценарный анализ

Имитационное моделирование (Метод Монте-Карло)

Метод построения дерева решений

14. Методы учета риска инвестиционного проекта

Имитационная модель учета рискаМетод эквивалентного денежного потока

Метод корректировки ставки дисконта

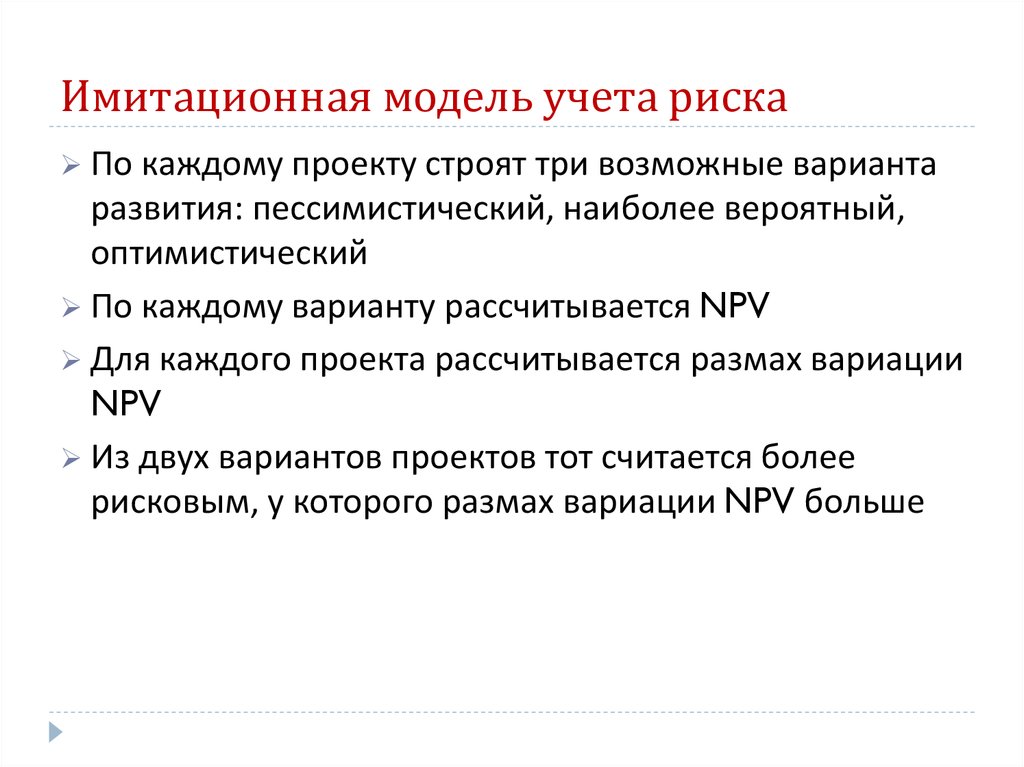

15. Имитационная модель учета риска

По каждому проекту строяттри возможные варианта

развития: пессимистический, наиболее вероятный,

оптимистический

По каждому варианту рассчитывается NPV

Для каждого проекта рассчитывается размах вариации

NPV

Из двух вариантов проектов тот считается более

рисковым, у которого размах вариации NPV больше

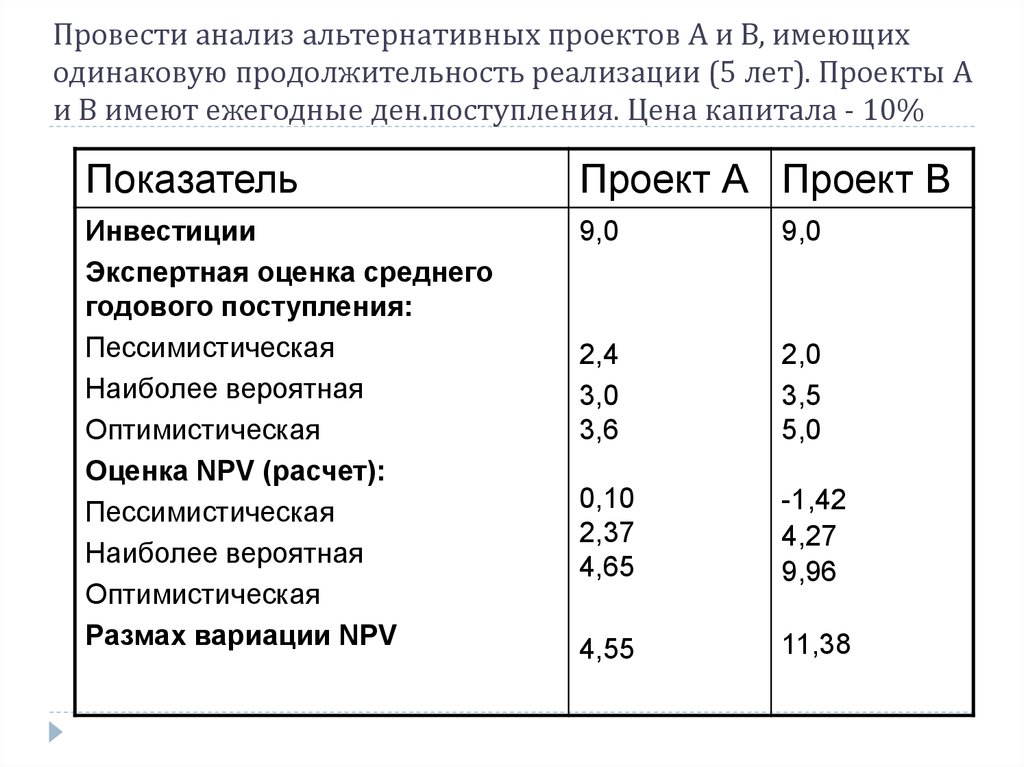

16. Провести анализ альтернативных проектов А и В, имеющих одинаковую продолжительность реализации (5 лет). Проекты А и В имеют ежегодные ден.по

Провести анализ альтернативных проектов А и В, имеющиходинаковую продолжительность реализации (5 лет). Проекты А

и В имеют ежегодные ден.поступления. Цена капитала - 10%

Показатель

Проект А Проект В

Инвестиции

Экспертная оценка среднего

годового поступления:

Пессимистическая

Наиболее вероятная

Оптимистическая

Оценка NPV (расчет):

Пессимистическая

Наиболее вероятная

Оптимистическая

Размах вариации NPV

9,0

9,0

2,4

3,0

3,6

2,0

3,5

5,0

0,10

2,37

4,65

-1,42

4,27

9,96

4,55

11,38

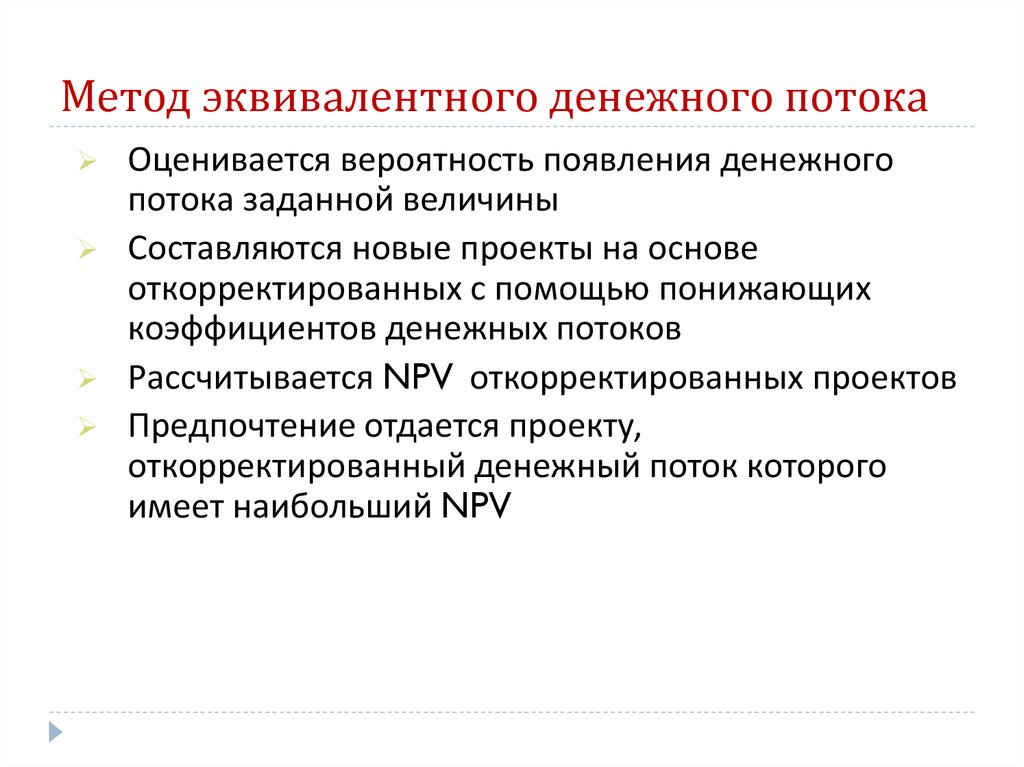

17. Метод эквивалентного денежного потока

Оценивается вероятность появления денежногопотока заданной величины

Составляются новые проекты на основе

откорректированных с помощью понижающих

коэффициентов денежных потоков

Рассчитывается NPV откорректированных проектов

Предпочтение отдается проекту,

откорректированный денежный поток которого

имеет наибольший NPV

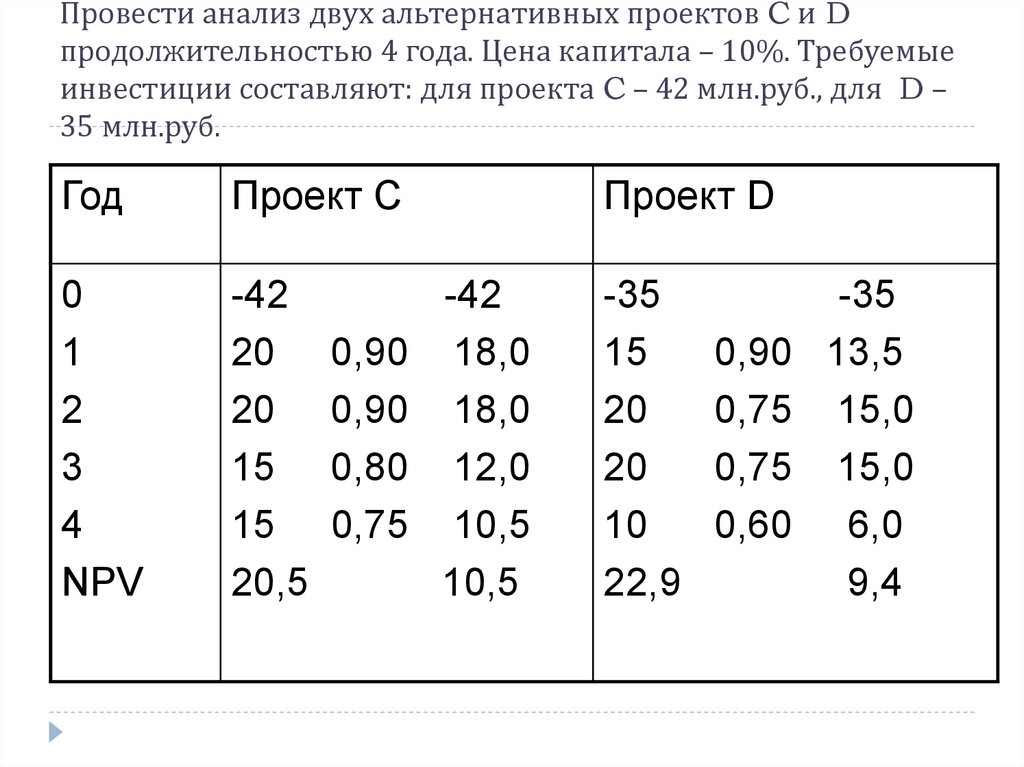

18. Провести анализ двух альтернативных проектов C и D продолжительностью 4 года. Цена капитала – 10%. Требуемые инвестиции составляют: для проек

Провести анализ двух альтернативных проектов C и Dпродолжительностью 4 года. Цена капитала – 10%. Требуемые

инвестиции составляют: для проекта C – 42 млн.руб., для D –

35 млн.руб.

Год

Проект С

0

1

2

3

4

NPV

-42

20

20

15

15

20,5

0,90

0,90

0,80

0,75

Проект D

-42

18,0

18,0

12,0

10,5

10,5

-35

15

20

20

10

22,9

0,90

0,75

0,75

0,60

-35

13,5

15,0

15,0

6,0

9,4

19. Метод корректировки ставки дисконтирования

Устанавливается цена капитала, предназначенногодля инвестирования

Определяется риск, ассоциируемый с данным

проектом

Рассчитывается NPV со ставкой дисконтирования,

скорректированной на величину риска

Проект с большей NPV считается предпочтительным

20. ВЫВОДЫ

Единичный риск проекта – это риск, который проектимел бы, если бы являлся единственным активов

компании

Внутрифирменный (корпорационный) риск отражает

воздействие проекта на риск компании

21. ВЫВОДЫ

Рыночный риск отражает влияние проекта нарисковость хорошо диверсифицированных портфелей

акционеров

Анализ чувствительности – методика, позволяющая

оценить степень вариабельности результатного

показателя при изменении входной переменной и

сохранения остальных условий неизменными

22. ВЫВОДЫ

Анализ сценариев – методика проведения анализариска, в которой сравниваются показатели лучшей и

худшей ситуации с ожидаемыми значениями

Имитационное моделирование – методика анализа

риска, при которой используются различные оценки

распределения вероятностей

23. ВЫВОДЫ

Проекты, структурированные таким образом, чтозатраты капитала осуществляются поэтапно в течение

нескольких лет, оцениваются с помощью дерева

решений

Для включения риска в процесс принятия решения

можно использовать либо безрисковые эквиваленты,

либо учитывающую риск ставку дисконта

Финансы

Финансы Менеджмент

Менеджмент