Похожие презентации:

Публичное акционерное общество «Межрегиональная распределительная сетевая компания Волги»

1. Публичное акционерное общество «Межрегиональная распределительная сетевая компания Волги»

апрель 20172. ОБЩАЯ ИНФОРМАЦИЯ О КОМПАНИИ

ПАО «МРСК Волги» (далее – Компания, Общество, МРСКВолги) осуществляет передачу электрической энергии по

распределительным сетям и обеспечивает технологическое

подключение

потребителей

к

электросетевой

инфраструктуре

Регионами присутствия компании являются Саратовская,

Самарская, Ульяновская, Оренбургская, Пензенская

области, а также Чувашская Республика и Республика

Мордовия. Совокупная численность населения этих

регионов составляет более 12,3 млн. чел., общая площадь –

более 403,5 тыс. км2

Основным акционером ПАО «МРСК Волги» является

ПАО

«Россети»,

контролирующий

68,08%

голосующих акций

Компания является естественной монополией и ее

деятельность (включая тарифы на услуги) регулируется

федеральными

и/или

региональными

органами

исполнительной власти

Совокупная

протяженность

линий

электропередач,

находящихся под управлением Компании, составляет

225,44 тыс. км. Общий отпуск электроэнергии в 2016 г.

составил 53 042 млн. кВт/ч

Совокупная рыночная доля

присутствия составляет 78%

Компании

в

регионах

Ключевые операционные показатели

Отпуск электроэнергии в сеть (млн. кВт/ч)

2015

52 908

2016

53 042

Количество подстанций (шт.):

46 966

47 054

1 696

1 698

45 270

45 356

672,4

563,8

Протяженность ВЛ по трассе (км)

214 916,8

215 217,6

Протяженность КЛ по трассе (км)

1 553,85

1 591,1

- напряжением 35-220 кВ

- напряжением 6-35/0,4 кВ

Объем подключенной мощности (МВт)

2

3. КЛЮЧЕВЫЕ ФИНАНСОВЫЕ ПОКАЗАТЕЛИ

млн. руб.Наименование показателя (по МСФО)

Выручка (всего), в том числе:

Услуги по передаче электроэнергии

Услуги по подключению к электросетям

Прочая выручка

Операционные расходы

Прочие доходы

Операционная прибыль

EBITDA

EBITDA margin, %

Прибыль за период

Прибыль за период margin, %

2015 год 2016 год Изменение, %

47 991

47 308

348

335

45 251

178

2 917

7 730

16,1%

1 268

53 336

52 688

323

326

48 491

332

5 177

9 740

18,3%

2 804

11,1%

11,4%

-7,3%

-2,6%

7,2%

86,5%

77,5%

26,0%

121,1%

2,6%

5,3%

млн. руб.

Наименование показателя (по РСБУ)

Выручка (всего), в том числе:

Выручка от передачи электроэнергии

Выручка от технологического присоединения

Прочая выручка

Себестоимость

Прибыль от продаж

Прибыль от продаж margin, %

EBITDA

EBITDA margin, %

Чистая прибыль

Чистая прибыль margin, %

2015 год

47 860

47 308

348

204

44 574

2 202

4,6%

7 676

16,0%

243

0,5%

2016 год Изменение, %

53 211

52 688

323

201

47 349

4 678

8,8%

9 819

18,5%

1 378

2,6%

3

11,2%

11,4%

-7,3%

-1,5%

6,2%

112,5%

27,9%

467,2%

-

4. СТРУКТУРА АКЦИОНЕРНОГО КАПИТАЛА

Структура акционерного капитала на 31.12.2016 г.В структуре акционерного капитала преобладает

мажоритарный

акционер

(ПАО

«Россети»),

который владеет долей

68,08% голосующих акций.

Прямая доля государства составляет 0,52%. Крупнейшим

миноритарным акционером является Energyo Solutions

Russia (Cyprus) Ltd. (11,36%).

Росимущество – 0,52%

Energyo

Solutions

Russia

(Cyprus) Ltd.

– 11,36%

Участие

акционеров

в

управлении

Компанией

осуществляется через их представителей в Совете

директоров и Комитетах Совета директоров

Компания до настоящего времени

к финансовой помощи акционеров

не

Прочие –

20,04%

Россети –

68,08%

прибегала

Дивидендная политика

Доля объявленных дивидендов

в чистой прибыли отчетного года

Дивидендная политика Общества включает в себя следующие

положения:

100,00%

‒ расчет дивидендов на основании прибыли без учета влияния

переоценки финансовых вложений

95,00%

80,00%

60,00%

‒ необходимость

поддержания

требуемого

уровня

финансового и

технического состояния Общества

(выполнение инвестиционной программы)

40,00%

39,95%

32,50%

20,00%

По решению годового общего собрания акционеров величина

дивидендов к уплате по итогам 2015 г. составила 230,76 млн. руб.

0,00%

15,32%

2011

4

25,05%

2012

2013

2014

2015

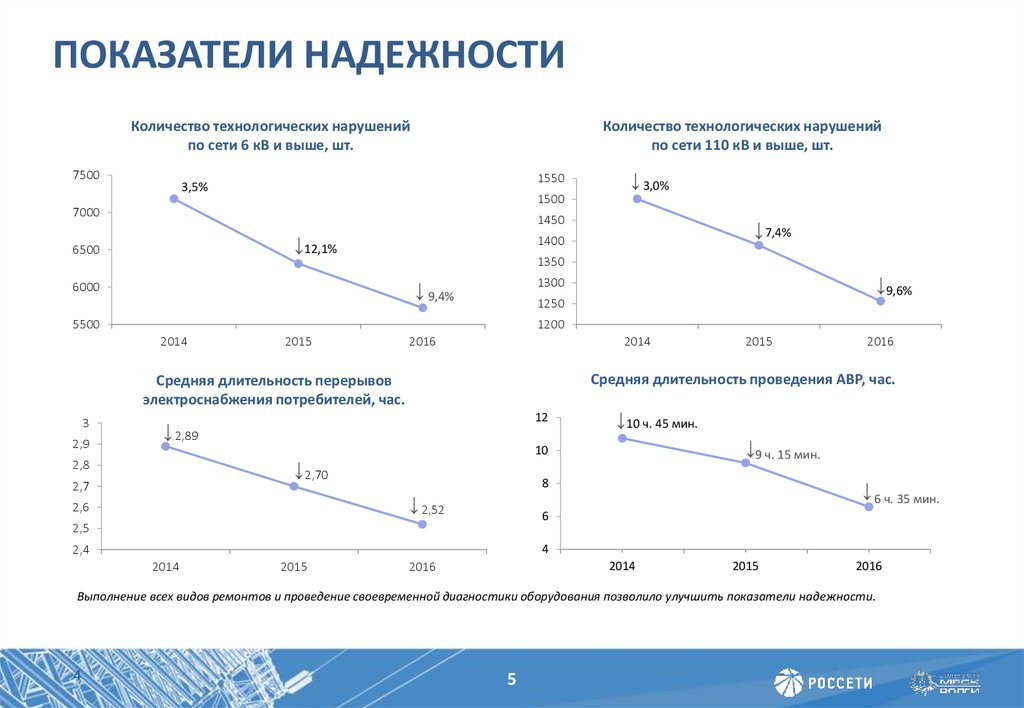

5. ПОКАЗАТЕЛИ НАДЕЖНОСТИ

Количество технологических нарушенийпо сети 6 кВ и выше, шт.

7500

Количество технологических нарушений

по сети 110 кВ и выше, шт.

1550

3,5%

7000

1450

↓ 12,1%

6500

1350

↓9,6%

1300

1250

5500

1200

2014

2015

2016

2014

12

↓ 2,89

2,7

↓9 ч. 15 мин.

8

↓ 2,52

2,6

2016

↓ 10 ч. 45 мин.

10

↓ 2,70

2,8

2015

Средняя длительность проведения АВР, час.

Средняя длительность перерывов

электроснабжения потребителей, час.

2,9

↓ 7,4%

1400

↓ 9,4%

6000

3

↓ 3,0%

1500

↓ 6 ч. 35 мин.

6

2,5

4

2,4

2014

2015

2014

2016

2015

2016

Выполнение всех видов ремонтов и проведение своевременной диагностики оборудования позволило улучшить показатели надежности.

4

5

6. ПЕРЕДАЧА ЭЛЕКТРОЭНЕРГИИ

Потери электроэнергии (в сопоставимых условиях)Комментарии

Отрицательная динамика отпуска в сеть в 2016–2017 гг.

объясняется прогнозом снижения объемов электроэнергии по

крупным потребителям в 2017 году, а также в результате

перевода питания на присоединения ПАО "ФСК ЕЭС".

7,40%

Реализация программы мероприятий по снижению потерь

электроэнергии в электрических сетях позволила добиться в

2016 году снижения показателя «потери электроэнергии» на

0,31%. По итогам 2016 года эффект составил 73,34 млн. кВт/ч,

что составляет 2,04% от величины фактических потерь

электрической энергии при ее передаче. В 2017–2018 гг.

запланирован эффект на уровне 96,84 млн. кВт/ч.

6,60%

7,29%

7,20%

6,98%

7,00%

6,86%

6,85%

6,80%

6,40%

3 543

3 591

2015

млн.кВт*ч

2016

3 519

3 514

6,20%

6,00%

Общий отпуск электроэнергии в сеть, млн. кВт/ч

2017П

2018П

в % от общего отпуска э/э

Распределение передачи электроэнергии в 2016 г. по филиалам

Чувашэнерго – 7%

Мордовэнерго – 5%

Саратовские РС – 18%

Пензаэнерго – 8%

52 908

53 042

51 315

51 335

53 042

млн.кВт*ч

Оренбургэнерго – 19%

Самарские РС – 34%

2015

2016

2017П

Ульяновские РС – 9%

2018П

6

7. ТЕХНОЛОГИЧЕСКОЕ ПРИСОЕДИНЕНИЕ

КомментарииОбъем подключаемой мощности, МВт

Рост числа присоединений к электрическим сетям Компании в

2016 году обусловлен заметным преобладанием физических лиц

и СНТ в структуре потребителей.

Объем подключаемой мощности после снижения в 2015 году

увеличился в 2016 году в результате присоединения крупных

заявителей.

Различная динамика объема оказанных услуг в терминах

мощности и количества подключений объясняется приоритетным

развитием малого бизнеса и снижением платы за подключение

мощности до 15 кВт.

Утвержденный Советом директоров Бизнес-план Общества на

2017-2021 гг. предусматривает сдержанный прогноз и снижение

объемов технологического присоединения, что обусловлено

экономической ситуацией в регионах влияния.

564

564

344

2014

2015

2016

334

319

2017П

2018П

Распределение технологического присоединения

в 2016 г. по филиалам

Количество присоединений, шт.

Мордовэнерго – 5%

24 886

Чувашэнерго – 9%

Саратовские РС – 16%

17 984

15 168

12 811

Самарские РС – 28%

Пензаэнерго – 15%

12 078

564 МВт

2014

2015

2016

2017П

Оренбургэнерго – 18%

2018П

7

Ульяновские РС – 9%

8. ИНВЕСТИЦИИ В 2015–2016 гг.

Финансирования капитальных вложенийпо филиалам, млн. руб.

Комментарии

Фактическое финансирование капитальных вложений за период

2015–2016 гг. составило 6 746 млн. руб. или 92% от плана.

Увеличение финансирования капитальных вложений в 2016 году

произошло за счет финансирования капитальных вложений из

средств федерального бюджета в связи с реализацией

инвестиционных проектов в рамках подготовки к Чемпионату

мира по футболу 2018 г.

Основной объем капитальных вложений за период 2015–2016 гг.

направлен на техническое перевооружение и реконструкцию,

повышение надежности функционирования распределительного

электросетевого комплекса для предотвращения старения

электросетевого оборудования.

Структура финансирования

капитальных вложений, млн. руб.

3 533

3 213

2 162

2015

ТПиР

Новое строительство

2 256

План

Факт

План

Факт

Саратовские РС

530

535

591

637

Самарские РС

812

844

1 716

937

Ульяновские РС

163

175

242

240

Мордовэнерго

333

344

371

364

Оренбургэнерго

599

597

719

714

Пензаэнерго

449

470

322

366

Чувашэнерго

242

249

229

276

МРСК Волги

3 127

3 213

4 189

3 533

Бюджетное

финансирование - 12%

1 265

1 044

2016

Источники инвестиционной программы 2016 года

по финансированию

12

7

2015

Амортизация - 71%

НДС - 12%

Прочие собственные

средства - 0,3%

Плата за ТП - 5%

2016

Прочее

8

3 533

млн. руб.

9. ИНВЕСТИЦИИ В 2016–2020 гг.

КомментарииСтруктура инвестиций в 2016–2020 гг. по филиалам

Общий объем финансирования Компании на период 2016–2020 гг.

предусмотрен в сумме 28 168 млн. руб., из которых 88,63% будет

направлено на техническое перевооружение, 11,32% – на новое

строительство, 0,06% – на приобретение основных средств.

Ввод основных фондов на период 2016–2020 гг. планируется

в сумме 24 955 млн. руб., ввод трансформаторной мощности –

1 841 МВА, ввод линий электропередачи – 2 588 км.

В инвестиционную программу 2016–2020 гг. включено

27 приоритетных проекта со сметной стоимостью более

300 млн. руб. с НДС каждый.

Согласно прогнозам собственные источники обеспечат 97%

финансирования инвестиций в период 2016-2020 гг.

Чувашэнерго – 7%

Мордовэнерго – 6%

Ульяновские РС – 7%

Оренбургэнерго – 23%

28 168

млн. руб.

Саратовские РС – 22%

Пензаэнерго – 9%

Самарские РС – 26%

Прогноз инвестиций на 2016–2020 гг.*, млн. руб.

Источники финансирования инвестиций в 2016–2020 гг.

8 000

7 000

177,0

209,6

3%

574,9

Приобретение

6 000

Собственные

5 000

4 000

3 000

15,5

1 383,7

842,0

6 354,2

6 719,7

6 498,9

28 168

млн. руб.

ТПиР

2 000

1 000

Новое

строительство

2 784,7

2 607,4

2016П

2017П

97%

0

2018П

2019П

2020П

* - согласно ИПР, утверждённой Приказом Минэнерго России от 22.12.2016 г. № 1383

9

Привлеченные

(бюджетное

финансирование)

10. ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ

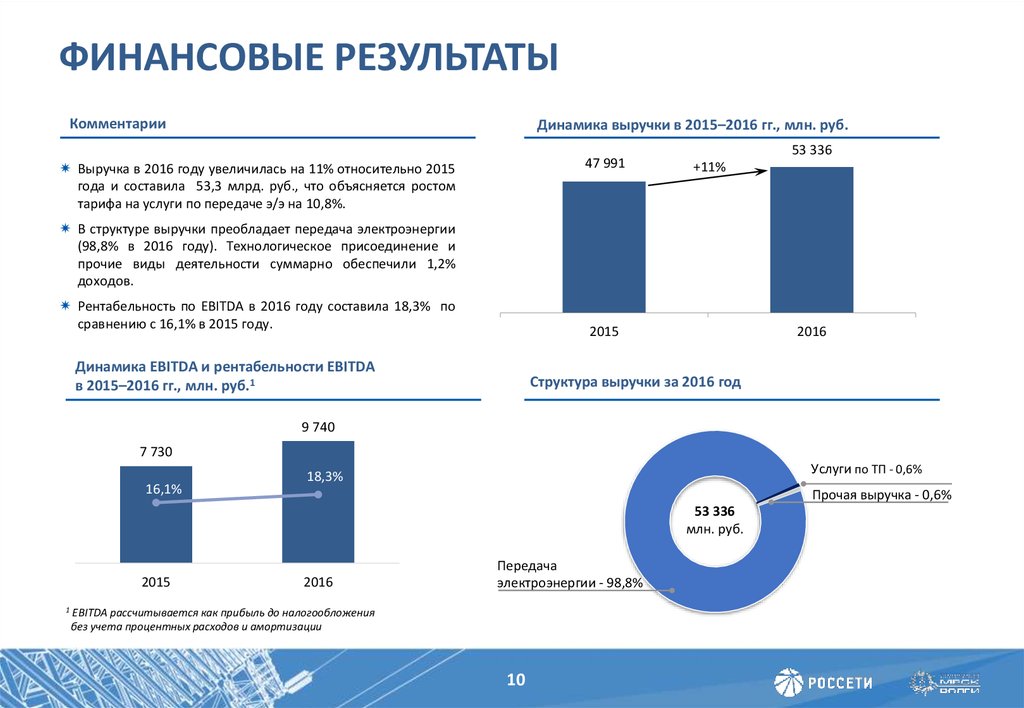

КомментарииДинамика выручки в 2015–2016 гг., млн. руб.

47 991

Выручка в 2016 году увеличилась на 11% относительно 2015

года и составила 53,3 млрд. руб., что объясняется ростом

тарифа на услуги по передаче э/э на 10,8%.

53 336

+11%

В структуре выручки преобладает передача электроэнергии

(98,8% в 2016 году). Технологическое присоединение и

прочие виды деятельности суммарно обеспечили 1,2%

доходов.

Рентабельность по EBITDA в 2016 году составила 18,3% по

сравнению с 16,1% в 2015 году.

2015

Динамика EBITDA и рентабельности EBITDA

в 2015–2016 гг., млн. руб.1

40,00%

2016

Структура выручки за 2016 год

12 000

9 740

35,00%

30,00%

7 730

25,00%

20,00%

16,1%

10 000

8 000

18,3%

15,00%

Услуги по ТП - 0,6%

6 000

Прочая выручка - 0,6%

53 336

млн. руб.

4 000

10,00%

2 000

5,00%

0,00%

0

2015

1

2016

Передача

электроэнергии - 98,8%

EBITDA рассчитывается как прибыль до налогообложения

без учета процентных расходов и амортизации

10

11. УПРАВЛЕНИЕ ИЗДЕРЖКАМИ

КомментарииДинамика операционных расходов в 2015–2016 гг., млн. руб.

45 251

Темп роста операционных расходов в 2016 году был ниже темпа

роста

выручки, что привело к увеличению

операционной

рентабельности.

48 491

+7%

В структуре операционных расходов преобладают затраты по

оплате услуг ФСК ЕЭС и распределительных компаний по передаче

электроэнергии (40% в 2016 году), затраты на приобретение э/э

(16%) и расходы на персонал (24%).

2015

Мероприятия по оптимизации издержек

2016

Структура операционных расходов в 2016 году

В Компании утверждена Программа

повышения операционной

эффективности и сокращения расходов (Программа).

Основными направлениями Программы являются:

‐ повышение эффективности процесса управления ТОиР;

‐ повышение эффективности управления оборотным капиталом;

‐ повышение эффективности управления основными средствами;

‐ повышение эффективности системы управления закупочной

деятельностью и цепочками поставок;

‐ внедрение современных технологий и использование инноваций;

‐ оптимизация системы мотивации и оплаты труда персонала;

‐ совершенствование организационно-функциональной структуры,

оптимизация численности персонала;

‐ повышение энергетической эффективности.

Реализация мероприятий Программы

позволила

Компании

обеспечить снижение операционных расходов в соответствии с

Директивой Правительства РФ от 04.07.2016 г. № 4750п-П13 за 2016 год

относительно уровня 2015 года, которое составило 10%.

11

Амортизация 9%

Расходы на

персонал 24%

Прочее 11%

48 491

млн. руб.

Приобретение э/э 16%

Передача э/э 40%

12. УПРАВЛЕНИЕ ОБОРОТНЫМ КАПИТАЛОМ

Уровень расчетов за услуги по передаче электроэнергии(процент оплаты)

Комментарии

Как в настоящее время, так и в ретроспективе, уровень

собираемости платежей ПАО «МРСК Волги» находится на

высоком уровне.

99%

95%

99%

99%

2013

2014

2015

2016

Уровень дебиторской задолженности по состоянию на

31.12.2016 года – 7 807 млн. руб.

В целях эффективного управления оборотными активами

Компания регулярно осуществляет контроль за изменением

объема и структуры дебиторской задолженности.

Ежеквартально

Компания

утверждает

план-график

мероприятий по снижению просроченной дебиторской

задолженности на текущий квартал. После окончания

каждого

квартала

проводится

план-факт

анализ

работы с задолженностью

Меры, предпринимаемые Компанией по снижению и недопущению роста дебиторской задолженности

Обращения в адрес губернаторов и глав администраций и инициирование заседаний Штабов по обеспечению безопасности энергоснабжения

региона

Обращения в Прокуратуру и УФСБ

Подача искового заявления в Арбитражный суд о взыскании с контрагента основного долга, а также процентов за пользование чужими

денежными средствами

Подача заявления о принятии Арбитражным судом обеспечительных мер, путем наложения ареста на денежные средства должника

Введение ограничения режима потребления в отношении объектов гарантирующих поставщиков/энергосбытовых компаний

12

13. ДОЛГОВАЯ ПОЛИТИКА

Структура долга по источникам заимствований1Комментарии1

В Компании утверждено Положение о кредитной политике, на

основании которого рассчитываются лимиты долговой позиции2:

Вид лимита

Лимит по

среднесрочной

ликвидности

Лимит по

финансовому

рычагу

Лимит по

покрытию долга

Лимит по покрытию

обслуживания

долга

Максимальный лимит

Краткосрочный заемный

капитал ≤ Среднесрочные

ликвидные оборотные

активы /1,5 + Свободный

кредитный лимит

Целевой лимит

Краткосрочный заемный

капитал ≤ Среднесрочные

ликвидные оборотные

активы + Свободный

кредитный лимит

Сбербанк 100%

8 380

млн. руб.

Заемный капитал ≤

Заемный капитал ≤

Собственный капитал Собственный капитал * 1,5

Долгосрочный заемный

капитал ≤ EBITDA * 3

Долгосрочный заемный

капитал ≤ EBITDA * 4

Обслуживание долга (4

квартала) ≤ EBITDA / 4

Обслуживание долга (4

квартала) ≤ EBITDA / 3

Динамика размера ссудной задолженности

(по основной сумме долга) на конец года, млн. руб.

13 900

Долговая позиция Компании находится в соответствии со всеми

действующими лимитами.

11 300

Весь долг Компании номинирован в рублях и имеет фиксированную

процентную ставку.

Средневзвешенная

процентная

портфелю составляет 10,01% годовых1.

ставка

по

8 380

кредитному

Действующие кредитные соглашения включают в себя ограничение по

коэффициенту: Финансовый Долг/EBITDA2 ≤ 4.0

Все кредиты являются необеспеченными. Компания

и в дальнейшем привлекать ресурсы без обеспечения/залога.

1

2

4 380

намерена

2 660

По состоянию на 31.12.2016

Рассчитываются на основании отчетности ПАО «МРСК Волги» по РСБУ

2014

13

2015

2016

2017П

2018П

14. УПРАВЛЕНИЕ ЛИКВИДНОСТЬЮ

Динамика остатков денежных средств на конец года, млн. руб.Комментарии

Имеющиеся по состоянию на 31.03.2017 г. долгосрочные свободные

лимиты по действующим кредитным

договорам позволяют

обеспечить привлечение 8 300 млн. руб.

* фактические данные по РСБУ

2 239

1 421

1 246

Все кредитные линии являются возобновляемыми.

2 093

1 919

Заключены договоры кредитования в форме овердрафта на общую

сумму 2 000 млн. руб.

Остаток денежных средств на счетах Компании по состоянию на

31.12.2016 г. составляет более 2 млрд. руб.

Доступные кредитные линии

2015*

2016*

2017П

2018П

Облигационные выпуски

Процентная

ставка

Срок

Доступный

окончания

остаток,

договора

млн. руб.

Кредитор

Тип

кредитной линии

Валюта

Сбербанк

Возобновляемая

Рубль

9,75%

29/12/2019

2 300

Газпромбанк

Возобновляемая

Рубль

9,80%

10/12/2021

1 800

Газпромбанк

Возобновляемая

Рубль

10,20%

10/12/2021

1 200

Газпромбанк

Возобновляемая

Рубль

10,20%

28/12/2020

3 000

Итого

2014*

8 300

В Списке ценных бумаг, допущенных к торгам в ПАО Московская

биржа, находятся неразмещенные облигации ПАО «МРСК Волги»

на общую сумму 43 000 млн. руб.:

Серия облигаций

БО-03

БО-04

БО-05

БО-06

001Р

Сумма, млн. руб.

5 000

5 000

4 000

4 000

До 25 000

Срок, дней

3 640

3 640

3 640

3 640

До 10 920

В случае необходимости Компания может воспользоваться

альтернативным вариантом привлечения средств

14

15. КЛЮЧЕВЫЕ ПРЕДПОСЫЛКИ

Прогноз темпа роста тарифа на передачу электроэнергииПрогноз объема передачи электроэнергии, млн. кВт/ч

50 222

3 715

2 217

4 086

48 588

3 611

2 201

4 018

46 988

3 626

2 242

3 954

47 034

3 541

2 220

3 891

9 236

9 058

8 455

3 612

3 821

3 775

18 557

17 245

17 368

16 995

8 759

8 428

8 519

8 111

2014 факт

2015 факт

2016 факт

2017 план

11%

10%

9 320

8%

3 567

6%

2014 факт

2015 факт

2016 факт

2017 план

Саратовские РС

Самарские РС

Ульяновские РС

Оренбургэнерго

Пензаэнерго

Мордовэнерго

Комментарии

Комментарии

Положительная динамика объемов услуг по передаче электроэнергии в

2016 г. против 2015 г. обусловлена ростом полезного отпуска энергии

крупным потребителям, таким как, ООО «ГазпромтрансгазСаратов», ОАО

«ЕПК Саратов», ОАО «Русэнергоресурс», АО «Самаранефтегаз»,

АО

«Транснефть» и др.

Темп роста тарифа на услуги по передаче электроэнергии в 2016 г.

составил 11% в среднем по году и ожидается на уровне 6% - в

2017 г.

В 2017 г. снижение полезного отпуска энергии ожидается на 3%, что

обусловлено снижением потребления крупными промышленными

потребителями, а также вызвано переходом отдельных потребителей

филиалов ПАО "МРСК Волги" на прямые расчеты с ПАО "ФСК ЕЭС" и

собственную генерацию.

15

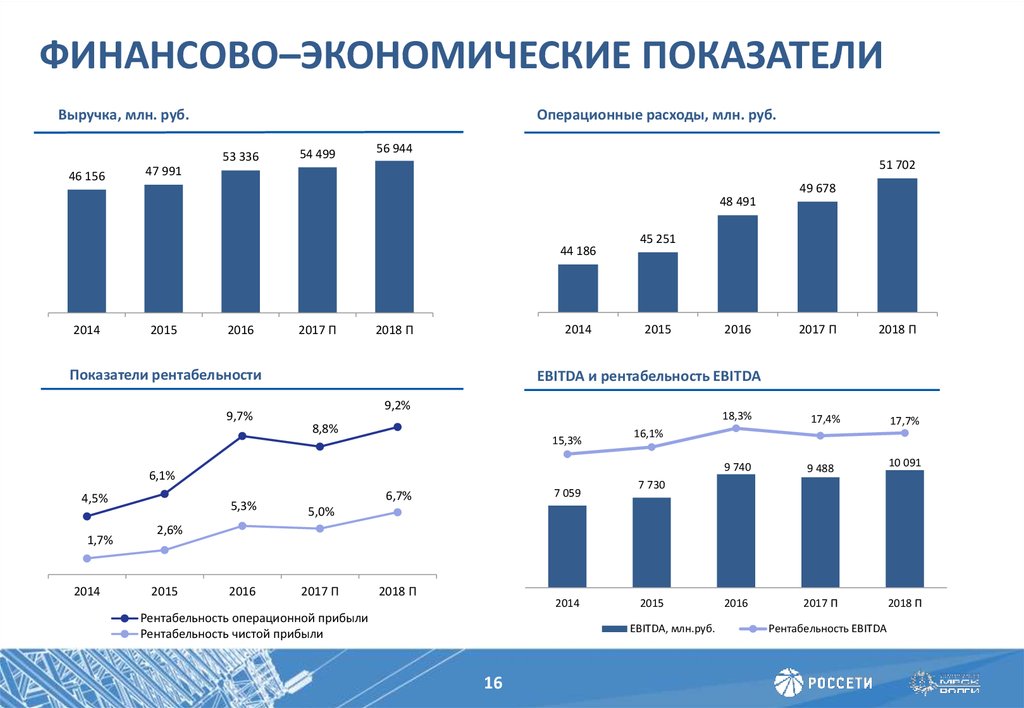

16. ФИНАНСОВО–ЭКОНОМИЧЕСКИЕ ПОКАЗАТЕЛИ

Выручка, млн. руб.Операционные расходы, млн. руб.

53 336

46 156

54 499

56 944

51 702

47 991

49 678

48 491

44 186

2014

2015

2016

2017 П

2014

2018 П

Показатели рентабельности

9,7%

9,2%

14 000

8,8%

15,3%

5,3%

2016

2017 П

2018 П

18,3%

17,4%

17,7%

9 740

9 488

10 091

2016

2017 П

2018 П

16,1%

10 000

6,1%

1,7%

2015

EBITDA и рентабельность EBITDA

12 000

4,5%

45 251

6,7%

5,0%

8 000

7 059

7 730

6 000

2,6%

4 000

2 000

2014

2015

2016

2017 П

0

2018 П

2014

Рентабельность операционной прибыли

Рентабельность чистой прибыли

2015

EBITDA, млн.руб.

16

Рентабельность EBITDA

20,0%

18,0%

16,0%

14,0%

12,0%

10,0%

8,0%

6,0%

4,0%

2,0%

0,0%

17.

Контакты IR-службы:Бурцева Юлия Геннадьевна –

заместитель начальника департамента

корпоративного управления

и взаимодействия с акционерами

тел.: (8452) 30-24-89

факс: (8452) 28-34-82

е-mail: ir@mrsk-volgi.ru

17

54

Промышленность

Промышленность