Похожие презентации:

Анализ группы компаний «Протек»

1.

АнализГруппы компаний

«ПРОТЕК»

Фин. аналитики:

• Александр Бережный

• Анастасия Журавлева

• Антон Бубенов

• Дарья Темногрудова

• Динара Абдуллаева

• Роман Солдатенко

2.

ВведениеФинансовый анализ ГК «Протек» будет проводиться с точки зрения инвестора.

Цель исследования

Задачи исследования

Выявить возможности и риски инвестирования в Компанию

Провести анализ структуры имущества Компании

Провести анализ

ПАО «Протек» на

предмет

целесообразности

инвестирования в ее

акции (MOEX: PRTK) с

горизонтом пять лет

и более

Оценить риск утраты ликвидности, платежеспособности и

финансовой устойчивости Компании

Проанализировать показатели деловой активности компании

Оценить стоимость бизнеса и сравнить ее с конкурентами

Сделать вывод о целесообразности инвестирования в

Компанию

3.

ВведениеДобавила первый пункт про вывод, какой хочешь о

Финансовый анализ ГК «Протек» будет проводиться с точки зрения инвестора.

Цель исследования

Задачи исследования

Проанализировать рынок, место компании в нем

Провести анализ структуры имущества Компании

Провести анализ

ПАО «Протек» на

предмет

целесообразности

инвестирования в ее

акции (MOEX: PRTK) с

горизонтом пять лет

и более

Оценить риск утраты ликвидности, платежеспособности и

финансовой устойчивости Компании

Проанализировать показатели деловой активности компании

Оценить стоимость бизнеса и сравнить ее с конкурентами

Выявить возможности и риски инвестирования в Компанию

Сделать вывод о целесообразности инвестирования в

Компанию

4.

Краткая характеристика Компании«ПРОТЕК» - одна из крупнейших фармацевтических компаний России, работающая 25 лет на рынке.

Общее число сотрудников Группы компаний - более 12 500 человек.

Аптечная сеть «Ригла» насчитывает 1461 аптеку на конец 2015 года.

Производство

лекарственных средств

ЗАО «ФармФирма «Сотекс»

Дистрибуция

фарм. Препаратов

ЗАО Фирма ЦВ «ПРОТЕК»

Розничные продажи

Аптеки «Ригла»

№ 3 в РФ*

№ 1-2 в РФ*

№ 2 в РФ*

Доля (по выручке) – 3% *

Доля (по выручке) - 18,3% **

Доля (по выручке) – 3,8% *

5.

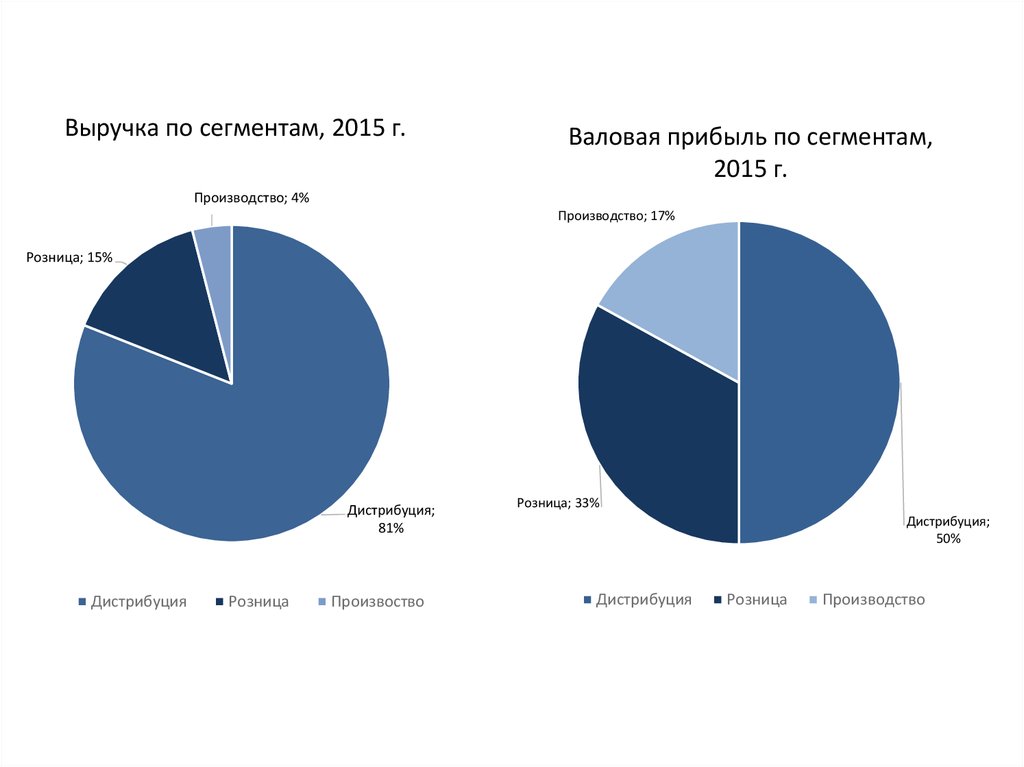

Выручка по сегментам, 2015 г.Валовая прибыль по сегментам,

2015 г.

Производство; 4%

Производство; 17%

Розница; 15%

Дистрибуция;

81%

Дистрибуция

Розница

Произвоство

Розница; 33%

Дистрибуция;

50%

Дистрибуция

Розница

Производство

6.

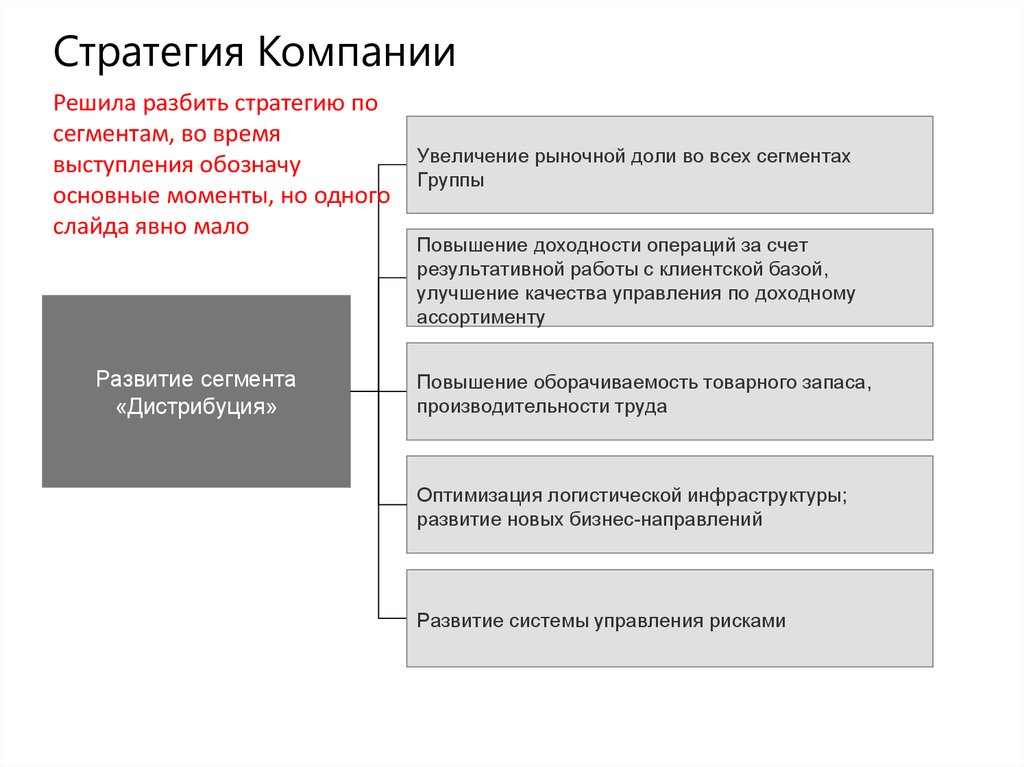

Стратегия КомпанииРешила разбить стратегию по

сегментам, во время

выступления обозначу

основные моменты, но одного

слайда явно мало

Развитие сегмента

«Дистрибуция»

Увеличение рыночной доли во всех сегментах

Группы

Повышение доходности операций за счет

результативной работы с клиентской базой,

улучшение качества управления по доходному

ассортименту

Повышение оборачиваемость товарного запаса,

производительности труда

Оптимизация логистической инфраструктуры;

развитие новых бизнес-направлений

Развитие системы управления рисками

7.

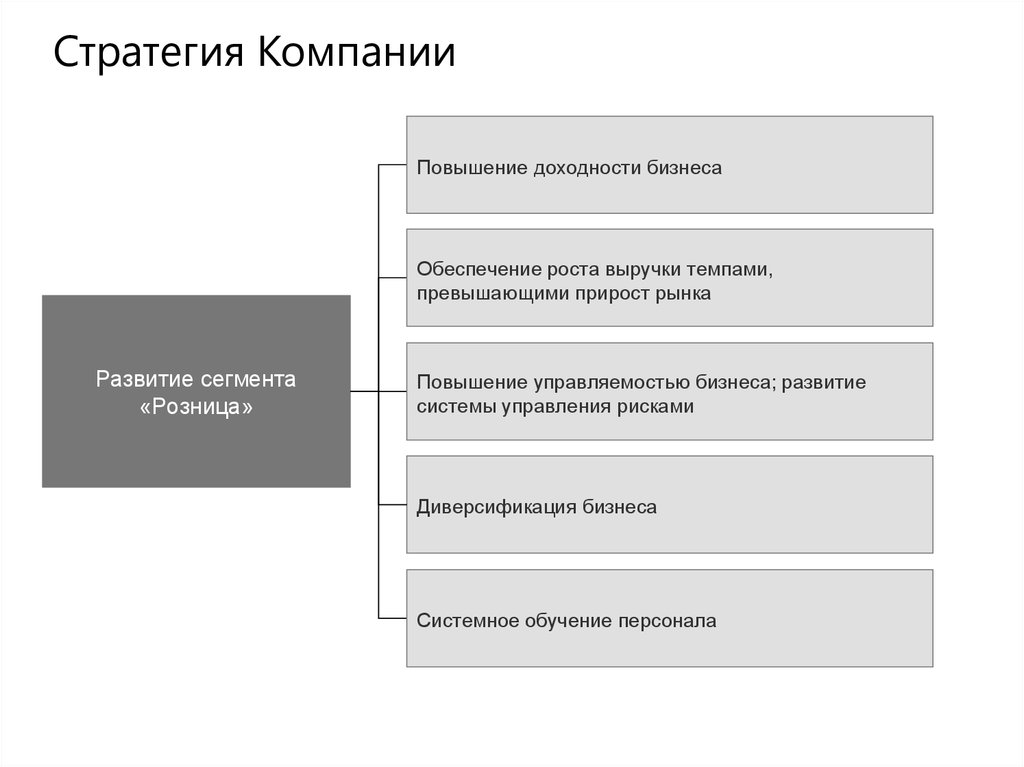

Стратегия КомпанииПовышение доходности бизнеса

Обеспечение роста выручки темпами,

превышающими прирост рынка

Развитие сегмента

«Розница»

Повышение управляемостью бизнеса; развитие

системы управления рисками

Диверсификация бизнеса

Системное обучение персонала

8.

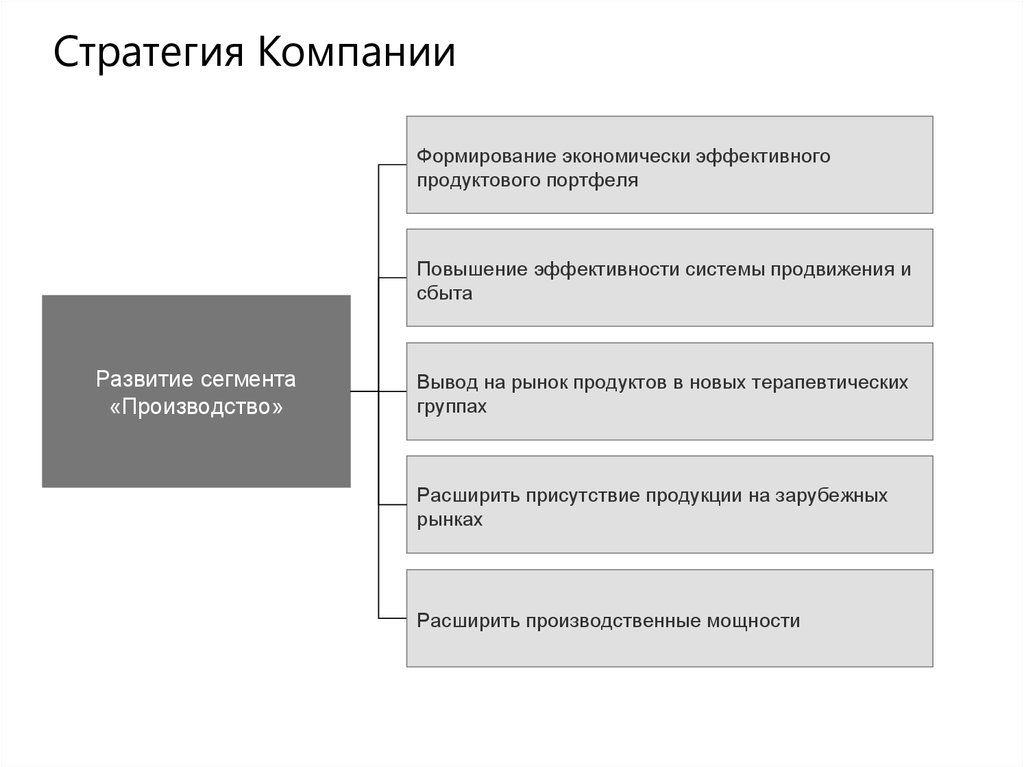

Стратегия КомпанииФормирование экономически эффективного

продуктового портфеля

Повышение эффективности системы продвижения и

сбыта

Развитие сегмента

«Производство»

Вывод на рынок продуктов в новых терапевтических

группах

Расширить присутствие продукции на зарубежных

рынках

Расширить производственные мощности

9.

Организационная структура Группы10. Особенности бизнес-процессов Компании

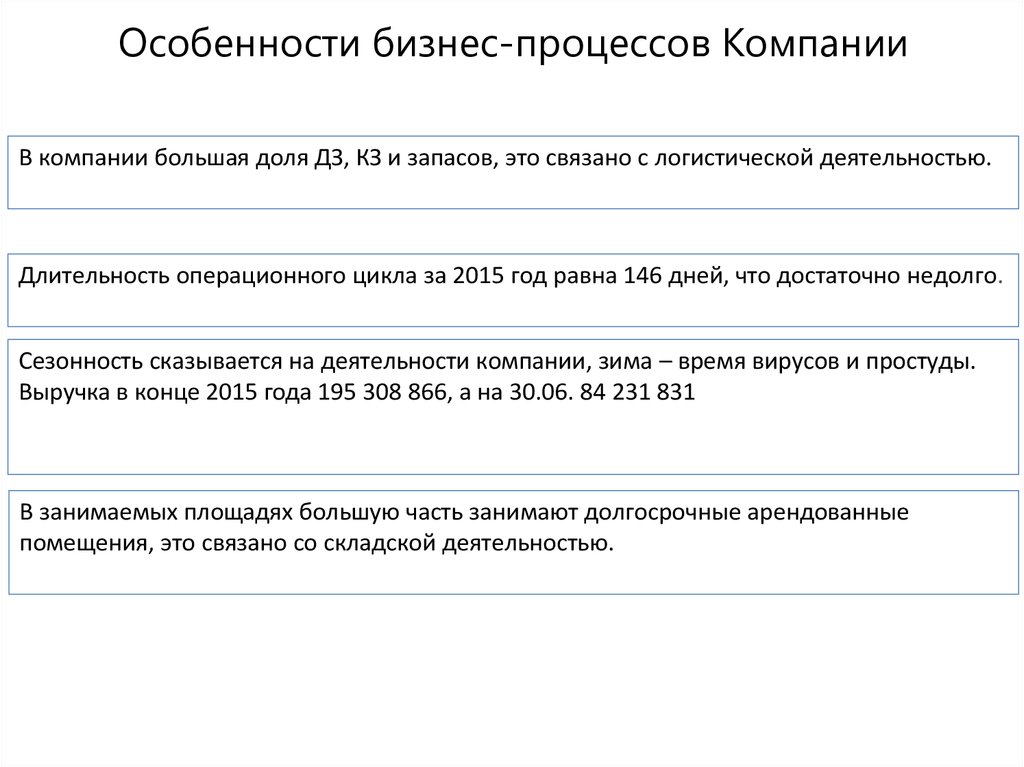

В компании большая доля ДЗ, КЗ и запасов, это связано с логистической деятельностью.Длительность операционного цикла за 2015 год равна 146 дней, что достаточно недолго.

Сезонность сказывается на деятельности компании, зима – время вирусов и простуды.

Выручка в конце 2015 года 195 308 866, а на 30.06. 84 231 831

В занимаемых площадях большую часть занимают долгосрочные арендованные

помещения, это связано со складской деятельностью.

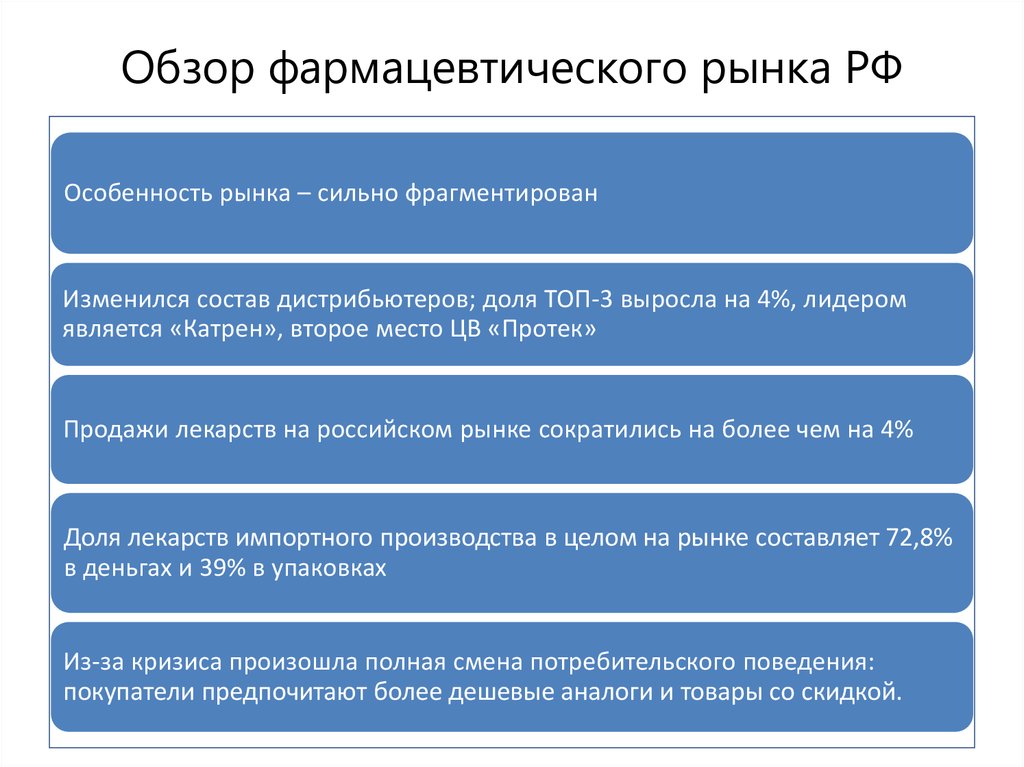

11. Обзор фармацевтического рынка РФ

Особенность рынка – сильно фрагментированИзменился состав дистрибьютеров; доля ТОП-3 выросла на 4%, лидером

является «Катрен», второе место ЦВ «Протек»

Продажи лекарств на российском рынке сократились на более чем на 4%

Доля лекарств импортного производства в целом на рынке составляет 72,8%

в деньгах и 39% в упаковках

Из-за кризиса произошла полная смена потребительского поведения:

покупатели предпочитают более дешевые аналоги и товары со скидкой.

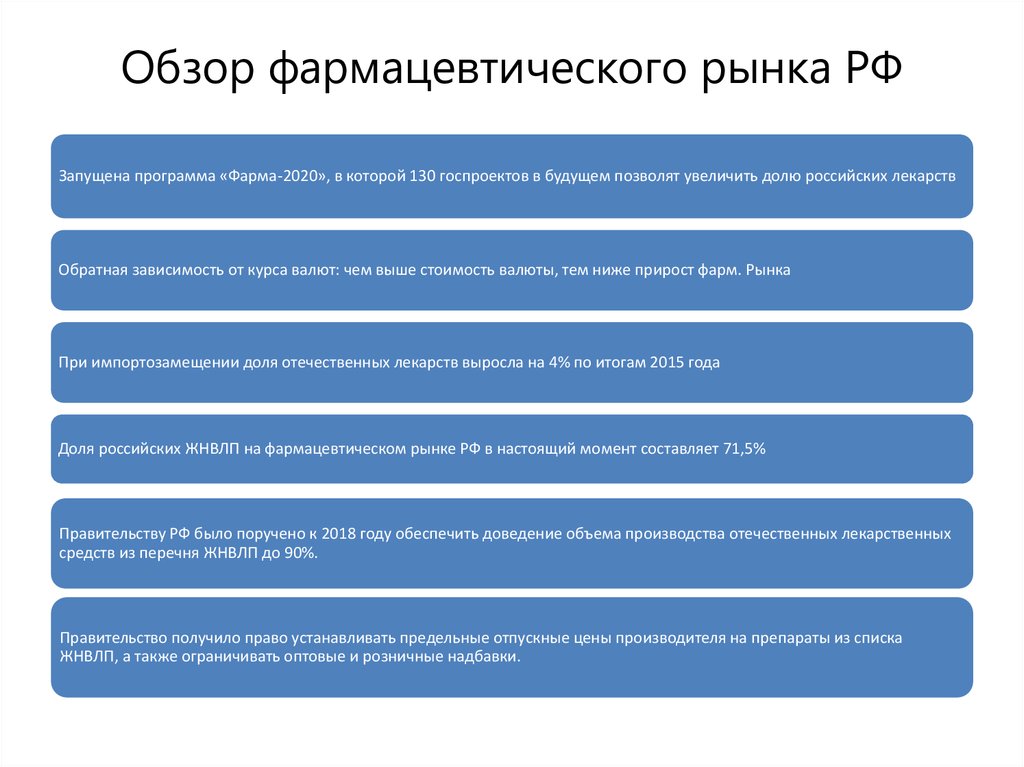

12. Обзор фармацевтического рынка РФ

Запущена программа «Фарма-2020», в которой 130 госпроектов в будущем позволят увеличить долю российских лекарствОбратная зависимость от курса валют: чем выше стоимость валюты, тем ниже прирост фарм. Рынка

При импортозамещении доля отечественных лекарств выросла на 4% по итогам 2015 года

Доля российских ЖНВЛП на фармацевтическом рынке РФ в настоящий момент составляет 71,5%

Правительству РФ было поручено к 2018 году обеспечить доведение объема производства отечественных лекарственных

средств из перечня ЖНВЛП до 90%.

Правительство получило право устанавливать предельные отпускные цены производителя на препараты из списка

ЖНВЛП, а также ограничивать оптовые и розничные надбавки.

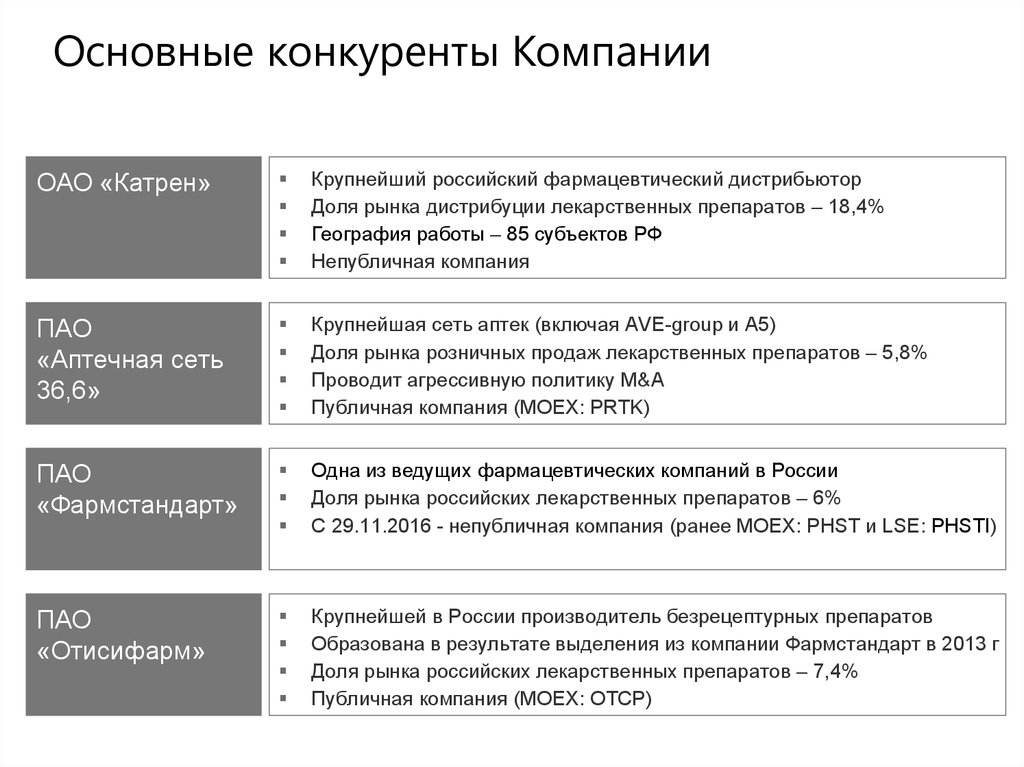

13.

Основные конкуренты КомпанииОАО «Катрен»

Крупнейший российский фармацевтический дистрибьютор

Доля рынка дистрибуции лекарственных препаратов – 18,4%

География работы – 85 субъектов РФ

Непубличная компания

ПАО

«Аптечная сеть

36,6»

Крупнейшая сеть аптек (включая AVE-group и А5)

Доля рынка розничных продаж лекарственных препаратов – 5,8%

Проводит агрессивную политику M&A

Публичная компания (MOEX: PRTK)

ПАО

«Фармстандарт»

Одна из ведущих фармацевтических компаний в России

Доля рынка российских лекарственных препаратов – 6%

С 29.11.2016 - непубличная компания (ранее MOEX: PHST и LSE: PHSTI)

ПАО

«Отисифарм»

Крупнейшей в России производитель безрецептурных препаратов

Образована в результате выделения из компании Фармстандарт в 2013 г

Доля рынка российских лекарственных препаратов – 7,4%

Публичная компания (MOEX: OTCP)

14.

« За »Можно использовать для SWOT-анализа

• Фундаментальная привлекательность фармацевтического рынка. Надежный

рынок с огромной емкостью.

• Зачастую товары являются предметами первой необходимости.

• Несмотря на огромную емкость рынка, относительно мало компаний.

Девальвация дает им супершанс. Импортные лекарства дорожают,

отечественные выигрывают.

• Демографические тенденции таковы, что лекарства покупают больше.

• Поддержка правительства.

В рамках антикризисных мер, закреплённых законодательно Распоряжением Правительства РФ от 27 января 2015 г. N 98-р «Об утверждении плана первоочередных мероприятий по обеспечению устойчивого развития экономики и

социальной стабильности в 2015 году»,

15.

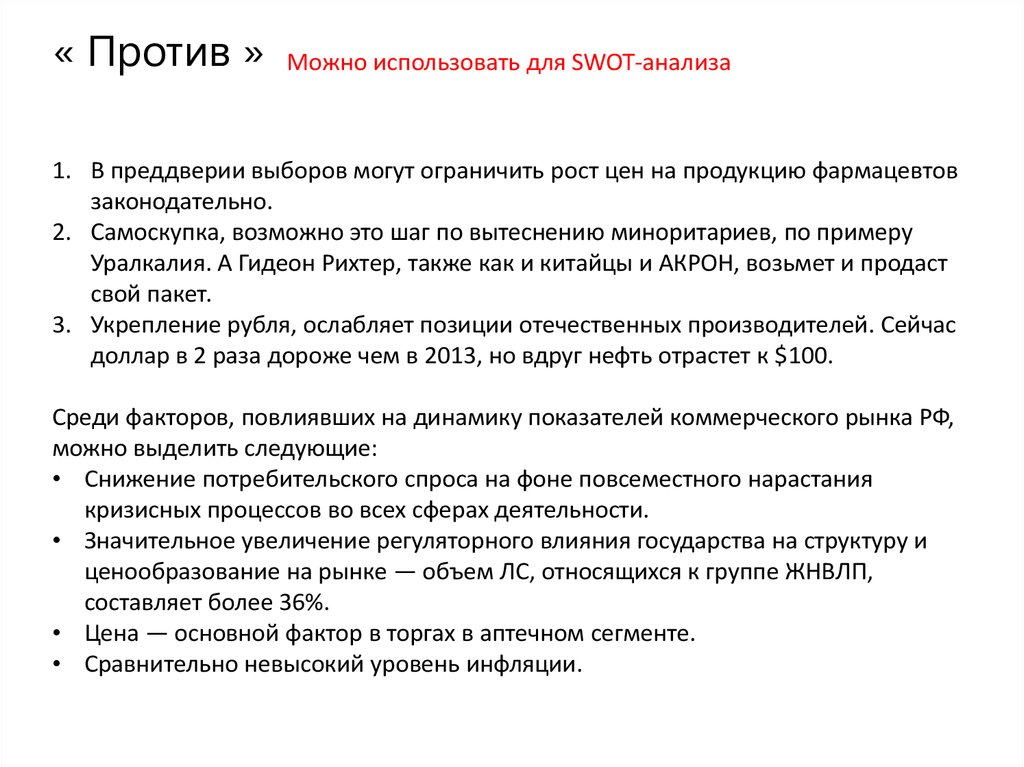

« Против »Можно использовать для SWOT-анализа

1. В преддверии выборов могут ограничить рост цен на продукцию фармацевтов

законодательно.

2. Самоскупка, возможно это шаг по вытеснению миноритариев, по примеру

Уралкалия. А Гидеон Рихтер, также как и китайцы и АКРОН, возьмет и продаст

свой пакет.

3. Укрепление рубля, ослабляет позиции отечественных производителей. Сейчас

доллар в 2 раза дороже чем в 2013, но вдруг нефть отрастет к $100.

Среди факторов, повлиявших на динамику показателей коммерческого рынка РФ,

можно выделить следующие:

• Снижение потребительского спроса на фоне повсеместного нарастания

кризисных процессов во всех сферах деятельности.

• Значительное увеличение регуляторного влияния государства на структуру и

ценообразование на рынке — объем ЛС, относящихся к группе ЖНВЛП,

составляет более 36%.

• Цена — основной фактор в торгах в аптечном сегменте.

• Сравнительно невысокий уровень инфляции.

16.

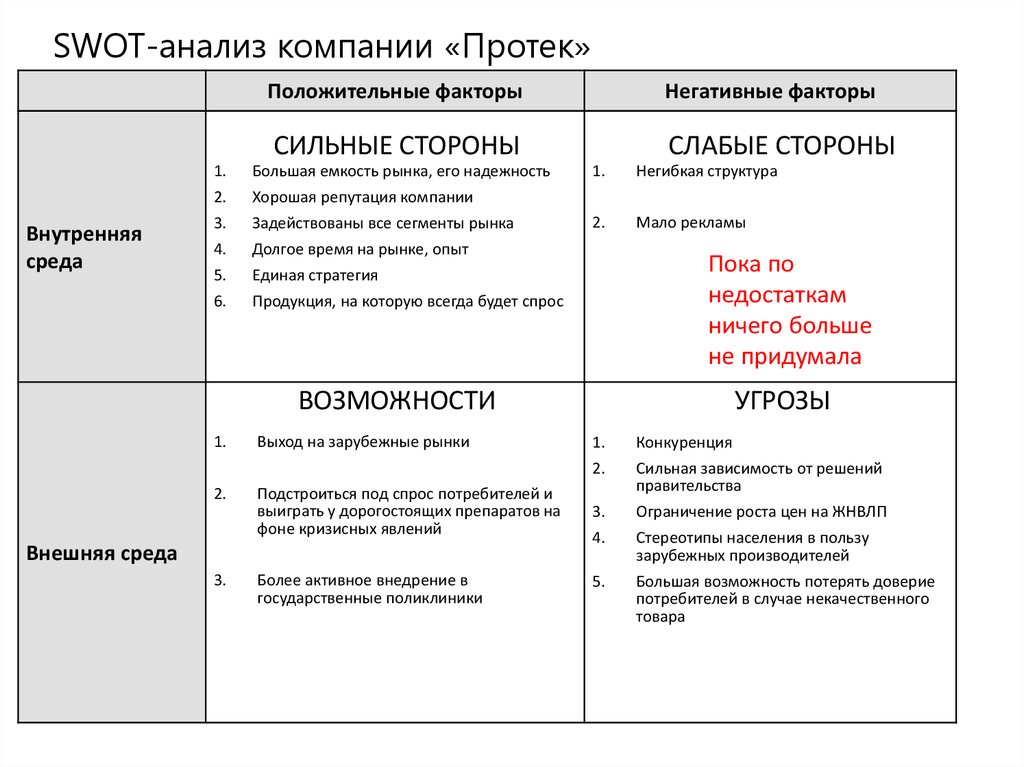

SWOT-анализ компании «Протек»Внутренняя

среда

Положительные факторы

Негативные факторы

СИЛЬНЫЕ СТОРОНЫ

СЛАБЫЕ СТОРОНЫ

1.

Большая емкость рынка, его надежность

2.

Хорошая репутация компании

3.

Задействованы все сегменты рынка

4.

Долгое время на рынке, опыт

5.

Единая стратегия

6.

Продукция, на которую всегда будет спрос

1.

Негибкая структура

2.

Мало рекламы

Пока по

недостаткам

ничего больше

не придумала

ВОЗМОЖНОСТИ

1.

2.

Выход на зарубежные рынки

1.

Конкуренция

2.

Подстроиться под спрос потребителей и

выиграть у дорогостоящих препаратов на

фоне кризисных явлений

Сильная зависимость от решений

правительства

3.

Ограничение роста цен на ЖНВЛП

4.

Стереотипы населения в пользу

зарубежных производителей

Более активное внедрение в

государственные поликлиники

5.

Большая возможность потерять доверие

потребителей в случае некачественного

товара

Внешняя среда

3.

УГРОЗЫ

17.

Анализ структуры имущества Компании18.

НЕ ГОТОВ19.

Оценка риска утраты ликвидностии платежеспособности

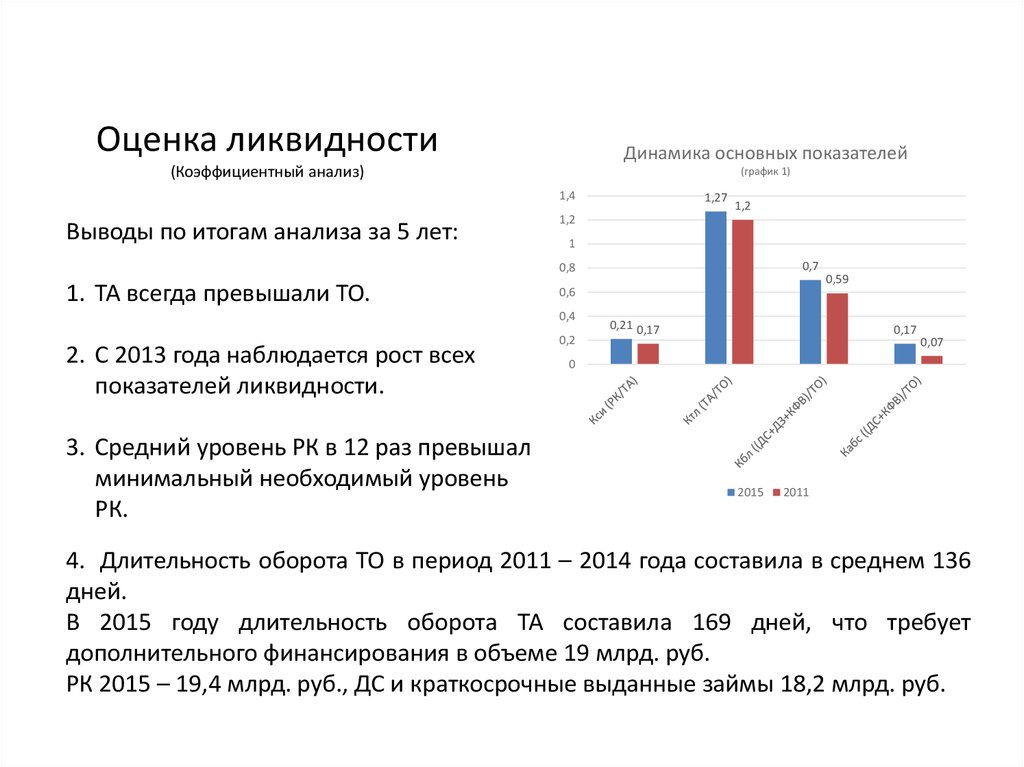

20. Оценка ликвидности (Коэффициентный анализ)

Оценка ликвидностиДинамика основных показателей

(Коэффициентный анализ)

(график 1)

1,4

Выводы по итогам анализа за 5 лет:

1,27

1,2

1,2

1

0,7

0,8

1. ТА всегда превышали ТО.

0,4

2. С 2013 года наблюдается рост всех

показателей ликвидности.

3. Средний уровень РК в 12 раз превышал

минимальный необходимый уровень

РК.

0,59

0,6

0,2

0,21 0,17

0,17

0,07

0

2015

2011

4. Длительность оборота ТО в период 2011 – 2014 года составила в среднем 136

дней.

В 2015 году длительность оборота ТА составила 169 дней, что требует

дополнительного финансирования в объеме 19 млрд. руб.

РК 2015 – 19,4 млрд. руб., ДС и краткосрочные выданные займы 18,2 млрд. руб.

21.

Сравнение основных показателей ликвидности(график 2)

2,5

2,42

2,0

1,84

1,59

1,5

1,66

1,5

1,22 1,29

1,0

0,0

-0,5

0,88

0,8

0,65

0,46

0,3

0,27

0,18

-0,03

0,29

0,11

0,02

Коэффициэнт обеспеченности

собственными источниками

(РК/ТА)

Ср. знач Протек

Коэффициент текущей

ликвидности (ТА/ТО)

Ср. знач. рынка

1,5

1,10

1,02

0,5

2,36

Коэффициент быстрой

ликвидности

((ДС+ДЗ+КФВ)/ТО)

Ср. знач. рынка (без 36,6)

0,42

0,05

0,2

Коэффициент абсолютной Соотношение ДО(КЗ)/ДО(ДЗ)

ликвидности ((ДС+КФВ)/ТО)

Ср. знач. Катрен

Норматив

5. При сохранении рыночных условий на уровне 2015 года, вероятность потери

компанией ликвидности в краткосрочной перспективе минимальна.

6. Существует вероятность роста основных показателей ликвидности по итогам

2016 года.

7. Инвестирование в акции компании в краткосрочном периоде практически не

имеет рисков с т.з. ликвидности. В случае инвестирования на срок более года,

необходимо проводить текущий анализ ликвидности, включая анализ

промежуточной неаудированной отчетности.

22.

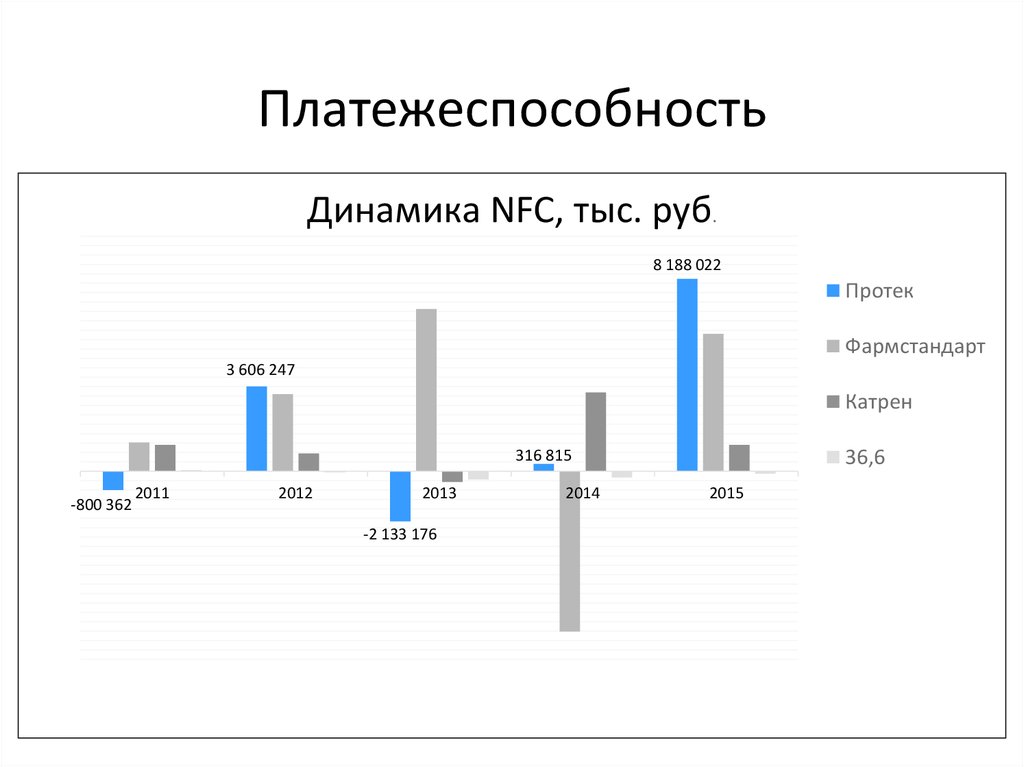

ПлатежеспособностьДинамика NFC, тыс. руб.

8 188 022

Протек

Фармстандарт

3 606 247

Катрен

36,6

316 815

-800 362

2011

2012

2013

-2 133 176

2014

2015

23.

КОЭФФИЦИЕНТ ПЛАТЕЖЕСПОСОБНОСТИ, APR1,60

1,40

1,34

1,20

1,00

1,15

Протек

0,99

0,96

0,87

0,80

Фармстандарт

0,60

Катрен

0,40

0,20

36,6

0,00

2011

2012

2013

2014

2015

24.

Рентабельность денежного потока, %30%

25,40%

25%

20%

17,43%

15%

10%

5%

0%

0%

2011

80%

70%

0%

2012

2013

1,91%

2014

Рентабельность денежного потока от операционной

деятельности, %

71,34%

60,94%

60%

50%

43,46%

48,91%

46,08%

50,75%

34,08%

40%

30%

2015

26,74%

20,88%

16,82%

20%

10%

0%

2011

2012

2013

2014

2015

25.

Доля ДС в ТА0,35

0,31

0,30

0,25

0,25

0,23

Протек

0,20

0,20

Фармстандарт

0,17

0,15

0,14

0,12

0,10

Катрен

0,07

0,06

0,07

36,6

0,05

0,00

2011

2012

2013

2014

2015

26.

Коэффициент покрытия процентных652,53

выплат

700,00

600,00

500,00

400,00

300,00

55,01

173,79

200,00

78,57

100,00

96,86

0,00

2011

-100,00

2012

2013

2014

2015

Коэффициент покрытия долговых обязательств

2015

23,25

2014

2013

0,92

0,00

2012

2011

-10,00

62,08

0,00

0,00

10,00

20,00

30,00

40,00

50,00

60,00

70,00

27.

Коэффициент покрытия ТО операционным ДП0,90

0,83

0,80

0,70

0,63

0,58

0,60

0,50

0,45

Протек

Фармстандарт

0,41

0,40

Катрен

0,30

0,18

0,20

0,10 0,05

0,04

36,6

0,07

0,03

0,00

2011

2012

2013

2014

2015

28. Выводы

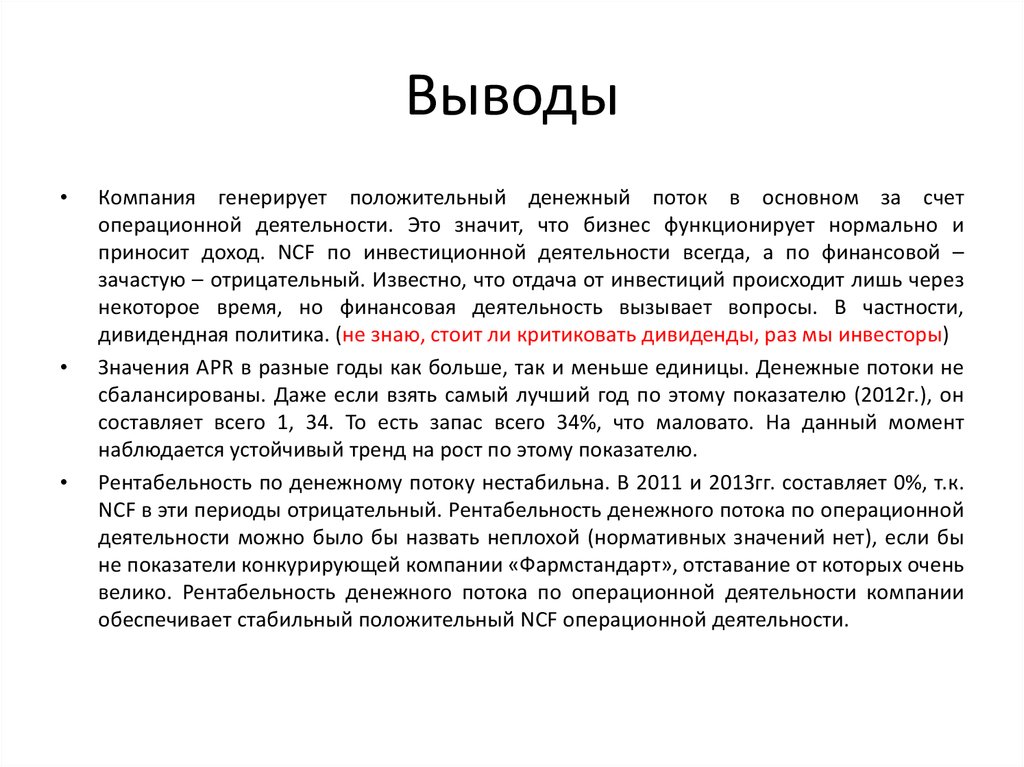

Компания генерирует положительный денежный поток в основном за счет

операционной деятельности. Это значит, что бизнес функционирует нормально и

приносит доход. NCF по инвестиционной деятельности всегда, а по финансовой –

зачастую – отрицательный. Известно, что отдача от инвестиций происходит лишь через

некоторое время, но финансовая деятельность вызывает вопросы. В частности,

дивидендная политика. (не знаю, стоит ли критиковать дивиденды, раз мы инвесторы)

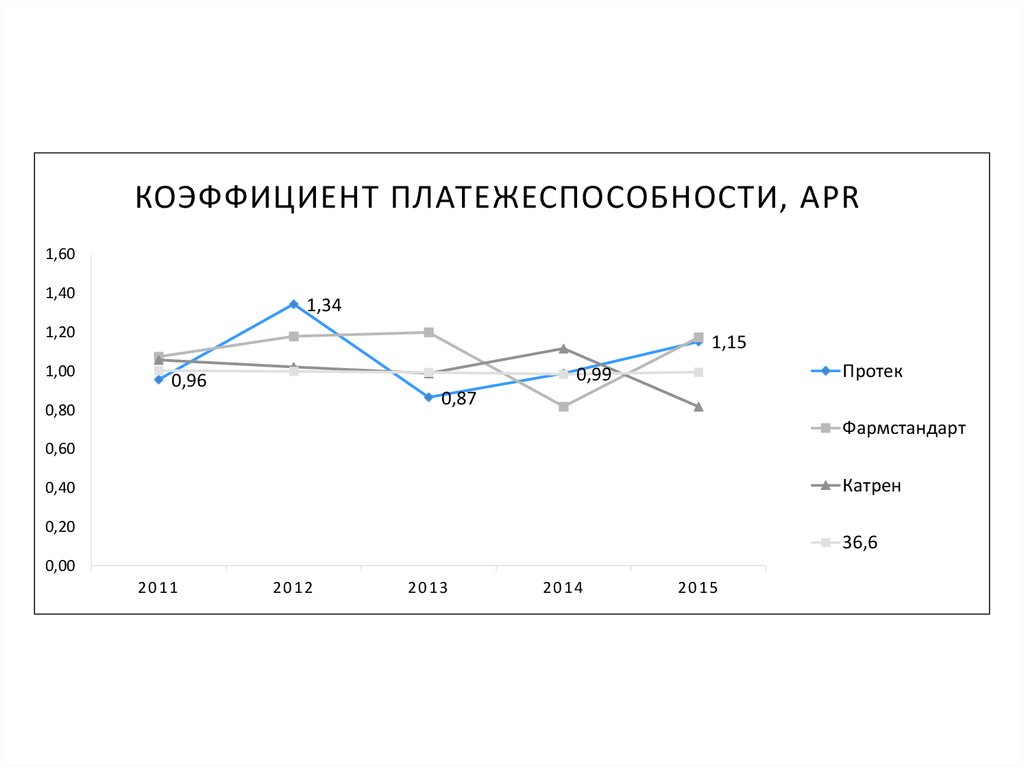

Значения APR в разные годы как больше, так и меньше единицы. Денежные потоки не

сбалансированы. Даже если взять самый лучший год по этому показателю (2012г.), он

составляет всего 1, 34. То есть запас всего 34%, что маловато. На данный момент

наблюдается устойчивый тренд на рост по этому показателю.

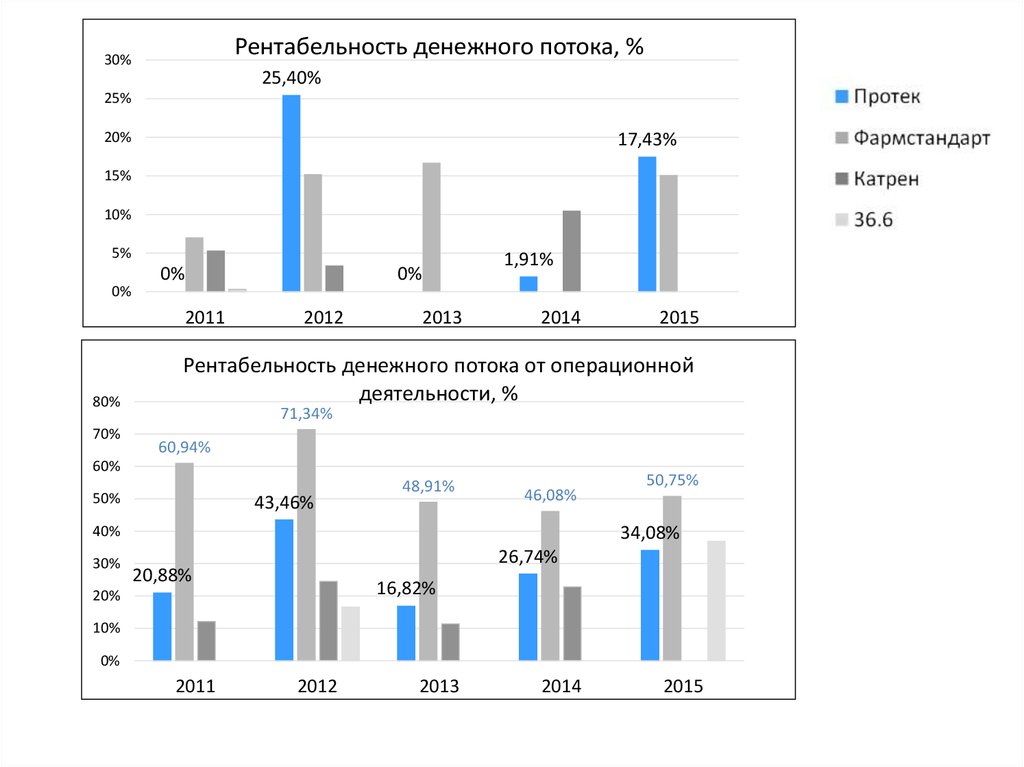

Рентабельность по денежному потоку нестабильна. В 2011 и 2013гг. составляет 0%, т.к.

NCF в эти периоды отрицательный. Рентабельность денежного потока по операционной

деятельности можно было бы назвать неплохой (нормативных значений нет), если бы

не показатели конкурирующей компании «Фармстандарт», отставание от которых очень

велико. Рентабельность денежного потока по операционной деятельности компании

обеспечивает стабильный положительный NCF операционной деятельности.

29.

Доля ДС в ТА в целом близка к среднерыночной, однако из общей конвы выбиваются

показатели компании «Фармстандарт». Впрочем, возможно, это связано со спецификой

деятельности конкурирующей компании, и им для неё необходимо держать большую

долю ликвидности.

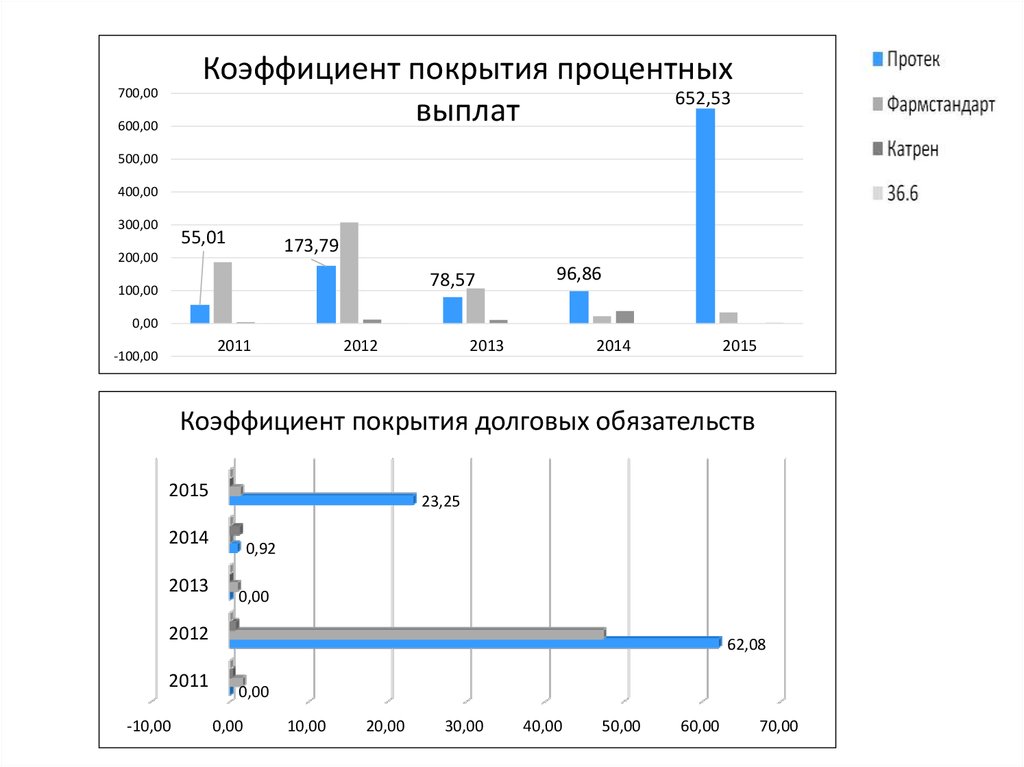

Коэффициенты покрытия процентных выплат очень высоки, это связано с тем, что

сумма долга компании чрезвычайно мала. Стабильный положительный NCF по

операционной деятельности обеспечивает беспроблемную выплату процентов по

кредитам и займам. Коэффициент покрытия долговых обязательств рассчитывается

через NFC, а поскольку в 2011 и 2013гг. он отрицательный, то и коэффициент в

соответствующие периоды равен 0.

Операционный денежный поток не покрывает краткосрочные обязательства компании.

Значит, либо ДП слишком мал, либо обязательств слишком много. С учетом того, что ДП

по инвестиционной и финансовой деятельности не генерируют стабильного

положительного ДП, существует угроза потери платежеспособности.

Заемный долг компании в валюте баланса ничтожно мал, поэтому все коэффициенты,

связанные с долгом и чистым долгом, для компании «Протек» нерелевантны.

30.

Анализ и оценка финансовойустойчивости компании

Журавлева А.В.

31.

Соотношение запасов и источников их формированияЗЗ<РК

Абсолютная финансовая устойчивость

PROTEK

РК<ЗЗ<НИФЗ

Нормальная финансовая устойчивость

PHARMSTD

KATREN

ЗЗ>НИФЗ

Неустойчивое финансовое положение

36,6

ЗЗ>>НИФЗ

Кризисное финансовое положение

Нормальная финансовая устойчивость. Компания использует для покрытия запасов

различные «нормальные» источники средств- собственные и привлеченные, что

обеспечивает рост текущей платежеспособности.

Журавлева А.В.

32.

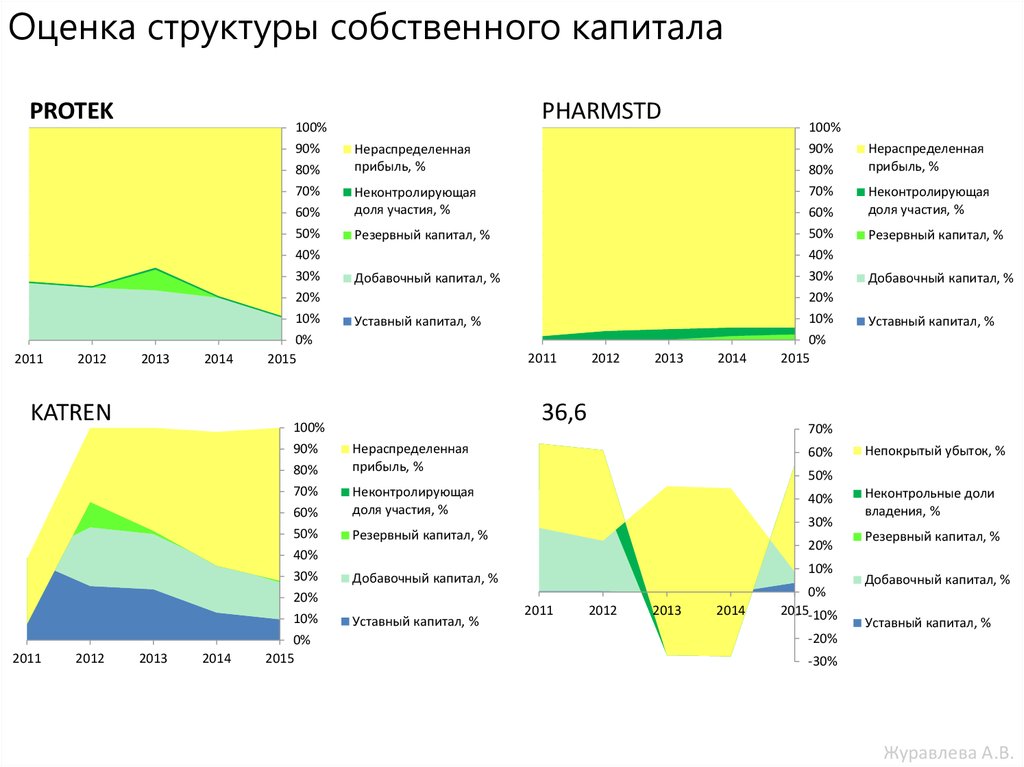

Оценка структуры собственного капиталаPROTEK

2011

2012

2013

2014

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

2015

2014

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

2015

KATREN

2011

2012

2013

PHARMSTD

Нераспределенная

прибыль, %

Неконтролирующая

доля участия, %

Резервный капитал, %

Добавочный капитал, %

Уставный капитал, %

2011

2012

2013

2014

36,6

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

2015

Неконтролирующая

доля участия, %

Резервный капитал, %

Добавочный капитал, %

Уставный капитал, %

70%

Нераспределенная

прибыль, %

60%

Неконтролирующая

доля участия, %

40%

Непокрытый убыток, %

50%

30%

Резервный капитал, %

20%

10%

Добавочный капитал, %

Уставный капитал, %

Нераспределенная

прибыль, %

2011

2012

2013

2014

0%

2015-10%

Неконтрольные доли

владения, %

Резервный капитал, %

Добавочный капитал, %

Уставный капитал, %

-20%

-30%

Журавлева А.В.

33.

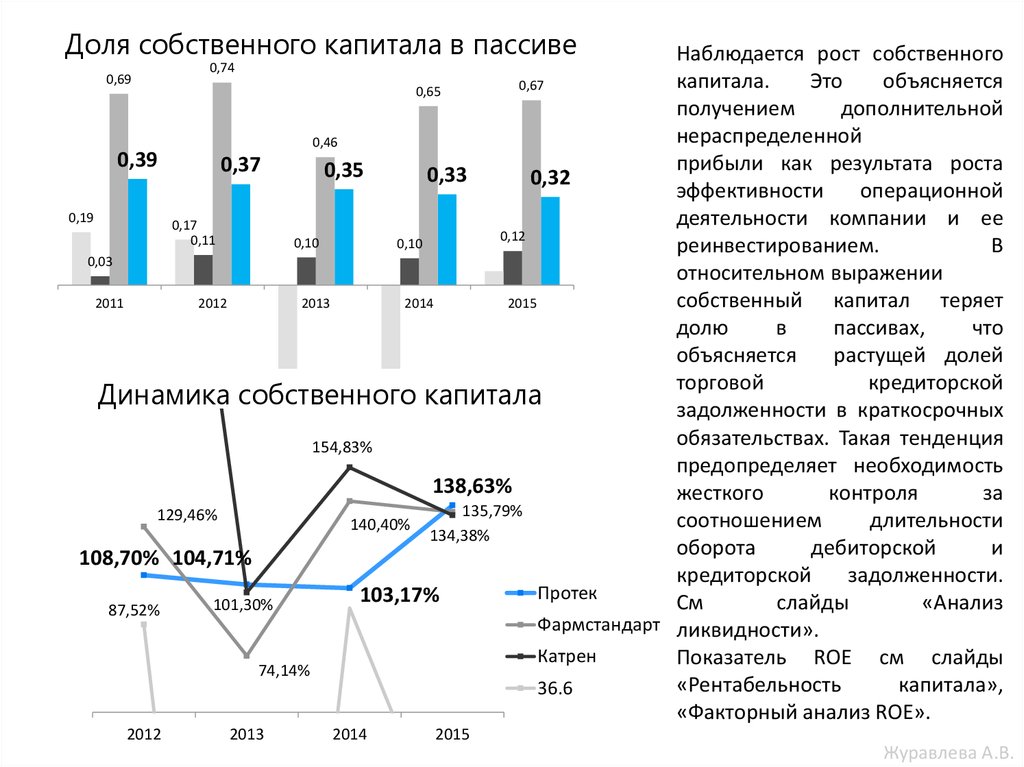

Доля собственного капитала в пассивеНаблюдается рост собственного

0,69

капитала.

Это

объясняется

0,67

0,65

получением

дополнительной

нераспределенной

0,46

0,39

прибыли как результата роста

0,37

0,35

0,33

0,32

эффективности

операционной

0,19

деятельности компании и ее

0,17

0,12

0,11

0,10

0,10

реинвестированием.

В

0,03

относительном выражении

собственный капитал теряет

2011

2012

2013

2014

2015

долю

в

пассивах,

что

объясняется

растущей долей

торговой

кредиторской

Динамика собственного капитала

задолженности в краткосрочных

обязательствах. Такая тенденция

154,83%

предопределяет необходимость

138,63%

жесткого

контроля

за

135,79%

129,46%

соотношением

длительности

140,40%

134,38%

оборота

дебиторской

и

108,70% 104,71%

кредиторской

задолженности.

Протек

103,17%

См

слайды

«Анализ

101,30%

87,52%

Фармстандарт ликвидности».

Катрен

Показатель ROE см слайды

74,14%

«Рентабельность

капитала»,

36.6

«Факторный анализ ROE».

0,74

2012

2013

2014

2015

Журавлева А.В.

34.

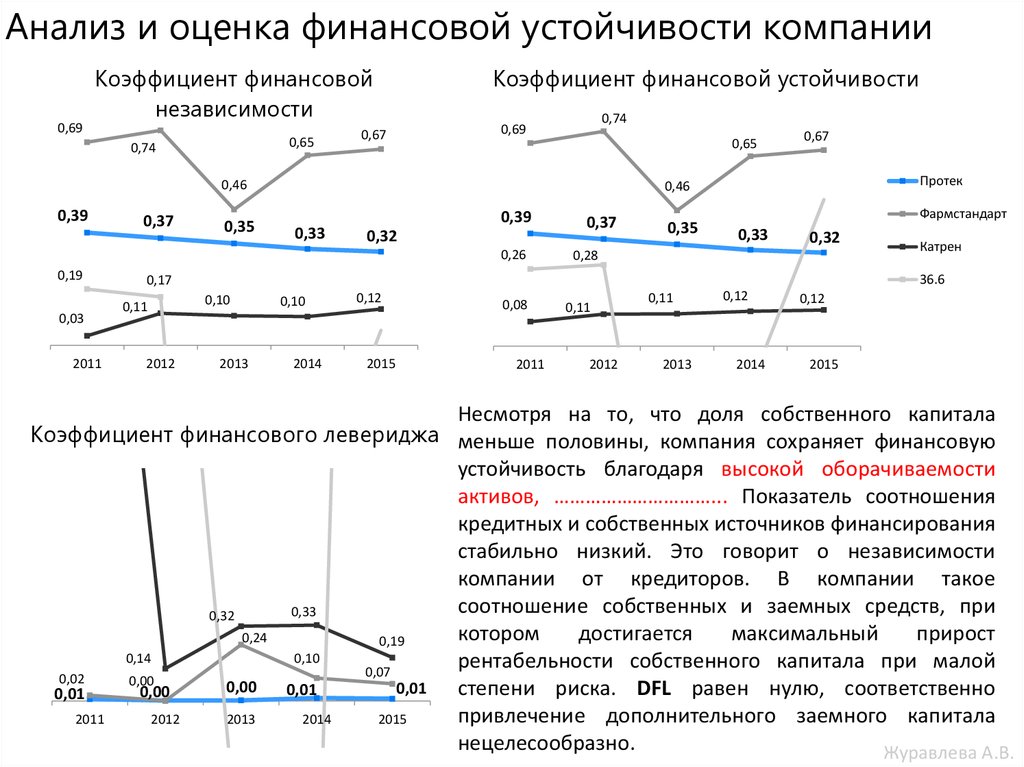

Анализ и оценка финансовой устойчивости компанииКоэффициент финансовой

независимости

0,69

0,65

0,74

0,67

Коэффициент финансовой устойчивости

0,74

0,69

0,65

0,46

0,39

0,37

0,35

0,03

2011

Протек

0,46

0,33

0,39

0,32

0,26

0,19

0,67

0,37

0,35

Фармстандарт

0,33

0,32

0,28

36.6

0,17

0,11

2012

Катрен

0,10

2013

0,10

2014

0,12

2015

0,08

2011

0,11

2012

0,11

2013

0,12

2014

0,12

2015

Несмотря на то, что доля собственного капитала

Коэффициент финансового левериджа меньше половины, компания сохраняет финансовую

устойчивость благодаря высокой оборачиваемости

активов, …………………………... Показатель соотношения

кредитных и собственных источников финансирования

стабильно низкий. Это говорит о независимости

компании от кредиторов. В компании такое

соотношение собственных и заемных средств, при

0,33

0,32

котором

достигается

максимальный

прирост

0,24

0,19

0,14

0,10

рентабельности собственного капитала при малой

0,07

0,02

0,00

0,00

0,01

0,01

степени риска. DFL равен нулю, соответственно

0,00

0,01

привлечение дополнительного заемного капитала

2011

2012

2013

2014

2015

нецелесообразно.

Журавлева А.В.

35.

Финансовый рычаг (F), расчет силы воздействия1,01

1,00

1,20

Протек

Фармстандарт

Катрен

36.6

-10,98

Возможность

Риск

При изменении EBIT, чистая прибыль

не изменится

Нет

Журавлева А.В.

36.

Деловая активностьОперационные показатели

37.

Сегмент «Дистрибуция»Объем реализации, млн

упаковок

856

794

869

932

Выручка на 1 кв. м складских

мощностей, тыс. руб.

995

2015

1059

2014

830

2013

750

2012

690

2011

2011

2012

2013

2014

595

2015

Производительность труда

2015

2014

2013

2012

2011

79,3

37,8

62,2

28,5

49,8

21,5

45,5

19,9

16,1

36,9

Выручка на 1 человека

рабочего персонала,

млн. руб.

Выручка на

одного сотрудника

компании (общая

численность), млн.

руб.

38.

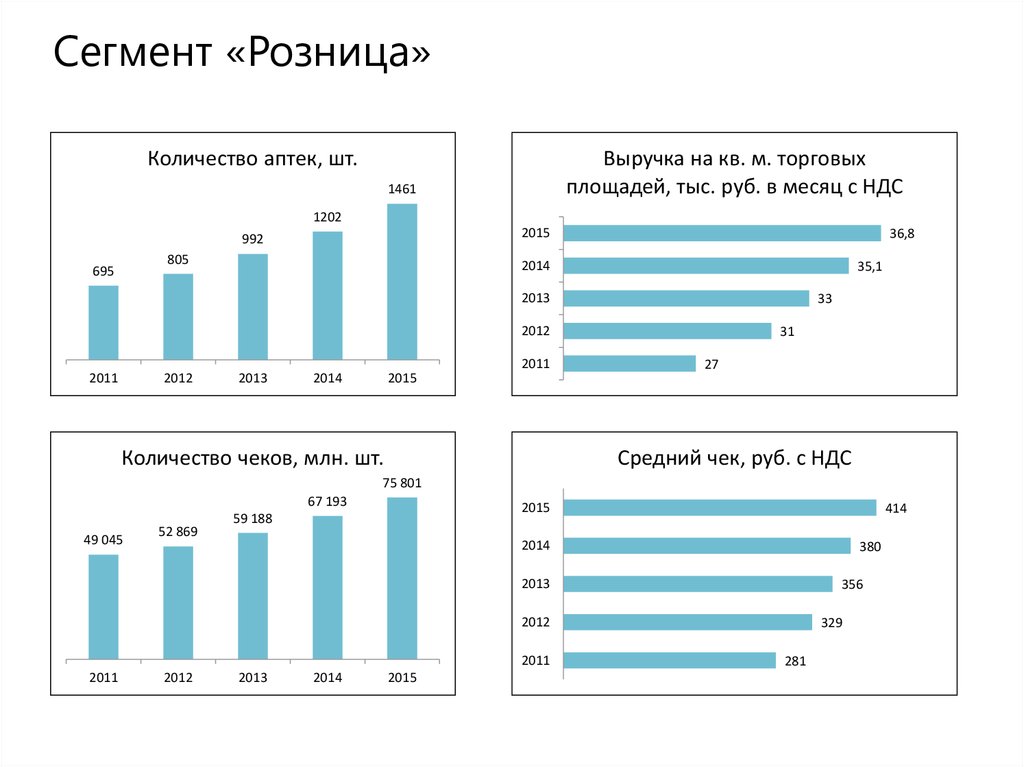

Сегмент «Розница»Количество аптек, шт.

Выручка на кв. м. торговых

площадей, тыс. руб. в месяц с НДС

1461

1202

2015

992

805

695

36,8

2014

35,1

2013

33

2012

2011

2011

2012

2013

2014

2015

Количество чеков, млн. шт.

31

27

Средний чек, руб. с НДС

75 801

67 193

49 045

52 869

2015

59 188

414

2014

380

2013

356

2012

2011

2011

2012

2013

2014

2015

329

281

39.

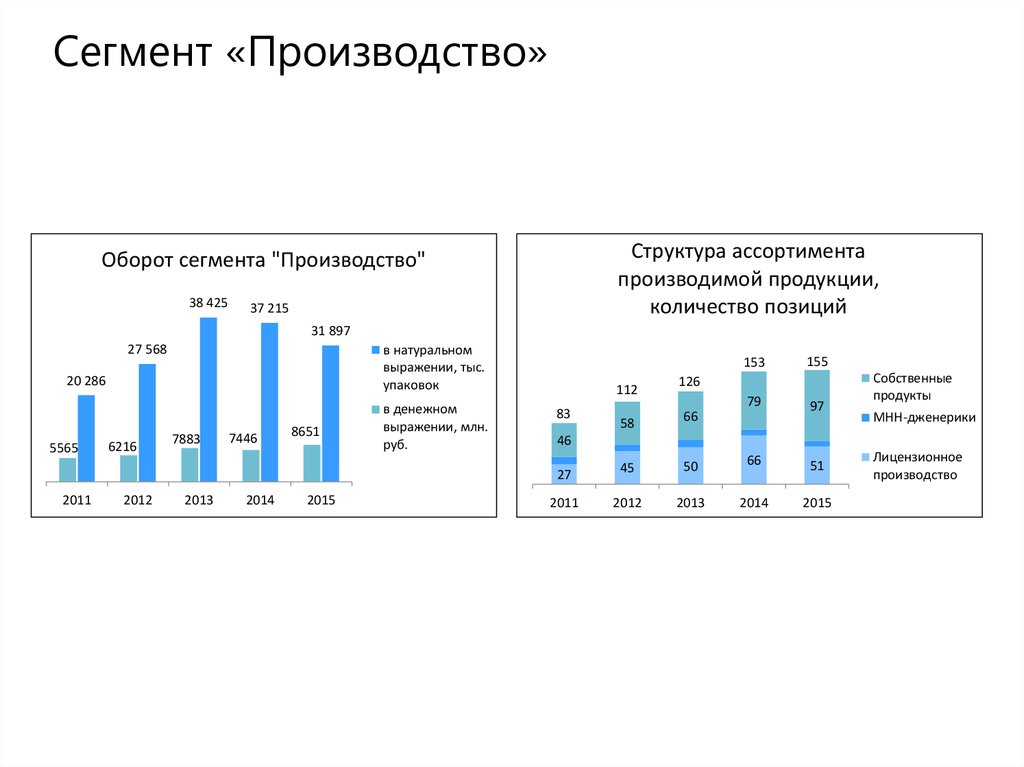

Сегмент «Производство»Структура ассортимента

производимой продукции,

количество позиций

Оборот сегмента "Производство"

38 425

37 215

31 897

27 568

в натуральном

выражении, тыс.

упаковок

20 286

5565

2011

6216

2012

7883

2013

7446

2014

8651

2015

в денежном

выражении, млн.

руб.

153

112

83

58

155

126

79

66

97

Собственные

продукты

МНН-дженерики

46

45

50

66

27

51

2011

2012

2013

2014

2015

Лицензионное

производство

40.

Финансовые показатели41.

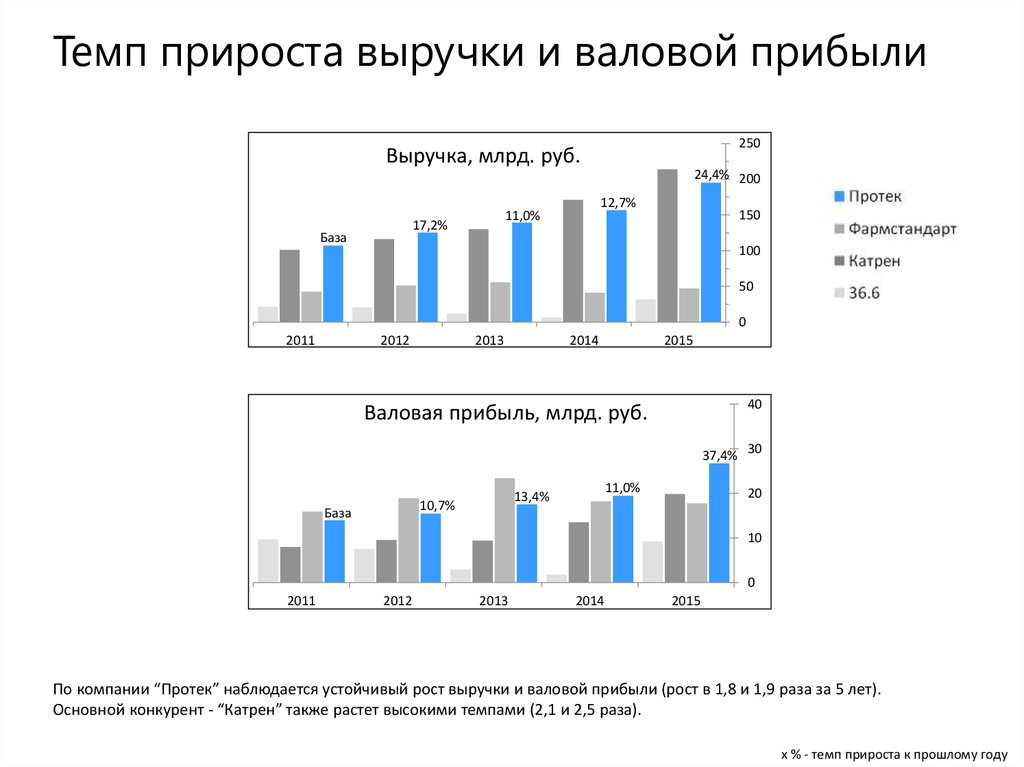

Темп прироста выручки и валовой прибыли250

Выручка, млрд. руб.

24,4% 200

17,2%

База

12,7%

11,0%

150

100

50

0

2011

2012

2013

2014

2015

40

Валовая прибыль, млрд. руб.

37,4%

База

11,0%

13,4%

10,7%

30

20

10

0

2011

2012

2013

2014

2015

По компании “Протек” наблюдается устойчивый рост выручки и валовой прибыли (рост в 1,8 и 1,9 раза за 5 лет).

Основной конкурент - “Катрен” также растет высокими темпами (2,1 и 2,5 раза).

x % - темп прироста к прошлому году

42.

Темп прироста прибыли25

EBITDA, млрд. руб.

20

115% 15

39%

База

10

103%

5

-26%

0

2011

2012

2013

2014

2015

-5

-10

20

EBIT, млрд. руб.

130% 15

10

141%

51%

База

5

-32%

0

2011

2012

2013

2014

По компании “Протек” отмечен сравнимый рост по

всем представленным показателям: EBITDA, EBIT и ЧП.

За 5 лет EBITDA выросла в 4,5 раза, EBIT вырос в 5,7

раза, ЧП выросла в 5,8 раза.

Показатели “Катрен” выросли в 4,2, 4,4 и 8,2 раза

соответственно.

Все показатели “Фармстандарта” выросли в 1,6 раза.

2015

-5

-10

20

Чистая прибыль, млрд. руб.

В 2013 году у компаний “Протек”, “Катрен” и “36.6”

наблюдается существенное снижение финансовых

показателей.

15

129%

148%

49%

База

10

5

-31%

0

2011

2012

2013

2014

2015

-5

-10

x % - темп прироста к прошлому году

43.

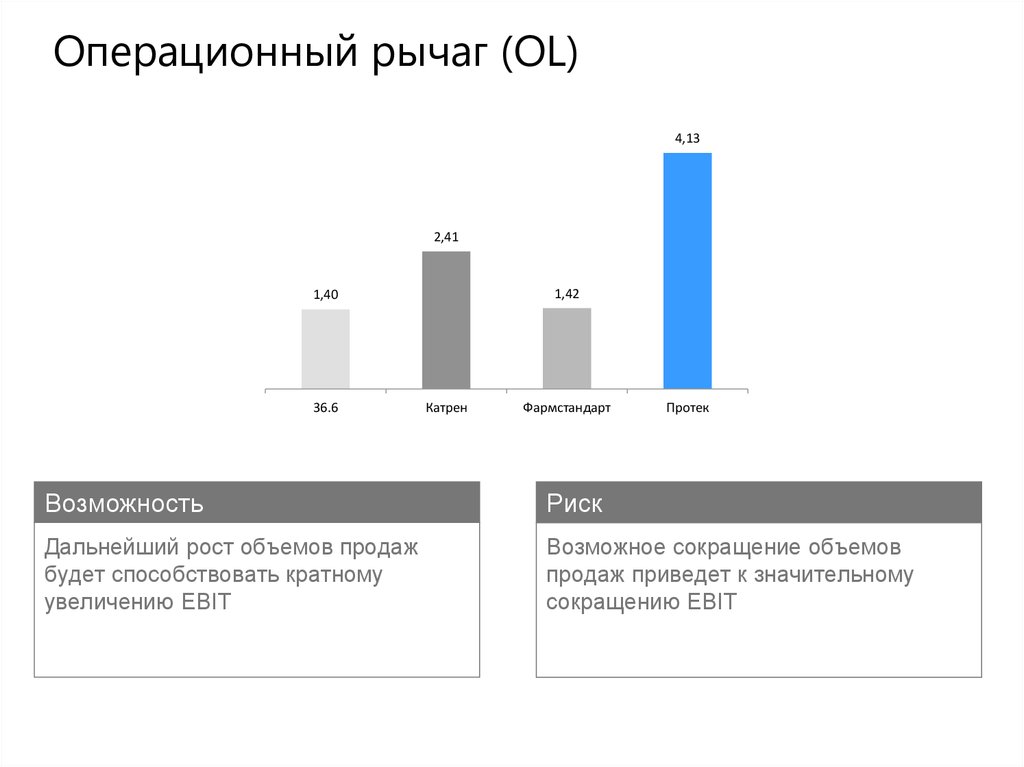

Операционный рычаг (OL)4,13

2,41

1,42

1,40

36.6

Катрен

Фармстандарт

Протек

Возможность

Риск

Дальнейший рост объемов продаж

будет способствовать кратному

увеличению EBIT

Возможное сокращение объемов

продаж приведет к значительному

сокращению EBIT

44.

Кто виноват в слабых финансовыхрезультатах 2013 года?

45.

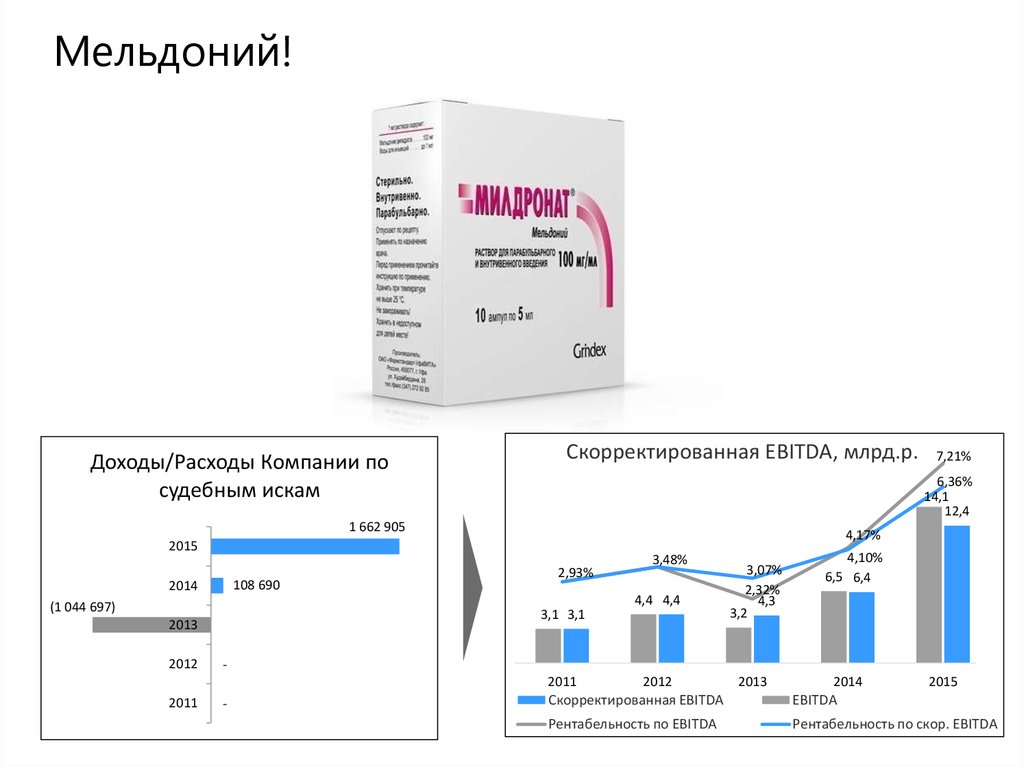

Мельдоний!Доходы/Расходы Компании по

судебным искам

Cкорректированная EBITDA, млрд.р.

2,93%

3,48%

4,4 4,4

(1 044 697)

3,1 3,1

2013

18, 0

16, 0

6,0 0%

14, 0

5,0 0%

4,17%

2015

108 690

8,0 0%

7,0 0%

6,36%

14,1

12,4

1 662 905

2014

20, 0

7,21%

3,07%

2,32%

4,3

3,2

12, 0

4,10%

6,5 6,4

10, 0

4,0 0%

8,0

3,0 0%

6,0

2,0 0%

4,0

1,0 0%

2,0

2012

-

0,0

2011

2011

-

2012

2013

2014

2015

Cкорректированная EBITDA

EBITDA

Рентабельность по EBITDA

Рентабельность по скор. EBITDA

0,0 0%

46.

На слабые финансовые результаты 2013 года повлияли и другие факторы:Впервые за несколько лет наблюдалось падение продаж сегмента ЛП в

натуральном выражении, достигающее в мае-июне 2013 г. 5-9%

Снижение темпов роста рынка вынудило многих дистрибьюторов вступить в

активное ценовое противостояние.

Выбранная основными крупными дистрибьюторами стратегия, нацеленная на

сохранение доли на рынке путем увеличения товарооборота, приближала

рентабельность коммерческих продаж к нулю.

47.

Рентабельность капиталаROE

65,71%

20,55%

ROA по ЧП

20,56%

19,16%

54,53%

17,69%

42,25%

11,95%

36,91%

34,91%

6,61%

31,75%

28,67%

22,08%

30,22%

12,70%

8,19%

4,76%

19,54%

28,95%

2012

2,92%

2013

6,06%

4,17%

2014

2015

-5,24%

2012

2013

2014

2015

48.

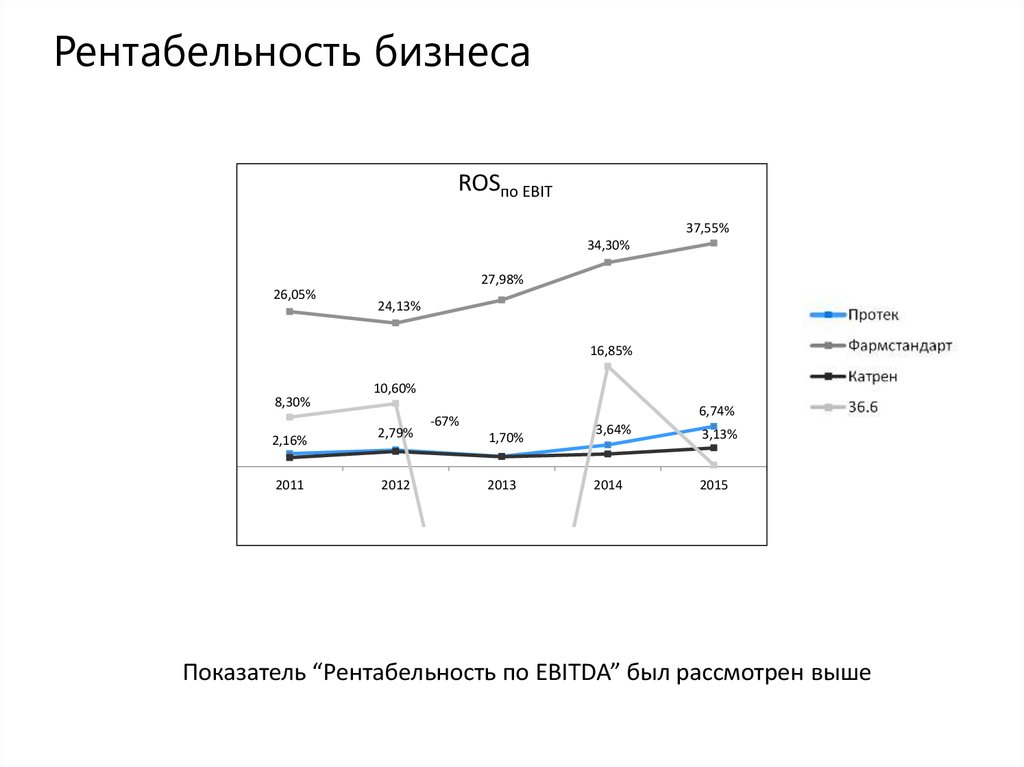

Рентабельность бизнесаROSпо EBIT

37,55%

34,30%

27,98%

26,05%

24,13%

16,85%

8,30%

2,16%

2011

10,60%

2,79%

2012

6,74%

-67%

1,70%

2013

3,64%

3,13%

2014

2015

Показатель “Рентабельность по EBITDA” был рассмотрен выше

49.

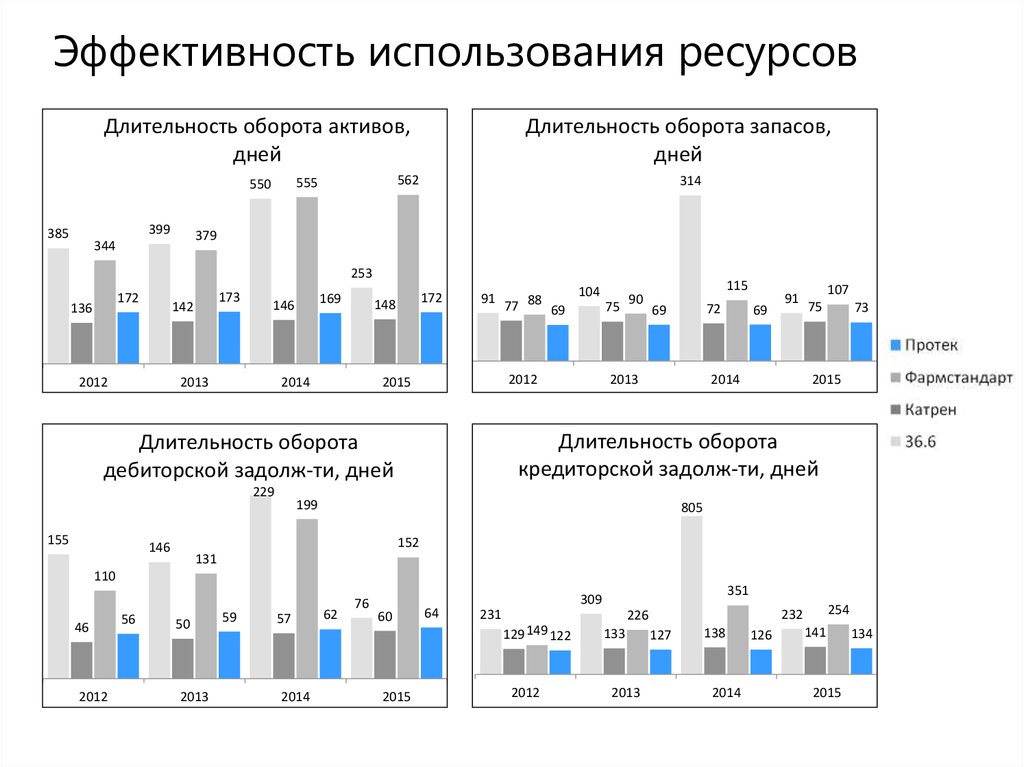

Эффективность использования ресурсовДлительность оборота активов,

дней

399

385

562

555

550

Длительность оборота запасов,

дней

314

379

344

253

172

136

173

142

2012

169

146

2013

172

148

2014

91

155

104

75

2012

2015

90

115

72

69

2013

69

91

2014

107

75

73

2015

Длительность оборота

кредиторской задолж-ти, дней

Длительность оборота

дебиторской задолж-ти, дней

229

77 88 69

199

805

152

146

131

110

46

2012

56

50

2013

59

57

2014

62

76

60

64

231

2012

133

2013

254

232

226

129 149 122

2015

351

309

127

138

2014

126

141

2015

134

50.

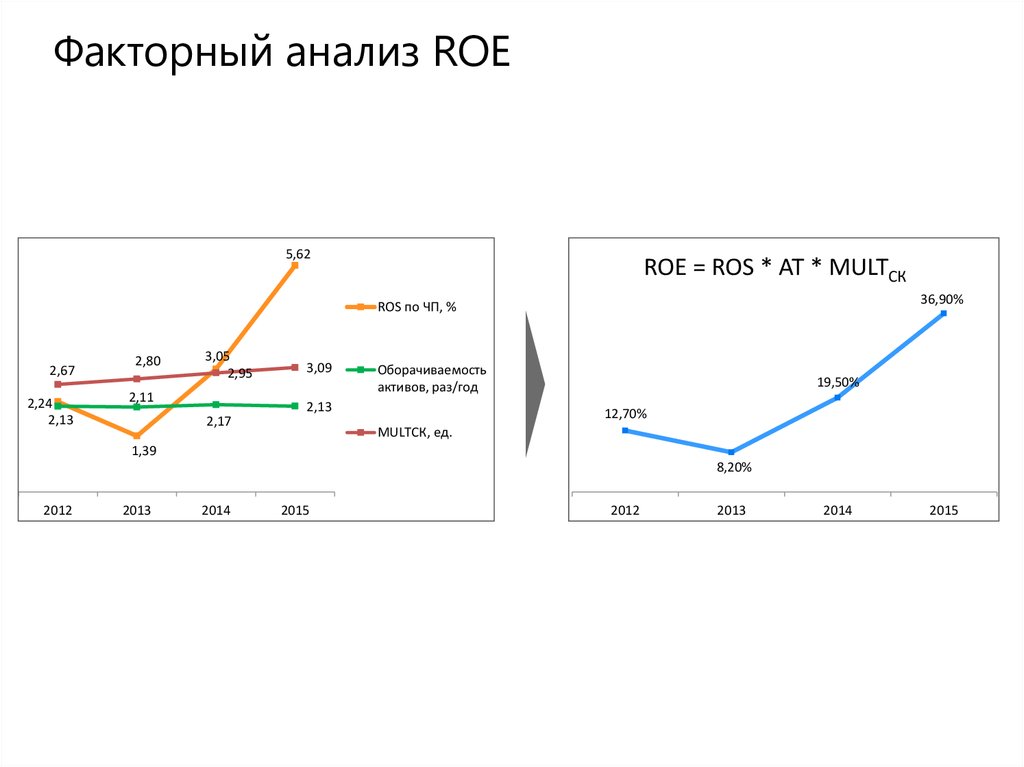

Факторный анализ ROE5,62

ROE = ROS * AT * MULTСК

36,90%

ROS по ЧП, %

2,67

2,24

2,13

2,80

3,05

2,95

2,11

3,09

Оборачиваемость

активов, раз/год

2,13

2,17

19,50%

12,70%

MULTСК, ед.

1,39

8,20%

2012

2013

2014

2015

2012

2013

2014

2015

51.

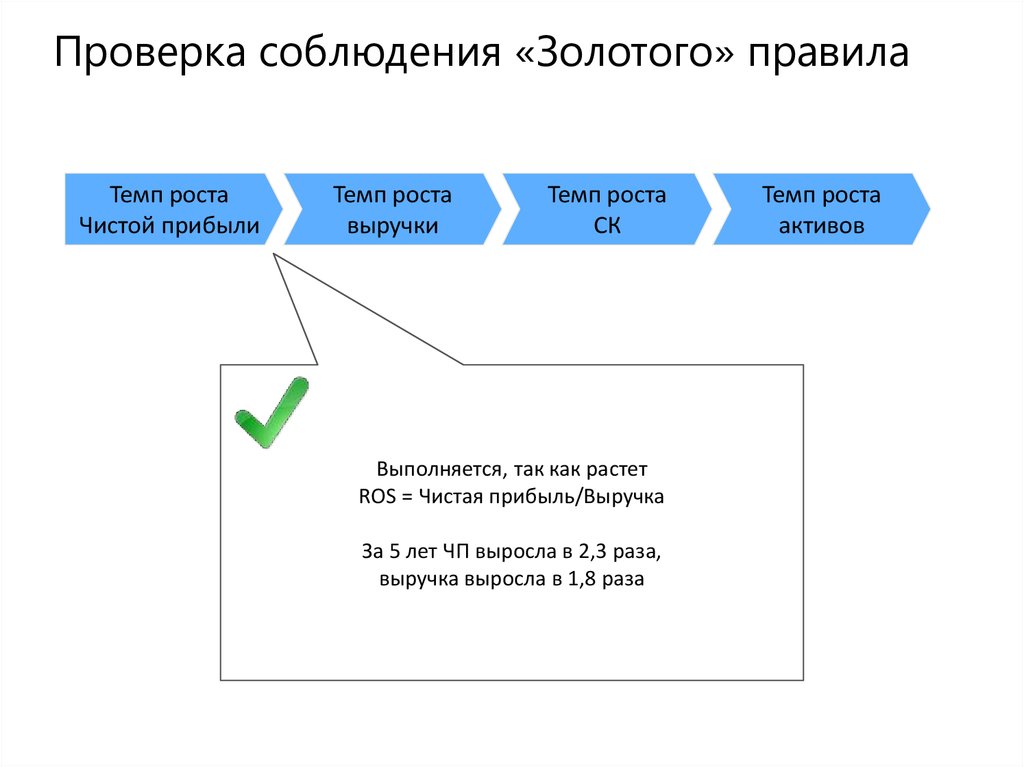

Проверка соблюдения «Золотого» правилаТемп роста

Чистой прибыли

Темп роста

выручки

Темп роста

СК

Выполняется, так как растет

ROS = Чистая прибыль/Выручка

За 5 лет ЧП выросла в 2,3 раза,

выручка выросла в 1,8 раза

Темп роста

активов

52.

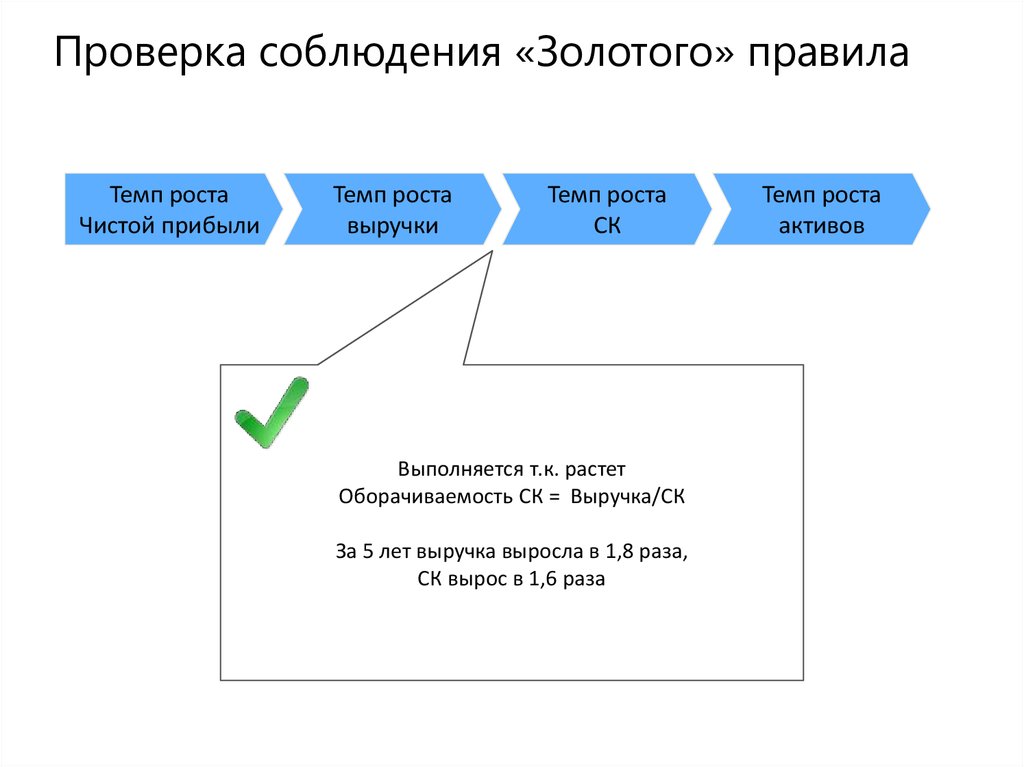

Проверка соблюдения «Золотого» правилаТемп роста

Чистой прибыли

Темп роста

выручки

Темп роста

СК

Выполняется т.к. растет

Оборачиваемость СК = Выручка/СК

За 5 лет выручка выросла в 1,8 раза,

СК вырос в 1,6 раза

Темп роста

активов

53.

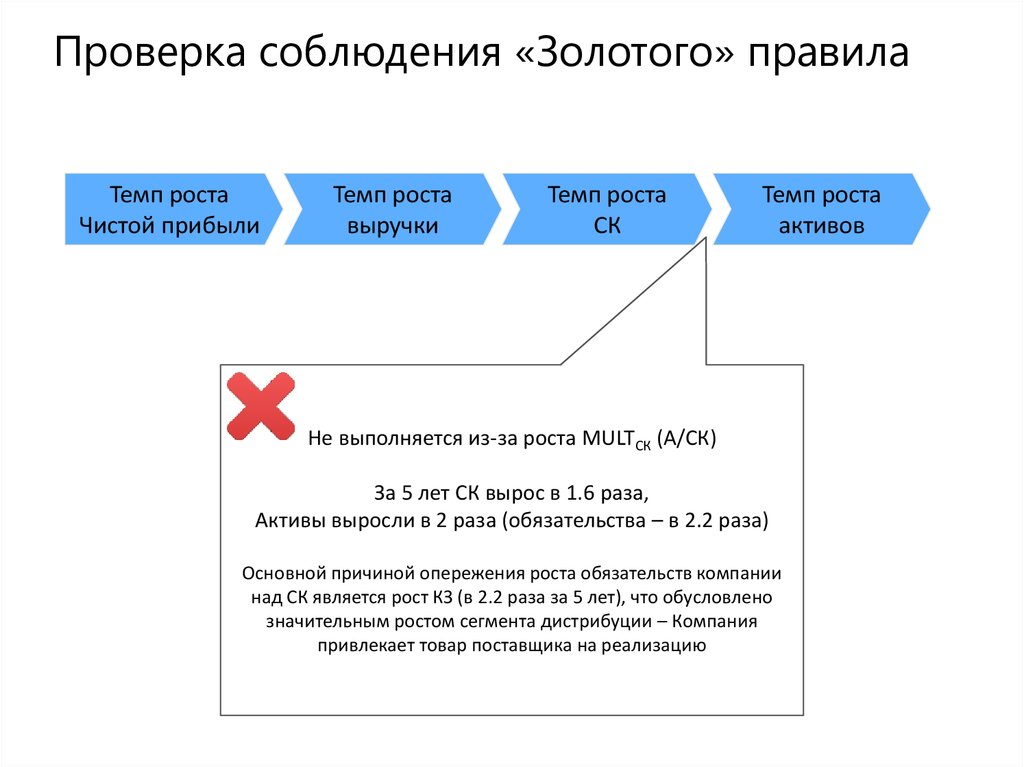

Проверка соблюдения «Золотого» правилаТемп роста

Чистой прибыли

Темп роста

выручки

Темп роста

СК

Темп роста

активов

Не выполняется из-за роста MULTСК (A/СК)

За 5 лет СК вырос в 1.6 раза,

Активы выросли в 2 раза (обязательства – в 2.2 раза)

Основной причиной опережения роста обязательств компании

над СК является рост КЗ (в 2.2 раза за 5 лет), что обусловлено

значительным ростом сегмента дистрибуции – Компания

привлекает товар поставщика на реализацию

54.

Дивидендная политикаРазмер выплаченных дивидендов,

руб/акцию

11,00

Протек

Фармстандарт

5,85

36.6

Отисифарм

1,90

1,71

0,10

2011

2012

2013

2014

2015

Начиная с 2012 года Компания начала направлять на дивиденды существенную часть чистой прибыли.

В 2015 году выплаты составили 50% ЧП по МСФО. Компания планирует придерживаться политики регулярной

выплаты дивидендов, однако Компания сохраняет за собой право не выплачивать дивиденды:

“Общее собрание акционеров Общества вправе принять решение о

нераспределении прибыли, в том числе о невыплате дивидендов”*

* Устав Публичного акционерного общества «ПРОТЕК» в редакции от «16» июня 2016 г. Статья 18. Дивиденды Общества, пункт 10

55.

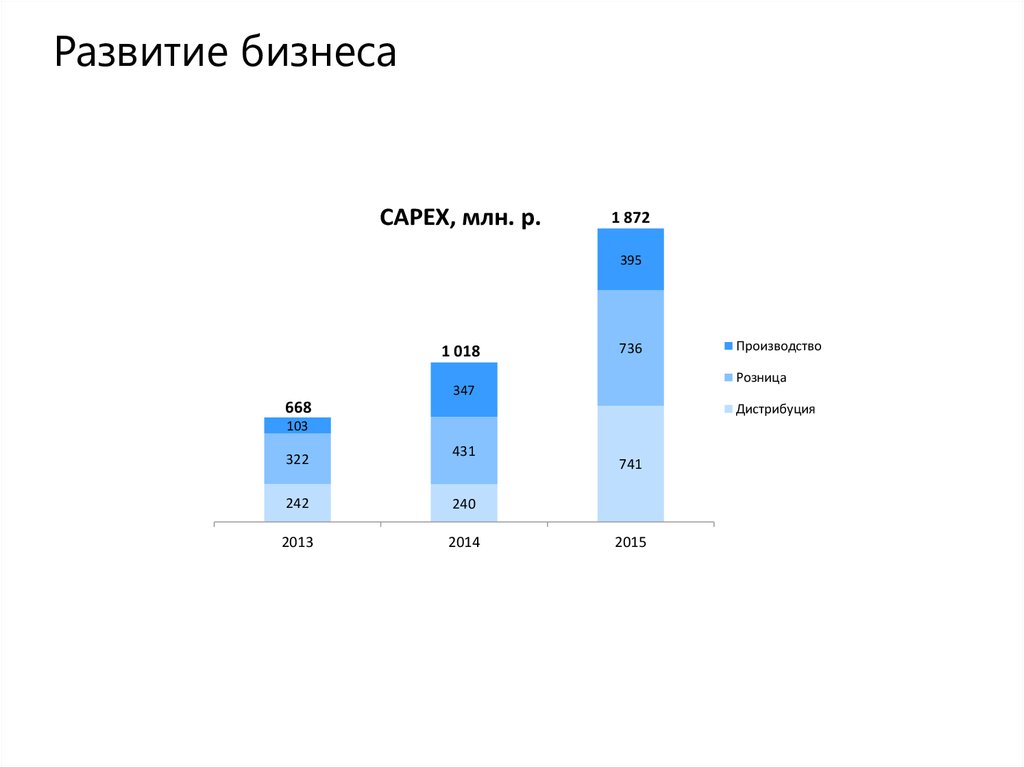

Развитие бизнесаCAPEX, млн. р.

1 872

395

1 018

736

Розница

347

668

Дистрибуция

103

322

Производство

431

242

240

2013

2014

741

2015

56.

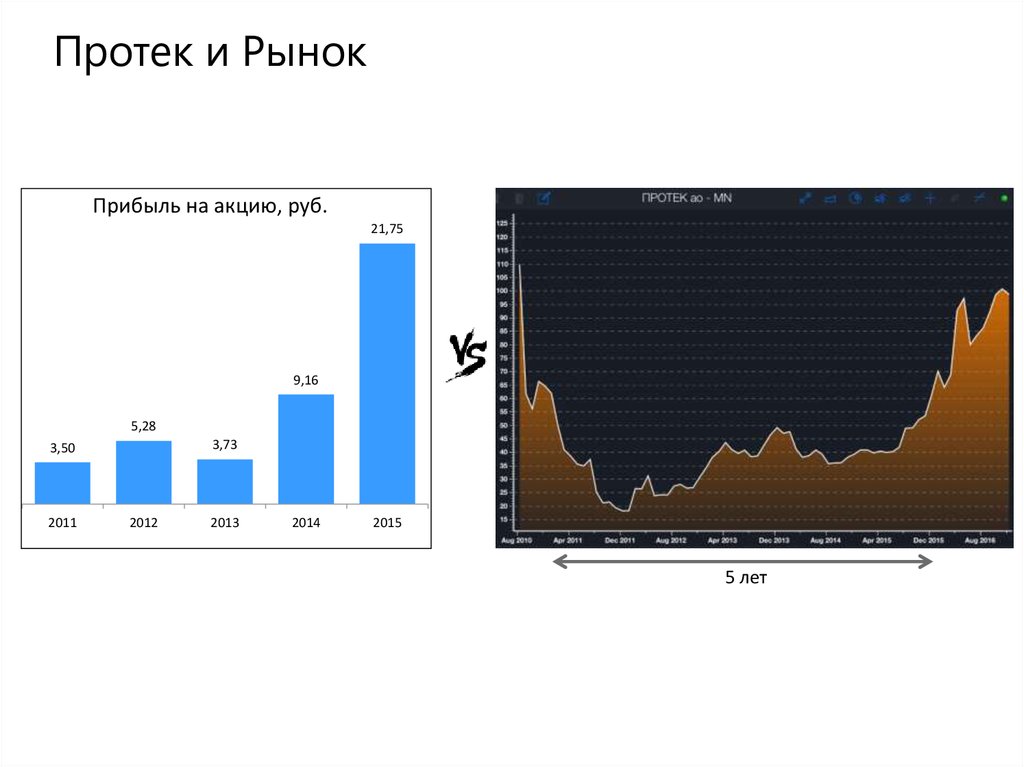

Протек и РынокПрибыль на акцию, руб.

21,75

9,16

5,28

3,73

3,50

2011

2012

2013

2014

2015

5 лет

57.

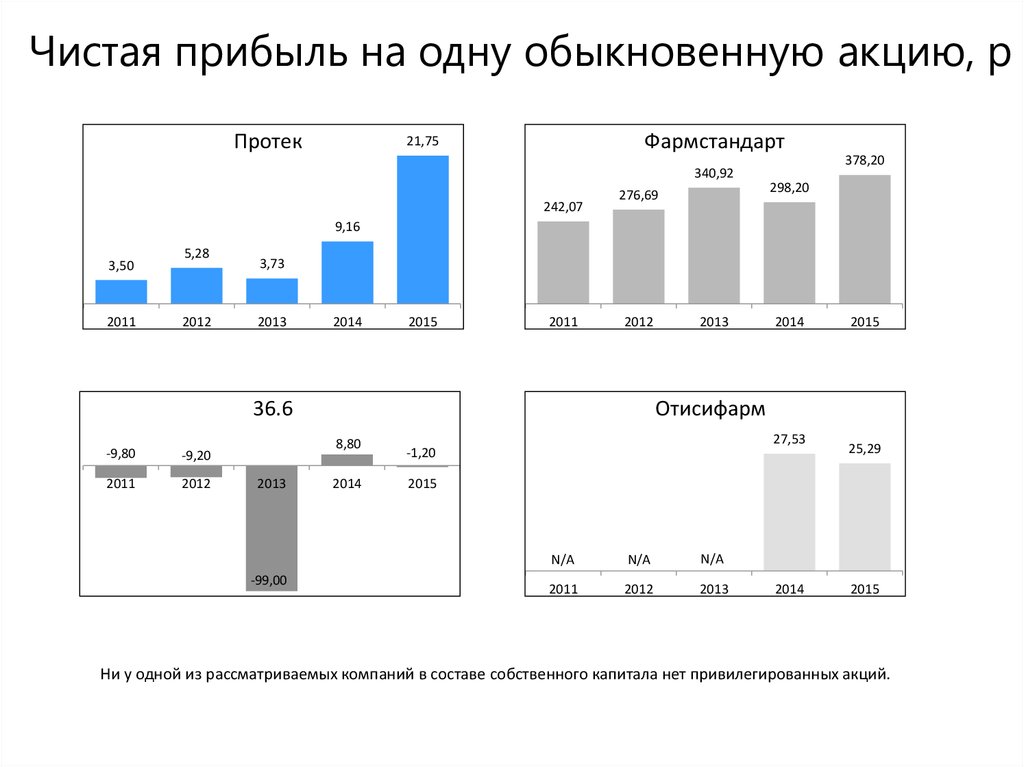

Чистая прибыль на одну обыкновенную акцию, рПротек

Фармстандарт

21,75

340,92

242,07

378,20

298,20

276,69

9,16

3,50

2011

5,28

2012

3,73

2013

2014

2015

2011

2012

36.6

-9,80

-9,20

2011

2012

-99,00

2014

2015

Отисифарм

8,80

2013

2013

2014

27,53

-1,20

25,29

2015

N/A

N/A

N/A

2011

2012

2013

2014

2015

Ни у одной из рассматриваемых компаний в составе собственного капитала нет привилегированных акций.

58.

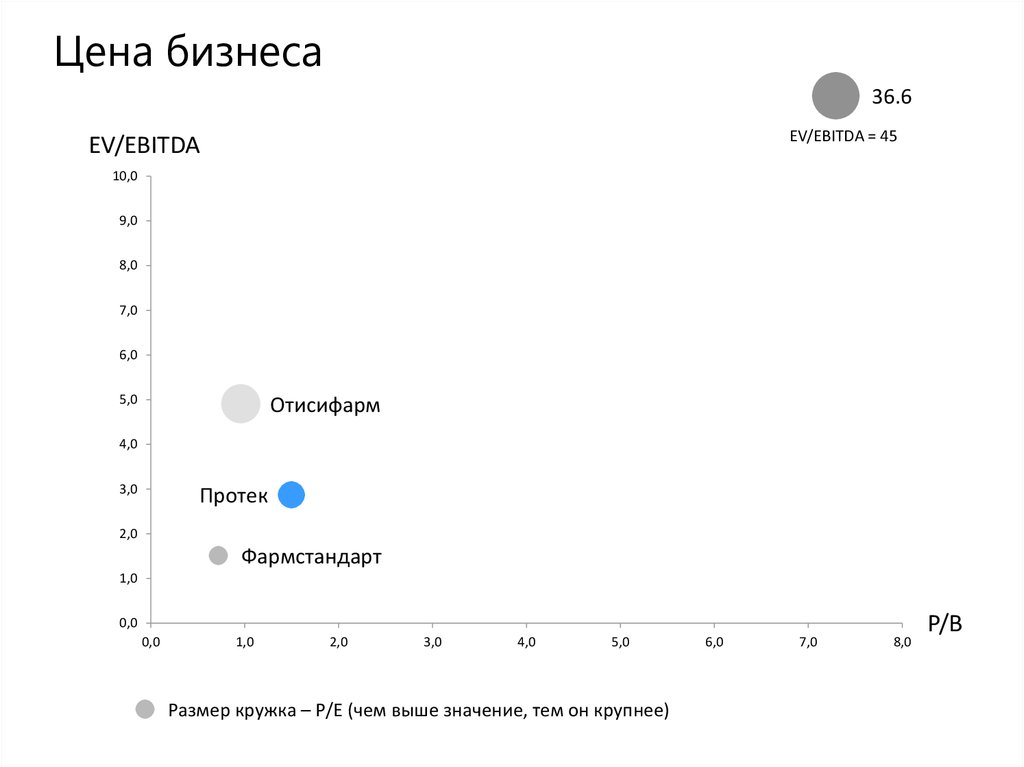

Цена бизнеса36.6

EV/EBITDA = 45

EV/EBITDA

10,0

9,0

8,0

7,0

6,0

5,0

Отисифарм

4,0

3,0

Протек

2,0

Фармстандарт

1,0

0,0

0,0

1,0

2,0

3,0

4,0

5,0

Размер кружка – P/E (чем выше значение, тем он крупнее)

6,0

7,0

8,0

P/B

59.

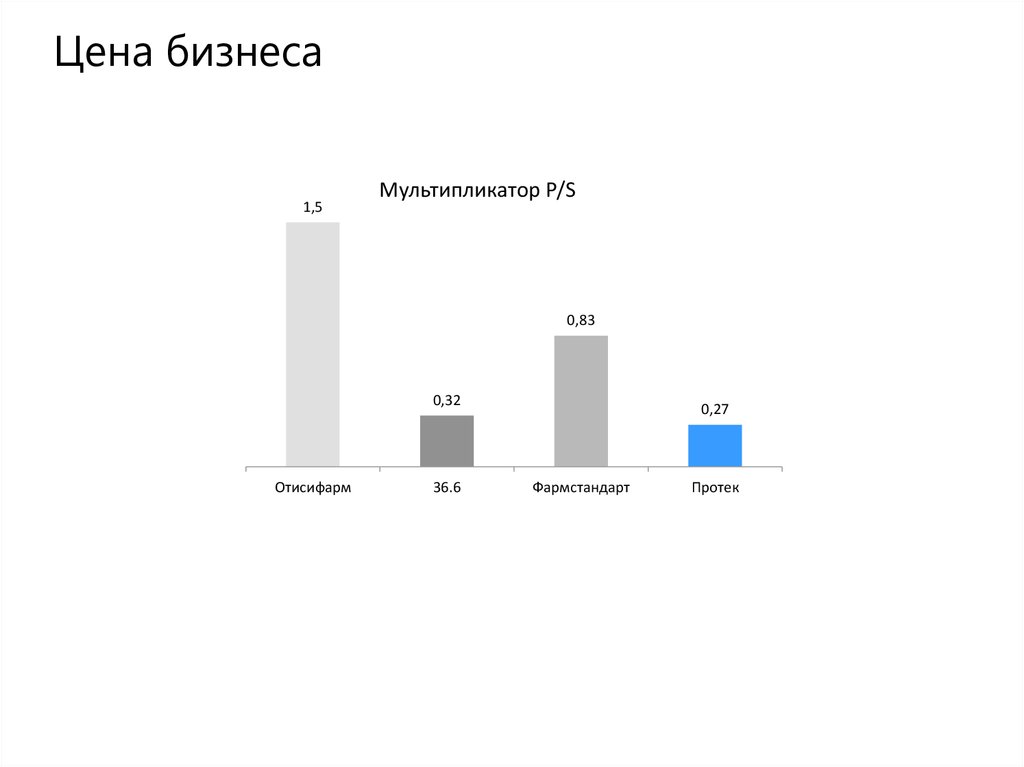

Цена бизнеса1,5

Мультипликатор P/S

0,83

0,32

Отисифарм

36.6

0,27

Фармстандарт

Протек

60.

Выводы по деловой активности и стоимостнойоценке

1.

2.

Ключевые операционные показатели по сегментам «Дистрибуция» и «Розница» уверенно растут.

Вызывает настороженность наметившаяся тенденция снижения Оборота сегмента «Производство» в

натуральном выражении. Это можно объяснить сокращением производства ЛП по лицензии с целью

переключения на производство собственных продуктов.

Выручка и валовая прибыль стабильно растут за все отчетные периоды.

3.

EBITDA, EBIT и ЧП растут еще большими темпами. Сказывается эффект высокого операционного рычага.

Замедление 2013 года связано с исполнением судебных решений по делам препарата «Милдронат»,

несистематическое падение продаж ЛП и ценовые войны между дистрибуторами. На результативность

показателей в долгосрочном периоде эти события не повлияли.

4.

EPS растет. Рост обусловлен не только ростом ЧП, но и выкупом собственных акций.

5.

Увеличилась норма прибыли - ROS. Одним из факторов ускоренного роста за 2015 год стала поставка части

товаров по ценам с учетом девальвации рубля, закупленных до скачка курса национальной валюты. В

последующие годы вероятно падение темпов роста ROS.

6.

ROE растет и достигла высокого уровня. При сопоставлении с Компаниями отрасли стоит принимать во

внимание структуру капитала (Kфин. нез-ти выше, чем у Катрена) и фактически отсутствие долгов. Ключевым

фактором увеличения ROE стал рост ROS. Также растет ROA - в сравнении с прямым конкурентом – Катрен,

Протек увеличил отрыв по ROA до двукратного.

7.

В целом, можно сделать вывод об эффективном использовании ресурсов. Однако вызывает опасение

плавная тенденция по повышению периода оплаты от покупателя (с 56 до 64 дней за 5 лет). Но у Катрен

вырос оплаты вырос еще сильнее – с 46 до 60 дней. В условиях монополистической конкуренции идет

активная борьба за покупателя, поэтому компании идут на предоставление более конкурентных

предложений, в т.ч. повышения отсрочки платежа. Также сказывается растущее число неплатежей

отдельных аптек дистрибуторам.

61.

Выводы по деловой активности и стоимостнойоценке

8.

“Золотое правило” соблюдается, за исключением опережения роста активов над СК. Основной причиной

опережения роста обязательств компании над СК является рост КЗ (в 2.2 раза за 5 лет), что обусловлено

значительным ростом сегмента дистрибуции – Компания привлекает на реализацию товары поставщиков.

9.

С 2012 года компания начала направлять на дивиденды существенную часть чистой прибыли. Компания

планирует придерживаться политики регулярной выплаты дивидендов. Следующим шагом на встречу

инвестором может стать закрепление в Уставе обязанности по выплате дивидендов.

10. Компания “Протек” стоит 2,8 EBITDA (с учетом ЧД) , 4,7 ЧП и 1,5 СК (без учета ЧД). “Фармстандарт” по

большинству показателей дешевле, “Отисифарм” – дешевле только по P/B. “Протек” имеет самую низкую

цену по мультипликатору Цена/Выручка. Мы считаем, что текущая рыночная цена является справедливой,

компания “Протек” не переоценка Рынком.

62.

ШРИФТ НЕ ТРОГАТЬ!Price is what you pay, value is what you get

Warren Buffett

63.

ВыводыПроанализировав показатели деловой активности и финансового состояния компании и

проведя сравнительный стоимостной анализ, мы пришли к выводу, что компания является

инвестиционно привлекательной.

Мы верим в то, что компания будет развиваться и дальше, вслед за этим будут расти

котировки ее акций и размер выплачиваемых дивидендов.

На наш взгляд Рынок еще не распознал истинную привлекательность данного Актива,

поэтому нам представляется рациональным решением приобрести акции ПАО «Протек»

на Московской бирже по текущей цене (98 руб. за ао).

Считаем, что мы получим намного больше, чем заплатим.

Экономика

Экономика