Похожие презентации:

НДФЛ в СЕЭС _май 2025

1. Налогообложение доходов физических лиц в странах-участницах ЕАЭС

Налогообложение доходовфизических лиц в странахучастницах ЕАЭС

Автор: Орлова Е.О.

2. Содержание

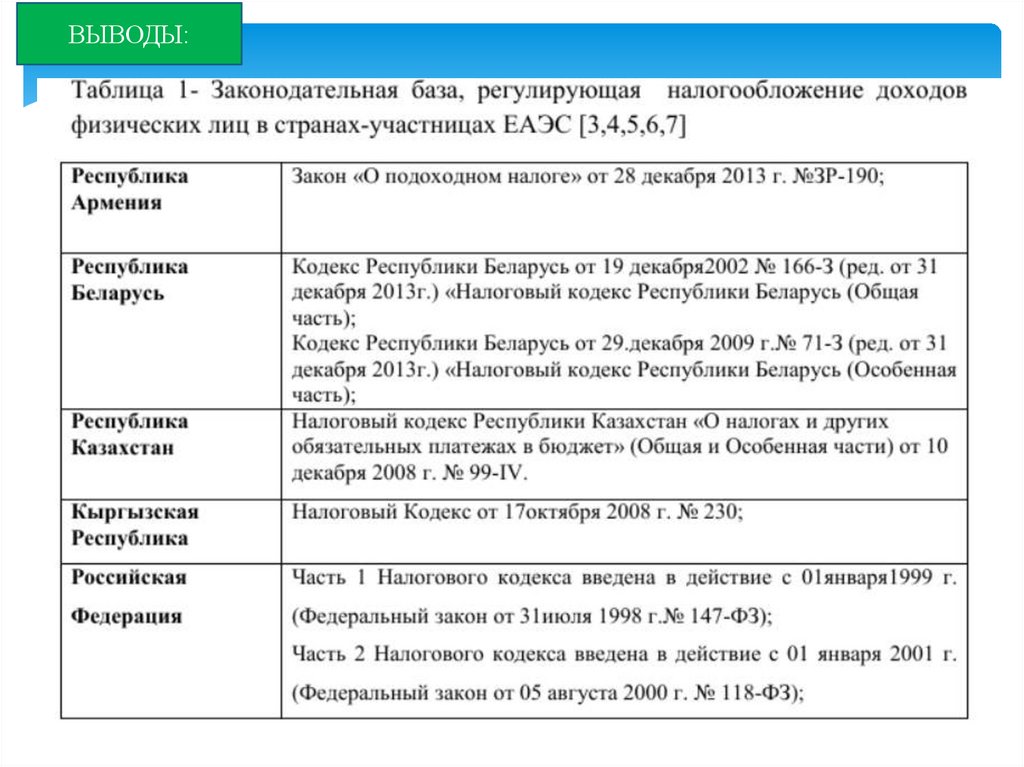

1 Законодательная база, регламентирующая налогообложениедоходов физических лиц в странах-участницах ЕАЭС

2 Сравнительная характеристика элементов налогообложения

доходов физических лиц в странах ЕАЭС

3.

Налоги в ЕАЭС, базой для исчисления которых служатдоходы ф/л

Россия

Казахстан

Белоруссия

Киргизия

Армения

Подоходны

й налог с

ф/л

Индивидуаль

ный

подоходный

налог

НДФЛ

Подоходный

налог

Подоходный

налог

4.

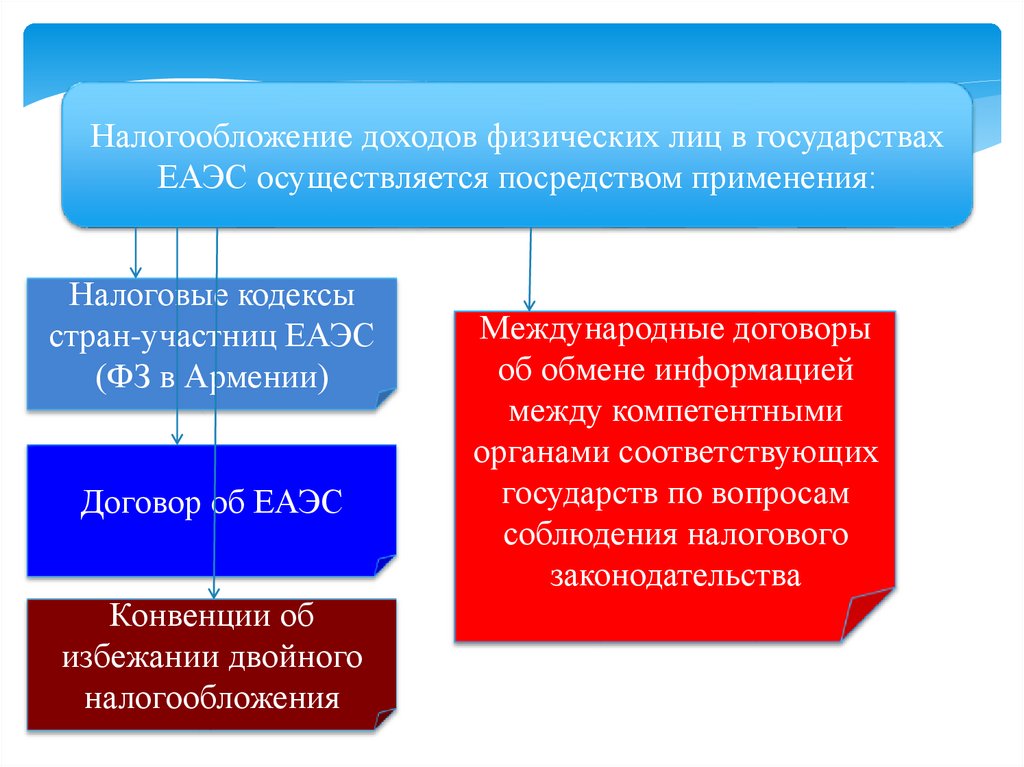

Налогообложение доходов физических лиц в государствахЕАЭС осуществляется посредством применения:

Налоговые кодексы

стран-участниц ЕАЭС

(ФЗ в Армении)

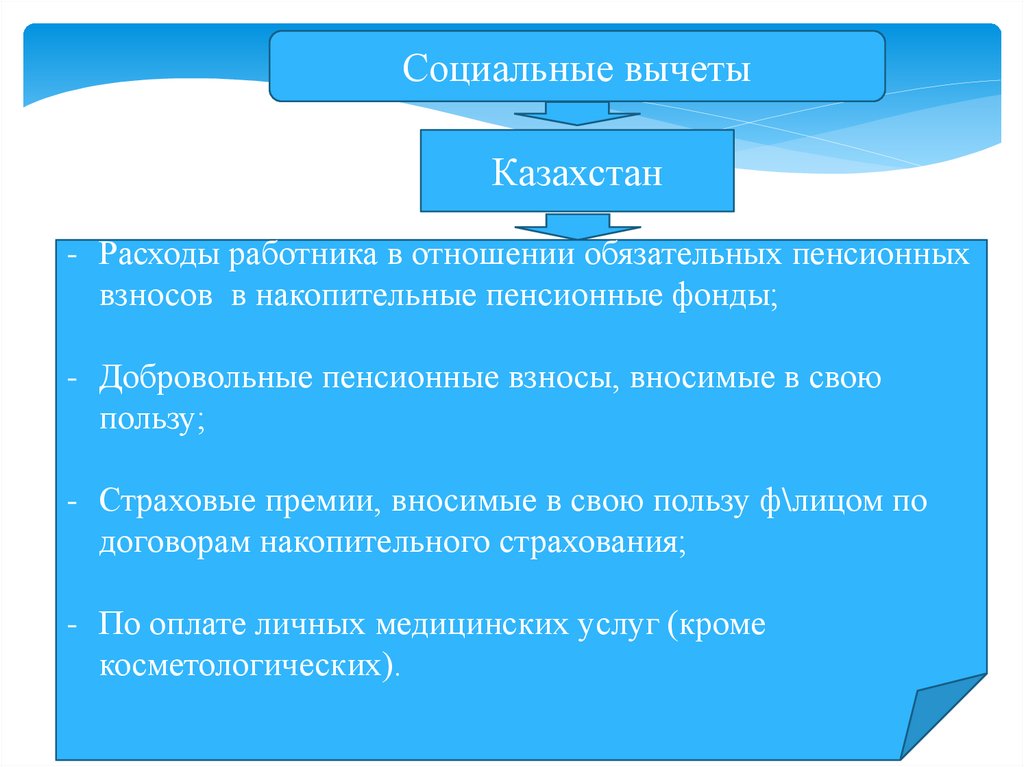

Договор об ЕАЭС

Конвенции об

избежании двойного

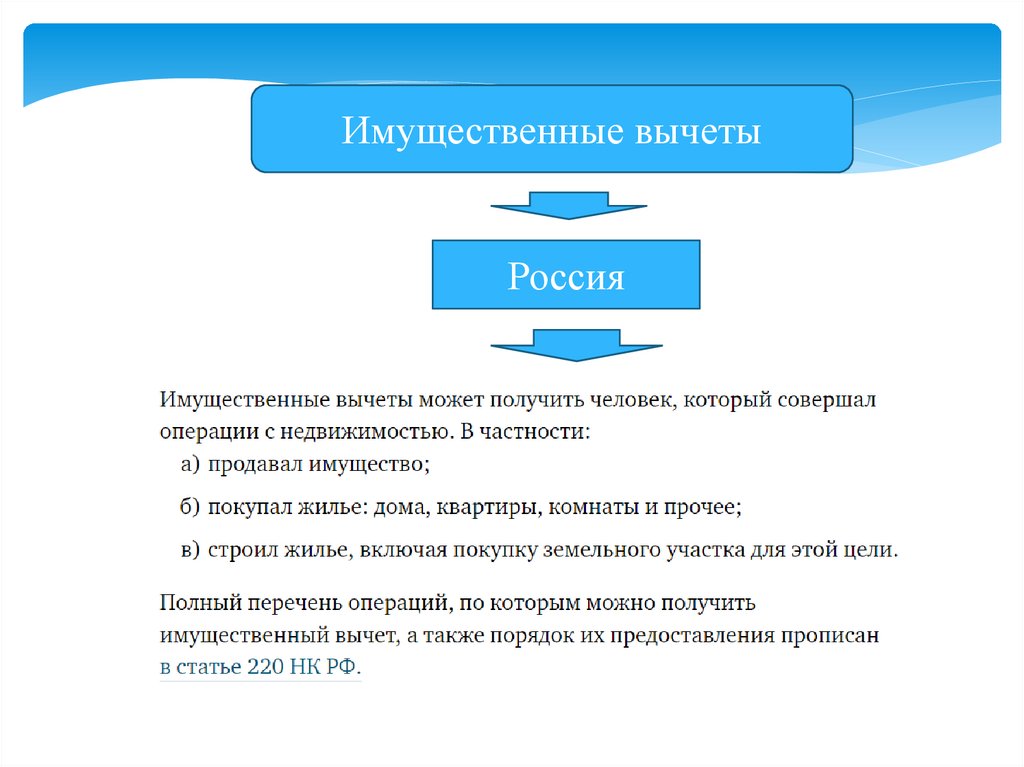

налогообложения

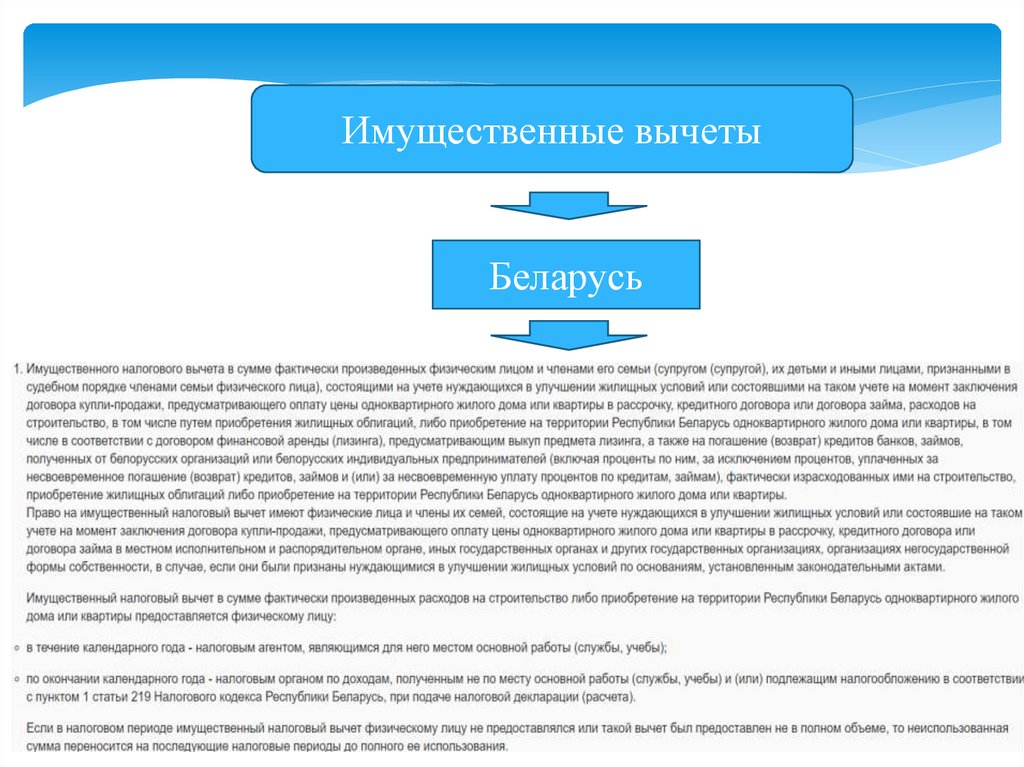

Международные договоры

об обмене информацией

между компетентными

органами соответствующих

государств по вопросам

соблюдения налогового

законодательства

5.

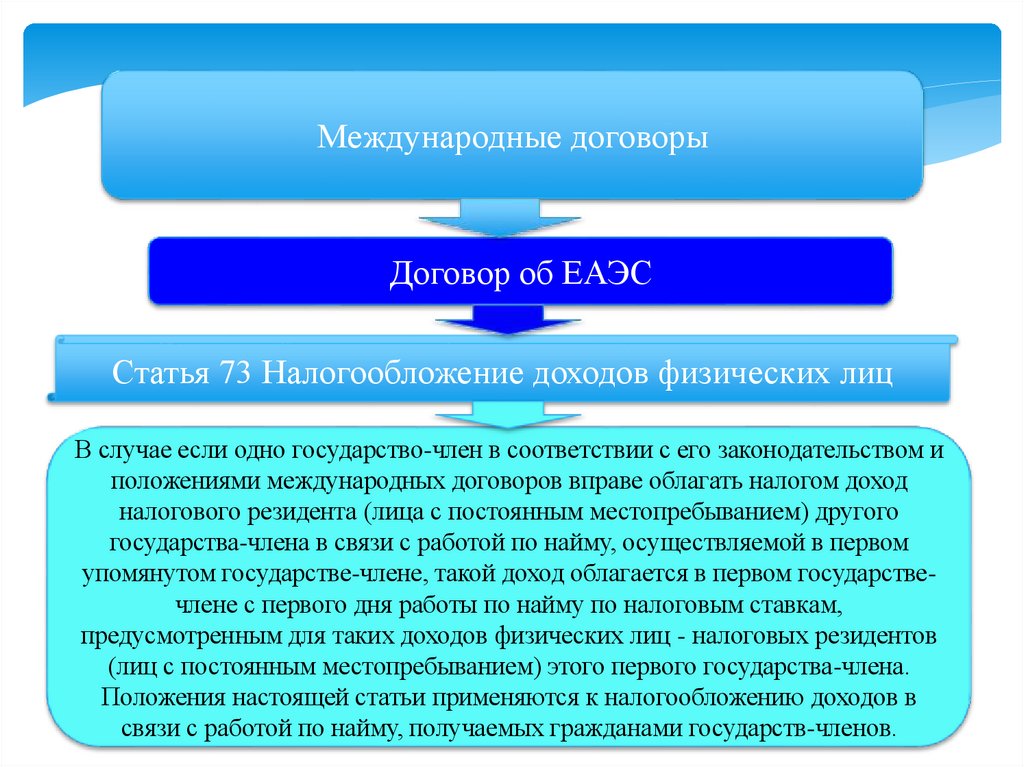

Международные договорыДоговор об ЕАЭС

Статья 73 Налогообложение доходов физических лиц

В случае если одно государство-член в соответствии с его законодательством и

положениями международных договоров вправе облагать налогом доход

налогового резидента (лица с постоянным местопребыванием) другого

государства-члена в связи с работой по найму, осуществляемой в первом

упомянутом государстве-члене, такой доход облагается в первом государствечлене с первого дня работы по найму по налоговым ставкам,

предусмотренным для таких доходов физических лиц - налоговых резидентов

(лиц с постоянным местопребыванием) этого первого государства-члена.

Положения настоящей статьи применяются к налогообложению доходов в

связи с работой по найму, получаемых гражданами государств-членов.

6.

Республика АрменияЗакон «О подоходном налоге» от 28

декабря 2013 года №ЗР-190

7.

Республика БеларусьКодекс Республики Беларусь от 19 декабря 2002

года №166-З (Налоговый кодекс Республики

Беларусь (Общая часть))

Кодекс Республики Беларусь от 29 декабря 2009

года №71-З (в ред.(Налоговый кодекс

Республики Беларусь (Особенная часть)))

8.

Республика КазахстанНалоговый кодекс Республики Казахстан от 10

декабря 2008 года №99-IV

9.

Республика КыргызстанНалоговый кодекс Республики Кыргызстан от 11

октября 2008 года №230

10.

Российская ФедерацияНалоговый кодекс РФ (часть 1 введена в действие

с 1 января 1999 года и часть 2 введена в действие

с 1 января 2001 года)

Глава 23

НДФЛ

11.

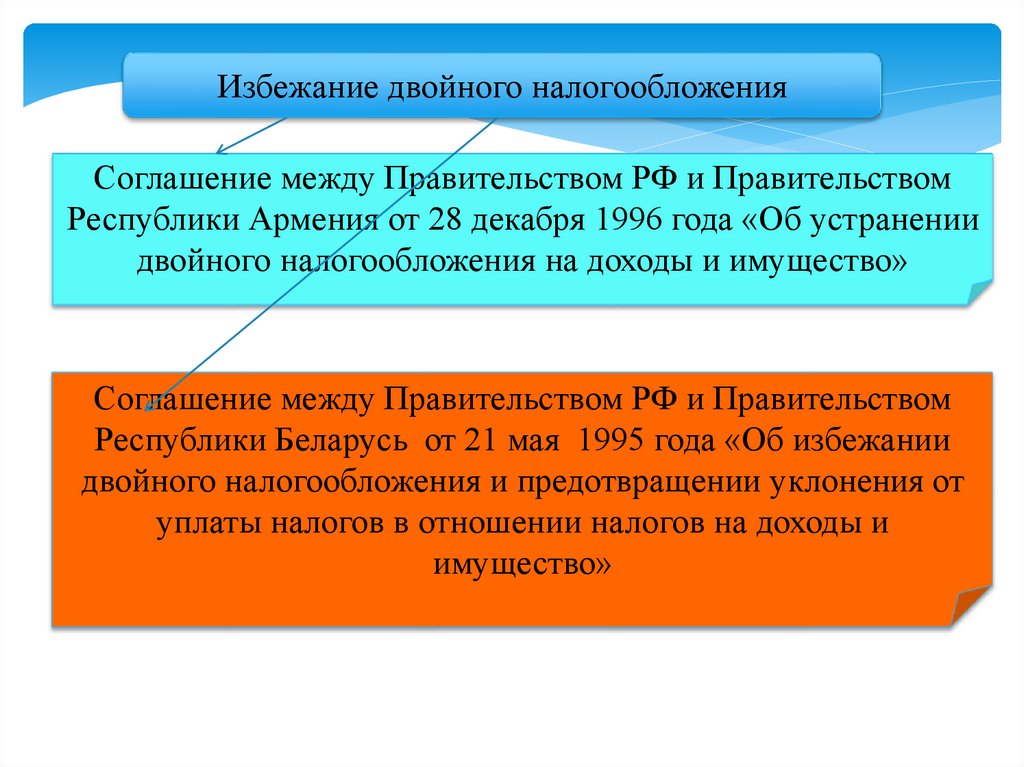

Избежание двойного налогообложенияСоглашение между Правительством РФ и Правительством

Республики Армения от 28 декабря 1996 года «Об устранении

двойного налогообложения на доходы и имущество»

Соглашение между Правительством РФ и Правительством

Республики Беларусь от 21 мая 1995 года «Об избежании

двойного налогообложения и предотвращении уклонения от

уплаты налогов в отношении налогов на доходы и

имущество»

12.

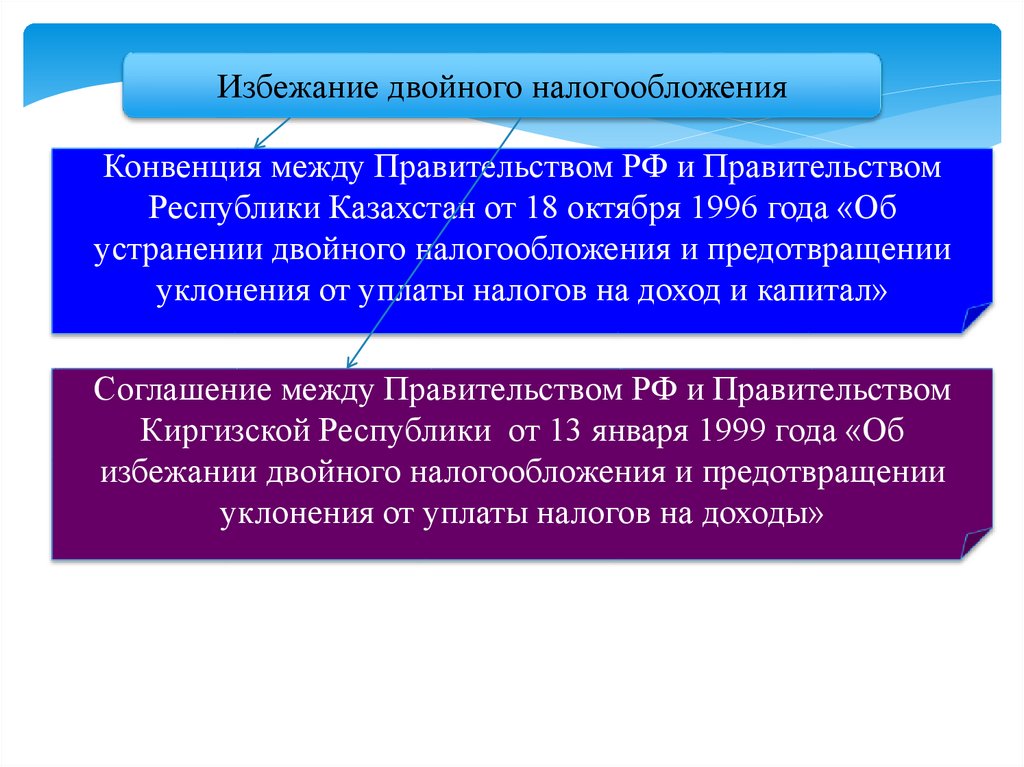

Избежание двойного налогообложенияКонвенция между Правительством РФ и Правительством

Республики Казахстан от 18 октября 1996 года «Об

устранении двойного налогообложения и предотвращении

уклонения от уплаты налогов на доход и капитал»

Соглашение между Правительством РФ и Правительством

Киргизской Республики от 13 января 1999 года «Об

избежании двойного налогообложения и предотвращении

уклонения от уплаты налогов на доходы»

13.

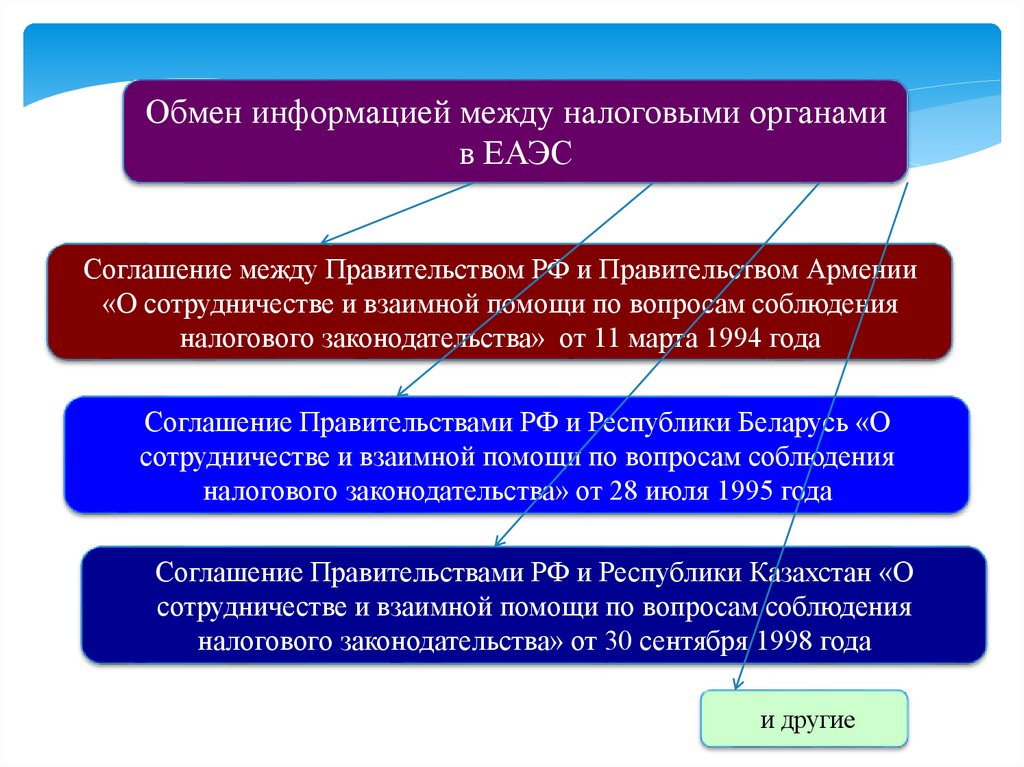

Обмен информацией между налоговыми органамив ЕАЭС

Соглашение между Правительством РФ и Правительством Армении

«О сотрудничестве и взаимной помощи по вопросам соблюдения

налогового законодательства» от 11 марта 1994 года

Соглашение Правительствами РФ и Республики Беларусь «О

сотрудничестве и взаимной помощи по вопросам соблюдения

налогового законодательства» от 28 июля 1995 года

Соглашение Правительствами РФ и Республики Казахстан «О

сотрудничестве и взаимной помощи по вопросам соблюдения

налогового законодательства» от 30 сентября 1998 года

и другие

14.

федеральныйреспубликанский

РФ

Казахстан

Налог на доходы физических

лиц/Подоходный налог

Беларусь

Киргизия

Армения

республиканский

республиканский

республиканский

15. 2 вопрос

Плательщики налога с доходовРФ

Физические лица

Беларусь

Физические лица

Киргизия

Физические лица, налоговые агенты

Казахстан

Физические лица

Армения

Физические лица

16.

Объект обложения в странахЕАЭС

Доходы, полученные

от источников в

стране резидентства

Доходы, полученные

от источников в

других странах

Резидент

Нерезидент

17.

Налоговая база в странах ЕАЭСДоходы

Денежная форма

Не денежная

форма

18.

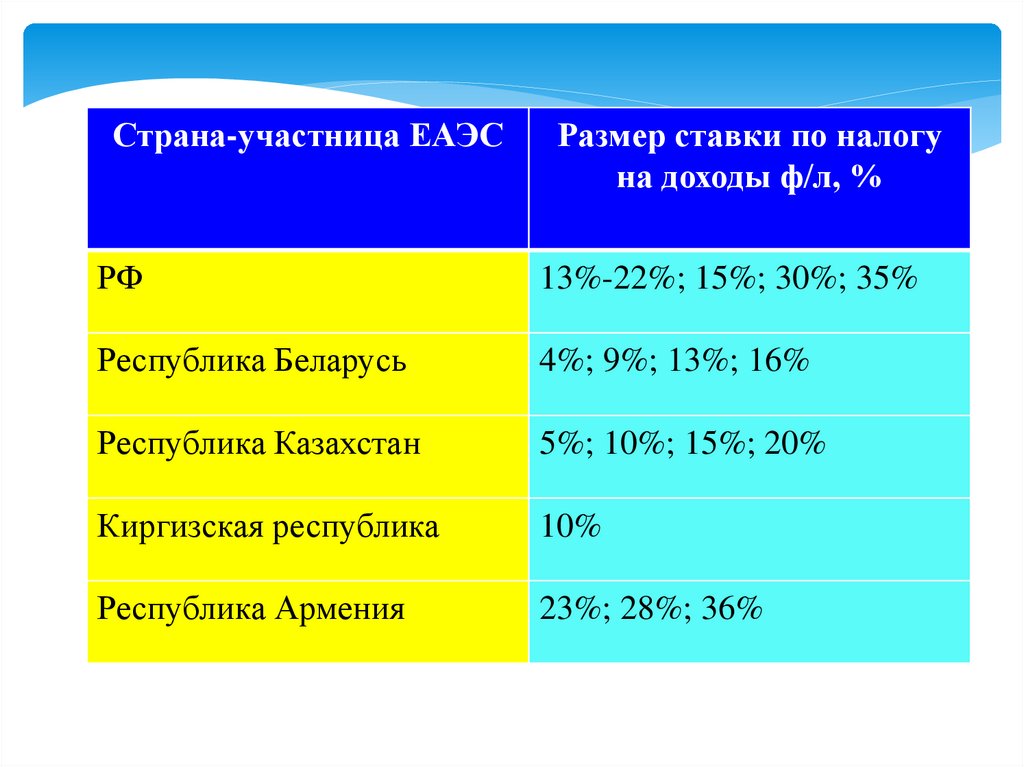

Страна-участница ЕАЭСРазмер ставки по налогу

на доходы ф/л, %

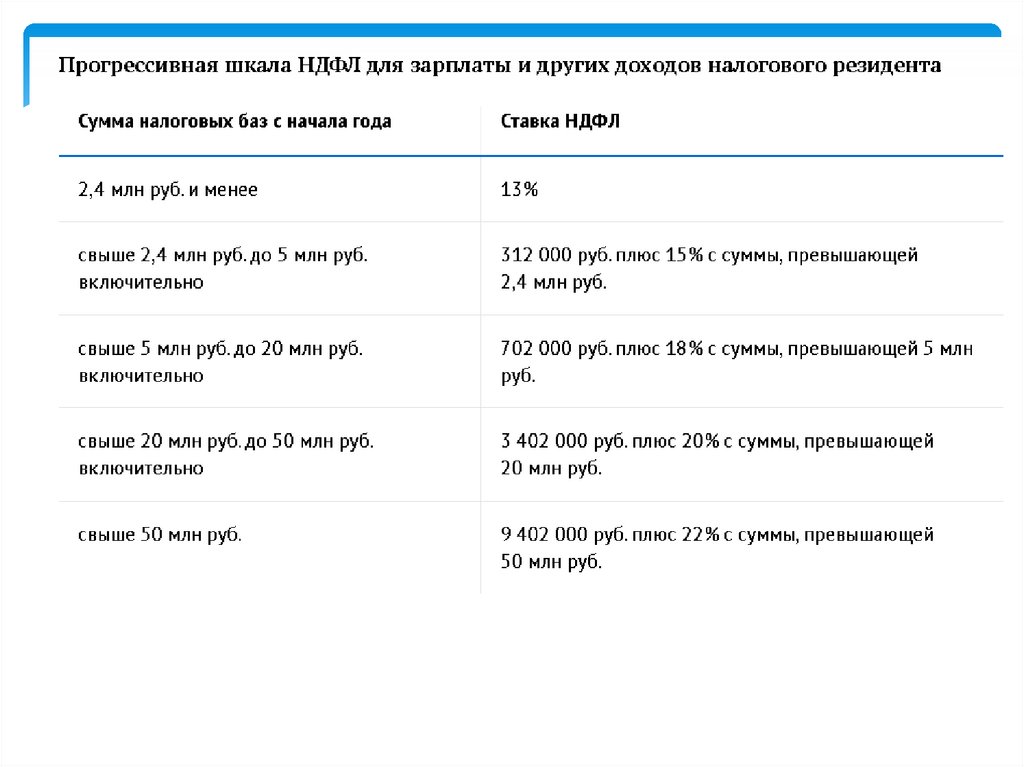

РФ

13%-22%; 15%; 30%; 35%

Республика Беларусь

4%; 9%; 13%; 16%

Республика Казахстан

5%; 10%; 15%; 20%

Киргизская республика

10%

Республика Армения

23%; 28%; 36%

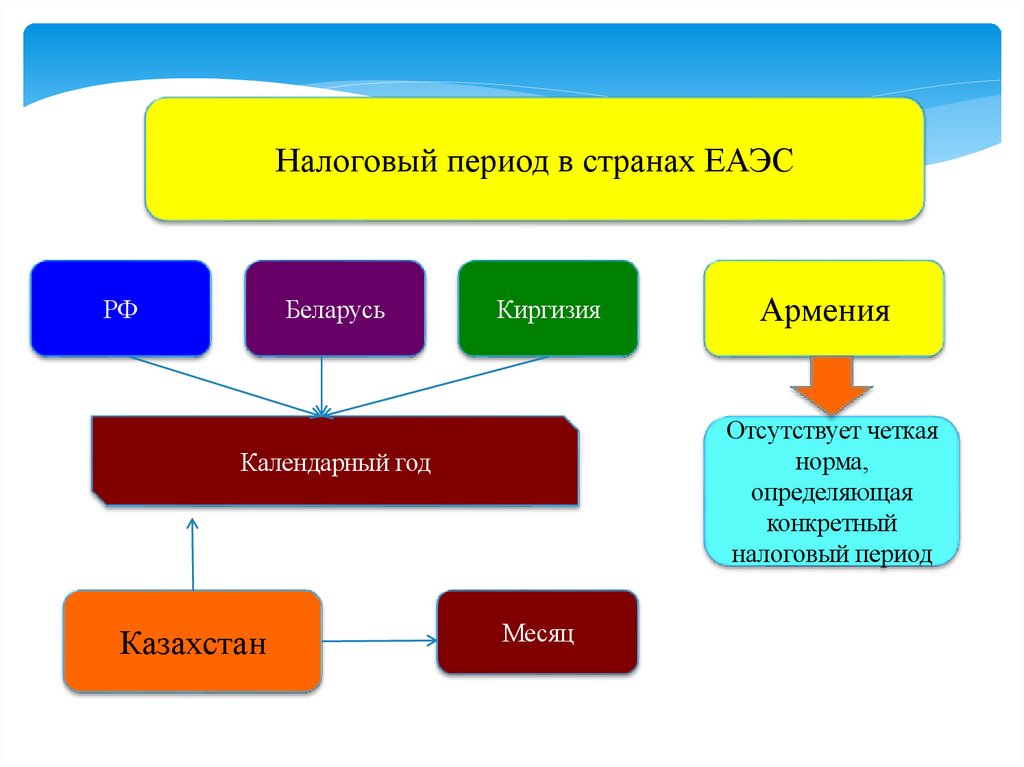

19.

Налоговый период в странах ЕАЭСРФ

Беларусь

Киргизия

Отсутствует четкая

норма,

определяющая

конкретный

налоговый период

Календарный год

Казахстан

Армения

Месяц

20.

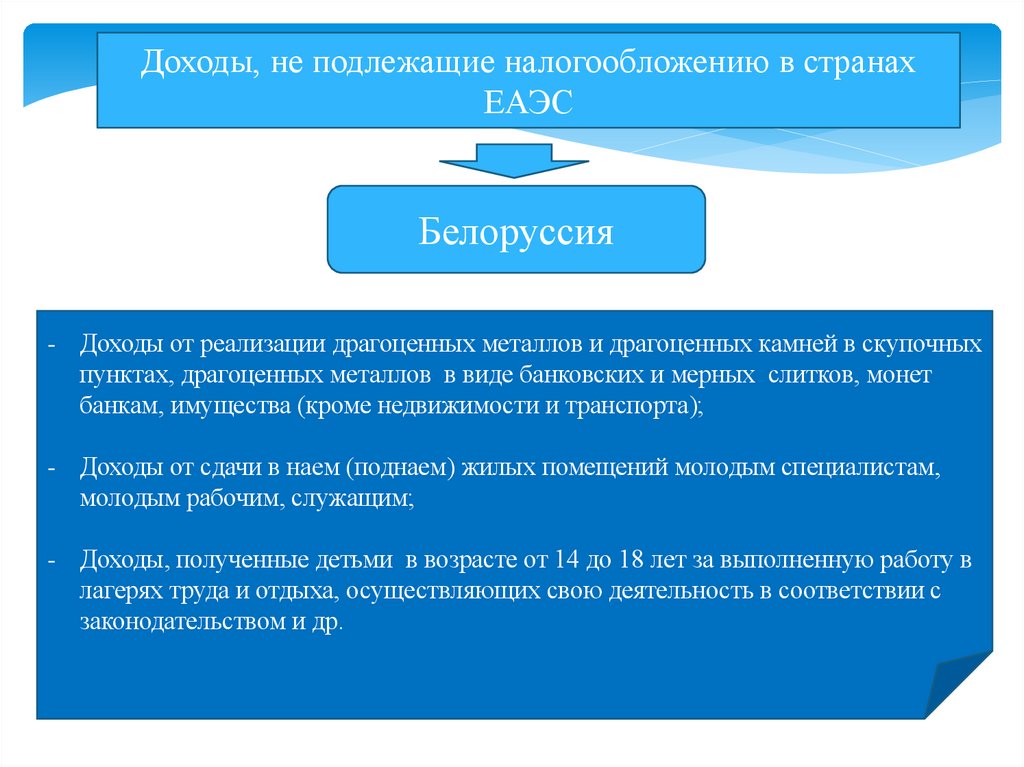

Доходы, не подлежащие налогообложению в странахЕАЭС

Белоруссия

- Доходы от реализации драгоценных металлов и драгоценных камней в скупочных

пунктах, драгоценных металлов в виде банковских и мерных слитков, монет

банкам, имущества (кроме недвижимости и транспорта);

- Доходы от сдачи в наем (поднаем) жилых помещений молодым специалистам,

молодым рабочим, служащим;

- Доходы, полученные детьми в возрасте от 14 до 18 лет за выполненную работу в

лагерях труда и отдыха, осуществляющих свою деятельность в соответствии с

законодательством и др.

21.

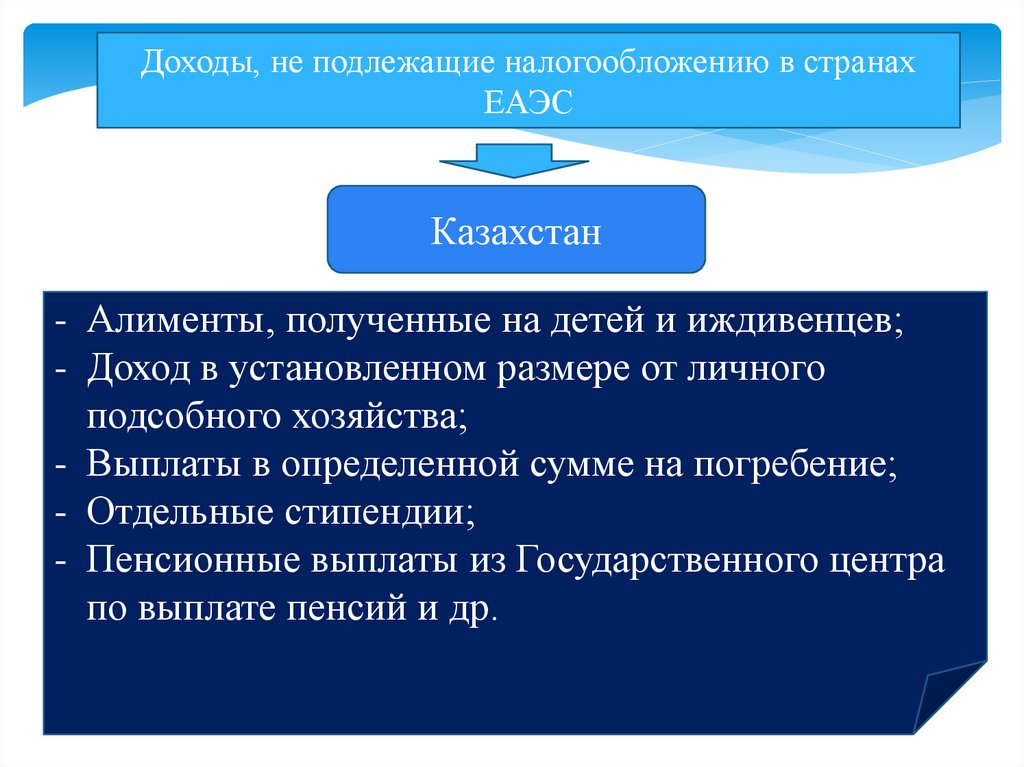

Доходы, не подлежащие налогообложению в странахЕАЭС

Казахстан

- Алименты, полученные на детей и иждивенцев;

- Доход в установленном размере от личного

подсобного хозяйства;

- Выплаты в определенной сумме на погребение;

- Отдельные стипендии;

- Пенсионные выплаты из Государственного центра

по выплате пенсий и др.

22.

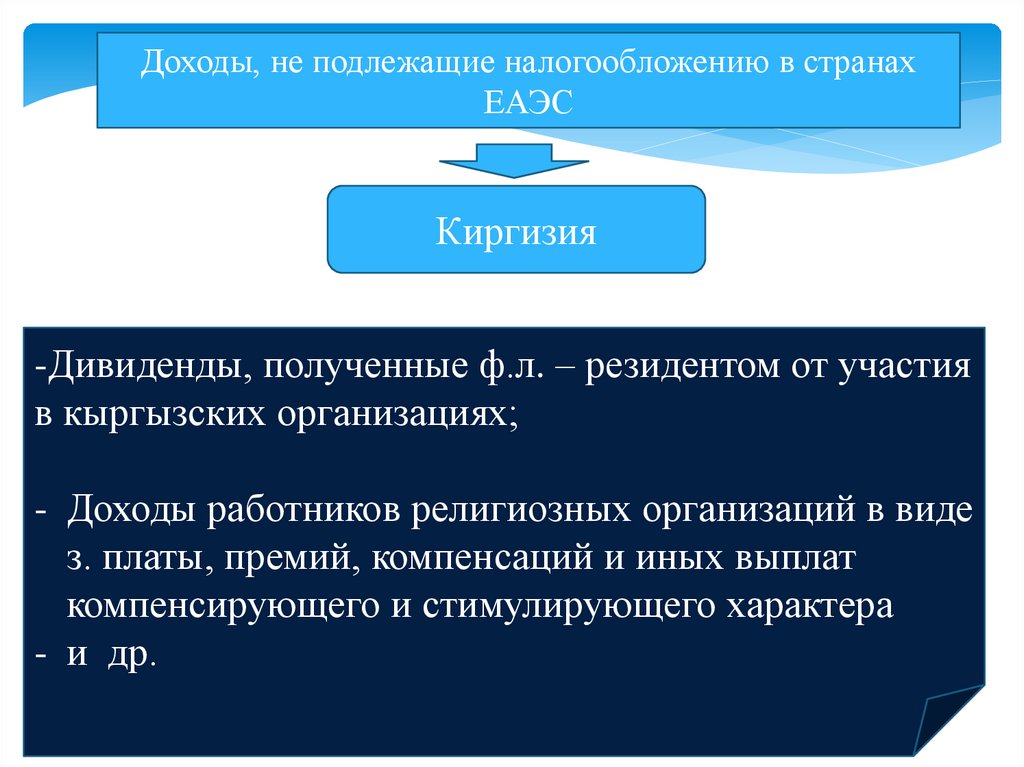

Доходы, не подлежащие налогообложению в странахЕАЭС

Киргизия

-Дивиденды, полученные ф.л. – резидентом от участия

в кыргызских организациях;

- Доходы работников религиозных организаций в виде

з. платы, премий, компенсаций и иных выплат

компенсирующего и стимулирующего характера

- и др.

23.

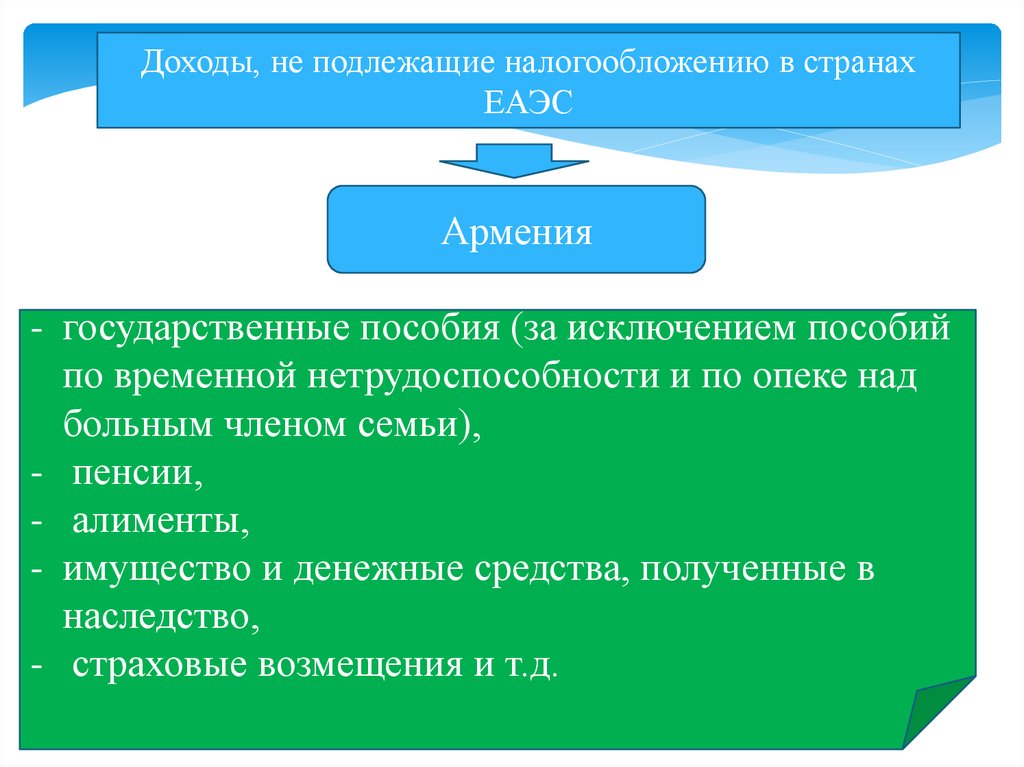

Доходы, не подлежащие налогообложению в странахЕАЭС

Армения

- государственные пособия (за исключением пособий

по временной нетрудоспособности и по опеке над

больным членом семьи),

- пенсии,

- алименты,

- имущество и денежные средства, полученные в

наследство,

- страховые возмещения и т.д.

24.

Стандартные вычетыРоссия

работнику

3000 руб.

на детей

500 руб.

1 реб. -1400руб, 2 реб. - 2800 руб., на

3 реб. и др. - 6000 руб.,

реб. инвалид - 12000 руб.+вычет с

учетом его очередности

Доход не превышает

450 000 рублей

25.

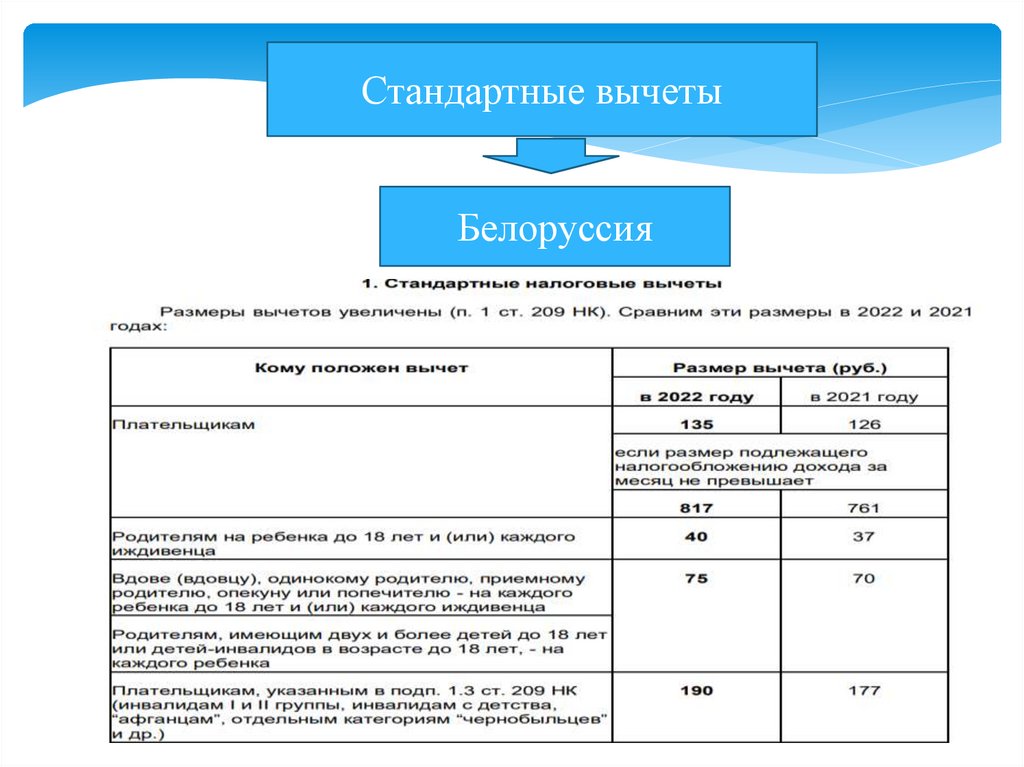

Стандартные вычетыБелоруссия

26.

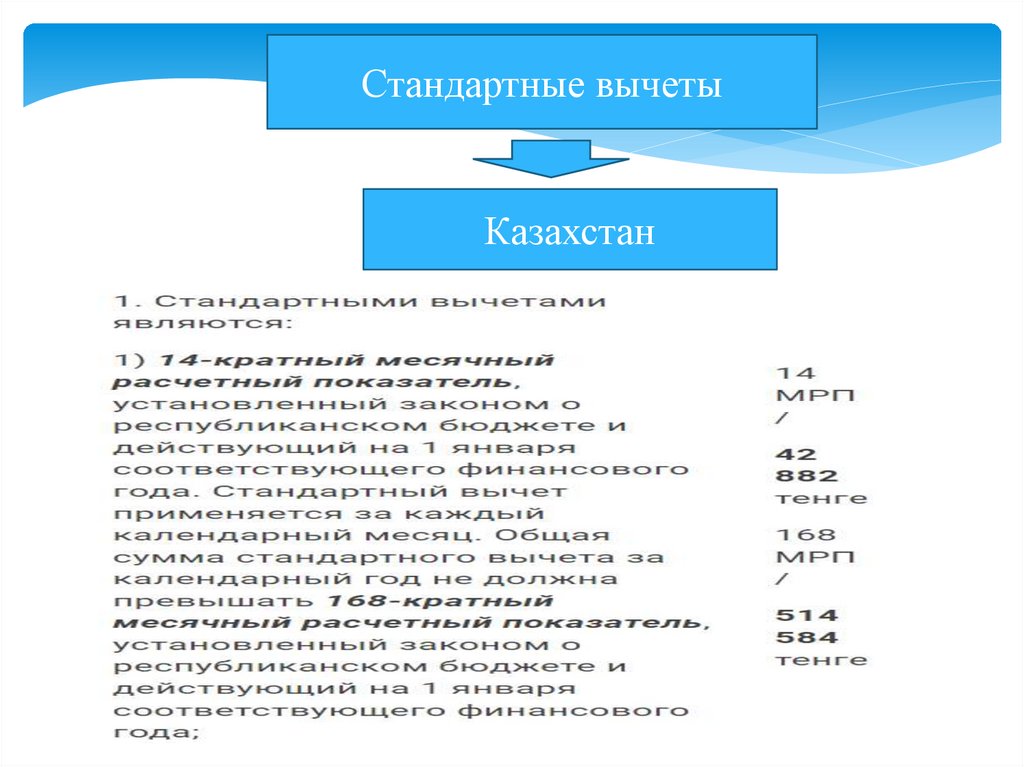

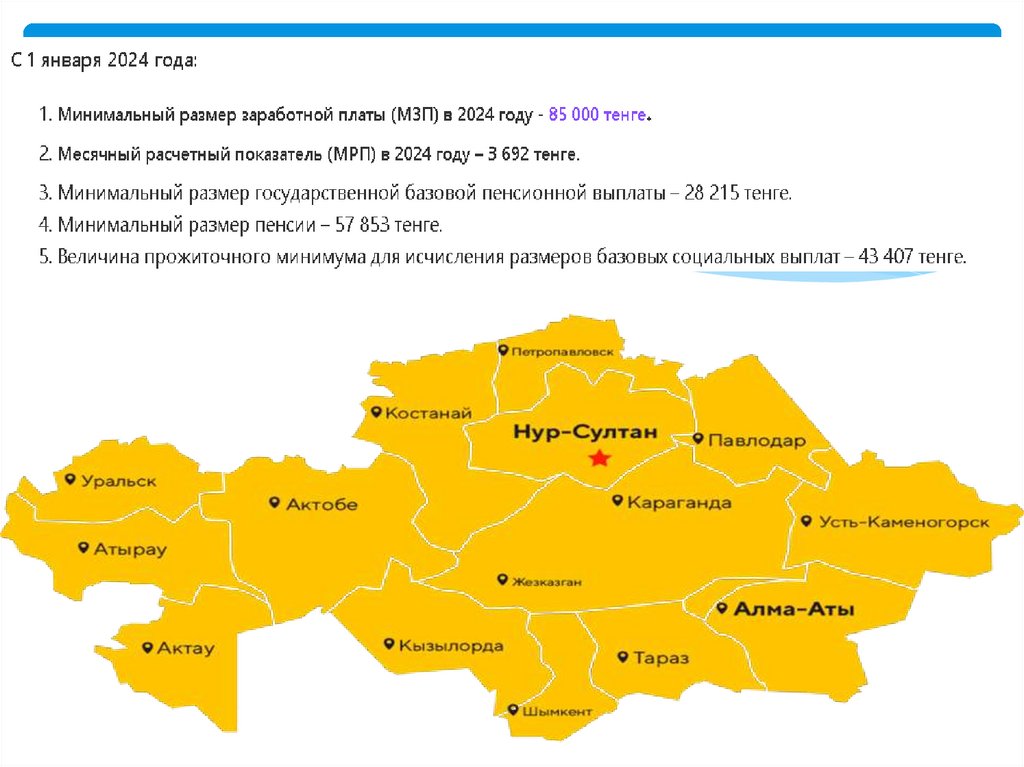

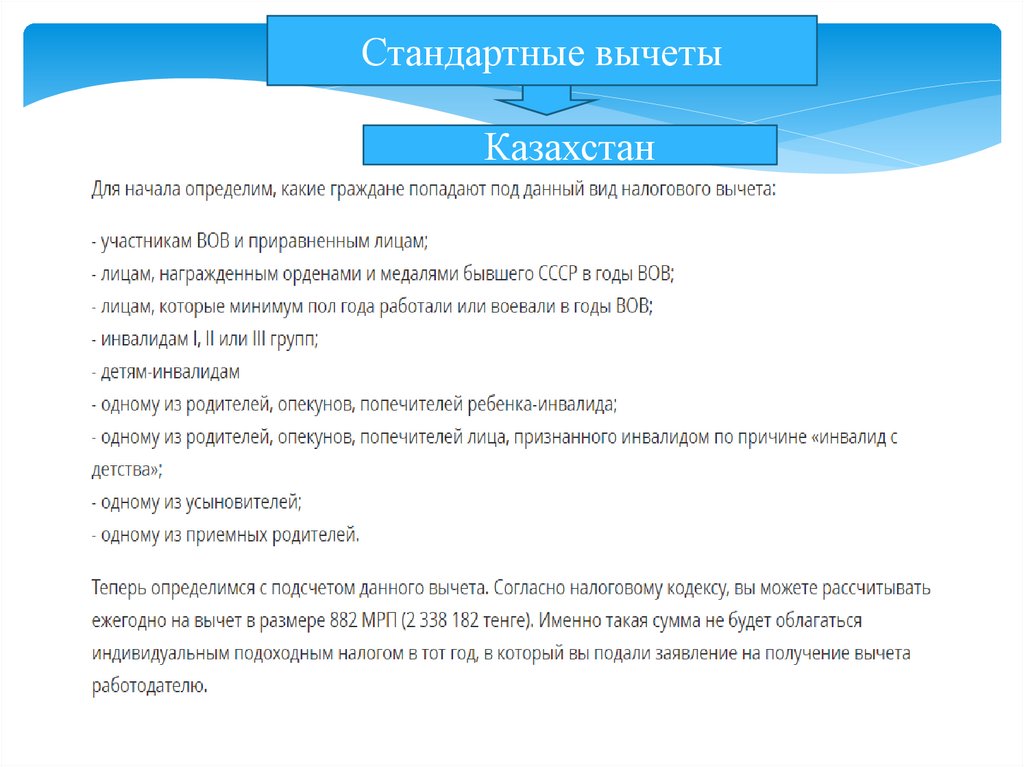

Стандартные вычетыКазахстан

27.

28.

Стандартные вычетыКазахстан

29.

Стандартные вычетыАрмения

Стандартные вычеты не

установлены!!!

30.

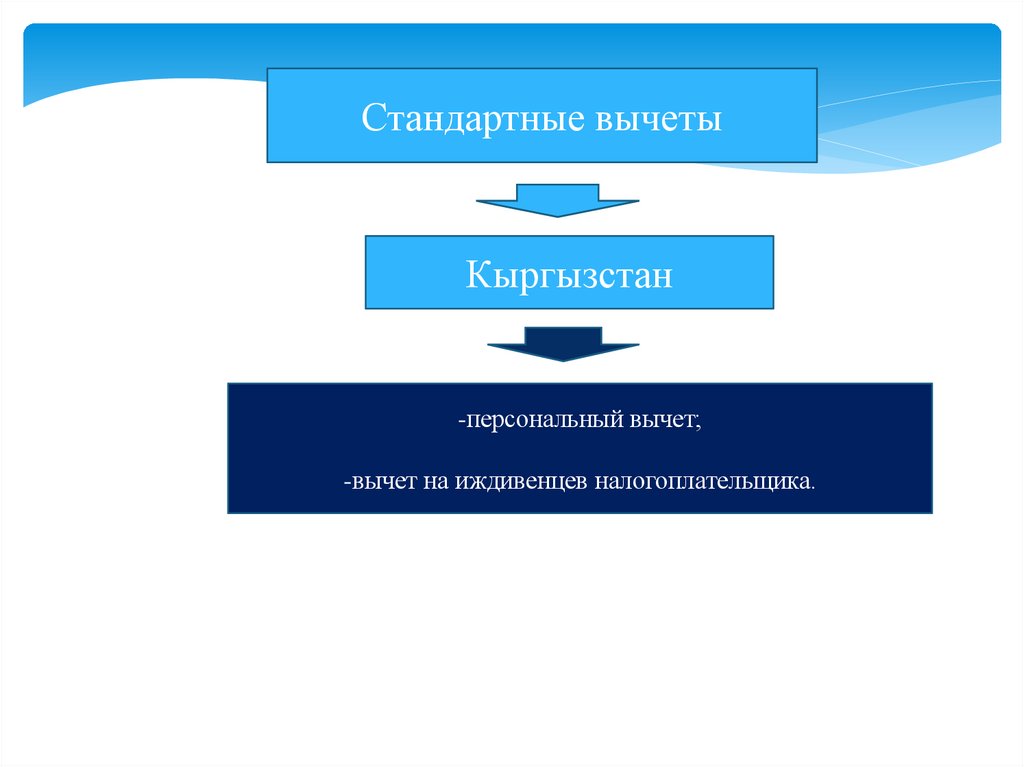

Стандартные вычетыКыргызстан

-персональный вычет;

-вычет на иждивенцев налогоплательщика.

31.

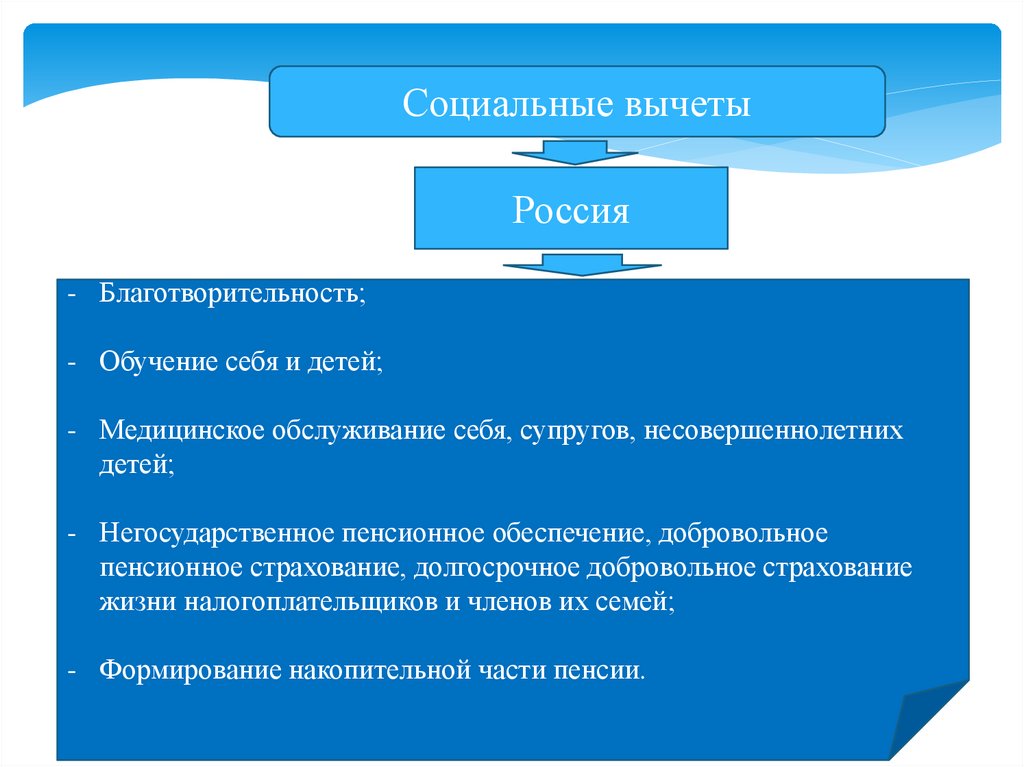

Социальные вычетыРоссия

- Благотворительность;

- Обучение себя и детей;

- Медицинское обслуживание себя, супругов, несовершеннолетних

детей;

- Негосударственное пенсионное обеспечение, добровольное

пенсионное страхование, долгосрочное добровольное страхование

жизни налогоплательщиков и членов их семей;

- Формирование накопительной части пенсии.

32.

Социальные вычетыБелоруссия

-На обучение себя и членов семьи;

- Расходы на страховые платежи.

33.

Социальные вычетыКазахстан

- Расходы работника в отношении обязательных пенсионных

взносов в накопительные пенсионные фонды;

- Добровольные пенсионные взносы, вносимые в свою

пользу;

- Страховые премии, вносимые в свою пользу ф\лицом по

договорам накопительного страхования;

- По оплате личных медицинских услуг (кроме

косметологических).

34.

Социальные вычетыАрмения

Вычеты не

установлены!!!

35.

Социальные вычетыКиргизия

- на личное образование налогоплательщика и его

иждивенца, возраст которых не превышает 24 лет.

36.

Имущественные вычетыРоссия

37.

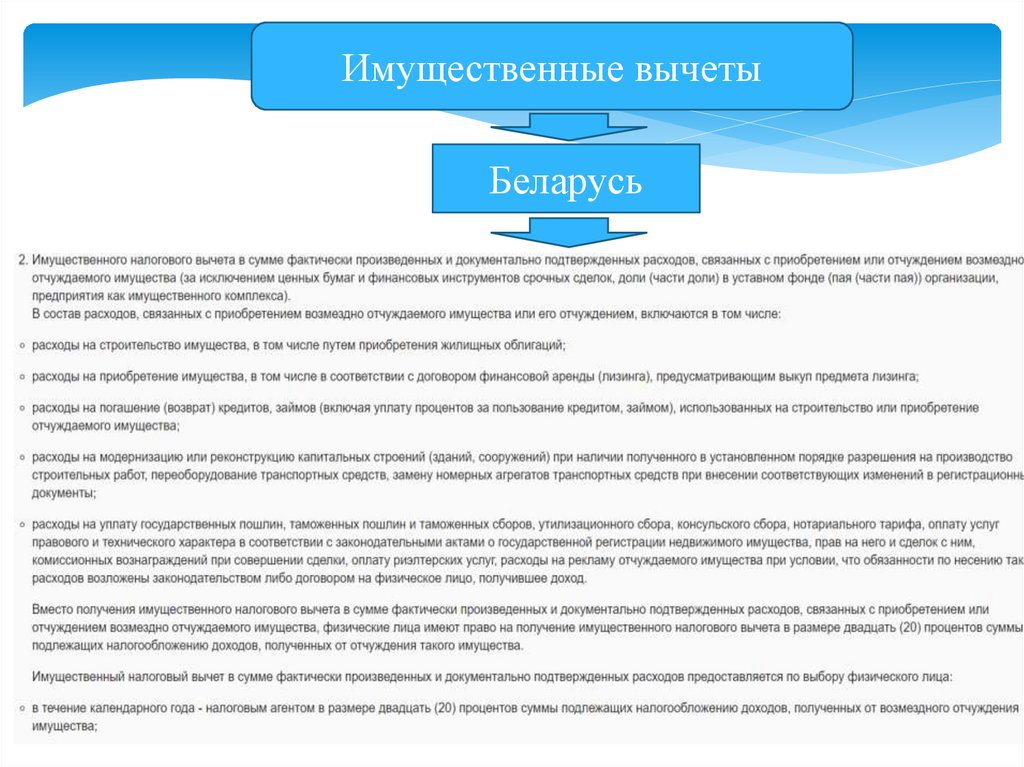

Имущественные вычетыБеларусь

38.

Имущественные вычетыБеларусь

39.

Имущественные вычетыКазахстан

40.

Имущественные вычетыАрмения

В состав вычетов из доходов включены суммы, подлежащие

получению физическими лицами с продажи

принадлежащего им на праве собственности имущества от

лиц, не являющихся налоговыми агентами, за исключением

сумм, подлежащих получению с продажи имущества

вследствие предпринимательской деятельности.

41.

Имущественные вычетыКыргызстан

Имущественные вычеты, напротив, не касаются операций

по реализации имущества (при этом доходы от продажи

автотранспорта, находившегося в собственности

налогоплательщика не менее года, а недвижимости – не

менее двух лет, иного имущества не облагаются налогом),

но действуют в отношении средств, фактически

направленных налогоплательщиком на погашение

процентов по ипотечному кредиту.

42.

Дата фактического получения доходаРоссия

День фактического

получения дохода

43.

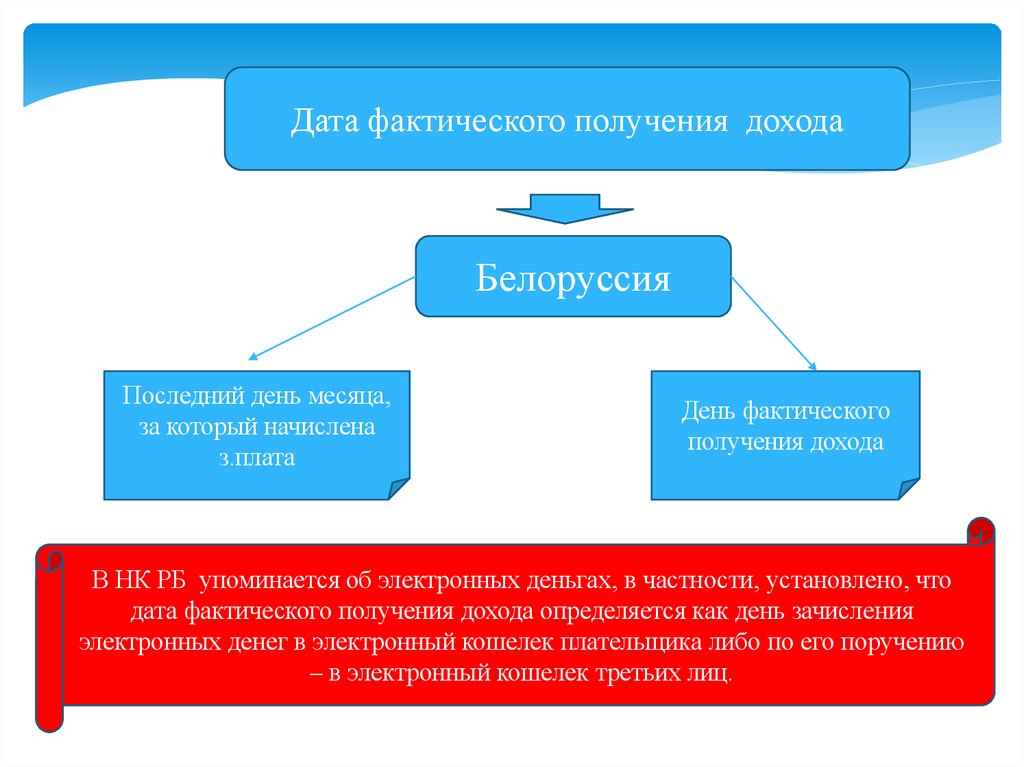

Дата фактического получения доходаБелоруссия

Последний день месяца,

за который начислена

з.плата

День фактического

получения дохода

В НК РБ упоминается об электронных деньгах, в частности, установлено, что

дата фактического получения дохода определяется как день зачисления

электронных денег в электронный кошелек плательщика либо по его поручению

– в электронный кошелек третьих лиц.

44.

Дата фактического получения доходаКазахстан

Дата возникновения дохода

Армения

Киргизия

Подобных норм не

имеется !!!

45.

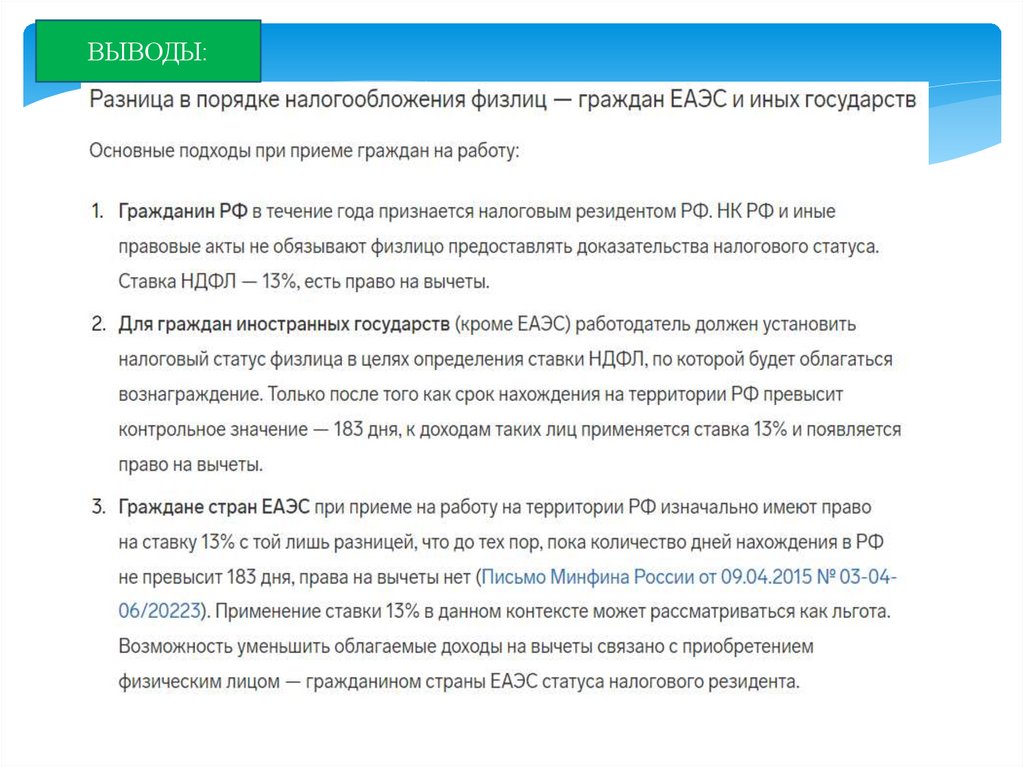

ВЫВОДЫ:46.

ВЫВОДЫ:47.

ВЫВОДЫ:Сравнительный анализ параметров

налогообложения доходов физических лиц

в странах ЕАЭС

48.

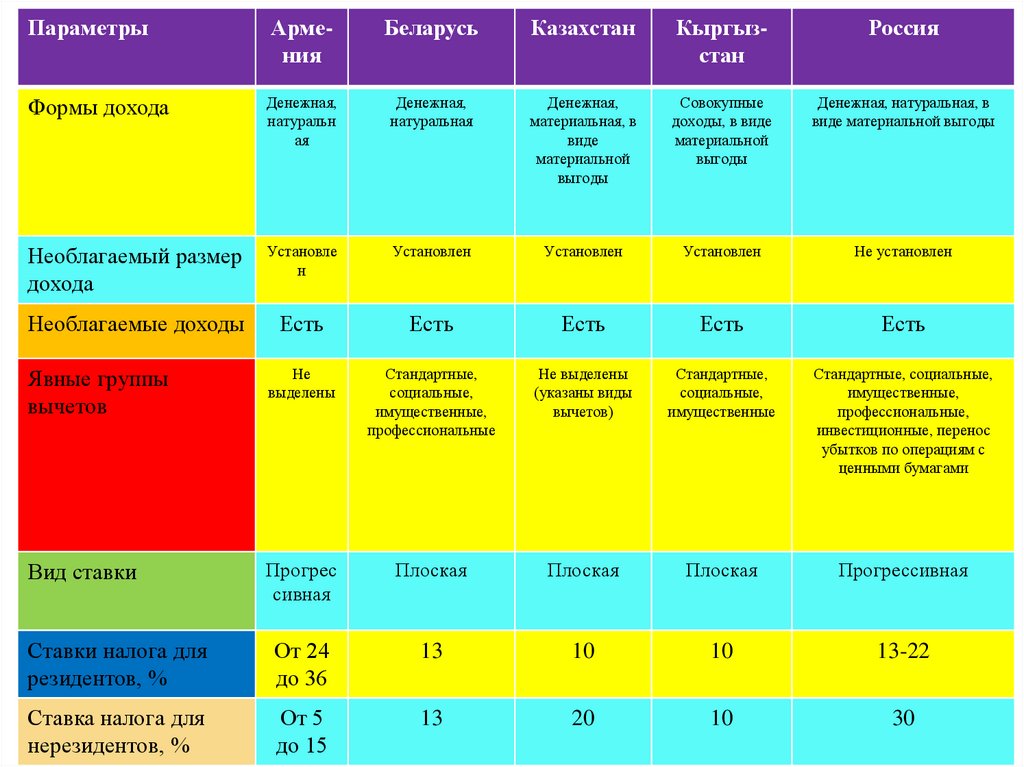

ПараметрыАрмения

Беларусь

Казахстан

Кыргызстан

Россия

Формы дохода

Денежная,

натуральн

ая

Денежная,

натуральная

Денежная,

материальная, в

виде

материальной

выгоды

Совокупные

доходы, в виде

материальной

выгоды

Денежная, натуральная, в

виде материальной выгоды

Необлагаемый размер

дохода

Установле

н

Установлен

Установлен

Установлен

Не установлен

Необлагаемые доходы

Есть

Есть

Есть

Есть

Есть

Явные группы

вычетов

Не

выделены

Стандартные,

социальные,

имущественные,

профессиональные

Не выделены

(указаны виды

вычетов)

Стандартные,

социальные,

имущественные

Стандартные, социальные,

имущественные,

профессиональные,

инвестиционные, перенос

убытков по операциям с

ценными бумагами

Вид ставки

Прогрес

сивная

Плоская

Плоская

Плоская

Прогрессивная

Ставки налога для

резидентов, %

От 24

до 36

13

10

10

13-22

Ставка налога для

нерезидентов, %

От 5

до 15

13

20

10

30

Финансы

Финансы