Похожие презентации:

Учет валютных операций и внешнеэкономической деятельности

1. Учет валютных операций и внешнеэкономической деятельности

2. Положение по бухгалтерскому учету 3 / 2006

Учет активов иобязательств, стоимость

которых выражена в

иностранной валюте в

РФ осуществляется в

соответствии с ПБУ

3/ 2006 *

( * в редакции приказов Минфина от

25.12.2007 № 147н, от 25.10.2010

№ 132н, от 24.12.2010 № 186н)

3. Применение ПБУ 3/ 2006

Данное ПБУ применяется:при пересчете для отражения в учете и

отчетности активов и обязательств,

стоимость которых выражена в

иностранной валюте, в рубли;

при пересчете активов и обязательств,

выраженных в иностранной валюте, но

подлежащих оплате в рублях.

(ПБУ 3/2006 не применяется при обратном пересчете

отчетности, составленной в рублях, в иностранные

валюты)

4. Основные понятия и определения

деятельность запределами РФ

осуществляется

организацией,

являющейся ЮЛ по

законодательству РФ, за

пределами РФ через

представительство,

филиал

5.

дата совершенияоперации в

иностранной

валюте

день возникновения у

организации права в

соответствии с

законодательством

Российской Федерации

или договором принять

к бухгалтерскому учету

активы и

обязательства, которые

являются результатом

этой операции.

6. Перечень дат совершения отдельных операций в иностранной валюте

В качестве приложения к Положению3/2006 дан перечень дат совершения

отдельных операций в иностранной

валюте . Этот перечень, позволяет

упорядочить процедуру их отражения в

бухгалтерском учете.

7.

курсовая разница*разница между рублевыми

оценками актива или

обязательства, возникающая

между двух дат:1) отчетной

датой или датой оплаты

обязательства и 2) датой

принятия их к учету или

отчетной датой предыдущего

отчетного периода.

*появляются, когда

задолженность возникает и

погашается в иностранной

валюте.

8. Пересчет активов и обязательств в рубли

Стоимость активов и обязательств (в томчисле средств в расчетах), выраженная в

иностранной валюте, подлежит пересчету

в рубли по курсу ЦБ РФ на дату

совершения операции, а также на

отчетную дату (п. п. 4, 5, 6, 7 ПБУ 3/2006).

( для составление бух. отчетности пересчет стоимости активов и

обязательств в рубли производится по курсу, действующему на

отчетную дату)

9. Исключение в перерасчете активов и обязательств в иностранной валюте в рубли

Согласно п. 9 ПБУ 3/2006 для составлениябух. отчетности пересчет стоимости :

вложений во внеоборотные активы, МПЗ, не

перечисленные в п.7 и средства полученных

и выданных авансов принимаются в оценке в

рублях по курсу, действующему на дату

совершения операции в иностранной

валюте.

( результат принятие активов и обязательств к бух.учету)

10. Отражение курсовых разниц в учете и на счетах

Курсовая разница отражается в бухгалтерском учете ибухгалтерской отчетности в том отчетном периоде, к

которому относится дата исполнения обязательств по

оплате или за который составлена бухгалтерская

отчетность.

Для целей бухгалтерского учета курсовые разницы

учитываются в составе прочих доходов и расходов - счет

91 (за исключением курсовых разниц, возникших при

расчетах с учредителями. В этом случае возникшие

курсовые разницы относятся на счет 83 "Добавочный

капитал").

Для целей налогового учета как внереализационные

доходы или расходы.

11.

суммовая разница *разница между рублевой

оценкой фактически

произведенной оплаты,

выраженной в иностранной

валюте и рублевой оценкой

этой кредиторской

задолженности, исчисленной

по официальному или иному

согласованному курсу на дату

ее погашения.

*образуются, если

задолженность возникает в

условных единицах, а

оплачивать задолженность

нужно в рублях.

12.

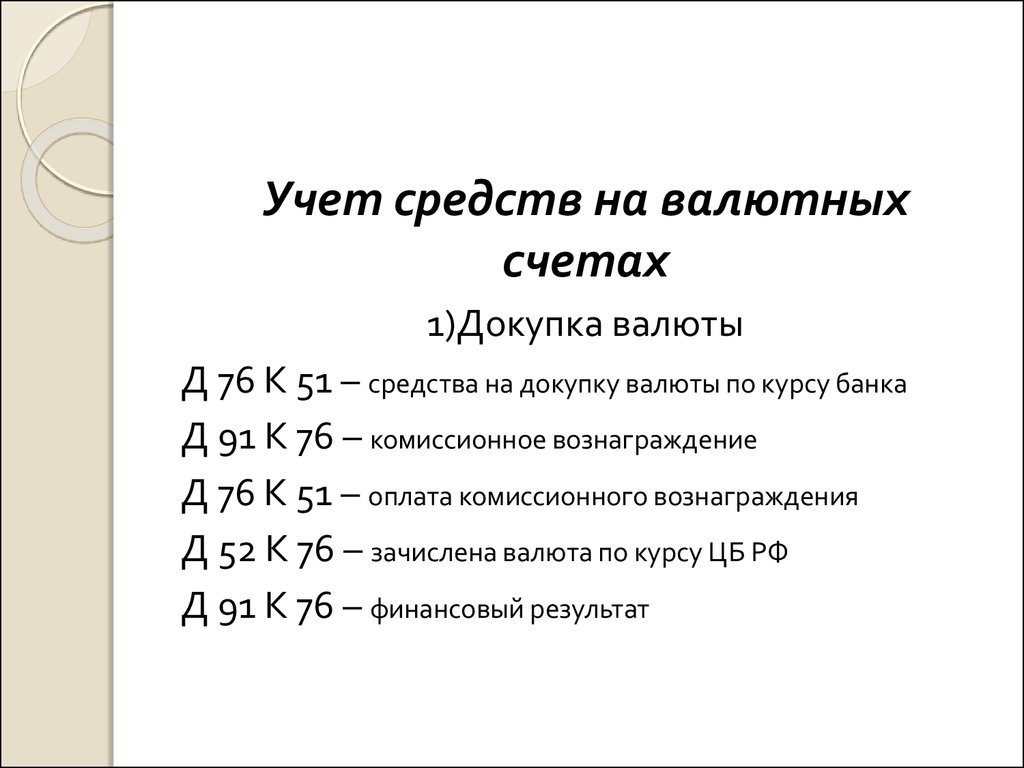

Учет средств на валютныхсчетах

1)Докупка валюты

Д 76 К 51 – средства на докупку валюты по курсу банка

Д 91 К 76 – комиссионное вознаграждение

Д 76 К 51 – оплата комиссионного вознаграждения

Д 52 К 76 – зачислена валюта по курсу ЦБ РФ

Д 91 К 76 – финансовый результат

13.

2) Продажа валютыД 57 К 52 – списание валюты для продажи по курсу ЦБ РФ

Д 52 К 91.1 – курсовая разница по счету 52

Д 76 К 91 – продажа валюты банком по курсу банка

Д 91 К 57 – списана продажа валюты по курсу ЦБ РФ

Д 91 К 76 – комиссионное вознаграждение

Д 51 К 76 – зачислена выручка от продажи за вычетом

комиссионного вознаграждения

14. Порядок осуществления экспортных и импортных операций

15. ЭКСПОРТ

Экспорт – таможенныйрежим, при котором товары,

находящиеся в свободном обращении

на таможенной территории РФ,

вывозятся с этой территории без

обязательств об обратном ввозе.

16. При экспорте продукции используются следующие формы безналичных расчетов:

А) банковские переводыБ) расчеты по инкассо

В) расчеты аккредитивами

Г) расчеты по открытому счету

17. Банковские переводы

Банковский перевод-простое поручениебанка своему банку-корреспонденту выплатить

определенную сумму денег по просьбе и за счет

перевододателя иностранному получателю

( бенефициару) с указанием способа возмещения

банку-плательщику

выплаченной

суммы.

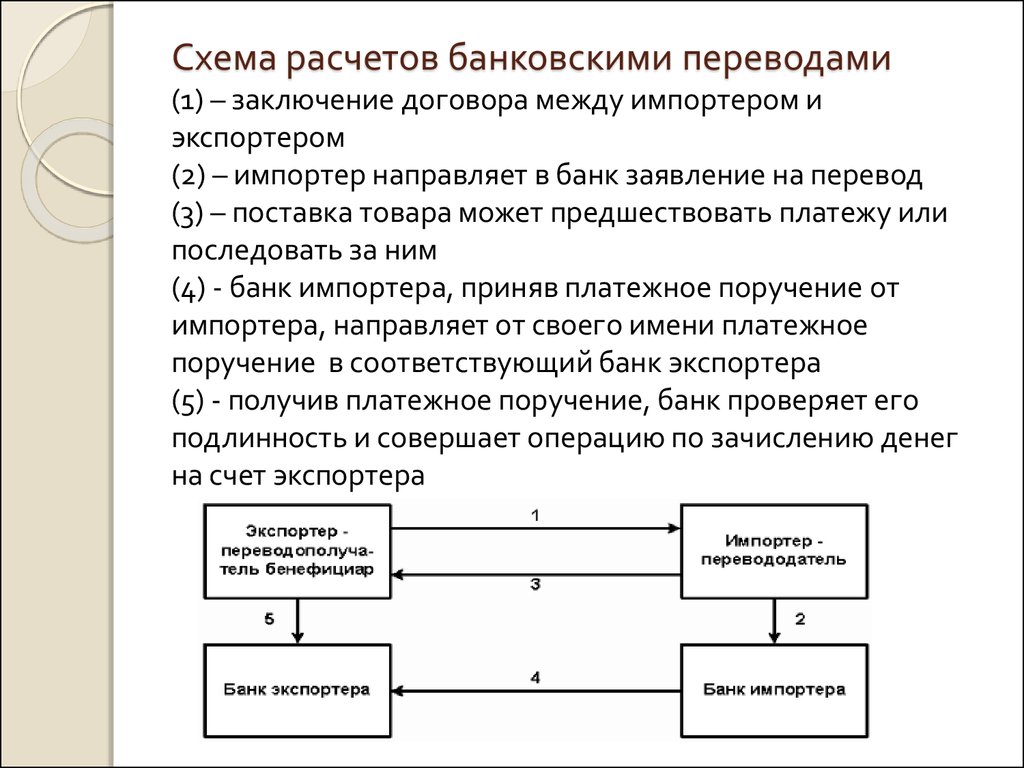

18. Схема расчетов банковскими переводами (1) – заключение договора между импортером и экспортером (2) – импортер направляет в банк заявление н

Схема расчетов банковскими переводами(1) – заключение договора между импортером и

экспортером

(2) – импортер направляет в банк заявление на перевод

(3) – поставка товара может предшествовать платежу или

последовать за ним

(4) - банк импортера, приняв платежное поручение от

импортера, направляет от своего имени платежное

поручение в соответствующий банк экспортера

(5) - получив платежное поручение, банк проверяет его

подлинность и совершает операцию по зачислению денег

на счет экспортера

19. Расчеты по инкассо

Инкассо - поручение экспортерасвоему банку получить от импортера

( непосредственно или через другой

банк) определенную сумму или

подтверждение (акцепт) , что эта сумма

будет выплачена в установленный срок.

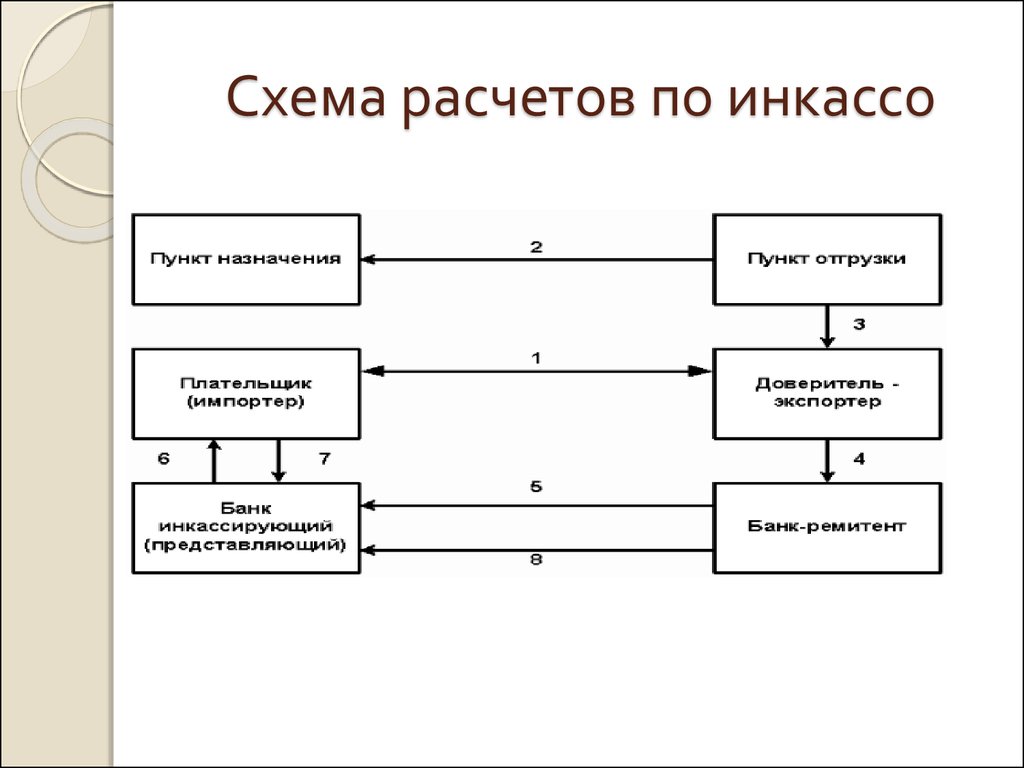

20. Схема расчетов по инкассо

21.

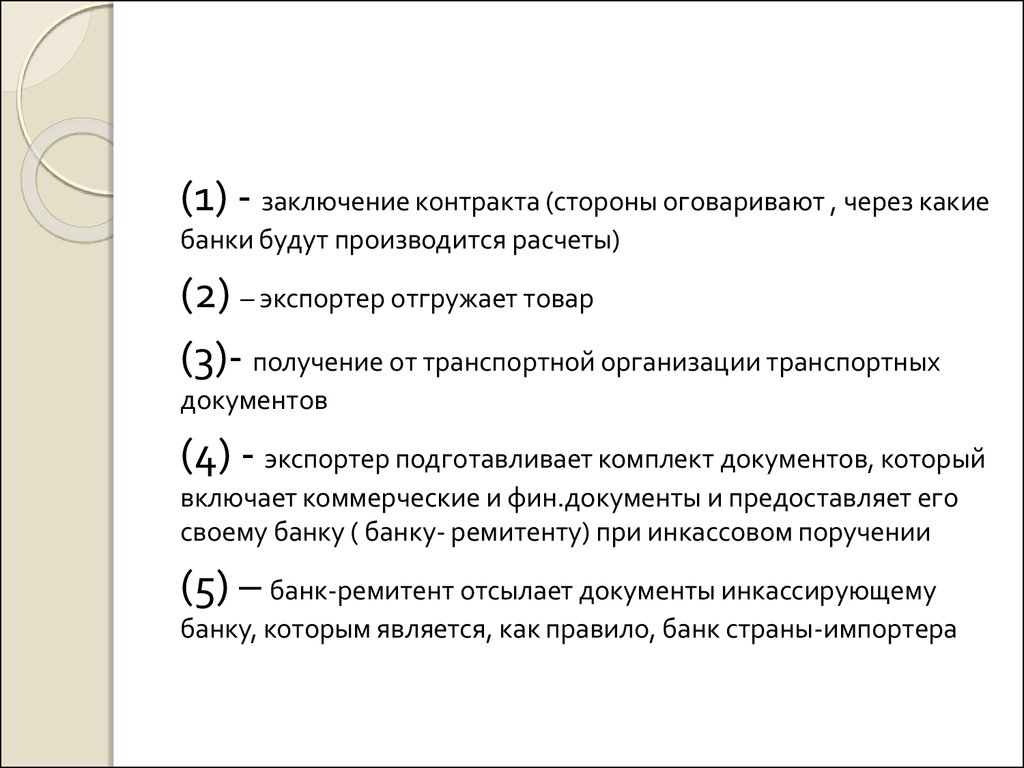

(1) - заключение контракта (стороны оговаривают , через какиебанки будут производится расчеты)

(2) – экспортер отгружает товар

(3)- получение от транспортной организации транспортных

документов

(4) - экспортер подготавливает комплект документов, который

включает коммерческие и фин.документы и предоставляет его

своему банку ( банку- ремитенту) при инкассовом поручении

(5) – банк-ремитент отсылает документы инкассирующему

банку, которым является, как правило, банк страны-импортера

22. Расчеты аккредитивами

Аккредитив – это условное денежноеобязательство, принимаемое банком

(банком-эмитентом) по поручению

приказодателя (плательщика по

аккредитиву), осуществить платеж в

пользу бенефициара (получателя средств

по аккредитиву) указанной в аккредитиве

суммы по представлении последним в банк

документов в соответствии с условиями

аккредитива в указанные в тексте

аккредитива сроки.

23. Схема расчетов аккредитивами

24. Из таможенных платежей при экспорте подлежат уплате :

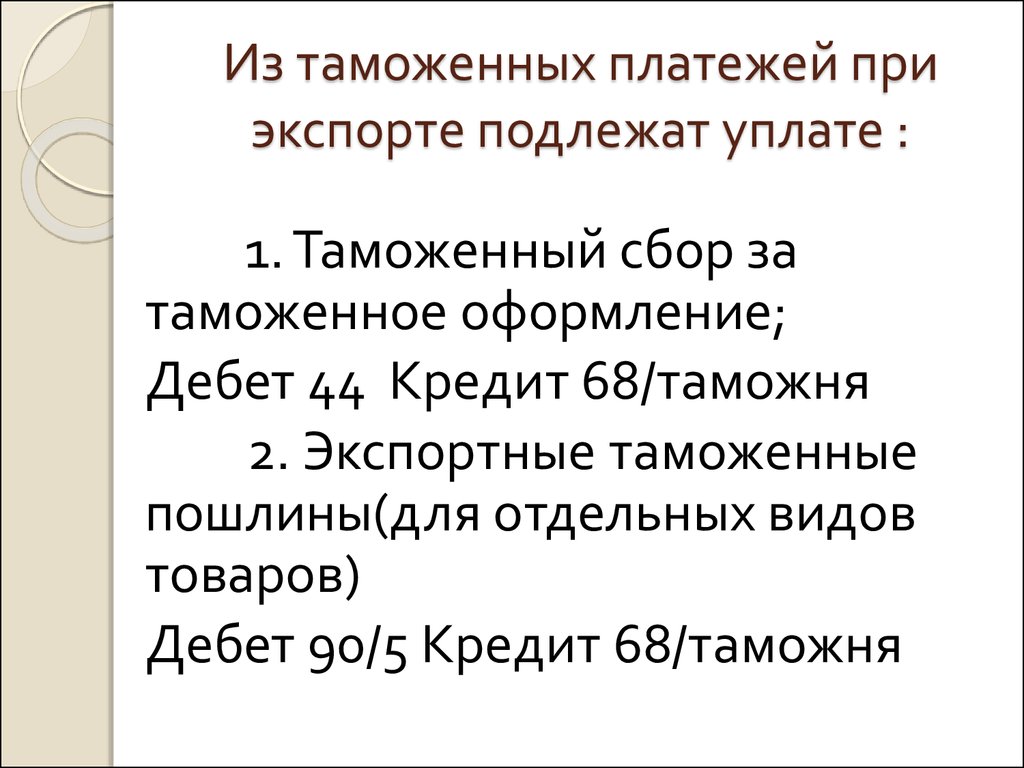

1. Таможенный сбор затаможенное оформление;

Дебет 44 Кредит 68/таможня

2. Экспортные таможенные

пошлины(для отдельных видов

товаров)

Дебет 90/5 Кредит 68/таможня

25. Бухгалтерский учет экспорта товаров

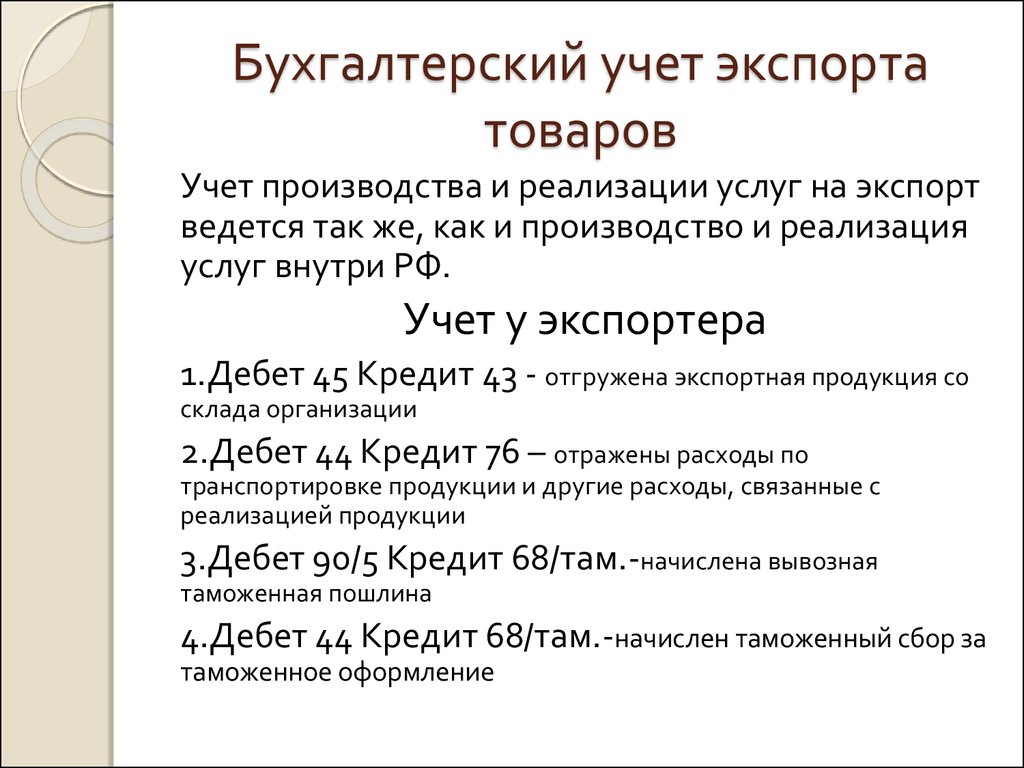

Учет производства и реализации услуг на экспортведется так же, как и производство и реализация

услуг внутри РФ.

Учет у экспортера

1.Дебет 45 Кредит 43 - отгружена экспортная продукция со

склада организации

2.Дебет 44 Кредит 76 – отражены расходы по

транспортировке продукции и другие расходы, связанные с

реализацией продукции

3.Дебет 90/5 Кредит 68/там.-начислена вывозная

таможенная пошлина

4.Дебет 44 Кредит 68/там.-начислен таможенный сбор за

таможенное оформление

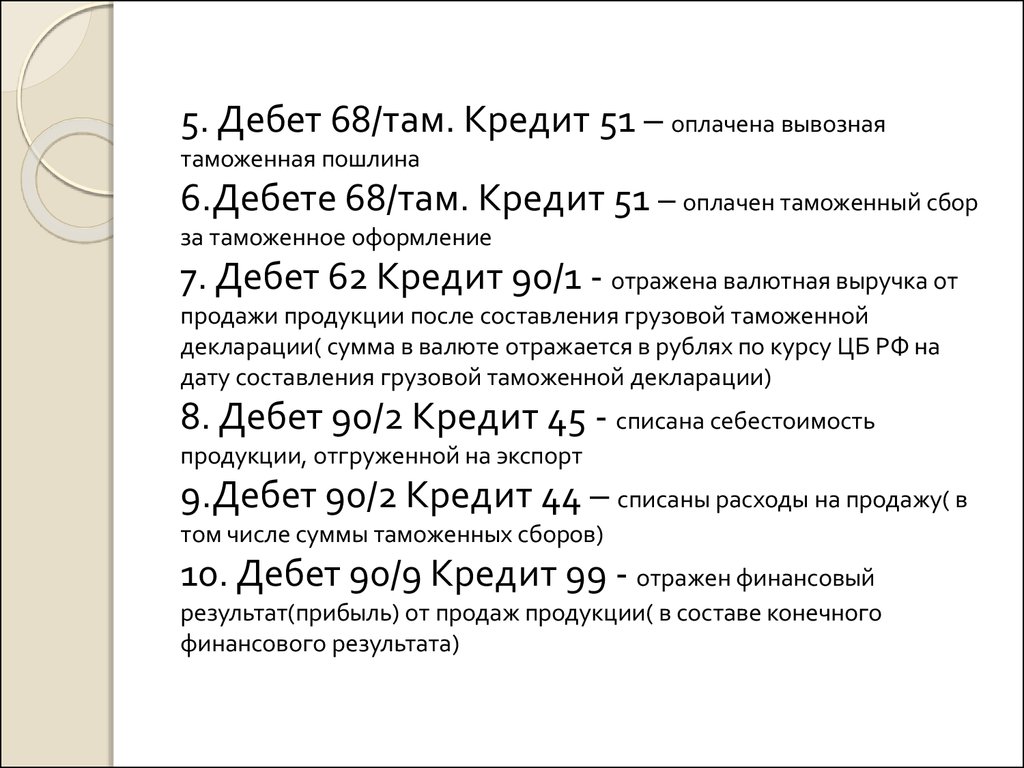

26. 5. Дебет 68/там. Кредит 51 – оплачена вывозная таможенная пошлина 6.Дебете 68/там. Кредит 51 – оплачен таможенный сбор за таможенное оформление 7.

Дебет 62 Кредит 90/1 - отражена валютная выручка отпродажи продукции после составления грузовой таможенной

декларации( сумма в валюте отражается в рублях по курсу ЦБ РФ на

дату составления грузовой таможенной декларации)

8. Дебет 90/2 Кредит 45 - списана себестоимость

продукции, отгруженной на экспорт

9.Дебет 90/2 Кредит 44 – списаны расходы на продажу( в

том числе суммы таможенных сборов)

10. Дебет 90/9 Кредит 99 - отражен финансовый

результат(прибыль) от продаж продукции( в составе конечного

финансового результата)

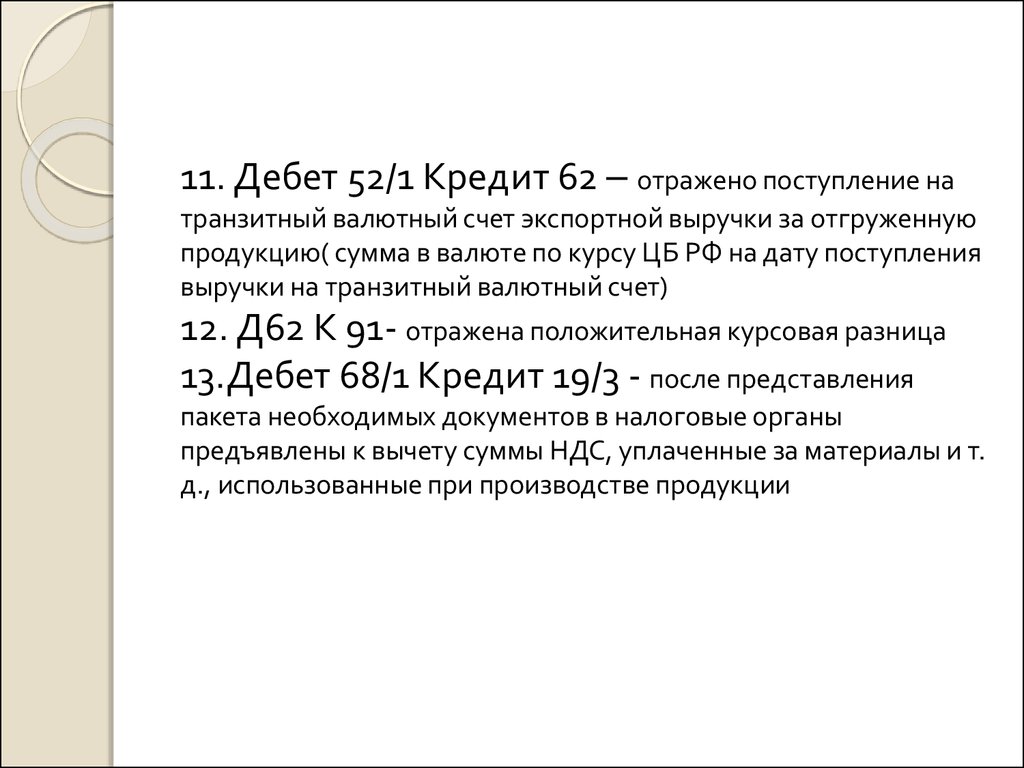

27. 11. Дебет 52/1 Кредит 62 – отражено поступление на транзитный валютный счет экспортной выручки за отгруженную продукцию( сумма в валюте по кур

11. Дебет 52/1 Кредит 62 – отражено поступление натранзитный валютный счет экспортной выручки за отгруженную

продукцию( сумма в валюте по курсу ЦБ РФ на дату поступления

выручки на транзитный валютный счет)

12. Д62 К 91- отражена положительная курсовая разница

13.Дебет 68/1 Кредит 19/3 - после представления

пакета необходимых документов в налоговые органы

предъявлены к вычету суммы НДС, уплаченные за материалы и т.

д., использованные при производстве продукции

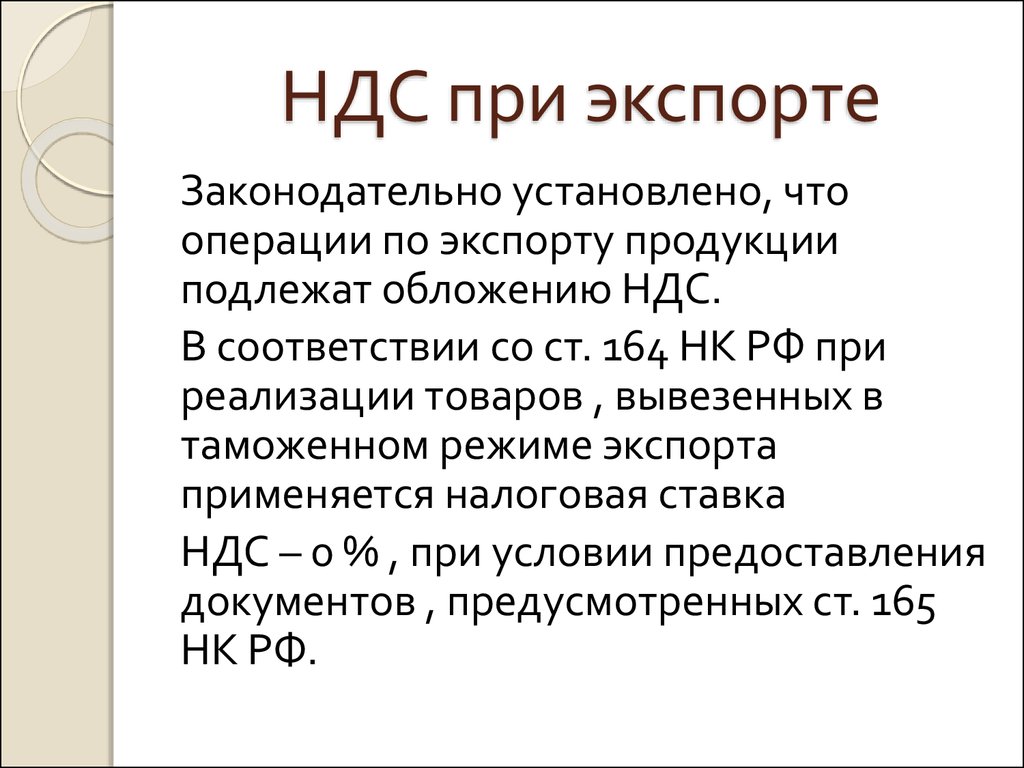

28. НДС при экспорте

Законодательно установлено, чтооперации по экспорту продукции

подлежат обложению НДС.

В соответствии со ст. 164 НК РФ при

реализации товаров , вывезенных в

таможенном режиме экспорта

применяется налоговая ставка

НДС – 0 % , при условии предоставления

документов , предусмотренных ст. 165

НК РФ.

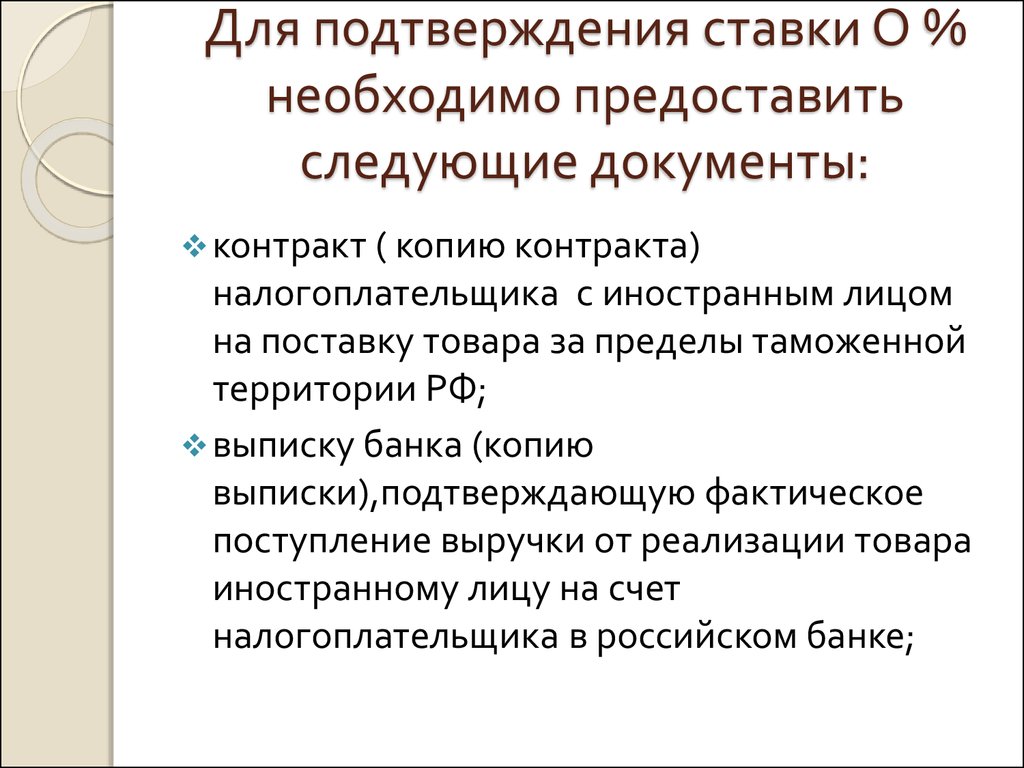

29. Для подтверждения ставки О % необходимо предоставить следующие документы:

контракт ( копию контракта)налогоплательщика с иностранным лицом

на поставку товара за пределы таможенной

территории РФ;

выписку банка (копию

выписки),подтверждающую фактическое

поступление выручки от реализации товара

иностранному лицу на счет

налогоплательщика в российском банке;

30.

таможенную декларацию с отметкамироссийского таможенного органа ;

копии транспортных,

товаросопроводительных и/или иных

документов с отметками пограничных

таможенных органов.

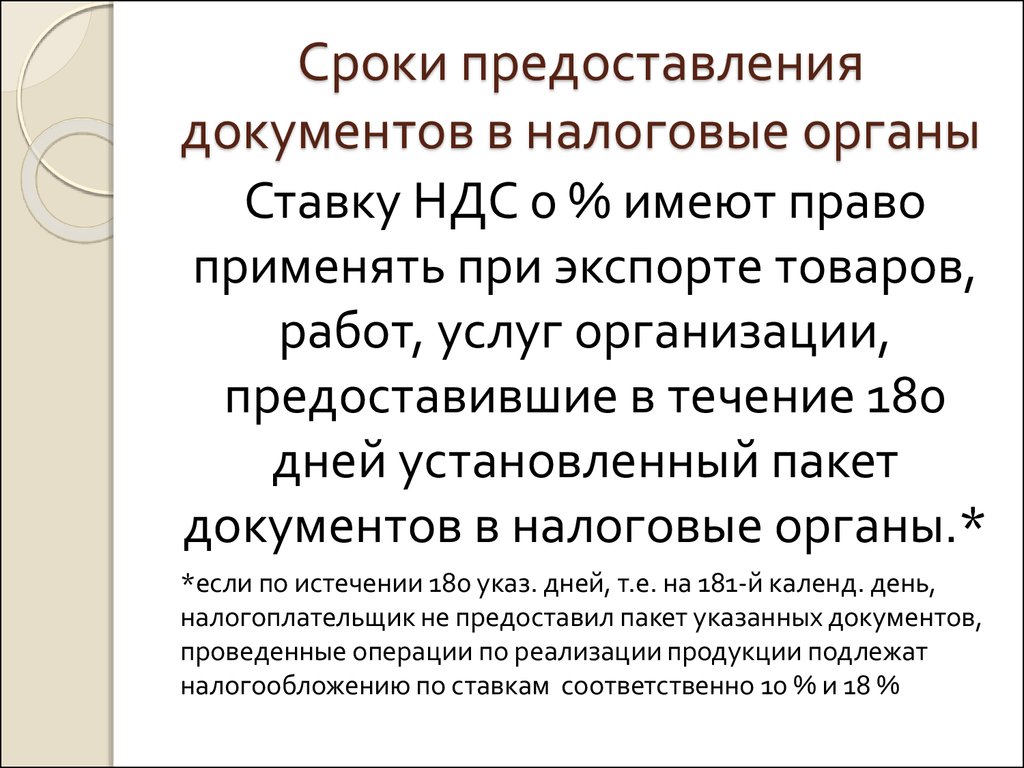

31. Сроки предоставления документов в налоговые органы

Ставку НДС 0 % имеют правоприменять при экспорте товаров,

работ, услуг организации,

предоставившие в течение 180

дней установленный пакет

документов в налоговые органы.*

*если по истечении 180 указ. дней, т.е. на 181-й календ. день,

налогоплательщик не предоставил пакет указанных документов,

проведенные операции по реализации продукции подлежат

налогообложению по ставкам соответственно 10 % и 18 %

32. Возмещение из бюджета

Установленная ставка НДС 0 %предусматривает, что все суммы НДС,

уплаченные экспортером своим

поставщикам и непосредственно

относящиеся к затратам на

производство и реализацию

экспортером продукции ( работ,

услуг),должны быть представлены к

возмещению из бюджета.

33. ИМПОРТ

Импорт - ввоз товара, работ,услуг, результатов

интеллектуальной

деятельности, в том числе

исключительных прав на них,

на таможенную территорию

Российской Федерации из-за

границы без обязательства об

обратном вывозе.

34. Ввоз товаров на территорию РФ не подлежащий налогообложению

В ст.150 НК РФ указан список ввозимыхтоваров которые освобождаются от

налогообложения:( некоторые из них)

1) товары ввозимые в качестве

безвозмездной помощи;

2) ряд медицинской техники и

материалов;

3)культурные ценности , передаваемые в

качестве вклада;

35. Ввоз товаров на территорию РФ не подлежащий налогообложению

4) печатные издания, которые получаютгосударственные и муниципальные

библиотеки и музеи;

5) необработанные природные алмазы;

6) товары для иностранных

дипломатических представительств;

7) валюта РФ и иностранная валюта, а

также ЦБ;

8)продукция морского промысла

36. При ввозе товаров на таможенную территорию РФ в зависимости от избранного таможенного режима налогообложение производится в следующем по

При ввозе товаров на таможенную территориюРФ в зависимости от избранного таможенного

режима налогообложение производится в

следующем порядке:

1. Выпуск для свободного обращения.

Налог уплачивается в полном объеме.

Исключение составляют операции,

указанные в ст.150 Налогового кодекса

РФ.

37.

2. Реимпорт.Уплачиваются суммы налога, от

уплаты которых было дано

освобождение, либо суммы,

которые были возвращены в связи с

экспортом товаров.

38.

3. Транзит, таможенный склад,реэкспорт, магазин беспошлинной

торговли, переработка под таможенным

контролем, свободная таможенная зона,

свободный склад, уничтожение и отказ в

пользу государства, перемещение

припасов.

Налог не уплачивается.

39.

4) Переработка на таможеннойтерритории.

Налог уплачивается при ввозе

товаров на таможенную

территорию РФ с последующим

возвратом уплаченных сумм налога

при вывозе продуктов переработки

этих товаров с таможенной

территории РФ.

40.

5) Временный ввоз.Применяется полное или частичное

освобождение от уплаты налога в

порядке, предусмотренном

таможенным законодательством

РФ.

41.

6) Ввоз продуктов переработки товаров,помещенных под таможенный режим

переработки вне таможенной

территории.

Применяется полное или частичное

освобождение от уплаты налога в

порядке, предусмотренном

таможенным законодательством

РФ.

42.

7) Ввоз поставляемых по лизингуплеменного скота, сельскохозяйственной

техники, технологического оборудования,

предназначенного исключительно для

организации и модернизации

технологических процессов.

Налог уплачивается с отсрочкой до

момента постановки этих товаров на учет

лизингополучателем, но не более чем на

шесть месяцев.

Финансы

Финансы