Похожие презентации:

Устойчивость функционирования банковского сектора Республики Беларусь

1.

Устойчивость функционированиябанковского сектора

Республики Беларусь

Главное управление банковского надзора

Пашкевич А.В.

май/2015

2.

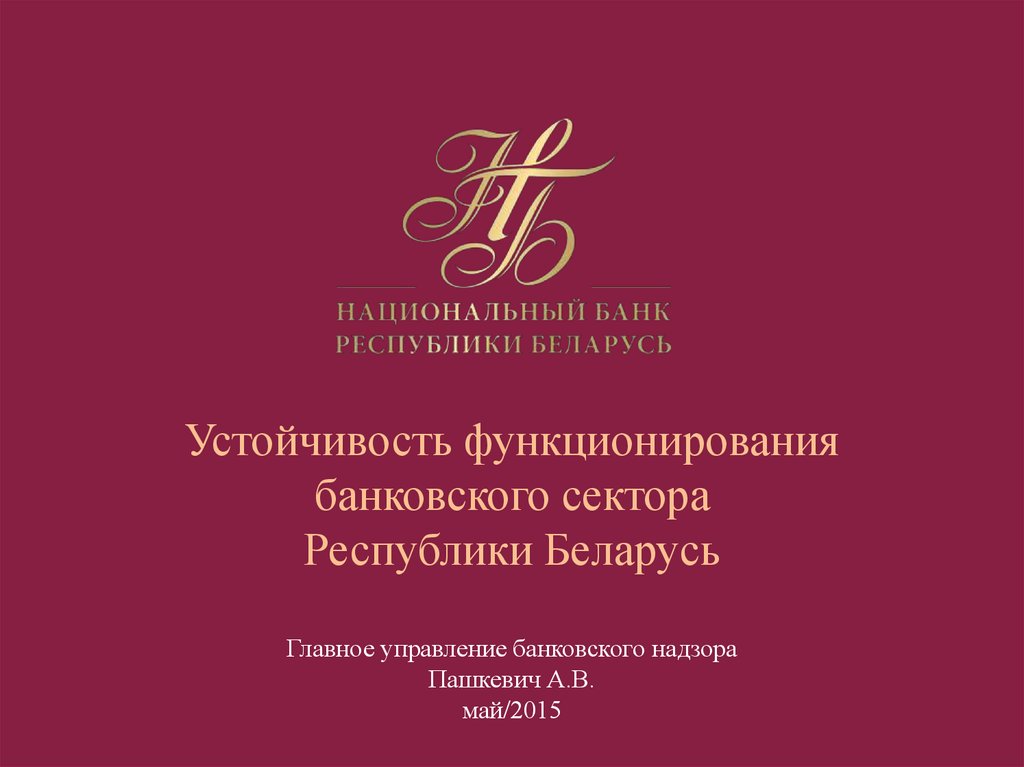

Финансовая система Республики БеларусьМикрофинансовые

организации,

в том числе:

лизинговые организации

Совокупные активы

финансовой системы

62,6 % от ВВП

Коммерческие банки

88,4%

ломбарды

Банк развития

7,5%

форекс-компании

Страховые компании

4,1%

3. Основные характеристики банковского сектора

Распределение банковских активов, %1,3

31 коммерческий банк,

в том числе:

государственные банки

34,0

банки, контролируемые

иностранным капиталом

64,7

банки, контролируемые

частным капиталом

5 банков, контролируемые

государством

20 банков, контролируемые

иностранным капиталом

Доля иностранного капитала в

уставных фондах банков, %

30,0

24,2

25,0

27,3

19,6

%

20,0

15,0

17,0

10,0

5,0

19,6

21,3

14,5

9,8

7,8

0,0

2006 2007 2008 2009 2010 2011 2012 2013 2014

3 банка

отозвана лицензия

4.

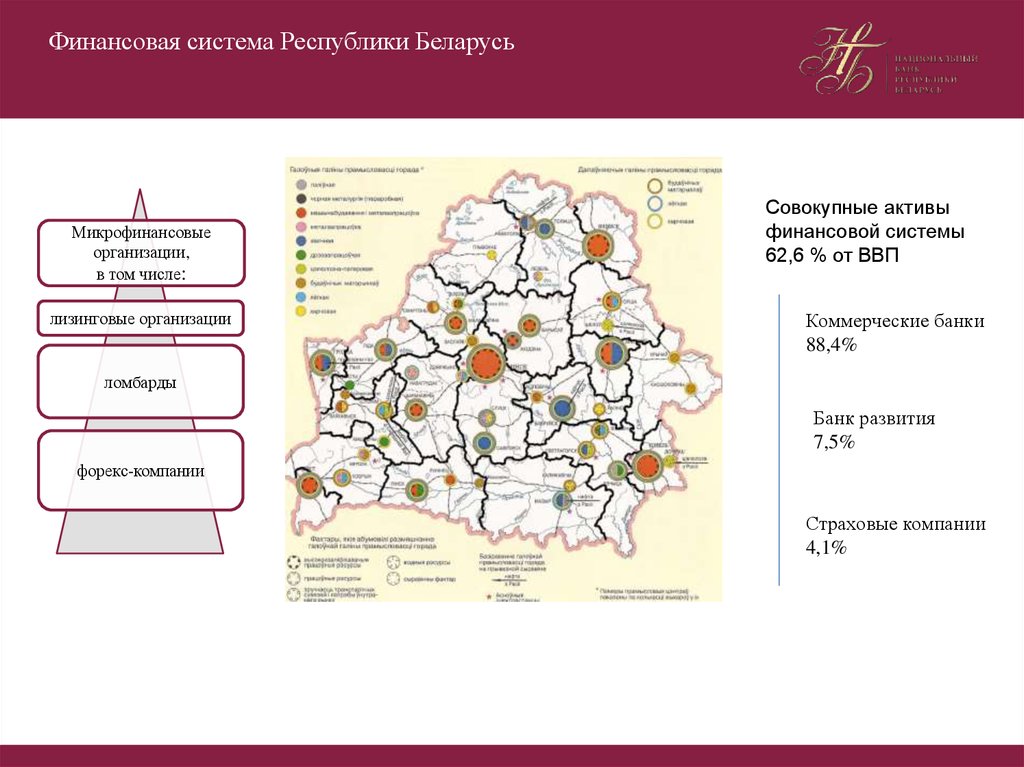

Макроэкономические показатели деятельностибанковского сектора

2013

70

2014

62,1 61,9

60

проценты

50

44,5 44,6

40

30

20

8,4

10

0

Отношение активов

к ВВП

13,5 12,4

8,0

Отношение

нормативного

капитала

к ВВП

16,7

Отношение

требований банков к

экономике

к ВВП

Отношение

привлеченных

средств субъектов

хозяйствования

к ВВП

18,0

Отношение

привлеченных

средств физических

лиц

к ВВП

трлн. рублей

ВВП

(за год)

Нормативный

капитал

Требования

банков к

экономике

Привлечено

средств субъектов

хозяйствования

Привлечено

средств

физических лиц

01.01.2014

649,1

53,6

283,4

86,2

106,3

01.01.2015

778,5

62,2

346,9

96,3

139,9

Слайд 2

5.

Показатели деятельности банковского сектораРентабельность нормативного капитала, %

Достаточность нормативного капитала, %

24,7

24,4

20,8

19,8

19,3

2,00

14,00

1,80

1,60

12,00

21,8

17,4

20,5

15,5

17,2

1,40

10,00

1,20

8,00

1,00

6,00

0,80

0,60

0,40

2,00

0,20

0,00

0,00

01.янв.13

01.фев.13

01.мар.13

01.апр.13

01.май.13

01.июн.13

01.июл.13

01.авг.13

01.сен.13

01.окт.13

01.ноя.13

01.дек.13

01.янв.14

01.фев.14

01.мар.14

01.апр.14

01.май.14

01.июн.14

01.июл.14

01.авг.14

01.сен.14

01.окт.14

01.ноя.14

01.дек.14

01.янв.15

01.фев.15

01.мар.15

01.апр.15

01.04.2015

01.01.2015

01.01.2014

01.01.2013

01.01.2012

01.01.2011

01.01.2010

01.01.2009

01.01.2008

4,00

01.01.2007

30,0

28,0

26,0

24,0

22,0

20,0

18,0

16,0

14,0

12,0

10,0

Рентабельность активов, % (правая ось)

16,00

Требования к нормативному

капиталу:

Минимальный размер

нормативного капитала

25 миллионов евро

Норматив достаточности

нормативного капитала:

не менее 10%

Текущее

значение:

17.2%

6.

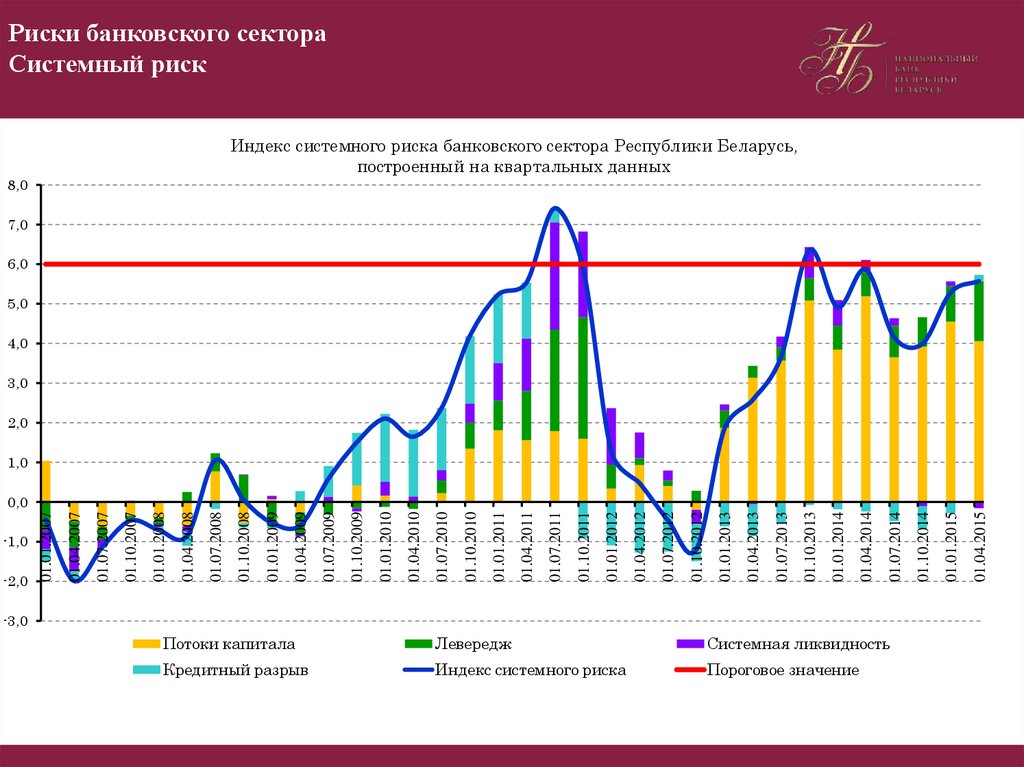

-1,0-2,0

-3,0

Потоки капитала

Левередж

Системная ликвидность

Кредитный разрыв

Индекс системного риска

Пороговое значение

01.04.2015

01.01.2015

01.10.2014

01.07.2014

01.04.2014

01.01.2014

01.10.2013

01.07.2013

01.04.2013

01.01.2013

01.10.2012

01.07.2012

01.04.2012

01.01.2012

01.10.2011

01.07.2011

01.04.2011

01.01.2011

01.10.2010

01.07.2010

01.04.2010

01.01.2010

01.10.2009

01.07.2009

01.04.2009

01.01.2009

01.10.2008

01.07.2008

01.04.2008

01.01.2008

01.10.2007

01.07.2007

01.04.2007

01.01.2007

Риски банковского сектора

Системный риск

Индекс системного риска банковского сектора Республики Беларусь,

построенный на квартальных данных

8,0

7,0

6,0

5,0

4,0

3,0

2,0

1,0

0,0

7.

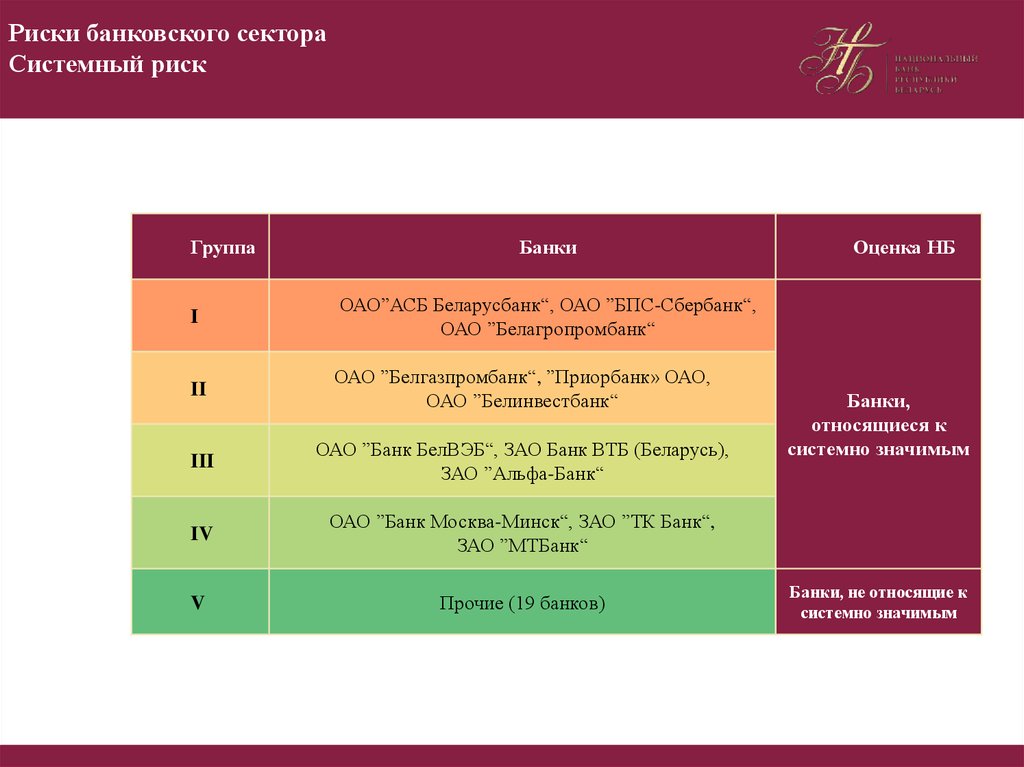

Риски банковского сектораСистемный риск

Группа

Банки

I

ОАО”АСБ Беларусбанк“, ОАО ”БПС-Сбербанк“,

ОАО ”Белагропромбанк“

II

ОАО ”Белгазпромбанк“, ”Приорбанк» ОАО,

ОАО ”Белинвестбанк“

III

ОАО ”Банк БелВЭБ“, ЗАО Банк ВТБ (Беларусь),

ЗАО ”Альфа-Банк“

IV

ОАО ”Банк Москва-Минск“, ЗАО ”ТК Банк“,

ЗАО ”МТБанк“

V

Прочие (19 банков)

Оценка НБ

Банки,

относящиеся к

системно значимым

Банки, не относящие к

системно значимым

8.

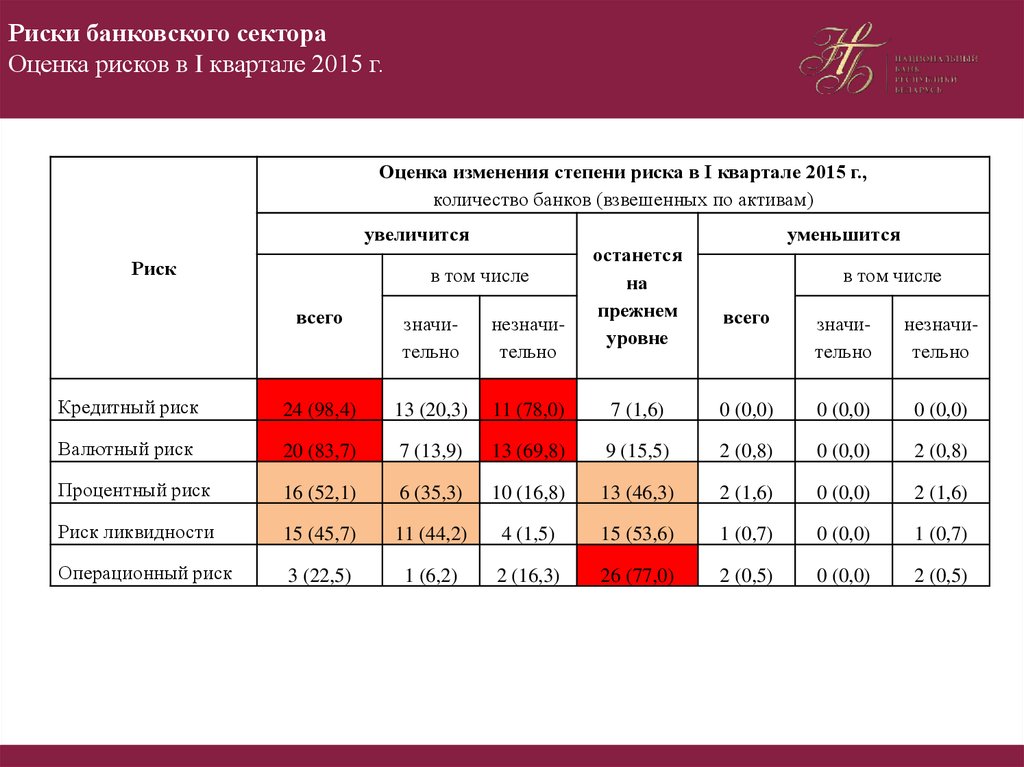

Риски банковского сектораОценка рисков в I квартале 2015 г.

Оценка изменения степени риска в I квартале 2015 г.,

количество банков (взвешенных по активам)

увеличится

Риск

в том числе

всего

значительно

незначительно

Кредитный риск

24 (98,4)

13 (20,3)

11 (78,0)

Валютный риск

20 (83,7)

7 (13,9)

Процентный риск

16 (52,1)

Риск ликвидности

Операционный риск

останется

на

прежнем

уровне

уменьшится

в том числе

всего

значительно

незначительно

7 (1,6)

0 (0,0)

0 (0,0)

0 (0,0)

13 (69,8)

9 (15,5)

2 (0,8)

0 (0,0)

2 (0,8)

6 (35,3)

10 (16,8)

13 (46,3)

2 (1,6)

0 (0,0)

2 (1,6)

15 (45,7)

11 (44,2)

4 (1,5)

15 (53,6)

1 (0,7)

0 (0,0)

1 (0,7)

3 (22,5)

1 (6,2)

2 (16,3)

26 (77,0)

2 (0,5)

0 (0,0)

2 (0,5)

9.

Риски банковского сектораИсточники рисков в банковском секторе

Источники риска

Количество банков, отметивших соответствующий источник

(взвешенных по активам)

I кв

II кв 2014

III кв 2014

IV кв 2014

I кв 2015

2014

1 (0)

2 (1,6)

4 (19,5)

2 (4)

3 (2,1)

15 (44,8)

12 (21,3)

16 (31)

13 (12,3)

19 (19,2)

26 (98,8)

25 (98,7)

28 (99,0)

23 (56,5)

28 (99,5)

1.

2.

3.

Изменение цен на товары и услуги

Изменение деловой активности в экономике

Ухудшение финансового положения должников

4.

16 (64,3)

18 (80,1)

15 (73,1)

21 (93,4)

15 (89,6)

5.

6.

Изменение процентных ставок на внутреннем

финансовом рынке

Недостаток ликвидности

Изменение ситуации на внутреннем валютном рынке

11 (66,2)

7 (2,7)

7 (64,3)

7 (1,3)

4 (57,8)

5 (1,7)

14 (84,3)

28 (95)

15 (84,3)

21 (74,3)

7.

Изменение ситуации на внутреннем фондовом рынке

0 (0,0)

0 (0,0)

0 (0,0)

0 (0,0)

0 (0,0)

8.

0 (0,0)

0 (0,0)

1 (0,6)

2 (0,7)

4 (2,7)

0 (0,0)

1 (0,1)

3 (11,8)

7 (7,0)

4 (0,8)

14 (18,6)

18 (46,8)

12 (15,0)

15 (19,8)

10 (27,8)

11.

Изменение ситуации на внутреннем рынке

недвижимости

Изменения подходов к регулированию

экономической деятельности

Изменения подходов к регулированию банковской

деятельности

Внешнеэкономические факторы

12 (86,9)

15 (87,7)

15 (88,1)

19 (96,4)

20 (91,1)

12.

Усиление конкуренции в банковском секторе

10 (8,7)

5 (2,0)

7 (2,4)

2 (1,1)

3 (1,5)

13.

Операционные инциденты

3 (3,1)

3 (3,1)

3 (1,8)

0 (0,0)

0 (0,0)

14.

Страновой риск Республики Беларусь с точки зрения

акционера Банка

7 (4,2)

7 (4,2)

7 (3,4)

8 (4,1)

6 (1,7)

9.

10.

10.

01.май.1501.апр.15

01.мар.15

01.фев.15

01.янв.15

01.дек.14

01.ноя.14

01.окт.14

01.сен.14

01.авг.14

01.июл.14

01.июн.14

01.май.14

01.апр.14

01.мар.14

01.фев.14

01.янв.14

01.дек.13

01.ноя.13

01.окт.13

01.сен.13

420

01.авг.13

01.июл.13

01.июн.13

01.май.13

01.апр.13

01.мар.13

01.фев.13

01.янв.13

Риски банковского сектора

Кредитный риск

Активы, подверженные кредитному риску, трлн. р.

5,8

Доля проблемных активов (правая ось), %

5,6

370

5,4

5,2

320

5,0

270

4,8

4,6

220

4,4

4,2

170

4,0

11.

Риски банковского сектораКредитный риск

Доля проблемных кредитов, наблюдаемая в кризисный

период в отдельных странах мира

Страна

Аргентина

Аргентина

Бразилия

Индонезия

Колумбия

Год кризиса

1980-1982

1989-1990

1994-1999

1992-1994

1982-1987

Малайзия

Польша

Уругвай

Филиппины

Финляндия

Чили

Эстония

1985-1988

1991 - 1995

1981-1984

1981-1987

1991-1994

1981-1983

1992-1995

Результаты опроса крупнейших банков России

Доля проблемных кредитов

в 1983 - 16.9%

в 1989 - 27%

в 1994 - 15.8%

в 1993 - 14.2%

в 1983 - 9.6%, в 1985 - 14.7%

в 1987 - 27%,

в 1991 - 15.5%,

в 1982 - 30.4%

в 1985 - 23%

в 1991 - 10.2%,

в 1982 - 4.1%

в 1992 - 6.1%,

в 1988 - 32.9%

в 1992 - 28.8%, в 1994 - 25.7%

в 1994 - 6.7%

в 1994 - 4%

Диапазон значений до 9 процентов трактуется как ”зеленая зона“, характеризующий качество

активов ”в пределах нормы“.

Превышение I порогового значения можно рассматривать как”красный сигнал“ -- вхождение в

зону высоких рисков

Достижение 18 процентов можно интерпретировать как возникновение кризисной ситуации в

банковском секторе (банке),.

12.

Слайд 5фев.12

апр.15

мар.15

фев.15

янв.15

дек.14

ноя.14

окт.14

сен.14

авг.14

июл.14

июн.14

май.14

апр.14

мар.14

фев.14

янв.14

дек.13

ноя.13

окт.13

сен.13

авг.13

июл.13

июн.13

май.13

апр.13

мар.13

фев.13

янв.13

дек.12

ноя.12

окт.12

сен.12

авг.12

июл.12

июн.12

май.12

апр.12

мар.12

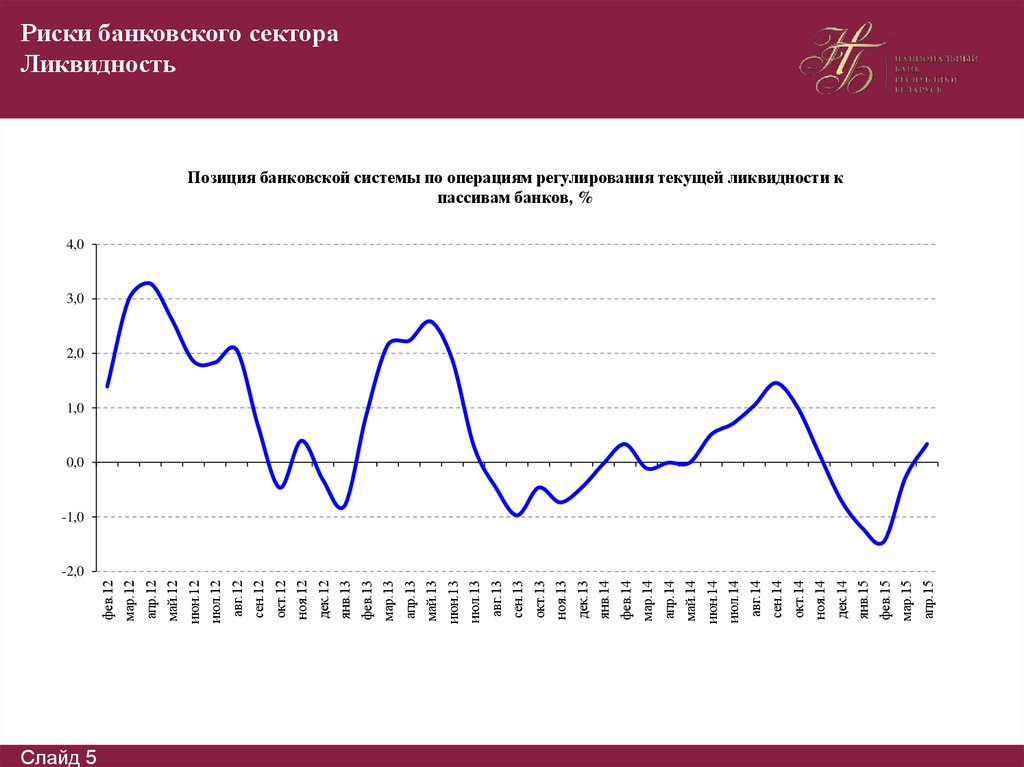

Риски банковского сектора

Ликвидность

Позиция банковской системы по операциям регулирования текущей ликвидности к

пассивам банков, %

4,0

3,0

2,0

1,0

0,0

-1,0

-2,0

13.

Риски банковского сектораЗначения показателей ликвидности

35

250

225

30

200

25

20

150

125

15

100

10

01.04.2015

01.03.2015

01.02.2015

01.01.2015

01.12.2014

01.11.2014

01.10.2014

01.09.2014

01.08.2014

01.07.2014

01.06.2014

01.05.2014

01.04.2014

01.03.2014

01.02.2014

01.01.2014

01.12.2013

01.11.2013

01.10.2013

01.09.2013

01.08.2013

01.07.2013

01.06.2013

01.05.2013

01.04.2013

01.03.2013

5

01.02.2013

75

01.01.2013

проценты

175

50

Соотношение ликвидных и суммарных активов

Норматив соотношения ликвидных и суммарных активов

Краткосрочная ликвидность*100 (правая ось)

Текущая ликвидность (правая ось)

Норматив краткосрочной ликвидности*100

Норматив текущей ликвидности

14.

Риски банковского сектораЗначения показателей ликвидности

Показатель покрытия ликвидности

01.04.2015

01.05.2015

114.4

Банковский сектор

118.0

110.8

Крупные банки

109.6

133.7

Средние банки

144.7

129.5

Небольшие банки

163.6

Государственные банки

100.7

145.2

Иностранные банки

155.9

130.3

Частные банки

135.1

97.4

100%

15.

401.04.2015

01.03.2015

01.02.2015

01.01.2015

01.12.2014

01.11.2014

01.10.2014

01.09.2014

01.08.2014

01.07.2014

01.06.2014

01.05.2014

01.04.2014

01.03.2014

01.02.2014

01.01.2014

01.12.2013

01.11.2013

01.10.2013

01.09.2013

01.08.2013

01.07.2013

01.06.2013

01.05.2013

01.04.2013

01.03.2013

01.02.2013

01.01.2013

Риски банковского сектора

Внешний долг

Обязательства перед нерезидентами, млрд. долл. США

Средства нерезидентов в пассивах банков, процентов (правая ось)

9

22

8,5

8

20

7,5

18

7

6,5

16

6

5,5

14

5

12

4,5

10

16.

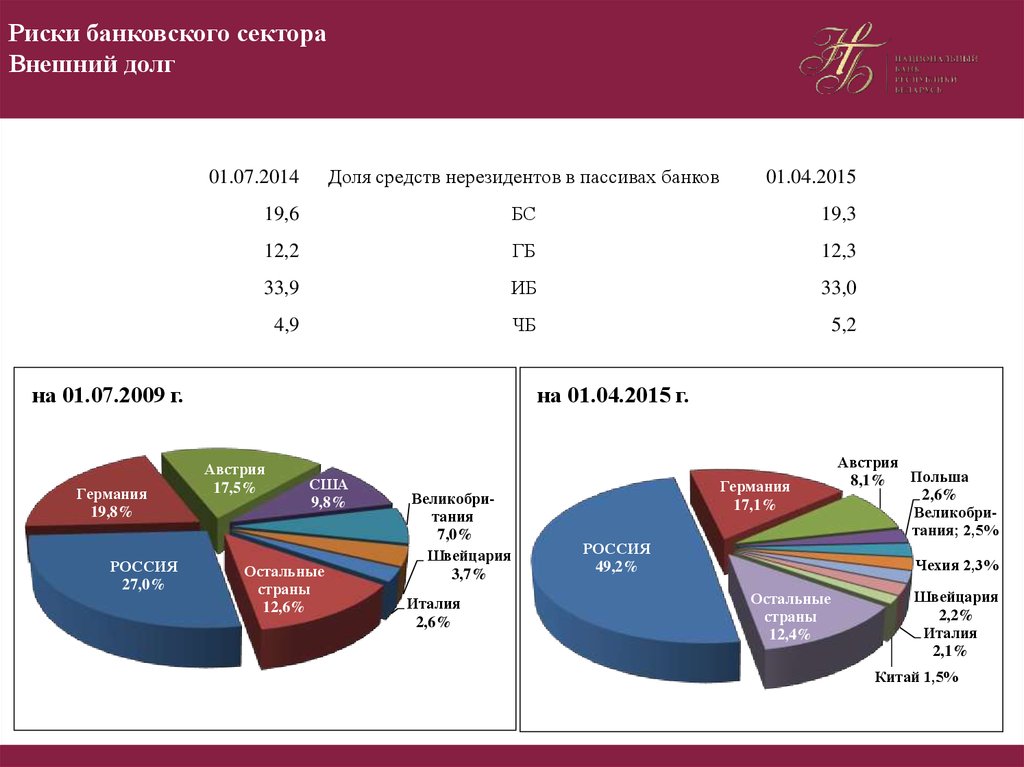

Риски банковского сектораВнешний долг

Доля средств нерезидентов в пассивах банков

01.07.2014

19,6

БС

19,3

12,2

ГБ

12,3

33,9

ИБ

33,0

4,9

ЧБ

5,2

на 01.07.2009 г.

Германия

19,8%

РОССИЯ

27,0%

01.04.2015

на 01.04.2015 г.

Австрия

17,5%

США

9,8%

Остальные

страны

12,6%

Великобритания

7,0%

Швейцария

3,7%

Италия

2,6%

Германия

17,1%

РОССИЯ

49,2%

Австрия

Польша

8,1%

2,6%

Великобритания; 2,5%

Чехия 2,3%

Остальные

страны

12,4%

Швейцария

2,2%

Италия

2,1%

Китай 1,5%

17.

Риски банковского сектораВнешний долг

Показатели внешнего долга банковского сектора во время кризиса (мировой опыт)

Страна

Дата

Доля средств нерезидентов в пассивах банков

Венгрия

Казахстан

Корея

Тайланд

01.01.2008

01.10.2007

01.01.1998

01.01.1998

27.4

50.1

27.8

24.9

Результаты опроса крупнейших банков России

18.

01.01.200801.03.2008

01.05.2008

01.07.2008

01.09.2008

01.11.2008

01.01.2009

01.03.2009

01.05.2009

01.07.2009

01.09.2009

01.11.2009

01.01.2010

01.03.2010

01.05.2010

01.07.2010

01.09.2010

01.11.2010

01.01.2011

01.03.2011

01.05.2011

01.07.2011

01.09.2011

01.11.2011

01.01.2012

01.03.2012

01.05.2012

01.07.2012

01.09.2012

01.11.2012

01.01.2013

01.03.2013

01.05.2013

01.07.2013

01.09.2013

01.11.2013

01.01.2014

01.03.2014

01.05.2014

01.07.2014

01.09.2014

01.11.2014

01.01.2015

01.03.2015

01.05.2015

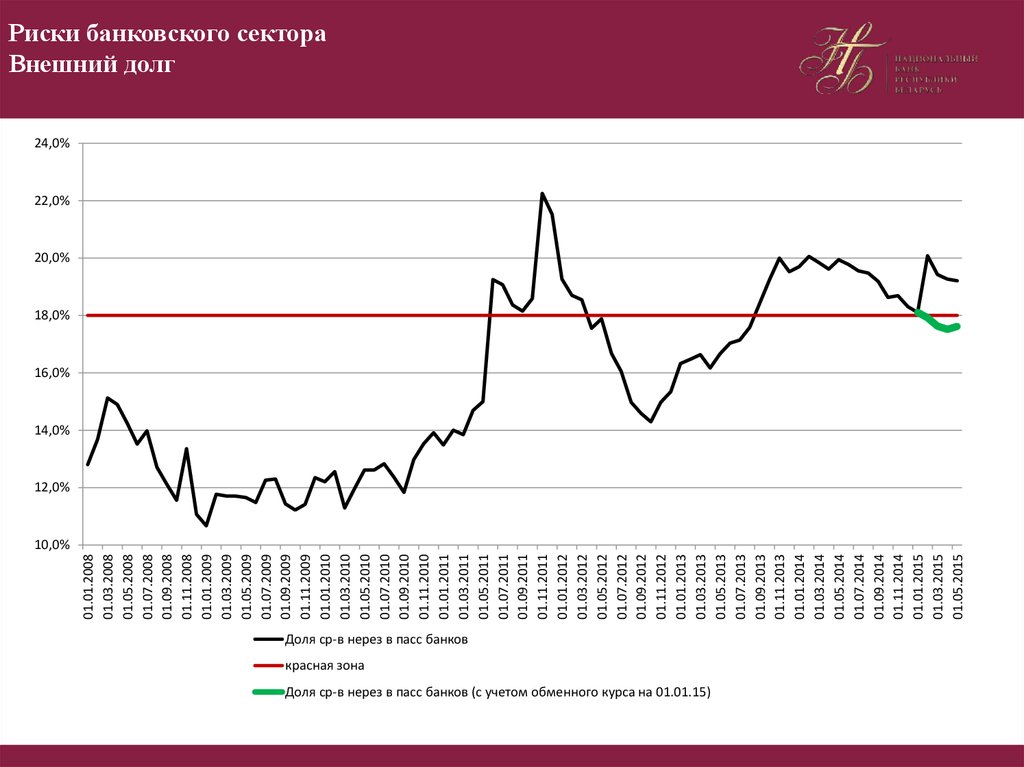

Риски банковского сектора

Внешний долг

24,0%

22,0%

20,0%

18,0%

16,0%

14,0%

12,0%

10,0%

Доля ср-в нерез в пасс банков

красная зона

Доля ср-в нерез в пасс банков (с учетом обменного курса на 01.01.15)

19.

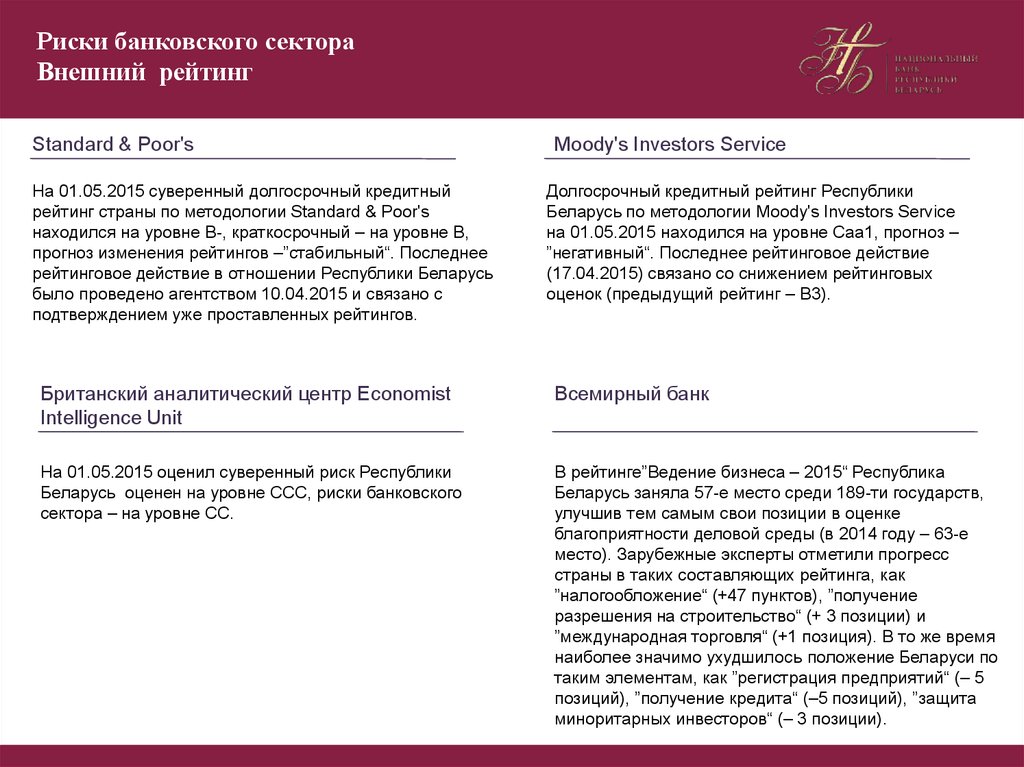

Риски банковского сектораВнешний рейтинг

Standard & Poor's

На 01.05.2015 суверенный долгосрочный кредитный

рейтинг страны по методологии Standard & Poor's

находился на уровне B-, краткосрочный – на уровне B,

прогноз изменения рейтингов –”стабильный“. Последнее

рейтинговое действие в отношении Республики Беларусь

было проведено агентством 10.04.2015 и связано с

подтверждением уже проставленных рейтингов.

Moody's Investors Service

Долгосрочный кредитный рейтинг Республики

Беларусь по методологии Moody's Investors Service

на 01.05.2015 находился на уровне Caa1, прогноз –

”негативный“. Последнее рейтинговое действие

(17.04.2015) связано со снижением рейтинговых

оценок (предыдущий рейтинг – B3).

Британский аналитический центр Economist

Intelligence Unit

Всемирный банк

На 01.05.2015 оценил суверенный риск Республики

Беларусь оценен на уровне CCC, риски банковского

сектора – на уровне CC.

В рейтинге”Ведение бизнеса – 2015“ Республика

Беларусь заняла 57-е место среди 189-ти государств,

улучшив тем самым свои позиции в оценке

благоприятности деловой среды (в 2014 году – 63-е

место). Зарубежные эксперты отметили прогресс

страны в таких составляющих рейтинга, как

”налогообложение“ (+47 пунктов), ”получение

разрешения на строительство“ (+ 3 позиции) и

”международная торговля“ (+1 позиция). В то же время

наиболее значимо ухудшилось положение Беларуси по

таким элементам, как ”регистрация предприятий“ (– 5

позиций), ”получение кредита“ (–5 позиций), ”защита

миноритарных инвесторов“ (– 3 позиции).

20.

Риски банковского сектораВнешний рейтинг

проценты

120,0

110,0

100,0

90,0

80,0

01.07.2013

01.10.2013

01.01.2014

01.04.2014

01.07.2014

01.10.2014

01.01.2015

Рыночная стоимость еврооблигаций РБ (Беларусь-2018), % от номинала

01.04.2015

21.

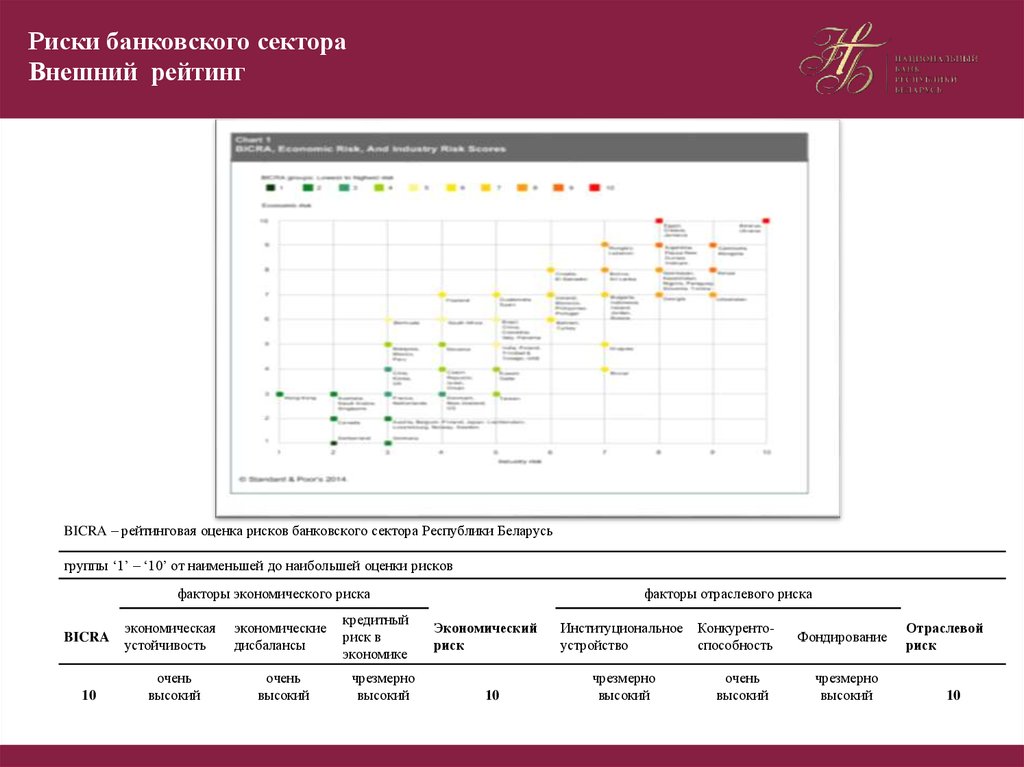

Риски банковского сектораВнешний рейтинг

BICRA – рейтинговая оценка рисков банковского сектора Республики Беларусь

группы ‘1’ – ‘10’ от наименьшей до наибольшей оценки рисков

факторы экономического риска

BICRA

10

экономическая

устойчивость

экономические

дисбалансы

очень

высокий

очень

высокий

кредитный

риск в

экономике

чрезмерно

высокий

факторы отраслевого риска

Экономический

риск

10

Институциональное

устройство

чрезмерно

высокий

Конкурентоспособность

очень

высокий

Фондирование

чрезмерно

высокий

Отраслевой

риск

10

22.

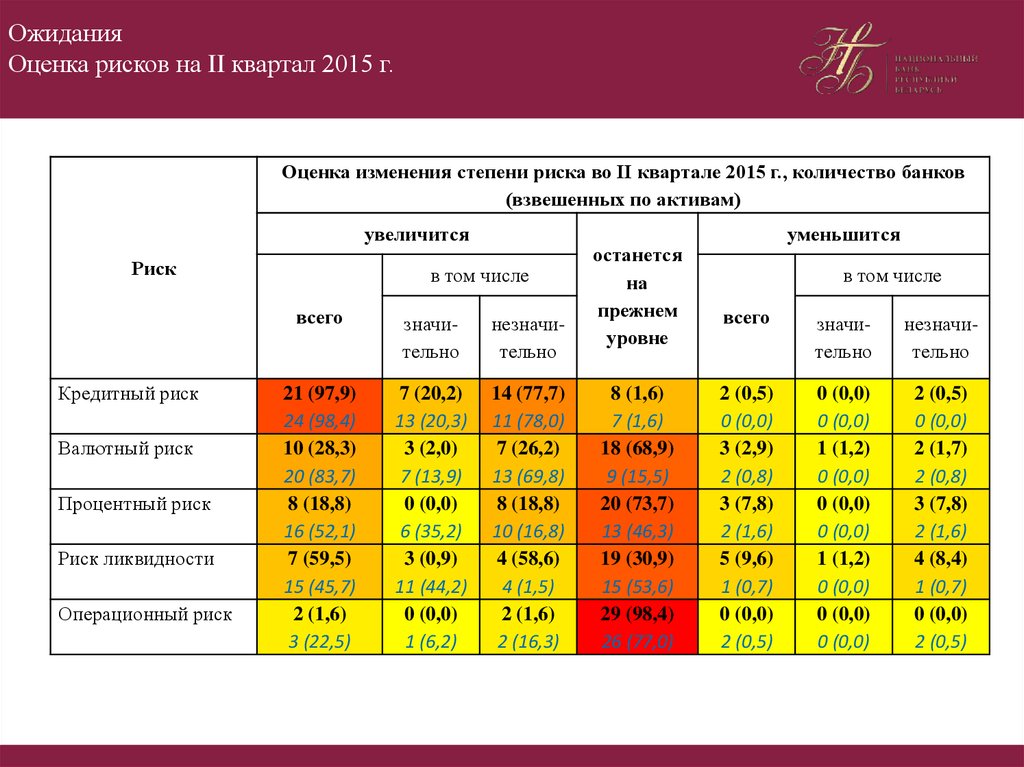

ОжиданияОценка рисков на II квартал 2015 г.

Оценка изменения степени риска во II квартале 2015 г., количество банков

(взвешенных по активам)

увеличится

Риск

Кредитный риск

Валютный риск

Процентный риск

Риск ликвидности

Операционный риск

в том числе

всего

значительно

незначительно

21 (97,9)

24 (98,4)

10 (28,3)

20 (83,7)

8 (18,8)

16 (52,1)

7 (59,5)

15 (45,7)

2 (1,6)

3 (22,5)

7 (20,2)

13 (20,3)

3 (2,0)

7 (13,9)

0 (0,0)

6 (35,2)

3 (0,9)

11 (44,2)

0 (0,0)

1 (6,2)

14 (77,7)

11 (78,0)

7 (26,2)

13 (69,8)

8 (18,8)

10 (16,8)

4 (58,6)

4 (1,5)

2 (1,6)

2 (16,3)

останется

на

прежнем

уровне

8 (1,6)

7 (1,6)

18 (68,9)

9 (15,5)

20 (73,7)

13 (46,3)

19 (30,9)

15 (53,6)

29 (98,4)

26 (77,0)

уменьшится

в том числе

всего

значительно

незначительно

2 (0,5)

0 (0,0)

3 (2,9)

2 (0,8)

3 (7,8)

2 (1,6)

5 (9,6)

1 (0,7)

0 (0,0)

2 (0,5)

0 (0,0)

0 (0,0)

1 (1,2)

0 (0,0)

0 (0,0)

0 (0,0)

1 (1,2)

0 (0,0)

0 (0,0)

0 (0,0)

2 (0,5)

0 (0,0)

2 (1,7)

2 (0,8)

3 (7,8)

2 (1,6)

4 (8,4)

1 (0,7)

0 (0,0)

2 (0,5)

23.

2. В среднесрочной перспективе (1-3 года)0 (0,0)

0 (0,0)

0 (0,0)

0 (0,0)

23 (84,7)

19 (42,1)

23 (82,9)

21 (82,1)

4 (11,3)

8 (59,8)

3 (12,2)

5 (14,9)

Очень низкая

Низкая

0 (0,0)

0 (0,0)

0 (0,0)

0 (0,0)

Нет уверенности

Средняя

Высокая

2 (1,4)

3 (0,9)

1 (0,2)

2 (0,6)

2 (0,7)

1 (0,2)

1 (0,2)

2 (0,3)

Не очень уверен

Насколько Вы уверены в способности

банковского сектора противостоять

потенциальным негативным событиям:

1. В краткосрочной перспективе (до 1 года)

12 (72,9)

8 (11,4)

18 (80,9)

16 (90,0)

Довольно уверен

В среднесрочной перспективе (1-3 года)

13 (22,3)

16 (81,0)

8 (14,6)

9 (5,1)

Очень уверен

2.

4 (4,1)

6 (7,4)

4 (4,3)

4 (4,6)

Полностью уверен

Оцените вероятность наступления значительных

негативных для банковского сектора событий:

1. В краткосрочной перспективе (до 1 года)

Очень высокая

Ожидания

ОЦЕНКА СТАБИЛЬНОСТИ БАНКОВСКОГО СЕКТОРА В ЦЕЛОМ

2 (2,5)

1 (0,2)

4 (4,6)

3 (2,4)

24.

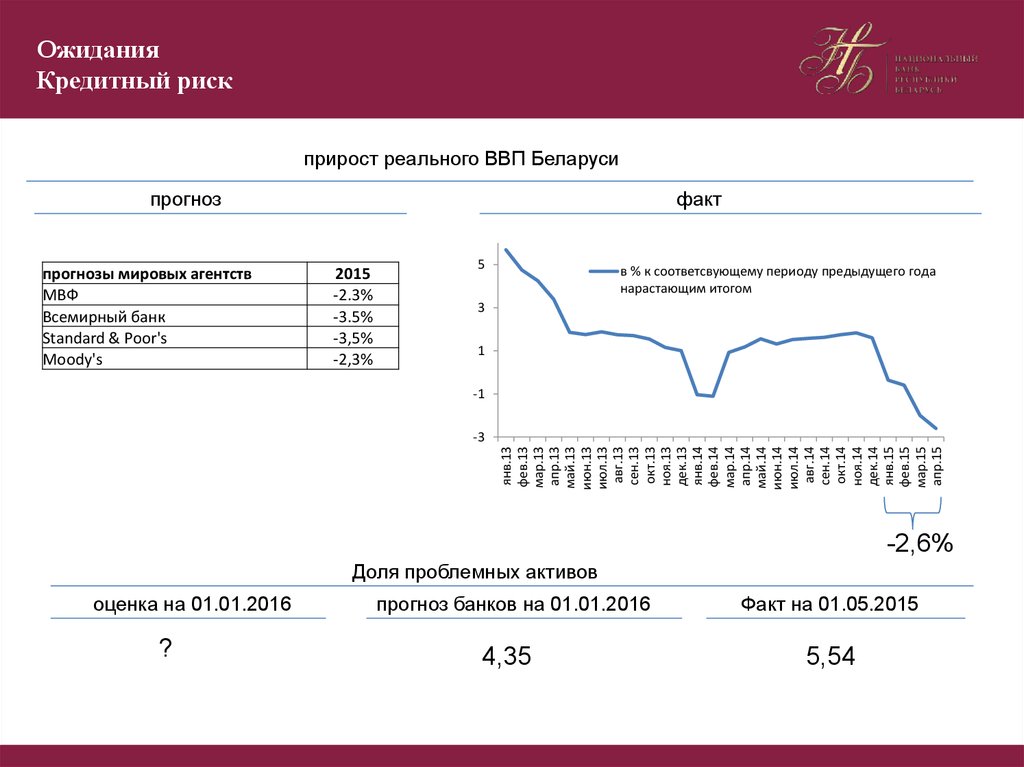

ОжиданияКредитный риск

прирост реального ВВП Беларуси

прогноз

прогнозы мировых агентств

МВФ

Всемирный банк

Standard & Poor's

Moody's

факт

2015

-2.3%

-3.5%

-3,5%

-2,3%

5

в % к соответсвующему периоду предыдущего года

нарастающим итогом

3

1

-1

янв.13

фев.13

мар.13

апр.13

май.13

июн.13

июл.13

авг.13

сен.13

окт.13

ноя.13

дек.13

янв.14

фев.14

мар.14

апр.14

май.14

июн.14

июл.14

авг.14

сен.14

окт.14

ноя.14

дек.14

янв.15

фев.15

мар.15

апр.15

-3

-2,6%

Доля проблемных активов

оценка на 01.01.2016

?

прогноз банков на 01.01.2016

4,35

Факт на 01.05.2015

5,54

25.

Кредитный рискОпыт Казахстана

ВВП, темпы роста

ИПЦ, 12 к 12

Обменный курс, среднегодовой

изменение, %

NPL

ROA

ROE

2007

8.9

110.8

120.3

-5.3

нд

2.6

22.8

2008

3.3

117.0

120.8

0.4

5.2

0.2

1.9

2009

1.2

107.3

148.5

22.9

21.2

-24.1

-1192.5

2010

7.3

107.8

147.5

-0.6

23.8

12.0

843.9

2011

7.5

108.3

148.4

0.6

30.8

-0.1

-1.0

2012

5.0

105.1

150.7

1.6

29.8

1.9

15.2

2013

6.0

105.8

154.1

2.2

31.2

1.7

13.1

2014

7.0

106.7

182.4

18.4

За 2009 год банки страны получили убыток в размере $19 млрд

План по стабилизации экономики и финансового сектора на 2009 – 2010 годы предполагал

использование средств Национального Фонда Республики Казахстан в объеме 10 млрд. долл. (1 200 млрд. тенге)

Согласно Плану, данные средства должны были быть направлены на достижение следующих целей:

1) стабилизация финансового сектора – 4 млрд. долл. США (480 млрд. тенге);

2) развитие жилищного сектора – 3 млрд. долл. США (360 млрд. тенге);

3) поддержка малого и среднего бизнеса – 1 млрд. долл. США (120 млрд. тенге);

4) развитие агропромышленного комплекса – 1 млрд. долл. США (120 млрд. тенге);

5) реализация инфраструктурных и прорывных проектов – 1 млрд. долл. США (120 млрд. тенге).

Совокупный объём дополнительного фондирования банков в 2009 году составил свыше 6 млрд. долларов

(922,7 млрд. тенге), из которых 2 млрд. долларов (308 млрд. тенге) были направлены на вхождение государства

в капитал 3 системообразующих банков (БТА, Народный Банк, ККБ)

Финансы

Финансы