Похожие презентации:

Макро и микроэкономические эффекты трансмиссионного механизма регулятивных инноваций в банковском секторе

1. Макро и микроэкономические эффекты трансмиссионного механизма регулятивных инноваций в банковском секторе

ФИНАНСОВЫЙ УНИВЕРСИТЕТ ПРИ ПРАВИТЕЛЬСТВЕРОССИЙСКОЙ ФЕДЕРАЦИИ

Департамент финансовых рынков и банков

Макро и микроэкономические

эффекты трансмиссионного

механизма регулятивных

инноваций в банковском секторе

Подготовлено:

д.э.н., проф. Ларионовой И.В.

Москва, 2018 г.

2. Программа «Риск-менеджмент в коммерческом банке»

Наименование профстандартаОбобщенные трудовые

функции

Дополнительные компетенций

направленности (ДКН)

программы магистратуры

Специалист по управлению

рисками приказ Министерства

труда и социальной защиты

Российской Федерации от

07.09.2015 № 591н, рег. № 452

Построение и контроль процесса

управления рисками

знание процессов управления в

чрезвычайной ситуации,

антикризисного управления,

методами оценки рисков и их

хеджирования (ДКН-1)

способность устанавливать

предельно допустимый уровень

риска на стратегическом уровне

(ДКН-2)

Специалист казначейства банка

приказ Министерства труда и

социальной защиты Российской

Федерации от 25.07.2015 № 525н,

рег. № 435

Управление риском ликвидности и

валютным риском

владение методами и механизмом

построения системы управления

риском ликвидности и валютным

риском (ДКН-3)

Специалист по внутреннему

контролю приказ Министерства

труда и социальной защиты

Российской Федерации от

22.04.2015 № 525н, рег. № 236н,

рег. №434

Организация и контроль текущей

деятельности системы внутреннего

контроля экономического субъекта

способность осуществлять контроль

и координацию деятельности

систем внутреннего контроля на

всех уровнях управления банком

(ДКН-4)

Стратегическое корпоративное

управление рисками

3. Программа включает четыре блока обязательных дисциплин

Система рискменеджмента иприкладные аспекты

управления рисками

Современная

практика

регулирования

рисков в банковском

секторе

Оценка финансовой

устойчивости и

перспектив

деятельности

кредитной

организации

Антикризисное

управление в

коммерческом

банке

4. Влияет ли регулирование на облик банка будущего и каковы тренды регулятивной среды?

5. Эволюция глобальных трендов в связи с финансово-экономический кризисом в финансовой отрасли экономики

осознание необходимости ограничения свободырынка за счёт расширения полномочий

регулирующих органов;

принятие новых законодательных и нормативных

документов в этой связи;

создание институтов финансовой стабильности;

Поиск направлений повышения эффективности

механизмов регулирования и финансового

оздоровления денежно-кредитных институтов;

введение требования по проведению стресстестов для банков и холдинговых компаний

6. Глобальный финансово-экономический кризис выявил также

проциклический характер регулированияпотребность в повышенном внимании к

мультисекторальным рискам, носителями которых

являются системно значимые институты рынка

целесообразность в выработке новых подходов к

регулированию крупных игроков банковского рынка

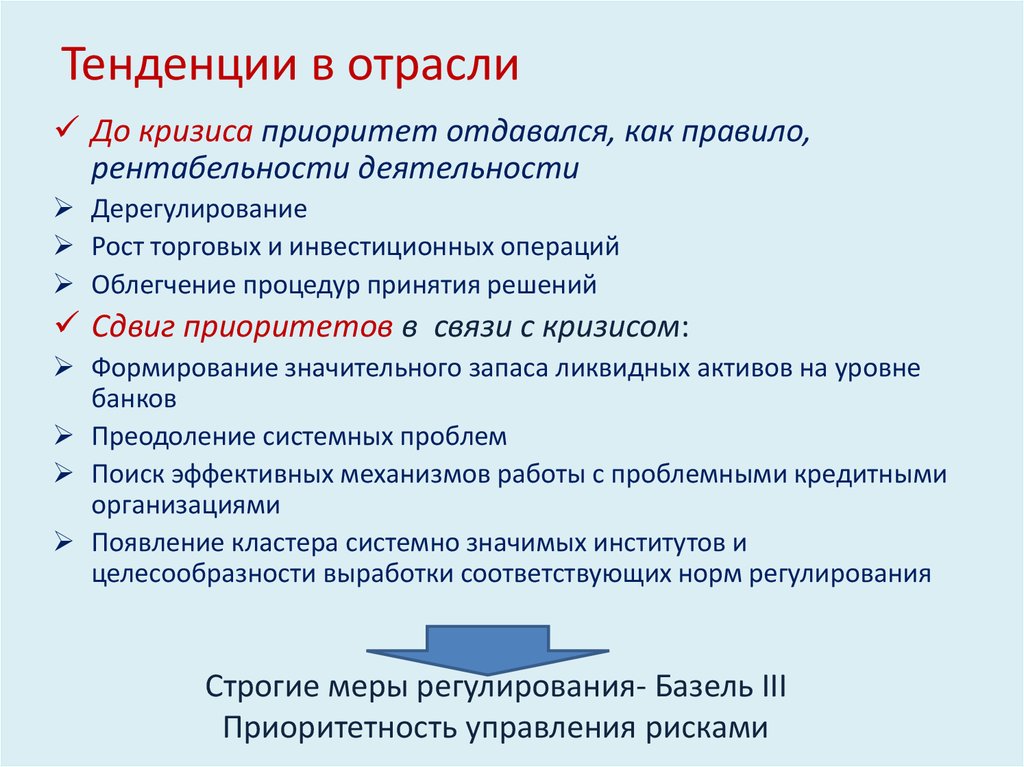

7. Тенденции в отрасли

До кризиса приоритет отдавался, как правило,рентабельности деятельности

Дерегулирование

Рост торговых и инвестиционных операций

Облегчение процедур принятия решений

Сдвиг приоритетов в связи с кризисом:

Формирование значительного запаса ликвидных активов на уровне

банков

Преодоление системных проблем

Поиск эффективных механизмов работы с проблемными кредитными

организациями

Появление кластера системно значимых институтов и

целесообразности выработки соответствующих норм регулирования

Строгие меры регулирования- Базель III

Приоритетность управления рисками

8. Приоритет управления рисками

Эффективноеиспользование

средств для

управления

1960

Управление

Забалансовыми

рисками

1970

Управление

процентным

риском и риском

ликвидности

в связи с

волатильностью

Внешней среды

1980

1990

Моделирован

ие

Количественн

ого

риска

Дополнительные

источники и

интеграция рисков

2000

сегодня

Макроэконом

ические

риски и

институциона

льные

изменения

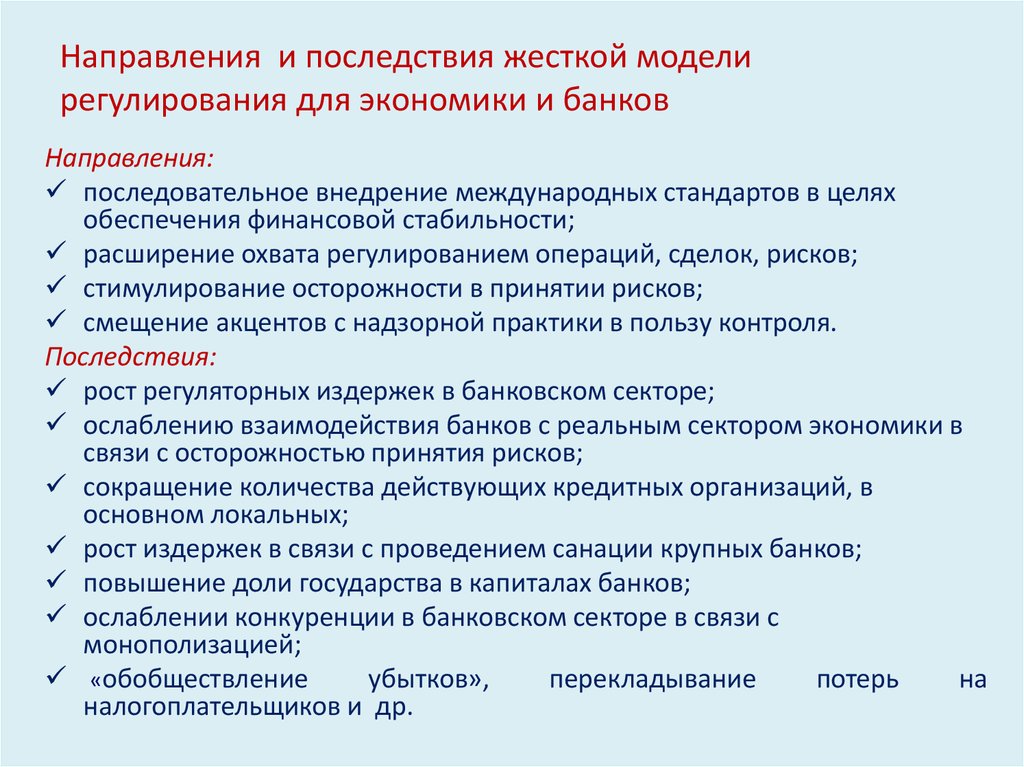

9. Направления и последствия жесткой модели регулирования для экономики и банков

Направления:последовательное внедрение международных стандартов в целях

обеспечения финансовой стабильности;

расширение охвата регулированием операций, сделок, рисков;

стимулирование осторожности в принятии рисков;

смещение акцентов с надзорной практики в пользу контроля.

Последствия:

рост регуляторных издержек в банковском секторе;

ослаблению взаимодействия банков с реальным сектором экономики в

связи с осторожностью принятия рисков;

сокращение количества действующих кредитных организаций, в

основном локальных;

рост издержек в связи с проведением санации крупных банков;

повышение доли государства в капиталах банков;

ослаблении конкуренции в банковском секторе в связи с

монополизацией;

«обобществление

убытков»,

перекладывание

потерь

на

налогоплательщиков и др.

10.

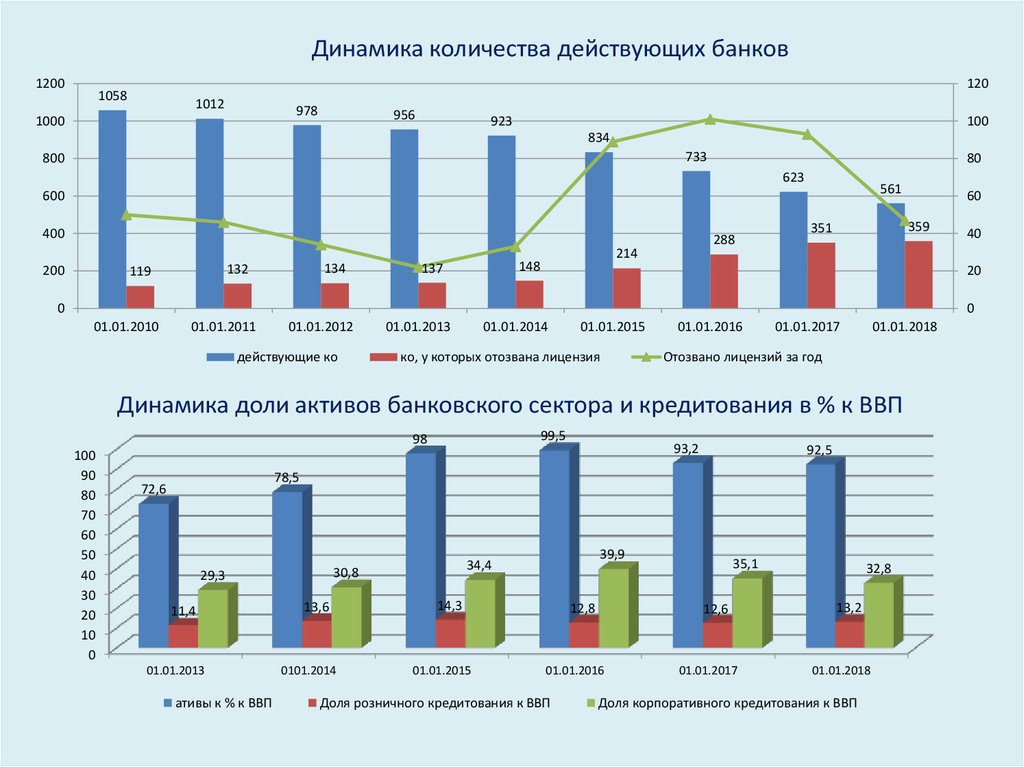

Динамика количества действующих банков1200

120

1058

1012

978

1000

956

100

923

834

733

800

80

623

561

600

400

200

134

132

119

214

148

137

288

60

359

351

40

20

0

0

01.01.2010

01.01.2011

01.01.2012

действующие ко

01.01.2013

01.01.2014

01.01.2015

ко, у которых отозвана лицензия

01.01.2016

01.01.2017

01.01.2018

Отозвано лицензий за год

Динамика доли активов банковского сектора и кредитования в % к ВВП

99,5

98

100

90

80

70

60

50

40

30

20

10

0

93,2

92,5

78,5

72,6

11,4

01.01.2013

ативы к % к ВВП

13,6

0101.2014

39,9

34,4

30,8

29,3

14,3

01.01.2015

12,8

12,6

01.01.2016

Доля розничного кредитования к ВВП

35,1

01.01.2017

32,8

13,2

01.01.2018

Доля корпоративного кредитования к ВВП

11.

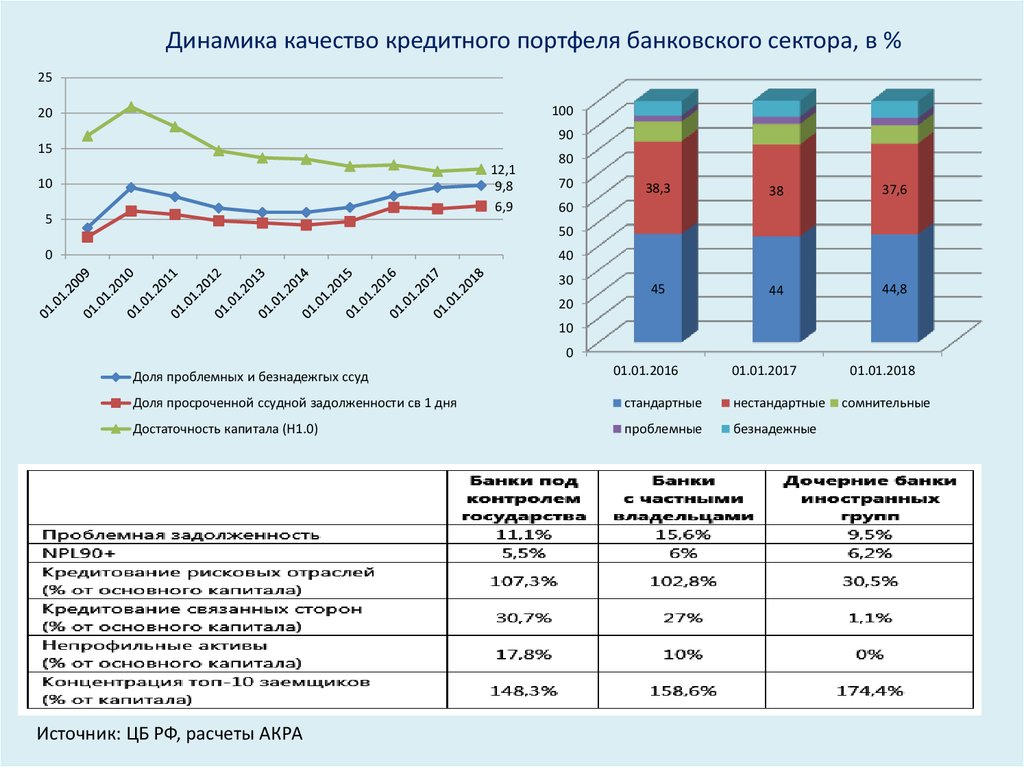

Динамика качество кредитного портфеля банковского сектора, в %25

100

20

90

15

12,1

9,8

6,9

10

5

80

70

38,3

38

37,6

45

44

44,8

60

50

0

40

30

20

10

0

Доля проблемных и безнадежгых ссуд

01.01.2016

01.01.2017

Доля просроченной ссудной задолженности св 1 дня

стандартные

нестандартные

Достаточность капитала (Н1.0)

проблемные

безнадежные

Источник: ЦБ РФ, расчеты АКРА

01.01.2018

сомнительные

12. Доля госсектора в банковской сфере

70%70%

Фактор

надежности в

этом кластере

теряет

свое значение

68%

66%

63%

64%

60%

61%

62%

60%

58%

56%

54%

01.01.2015

01.01.2016

01.01.2017

01.01.2018

Доля банков с государственным участием

Источник: расчеты АКРА на основании данных ЦБ РФ, «Интерфакс-100», КУАП

13.

Динамика финансового результата и рентабельности деятельности1200

20,0%

18,0%

1000

16,0%

789,6

800

14,0%

12,0%

600

10,0%

8,3%

400

8,0%

6,0%

4,0%

200

1,0%

0

2,0%

0,0%

2012

2013

2014

Прибыль

2015

ROA

2016

2017

ROE

Динамика источников формирования финансового результата

2 000,00

1 500,00

1 668,90

1 446,60

1 000,00

500,00

0,00

Процентнная маржа комиссонная маржа

-500,00

чистый доход от

чистый доход от

операций с ценными

операций с

бумагами

иностранной валютой

-1 000,00

РВПС

АУР

-1 433,30

-1 500,00

-2 000,00

чистый доход от

прочих операций

2016

2017

14. Краткое резюме текущего состояния

слабый, неустойчивый тренд роста экономики вовторой половине 2017 года;

участие банковского сектора в достижении

экономического роста недостаточно, а прогнозные

ожидания могут быть завышены при действующей

модели регулирования;

качество активов банков не внушает оптимизма;

инвестиционная привлекательность банковского

сектора низкая;

количество банков продолжает сокращаться, структура

сектора становится преимущественно государственной

эффективность регулирования не получает

соответствующей экспертной и профессиональной

оценки

15. В то же время действия регулятора приводят:

гипертрофии институциональной структуры,монополизации рынка;

возврату к «старой» институциональной

структуре банковского сектора, 90-х гг.

прошлого века;

подрыву доверия к малым и средним

кредитным организациям;

создания признаков дополнительной

ущербности банков с базовой лицензией;

вымывания посредничества или, так

называемой «дезинтермидации».

16. Последствия:

снижение доверия к банкам в целом;утрата инвестиционной привлекательности

бизнеса для инвесторов;

огосударствление банковских институтов;

деформация конкурентной среды в связи с

ее монополизацией;

«обобществление убытков»,

перекладывание потерь на

налогоплательщиков

17. Противоречивость целей регулирования

чрезмерное ограничение рисков сокращаетденежное предложение и отрицательно влияет на

экономический рост;

универсальные требования по ограничению

рисков банков приводят к избыточным

портфелям, находящимся под риском;

высокие транзакционные издержки

18. Вызовы, стоящие перед экономикой и банковским сектором требуют

усилий не только по обеспечению финансовойстабильности, должны подкрепляться

стимулами расширения деловой активности;

синхронизации механизма регулирования с

потребностями обеспечения экономического

роста;

это потребует модернизации системы

регулирования и надзора банковского сектора

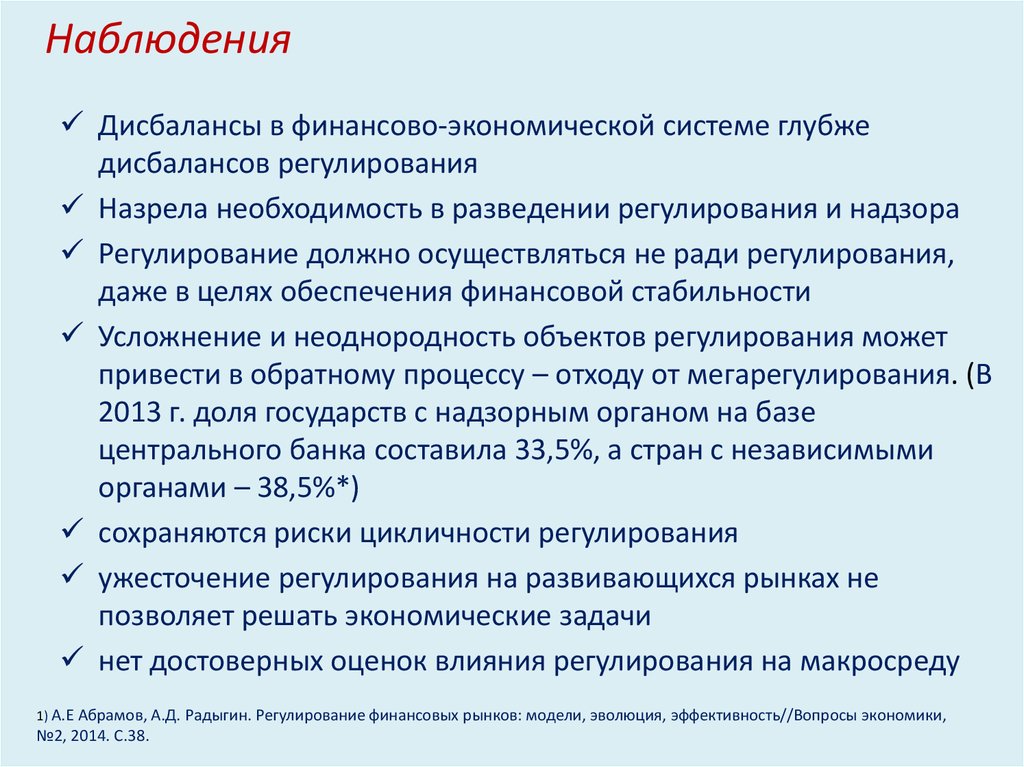

19. Наблюдения

Дисбалансы в финансово-экономической системе глубжедисбалансов регулирования

Назрела необходимость в разведении регулирования и надзора

Регулирование должно осуществляться не ради регулирования,

даже в целях обеспечения финансовой стабильности

Усложнение и неоднородность объектов регулирования может

привести в обратному процессу – отходу от мегарегулирования. (В

2013 г. доля государств с надзорным органом на базе

центрального банка составила 33,5%, а стран с независимыми

органами – 38,5%*)

сохраняются риски цикличности регулирования

ужесточение регулирования на развивающихся рынках не

позволяет решать экономические задачи

нет достоверных оценок влияния регулирования на макросреду

1) А.Е Абрамов, А.Д. Радыгин. Регулирование финансовых рынков: модели, эволюция,

№2, 2014. С.38.

эффективность//Вопросы экономики,

20. Трансмиссионный механизм регулятивных инноваций

Повышение пруденциальныхнорм :

по капиталу,

показателей краткосрочной

ликвидности,

доступного фондирования,

финансового левериджа и

др.

Влияет на кредитную и, как

следствие, на экономическую

активность банков.

повышение требований

по капиталу на один

процентный пункт

приводит к сокращению

объемов кредитования в

долгосрочном периоде в

диапазоне от 1,4 до 3,5%,

в краткосрочном периоде

могут также замедлиться

или сократиться темпы

роста кредитования на

1,2-4,6 п.п.

21. Оценка влияния увеличения достаточности капитала на 1 п.п. на объем и рост кредитования

РаботыСокращение

объема

кредитования

Сокращение

роста

кредитовани

я (%)

Страна

Оцениваемый

период

Период

накопленного

эффекта (мес.)

(%)

MAG (2010)

1,4

15 стран

Fraisse и др. (2015)

1-8

Франция

2008-2011

12

Англия

1998-2007

<3

Англия

1990-2011

36

Франция

2011-2012

9

Англия

1986-2010

Долгосрочный

период

Англия

1989-2008

Долгосрочный

период

Европа

2006-2011

Долгосрочный

период

Англия

1992-2010

Долгосрочный

период

Aiyar и др. (2014)

Bridges и др. (2014)

4,6

3,5

Messonier и Monks

(2014)

Noss и Toffano

(2014)

1,2

1,4

0,2 (ипотека);

Meeks (2014)

0,5 (предприятия)

Sutorova и Teply

(2013)

1,4 – 3,5

De-Ramon и др.

(2012)

1,6

1,2 – 4,6

24

22. Взаимосвязь между процентным спредом и показателями достаточности капитала

РаботыУвеличение спрэда

процентных ставок по

кредитам (%)

Страна

LEI (2010)

9-19

15 стран ОЭСР

Baker и Wurgler (2015)

6-9

США

De-Ramon и др. (2012)

9,4

Англия

Cosimano и Hakura (2011)

9-13

12 стран ОЭСР

Slovik и Cournede (2011)

16

3 страны ОЭСР

Kashyap и др. (2010)

2,5-4,5

США

King (2010)

15

13 стран ОЭСР

Elliott (2009)

5-10

США

MAG (2010)

12,2

17 стран ОЭСР

23.

Требования Базеля IIIЛИКВИДНОСТЬ

КАПИТАЛ

Достаточность

капитала

CAR

(Н1.0)

Капитал

RWA

Leverage ratio

(8%)

LR

Показатель краткосрочной

ликвидности

Высоколиквидные активы

LCR

Чистый отток ликвидности в

течение 30 дней

≥ 100%

Капитал

Активы

≥ 3%

Показатель чистого стабильного

фондирования

Доступное стабильное

фондирование

NSFR

Требуемое стабильное

фондирование

≥ 100%

24.

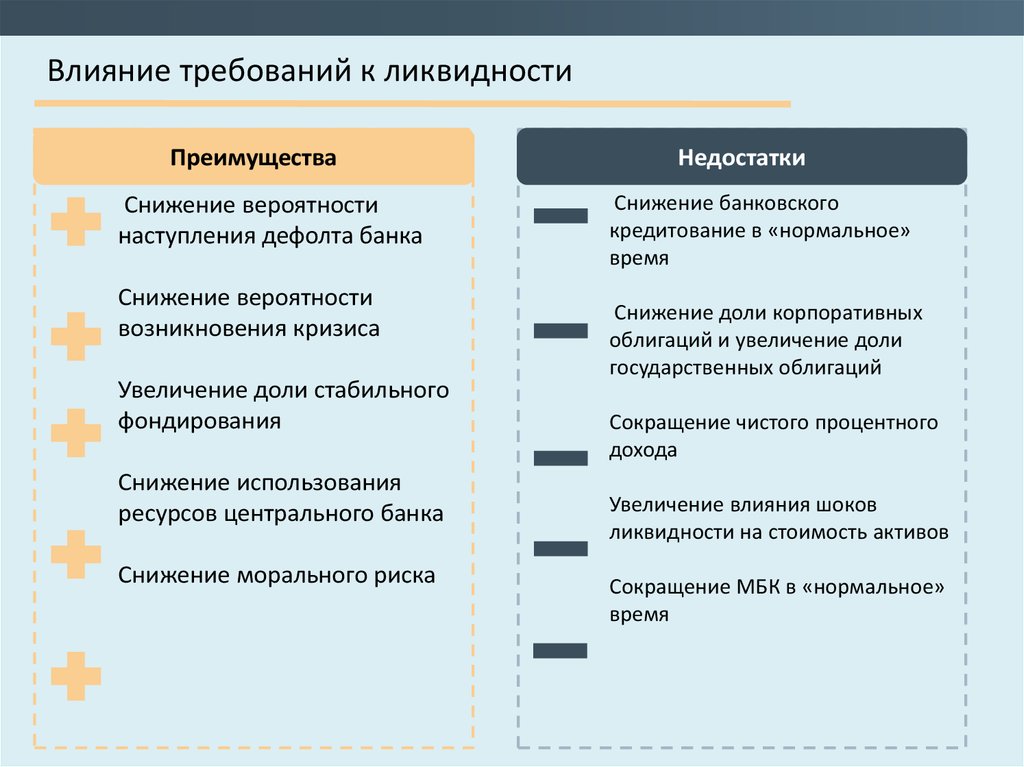

Влияние требований к ликвидностиПреимущества

Снижение вероятности

наступления дефолта банка

Снижение вероятности

возникновения кризиса

Увеличение доли стабильного

фондирования

Снижение использования

ресурсов центрального банка

Снижение морального риска

Недостатки

Снижение банковского

кредитование в «нормальное»

время

Снижение доли корпоративных

облигаций и увеличение доли

государственных облигаций

Сокращение чистого процентного

дохода

Увеличение влияния шоков

ликвидности на стоимость активов

Сокращение МБК в «нормальное»

время

25.

Влияние требований к капиталу и ликвидности на ВВП,оцениваемое различными моделями

Работы

De Nicolo et al (2014)

Partial equilibrium

Covas and Driscol

(2014)

Среднее влияние (%)

Рост кредитования

Рост ВВП

Леверидж 4%;

НКЛ 50%

-26%

НКЛ 100%;

Основной капитал 6%

-3%

-0,3%

НКЛ от 60% до 85% за

4 года

-3% для МСП;

-2% для крупного

бизнеса

1-ый год: -0,15%

После 4 лет: -0,08%

DSGE

De Bandt and Chahad

(2015)

DSGE

26.

Реакция банковского сектораТребования

к капиталу

активы

Активы

Кредиты

пассивы

Капитал

Требования

к ликвидности

активы

пассивы

Гособлигации

Прочее

фондирование

МБК

Депозиты

физлиц

Субордини

рованные

займы

Требования к

финансовому

левериджу

активы

активы

Кредиты

Кредиты

пассивы

капитал

Обязательства

МБК

Внебалансовые

обязательства

РИСКИ

РИСКИ

ЧИСТЫЙ ПРОЦЕНТНЫЙ ДОХОД

РИСКИ

27.

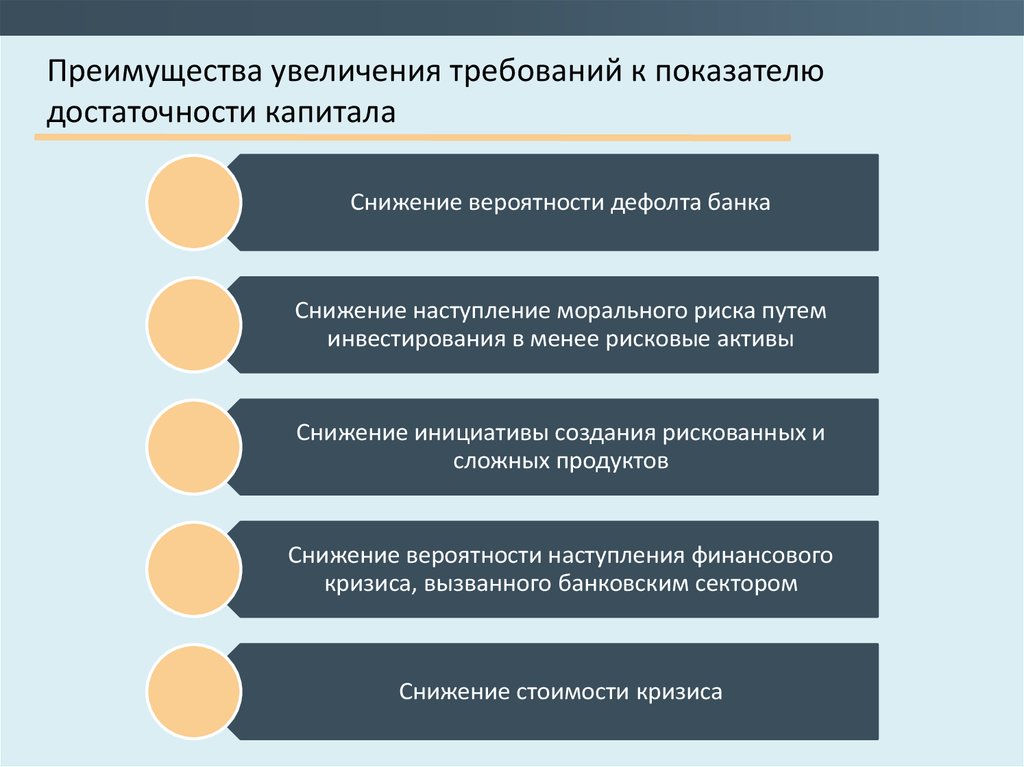

Преимущества увеличения требований к показателюдостаточности капитала

Снижение вероятности дефолта банка

Снижение наступление морального риска путем

инвестирования в менее рисковые активы

Снижение инициативы создания рискованных и

сложных продуктов

Снижение вероятности наступления финансового

кризиса, вызванного банковским сектором

Снижение стоимости кризиса

28.

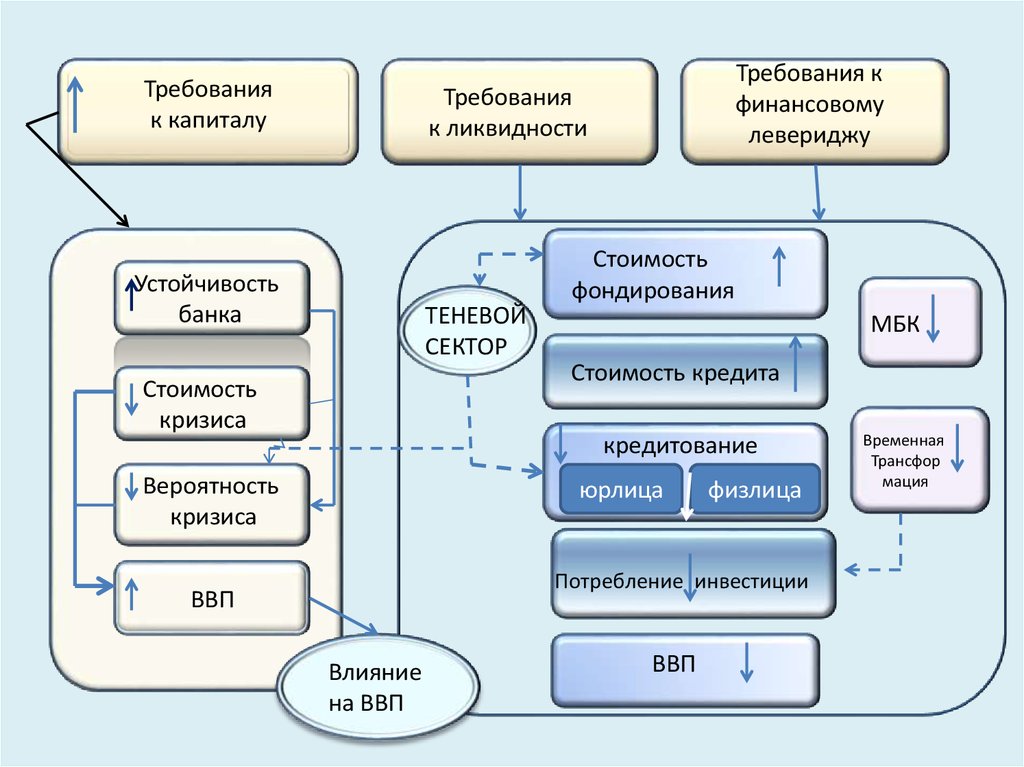

Требованияк капиталу

Требования к

финансовому

левериджу

Требования

к ликвидности

Стоимость

фондирования

Устойчивость

банка

ТЕНЕВОЙ

СЕКТОР

МБК

Стоимость кредита

Стоимость

кризиса

кредитование

Вероятность

кризиса

юрлица

физлица

Потребление инвестиции

ВВП

Влияние

на ВВП

ВВП

Временная

Трансфор

мация

Финансы

Финансы Менеджмент

Менеджмент