Похожие презентации:

Анализ финансовой отчетности в корпоративных финансах

1. АНАЛИЗ ФИНАНСОВОЙ ОТЧЕТНОСТИ в корпоративных финансах

Якушева А.М.Анализ финансовой отчетности

1

2. Цель изучения курса:

Научиться:- Оценивать информацию,

содержащуюся в финансовой

отчетности организации

- Диагностировать причины негативных

изменений в деятельности организации

на основе отчетности

- Вносить предложения по улучшению

финансового состояния организации

Анализ финансовой отчетности

2

3. Тематический план курса

Тема 1. Задачи, основные направления и методыанализа финансовой отчетности

Тема 2. Анализ бухгалтерского баланса

Тема 3. Анализ отчета о прибылях и убытках

Тема 4. Анализ отчета об изменении капитала

организации

Тема 5. Анализ отчета о движении денежных средств

Тема 6. Анализ пояснений и дополнений к отчетности

Тема 7. Анализ консолидированной и сегментарной

финансовой отчетности

Анализ финансовой отчетности

3

4. Информационный ресурс

Нормативная база:1. Федеральный Закон «О бухгалтерском учете» от 6.12.2011 г.

2. Приказ Минфина РФ «О формах бухгалтерской отчетности

организаций» от 02.07. 2010 № 66н

Основная литература:

1. Донцова Л.В. Анализ финансовой отчетности: Учебное

пособие. – М.: Дело и сервис, 2008

Дополнительная литература:

2. Ковалев В.В. Как читать баланс./ Ковалев В.В., Патров В.В. –

М.: Финансы и статиcтика, 2009.

3. Селезнева Н.Н. Анализ финансовой отчетности организации /

Н.Н. Селезнева, А.Ф. Ионова. – М.: ЮНИТИ-ДАНА, 2008

Анализ финансовой отчетности

4

5. Информационный ресурс:

Сайты INTERNEТ:www.glossary.ru – некоторые термины и

определения

www.buhsoft.ru – формы бухгалтерской

финансовой отчетности и нормативные

документы по составлению

www.cfin.ru – статьи и публикации о порядке

проведения анализа финансовой отчетности

www.skrin.ru – отчетность предприятий

Анализ финансовой отчетности

5

6. Тема 1. Задачи, основные направления и методы анализа финансовой отчетности

1.Цели, задачи анализа финансовойотчетности с точки зрения различных

групп пользователей

(самостоятельно [1, с.5, с.15])

2.Основные требования к качеству

отчетности (самостоятельно [1, с.13])

3.Методы проведения анализа

финансовой отчетности

(самостоятельно [1, с.72])

Анализ финансовой отчетности

6

7. 1. Понятие, цели и задачи анализа финансовой отчетности

Анализ финансовых отчетов выявление взаимосвязи ивзаимозависимости показателей

деятельности предприятия,

включенных в его отчетность

Анализ финансовой отчетности

7

8. ПОТЕНЦИАЛЬНЫЕ ПОЛЬЗОВАТЕЛИ

КРЕДИТОРЫАКЦИОНЕРЫ

ПОСТАВЩИКИ

УПРАВЛЯЮЩИЕ

ПЕРСОНАЛ

ПОКУПАТЕЛИ

ГОСУДАРСТВО

Анализ финансовой отчетности

8

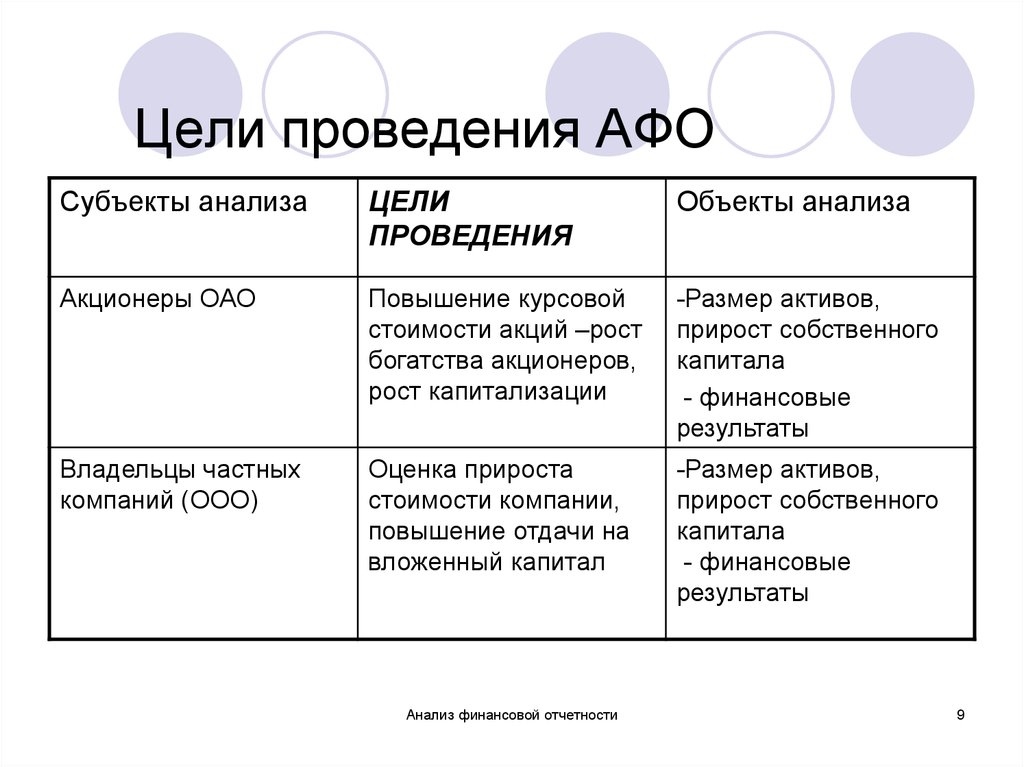

9. Цели проведения АФО

Субъекты анализаЦЕЛИ

ПРОВЕДЕНИЯ

Объекты анализа

Акционеры ОАО

Повышение курсовой

стоимости акций –рост

богатства акционеров,

рост капитализации

-Размер активов,

прирост собственного

капитала

- финансовые

результаты

Владельцы частных

компаний (ООО)

Оценка прироста

стоимости компании,

повышение отдачи на

вложенный капитал

-Размер активов,

прирост собственного

капитала

- финансовые

результаты

Анализ финансовой отчетности

9

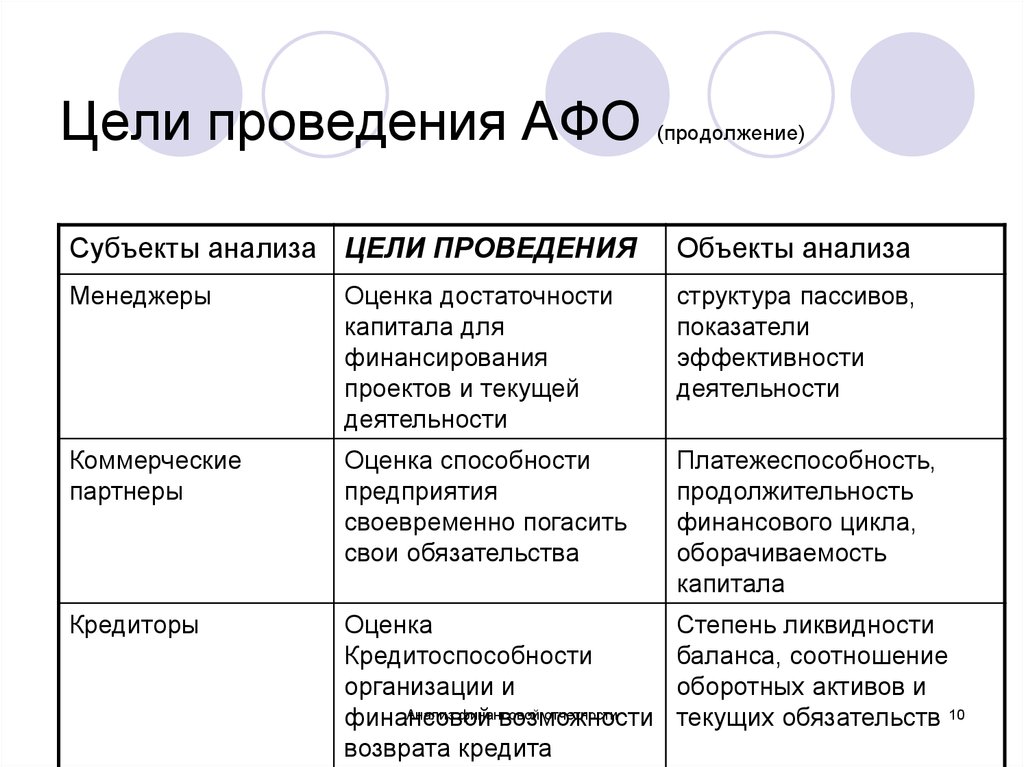

10. Цели проведения АФО (продолжение)

Субъекты анализа ЦЕЛИ ПРОВЕДЕНИЯОбъекты анализа

Менеджеры

Оценка достаточности

капитала для

финансирования

проектов и текущей

деятельности

структура пассивов,

показатели

эффективности

деятельности

Коммерческие

партнеры

Оценка способности

предприятия

своевременно погасить

свои обязательства

Платежеспособность,

продолжительность

финансового цикла,

оборачиваемость

капитала

Кредиторы

Оценка

Кредитоспособности

организации и

Анализ финансовой

отчетности

финансовой

возможности

возврата кредита

Степень ликвидности

баланса, соотношение

оборотных активов и

текущих обязательств 10

11. Цели проведения АФО (продолжение)

Субъектыанализа

ЦЕЛИ ПРОВЕДЕНИЯ

Объекты анализа

Независимые

оценщики

Оценка стоимости

активов, имущественного

комплекса и бизнеса в

целом

Структура активов,

пассивов в динамике

Государство в лице

службы

финансового

мониторинга

Снижение риска

банкротства и увеличение

размера налоговых

отчислений

Имущественный

потенциал организации

Финансовое состояние

организации

Финансовые

аналитики и

консультанты

Разработка рекомендаций

по инвестированию и

управлению финансовыми

потоками

Размер источников

финансирования,

эффективность

размещения капитала

Анализ финансовой отчетности

11

12. 2. Основные требования к качеству отчетности

ПравдивостьРеальность

Единство

Преемственность

Ясность

Анализ финансовой отчетности

12

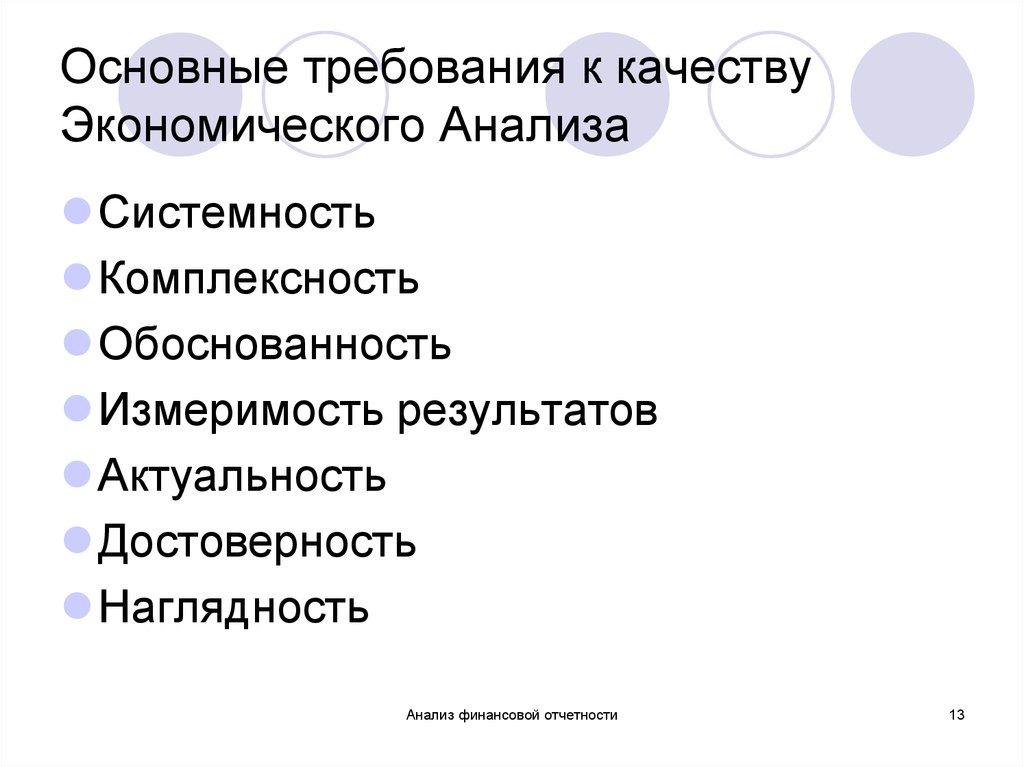

13. Основные требования к качеству Экономического Анализа

СистемностьКомплексность

Обоснованность

Измеримость результатов

Актуальность

Достоверность

Наглядность

Анализ финансовой отчетности

13

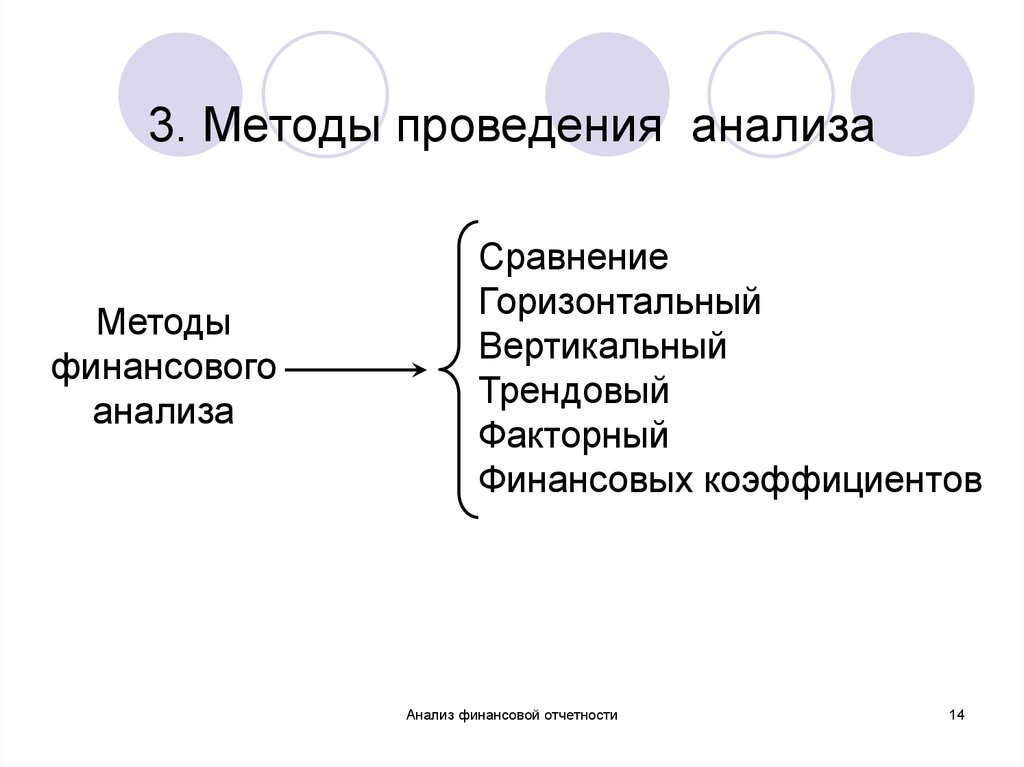

14. 3. Методы проведения анализа

Методыфинансового

анализа

Сравнение

Горизонтальный

Вертикальный

Трендовый

Факторный

Финансовых коэффициентов

Анализ финансовой отчетности

14

15. Тема 2. Анализ бухгалтерского баланса

1. Приведение баланса к аналитическому виду2. Алгоритм «чтения» баланса

3. Понятие и методы оценки ликвидности

баланса и платежеспособности организации

4. Показатели финансовой устойчивости

организации

Анализ финансовой отчетности

15

16. 1.Приведение баланса к аналитическому виду

1. Данные баланса располагают в хронологическомпорядке (пример: аналитический баланс ОАО

«Хлебокомбинат Печерский»)

2. Группируют статьи:

В активе – по степени ликвидности активов

В пассиве – по степени срочности погашения

обязательств

3. Определяют показатели динамики баланса

4. Рассчитывают показатели структуры баланса

Анализ финансовой отчетности

16

17. По степени ликвидности активы делятся на группы:

А1 - наиболее ликвидные активы (Денежныесредства + краткосрочные финансовые вложения,

стр. 112+113);

А2 – быстро реализуемые активы (Дебиторская

задолженность со сроком погашения в течение 12

мес. после отчетной даты, стр.111.2 +114);

А3 – медленно реализуемые активы (Запасы + НДС

по приобретенным ценностям, стр. 109+110);

А4 – труднореализуемые активы (внеоборотные

активы + ДДЗ, стр. 108 +111.1)

Анализ финансовой отчетности

17

18. По срочности их оплаты пассивы делятся на группы:

П1 – наиболее срочные обязательства (кредиторскаязадолженность + ссуды, не погашенные в срок доходы будущих периодов, стр. 130);

П2 – краткосрочные обязательства (краткосрочные

кредиты и займы + резервы предстоящих расходов и

платежей, стр. 129+132+133);

П3 – долгосрочные обязательства (долгосрочные

кредиты и займы, стр. 128);

П4 – постоянные пассивы (капитал и резервы +

доходы будущих периодов, стр. 123+131)

Анализ финансовой отчетности

18

19. Таблица 1 - Горизонтальный аналитический баланс ОАО «ХХХ»

Показателина 31 дек.

2009

млн. руб.

на 31

дек.

2010

млн.

руб.

на 31

дек.

2011

млн.

руб.

ВНЕОБОРОТНЫЕ АКТИВЫ

(стр.108+111.1)

2023

2984

3790

961

806

147,5

127,0

Основные средства (стр. 103)

2014

2195

2300

181

105

109,0

104,8

ОБОРОТНЫЕ АКТИВЫ

(стр. 115)

1718

2828

3090

1110

262

164,6

109,3

1214+140

= 1354

1848+

190 =

2038

2000+

120 =

2120

694

-26

151,6

98,7

Дебиторская задолженность

(стр. 111)

302

516

580

214

64

170,9

112,4

Финансовые вложения (стр.

112)

0

100

120

100

20

-

120

Денежные средства(стр. 113)

62

174

270

112

96

280,6

155,2

5812

6880

2071

1068

155,4

118,419

Запасы (стр. 109)+НДС

(стр.110)

Баланс (стр. 115)

3741

Анализ финансовой отчетности

Отклонение, +/20102009

20112010

Темп роста, %

20102009

20112010

20.

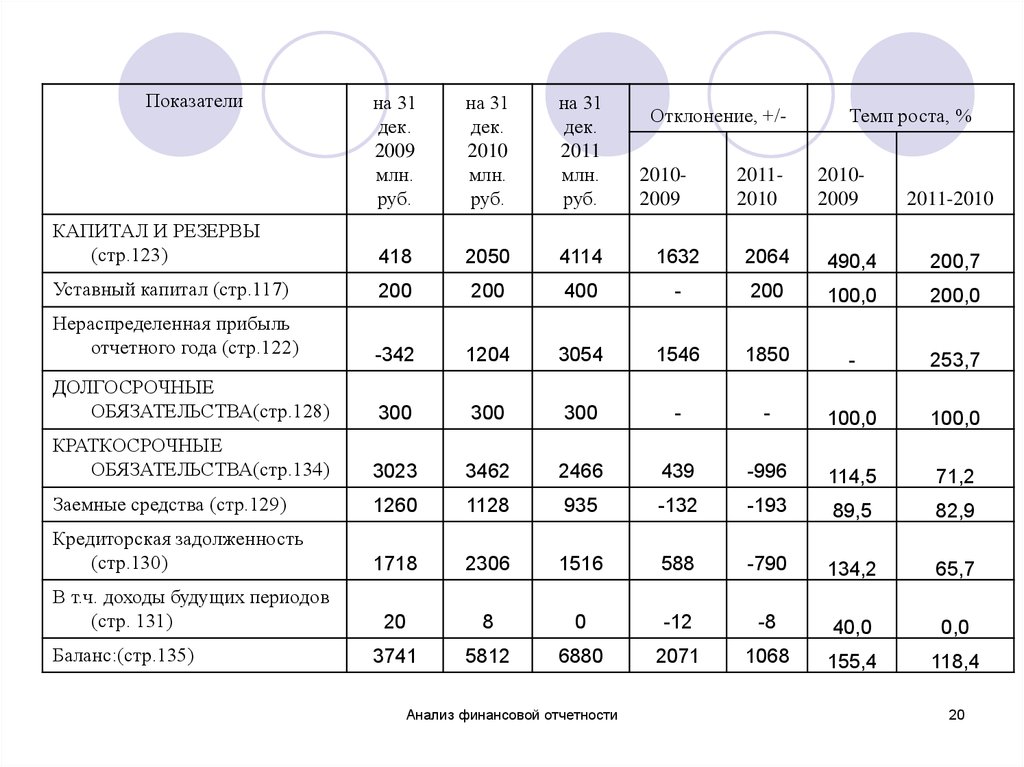

Показателина 31

дек.

2009

млн.

руб.

на 31

дек.

2010

млн.

руб.

на 31

дек.

2011

млн.

руб.

КАПИТАЛ И РЕЗЕРВЫ

(стр.123)

418

2050

4114

1632

2064

490,4

200,7

Уставный капитал (стр.117)

200

200

400

-

200

100,0

200,0

Нераспределенная прибыль

отчетного года (стр.122)

-342

1204

3054

1546

1850

-

253,7

ДОЛГОСРОЧНЫЕ

ОБЯЗАТЕЛЬСТВА(стр.128)

300

300

300

-

-

100,0

100,0

КРАТКОСРОЧНЫЕ

ОБЯЗАТЕЛЬСТВА(стр.134)

3023

3462

2466

439

-996

114,5

71,2

Заемные средства (стр.129)

1260

1128

935

-132

-193

89,5

82,9

Кредиторская задолженность

(стр.130)

1718

2306

1516

588

-790

134,2

65,7

20

8

0

-12

-8

40,0

0,0

3741

5812

6880

2071

1068

155,4

118,4

В т.ч. доходы будущих периодов

(стр. 131)

Баланс:(стр.135)

Анализ финансовой отчетности

Отклонение, +/20102009

20112010

Темп роста, %

20102009

2011-2010

20

21. Таблица 3 - Основные показатели работы предприятия ОАО «ХХХ», тыс.руб.

Наименование показателяЗа 2010

за 2011

Отклонен

ие, +/-

Выручка (нетто) от продажи

товаров, продукции, работ, услуг,

28285

11492

-16793

40,6

Себестоимость проданных товаров,

продукции, работ, услуг,

19539

7083

-12456

36,3

8746

4408

-4338

50,4

6

3

-3

50,0

Управленческие расходы,

6860

3498

-3362

51,0

Прибыль (убыток) от продаж ,

1879

906

-973

48,2

Проценты к получению

103

115

12

111,7

Проценты к уплате

32

8

-24

25,0

Прочие доходы

995

325

-670

32,7

Прочие расходы

1873

1006

-867

53,7

1071

332

-739

31,0

589

193

-396

32,8

482

139

-343

28,8

Валовая прибыль

Коммерческие расходы

Прибыль (убыток) до налогооблож.

текущий налог на прибыль

Чистая прибыль

Анализ финансовой отчетности

темп

роста, %

21

22. 2. Алгоритм «чтения» бухгалтерского баланса

1 ЭТАП: Выявление «больных» статей инеблагоприятных изменений

Снижение размера и доли собственного

капитала;

Превышение размера внеоборотных активов

над суммой собственного капитала и

долгосрочных обязательств

Значительный рост размеров ДЗ и КЗ;

Наличие в балансе убытков, рост

задолженности банкам, бюджету и персоналу

Анализ финансовой отчетности

22

23. Алгоритм «чтения» агрегированного баланса

2 ЭТАП: оценка результатов сопоставлениятемпов роста валюты баланса и основных

показателей деятельности: выручки от

продаж и прибыли

«Правильное соотношение»:

Темп роста прибыли > Темп роста выручки >

Темп роста активов

Анализ финансовой отчетности

23

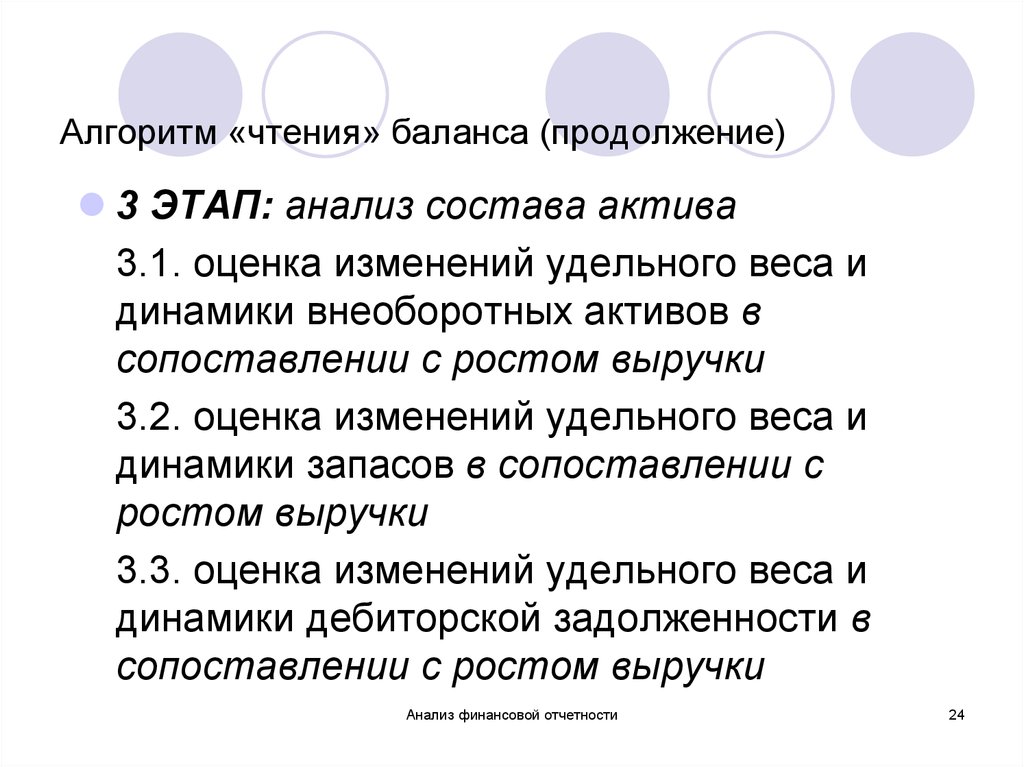

24. Алгоритм «чтения» баланса (продолжение)

3 ЭТАП: анализ состава актива3.1. оценка изменений удельного веса и

динамики внеоборотных активов в

сопоставлении с ростом выручки

3.2. оценка изменений удельного веса и

динамики запасов в сопоставлении с

ростом выручки

3.3. оценка изменений удельного веса и

динамики дебиторской задолженности в

сопоставлении с ростом выручки

Анализ финансовой отчетности

24

25. Алгоритм «чтения» баланса (продолжение)

4 ЭТАП: анализ состава пассива4.1. оценка изменений удельного веса и

динамики собственного капитала с

сопоставлении с динамикой заемного

капитала

4.2. оценка изменений удельного веса

долгосрочных и краткосрочных кредитов и

займов

4.3. оценка изменений удельного веса

отдельных статей кредиторской

задолженности

Анализ финансовой отчетности

25

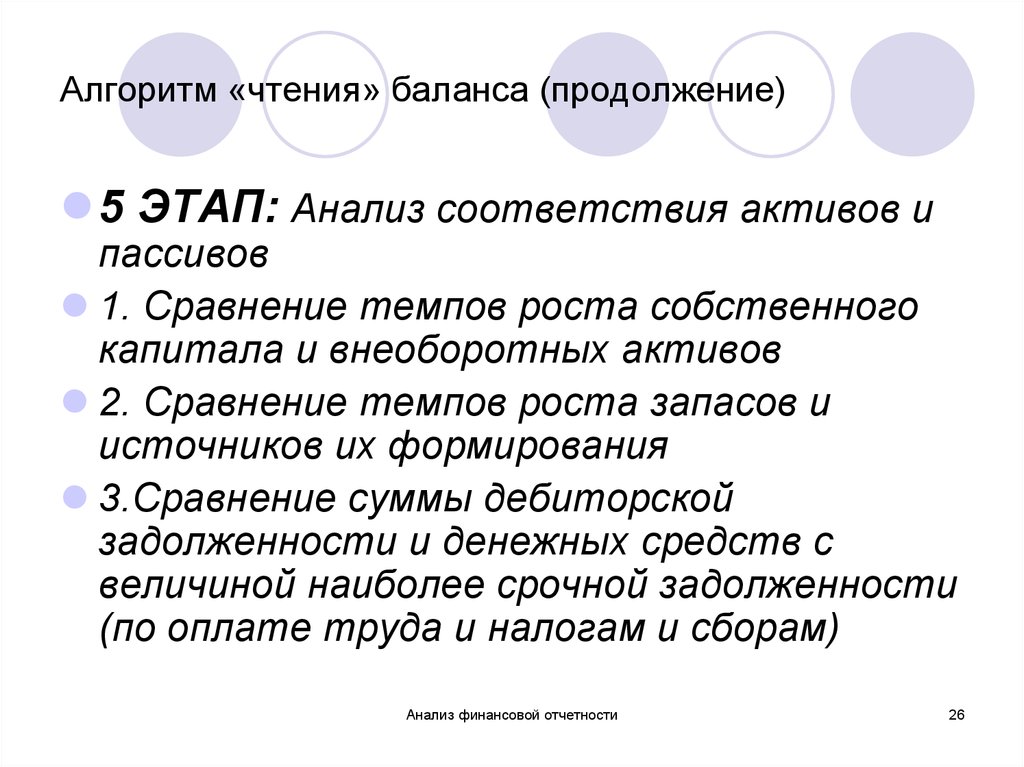

26. Алгоритм «чтения» баланса (продолжение)

5 ЭТАП: Анализ соответствия активов ипассивов

1. Сравнение темпов роста собственного

капитала и внеоборотных активов

2. Сравнение темпов роста запасов и

источников их формирования

3.Сравнение суммы дебиторской

задолженности и денежных средств с

величиной наиболее срочной задолженности

(по оплате труда и налогам и сборам)

Анализ финансовой отчетности

26

27. 3. Понятие и методы оценки ликвидности баланса и платежеспособности организации

Платежеспособность организацииспособностьвозмещать обязательства организации в

результате реализации активов

в соответствии с установленными

сроками погашения обязательств

Анализ финансовой отчетности

27

28. Применение метода сравнения к рассчитанным коэффициентам

1. Сравнение с рекомендуемымизначениями

2. Сравнение со среднестатистическими

показателями

3. Сравнение в динамике

Анализ финансовой отчетности

28

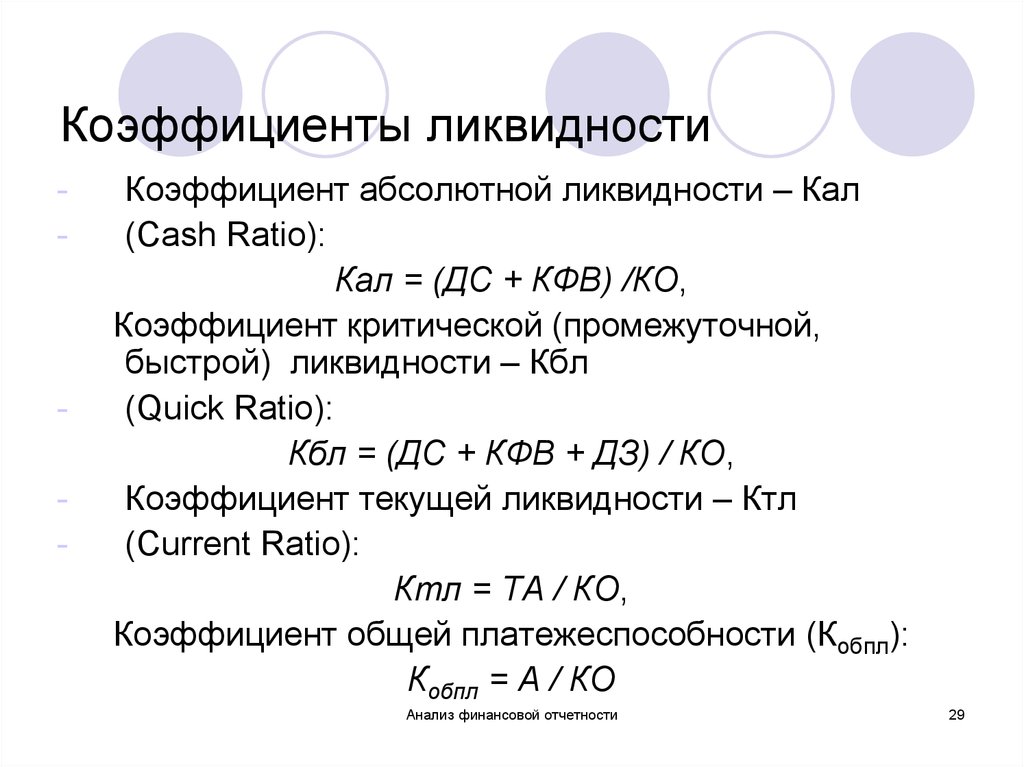

29. Коэффициенты ликвидности

--

Коэффициент абсолютной ликвидности – Кал

(Cash Ratio):

Кал = (ДС + КФВ) /КО,

Коэффициент критической (промежуточной,

быстрой) ликвидности – Кбл

(Quick Ratio):

Кбл = (ДС + КФВ + ДЗ) / КО,

Коэффициент текущей ликвидности – Ктл

(Current Ratio):

Ктл = ТА / КО,

Коэффициент общей платежеспособности (Кобпл):

Кобпл = А / КО

Анализ финансовой отчетности

29

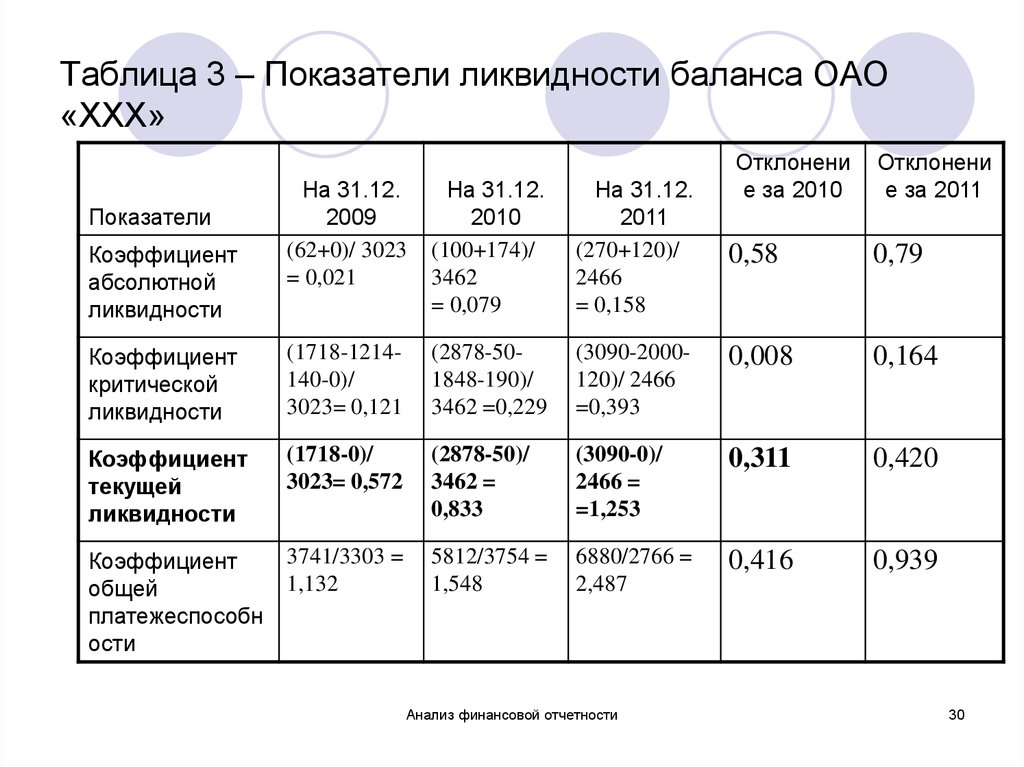

30. Таблица 3 – Показатели ликвидности баланса ОАО «ХХХ»

На 31.12.2009

(62+0)/ 3023

= 0,021

На 31.12.

2010

(100+174)/

3462

= 0,079

На 31.12.

2011

(270+120)/

2466

= 0,158

Коэффициент

критической

ликвидности

(1718-1214140-0)/

3023= 0,121

(2878-501848-190)/

3462 =0,229

Коэффициент

текущей

ликвидности

(1718-0)/

3023= 0,572

Коэффициент

общей

платежеспособн

ости

3741/3303 =

1,132

Показатели

Коэффициент

абсолютной

ликвидности

Отклонени

е за 2010

Отклонени

е за 2011

0,58

0,79

(3090-2000120)/ 2466

=0,393

0,008

0,164

(2878-50)/

3462 =

0,833

(3090-0)/

2466 =

=1,253

0,311

0,420

5812/3754 =

1,548

6880/2766 =

2,487

0,416

0,939

Анализ финансовой отчетности

30

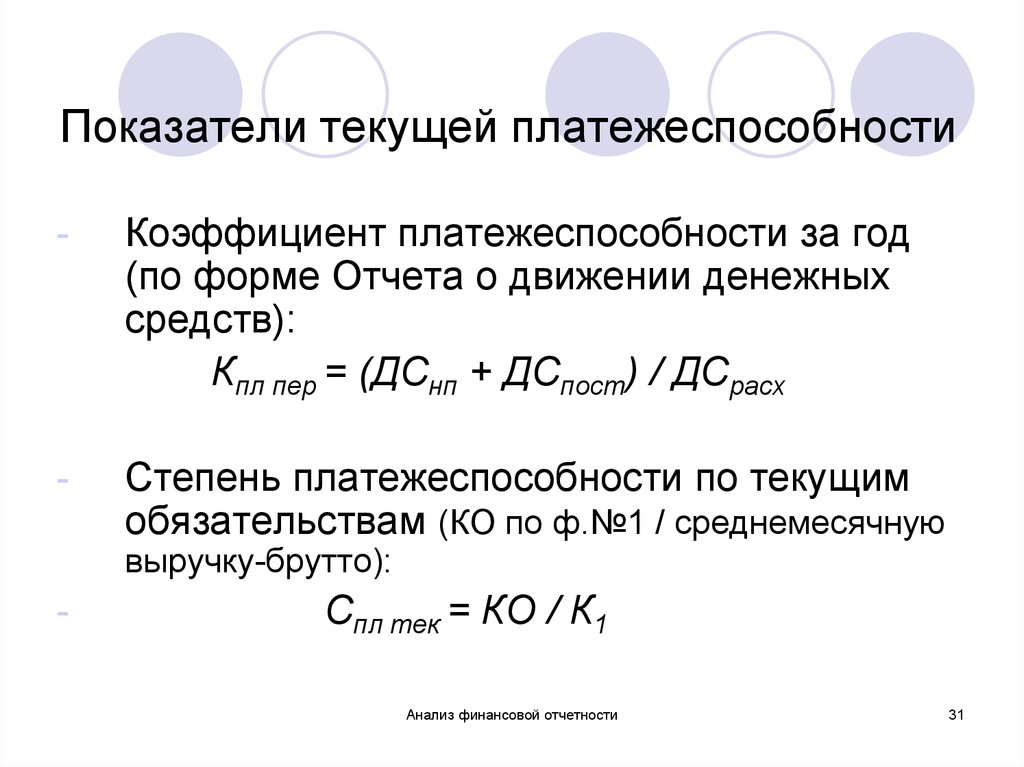

31. Показатели текущей платежеспособности

-Коэффициент платежеспособности за год

(по форме Отчета о движении денежных

средств):

Кпл пер = (ДСнп + ДСпост) / ДСрасх

-

Степень платежеспособности по текущим

обязательствам (КО по ф.№1 / среднемесячную

выручку-брутто):

-

Спл тек = КО / К1

Анализ финансовой отчетности

31

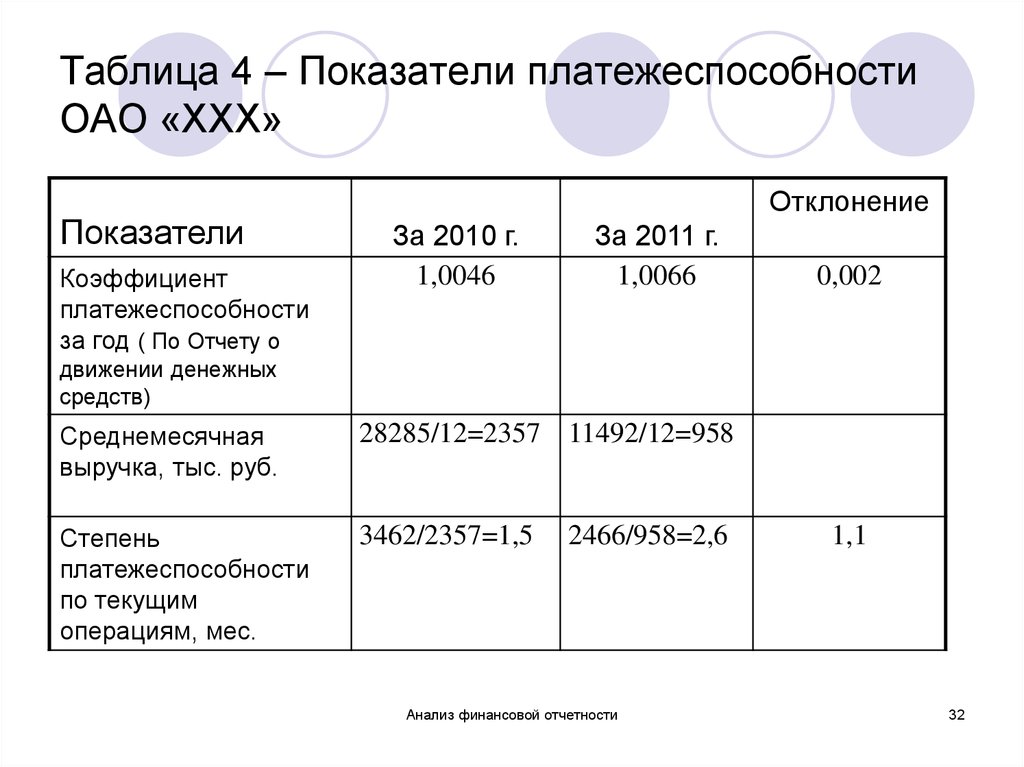

32. Таблица 4 – Показатели платежеспособности ОАО «ХХХ»

ПоказателиКоэффициент

платежеспособности

за год ( По Отчету о

Отклонение

За 2010 г.

1,0046

За 2011 г.

1,0066

0,002

движении денежных

средств)

Среднемесячная

выручка, тыс. руб.

28285/12=2357 11492/12=958

Степень

платежеспособности

по текущим

операциям, мес.

3462/2357=1,5

2466/958=2,6

Анализ финансовой отчетности

1,1

32

33. 4. Понятие и показатели финансовой устойчивости:

Финансовая устойчивость организацииопределяется превышением доходов

над расходами, что обеспечивает

пополнение собственного капитала в

соответствии с потребностями

организации в развитии

Анализ финансовой отчетности

33

34. 1 группа показателей финансовой устойчивости: показатели структуры капитала:

Коэффициент автономии (коэффициент финансовойнезависимости, концентрации СК) (Equity Ratio):

Ка (ER)= (СК+ ДБП) / ВБ

- Коэффициент концентрации привлеченных средств (Total Debt

Ratio):

Кз (TDR)= (ЗК –ДБП) / ВБ

- Коэффициент финансовой устойчивости (обеспеченности

долгосрочными источниками финансирования)

Кфу = (СК+ ДО+ ДБП)/ ВБ

- Коэффициент соотношения заемных и собственных средств

(финансовый рычаг, финансовый леверидж):

Кз/с = (ДО+КО-ДБП)/(СК+ДБП),

- Коэффициент финансовой зависимости (мультипликатор

собственного капитала):

МСК= ВБ/(СК+ДБП)

-

Анализ финансовой отчетности

34

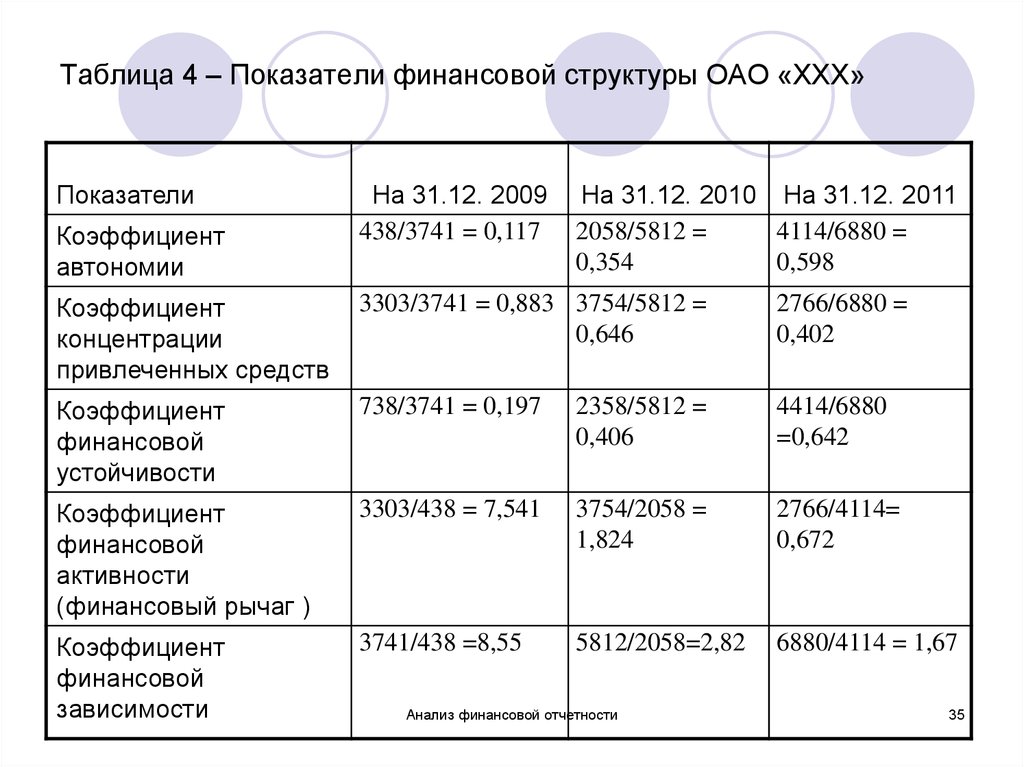

35. Таблица 4 – Показатели финансовой структуры ОАО «ХХХ»

ПоказателиКоэффициент

автономии

На 31.12. 2009

438/3741 = 0,117

На 31.12. 2010 На 31.12. 2011

2058/5812 =

4114/6880 =

0,354

0,598

Коэффициент

концентрации

привлеченных средств

3303/3741 = 0,883 3754/5812 =

0,646

2766/6880 =

0,402

Коэффициент

финансовой

устойчивости

738/3741 = 0,197

2358/5812 =

0,406

4414/6880

=0,642

Коэффициент

финансовой

активности

(финансовый рычаг )

3303/438 = 7,541

3754/2058 =

1,824

2766/4114=

0,672

Коэффициент

финансовой

зависимости

3741/438 =8,55

5812/2058=2,82

6880/4114 = 1,67

Анализ финансовой отчетности

35

36. Рекомендуемые значения:

К автономии ≥ 0,5К концентрации привлеченных средств

≤ 0,5

К з/с (плечо рычага) ≤ 1

Мультипликатор СК ≤ 2

Мультипликатор СК = 1+ К з/с

Анализ финансовой отчетности

36

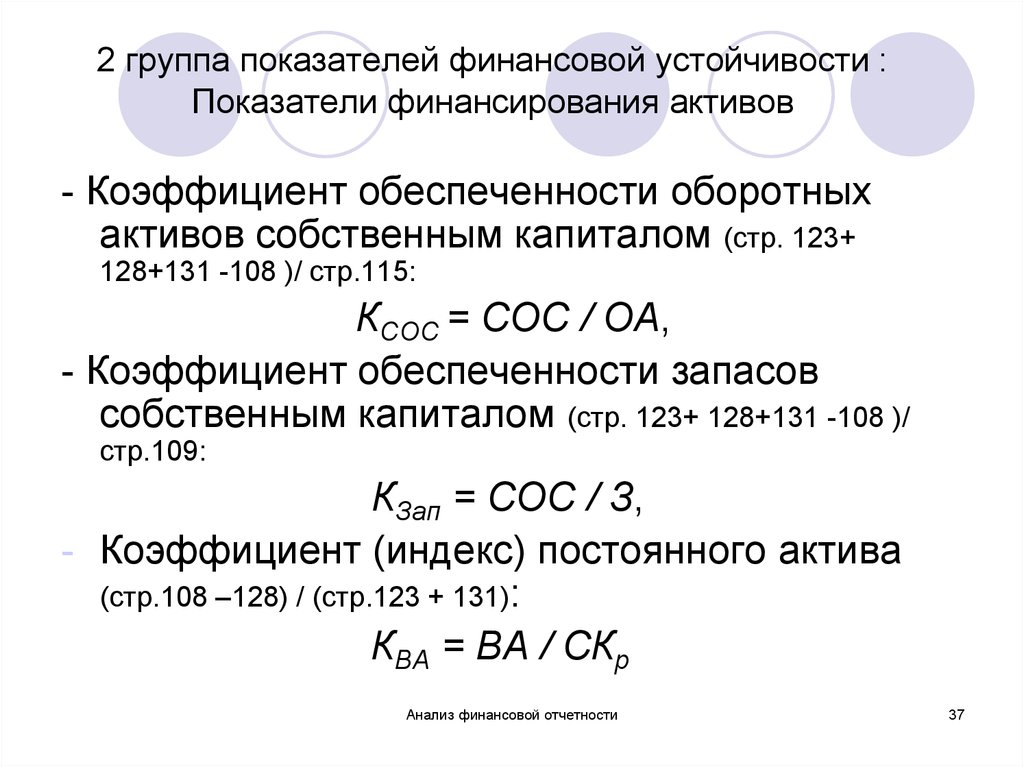

37. 2 группа показателей финансовой устойчивости : Показатели финансирования активов

- Коэффициент обеспеченности оборотныхактивов собственным капиталом (стр. 123+

128+131 -108 )/ стр.115:

КСОС = СОС / ОА,

- Коэффициент обеспеченности запасов

собственным капиталом (стр. 123+ 128+131 -108 )/

стр.109:

КЗап = СОС / З,

- Коэффициент (индекс) постоянного актива

(стр.108 –128) / (стр.123 + 131):

КВА = ВА / СКр

Анализ финансовой отчетности

37

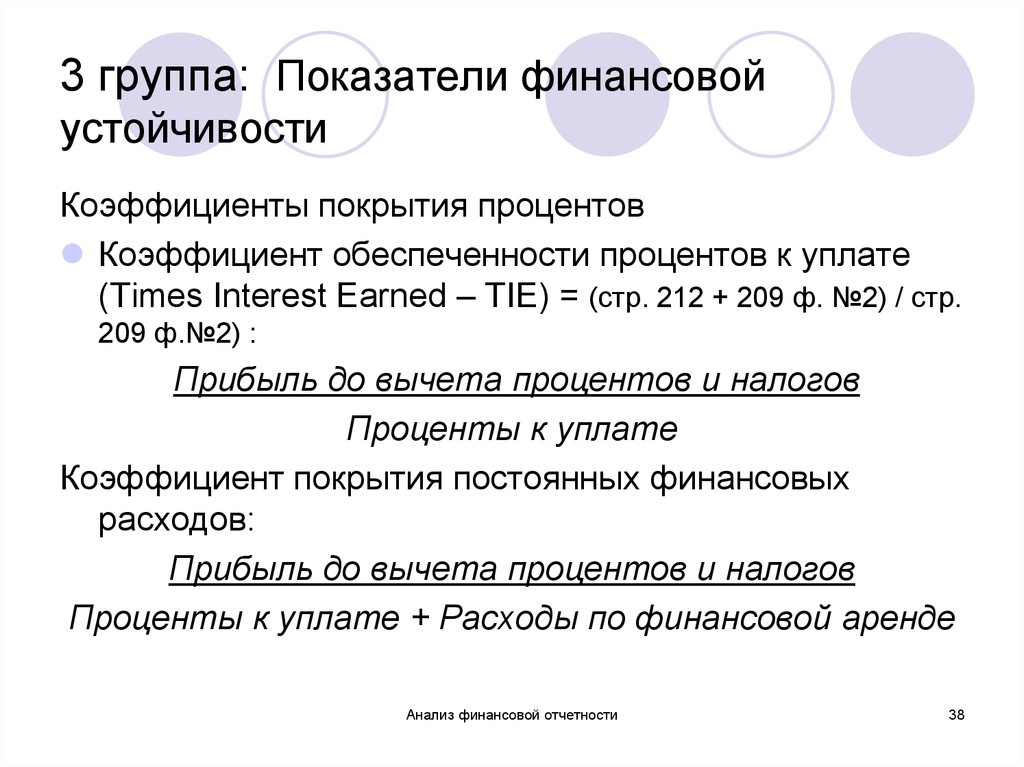

38. 3 группа: Показатели финансовой устойчивости

Коэффициенты покрытия процентовКоэффициент обеспеченности процентов к уплате

(Times Interest Earned – TIE) = (стр. 212 + 209 ф. №2) / стр.

209 ф.№2) :

Прибыль до вычета процентов и налогов

Проценты к уплате

Коэффициент покрытия постоянных финансовых

расходов:

Прибыль до вычета процентов и налогов

Проценты к уплате + Расходы по финансовой аренде

Анализ финансовой отчетности

38

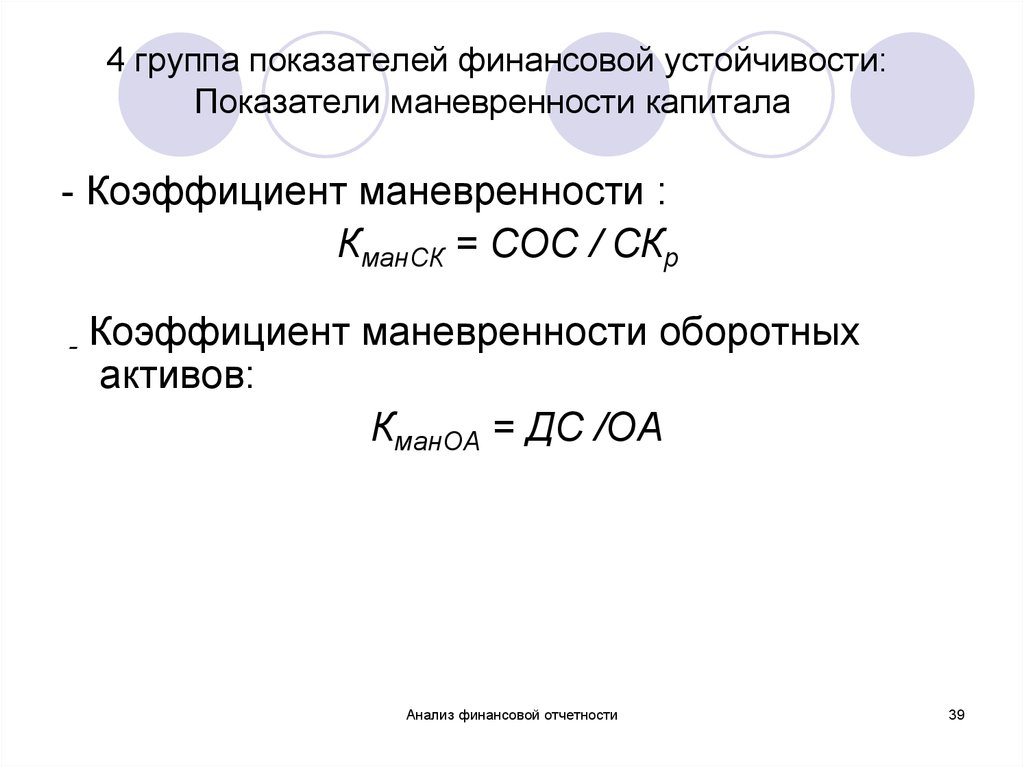

39. 4 группа показателей финансовой устойчивости: Показатели маневренности капитала

- Коэффициент маневренности :КманСК = СОС / СКр

-

Коэффициент маневренности оборотных

активов:

КманОА = ДС /ОА

Анализ финансовой отчетности

39

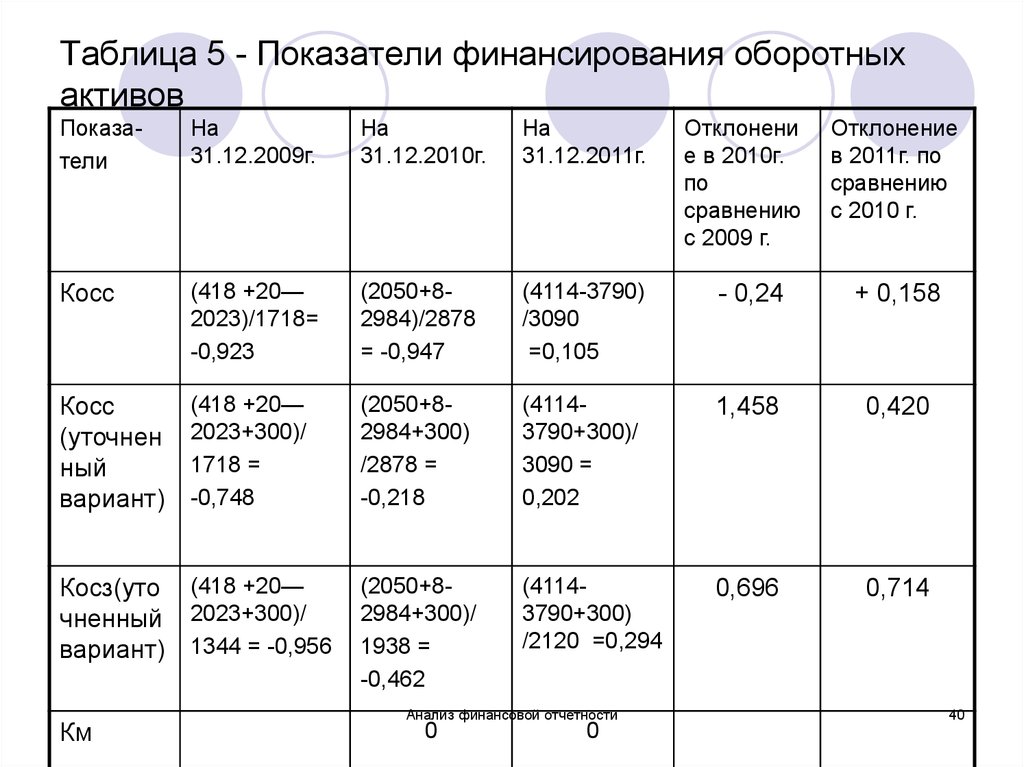

40. Таблица 5 - Показатели финансирования оборотных активов

ПоказателиНа

31.12.2009г.

На

31.12.2010г.

На

31.12.2011г.

Косс

(418 +20—

2023)/1718=

-0,923

(2050+82984)/2878

= -0,947

(4114-3790)

/3090

=0,105

- 0,24

+ 0,158

Косс

(уточнен

ный

вариант)

(418 +20—

2023+300)/

1718 =

-0,748

(2050+82984+300)

/2878 =

-0,218

(41143790+300)/

3090 =

0,202

1,458

0,420

(2050+82984+300)/

1938 =

-0,462

(41143790+300)

/2120 =0,294

0,696

0,714

Косз(уто (418 +20—

чненный 2023+300)/

вариант) 1344 = -0,956

Км

Анализ финансовой отчетности

0

0

Отклонени

е в 2010г.

по

сравнению

с 2009 г.

Отклонение

в 2011г. по

сравнению

с 2010 г.

40

41. Типы финансовой устойчивости

АбсолютнаяНормальная

Неустойчивое финансовое положение

Кризисное положение

Анализ финансовой отчетности

41

42.

Оценка типа финансовойустойчивости производится путем

сопоставления запасов ТМЦ в составе

оборотных активов и источников их

формирования

Анализ финансовой отчетности

42

43. Источники формирования запасов

1. собственный капитал + долгосрочныеобязательства (ДО)

2.общая величина основных источников

формирования запасов и затрат =

СК+ДО+ краткосрочные заемные

средства (КЗС)

Анализ финансовой отчетности

43

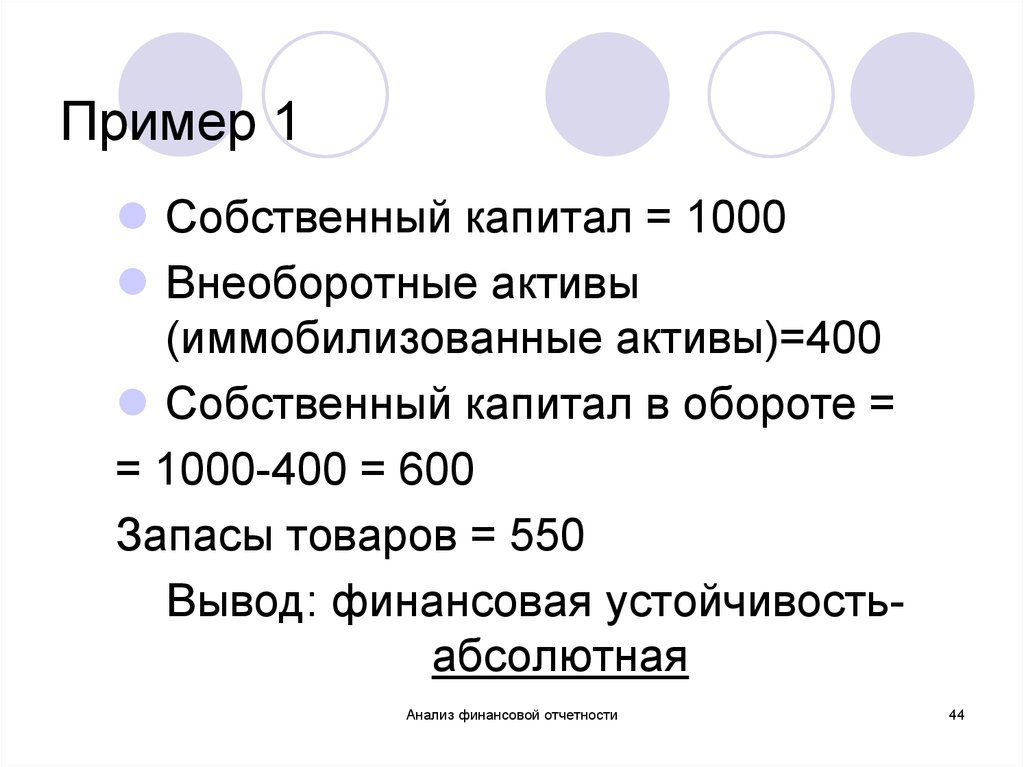

44. Пример 1

Собственный капитал = 1000Внеоборотные активы

(иммобилизованные активы)=400

Собственный капитал в обороте =

= 1000-400 = 600

Запасы товаров = 550

Вывод: финансовая устойчивостьабсолютная

Анализ финансовой отчетности

44

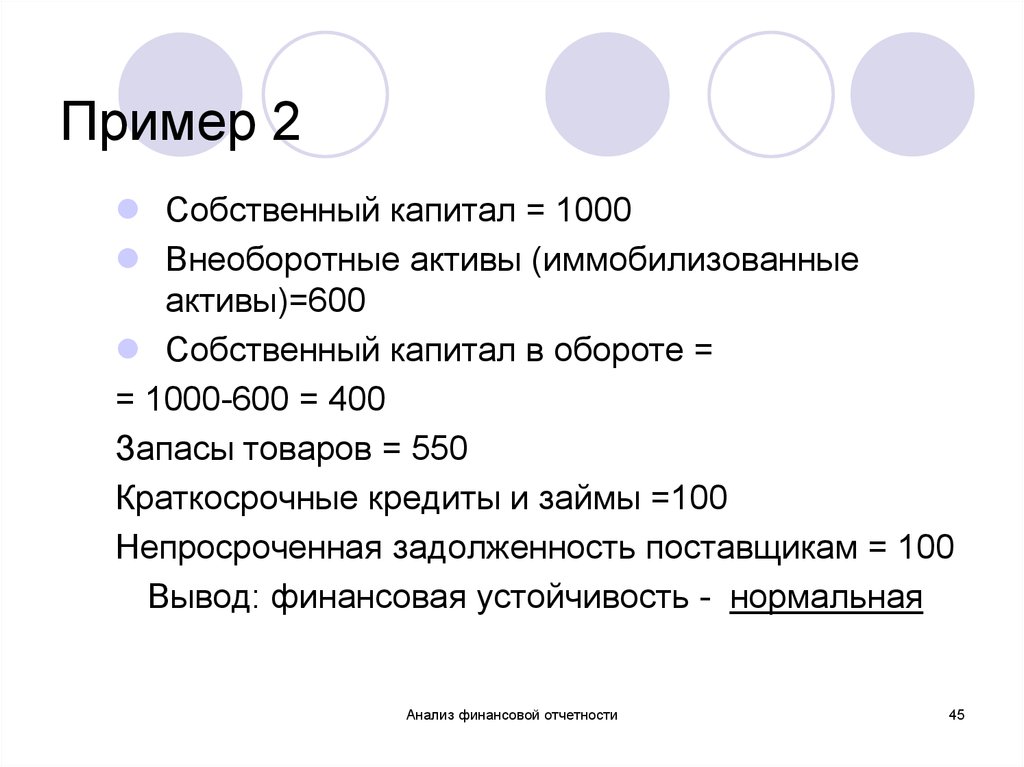

45. Пример 2

Собственный капитал = 1000Внеоборотные активы (иммобилизованные

активы)=600

Собственный капитал в обороте =

= 1000-600 = 400

Запасы товаров = 550

Краткосрочные кредиты и займы =100

Непросроченная задолженность поставщикам = 100

Вывод: финансовая устойчивость - нормальная

Анализ финансовой отчетности

45

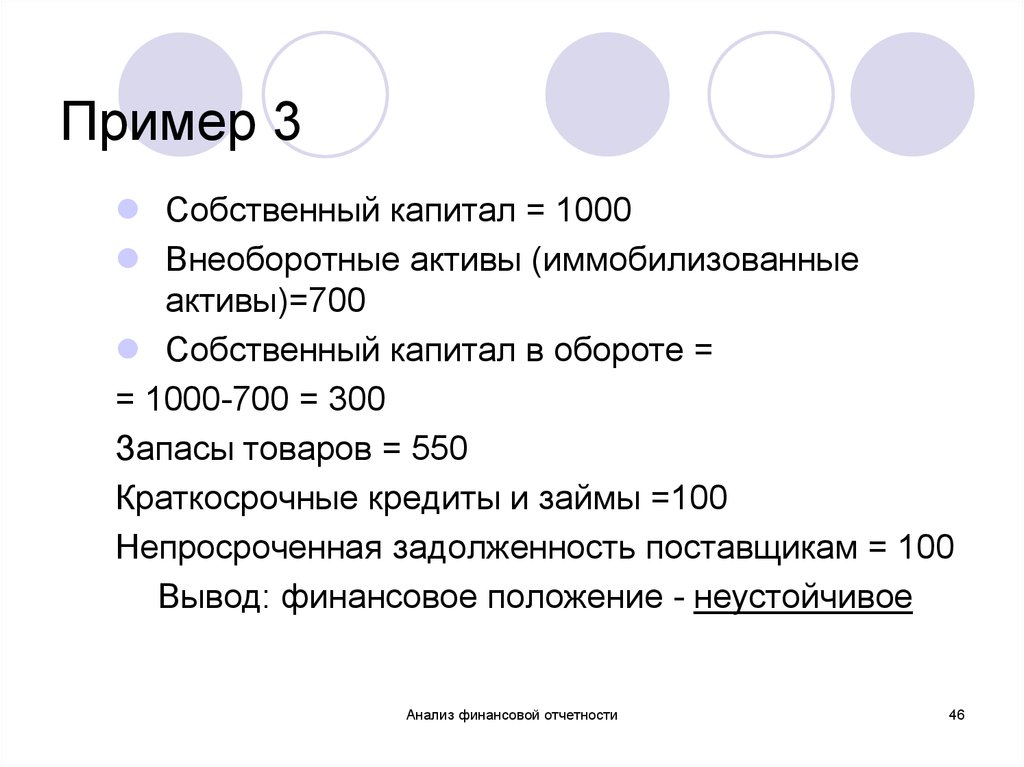

46. Пример 3

Собственный капитал = 1000Внеоборотные активы (иммобилизованные

активы)=700

Собственный капитал в обороте =

= 1000-700 = 300

Запасы товаров = 550

Краткосрочные кредиты и займы =100

Непросроченная задолженность поставщикам = 100

Вывод: финансовое положение - неустойчивое

Анализ финансовой отчетности

46

47. Пример 4

Собственный капитал = 600Внеоборотные активы = 700

Собственный капитал в обороте =

= 600 -700 = - 100

Запасы товаров = 550

Краткосрочные кредиты и займы =100

Непросроченная задолженность поставщикам = 100

Просроченная задолженность поставщикам = 200

Прочая задолженность = ?

Вывод: финансовое положение - КРИЗИСНОЕ

Анализ финансовой отчетности

47

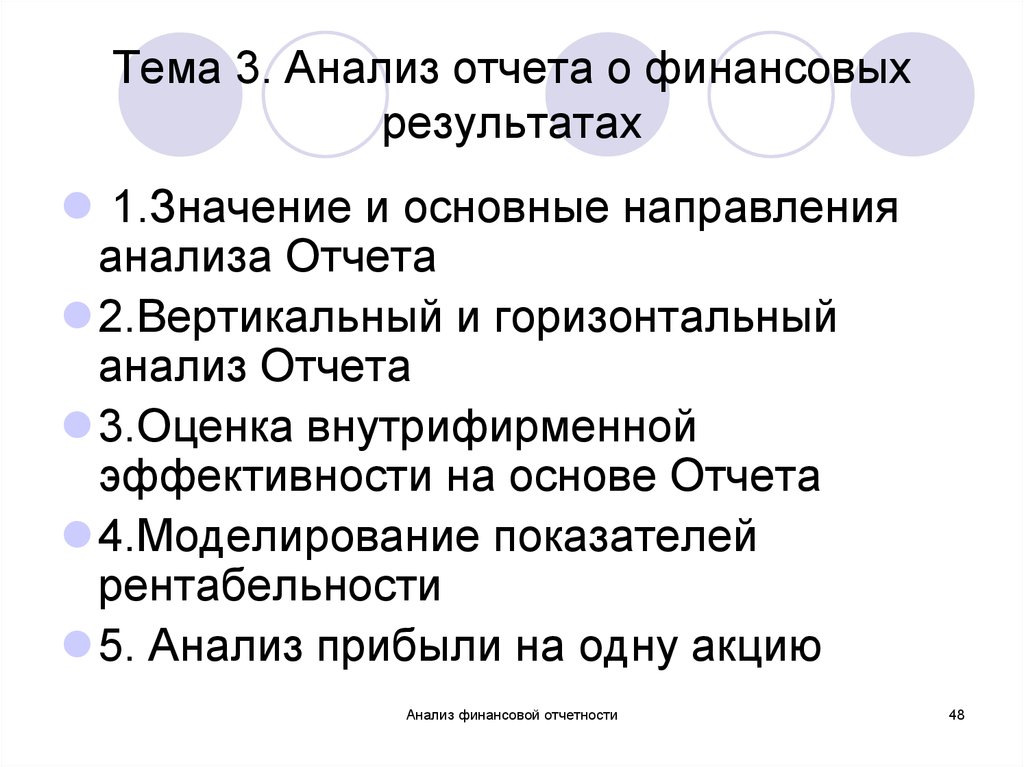

48. Тема 3. Анализ отчета о финансовых результатах

1.Значение и основные направленияанализа Отчета

2.Вертикальный и горизонтальный

анализ Отчета

3.Оценка внутрифирменной

эффективности на основе Отчета

4.Моделирование показателей

рентабельности

5. Анализ прибыли на одну акцию

Анализ финансовой отчетности

48

49. 1.Значение и основные направления анализа Отчета

Главная цель управления прибылью –максимизация чистой прибыли и

повышение стоимости бизнеса в текущем

и перспективном периодах;

Главная цель анализа прибыли – поиск

путей ее роста

Анализ финансовой отчетности

49

50. (продолжение)

Основные задачи, которые можно решить,анализируя Отчет:

Определение факторов роста прибыли и

причин ее снижения;

Оценка «качества» управления

организацией и эффективности

менеджмента;

Оценка достаточности использования

прибыли на развитие бизнеса

Анализ финансовой отчетности

50

51. Показатели прибыли (в порядке напоминания)

ВАЛОВАЯ ПРИБЫЛЬ == выручка от продаж – себестоимость

ПРИБЫЛЬ ОТ ПРОДАЖ =

= ВАЛОВАЯ ПРИБЫЛЬ - управленческие расходы -

коммерческие расходы

ПРИБЫЛЬ ДО НАЛОГООБЛОЖЕНИЯ =

= ПРИБЫЛЬ ОТ ПРОДАЖ + прочие доходы - прочие

расходы- проценты к уплате

ЧИСТАЯ ПРИБЫЛЬ =

= ПРИБЫЛЬ ДО НАЛОГООБЛОЖЕНИЯ - налог на прибыль

Анализ финансовой отчетности

51

52. Методы анализа:

Горизонтальный – оценка динамикиизменений показателей отчета о прибылях и

убытках;

Вертикальный – оценка структуры отчета о

прибылях и убытках (выявление структурных

изменений в составе прибыли и влияния

каждой позиции отчетности на результат в

целом);

Факторный анализ

Анализ финансовой отчетности

52

53. 3.Оценка внутрифирменной эффективности на основе Отчета

1 группа показателей:показатели рентабельности

2 группа показателей:

показатели оборачиваемости

3 Показатели безубыточности

Анализ финансовой отчетности

53

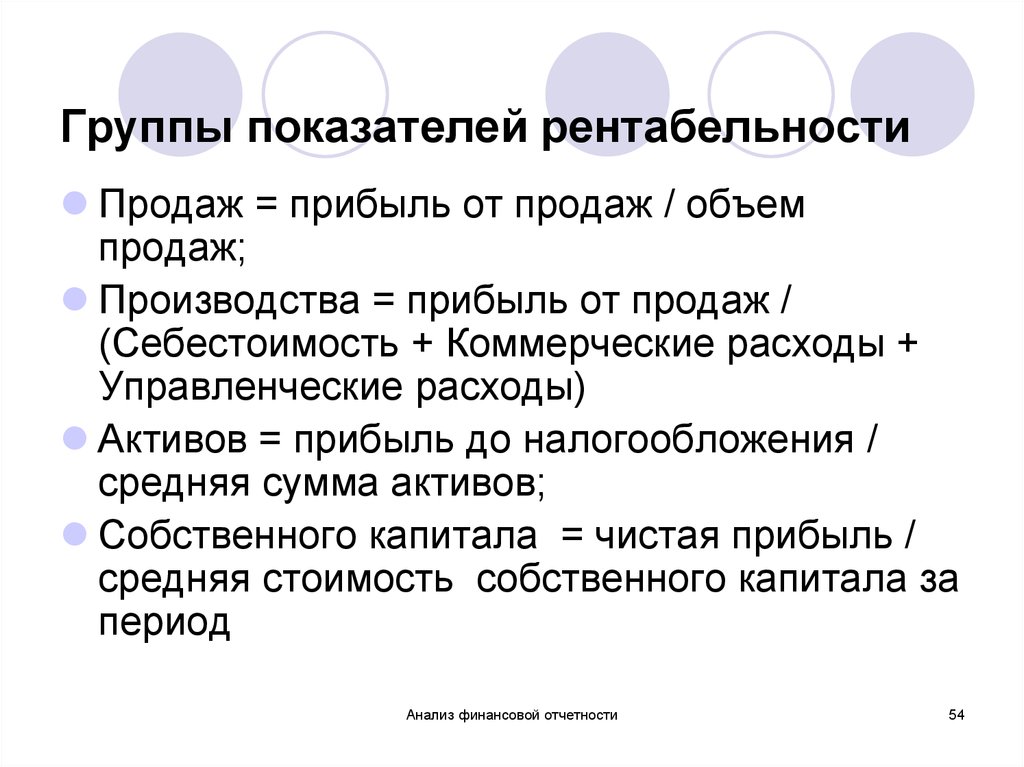

54. Группы показателей рентабельности

Продаж = прибыль от продаж / объемпродаж;

Производства = прибыль от продаж /

(Себестоимость + Коммерческие расходы +

Управленческие расходы)

Активов = прибыль до налогообложения /

средняя сумма активов;

Собственного капитала = чистая прибыль /

средняя стоимость собственного капитала за

период

Анализ финансовой отчетности

54

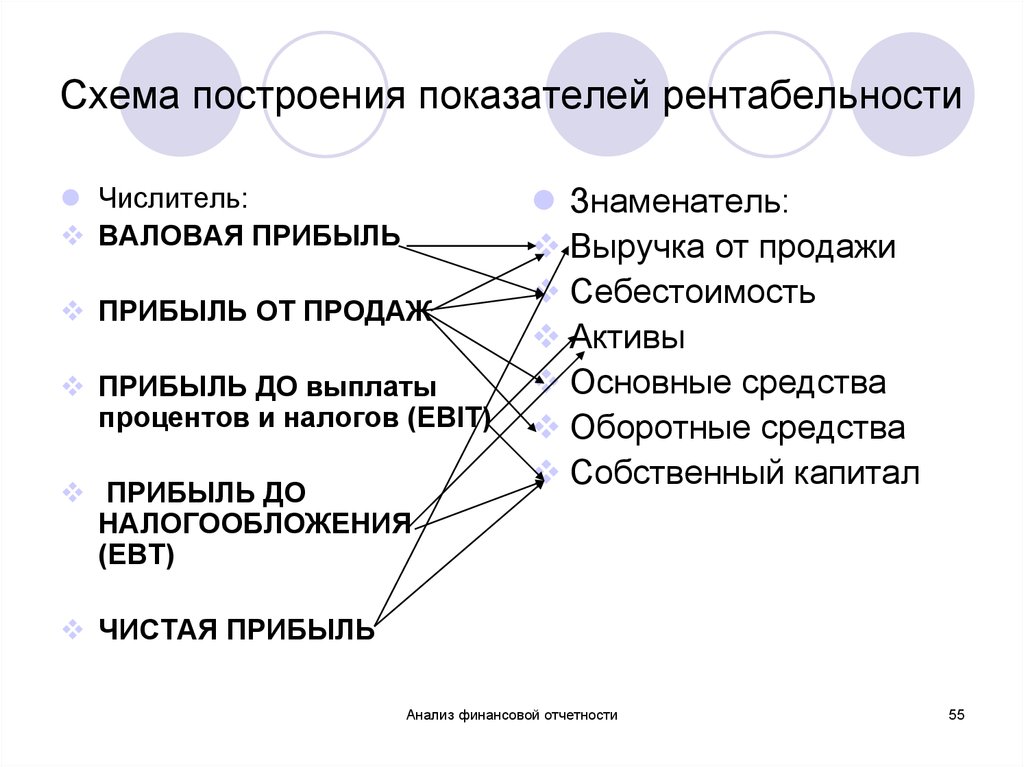

55. Схема построения показателей рентабельности

Числитель:ВАЛОВАЯ ПРИБЫЛЬ

ПРИБЫЛЬ ОТ ПРОДАЖ

ПРИБЫЛЬ ДО выплаты

процентов и налогов (EBIT)

ПРИБЫЛЬ ДО

НАЛОГООБЛОЖЕНИЯ

(EBT)

Знаменатель:

Выручка от продажи

Себестоимость

Активы

Основные средства

Оборотные средства

Собственный капитал

ЧИСТАЯ ПРИБЫЛЬ

Анализ финансовой отчетности

55

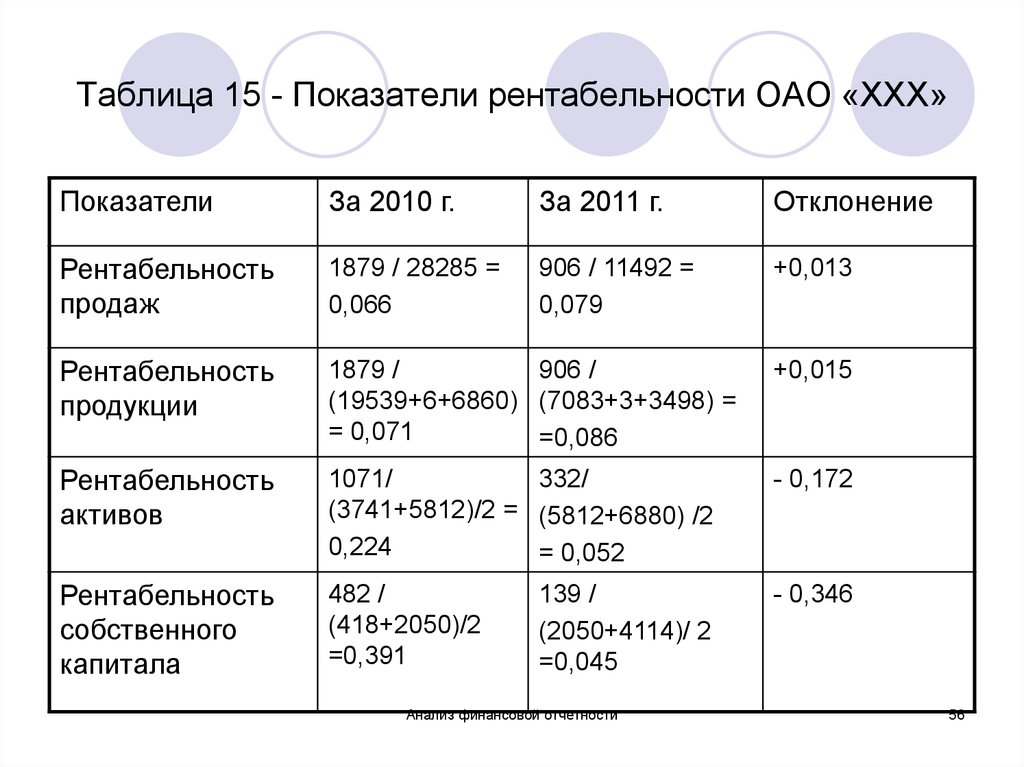

56. Таблица 15 - Показатели рентабельности ОАО «ХХХ»

ПоказателиЗа 2010 г.

За 2011 г.

Отклонение

Рентабельность

продаж

1879 / 28285 =

0,066

906 / 11492 =

0,079

+0,013

Рентабельность

продукции

1879 /

906 /

(19539+6+6860) (7083+3+3498) =

= 0,071

=0,086

+0,015

Рентабельность

активов

1071/

332/

(3741+5812)/2 = (5812+6880) /2

0,224

= 0,052

- 0,172

Рентабельность

собственного

капитала

482 /

(418+2050)/2

=0,391

- 0,346

139 /

(2050+4114)/ 2

=0,045

Анализ финансовой отчетности

56

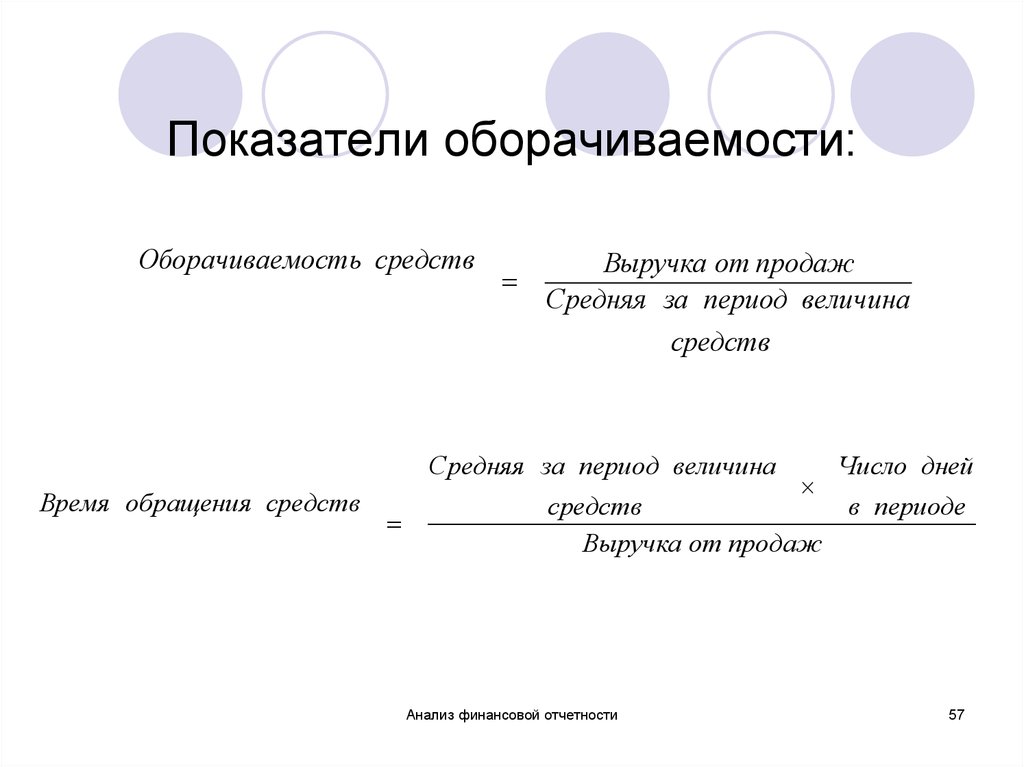

57. Показатели оборачиваемости:

Оборачиваемость средствВыручка от продаж

Средняя за период величина

средств

Средняя за период величина

Время обращения средств

Число дней

средств

в периоде

Выручка от продаж

Анализ финансовой отчетности

57

58. Таблица - Коэффициенты оборачиваемости активов и задолженности ОАО «ХХХ»

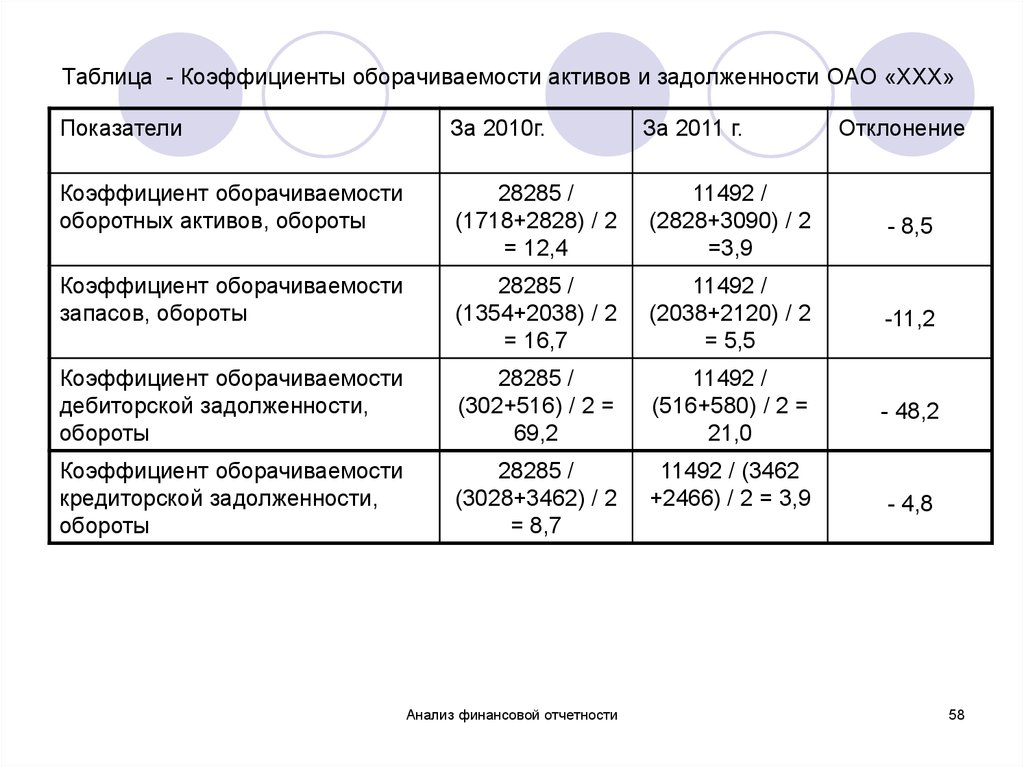

ПоказателиЗа 2010г.

За 2011 г.

Коэффициент оборачиваемости

оборотных активов, обороты

28285 /

(1718+2828) / 2

= 12,4

11492 /

(2828+3090) / 2

=3,9

- 8,5

Коэффициент оборачиваемости

запасов, обороты

28285 /

(1354+2038) / 2

= 16,7

11492 /

(2038+2120) / 2

= 5,5

-11,2

Коэффициент оборачиваемости

дебиторской задолженности,

обороты

28285 /

(302+516) / 2 =

69,2

11492 /

(516+580) / 2 =

21,0

- 48,2

Коэффициент оборачиваемости

кредиторской задолженности,

обороты

28285 /

(3028+3462) / 2

= 8,7

11492 / (3462

+2466) / 2 = 3,9

Анализ финансовой отчетности

Отклонение

- 4,8

58

59. Таблица - Период оборачиваемости активов и задолженности ОАО «ХХХ»

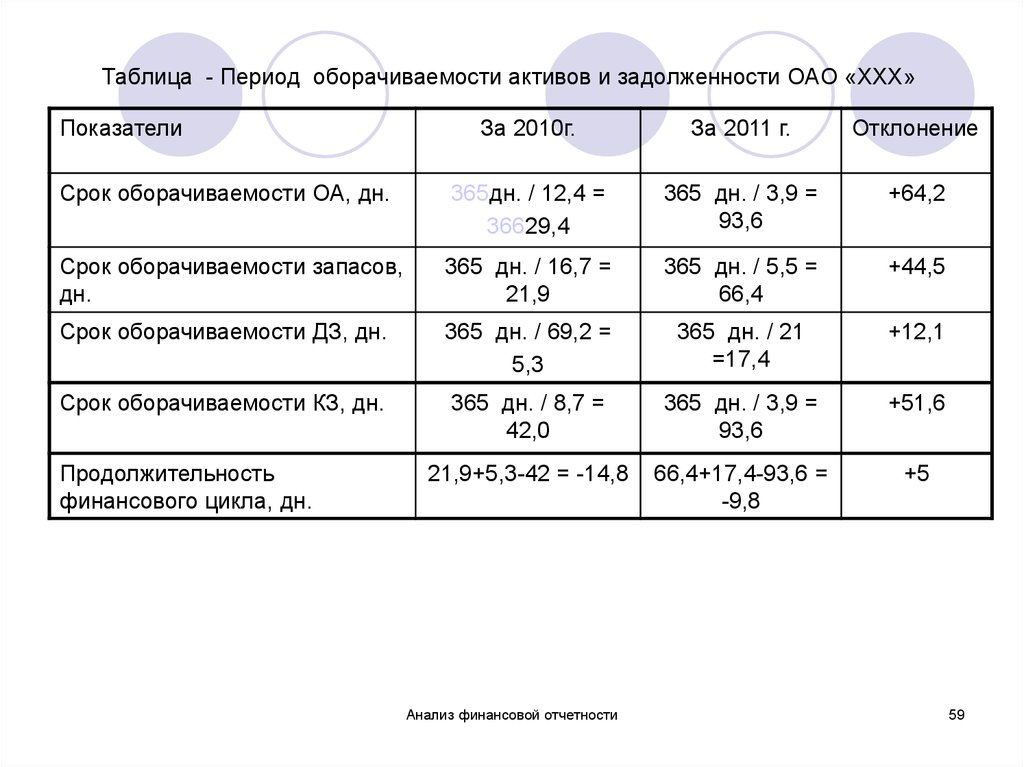

ПоказателиЗа 2010г.

За 2011 г.

Отклонение

Срок оборачиваемости ОА, дн.

365дн. / 12,4 =

36629,4

365 дн. / 3,9 =

93,6

+64,2

Срок оборачиваемости запасов,

дн.

365 дн. / 16,7 =

21,9

365 дн. / 5,5 =

66,4

+44,5

Срок оборачиваемости ДЗ, дн.

365 дн. / 69,2 =

5,3

365 дн. / 21

=17,4

+12,1

Срок оборачиваемости КЗ, дн.

365 дн. / 8,7 =

42,0

365 дн. / 3,9 =

93,6

+51,6

21,9+5,3-42 = -14,8

66,4+17,4-93,6 =

-9,8

+5

Продолжительность

финансового цикла, дн.

Анализ финансовой отчетности

59

60. 4.Моделирование показателей рентабельности

- Двухфакторная модель рентабельности капитала:Rк = Rпр × Коб,

- Трехфакторная модель рентабельности собственного

капитала:

Rск = Rпрч × Коб × МСК,

- Трехфакторная модель рентабельности капитала:

Rк = Rпр / (Fе + Кз),

Анализ финансовой отчетности

60

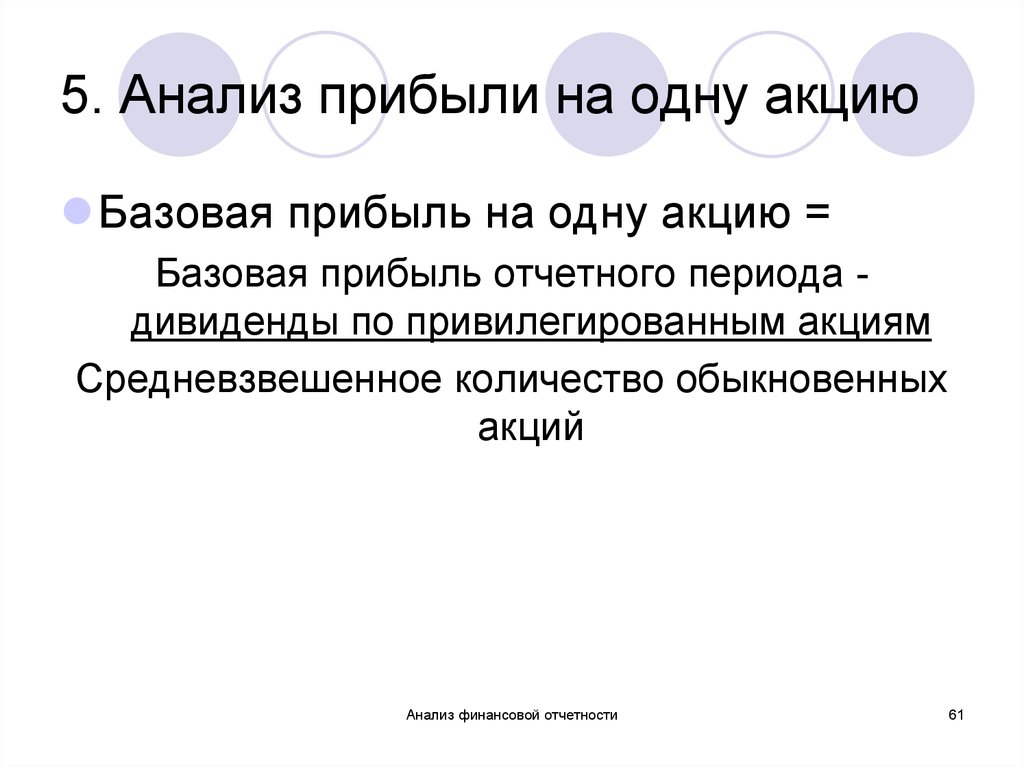

61. 5. Анализ прибыли на одну акцию

Базовая прибыль на одну акцию =Базовая прибыль отчетного периода дивиденды по привилегированным акциям

Средневзвешенное количество обыкновенных

акций

Анализ финансовой отчетности

61

62. Разводнение прибыли

Показывает максимально возможнуюстепень уменьшения прибыли на одну

обыкновенную акцию ОАО в случаях:

- конвертации всех конвертируемых

ценных бумаг АО в обыкновенные

акции

- купли-продажи обыкновенных акций у

эмитента по цене ниже их рыночной

стоимости

Анализ финансовой отчетности

62

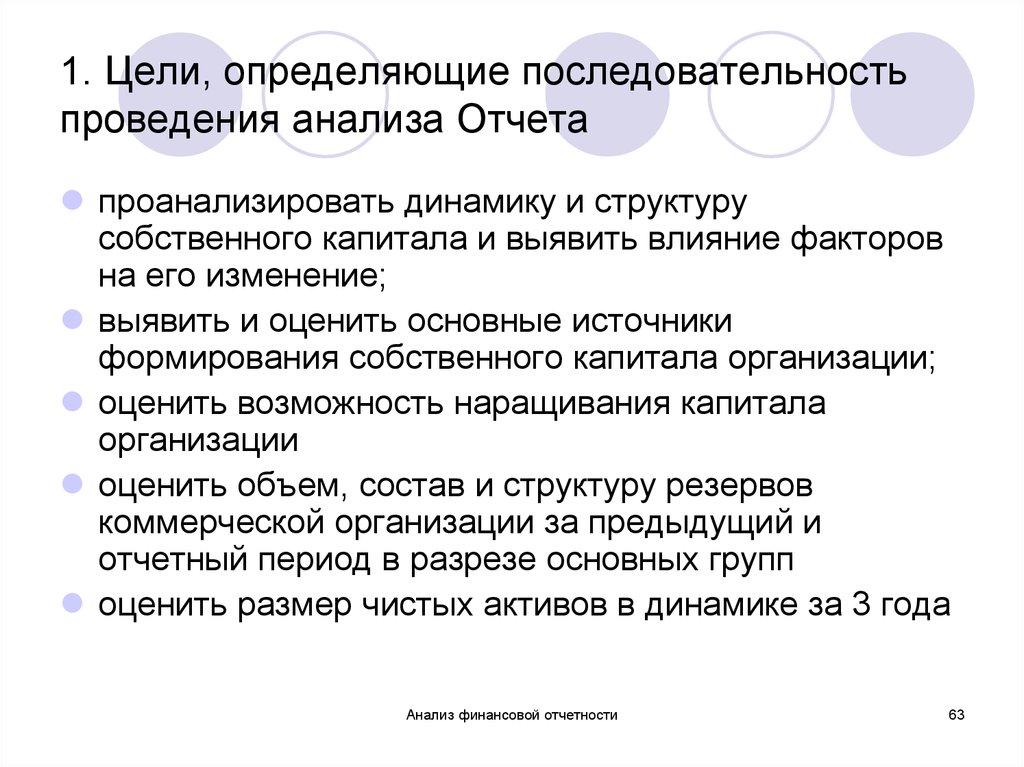

63. 1. Цели, определяющие последовательность проведения анализа Отчета

проанализировать динамику и структурусобственного капитала и выявить влияние факторов

на его изменение;

выявить и оценить основные источники

формирования собственного капитала организации;

оценить возможность наращивания капитала

организации

оценить объем, состав и структуру резервов

коммерческой организации за предыдущий и

отчетный период в разрезе основных групп

оценить размер чистых активов в динамике за 3 года

Анализ финансовой отчетности

63

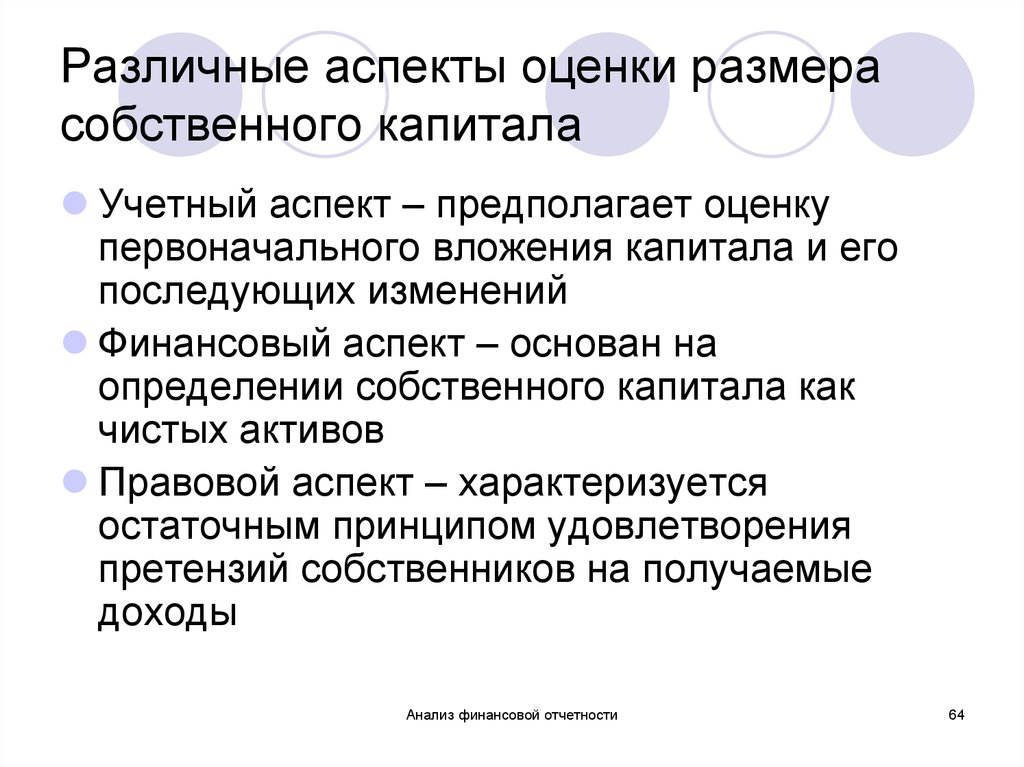

64. Различные аспекты оценки размера собственного капитала

Учетный аспект – предполагает оценкупервоначального вложения капитала и его

последующих изменений

Финансовый аспект – основан на

определении собственного капитала как

чистых активов

Правовой аспект – характеризуется

остаточным принципом удовлетворения

претензий собственников на получаемые

доходы

Анализ финансовой отчетности

64

65.

2. Анализ движения собственного капиталаТаблица 17 - Движение собственного капитала организации, тыс.руб.

Наименован

ие

показателя

Остаток на

начало года

Увеличение

Пред Отчетн Предыд

ыдущ ого

ущий

его

год

Уменьшение

Отчетн Предыд Отчет

ый год ущий

ный

год

год

Остаток на

конец года

Пред

ыдущ

его

Отчетн

ого

Уставный

капитал

Добавочный

капитал

Резервный

капитал

Нераспреде

ленная

прибыль

Итого

Анализ финансовой отчетности

65

66.

Расчетная формулаКоэффициент

Числитель

Знаменатель,

Поступления

Использования

Прироста

Поступило

Использовано

Прирост

(поступило использовано)

Остаток на конец года

Остаток на начало года

Остаток на начало года

Анализ коэффициентов ведется в динамике по

собственному капиталу в целом и по отдельным

составляющим.

Если значения коэффициентов поступления повышают

значения коэффициентов выбытия, значит в

организации идет процесс наращивания собственного

капитала, и наоборот

Анализ финансовой отчетности

66

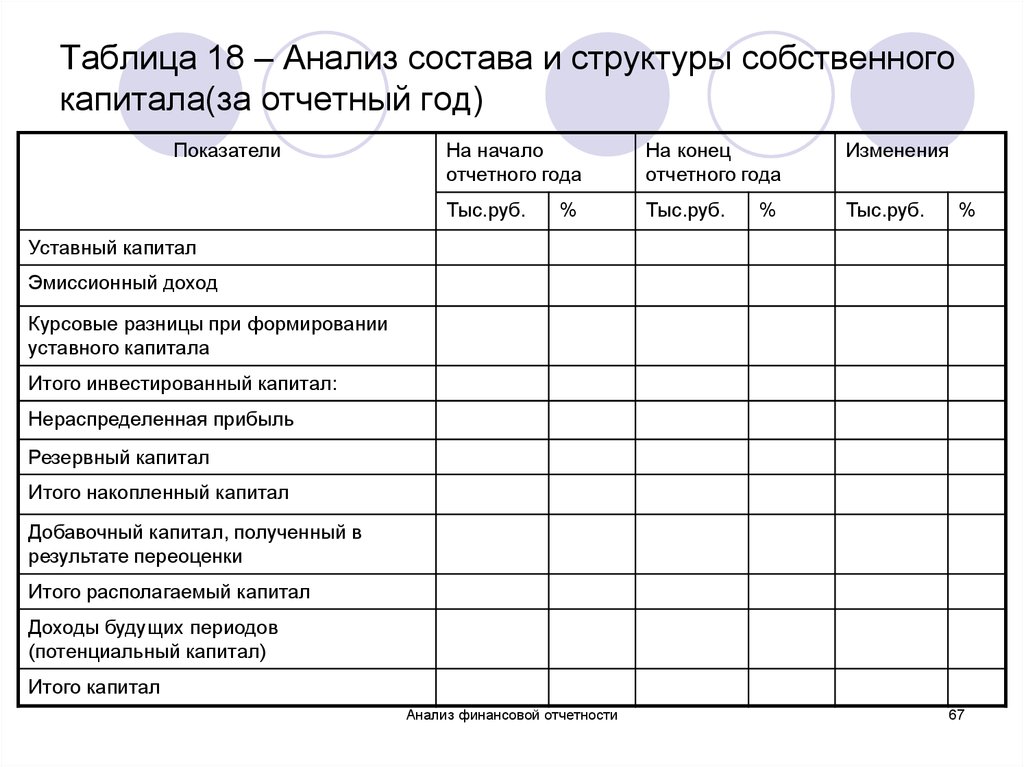

67. Таблица 18 – Анализ состава и структуры собственного капитала(за отчетный год)

ПоказателиНа начало

отчетного года

На конец

отчетного года

Изменения

Тыс.руб.

Тыс.руб.

Тыс.руб.

%

%

%

Уставный капитал

Эмиссионный доход

Курсовые разницы при формировании

уставного капитала

Итого инвестированный капитал:

Нераспределенная прибыль

Резервный капитал

Итого накопленный капитал

Добавочный капитал, полученный в

результате переоценки

Итого располагаемый капитал

Доходы будущих периодов

(потенциальный капитал)

Итого капитал

Анализ финансовой отчетности

67

68.

3. ФАКТОРЫ, ОПРЕДЕЛЯЮЩИЕ ПОСТУПЛЕНИЕ И ВЫБЫТИЕ СОБСТВЕННОГО КАПИТАЛАФакторы, определяющие поступление и выбытие собственного

капитала

Факторы первого порядка

Уставной

капитал

Добавочный

капитал

Резервный

капитал

Нераспределенная

прибыль

Основные факторы второго порядка

Изменения в

учетной политике

Результат

переоценки ОФ

Результат от пересчет

иностранных валют

Дополнительный

выпуск акция

Дивиденды

Чистая прибыль

Уменьшение

количества акций

Анализ финансовой отчетности

Увеличение

номинальной

стоимости акций

Уменьшение

номинала акций

Реорганизация

юридического лица

68

69. 4. Критерии обоснования структуры капитала

1. скорость возврата вложенногокапитала

2. показатели рентабельности

собственного капитала

3. цена собственного капитала

4. прибыль на акцию

Анализ финансовой отчетности

69

Финансы

Финансы