Похожие презентации:

Анализ финансовой отчетности

1. Анализ финансовой отчетности

2. Цель анализа

получение ключевых (наиболееинформативных) параметров дающих

объективную и наиболее точную картину

финансового состояния и финансовых

результатов деятельности предприятия.

3. Объекты анализа

- финансовое состояние;- финансовые результаты;

- деловая отчётность и т.д.

4. Функции анализа

* своевременная и объективная оценка финансового состоянияпредприятия, установление его «болевых точек» и изучение причин

их образования;

* выявление факторов и причин достигнутого состояния;

* подготовка и обоснование принимаемых управленческих решений в

области финансов;

* выявление и мобилизация резервов улучшения финансового со-

стояния предприятия и повышения эффективности всей хозяйственной деятельности;

* прогнозирование возможных финансовых результатов и разработка

моделей финансового состояния при разнообразных вариантах

использования ресурсов.

5. Информационная база анализа

*бухгалтерский баланс (форма № 1);*отчет о прибылях и убытках (форма № 2);

*отчет об изменениях капитала (форма № 3);

*отчет о движении денежных средств (форма № 4);

*Пояснения к бухгалтерскому балансу (форма № 5)

и т.д.

6. Требования к отчетности

достоверность - отражение реальных процессов и фактов хозяйственнойдеятельности;

полнота отражения информации о финансовом положении организации,

финансовых результатах ее деятельности и изменениях в ее финансовом

положении;

нейтральность информации, содержащейся в отчетности - исключение

одностороннего удовлетворения интересов каких-либо групп пользователей

бухгалтерской отчетности;

последовательность означает, что организация должна придерживаться

принятого ею содержания форм отчетности от одного отчетного периода к другому.

Внесение корректив допускается в исключительных случаях, например, при

изменении вида деятельности. Такие изменения должны быть раскрыты в

пояснениях к бухгалтерскому Балансу и Отчету о прибылях и убытках вместе с

указанием причин;

сопоставимость данных за предыдущий и отчетный период, представленных в

отчетности. Если данные за предыдущий период несопоставимы с данными за

отчетный, то первые подлежат корректировке исходя из правил бухгалтерского

учета. Эта корректировка должна быть раскрыта в пояснениях к бухгалтерскому

Балансу и Отчету о прибылях и убытках;

существенность - показатели считаются существенными, если их нераскрытие

может повлиять на экономические решения заинтересованных пользователей,

принимаемые на основе отчетной информации.

7. Аналитические возможности отчетности

По данным бухгалтерского Баланса можно осуществить следующиеаналитические процедуры:

* проанализировать состав, структуру и динамику активов (иму-

щества) и источников их формирования (собственных и заемных);

* путем сопоставления отдельных статей актива и пассива Баланса

оценить платежеспособность организации;

* на основе изучения соотношения величины собственного и заемного капитала оценить финансовую устойчивость предприятия;

По данным Отчета о прибылях и убытках можно оценить и

проанализировать:

* рентабельность капитала;

* эффективность использования собственных и заемных средств;

* оборачиваемость активов и изменение этих показателей;

* состав, структуру и динамику доходов и расходов.

8. Аналитические возможности отчетности

По данным Отчета об изменениях капитала проводится:* анализ динамики всех основных составляющих собственного

капитала (уставного, добавочного, резервного капитала,

нераспределенной прибыли);

* оценка изменения резервов, создаваемых организацией;

* оценка чистых активов и средств, полученных из бюджета и

внебюджетных фондов на финансирование расходов по обычным

видам деятельности и вложений во внеоборотные активы.

Отчет о движении денежных средств позволяет изучить денежные

потоки организации в виде поступлений (притоков) и расходования

(оттоков) денежных средств в разрезе текущей (обычной),

инвестиционной и финансовой деятельности за два года.

9. Аналитические возможности отчетности

Данные Пояснения к бухгалтерскому Балансу дают возможностьпроанализировать изменение величины:

* амортизируемого имущества (нематериальных активов, основных

средств);

* доходных вложений в материальные ценности;

* отдельных видов финансовых вложений;

* дебиторской и кредиторской задолженности;

* структуру и динамику расходов по обычным видам деятельности;

* расходов на НИОКР и освоение природных ресурсов;

* выданных и полученных обеспечений, а также средств целевого

финансирования и бюджетных кредитов.

* выявить факторы изменения показателей прибыли (от продаж до

налогообложения, чистой);

* рентабельность обычных видов деятельности.

10. Формы искажения отчетности

1. искажения, влияющие на ясность и достоверность информации, ноне затрагивающие величину финансового результата или собственного капитала организации (приемы вуалирования);

2. искажения, связанные, как правило, с получением неверного

значения финансового результата или собственного капитала (приемы

фальсификации).

Основными целями искажения бухгалтерской отчетности являются:

- преувеличение или преуменьшение результатов хозяйственной

деятельности за отчетный период;

- завышение суммы собственного капитала;

- сокрытие тех или иных особенностей в структуре имущества и

источников его формирования;

- ретуширование имущественного положения в результате завышения

объема ликвидных активов и занижения обязательств.

11. Виды искажения отчетности

Приемы вуалирования отчетности относятся следующие:1. объединение разнородных сумм в одной Балансовой

статье.

2. дробление суммы (размеры которой стремятся

сократить) и присоединение отдельных частей к другим

статьям;

3. компенсирование (погашение) статей актива и пассива

путем неправомерного зачета требований и

обязательств.

12. Виды искажения отчетности

Приемы фальсификации отчетности относятся:1. невключение в Баланс тех или иных статей, например,

отсутствие в Балансе производственного предприятия

статей «Затраты в незавершенном производстве» и

«Готовая продукция и товары для перепродажи» при

наличии реальных остатков незавершенного производства и готовой продукции на складе.

2. включение в Баланс сумм, подлежащих списанию,

например, включение в состав активов залежалой

готовой продукции или товаров для перепродажи с

истекшим сроком реализации;

3. произвольная оценка статей Баланса также приводит к

грубому искажению финансового результата и стоимости

имущества организации.

13. Методы анализа ФО

горизонтальный (динамический, временной) анализ - сравнение каждой позицииотчетности с предыдущим периодом;

вертикальный (структурный) анализ - определение структуры итоговых финансовых

показателей с выявлением влияния каждой позиции отчетности на результат в целом,

оценка изменения удельного веса отдельных статей по сравнению с предыдущим

периодом;

трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих

периодов и определение тренда (основной тенденции изменения показателя, очищенной

от случайных влияний и индивидуальных особенностей отдельных периодов). С помощью

тренда определяются возможные значения показателей в будущих периодах, т.е. строятся

прогнозы в отношении финансового состояния организации в перспективе;

коэффициентный анализ (анализ относительных показателей (коэффициентов) - расчет

отношений статей отчетности и определение взаимосвязей показателей;

сравнительный (пространственный) анализ — сравнение показателей финансового

состояния и финансовых результатов деятельности организации с показателями

конкурентов, со среднеотраслевыми и средними общеэкономическими данными;

факторный анализ — анализ влияния отдельных факторов (причин) на результативный

показатель с помощью детерминированных и стохастических методов исследования

14. Анализ бухгалтерского баланса

1.оценка тенденции изменения имущественного и финансового

положения организации;

2. определение общее увеличение (уменьшение) стоимости имущества и источников его формирования;

3. выявление сдвиги в структуре активов и пассивов организации;

4. устанавление, за счет каких источников в большей степени осуществляется приток новых средств (собственных и заемных) и в какие

активы (внеоборотные или оборотные) эти новые средства в основном

вложены.

15. Показатели сравнительного бухгалтерского баланса

1. показатели структуры Баланса (удельные веса различныхстатей актива и пассива);

2. показатели динамики Баланса (абсолютные отклонения

значений статей Баланса на конец периода по сравнению с

началом);

3. показатели динамики структуры Баланса (изменения

удельных весов статей актива и пассива, сложившихся на

конец года, по сравнению с его началом).

16. Важнейшие характеристики финансового состояния организации

1. общая стоимость имущества (активов, капитала) организации равна валюте Баланса;2.стоимость иммобилизованных (внеоборотных) активов равна итогу раздела I Баланса;

3. стоимость оборотных (мобильных, текущих) активов (оборотного капитала) равна

итогу раздела II Баланса за минусом Долгосрочной дебиторской задолженности;

4. стоимость материальных оборотных средств равна значению статьи «Запасы»;

5. величина дебиторской задолженности равна;

6. величина абсолютно ликвидных и приравненных к ним средств равна сумме денежных

средств и краткосрочных финансовых вложений;

7. стоимость собственного капитала равна сумме значений раздела III Баланса «Капитал и

резервы» и статей «Доходы будущих периодов» и «Оценочные обязательства»;

8. величина заемного капитала равна сумме значений итогов разделов IV «Долгосрочные

обязательства» и V «Краткосрочные обязательства» Баланса за минусом доходов будущих

периодов и оценочных обязательств;

9. величина долгосрочных кредитов, займов и прочих обязательств, предназначенных, как

правило, для формирования внеоборотных активов, равна итогу раздела IV Баланса

«Долгосрочные обязательства» (стр. 590);

величина краткосрочных кредитов и займов, предназначенных, как правило, для

формирования оборотных активов;

10. величина кредиторской задолженности и иных краткосрочных обязательств

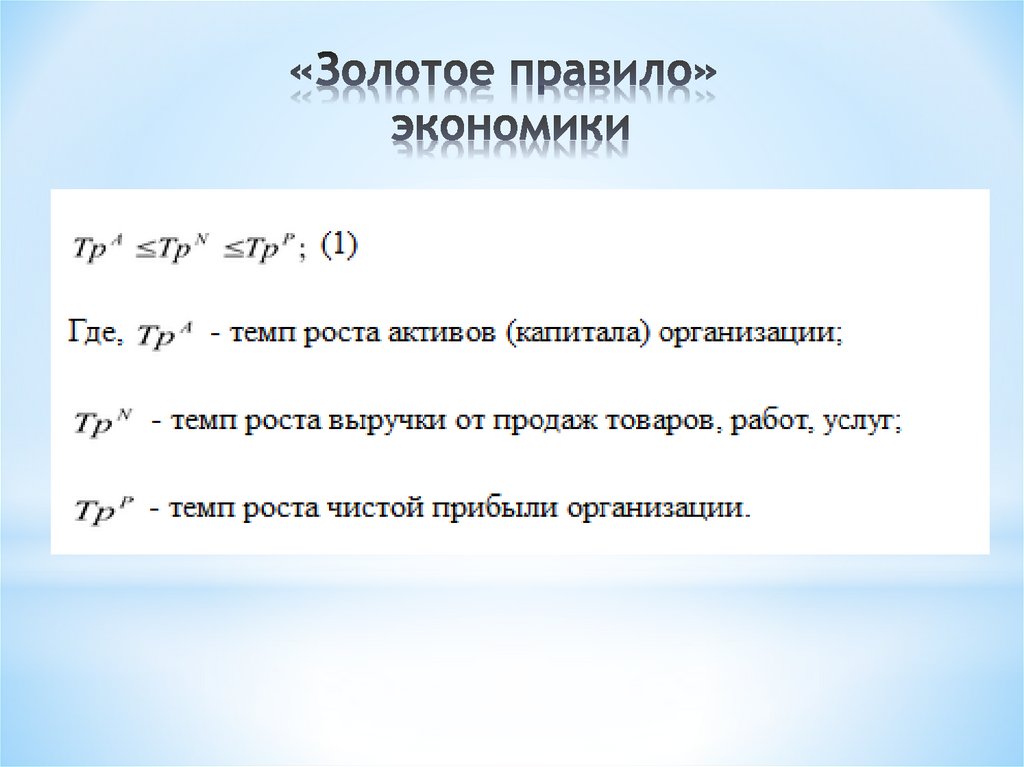

17. «Золотое правило» экономики

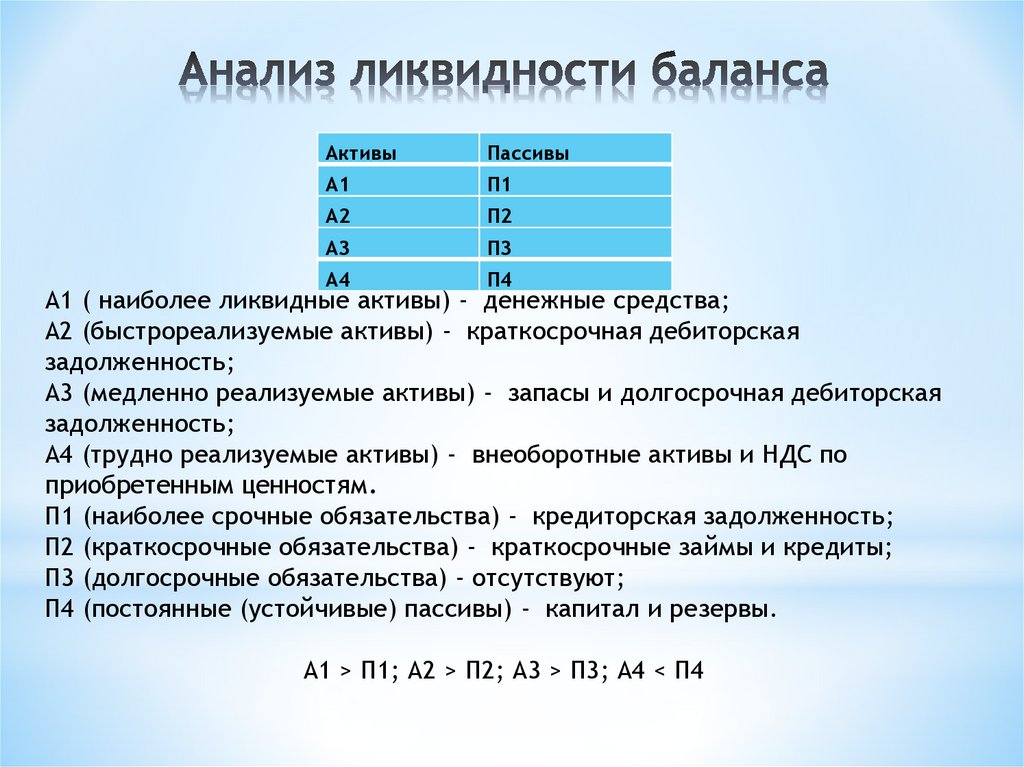

18. Анализ ликвидности баланса

АктивыПассивы

А1

П1

А2

П2

А3

П3

А4

П4

А1 ( наиболее ликвидные активы) - денежные средства;

А2 (быстрореализуемые активы) - краткосрочная дебиторская

задолженность;

А3 (медленно реализуемые активы) - запасы и долгосрочная дебиторская

задолженность;

А4 (трудно реализуемые активы) - внеоборотные активы и НДС по

приобретенным ценностям.

П1 (наиболее срочные обязательства) - кредиторская задолженность;

П2 (краткосрочные обязательства) - краткосрочные займы и кредиты;

П3 (долгосрочные обязательства) - отсутствуют;

П4 (постоянные (устойчивые) пассивы) - капитал и резервы.

А1 > П1; А2 > П2; А3 > П3; А4 < П4

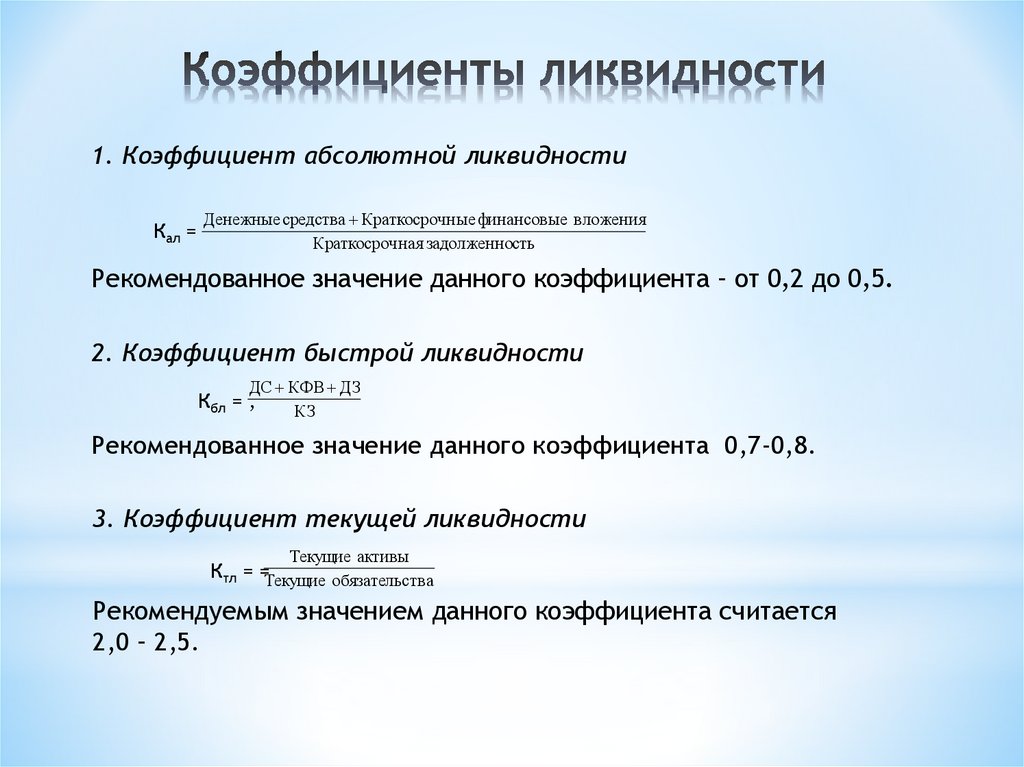

19. Коэффициенты ликвидности

1. Коэффициент абсолютной ликвидностиКал =

Денежные средства Краткосрочные финансовые вложения

Краткосрочная задолженность

Рекомендованное значение данного коэффициента – от 0,2 до 0,5.

2. Коэффициент быстрой ликвидности

ДС КФВ ДЗ

КЗ

Кбл = ,

Рекомендованное значение данного коэффициента 0,7-0,8.

3. Коэффициент текущей ликвидности

Текущие активы

Ктл = =Текущие обязательс тва

Рекомендуемым значением данного коэффициента считается

2,0 – 2,5.

Финансы

Финансы