Похожие презентации:

Теоретические и методологические основы финансового менеджмента

1. Ключ к финансовому просвещению через образование в Ярославской государственной сельскохозяйственной академии http://vk.com/public61629192

2.

Тема: «Теоретические и методологическиеосновы финансового менеджмента»

1.

2.

3.

4.

5.

Учебные вопросы:

Предприятие как субъект экономических

отношений

Финансы предприятия как экономическая

категория

Общие

методологические

принципы

финансов

Основные

теоретические

концепции

финансов

Современные теории финансов

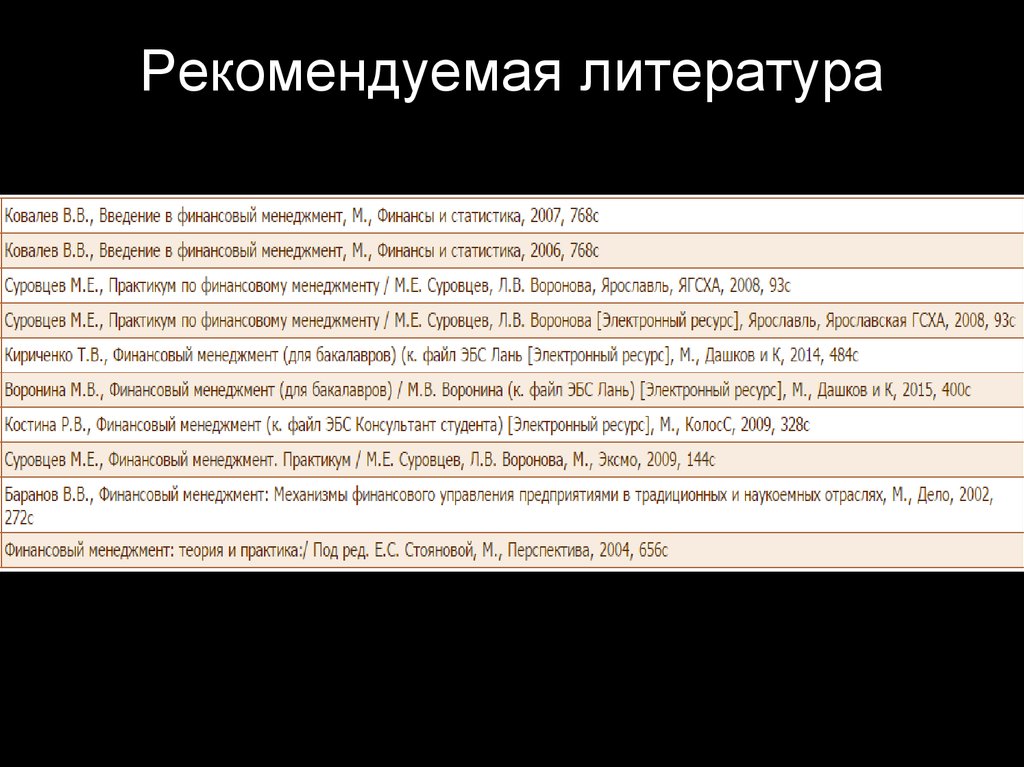

3. Рекомендуемая литература

4.

Учебный вопрос № 1«Предприятие как субъект

экономических отношений»

5. Предприятие

субъектпредпринимательской

деятельности, который на свой риск

осуществляет

самостоятельную

деятельность,

направленную

на

систематическое извлечение прибыли от

пользования

имуществом,

продажи

товара, выполнения работ или оказания

услуг, и который зарегистрирован в этом

качестве в установленном законом

порядке.

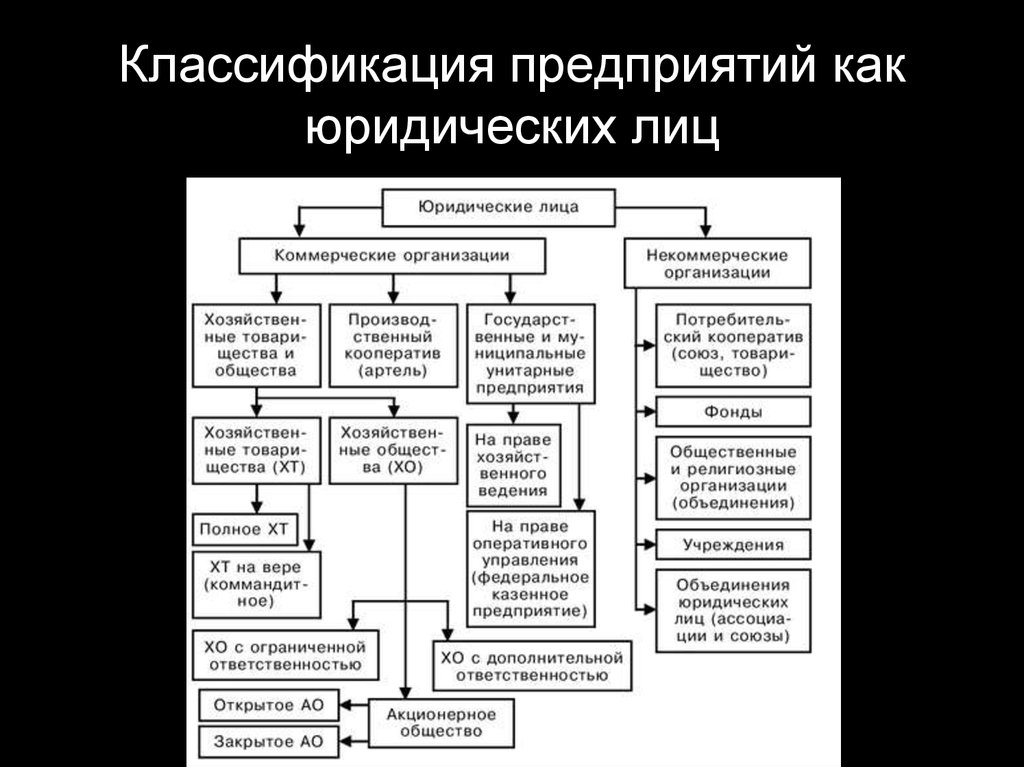

6. Классификация предприятий как юридических лиц

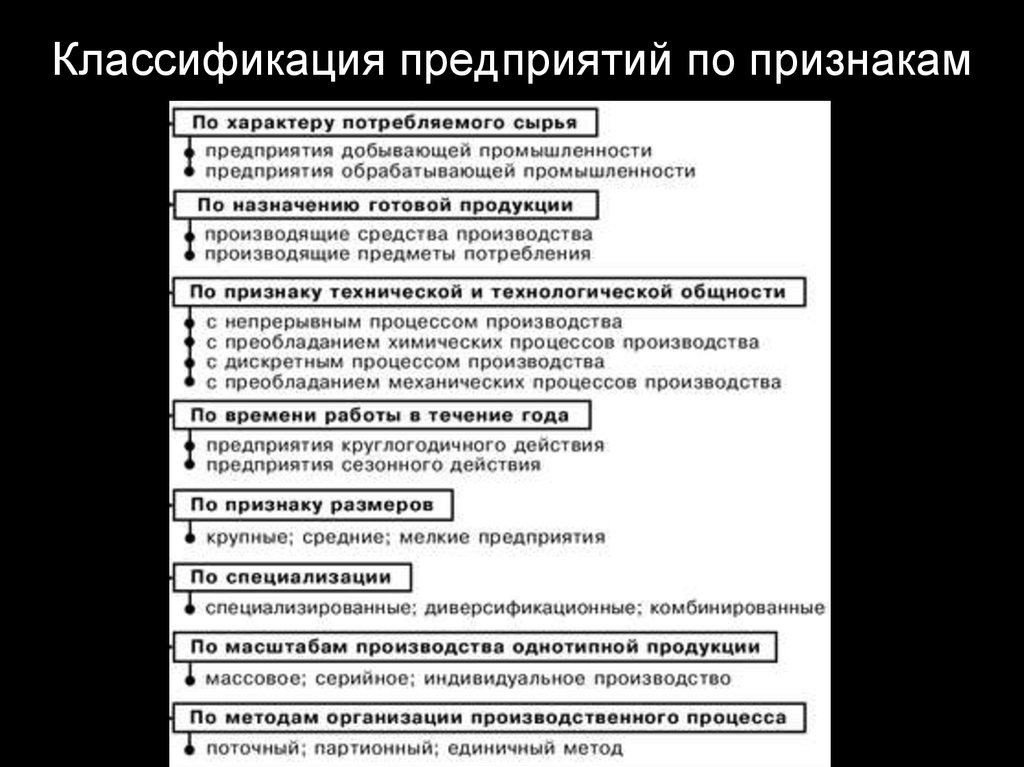

7. Классификация предприятий по признакам

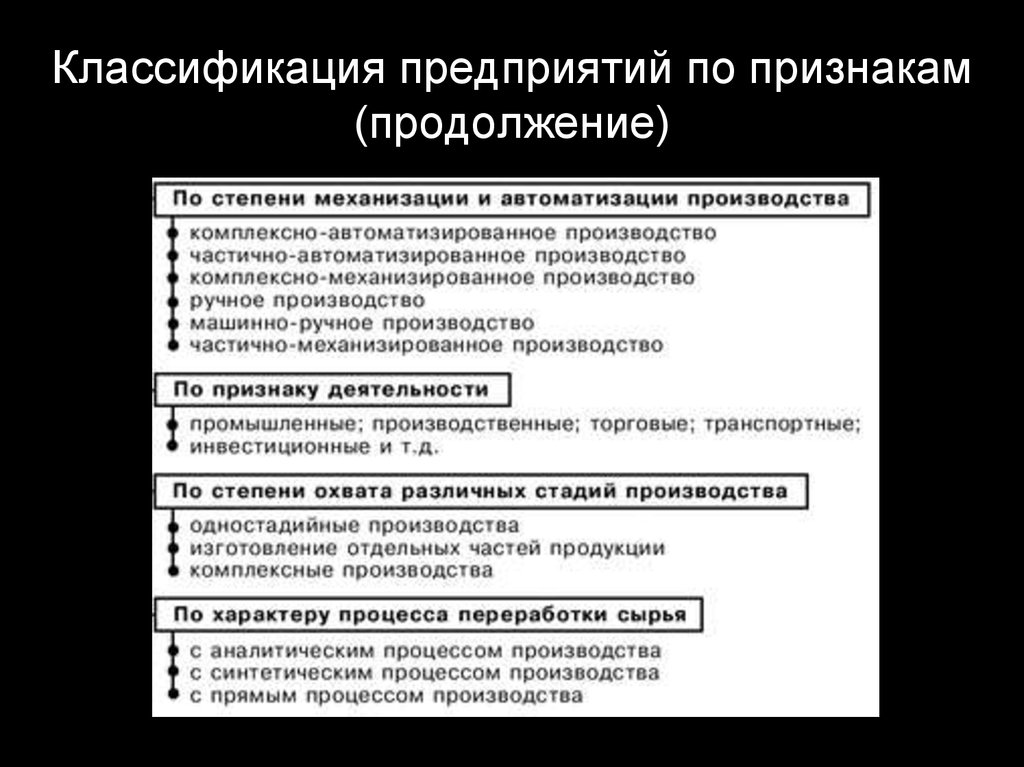

8. Классификация предприятий по признакам (продолжение)

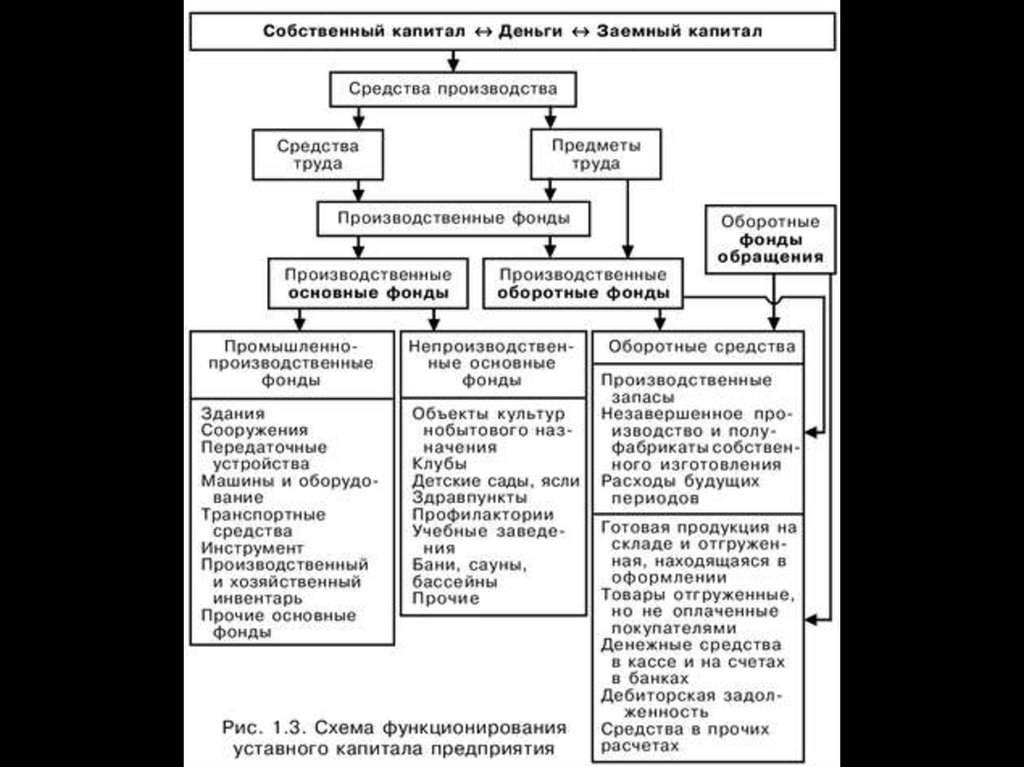

9.

Формирование уставного капитала10.

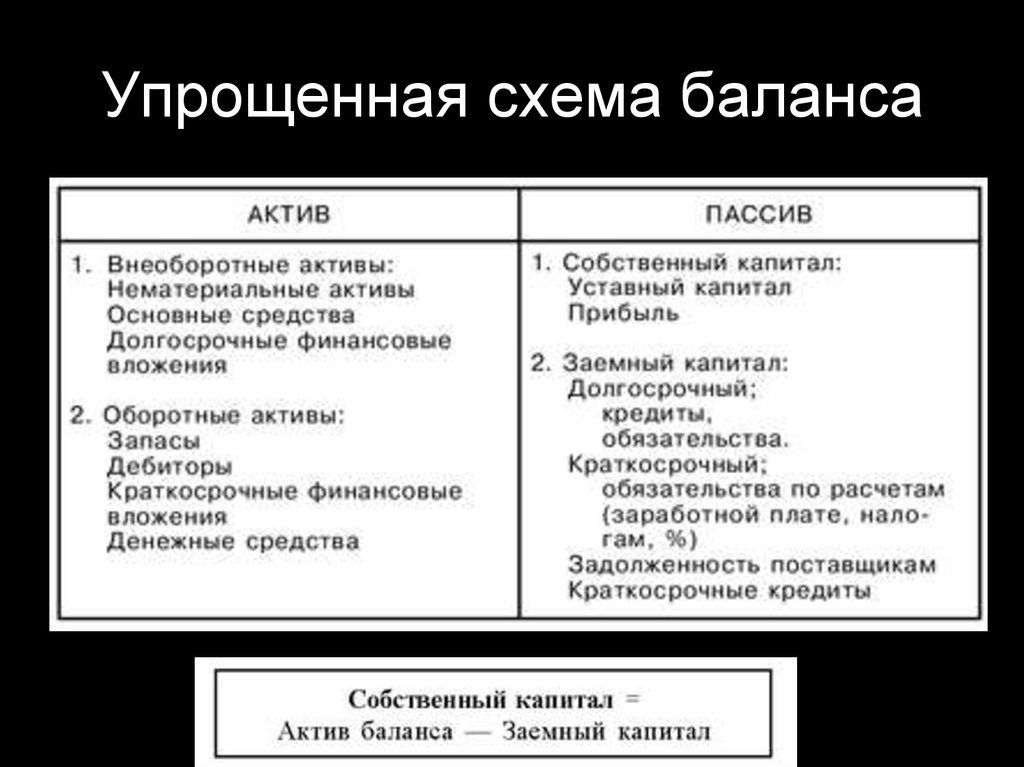

11. Упрощенная схема баланса

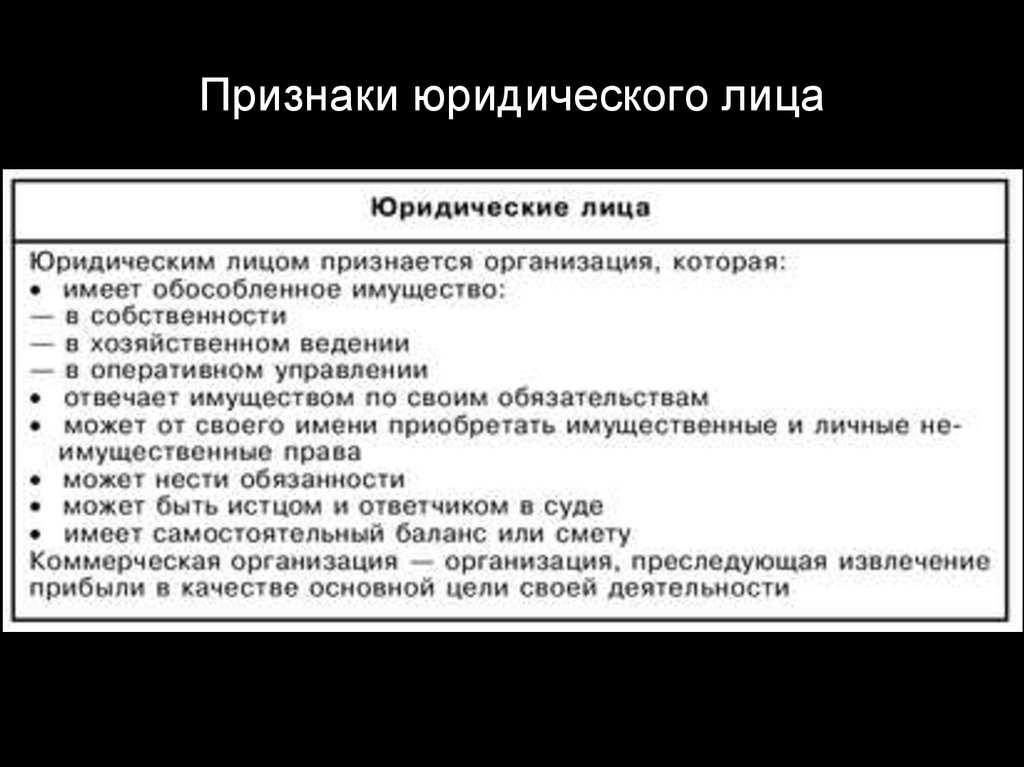

12. Признаки юридического лица

13.

Учебный вопрос № 2«Финансы предприятия как

экономическая категория»

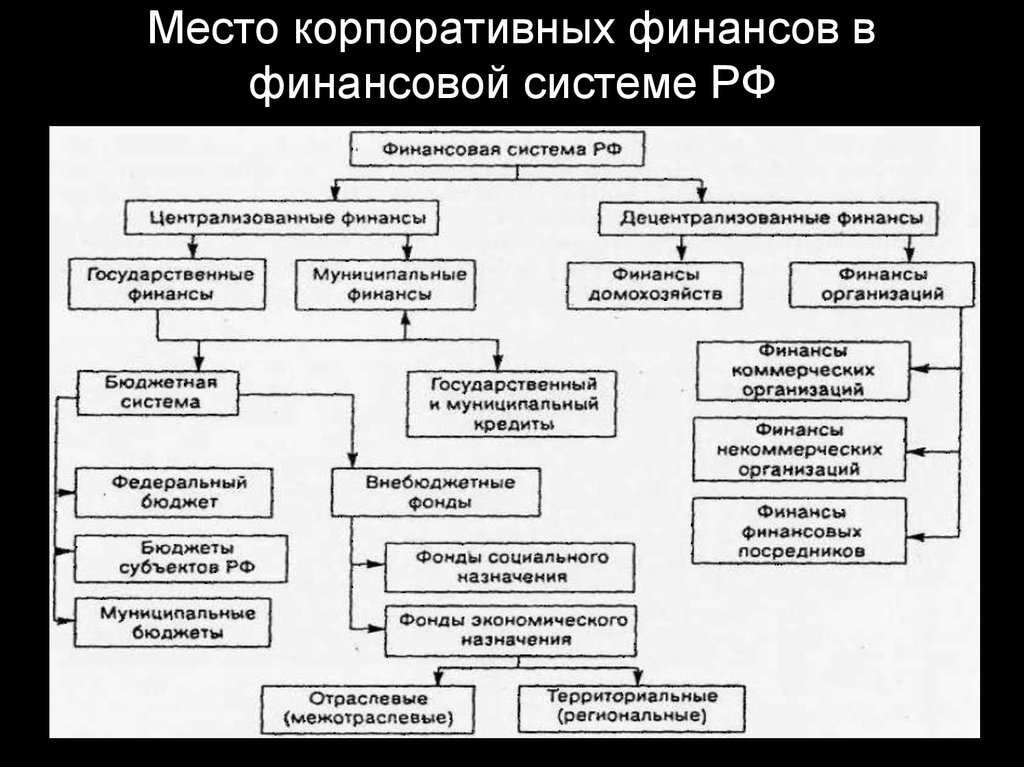

14. Место корпоративных финансов в финансовой системе РФ

15. Финансы предприятия

совокупностьэкономических

отношений между различными группами

участников по поводу формирования и

использования

собственности,

опосредованной движением стоимости

ценных бумаг.

16. Группы финансовых отношений между предприятием и внешней средой

1. с кредиторами по поводу формирования иэффективного использования собственного капитала, а

также выплаты процентов;

2. с поставщиками и покупателями по поводу форм,

способов и сроков расчетов, а также способов

обеспечения исполнения обязательств;

3. с государством по поводу уплаты налогов, сборов

и страховых взносов, а также софинансирования

деятельности корпорации за счет бюджетных средств;

4. с финансовыми институтами по поводу

привлечения и размещения свободных денежных

средств;

5. с дочерними и материнскими организациями по

поводу

внутрикорпоративного

перераспределения

средств;

17. Группы финансовых отношений внутри предприятия

1. с советом директоров, менеджерамии прочими работниками по поводу оплаты

труда, осуществлении компенсационных

и социальных выплат, удержании НДФЛ,

начислении страховых взносов;

2. с акционерами по поводу выплаты

дивидендов.

18. Акционерами могут быть

- Юридические и физические лица;- Внутренние и внешние акционеры;

- Резиденты и нерезиденты;

- Крупные и мелкие акционеры;

- Частные акционеры и само государство.

19. Заинтересованные лица сферы корпоративных отношений

1. Население той территории, гдефункционирует корпорация.

2. Общество в целом.

20. Взаимосвязь предприятия на товарном и финансовых рынках

1) Чем сильнее позиции корпорации натоварном рынке, тем более обеспечены её

акции и более привлекательны для инвесторов.

2) Если акции корпорации интересны

инвесторам,

то

тем

более

вероятны

возможности у корпорации в размещении

новых эмиссий, что позволяет корпорации

мобилизовать финансовые ресурсы для своего

развития и в конечном счёте усилить свои

позиции на товарном рынке.

21. Функции финансов

1. Регулирование денежных потоковЦель - обеспечение сбалансированности

денежных и материально-вещественных

потоков и формирование финансовых

ресурсов,

необходимых

для

осуществления уставной деятельности,

выполнения всех обязательств.

22. Функции финансов

2. Формирование капитала, доходов иденежных фондов

Цель

обеспечение

источниками

развития предприятия, его финансовой

устойчивости и интересов собственников.

23. Функции финансов

3. Использование капитала, денежныхдоходов и фондов

Цель

обеспечение

развития

предприятия,

интересов

трудового

коллектива и собственников

24. Основные принципы финансов

- Плановость;- Отсутствие кассового разрыва;

- Взаимозависимость финансовых

показателей;

- Маневрирование;

- Минимизация финансовых издержек;

- Рациональность;

- Финансовая устойчивость;

- Эффективное использование капитала на

основе стоимостного подхода.

25.

Учебный вопрос № 3:«Общие методологические

принципы финансов»

25

26. Главное направление КФ связано с функционированием:

1. рынков капитала;2. определением стоимости финансовых

активов;

3. выбором способов финансирования и

инвестирования.

26

27. Факторы, влияющие на основной принцип методологии КФ – эффективное применение финансовых инструментов:

1. время;2. неопределенность;

3. риск.

27

28. Основные предпосылки развития теории КФ в XX веке в западных странах:

1.формирование

основы

общей

экономической теории;

2. создание индустриальной экономики, в

основе которой лежат крупное промышленное

производство

и

акционерная

форма

собственности;

3. формирование эффективной системы

правовых

институтов

и

рыночной

инфраструктуры;

28

29. Основные предпосылки развития теории КФ в XX веке в западных странах:

4. возникновение развитой системынациональных и международных рынков

и финансовых посредников.

Примечание:

Методологические

маржинализма послужили основой

теоретических концепций КФ.

принципы

большинства

29

30. Наибольший вклад в развитие маржинализма внесли:

Уильям СтэнлиДжевонс

(англ. William Stanley

Jevons;

01.09.1835,

Ливерпуль, 13.08.1882,

близ Гастингса) английский экономист,

статистик и

философ-логик.

30

31.

Карл Менгер(нем. Carl Menger;

23.02.1840,

Нёй-Сандец,

Галиция, Австрийская

империя (ныне НовыСонч, Польша) 27.02.1921, Вена, Австрия) австрийский экономист,

основатель австрийской

школы.

31

32.

Мари ЭсприЛеон Вальрас

(фр. Marie-Ésprit-Léon

Walras;

16.12.1834, Эврё,

Франция 5.01.1910, Монтрё,

Швейцария) французский

экономист,

лидер лозаннской

школы маржинализма.

32

33. Черты маржиналистской теории:

1.2.

3.

4.

равновесный подход;

экономическая рациональность;

предельный анализ;

математизация.

33

34. Основные научные школы в области КФ:

1. рыночная (англо-американская)2. континентальная (европейская)

34

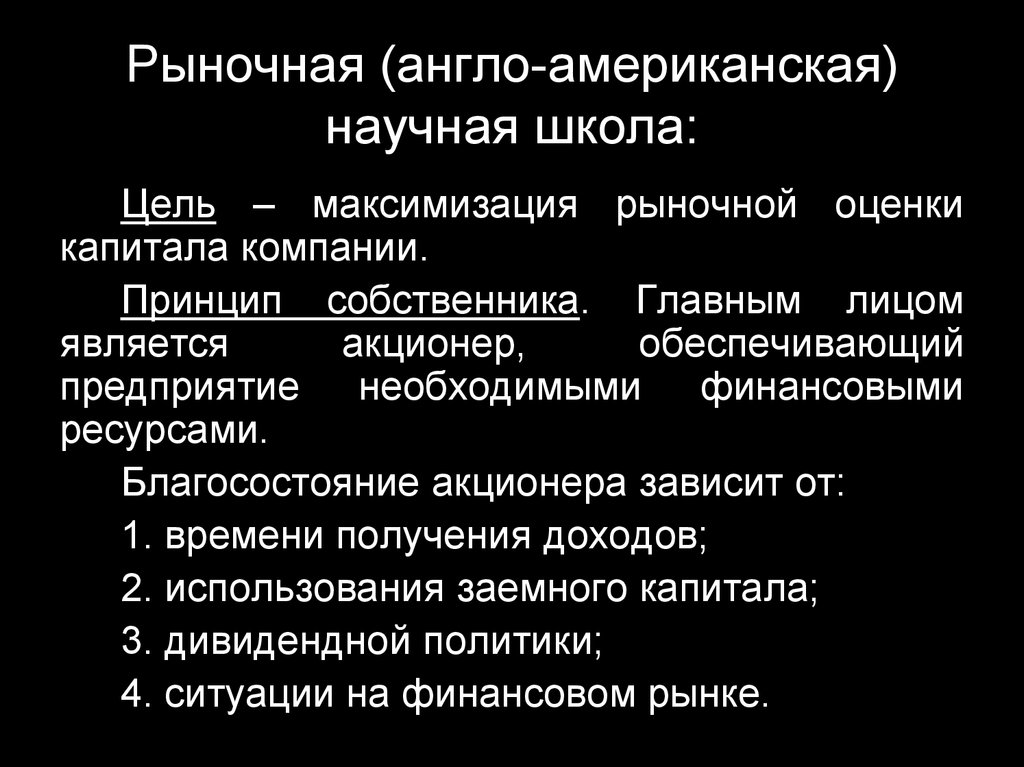

35. Рыночная (англо-американская) научная школа:

Цель – максимизация рыночной оценкикапитала компании.

Принцип собственника. Главным лицом

является

акционер,

обеспечивающий

предприятие необходимыми финансовыми

ресурсами.

Благосостояние акционера зависит от:

1. времени получения доходов;

2. использования заемного капитала;

3. дивидендной политики;

4. ситуации на финансовом рынке.

35

36. Континентальная (европейская) научная школа:

Цели:1. обеспечение требуемой доходности на

вложенные средства;

2. выход на мировые рынки;

3.

установление

новых

финансовых

зависимостей.

Принцип участника. Кроме акционеров

законные права на участие в деятельности

компании имеют:

1. финансовые институты;

2. рабочие и служащие;

3. покупатели готовой продукции;

36

4. поставщики сырья, материалов, услуг.

37.

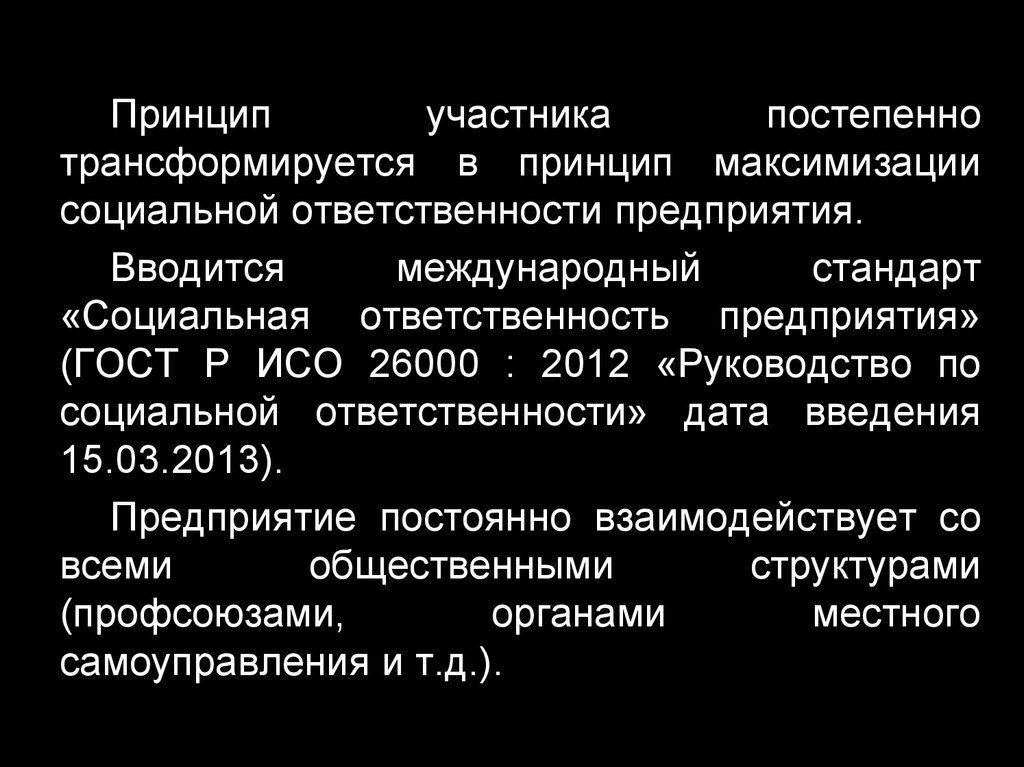

Принципучастника

постепенно

трансформируется в принцип максимизации

социальной ответственности предприятия.

Вводится

международный

стандарт

«Социальная ответственность предприятия»

(ГОСТ Р ИСО 26000 : 2012 «Руководство по

социальной ответственности» дата введения

15.03.2013).

Предприятие постоянно взаимодействует со

всеми

общественными

структурами

(профсоюзами,

органами

местного

самоуправления и т.д.).

37

38.

Учебный вопрос № 4:«Основные теоретические

концепции финансов»

38

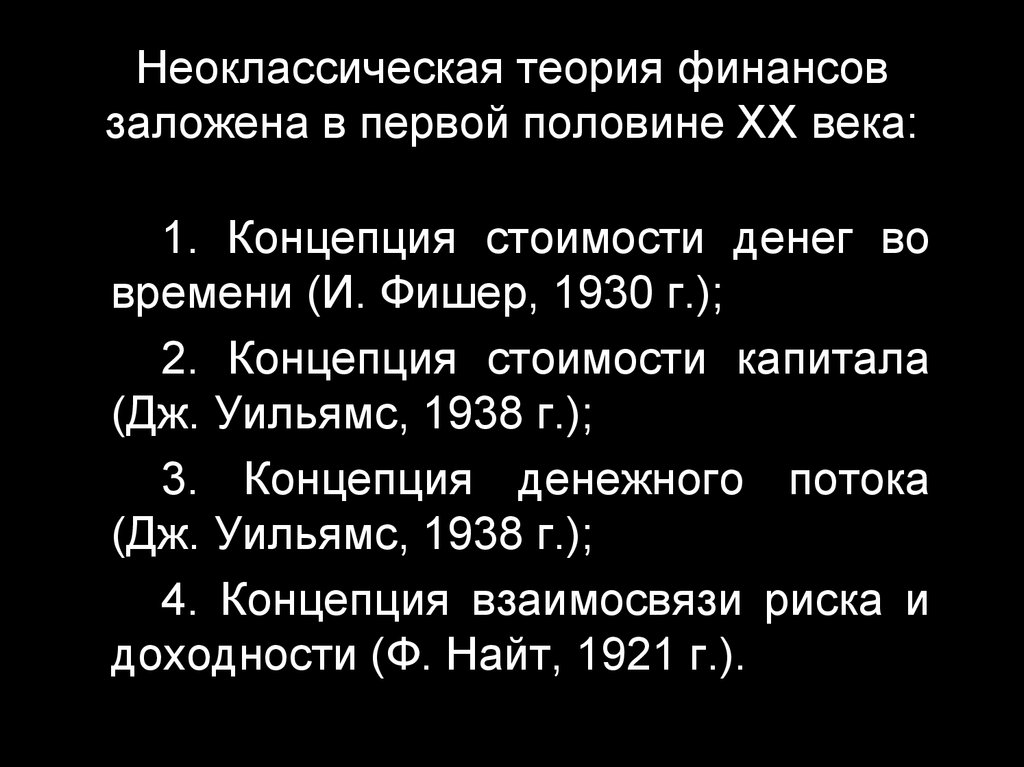

39. Неоклассическая теория финансов заложена в первой половине ХХ века:

1. Концепция стоимости денег вовремени (И. Фишер, 1930 г.);

2. Концепция стоимости капитала

(Дж. Уильямс, 1938 г.);

3. Концепция денежного потока

(Дж. Уильямс, 1938 г.);

4. Концепция взаимосвязи риска и

доходности (Ф. Найт, 1921 г.).

39

40.

Ирвинг Фишер(англ. Irving Fisher;

27.02.1867,

Нью-Йорк 29.04.1947,

Нью-Йорк) американский

экономист,

представитель

неоклассического

направления в

экономической науке.

40

41. Из концепции стоимости денег во времени вытекает ряд важных следствий:

1. нельзясопоставлять

по

величине

денежные суммы, поступающие в разные

моменты времени;

2. для

обеспечения

сопоставимости

необходимо привести денежные суммы к

одному моменту времени (к прошлому или к

будущему);

3. приведение к прошлому моменту времени

осуществляется

с

помощью

дисконтирования, а к будущему – путем

наращивания.

41

42.

Джон Барр Уильямс(1900 - 15 сентября 1989),

известный американский

аналитик, инвестор.

Один из первых в мире

экономистов,

рассматривавших

инвестиции в акции

исходя из их “внутренней

стоимости”, является

основателем и

разработчиком

фундаментального

анализа.

42

43. Концепция стоимости капитала

показывает, что капитал, привлекаемыйкомпанией для финансирования ее

деятельности, не является бесплатным.

За

его

использование

приходится

платить, причем оплата зависит от

формы привлекаемого капитала.

43

44. Концепция денежного потока

представляет собой идею применениямодели денежного потока для описания

финансовых инструментов, результатов

деятельности

компаний

и

других

экономических объектов.

Денежный поток можно определить как

совокупность денежных притоков и

оттоков, поступающих в различные

моменты времени.

44

45.

Фрэнк ХайнеманНайт

(англ. Frank Knight;

7.11.1885, округ

Маклин, Иллинойс 15.04.1972, Чикаго)

американский

экономист,

разрабатывал теории

предпринимательства,

неопределенности и

прибыли

45

46. Концепция взаимосвязи риска и доходности

заключаетсяв

том,

что

любой

финансовый инструмент, обращающийся

на рынке, через рыночные цены

обеспечивает

держателю

некоторую

доходность. Чем выше ожидаемая

доходность,

тем

выше

риск

ее

неполучения, и наоборот.

46

47. Неоклассическая теория финансов окончательно была сформирована в период 1952-1973 г.

1. Теория формирования портфеля(Г. Марковиц, 1952 г.)

2. Модель оценки капитальных активов

(CAMP) (У. Шарп, 1964 г.)

3. Гипотеза информационной

эффективности рынка капитала

(Ю. Фам, 1965 г.)

47

48.

Гарри Макс Марковиц(англ. Harry Max Markowitz;

род. 24 августа 1927,

Чикаго)

выдающийся

американский

экономист

(Калифорнийского

университета в

Сан-Диего).

48

49.

Уильям ФорсайтШарп

(англ. William Forsyth

Sharpe;

род. 16 июня 1934,

Бостон, Массачусетс)

американский

экономист.

49

50. Неоклассическая теория финансов окончательно была сформирована в период 1952-1973 г.

4. Теория структуры капитала(Ф.Модильяни, М.Миллер, 1958г.)

5. Теория иррелевантности дивидендов

(Ф.Модильяни, М.Миллер, 1962 г.)

6. Теория ценообразования опционов

(Ф.Блэк, М. Шолес, Р.Мертон, 1973 г.)

50

51.

Франко Модильяни(итал. Franco

Modigliani;

18 июня 1918, Рим —

25 сентября 2003,

Кембридж,

шт. Массачусетс) —

американский

экономист

51

52.

Учебный вопрос № 5:«Современные теории

финансов»

52

53. Развитие теории корпоративных финансов по новому направлению экономической теории - институционализму

Необходимоеусловие

принятия

решений согласно нового направления

является учет норм, стандартов, правил

установленных

конституционным,

имущественным и контрактным правом,

системой

налогообложения,

бухгалтерским учетом.

53

54. Система общественных институтов призвана:

1. Облегчить работу рынка;2. Способствовать

оптимальному

использованию ресурсов общества и

снижению рисков.

54

55. Эти постулаты легли в основу:

1. налогового планирования;2. разработки учетной и финансовой

политики;

3. контрактного права;

4. системы расчетов.

55

56. Для полноценной реализации перечисленных направлений требуется наличие механизма отбора эффективных норм, отвечающих требованиям:

1) правовая и нормативная системы должныспособствовать снижению трансакционных

издержек, обеспечивая беспрепятственное

выполнение контрактов;

2)

право

собственников

должно

быть

определены и надежно защищены;

3) при высоких трансакционных издержек

законодательство должно устанавливать

формы

и

способы

взаимодействия

контрагентов.

56

57.

Другаягруппа

положений

институционализма

нацелена

на

изучение организационных структур и

экономических

отношений

внутри

компаний,

в

которых

участвуют

экономические агенты, привлеченные на

контрактной основе.

В соответствии с таким подходом

компания – это сеть контрактов.

Цель

–

выбор

оптимальной

контрактной формы, обеспечивающей

максимальную

экономию

на

трансакционных издержках.

57

58.

Авторынеоинституционалисткой

теории в области финансов являются

Р.Мертон, Э.Ло, Р.Шиллер и др.

Теория выразилось в том, что критерий

экономии на трансакционных издержках

впоследствии нашел широкое применение

при

принятии

решения

о

выборе

оптимальной организационной формы

предприятия и его финансовой структуры.

Это послужило основой развития других

теорий корпоративных финансов:

- теории агентских отношений;

- теории асимметричной информации.

58

59. Теория агентских отношений

нацелена на разрешение проблемыотделения собственности и контроля.

Она возникла в связи с тем, что

собственники крайне редко способны

самостоятельно

управлять

своими

компаниями и вынуждены делегировать

свои

полномочия

по

управлению

наемным специалистам-менеджерам.

59

60.

Авторами теории агентских отношенийявляются М.Джессинг и У.Меклинг в 1976

г. и Ю.Фарм в 1980 г.

Их труды посвящены изучению форм и

способов

сглаживания

агентских

конфликтов в интересах собственников.

Для

разрешения

возникающих

конфликтов используются механизмы,

побуждающие менеджеров действовать в

интересах акционеров и в интересах

кредиторов:

стимулы,

ограничения,

наказания.

60

61.

Стимулами для менеджеров могутявляться системы стимулирования на

основе показателей эффективности и

результативности

деятельности

организации в виде опционов на

приобретение акций предприятия или в

виде наградных пакетов акций.

Развитие

неоинституционалисткой

теории

в

направлении

разработки

механизмов

стимулирования

было

инициировано нобелевским лауреатом Л.

Гурвицем в 1973 г.

61

62. Использование перечисленных механизмов приводит к возникновению агентских затрат. К ним относятся:

- расходы на осуществление контроля задеятельность менеджеров, например расходы

на проведение аудиторских проверок;

- расходы на создание организационной

структуры,

ограничивающей

возможность

нежелательного

поведения

менеджеров,

например введение в состав направления

внешних инвесторов;

расходы

на

создание

системы

стимулирования деятельности менеджеров.

62

63. Теория асимметричности информации

основывается на предположении о том, чточасть участников рынка в большей степени

осведомлена о качествах торгуемого товара,

чем остальные его участники.

Основоположником

теории

асимметричности

информации

считается

К.Эрроу в 1963 г. В 1970 г. Дж. Акерлоф

разработал модель рынка с асимметричной

информацией и показал, что на таком рынке

цена товара может снижаться и в конечном

итоге рынок приходит к коллапсу.

63

64. Теория поведенческих финансов

Авторы А.Тверски (1974 г.) и Д.Канемана (1979 г.)В поведенческих финансах рассматривается целый

ряд характеристик поведения участников рынков,

отражающих нерациональность их поведения, приведем

только некоторые из них:

- «эффект толпы» проявляется в том, что

экономические

субъекты

подвержены

стороннему

влиянию, даже если они знают, что это мнение ошибочно;

- наличие нелинейности в предпочтениях, которое

выражается в различном отношении к одинаковым по

величине суммам доходов или потерь в зависимости от

масштабов деятельности;

64

65. Теория поведенческих финансов

- «эффект потерь» - потери огорчают людей больше,чем радуют такие же доходы;

- консерватизм – экономические субъекты склонны

медленно реагировать на новую информацию;

- «эффект определенности» проявляется в том, то

люди склонны предпочитать гарантированный

меньший доход большому доходу, но с некоторой

вероятностью неполучения;

- «эффект оформления» проявляется в разном

восприятии людьми проблемы, если она описана поразному.

65

66.

Спасибо за внимание!С уважением, доцент кафедры менеджмента, учета и

финансов

к.э.н. Грехов Дмитрий Владимирович

моб. тел.: 8-920-102-50-42

e-mail: dim_gdv@mail.ru

http://vk.com/dmitriy_grekhov

Финансы

Финансы Менеджмент

Менеджмент