Похожие презентации:

Монетарная политика: цели и средства

1. Министерство образования и науки Российской Федерации Федеральное государственное бюджетное образовательное учреждение высшего

336.711(075.8) МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИРОССИЙСКОЙ ФЕДЕРАЦИИ

Федеральное государственное бюджетное образовательное учреждение

высшего образования

«Оренбургский государственный университет»

И.П. Крымова

Курс лекций по учебной дисциплине

«Центральный банк и проведение монетарной

политики»

по направлению 38.04.08 Финансы и кредит

Классификация (степень) выпускника – магистр

Оренбург

2016

2.

Предисловие автораКурс лекций по учебной дисциплине «Центральный банк и проведение

монетарной политики» имеет теоретическую и практическую направленность, даёт

профессиональные знания в области монетарной политики, призван обучить будущих

магистрантов вопросам разработки и реализации монетарной политики.

Данный курс лекций написан в соответствии с требованиями Федерального

государственного образовательного стандарта высшего образования (уровень

высшего образования - магистратура) направление подготовки 38.04.08 Финансы и

кредит, утвержденный приказом Министерства образования и науки Российской

Федерации от 30 марта 2015 г. N 325.

Курс лекций построен таким образом, чтобы можно было изучить специфику

разработки и реализации монетарной политики в различных национальных

экономиках стран мира. Для самопроверки в конце каждой темы приведён перечень

контрольных вопросов.

Представляется, что изложенный в данном курсе материал позволит будущим

магистрантам более наглядно и доступно изучить монетарную политику и роль

Центрального банка в этом процессе.

Автор полагает, что предложенный курс лекций будет полезным и для широкого

круга специалистов-практиков, работающих в сфере банковского бизнеса.

2

3.

СодержаниеТема 1. Монетарная политика: цели и средства………………………………4

Вопросы………………………………………………………………………….5

Рекомендуемая литература .……………………………………………………..6

Контрольные вопросы………………………………………………………….27

Тема 2. Инструменты монетарной политики…………………………………28

Вопросы…………………………………………………………………………29

Рекомендуемая литература……………………………………………………..30

Контрольные вопросы………………………………………………………...118

Тема 3. Международные финансы и монетарная политика ...……………..120

Вопросы………………………………………………………………………..121

Рекомендуемая литература……………………………………………………122

Контрольные вопросы………………………………………………………...148

Список использованных источников………………………………………...149

3

4. Тема 1: «Монетарная политика: цели и средства» В процессе изучения темы у магистрантов формируются компетенции: ОК-1-3;

ОПК-1-2; ПК-1-4,20-25.Цель: «Исследовать теоретикоприкладные аспекты реализации

монетарной политики»

4

5. Вопросы:

1. Стратегические цели монетарной политики.2. Промежуточные цели, критерии выбора.

3. Операционные цели, критерии выбора.

5

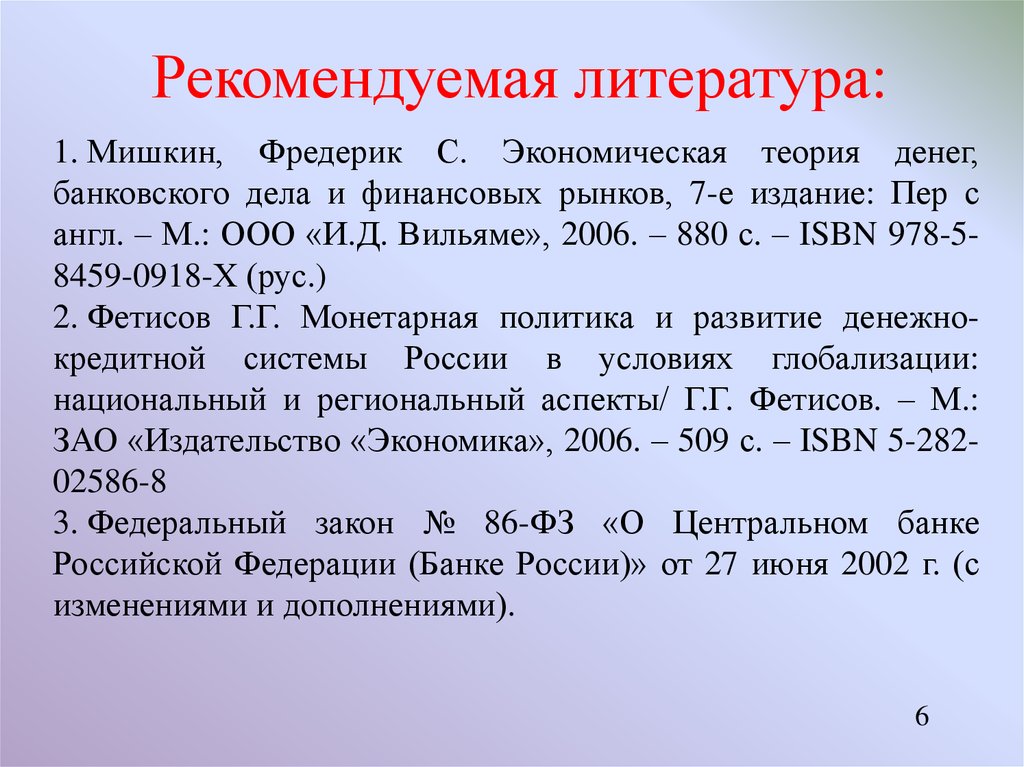

6. Рекомендуемая литература:

1. Мишкин, Фредерик С. Экономическая теория денег,банковского дела и финансовых рынков, 7-е издание: Пер с

англ. – М.: ООО «И.Д. Вильяме», 2006. – 880 с. – ISBN 978-58459-0918-Х (рус.)

2. Фетисов Г.Г. Монетарная политика и развитие денежнокредитной системы России в условиях глобализации:

национальный и региональный аспекты/ Г.Г. Фетисов. – М.:

ЗАО «Издательство «Экономика», 2006. – 509 с. – ISBN 5-28202586-8

3. Федеральный закон № 86-ФЗ «О Центральном банке

Российской Федерации (Банке России)» от 27 июня 2002 г. (с

изменениями и дополнениями).

6

7. Вопрос 1: Стратегические цели монетарной политики

Монетарная политика воздействует не только напредложение денег и процентные ставки, но и на общий

уровень экономического развития, т.е. на благосостояние

каждого жителя страны.

7

8. Стратегические цели монетарной политики

1. Высокий уровень занятости2. Экономический рост

3. Стабильность цен

4. Стабильность процентных ставок

5. Стабильность финансовых рынков

6. Стабильность валютных рынков

8

9. Вопрос 2: Промежуточные цели, критерии выбора

Формирование системы промежуточныхцелей монетарной политики основано на

анализе объективных внешних и внутренних

условий развития национальной экономики.

9

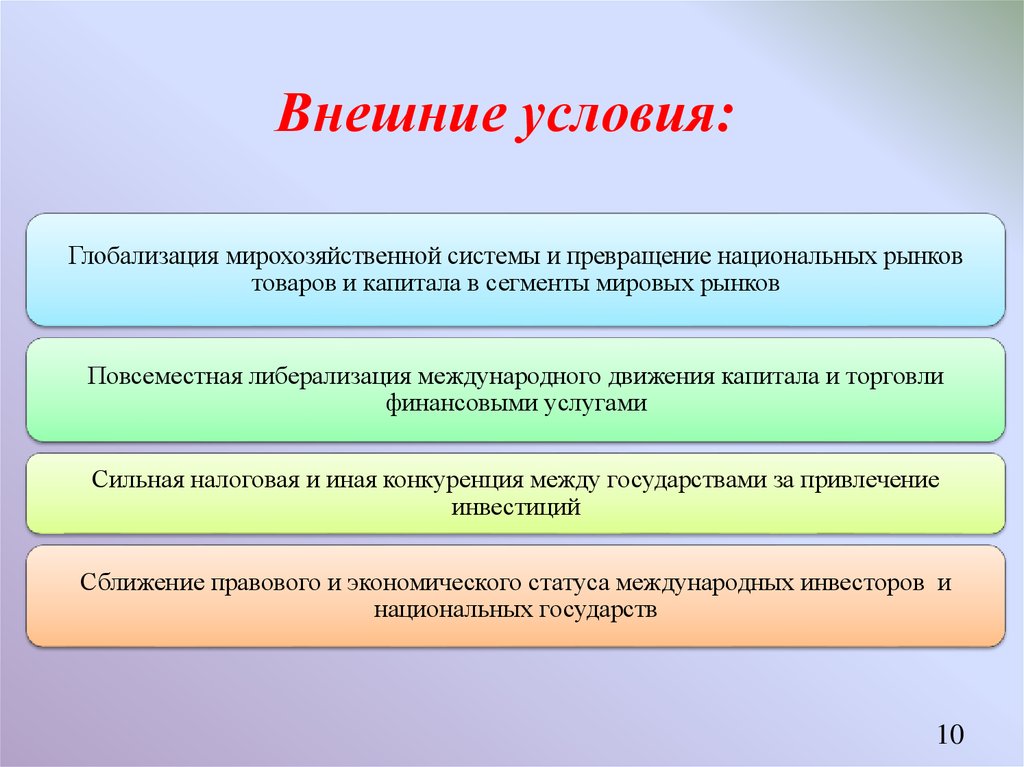

10. Внешние условия:

Глобализация мирохозяйственной системы и превращение национальных рынковтоваров и капитала в сегменты мировых рынков

Повсеместная либерализация международного движения капитала и торговли

финансовыми услугами

Сильная налоговая и иная конкуренция между государствами за привлечение

инвестиций

Сближение правового и экономического статуса международных инвесторов и

национальных государств

10

11. Внутренние условия:

Продукция большинства отраслей национальной экономикинеконкурентоспособна по сравнению с иностранными аналогами

Кризис государственной составляющей порождает воспроизводственнобюджетный кризис

Либерализация горизонтальных экономических отношений сочетается с

высоким налоговым бременем и большими квазиналоговыми

обременениями

11

12.

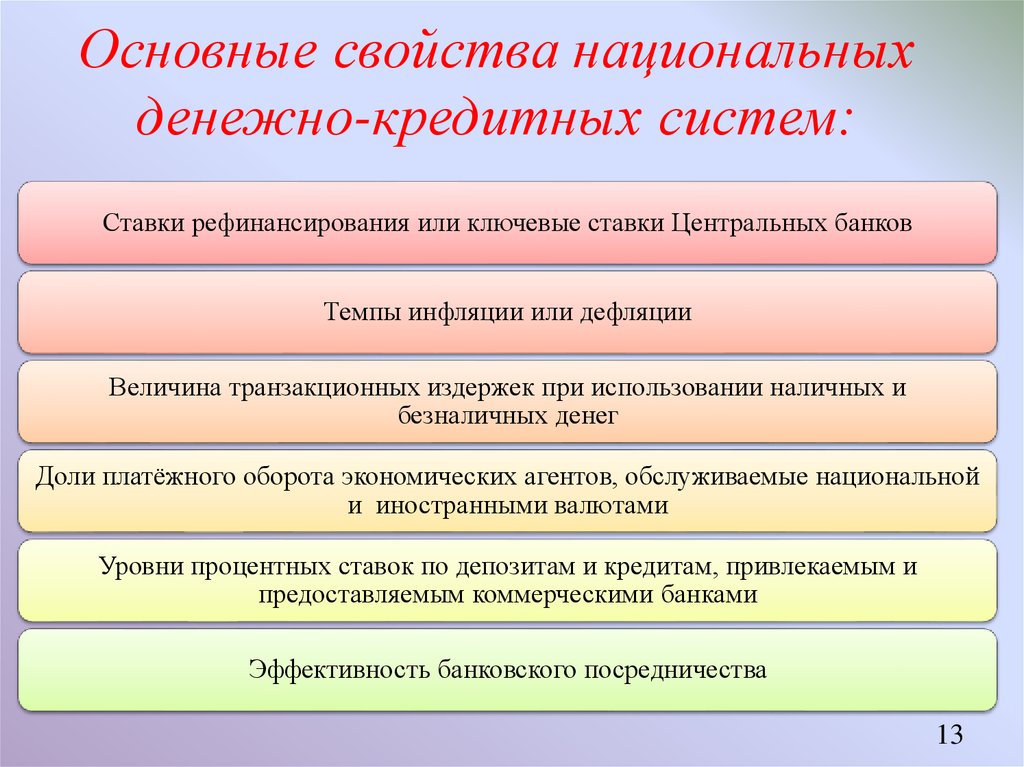

Не только между банками, но и валютамиразных стран происходит борьба за

выживание.

Победители в ней определяются свойствами

национальных денежно-кредитных систем.

12

13. Основные свойства национальных денежно-кредитных систем:

Ставки рефинансирования или ключевые ставки Центральных банковТемпы инфляции или дефляции

Величина транзакционных издержек при использовании наличных и

безналичных денег

Доли платёжного оборота экономических агентов, обслуживаемые национальной

и иностранными валютами

Уровни процентных ставок по депозитам и кредитам, привлекаемым и

предоставляемым коммерческими банками

Эффективность банковского посредничества

13

14.

Критерием результативностимонетарного регулирования

является поддержание

динамичного и

сбалансированного роста

национальной экономики.

14

15.

Исходным пунктом процессаформирования и реализации

государственной монетарной

политики является определение

системы её целей и задач.

15

16.

Правительство не только обеспечиваетпроведение единой финансовомонетарной политики, но и

осуществляет многие функции

монетарного регулирования, а также

функции регулирования рынка ценных

бумаг и государственного долга,

состояние которых во многом

определяет развитие денежно-кредитной

системы.

16

17. Необходимость постановки промежуточных целей

Конечные цели измеряются периодически, с большимотставанием от момента применения того или иного

инструмента монетарной политики.

На передачу импульсов монетарной политики к её

конечным целям требуется время, что затрудняет оценку

эффективности монетарной политики по её конечным

результатам.

17

18. Промежуточные цели (количественные ориентиры) монетарной политики:

Денежные агрегаты (М1, М2, М3)Процентные ставки (кратко- или

долгосрочные)

18

19. В современных среднесрочных программах ЦБ цели монетарной политики чаще всего сводятся к снижению инфляции.

1920. Критерии выбора

Устойчивая связь какmin с одной конечной

целью

Контролируемость

Возможность

измерения стоимости

достижения цели сразу

же или с небольшим

отставанием

20

21. Особенности выбора промежуточных целей

Принцип выборапромежуточной цели

Количественный

Качественный

Цель, поставленная

Центральным банком

Применяемые инструменты

Изменение ставок по операциям

Центрального банка.

Изменение ставок по

Постоянство темпов роста

нормативам обязательных

денежной массы или ВВП.

резервов.

Операции на открытом рынке.

Регулирование уровня

процентных ставок.

Регулирование валютного

курса национальной

денежной единицы.

Постоянство уровня цен.

Валютные интервенции.

Установление режима

валютного курса.

Изменение процентных ставок.

21

22. Вопрос 3: Операционные цели, критерии выбора

Формирование системы операционных целей монетарнойполитики основано на детальном анализе развития

национальной экономики в краткосрочном периоде.

22

23. Операционные цели:

Резервныеагрегаты

Процентные

ставки

• Резервы, незаимствованные

резервы

• Монетарная база,

незаимствованная монетарная база

• Процентная ставка по

краткосрочным межбанковским

кредитам

• Процентная ставка по

краткосрочным казначейским

векселям

23

24. Критерии выбора

ИзмеримостьУправляемость

Предсказуемость

24

25. Стратегия центрального банка

Стратегические цели-Высокий уровень

занятости.

-Экономический рост.

- Стабильность цен.

- Стабильность

финансовых рынков.

Промежуточные цели

-Денежные агрегаты

(М1, М2, М3).

- Процентные ставки

(краткосрочные или

долгосрочные).

Операционные

(инструментальные)

цели

- Резервные агрегаты

(резервы,

незаимствованные

резервы, монетарная

база, незаимствованная

монетарная база).

- Процентные ставки

(краткосрочные, такие

как процентная ставка

по межбанковским

кредитам).

25

26. Реализация стратегии ЦБ

Стратегические целиПромежуточные цели

Операционные (инструментальные) цели

Инструменты монетарной политики

26

27.

Контрольные вопросы1. Какие факторы влияют на выбор целевых ориентиров монетарной

политики?

2. Какими свойствами обладают национальные денежно-кредитные системы?

3. Представьте иерархию целей монетарной политики.

4. Охарактеризуйте стратегические цели монетарной политики.

5. Назовите условия, влияющие на формирование системы промежуточных

целей монетарной политики.

6. В чем проявляется необходимость постановки промежуточных целей?

7. Виды промежуточных целей, критерии выбора.

8. С чем связана необходимость постановки операционных целей?

9. Виды операционных целей, критерии выбора.

10. Механизм разработки и реализации стратегии монетарной политики.

27

28. Тема 2: «Инструменты монетарной политики» В процессе изучения темы у магистрантов формируются компетенции: ОК-1-3; ОПК-1-2;

ПК-1-6,18-25.Цель: Выявить и сформировать

теоретико-прикладные основы

инструментария монетарной политики

28

29. Вопросы:

1.Экономические

основы

монетарной

политики.

2. Организационные основы монетарной

политики.

3.

История

зарождения

инструментов

монетарной политики.

4.

Инструменты

монетарной

политики,

используемые Банком России.

5.

Инструменты

монетарной

политики,

используемые ФРС.

29

30. Рекомендуемая литература:

1. Мишкин, Фредерик С. Экономическая теория денег,банковского дела и финансовых рынков, 7-е издание: Пер с англ.

– М.: ООО «И.Д. Вильяме», 2006. – 880 с. – ISBN 978-5-84590918-Х (рус.)

2. Фетисов Г.Г. Монетарная политика и развитие денежнокредитной системы России в условиях глобализации:

национальный и региональный аспекты/ Г.Г. Фетисов. – М.: ЗАО

«Издательство «Экономика», 2006. – 509 с. – ISBN 5-282-02586-8

3. Федеральный закон № 86-ФЗ «О Центральном банке

Российской Федерации (Банке России)» от 27 июня 2002 г. (с

изменениями и дополнениями).

4. «Положение

об

обязательных

резервах

кредитных

организаций» № 507-П от 1 декабря 2015 г.

30

31. Вопрос 1: Экономические основы монетарной политики

Под монетарной политикой понимаетсядеятельность государства в валютной и денежнокредитной сферах, направленная на реализацию его

интересов в отношениях с другими государствами,

наднациональными и субнациональными

государственными и муниципальными образованиями,

юридическими и физическими лицами.

31

32.

Достижение макроэкономическогоравновесия при оптимальных для данной

страны темпах экономического роста –

цель государственного регулирования

экономики.

32

33.

Обеспечение стабильногоэкономического роста – основная цель

монетарной политики.

33

34. Объект регулирования монетарной политики – денежный рынок.

Денежный рынок отражает спрос наденьги и предложение денег, а также

формирование равновесной «цены»

денег – ставки процента.

34

35.

В основе монетарной политики лежиттеория денег, изучающая процесс

воздействия денег и монетарной политики

на состояние экономики в целом.

35

36. Типы монетарной политики

стимулирующаясдерживающая

36

37.

Механизм денежной трансмиссиипоказывает, каким образом изменение

предложения денег (изменение ситуации

на денежном рынке) влияет на изменение

реального объема выпуска (ситуацию на

реальном рынке, т.е. рынке товаров и

услуг).

37

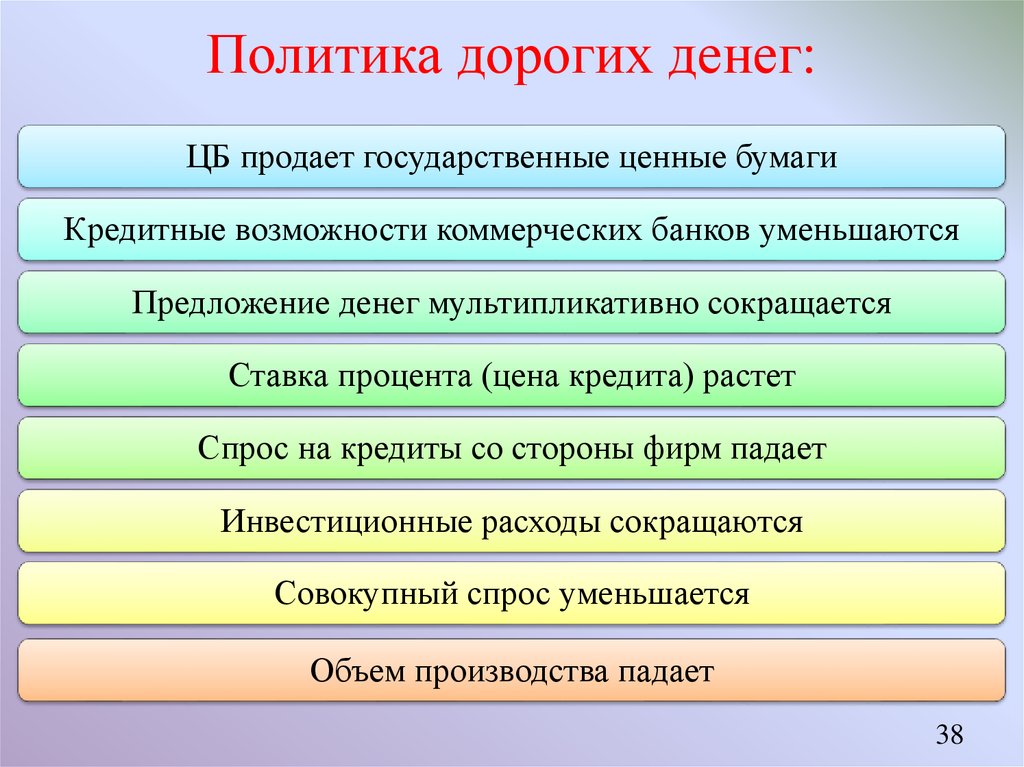

38. Политика дорогих денег:

ЦБ продает государственные ценные бумагиКредитные возможности коммерческих банков уменьшаются

Предложение денег мультипликативно сокращается

Ставка процента (цена кредита) растет

Спрос на кредиты со стороны фирм падает

Инвестиционные расходы сокращаются

Совокупный спрос уменьшается

Объем производства падает

38

39. Политика дешёвых денег:

ЦБ покупает государственные ценные бумагиКредитные возможности коммерческих банков увеличиваются

Предложение денег мультипликативно увеличивается

Ставка процента (цена кредита) падает

Спрос на кредиты со стороны фирм растёт

Инвестиционные расходы увеличиваются

Совокупный спрос увеличивается

Объем производства растёт

39

40. Преимущества монетарной политики:

1. Отсутствие внутреннего лагаВнутренний лаг представляет собой период времени между

моментом осознания экономической ситуации в стране и

моментом принятия мер по ее улучшению. Решение о покупке

или продаже государственных ценных бумаг центральным

банком принимается быстро, а поскольку эти бумаги в развитых

странах высоколиквидны, высоконадежны и безрисковы, то

проблем с их продажей населению и банкам не возникает.

2. Отсутствие эффекта вытеснения

В отличие от стимулирующей фискальной политики

стимулирующая монетарная политика (рост предложения денег)

обусловливает снижение ставки процента, что ведет не к

вытеснению, а к стимулированию инвестиций и других

чувствительных к изменению ставки процента автономных

расходов и к мультипликативному росту выпуска.

40

41.

3. Эффект мультипликатораМонетарная политика, как и фискальная политика, имеет

мультипликативный эффект воздействия на экономику, причем

действуют два мультипликатора. Банковский мультипликатор

обеспечивает процесс депозитного расширения, т.е.

мультипликативное увеличение денежной массы, а рост

автономных расходов в результате снижения ставки процента в

условиях роста предложения денег мультипликативно (с

эффектом мультипликатора автономных расходов) увеличивает

величину совокупного выпуска.

41

42. Недостатки монетарной политики:

1. Возможность инфляцииСтимулирующая монетарная политика, т.е. рост

предложения денег, ведет к инфляции даже в

краткосрочном, а тем более в долгосрочном периоде.

Поэтому представители кейнсианского направления

утверждают, что монетарная политика может

использоваться лишь при перегреве (инфляционном

разрыве) экономики, т.е. рассматривают возможность

проведения только сдерживающей монетарной политики, а

при рецессии, по их мнению, должна использоваться

стимулирующая фискальная, а не монетарная политика.

42

43.

2. Наличие внешнего лага в связи со сложностью ивозможными сбоями в механизме денежной

трансмиссии

Внешний лаг представляет собой период времени от

момента принятия мер по стабилизации экономики

(принятия решения центральным банком по изменению

величины предложения денег) до момента появления

результата их воздействия на экономику (который

выражается в изменении величины выпуска). Покупка и

продажа центральным банком государственных ценных

бумаг осуществляется быстро, т.е. быстро изменяются

кредитные возможности коммерческих банков.

43

44. Механизм денежной трансмиссии долгий и состоит из нескольких ступеней, на каждой из которых возможен сбой:

1. Политика «дешевых денег», проводимая центральнымбанком, может обеспечить коммерческие банки

дополнительными резервами, что расширяет кредитные

возможности банков, однако такая возможность может не

превратиться в действительность. Нет никакой гарантии,

что при увеличении резервов произойдет

соответствующее увеличение объема кредитов,

выдаваемых коммерческими банками. Кроме того,

население может решить не брать кредиты. В результате

денежная масса не увеличится.

44

45.

2. Реакция денежного рынка на рост предложениязависит от вида кривой спроса на деньги. Серьезное

падение ставки процента произойдет только в случае,

если кривая спроса на деньги крутая, т.е. если

чувствительность спроса на деньги к изменению

ставки процента невелика. Если спрос на деньги очень

чувствителен к изменению ставки процента (кривая

спроса на деньги пологая), то увеличение

предложения денег не приведет к значительному

снижению ставки процента.

45

46.

3. Существенное снижение ставки процента врезультате роста предложения денег может не

привести к серьезному увеличению

инвестиционных расходов, если их

чувствительность к изменению ставки

процента низка (кривая инвестиций крутая).

46

47.

4. Если чувствительность инвестиционногоспроса к динамике ставки процента высока, и

инвестиционные расходы увеличились в

результате падения ставки процента, то рост

совокупных расходов может не привести к

увеличению реального выпуска, если экономика

находится в состоянии полной занятости (на

уровне потенциального объема производства),

что соответствует вертикальной кривой

совокупного предложения.

47

48.

Таким образом, нарушения в любом звенепередаточного механизма могут свести на

нет или существенно ослабить воздействие

монетарной политики на экономику.

48

49. Монетарная политика ЦБ не может быть независимой, а предложение денег экзогенной величиной в открытой экономике при режиме

фиксированных валютныхкурсов, поскольку изменение предложения

национальной валюты (валютные

интервенции ЦБ), особенно в условиях

абсолютной мобильности капитала,

подчинено цели поддержания на неизменном

уровне валютного курса национальной

денежной единицы.

49

50. Вопрос 2: Организационные основы монетарной политики

Система монетарной политики имонетарного регулирования включает:

- виды;

- цели;

- принципы;

- инструменты.

50

51.

Монетарная политикаСтратегическая

Текущая

51

52. Стратегическая монетарная политика определяет и формирует денежную систему и основные принципы монетарного регулирования страны

и является прерогативойПарламента и Правительства.

52

53. Текущая монетарная политика составляет комбинацию целей и средств, предназначенных для регулирования экономических процессов, и

является прерогативойЦентрального банка.

53

54.

Цели монетарной политики, должныставиться исходя из национальных

интересов и с учётом объективных

ограничений их реализации.

54

55. Цели монетарной политики реализуются путём государственного программирования – установления целевых показателей

социально-экономическогоразвития на конкретные периоды и

принятия комплекса мер по их достижению,

увязанных по срокам и обеспеченных

материальными и финансовыми ресурсами.

55

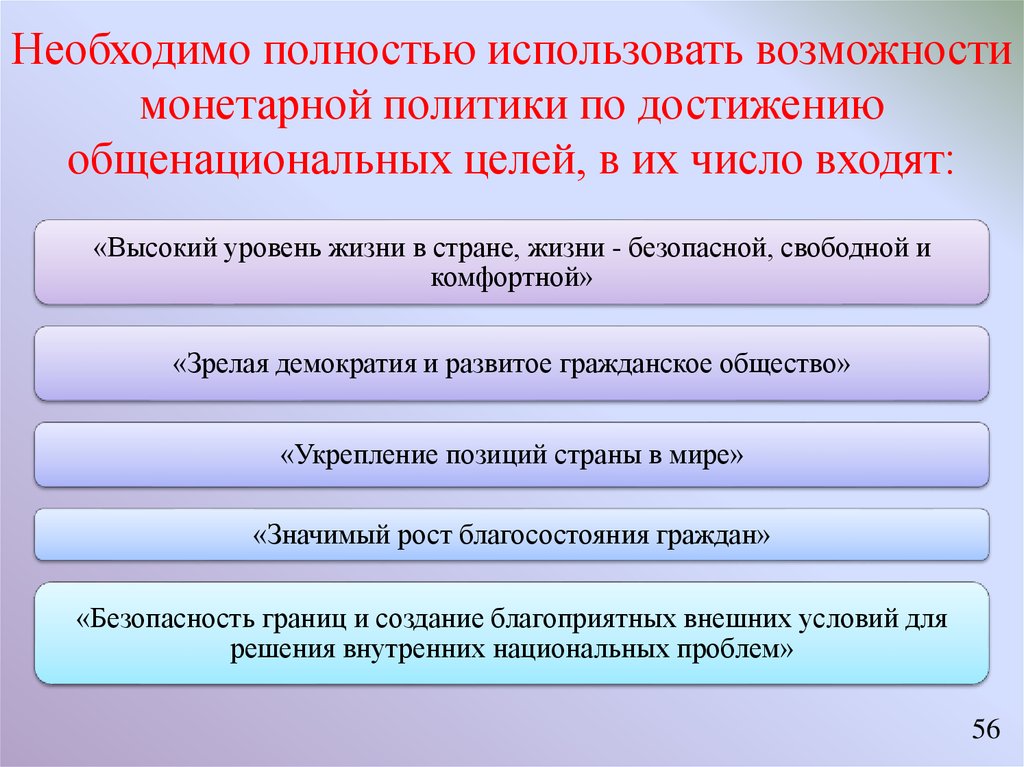

56. Необходимо полностью использовать возможности монетарной политики по достижению общенациональных целей, в их число входят:

«Высокий уровень жизни в стране, жизни - безопасной, свободной икомфортной»

«Зрелая демократия и развитое гражданское общество»

«Укрепление позиций страны в мире»

«Значимый рост благосостояния граждан»

«Безопасность границ и создание благоприятных внешних условий для

решения внутренних национальных проблем»

56

57.

Законодательством РФ непосредственно целимонетарной политики не установлены.

Российским законодательством определены

цели деятельности специализированного

органа денежно-кредитного и валютного

регулирования – Банка России.

Наряду с ЦБ цели монетарной политики

вправе и должно определять Правительство

России.

57

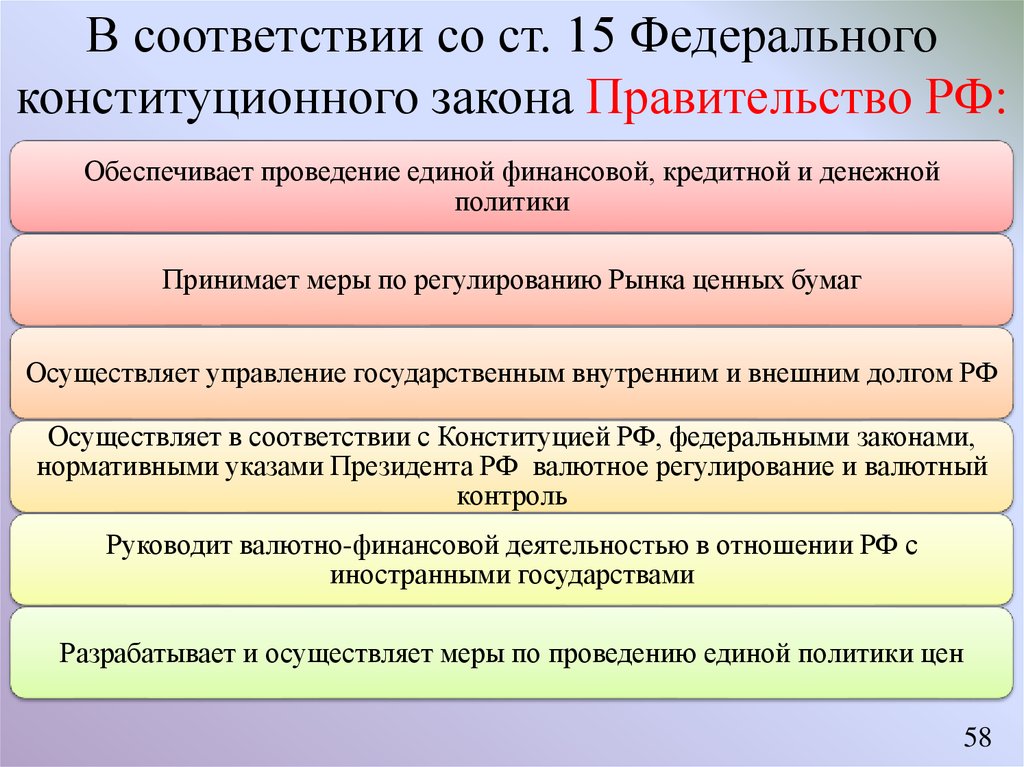

58. В соответствии со ст. 15 Федерального конституционного закона Правительство РФ:

Обеспечивает проведение единой финансовой, кредитной и денежнойполитики

Принимает меры по регулированию Рынка ценных бумаг

Осуществляет управление государственным внутренним и внешним долгом РФ

Осуществляет в соответствии с Конституцией РФ, федеральными законами,

нормативными указами Президента РФ валютное регулирование и валютный

контроль

Руководит валютно-финансовой деятельностью в отношении РФ с

иностранными государствами

Разрабатывает и осуществляет меры по проведению единой политики цен

58

59.

В развитых странахвыделяются основные

(конечные) цели

монетарной политики

и производные от них

инструментальные

цели – ориентиры.

59

60. Конечные цели

12

Поддержание

высокого и

стабильного уровня

реального

производства.

3

Поддержание низких и

стабильных цен.

Поддержание темпов

инфляции.

60

61. Инструментальные цели:

Денежная базаДенежная масса

Широкая денежная масса

Темпы инфляции

Процентные ставки денежного рынка

Объёмы кредитования КБ нефинансовых заёмщиков

61

62. В России практически единственным приоритетом является снижение темпов инфляции.

6263. Принципы монетарного регулирования в современных условиях:

Во-первых, при проведении монетарнойполитики необходимо учитывать, что и

национальные и иностранные инвесторы

действуют в собственных интересах, не

совпадающих с интересами национальных

государств.

63

64.

Во-вторых, следует исходить из того, чтов мирохозяйственной системе конкурируют

не только предприятия, но и национальные

экономические системы.

64

65.

В-третьих, монетарная политика должнадостигать своих целей даже при

практическом отсутствии

государственного регулирования

глобальных финансовых рынков.

65

66.

В-четвёртых, нельзя игнорироватьдостижение инвесторами значительной

либерализации контроля за движением

капитала и снижение налогового пресса в

странах-импортёрах капитала благодаря

использованию офшорных юрисдикций для

«бегства капитала».

66

67. Монетарное регулирование означает воздействие государства на экономику, повышающее предсказуемость, устойчивость,

сбалансированность,эффективность и скорость её

развития или обеспечивающее

достижение других поставленных

субъектом регулирования целей.

67

68. Монетарное регулирование в узком смысле означает ограничение государством свободы или уменьшение неопределённости действий

участников валютных иденежно-кредитных отношений для

достижения своих целей и защиты

своих интересов.

68

69. Монетарное регулирование в широком смысле определяется как элемент системы государственного регулирования экономики.

6970.

Монетарнаяполитика всегда

включает

определение целей

и выбор средств их

достижения.

Монетарное

регулирование

может быть

ограничено

применением

системы уже

существующих

правил.

70

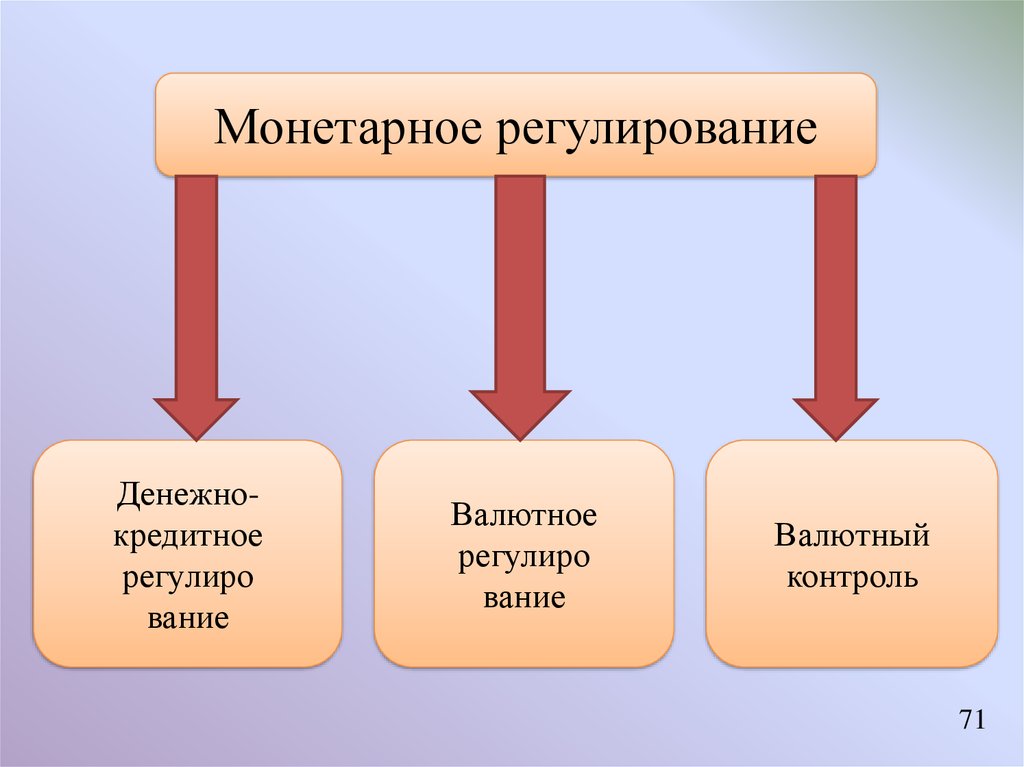

71.

Монетарное регулированиеДенежнокредитное

регулиро

вание

Валютное

регулиро

вание

Валютный

контроль

71

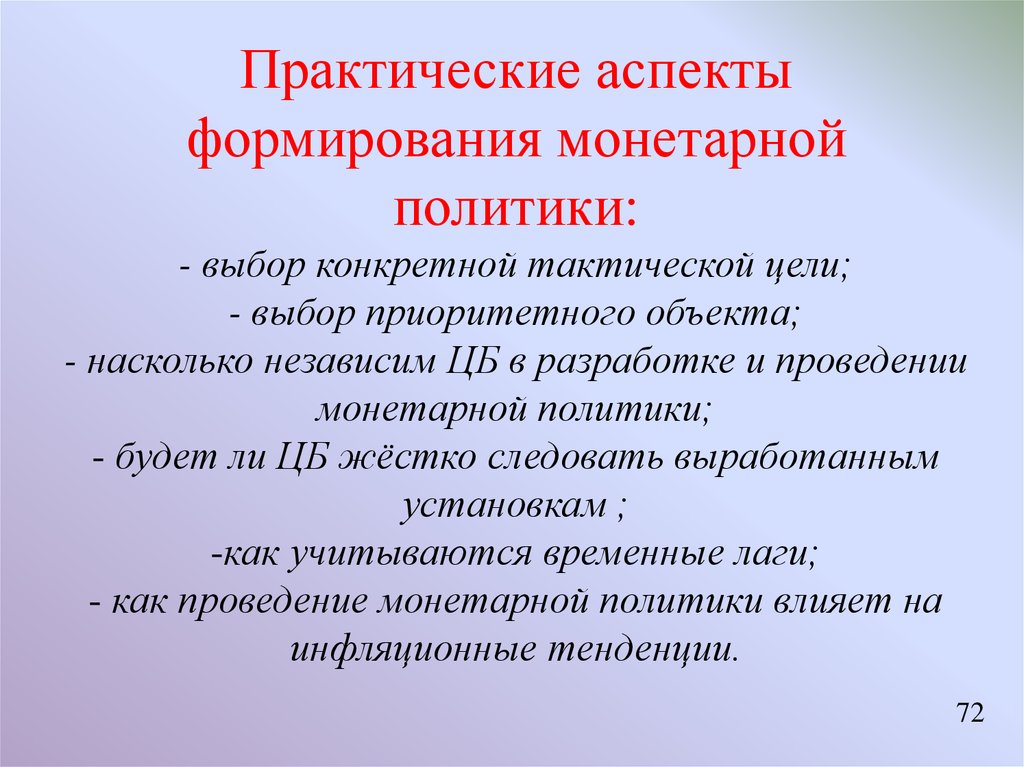

72.

Практические аспектыформирования монетарной

политики:

- выбор конкретной тактической цели;

- выбор приоритетного объекта;

- насколько независим ЦБ в разработке и проведении

монетарной политики;

- будет ли ЦБ жёстко следовать выработанным

установкам ;

-как учитываются временные лаги;

- как проведение монетарной политики влияет на

инфляционные тенденции.

72

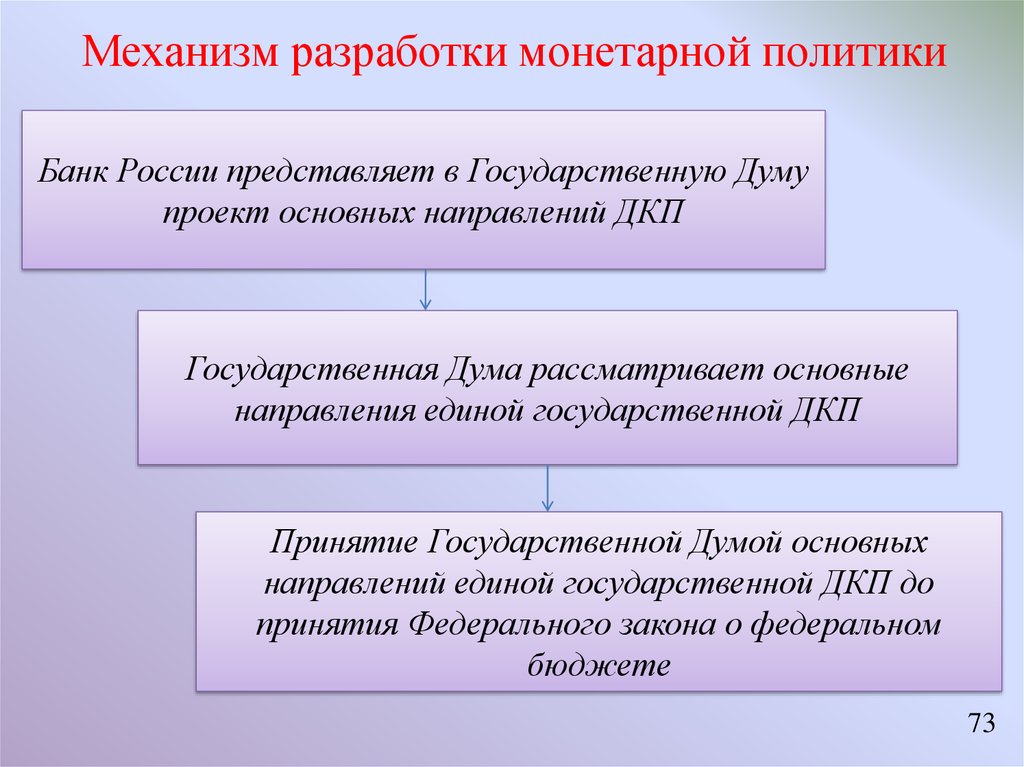

73. Механизм разработки монетарной политики

Банк России представляет в Государственную Думупроект основных направлений ДКП

Государственная Дума рассматривает основные

направления единой государственной ДКП

Принятие Государственной Думой основных

направлений единой государственной ДКП до

принятия Федерального закона о федеральном

бюджете

73

74. Разделы основных направлений единой государственной ДКП:

- Концептуальные принципы.- Краткая характеристика состояния экономики.

- Прогноз достижения текущих целей денежно-кредитной

политики.

- Сценарный (многовариантный) прогноз развития

экономики России на трёхлетний период.

- Прогноз основных показателей платёжного баланса на

трёхлетний период.

- Целевые ориентиры ДКП.

- Показатели денежной программы на трёхлетний период.

- Варианты применения инструментов и методов ДКП для

достижения целевых ориентиров.

74

75. Вопрос 3: История зарождения инструментов монетарной политики

Для достижения целей и ориентировмонетарной политики используется

система инструментов.

75

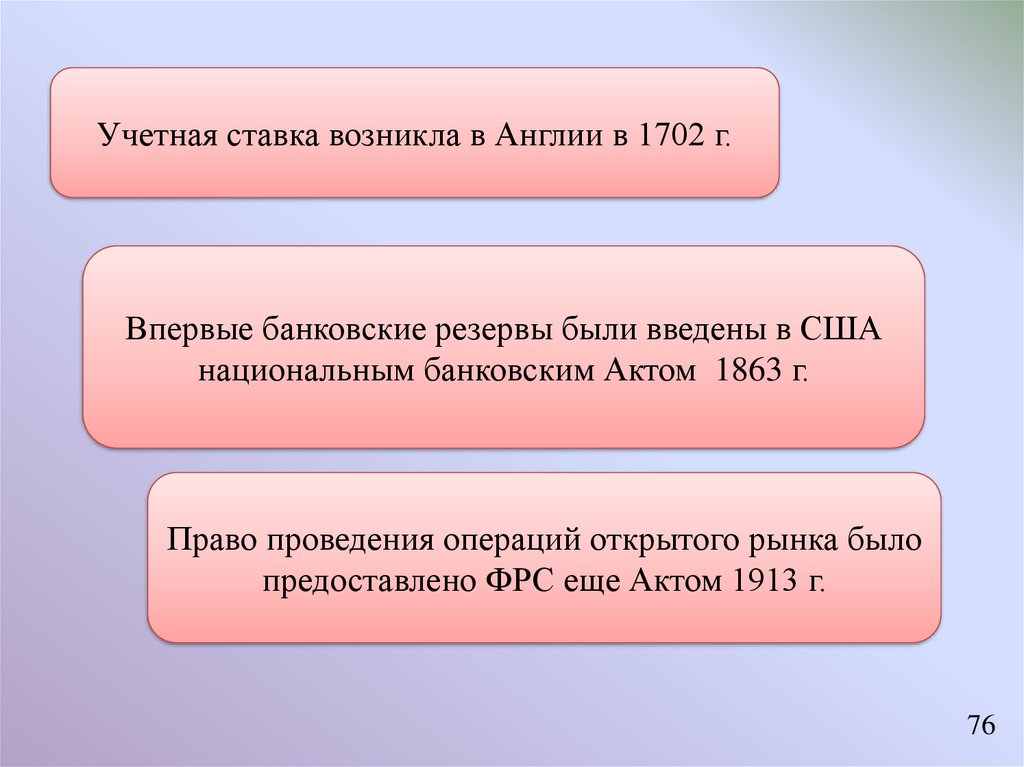

76.

Учетная ставка возникла в Англии в 1702 г.Впервые банковские резервы были введены в США

национальным банковским Актом 1863 г.

Право проведения операций открытого рынка было

предоставлено ФРС еще Актом 1913 г.

76

77.

Учётная ставка символизировала собойлидирующую роль Центрального банка в

изменении процентных ставок денежного

рынка, что в свою очередь означало

изменение курса экономической политики

Правительства.

77

78. В англоязычной литературе существует два термина:

interest rate –употребляемый для

обозначения

процентных ставок

частных институтов

на кредитном рынке.

discount rate –

обозначающий учетную

ставку, т.е. процент, за

который Центральный

банк может

предоставить небольшую

сумму дополнительных

резервов частному

кредитно-финансовому

учреждению.

78

79. Смешение этих терминов в один и обусловило неправильный перевод, в действительности же первым инструментом монетарной политики,

исторически возникшим ранее другихстала процентная ставка, а точнее –

ссудный процент на рынке.

79

80.

Исторически обязательные резервы былиустановлены законом с целью защиты

вкладчиков, чтобы гарантировать, что

банки располагают достаточной кассовой

наличностью для выплаты денег

вкладчикам, изымающим свои вклады.

80

81.

Операциям открытого рынкаотводилась более чем скромная роль в

деятельности ФРС, причем эта роль

предполагалась как чисто подсобная,

никоим образом не связанная с

выполнением основных функций ФРС.

81

82.

Элементы монетарной политикиполитика

процентных

ставок

политика

рефинансирования

политика

обязательных

резервов

политика

открытого

рынка

82

83. Регулирующие функции политики процентных ставок: - регулирование уровня сбережений и инвестиций; - регулирование уровня деловой

активности;-воздействие на уровень инфляции.

83

84. Цели политики процентных ставок: - благоприятствовать росту экономики путем умеренно низких процентных ставок на кредиты; -

сдерживать инфляцию;- обеспечивать стабильность

национальной валюты на валютных

рынках путем умеренно повышенных

процентных ставок.

84

85. Политика процентных ставок является приоритетной, если в экономике страны достигнута: - оптимизация уровня задолженности

предприятий;- сокращение доли бонифицированных займов для

последующего расширения базы воздействия

монетарных властей;

- развитие кредитов по колеблющимся ставкам и

снижение уровня трансформации краткосрочных

ресурсов в долгосрочные;

- умеренные темпы «ползучей» инфляции или полное

ее отсутствие;

- существование развитого денежного рынка, рынка

ценных бумаг.

85

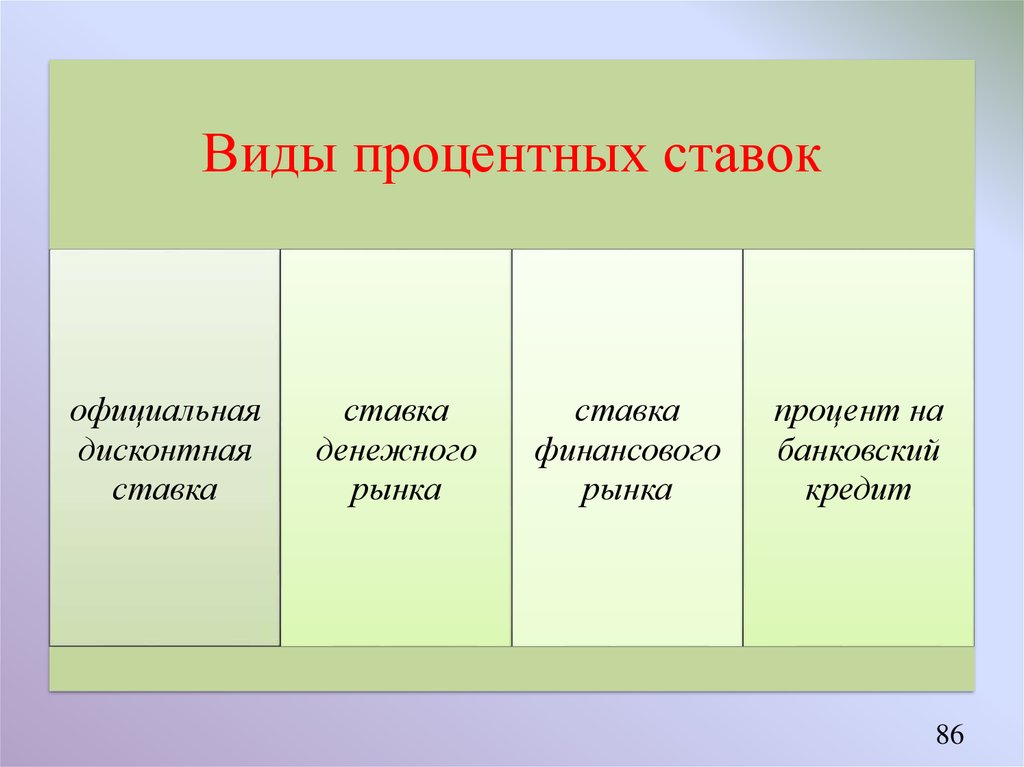

86.

Виды процентных ставокофициальная

дисконтная

ставка

ставка

денежного

рынка

ставка

финансового

рынка

процент на

банковский

кредит

86

87. Дисконтная ставка не позволяет контролировать предложение денег банками в полной мере и в настоящее время не находит широкое

применение восуществлении монетарной политики,

так как изменения дисконтного

процента воздействуют не на норму

процента, а на темп роста общей

массы денег.

87

88.

Под рефинансированием подразумеваетсярегулирование кредитной помощи,

оказываемой Центральным банком

коммерческим банкам, поскольку

коммерческие банки не способны полностью

удовлетворять потребности экономики в

кредитах.

88

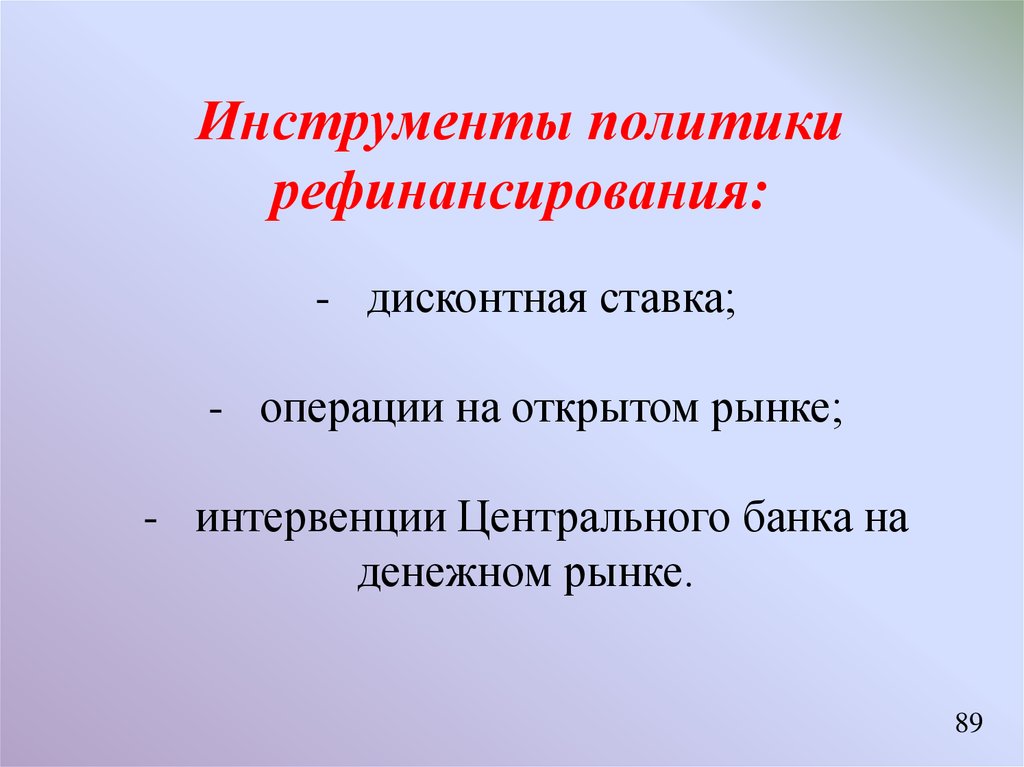

89. Инструменты политики рефинансирования:

- дисконтная ставка;- операции на открытом рынке;

- интервенции Центрального банка на

денежном рынке.

89

90. Политика рефинансирования будет неосуществима, если: - не существует потребностей в рефинансировании, выражаемых банками; - эта

потребность существует, но не всегдаоказывается обоснованным применение тех или

иных инструментов рефинансирования;

- даже при подтверждении теоретических

предложений практикой, различные факторы

могут сделать эту политику нереальной.

90

91.

Цель политики обязательных резервов –усиление зависимости кредитных

учреждений от рефинансирования со

стороны Центрального банка и

ужесточения таким образом контроля за их

ликвидностью.

91

92. Изменение норм обязательных резервов, за исключением кризисных периодов, характеризуется невысокими амплитудами.

9293.

Политика открытого рынкапредставляет собой ориентированный на

гибкое регулирование процентных ставок

рыночный механизм.

93

94. Политика открытого рынка может гармонично сочетаться с набором «реальной» процентной ставки в качестве инструмента монетарной

политики и успешно включаться втрадиционные методы интервенции

на денежном рынке со стороны

Центрального банка.

94

95. Политика открытого рынка предполагает значительное изменение режимов рефинансирования банков, она изменяет не величину капитала

банковского сектора в реальномисчислении, а только его состав в

деньгах или ценных бумагах.

95

96.

В рамках осуществления монетарнойполитики операции открытого рынка

приводят одновременно к улучшению

управления государственной

задолженностью и контролю за

предложением денег.

96

97. Вопрос 4: Инструменты монетарной политики, используемые Банком России

Инструменты монетарной политики– институты, нормы и отношения

государства и экономических агентов в

денежно-кредитной и валютной

сферах экономики, посредством

которых государство воздействует на

поведение этих агентов.

97

98.

Основные (традиционные)инструменты монетарной политики

Обязательные

резервы

Операции на

Процентные ставки открытом рынке

(учётная ставка или

с

ключевая ставка)

государственными

ценными бумагами

98

99.

Нормативы обязательных резервовопределяют размер обязательных

резервов в процентном отношении к

обязательствам кредитной организации

(в валюте Российской Федерации и в

иностранной валюте).

99

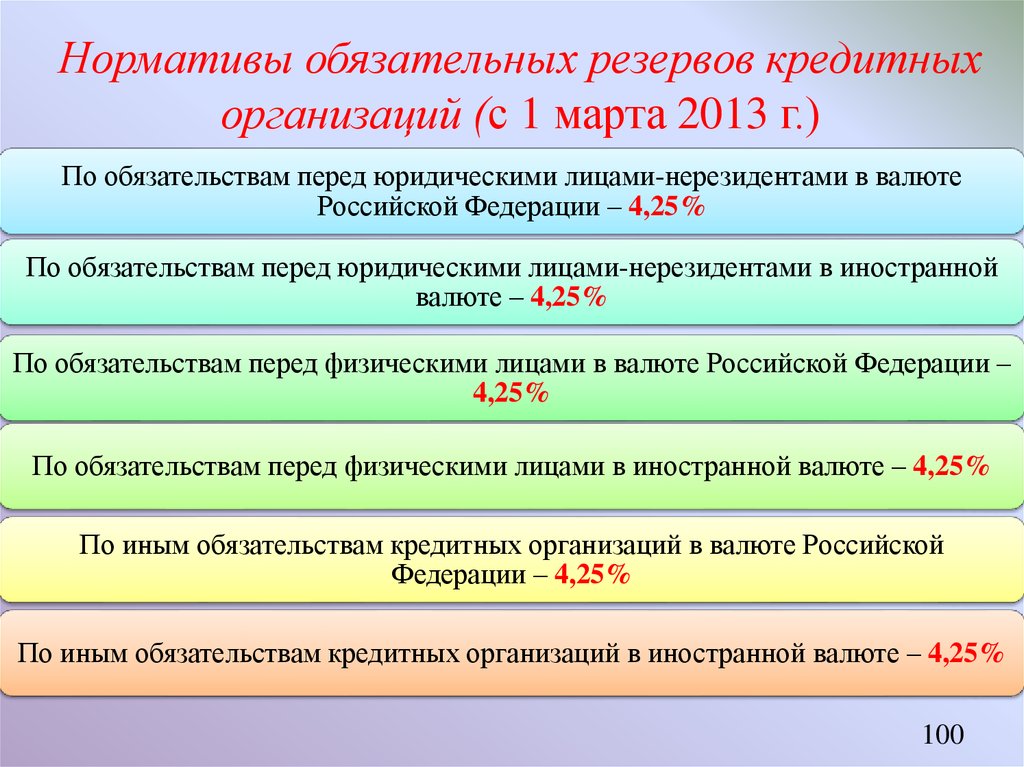

100. Нормативы обязательных резервов кредитных организаций (с 1 марта 2013 г.)

По обязательствам перед юридическими лицами-нерезидентами в валютеРоссийской Федерации – 4,25%

По обязательствам перед юридическими лицами-нерезидентами в иностранной

валюте – 4,25%

По обязательствам перед физическими лицами в валюте Российской Федерации –

4,25%

По обязательствам перед физическими лицами в иностранной валюте – 4,25%

По иным обязательствам кредитных организаций в валюте Российской

Федерации – 4,25%

По иным обязательствам кредитных организаций в иностранной валюте – 4,25%

100

101.

Ключевая ставка – процент, подкоторый центральный банк

предоставляет кредиты финансово

устойчивым коммерческим банкам

(аукцион РЕПО на срок 1 неделя).

101

102. Ключевая ставка ЦБ РФ

Период действия%

3 августа 2015 г. -

11,00

16 июня 2015 г. – 2 августа 2015 г.

11,50

5 мая 2015 г. – 15 июня 2015 г.

12,50

16 марта 2015 г. – 4 мая 2015 г.

14,00

2 февраля 2015 г. – 15 марта 2015 г.

15,00

16 декабря 2014 г. – 1 февраля 2015 г.

17,00

12 декабря 2014 г. – 15 декабря 2014 г.

10,50

5 ноября 2014 г. – 11 декабря 2014 г.

9,50

28 июля 2014 г. – 4 ноября 2014 г.

8,00

28 апреля 2014 г. – 27 июля 2014 г.

7,50

3 марта 2014 г. – 27 апреля 2014 г.

7,00

13 сентября 2013 г. – 2 марта 2014 г.

5,50

102

103.

Учётная ставка – процент (дисконт),по которому центральный банк

учитывает векселя коммерческих банков.

103

104.

Нетрадиционные инструментыОриентиры роста денежной

массы

Валютное регулирование

104

105.

Управление наличной денежной массой –регулирование обращения наличных денег,

эмиссия, организация их обращения и

изъятие из обращения.

105

106.

Валютное регулирование – управлениевалютными потоками и внешними

платежами, формирование валютного

курса национальной денежной единицы.

106

107. Вопрос 5: Инструменты монетарной политики, используемые ФРС

Задачи ФРС в области монетарнойполитики двуедины:

- обеспечение максимально

возможной занятости;

- поддержание ценовой

стабильности.

107

108. Инструменты монетарной политики

Ставка по федеральным фондамОперации на открытом рынке

Дисконтная ставка

Резервные требования

108

109.

Ставка по федеральным фондам процентная ставка, под которую банкикредитуют друг друга на один день

(overnight).

109

110.

Операции на открытом рынке - покупкаи продажа ФРС ценных бумаг,

выпущенных правительством США,

таких как казначейские векселя и т.п.

110

111.

Дисконтная ставка – это ставка, подкоторую ФРС одалживает деньги

коммерческим банкам и другим

депозитным учреждениям.

111

112.

Резервное требование – это минимальнаясумма денег, которую депозитное

учреждение должно хранить в ФРС,

чтобы покрывать свои обязательства по

депозитам перед клиентами.

112

113. Обращение к «дисконтному окну» свидетельствует о том, что банк не может прокредитоваться в другом месте, и обращается к ФРС как

«кредитору последней инстанции», чтосвидетельствует о его финансовых

затруднениях; поэтому банки с

большой неохотой пользуются этим

кредитом.

113

114. Дисконтную ставку устанавливает ФРС, и ее часто путают корреспонденты и аналитики со ставкой на федеральные фонды. В последнее

время ФРС держитучетную ставку выше FFR, чтобы с одной

стороны, стимулировать торги на

федеральные фонды как основной

монетарный инструмент, с другой оставаться на рынке в качестве

кредитора последней инстанции.

114

115. Монетарная политика испытывает большие ограничения от того факта, что номинальную процентную ставку нельзя понизить ниже нуля.

115116.

Ставка по федеральным фондам иоперации ФРС на открытом рынке главные инструменты регулирования

предложения денег в экономике США.

116

117. В структуре ФРС Федеральный комитет по открытым рынкам (FOMC) ответственен за проведение операций с ценными бумагами на рынках,

тогда как в ведении советауправляющих (Board of Governors)

находятся процентные ставки и

резервные требования.

117

118.

Контрольные вопросы1. Охарактеризуйте цель государственного регулирования экономики.

2. Назовите основные объекты регулирования монетарной политики.

3. Назовите основные виды монетарной политики и охарактеризуйте их.

4. Перечислите преимущества и недостатки монетарной политики.

5. Объясните, почему необходимы согласованные действия органов

монетарного регулирования в проведении монетарной, бюджетной и

структурной политики.

6. В каких случаях целесообразно проводить «политику дорогих денег»?

7. Назовите примеры проведения Банком России сдерживающей и

стимулирующей политики.

8. Какой тип монетарной политики осуществляет в настоящее время Банк

России?

9. Каковы, по вашему мнению, преимущества использования рыночных

методов монетарного регулирования?

10. Каким образом инструменты монетарной политики влияют на объём

денежной массы в стране (объясните и ответ подкрепите цифровыми

данными)?

118

119.

11. Почему изменение уровня официальных ставок Центрального банкавлияет на величину денежной массы в обращении?

12. Какова степень воздействия Центрального банка, при проведении

монетарной политики, на кредитную активность в стране?

13. Перечислите рыночные процентные ставки, на которые оказывает

влияние изменение официальных ставок Центрального банка.

14. Покажите значение и определите функции ключевой ставки.

15. Можно ли, по вашему мнению, утверждать, что процентная политика

Банка России в последние годы стала более гибкой?

16. Каковы современные задачи политики рефинансирования?

17. Какие требования предъявляет Банк России к банкам – участникам

депозитных операций?

18. Каковы преимущества операций на открытом рынке по сравнению с

другими инструментами монетарной политики?

19. Какие виды операций на открытом рынке способствуют изъятию

избыточной ликвидности банковской системы, а какие – её предоставлению?

20. Каковы особенности применения Банком России операций на открытом

рынке в условиях роста неопределённости (2014-2016гг.)?

119

120. Тема 3: «Международные финансы и монетарная политика» В процессе изучения темы у магистрантов формируются компетенции: ОК-1-3;

ОПК-1-2; ПК-1-6,18-25.Цель: «Исследовать реализацию

монетарной политики на

международном рынке»

120

121. Вопросы:

1. Экономические основы функционированиямеждународных финансов.

2.

Современная

стратегия

монетарной

политики (номинальный якорь).

121

122. Рекомендуемая литература

1. Мишкин, Фредерик С. Экономическая теория денег,банковского дела и финансовых рынков, 7-е издание: Пер с

англ. – М.: ООО «И.Д. Вильяме», 2006. – 880 с. – ISBN 978-58459-0918-Х (рус.)

2. Фетисов Г.Г. Монетарная политика и развитие денежнокредитной системы России в условиях глобализации:

национальный и региональный аспекты/ Г.Г. Фетисов. – М.:

ЗАО «Издательство «Экономика», 2006. – 509 с. – ISBN 5282-02586-8

122

123. Вопрос 1: Экономические основы функционирования международных финансов

Торговля валютой и банковскими депозитами,выраженными в конкретных валютах, происходит

на валютном рынке.

123

124. С точки зрения масштабов различают:

Национальные рынкиРегиональные рынки

Мировые рынки

124

125.

Операции, проводимые на валютном рынке,устанавливают курсы обмена валют,

которые, в свою очередь, определяют

стоимость покупаемых иностранных

товаров и активов.

125

126. Основные виды валютных сделок

Сделка спотФорвардная сделка

126

127.

Сделка спот – предполагаетнемедленный (в течение 2

дней) обмен банковских

депозитов.

127

128.

Форвардная сделка – этообмен банковских депозитов на

определённую дату в будущем.

128

129.

Когда валюта страны укрепляется(повышается в цене относительно других

валют), товары этой страны за рубежом

дорожают, а импортные товары внутри

страны – дешевеют (удерживая внутренние

цены на прежнем уровне в двух странах).

И наоборот, когда валюта страны

обесценивается, её товары за рубежом

дешевеют, а импортные товары внутри

страны – дорожают.

129

130.

Как и цена любого товара илиактива на свободном рынке,

валютные курсы определяются

соотношением спроса и

предложения.

130

131.

Валютные курсы вдолгосрочной

перспективе

Валютные курсы в

краткосрочной

перспективе

131

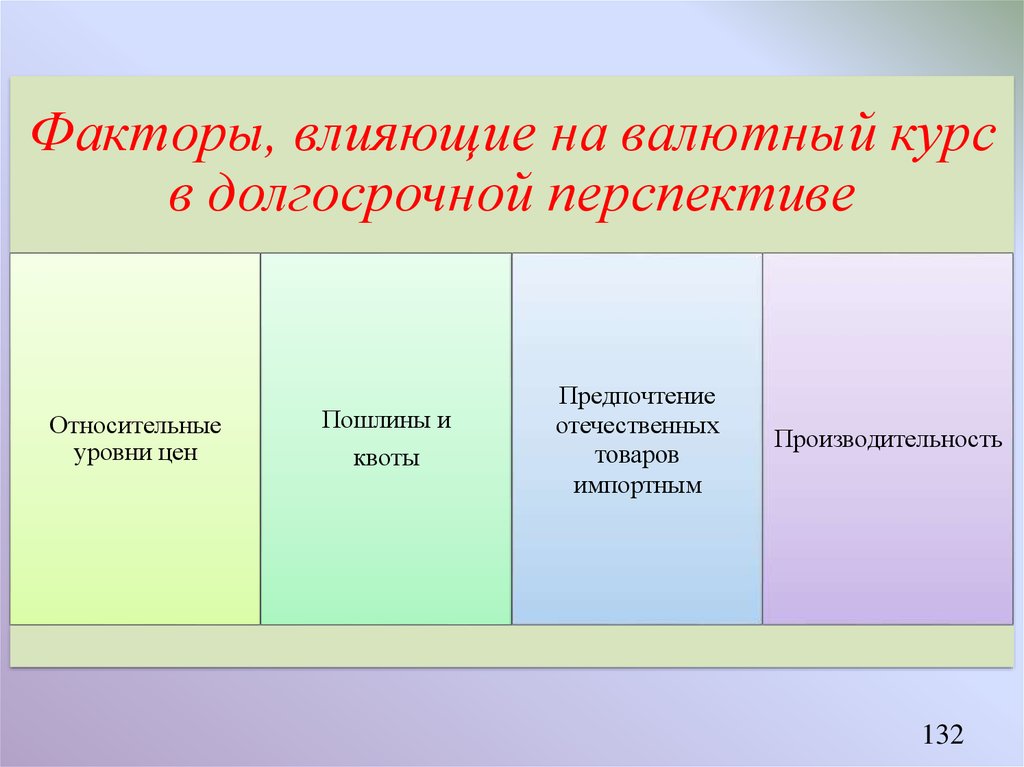

132.

Факторы, влияющие на валютный курсв долгосрочной перспективе

Относительные

уровни цен

Пошлины и

квоты

Предпочтение

отечественных

товаров

импортным

Производительность

132

133.

Факторы, влияющие на валютный курсв краткосрочной перспективе

Относительные

уровни цен

Пошлины и квоты

Предпочтение

отечественных

товаров импортным

Производительность

133

134. Вопрос 2: Современная стратегия монетарной политики (номинальный якорь)

Для замедления роста уровня цен монетарные властииспользуют номинальный якорь – номинальное значение

переменной (инфляции, валютного курса или денежной

массы)

134

135.

Использование номинального якорявынуждает государственные органы проводить

монетарную политику так, чтобы его значение

(уровень инфляции или денежная масса) не

выходило за рамки установленных лимитов.

Таким образом, номинальный якорь

предохраняет уровень цен от слишком

быстрого роста или падения и, следовательно,

сохраняет стоимость денег в стране.

135

136.

В современном мире номинальныйякорь – необходимая составляющая

успешной стратегии монетарной

политики.

136

137.

Основные стратегии монетарнойполитики, использующие номинальный

якорь

Таргетирование

валютного курса

Монетарное

таргетирование

Таргетирование

инфляции

137

138. Преимущества таргетирования валютного курса

1. Номинальный якорь заданного валютного курсанепосредственно способствует контролю за инфляцией,

привязывая её темп по экспортным товарам к аналогичному

показателю по товарам, производимым в стране-якоре.

2. Заданный валютный курс автоматически вводит правило

ведения ДКП, что помогает смягчить проблему временной

стабильности.

3. Таргетирование валютного курса просто и доступно для

понимания фирм и домохозяйств.

138

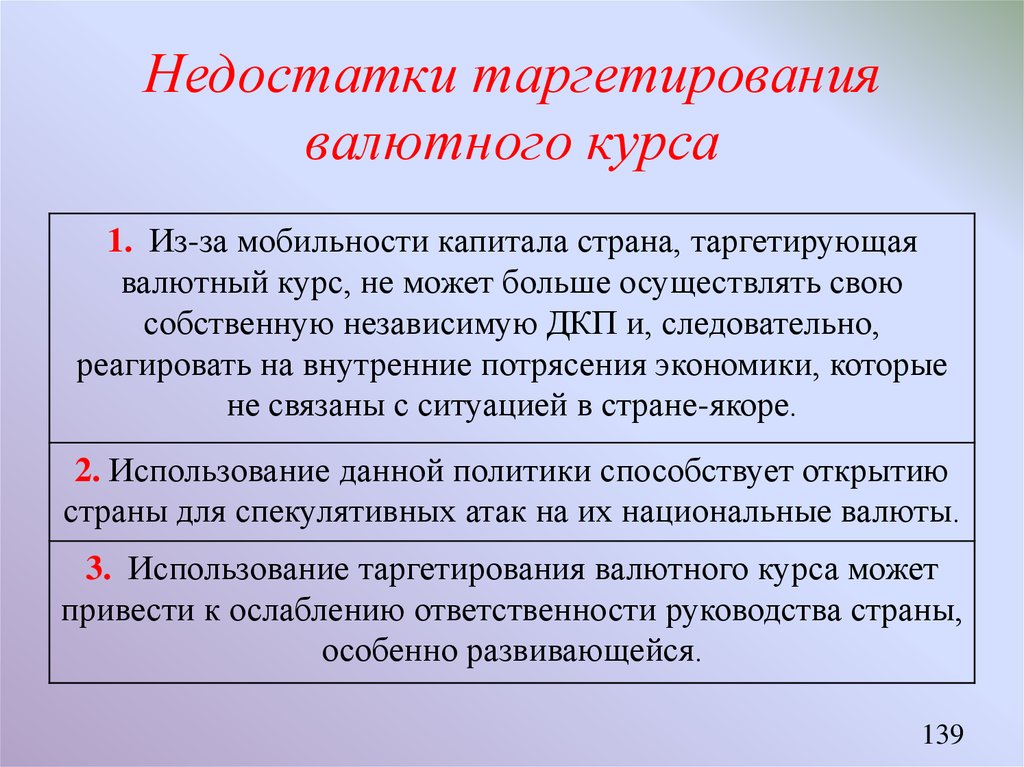

139. Недостатки таргетирования валютного курса

1. Из-за мобильности капитала страна, таргетирующаявалютный курс, не может больше осуществлять свою

собственную независимую ДКП и, следовательно,

реагировать на внутренние потрясения экономики, которые

не связаны с ситуацией в стране-якоре.

2. Использование данной политики способствует открытию

страны для спекулятивных атак на их национальные валюты.

3. Использование таргетирования валютного курса может

привести к ослаблению ответственности руководства страны,

особенно развивающейся.

139

140.

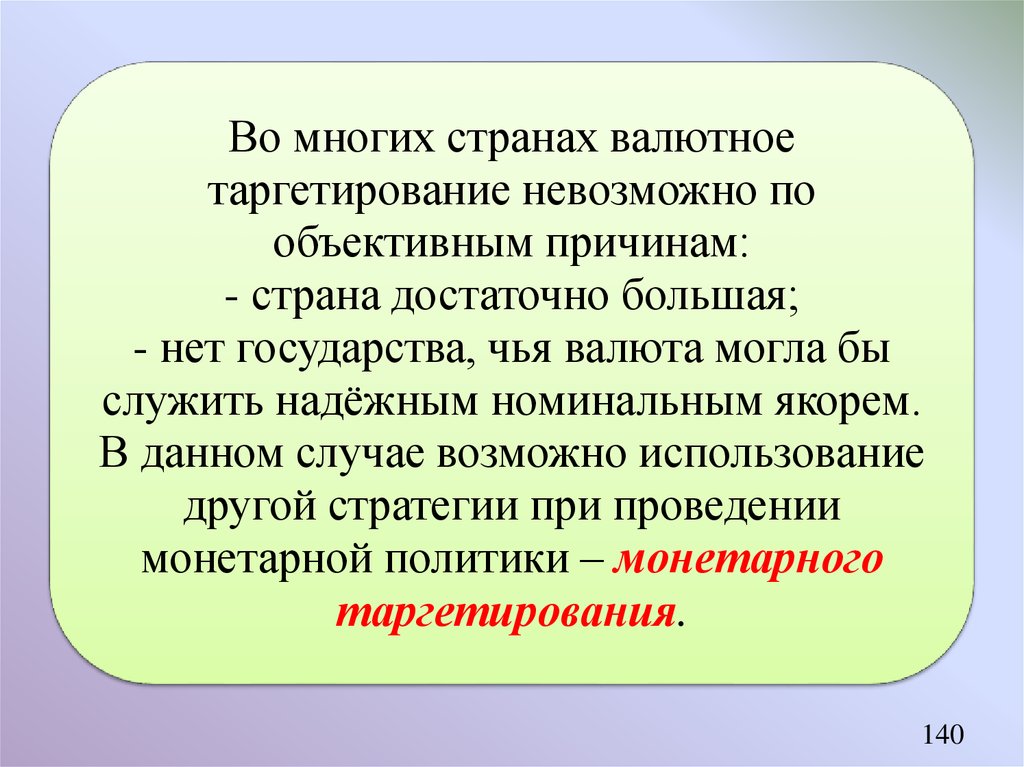

Во многих странах валютноетаргетирование невозможно по

объективным причинам:

- страна достаточно большая;

- нет государства, чья валюта могла бы

служить надёжным номинальным якорем.

В данном случае возможно использование

другой стратегии при проведении

монетарной политики – монетарного

таргетирования.

140

141. Преимущества монетарного таргетирования

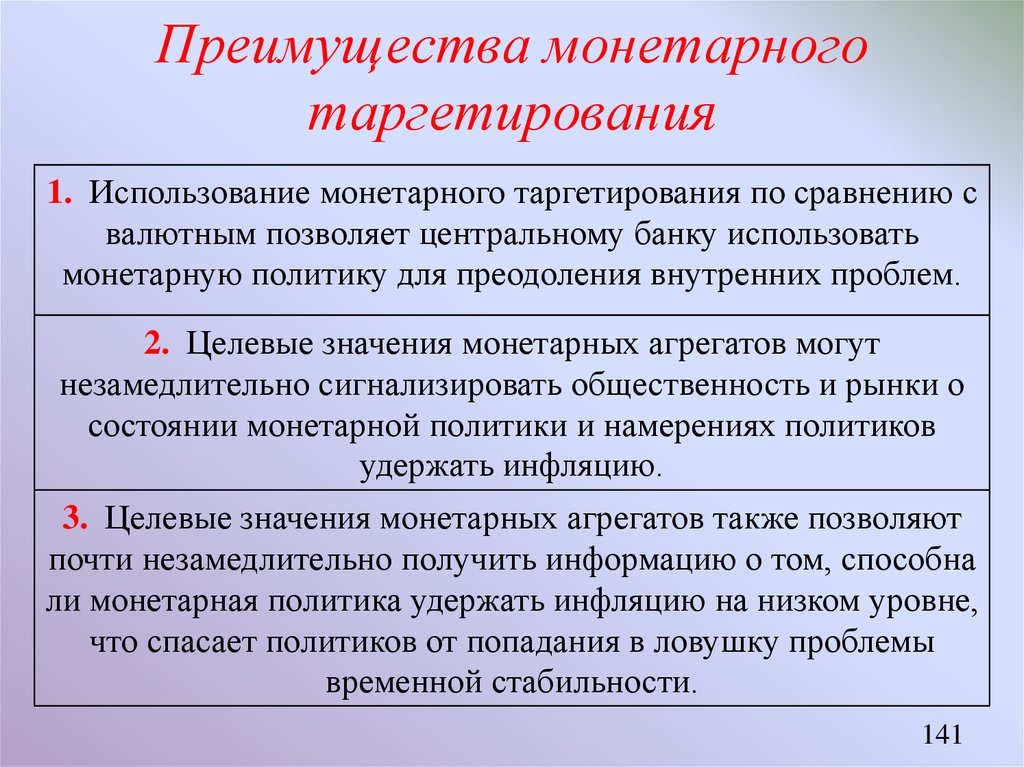

1. Использование монетарного таргетирования по сравнению свалютным позволяет центральному банку использовать

монетарную политику для преодоления внутренних проблем.

2. Целевые значения монетарных агрегатов могут

незамедлительно сигнализировать общественность и рынки о

состоянии монетарной политики и намерениях политиков

удержать инфляцию.

3. Целевые значения монетарных агрегатов также позволяют

почти незамедлительно получить информацию о том, способна

ли монетарная политика удержать инфляцию на низком уровне,

что спасает политиков от попадания в ловушку проблемы

временной стабильности.

141

142. Недостатки монетарного таргетирования

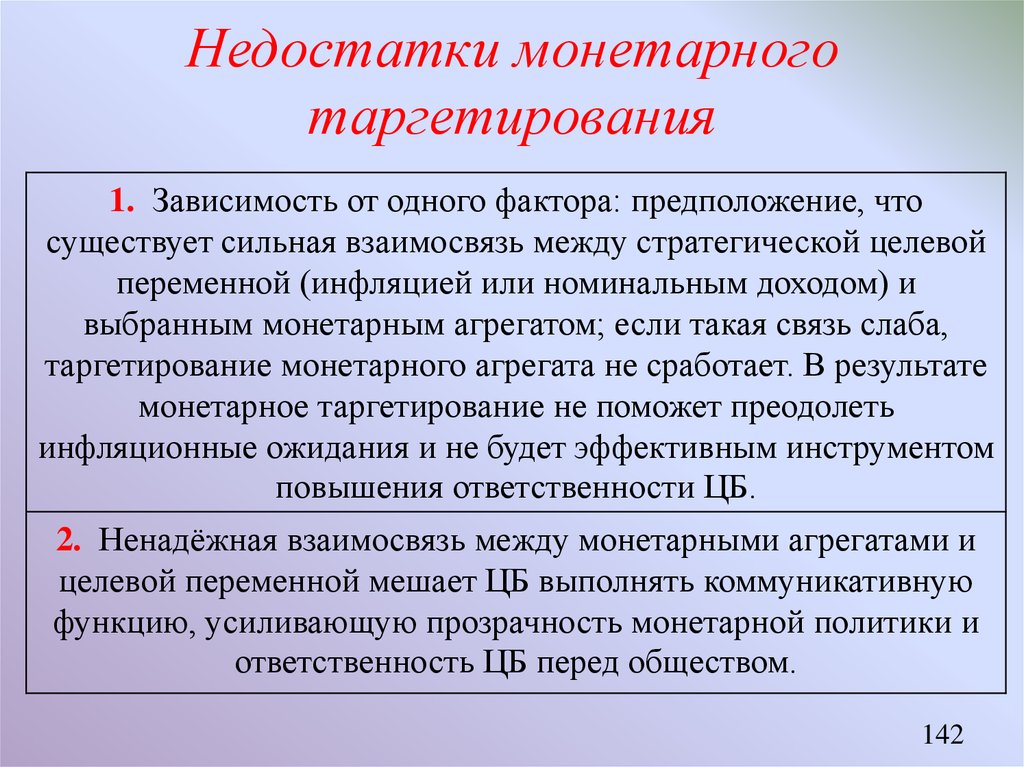

1. Зависимость от одного фактора: предположение, чтосуществует сильная взаимосвязь между стратегической целевой

переменной (инфляцией или номинальным доходом) и

выбранным монетарным агрегатом; если такая связь слаба,

таргетирование монетарного агрегата не сработает. В результате

монетарное таргетирование не поможет преодолеть

инфляционные ожидания и не будет эффективным инструментом

повышения ответственности ЦБ.

2. Ненадёжная взаимосвязь между монетарными агрегатами и

целевой переменной мешает ЦБ выполнять коммуникативную

функцию, усиливающую прозрачность монетарной политики и

ответственность ЦБ перед обществом.

142

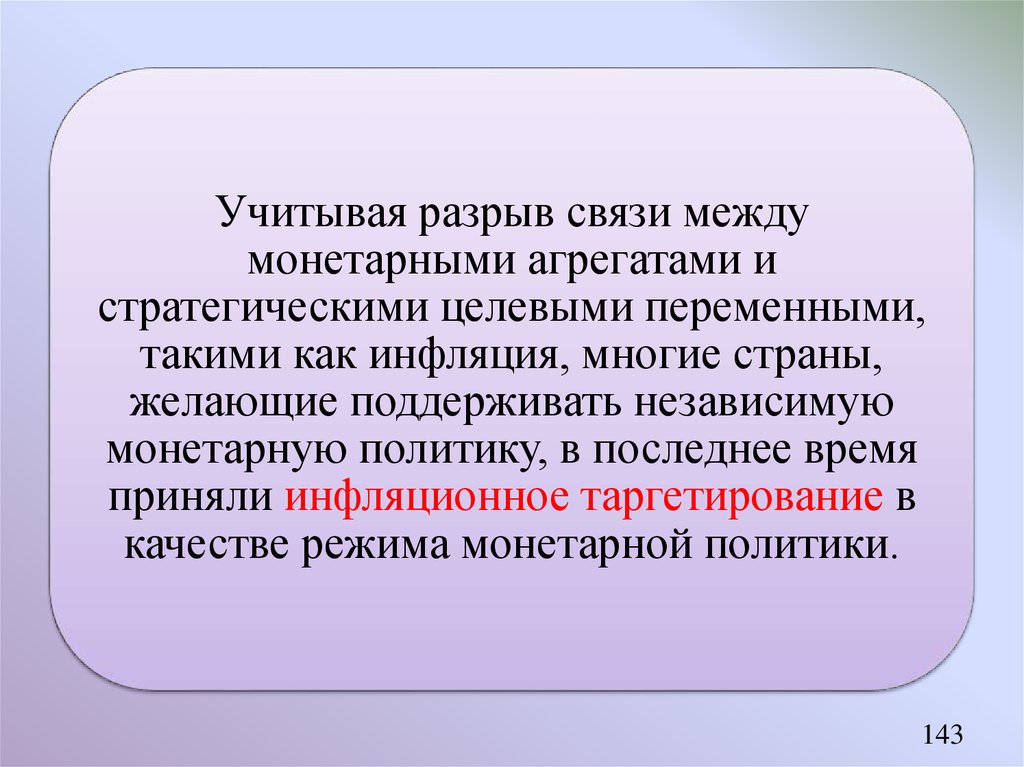

143.

Учитывая разрыв связи междумонетарными агрегатами и

стратегическими целевыми переменными,

такими как инфляция, многие страны,

желающие поддерживать независимую

монетарную политику, в последнее время

приняли инфляционное таргетирование в

качестве режима монетарной политики.

143

144. Инфляционное таргетирование предполагает наличие:

Публичного объявления среднесрочных целевых значений инфляции вчисловом выражении

Институционального признания стабильности цен как первоочередной

долгосрочной стратегической цели

Информационной системы, в которой используются многие переменные

Прозрачности стратегии монетарной политики

Ответственности Центрального банка за достижение инфляционных целей

144

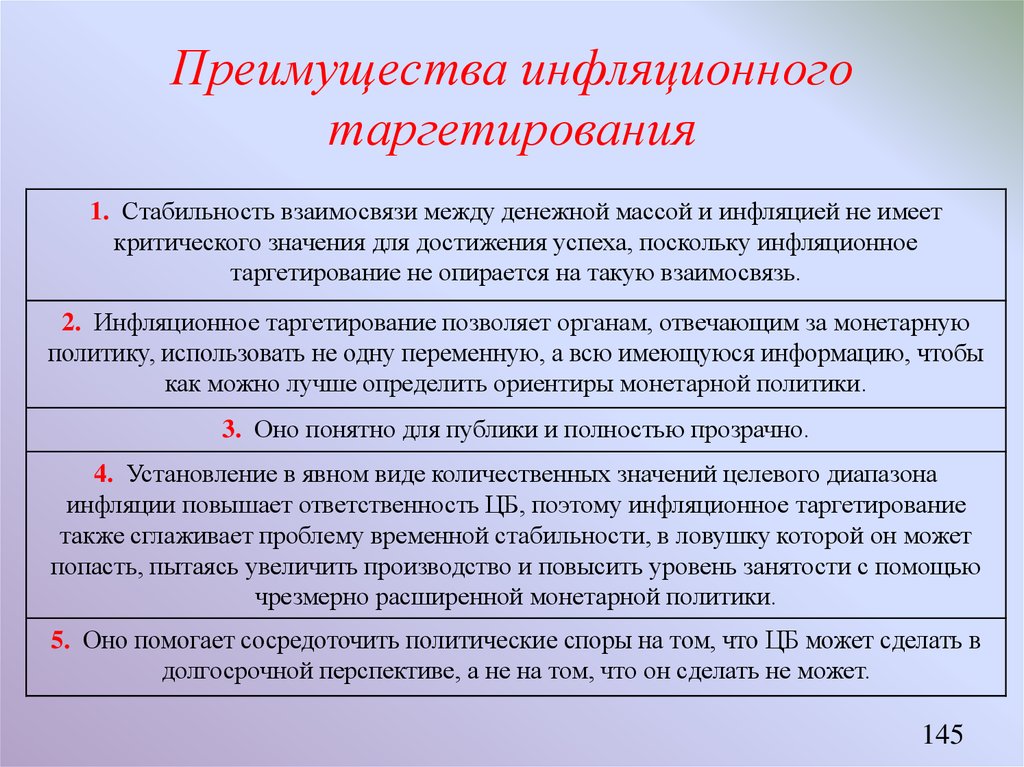

145. Преимущества инфляционного таргетирования

1. Стабильность взаимосвязи между денежной массой и инфляцией не имееткритического значения для достижения успеха, поскольку инфляционное

таргетирование не опирается на такую взаимосвязь.

2. Инфляционное таргетирование позволяет органам, отвечающим за монетарную

политику, использовать не одну переменную, а всю имеющуюся информацию, чтобы

как можно лучше определить ориентиры монетарной политики.

3. Оно понятно для публики и полностью прозрачно.

4. Установление в явном виде количественных значений целевого диапазона

инфляции повышает ответственность ЦБ, поэтому инфляционное таргетирование

также сглаживает проблему временной стабильности, в ловушку которой он может

попасть, пытаясь увеличить производство и повысить уровень занятости с помощью

чрезмерно расширенной монетарной политики.

5. Оно помогает сосредоточить политические споры на том, что ЦБ может сделать в

долгосрочной перспективе, а не на том, что он сделать не может.

145

146.

Инфляционное таргетирование можетослабить политическое давление на ЦБ с

целью проведения инфляционной

монетарной политики и, следовательно,

снизить угрозу проблемы временной

стабильности.

146

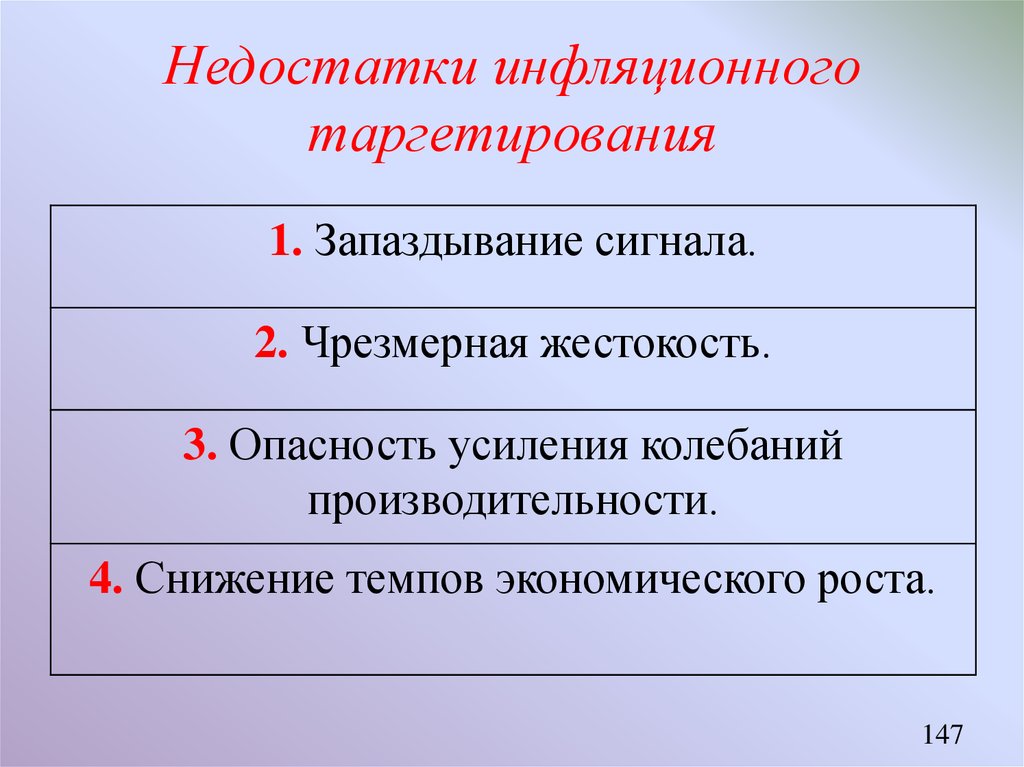

147. Недостатки инфляционного таргетирования

1. Запаздывание сигнала.2. Чрезмерная жестокость.

3. Опасность усиления колебаний

производительности.

4. Снижение темпов экономического роста.

147

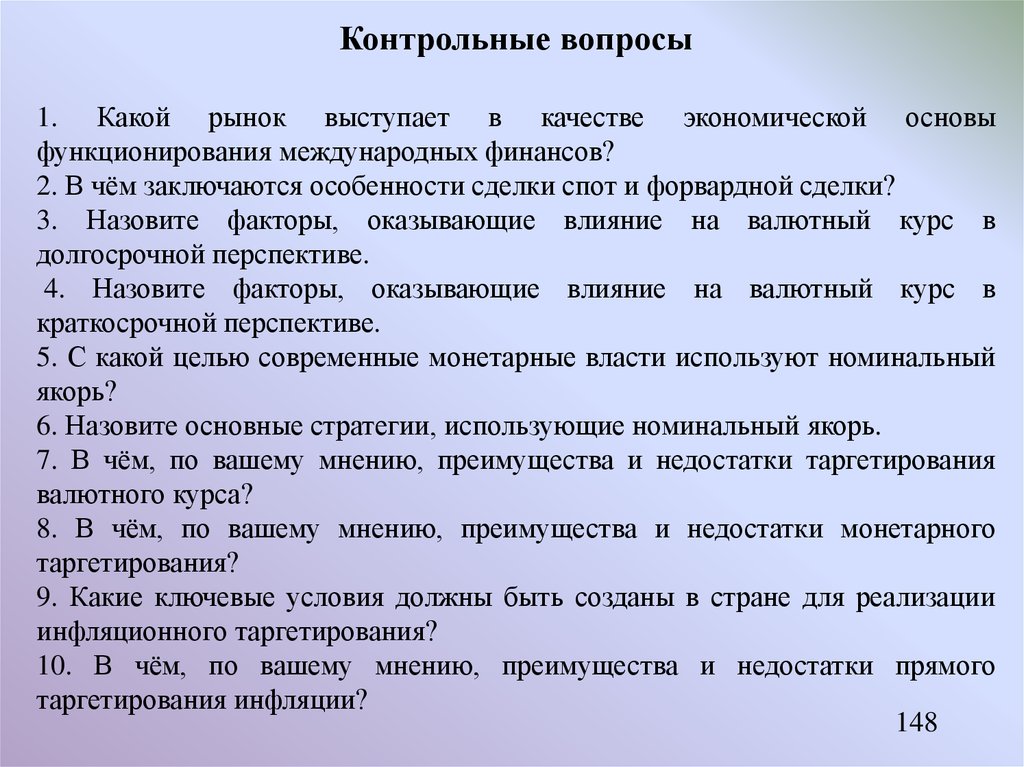

148.

Контрольные вопросы1. Какой рынок выступает в качестве экономической основы

функционирования международных финансов?

2. В чём заключаются особенности сделки спот и форвардной сделки?

3. Назовите факторы, оказывающие влияние на валютный курс в

долгосрочной перспективе.

4. Назовите факторы, оказывающие влияние на валютный курс в

краткосрочной перспективе.

5. С какой целью современные монетарные власти используют номинальный

якорь?

6. Назовите основные стратегии, использующие номинальный якорь.

7. В чём, по вашему мнению, преимущества и недостатки таргетирования

валютного курса?

8. В чём, по вашему мнению, преимущества и недостатки монетарного

таргетирования?

9. Какие ключевые условия должны быть созданы в стране для реализации

инфляционного таргетирования?

10. В чём, по вашему мнению, преимущества и недостатки прямого

таргетирования инфляции?

148

149.

Список использованных источников1. Крымова, И. П. Организация деятельности Центрального

банка: учебное пособие для студентов, обучающихся по

программам высшего профессионального образования по

направлению подготовки 080100.62 /И. П. Крымова, С. П.

Дядичко, О. М. Зуева; М-во образования и науки Рос.

Федерации, Федер. гос. бюджет. образоват. учреждение высш.

проф. образования "Оренбург. гос. ун-т", каф. банк. дела и

страхования. - Оренбург: Университет, 2013. - 295 с. - Библиогр.:

с. 293-294. - ISBN 978-5-4417-0224-9.

2. Рабочая программа дисциплины «Центральный банк и

проведение монетарной политики» - Режим доступа:

http://ito.osu.ru/index.php?page=000601&action=details&id=16659

&id_s=1400

3. Голикова, Ю.С. Организация деятельности Центрального

банка [Электронный ресурс] / Ю.С. Голикова, М.А. Хохленкова.

- ИНФРА-М, 2012. – Режим доступа: http://znanium.com.

149

150.

4. Акопов, В.С. Организация деятельности центрального банка[Электронный ресурс] / В.С. Акопов, Д.В. Домащенко. - НИЦ

ИНФРА-М, 2013. - Режим доступа: http://znanium.com.

5. Моисеев, С.Р. Денежно-кредитная политика: теория и

практика: учеб. пособие /С.Р. Моисеев. – Экономистъ, 2010. –

652 с. - ISBN 5-98118-118-4

6. Алехин, Б. И. Кредитно-денежная политика: учебное пособие

/Б.И. Алёхин - М.: Юнити-Дана, 2012. – 135 с. ISBN: 5-23800799-Х. - Режим доступа: http://www.biblioclub.ru.

6. Российская Федерация. Законы. О центральном Банке

Российской Федерации (Банке России). Федеральный закон от

10 июля 2002г. № 86-ФЗ / По состоянию на 29 декабря 2006 г. Режим доступа: http://www.cbr.ru

7. Российская Федерация. Законы. «Основные направления

единой государственной денежно-кредитной политики» на

соответствующий период. - Режим доступа: http://www.cbr.ru

150

Финансы

Финансы