Похожие презентации:

Монетарная политика (2,3). Тема 5

1. Тема 5: Монетарная политика

2. Содержание лекции:

Рисковая и временная структура процентных ставок.Основы денежно-кредитной статистики.

Цели и режимы денежно-кредитной политики.

Стандартные инструменты монетарной политики.

Современный взгляд на осуществление денежнокредитной политики.

5. Нестандартные меры монетарной политики.

6. Передаточный механизм монетарной политики. Каналы

трансмиссионного механизма.

7. Диагностические инструменты монетарной политики.

1.

2.

3.

4.

3.

2. Основы денежно-кредитнойстатистики

4. Роль денежно-кредитной статистики

Данные денежно-кредитной статистики используются:•при разработке денежно-кредитной политики и контроле за

ее проведением;

•для создания статистической базы для

макроэкономического анализа и прогнозирования;

•для составления макроэкономических моделей и

финансового программирования;

•для разработки взаимоувязанных мер социальноэкономической, бюджетно-налоговой, денежно-кредитной

политики;

•для проведения оценки стабильности финансового сектора;

•для информирования широкого круга пользователей.

5. Основные показатели статистики денежного обращения

Совокупная денежная масса – суммарная величина всех наличных ибезналичных денег в экономике по состоянию на первое число месяца,

которая определяется центральным банком на основе сводных данных

баланса банковской системы.

Для расчета совокупной денежной массы используется классификация

абсолютных показателей – денежных агрегатов (кластеры, в которых те

или иные виды платежных средств сгруппированы по различным

признакам).

Денежная масса включает агрегаты:

М0 – наличные деньги в обращении

М1 = М0 + средства, лежащие на счетах до востребования

М2 = М1 + срочные вклады в банках

М3 = М2 + депозитные сертификаты + облигации государственного займа

6. Основные показатели статистики денежного обращения (денежные агрегаты в РБ)

Агрегат М0 (наличные деньги в обороте) — наиболее ликвиднаячасть денежной массы, доступная для немедленного

использования в качестве платежного средства, включает

банкноты и монеты в обращении на руках у физических лиц и в

кассах юридических лиц (небанковские финансовые организации,

коммерческие и некоммерческие нефинансовые организации,

индивидуальные предприниматели), за исключением наличных

денежных средств, находящихся в кассах Национального банка и

банков.

Агрегат М1 — агрегат М0 плюс переводные депозиты в

белорусских рублях, размещенные в банках юридическими и

физическими лицами.

Агрегат М2 (денежная масса в национальном определении) —

агрегат М1 плюс другие депозиты в белорусских рублях,

размещенные в банках юридическими и физическими лицами..

7. Основные показатели статистики денежного обращения (денежные агрегаты в РБ)

Агрегат М2* (рублевая денежная масса) — агрегат М2 плюссредства юридических и физических лиц в ценных бумагах (кроме

акций) в белорусских рублях, выпущенных Национальным банком

и банками.

Агрегат М3 (широкая денежная масса) — агрегат М2* плюс

переводные, другие депозиты в иностранной валюте, депозиты в

драгоценных металлах и драгоценных камнях, средства

юридических и физических лиц в ценных бумагах (кроме акций) в

иностранной валюте, выпущенных Национальным банком и

банками

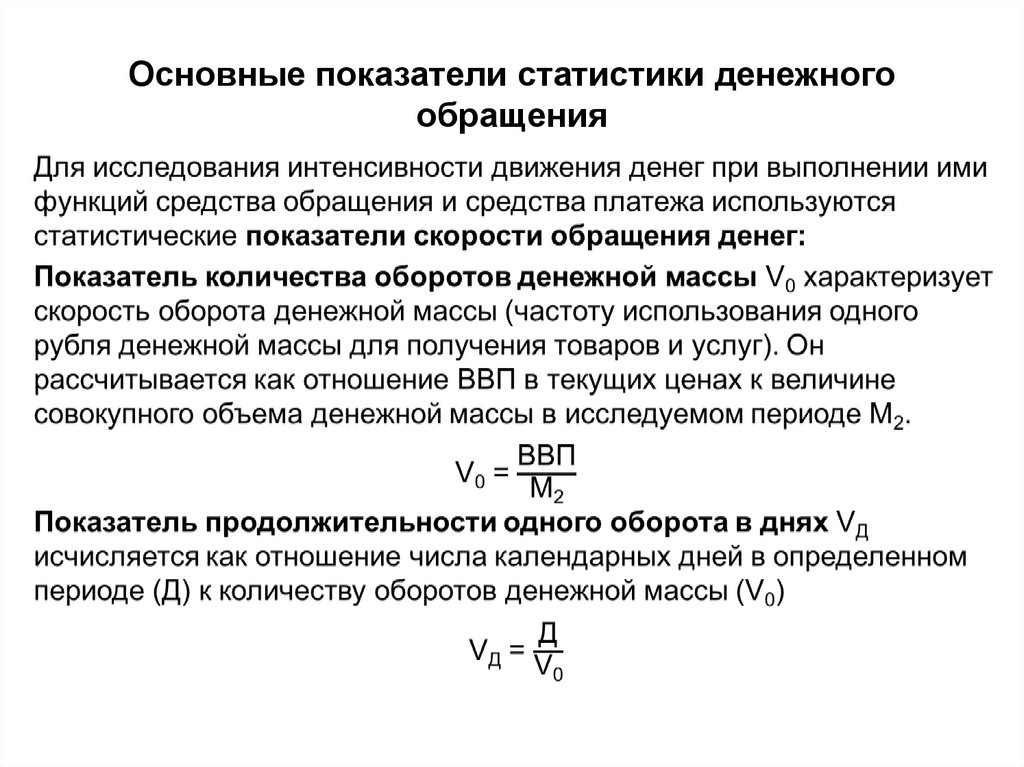

8. Основные показатели статистики денежного обращения

9. Основные показатели статистики денежного обращения

10. Основные показатели статистики денежного обращения

11. Статистические показатели в сфере кредитной деятельности

Для анализа кредитной политики статистика использует различныепоказатели, которые исследуют объем, состав, структурные сдвиги,

динамику, эффективность кредитных вложений.

Наиболее важными показателями в анализе кредитных отношений

являются:

•показатель эффективности государственных кредитных операций;

•показатель среднего размера кредита;

•показатель среднего срока пользования ссудами;

•показатель средней процентной годовой ставки кредита;

•показатели просроченной задолженности.

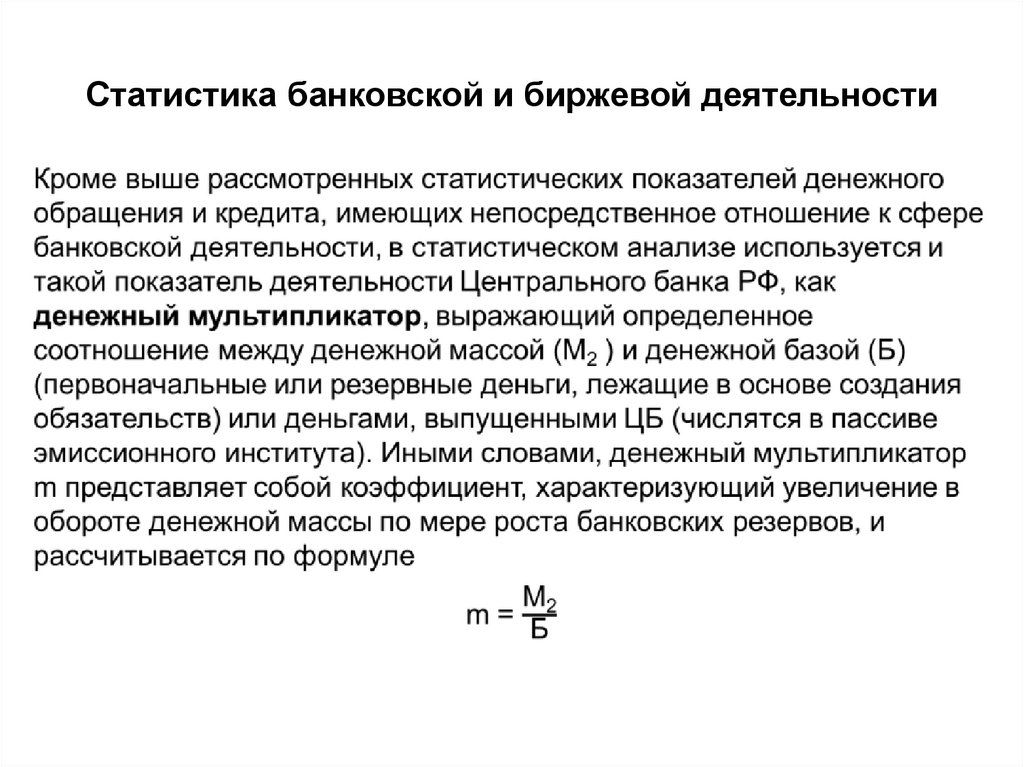

12. Статистика банковской и биржевой деятельности

13. Статистика банковской и биржевой деятельности

Статистическая информация о деятельности коммерческих банков чрезвычайноважна для упорядочения всей системы денежно-кредитных отношений. В

статистических исследованиях используется нормативная база деятельности

банков. К числу таких нормативов относятся:

•норматив достаточности собственных средств банка, который

определяется как отношение собственных средств банка к суммарной величине

активов без учета величины созданных резервов, обеспеченных ценными

бумагами, и величины возможных потерь по ссудам;

•минимальный размер собственных средств банка, который определяется

как сумма уставного капитала, фондов банка и нераспределенной прибыли за

вычетом допущенных убытков;

•норматив общей ликвидности банка, который определяется как процентное

соотношение величины ликвидных активов (суммы обязательств) к величине

суммарных активов банка;

•максимальный размер привлеченных депозитов, который определяется как

процентное соотношение общей суммы депозитов населения к величине

собственных средств (максимально допустимое значение 100%);

•норматив использования собственных средств банка для приобретения

доли других юридических лиц (допустимое значение 25%).

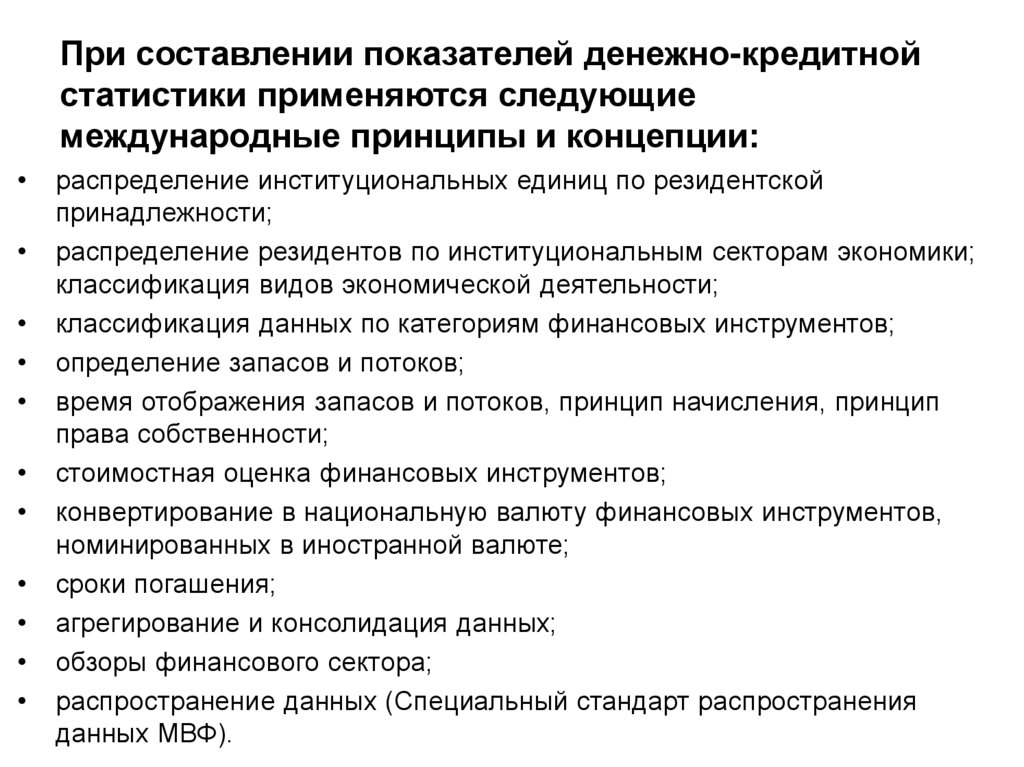

14. При составлении показателей денежно-кредитной статистики применяются следующие международные принципы и концепции:

распределение институциональных единиц по резидентской

принадлежности;

распределение резидентов по институциональным секторам экономики;

классификация видов экономической деятельности;

классификация данных по категориям финансовых инструментов;

определение запасов и потоков;

время отображения запасов и потоков, принцип начисления, принцип

права собственности;

стоимостная оценка финансовых инструментов;

конвертирование в национальную валюту финансовых инструментов,

номинированных в иностранной валюте;

сроки погашения;

агрегирование и консолидация данных;

обзоры финансового сектора;

распространение данных (Специальный стандарт распространения

данных МВФ).

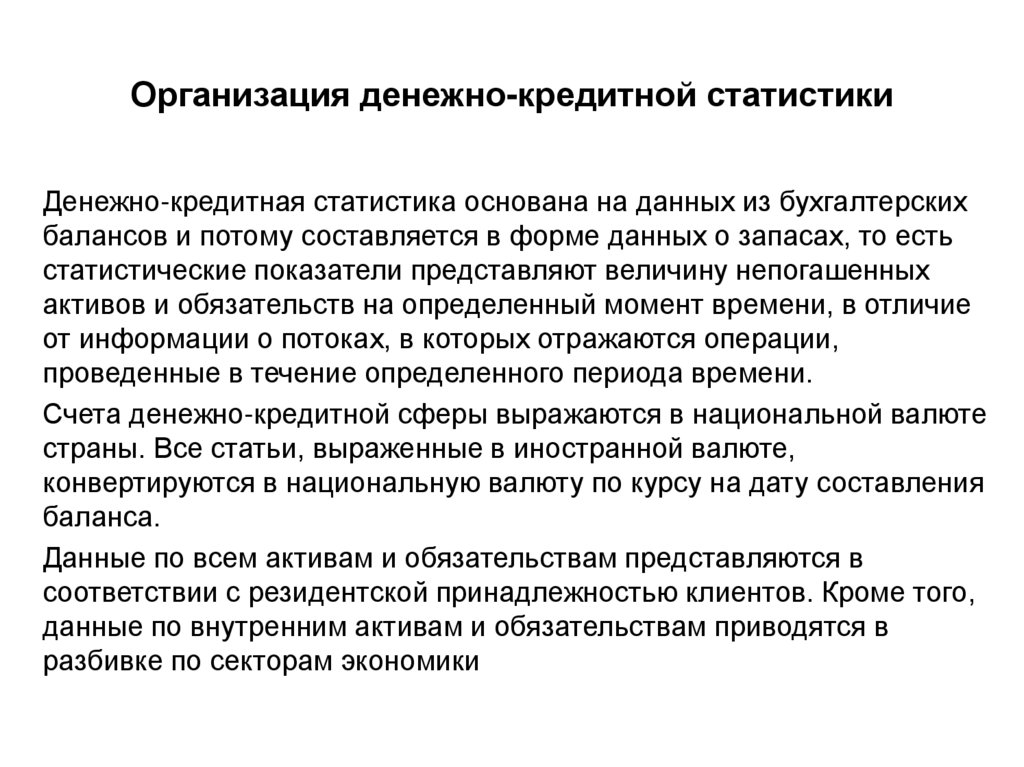

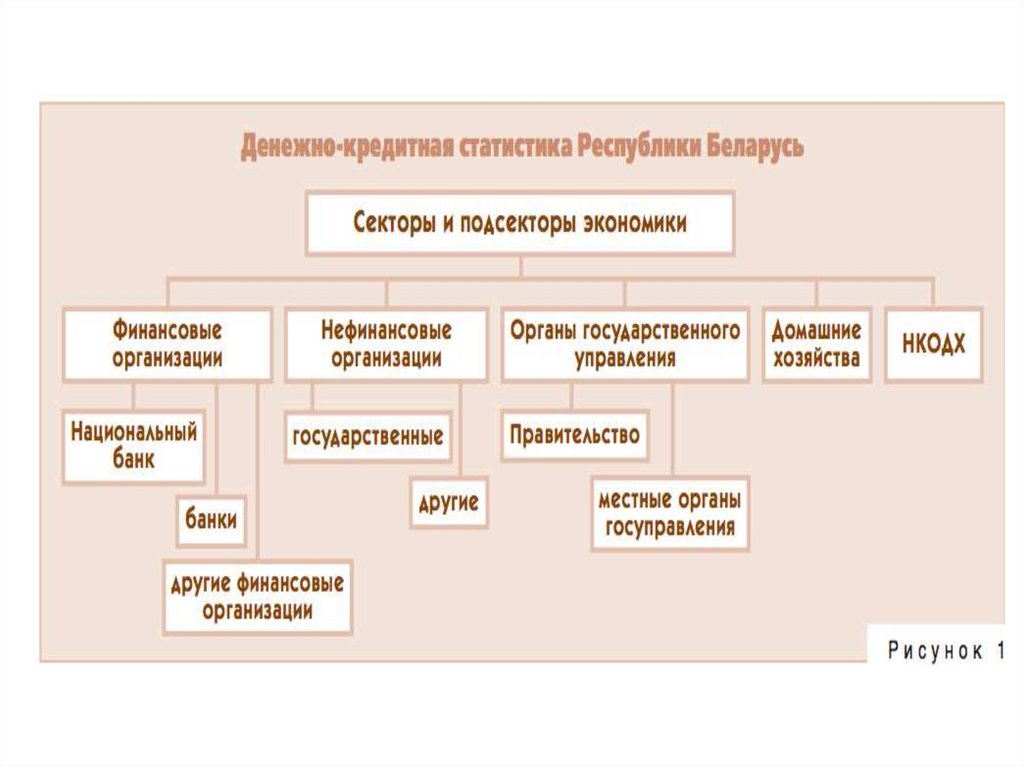

15. Организация денежно-кредитной статистики

Денежно-кредитная статистика основана на данных из бухгалтерскихбалансов и потому составляется в форме данных о запасах, то есть

статистические показатели представляют величину непогашенных

активов и обязательств на определенный момент времени, в отличие

от информации о потоках, в которых отражаются операции,

проведенные в течение определенного периода времени.

Счета денежно-кредитной сферы выражаются в национальной валюте

страны. Все статьи, выраженные в иностранной валюте,

конвертируются в национальную валюту по курсу на дату составления

баланса.

Данные по всем активам и обязательствам представляются в

соответствии с резидентской принадлежностью клиентов. Кроме того,

данные по внутренним активам и обязательствам приводятся в

разбивке по секторам экономики

16.

17.

18.

19. Комментарий к денежному обзору Национального банка

Наиболее важная информация обзора Национальногобанка содержится в части, где раскрываются

компоненты денежной базы (рисунок 3). Денежная база

представляет собой обязательства Национального

банка, которые обеспечивают рост денежной массы, и

играет ключевую роль в анализе денежной сферы и в

денежно-кредитной политике

20.

21. Комментарий к денежному обзору банков

Денежный обзор банков по своей структуре аналогиченденежному обзору Национального банка за некоторыми

исключениями (рисунок 4) . В активах требования к

банкам изменились на требования к Национальному

банку. В пассивах произошли более существенные

изменения. Вместо компонентов денежной базы в ней

располагаются компоненты денежной массы.

Обязательства перед Национальным банком не

являются компонентами денежной массы и

взаимозачтутся при консолидации двух обзоров.

22.

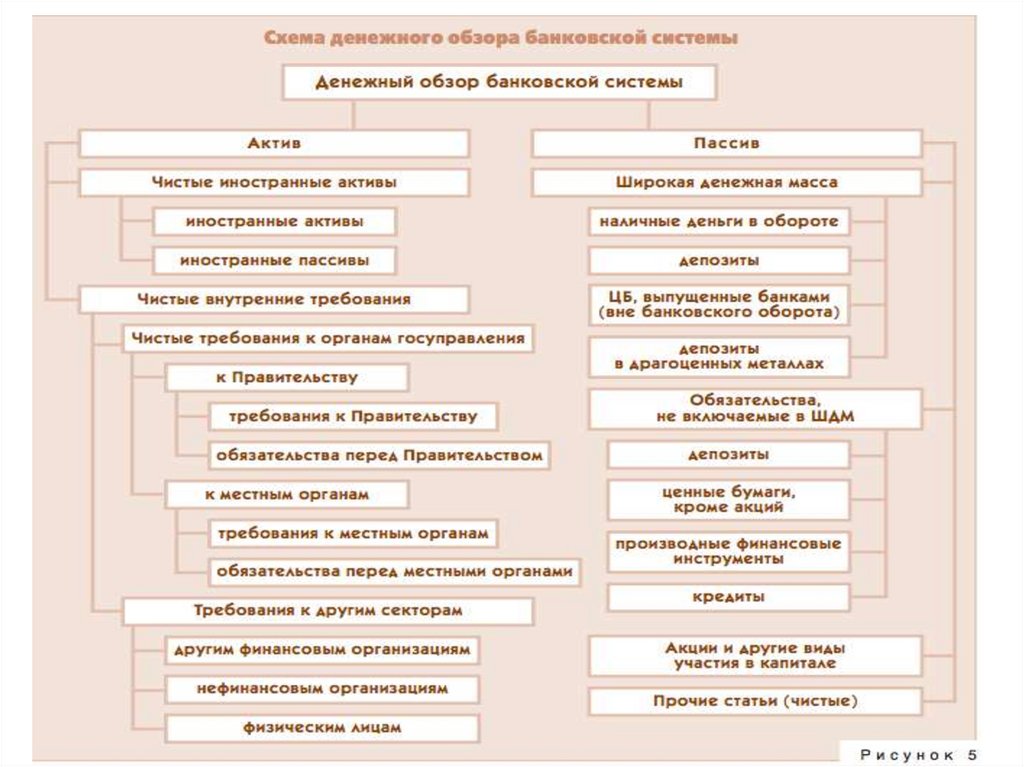

23. Комментарий к денежному обзору банковской системы

Основа денежного обзора банковской системыразработана так, чтобы облегчить анализ широкой

денежной массы и ее агрегатов, кредитных агрегатов и их

компонентов, а также иностранных активов и пассивов

банковской системы и других активов и пассивов.

Денежный обзор банковской системы является

результатом консолидации данных денежных обзоров

Национального банка и денежного обзора банков (рисунок

5). Консолидация осуществляется путем вычета всех

взаимных требований и обязательств между банками и

Национальным банком и суммирования их операций с

другими секторами экономики и нерезидентами.

24.

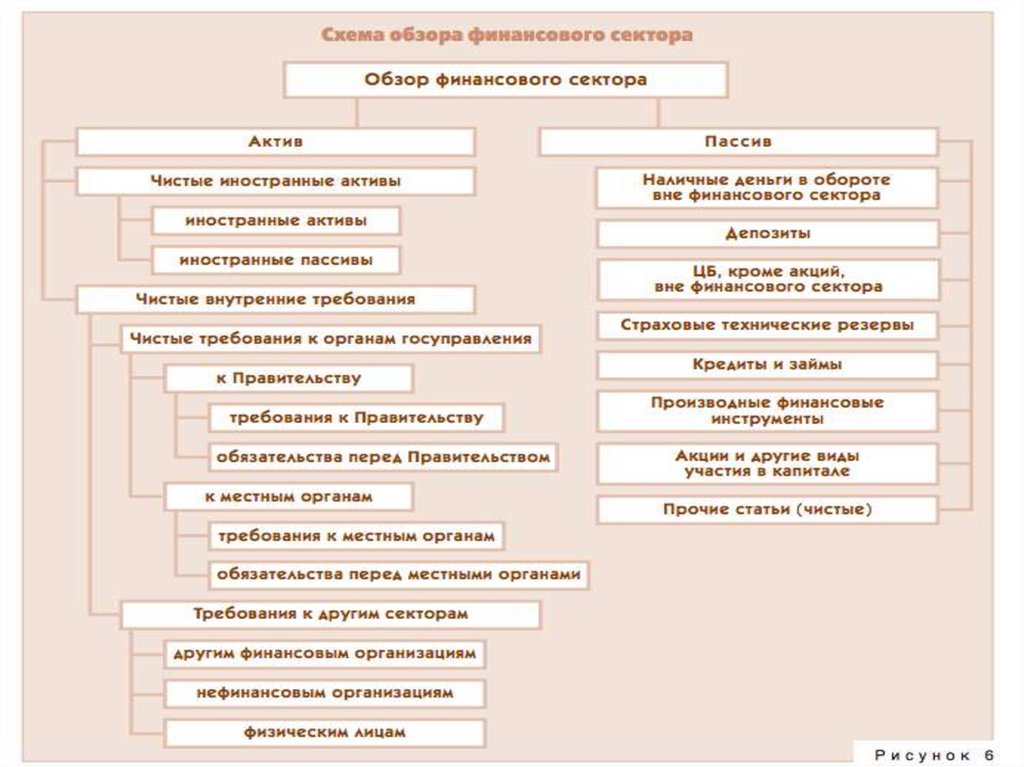

25. Комментарий к обзору финансового сектора

На заключительном этапе формируется обзорфинансового сектора, который составляется по данным

банковской системы, других финансовых организаций и

представляет собой совокупные требования финансового

сектора к другим секторам экономики и нерезидентам и

его обязательства перед ними (рисунок 6).

Консолидация в обзоре финансового сектора проводится

путем вычета всех взаимных требований и обязательств

между организациями банковской системы, другими

финансовыми организациями и суммированием их

требований и обязательств перед другими секторами

экономики и нерезидентами

26. Комментарий к обзору финансового сектора

Обзор финансового сектора формируется наежеквартальной основе.

Наличие детализированного обзора финансового сектора

страны вкупе с бюджетно-налоговой статистикой и

информацией из платежного баланса и международной

инвестиционной позиции Республики Беларусь создает

возможность разработки баланса финансовых потоков

между важнейшими секторами национальной экономики.

Эти агрегированные показатели макроэкономической и

финансовой статистики необходимы для составления

макроэкономических моделей и финансового

программирования, взаимоувязанных мер социальноэкономической, бюджетно-налоговой, денежно-кредитной и

внешнеэкономической политики.

27. Дополнительная денежно-кредитная статистика

Помимо обзоров дополнительно формируется денежнокредитная статистика:по кредитам в разрезе секторов экономики всего и в

территориальном разрезе, в разрезе банков, в том числе по

просроченным кредитам

по депозитам в разрезе секторов экономики всего, в

территориальном разрезе и в разрезе банков;

по пассивам и активам банков в разрезе финансовых

инструментов, секторов экономики, в разрезе банков;

по кредитным вложениям по формам собственности и видам

экономической деятельности, в том числе по просроченной

задолженности по просроченным кредитам.

28. Распространение данных денежно-кредитной статистики

В соответствии со Специальным стандартомраспространения данных МВФ показатели денежнокредитной статистики распространяются в сети

Интернет на странице Национального банка

Республики Беларусь, публикуются в официальном

издании “Бюллетень банковской статистики” и

статистическом издании МВФ “Международная

финансовая статистика”.

29.

3. Цели и режимы денежно-кредитнойполитики

30. Цели денежно-кредитной политики (1):

Конечные цели:1) устойчивые темпы экономического роста;

2) высокий уровень занятости;

3) стабильный уровень цен;

4) равновесие платежного баланса страны

31. Цели денежно-кредитной политики (2):

Промежуточные цели:1) объем денежной массы;

2) уровень процентной ставки;

3) обменный курс национальной валюты.

32. Цели денежно-кредитной политики (3):

Тактические цели:1) денежная база;

2) денежный агрегат;

3) межбанковская ставка процента.

33. Критерии выбора промежуточной цели :

• измеримость: регулируемую переменную можнобыстро и точно рассчитать, что позволит банку

оперативно получать информацию о ее состоянии;

• управляемость: центральный банк должен быть

способен с помощью своих инструментов изменять в

нужном направлении величину этой переменной;

предсказуемость ее воздействия на конечные цели.

34. Режим монетарной политики

• Наряду с рестриктивными мерами денежнойполитики, направленными на резкое сокращение

инфляции, некоторые страны используют меры,

которые предусматривают установление

долгосрочных целей денежной политики и их

привязку к обеспечению поддержания определенного

уровня инфляции

• Режим монетарной политики представляет собой

совокупность правил и процедур проведения

центральным банком монетарной политики

35. Промежуточный целевой ориентир

Ключевой характеристикой режима монетарнойполитики является выбор промежуточного целевого

ориентира. Это номинальный монетарный показатель

(номинальный якорь), занимающий промежуточное

место между операционной и конечными целями

денежно- кредитной политики

Промежуточный ориентир должен отвечать двум

критериям:

- достаточно легко поддаваться контролю с помощью

операционной цели монетарной политики;

- гарантировать контроль центрального банка над

конечной целью монетарной политики.

36. Режимы денежно-кредитной политики

Существует три основных режима денежно- кредитнойполитики:

- таргетирование обменного курса;

- монетарное таргетирование;

- инфляционное таргетирование.

37. Таргетирование обменного курса

• Промежуточный целевой ориентир – валютный курс• Теоретическая основа – паритет покупательской

способности (ППС)

• Принцип действия – инфляция внутри страны должна

приближаться к инфляции в стране валюты привязки.

Разница в уровнях инфляции будет отражаться на

двустороннем реальном курсе валюты

38. Недостатки режима таргетирования обменного курса:

• необходимо наличие достаточного уровнямеждународных резервных активов;

• при фиксации номинального курса национальной

валюты укрепление реального ее курса приводит к

ухудшению сальдо текущего счета платежного

баланса;

• при планомерной девальвации курса национальной

валюты невозможно полностью устранить

инерционную инфляцию, поддерживаемую

девальвационными и инфляционными ожиданиями

экономических агентов;

• при темпах инфляции ниже 15-20% за год

количественная связь между девальвацией и

инфляцией на краткосрочных интервалах

ослабевает.

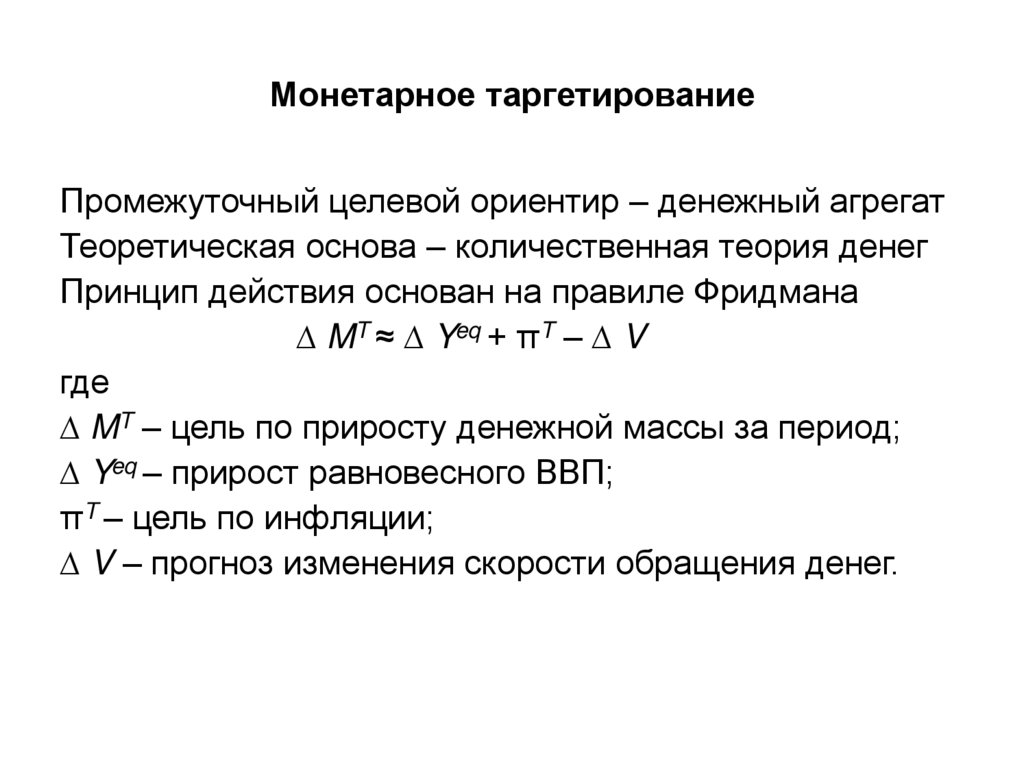

39. Монетарное таргетирование

Промежуточный целевой ориентир – денежный агрегатТеоретическая основа – количественная теория денег

Принцип действия основан на правиле Фридмана

∆ MT ≈ ∆ Yeq + πT – ∆ V

где

∆ MT – цель по приросту денежной массы за период;

∆ Yeq – прирост равновесного ВВП;

πT – цель по инфляции;

∆ V – прогноз изменения скорости обращения денег.

40. Недостатки режима монетарного таргетирования:

• чувствительность спроса на деньги на измененияобъема производства и процентной ставки

изменчива;

• денежный мультипликатор, как правило,

непостоянен;

• при высоких значениях инфляции погрешность

прогнозных расчетов оказывается довольно

существенной.

41. Инфляционное таргетирование

Промежуточный целевой ориентир – прогноз инфляцииТеоретическая основа – новокейнсианская теория

Принцип действия основан на сложных структурных

динамических моделях трансмиссионного механизма

денежно-кредитной политики

42. Причины перехода на инфляционное таргетирование развивающихся стран:

1) валютный кризис (девальвация и отказ отфиксированного валютного курса);

2) эволюция стабилизационной программы на базе

фиксированного валютного курса;

3) потеря эффективности денежного таргетирования.

43. Основные недостатки режима инфляционного таргетирования

Необходим комплекс базовых организационноправовых и макроэкономических условий (1):1) юридическая и фактическая автономия целей

монетарной политики, признание ценовой

стабильности главной целью денежно-кредитной

политики;

2) автономия и наличие надежного инструментария для

проведения денежно-кредитной политики;

3) четкое разграничение ответственности между

правительством и центральным банком за

невыполнение цели по инфляции;

4) мониторинг и моделирование экономики,

прогнозирование инфляции;

44. Необходим комплекс базовых организационно-правовых и макроэкономических условий (2):

Необходим комплекс базовых организационноправовых и макроэкономических условий (2):5) соответствующая организация взаимодействий

внутри центрального банка;

6) информационная открытость и транспарентность

центрального банка;

7) симметричность информации о ценообразовании;

8) либерализация цен;

9) стабильность и сбалансированность доходов и

расходов государственного бюджета;

10) развитость и устойчивое функционирование

денежного рынка и национальной финансовой

системы.

45. Инфляционные ориентиры

Механизм инфляционных ориентиров состоит из трехэтапов:

- установление инфляционного ориентира;

- прогнозирование инфляции;

- осуществление мер макроэкономической политики

для обеспечения достижения инфляционной цели.

Инфляционные ориентиры позволяют контролировать

инфляционные ожидания

Если инфляционные ориентиры считаются главной

задачей денежной политики, то достижение других

целей возможно только в той степени, в какой они не

противоречат главной

46. Инфляционные ориентиры

Параметры инфляционной цели (1):- временной горизонт

(обычно Центральному банку дается 12-18 месяцев,

чтобы обеспечить уровень инфляции, сопоставимый с

целью из-за наличия временных лагов);

- уровень инфляционной цели

(большинство стран устанавливают допустимый

уровень инфляции на уровне 2% в год);

- выбор индекса цен

(обычно в качестве средства измерения инфляционной

цели выбирается индекс потребительских цен);

- ширина ориентировочного пояса

(инфляционный ориентир может быть определен либо

как абсолютный уровень (2% в год), как промежуток (в

пределах 2-4 % в год), либо как потолок (не более 5% в

год));

47. Инфляционные ориентиры

Параметры инфляционной цели (2):- прогноз инфляции

(как правило используются эконометрические методы);

- текущий мониторинг

(ЦБ должен осуществлять мониторинг и влиять на

динамику промежуточных показателей (резервные деньги,

валютный курс, процентные ставки), которые воздействуют

на инфляцию);

- транспарентность

(Центральный банк может публиковать (Новая Зеландия,

Англия) или не публиковать (остальные страны) прогноз

инфляции. В пользу публикации свидетельствует то, что

это помогает сгладить инфляционные ожидания и бизнесцикл; против – то, что это делает политику ЦБ чрезмерно

прозрачной и играет на руку валютным и иным рыночным

спекулянтам).

48. Инфляционное таргетирование

В краткосрочном периоде инфляция частичнопредопределена инфляцией в предшествующие

периоды

Динамика сегодняшней цены (инфляции) является

прямой функцией от ожиданий будущей цены

Поэтому монетарная политика может влиять главным

образом на ожидаемую будущую инфляцию.

Центральный банк корректирует политику когда:

- прогноз инфляции отклоняется от целевого ориентира

(предпочтительно);

- текущая инфляция отклоняется от своего ориентира

(используются преимущественно в развивающихся

странах).

49. Инфляционное таргетирование

Существуют две основных точки зрения натаргетирование инфляции:

Первая заключается в том, что это только

«консервативное желание произвести благоприятное

впечатление, не соответствующее действительности».

Решающую роль играет выбор политиками инфляции в

качестве главной цели, а не атрибуты таргетирования

инфляции.

Другая точка зрения состоит в том, что таргетирование

инфляции важно. Эта точка зрения сосредотачивает

внимание на тройке – доверие, прозрачность

(открытость) и ответственность. Это важно, в первую

очередь, когда необходимо снизить инфляцию и когда

шок отклоняет инфляцию от целевого уровня.

50. Механизм таргетирования инфляции (1)

• Кривая Филлипса описывает взаимосвязи между инфляцией,πt, запаздывающей инфляцией, πt – 1 ,и отклонения нормы

безработицы, ut, от естественного уровня, un:

πt = πt - 1- α (ut - un).

• Пусть целевой уровень инфляции будет π*. Допустим, что

центральный банк мог бы достичь этой цели точно в каждый

период. Тогда эта взаимосвязь имела бы вид

π* = π * - α (ut - un).

• Норма безработицы, ut, всегда была бы равна un —

естественному уровню безработицы; по предположению, ВВП

тоже всегда был бы равен своему естественному уровню. В

сущности, таргетирование инфляции привело бы центральный

банк к тому, чтобы действовать способом, устраняющим все

отклонения ВВП от его естественного уровня.

51. Механизм таргетирования инфляции (2)

• Если бы центральный банк увидел, что неблагоприятныйшок спроса продолжается и может привести к рецессии, а

в отсутствие денежной экспансии экономика испытывала

бы падение инфляции ниже целевого уровня, то чтобы

поддержать устойчивую инфляцию, центральный банк

использовал бы на денежную экспансию, стремясь

избежать рецессии.

• То же самое применимо к благоприятному шоку спроса:

опасаясь роста инфляции выше целевого уровня,

центральный банк осуществил бы денежное сжатие, чтобы

замедлить экономику и удержать ВВП на естественном

уровне.

52. Механизм таргетирования инфляции (3)

Вопрос:• таргетирование инфляции устраняет отклонение

ВВП???

53. Механизм таргетирования инфляции (4)

Ответ: не всегда. Потому что:• Центральный банк не может всегда достигать того уровня

инфляции, которого он хочет в краткосрочном периоде:

предположим, что центральный банк не был в состоянии достичь

желаемого уровня инфляции в предыдущем году, так что πt – 1

выше, чем π*. Тогда не факт, что центральный банк может достичь

своей цели в этом году т.е. πt = π*. В соответствии с кривой

Филлипса такое снижение инфляции потребует потенциально

большого роста безработицы.

• Как и все другие макроэкономические зависимости, зависимость,

описываемая кривой Филлипса, точно не соблюдается. Случается,

что, например, инфляция растет даже тогда, когда уровень

безработицы равен естественному. В этом случае центральный

банк столкнется с более трудным выбором: то ли удерживать

безработицу на естественном уровне и позволить инфляции расти,

то ли повышать безработицу выше естественного уровня, чтобы

удерживать инфляцию под контролем.

54. Другие режимы денежно-кредитной политики: политика по «правилам»

Для достижения инфляционной цели центральный банкможет действовать согласно определенной

стационарной процедуре («правилу») денежнокредитной политики

Наибольшую известность получили такие

стационарные процедуры, как «правило Тэйлора» и

«правило Хендерсона—МакКиббина», где

инструментом служит процентная ставка, а также

«правило МакКаллама», в котором инструментом

является денежная база

Финансы

Финансы