Похожие презентации:

Анализ финансового состояния

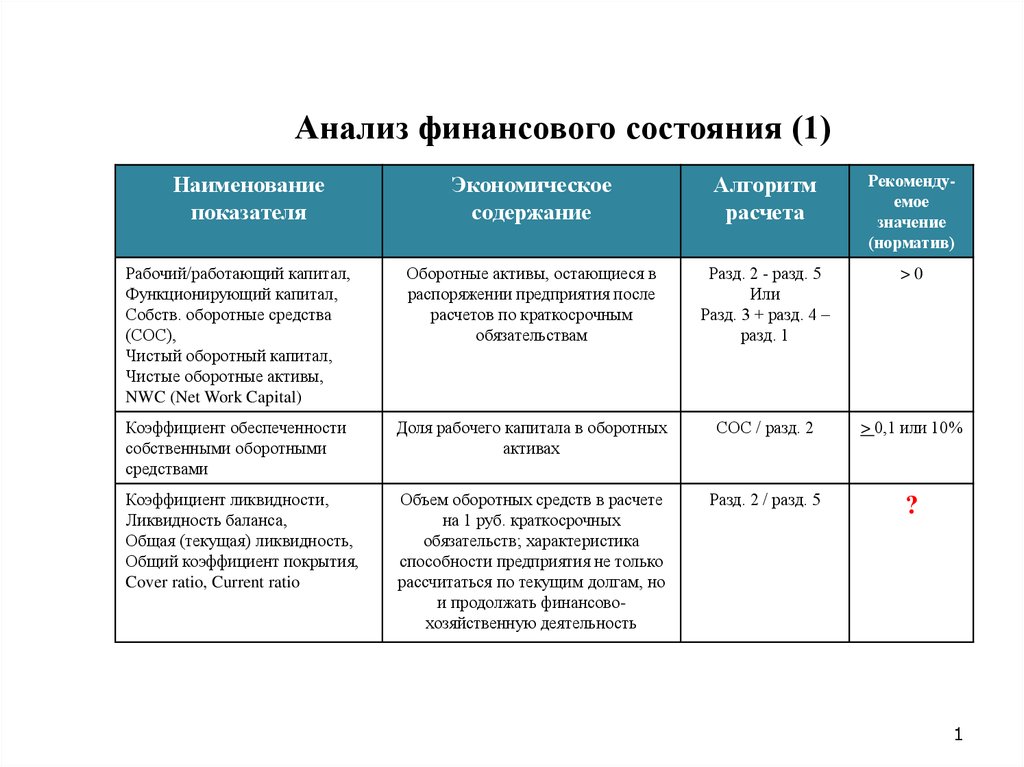

1. Анализ финансового состояния (1)

Экономическоесодержание

Алгоритм

расчета

Рекомендуемое

значение

(норматив)

Рабочий/работающий капитал,

Функционирующий капитал,

Собств. оборотные средства

(СОС),

Чистый оборотный капитал,

Чистые оборотные активы,

NWC (Net Work Capital)

Оборотные активы, остающиеся в

распоряжении предприятия после

расчетов по краткосрочным

обязательствам

Разд. 2 - разд. 5

Или

Разд. 3 + разд. 4 –

разд. 1

>0

Коэффициент обеспеченности

собственными оборотными

средствами

Доля рабочего капитала в оборотных

активах

СОС / разд. 2

> 0,1 или 10%

Коэффициент ликвидности,

Ликвидность баланса,

Общая (текущая) ликвидность,

Общий коэффициент покрытия,

Cover ratio, Current ratio

Объем оборотных средств в расчете

на 1 руб. краткосрочных

обязательств; характеристика

способности предприятия не только

рассчитаться по текущим долгам, но

и продолжать финансовохозяйственную деятельность

Разд. 2 / разд. 5

?

Наименование

показателя

1

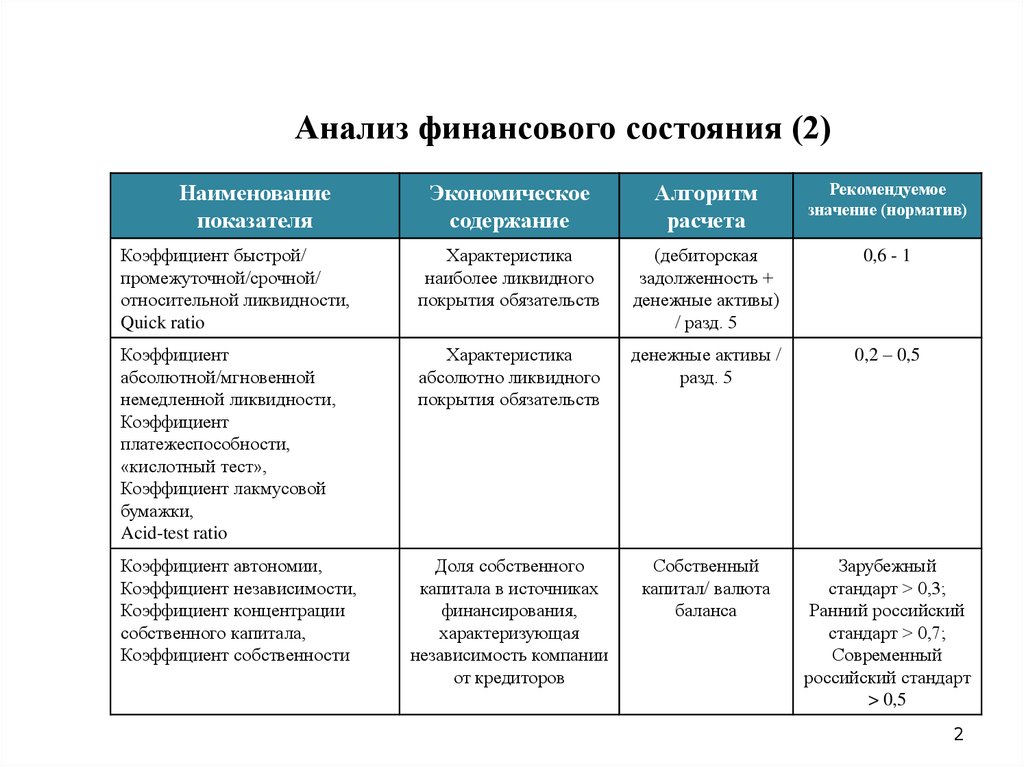

2. Анализ финансового состояния (2)

Экономическоесодержание

Алгоритм

расчета

Рекомендуемое

значение (норматив)

Коэффициент быстрой/

промежуточной/срочной/

относительной ликвидности,

Quick ratio

Характеристика

наиболее ликвидного

покрытия обязательств

(дебиторская

задолженность +

денежные активы)

/ разд. 5

0,6 - 1

Коэффициент

абсолютной/мгновенной

немедленной ликвидности,

Коэффициент

платежеспособности,

«кислотный тест»,

Коэффициент лакмусовой

бумажки,

Acid-test ratio

Характеристика

абсолютно ликвидного

покрытия обязательств

денежные активы /

разд. 5

0,2 – 0,5

Доля собственного

капитала в источниках

финансирования,

характеризующая

независимость компании

от кредиторов

Собственный

капитал/ валюта

баланса

Зарубежный

стандарт > 0,3;

Ранний российский

стандарт > 0,7;

Современный

российский стандарт

> 0,5

Наименование

показателя

Коэффициент автономии,

Коэффициент независимости,

Коэффициент концентрации

собственного капитала,

Коэффициент собственности

2

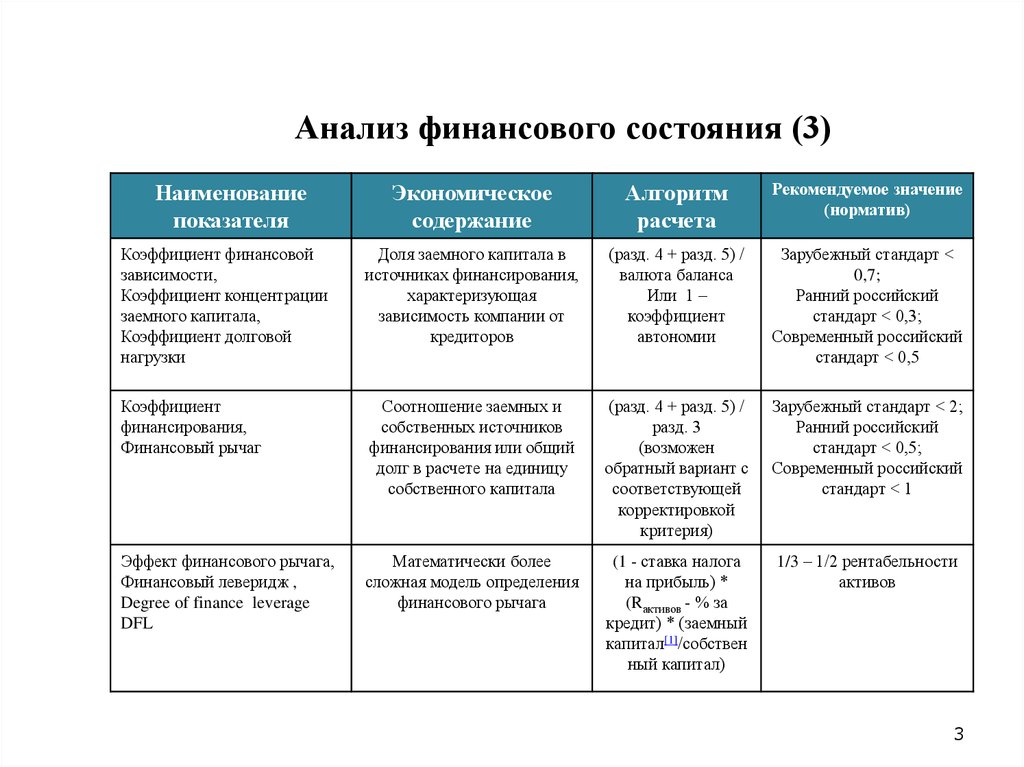

3. Анализ финансового состояния (3)

Экономическоесодержание

Алгоритм

расчета

Рекомендуемое значение

(норматив)

Коэффициент финансовой

зависимости,

Коэффициент концентрации

заемного капитала,

Коэффициент долговой

нагрузки

Доля заемного капитала в

источниках финансирования,

характеризующая

зависимость компании от

кредиторов

(разд. 4 + разд. 5) /

валюта баланса

Или 1 –

коэффициент

автономии

Зарубежный стандарт <

0,7;

Ранний российский

стандарт < 0,3;

Современный российский

стандарт < 0,5

Коэффициент

финансирования,

Финансовый рычаг

Соотношение заемных и

собственных источников

финансирования или общий

долг в расчете на единицу

собственного капитала

(разд. 4 + разд. 5) /

разд. 3

(возможен

обратный вариант с

соответствующей

корректировкой

критерия)

Зарубежный стандарт < 2;

Ранний российский

стандарт < 0,5;

Современный российский

стандарт < 1

Эффект финансового рычага,

Финансовый леверидж ,

Degree of finance leverage

DFL

Математически более

сложная модель определения

финансового рычага

(1 - ставка налога

на прибыль) *

(Rактивов - % за

кредит) * (заемный

капитал[1]/собствен

ный капитал)

1/3 – 1/2 рентабельности

активов

Наименование

показателя

3

4. Анализ финансового состояния (4)

Наименованиепоказателя

Коэффициент покрытия

внеоборотных активов,

Коэффициент структуры

долгосрочных вложений,

«Правило левой и правой

руки»

Коэффициент маневренности

собственного капитала

Коэффициент покрытия

инвестиций[1]

Коэффициент покрытия

процентов по кредитам

(займам)

[1]

Экономическое

содержание

Алгоритм

расчета

Рекомендуемое

значение (норматив)

Характеристика покрытия

долгосрочных активов

долгосрочными источниками

финансирования

(разд. 3 + разд. 4) /

разд. 1 (возможен

обратный вариант с

соответствующей

корректировкой

критерия)

>1

Показывает какая часть

собственного капитала

используется для

финансирования текущей

деятельности, а какая часть

капитализирована

СОС / разд. 3

0,5

(разд. 3 + разд. 4) /

валюта баланса

Нормальное значение

0,9,

критическое < 0,75

Операционная

прибыль / проценты

по кредитам

>1

Доля долгосрочного капитала в

структуре источников

финансирования

Позволяет определить

необходимый уровень прибыли

для увеличения заимствований

Отдельные авторы считают показатель надуманным и отрицают как нормальное, так и критическое значение.

4

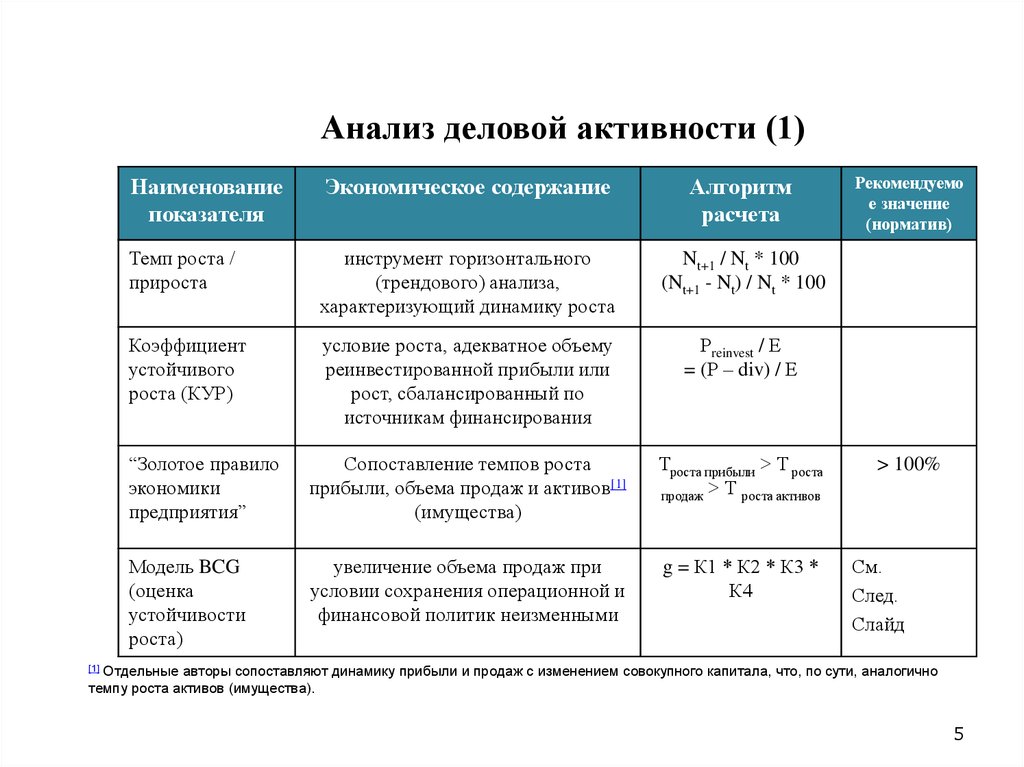

5. Анализ деловой активности (1)

Наименованиепоказателя

Экономическое содержание

Алгоритм

расчета

Темп роста /

прироста

инструмент горизонтального

(трендового) анализа,

характеризующий динамику роста

Nt+1 / Nt * 100

(Nt+1 - Nt) / Nt * 100

Коэффициент

устойчивого

роста (КУР)

условие роста, адекватное объему

реинвестированной прибыли или

рост, сбалансированный по

источникам финансирования

Рreinvest / Е

= (Р – div) / Е

“Золотое правило

экономики

предприятия”

Сопоставление темпов роста

прибыли, объема продаж и активов[1]

(имущества)

Троста прибыли > Т роста

продаж > Т роста активов

Модель BCG

(оценка

устойчивости

роста)

увеличение объема продаж при

условии сохранения операционной и

финансовой политик неизменными

g = К1 * К2 * К3 *

К4

Рекомендуемо

е значение

(норматив)

> 100%

См.

След.

Слайд

Отдельные авторы сопоставляют динамику прибыли и продаж с изменением совокупного капитала, что, по сути, аналогично

темпу роста активов (имущества).

[1]

5

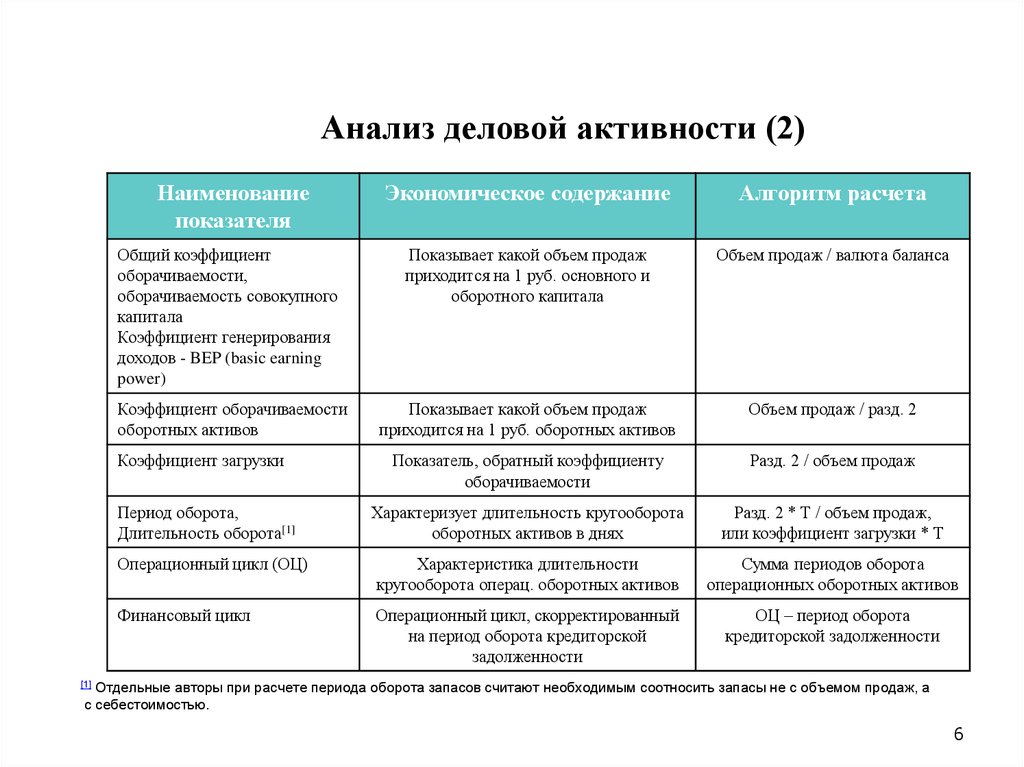

6. Анализ деловой активности (2)

Наименованиепоказателя

Экономическое содержание

Алгоритм расчета

Общий коэффициент

оборачиваемости,

оборачиваемость совокупного

капитала

Коэффициент генерирования

доходов - BEP (basic earning

power)

Показывает какой объем продаж

приходится на 1 руб. основного и

оборотного капитала

Объем продаж / валюта баланса

Коэффициент оборачиваемости

оборотных активов

Показывает какой объем продаж

приходится на 1 руб. оборотных активов

Объем продаж / разд. 2

Показатель, обратный коэффициенту

оборачиваемости

Разд. 2 / объем продаж

Характеризует длительность кругооборота

оборотных активов в днях

Разд. 2 * Т / объем продаж,

или коэффициент загрузки * Т

Операционный цикл (ОЦ)

Характеристика длительности

кругооборота операц. оборотных активов

Сумма периодов оборота

операционных оборотных активов

Финансовый цикл

Операционный цикл, скорректированный

на период оборота кредиторской

задолженности

ОЦ – период оборота

кредиторской задолженности

Коэффициент загрузки

Период оборота,

Длительность оборота[1]

Отдельные авторы при расчете периода оборота запасов считают необходимым соотносить запасы не с объемом продаж, а

с себестоимостью.

[1]

6

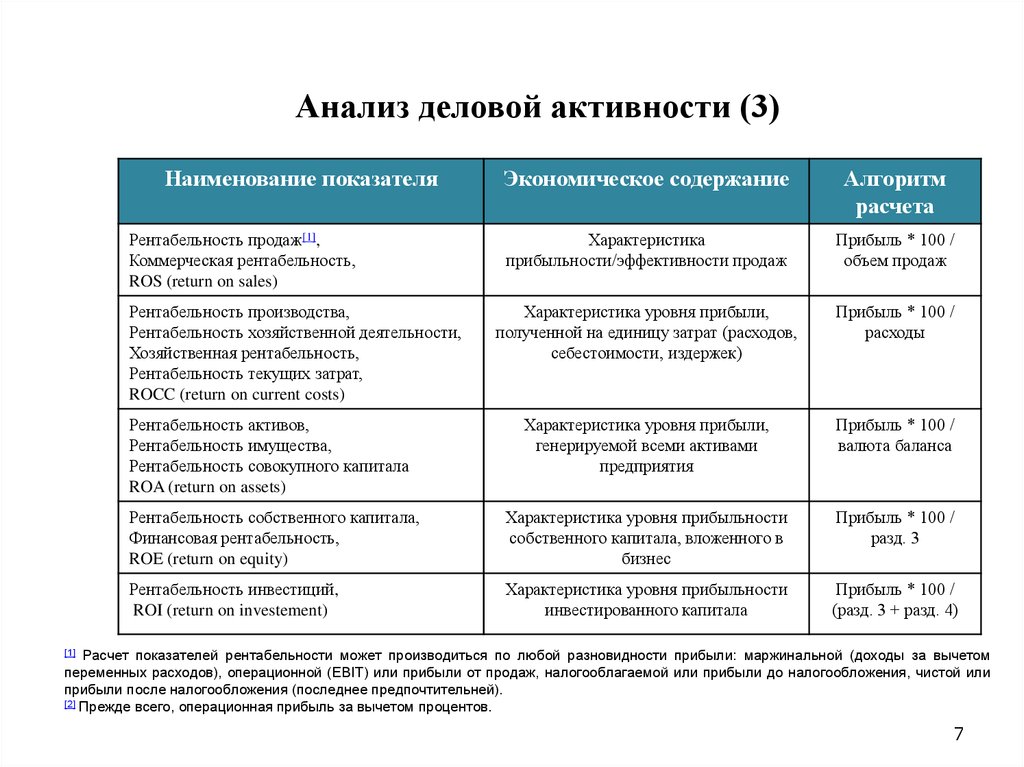

7. Анализ деловой активности (3)

Наименование показателяЭкономическое содержание

Алгоритм

расчета

Характеристика

прибыльности/эффективности продаж

Прибыль * 100 /

объем продаж

Характеристика уровня прибыли,

полученной на единицу затрат (расходов,

себестоимости, издержек)

Прибыль * 100 /

расходы

Характеристика уровня прибыли,

генерируемой всеми активами

предприятия

Прибыль * 100 /

валюта баланса

Рентабельность собственного капитала,

Финансовая рентабельность,

ROE (return on equity)

Характеристика уровня прибыльности

собственного капитала, вложенного в

бизнес

Прибыль * 100 /

разд. 3

Рентабельность инвестиций,

ROI (return on investement)

Характеристика уровня прибыльности

инвестированного капитала

Прибыль * 100 /

(разд. 3 + разд. 4)

Рентабельность продаж[1],

Коммерческая рентабельность,

ROS (return on sales)

Рентабельность производства,

Рентабельность хозяйственной деятельности,

Хозяйственная рентабельность,

Рентабельность текущих затрат,

ROCC (return on current costs)

Рентабельность активов,

Рентабельность имущества,

Рентабельность совокупного капитала

ROA (return on assets)

Расчет показателей рентабельности может производиться по любой разновидности прибыли: маржинальной (доходы за вычетом

переменных расходов), операционной (EBIT) или прибыли от продаж, налогооблагаемой или прибыли до налогообложения, чистой или

прибыли после налогообложения (последнее предпочтительней).

[2] Прежде всего, операционная прибыль за вычетом процентов.

[1]

7

Финансы

Финансы