Похожие презентации:

НДС: плательщики, объекты, порядок определения налогооблагаемой базы

1. Методика расчета и уплаты налогов

НДС: плательщики, объекты,порядок определения

налогооблагаемой базы

2. Плательщики

1) организации (абз. 2 п. 2 ст. 11 НК РФ);2) индивидуальные предприниматели (абз. 4

п. 2 ст. 11 НК РФ);

3) лица, перемещающие товары через

таможенную границу РФ (абз. 6 п. 2 ст. 11

НК РФ).

3. Условно всех налогоплательщиков НДС можно разделить на две группы:

1) налогоплательщики «внутреннего» НДС,т.е. НДС, уплачиваемого при реализации

товаров (работ, услуг) на территории РФ;

2) налогоплательщики «ввозного» НДС, т.е.

НДС, уплачиваемого на таможне при ввозе

товаров на территорию РФ.

4.

НК РФ предусмотрены случаи:- полного освобождения от исполнения

обязанностей плательщиков НДС (ст. ст. 145,

145.1 НК РФ) - «внутренний» НДС

- определение круга лиц, которые вообще не

являются плательщиками данного налога (п.

2 ст. 143 НК РФ) «внутренний» и «ввозной»

НДС

5. Не обязаны платить налог по операциям внутри РФ

- применяющие систему налогообложения длясельскохозяйственных товаропроизводителей (п. 3 ст.

346.1 НК РФ);

- применяющие упрощенную систему налогообложения

(п. п. 2, 3 ст. 346.11 НК РФ);

- применяющие систему налогообложения в виде

единого налога на вмененный доход для отдельных

видов деятельности (п. 4 ст. 346.26 НК РФ);

- освобожденные от исполнения обязанностей

налогоплательщика НДС в соответствии со ст. 145

НК РФ;

- организации, освобожденные от исполнения

обязанностей плательщика НДС в соответствии со ст.

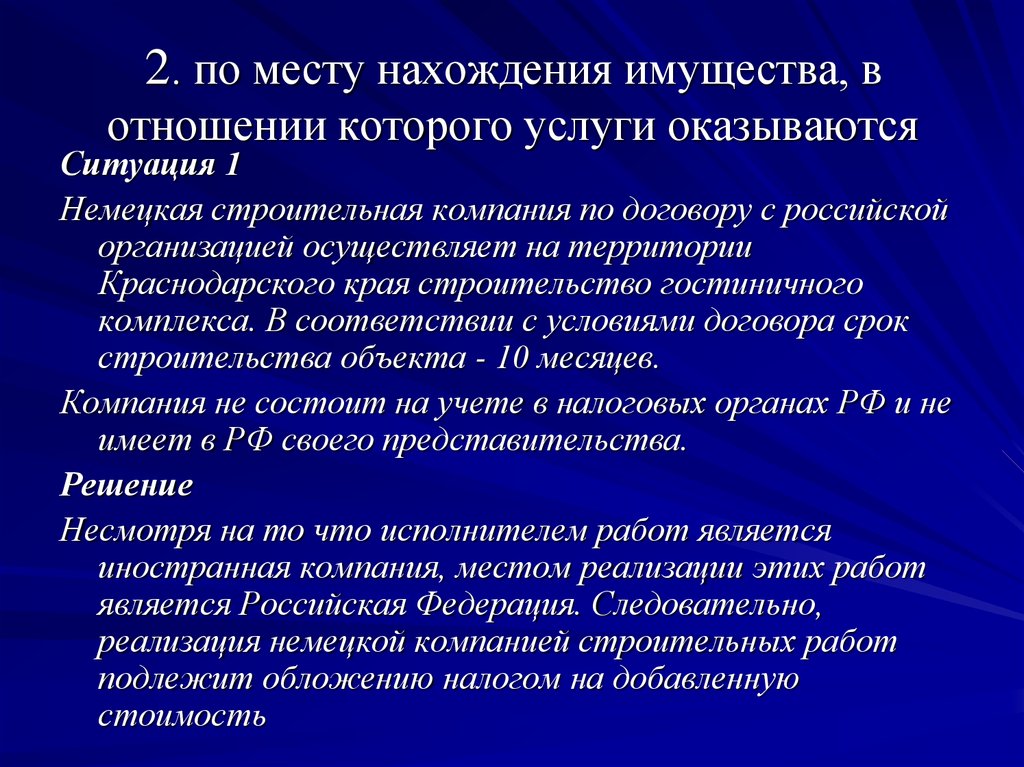

145.1 НК РФ (участники проекта «Сколково»).

6. ОДНАКО

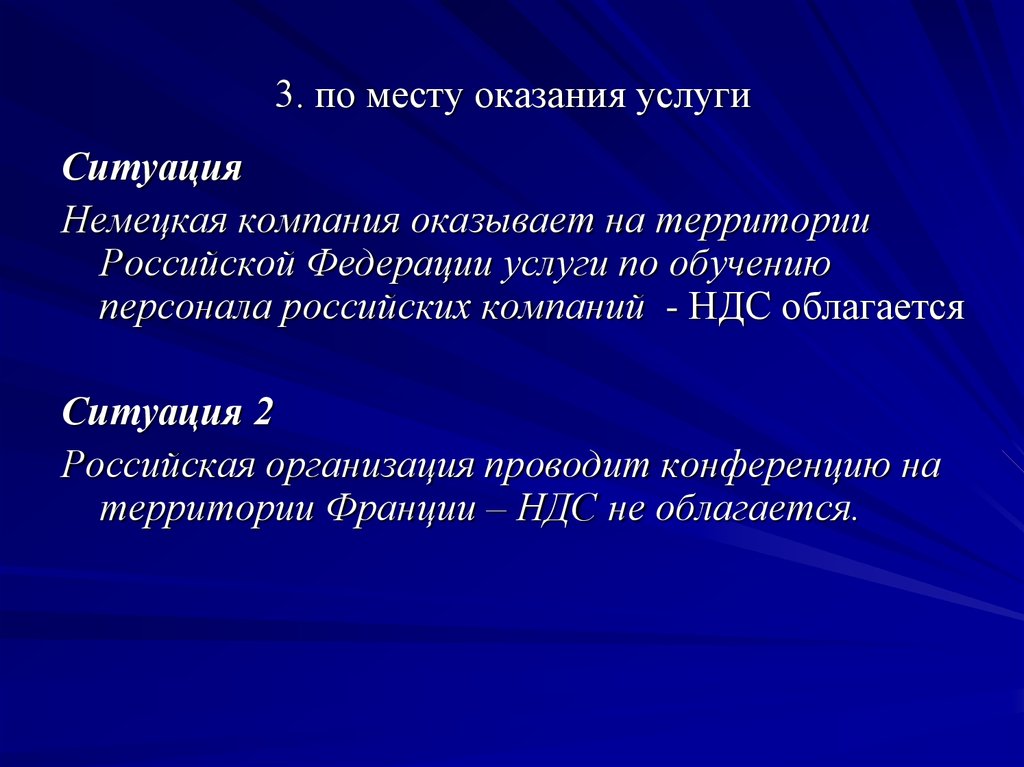

Указанные лица (организации ипредприниматели) обязаны заплатить НДС,

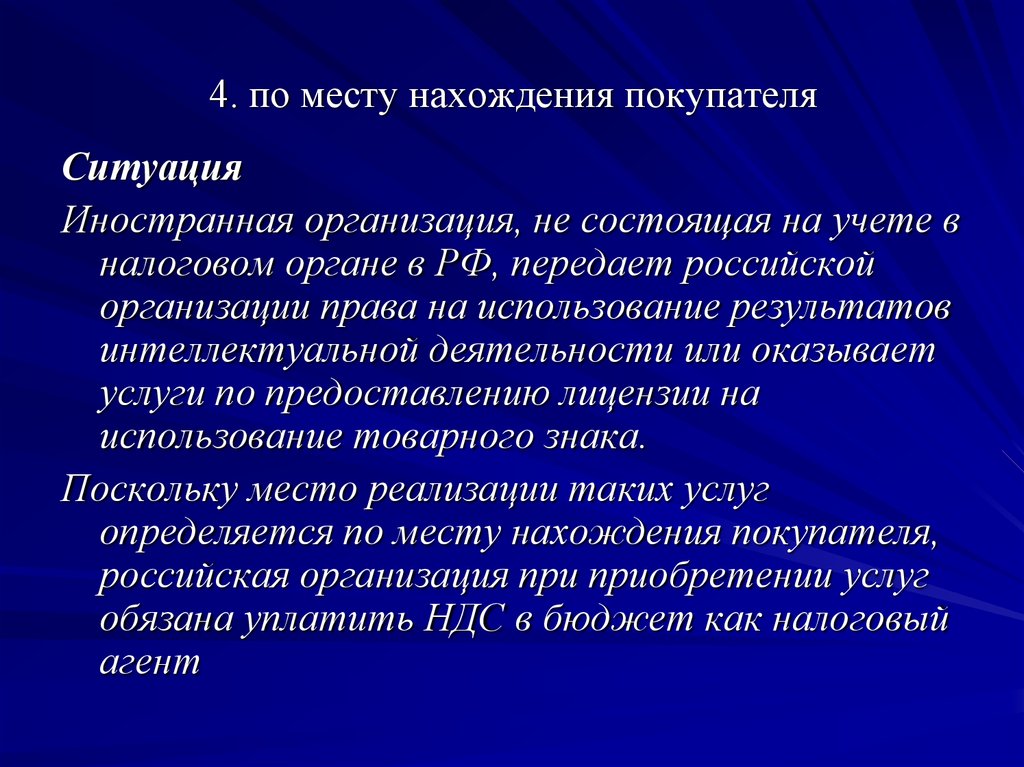

если выставят покупателям счета-фактуры

с выделенной суммой налога (п. 5 ст. 173

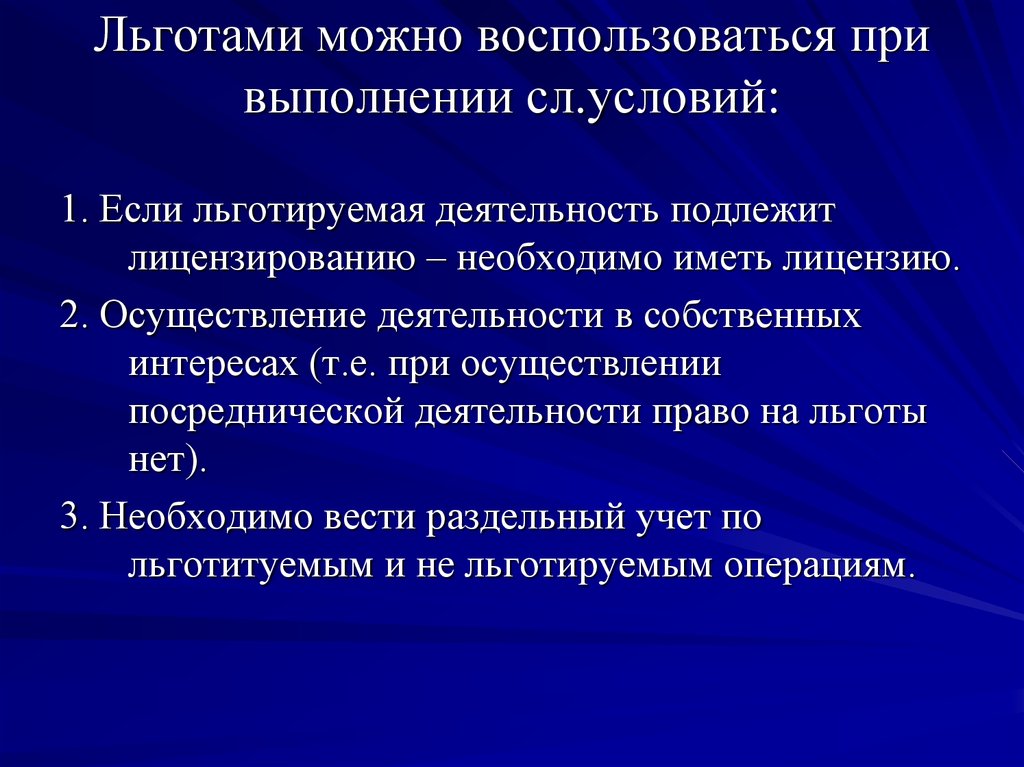

НК РФ)

7.

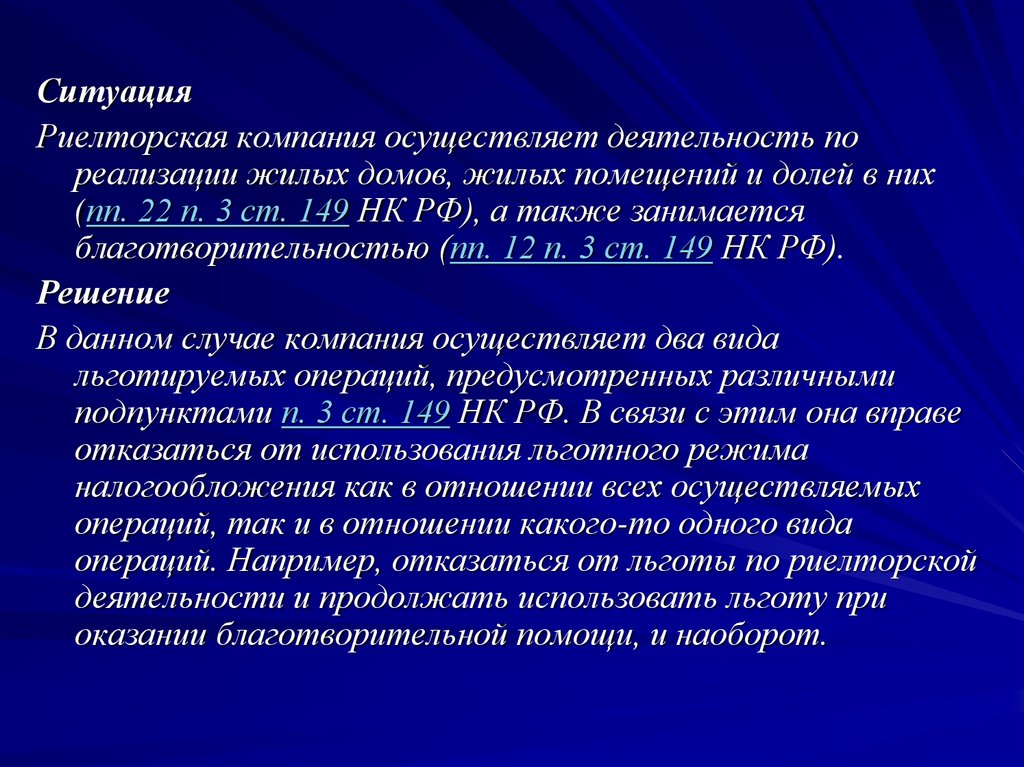

НК РФ предусматривает освобождение отобязанностей плательщика НДС в следующих

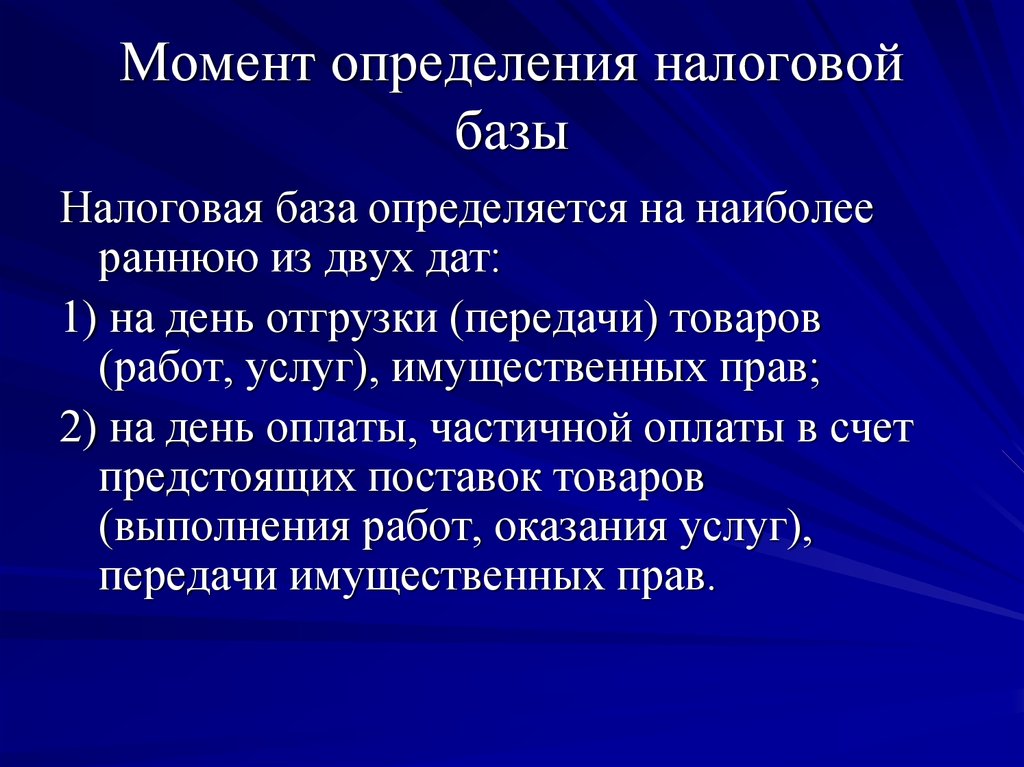

случаях:

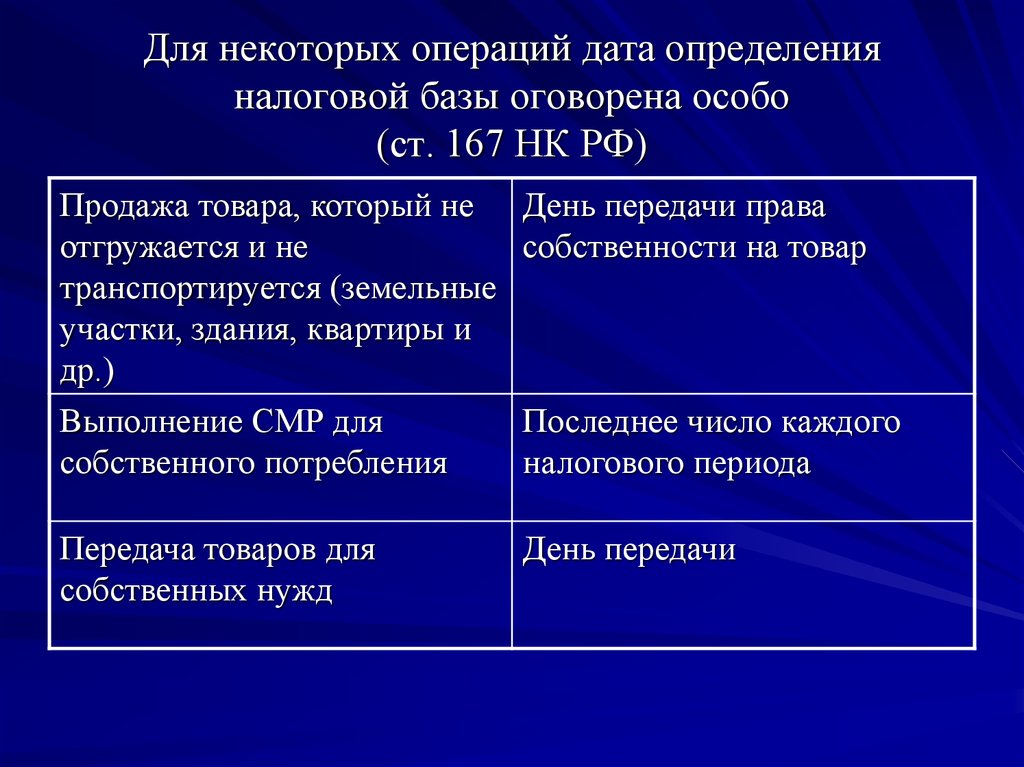

1) освобождение организаций и индивидуальных

предпринимателей, если их выручка от реализации

не превышает определенный лимит (ст. 145 НК

РФ);

2) освобождение организаций, получивших статус

участника проекта по осуществлению

исследований, разработок и коммерциализации их

результатов в соответствии с Федеральным

законом от 28.09.2010 N 244-ФЗ «Об

инновационном центре Сколково» (ст. 145.1 НК

РФ).

8. Освобождение от обязанностей налогоплательщика НДС - это право:

1) не платить НДС по операциям навнутреннем российском рынке в течение 12

календарных месяцев (п. 4 ст. 145 НК РФ);

2) не представлять декларации по НДС в

налоговую инспекцию.

9. Освобождение от уплаты НДС (п. 3 ст. 145, ст. 161 НК РФ):

- не распространяется на операции по ввозутоваров в РФ;

-не освобождает от обязанностей налогового

агента по НДС.

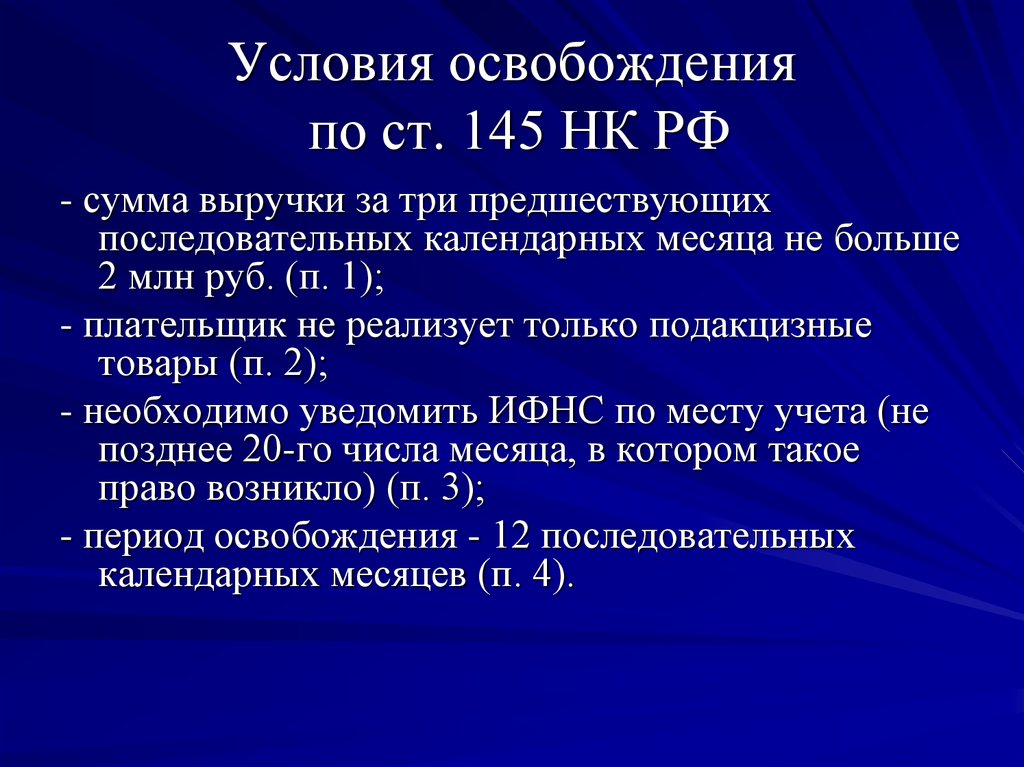

10. Условия освобождения по ст. 145 НК РФ

- сумма выручки за три предшествующихпоследовательных календарных месяца не больше

2 млн руб. (п. 1);

- плательщик не реализует только подакцизные

товары (п. 2);

- необходимо уведомить ИФНС по месту учета (не

позднее 20-го числа месяца, в котором такое

право возникло) (п. 3);

- период освобождения - 12 последовательных

календарных месяцев (п. 4).

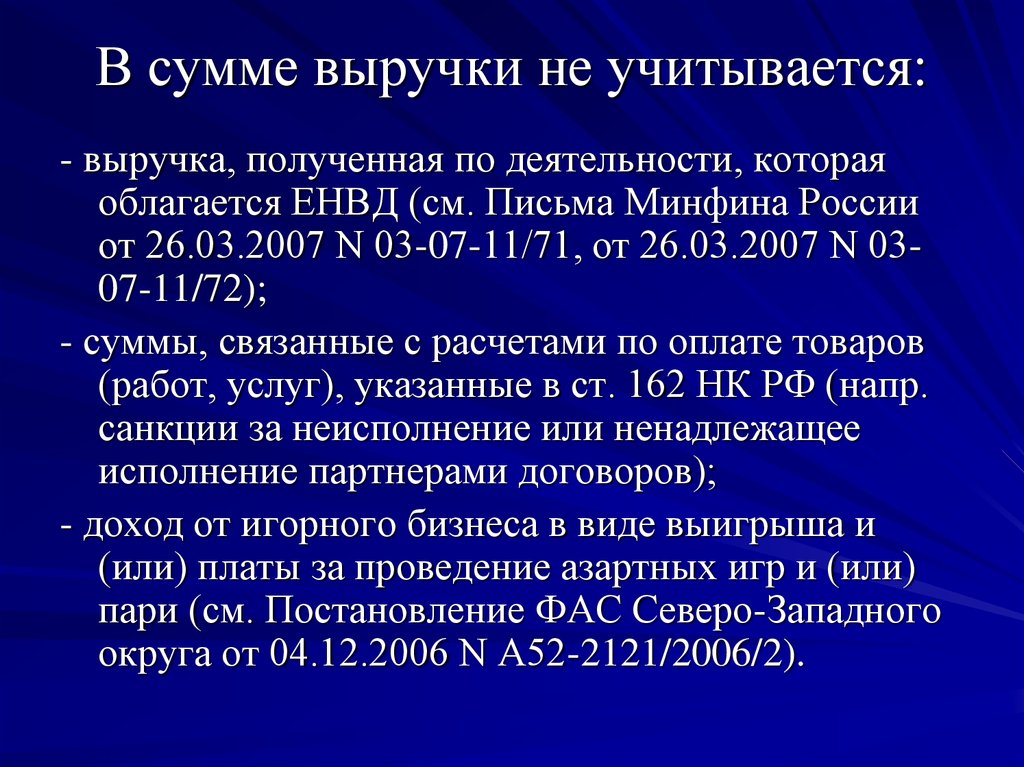

11. В сумме выручки не учитывается:

- выручка, полученная по деятельности, котораяоблагается ЕНВД (см. Письма Минфина России

от 26.03.2007 N 03-07-11/71, от 26.03.2007 N 0307-11/72);

- суммы, связанные с расчетами по оплате товаров

(работ, услуг), указанные в ст. 162 НК РФ (напр.

санкции за неисполнение или ненадлежащее

исполнение партнерами договоров);

- доход от игорного бизнеса в виде выигрыша и

(или) платы за проведение азартных игр и (или)

пари (см. Постановление ФАС Северо-Западного

округа от 04.12.2006 N А52-2121/2006/2).

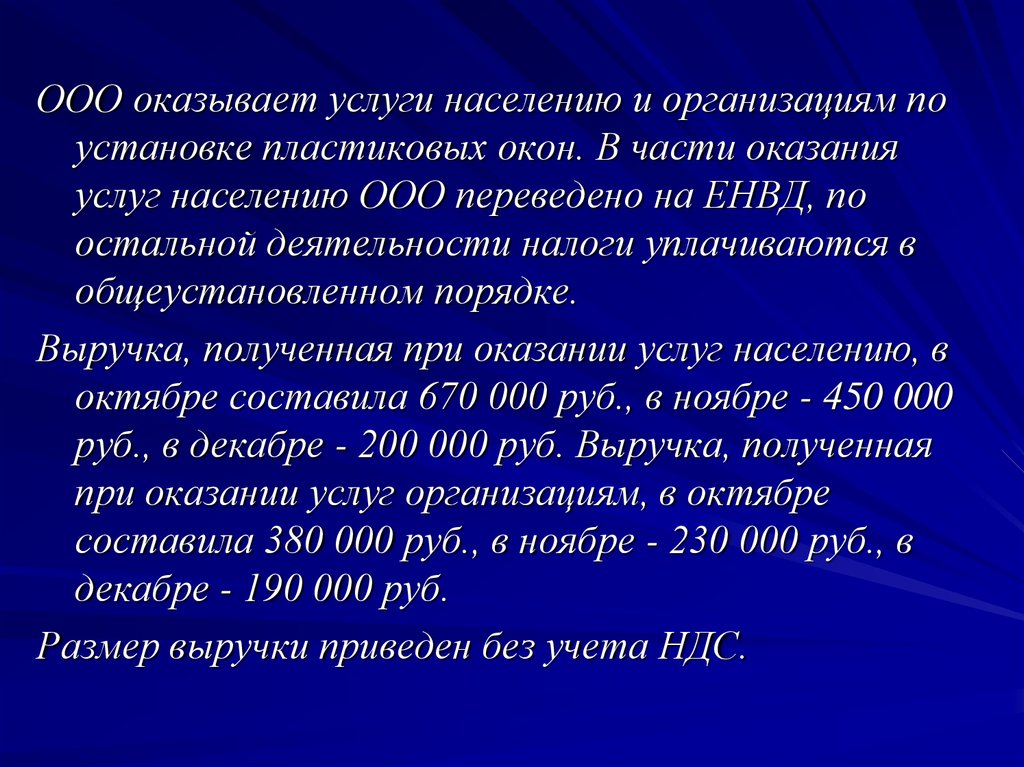

12.

ООО оказывает услуги населению и организациям поустановке пластиковых окон. В части оказания

услуг населению ООО переведено на ЕНВД, по

остальной деятельности налоги уплачиваются в

общеустановленном порядке.

Выручка, полученная при оказании услуг населению, в

октябре составила 670 000 руб., в ноябре - 450 000

руб., в декабре - 200 000 руб. Выручка, полученная

при оказании услуг организациям, в октябре

составила 380 000 руб., в ноябре - 230 000 руб., в

декабре - 190 000 руб.

Размер выручки приведен без учета НДС.

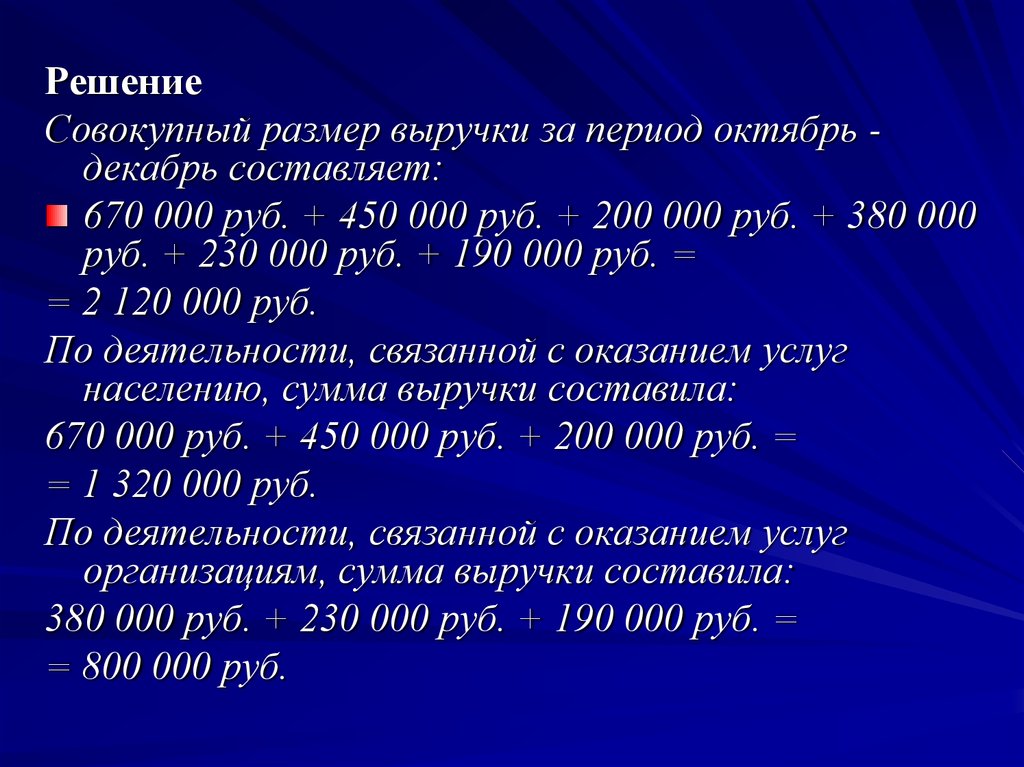

13.

РешениеСовокупный размер выручки за период октябрь декабрь составляет:

670 000 руб. + 450 000 руб. + 200 000 руб. + 380 000

руб. + 230 000 руб. + 190 000 руб. =

= 2 120 000 руб.

По деятельности, связанной с оказанием услуг

населению, сумма выручки составила:

670 000 руб. + 450 000 руб. + 200 000 руб. =

= 1 320 000 руб.

По деятельности, связанной с оказанием услуг

организациям, сумма выручки составила:

380 000 руб. + 230 000 руб. + 190 000 руб. =

= 800 000 руб.

14.

Не могут воспользоваться правом наосвобождение:

- вновь созданные организации;

- реализующие только подакцизные товары в

течение трех предшествующих месяцев;

- организации, получившие статус участников

проекта «Сколково».

15.

Добровольно отказаться от освобождения пост. 145 НК РФ нельзя.

Исключения:

- совокупная трехмесячная выручка превысит

2 млн руб.;

- начата реализация только подакцизных

товаров, либо подакцизных и

неподакцизных товаров одновременно без

ведения раздельного учета (п. 5 ст. 145 НК

РФ).

16. В случае потери права на освобождение необходимо -

В случае потери права наосвобождение необходимо восстановить и уплатить в бюджет сумму НДС по

операциям, осуществленным в месяце, в котором

выручка превысила 2 млн руб. (п. 5 ст. 145 НК

РФ).

Уплатить НДС придется либо за счет собственных

денежных средств, либо за счет средств

покупателей товаров (работ, услуг) в случае

произведенной ими доплаты на сумму налога.

17.

ООО использует право на освобождение с 1 января.Выручка от реализации товаров, полученная в июне,

июле и августе, составила соответственно 650

000, 600 000 и 900 000 руб. Совокупная выручка за

три последовательных календарных месяца равна 2

150 000 руб.

Фактическая себестоимость проданного в августе

товара составила 354 000 руб., в том числе

«входной» НДС 54 000 руб., который ООО

уплатило поставщику (пп. 3 п. 2 ст. 170 НК РФ).

Таким образом, ООО утратило право на

освобождение в соответствии со ст. 145 НК РФ с

1 августа, а обнаружило это только по истечении

месяца.

18.

РешениеПревышение размера выручки приходится на

август. Следовательно, с 1 августа ООО

признается плательщиком НДС.

С выручки августа в размере 900 000 руб.

необходимо начислить и уплатить в

бюджет налог в срок до 20 октября. Сумма

НДС составит 162 000 руб. (900 000 руб. x

18%). Начисление НДС отражается по

дебету счета 91, субсчет 91-2, в

корреспонденции с кредитом счета 68.

19.

В целях исчисления налога на прибыль указаннаясумма не учитывается на основании п. 49 ст. 270

НК РФ как расходы, не соответствующие

критериям, указанным в п. 1 ст. 252 НК РФ.

Поскольку ООО утратило право на освобождение в

соответствии со ст. 145 НК РФ с 1 августа, а

обнаружило это только по истечении месяца, то

на момент обнаружения фактическая

себестоимость реализованного товара списана в

себестоимость продаж. Поэтому ООО следует

скорректировать себестоимость продаж на

сумму НДС, подлежащую вычету.

20.

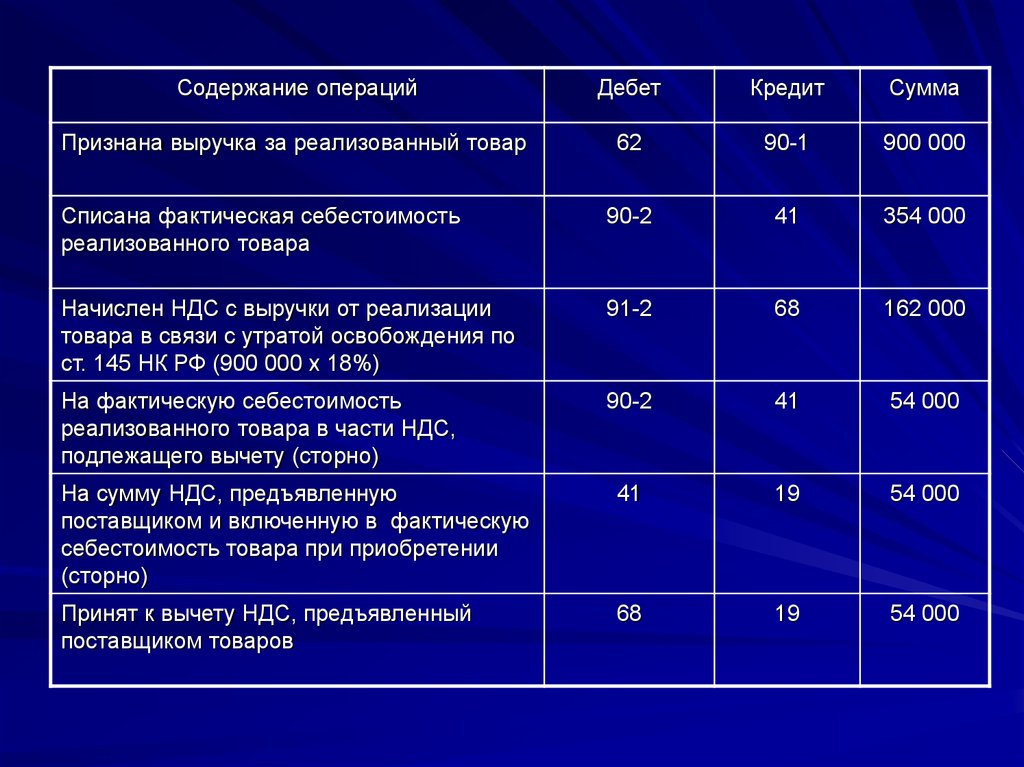

Содержание операцийДебет

Кредит

Сумма

Признана выручка за реализованный товар

62

90-1

900 000

Списана фактическая себестоимость

реализованного товара

90-2

41

354 000

Начислен НДС с выручки от реализации

товара в связи с утратой освобождения по

ст. 145 НК РФ (900 000 x 18%)

91-2

68

162 000

На фактическую себестоимость

реализованного товара в части НДС,

подлежащего вычету (сторно)

90-2

41

54 000

На сумму НДС, предъявленную

поставщиком и включенную в фактическую

себестоимость товара при приобретении

(сторно)

41

19

54 000

Принят к вычету НДС, предъявленный

поставщиком товаров

68

19

54 000

21.

Не признаются налогоплательщиками:1) с 1 января 2008 г. по 1 января 2017 г. - иностранные

организаторы XXII Олимпийских зимних игр и XI

Паралимпийских зимних игр в отношении операций,

совершаемых в рамках организации и проведения XXII

Олимпийских зимних игр и XI Паралимпийских зимних игр

2014 г. в г. Сочи (п. 2 ст. 143 НК РФ, п. 1 ст. 21, ч. 5 ст. 31

Федерального закона от 01.12.2007 N 310-ФЗ);

2) с 1 января 2010 г. по 1 января 2017 г. (п. 2 ст. 143 НК РФ, п. 1

ст. 3, ч. 6 ст. 12 Федерального закона от 30.07.2010 N 242-ФЗ):

- иностранные маркетинговые партнеры Международного

олимпийского комитета, российские филиалы и

представительства иностранных маркетинговых партнеров

МОК в отношении операций, совершаемых в рамках

организации и проведения XXII Олимпийских зимних игр и XI

Паралимпийских зимних игр 2014 г. в г. Сочи;

- официальные вещательные компании в отношении операций,

совершаемых во время проведения XXII Олимпийских зимних

игр и XI Паралимпийских зимних игр 2014 г. в г. Сочи, по

производству и распространению продукции СМИ.

22.

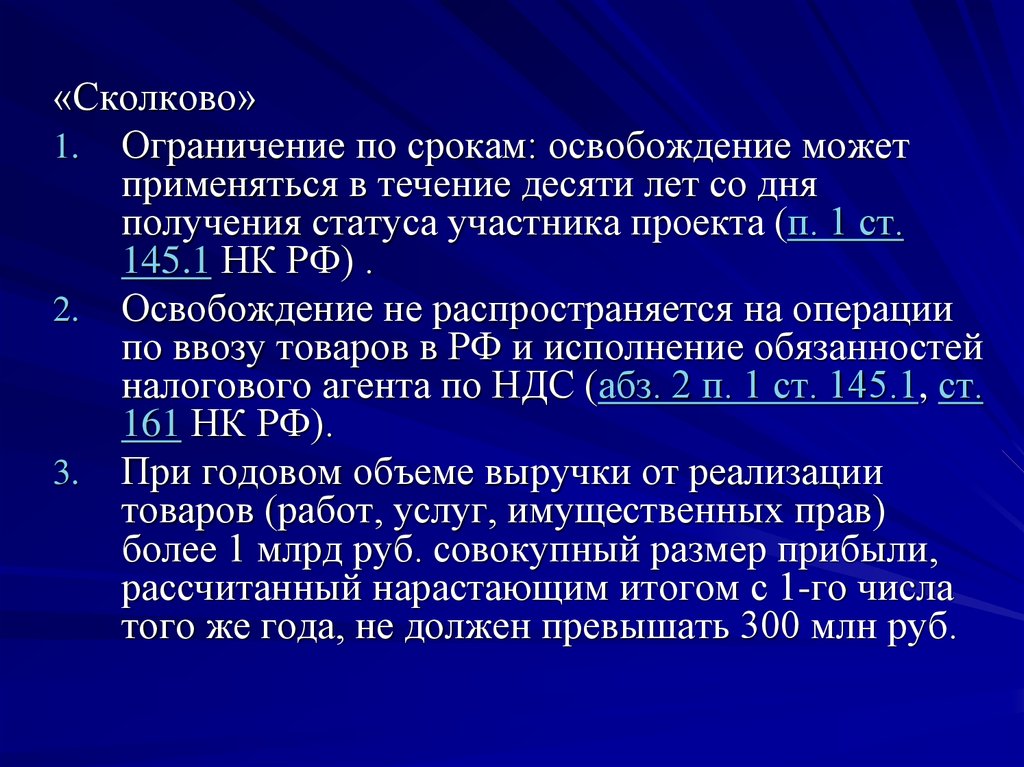

«Сколково»1. Ограничение по срокам: освобождение может

применяться в течение десяти лет со дня

получения статуса участника проекта (п. 1 ст.

145.1 НК РФ) .

2. Освобождение не распространяется на операции

по ввозу товаров в РФ и исполнение обязанностей

налогового агента по НДС (абз. 2 п. 1 ст. 145.1, ст.

161 НК РФ).

3. При годовом объеме выручки от реализации

товаров (работ, услуг, имущественных прав)

более 1 млрд руб. совокупный размер прибыли,

рассчитанный нарастающим итогом с 1-го числа

того же года, не должен превышать 300 млн руб.

23. «Сколково»

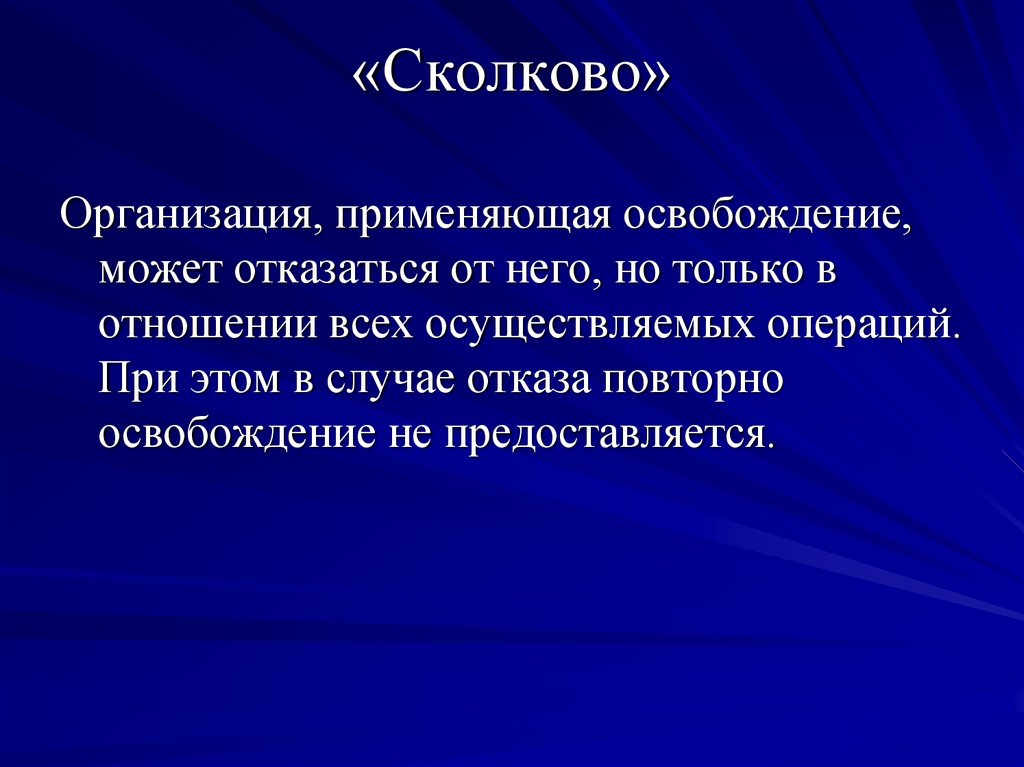

Организация, применяющая освобождение,может отказаться от него, но только в

отношении всех осуществляемых операций.

При этом в случае отказа повторно

освобождение не предоставляется.

24. Объект (п 1. ст. 146 НК РФ)

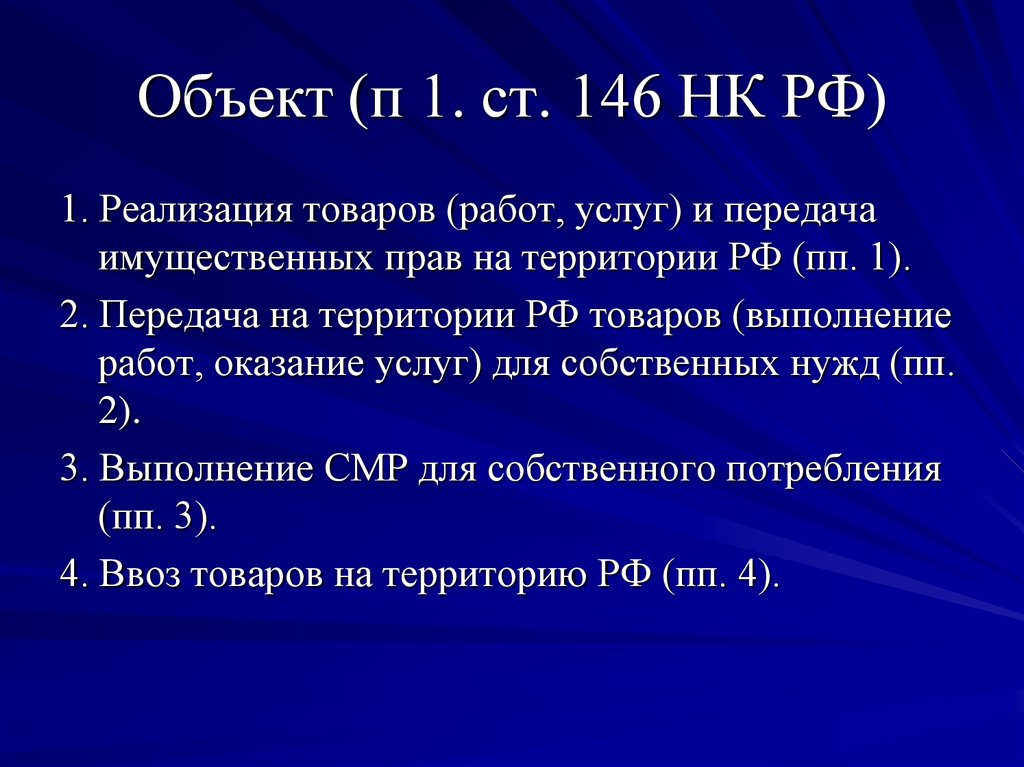

1. Реализация товаров (работ, услуг) и передачаимущественных прав на территории РФ (пп. 1).

2. Передача на территории РФ товаров (выполнение

работ, оказание услуг) для собственных нужд (пп.

2).

3. Выполнение СМР для собственного потребления

(пп. 3).

4. Ввоз товаров на территорию РФ (пп. 4).

25. По общему правилу реализация - это:

По общему правилу реализация это:- передача на возмездной основе права

собственности на товар;

- передача на возмездной основе результатов

выполненных работ одним лицом для

другого лица;

- возмездное оказание услуг одним лицом

другому лицу (п. 1 ст. 39 НК РФ).

26.

Для целей налогообложения НДС всеуказанные выше операции признаются

реализацией и тогда, когда осуществлены

безвозмездно (абз. 2 пп. 1 п. 1 ст. 146 НК

РФ)

Например, организация купила и передала

подарки сотрудникам к Новому году.

27.

Передача товаров (работ, услуг) длясобственных нужд облагается НДС только

в том случае, когда расходы на

приобретение этих товаров (работ, услуг)

не уменьшают налогооблагаемую прибыль

(пп. 2 п. 1 ст. 146 НК РФ).

28.

Ситуация 1ООО приобрело несколько кофеварок и

передала их в структурные подразделения

для использования работниками.

Решение

Затраты на приобретение кофеварок не

уменьшают налогооблагаемую прибыль,

поскольку не соответствуют критериям,

установленным ст. 252 НК РФ.

Следовательно, организация при передаче

кофеварок для собственных нужд должна

начислить к уплате в бюджет НДС.

29.

Ситуация 2ООО собственными силами провела косметический

ремонт офисных помещений.

Решение

Расходы на ремонт и техническое обслуживание

основных средств и иного имущества, а также на

поддержание их в исправном (актуальном)

состоянии для целей налогообложения прибыли

относятся к расходам, связанным с

производством и реализацией (пп. 2 п. 1 ст. 253

НК РФ). Такие расходы уменьшают

налогооблагаемую прибыль.

Следовательно, в данном случае выполнение

ремонтных работ для собственных нужд НДС не

облагается.

30. Не являются объектом (п. 2 ст. 146 НК РФ)

1. Операции, которые не признаются реализацией (п. 3 ст.39, пп. 1 п. 2 ст. 146 НК РФ):

- обращение российской или иностранной валюты;

- передача имущества организации ее правопреемнику при

реорганизации;

- передача имущества некоммерческим организациям на

осуществление основной уставной деятельности, не

связанной с предпринимательской деятельностью;

- передача имущества, если такая передача носит

инвестиционный характер и т.д.

31. Не являются объектом (п. 2 ст. 146 НК РФ)

2. Передача на безвозмездной основе жилых домов,детских садов, клубов, санаториев и других

объектов социально-культурного и жилищнокоммунального назначения, а также дорог,

электрических сетей, подстанций, газовых сетей,

водозаборных сооружений и других подобных

объектов органам государственной власти и

органам местного самоуправления.

32. Не являются объектом (п. 2 ст. 146 НК РФ)

3. Передача имущества государственных и муниципальныхпредприятий, выкупаемого в порядке приватизации.

4. Выполнение работ (оказание услуг) органами, входящими в

систему органов государственной власти и органов местного

самоуправления, в рамках выполнения возложенных на них

исключительных полномочий в определенной сфере

деятельности (вневедомственная охрана, вытрезвители).

5. Операции по реализации земельных участков.

и т.д.

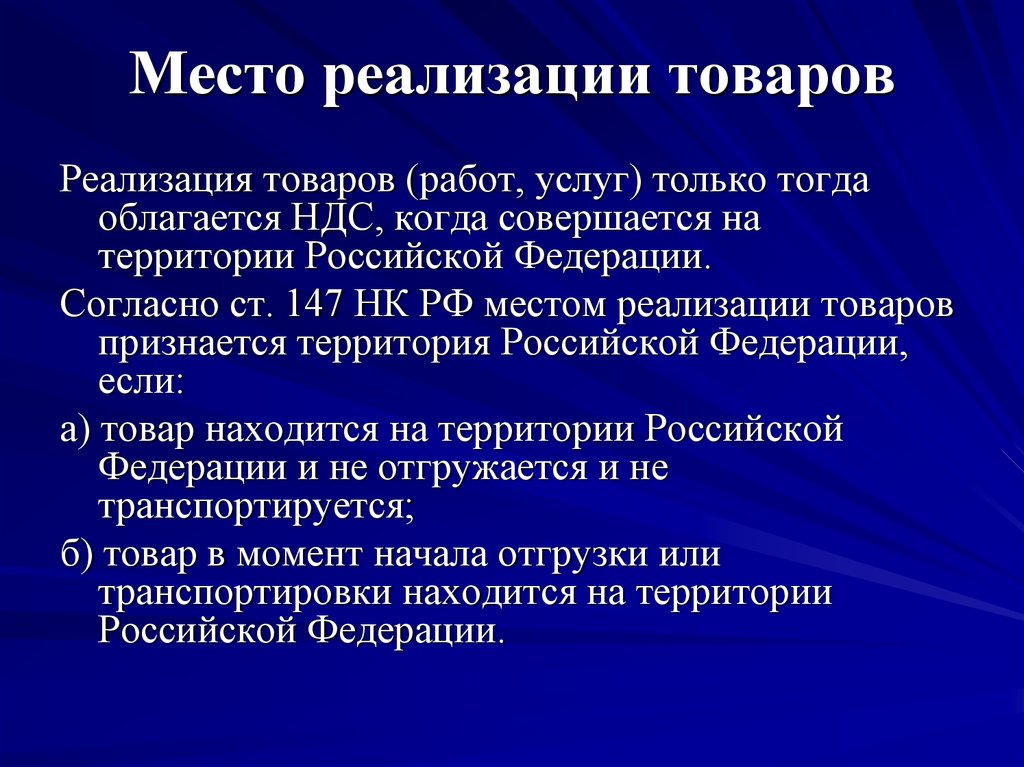

33. Место реализации товаров

Реализация товаров (работ, услуг) только тогдаоблагается НДС, когда совершается на

территории Российской Федерации.

Согласно ст. 147 НК РФ местом реализации товаров

признается территория Российской Федерации,

если:

а) товар находится на территории Российской

Федерации и не отгружается и не

транспортируется;

б) товар в момент начала отгрузки или

транспортировки находится на территории

Российской Федерации.

34.

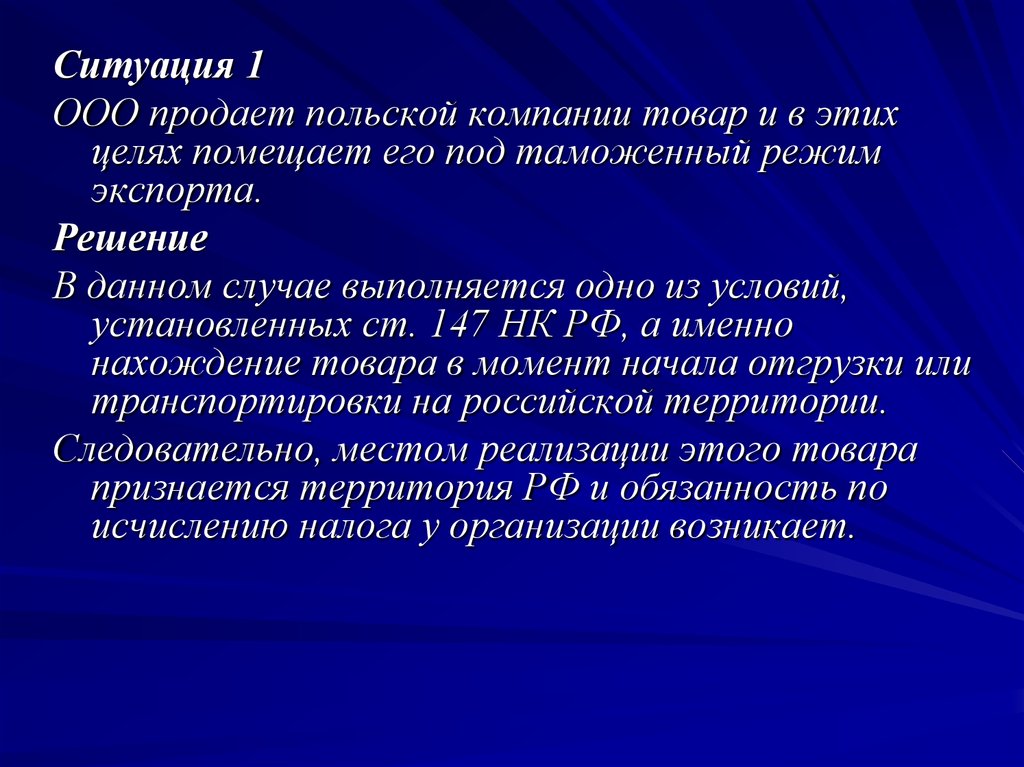

Ситуация 1ООО продает польской компании товар и в этих

целях помещает его под таможенный режим

экспорта.

Решение

В данном случае выполняется одно из условий,

установленных ст. 147 НК РФ, а именно

нахождение товара в момент начала отгрузки или

транспортировки на российской территории.

Следовательно, местом реализации этого товара

признается территория РФ и обязанность по

исчислению налога у организации возникает.

35.

Ситуация 2ООО продает польской компании товар,

находящийся на территории Германии.

Решение

В данном случае ни одно из условий, установленных

ст. 147 НК РФ, не выполняется, поскольку

изначально товар находится за пределами

российской территории.

Следовательно, местом осуществления данной

операции территория РФ не является и,

соответственно, объекта налогообложения по

НДС не возникает.

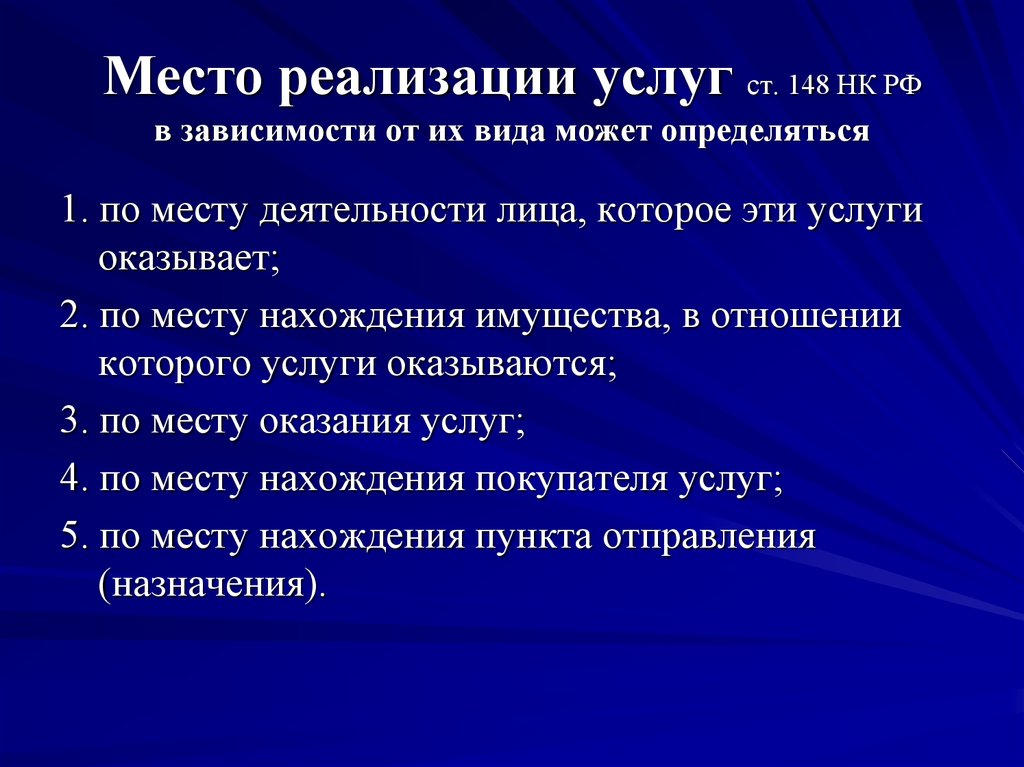

36. Место реализации услуг ст. 148 НК РФ в зависимости от их вида может определяться

1. по месту деятельности лица, которое эти услугиоказывает;

2. по месту нахождения имущества, в отношении

которого услуги оказываются;

3. по месту оказания услуг;

4. по месту нахождения покупателя услуг;

5. по месту нахождения пункта отправления

(назначения).

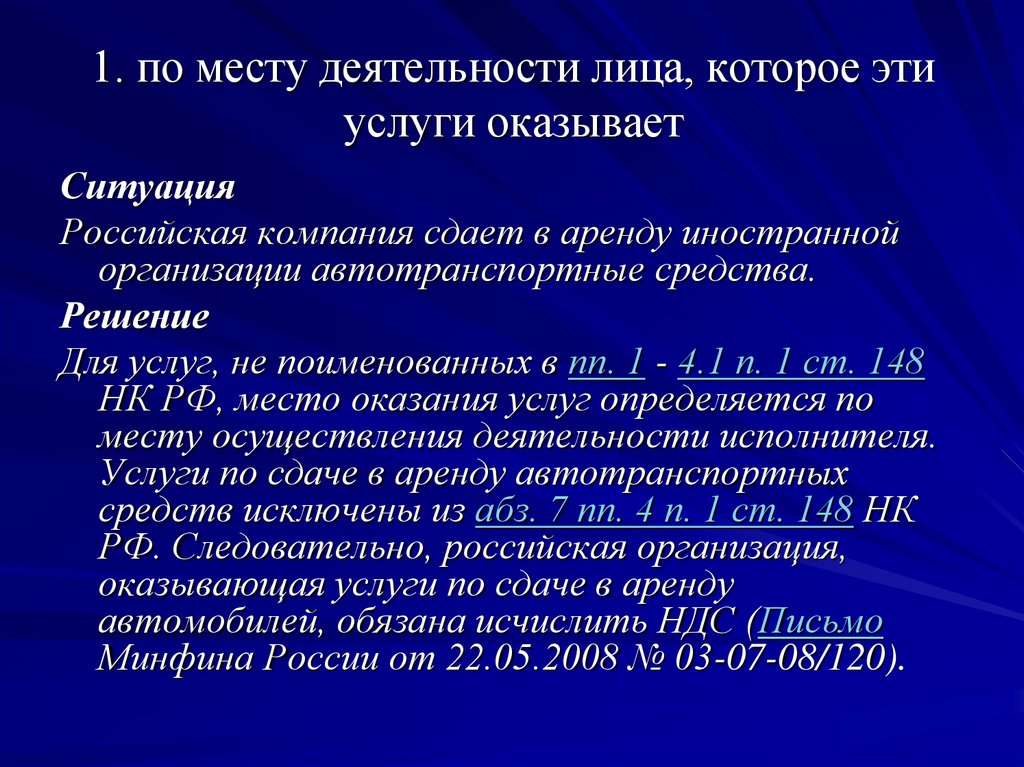

37. 1. по месту деятельности лица, которое эти услуги оказывает

СитуацияРоссийская компания сдает в аренду иностранной

организации автотранспортные средства.

Решение

Для услуг, не поименованных в пп. 1 - 4.1 п. 1 ст. 148

НК РФ, место оказания услуг определяется по

месту осуществления деятельности исполнителя.

Услуги по сдаче в аренду автотранспортных

средств исключены из абз. 7 пп. 4 п. 1 ст. 148 НК

РФ. Следовательно, российская организация,

оказывающая услуги по сдаче в аренду

автомобилей, обязана исчислить НДС (Письмо

Минфина России от 22.05.2008 № 03-07-08/120).

38. 2. по месту нахождения имущества, в отношении которого услуги оказываются

Ситуация 1Немецкая строительная компания по договору с российской

организацией осуществляет на территории

Краснодарского края строительство гостиничного

комплекса. В соответствии с условиями договора срок

строительства объекта - 10 месяцев.

Компания не состоит на учете в налоговых органах РФ и не

имеет в РФ своего представительства.

Решение

Несмотря на то что исполнителем работ является

иностранная компания, местом реализации этих работ

является Российская Федерация. Следовательно,

реализация немецкой компанией строительных работ

подлежит обложению налогом на добавленную

стоимость

39. 2. по месту нахождения имущества, в отношении которого услуги оказываются

Ситуация 2Российская организация выполняет работы по

техническому обслуживанию производственного

оборудования одной из фармацевтических компаний

Индии. Техническое обслуживание осуществляется на

территории Индии.

Решение

Согласно пп. 2 п. 1 ст. 148 НК РФ местом реализации

работ, связанных с движимым имуществом, признается

территория Российской Федерации, если такое

имущество находится на ее территории.

В данном случае оборудование расположено за пределами

территории РФ. Следовательно, местом реализации

работ по техническому обслуживанию данного

оборудования РФ не признается и, соответственно,

такие услуги НДС не облагаются

40. 3. по месту оказания услуги

СитуацияНемецкая компания оказывает на территории

Российской Федерации услуги по обучению

персонала российских компаний - НДС облагается

Ситуация 2

Российская организация проводит конференцию на

территории Франции – НДС не облагается.

41. 4. по месту нахождения покупателя

СитуацияИностранная организация, не состоящая на учете в

налоговом органе в РФ, передает российской

организации права на использование результатов

интеллектуальной деятельности или оказывает

услуги по предоставлению лицензии на

использование товарного знака.

Поскольку место реализации таких услуг

определяется по месту нахождения покупателя,

российская организация при приобретении услуг

обязана уплатить НДС в бюджет как налоговый

агент

42. Льготы

При осуществлении некоторыхопераций, являющихся объектом

налогообложения по НДС,

организации и предприниматели не

обязаны исчислять и уплачивать налог.

Такие операции отнесены к категории

льготных операций и освобождены от

обложения НДС. Их перечень является

закрытым и установлен ст. 149 НК РФ.

43. Льготами можно воспользоваться при выполнении сл.условий:

1. Если льготируемая деятельность подлежитлицензированию – необходимо иметь лицензию.

2. Осуществление деятельности в собственных

интересах (т.е. при осуществлении

посреднической деятельности право на льготы

нет).

3. Необходимо вести раздельный учет по

льготитуемым и не льготируемым операциям.

44. От применения льгот можно отказаться

1. Отказ от льгот возможен только в отношении тех льгот,которые предусмотрены п. 3 ст. 149 НК РФ.

2. Отказаться можно как от всех льгот, так в отношении

операций, предусмотренных одним подпунктом п. 3 ст.

149 НК РФ.

3. Отказ от использования льготы распространяется на все

без исключения сделки, осуществляемые в рамках

льготируемого вида деятельности, и не может

действовать в зависимости от того, кто является

покупателем.

4. Период отказа от льгот не может быть менее одного года.

45.

СитуацияРиелторская компания осуществляет деятельность по

реализации жилых домов, жилых помещений и долей в них

(пп. 22 п. 3 ст. 149 НК РФ), а также занимается

благотворительностью (пп. 12 п. 3 ст. 149 НК РФ).

Решение

В данном случае компания осуществляет два вида

льготируемых операций, предусмотренных различными

подпунктами п. 3 ст. 149 НК РФ. В связи с этим она вправе

отказаться от использования льготного режима

налогообложения как в отношении всех осуществляемых

операций, так и в отношении какого-то одного вида

операций. Например, отказаться от льготы по риелторской

деятельности и продолжать использовать льготу при

оказании благотворительной помощи, и наоборот.

46. Момент определения налоговой базы

Налоговая база определяется на наиболеераннюю из двух дат:

1) на день отгрузки (передачи) товаров

(работ, услуг), имущественных прав;

2) на день оплаты, частичной оплаты в счет

предстоящих поставок товаров

(выполнения работ, оказания услуг),

передачи имущественных прав.

47. Для некоторых операций дата определения налоговой базы оговорена особо (ст. 167 НК РФ)

Продажа товара, который неотгружается и не

транспортируется (земельные

участки, здания, квартиры и

др.)

Выполнение СМР для

собственного потребления

День передачи права

собственности на товар

Передача товаров для

собственных нужд

День передачи

Последнее число каждого

налогового периода

48. Общие правила определения налоговой базы

1. Если ставка НДС одна, то налоговая базаобщая.

2. Выручка - это денежные и натуральные

поступления в счет оплаты.

49. Налоговый период

С 1 января 2008 г. установлен единыйналоговый период - квартал

50. Налоговые ставки(ст. 164 НК РФ)

1. основные:- 0%

- 10%

- 18%

2. расчетные:

- 10/110

- 18/118

51. расчетные ставки применяются в следующих случаях (перечень закрытый):

1) при получении денежных средств, связанных с оплатойтоваров (работ, услуг), предусмотренных ст. 162 НК РФ;

2) при получении авансов в счет предстоящей поставки

товаров (работ, услуг), передачи имущественных прав;

3) при удержании налога налоговыми агентами;

4) при реализации имущества, приобретенного на стороне и

учитываемого с налогом в соответствии с п. 3 ст. 154 НК

РФ;

5) при реализации сельскохозяйственной продукции и

продуктов ее переработки в соответствии с п. 4 ст. 154 НК

РФ;

6) при передаче имущественных прав в соответствии с п. п. 2

- 4 ст. 155 НК РФ.

52. Условия применения ставок

0% - при представлении в налоговый органподтверждающих документов.

10% - по товарам, работам и услугам,

предусмотренным п. 2 ст. 164 НК РФ.

18% - по остальным товарам, работам,

услугам.

Финансы

Финансы