Похожие презентации:

Програма кредитування клієнтів МСБ в рамках співпраці з німецько-українським фондом

1.

Програма кредитуванняклієнтів МСБ в рамках

співпраці з НімецькоУкраїнським фондом

ДМБ| Мережа Банку | Львів, 11.10.2017

2.

Факти про НУФНІМЕЦЬКО-УКРАЇНСЬКИЙ ФОНД (НУФ) – неприбуткова організація

Дата заснування 19 квітня 1999 року

Німецька кредитна установа для відбудови

Засновники:

Німецька кредитна установа для відбудови;

Національний банк України;

Кабінет міністрів України в лиці Міністерства фінансів.

Національний банк України

Центральний офіс – м. Київ, Україна

Група управління проектами Національного банку України.

Мета діяльності НУФ – посилення конкурентоспроможності МСБ шляхом надання йому через

визначені банки-партнери кредитів для фінансування інвестиційних та обігових коштів.

Міністерство фінансів України

ПРОГРАМИ ФОНДУ:

1. Програма

мікрокредитування

2. Програма рефінансування

заходів підтримки системи

кредитування у сільській

місцевості

4. Програма з підтримки фінансування

інвестиційних проектів ММСП за пріоритетними

галузями

3. Програма з кредитування мікро-,

малих та середніх підприємств України

за пріоритетними галузевими

напрямками

- Програма, в якій бере участь Кредобанк

3.

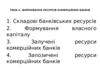

Умови Програми для Позичальників БанкуНазва програми

Позичальники

Програма з підтримки фінансування інвестиційних проектів малих та середніх підприємств (МСП) за пріоритетними напрямами

Малі підприємства – ФОП та ЮО, >75% статутного капіталу яких перебуває у приватній власності і у яких середня кількість працівників за

звітний період (календарний рік) не перевищує 50 осіб, а річний дохід від діяльності не перевищує суму, еквівалентну 5 млн. євро.

Середні підприємства – ЮО, >75% статутного капіталу яких перебуває у приватній власності і у яких середня кількість працівників за звітний

період (календарний рік) не перевищує 250 осіб, а річний дохід від діяльності не перевищує суму, еквівалентну 10 млн. євро.

Малі та середні підприємства (МСП) на момент надання їм кредиту повинні мати стабільну фінансову структуру: вести реальну господарську

діяльність не менше 3 років, в тому числі прибуткову діяльність принаймні в останньому звітному році (для сезонних підприємств з

врахуванням сезонності), мати клас боржника для юридичних осіб - не гірший ніж 8-й; для ФОП – не гірший, ніж 4-й.

1. Мають бути юридично незалежними

2. Мають здійснювати свою основну діяльність за КВЕДом, які перелічені на слайді 6

3. Кредити не можуть надаватись для рефінансування існуючих зобов’язань Позичальників по відношенню до Банку та інших банків. Не

вважається рефінансуванням, якщо клієнт звертається за кредитом в Банк не раніше, ніж через 30 днів після закриття попереднього кредиту.

Вимоги до

4. Відсутність у Позичальника простроченої заборгованості по основному боргу та процентами на момент підписання нової кредитної угоди.

Позичальників

6. Позитивна кредитна історія Позичальника впродовж останніх 12 місяців (за наявності). Допускається наявність простроченої заборгованості

по основному боргу та процентам за кредитом будь-якому кредитору тривалістю не більше 30 календарних днів, яка має бути погашена на

момент подання кредитної заявки.

7. На момент підписання нової кредитної угоди Позичальник не може знаходитись у стані ліквідації, реорганізації, банкротства та ін.

1. Придбання або модернізація основних засобів (машин, обладнання тощо), включаючи транспортування, монтаж, введення в експлуатацію,

необхідних для розширення діючого або створення нового виробництва.

Цільове використання 2. Придбання, будівництво або реконструкція приміщень, необхідних для розширення діючого або створення нового виробництва.

3. Поповнення обігових коштів, необхідних для розширення діючого або створення нового виробництва. Кредит можна отримати ВИКЛЮЧНО

кредитів

у випадку, якщо клієнт вже користується або паралельно оформляє інвестиційний кредит в межах даної Програми. ОБОВ’ЯЗКОВО перевірка

цільового використання коштів при видачі кредиту

ВИКЛЮЧНО ЗМІННА

% ставка за кредитом UIRD 3М* х 1,1 (початкова ставка станом на дату укладання договору)

Станом на 09.10.2017 UIRD 3М = 13,25%, отже ставка для клієнта = 13,25% х 1,1% = 14,56%

Максимальна сума

кредиту

Загальна сума боргу

Позичальника перед

Банком за ВСІМА

кредитами

Строк кредиту

Комісія за надання

кредиту

Власний внесок

250 000 євро в гривневому еквіваленті

для Малих підприємств

до 0,5 млн. євро в гривневому еквівалент

для Середніх підприємств до 1 млн. євро в гривневому еквівалент

до 6 років (для інвестиційних кредитів)

до 2 років (для обігових кредитів)

0,5% (для інвестиційних кредитів)

1,0% (для обігових кредитів)

згідно діючих ВНД Банку, але не менше 20%

*дані UIRD 3M - «Український індекс ставок за депозитами фізичних осіб строком на 3 місяці у гривні» , який визначається агентством “Thomson Reuters” та публікується на сайті Національного Банку

України https://www.bank.gov.ua/control/uk/index

4.

Перелік галузей для кредитування в межахПрограми

Основні галузеві напрями

Секція

Назва

А

Сільське господарство, лісове

господарство та рибне господарство

С

Переробна промисловість

І

D

Тимчасове розміщування й

організація харчування

Постачання електроенергії, газу, пари

та кондиційованого повітря

Розділ

Назва

01

Сільське господарство, мисливство та надання пов'язаних із

ними послуг

10

Виробництво харчових продуктів

13

Текстильне виробництво

14

Виробництво одягу

15

Виробництво шкіри, виробів зі шкіри та інших матеріалів

16

Оброблення деревини

17

Виробництво паперу та паперових виробів

18

Поліграфічна діяльність, тиражування записаної інформації

20

Виробництво хімічних речовин і хімічної продукції

21

Виробництво основних фармацевтичних продуктів і

фармацевтичних препаратів

22

Виробництво гумових і пластмасових виробів

23

Виробництво іншої неметалевої мінеральної продукції

25

Виробництво готових металевих виробів

26

Виробництво комп'ютерів, електронної та оптичної продукції

27

Виробництво електричного устаткування

28

Виробництво машин і устаткування

29

Виробництво автотранспортних засобів

30

Виробництво інших транспортних засобів

31

Виробництво меблів

32

Виробництво іншої продукції

Пріоритетні галузеві напрями не передбачені

35

Постачання електроенергії, газу, пари та кондиційованого

повітря

5.

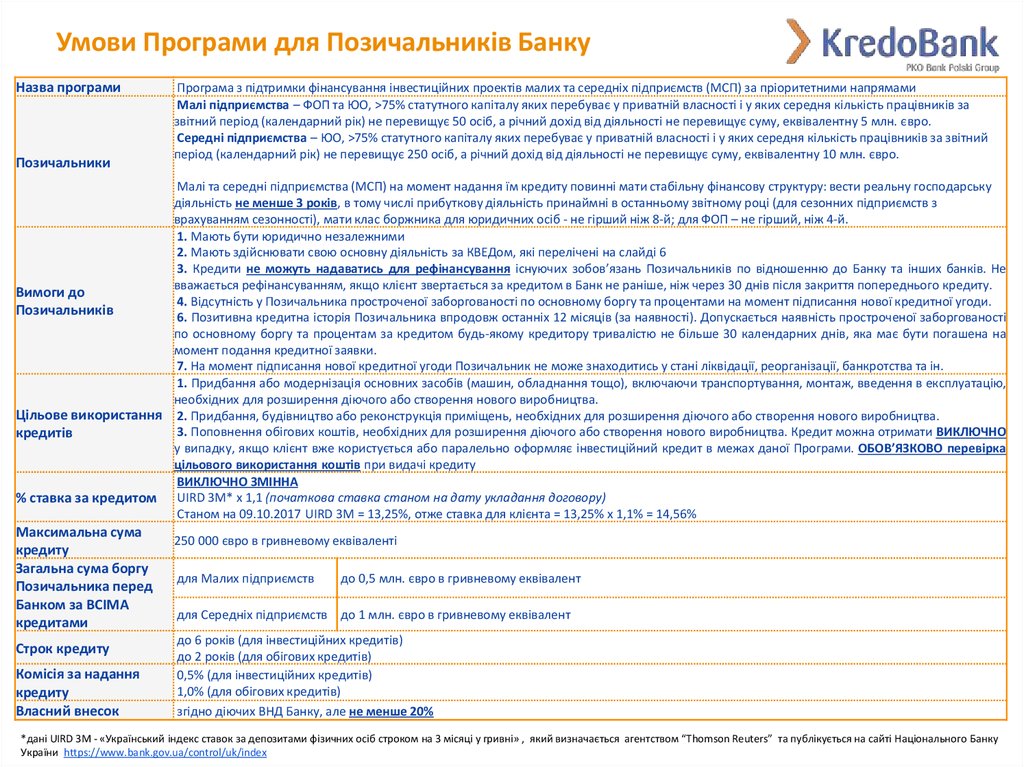

Особливості ПрограмиКого кредитуємо?

Скільки кредитів

можемо видавати?

Нових та діючих Клієнтів Банку

Кожен клієнт може скористатися НЕ БІЛЬШЕ, НІЖ

ДВОМА КРЕДИТАМИ в рамках Програми

ІНВЕСТ+ОБІГОВИЙ ІНВЕСТ+ІНВЕСТ ОБІГОВИЙ+ОБІГОВИЙ

ІНВЕСТ ОБІГОВИЙ

ЮО хоче придбати

легкове авто

Не відповідає вимогам Програми, кредитуємо на

загальних умовах Банку

У клієнта 3 види

діяльності, один з яких

пріоритетний

Кредитуємо, якщо кошти буде вкладено в пріоритетний

напрям діяльності, у іншому випадку на загальних

умовах Банку

ЮО має в банку

заборгованість 10 млн.

грн.

Кредитуємо в межах Програми, але мах сума кредиту 5

млн. грн.

ЮО має в банку

заборгованість 15 млн.

грн.

Не відповідає вимогам Програми, кредитуємо на

загальних умовах Банку

!

У випадку невідповідності Клієнта вимогам Програми, Банк залишає

за собою право погодити кредит на стандартних умовах

!

Финансы

Финансы