Похожие презентации:

Организация и налоги

1. Организация и налоги

2. ИП / ООО / ЗАО?

ПараметрИП

ООО

ЗАО

Гос. Пошлина 4000

руб. + Пошлины за

эмиссию акций

1000 руб.+10000

руб.

Стоимость

регистрации, руб.

Гос. Пошлина 800

руб.

Гос. Пошлина 4000

руб.

Участники

Гражданин

Граждане и любые юр. лица.

Количество

участников

1 участник

1 или несколько участников, но не

более 50

Учредительные

документы

нет

Устав ООО

Минимальный

капитал

участников.

нет

Виды

деятельности

Есть виды

деятельности

закрытые для ИП

Устав ЗАО

10000 рублей

Любые не запрещенные законом виды

деятельности.

3. ИП или ООО или ЗАО?

ПараметрИП

ООО

ЗАО

ИП отвечает всем

принадлежащим

ему имуществом

Участники несут

ответственность в

размере

внесенных ими

вкладов.

Акционеры несут

ответственность в

размере

стоимости

принадлежащих

им акций.

Административна

я и уголовная

ответственность

несёт лично

Учредитель не отвечает по

обязательствам общества.Уголовную

ответственность несет директор или

гл. бухгалтер.

Адм. отв. несёт само общество

(штрафы для ЮЛ много больше, чем

для ИП) и должностные лица.

Адрес

регистрации

Место прописки

В любом месте

Ответственность

4.

ПараметрИП

ООО

ЗАО

Доступность

информации об

учредителях

Информация

открытая,

присутствует в

названии

Информация

открытая, любой

человек может

запросить

информацию в

налоговой

Влияние на

имидж компании

Говорит об

Не говорит ни о

маленьком

чем

размере компании

Кассовая

дисциплина

Вся наличность

собственность

предпринимателя

Распределение

прибыли

учредителями

налогов нет

Вся наличность вносится на счет

компании

9% налог

5.

ПараметрВыход

участника

Закон

ИП

ООО

ЗАО

Прекращение деятельности как

ИП

Участник, выходящий

из ООО, имеет право на

выплату в размере

части стоимости

активов,

пропорциональной его

доле в уставном

капитале. Таким

образом, выход

участника может

поставить под вопрос

дальнейшую

деятельность общества.

В ЗАО нет возможности

выхода акционера из

общества. Акционер

может только продать

свои акции.

Закон об ООО

Закон об АО

Продажа долей в ООО

требует нотариальной

формы совершения

договора куплипродажи.

Продажа сводится к

продаже акций

покупателю бизнеса,

что достаточно просто

оформить юридически.

Закн О гос. рег. ЮЛ и ИП

Продажа доли

Продать бизнес возможно

только одним способом - путем

продажи предприятия как

имущественного комплекса

Особенности

ИП не сдает бухгалтерскую

отчетность и не отчитывается в

органы статистики, а сдает

только налоговую отчетность

(налоговые расчеты,

декларации).

ЗАО обязано

произвести эмиссию

акций в течение месяца

после регистрации, без

этого невозможны

сделки по отчуждению

акций.

6. Как выбрать систему налогообложения?

Общая система налогообложения- налог на прибыль 20% с разницы между

доходами и расходами платят ООО, а ИП

платят НДФЛ 13%;

- налог на имущество организаций, если у вас

есть недвижимое имущество;

- НДС чаще всего составляет 18% с проданных

товаров или услуг и уменьшается на НДС,

который вы платите своим поставщикам.

В большинстве случаев НДС является основной причиной, по которой выбирают общую систему

налогообложения или, наоборот, отказываются от неё.

7. Упрощённая система налогообложения

Выгодна для малого бизнеса и подходит для многих видов деятельностиНалог необходимо перечислять государству 1 раз в квартал, а сдавать отчётность

в налоговую всего раз в год.

Выбрав упрощённую систему, нужно определиться

с объектом налогообложения (с чего вы будете

платить налог):

• доходы — установлена налоговая ставка от 1

до 6%;

• доходы минус расходы — налоговая ставка

составляет от 5 до 15% в зависимости от региона,

вида деятельности и размера полученного дохода

от этого вида деятельности.

8. Что выгоднее: УСН «Доходы» или УСН «Доходы минус расходы»?

Что выгоднее: УСН «Доходы»или УСН «Доходы минус расходы»?

• УСН «Доходы» выгоднее применять, если

у вас небольшой объем расходов — менее 60%

от доходов, или расходы сложно подтвердить

документами. Хорошо подойдет для консультационных

услуг или, например, для сдачи недвижимости в аренду.

• УСН «Доходы минус расходы» выгоднее при следующих

условиях: большой объем расходов — больше 70–80%

от доходов; расходы можно легко подтвердить

перед налоговой; планируется, что расходы будут

регулярными; если для вашего вида деятельности

установлена льготная ставка в регионе (в большинстве

регионов, нужно чтобы доход от нее был не менее 70%

от общего дохода). При торговле выгоднее применять

«Доходы минус расходы».

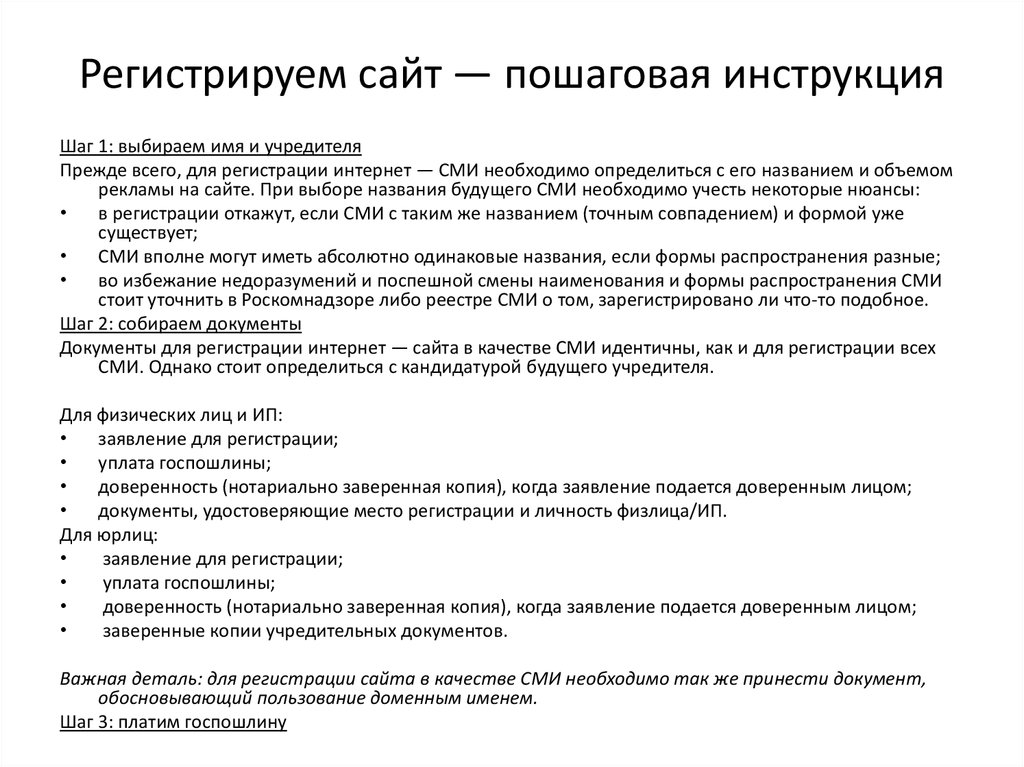

9. Регистрируем сайт — пошаговая инструкция

Шаг 1: выбираем имя и учредителяПрежде всего, для регистрации интернет — СМИ необходимо определиться с его названием и объемом

рекламы на сайте. При выборе названия будущего СМИ необходимо учесть некоторые нюансы:

в регистрации откажут, если СМИ с таким же названием (точным совпадением) и формой уже

существует;

СМИ вполне могут иметь абсолютно одинаковые названия, если формы распространения разные;

во избежание недоразумений и поспешной смены наименования и формы распространения СМИ

стоит уточнить в Роскомнадзоре либо реестре СМИ о том, зарегистрировано ли что-то подобное.

Шаг 2: собираем документы

Документы для регистрации интернет — сайта в качестве СМИ идентичны, как и для регистрации всех

СМИ. Однако стоит определиться с кандидатурой будущего учредителя.

Для физических лиц и ИП:

заявление для регистрации;

уплата госпошлины;

доверенность (нотариально заверенная копия), когда заявление подается доверенным лицом;

документы, удостоверяющие место регистрации и личность физлица/ИП.

Для юрлиц:

заявление для регистрации;

уплата госпошлины;

доверенность (нотариально заверенная копия), когда заявление подается доверенным лицом;

заверенные копии учредительных документов.

Важная деталь: для регистрации сайта в качестве СМИ необходимо так же принести документ,

обосновывающий пользование доменным именем.

Шаг 3: платим госпошлину

10. Регистрация СМИ

Форма периодического распространенияРазмер государственной пошлины

периодическое печатное издание (газета, журнал,

альманах, бюллетень)

6 500 рублей

информационное агентство

8 000 рублей

радио-, теле-, видеопрограмма, кинохроникальная

программа

10 000 рублей

телеканал / радиоканал

10 000 рублей

сетевое издание

10 000 рублей

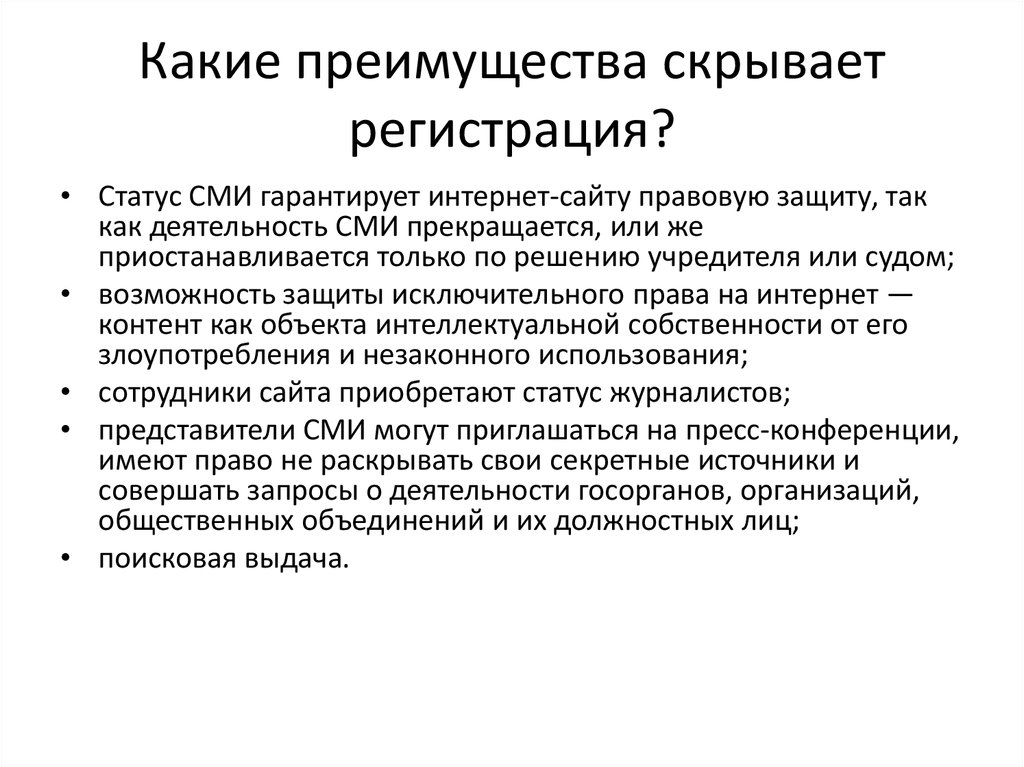

11. Какие преимущества скрывает регистрация?

• Статус СМИ гарантирует интернет-сайту правовую защиту, таккак деятельность СМИ прекращается, или же

приостанавливается только по решению учредителя или судом;

• возможность защиты исключительного права на интернет —

контент как объекта интеллектуальной собственности от его

злоупотребления и незаконного использования;

• сотрудники сайта приобретают статус журналистов;

• представители СМИ могут приглашаться на пресс-конференции,

имеют право не раскрывать свои секретные источники и

совершать запросы о деятельности госорганов, организаций,

общественных объединений и их должностных лиц;

• поисковая выдача.

12. ЛЮДИ

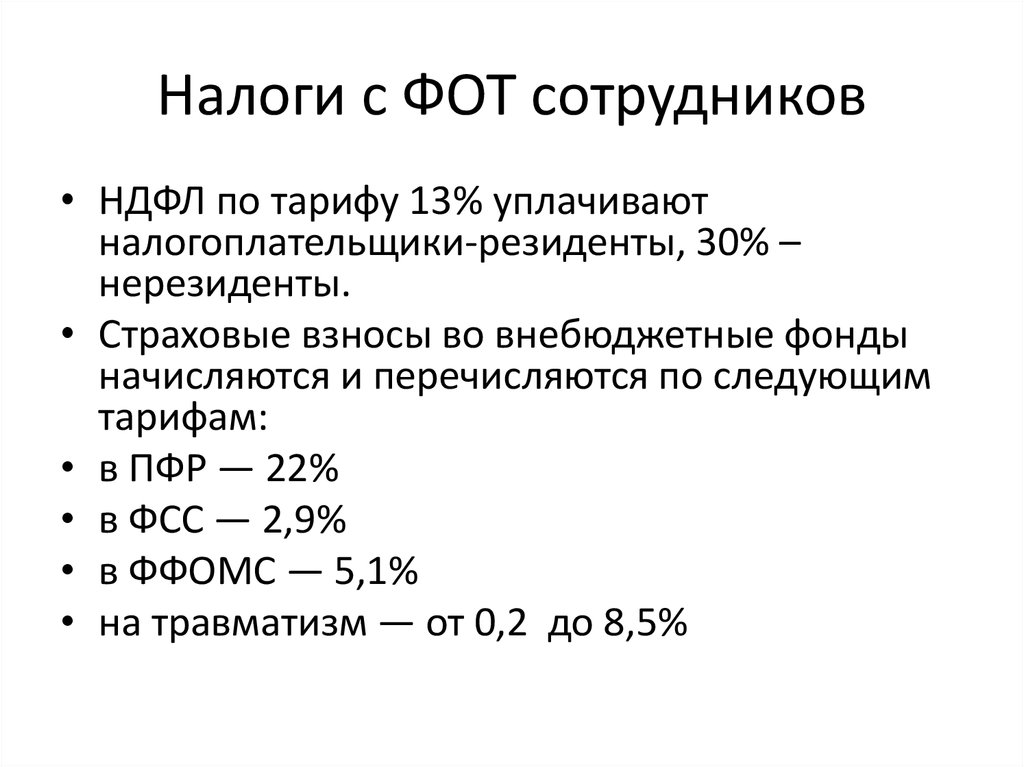

13. Налоги с ФОТ сотрудников

Налоги с ФОТ сотрудников• НДФЛ по тарифу 13% уплачивают

налогоплательщики-резиденты, 30% –

нерезиденты.

• Страховые взносы во внебюджетные фонды

начисляются и перечисляются по следующим

тарифам:

• в ПФР — 22%

• в ФСС — 2,9%

• в ФФОМС — 5,1%

• на травматизм — от 0,2 до 8,5%

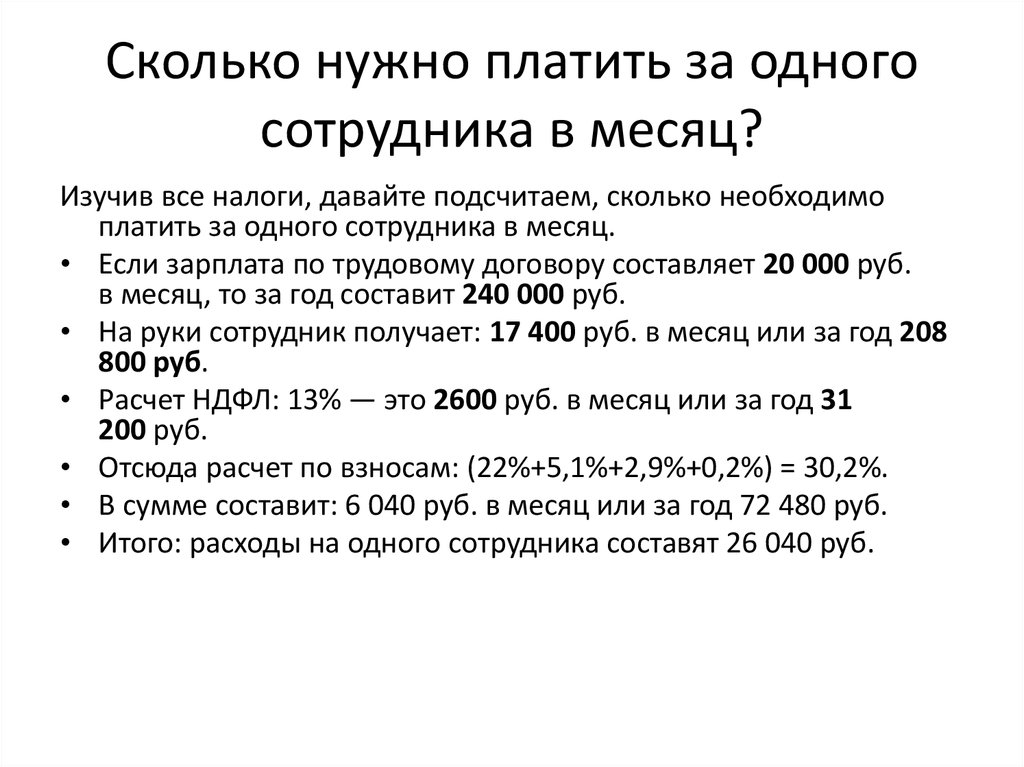

14. Сколько нужно платить за одного сотрудника в месяц?

Сколько нужно платить за одногосотрудника в месяц?

Изучив все налоги, давайте подсчитаем, сколько необходимо

платить за одного сотрудника в месяц.

• Если зарплата по трудовому договору составляет 20 000 руб.

в месяц, то за год составит 240 000 руб.

• На руки сотрудник получает: 17 400 руб. в месяц или за год 208

800 руб.

• Расчет НДФЛ: 13% — это 2600 руб. в месяц или за год 31

200 руб.

• Отсюда расчет по взносам: (22%+5,1%+2,9%+0,2%) = 30,2%.

• В сумме составит: 6 040 руб. в месяц или за год 72 480 руб.

• Итого: расходы на одного сотрудника составят 26 040 руб.

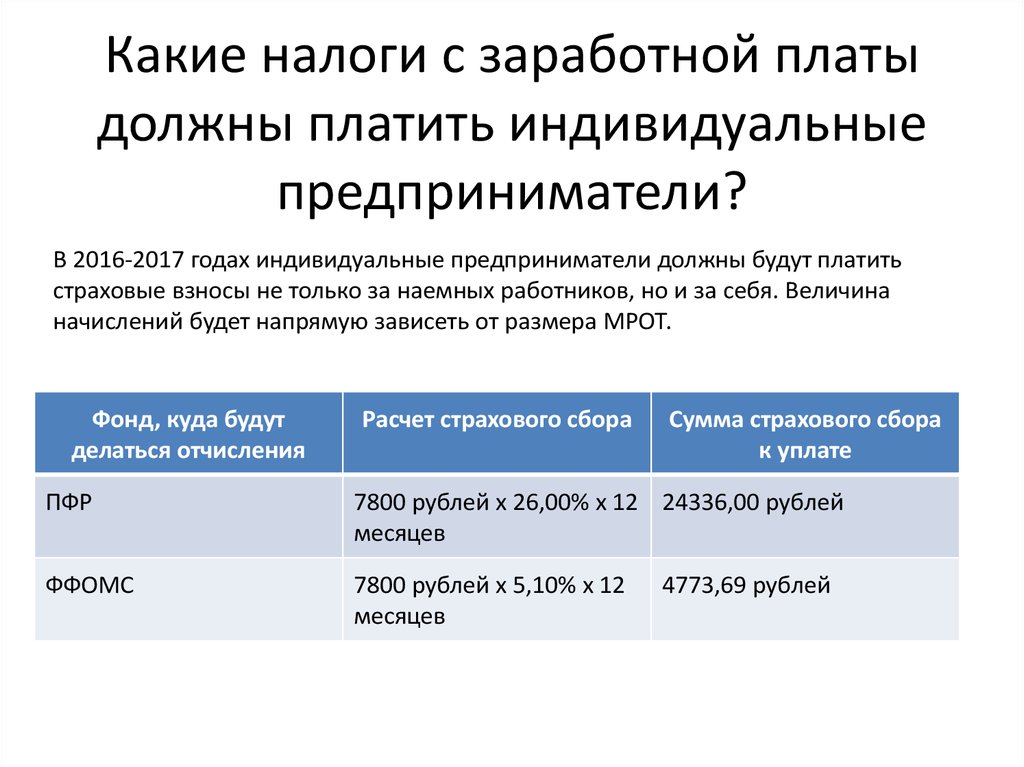

15. Какие налоги с заработной платы должны платить индивидуальные предприниматели?

В 2016-2017 годах индивидуальные предприниматели должны будут платитьстраховые взносы не только за наемных работников, но и за себя. Величина

начислений будет напрямую зависеть от размера МРОТ.

Фонд, куда будут

делаться отчисления

Расчет страхового сбора

Сумма страхового сбора

к уплате

ПФР

7800 рублей х 26,00% х 12 24336,00 рублей

месяцев

ФФОМС

7800 рублей х 5,10% х 12

месяцев

4773,69 рублей

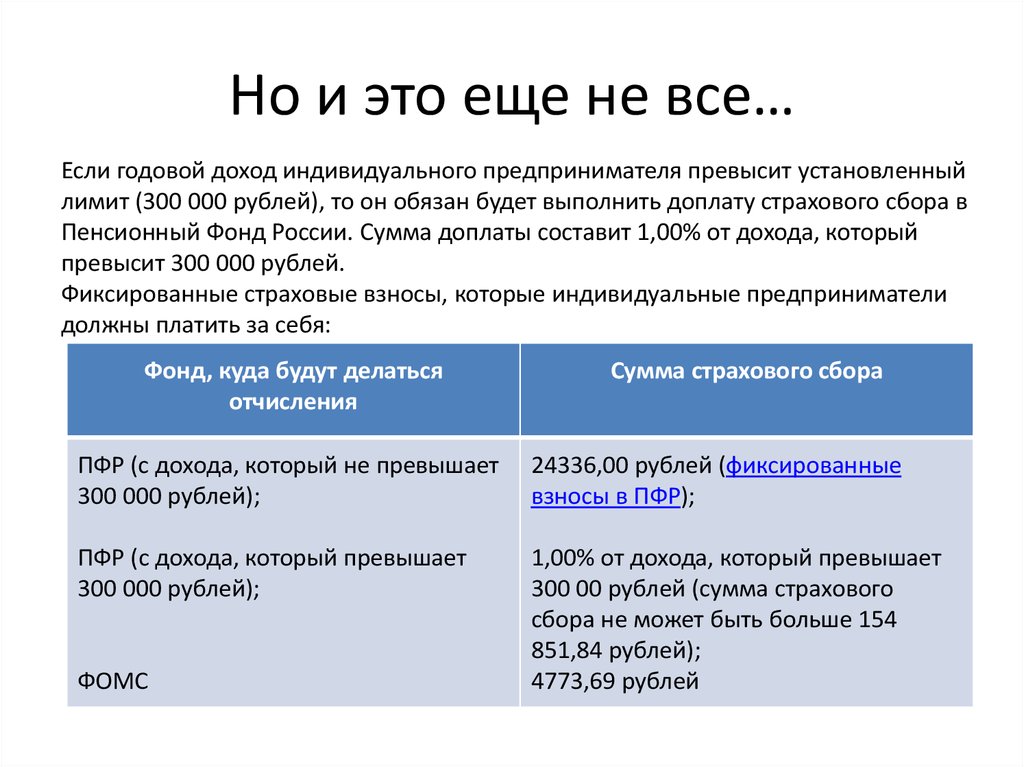

16. Но и это еще не все…

Если годовой доход индивидуального предпринимателя превысит установленныйлимит (300 000 рублей), то он обязан будет выполнить доплату страхового сбора в

Пенсионный Фонд России. Сумма доплаты составит 1,00% от дохода, который

превысит 300 000 рублей.

Фиксированные страховые взносы, которые индивидуальные предприниматели

должны платить за себя:

Фонд, куда будут делаться

отчисления

Сумма страхового сбора

ПФР (с дохода, который не превышает

300 000 рублей);

24336,00 рублей (фиксированные

взносы в ПФР);

ПФР (с дохода, который превышает

300 000 рублей);

1,00% от дохода, который превышает

300 00 рублей (сумма страхового

сбора не может быть больше 154

851,84 рублей);

4773,69 рублей

ФОМС

Право

Право