Похожие презентации:

Имущественная ответственность

1. НЕ боимся налоговой спим спокойно

НЕ БОИМСЯ НАЛОГОВОЙСПИМ СПОКОЙНО

КИРИЧЕНКО АНАСТАСИЯ

2. Имущественная ответственность

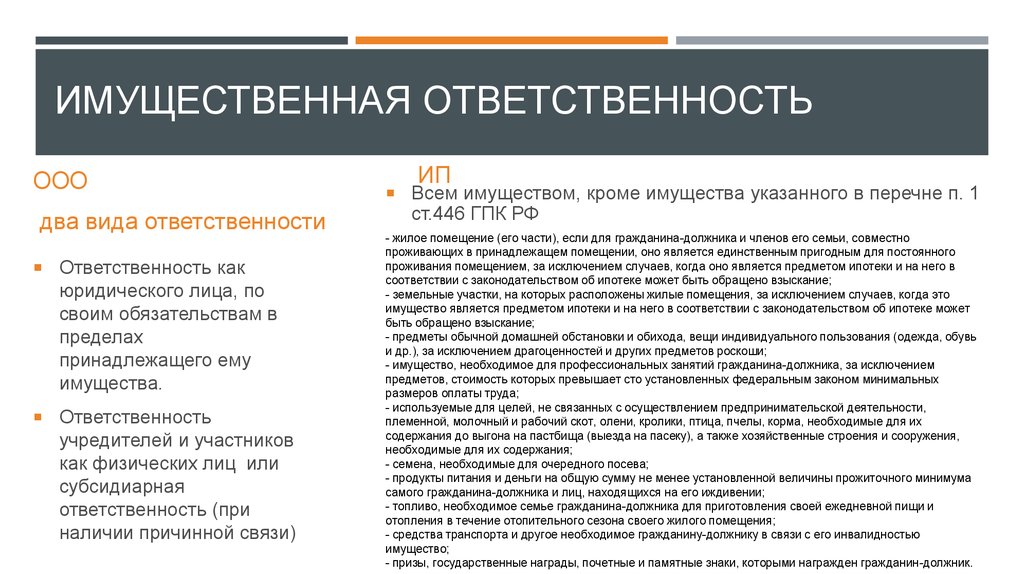

ИМУЩЕСТВЕННАЯ ОТВЕТСТВЕННОСТЬООО

два вида ответственности

Ответственность как

юридического лица, по

своим обязательствам в

пределах

принадлежащего ему

имущества.

Ответственность

учредителей и участников

как физических лиц или

субсидиарная

ответственность (при

наличии причинной связи)

ИП

Всем имуществом, кроме имущества указанного в перечне п. 1

ст.446 ГПК РФ

- жилое помещение (его части), если для гражданина-должника и членов его семьи, совместно

проживающих в принадлежащем помещении, оно является единственным пригодным для постоянного

проживания помещением, за исключением случаев, когда оно является предметом ипотеки и на него в

соответствии с законодательством об ипотеке может быть обращено взыскание;

- земельные участки, на которых расположены жилые помещения, за исключением случаев, когда это

имущество является предметом ипотеки и на него в соответствии с законодательством об ипотеке может

быть обращено взыскание;

- предметы обычной домашней обстановки и обихода, вещи индивидуального пользования (одежда, обувь

и др.), за исключением драгоценностей и других предметов роскоши;

- имущество, необходимое для профессиональных занятий гражданина-должника, за исключением

предметов, стоимость которых превышает сто установленных федеральным законом минимальных

размеров оплаты труда;

- используемые для целей, не связанных с осуществлением предпринимательской деятельности,

племенной, молочный и рабочий скот, олени, кролики, птица, пчелы, корма, необходимые для их

содержания до выгона на пастбища (выезда на пасеку), а также хозяйственные строения и сооружения,

необходимые для их содержания;

- семена, необходимые для очередного посева;

- продукты питания и деньги на общую сумму не менее установленной величины прожиточного минимума

самого гражданина-должника и лиц, находящихся на его иждивении;

- топливо, необходимое семье гражданина-должника для приготовления своей ежедневной пищи и

отопления в течение отопительного сезона своего жилого помещения;

- средства транспорта и другое необходимое гражданину-должнику в связи с его инвалидностью

имущество;

- призы, государственные награды, почетные и памятные знаки, которыми награжден гражданин-должник.

3. Преимущества и недостатки ИП и ООО

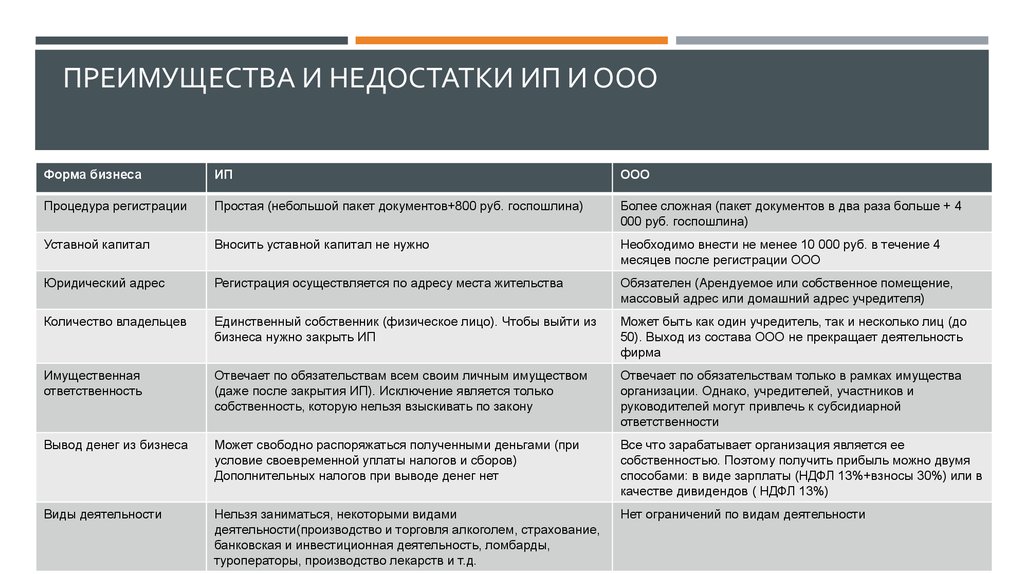

ПРЕИМУЩЕСТВА И НЕДОСТАТКИ ИП И ОООФорма бизнеса

ИП

ООО

Процедура регистрации

Простая (небольшой пакет документов+800 руб. госпошлина)

Более сложная (пакет документов в два раза больше + 4

000 руб. госпошлина)

Уставной капитал

Вносить уставной капитал не нужно

Необходимо внести не менее 10 000 руб. в течение 4

месяцев после регистрации ООО

Юридический адрес

Регистрация осуществляется по адресу места жительства

Обязателен (Арендуемое или собственное помещение,

массовый адрес или домашний адрес учредителя)

Количество владельцев

Единственный собственник (физическое лицо). Чтобы выйти из

бизнеса нужно закрыть ИП

Может быть как один учредитель, так и несколько лиц (до

50). Выход из состава ООО не прекращает деятельность

фирма

Имущественная

ответственность

Отвечает по обязательствам всем своим личным имуществом

(даже после закрытия ИП). Исключение является только

собственность, которую нельзя взыскивать по закону

Отвечает по обязательствам только в рамках имущества

организации. Однако, учредителей, участников и

руководителей могут привлечь к субсидиарной

ответственности

Вывод денег из бизнеса

Может свободно распоряжаться полученными деньгами (при

условие своевременной уплаты налогов и сборов)

Дополнительных налогов при выводе денег нет

Все что зарабатывает организация является ее

собственностью. Поэтому получить прибыль можно двумя

способами: в виде зарплаты (НДФЛ 13%+взносы 30%) или в

качестве дивидендов ( НДФЛ 13%)

Виды деятельности

Нельзя заниматься, некоторыми видами

деятельности(производство и торговля алкоголем, страхование,

банковская и инвестиционная деятельность, ломбарды,

туроператоры, производство лекарств и т.д.

Нет ограничений по видам деятельности

4. Преимущества и недостатки ИП и ООО (Часть 2)

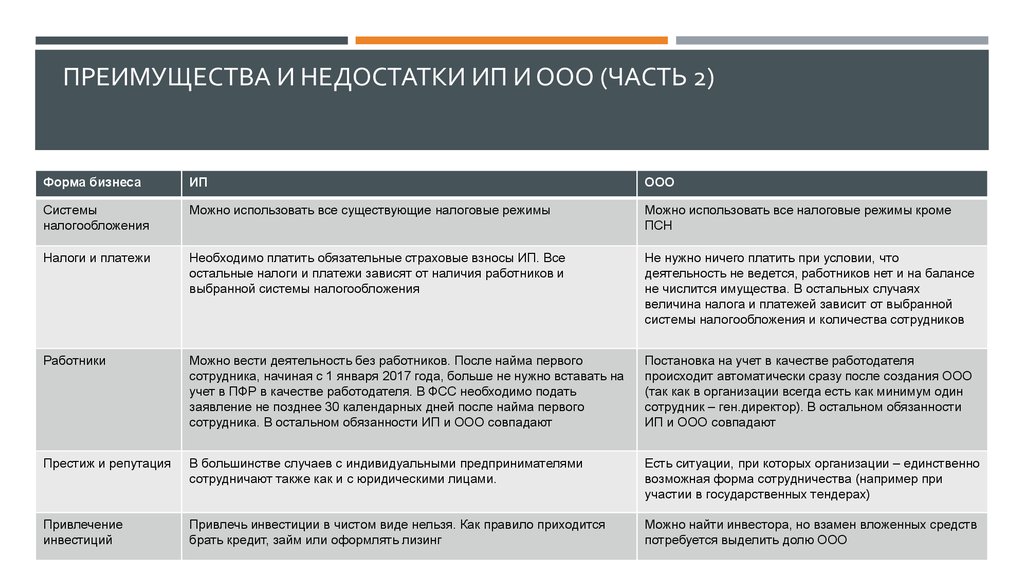

ПРЕИМУЩЕСТВА И НЕДОСТАТКИ ИП И ООО (ЧАСТЬ 2)Форма бизнеса

ИП

ООО

Системы

налогообложения

Можно использовать все существующие налоговые режимы

Можно использовать все налоговые режимы кроме

ПСН

Налоги и платежи

Необходимо платить обязательные страховые взносы ИП. Все

остальные налоги и платежи зависят от наличия работников и

выбранной системы налогообложения

Не нужно ничего платить при условии, что

деятельность не ведется, работников нет и на балансе

не числится имущества. В остальных случаях

величина налога и платежей зависит от выбранной

системы налогообложения и количества сотрудников

Работники

Можно вести деятельность без работников. После найма первого

сотрудника, начиная с 1 января 2017 года, больше не нужно вставать на

учет в ПФР в качестве работодателя. В ФСС необходимо подать

заявление не позднее 30 календарных дней после найма первого

сотрудника. В остальном обязанности ИП и ООО совпадают

Постановка на учет в качестве работодателя

происходит автоматически сразу после создания ООО

(так как в организации всегда есть как минимум один

сотрудник – ген.директор). В остальном обязанности

ИП и ООО совпадают

Престиж и репутация

В большинстве случаев с индивидуальными предпринимателями

сотрудничают также как и с юридическими лицами.

Есть ситуации, при которых организации – единственно

возможная форма сотрудничества (например при

участии в государственных тендерах)

Привлечение

инвестиций

Привлечь инвестиции в чистом виде нельзя. Как правило приходится

брать кредит, займ или оформлять лизинг

Можно найти инвестора, но взамен вложенных средств

потребуется выделить долю ООО

5. Преимущества и недостатки ИП и ООО (Часть 3)

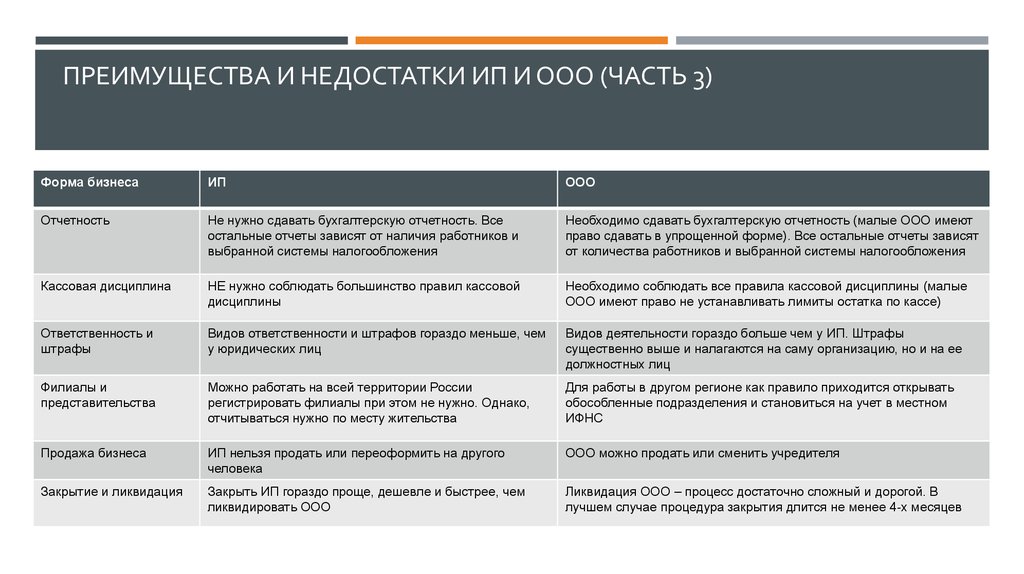

ПРЕИМУЩЕСТВА И НЕДОСТАТКИ ИП И ООО (ЧАСТЬ 3)Форма бизнеса

ИП

ООО

Отчетность

Не нужно сдавать бухгалтерскую отчетность. Все

остальные отчеты зависят от наличия работников и

выбранной системы налогообложения

Необходимо сдавать бухгалтерскую отчетность (малые ООО имеют

право сдавать в упрощенной форме). Все остальные отчеты зависят

от количества работников и выбранной системы налогообложения

Кассовая дисциплина

НЕ нужно соблюдать большинство правил кассовой

дисциплины

Необходимо соблюдать все правила кассовой дисциплины (малые

ООО имеют право не устанавливать лимиты остатка по кассе)

Ответственность и

штрафы

Видов ответственности и штрафов гораздо меньше, чем

у юридических лиц

Видов деятельности гораздо больше чем у ИП. Штрафы

существенно выше и налагаются на саму организацию, но и на ее

должностных лиц

Филиалы и

представительства

Можно работать на всей территории России

регистрировать филиалы при этом не нужно. Однако,

отчитываться нужно по месту жительства

Для работы в другом регионе как правило приходится открывать

обособленные подразделения и становиться на учет в местном

ИФНС

Продажа бизнеса

ИП нельзя продать или переоформить на другого

человека

ООО можно продать или сменить учредителя

Закрытие и ликвидация

Закрыть ИП гораздо проще, дешевле и быстрее, чем

ликвидировать ООО

Ликвидация ООО – процесс достаточно сложный и дорогой. В

лучшем случае процедура закрытия длится не менее 4-х месяцев

6. Признаки самозанятых граждан

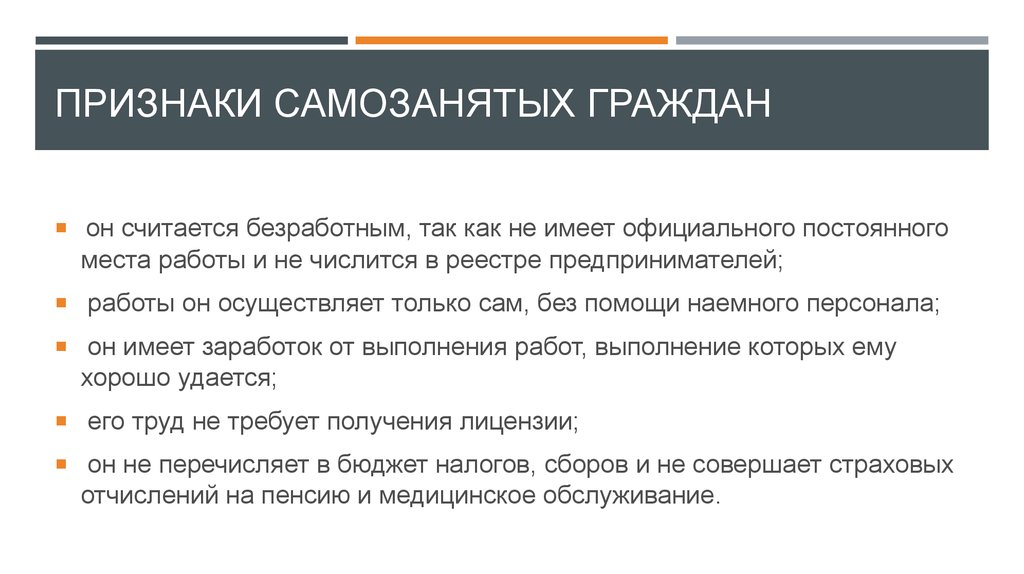

ПРИЗНАКИ САМОЗАНЯТЫХ ГРАЖДАНон считается безработным, так как не имеет официального постоянного

места работы и не числится в реестре предпринимателей;

работы он осуществляет только сам, без помощи наемного персонала;

он имеет заработок от выполнения работ, выполнение которых ему

хорошо удается;

его труд не требует получения лицензии;

он не перечисляет в бюджет налогов, сборов и не совершает страховых

отчислений на пенсию и медицинское обслуживание.

7. Отличия самозанятых лиц от ИП

ОТЛИЧИЯ САМОЗАНЯТЫХ ЛИЦ ОТ ИПОтличие

Самозанятое лицо

ИП

Процесс регистрации

Упрощенный либо

совершаемый автоматически по

факту покупки патента

Сложный, с прохождением

различных процедур, сбором

документов

Размер госпошлины (руб)

100

800

Наем персонала

Не разрешен

Разрешен

Ведение налоговой отчетности

Нет отчетности, кассовых

машин, КУДИР

Необходимо или необязательно,

в зависимости от выбранного

режима налогообложения

Размер налогов

Не платят два года налоги и

взносы, но не будут иметь

пенсионный стаж

Платят налоги (кроме налоговых

каникул) взносы, имеют

пенсионный стаж

8. Главными преимуществами в отношении налогообложения самозанятых лиц перед предпринимателями можно назвать:

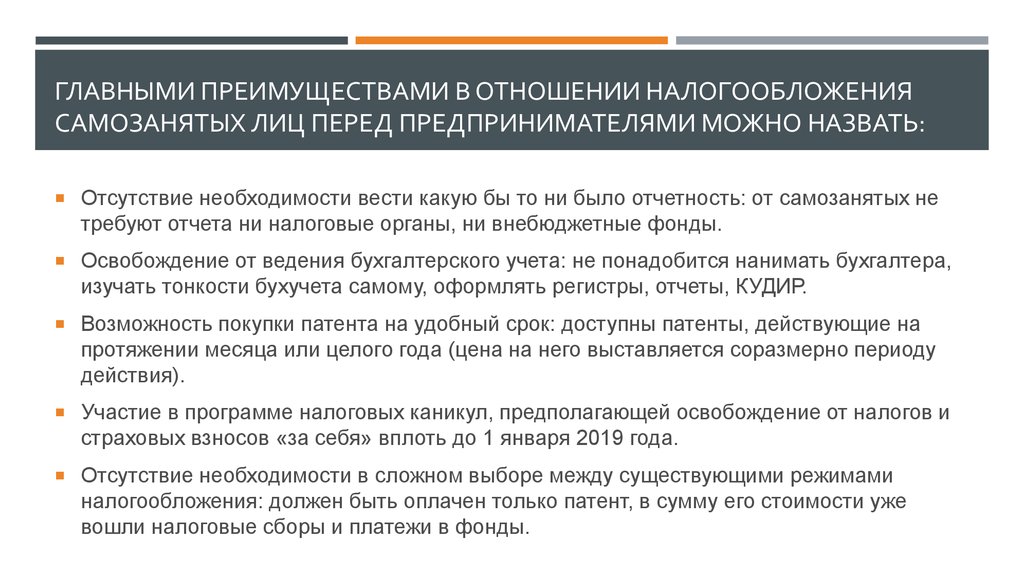

ГЛАВНЫМИ ПРЕИМУЩЕСТВАМИ В ОТНОШЕНИИ НАЛОГООБЛОЖЕНИЯСАМОЗАНЯТЫХ ЛИЦ ПЕРЕД ПРЕДПРИНИМАТЕЛЯМИ МОЖНО НАЗВАТЬ:

Отсутствие необходимости вести какую бы то ни было отчетность: от самозанятых не

требуют отчета ни налоговые органы, ни внебюджетные фонды.

Освобождение от ведения бухгалтерского учета: не понадобится нанимать бухгалтера,

изучать тонкости бухучета самому, оформлять регистры, отчеты, КУДИР.

Возможность покупки патента на удобный срок: доступны патенты, действующие на

протяжении месяца или целого года (цена на него выставляется соразмерно периоду

действия).

Участие в программе налоговых каникул, предполагающей освобождение от налогов и

страховых взносов «за себя» вплоть до 1 января 2019 года.

Отсутствие необходимости в сложном выборе между существующими режимами

налогообложения: должен быть оплачен только патент, в сумму его стоимости уже

вошли налоговые сборы и платежи в фонды.

9. Виды деятельности 2018 года, которые могут осуществлять самозанятые по всей территории РФ

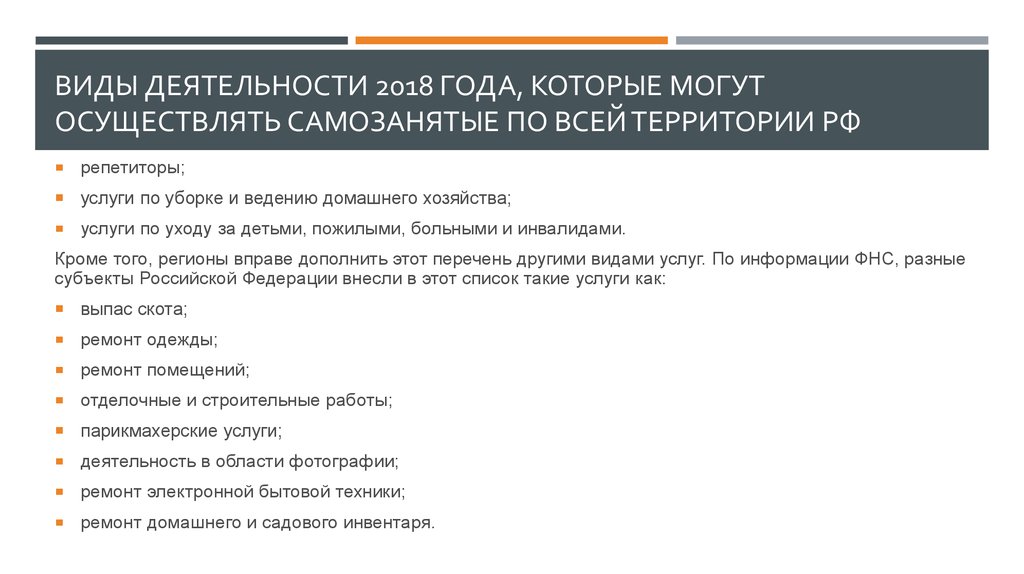

ВИДЫ ДЕЯТЕЛЬНОСТИ 2018 ГОДА, КОТОРЫЕ МОГУТОСУЩЕСТВЛЯТЬ САМОЗАНЯТЫЕ ПО ВСЕЙ ТЕРРИТОРИИ РФ

репетиторы;

услуги по уборке и ведению домашнего хозяйства;

услуги по уходу за детьми, пожилыми, больными и инвалидами.

Кроме того, регионы вправе дополнить этот перечень другими видами услуг. По информации ФНС, разные

субъекты Российской Федерации внесли в этот список такие услуги как:

выпас скота;

ремонт одежды;

ремонт помещений;

отделочные и строительные работы;

парикмахерские услуги;

деятельность в области фотографии;

ремонт электронной бытовой техники;

ремонт домашнего и садового инвентаря.

10. ЭТАПЫ ПОДГОТОВКИ К ПРОХОЖДЕНИЮ РЕГИСТРАЦИИ

Шаг №1. Выбираем способ регистрации ИПШаг №2 Выбираем налоговую инспекцию, куда будем подавать документы на открытие ИП

Шаг №3 Оплачиваем госпошлину на открытие ИП

Шаг №4 Выбираем коды ОКВЭД для будущего заявления

Шаг №5 Собираем документы для регистрации.

Шаг №6 Подаем документы в налоговую инспекцию

Шаг №7 Получаем документы зарегистрированного ИП

Шаг №8 Постановка на учет в фондах

11. Шаг №1. Выбираем способ регистрации ИП

ШАГ №1. ВЫБИРАЕМ СПОСОБ РЕГИСТРАЦИИ ИПСпособ регистрации ИП:

- Самостоятельная регистрация

- Платная регистрация

12. Шаг №2 Выбираем налоговую инспекцию, куда будем подавать документы на открытие ИП

ШАГ №2 ВЫБИРАЕМ НАЛОГОВУЮ ИНСПЕКЦИЮ, КУДА БУДЕМПОДАВАТЬ ДОКУМЕНТЫ НА ОТКРЫТИЕ ИП

На официальном сайте ФНС России ищем адрес

инспекции, за которой закреплен адрес вашей

прописки.

https://service.nalog.ru/addrno.do

13. Шаг №3 Оплачиваем госпошлину на открытие ИП

ШАГ №3 ОПЛАЧИВАЕМ ГОСПОШЛИНУ НА ОТКРЫТИЕ ИПВ 2018 году госпошлина за регистрацию ИП, как и в 2017 году,

составляет 800 рублей.

https://service.nalog.ru/gp2.do

14. Шаг №5 Собираем документы для регистрации.

ШАГ №5 СОБИРАЕМ ДОКУМЕНТЫ ДЛЯ РЕГИСТРАЦИИ.Самый главный документ для получения возможности регистрации в

качестве ИП - паспорт гражданина Российской Федерации.

Документ налогового учета - свидетельство о постановке на учет в

налоговом органе (ИНН).

Платежный документ для оказания услуги регистрации - квитанция об

оплате государственной пошлины.

Основной документ для государственной регистрации - заявление о

регистрации физического лица в качестве ИП.

Документ по желанию - уведомление о переходе на УСН.

15. Шаг №6 Подаем документы в налоговую инспекцию

ШАГ №6 ПОДАЕМ ДОКУМЕНТЫ В НАЛОГОВУЮ ИНСПЕКЦИЮЕсли будущий ИП подает бумаги лично, ему необходимо:

Передать комплект документов сотруднику ИФНС.

В присутствии сотрудника расписаться в заявлении на регистрацию ИП.

Получить расписку, подтверждающую сдачу документов (с подписью, печатью и датой,

когда нужно будет прийти за готовыми документами ИП).

Взять один экземпляр уведомления о переходе на УСН с датой, подписью и печатью

сотрудника ИФНС (он может потребоваться для подтверждения вашего перехода на

УСН).

Для подачи бумаг через представителя или отправки по почте необходимо заверить и

прошить у нотариуса заявление по форме Р21001 и копию всех страниц паспорта.

Дополнительно представителю необходимо сделать нотариальную доверенность. При

отправлении документов по почте их нужно посылать ценным письмом с описью вложения

и уведомлением по адресу ИФНС

16. Шаг №7 Получаем документы зарегистрированного ИП

ШАГ №7 ПОЛУЧАЕМ ДОКУМЕНТЫ ЗАРЕГИСТРИРОВАННОГО ИПВ случае успешной регистрации инспектор должен вам выдать:

Лист записи ЕГРИП (с номером ОГРНИП).

Свидетельство ИНН (если до этого у вас не было ИНН).

В некоторых ИФНС дополнительно могут сразу выдать:

Уведомление о постановке на учет в ПФР (Пенсионный фонд);

Уведомление о присвоении кодов статистики (из Росстата).

17. Шаг №8. Постановка на учет в фондах

ШАГ №8. ПОСТАНОВКА НА УЧЕТ В ФОНДАХПостановка на учет в фондах:

Налоговая инспекция в течение 5 дней после успешного прохождения

процедуры регистрации передает сведения о вновь созданных ИП и ООО

во внебюджетные фонды для их дальнейшей постановки на учет.

Предпринимателей ставят на учет в ПФР, ФОМС, а организации в ПФР,

ФОМС, ФСС.

Встать на учет в ФСС ИП потребуется в следующих случаях:

заключен трудовой договор с работником;

заключен гражданско-правовой договор на выполнение работ (оказание

услуг) либо договор авторского заказа, по которому он обязан уплачивать

взносы на страхование от несчастных случаев.

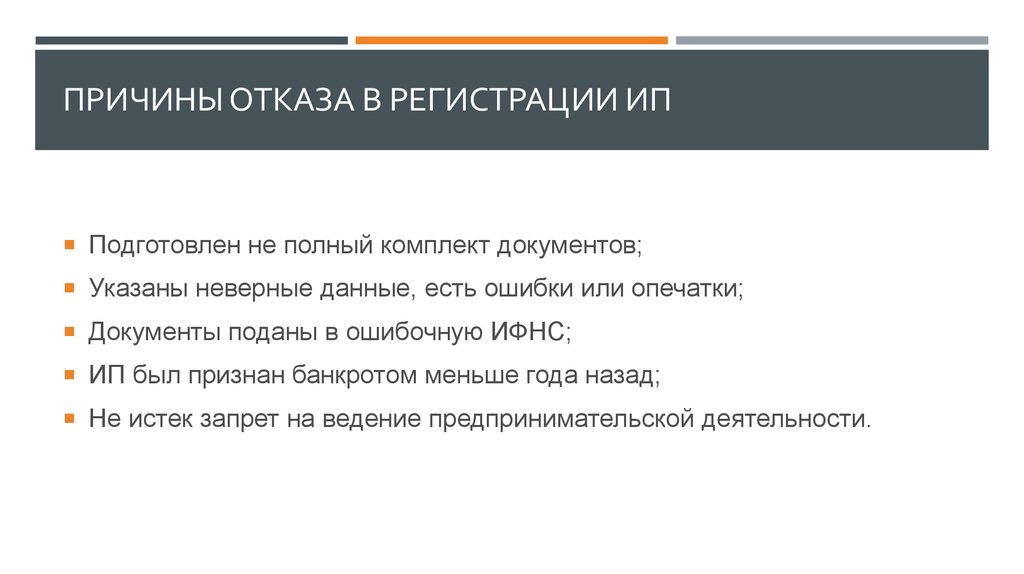

18. Причины отказа в регистрации ИП

ПРИЧИНЫ ОТКАЗА В РЕГИСТРАЦИИ ИППодготовлен не полный комплект документов;

Указаны неверные данные, есть ошибки или опечатки;

Документы поданы в ошибочную ИФНС;

ИП был признан банкротом меньше года назад;

Не истек запрет на ведение предпринимательской деятельности.

19. Системы налогообложения

СИСТЕМЫ НАЛОГООБЛОЖЕНИЯОбщая система налогообложения (ОСНО).

Упрощенная система налогообложения (УСН).

Единый налог на вмененный доход (ЕНВД).

Единый сельскохозяйственный налог (ЕСХН).

Патентная система налогообложения (ПСН).

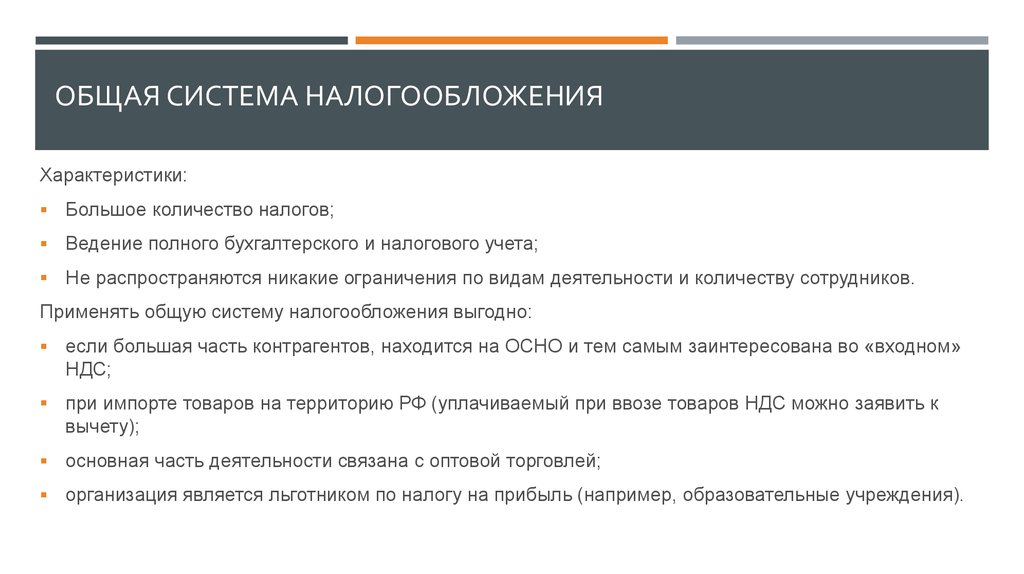

20. Общая система налогообложения

ОБЩАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯХарактеристики:

Большое количество налогов;

Ведение полного бухгалтерского и налогового учета;

Не распространяются никакие ограничения по видам деятельности и количеству сотрудников.

Применять общую систему налогообложения выгодно:

если большая часть контрагентов, находится на ОСНО и тем самым заинтересована во «входном»

НДС;

при импорте товаров на территорию РФ (уплачиваемый при ввозе товаров НДС можно заявить к

вычету);

основная часть деятельности связана с оптовой торговлей;

организация является льготником по налогу на прибыль (например, образовательные учреждения).

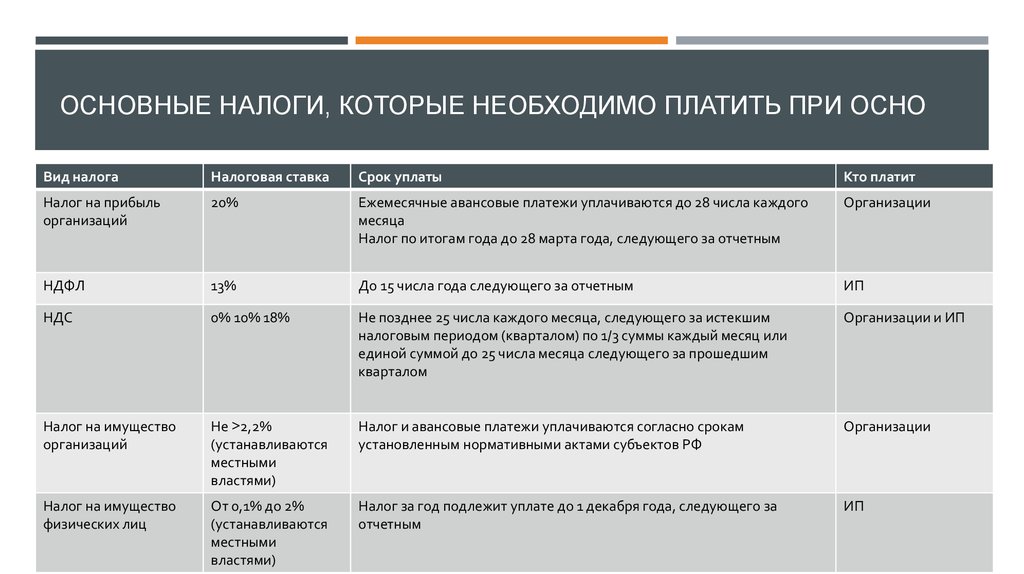

21. Основные налоги, которые необходимо платить при ОСНО

ОСНОВНЫЕ НАЛОГИ, КОТОРЫЕ НЕОБХОДИМО ПЛАТИТЬ ПРИ ОСНОВид налога

Налоговая ставка

Срок уплаты

Кто платит

Налог на прибыль

организаций

20%

Ежемесячные авансовые платежи уплачиваются до 28 числа каждого

месяца

Налог по итогам года до 28 марта года, следующего за отчетным

Организации

НДФЛ

13%

До 15 числа года следующего за отчетным

ИП

НДС

0% 10% 18%

Не позднее 25 числа каждого месяца, следующего за истекшим

налоговым периодом (кварталом) по 1/3 суммы каждый месяц или

единой суммой до 25 числа месяца следующего за прошедшим

кварталом

Организации и ИП

Налог на имущество

организаций

Не >2,2%

(устанавливаются

местными

властями)

Налог и авансовые платежи уплачиваются согласно срокам

установленным нормативными актами субъектов РФ

Организации

Налог на имущество

физических лиц

От 0,1% до 2%

(устанавливаются

местными

властями)

Налог за год подлежит уплате до 1 декабря года, следующего за

отчетным

ИП

22. Упрощенная система налогообложения

УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯОсобенностью УСН, как и любого другого специального режима, является

замена основных налогов общей системы налогообложения, одним –

единым.

На упрощенке не подлежат уплате:

НДФЛ (для ИП).

Налог на прибыль (для организаций).

НДС (кроме экспорта).

Налог на имущество.

23. Кто имеет право применять УСН в 2018 году ИП и организации, отвечающие определенным условиям, в частности:

КТО ИМЕЕТ ПРАВО ПРИМЕНЯТЬ УСН В 2018 ГОДУ ИП И ОРГАНИЗАЦИИ,ОТВЕЧАЮЩИЕ ОПРЕДЕЛЕННЫМ УСЛОВИЯМ, В ЧАСТНОСТИ:

Лимит дохода по итогам отчетного или налогового периода не превышает

150 000 000 руб.

Количество сотрудников менее 100 человек.

Стоимость основных средств менее 150 млн. руб. Доля участия других

организаций не более 25%.

24. Кто не может применять УСН

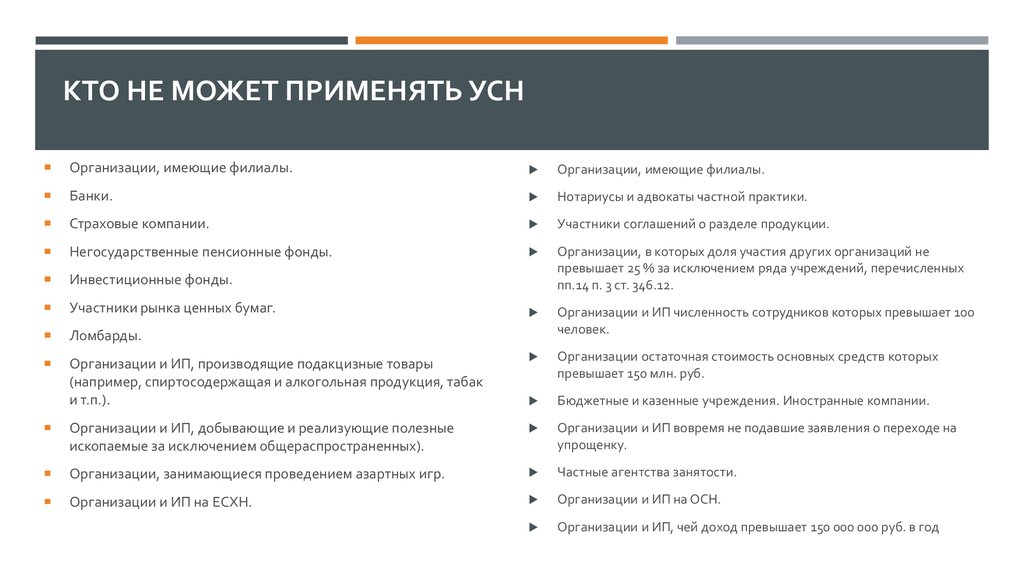

КТО НЕ МОЖЕТ ПРИМЕНЯТЬ УСНОрганизации, имеющие филиалы.

Организации, имеющие филиалы.

Банки.

Нотариусы и адвокаты частной практики.

Страховые компании.

Участники соглашений о разделе продукции.

Негосударственные пенсионные фонды.

Инвестиционные фонды.

Организации, в которых доля участия других организаций не

превышает 25 % за исключением ряда учреждений, перечисленных

пп.14 п. 3 ст. 346.12.

Участники рынка ценных бумаг.

Ломбарды.

Организации и ИП численность сотрудников которых превышает 100

человек.

Организации и ИП, производящие подакцизные товары

(например, спиртосодержащая и алкогольная продукция, табак

и т.п.).

Организации остаточная стоимость основных средств которых

превышает 150 млн. руб.

Бюджетные и казенные учреждения. Иностранные компании.

Организации и ИП, добывающие и реализующие полезные

ископаемые за исключением общераспространенных).

Организации и ИП вовремя не подавшие заявления о переходе на

упрощенку.

Организации, занимающиеся проведением азартных игр.

Частные агентства занятости.

Организации и ИП на ЕСХН.

Организации и ИП на ОСН.

Организации и ИП, чей доход превышает 150 000 000 руб. в год

25.

Особенности УСНУпрощенка имеет два объекта налогообложения:

Доходы (ставка 6%).

Доходы, уменьшенные на величину расходов (ставка 15%).

Примечание: ставка по указанным объектам может быть уменьшена региональными властями до 1% для

объекта «доходы» и 5% для объекта «Доходы минус расходы».

При переходе на УСН организации и ИП обязаны самостоятельно выбрать объект налогообложения

(«Доходы» или «Доходы минус расходы

Упрощенка применяется в отношении всех видов деятельности налогоплательщика.

Исключение составляют банки, страховые компании, пенсионные и инвестиционные фонды и ряд иных

организаций, указанных в п. 3 ст. 346.12 НК РФ.

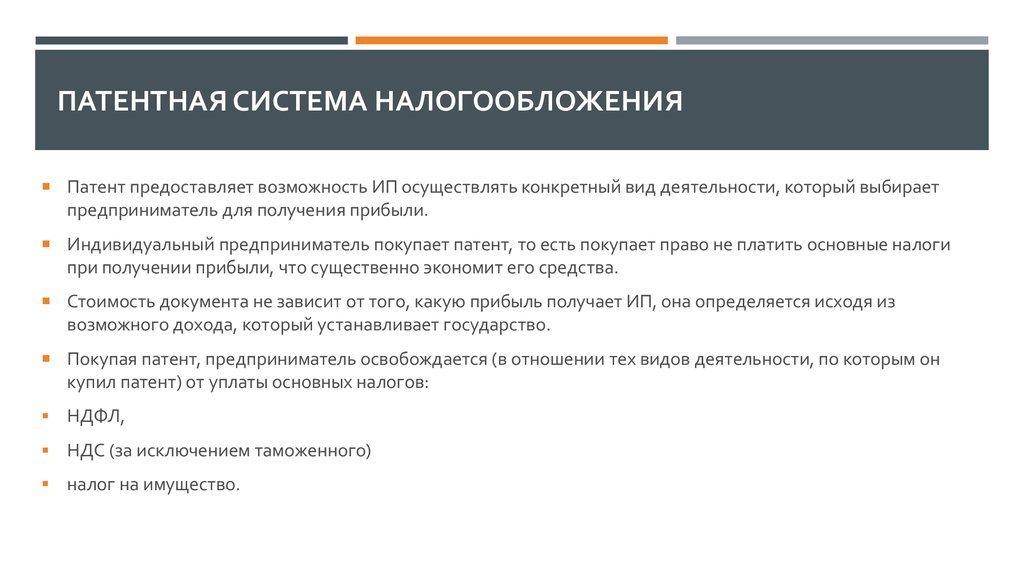

26. Патентная система налогообложения

ПАТЕНТНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯПатент предоставляет возможность ИП осуществлять конкретный вид деятельности, который выбирает

предприниматель для получения прибыли.

Индивидуальный предприниматель покупает патент, то есть покупает право не платить основные налоги

при получении прибыли, что существенно экономит его средства.

Стоимость документа не зависит от того, какую прибыль получает ИП, она определяется исходя из

возможного дохода, который устанавливает государство.

Покупая патент, предприниматель освобождается (в отношении тех видов деятельности, по которым он

купил патент) от уплаты основных налогов:

НДФЛ,

НДС (за исключением таможенного)

налог на имущество.

27. Виды деятельности подпадающие под ПСН в 2017 году (п. ст. 346.43 НК РФ):

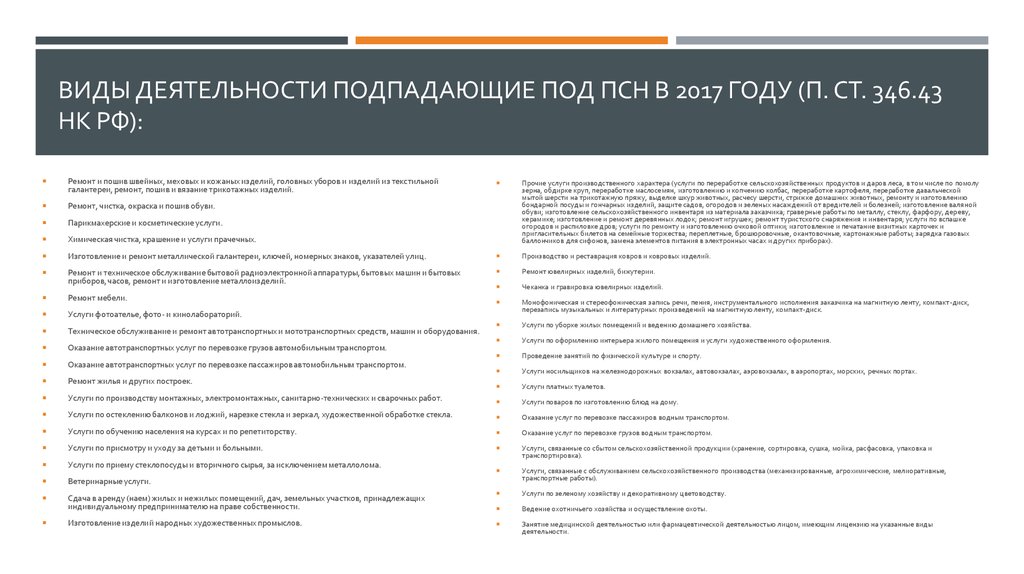

ВИДЫ ДЕЯТЕЛЬНОСТИ ПОДПАДАЮЩИЕ ПОД ПСН В 2017 ГОДУ (П. СТ. 346.43НК РФ):

Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной

галантереи, ремонт, пошив и вязание трикотажных изделий.

Ремонт, чистка, окраска и пошив обуви.

Парикмахерские и косметические услуги.

Химическая чистка, крашение и услуги прачечных.

Прочие услуги производственного характера (услуги по переработке сельскохозяйственных продуктов и даров леса, в том числе по помолу

зерна, обдирке круп, переработке маслосемян, изготовлению и копчению колбас, переработке картофеля, переработке давальческой

мытой шерсти на трикотажную пряжу, выделке шкур животных, расчесу шерсти, стрижке домашних животных, ремонту и изготовлению

бондарной посуды и гончарных изделий, защите садов, огородов и зеленых насаждений от вредителей и болезней; изготовление валяной

обуви; изготовление сельскохозяйственного инвентаря из материала заказчика; граверные работы по металлу, стеклу, фарфору, дереву,

керамике; изготовление и ремонт деревянных лодок; ремонт игрушек; ремонт туристского снаряжения и инвентаря; услуги по вспашке

огородов и распиловке дров; услуги по ремонту и изготовлению очковой оптики; изготовление и печатание визитных карточек и

пригласительных билетов на семейные торжества; переплетные, брошюровочные, окантовочные, картонажные работы; зарядка газовых

баллончиков для сифонов, замена элементов питания в электронных часах и других приборах).

Изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц.

Производство и реставрация ковров и ковровых изделий.

Ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых

приборов, часов, ремонт и изготовление металлоизделий.

Ремонт ювелирных изделий, бижутерии.

Чеканка и гравировка ювелирных изделий.

Ремонт мебели.

Услуги фотоателье, фото- и кинолабораторий.

Монофоническая и стереофоническая запись речи, пения, инструментального исполнения заказчика на магнитную ленту, компакт-диск,

перезапись музыкальных и литературных произведений на магнитную ленту, компакт-диск.

Техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования.

Услуги по уборке жилых помещений и ведению домашнего хозяйства.

Оказание автотранспортных услуг по перевозке грузов автомобильным транспортом.

Услуги по оформлению интерьера жилого помещения и услуги художественного оформления.

Проведение занятий по физической культуре и спорту.

Оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом.

Услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах.

Ремонт жилья и других построек.

Услуги платных туалетов.

Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ.

Услуги поваров по изготовлению блюд на дому.

Услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла.

Оказание услуг по перевозке пассажиров водным транспортом.

Услуги по обучению населения на курсах и по репетиторству.

Оказание услуг по перевозке грузов водным транспортом.

Услуги по присмотру и уходу за детьми и больными.

Услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и

транспортировка).

Услуги по приему стеклопосуды и вторичного сырья, за исключением металлолома.

Ветеринарные услуги.

Услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные,

транспортные работы).

Сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих

индивидуальному предпринимателю на праве собственности.

Услуги по зеленому хозяйству и декоративному цветоводству.

Ведение охотничьего хозяйства и осуществление охоты.

Занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды

деятельности.

Изготовление изделий народных художественных промыслов.

28. Виды деятельности подпадающие под ПСН в 2018 году (продолжение):

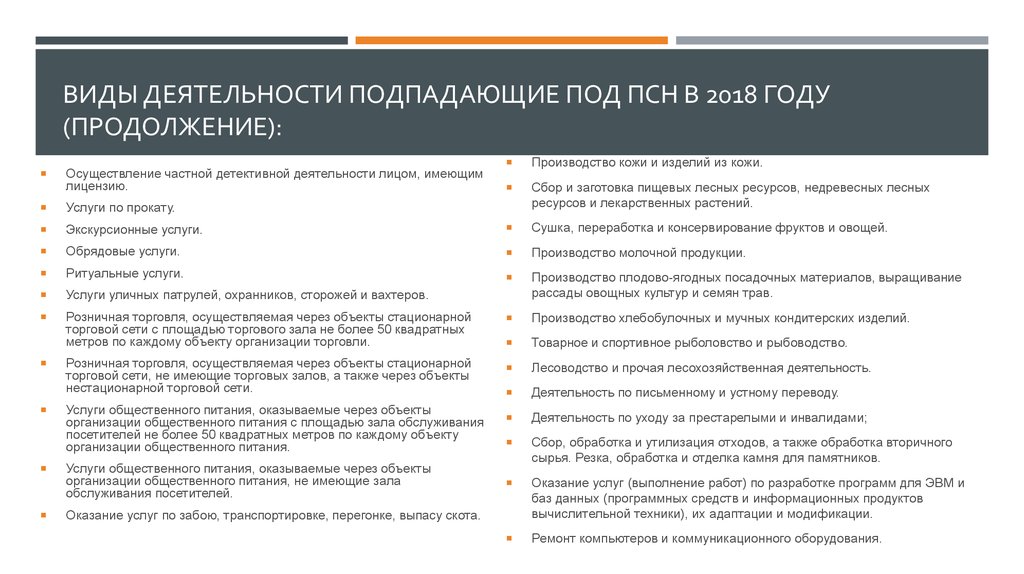

ВИДЫ ДЕЯТЕЛЬНОСТИ ПОДПАДАЮЩИЕ ПОД ПСН В 2018 ГОДУ(ПРОДОЛЖЕНИЕ):

Осуществление частной детективной деятельности лицом, имеющим

лицензию.

Производство кожи и изделий из кожи.

Сбор и заготовка пищевых лесных ресурсов, недревесных лесных

ресурсов и лекарственных растений.

Услуги по прокату.

Экскурсионные услуги.

Сушка, переработка и консервирование фруктов и овощей.

Обрядовые услуги.

Производство молочной продукции.

Ритуальные услуги.

Услуги уличных патрулей, охранников, сторожей и вахтеров.

Производство плодово-ягодных посадочных материалов, выращивание

рассады овощных культур и семян трав.

Розничная торговля, осуществляемая через объекты стационарной

торговой сети с площадью торгового зала не более 50 квадратных

метров по каждому объекту организации торговли.

Производство хлебобулочных и мучных кондитерских изделий.

Товарное и спортивное рыболовство и рыбоводство.

Лесоводство и прочая лесохозяйственная деятельность.

Деятельность по письменному и устному переводу.

Деятельность по уходу за престарелыми и инвалидами;

Сбор, обработка и утилизация отходов, а также обработка вторичного

сырья. Резка, обработка и отделка камня для памятников.

Оказание услуг (выполнение работ) по разработке программ для ЭВМ и

баз данных (программных средств и информационных продуктов

вычислительной техники), их адаптации и модификации.

Ремонт компьютеров и коммуникационного оборудования.

Розничная торговля, осуществляемая через объекты стационарной

торговой сети, не имеющие торговых залов, а также через объекты

нестационарной торговой сети.

Услуги общественного питания, оказываемые через объекты

организации общественного питания с площадью зала обслуживания

посетителей не более 50 квадратных метров по каждому объекту

организации общественного питания.

Услуги общественного питания, оказываемые через объекты

организации общественного питания, не имеющие зала

обслуживания посетителей.

Оказание услуг по забою, транспортировке, перегонке, выпасу скота.

29. Ограничения, которые предусматривает патентная система налогообложения:

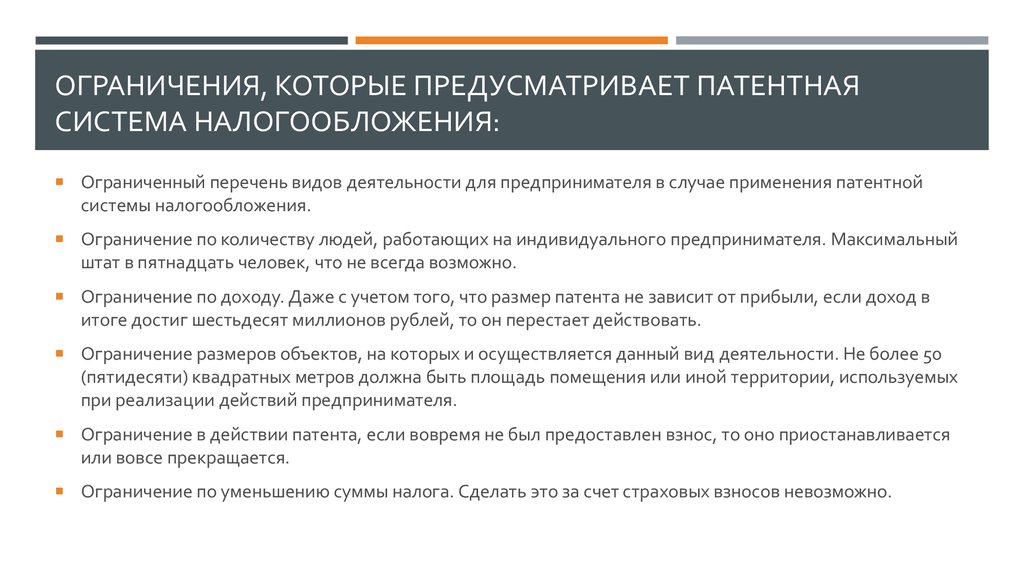

ОГРАНИЧЕНИЯ, КОТОРЫЕ ПРЕДУСМАТРИВАЕТ ПАТЕНТНАЯСИСТЕМА НАЛОГООБЛОЖЕНИЯ:

Ограниченный перечень видов деятельности для предпринимателя в случае применения патентной

системы налогообложения.

Ограничение по количеству людей, работающих на индивидуального предпринимателя. Максимальный

штат в пятнадцать человек, что не всегда возможно.

Ограничение по доходу. Даже с учетом того, что размер патента не зависит от прибыли, если доход в

итоге достиг шестьдесят миллионов рублей, то он перестает действовать.

Ограничение размеров объектов, на которых и осуществляется данный вид деятельности. Не более 50

(пятидесяти) квадратных метров должна быть площадь помещения или иной территории, используемых

при реализации действий предпринимателя.

Ограничение в действии патента, если вовремя не был предоставлен взнос, то оно приостанавливается

или вовсе прекращается.

Ограничение по уменьшению суммы налога. Сделать это за счет страховых взносов невозможно.

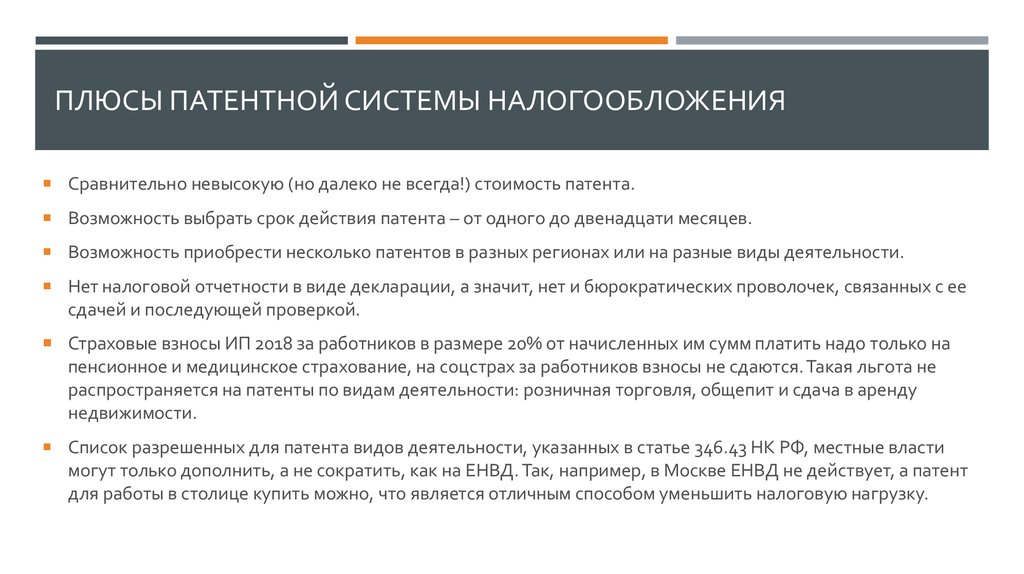

30. Плюсы патентной системы налогообложения

ПЛЮСЫ ПАТЕНТНОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯСравнительно невысокую (но далеко не всегда!) стоимость патента.

Возможность выбрать срок действия патента – от одного до двенадцати месяцев.

Возможность приобрести несколько патентов в разных регионах или на разные виды деятельности.

Нет налоговой отчетности в виде декларации, а значит, нет и бюрократических проволочек, связанных с ее

сдачей и последующей проверкой.

Страховые взносы ИП 2018 за работников в размере 20% от начисленных им сумм платить надо только на

пенсионное и медицинское страхование, на соцстрах за работников взносы не сдаются. Такая льгота не

распространяется на патенты по видам деятельности: розничная торговля, общепит и сдача в аренду

недвижимости.

Список разрешенных для патента видов деятельности, указанных в статье 346.43 НК РФ, местные власти

могут только дополнить, а не сократить, как на ЕНВД. Так, например, в Москве ЕНВД не действует, а патент

для работы в столице купить можно, что является отличным способом уменьшить налоговую нагрузку.

31. Минусы патентной системы налогообложения

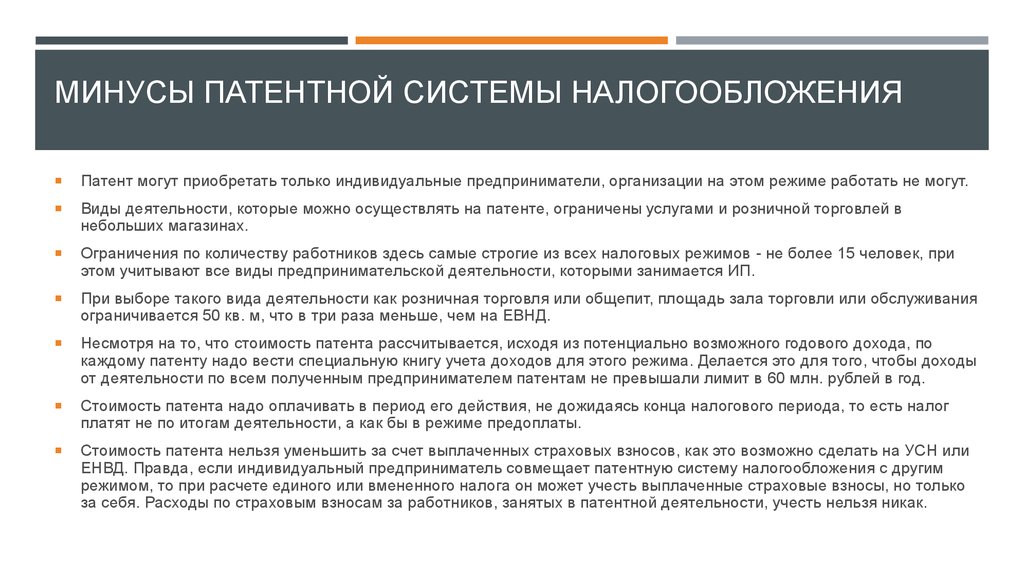

МИНУСЫ ПАТЕНТНОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯПатент могут приобретать только индивидуальные предприниматели, организации на этом режиме работать не могут.

Виды деятельности, которые можно осуществлять на патенте, ограничены услугами и розничной торговлей в

небольших магазинах.

Ограничения по количеству работников здесь самые строгие из всех налоговых режимов - не более 15 человек, при

этом учитывают все виды предпринимательской деятельности, которыми занимается ИП.

При выборе такого вида деятельности как розничная торговля или общепит, площадь зала торговли или обслуживания

ограничивается 50 кв. м, что в три раза меньше, чем на ЕВНД.

Несмотря на то, что стоимость патента рассчитывается, исходя из потенциально возможного годового дохода, по

каждому патенту надо вести специальную книгу учета доходов для этого режима. Делается это для того, чтобы доходы

от деятельности по всем полученным предпринимателем патентам не превышали лимит в 60 млн. рублей в год.

Стоимость патента надо оплачивать в период его действия, не дожидаясь конца налогового периода, то есть налог

платят не по итогам деятельности, а как бы в режиме предоплаты.

Стоимость патента нельзя уменьшить за счет выплаченных страховых взносов, как это возможно сделать на УСН или

ЕНВД. Правда, если индивидуальный предприниматель совмещает патентную систему налогообложения с другим

режимом, то при расчете единого или вмененного налога он может учесть выплаченные страховые взносы, но только

за себя. Расходы по страховым взносам за работников, занятых в патентной деятельности, учесть нельзя никак.

32. Как получить патент в 2018 году

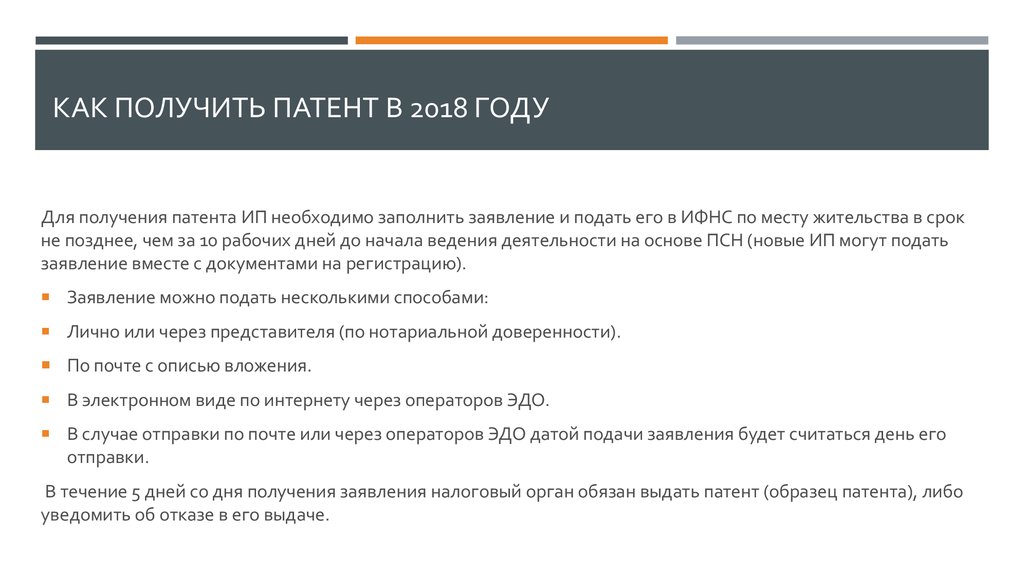

КАК ПОЛУЧИТЬ ПАТЕНТ В 2018 ГОДУДля получения патента ИП необходимо заполнить заявление и подать его в ИФНС по месту жительства в срок

не позднее, чем за 10 рабочих дней до начала ведения деятельности на основе ПСН (новые ИП могут подать

заявление вместе с документами на регистрацию).

Заявление можно подать несколькими способами:

Лично или через представителя (по нотариальной доверенности).

По почте с описью вложения.

В электронном виде по интернету через операторов ЭДО.

В случае отправки по почте или через операторов ЭДО датой подачи заявления будет считаться день его

отправки.

В течение 5 дней со дня получения заявления налоговый орган обязан выдать патент (образец патента), либо

уведомить об отказе в его выдаче.

33. Сколько стоит патент для ИП — примеры расчета

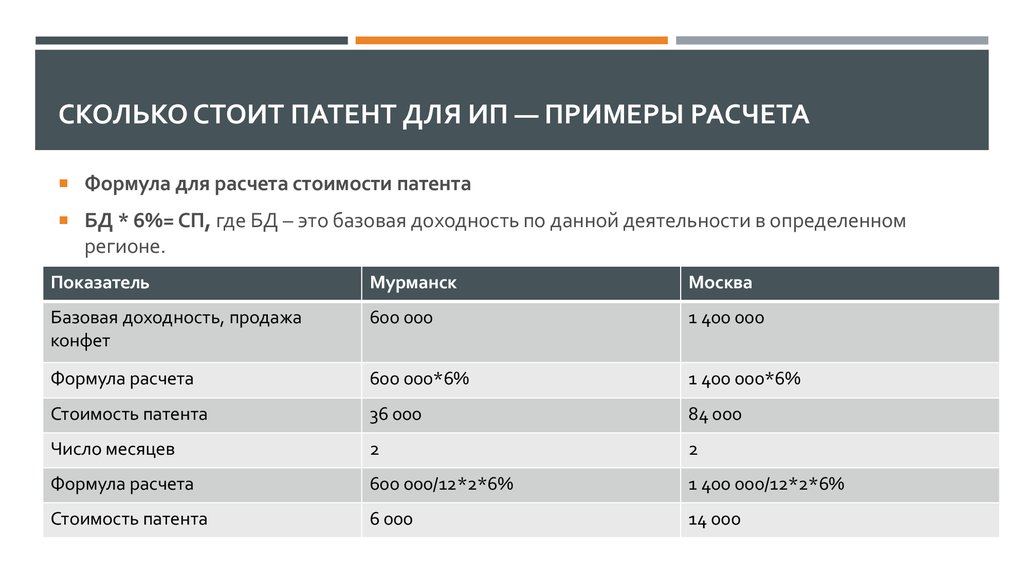

СКОЛЬКО СТОИТ ПАТЕНТ ДЛЯ ИП — ПРИМЕРЫ РАСЧЕТАФормула для расчета стоимости патента

БД * 6%= СП, где БД – это базовая доходность по данной деятельности в определенном

регионе.

Показатель

Мурманск

Москва

Базовая доходность, продажа

конфет

600 000

1 400 000

Формула расчета

600 000*6%

1 400 000*6%

Стоимость патента

36 000

84 000

Число месяцев

2

2

Формула расчета

600 000/12*2*6%

1 400 000/12*2*6%

Стоимость патента

6 000

14 000

34. Как рассчитать стоимость патента?

КАК РАССЧИТАТЬ СТОИМОСТЬ ПАТЕНТА?https://patent.nalog.ru/info/

Рассчитаем стоимость патента в 2018 году для оказания парикмахерских и

косметических услуг предпринимателем без работников в г. Липецке. Согласно

региональному закону, потенциально возможный годовой доход в этом случае

составляет 500 тыс. рублей. Годовая стоимость патента равна 500 000 рублей * 6% =

30 000 рублей. Стоимость патента в месяц составит 30 000 рублей / 12 месяцев = 2

500 рублей. Если парикмахер приобретает патент на три месяца, то стоить он

будет, соответственно, 2 500 рублей * 3 месяца = 7 500 рублей.

Если этот предприниматель решит нанять работников, то при их количестве до 5

человек (включая самого ИП) ПВГД, а значит, и стоимость патента, меняться не

будет и составит те же 500 тыс. рублей. Если же работников будет от 6 до 10

человек, то стоимость патента на один месяц составит 800 000 рублей * 6% / 12

месяцев = 4 000 рублей, а на три месяца – 4 000 рублей * 3 месяца = 12 000 рублей.

35. Фиксированные платежи ИП в 2018 году

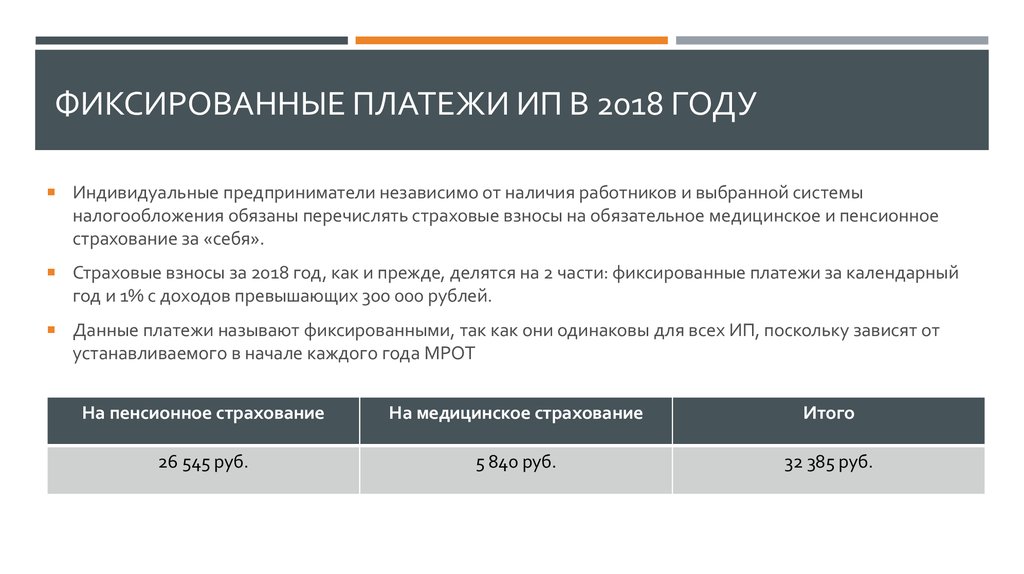

ФИКСИРОВАННЫЕ ПЛАТЕЖИ ИП В 2018 ГОДУИндивидуальные предприниматели независимо от наличия работников и выбранной системы

налогообложения обязаны перечислять страховые взносы на обязательное медицинское и пенсионное

страхование за «себя».

Страховые взносы за 2018 год, как и прежде, делятся на 2 части: фиксированные платежи за календарный

год и 1% с доходов превышающих 300 000 рублей.

Данные платежи называют фиксированными, так как они одинаковы для всех ИП, поскольку зависят от

устанавливаемого в начале каждого года МРОТ

На пенсионное страхование

На медицинское страхование

Итого

26 545 руб.

5 840 руб.

32 385 руб.

36. Учёт, отчётность и сроки уплаты налогов ИП

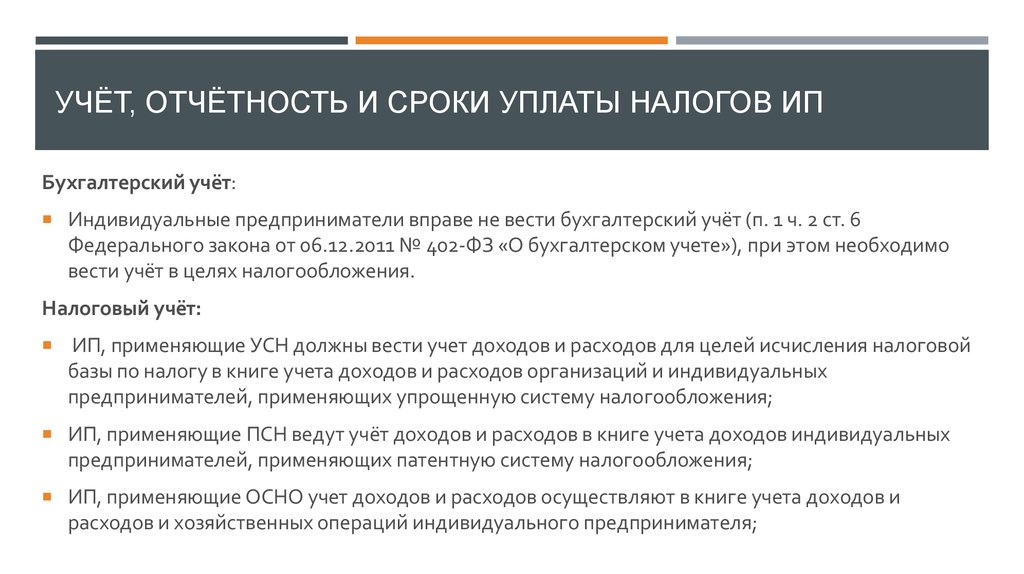

УЧЁТ, ОТЧЁТНОСТЬ И СРОКИ УПЛАТЫ НАЛОГОВ ИПБухгалтерский учёт:

Индивидуальные предприниматели вправе не вести бухгалтерский учёт (п. 1 ч. 2 ст. 6

Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»), при этом необходимо

вести учёт в целях налогообложения.

Налоговый учёт:

ИП, применяющие УСН должны вести учет доходов и расходов для целей исчисления налоговой

базы по налогу в книге учета доходов и расходов организаций и индивидуальных

предпринимателей, применяющих упрощенную систему налогообложения;

ИП, применяющие ПСН ведут учёт доходов и расходов в книге учета доходов индивидуальных

предпринимателей, применяющих патентную систему налогообложения;

ИП, применяющие ОСНО учет доходов и расходов осуществляют в книге учета доходов и

расходов и хозяйственных операций индивидуального предпринимателя;

37. Налоговая отчетность, сроки подачи отчетности и сроки уплаты налогов на спецрежимах

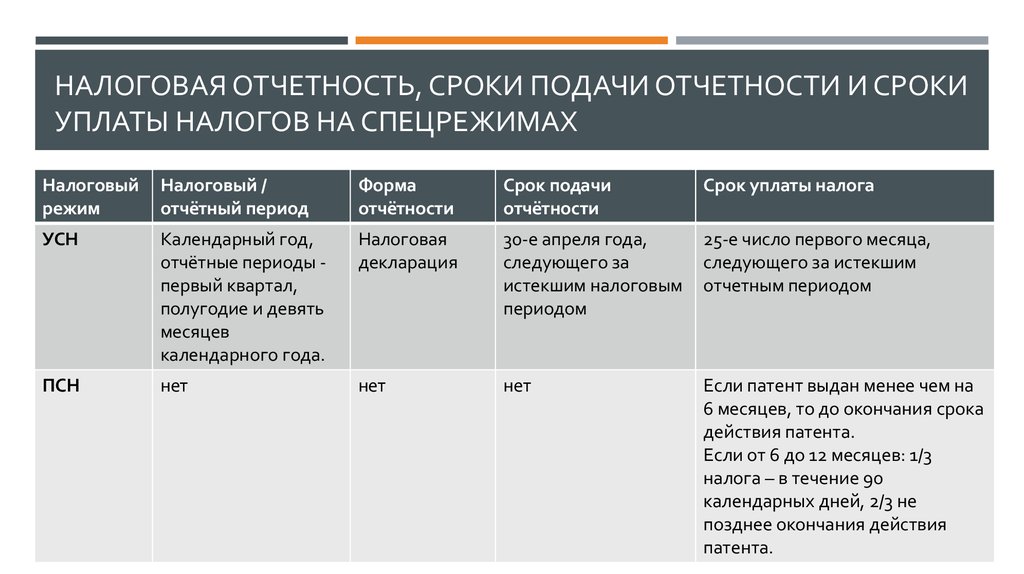

НАЛОГОВАЯ ОТЧЕТНОСТЬ, СРОКИ ПОДАЧИ ОТЧЕТНОСТИ И СРОКИУПЛАТЫ НАЛОГОВ НА СПЕЦРЕЖИМАХ

Налоговый

режим

Налоговый /

отчётный период

Форма

отчётности

Срок подачи

отчётности

Срок уплаты налога

УСН

Календарный год,

отчётные периоды первый квартал,

полугодие и девять

месяцев

календарного года.

Налоговая

декларация

30-е апреля года,

следующего за

истекшим налоговым

периодом

25-е число первого месяца,

следующего за истекшим

отчетным периодом

ПСН

нет

нет

нет

Если патент выдан менее чем на

6 месяцев, то до окончания срока

действия патента.

Если от 6 до 12 месяцев: 1/3

налога – в течение 90

календарных дней, 2/3 не

позднее окончания действия

патента.

38. Ситуаций, при которых открывать расчётный счёт ИП необходимо

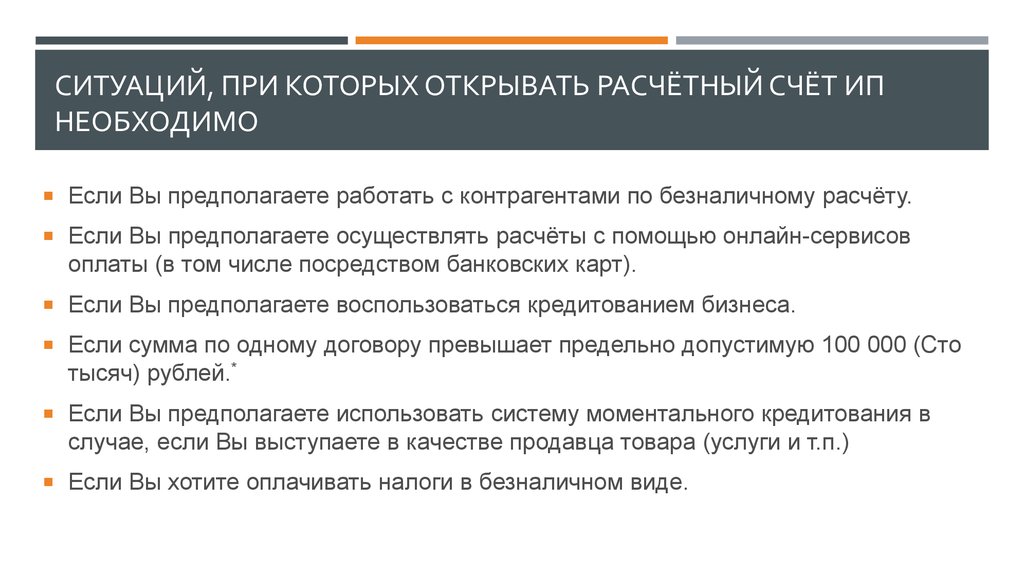

СИТУАЦИЙ, ПРИ КОТОРЫХ ОТКРЫВАТЬ РАСЧЁТНЫЙ СЧЁТ ИПНЕОБХОДИМО

Если Вы предполагаете работать с контрагентами по безналичному расчёту.

Если Вы предполагаете осуществлять расчёты с помощью онлайн-сервисов

оплаты (в том числе посредством банковских карт).

Если Вы предполагаете воспользоваться кредитованием бизнеса.

Если сумма по одному договору превышает предельно допустимую 100 000 (Сто

тысяч) рублей.*

Если Вы предполагаете использовать систему моментального кредитования в

случае, если Вы выступаете в качестве продавца товара (услуги и т.п.)

Если Вы хотите оплачивать налоги в безналичном виде.

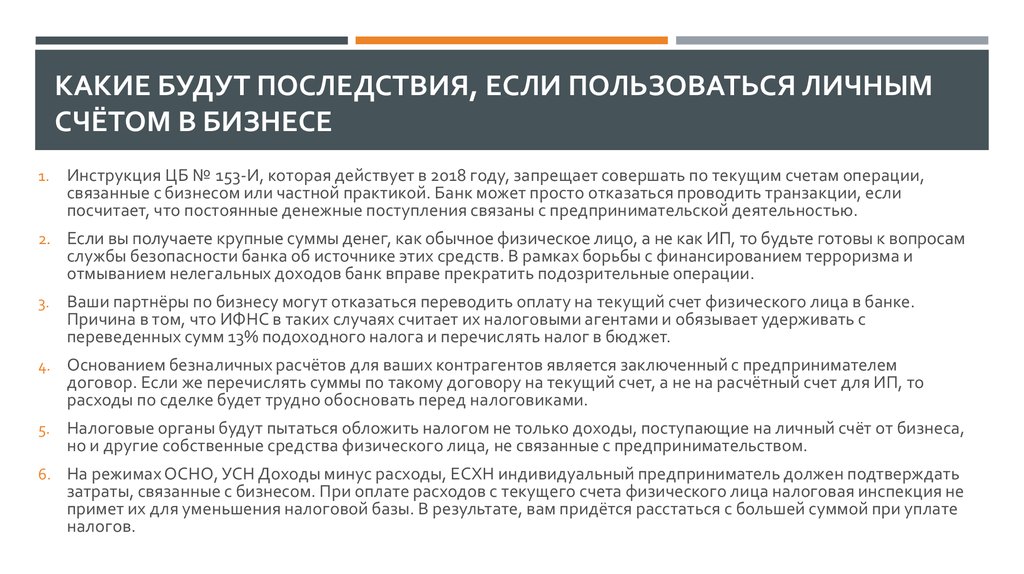

39. Какие будут последствия, если пользоваться личным счётом в бизнесе

КАКИЕ БУДУТ ПОСЛЕДСТВИЯ, ЕСЛИ ПОЛЬЗОВАТЬСЯ ЛИЧНЫМСЧЁТОМ В БИЗНЕСЕ

1.

Инструкция ЦБ № 153-И, которая действует в 2018 году, запрещает совершать по текущим счетам операции,

связанные с бизнесом или частной практикой. Банк может просто отказаться проводить транзакции, если

посчитает, что постоянные денежные поступления связаны с предпринимательской деятельностью.

2. Если вы получаете крупные суммы денег, как обычное физическое лицо, а не как ИП, то будьте готовы к вопросам

службы безопасности банка об источнике этих средств. В рамках борьбы с финансированием терроризма и

отмыванием нелегальных доходов банк вправе прекратить подозрительные операции.

3.

Ваши партнёры по бизнесу могут отказаться переводить оплату на текущий счет физического лица в банке.

Причина в том, что ИФНС в таких случаях считает их налоговыми агентами и обязывает удерживать с

переведенных сумм 13% подоходного налога и перечислять налог в бюджет.

4. Основанием безналичных расчётов для ваших контрагентов является заключенный с предпринимателем

договор. Если же перечислять суммы по такому договору на текущий счет, а не на расчётный счет для ИП, то

расходы по сделке будет трудно обосновать перед налоговиками.

5. Налоговые органы будут пытаться обложить налогом не только доходы, поступающие на личный счёт от бизнеса,

но и другие собственные средства физического лица, не связанные с предпринимательством.

6. На режимах ОСНО, УСН Доходы минус расходы, ЕСХН индивидуальный предприниматель должен подтверждать

затраты, связанные с бизнесом. При оплате расходов с текущего счета физического лица налоговая инспекция не

примет их для уменьшения налоговой базы. В результате, вам придётся расстаться с большей суммой при уплате

налогов.

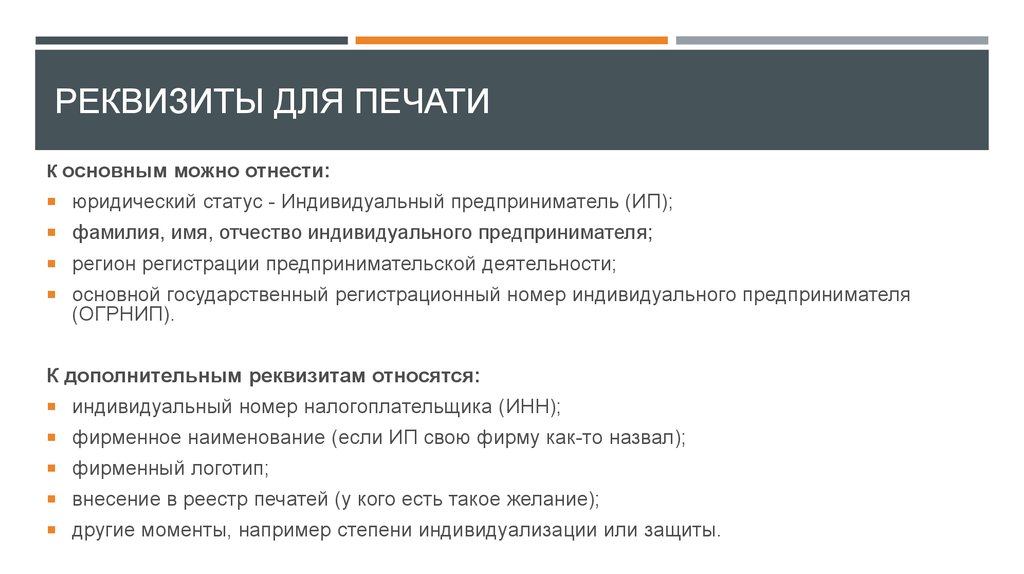

40. Реквизиты для печати

РЕКВИЗИТЫ ДЛЯ ПЕЧАТИК основным можно отнести:

юридический статус - Индивидуальный предприниматель (ИП);

фамилия, имя, отчество индивидуального предпринимателя;

регион регистрации предпринимательской деятельности;

основной государственный регистрационный номер индивидуального предпринимателя

(ОГРНИП).

К дополнительным реквизитам относятся:

индивидуальный номер налогоплательщика (ИНН);

фирменное наименование (если ИП свою фирму как-то назвал);

фирменный логотип;

внесение в реестр печатей (у кого есть такое желание);

другие моменты, например степени индивидуализации или защиты.

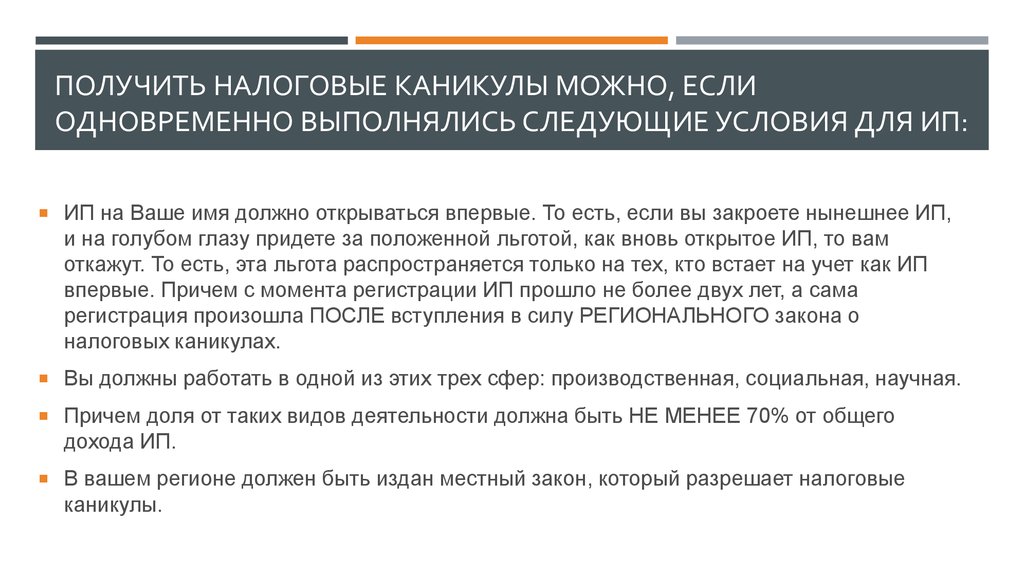

41. Получить налоговые каникулы можно, если одновременно выполнялись следующие условия для ИП:

ПОЛУЧИТЬ НАЛОГОВЫЕ КАНИКУЛЫ МОЖНО, ЕСЛИОДНОВРЕМЕННО ВЫПОЛНЯЛИСЬ СЛЕДУЮЩИЕ УСЛОВИЯ ДЛЯ ИП:

ИП на Ваше имя должно открываться впервые. То есть, если вы закроете нынешнее ИП,

и на голубом глазу придете за положенной льготой, как вновь открытое ИП, то вам

откажут. То есть, эта льгота распространяется только на тех, кто встает на учет как ИП

впервые. Причем с момента регистрации ИП прошло не более двух лет, а сама

регистрация произошла ПОСЛЕ вступления в силу РЕГИОНАЛЬНОГО закона о

налоговых каникулах.

Вы должны работать в одной из этих трех сфер: производственная, социальная, научная.

Причем доля от таких видов деятельности должна быть НЕ МЕНЕЕ 70% от общего

дохода ИП.

В вашем регионе должен быть издан местный закон, который разрешает налоговые

каникулы.

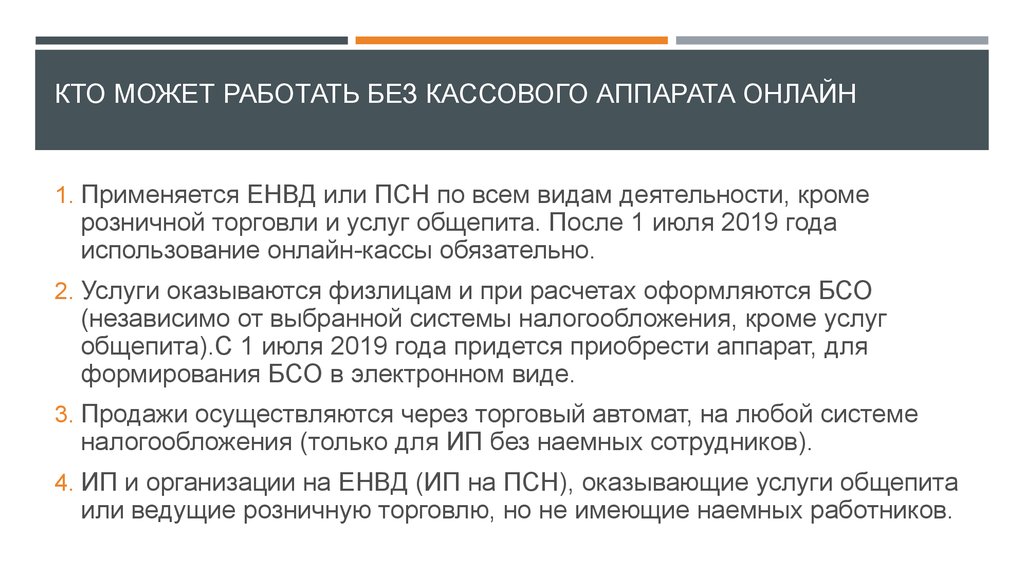

42. Кто может работать без кассового аппарата онлайн

КТО МОЖЕТ РАБОТАТЬ БЕЗ КАССОВОГО АППАРАТА ОНЛАЙН1. Применяется ЕНВД или ПСН по всем видам деятельности, кроме

розничной торговли и услуг общепита. После 1 июля 2019 года

использование онлайн-кассы обязательно.

2. Услуги оказываются физлицам и при расчетах оформляются БСО

(независимо от выбранной системы налогообложения, кроме услуг

общепита).С 1 июля 2019 года придется приобрести аппарат, для

формирования БСО в электронном виде.

3. Продажи осуществляются через торговый автомат, на любой системе

налогообложения (только для ИП без наемных сотрудников).

4. ИП и организации на ЕНВД (ИП на ПСН), оказывающие услуги общепита

или ведущие розничную торговлю, но не имеющие наемных работников.

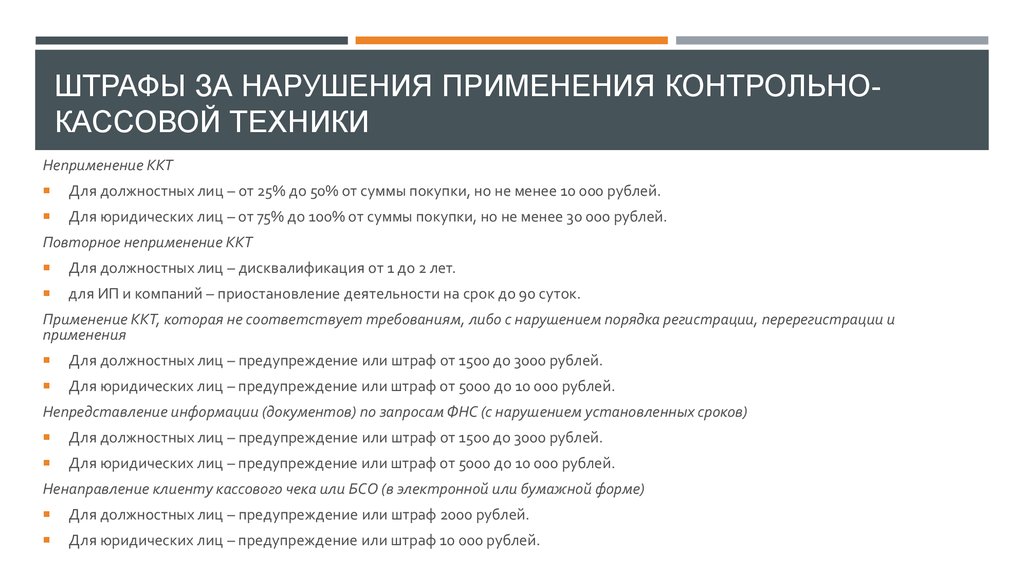

43. Штрафы за нарушения применения контрольно-кассовой техники

ШТРАФЫ ЗА НАРУШЕНИЯ ПРИМЕНЕНИЯ КОНТРОЛЬНОКАССОВОЙ ТЕХНИКИНеприменение ККТ

Для должностных лиц – от 25% до 50% от суммы покупки, но не менее 10 000 рублей.

Для юридических лиц – от 75% до 100% от суммы покупки, но не менее 30 000 рублей.

Повторное неприменение ККТ

Для должностных лиц – дисквалификация от 1 до 2 лет.

для ИП и компаний – приостановление деятельности на срок до 90 суток.

Применение ККТ, которая не соответствует требованиям, либо с нарушением порядка регистрации, перерегистрации и

применения

Для должностных лиц – предупреждение или штраф от 1500 до 3000 рублей.

Для юридических лиц – предупреждение или штраф от 5000 до 10 000 рублей.

Непредставление информации (документов) по запросам ФНС (с нарушением установленных сроков)

Для должностных лиц – предупреждение или штраф от 1500 до 3000 рублей.

Для юридических лиц – предупреждение или штраф от 5000 до 10 000 рублей.

Ненаправление клиенту кассового чека или БСО (в электронной или бумажной форме)

Для должностных лиц – предупреждение или штраф 2000 рублей.

Для юридических лиц – предупреждение или штраф 10 000 рублей.

44. Изготовить бланки строгой отчетности можно двумя способами:

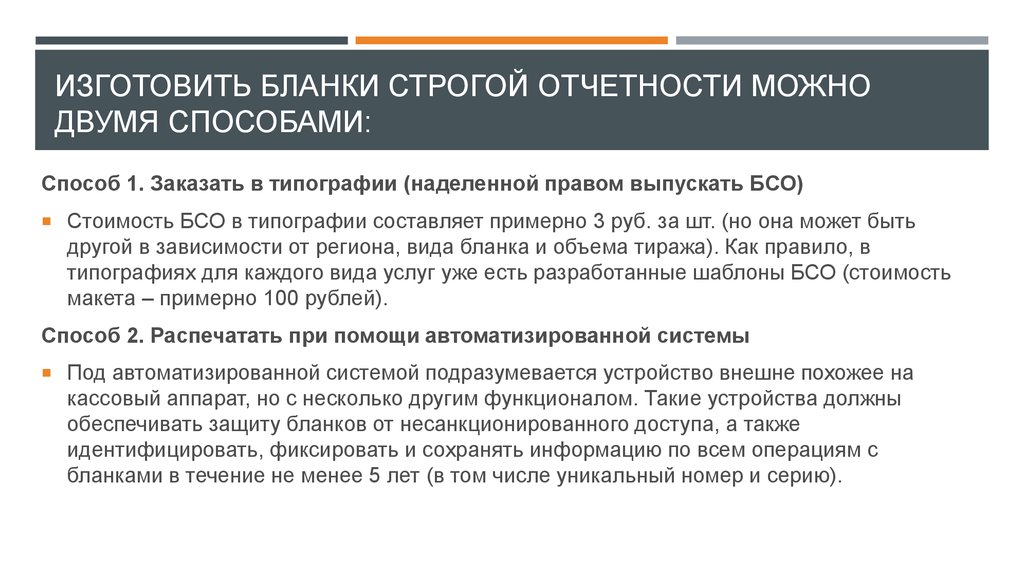

ИЗГОТОВИТЬ БЛАНКИ СТРОГОЙ ОТЧЕТНОСТИ МОЖНОДВУМЯ СПОСОБАМИ:

Способ 1. Заказать в типографии (наделенной правом выпускать БСО)

Стоимость БСО в типографии составляет примерно 3 руб. за шт. (но она может быть

другой в зависимости от региона, вида бланка и объема тиража). Как правило, в

типографиях для каждого вида услуг уже есть разработанные шаблоны БСО (стоимость

макета – примерно 100 рублей).

Способ 2. Распечатать при помощи автоматизированной системы

Под автоматизированной системой подразумевается устройство внешне похожее на

кассовый аппарат, но с несколько другим функционалом. Такие устройства должны

обеспечивать защиту бланков от несанкционированного доступа, а также

идентифицировать, фиксировать и сохранять информацию по всем операциям с

бланками в течение не менее 5 лет (в том числе уникальный номер и серию).

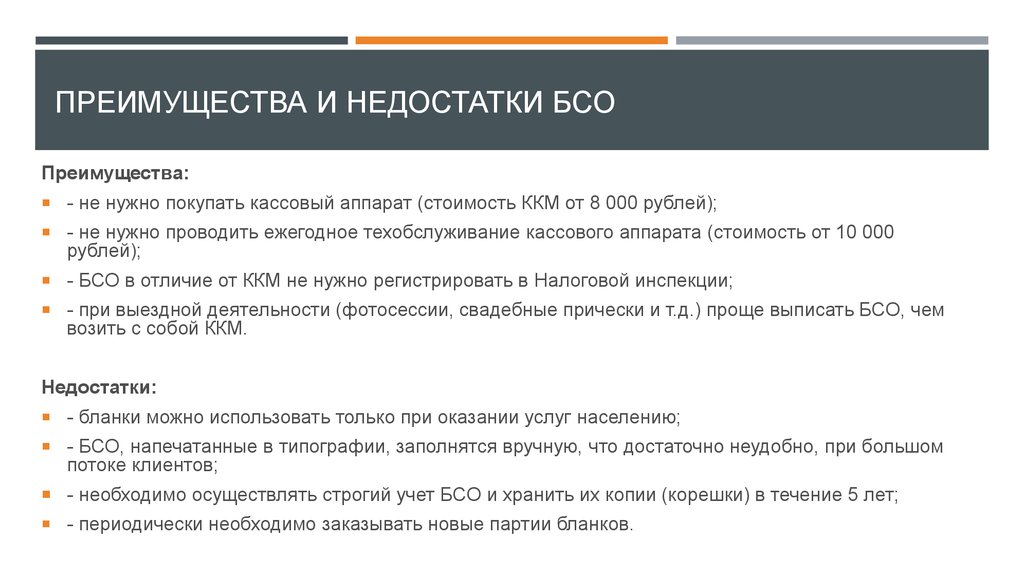

45. Преимущества и недостатки БСО

ПРЕИМУЩЕСТВА И НЕДОСТАТКИ БСОПреимущества:

- не нужно покупать кассовый аппарат (стоимость ККМ от 8 000 рублей);

- не нужно проводить ежегодное техобслуживание кассового аппарата (стоимость от 10 000

рублей);

- БСО в отличие от ККМ не нужно регистрировать в Налоговой инспекции;

- при выездной деятельности (фотосессии, свадебные прически и т.д.) проще выписать БСО, чем

возить с собой ККМ.

Недостатки:

- бланки можно использовать только при оказании услуг населению;

- БСО, напечатанные в типографии, заполнятся вручную, что достаточно неудобно, при большом

потоке клиентов;

- необходимо осуществлять строгий учет БСО и хранить их копии (корешки) в течение 5 лет;

- периодически необходимо заказывать новые партии бланков.

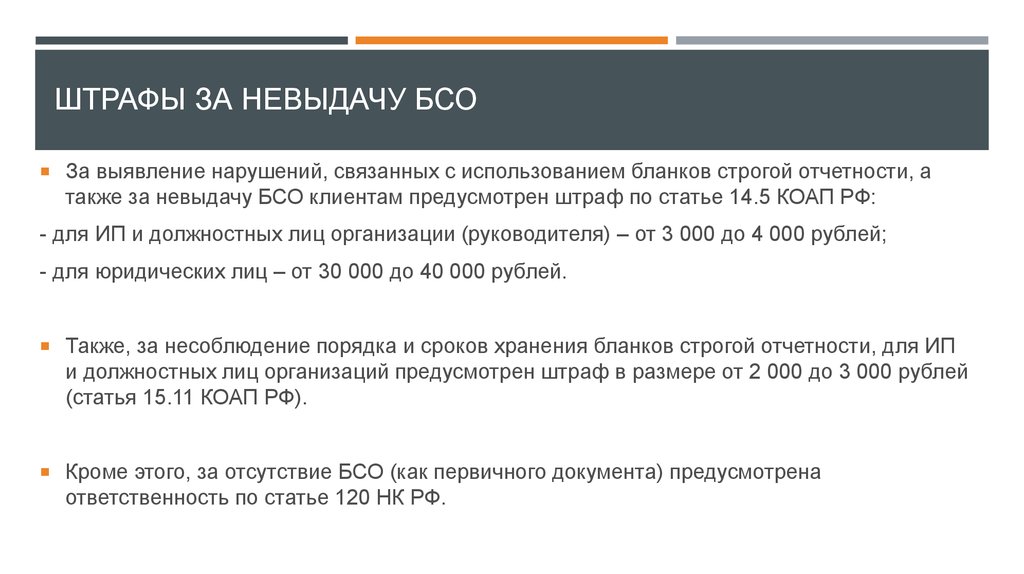

46. Штрафы за невыдачу БСО

ШТРАФЫ ЗА НЕВЫДАЧУ БСОЗа выявление нарушений, связанных с использованием бланков строгой отчетности, а

также за невыдачу БСО клиентам предусмотрен штраф по статье 14.5 КОАП РФ:

- для ИП и должностных лиц организации (руководителя) – от 3 000 до 4 000 рублей;

- для юридических лиц – от 30 000 до 40 000 рублей.

Также, за несоблюдение порядка и сроков хранения бланков строгой отчетности, для ИП

и должностных лиц организаций предусмотрен штраф в размере от 2 000 до 3 000 рублей

(статья 15.11 КОАП РФ).

Кроме этого, за отсутствие БСО (как первичного документа) предусмотрена

ответственность по статье 120 НК РФ.

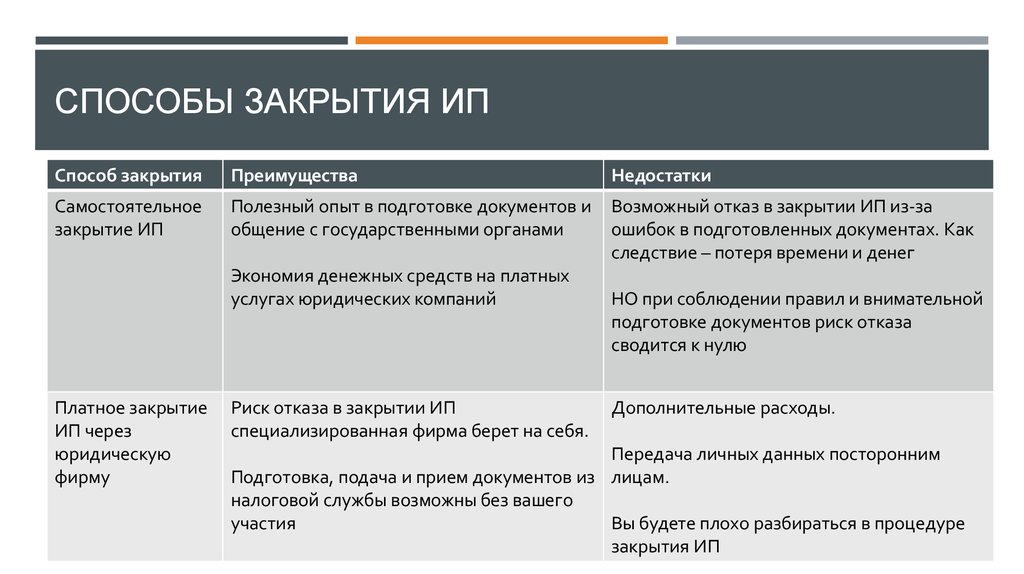

47. Способы закрытия ИП

СПОСОБЫ ЗАКРЫТИЯ ИПСпособ закрытия

Преимущества

Недостатки

Самостоятельное

закрытие ИП

Полезный опыт в подготовке документов и

общение с государственными органами

Возможный отказ в закрытии ИП из-за

ошибок в подготовленных документах. Как

следствие – потеря времени и денег

Экономия денежных средств на платных

услугах юридических компаний

Платное закрытие

ИП через

юридическую

фирму

Риск отказа в закрытии ИП

специализированная фирма берет на себя.

НО при соблюдении правил и внимательной

подготовке документов риск отказа

сводится к нулю

Дополнительные расходы.

Передача личных данных посторонним

Подготовка, подача и прием документов из лицам.

налоговой службы возможны без вашего

участия

Вы будете плохо разбираться в процедуре

закрытия ИП

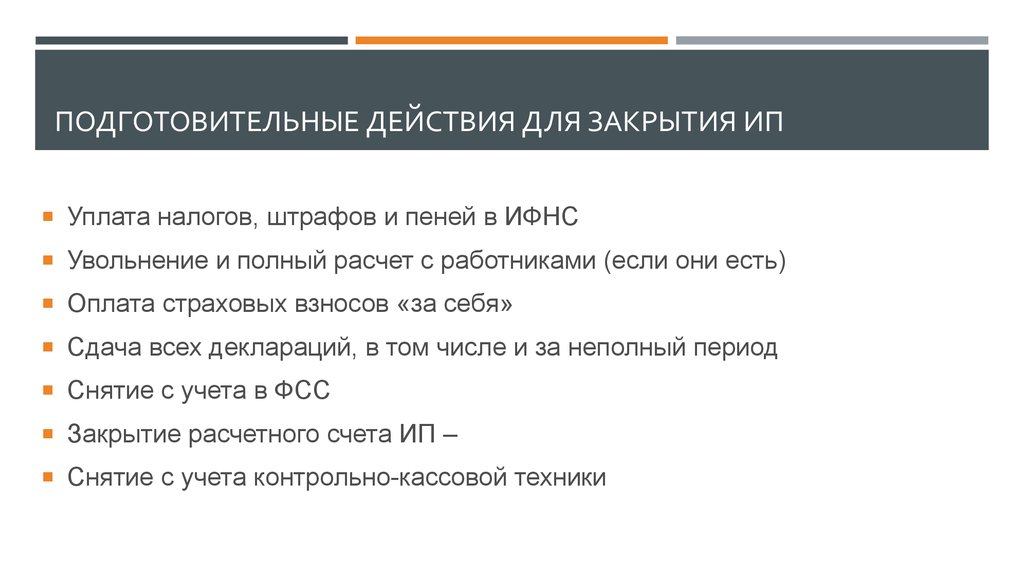

48. ПОДГОТОВИТЕЛЬНЫЕ ДЕЙСТВИЯ ДЛЯ ЗАКРЫТИЯ ИП

Уплата налогов, штрафов и пеней в ИФНСУвольнение и полный расчет с работниками (если они есть)

Оплата страховых взносов «за себя»

Сдача всех деклараций, в том числе и за неполный период

Снятие с учета в ФСС

Закрытие расчетного счета ИП –

Снятие с учета контрольно-кассовой техники

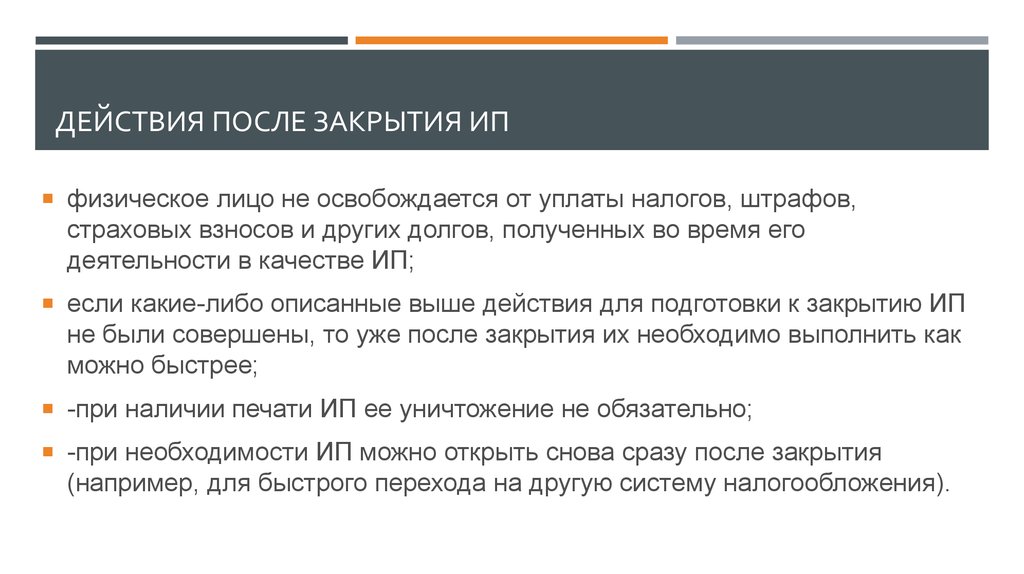

49. ДЕЙСТВИЯ ПОСЛЕ ЗАКРЫТИЯ ИП

физическое лицо не освобождается от уплаты налогов, штрафов,страховых взносов и других долгов, полученных во время его

деятельности в качестве ИП;

если какие-либо описанные выше действия для подготовки к закрытию ИП

не были совершены, то уже после закрытия их необходимо выполнить как

можно быстрее;

-при наличии печати ИП ее уничтожение не обязательно;

-при необходимости ИП можно открыть снова сразу после закрытия

(например, для быстрого перехода на другую систему налогообложения).

50.

СПАСИБО ЗА ВНИМАНИЕ!ПОРА ИДТИ БОЛЕТЬ ЗА НАШИХ!

Право

Право