Похожие презентации:

Налоговое обеспечение доходов бюджетов

1. Налоговое обеспечение доходов бюджетов

Дисциплина «Финансы», КотенкоА.А.

2. Вопрос 1. Состав налоговой системы

Налог – обязательный индивидуальныйбезвозмездный платеж с организаций и

физлиц в денежной форме в бюджет

государства.

Налоговая система – совокупность налогов

и сборов, а также общих принципов

налогообложения.

3. Виды налогов

Федеральные налоги и сборы – налоги и сборы,устанавливаемые Налоговым

кодексом Российской

Федерации, и обязательные к уплате на всей территории

Российской Федерации.

Региональные налоги – налоги, устанавливаемые

Налоговым кодексом Российской Федерации и законами

субъектов Российской Федерации о налогах и обязательные к

уплате на территориях соответствующих субъектов Российской

Федерации.

Местные налоги и сборы – налоги и сборы,

устанавливаемые Налоговым кодексом Российской

Федерации и нормативными правовыми актами

представительных органов муниципальных образований о

налогах и сборах и обязательные к уплате на территориях

соответствующих муниципальных образований.

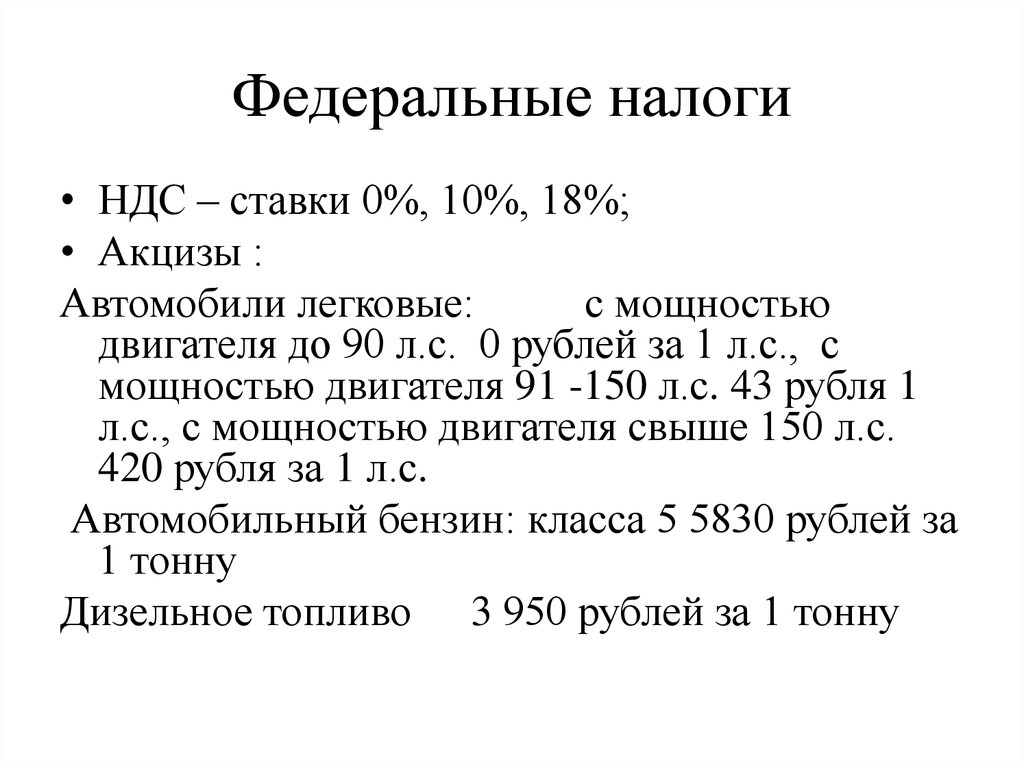

4. Федеральные налоги

• НДС – ставки 0%, 10%, 18%;• Акцизы :

Автомобили легковые:

с мощностью

двигателя до 90 л.с. 0 рублей за 1 л.с., с

мощностью двигателя 91 -150 л.с. 43 рубля 1

л.с., с мощностью двигателя свыше 150 л.с.

420 рубля за 1 л.с.

Автомобильный бензин: класса 5 5830 рублей за

1 тонну

Дизельное топливо 3 950 рублей за 1 тонну

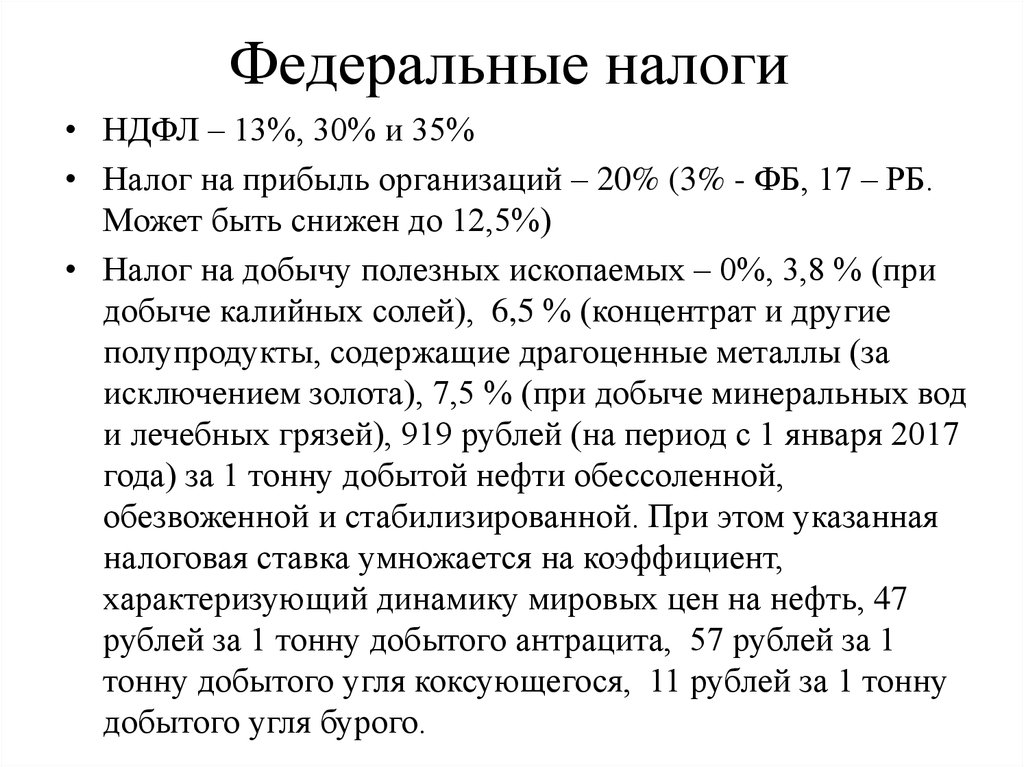

5. Федеральные налоги

• НДФЛ – 13%, 30% и 35%• Налог на прибыль организаций – 20% (3% - ФБ, 17 – РБ.

Может быть снижен до 12,5%)

• Налог на добычу полезных ископаемых – 0%, 3,8 % (при

добыче калийных солей), 6,5 % (концентрат и другие

полупродукты, содержащие драгоценные металлы (за

исключением золота), 7,5 % (при добыче минеральных вод

и лечебных грязей), 919 рублей (на период с 1 января 2017

года) за 1 тонну добытой нефти обессоленной,

обезвоженной и стабилизированной. При этом указанная

налоговая ставка умножается на коэффициент,

характеризующий динамику мировых цен на нефть, 47

рублей за 1 тонну добытого антрацита, 57 рублей за 1

тонну добытого угля коксующегося, 11 рублей за 1 тонну

добытого угля бурого.

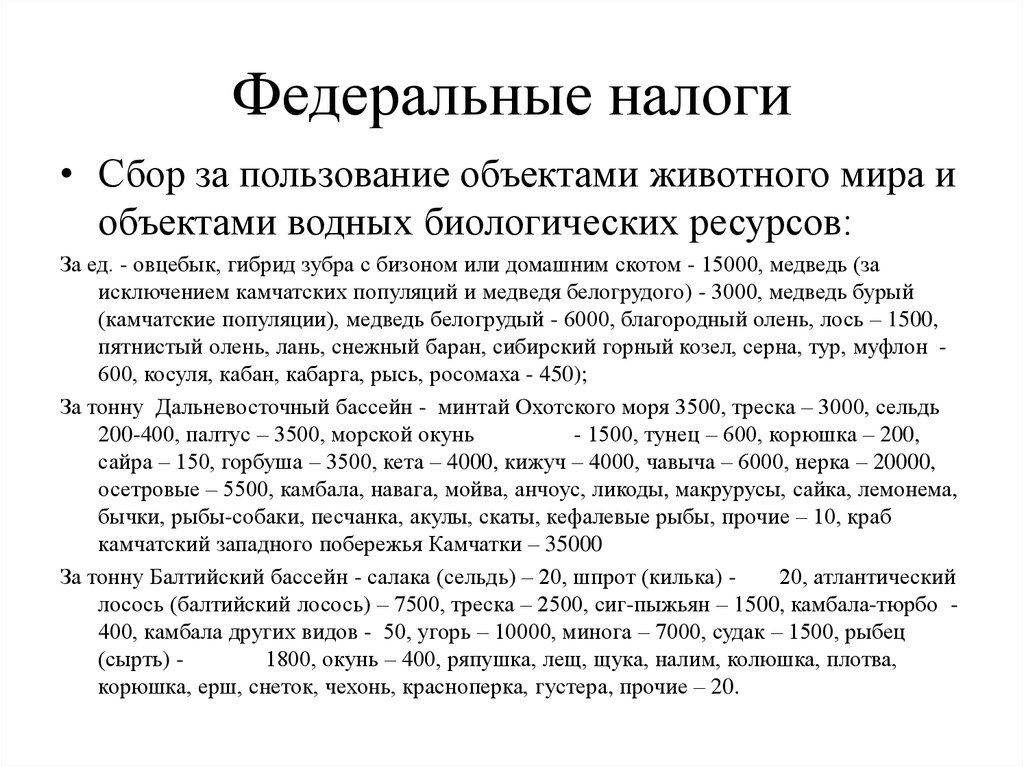

6. Федеральные налоги

• Сбор за пользование объектами животного мира иобъектами водных биологических ресурсов:

За ед. - овцебык, гибрид зубра с бизоном или домашним скотом - 15000, медведь (за

исключением камчатских популяций и медведя белогрудого) - 3000, медведь бурый

(камчатские популяции), медведь белогрудый - 6000, благородный олень, лось – 1500,

пятнистый олень, лань, снежный баран, сибирский горный козел, серна, тур, муфлон 600, косуля, кабан, кабарга, рысь, росомаха - 450);

За тонну Дальневосточный бассейн - минтай Охотского моря 3500, треска – 3000, сельдь

200-400, палтус – 3500, морской окунь

- 1500, тунец – 600, корюшка – 200,

сайра – 150, горбуша – 3500, кета – 4000, кижуч – 4000, чавыча – 6000, нерка – 20000,

осетровые – 5500, камбала, навага, мойва, анчоус, ликоды, макрурусы, сайка, лемонема,

бычки, рыбы-собаки, песчанка, акулы, скаты, кефалевые рыбы, прочие – 10, краб

камчатский западного побережья Камчатки – 35000

За тонну Балтийский бассейн - салака (сельдь) – 20, шпрот (килька) 20, атлантический

лосось (балтийский лосось) – 7500, треска – 2500, сиг-пыжьян – 1500, камбала-тюрбо 400, камбала других видов - 50, угорь – 10000, минога – 7000, судак – 1500, рыбец

(сырть) 1800, окунь – 400, ряпушка, лещ, щука, налим, колюшка, плотва,

корюшка, ерш, снеток, чехонь, красноперка, густера, прочие – 20.

7. Федеральные налоги

• Водный налог• Государственная пошлина

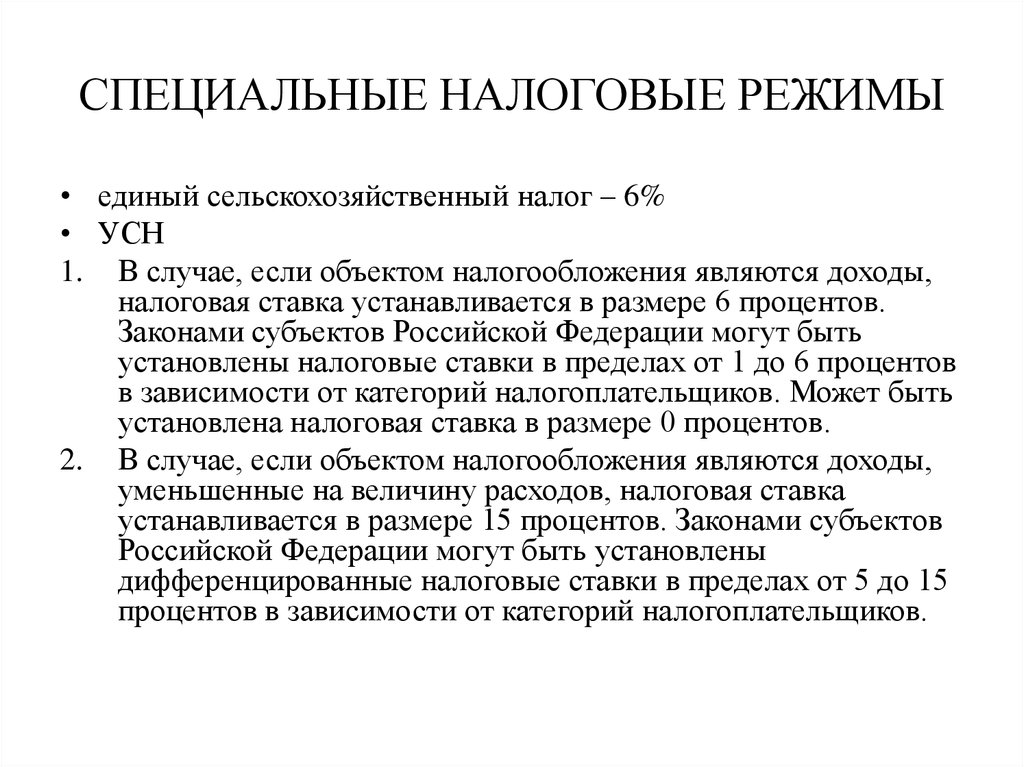

8. СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ

• единый сельскохозяйственный налог – 6%• УСН

1. В случае, если объектом налогообложения являются доходы,

налоговая ставка устанавливается в размере 6 процентов.

Законами субъектов Российской Федерации могут быть

установлены налоговые ставки в пределах от 1 до 6 процентов

в зависимости от категорий налогоплательщиков. Может быть

установлена налоговая ставка в размере 0 процентов.

2. В случае, если объектом налогообложения являются доходы,

уменьшенные на величину расходов, налоговая ставка

устанавливается в размере 15 процентов. Законами субъектов

Российской Федерации могут быть установлены

дифференцированные налоговые ставки в пределах от 5 до 15

процентов в зависимости от категорий налогоплательщиков.

9. СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ

• ЕНВД1. Ставка единого налога устанавливается в размере 15 процентов

величины вмененного дохода.

2. Нормативными правовыми актами представительных органов

муниципальных районов, городских округов, законами городов

федерального значения Москвы, Санкт-Петербурга и

Севастополя могут быть установлены ставки единого налога в

пределах от 7,5 до 15 процентов в зависимости от категорий

налогоплательщиков и видов предпринимательской

деятельности, в отношении которых может применяться единый

налог.

• СИСТЕМА НАЛОГООБЛОЖЕНИЯ ПРИ ВЫПОЛНЕНИИ

СОГЛАШЕНИЙ О РАЗДЕЛЕ ПРОДУКЦИИ

• Патентная система налогообложения – 63 вида деятельности –

6%.

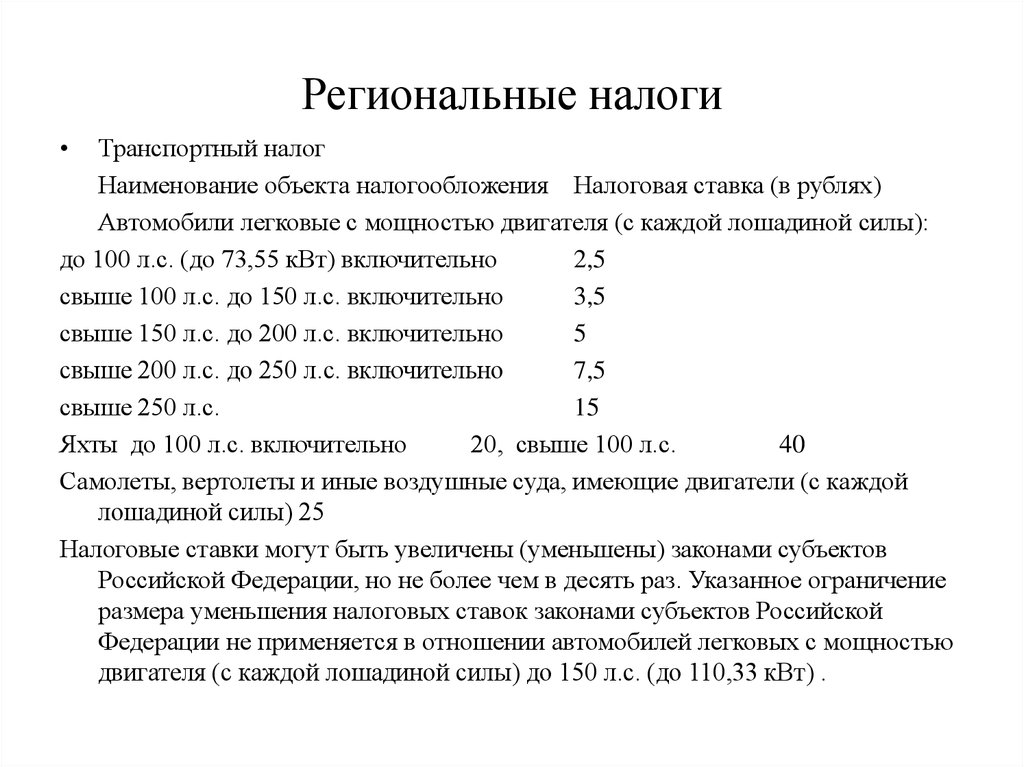

10. Региональные налоги

Транспортный налог

Наименование объекта налогообложения Налоговая ставка (в рублях)

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

2,5

свыше 100 л.с. до 150 л.с. включительно

3,5

свыше 150 л.с. до 200 л.с. включительно

5

свыше 200 л.с. до 250 л.с. включительно

7,5

свыше 250 л.с.

15

Яхты до 100 л.с. включительно

20, свыше 100 л.с.

40

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой

лошадиной силы) 25

Налоговые ставки могут быть увеличены (уменьшены) законами субъектов

Российской Федерации, но не более чем в десять раз. Указанное ограничение

размера уменьшения налоговых ставок законами субъектов Российской

Федерации не применяется в отношении автомобилей легковых с мощностью

двигателя (с каждой лошадиной силы) до 150 л.с. (до 110,33 кВт) .

11. Региональные налоги

• Налог на имущество организаций не более2,2%

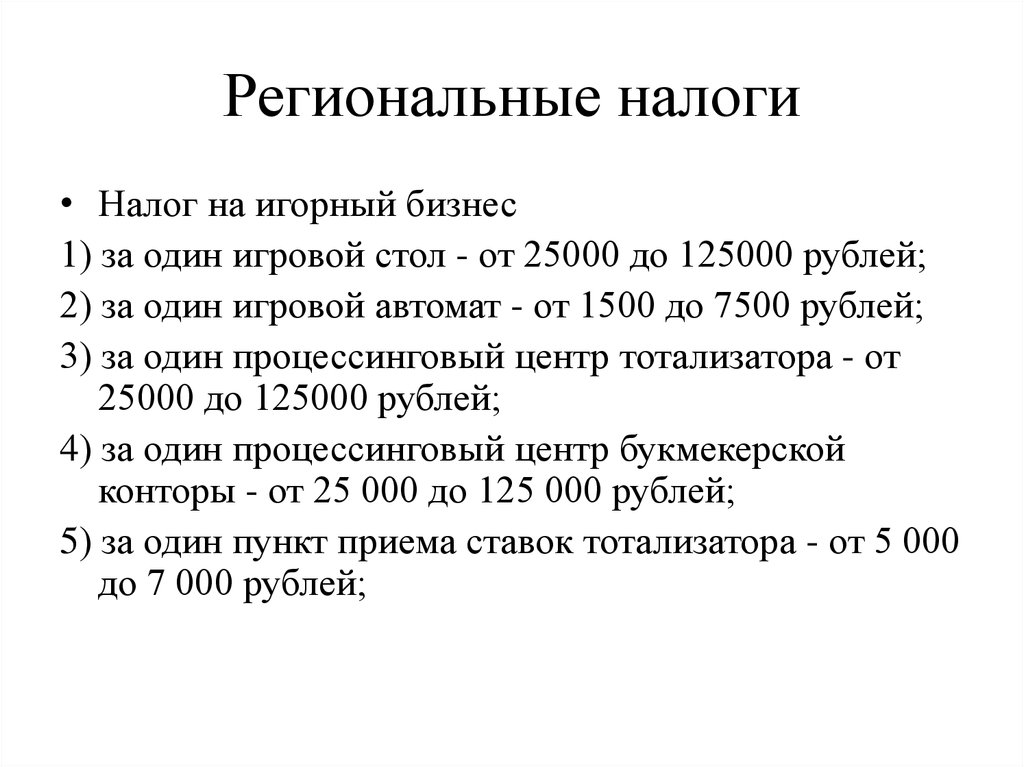

12. Региональные налоги

• Налог на игорный бизнес1) за один игровой стол - от 25000 до 125000 рублей;

2) за один игровой автомат - от 1500 до 7500 рублей;

3) за один процессинговый центр тотализатора - от

25000 до 125000 рублей;

4) за один процессинговый центр букмекерской

конторы - от 25 000 до 125 000 рублей;

5) за один пункт приема ставок тотализатора - от 5 000

до 7 000 рублей;

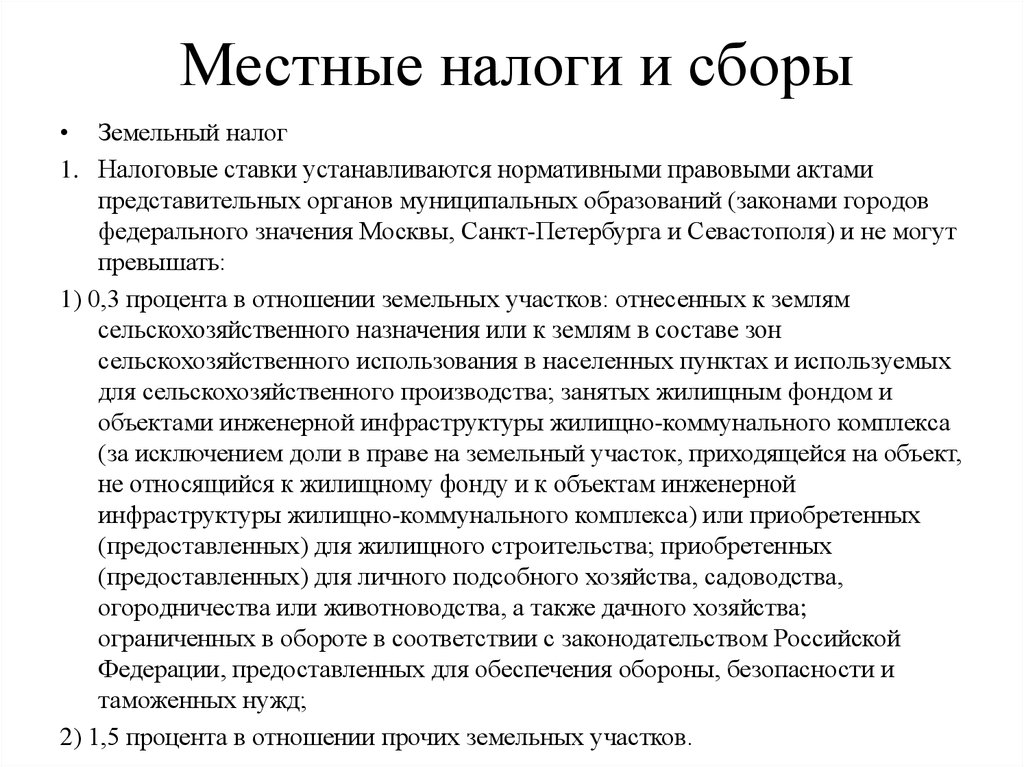

13. Местные налоги и сборы

• Земельный налог1. Налоговые ставки устанавливаются нормативными правовыми актами

представительных органов муниципальных образований (законами городов

федерального значения Москвы, Санкт-Петербурга и Севастополя) и не могут

превышать:

1) 0,3 процента в отношении земельных участков: отнесенных к землям

сельскохозяйственного назначения или к землям в составе зон

сельскохозяйственного использования в населенных пунктах и используемых

для сельскохозяйственного производства; занятых жилищным фондом и

объектами инженерной инфраструктуры жилищно-коммунального комплекса

(за исключением доли в праве на земельный участок, приходящейся на объект,

не относящийся к жилищному фонду и к объектам инженерной

инфраструктуры жилищно-коммунального комплекса) или приобретенных

(предоставленных) для жилищного строительства; приобретенных

(предоставленных) для личного подсобного хозяйства, садоводства,

огородничества или животноводства, а также дачного хозяйства;

ограниченных в обороте в соответствии с законодательством Российской

Федерации, предоставленных для обеспечения обороны, безопасности и

таможенных нужд;

2) 1,5 процента в отношении прочих земельных участков.

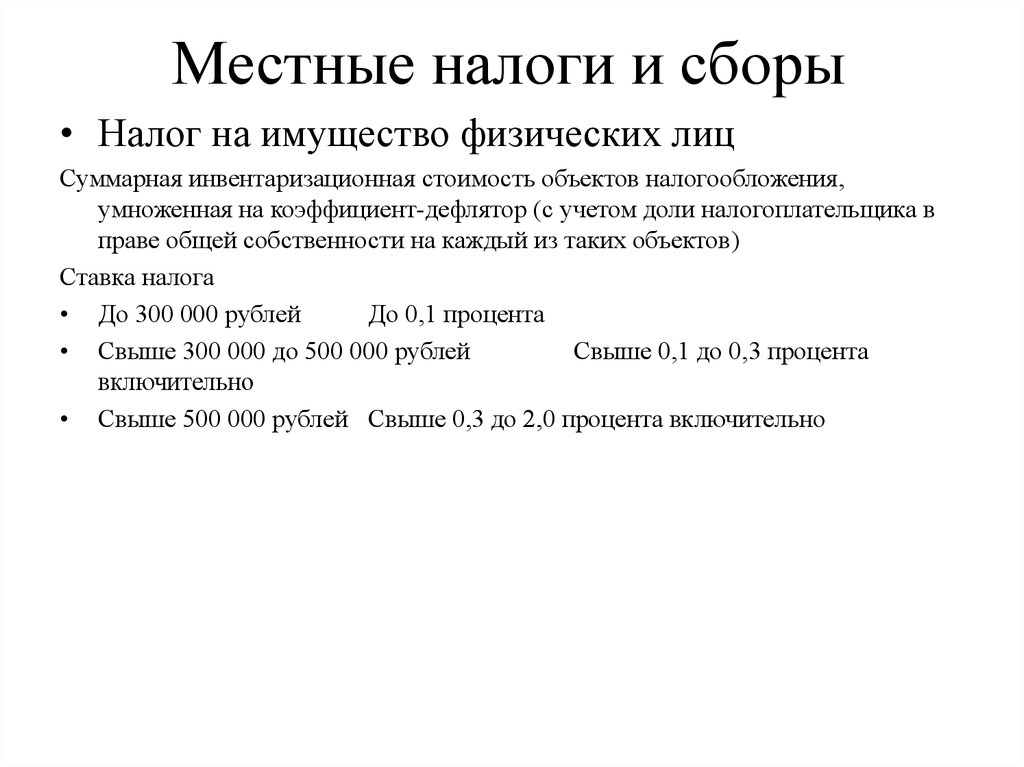

14. Местные налоги и сборы

• Налог на имущество физических лицСуммарная инвентаризационная стоимость объектов налогообложения,

умноженная на коэффициент-дефлятор (с учетом доли налогоплательщика в

праве общей собственности на каждый из таких объектов)

Ставка налога

• До 300 000 рублей

До 0,1 процента

• Свыше 300 000 до 500 000 рублей

Свыше 0,1 до 0,3 процента

включительно

• Свыше 500 000 рублей Свыше 0,3 до 2,0 процента включительно

15. Местные налоги и сборы

• Торговый сборОбъектом обложения сбором признается использование объекта

движимого или недвижимого имущества для осуществления

плательщиком сбора вида предпринимательской деятельности,

в отношении которого установлен сбор, хотя бы один раз в

течение квартала.

Сбор устанавливается в отношении осуществления торговой

деятельности на объектах осуществления торговли.

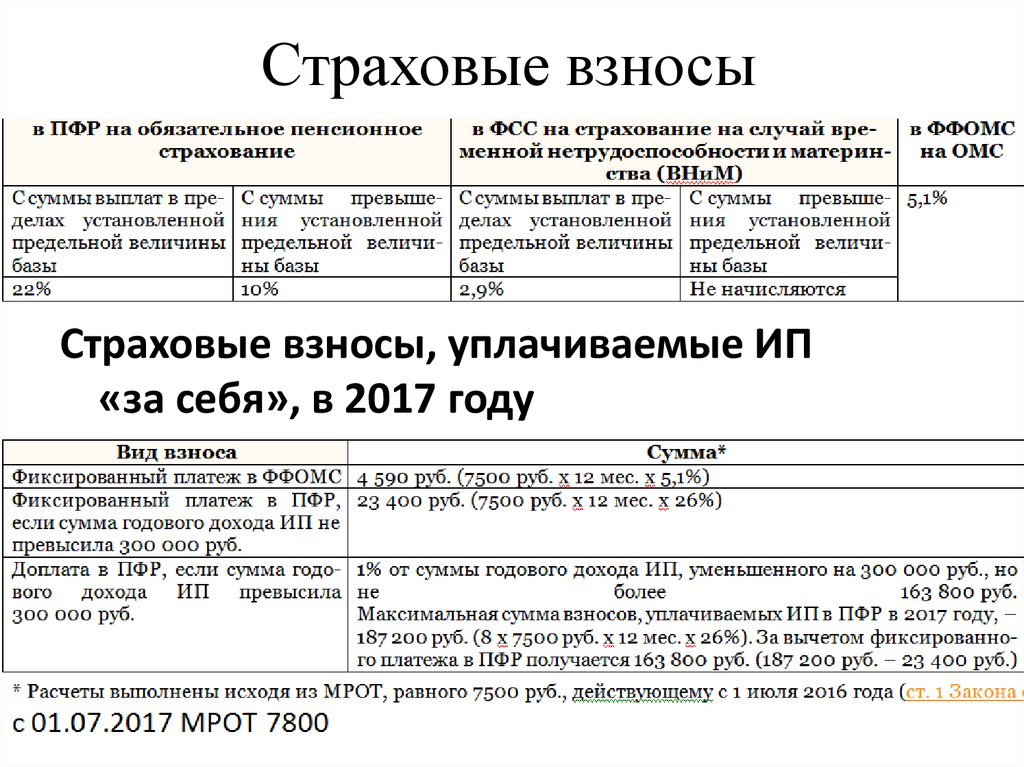

16. Страховые взносы

Страховые взносы, уплачиваемые ИП«за себя», в 2017 году

Финансы

Финансы