Похожие презентации:

Аналіз джерел формування капіталу підприємства

1.

Міністерство освіти і науки УкраїниХарківський інститут фінансів УДУФМТ

Кафедра фінансів і кредиту

АНАЛІЗ ДЖЕРЕЛ ФОРМУВАННЯ

КАПІТАЛУ ПІДПРИЄМСТВА

2. План заняття

1. Сутність та завдання аналізу джерелфінансування капіталу підприємства

2. Оцінка ефективності використання

власного та залученого капіталу

3. Аналіз вартості капіталу

Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

3. Питання до самостійної роботи

1. Оцінка ефективності управлінняструктурою капіталу на основі

фінансового левериджу.

2. Аналіз впливу структури активів і

пасивів на рентабельність власного

капіталу (модель DuPont).

Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

4.

А. Сміт розглядав капітал як запас, що використовується длягосподарських потреб і приносить дохід

Д. Рікардо – як ту частину багатства, що використовується у

виробництві і складається з інструментів, матеріалів, машин;

Дж. С. Мілль – як попередньо накопичений запас продуктів

минулої праці, який забезпечує необхідні для виробничої

діяльності будівлі, знаряддя і матеріали, а також харчування та

інші засоби існування для робітників на час виробничого

процесу;

А. Маршалл – як сукупність речей, без яких виробництво не

могло б здійснюватися з однаковою ефективністю, але які не є

безоплатними дарами природи.

Капітал – вартісна оцінка майна та коштів, які використовуються в

процесі господарської діяльності підприємства

Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

5.

Стосовно визначенняекономічної суті капіталу,

його можна розглядати як:

фінансові ресурси у грошовій формі;

майно, сукупність ресурсів та

засобів, вкладення в активи

підприємства;

запас економічних благ, багатство.

Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

6.

СТРУКТУРА КАПІТАЛУ ПІДПРИЄМСТВАДжерела капіталу

Власний капітал

Статуний капітал

Позиковий капітал

Довгостроковий

Короткостроковий

Пайовий капітал

Кредити

Кредити

Додатковий капітал

Аванси (субсидії)

Резервний капітал

Позики

Поточна

кредиторська

заборгованість

Нерозподілений

прибуток

Кредити

Аванси

7.

Основним завданням аналізу джерелформування капіталу є вивчення та оцінка:

• наявності капіталу, його достатності для забезпечення необхідних

темпів економічного розвитку підприємства;

змін, що відбулися у структурі всіх джерел коштів;

• раціональності формування структури джерел коштів;

• вартості капіталу, в т.ч. в розрізі його структурних елементів;

• показників, що характеризують ринкову та фінансову стійкість

підприємства.

Головна мета аналізу капіталу полягає не тільки в тому, щоб

установити й оцінити структуру та динаміку джерел коштів і напрямів

його розміщення, а й у тому, щоб оцінити ступінь впливу на фінансовий

стан підприємства додатково залученого капіталу.

Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

8.

Аналіз наявності капіталу, його достатностідля забезпечення необхідних темпів

економічного розвитку підприємства

Необхідну підприємству (теоретичну) величину власного капіталу

визначають виходячи з прямої пропорційної залежності, яка існує між

критичним обсягом реалізації та власним капіталом і виражається таким

співвідношенням:

Vк

ВК

Т

П

р

Vр

де П – сукупні пасиви;

ВКТ – теоретична величина власного капіталу;

V

к

р

Vр

– критичний обсяг реалізації;

– фактичний обсяг реалізації за період.

Звідси теоретична величина власного капіталу становитиме:

ВК Т

Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

П V рк

Vр

9.

АНАЛІЗ СТРУКТУРИ КАПІТАЛУНавчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

10.

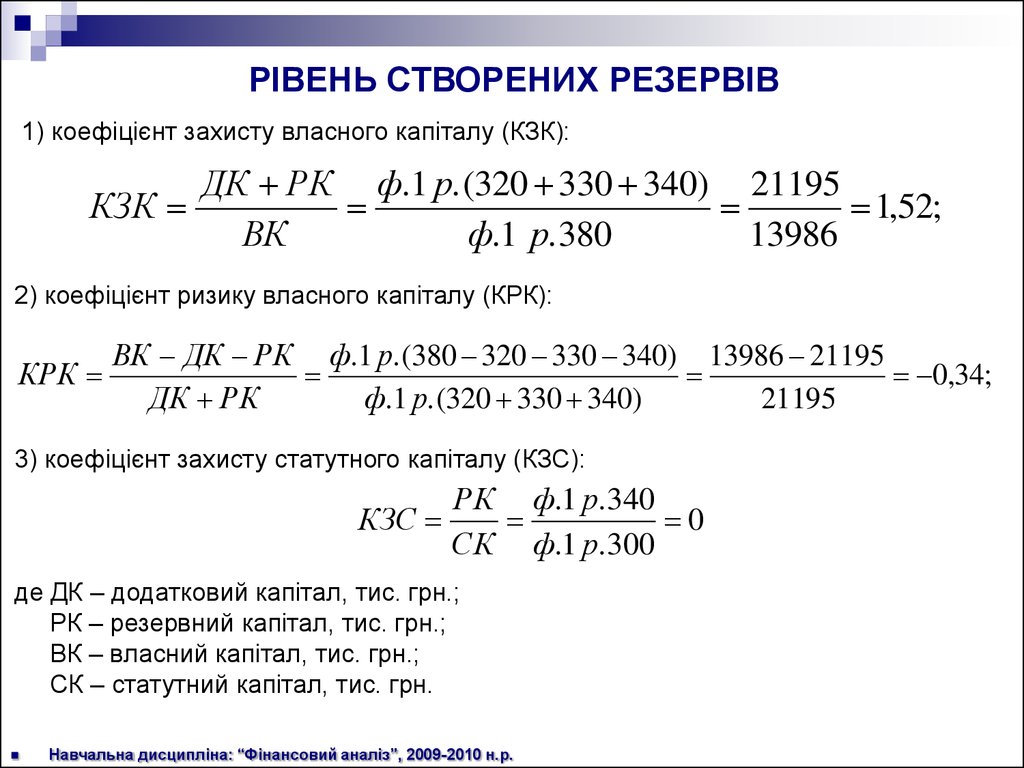

РІВЕНЬ СТВОРЕНИХ РЕЗЕРВІВ1) коефіцієнт захисту власного капіталу (КЗК):

ДК РК ф.1 р. (320 330 340) 21195

КЗК

1,52;

ВК

ф.1 р. 380

13986

2) коефіцієнт ризику власного капіталу (КРК):

КРК

ВК ДК РК ф.1 р. (380 320 330 340) 13986 21195

0,34;

ДК РК

ф.1 р. (320 330 340)

21195

3) коефіцієнт захисту статутного капіталу (КЗС):

РК ф.1 р. 340

КЗС

0

СК ф.1 р. 300

де ДК – додатковий капітал, тис. грн.;

РК – резервний капітал, тис. грн.;

ВК – власний капітал, тис. грн.;

СК – статутний капітал, тис. грн.

Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

11.

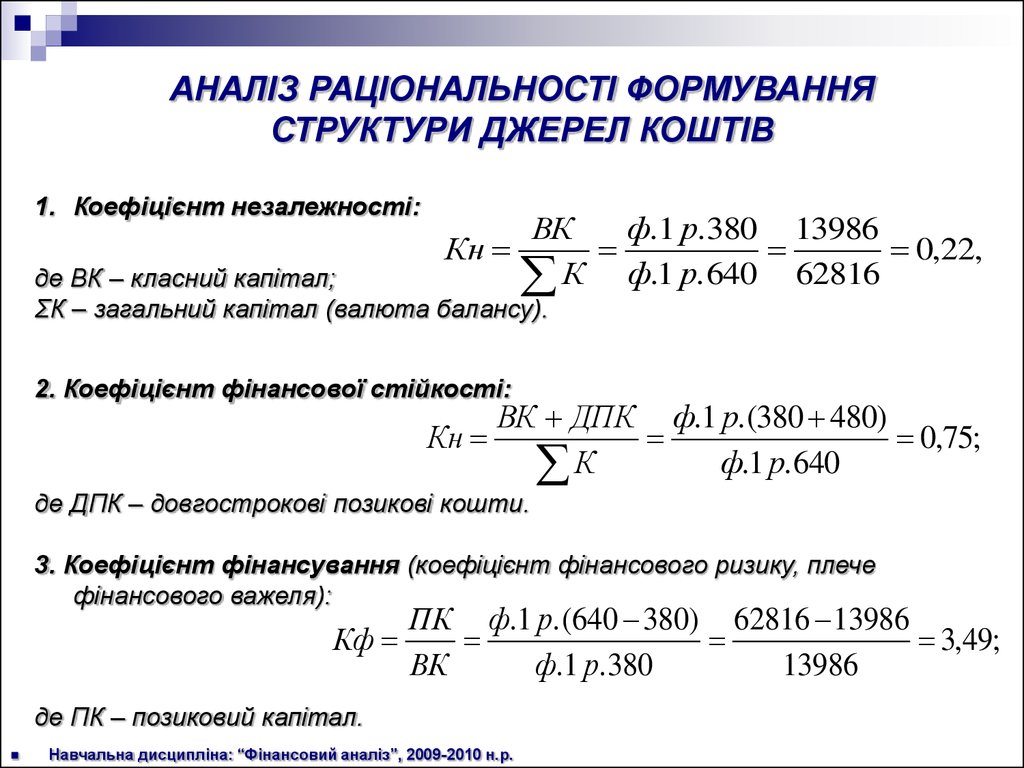

АНАЛІЗ РАЦІОНАЛЬНОСТІ ФОРМУВАННЯСТРУКТУРИ ДЖЕРЕЛ КОШТІВ

1. Коефіцієнт незалежності:

Кн

ВК

ф.1 р. 380 13986

0,22,

К ф.1 р. 640 62816

де ВК – класний капітал;

ΣК – загальний капітал (валюта балансу).

2. Коефіцієнт фінансової стійкості:

Кн

ВК ДПК ф.1 р. (380 480)

0,75;

ф.1 р. 640

К

де ДПК – довгострокові позикові кошти.

3. Коефіцієнт фінансування (коефіцієнт фінансового ризику, плече

фінансового важеля):

ПК ф.1 р. (640 380) 62816 13986

Кф

3,49;

ВК

ф.1 р. 380

13986

де ПК – позиковий капітал.

Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

12.

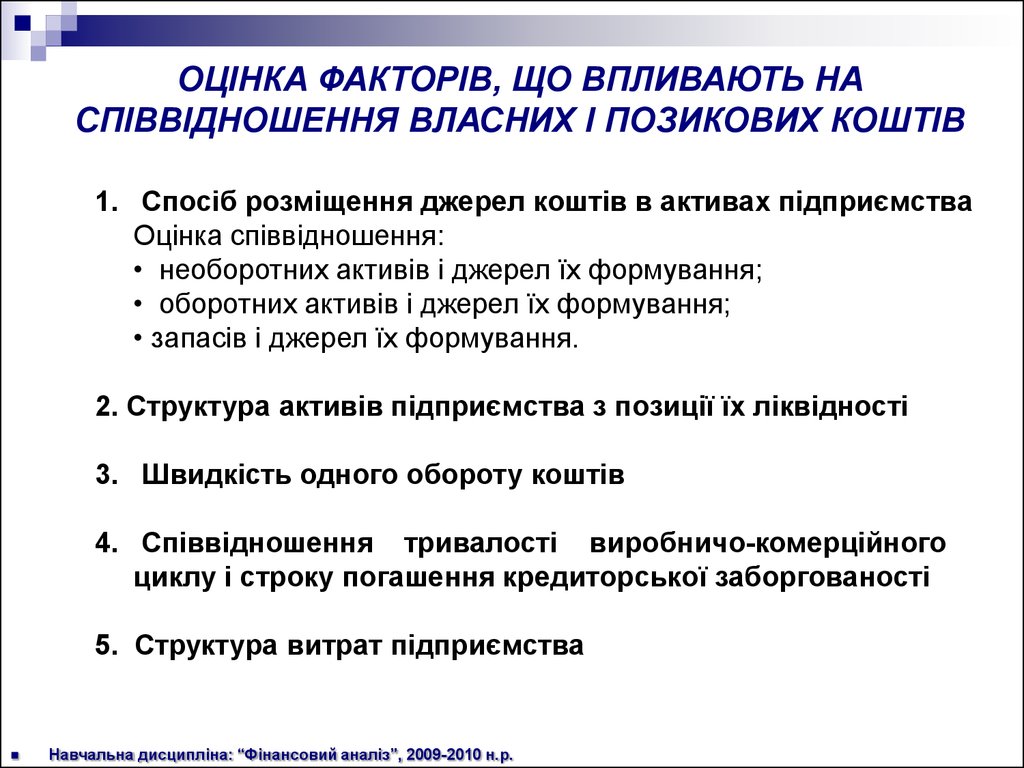

ОЦІНКА ФАКТОРІВ, ЩО ВПЛИВАЮТЬ НАСПІВВІДНОШЕННЯ ВЛАСНИХ І ПОЗИКОВИХ КОШТІВ

1. Спосіб розміщення джерел коштів в активах підприємства

Оцінка співвідношення:

• необоротних активів і джерел їх формування;

• оборотних активів і джерел їх формування;

• запасів і джерел їх формування.

2. Структура активів підприємства з позиції їх ліквідності

3. Швидкість одного обороту коштів

4. Співвідношення тривалості виробничо-комерційного

циклу і строку погашення кредиторської заборгованості

5. Структура витрат підприємства

Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

13.

РІВЕНЬ ЗОВНІШНЬОГО ДОВГОСТРОКОВОГО ЗАЛУЧЕННЯ КАПІТАЛУКоефіцієнт довгострокового залучення позикових коштів:

Кд.з.

ДПК

ф.1 р. 480

19250

0,58;

ВК ДПК ф.1(380 480) 13986 19250

де ДПК – довгострокові позикові кошти (довгострокові зобов’язання)

ВЕЛИЧИНА Й СТРУКТУРА КОРОТКОСТРОКОВОГО ЗАЛУЧЕННЯ КАПІТАЛУ

Коефіцієнт короткострокової заборгованості:

Ккз

де КЗ – короткострокові зобов’язання

КЗ

ф.1 р. 620 29580

0,47;

К ф.1 р. 640 62816

Середня тривалість використання кредиторської заборгованості в

обороті підприємства:

Д Кр.з. 360 ф.1 р п. 3,4 (530 + ... + 600) / 2

Ткр .з. =

С/В

=

де Д – кількість днів досліджуваного періоду;

Кр.з. – середні залишки кредиторської заборгованості;

С/В – повна собівартість виробництва.

Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

ф.2 р. 040

14.

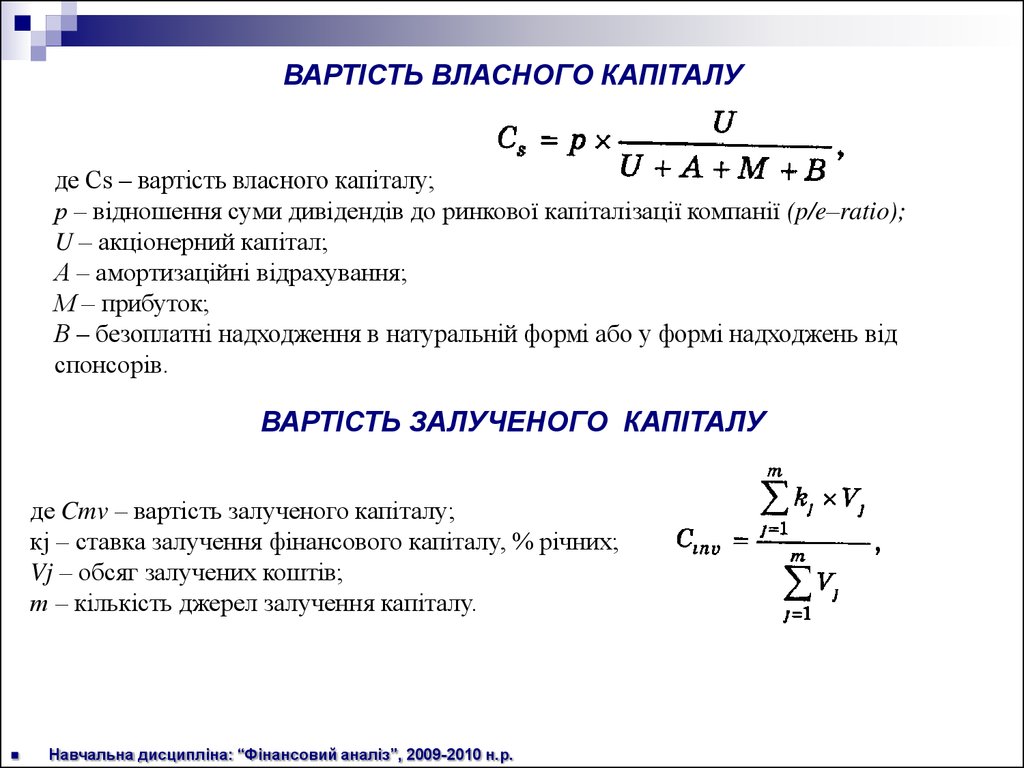

ВАРТІСТЬ ВЛАСНОГО КАПІТАЛУде Сs – вартість власного капіталу;

р – відношення суми дивідендів до ринкової капіталізації компанії (p/e–ratio);

U – акціонерний капітал;

А – амортизаційні відрахування;

М – прибуток;

В – безоплатні надходження в натуральній формі або у формі надходжень від

спонсорів.

ВАРТІСТЬ ЗАЛУЧЕНОГО КАПІТАЛУ

де Cmv – вартість залученого капіталу;

кj – ставка залучення фінансового капіталу, % річних;

Vj – обсяг залучених коштів;

т – кількість джерел залучення капіталу.

Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

15.

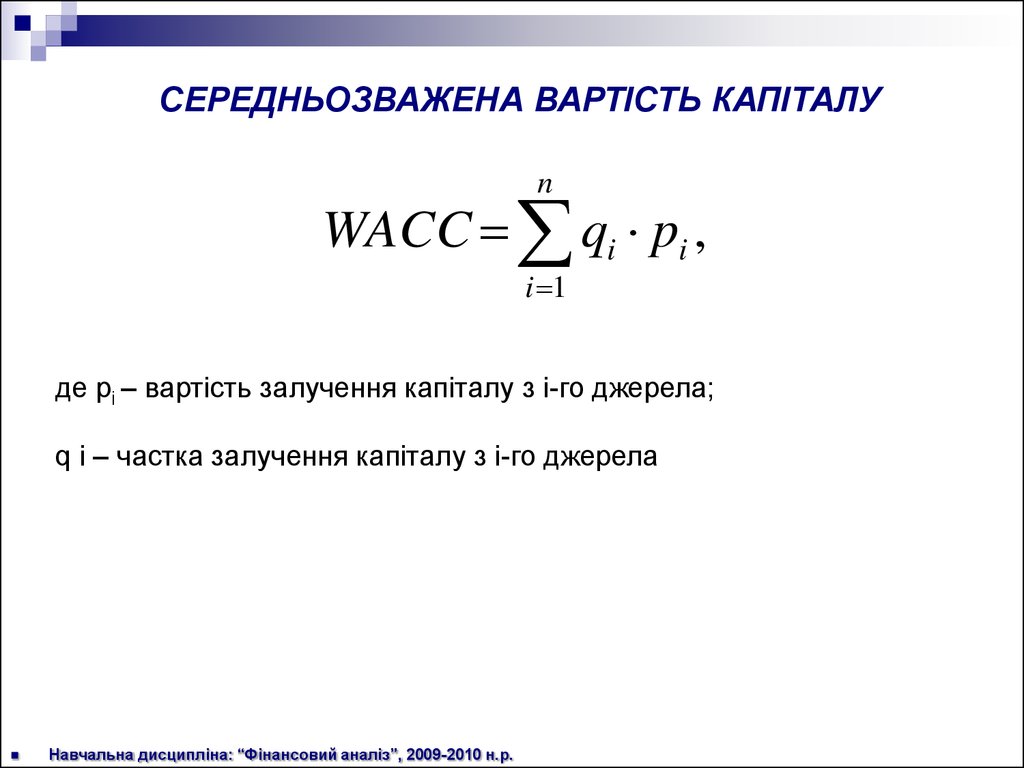

СЕРЕДНЬОЗВАЖЕНА ВАРТІСТЬ КАПІТАЛУn

WACC qi pi ,

i 1

де pі – вартість залучення капіталу з і-го джерела;

q і – частка залучення капіталу з і-го джерела

Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

16.

to be continued …Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

17.

ДЯКУЮ ЗАУВАГУ!!!

Навчальна дисципліна: “Фінансовий аналіз”, 2009-2010 н.р.

Финансы

Финансы