Похожие презентации:

Методика проведения диагностики финансового состояния организации

1. Методика проведения диагностики финансового состояния организации

Финансы предприятия - системаденежных отношений, складывающихся

в процессе формирования, размещения

и использования финансовых ресурсов.

2.

Следует различать финансовый анализ и анализ финансовогосостояния, который является составной частью первого. Кроме него

при финансовом анализе изучаются все разделы хозяйственной

деятельности, затрагивающие движение финансовых ресурсов, т.е.

анализ реализации, себестоимости, прибыли и т.п

Под финансовым состоянием понимается способность

предприятия финансировать свою деятельность.

Оно характеризуется обеспеченностью финансовыми

ресурсами, необходимыми для нормального

функционирования предприятия, целесообразностью их

размещения и эффективностью использования,

финансовыми взаимоотношениями с другими

юридическими и физическими лицами,

платежеспособностью и финансовой устойчивостью.

3.

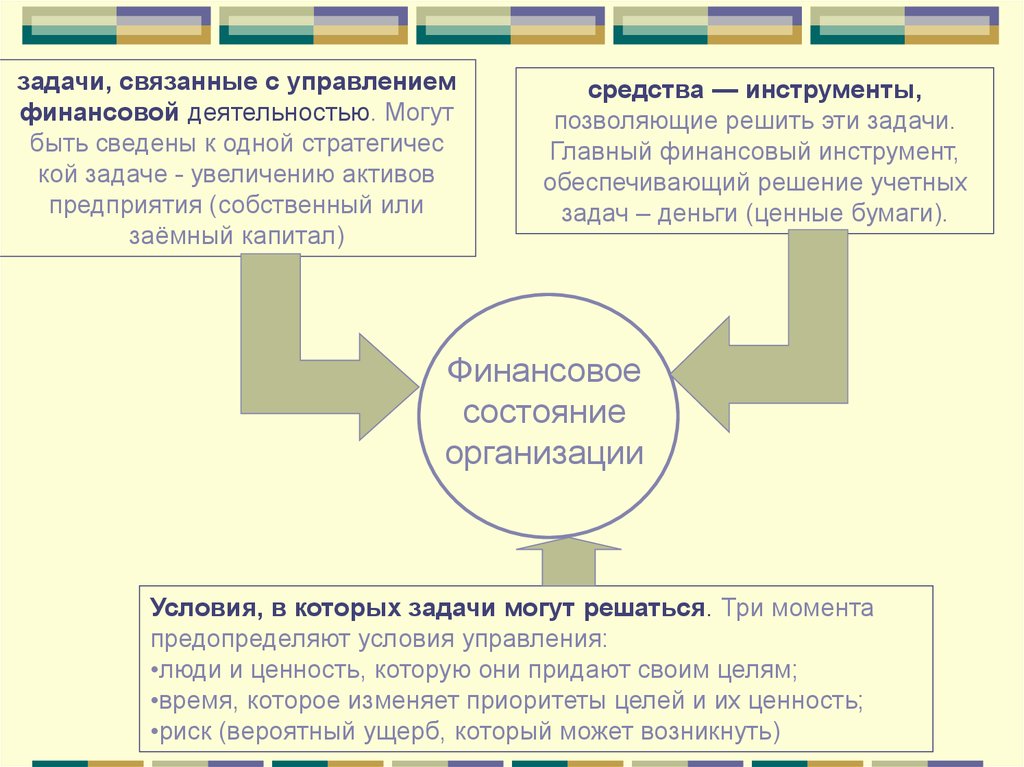

задачи, связанные с управлениемфинансовой деятельностью. Могут

быть сведены к одной стратегичес

кой задаче - увеличению активов

предприятия (собственный или

заёмный капитал)

средства — инструменты,

позволяющие решить эти задачи.

Главный финансовый инструмент,

обеспечивающий решение учетных

задач – деньги (ценные бумаги).

Финансовое

состояние

организации

Условия, в которых задачи могут решаться. Три момента

предопределяют условия управления:

•люди и ценность, которую они придают своим целям;

•время, которое изменяет приоритеты целей и их ценность;

•риск (вероятный ущерб, который может возникнуть)

4. Финансовое состояние может быть устойчивым, неустойчивым и кризисным

Этапы анализа:1. Предварительный обзор экономического и финансового положения субъекта

хозяйствования.

1.1. Характеристика общей направленности финансово-хозяйственной

деятельности.

1.2. Оценка надежности информации статей отчетности.

2. Анализ имущественного положения.

2.1. Построение аналитического баланса-нетто.

2.2. Вертикальный анализ баланса.

2.3. Горизонтальный анализ баланса.

2.4. Анализ качественных изменений в имущественном положении.

3. Оценка финансового положения.

3.1. Оценка ликвидности.

3.2. Оценка финансовой устойчивости.

4. Оценка и анализ деловой активности и результативности финансовохозяйственной деятельности предприятия.

4.1. Оценка производственной (основной) деятельности.

4.2. Анализ рентабельности.

4.3. Оценка положения на рынке ценных бумаг.

5. Анализ имущественного положения Структура баланса предприятия

АКТИВОсновной

Основные фонды

капитал

(долгосрочны

е инвестиции) Капитальные вложения

ПАССИВ

Перманентный

(долгосрочный)

капитал

Нематериальные активы

Оборотный

капитал

(краткосрочн

ые

инвестиции)

Текущие активы

- запасы и затраты

- денежные средства ,

- расчеты и прочие активы

Краткосрочный

капитал

Источники

собственных

средств

Собственн

ый

капитал

Долгосрочные

финансовые

обязательства

Заемный

капитал

Расчеты и

прочие

(текущие)

пассивы

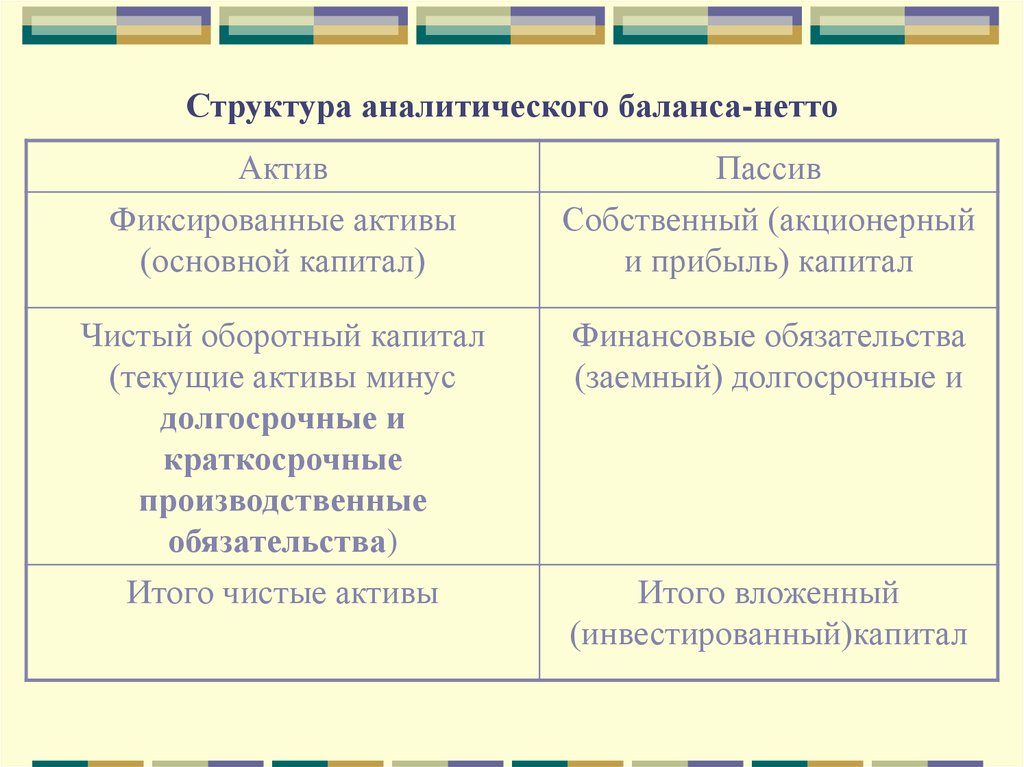

6. Структура аналитического баланса-нетто

АктивФиксированные активы

(основной капитал)

Пассив

Собственный (акционерный

и прибыль) капитал

Чистый оборотный капитал

(текущие активы минус

долгосрочные и

краткосрочные

производственные

обязательства)

Итого чистые активы

Финансовые обязательства

(заемный) долгосрочные и

Итого вложенный

(инвестированный)капитал

7. Анализ пассива баланса

При анализе производится расчет коэффициентоврыночной устойчивости:

Коэффициент финансовой автономии

(независимости) – удельный вес собственного

капитала в общей сумме капитала

Коэффициент финансовой зависимости (доля

заемного капитала отдельно краткосрочного и

долгосрочного)

Плечо финансового рычага или коэффициент

финансового риска (отношение заемного капитала к

собственному).

В отраслях с низким коэффициентом оборачиваемости

плечо финансового рычага не должно превышать 0,5.

В других отраслях он может быть и больше 1. всё

зависит от оборачиваемости оборотных средств.

8. Анализ актива баланса

При группировке статей баланса главным признаком считаетсястепень их ликвидности, т.е. быстрота превращения в денежную наличность.

Эффективность использования оборотного капитала

1. Коэффициент оборачиваемости

Коб= Срп/ОСср,

2. Коэффициент загрузки оборотных средств

К загр.=ОСср/Срп

3. Длительность одного оборота в днях

Доб= Дп / Коб = (ОСср/Срп)/Дп = Дп*ОСср / Срп,

4. Средняя продолжительность нахождения средств в

дебиторской задолженности = (средние остатки задолженности по счетам дебиторов * дни периода)/ сумма

дебетового оборота по счетам дебиторов.

где

Срп - себестоимости реализованной продукции за период;

ОСср - среднегодовая сумма остатков оборотных средств

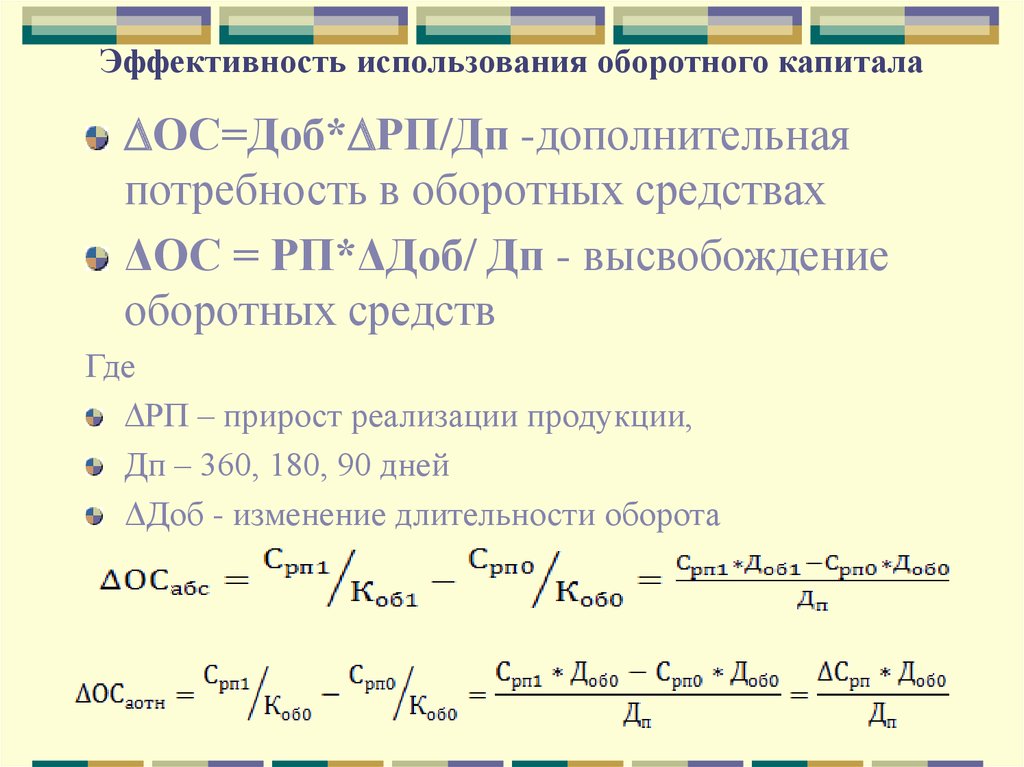

9. Эффективность использования оборотного капитала

ОС=Доб* РП/Дп -дополнительнаяпотребность в оборотных средствах

ΔОС = РП*ΔДоб/ Дп - высвобождение

оборотных средств

Где

РП – прирост реализации продукции,

Дп – 360, 180, 90 дней

ΔДоб - изменение длительности оборота

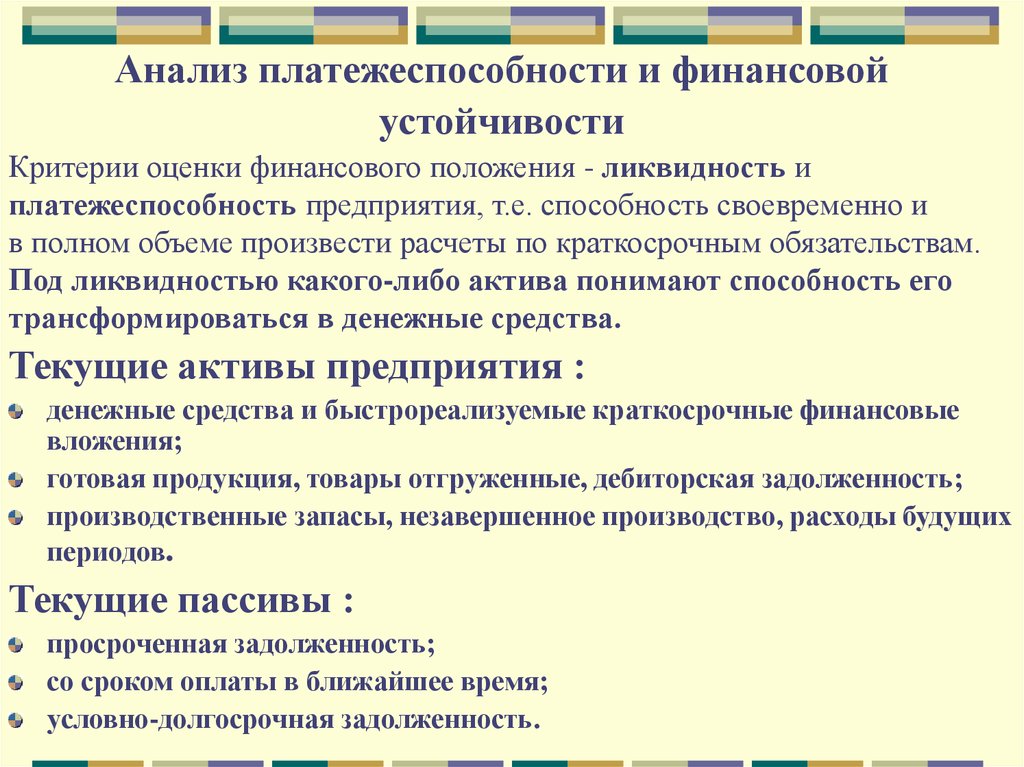

10. Анализ платежеспособности и финансовой устойчивости

Критерии оценки финансового положения - ликвидность иплатежеспособность предприятия, т.е. способность своевременно и

в полном объеме произвести расчеты по краткосрочным обязательствам.

Под ликвидностью какого-либо актива понимают способность его

трансформироваться в денежные средства.

Текущие активы предприятия :

денежные средства и быстрореализуемые краткосрочные финансовые

вложения;

готовая продукция, товары отгруженные, дебиторская задолженность;

производственные запасы, незавершенное производство, расходы будущих

периодов.

Текущие пассивы :

просроченная задолженность;

со сроком оплаты в ближайшее время;

условно-долгосрочная задолженность.

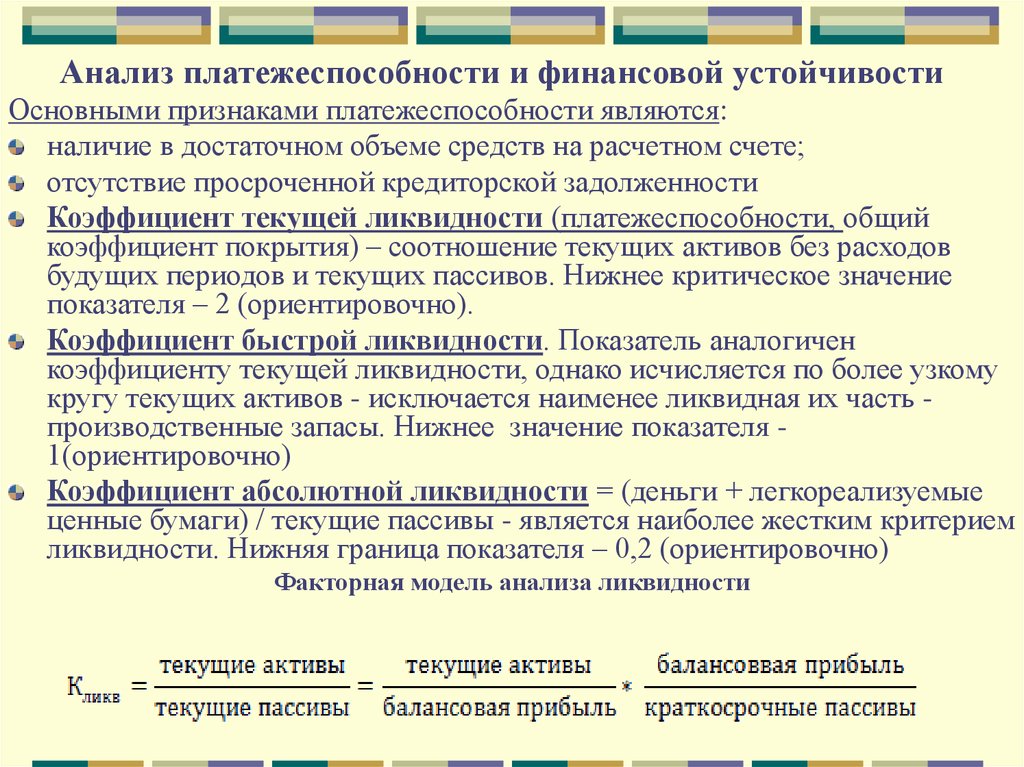

11. Анализ платежеспособности и финансовой устойчивости

Основными признаками платежеспособности являются:наличие в достаточном объеме средств на расчетном счете;

отсутствие просроченной кредиторской задолженности

Коэффициент текущей ликвидности (платежеспособности, общий

коэффициент покрытия) – соотношение текущих активов без расходов

будущих периодов и текущих пассивов. Нижнее критическое значение

показателя – 2 (ориентировочно).

Коэффициент быстрой ликвидности. Показатель аналогичен

коэффициенту текущей ликвидности, однако исчисляется по более узкому

кругу текущих активов - исключается наименее ликвидная их часть производственные запасы. Нижнее значение показателя 1(ориентировочно)

Коэффициент абсолютной ликвидности = (деньги + легкореализуемые

ценные бумаги) / текущие пассивы - является наиболее жестким критерием

ликвидности. Нижняя граница показателя – 0,2 (ориентировочно)

Факторная модель анализа ликвидности

12.

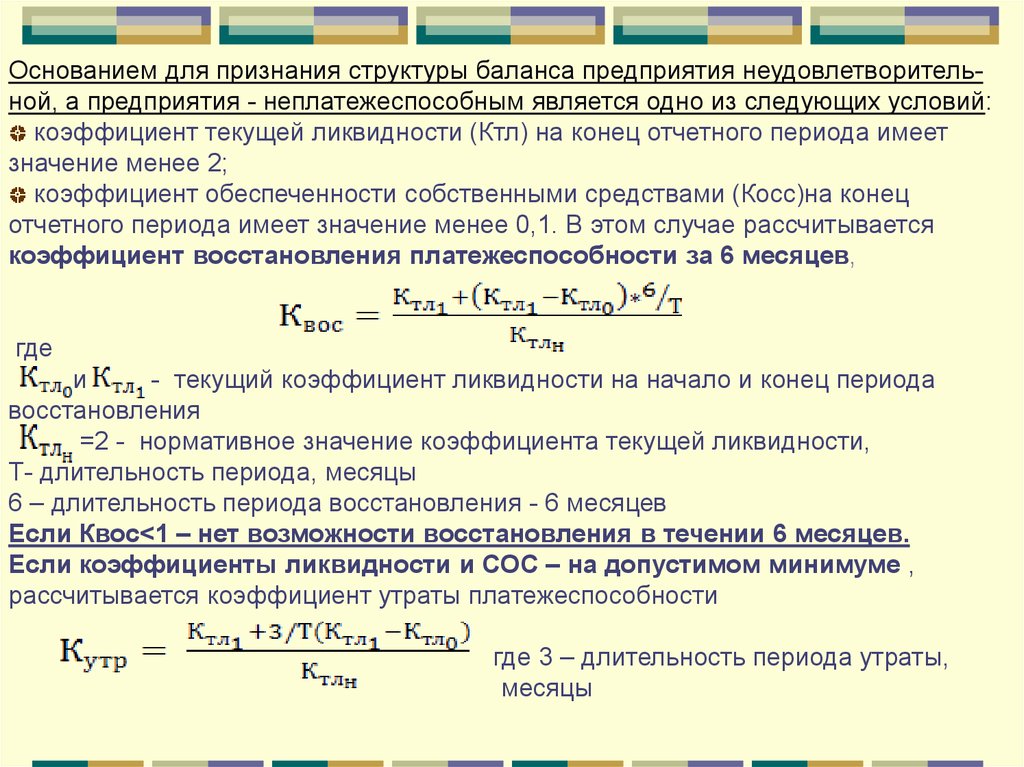

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является одно из следующих условий:коэффициент текущей ликвидности (Ктл) на конец отчетного периода имеет

значение менее 2;

коэффициент обеспеченности собственными средствами (Косс)на конец

отчетного периода имеет значение менее 0,1. В этом случае рассчитывается

коэффициент восстановления платежеспособности за 6 месяцев,

где

и

- текущий коэффициент ликвидности на начало и конец периода

восстановления

=2 - нормативное значение коэффициента текущей ликвидности,

Т- длительность периода, месяцы

6 – длительность периода восстановления - 6 месяцев

Если Квос<1 – нет возможности восстановления в течении 6 месяцев.

Если коэффициенты ликвидности и СОС – на допустимом минимуме ,

рассчитывается коэффициент утраты платежеспособности

где 3 – длительность периода утраты,

месяцы

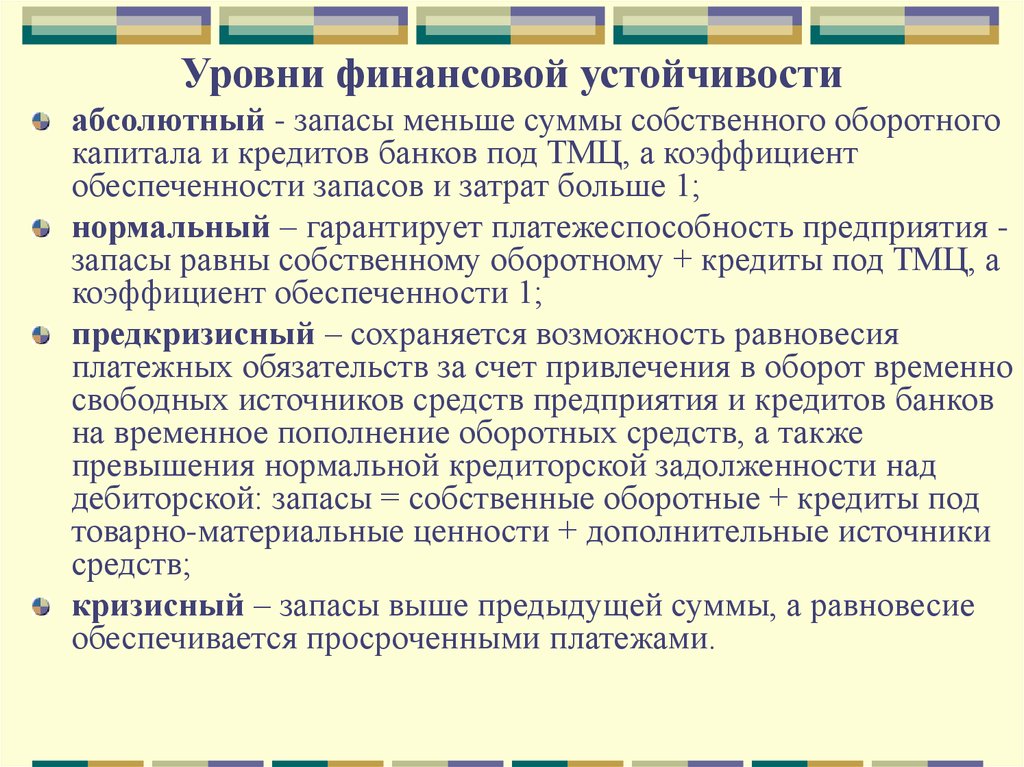

13. Уровни финансовой устойчивости

абсолютный - запасы меньше суммы собственного оборотногокапитала и кредитов банков под ТМЦ, а коэффициент

обеспеченности запасов и затрат больше 1;

нормальный – гарантирует платежеспособность предприятия запасы равны собственному оборотному + кредиты под ТМЦ, а

коэффициент обеспеченности 1;

предкризисный – сохраняется возможность равновесия

платежных обязательств за счет привлечения в оборот временно

свободных источников средств предприятия и кредитов банков

на временное пополнение оборотных средств, а также

превышения нормальной кредиторской задолженности над

дебиторской: запасы = собственные оборотные + кредиты под

товарно-материальные ценности + дополнительные источники

средств;

кризисный – запасы выше предыдущей суммы, а равновесие

обеспечивается просроченными платежами.

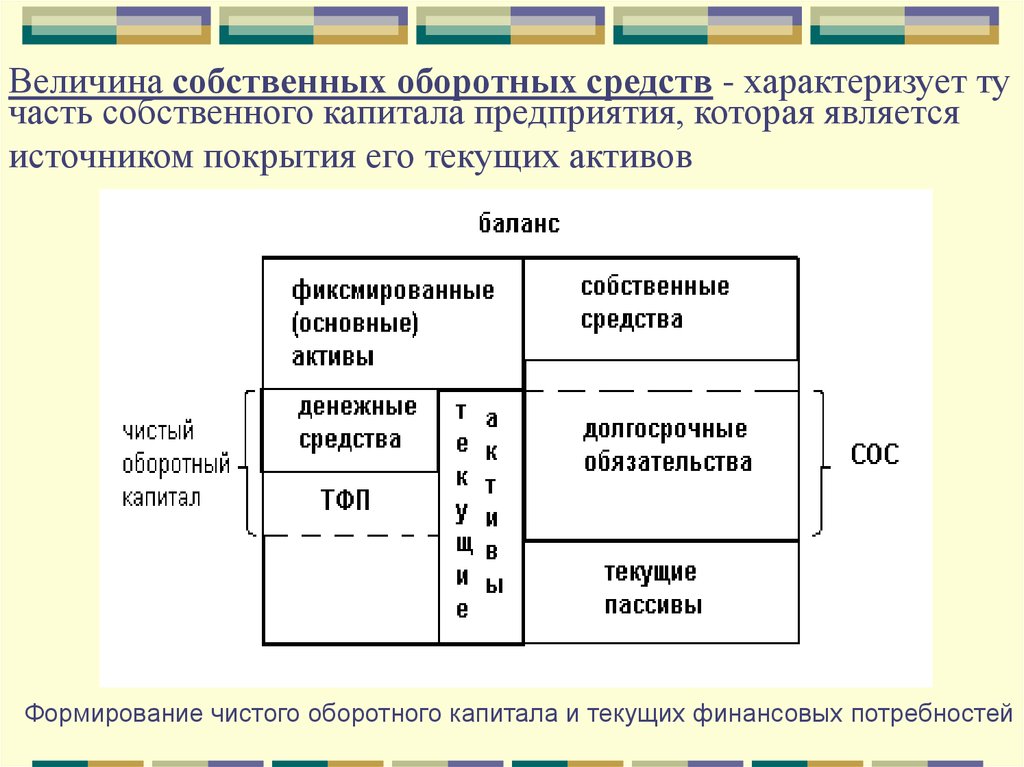

14. Величина собственных оборотных средств - характеризует ту часть собственного капитала предприятия, которая является источником покрытия

Величина собственных оборотных средств - характеризует тучасть собственного капитала предприятия, которая является

источником покрытия его текущих активов

Формирование чистого оборотного капитала и текущих финансовых потребностей

15.

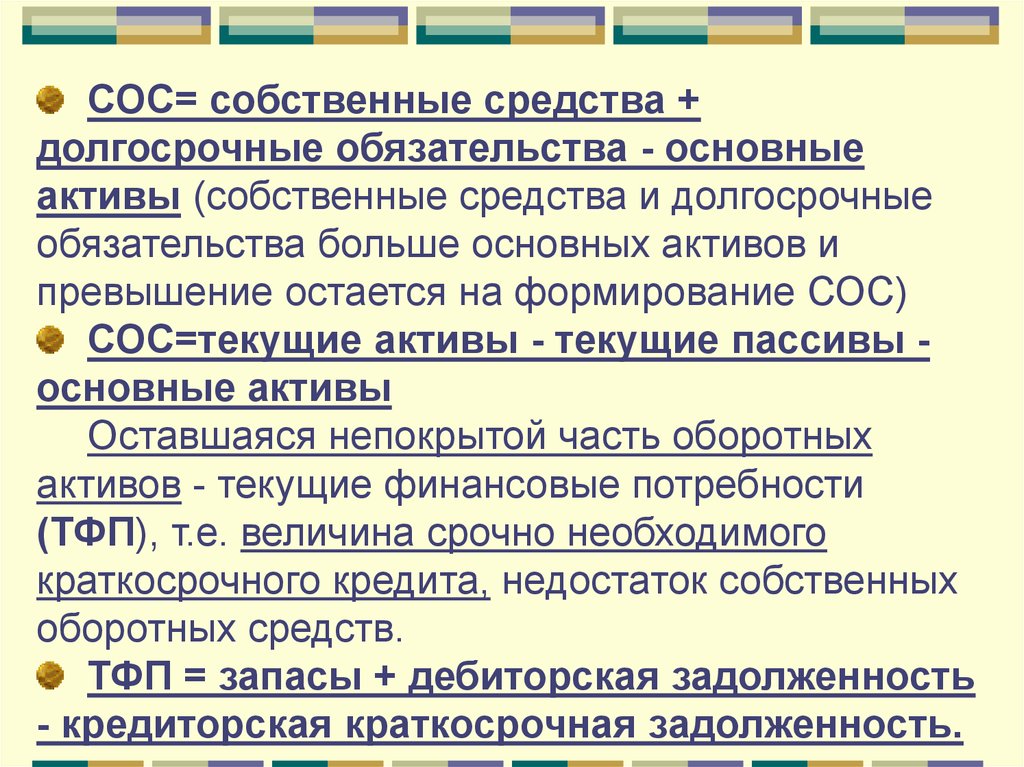

СОС= собственные средства +долгосрочные обязательства - основные

активы (собственные средства и долгосрочные

обязательства больше основных активов и

превышение остается на формирование СОС)

СОС=текущие активы - текущие пассивы основные активы

Оставшаяся непокрытой часть оборотных

активов - текущие финансовые потребности

(ТФП), т.е. величина срочно необходимого

краткосрочного кредита, недостаток собственных

оборотных средств.

ТФП = запасы + дебиторская задолженность

- кредиторская краткосрочная задолженность.

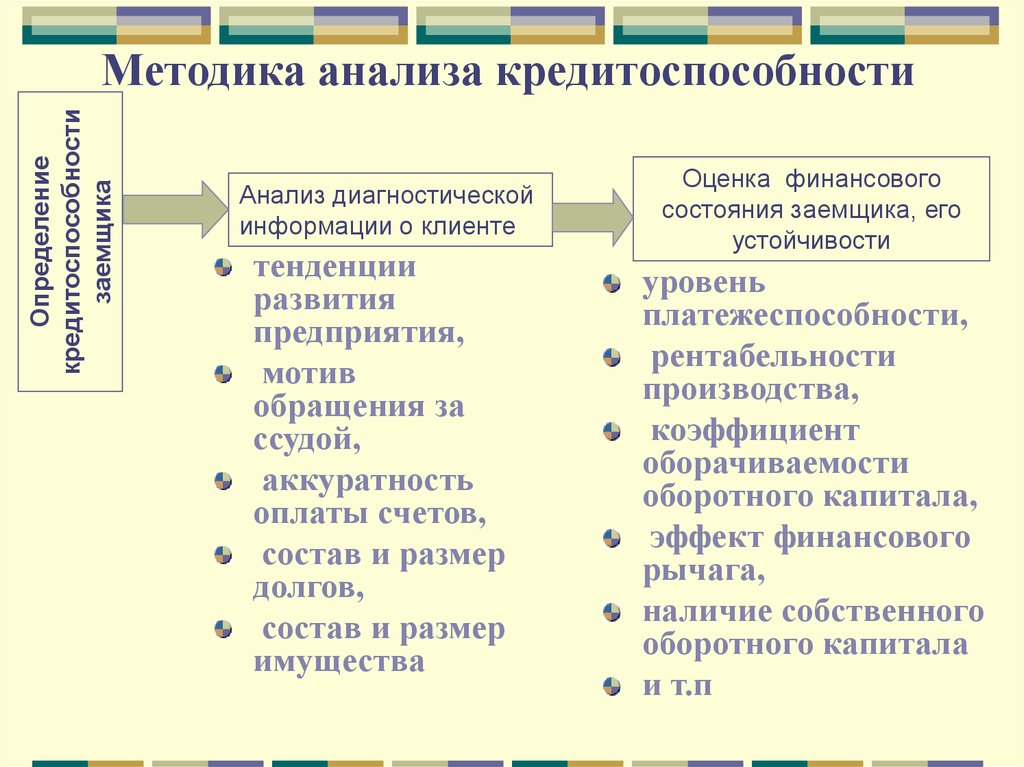

16. Методика анализа кредитоспособности

Определениекредитоспособности

заемщика

Методика анализа кредитоспособности

Анализ диагностической

информации о клиенте

тенденции

развития

предприятия,

мотив

обращения за

ссудой,

аккуратность

оплаты счетов,

состав и размер

долгов,

состав и размер

имущества

Оценка финансового

состояния заемщика, его

устойчивости

уровень

платежеспособности,

рентабельности

производства,

коэффициент

оборачиваемости

оборотного капитала,

эффект финансового

рычага,

наличие собственного

оборотного капитала

и т.п

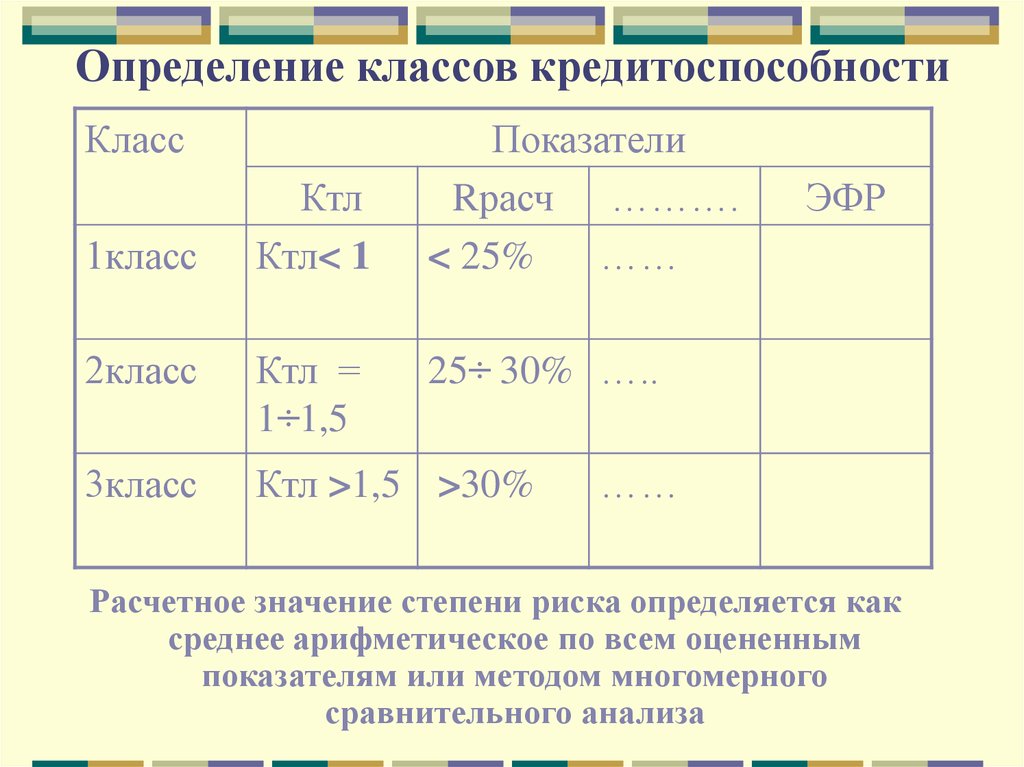

17. Определение классов кредитоспособности

Класс1класс

Ктл

Ктл< 1

Показатели

Rрасч ……….

< 25%

……

2класс

Ктл =

1÷1,5

3класс

Ктл >1,5 >30%

ЭФР

25÷ 30% …..

……

Расчетное значение степени риска определяется как

среднее арифметическое по всем оцененным

показателям или методом многомерного

сравнительного анализа

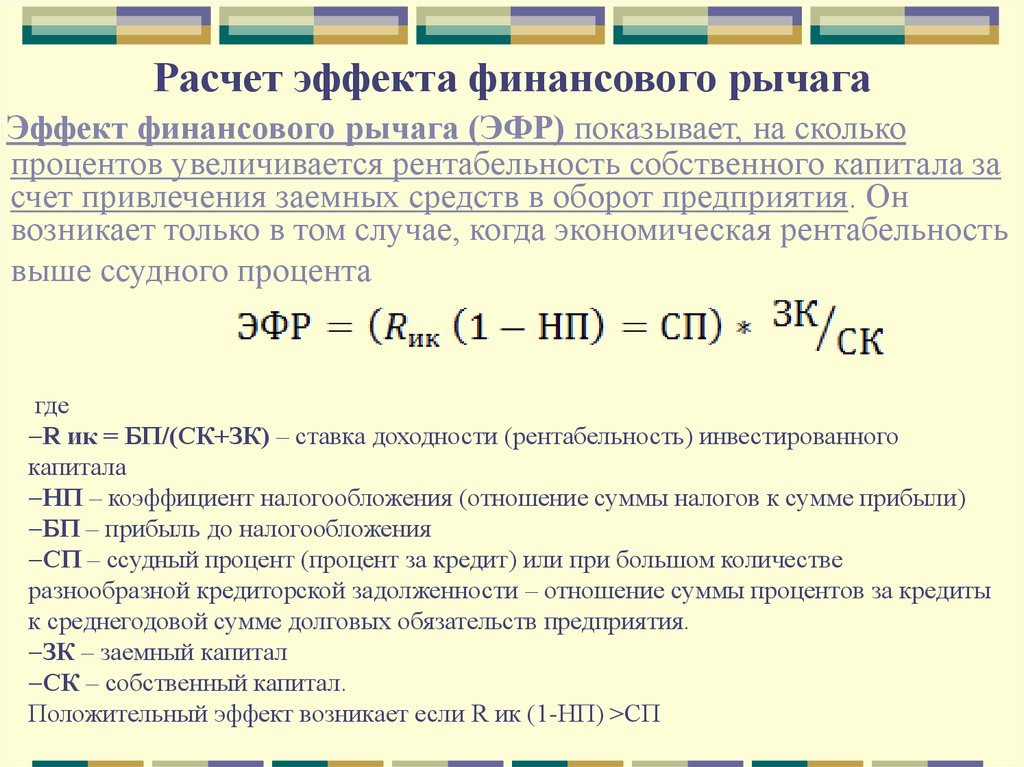

18. Расчет эффекта финансового рычага

Эффект финансового рычага (ЭФР) показывает, на сколькопроцентов увеличивается рентабельность собственного капитала за

счет привлечения заемных средств в оборот предприятия. Он

возникает только в том случае, когда экономическая рентабельность

выше ссудного процента

где

R ик = БП/(СК+ЗК) – ставка доходности (рентабельность) инвестированного

капитала

НП – коэффициент налогообложения (отношение суммы налогов к сумме прибыли)

БП – прибыль до налогообложения

СП – ссудный процент (процент за кредит) или при большом количестве

разнообразной кредиторской задолженности – отношение суммы процентов за кредиты

к среднегодовой сумме долговых обязательств предприятия.

ЗК – заемный капитал

СК – собственный капитал.

Положительный эффект возникает если R ик (1-НП) >СП

19. Диагностика вероятности банкротства

Банкротство - это неспособность субъекта хозяйствованияплатить по своим долговым обязательствам и финансировать

текущую основную деятельность из-за отсутствия средств.

Для диагностики несостоятельности предприятия применяется

ограниченный круг показателей: коэффициенты текущей

ликвидности, обеспеченности собственным оборотным

капиталом и восстановления (утраты) платежеспособности

. Основанием для признания структуры баланса неудовлетворительной, а предприятия - неплатежеспособным является

наличие одного из условий:

коэффициент текущей ликвидности на конец отчетного

периода имеет значение ниже 2,0;

коэффициент обеспеченности собственными оборотными

средствами на конец отчетного периода имеет значение ниже

0,1.

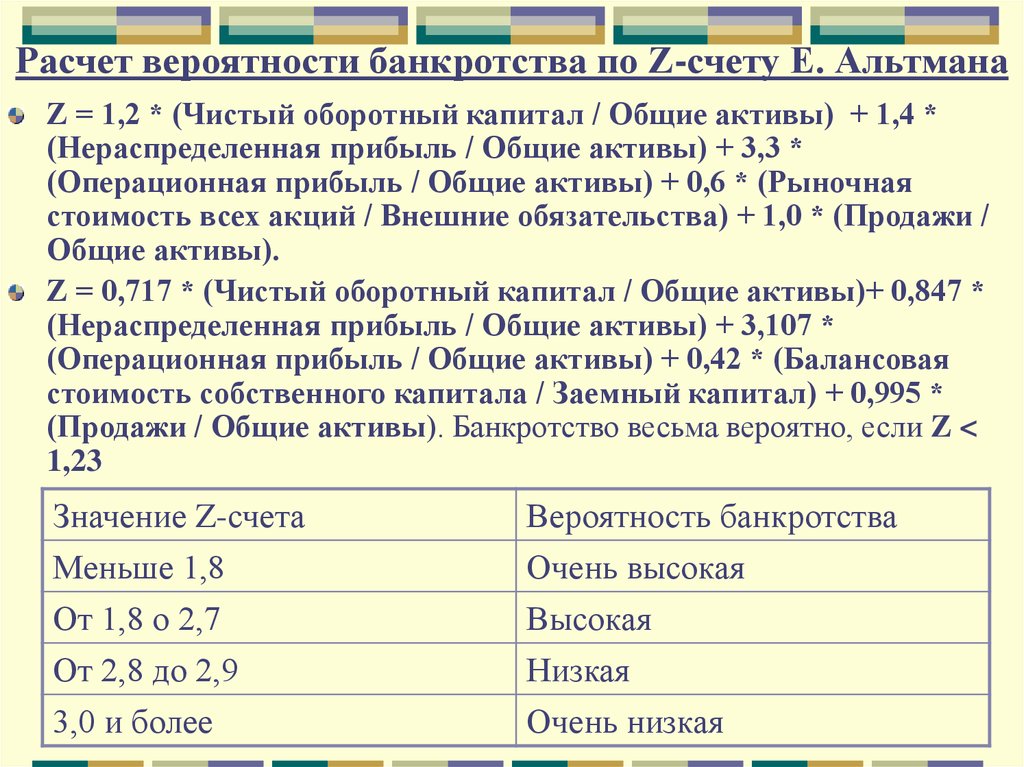

20. Расчет вероятности банкротства по Z-счету Е. Альтмана

Z = 1,2 * (Чистый оборотный капитал / Общие активы) + 1,4 *(Нераспределенная прибыль / Общие активы) + 3,3 *

(Операционная прибыль / Общие активы) + 0,6 * (Рыночная

стоимость всех акций / Внешние обязательства) + 1,0 * (Продажи /

Общие активы).

Z = 0,717 * (Чистый оборотный капитал / Общие активы)+ 0,847 *

(Нераспределенная прибыль / Общие активы) + 3,107 *

(Операционная прибыль / Общие активы) + 0,42 * (Балансовая

стоимость собственного капитала / Заемный капитал) + 0,995 *

(Продажи / Общие активы). Банкротство весьма вероятно, если Z <

1,23

Значение Z-счета

Меньше 1,8

От 1,8 о 2,7

От 2,8 до 2,9

3,0 и более

Вероятность банкротства

Очень высокая

Высокая

Низкая

Очень низкая

Менеджмент

Менеджмент