Похожие презентации:

Диверсификация и снижение риска портфеля ценных бумаг

1. ДИВЕРСИФИКАЦИЯ И СНИЖЕНИЕ РИСКА ПОРТФЕЛЯ ЦЕННЫХ БУМАГ

2. Основные вопросы темы

1. Определение портфеля ценных бумаг

2. Основные этапы формирования портфеля

3. Оценка доходности и риска портфеля

4. Диверсификация и снижение риска

портфеля ценных бумаг

3. ПОРФЕЛЬ ЦЕННЫХ БУМАГ

• Это совокупность различных видов ценныхбумаг, с разными сроками действия и

степенью

ликвидности,

которые

управляются как единое целое и служат

достижению поставленных целей

4.

• Распределяясвои

вложения

по

различным направлениям инвестор

может достичь более высокого уровня

доходности своих вложений и снизить

степень их риска

5. ПЕРВЫЙ ЭТАП ФОРМИРОВАНИЯ ПОРТФЕЛЯ:

• - определение инвестиционных целей• Основными

целями

инвесторов

(индивидуальных и институциональных

могут быть:

• 1) Безопасность вложений;

• 2) Доходность вложений;

• 3) Рост вложений

• 4) Ликвидность вложений

6. ВТОРОЙ ЭТАП

• проведение анализа ценных бумаг.Существуют два основных

профессиональных подхода к выбору

ценных бумаг:

• Фундаментальный анализ

• Технический анализ

7. ТРЕТИЙ ЭТАП

• формирование портфеля. На этом этапе, наоснове результатов проведенного анализа

ценных бумаг с учетом целей конкретного

инвестора

производится

отбор

инвестиционных активов для включения их

в портфель.

8. ПРАВИЛО СРЕДНИХ И СТАНДАРТНОГО ОТКЛОНЕНИЯ

• Опасающийся риска инвестор,выбирая из двух видов ценных бумаг

Х1 и X2, предпочтет Х1,

если Е1 ≥ Е2 б(X1) < б(Х2)

или если Е1 > Е2 и б(Х1) ≤ б(Х2).

9. ЧЕТВЕРТЫЙ ЭТАП

• ревизия портфеля. Портфель подлежитпериодической ревизии с тем, чтобы его

содержимое не пришло в противоречие с

изменившейся экономической обстановкой.

ПЯТЫЙ ЭТАП

• связан

с

периодической

оценкой

эффективности портфеля с точки зрения

полученного дохода и риска, которому

подвергся инвестор.

10. ОСНОВНЫЕ ФОРМУЛЫ ДЛЯ ОЦЕНКИ ДОХОДНОСТИ И РИСКА ПОРТФЕЛЯ

• математическое ожидание (среднее)• Е = Ʃ pi xi

• где Хi – i-ое значение случайной величины

Рi – вероятность наступления i-ого

события

11. ДИСПЕРСИЯ И СТАНДАРТНОЕ ОТКЛОНЕНИЕ

Дисперсияn

б = (xj - Е) pj

2

2

i 1

2

Стандартное отклонение б = √б

В экономике б характеризует степень риска. Чем больше б, тем больше

риск.

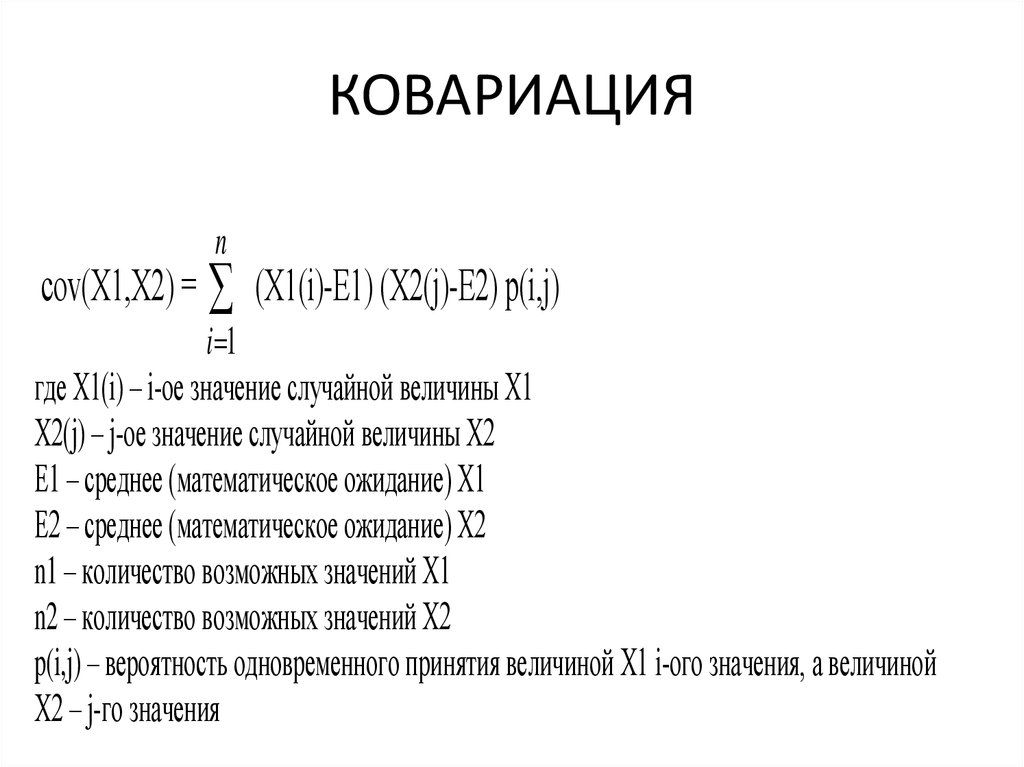

12. КОВАРИАЦИЯ

ncov(Х1,Х2) = (Х1(i)-Е1) (Х2(j)-Е2) р(i,j)

i 1

где Х1(i) – i-ое значение случайной величины Х1

Х2(j) – j-ое значение случайной величины Х2

Е1 – среднее (математическое ожидание) Х1

Е2 – среднее (математическое ожидание) Х2

n1 – количество возможных значений Х1

n2 – количество возможных значений Х2

p(i,j) – вероятность одновременного принятия величиной Х1 i-ого значения, а величиной

Х2 – j-го значения

13.

• Коэффициент вариацииV= б/Е

• Характеризует степень риска

14.

• Для портфеля из двух видов ценных бумаг:1) доход определяется как средняя норма дохода

по всему портфелю (обозначается Ер)

• Cреднее значение нормы дохода по портфелю:

Ер = W1 * Е 1 + W2 * Е 2

где W1 + W2 = 1

• W1,W2 – удельный вес ценных бумаг первого и

второго вида в портфеле.

• Е1, Е2- ожидаемая норма дохода соответственно по

первой и второй ценной бумаге.

15. РИСК ПОРТФЕЛЯ ИЗ ДВУХ ВИДОВ ЦЕННЫХ БУМАГ(стандартное отклонение нормы дохода по портфелю :

• бp =

√W 12* б2(Х1) + W 22* б2(Х2) +

• 2* W 1* W 2* б(Х1)* б(Х2)*R(X1,X2)

16. СОВОКУПНЫЙ РИСК ПОРТФЕЛЯ =

• = диверсифицируемыйриск +

• недиверсифицируемый риск

• недиверсифицируемый риск

определяется состоянием

экономики и колебаниями

рынка

17.

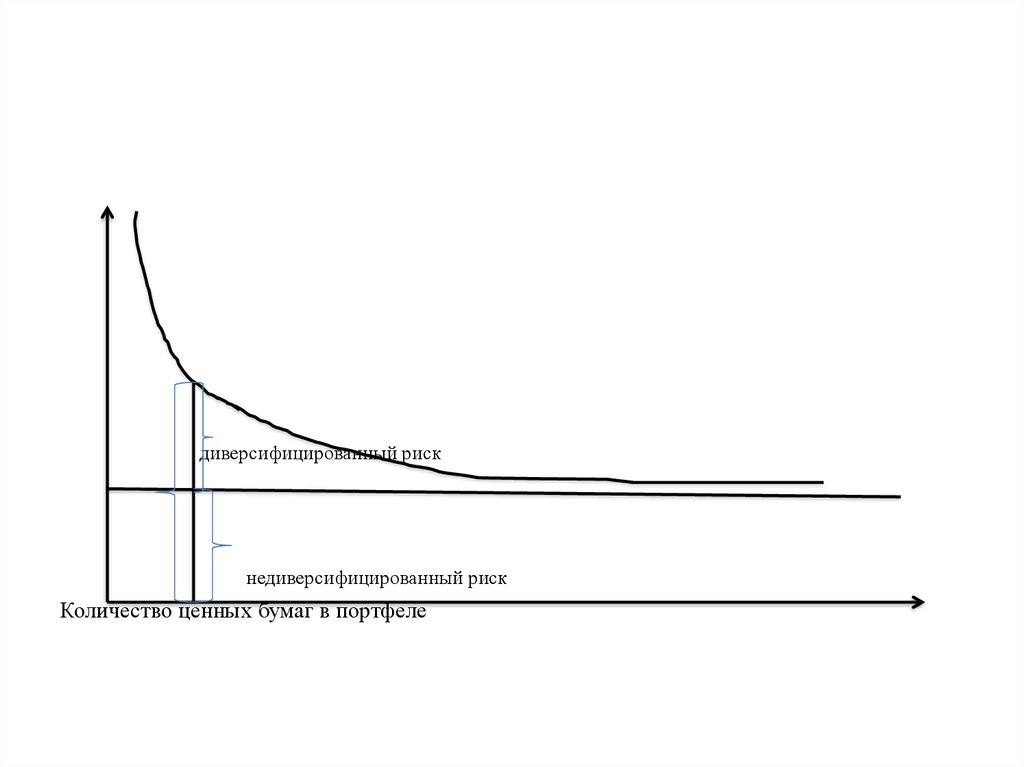

диверсифицированный рискнедиверсифицированный риск

Количество ценных бумаг в портфеле

18. МОДЕЛЬ CAPM (CAPITAL ASSET PRICING MODEL)

• Модельпоказывает

соотношение

равновесия между ожидаемой доходностью

активов и связанным с ней уровнем риска

19.

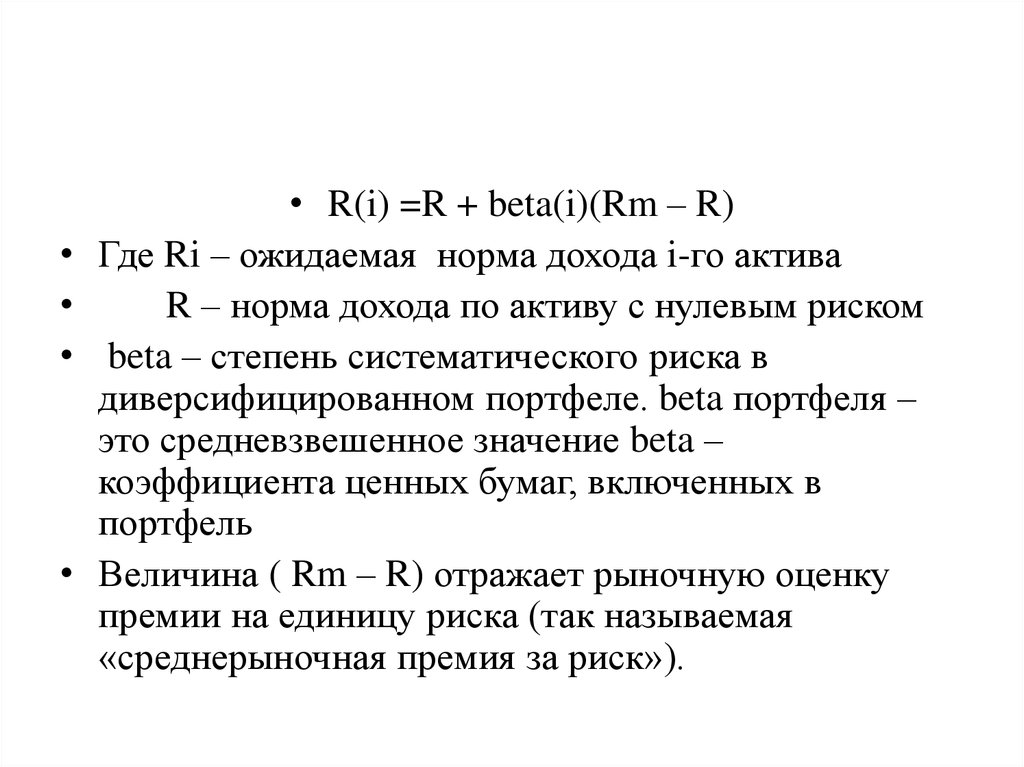

• R(i) =R + beta(i)(Rm – R)

Где Ri – ожидаемая норма дохода i-го актива

R – норма дохода по активу с нулевым риском

beta – степень систематического риска в

диверсифицированном портфеле. beta портфеля –

это средневзвешенное значение beta –

коэффициента ценных бумаг, включенных в

портфель

Величина ( Rm – R) отражает рыночную оценку

премии на единицу риска (так называемая

«среднерыночная премия за риск»).

20.

• а) предполагается что доходность ценнойбумаги связана с ее риском прямой связью;

• б)

риск

характеризуется

некоторым

показателем beta ( );

• в) бумаге, имеющей средние значения риска

соответствуют показатели = 1 и доходность

Rm (ожидаемая норма дохода по рынку в

целом);

• г) есть безрисковые ценные бумаги с = 0 и

доходность R

21.

• Требуемая норма дохода дляценных бумаг i-го вида в

диверсифицированном

портфеле =

• Норма дохода по активу с

нулевым риском + премия за

риск

22. Значение beta и тип акции

• 1) beta = 1 – акции нейтральные, требуемаянорма дохода по этим акциям изменяется

так же как и среднерыночная

• 2) beta ˃ 1 – акции агрессивные, норма

дохода по акциям изменяется в том же

направлении, что и общерыночная, но в

большей степени

• 3) beta˂ 1 – акции консервативные или

оборонительные

Финансы

Финансы