Похожие презентации:

Налог на доходы физических лиц (НДФЛ)

1. Налог на доходы физических лиц (НДФЛ)

Работу выполнила:студентка 23 группы

Бусыгина Софья.

2.

• Налог на доходы физических лиц (НДФЛ) являетсяодним из видов прямых налогов в РФ. Исчисляется он в

процентах от совокупного дохода физических лиц без

включения в налоговую базу налоговых вычетов и сумм,

освобожденных от налогообложения . НДФЛ уплачивается

со всех видов доходов, полученных в календарном году, как

в денежной, так и в натуральной форме. Это, например,

заработная плата и премиальные выплаты, доходы от

продажи имущества, подарки и выигрыши, выплаты по

больничным листам (в том числе при выплате пособия по

временной нетрудоспособности нотариусам налоговым

агентом признается нотариальная палата. Она обязана

исчислить, удержать и внести в бюджет НДФЛ).

Исключение составляют доходы, не облагаемые налогом.

3.

• Налогоплательщиками НДФЛпризнаются физические лица,

являющиеся налоговыми резидентами

РФ, а также физические лица,

получающие доходы от источников, в

РФ, не являющиеся налоговыми

резидентами РФ.

4.

Объектом налогообложения признается доход,полученный налогоплательщиками:

• от источников в Российской Федерации и (или) от

источников за пределами Российской Федерации - для

физических лиц, являющихся налоговыми

резидентами Российской Федерации;

• от источников в Российской Федерации - для

физических лиц, не являющихся налоговыми

резидентами Российской Федерации.

5. Налоговая база

• При определении налоговой базы учитываются все доходыналогоплательщика, полученные им как в денежной, так и

в натуральной формах, или право на распоряжение

которыми у него возникло, а также доходы в виде

материальной выгоды.

• Налоговая база определяется отдельно по каждому виду

доходов, в отношении которых установлены различные

налоговые ставки.

6.

• Единица обложения – единицаизмерения объекта налогообложения (в

денежном или натуральном измерении в

зависимости от налога).

7. Налоговые льготы

Освобождение некоторых доходов работников от начисления НДФЛ признаетсяльготой по этому налогу. Доходы, для которых установлены налоговые льготы

НДФЛ, приведены в ст. 215, 217 НК РФ. К ним относятся:

• Пособие по беременности и родам.

• Алименты.

• Единовременная материальная помощь на рожденного (усыновленного) ребенка,

выплачиваемая в течение первого года после соответствующего события

(рождения или усыновления).

• Компенсация стоимости путевок.

• Оплата из чистой прибыли работодателя медицинских услуг для работников, их

супругов, родителей и детей (в том числе усыновленных, подопечных до

достижения совершеннолетия), а также сотрудников, вышедших на пенсию по

старости или инвалидности.

• Суммы от продажи доли в уставном капитале российской компании, если они

непрерывно в течение 5 лет находились в собственности у одного физического

лица и были приобретены позднее 01.01.2011 (ч. 7 ст. 5 закона «О внесении

изменений в часть вторую Налогового кодекса РФ» от 28.12.2010 № 395-ФЗ). При

реализации акций, приобретенных ранее 01.01.2011, действуют нормы ст. 214.1

НК РФ.

• Платежи на возмещение затрат по уплате процентов по кредитам и займам на

строительство или приобретение жилья. При этом данные выплаты должны быть

учтены в составе расходов по налогу на прибыль предприятия.

• Выплаты международных организаций своим работникам в соответствии с

уставом организации.

• Прочие платежи работникам, указанные в ст. 215, 217 НК РФ.

8.

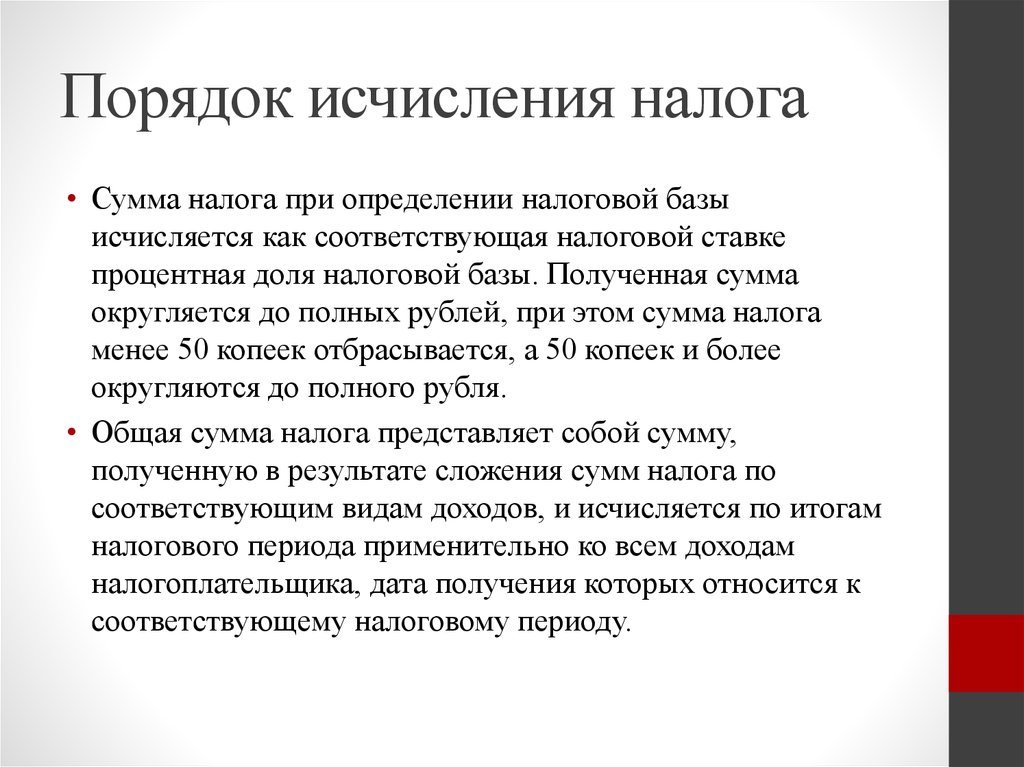

9. Порядок исчисления налога

• Сумма налога при определении налоговой базыисчисляется как соответствующая налоговой ставке

процентная доля налоговой базы. Полученная сумма

округляется до полных рублей, при этом сумма налога

менее 50 копеек отбрасывается, а 50 копеек и более

округляются до полного рубля.

• Общая сумма налога представляет собой сумму,

полученную в результате сложения сумм налога по

соответствующим видам доходов, и исчисляется по итогам

налогового периода применительно ко всем доходам

налогоплательщика, дата получения которых относится к

соответствующему налоговому периоду.

10. Налоговый период

• Налоговым периодом признаетсякалендарный год.

11. Порядок расчета налога

• Размер налога = Ставканалога* Налоговая база

Финансы

Финансы