Похожие презентации:

Налог на доходы физических лиц (НДФЛ)

1. Налог на доходы физических лиц

Дисциплина «Налоги и налогообложение»Модуль «Федеральные налоги и сборы»

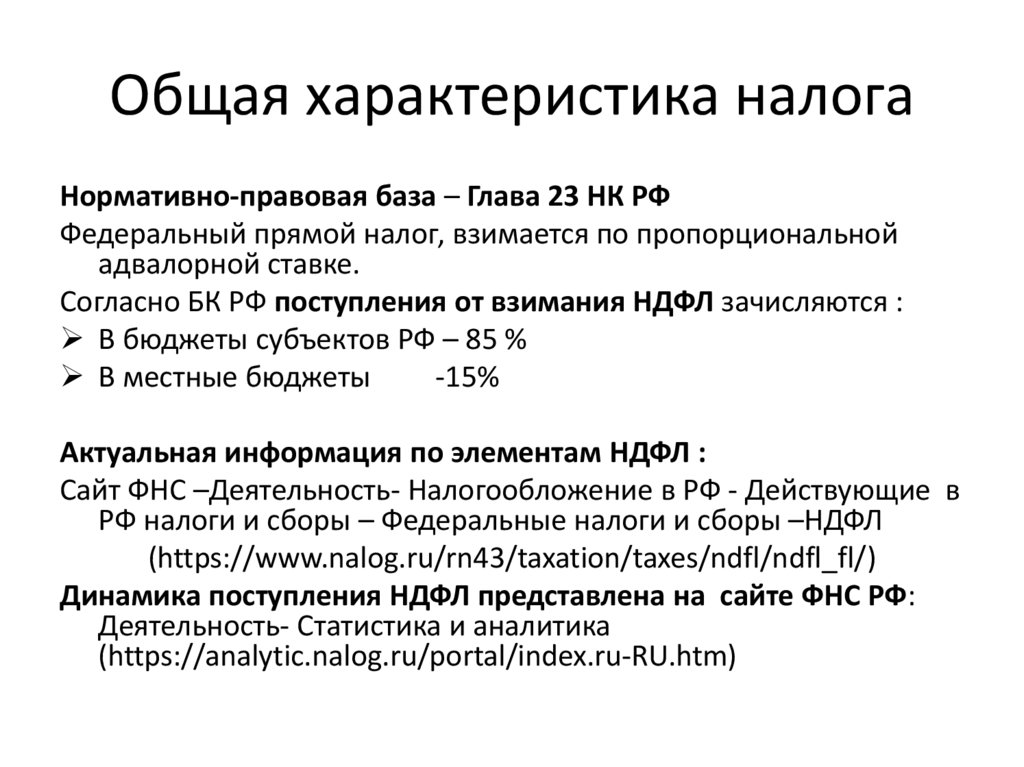

2. Общая характеристика налога

Нормативно-правовая база – Глава 23 НК РФФедеральный прямой налог, взимается по пропорциональной

адвалорной ставке.

Согласно БК РФ поступления от взимания НДФЛ зачисляются :

В бюджеты субъектов РФ – 85 %

В местные бюджеты

-15%

Актуальная информация по элементам НДФЛ :

Сайт ФНС –Деятельность- Налогообложение в РФ - Действующие в

РФ налоги и сборы – Федеральные налоги и сборы –НДФЛ

(https://www.nalog.ru/rn43/taxation/taxes/ndfl/ndfl_fl/)

Динамика поступления НДФЛ представлена на сайте ФНС РФ:

Деятельность- Статистика и аналитика

(https://analytic.nalog.ru/portal/index.ru-RU.htm)

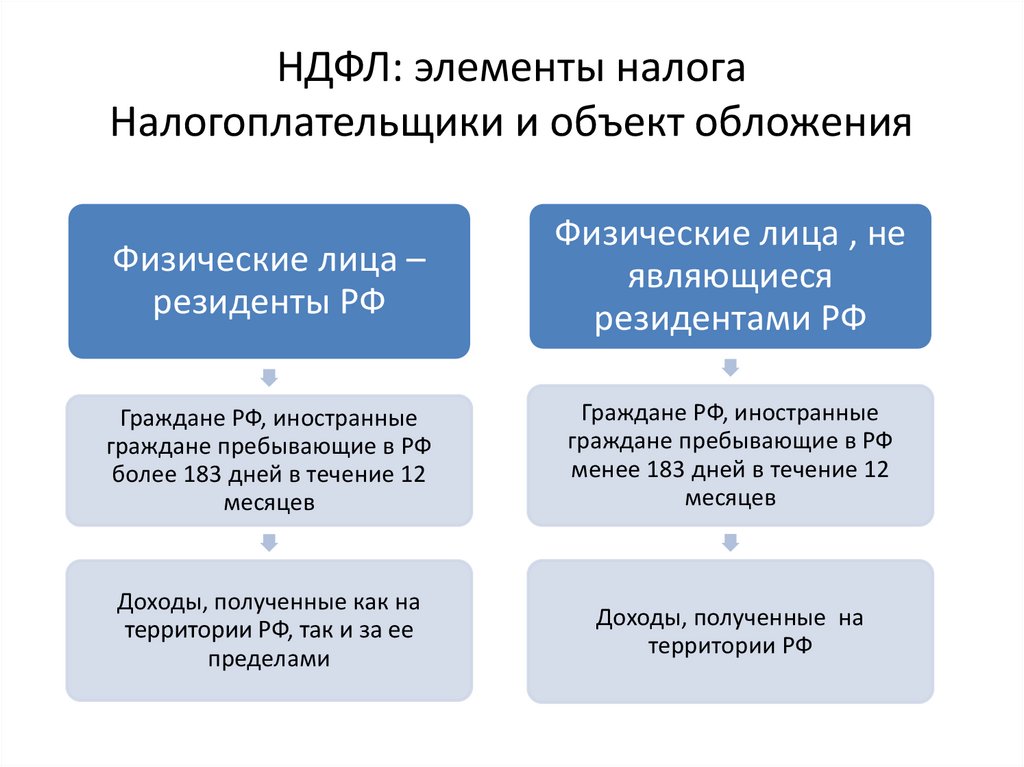

3. НДФЛ: элементы налога Налогоплательщики и объект обложения

Физические лица –резиденты РФ

Физические лица , не

являющиеся

резидентами РФ

Граждане РФ, иностранные

граждане пребывающие в РФ

более 183 дней в течение 12

месяцев

Граждане РФ, иностранные

граждане пребывающие в РФ

менее 183 дней в течение 12

месяцев

Доходы, полученные как на

территории РФ, так и за ее

пределами

Доходы, полученные на

территории РФ

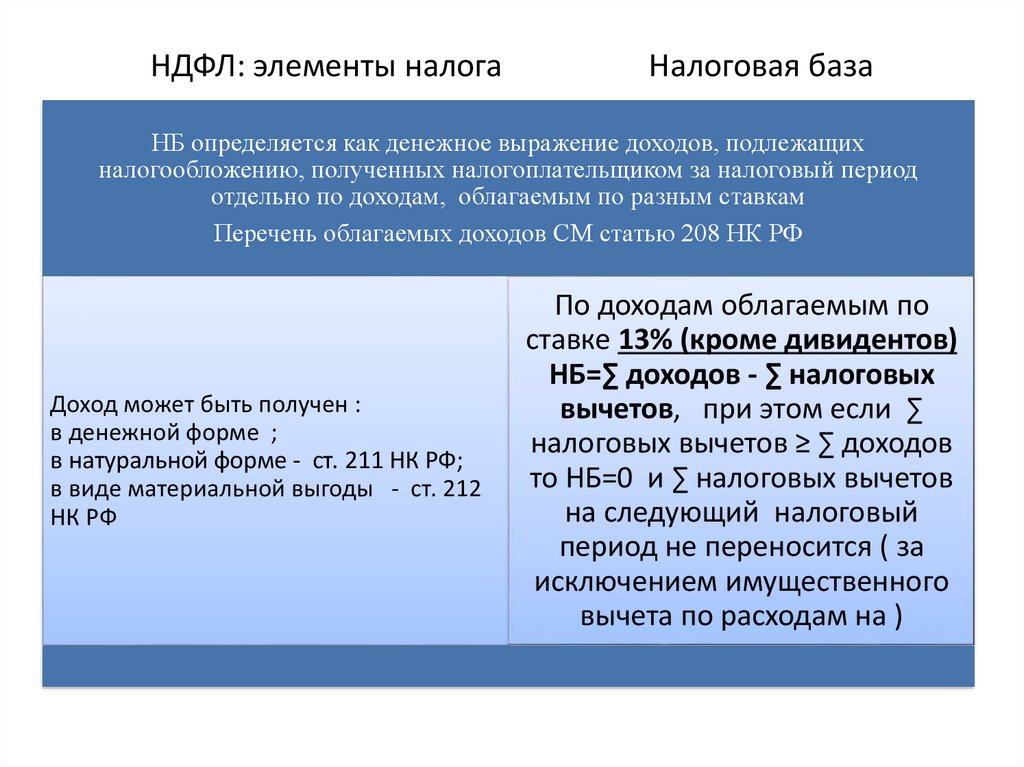

4. НДФЛ: элементы налога Налоговая база

НБ определяется как денежное выражение доходов, подлежащихналогообложению, полученных налогоплательщиком за налоговый период

отдельно по доходам, облагаемым по разным ставкам

Перечень облагаемых доходов СМ статью 208 НК РФ

Доход может быть получен :

в денежной форме ;

в натуральной форме - ст. 211 НК РФ;

в виде материальной выгоды - ст. 212

НК РФ

По доходам облагаемым по

ставке 13% (кроме дивидентов)

НБ=∑ доходов - ∑ налоговых

вычетов, при этом если ∑

налоговых вычетов ≥ ∑ доходов

то НБ=0 и ∑ налоговых вычетов

на следующий налоговый

период не переносится ( за

исключением имущественного

вычета по расходам на )

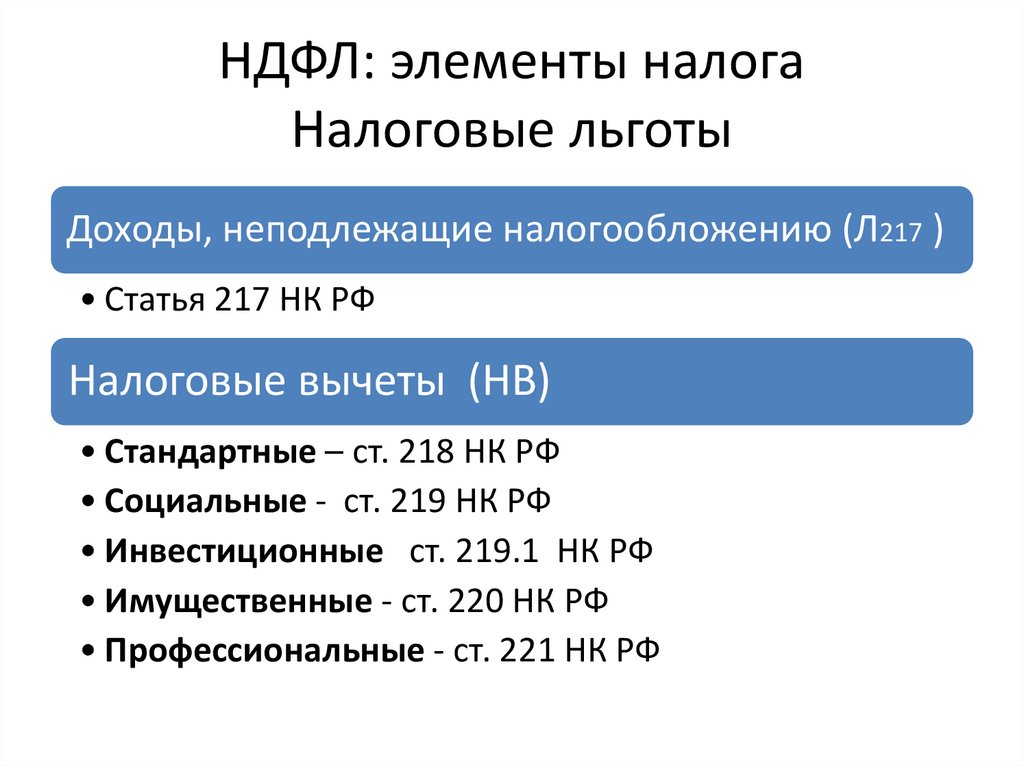

5. НДФЛ: элементы налога Налоговые льготы

Доходы, неподлежащие налогообложению (Л217 )• Статья 217 НК РФ

Налоговые вычеты (НВ)

• Стандартные – ст. 218 НК РФ

• Социальные - ст. 219 НК РФ

• Инвестиционные ст. 219.1 НК РФ

• Имущественные - ст. 220 НК РФ

• Профессиональные - ст. 221 НК РФ

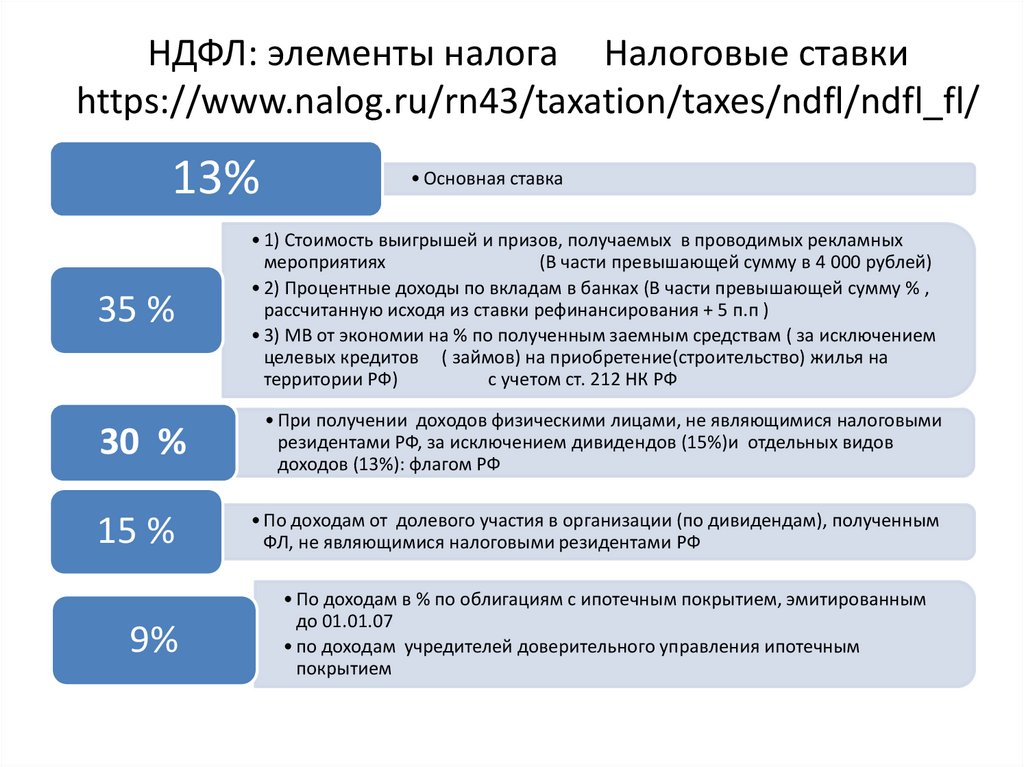

6. НДФЛ: элементы налога Налоговые ставки https://www.nalog.ru/rn43/taxation/taxes/ndfl/ndfl_fl/

13%35 %

30 %

15 %

9%

• Основная ставка

• 1) Стоимость выигрышей и призов, получаемых в проводимых рекламных

мероприятиях

(В части превышающей сумму в 4 000 рублей)

• 2) Процентные доходы по вкладам в банках (В части превышающей сумму % ,

рассчитанную исходя из ставки рефинансирования + 5 п.п )

• 3) МВ от экономии на % по полученным заемным средствам ( за исключением

целевых кредитов ( займов) на приобретение(строительство) жилья на

территории РФ)

с учетом ст. 212 НК РФ

• При получении доходов физическими лицами, не являющимися налоговыми

резидентами РФ, за исключением дивидендов (15%)и отдельных видов

доходов (13%): флагом РФ

• По доходам от долевого участия в организации (по дивидендам), полученным

ФЛ, не являющимися налоговыми резидентами РФ

• По доходам в % по облигациям с ипотечным покрытием, эмитированным

до 01.01.07

• по доходам учредителей доверительного управления ипотечным

покрытием

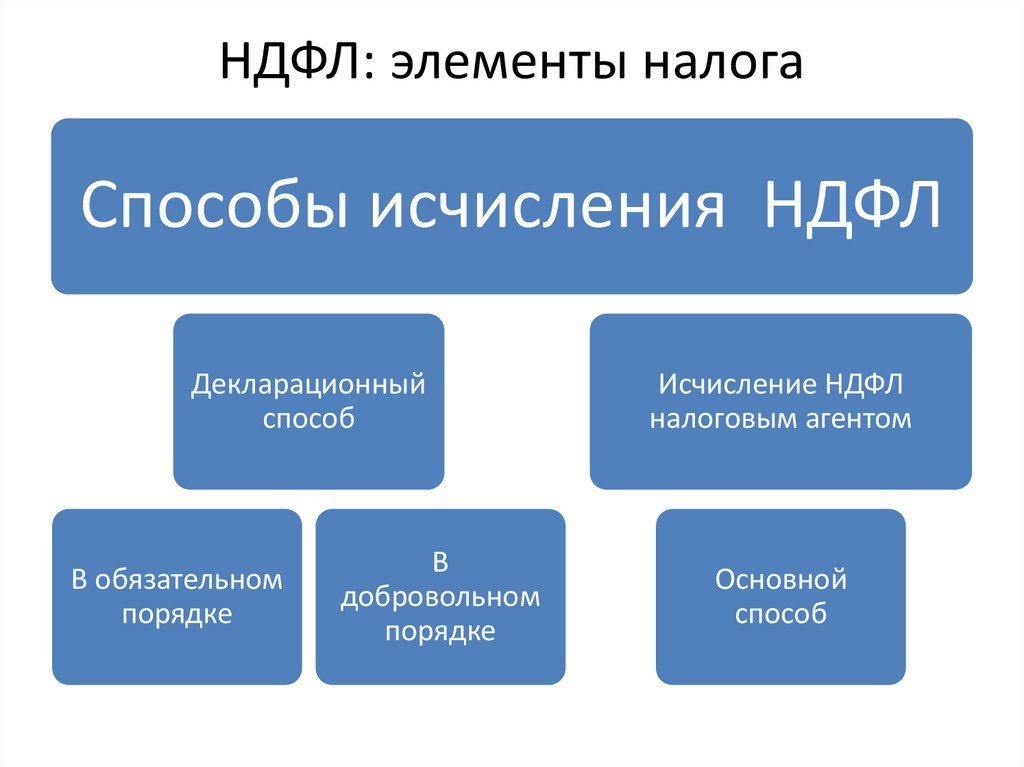

7. НДФЛ: элементы налога

Способы исчисления НДФЛДекларационный

способ

В обязательном

порядке

В

добровольном

порядке

Исчисление НДФЛ

налоговым агентом

Основной

способ

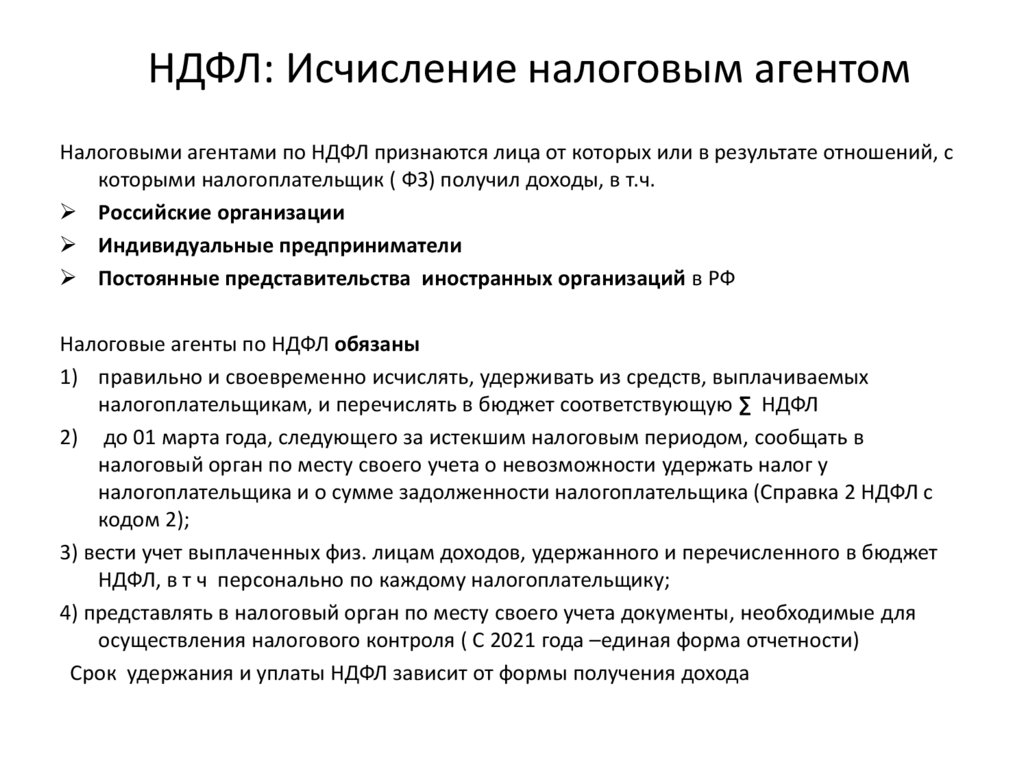

8. НДФЛ: Исчисление налоговым агентом

Налоговыми агентами по НДФЛ признаются лица от которых или в результате отношений, скоторыми налогоплательщик ( ФЗ) получил доходы, в т.ч.

Российские организации

Индивидуальные предприниматели

Постоянные представительства иностранных организаций в РФ

Налоговые агенты по НДФЛ обязаны

1) правильно и своевременно исчислять, удерживать из средств, выплачиваемых

налогоплательщикам, и перечислять в бюджет соответствующую ∑ НДФЛ

2) до 01 марта года, следующего за истекшим налоговым периодом, сообщать в

налоговый орган по месту своего учета о невозможности удержать налог у

налогоплательщика и о сумме задолженности налогоплательщика (Справка 2 НДФЛ с

кодом 2);

3) вести учет выплаченных физ. лицам доходов, удержанного и перечисленного в бюджет

НДФЛ, в т ч персонально по каждому налогоплательщику;

4) представлять в налоговый орган по месту своего учета документы, необходимые для

осуществления налогового контроля ( С 2021 года –единая форма отчетности)

Срок удержания и уплаты НДФЛ зависит от формы получения дохода

9. НДФЛ: декларационный способ исчисления

Согласно ст. 227 НК РФ самостоятельно исчислить и уплатить НДФЛ, атакже представить декларацию обязаны:

ИП, по доходам от предпринимательской деятельности

Частные нотариусы и адвокаты, а также другие лица, занимающиеся

частной практикой

Авансовые платежи рассчитываются для налогоплательщика налоговым

органом исходя из налоговой базы за предыдущий налоговый период (

или по сумме предполагаемого дохода, которая указывается в

декларации 4-НДФЛ (С 2020 года отменяется).

Убытки прошлых лет не уменьшают налоговую базу, НБ уменьшается на ∑

налоговых вычетов, основным является профессиональный вычет

(Ст 221 НК РФ)

Авансовые платежи уплачиваются на основании налоговых уведомлений:

С 2020! Года авансовые платежи будут рассчитываться по фактическим

показателям и уплачиваться до 25.04, 25.07 и 25.10 текущего года

По итогам налогового периода налог подлежит уплате не позднее 15. 07

года, следующего за истекшим налоговым периодом (за вычетом ав.

платежей)

10. НДФЛ: декларационный способ исчисления

Согласно ст. 228 НК РФ самостоятельно исчислить и уплатить НДФЛ, а такжепредставить декларацию обязаны следующие (Фл):

• ФЛ по доходам, полученным от ФЛ, не являющихся налоговыми агентами на основании

трудовых, гражданско-правовых договоров (договоров найма, аренды имущества)

• ФЛ по доходам от продажи имущества, принадлежащего им на праве собственности менее

3 лет, менее 5 лет по недвижимости (3 лет по отдельным объектам Изменения с 2020!)

• ФЛ - налоговые резиденты ( за исключением военнослужащих) по доходам, полученным от

источников за пределами РФ

• ФЛ по доходам, НДФЛ по которым не был удержан налоговым агентом

• ФЛ по доходам в виде выигрышей, выплачиваемые операторами лотерей,

распространителями, организаторами азартных игр, проводимых в букмекерской конторе и

тотализаторе, - исходя из сумм таких выигрышей, не превышающих 15 000 рублей, а также

физические лица, получающие выигрыши, выплачиваемые организаторами азартных игр,

не относящихся к азартным играм в букмекерской конторе и тотализаторе, - исходя из сумм

таких выигрышей выплачиваемых организаторами игр основанных на риске

• ФЛ по доходам в виде вознаграждений, выплачиваемого им как наследникам авторов

произведений науки, литературы, искусства, авторов изобретений , полезных моделей и

промышленных образцов

• ФЛ по доходам полученным в денежной и натуральной формах в порядке дарения

(за искл. Случаев, когда даритель и одариваемый являются членами семьи и или близкими

родственниками) пунктом 18.1 статьи 217

Финансы

Финансы