Похожие презентации:

Оценочные обязательства, условные обязательства и условные факты

1. ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные факты»

-

-

Применяют все коммерческие организации, кроме кредитных (могут также

не применять малые предприятия).

Установлены случаи по которым ПБУ не применяется:

наличие договоров, по которым по состоянию на отчетную дату хотя бы одна

сторона договора не выполнила полностью своих обязательств. Исключение –

сделки, неизбежные расходы на исполнение которых превосходят

поступления, ожидаемые от их исполнения (так называемые заведомо

убыточные договоры). Не является заведомо убыточным договор,

исполнение которого может быть прекращено организацией в

одностороннем порядке без существенных санкций;

наличие резервного капитала, резервов, формируемых из нераспределенной

прибыли организации;

наличие оценочных резервов;

наличие сумм, влияющих на величину налога на прибыль организаций,

подлежащего уплате в следующем за отчетным или в последующих отчетных

периодах (разницы по ПБУ 18/02 «Учет расчетов по налогу на прибыль

организаций»).

1

2.

Оценочное обязательство – это обязательство организации с

неопределенной величиной и (или) сроком исполнения (оценочные

обязательства заменили ранее существующие условные факты).

• Оценочное обязательство признается в б/учете при одновременном

выполнении трех условий:

1) у организации существует обязанность, которая стала следствием прошлых

событий ее хозяйственной жизни и исполнения которой избежать

невозможно (как минимум существует более чем 50 – процентная

вероятность, что такая обязанность есть);

2) уменьшение экономических выгод организации, необходимое для

исполнения оценочного обязательства, вероятно;

3) величина оценочного обязательства может быть обоснованно оценена.

• В общем случае уменьшение экономических выгод или убытки, должны

оцениваться по каждому обязательству отдельно. Но иногда убытки нужно

оценивать по совокупности обязательств.

Например, предоставление гарантии. По каждой отдельной единице

товара вероятность гарантийного ремонта ничтожно мала, а по

совокупности товаров – существенна.

2

3.

1)

2)

3)

4)

5)

Если некое обстоятельство, близкое к перечисленным признакам, в одном

отчетном периоде не приводит к появлению оценочного обязательства, то

оно вполне может превратиться в такое обстоятельство в другом периоде.

В отличие от ПБУ 8/01 в ПБУ 8/2010 нет перечня условных фактов

хозяйственной деятельности (УФХД) поэтому можно воспользоваться

прежним перечнем, в который входят:

не завершенные на отчетную дату судебные разбирательства, в которых

организация выступает истцом или ответчиком и решения по которым могут

быть приняты лишь в последующие отчетные периоды;

не разрешенные на отчетную дату разногласия с налоговыми органами по

поводу уплаты платежей в бюджет;

выданные до отчетной даты гарантии, поручительства и другие виды

обеспечения обязательств в пользу третьих лиц, сроки исполнения по

которым не наступили;

учтенные (дисконтированные) до отчетной даты векселя, срок платежа по

которым не наступил до отчетной даты;

какие-либо осуществленные до отчетной даты действия других организаций

или лиц, в результате которых организация должна получить компенсацию,

величина которой является предметом судебного разбирательства;

3

4.

6) выданные организацией гарантийные обязательства в отношении проданныхею в отчетном периоде продукции, товаров, выполненных работ, оказанных

услуг;

7) обязательства в отношении охраны окружающей среды;

8) продажа или прекращение какого-либо направления деятельности

организации, закрытие подразделений организации или их перемещение в

другой географический регион и др.

Условное обязательство возникает в трех случаях:

1) у компании есть прошлые события ее хозяйственной деятельности, которые

могут привести к появлению обязательства, но его появление зависим от

наступления (или даже не наступления) будущих событий, которые

компания не контролирует;

2) это оценочное обязательство, вероятность уменьшения экономических

выгод организации из-за которого не очень высока;

3) это оценочное обязательство, которое невозможно обоснованно оценить.

4

5.

Условный актив возникает у организации вследствие прошлых событий ее

хозяйственной жизни, когда существование у организации актива на

отчетную дату зависит от наступления или не наступления одного или

нескольких будущих неопределенных событий, не контролируемых

компанией.

Оценочные обязательства отражаются на счете учета резервов предстоящих

расходов (счет 96).

В случае признания оценочного обязательства в зависимости от его характера

величина оценочного обязательства относится или на расходы по обычным

видам деятельности, или на прочие расходы, или включается в стоимость

актива.

Оценочное обязательство в отношении ожидаемых убытков в б/учете не

отражаются.

Условные обязательства и условные активы не признаются в б/учете. Но

информация о них должна содержаться в пояснительной записке к

б/балансу.

5

6.

Оценочные обязательства признаются в б/учете в величине, отражающей

наиболее достоверную денежную оценку расходов, необходимых для

расчетов по этому обязательству.

Наиболее достоверная оценка расходов представляет собой величину,

необходимую непосредственно для исполнения (погашения) обязательства

по состоянию на отчетную дату или для перевода обстоятельства на другое

лицо по состоянию на отчетную дату.

При определении величины обязательства принимаются в расчет:

1) последствия событий после отчетной даты (ПБУ 7/98 «СПОД»);

2) риски и неопределенности, присущие этому оценочному

обязательству;

3) вероятные будущие события, способные повлиять на величину

оценочного обязательства.

6

7. В ПБУ 8/2010 перечислены суммы, которые не должны учитываться при расчете величины оценочного обязательства:

1)2)

3)

суммы уменьшения или увеличения налога на прибыль в соответствии с ПБУ

18/02;

ожидаемые поступления от продажи основных средств, нематериальных

активов, продукции, товаров и иных активов, связанных с признаваемым

оценочным обязательством;

ожидаемые суммы встречных требований или суммы требований к другим

лицам в возмещение расходов, которые организация, как ожидается,

понесет при исполнении данного оценочного обязательства.

Если все-таки компания уверена, что она получит экономические выгоды

по встречным требованиям при исполнении принятого к учету оценочного

обязательства, то такие встречные требования нужно учитывать как самостоятельный актив.

7

8.

Так как при определении величины оценочного обязательства присутствуетдоля вероятности, такой показатель должен учитываться в расчете:

- если величина оценочного обязательства определяется путем выбора из

набора значений, то

в качестве такой величины принимается

средневзвешенная величина, которая рассчитывается как среднее из

произведений каждого значения на его вероятность;

- если величина оценочного обязательства определяется путем выбора из

интервала значений и вероятность каждого значения в интервале

равновелика, то в качестве такой величины принимается среднее

арифметическое из наибольшего и наименьшего значений интервала.

ПРИМЕР 1.

ООО «А» предстоит судебное разбирательство, которое оно с 90-процентной

вероятностью проиграет. Однако сумма, которую придется выплатить по

решению суда, не определена. Вероятность выплаты 500 000 руб. составляет

50 %, 600 000 руб. – 30 %, 800 000 – 20 %.

Величина оценочного обязательства будет равна 590 000 руб. (500 000 руб. х

50% + 600 000 х 30% + 800 000 руб. х 20%).

8

9.

Если предполагаемый срок исполнения оценочного обязательствапревышает 12 месяцев после отчетной даты (или меньший срок,

установленный организацией в учетной политике), то такое оценочное

обязательство оценивается по стоимости, определяемой путем

дисконтирования его величины.

Увеличение суммы оценочного обязательства в связи с ростом его

приведенной стоимости на последующие отчетные даты по мере

приближения срока исполнения (проценты) признается прочим расходом

организации.

ПРИМЕР 2. ООО «А» предстоит судебное разбирательство, которое оно с 75процентной вероятностью проигрывает. Сумма, которую, возможно,

придется выплатить по решению суда, еще не определена. Скорее всего

сумма потерь организации составит от 300 000 до 600 000 руб.

Величина оценочного обязательства равна 450 000 руб. [(300 000 руб. +

600 000 руб.): 2].

Общество предполагает, что судебный процесс в связи с его сложностью

будет идти не менее 2-х лет. Ставка дисконтирования, принятая компанией,

равна ставке рефинансирования ЦБ РФ, установленной на дату начала

процесса – 7,75% (с 2016 г. 11 %).

9

10.

2Коэффициент дисконтирования = 1: (1+0,775) = 0,3174.

На 31 декабря 2016 г. Приведенная стоимость оценочного

обязательства составит 142 830 руб. (450 000 руб. х 0,3174).

В б/учете делается проводка: Дебет 91/2 Кредит 96 –

142 830 руб. – отражено оценочное обязательство.

На 31 декабря 2017 г. Расходы по увеличению оценочного

обязательства составят 110 693 руб.

(142 830 х 0,775).

В б/учете проводка: Дебет 91/2 Кредит 96 – 110 693 руб. –отражено

увеличение оценочного обязательства.

10

11.

В этот момент приведенная стоимость оценочного обязательстваравна 253 523 руб. (142 830 руб. + 110 693 руб.).

На 31 декабря 2017 г. расходы по увеличению оценочного

обязательства составят

196 480 руб. (253 523 руб. х 0,775).

В бухгалтерском учете проводка:

Дебет 91/2 Кредит 96 – 196 480 руб. – отражено увеличение

оценочного обязательства.

В этот момент приведенная стоимость оценочного обязательства

равна 450 003 руб. (253 523 руб. + 196 480 руб.).

11

12. ПОРЯДОК СПИСАНИЯ ОЦЕНОЧНОГО ОБЯЗАТЕЛЬСТВА

Списывается оценочное обязательство просто. В момент его фактическогопоявления счет учета резерва предстоящих расходов (счет 96)

корреспондирует или со счетом учета расходов (счет 91), или со счетами

кредиторской задолженности.

Если сумма резерва превышает фактическую сумму обязательства, разница

переносится в прочие доходы компании.

Если наоборот, то разница учитывается в б/учете в обычном порядке.

ПРИМЕР 3. Надо воспользоваться условиями примера 1.

ООО «А» отразило по состоянию на 31 декабря 2016 г. оценочное обязательство

в размере 590 000 руб.

В феврале 2017 г. состоялся суд. Общество проиграло, но сумма

обязательства, которое вменил ему суд, составила 500 000 руб. В б/учете

компании это отразилось так:

Дебет 96 Кредит 76 – 500 000 руб. – оценочное обязательство превратилось в

обязательство перед контрагентом; Дебет 96 Кредит 91/1 – 90 000 руб. –

неиспользованная сумма резерва под оценочное обязательство отнесена к

прочим доходам общества.

12

13.

Обоснованность наличия оценочного обязательства и его величину

необходимо подвергать ревизии на конец отчетного года, а также при

наступлении новых событий, относящихся к оценочному обязательству.

В приказе Минфина России от 02.07.2010 г. № 66н, выделена строка

«Оценочные обязательства».

Данная строка заполняется для резервов под оценочные обязательства, срок

исполнения которых превышает 12 месяцев и менее 12 месяцев.

Изложенный порядок относится к существенным суммам оценочных

обязательств.

Суммы оценочных обязательств, которые не являются существенными, надо

отражать в составе прочих долгосрочных или краткосрочных обязательств.

Одновременно при формировании оценочного обязательства компания

может сформировать самостоятельный актив по ожидаемым суммам

встречных требований, связанных с этим обязательством. Но в балансе

величина признанного оценочного обязательства не уменьшается на

величину такого актива.

13

14.

1)

2)

3)

4)

В отчете о финансовых результатах все наоборот.

Расходы, отражаемые при признании оценочных обязательств,

представляются за вычетом доходов, учитываемых при принятии к

бухучету в качестве актива ожидаемых поступлений от встречных

требований, связанных с этими обязательствами.

Сведения об условных активах и обязательствах отражаются в

пояснениях к отчетности и в пояснительной записке.

В пояснительной записке раскрывается следующая информация:

характер активов и обязательств;

оценочное значение или их диапазон (если возможно);

неопределенности, существующие в отношении сроков и величины;

встречные активы (если есть).

В исключительных случаях, когда раскрытие информации об оценочных

обязательствах, условных обязательствах и условных активах может

нанести компании вред (например, судебный процесс), подробную

информацию можно и не раскрывать. Достаточно указать на

существование обязательства или актива и причину скрытности.

14

15. «О формах бухгалтерской отчетности организаций» (приказ № 66н от 02.07.2010 г.)

Приказ 66н принят в целях совершенствования нормативно – правового

регулирования в сфере бухгалтерского учета и бухгалтерской отчетности

организаций (за исключением кредитных организаций, государственных

(муниципальных) учреждений).

• В состав утвержденных форм включены:

а) бухгалтерский баланс, отчет о прибылях и убытках (Приложение № 1);

б) приложения к б/балансу и отчету о прибылях и убытках (Приложение № 2):

отчет об изменениях капитала, отчет о движении денежных средств, отчет о

целевом использовании полученных средств.

Теперь организации должны составлять пояснения в виде таблиц

(Приложение № 3). Данные таблицы теперь входят в состав пояснительной

записки.

• В названиях новых форм нет привычной нумерации:

ф. № 1 стала просто бухгалтерским балансом и т.д.

15

16.

Формы приказа 66н имеют небольшой объем, убраны детальные

расшифровки составляющих группы статей (в балансе нет расшифровок

запасов, кредиторской задолженности, резервного капитала и др.).

Пунктом 3 приказа установлено, что организация по статьям форм

самостоятельно определяет детализацию показателей.

В б/отчетности, представляемой в органы государственной статистики и

другие

органы исполнительной власти после графы «Наименование

показателя» приводится графа «Код». Коды показателей в графе «Код»

приведены в Приложении 4 приказа 66н.

Для организаций – субъектов малого предпринимательства предусмотрено

формирование б/отчетности по упрощенной системе:

а) в б/баланс и отчет о финансовых результатах включаются показатели по

группам статей (без детализации по статьям);

б) в Приложении к б/балансу и отчету о финансовых результатах приводится

только наиболее важная информация, без знания которой невозможна

оценка финансового положения организации или финансовых результатов

ее деятельности.

Но малые предприятия могут формировать отчетность и в полном объеме.

16

17. ОСОБЕННОСТИ БУХГАЛТЕРСКОГО БАЛАНСА

Баланс состоит из одной таблицы, которая состоит из двух частей – актива и

пассива.

В таблице баланса есть следующие графы: графа 1 «Пояснения», где

указывается номер соответствующего пояснения к балансу и графа 2

«Наименование показателя».

Пояснения к балансу включаются в состав годовой отчетности. Поэтому

заполнять эту графу следует только при формировании годовой отчетности.

Графу «Код» организация вводит самостоятельно.

По приказу № 66н организации самостоятельно должны определять

детализацию показателей по статьям отчетов исходя из принципа

существенности, а также специфики видов деятельности и особенностей

ведения бизнеса.

Такая детализация статей отчетности должна быть зафиксирована в учетной

политике организации.

17

18.

В то же время информацию в балансе о добавочном капитале, напротив

необходимо будет давать в разукрупненном виде, т. е. отдельно

раскрываются результаты переоценки внеоборотных активов и добавочный

капитал без переоценки (эмиссионный доход, курсовые разницы по взносам

в уставный капитал, если он вносится иностранной валютой и т.д.).

По приказу 66н необходимо приводить значение показателей на 31 декабря

двух лет, которые предшествуют отчетному (графа 5 и 6), а также на

отчетную дату текущего отчетного периода – 31 марта, 30 июня, 30

сентября, 31 декабря (графа 4).

В разделе 1 «Внеоборотные активы» исключена статья «Незавершенное

строительство». Сальдо по счету 08 «Вложения во внеоборотные активы»

надо отражать в составе показателя «Прочие внеоборотные активы».

В разделе П «Оборотные активы» не приводится расшифровка запасов.

Дебиторская задолженность отражается по одной статье как долгосрочная,

так и краткосрочная.

18

19.

В разделе Ш «Капитал и резервы» отдельно представлена строка

«Переоценка внеоборотных активов», по которой отражается дооценка

объектов основных средств и нематериальных активов. Раньше эти суммы

включались в состав показателя «Добавочный капитал».

Из раздела У «Краткосрочные обязательства» исключена статья

«Задолженность перед участниками (учредителями) по выплате дохода».

Теперь этот показатель надо включать в состав кредиторской задолженности.

Исключена расшифровка по статье «Кредиторская задолженность».

19

20. БУХГАЛТЕРСКИЙ БАЛАНС на 31 декабря 2017

ПоясненияНаименование

показателя

Код

На 31

декабря

2017 г.

На 31

декабря

2016 г.

На 31

декабря

2015 г.

Актив

1. Внеоборотные

активы

1.1;1.2;1.3

Нематериальные

активы

1110

750

762

774

1.4;1.5

Результаты исследований и разработок

1120

-

-

-

2.1;2.3;2.4

Основные средства

1130

53458

44197

35875

20

21.

10Доходные вложения

в материальные

ценности

1140

-

-

-

3.1; 3.2

Финансовые

вложения

1150

4320

3651

2751

11

Отложенные

налоговые активы

1160

1472

1390

600

2.2

Прочие

внеоборотные

активы

1170

-

-

-

Итого по разделу 1

1100

60000

50000

40000

21

22. При составлении годовой отчетности за 2016 были подготовлены следующие пояснения к балансу (в соответствии с Приложением № 3):

1.1. Наличие и движение нематериальных активов.1.2. Первоначальная стоимость нематериальных активов, созданных самой

организацией.

1.3. Нематериальные активы с полностью погашенной стоимостью.

1.4. Наличие и движение результатов НИОКР.

1.5. Незаконченные и неоформленные НИОКР и незаконченные операции по

приобретению нематериальных активов.

2.1. Наличие и движение основных средств.

2.2. Незавершенные капитальные вложения.

2.3. Изменение стоимости основных средств в результате достройки,

дооборудования, реконструкции и частичной ликвидации.

2.4. Иное использование основных средств.

3.1. Наличие и движение финансовых вложений.

3.2. Иное использование финансовых вложений.

22

23.

Кроме этого, в состав пояснений включены таблицы, разработанныеорганизацией самостоятельно:

10. Наличие и движение доходных вложений в материальные ценности.

11. Формирование и погашение отложенных налоговых активов и

отложенных налоговых обязательств.

При заполнении раздела 1 указаны номера пояснений.

В графе 4 отражены показатели на конец отчетного года, в графе 5 и 6 –

на конец двух лет, предшествующих отчетному.

23

24. ОТЧЕТ О ФИНАНСОВЫХ РЕЗУЛЬТАТАХ

В отчете о финансовых результатах приводится код (графа 3), данные за

отчетный период текущего года (графа 4) и за аналогичный период прошлого

года (графа 5).

Номера пояснений к отчету указываются в графе 1.

Состав показателей до строки «Прибыль (убыток) до налогообложения», не

изменился (таблица 1).

Показатели «Текущий налог на прибыль», «ОНА», «ОНО» расположены в

обратной последовательности.

Изменились и названия строк:»Изменение ОНА», «Изменение ОНО».

Показатель «Постоянные налоговые обязательства (активы)» отражается как

составная часть показателя «Текущий налог на прибыль» (раньше отражался

«Справочно»).

Перед строкой «Чистая прибыль (убыток)» появилась строка «Прочее», где

надо отражать доначисление налога на прибыль за прошлые отчетные

периоды, а также прочие налоги, уплачиваемые за счет чистой прибыли

(например, ЕНВД или единый налог, уплачиваемый при УСНО). По этой строке

можно отразить пени и штрафы, начисленные за нарушение налогового

законодательства, а также законодательства о страховых взносах.

24

25. Таблица 1 Отчет о финансовых результатах за 1 квартал 2017 г.

ПоясненияНаименование

показателя

Код

За 1

квартал

2017 г.

За 1

квартал

2016 г.

12

Выручка (нетто)

2110

50000

40000

6

Себестоимость продаж

2120

(25000)

(20000)

-

Валовая прибыль

2100

25000

20000

13

Коммерческие расходы

2210

(3000)

(3000)

14

Управленческие расходы

2220

(8000)

(7000)

-

Прибыль (убыток) от

продаж

2200

14000

10000

15

Доходы от участия в

других организациях

2310

2000

-

16

Проценты к получению

2320

1000

2000

17

Проценты к уплате

2330

(4000)

(3000)

25

26. Продолжение таблицы 1

18Прочие доходы

2340

8000

5000

19

Прочие расходы

2350

(11000)

(6000)

-

Прибыль (убыток) до

налогообложения

2300

10000

8000

26

27. По приказу 66н «Отчет об изменениях капитала» состоит из трех разделов (таблица 3).

Таблица 3Состав отчета об изменениях капитала

Разделы отчета по приказу 66н

1. Движение капитала

2. Корректировки в связи с изменением учетной

политики и исправлением ошибок

3. Чистые активы

27

28. Раздел 1. «Движение капитала»

Величина собственного капитала организации складывается из: уставного

капитала; собственных акций, выкупленных у акционеров; добавочного

капитала; резервного капитала; нераспределенной прибыли (непокрытого

убытка). В прежней форме отчета графа «Собственные акции, выкупленные у

акционеров» отсутствовала.

В разделе 1 отражается величина собственного капитала организации по

состоянию на 31 декабря:

отчетного года (код строки 3300);

года, предшествующего отчетному (код строки 3200);

года, который предшествует предшествующему отчетному периоду (код

строки 3100).

В отчет включаются данные об изменении собственного капитала

организации за отчетный год и за год, предшествующий отчетному периоду.

Причем показатели, которые влияют на величину собственного капитала

организации, разделены на две группы – увеличение (код строки 3210 и 3310)

и уменьшение (код строки 3220 и 3320) собственного капитала.

28

29.

• При этом, в отличие от прежней формы, в разделе 1 отчета непредусмотрено отражения данных в межотчетный период – в период

между 31 декабря и 1 января следующего года.

• В разделе прежней формы в межотчетном периоде отражались

изменения учетной политики и результаты переоценки, которые

повлияли на величину собственного капитала (таблица 4).

29

30. Раздел 2 «Корректировки в связи с изменением учетной политики и исправлением ошибок»

-

В таблице раздела 2 отражаются корректировки собственного капитала по

состоянию на 31 декабря:

года, который предшествовал предшествующему отчетному периоду (графа 2);

года, предшествовавшего отчетному периоду (графа 5).

В данном разделе также отражается изменение капитала за год,

предшествовавший отчетному периоду (гр. 3 и 4).

При составлении отчета за 2016 г. в графе 2 отражаются сведения на 31

декабря 2015 г., а в графах 3-5 – показатели за 2014 г.

Заполнять раздел 2 отчета необходимо в случае, если в 2015 г. организация

изменит учетную политику или будет исправлять существенные ошибки

прошлых отчетных периодов. В этом случае ей необходимо скорректировать

показатели бухгалтерской отчетности, в том числе – величину собственного

капитала.

Сначала в разделе 2 отражается величина собственного капитала до

корректировки, а затем следует отразить величину корректировки в связи с

изменением учетной политики и исправлением ошибок и рассчитать

величину собственного капитала после корректировок.

30

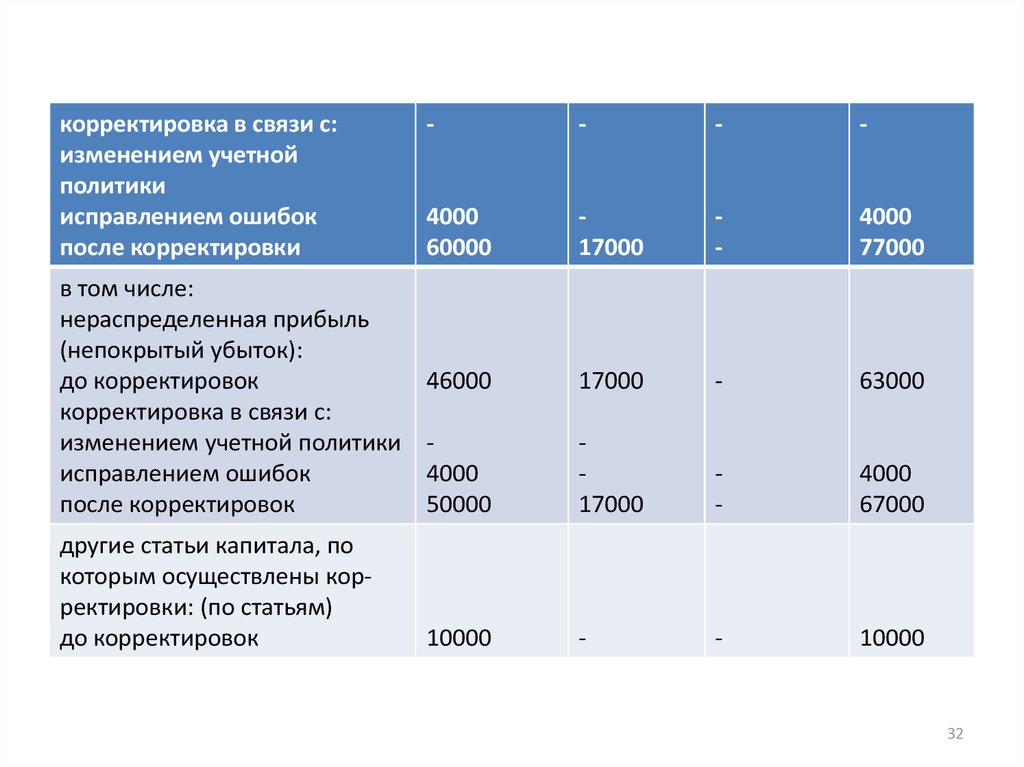

31. Далее рассмотрена расшифровка указанных показателей: в отношении нераспределенной прибыли (непокрытого убытка) и других статей

капитала, по которым осуществляется корректировка (цифры условные) (таблица 5).Таблица 5

Раздел 2 отчета об изменениях капитала

Наименование

показателя

1

Капитал – всего

до корректировки

На 31

декабря

2016 г.

Изменения капитала

за 2017 г.

за счет чистой

прибыли(убытка)

за счет других факторов

3

4

2

56000

17000

-

На 31

декабря

2017 г.

5

73000

31

32.

корректировка в связи с:изменением учетной

политики

исправлением ошибок

после корректировки

в том числе:

нераспределенная прибыль

(непокрытый убыток):

до корректировок

корректировка в связи с:

изменением учетной политики

исправлением ошибок

после корректировок

другие статьи капитала, по

которым осуществлены корректировки: (по статьям)

до корректировок

-

-

-

-

4000

60000

17000

-

4000

77000

46000

17000

-

63000

4000

50000

17000

-

4000

67000

10000

-

-

10000

32

33.

корректировка в связи с:изменением учетной политики

исправлением ошибок

-

-

-

-

после корректировки

10000

-

-

10000

33

34. Раздел 3 «Чистые активы»

• Данные о величине чистых активов представляются посостоянию на 31 декабря:

- отчетного года;

- года, предшествующего отчетному периоду;

- года,

который

предшествует

предшествующему

отчетному периоду.

Порядок оценки стоимости чистых активов акционерного

общества утвержден приказом Минфина России № 10н и

ФКЦБ России № 03-6/пз от 29.01.2003 г. (с измен. от 2014

г.) Также рассчитывают величину ЧА и ООО.

34

35. «ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ»

-

В отчете отражаются показатели:

код (графа 2);

за отчетный период (графа 3);

за аналогичный период прошлого года (графа 4).

Движение денежных средств, как и прежде, отражается

отдельно:

- по текущей деятельности;

- по инвестиционной деятельности;

- по финансовой деятельности.

В новой форме изменено название итоговой строки, она

называется теперь «Результат движения денежных

средств» по соответствующему виду деятельности.

35

36.

• В конце отчета показывается общий «Результат движенияденежных средств за отчетный период» путем сложения

всех потоков.

• Затем указывается «Остаток денежных средств на начало

отчетного периода», раньше с этой строки отчет

начинался.

• Далее путем сложения результата движения денег за

период и остатка на начало периода получают значение

строки «Остаток денежных средств на конец отчетного

периода».

• Остальные изменения касаются детальных расшифровок

составляющих денежного потока по каждому из видов

деятельности.

36

37. ПБУ 23/2010 «Отчет о движении денежных средств» (Приказ Минфина РФ от 02.02.2011 № 11н)

• Положение применяется для составления отчета вслучаях, когда составление, представление и (или)

публикация предусмотрены законодательством РФ или

нормативными актами, а также когда организация

добровольно приняла решение о представлении и (или)

публикации отчета.

• Положение не применяется при составлении отчетности

для внутренних целей, отчетности, составляемой для

государственного статистического наблюдения, отчетной

информации, представляемой кредитной организации в

соответствии с ее требованиями и для иных специальных

целей, если в правилах составления такой отчетности не

предусмотрено применение ПБУ.

37

38.

• Отчет входит в состав бухгалтерской отчетности организации исоставляется на основании общих требований к отчетности.

• Отчет о движении денежных средств представляет собой обобщение данных о денежных

средствах, а также высоколиквидных финансовых вложениях, которые могут быть легко

обращены в заранее известную сумму денежных средств и которые подтверждены незначительному риску изменения стоимости (далее –

денежные эквиваленты). К денежным эквивалентам могут быть отнесены, открытые в кредитных организациях депозиты до востребования.

38

39.

• В отчете о движении денежных средствотражаются платежи организации и поступления

в организацию денежных средств и денежных

эквивалентов (далее – денежные потоки

организации), а также остатки денежных средств

и денежных эквивалентов на начало и конец

отчетного периода.

39

40. Денежными потоками организации не являются:

1) платежи денежных средств, связанные с инвестированием их вденежные эквиваленты;

2) поступления денежных средств от погашения денежных

эквивалентов (за исключением начисленных процентов);

3) валютно – обменные операции (за исключением потерь или

выгод от операции);

4) обмен одних денежных эквивалентов на другие денежные

эквиваленты (за исключением потерь или выгод от операции);

5) другие аналогичные платежи организации и поступления в

организацию, изменяющие состав денежных средств или

денежных эквивалентов, но не изменяющие их общую сумму,

в том числе, получение наличных со счета в банке,

перечисление денежных средств с одного счета организации

на другой счет этой же организации.

40

41. Денежные потоки организации подразделяются на денежные потоки от текущих, инвестиционных и финансовых операций.

• Классификация денежных потоков зависит от характераопераций, с которыми они связаны, а также от того, каким

образом информация о них используется для принятия

решений пользователями бухгалтерской отчетности

организации.

• Денежные потоки организации от операций, связанных с осуществлением обычной деятельности организации, приносящей выручку, классифицируются как

денежные потоки от текущих операций.

• Денежные потоки от текущих операций, связаны с

формированием прибыли (убытка) организации от

продаж.

41

42. Примерами денежных потоков от текущих операций являются:

1) поступления от продажи покупателям (заказчикам)продукции и товаров, выполнения работ, оказания услуг;

2) поступления арендных платежей, роялти, комиссионных

и аналогичных платежей;

3) платежи поставщикам (подрядчикам) за сырье,

материалы, работы, услуги;

4) оплата труда работников организации, а также платежи в

их пользу третьим лицам;

5) платежи налога на прибыль организаций (кроме

денежных потоков от инвестиционных и финансовых

операций);

42

43.

6) уплата процентов по долговым обязательствам, заисключением процентов, включаемых в стоимость

инвестиционных активов в соответствии с ПБУ 15/2008

«Учет расходов по займам и кредитам»;

7) поступление процентов по дебиторской задолженности

покупателей (заказчиков);

8) денежные потоки по финансовым вложениям,

приобретаемым с целью их перепродажи в краткосрочной

перспективе (в течение трех месяцев);

43

44. Денежные потоки организации от операций, свя-занных с приобретением, созданием или выбы-тием внеоборотных активов организации,

Денежные потоки организации от операций, связанных с приобретением, созданием или выбытием внеоборотных активов организации, классифицируются как денежные потоки от инвестиционных операций.• Информация о денежных потоках от инвестиционных операций показывает пользователям

бухгалтерской

отчетности

организации

уровень затрат организации, осуществленных

для приобретения или создания внеоборотных

активов,

обеспечивающих

денежные

поступления в будущем.

44

45. Примерами денежных потоков от инвестиционных операций являются:

1) платежи поставщикам (подрядчикам) и работникаморганизации в связи с приобретением, созданием,

модернизацией,

реконструкцией

и

подготовкой

к

использованию внеоборотных активов, в том числе затраты на

научно-исследовательские,

опытно-конструкторские

и

технологические работы;

2) уплата процентов по долговым обязательствам, включаемым в

стоимость инвестиционных активов в соответствии с ПБУ

15/2008;

3) поступления от продажи внеоборотных активов;

4) платежи в связи с приобретением акций (долей участия) в

других организациях, за исключением финансовых вложений,

приобретаемых с целью перепродажи в краткосрочной

перспективе;

45

46.

5) поступления от продажи акций (долей участия) в другихорганизациях, за исключением финансовых вложений,

приобретенных с целью перепродажи в краткосрочной

перспективе;

6) предоставление займов другим лицам;

7) возврат займов, предоставленных другим лицам;

8) платежи в связи с приобретением ценных бумаг (прав

требования денежных средств к другим лицам), за исключением финансовых вложений, приобретаемых с целью

перепродажи в краткосрочной перспективе;

9) дивиденды и аналогичные поступления от долевого участия в

других организациях;

10) поступления процентов по долговым финансовым вложениям,

за исключением приобретенных с целью перепродажи в

краткосрочной перспективе и др.

46

47. Денежные потоки организации от операций, связанных с привлечением организацией финансирования на долговой или долевой основе,

приводящих к изменению величины и структурыкапитала и заемных средств организации,

классифицируются как денежные потоки от

финансовых операций.

• Информация о денежных потоках от финансовых

операций обеспечивает основу для прогнозирования

требований кредиторов и акционеров (участников) в

отношении будущих денежных потоков организации, а

также будущих потребностей организации в привлечении

долгового и долевого финансирования.

47

48. Примерами денежных потоков от финансовых операций организации являются:

1) денежныевклады

собственников

(участников),

поступления от выпуска акций, увеличения долей

участия;

2) платежи собственникам (участникам) в связи с выкупом у

них акций (долей участия) организации или их выходом

из состава участников;

3) уплата дивидендов и иных платежей по распределению

прибыли в пользу собственников (участников);

4) поступления от выпуска облигаций, векселей и других

долговых ценных бумаг;

5) платежи в связи с погашением (выкупом) векселей и

других долговых ценных бумаг;

48

49.

6) получение кредитов и займов от других лиц;7) возврат кредитов и займов, полученных от других лиц.

Платежи и поступления от одной операции могут

относиться к разным видам денежных потоков.

Например, уплата процентов является денежным потоком

от текущих операций, а возврат основной суммы долга

является денежным потоком от финансовых операций.

При погашении кредита в денежной форме обе указанные

части могут выплачиваться одной суммой. В этом случае

организация делит единую сумму на соответствующие

части с последующей раздельной классификацией

денежных потоков и раздельным отражением их в отчете

о движении денежных средств.

49

50. Денежные потоки организации отражаются в Отчете о дви-жении денежных средств с подразделением на денежные потоки от текущих,

Денежные потоки организации отражаются в Отчете о движении денежных средств с подразделением на денежныепотоки от текущих, инвестиционных и финансовых

операций.

• Каждый существенный вид поступлений в организацию

денежных средств и (или) денежных эквивалентов

отражается в отчете о движении денежных средств

отдельно от платежей организации.

• Денежные потоки отражаются в отчете свернуто в

случаях, когда они характеризуют не столько

деятельность организации, сколько деятельность ее

контрагентов, и (или) когда поступления от одних лиц

обусловливают соответствующие выплаты другим

лицам.

50

51. Примеры денежных потоков, которые могут отражаться в отчете о движении денежных средств свернуто:

1) денежные потоки комиссионера или агента в связи сосуществлением ими комиссионных или агентских услуг

(за исключением платы за сами услуги);

2) косвенные налоги в составе поступлений от покупателей

и заказчиков, платежей поставщикам и подрядчикам и

платежей в бюджетную систему РФ или возмещение из

нее;

3) поступления

от контрагента в счет возмещения

коммунальных платежей и осуществление этих платежей

в арендных и иных аналогичных отношениях;

4) оплата

транспортировки

грузов

с

получением

эквивалентной компенсации от контрагента.

51

52. Денежные потоки отражаются в отчете о движении денеж-ных средств свернуто в случаях, когда они отличаются быстрым оборотом,

Денежные потоки отражаются в отчете о движении денежных средств свернуто в случаях, когда они отличаютсябыстрым оборотом, большими суммами и короткими

сроками возврата:

• Примерами таких денежных потоков являются:

1) взаимно обусловленные платежи и поступления по

расчетам с использованием банковских карт;

2) покупка и перепродажа финансовых вложений;

3) осуществление краткосрочных (как правило, до трех

месяцев) финансовых вложений за счет заемных средств.

52

53. Показатели отчета о движении денежных средств организации отражаются в валюте РФ – в рублях.

• Величина денежных потоков в иностранной валютепересчитывается в рубли по официальному курсу этой

иностранной валюты к рублю, устанавливаемому

Центральным банком РФ на дату осуществления или

поступления платежа.

• При несущественном изменении официального курса

иностранной валюты к рублю, устанавливаемого

Центральным банком РФ, пересчет в рубли, связанный с

совершением большого числа однородных операций в

такой иностранной валюте, может производиться по

среднему курсу, исчисленному за месяц или более

короткий срок.

53

54.

• В случае если незамедлительно после поступления виностранной валюте организация в рамках своей

обычной деятельности меняет полученную сумму

иностранной валюты на рубли, то денежный поток

отражается в отчете о движении денежных средств в

сумме фактически полученных рублей без промежуточного пересчета иностранной валюты в рубли.

• В случае если незадолго до платежа в иностранной

валюте организация в рамках своей обычной деятельности меняет рубли на необходимую сумму иностранной

валюты, то денежный поток отражается в отчете о

движении денежных средств в сумме фактически

уплаченных рублей без промежуточного пересчета

иностранной валюты в рубли.

54

55.

• Остатки денежных средств и денежных эквивалентов виностранной валюте на начало и конец отчетного

периода отражаются в отчете о движении денежных

средств в рублях в сумме, которая определяется в

соответствии с ПБУ 3/2006 «Учет активов и обязательств,

стоимость которых выражена в иностранной валюте».

• Разница, возникающая в связи с пересчетом денежных

потоков организации и остатков денежных средств и

денежных эквивалентов в иностранной валюте по

курсам на разные даты, отражается в отчете о движении

денежных средств отдельно от текущих, инвестиционных

и финансовых денежных потоков организации как

влияние изменений курса иностранной валюты по

отношению к рублю.

55

56.

• Существенные денежные потоки организации между нейи хозяйственными обществами или товариществами,

являющимися по отношению к организации дочерними,

зависимыми или основными, отражаются отдельно от

аналогичных денежных потоков между организацией и

другими лицами.

• В случае если к какому – либо показателю отчета о

движении денежных средств организация представляет

в своей бухгалтерской отчетности дополнительные

пояснения, то соответствующая статья отчета о движении денежных средств должна содержать ссылку на эти

пояснения.

56

57. Организация раскрывает состав денежных средств и денежных эквивалентов и представляет увязку сумм, представленных в отчете о

движении денежных средств, с соответствующими статьямибухгалтерского баланса.

• Организация раскрывает в составе информации

о принятой ею учетной политике используемые

подходы для отделения денежных эквивалентов

от других финансовых вложений для классификации денежных потоков.

57

58.

• Организация раскрывает имеющиеся по состоянию наотчетную дату возможности привлечь дополнительные

денежные средства, в том числе:

1) суммы открытых организации, но не использованных ею кредитных

линий с указанием всех установленных ограничений по

использованию таких кредитных ресурсов (в том числе о суммах

обязательных минимальных (неснижаемых) остатков);

2) величину денежных средств, которые могут быть получены

организацией на условиях овердрафта;

3) полученные организацией поручительства третьих лиц, не

использованные по состоянию на отчетную дату для получения

кредита, с указанием суммы денежных средств, которые может

привлечь организация;

4) суммы займов (кредитов), недополученных по состоянию на

отчетную дату по заключенным договорам займа (кредитным

договорам) с указанием причин такого недополучения.

58

59. Организация раскрывает с учетом существенности следующую информацию:

1) имеющиеся существенные суммы денежных средств (или ихэквивалентов), которые по состоянию на отчетную дату

недоступны для использования организацией (например,

открытые в пользу других организаций аккредитивы по

незавершенным на отчетную дату сделкам) с указанием

причин данных ограничений;

2) сумму денежных потоков, связанных с поддержанием

деятельности организации на уровне существующих объемов

производства, отдельно от денежных потоков, связанных с

расширением масштабов этой деятельности;

3) денежные потоки от текущих, инвестиционных и финансовых

операций по каждому отчетному сегменту, определенному в

соответствии с ПБУ 12/2010 «Информация по сегментам»;

59

60.

4) средства в аккредитивах, открытых в пользу организации,вместе с информацией о факте исполнения организацией

по состоянию на отчетную дату обязательств по договору с

использованием

аккредитива.

В

случае

если

обязательства по договору с использованием аккредитива

организацией исполнены, но средства аккредитива не

зачислены на ее расчетный или иной счет, то

раскрываются причины и суммы не зачисленных средств.

60

Финансы

Финансы