Похожие презентации:

Роль налогов в экономике. Основные виды налогов. Средняя и предельная ставки налога. Воздействие налогов на экономику

1. Роль налогов в экономике. Основные виды налогов. Средняя и предельная ставки налога. Воздействие налогов на экономику. Кривая

Лаффера.Налоговая система в России.

2. Роль налогов в экономике

В широком смысле под налогами понимаются обязательныеплатежи в бюджет, осуществляемые юридическими и

физическими лицами. Социально-экономическая сущность,

внутреннее содержание налогов проявляется через их

функции. Налоги выполняют три важнейшие функции:

1. Обеспечение финансирования государственных расходов

(фискальная функция);

2. Поддержание социального равновесия путем изменения

соотношения между доходами отдельных социальных групп

с целью сглаживания неравенства между ними (социальная

функция);

3. Государственное регулирование экономики

(регулирующая функция).

Во всех государствах, при всех общественных формациях

налоги в первую очередь выполняли фискальную функцию,

т.е. обеспечивали финансирование общественных расходов,

прежде всего расходов государства.

3.

Все налоги содержат следующие элементы:• объект налога – это имущество или доход,

подлежащие обложению;

• субъект налога – это налогоплательщик, т.е.

физическое или юридическое лицо;

• источник налога – т.е. доход, из которого

выплачивается налог;

• ставка налога – величина налога с единицы

объекта налога;

• налоговая льгота – полное или частичное

освобождение плательщика от налога.

4. Основные виды налогов

Налоги бывают двух видов. Первый вид – налоги на доходы иимущество: подоходный налог и налог на прибыль корпораций

(фирм); на социальное страхование и на фонд заработной

платы и рабочую силу (так называемые социальные налоги,

социальные взносы); поимущественные налоги, в том числе

налоги на собственность, включая землю и другую

недвижимость; налог на перевод прибыли и капиталов за

рубеж и другие. Они взимаются с конкретного физического или

юридического лица, их называют прямыми налогами.

Второй вид – налоги на товары и услуги: налог с оборота – в

большинстве развитых стран заменен налогом на добавленную

стоимость; акцизы (налоги, прямо включаемые в цену товара

или услуги); на наследство; на сделки с недвижимостью и

ценными бумагами и другие. Это – косвенные налоги. Они

частично или полностью переносятся на цену товара или услуги.

5. Средняя и предельная ставки налогов

Различают среднюю и предельную ставку налога.Средняя ставка налога — это отношение налоговой суммы к

величине дохода, выраженное в процентах:

tср = (Т / Y) * 100 %

Предельная ставка налога— это процентное отношение величины

прироста налоговой суммы к величине прироста дохода. Она

показывает, на сколько увеличивается сумма налога при

увеличении дохода на единицу:

tпред = ΔTx/ ΔY * 100 %

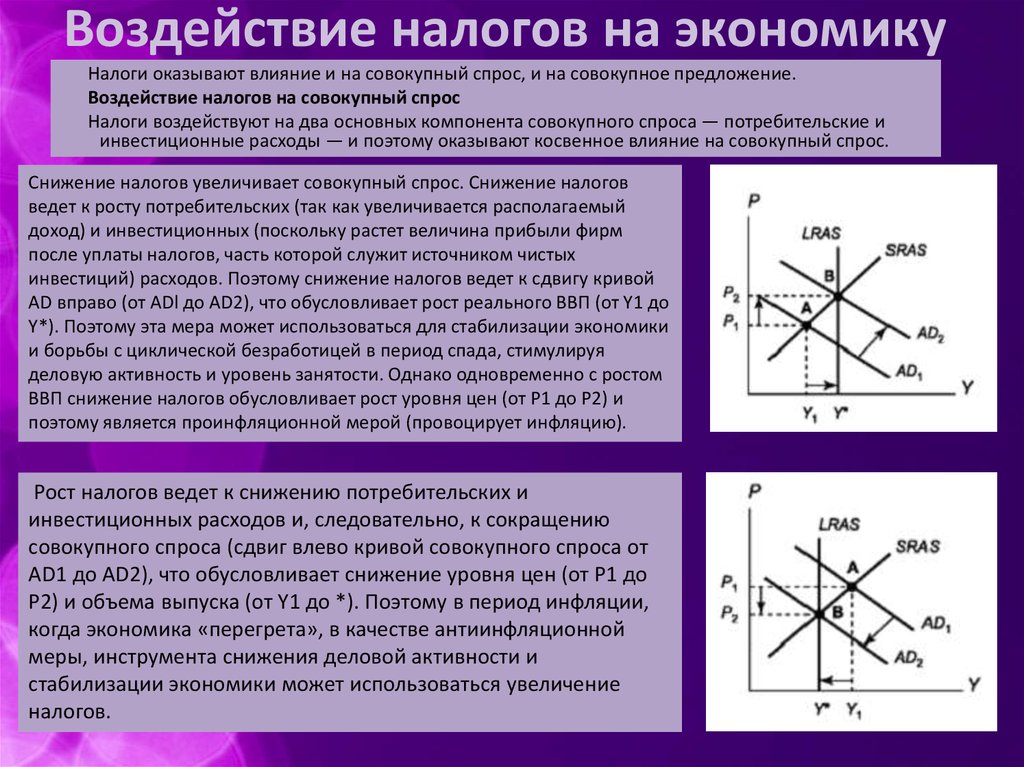

6. Воздействие налогов на экономику

Налоги оказывают влияние и на совокупный спрос, и на совокупное предложение.Воздействие налогов на совокупный спрос

Налоги воздействуют на два основных компонента совокупного спроса — потребительские и

инвестиционные расходы — и поэтому оказывают косвенное влияние на совокупный спрос.

Снижение налогов увеличивает совокупный спрос. Снижение налогов

ведет к росту потребительских (так как увеличивается располагаемый

доход) и инвестиционных (поскольку растет величина прибыли фирм

после уплаты налогов, часть которой служит источником чистых

инвестиций) расходов. Поэтому снижение налогов ведет к сдвигу кривой

AD вправо (от ADl до AD2), что обусловливает рост реального ВВП (от Y1 до

Y*). Поэтому эта мера может использоваться для стабилизации экономики

и борьбы с циклической безработицей в период спада, стимулируя

деловую активность и уровень занятости. Однако одновременно с ростом

ВВП снижение налогов обусловливает рост уровня цен (от P1 до Р2) и

поэтому является проинфляционной мерой (провоцирует инфляцию).

Рост налогов ведет к снижению потребительских и

инвестиционных расходов и, следовательно, к сокращению

совокупного спроса (сдвиг влево кривой совокупного спроса от

AD1 до AD2), что обусловливает снижение уровня цен (от Р1 до

Р2) и объема выпуска (от Y1 до *). Поэтому в период инфляции,

когда экономика «перегрета», в качестве антиинфляционной

меры, инструмента снижения деловой активности и

стабилизации экономики может использоваться увеличение

налогов.

7.

Фирмы рассматривают налоги как издержки, поэтому рост налоговведет к сокращению совокупного предложения, а снижение налогов

— к росту деловой активности и объема выпуска.

Воздействие налогов на совокупное предложение подробно

исследовал американский экономист Артур Лаффер. Он выдвинул

гипотезу о действии изменения ставки подоходного налога на общую

величину налоговых поступлений в государственный бюджет и

построил кривую, отражающую эту зависимость. В своем анализе А.

Лаффер исходил из налоговой функции

Tx = t´Y,

где Тх — сумма налоговых поступлений в бюджет, t — ставка налога,

Y— уровень деловой активности (величина совокупного дохода), т.е.

рассматривал воздействие изменения ставки подоходного налога на

уровень деловой активности и величину налоговых поступлений.

8. Кривая Лаффера

Кривая Лаффера — графическое отображение зависимости междуналоговыми поступлениями и динамикой налоговых ставок. Концепция

кривой подразумевает наличие оптимального уровня налогообложения,

при котором налоговые поступления достигают максимума.

Повышение налоговых ставок до определенного момента будет

вести к увеличению собранных налогов. Дальнейший рост

налогов подрывает стимулы к производственной деятельности

(так как большая часть дохода должна быть перечислена в

государственный бюджет), тормозит рост научно-технического

прогресса, замедляет экономический рост и ведет к

уменьшению поступлений налогов в бюджет.

Данная зависимость выражается в Кривой Лаффера.

На уровне размер налоговых ставок оптимален и обеспечивает

наибольшее поступление денежных средств в бюджет.

Налоговые поступления возрастают в периоды экономического

подъема и сокращаются в периоды спада.

А трансфертные платежи, напротив, сокращаются в периоды

экономического роста и увеличиваются в периоды спада.

9. Налоговая система России

Налоговую систему РФ можно определить как совокупность всех налогов и сборов, принятых в России,а также администраторов налогов и сборов (государственных органов) и их плательщиков.

Структура российской системы налогов подразумевает комплексное взаимодействие всех ее

составляющих элементов: налогов и сборов, их плательщиков, правовой основы и государственных

органов.

Структура налоговой системы РФ имеет 3 уровня:

1.федеральный;

2.региональный;

3.местный.

Уровень налога определяет соответствующий уровень бюджета, зачислению в который он подлежит.

Поскольку налоговая система РФ имеет 3-уровневую структуру, законодательная база о налогах и сборах

также делится на 3 уровня:

Федеральное законодательство — это высший уровень законодательной базы. Он действует на всей

территории РФ. Подзаконные и другие нормативно-правовые акты не должны противоречить ему. К этой

категории относятся обе части Налогового кодекса РФ, федеральные законы, которые согласованы с

положениями НК РФ, указы Президента РФ, постановления Правительства РФ и, конечно, Конституция

РФ.

Региональное законодательство включает в себя законы субъектов РФ по налогообложению в конкретном

регионе нашей страны.

Местное законодательство состоит из нормативно-правовых актов, которые принимаются представительными

Органами местного самоуправления (советами депутатов, законодательными собраниями).

К системе налоговых органов РФ относятся:

Министерство финансов РФ.

Федеральная налоговая служба РФ

Экономика

Экономика