Похожие презентации:

Макроэкономическая политика государства: фискальная политика, инфляция и денежно-кредитное регулирование

1. Тема 3. Макроэкономическая политика государства: фискальная политика, инфляция и денежно-кредитное регулирование

2. Вопросы

1.2.

3.

4.

5.

Концепции государственного

долга.

Политические институты и

бюджетный дефицит.

Модели платежеспособности по

государственному долгу.

Модели инфляции.

Взаимосвязь монетарной

политики и инфляции.

3. Концепции государственного долга

4. Бюджетное ограничение правительства

состоит в том, чтоприведенная стоимость

государственных расходов на

покупку товаров и услуг не должна

превышать сумму первоначального

богатства и приведенной стоимости

налоговых поступлений (за вычетом

трансфертных выплат).

5. Определение бюджетного дефицита

Самоепростое

определение бюджетного

дефицита состоит в том,

что это скорость изменения

величины накопленного

долга.

6. Определение бюджетного дефицита

Скоростьизменения

величины накопленного

реального долга равна

разности между

государственными

закупками и доходами плюс

реальные процентные

выплаты по долгу.

7. Определение бюджетного дефицита

Считается,что первичный, а не

суммарный дефицит зачастую

является лучшим способом

измерить вклад фискальной

политики в бюджетное

ограничение правительства в

данный период.

8. Способы финансирования бюджетного дефицита

Финансированиеза счет налогов –

однако, существуют границы

увеличения налогового бремени

Денежное финансирование – ведет

к инфляции

Продажа актива – распродажа

земель и активов

Долговое финансирование – рост

величины долга

9. Традиционный взгляд на государственный долг

Традиционныйподход

сформулирован в рамках

неоклассического синтеза.

Анализ осуществляется при

помощи IS-LM.

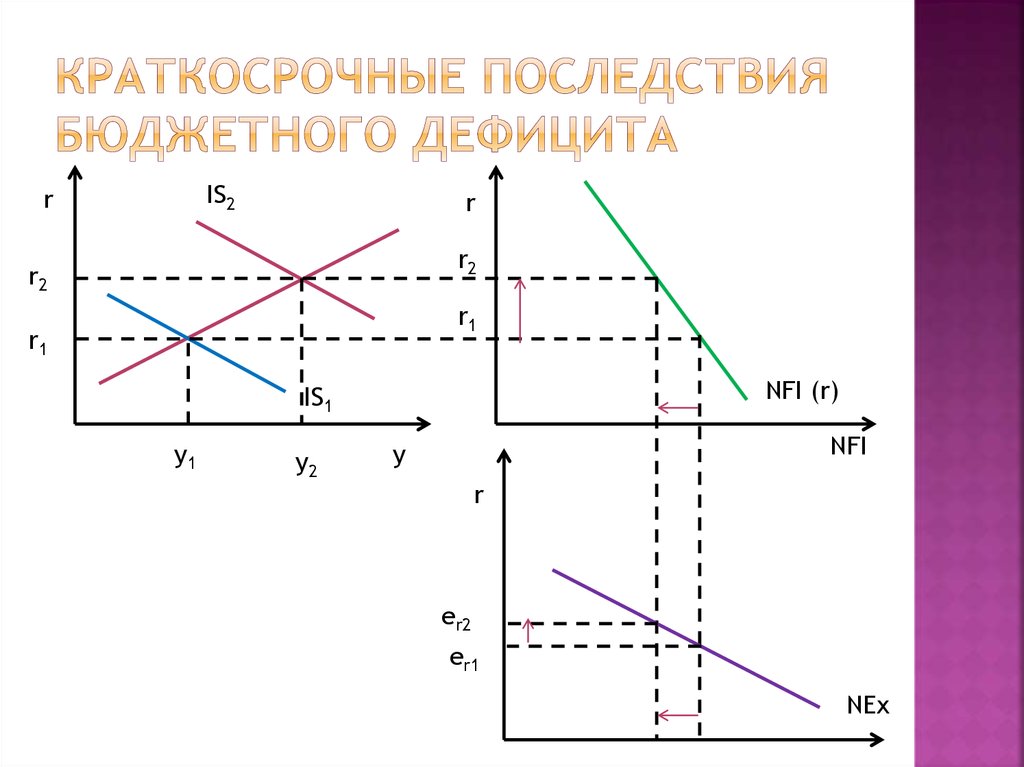

10. Краткосрочные последствия бюджетного дефицита

IS2r

r

r2

r2

r1

r1

NFI (r)

IS1

y1

y2

NFI

y

r

er2

er1

NEx

11. Традиционный взгляд на государственный долг

Увеличение бюджетногодефицита приведет к росту

процента и располагаемого

дохода.

Рост процентной ставки приведет

к снижению инвестиций и притоку

капитала из-за рубежа

Вырастет обменный курс и чистый

экспорт сократится.

12. Традиционный взгляд на государственный долг

Таким образом, в краткосрочномпериоде объем производства и

занятости вырастет, что, скорее

всего, повысит уровень

благосостояния текущего

поколения. В то же время сальдо

счета текущих операций

уменьшится и замедлится процесс

накопления капитала.

13. Традиционный взгляд на государственный долг

В долгосрочном периоде принеизменных факторах производства и

уровне технологии будут рост цен,

дальнейшее падение инвестиций и

чистого экспорта

рост потребления вызовет снижение

национальных сбережений

И, следовательно, вытеснение

инвестиций и чистого экспорта в

сумме на величину роста

потребления.

14. Традиционный взгляд на государственный долг

В соответствии с традиционнымвзглядом накопление внутреннего

долга — это политика улучшения

благосостояния текущего

поколения за счет будущих.

15. Традиционный взгляд на государственный долг

Положительныйэффект политики

долгового финансирования состоит в

краткосрочном стимулировании

экономики, сопровождающемся

частичным вытеснением инвестиций и

чистого экспорта.

Отрицательный эффект —

долгосрочное вытеснение инвестиций и

чистого экспорта, уменьшенный запас

капитала, достающийся будущим

поколениям.

16. Барро-рикардианский подход

Частьэкономистов полагает, что

бюджетный дефицит, финансируемый

за счет долга, не оказывает

существенного влияния на экономику.

Аргументы в поддержку подобной точки

зрения были впервые отмечены Д.

Рикардо.

В настоящее время его идеи развил

представитель новой классической

школы Роберт Барро.

17. Барро-рикардианский подход

Согласногипотезе БарроРикардо финансирование

государственных расходов за

счет долга и за счет налогов

приведет к одинаковым

последствиям для

экономики.

18. Барро-рикардианский подход

Еслигосударство сегодня

продает облигации для

финансирования бюджетного

дефицита, возникшего,

например, из-за снижения

налогов, то в будущем оно

увеличит налоги, чтобы

выплатить образовавшийся

долг.

19. Барро-рикардианский подход

Рациональныйпотребитель

понимает, что снижение налогов

сегодня означает их увеличение в

будущем, т. е. рассматривает

возникшее увеличение дохода как

временное и поэтому не увеличивает

потребление, а сберегает

образовавшийся излишек для

выплаты в будущем возросшего

налога.

20. Барро-рикардианский подход

Такимобразом, снижение

государственных сбережений

будет в точности

компенсировано увеличением

частных сбережений, текущее

потребление и национальные

сбережения не изменятся,

поэтому никакого влияния на

экономику снижение налогов не

окажет.

21. Барро-рикардианский подход

Измененияв бюджетно-налоговой

политике могут повлиять на

макроэкономические показатели,

только если государство объявит о

будущем снижении

государственных расходов.

Тогда потребители, ожидая

соответствующего снижения

налогов в будущем, могут уже

сегодня увеличить объем

потребления.

22. Возражения против барро-рикардианского подхода

Долгперекладывается на будущие

поколения

Не учитывается несовершенство

финансовых рынков

Зависимость налогов от уровня

текущих доходов приводит

некоторой неопределенности

23. Политические институты и бюджетный дефицит

24. Политэкономические теории бюджетного дефицита

Большоеколичество

исследований в последнее

время было посвящено

выявлению потенциальных

источников склонности к

дефициту при проведении

фискальной политики.

25. дефицит может образовываться из-за

отсутствияу политиков и избирателей

знаний об оптимальной политике.

структура политического процесса и

экономики подталкивает к ситуации, когда

преследование каждым участников

собственных целей приводит к

неэффективности.

попыток выбранных лидеров сообщить о

своих способностях избирателям.

26. Модели платежеспособности по государственному долгу

27. Дефицит государственного бюджета

является одним из основных показателей,по которым можно судить о результатах

деятельности государства.

Однако несовершенство методик расчета

этого показателя и наличие факторов,

влияющих на динамику финансовых статей

государства, делают целесообразной

корректировку дефицита бюджета для

более точной оценки изменений в

государственном секторе экономики.

28. факторы, не учитываемые официальной методикой при определении величины бюджетного дефицита:

1) циклическая составляющая в величинебюджетного дефицита;

2) изменение активов государства, включая

некоторые нематериальные активы, такие, как

образование населения;

3) наличие неучтенных и обусловленных

обязательств, предъявляемых как

государству, так и им самим;

4) влияние денежных факторов, в частности

инфляции.

29. циклическая составляющая в величине бюджетного дефицита

Посколькубюджетный дефицит является

автоматическим стабилизатором, его

уровень возрастает в периоды спада и

сокращается во время роста.

Для элиминирования этого эффекта

рассчитывают циклически

скорректированный показатель

бюджетного дефицита.

30. изменение активов государства

вструктуре расходов

государственного бюджета следует

отдельно рассматривать

капитальные расходы, так как они

влияют на изменения активов

государства.

31. наличие неучтенных и обусловленных обязательств

Необходимакорректировка

бюджетного дефицита в связи с

изменениями политики

государства в области пенсионного

обеспечения, социального

страхования, а также других видов

государственной деятельности,

связанных с образованием

неучтенных обязательств.

32. влияние денежных факторов

Влияниеинфляции на размер

государственных обязательств

неоднозначно.

Можно выделить три

направления влияния:

эффект Оливера—Танзи,

инфляционный налог,

Эффект Патинкина.

33. Эффект Оливера-Танзи

междубюджетным дефицитом и инфляцией

существует положительная связь: бюджетный

дефицит увеличивается по мере роста цен.

Это происходит вследствие того, что моменты

начисления налогов и их поступления в

государственную казну не совпадают.

Существование лага между начислением

налогов и их фактической выплатой

обесценивает в условиях инфляции налоговые

доходы государства и поэтому увеличивает

величину дефицита.

34. Инфляционный налог

междуинфляцией и дефицитом имеет место

отрицательная связь: при неожиданном росте

цен происходит сокращение реального

процента по заимствованиям, следовательно,

инфляция облегчает выплату

государственного долга и уменьшает

реальную величину бюджетного дефицита.

Получается, что, принимая за ориентир

номинальную величину дефицита, можно

завысить его значение на величину

инфляционного налога с держателей

государственных обязательств, реальная

стоимость которых постоянно снижается, и

кредиторы правительства поэтому понесут

убытки.

35. Эффект Патинкина

инфляцияуменьшает величину бюджетного

дефицита.

этот эффект имеет место в странах с

нестабильной экономикой, где принята

прогрессивная система налогообложения, а

бюджетная система приспособлена к тому,

чтобы государство могло осуществлять

фискальные функции в условиях инфляции.

происходит рост налоговых доходов,

непропорциональный росту цен, при неизменных

номинальных расходах правительства, поэтому

дефицит бюджета уменьшается.

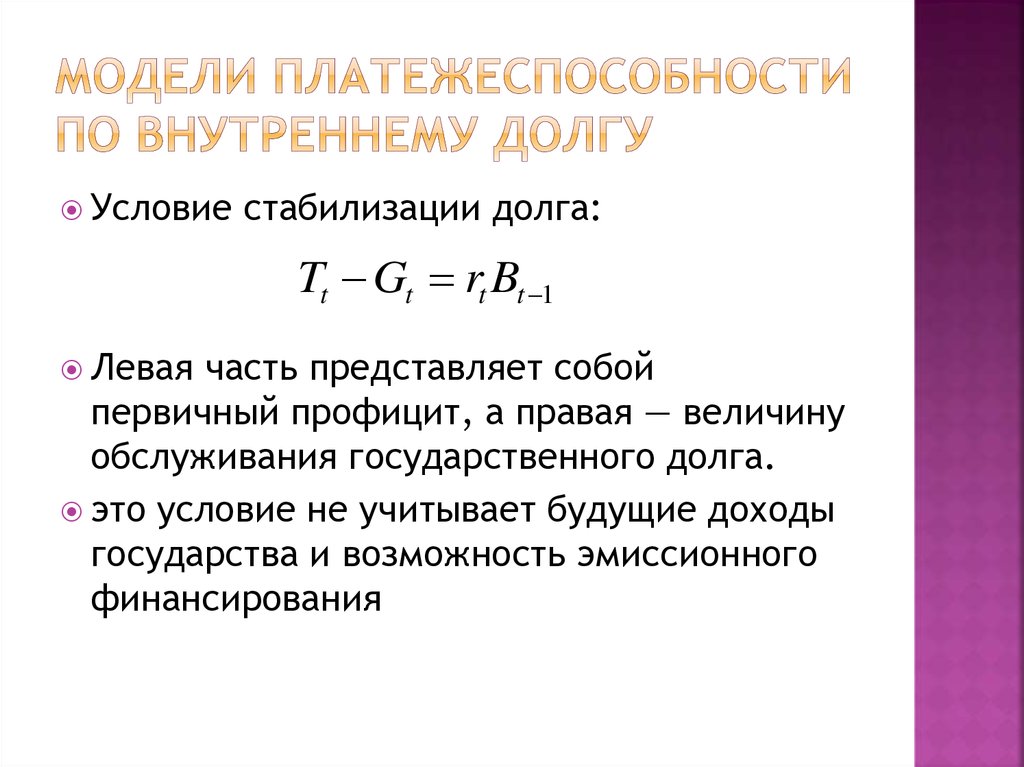

36. Модели платежеспособности по внутреннему долгу

Условиестабилизации долга:

Tt Gt rt Bt 1

Левая

часть представляет собой

первичный профицит, а правая — величину

обслуживания государственного долга.

это условие не учитывает будущие доходы

государства и возможность эмиссионного

финансирования

37.

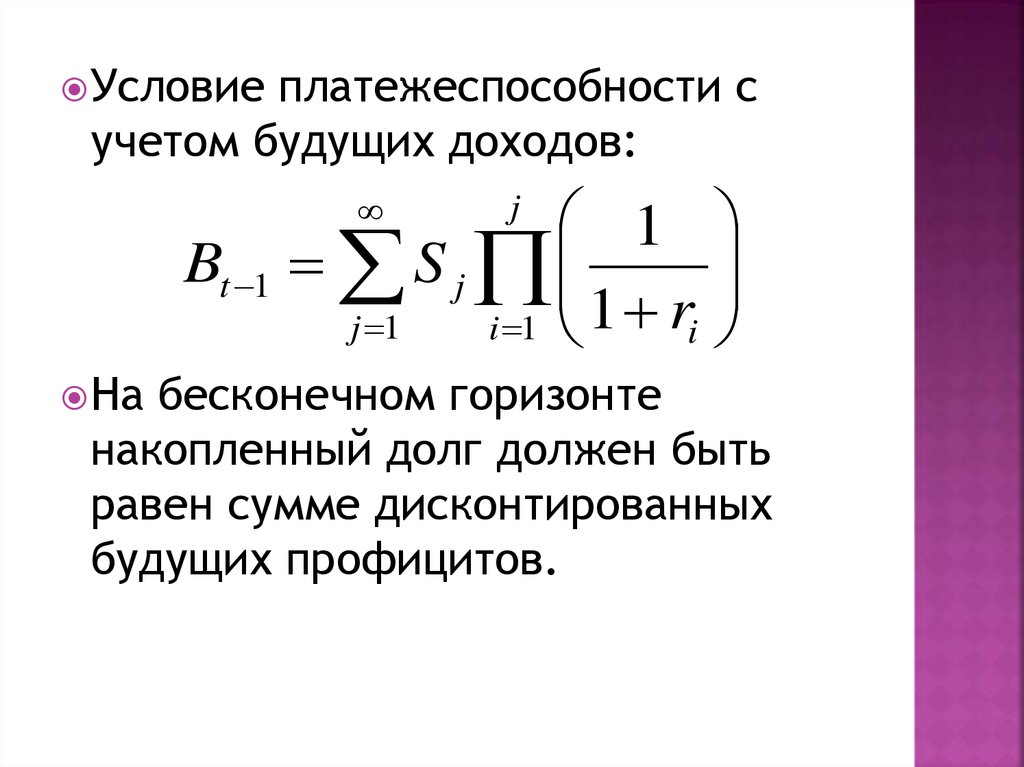

Условиеплатежеспособности с

учетом будущих доходов:

1

Bt 1 S j

j 1

i 1 1 ri

На

j

бесконечном горизонте

накопленный долг должен быть

равен сумме дисконтированных

будущих профицитов.

38.

Согласноему государство не может

поддерживать бюджетный дефицит

бесконечно, финансируя его за счет

последующих заимствований.

Государство платежеспособно, если

оно начиная с некоторого периода

рассматриваемого промежутка

времени обеспечивает профицитный

бюджет, достаточный для выплаты

сделанных займов.

39.

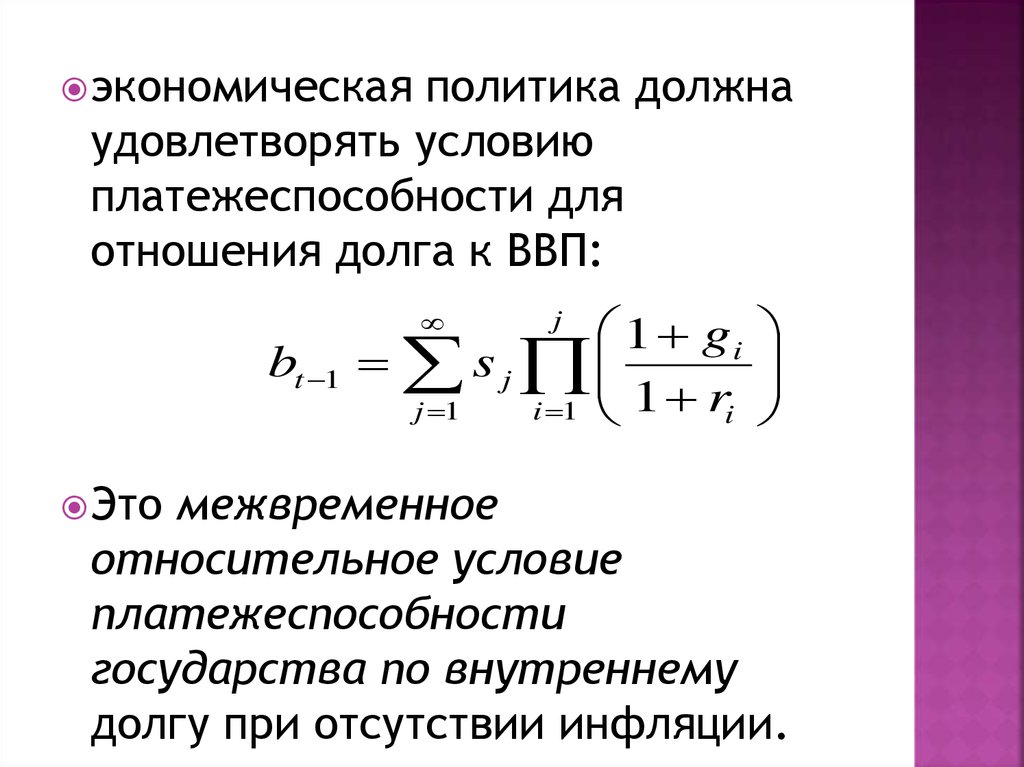

экономическаяполитика должна

удовлетворять условию

платежеспособности для

отношения долга к ВВП:

1 gi

s j

1 r

j 1

i 1

i

bt 1

Это

j

межвременное

относительное условие

платежеспособности

государства по внутреннему

долгу при отсутствии инфляции.

40.

Оноозначает, что государство

платежеспособно, если

относительная величина

накопленного долга равна сумме

дисконтированных с учетом темпов

роста относительных профицитов.

Таким образом, накопив долг,

государство должно когда-нибудь

найти ресурсы для его выплаты.

Только в этом случае

дисконтированная доля долга в

ВВП стремится к нулю.

41.

Дляоценки платежеспособности

государства также надо оценить:

разность долгосрочной процентной

ставки и долгосрочного темпа

роста ВВП (r— g)LR

необходимые ежегодные значения

источников финансирования —

суммы первичного профицита и

сеньоража (s + ).

42.

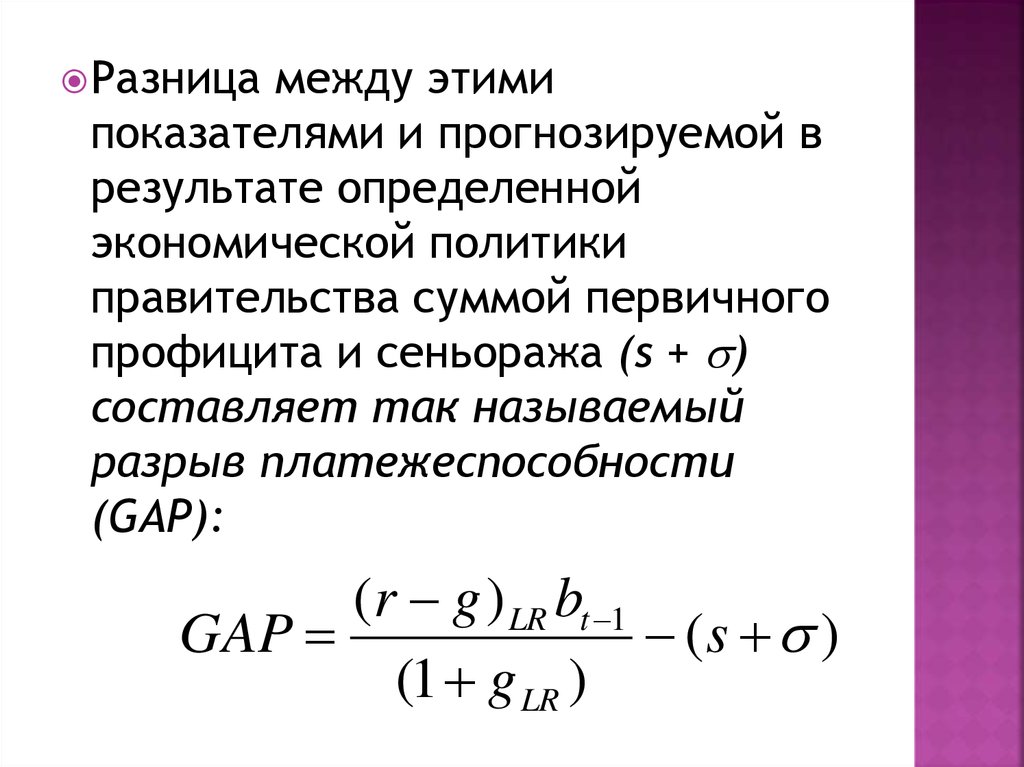

Разницамежду этими

показателями и прогнозируемой в

результате определенной

экономической политики

правительства суммой первичного

профицита и сеньоража (s + )

составляет так называемый

разрыв платежеспособности

(GAP):

(r g ) LR bt 1

GAP

(s )

(1 g LR )

43.

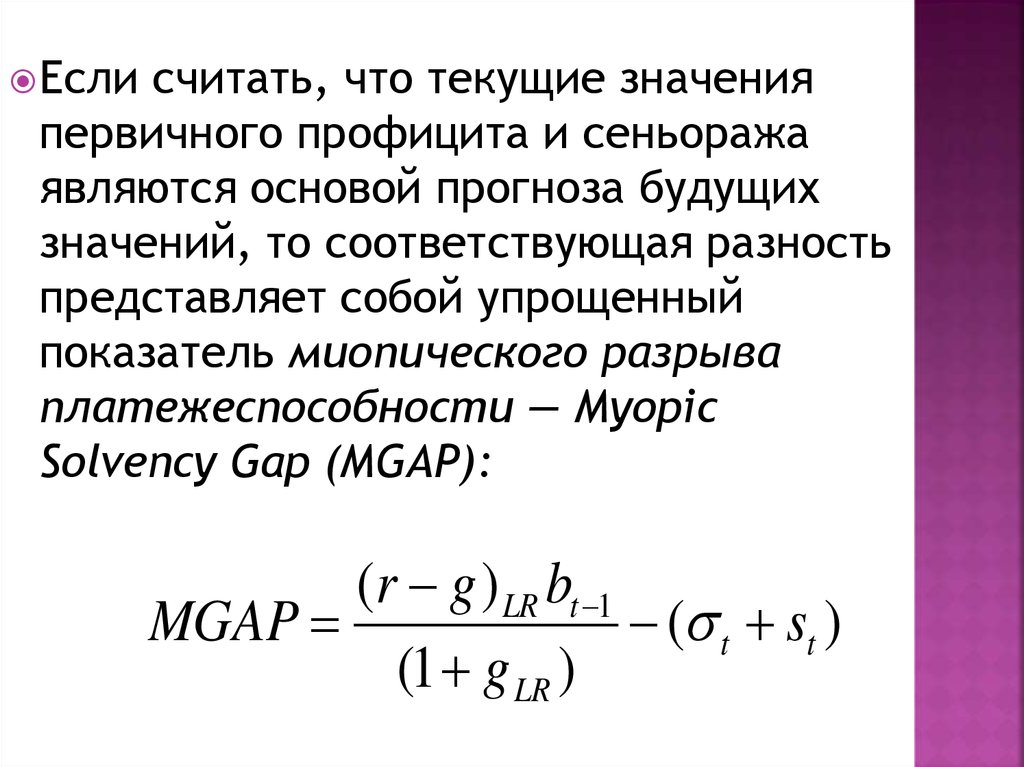

Еслисчитать, что текущие значения

первичного профицита и сеньоража

являются основой прогноза будущих

значений, то соответствующая разность

представляет собой упрощенный

показатель миопического разрыва

платежеспособности — Myopic

Solvency Gap (MGAP):

(r g ) LR bt 1

MGAP

( t st )

(1 g LR )

44. Платежеспособность по внешнему долгу

Вотношении внешнего долга следует различать

платежеспособность государственного сектора

и страны в целом.

В первом случае оценивается способность

государственного сектора платить по внешнему

или общему долгу, включая внутренний.

Во втором — платежеспособность по внешнему

долгу как государственного сектора, так и

частных заемщиков (например, коммерческих

банков и предприятий).

45.

Основноеусловие платежеспособности:

государство не может поддерживать

дефицит торгового баланса бесконечно,

финансируя его за счет последующих

заимствований.

Государство платежеспособно, если оно в

какие-то периоды обеспечивает

положительное сальдо счета текущих

операций, достаточное для выплаты

внешних займов.

Естественно, что при этом государство

должно обеспечить трансформацию

доходов от международной торговли в

доходы бюджета.

46. Модели инфляции.

47. Инфляционный налог

Проводяэмиссию, государство

увеличивает предложение денег, что ведет

к инфляции. Рост цен снижает

покупательную способность денег. В

результате обесценения денег

потребители несут потери, называемые

инфляционным налогом.

Реальный инфляционный налог — это

изменение реальной денежной массы,

вызванное исключительно изменением

уровня цен.

48. Модель Фридмана

Модель,позволяющая найти оптимальный

с точки зрения максимума величины

реального сеньоража темп инфляции, была

предложена в 1971 г. М.Фридманом.

49. Модель Фридмана

Предпосылкимодели:

1. Функция спроса индивида на деньги

определяется реальным доходом и

ожидаемым темпом инфляции, реальная

ставка процента постоянна.

2. Темп инфляции не влияет на темп роста

экономики (доходы от инфляционного

финансирования не рассматриваются в

качестве возможного источника

экономического роста).

3. Модель предполагает ситуацию

совершенного предвидения.

50. Модель Фридмана

Такимобразом, возможности извлечения

реального сеньоража при прочих равных

выше, если экономический рост

отсутствует.

При появлении экономического роста, если

функция спроса на деньги остается

неизменной, эти возможности снижаются.

51. Модель Фридмана

Целесообразностьсеньоража зависит от

соотношения фактического и оптимального

темпов инфляции.

Если фактический темп инфляции ниже

оптимального, то увеличение денежной

массы приведет к росту сеньоража; если

выше, то подобная политика не имеет

смысла, так как ее следствием будет

увеличение инфляции и снижение

реального сеньоража.

52. МОДЕЛЬ КейГАНА

Модельбыла создана для

описания процессов

гиперинфляции.

В качестве единственного

фактора спроса на деньги модель

рассматривает инфляционные

ожидания. Это предположение

соответствует ситуации

отсутствия экономического роста.

53. модель Бруно—Фишера

вывод:при любом варианте

финансирования бюджетного дефицита

(как эмиссионном, так и смешанном)

действенность антиинфляционных мер во

многом зависит от того, как устроен

механизм формирования инфляционных

ожиданий в экономике.

54. модель Бруно—Фишера

Возможнаситуация, когда традиционные,

ортодоксальные меры борьбы с инфляцией,

такие, как снижение бюджетного дефицита,

стабилизация курса национальной валюты,

укрепление независимости Центрального

банка, сдерживание роста денежной массы

и т. д., оказываются недостаточными.

В этом случае предлагается использовать

так называемые гетеродоксные меры,

направленные на снижение инфляционных

ожиданий экономических агентов, такие,

как замораживание заработной платы и

контроль цен.

55. МОДЕЛЬ САРЖЕНТА-УОЛЛЕСА

Вмодели предполагается, что государство

имеет возможность финансировать

бюджетный дефицит либо при помощи

денежной эмиссии, либо за счет увеличения

государственного долга.

Правительство заранее планирует будущие

значения бюджетных дефицитов,

возможность финансирования которых за счет

долга ограничена спросом на

государственные облигации.

56. МОДЕЛЬ САРЖЕНТА-УОЛЛЕСА

Ставкапроцента превышает темп роста

выпуска, поэтому в некоторый момент

финансирование бюджетного дефицита

становится возможным только за счет

сеньоража.

В результате темп роста денежной массы

увеличивается, что приводит к повышению

темпов инфляции.

57. Модель Саржента—Уоллеса

демонстрирует,что при сделанных предпосылках

ограничительная кредитно-денежная

политика в настоящем приводит к

инфляции в будущем, а при

неблагоприятных условиях может вызвать

инфляцию уже в текущем периоде.

58. Взаимосвязь монетарной политики и инфляции.

59.

Ростденежной массы играет

особую роль в определении

инфляции не потому, что деньги

влияют на цены более

непосредственно, чем другие

факторы, а потому что, как

показывают эмпирические

исследования, вариации темпа

роста денег объясняют большую

часть вариаций темпов роста

агрегированного спроса.

60.

Во-первых,изменение инфляции,

порождаемое изменением темпа роста

денег, также отражается и на

номинальной процентной ставке.

Гипотеза о том, что прирост инфляции

равен приросту номинальной ставки,

известна как эффект Фишера;

она следует из тождества Фишера и

предположения о том, что инфляция не

влияет на реальную ставку.

61.

Во-вторых,увеличение темпа роста

номинальной денежной массы снижает

реальную денежную массу.

Ускорение роста денежной массы

увеличивает ожидаемую инфляцию и,

таким образом, повышает номинальную

процентную ставку.

Это увеличение альтернативной стоимости

хранения денег на руках снижает объем

реальных денежных остатков,

предпочитаемый индивидами.

62.

монетарнаяполитика, которая согласуется

с перманентным снижением инфляции —

это неожиданный резкий скачок денежного

предложения вверх, за которым следует

медленный рост.

И, как показывают факты, самые яркие

примеры снижения инфляции — моменты

прекращения гиперинфляции —

сопровождаются неожиданным

повышением и без того высоких темпов

роста денег, которое продолжается

некоторое время после того, как цены уже

стабилизировались.

63.

неспособностьполитиков придерживаться

подобной низкоинфляционной политики

может привести к завышенному уровню

инфляции, несмотря на отсутствие выбора

между инфляцией и безработицей в

долгосрочной перспективе.

Основная идея Кидлэнда и Прескотта

состоит в том, что если ожидаемая

инфляция находится на низком уровне, так

что предельные издержки

дополнительного увеличения инфляции

низки, политики будут проводить

экспансионистскую политику, чтобы на

время увеличить выпуск сверх

естественного уровня.

64.

Нознание обществом того, что у политиков

есть подобный стимул, означает, что в

действительности оно не будет ожидать

низкий уровень инфляции.

Окончательный результат состоит в том,

что возможность для политиков выбирать

политику по собственному усмотрению

приводит к инфляции без какого-либо

увеличения выпуска.

65.

политик,чьи предпочтения в отношении

выпуска и инфляции отличаются от

предпочтений общества, не реагирует на

шоки оптимальным образом.

Значит, решая, кому делегировать

полномочия по проведению монетарной

политики, общество стоит перед

альтернативой: выбор того, кто

нерасположен к инфляции, приводит к

лучшим результатам в отношении средней

инфляции, но к худшим результатам в

отношении реакции на шоки. Поэтому

существует некий оптимальный уровень

«консерватизма» для центральных банков

Экономика

Экономика