Похожие презентации:

Центральні банки в системі монетарного та банківського управління

1.

ТЕМА 15.ЦЕНТРАЛЬНІ БАНКИ В

СИСТЕМІ МОНЕТАРНОГО ТА

БАНКІВСЬКОГО

УПРАВЛІННЯ

2.

15.1. Центральні банки, їх походження, призначення, функції та операціїЦентральний банк –

це емісійний, розрахунковий і касовий центр, що

здійснює нагляд за усією кредитною системою і

використовується як найважливіший інструмент

кредитно-грошової політики держави

Основні функції центрального банку

Банк банків:

Емісійний центр:

забезпечує касове,

розрахункове та

кредитне

обслуговування

комерційних банків.

Враховуючи

монопольне право

центрального банку

на забезпечення

платіжного обороту

готівкою, комерційні

банки зберігають

частку своїх резервів

у безготівковій формі

на рахунках у

центральному банку

забезпечує

професійний нагляд

над усією кредитною

системою і є

провідним

інструментом

реалізації кредитногрошової політики

держави

Облікова

(дисконтна)

політика

Грошовокредитне

регулювання:

використання

монетарних

інструментів з метою

впливу на обсяг і

структуру

банківських резервів,

рівень процентної

ставки, ухвалу

положень

нормативних актів,

інструкції і директив

Операції на

відкритому

ринку

Банкір уряду:

тісно взаємодіє з

фінансовими

органами держави у

вирішенні загальних

проблем монетарної

і фіскальної

політики. Йому

належить провідна

роль в організації

касового виконання

державного бюджету

Регулювання

обов’язкових

резервів

Рис. 15.1. Функції центрального банку

Селективне

регулювання

кредиту

3.

Політика«дешевих

грошей»

Політика

«дорогих

грошей»

Політика

«дешевих

грошей»

Підвищення норм резервування

Зменшення частини ресурсів, що

залишаються в розпоряджені банків

Скорочення обсягів кредитних вкладень в

економіку

Зниження норм резервування

Збільшення вільних ресурсів комерційних

банків

Розширення кредитування банками

підприємств

Політика

«дорогих

грошей»

Зменшення ставки

Збільшення попиту на кредиту з боку

комерційних банків

Зниження процентів за кредитами

комерційних банків

Зростання обсягів кредитування економіки

Збільшення ставки

Зниження обсягів кредитування комерційних

банків

Зростання процентних ставок за кредитами

комерційних банків

Зменшення кредитних вкладень в економіку

Інструменти національного банку

Зміна облікової

ставки НБУ

Зміна норм

обов’язкових

резервів

Рис. 15.2. Інструменти національного банку

4.

Система управління центральним банкомРада НБУ

До компетенції належить:

- розроблення основних засад грошовокредитної політики та здійснення контролю за

їх виконанням;

- розроблення рекомендацій Правлінню

банку щодо методів та інструментів грошовокредитного регулювання;

- затвердження кошторису доходів і

витрат банку;

- затвердження бухгалтерського балансу

банку;

- право застосування відкладального

вето щодо окремих рішень Правління банку;

інші повноваження

Правління НБУ

До його компетенції належить:

- забезпечення реалізації монетарної

політики через відповідні монетарні

інструменти;

- організація діяльності банку та інші

повноваження, які випливають із функцій

банку, передбачених у Законі

Рис. 15.2. Система управління центральним банком

5.

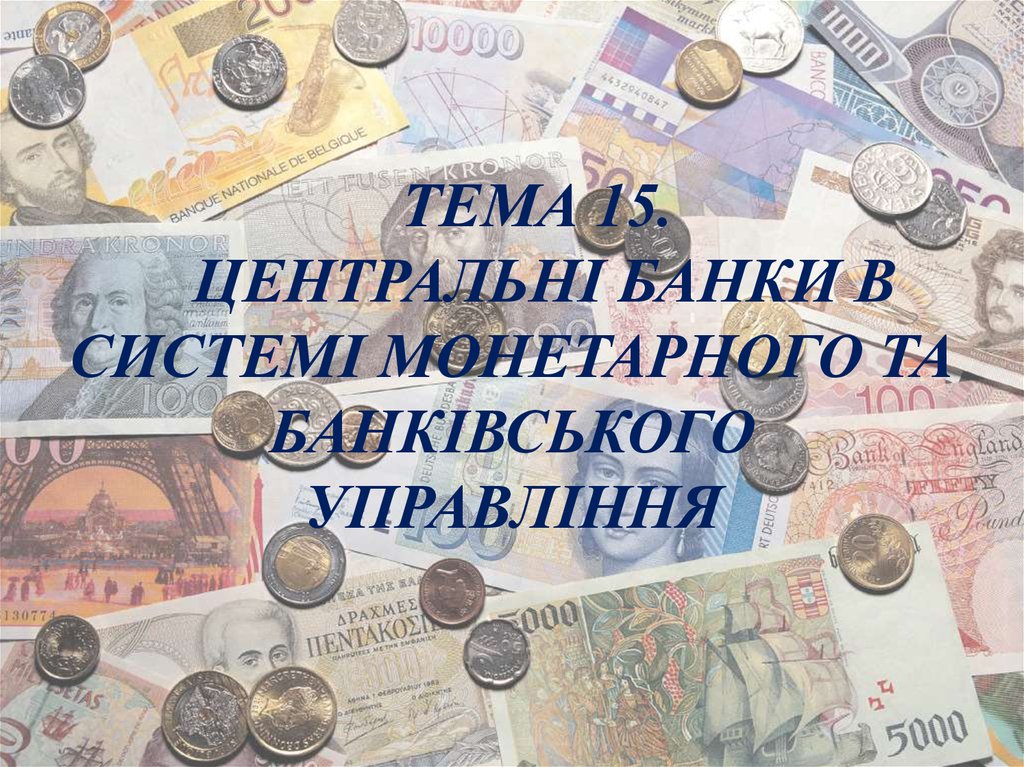

15.2. Контроль та аудит у центральному банкОсновні завдання банківського

регулювання

Забезпечення стабільності та надійності

банківської системи

Захист інтересів вкладників, які розміщують

свої кошти в банках, від неефективного

управління банками та від зловживання

Створення конкурентного середовища в

банківській сфері

Забезпечення відкритої політики та

діяльності банківського сектору загалом та

банку зокрема

Підтримання необхідного рівня

стандартизації та професіоналізму в

банківському секторі, забезпечення

ефективної діяльності банків та

запровадження технологічних нововведень в

інтересах споживачів банківських послуг

Рис. 15.3. Основні завдання банківського регулювання

6.

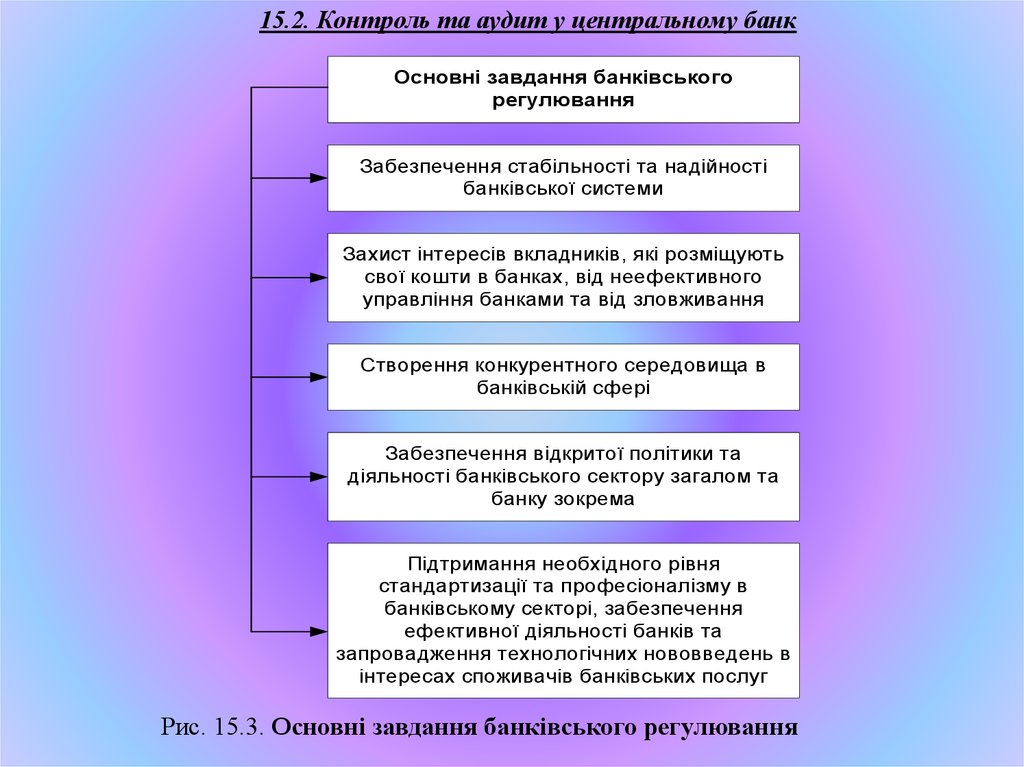

Ринковасамодисципліна

Безвиїзне інспектування

(моніторинг) НБУ

Зовнішній

аудит

Виїзне інспектування

НБУ

Внутрішній контроль

Банк

Служби

внутрішнього

аудиту

НБУ

Аудиторські

компанії

НБУ

Рейтингові

агенства

Рис. 15.4. Багаторівність банківського нагляду

7.

Наглядові операції НБУНагляд високого ступеня

застосовується до банків, що

характеризуються

незадовільним фінансовим

станом і допускають

систематичні порушення в

банківській діяльності

Інтенсивний нагляд

застосовується до банків, що

періодично порушують

економічні нормативи і

мають певні проблеми у

забезпеченні стабільності

свого функціонування

Загальний нагляд

застосовується до найбільш

надійно працюючих банків,

що не мають грубих

порушень

Рис. 15.5. Наглядові операції національного банку

8.

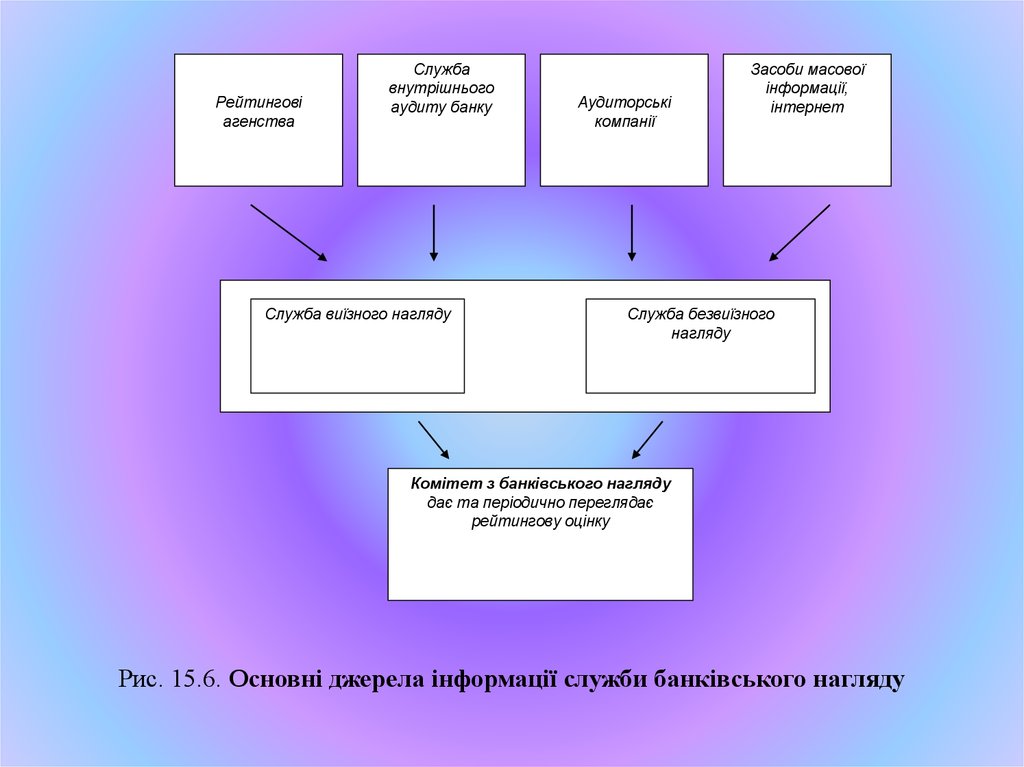

Рейтинговіагенства

Служба

внутрішнього

аудиту банку

Служба виїзного нагляду

Аудиторські

компанії

Засоби масової

інформації,

інтернет

Служба безвиїзного

нагляду

Комітет з банківського нагляду

дає та періодично переглядає

рейтингову оцінку

Рис. 15.6. Основні джерела інформації служби банківського нагляду

9.

Таблиця 15.2Відмінності зовнішнього та внутрішнього аудиту

№

1

1

Ознака

2

Місце на ринку

2

3

Обсяг перевірки

Мета аудиту

4

Основні функції

5

Предмет аудиту

6

Результат аудиту

7

Зацікавлені

сторони

Зовнішній аудит

3

Інформаційний посередник між

підприємством і макросередовищем

(третіми особами)

Внутрішній аудит

4

Складова частина конкурентної

діяльності економічного суб’єкта

Вибірково

Аналіз усіх процесів

Одержати можливість висловити Переконати менеджерів у тому,

думку про те, що фінансову звітність

що активи використовуються

складено відповідно до встановлених

найефективніше

вимог

Оцінка повноти, достовірності

Оцінка та вдосконалення системи

фінансової звітності та її

внутрішнього контролю,

відповідності встановленим нормам

мінімізація ризиків та

підвищення ефективності

виробництва

Публічна звітність підприємства та

Інформаційні потоки всередині

бухгалтерський облік, на підставі

підприємства, бухгалтерський та

якого вона складається

управлінський облік

Стандартизований аудиторський

Акти, звіти, рекомендації,

висновок, встановлений АПУ

встановлені внутрішніми

нормами

Треті особи: контрагенти, власники,

Керівництво економічного

інвестори, регулюючі органи тощо

суб’єкта, акціонери

10.

Продовження табл. 15.28

Підстава для

проведення

Договір між замовником аудиту і

виконавцем

9

Виконавець

Самостійна аудиторська фірма

або аудитор-підприємець

10

Оплата послуг

11

Правові відносини з

об’єктом перевірки

12

13

Незалежність

Періодичність

За умовою укладеного

господарського договору

Відносини регулюються

нормами цивільного

законодавства на засадах

партнерства і рівності сторін

Висока

Залежить від потреб

підприємства в оприлюдненні

своєї звітності, як правило, по

закінченні звітного року

14

Залежність від

нормативних актів

АПУ

Обов’язкове дотримання і

використання в роботі

Узгоджений план аудиторських

перевірок, наказ керівництва

тощо

Окремий підрозділ (служба) у

складі економічного суб’єкта

Заробітна плата за трудовою

угодою

Відносини регулюються

нормами законодавства про

працю. Наявна субординація,

підлеглість керівництву

Середня

Безперервний процес, тобто

працюють у постійному контакті

з бухгалтерією та іншими

підрозділами і службами

підприємства

На рівні рекомендацій, взяття до

уваги

11.

Закінчення табл. 15.215

Критерії аудиту

16

Ступінь

обізнаності у

справах

підприємства

17

Економічні

суб’єкти,

зобов’язані

проводити аудит

Закони, які регулюють

бухгалтерський облік,

національні стандарти

бухгалтерського обліку, інші

нормативні вимоги щодо

звітності

Середній (є потреба

тривалого спеціального

вивчення справ клієнта)

Банки, інвестиційні фонди,

біржі, фінансові установи,

страхові компанії, торговці

цінними паперами,

підприємства тощо

Нормативні акти України,

внутрішні положення, плани,

кошториси підприємства,

посадові обов’язки, загальна

стратегія тощо

Високий (це обумовлено

безперервним процесом

аудиту, структурною

приналежністю до

підприємства)

На сьогодні лише комерційні

банки

12.

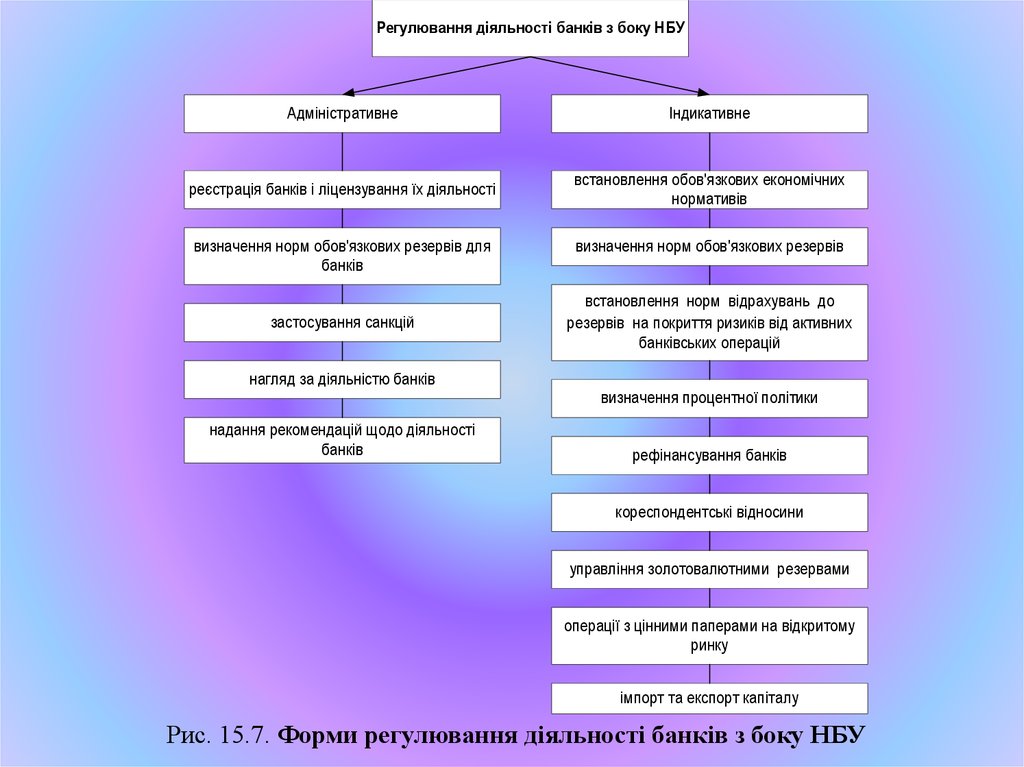

Регулювання діяльності банків з боку НБУАдміністративне

Індикативне

реєстрація банків і ліцензування їх діяльності

встановлення обов'язкових економічних

нормативів

визначення норм обов'язкових резервів для

банків

застосування санкцій

визначення норм обов'язкових резервів

встановлення норм відрахувань до

резервів на покриття ризиків від активних

банківських операцій

нагляд за діяльністю банків

визначення процентної політики

надання рекомендацій щодо діяльності

банків

рефінансування банків

кореспондентські відносини

управління золотовалютними резервами

операції з цінними паперами на відкритому

ринку

імпорт та експорт капіталу

Рис. 15.7. Форми регулювання діяльності банків з боку НБУ

13.

Економічні нормативиНормативи капіталу

Нормативи ліквідності

Нормативи кредитного ризику

Нормативи інвестування

Нормативи валютної позиції

Рис. 15.8. Обов'язкові економічні нормативи банківської діяльності

Финансы

Финансы