Похожие презентации:

Ценные бумаги как объекты гражданского права

1. Ценные бумаги как объекты гражданского права

Преподаватель КВТК Ляпунова Ольга АнатольевнаПреподаватель КВТК Ляпунова Ольга Анатольевна.

2.

3.

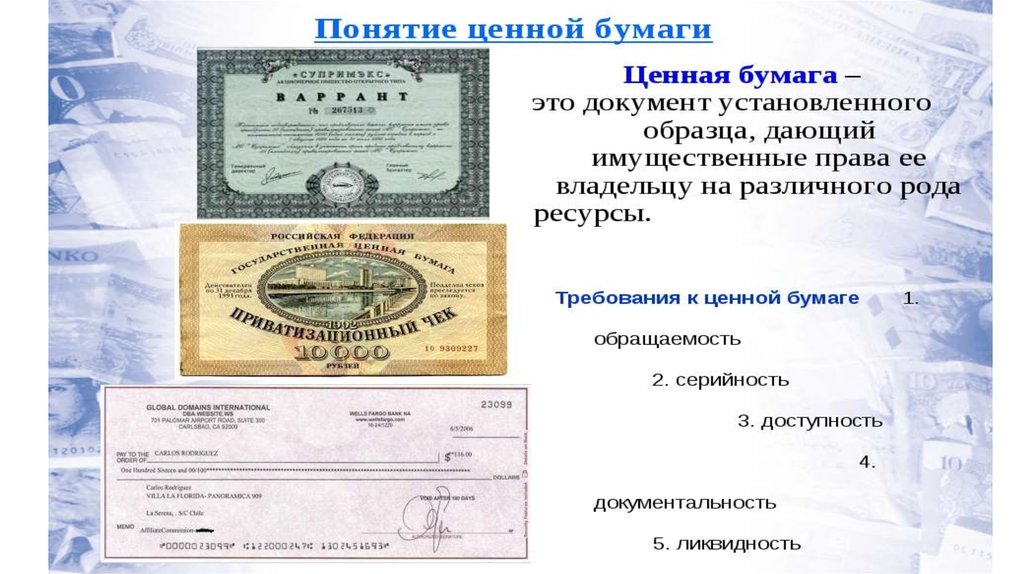

Определение указано в п.1 ст. 142 ГК РФ:Ценными бумагами являются:

http://www.consultant.ru/cons/cgi/online.cgi?req=doc&base=LAW&n=

304172&fld=134&dst=642,0&rnd=0.7506267120471555#0012064679

150518565 а) документы, соответствующие установленным

законом требованиям и удостоверяющие обязательственные и

иные права, осуществление или передача которых возможны

только при предъявлении таких документов (документарные

ценные бумаги). б) обязательственные и иные права, которые

закреплены в решении о выпуске или ином акте лица,

выпустившего ценные бумаги в соответствии с требованиями

закона, и осуществление и передача которых возможны только с

соблюдением правил учета этих прав в соответствии со ст. 149 ГК

РФ (бездокументарные ценные бумаги).

4.

виды ценных бумаг: предъявительские (ценные бумаги на предъявителя);ордерные; именные.

Предъявительская - документарная ценная бумага, по которой лицом,

уполномоченным требовать исполнения по ней, признается ее владелец.

Ордерная - документарная ценная бумага, по которой лицом, уполномоченным

требовать исполнения по ней, признается ее владелец, если ценная бумага выдана

на его имя или перешла к нему от первоначального владельца по непрерывному

ряду индоссаментов.

Именная - документарная ценная бумага, по которой лицом, уполномоченным

требовать исполнения по ней, признается одно из следующих указанных лиц:

1) владелец ценной бумаги, указанный в качестве правообладателя в учетных

записях, которые ведутся обязанным лицом или действующим по его поручению и

имеющим соответствующую лицензию лицом. Законом может быть предусмотрена

обязанность передачи такого учета лицу, имеющему соответствующую лицензию;

2) владелец ценной бумаги, если ценная бумага была выдана на его имя или

перешла к нему от первоначального владельца в порядке непрерывного ряда

уступок требования (цессий) путем совершения на ней именных передаточных

5.

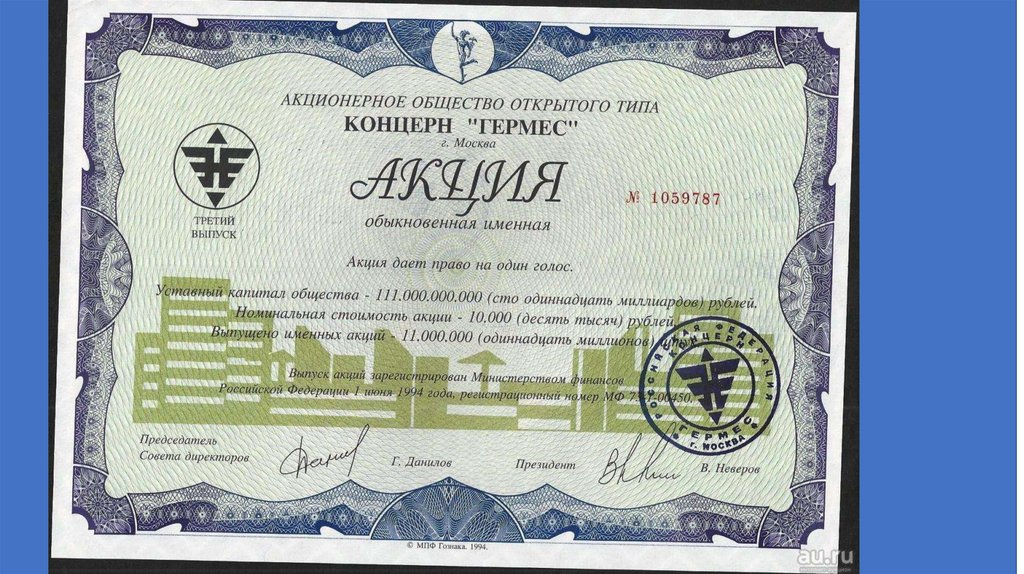

Банки обычно используют:1) Акция- эмиссионная ценная бумага, закрепляющая права ее

владельца (акционера) на получение части прибыли акционерного

общества в виде дивидендов, на участие в управлении акционерным

обществом и на часть имущества, остающегося после его ликвидации.

Акция - именная ц.бумага. А) Простые (или обыкновенные) – наиболее

типичный вид акций, т.к. каждое АО имеет обыкновенные ценные

бумаги. Простые акции удостоверяют права своего владельца

(акционера) на получение прибыли по итогам деятельности АО в виде

дивидендов или путем расчета курсовой стоимости, на управление

политикой компании, в том числе при помощи голосования на общем

собрании акционеров, на получение доли имущества. Б) Привилегированные (префы) долевые ц. бумаги отличаются от первого вида

тем, что, как правило, не предоставляют своему обладателю права

голоса на собрании акционеров. В) именные и на предъявителя.

6.

2) Облигация- эмиссионная ценная бумага, закрепляющаяправо ее владельца на получение от эмитента облигации в

предусмотренный в ней срок ее номинальной стоимости или

иного имущественного эквивалента. Облигация может также

предусматривать право ее владельца на получение

фиксированного в ней процента от номинальной стоимости

облигации либо иные имущественные права. Доходом по

облигации являются процент и/или дисконт.

Главное отличие облигации от акции является, то, что

облигация - долговое свидетельство, а акция свидетельствует права собственности. Покупая акции,

инвестор становится собственником общества, а приобретая

облигации - кредитором.

7.

Облигации можно классифицировать по различнымпризнакам. Самые распространенные из них - в

зависимости от эмитента: государственные, корпоративные,

иностранные. Популярна и классификация облигаций

зависимости от сроков погашения: краткосрочные,

среднесрочные и долгосрочные. Так как облигация является

долговым инструментом, то ее обычно выпускают для

привлечения ссудного капитала, то есть для обеспечения

финансирования на платной основе, на определенный срок,

с определенной целью и с обязательствами возврата

основной суммы и платы за ее использование. Это также

коренным образом отличает облигации от акций. Облигации

могут выпускаться как с обеспечением, так и без него.

8.

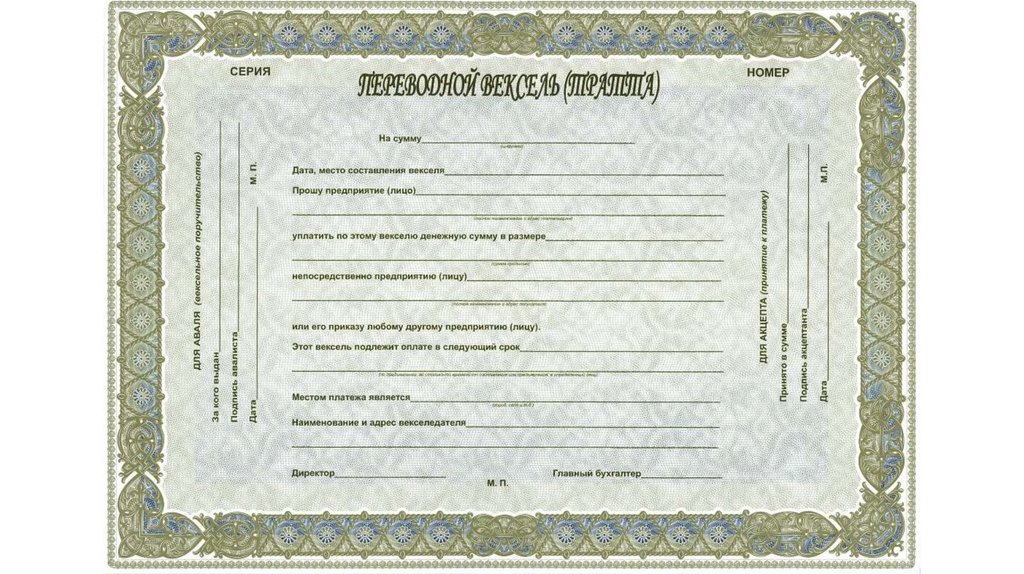

в) Вексель- письменное долговое обязательствоустановленной законом формы, выдаваемое заемщиком

(векселедателем) кредитору (векселедержателю),

предоставляющее последнему право требовать с заемщика

уплаты к определенному сроку суммы указанной в векселе.

Помимо ценных бумаг коммерческие банки активно осваивают

работу с производными финансовыми инструментами:

Форвардный контракт- договор купли-продажи (поставки)

какого-либо актива через какой-либо срок в будущем, все

условия сделки оговариваются в момент заключения.

Фьючерсный контракт- это форма форвардного контракта

разрешенного к заключению на бирже. Это стандартный

биржевой договор купли-продажи биржевого актива через

определенный срок в будущем по цене, согласованной в

9.

Опцион- это стандартный договор купли-продажи биржевого актива, всоответствии с которым его держатель получает право купить/продать

этот актив по определенной цене до установленной даты в будущем или

на эту даты с уплатой на полученное право подписчику определенной

суммы денег, называемой премией.

Своп- договорная конструкция, на основе которой стороны

обмениваются своими обязательствами: активами, и/или связанными с

ними фиксированными выплатами (наиболее распространенный

вариант - процентные выплаты) в определенно периоде.

На основе эмиссии акций и облигаций формируется собственный

заемный капитал банка. Среди акций банков наибольшее

распространение имеют обыкновенные акции. Привилегированные

акции выпускаются довольно редко, объем их эмиссии ограничен 25%

уставного фонда банка. Банковские облигации в РФ пользуются еще

меньшей популярностью, хотя в мировой практике облигации банков

занимают значительное место на финансовом рынке.

10.

Первый выпуск акций банка должен полностью состоять изобыкновенных именных акций. Регистрация и продажа

банком-эмитентом этих акций освобождается от обложения

налогом на операции с ценными бумагами.

Размещение акций повторного выпуска может

осуществляться путем подписки (открытой или закрытой),

путем распределения среди акционеров общества и путем

конвертации. Регистрация дополнительного выпуска акций

должна по общему правилу сопровождаться регистрацией

проспекта эмиссии.

11.

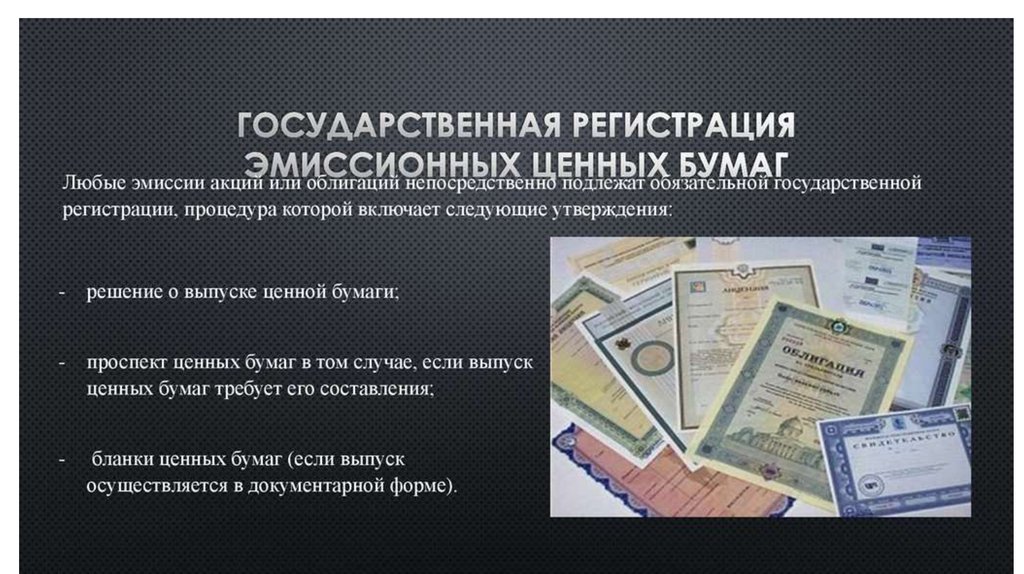

Этапы эмиссии ценных бумаг.1 этап. Решение о выпуске ценных бумаг

принимается либо общим собранием акционеров,

либо наблюдательным советом банка.

Чтобы получить право выпускать ценные бумаги,

банк должен: 1.Быть безупречным в течение 3

завершенных финансовых лет. 2.Не подвергаться

санкциям со стороны госуд- ых органов за нарушение

действующего законодательства в течение 3 лет

3.Не иметь просроченные задолженности кредиторам

и по платежам в бюджет.

12.

2 этап. Проспект эмиссии подготавливается Правлениембанка и подписывается его председателем и глав.

бухгалтером. При первом выпуске акций в случае

преобразования банка из паевого в акционерный, а также при

повторном выпуске акций и выпуске облигаций всеми

банками проспект эмиссии должен быть заверен независимой

аудиторской фирмой.

3 этап. Для регистрации выпуска ценных бумаг банк-эмитент

представляет в Департамент контроля за деят-ю кредитных

организаций на финансовых рынках Банка России или в

территориальное учреждение Банка России по месту своего

нахождения документы. В момент государственной

регистрации выпуска ценных бумаг им присваивается

государственный регистрационный номер.

13.

4 этап. Публикация проспекта эмиссии.Осуществляется банком-эмитентом путем издания ее

проспекта в виде отдельной брошюры тиражом,

достаточным для информирования всех

потенциальных покупателей.

5 этап. Размещение выпускаемых ценных бумаг

начинается после регистрации проспекта эмиссии

6 этап. Публикация итогов выпуска ценных бумаг в

том же печатном органе.

14.

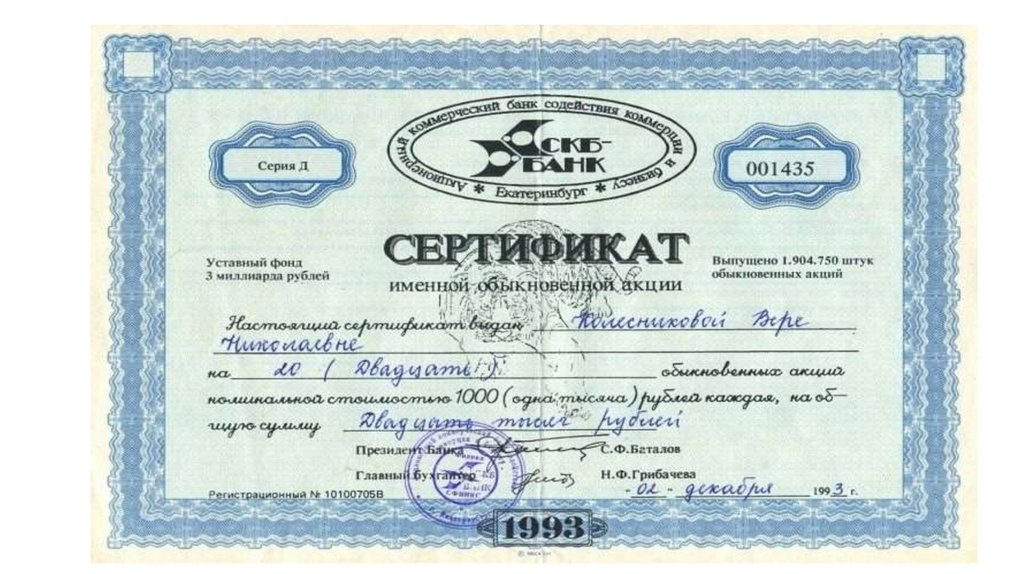

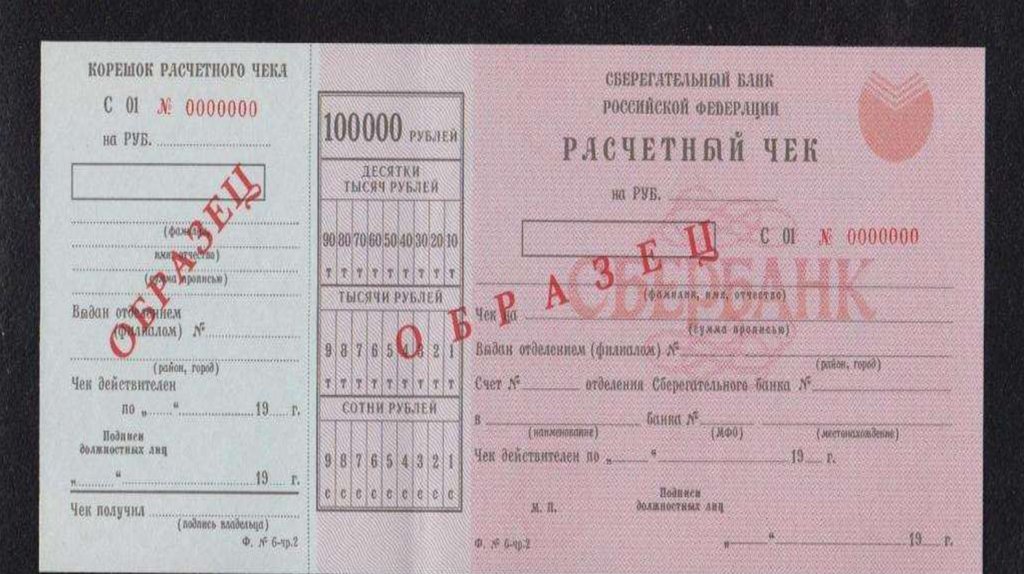

Неэмиссионными ценные бумаги: сберегательные идепозитные сертификаты, чеки, векселя и др.

Срок рассмотрения условий выпуска регистрирующим

органом не должен превышать двух недель. С момента

регистрации новых условии выпуска сертификатов кредитная

организация не вправе размешать сертификаты в

соответствии с ранее зарегистрированными условиями

выпуска.

Выпуск банками сберегательных и депозитных сертификатов

является условием осуществления операций по привлечению

во вклады денежных средств физических и юридических лип и

полностью регламентирован нормативным актом Банка

России.

15.

Банковский вексель - ордерная ценная бумага, и большинствобанков сохраняют такую его сущность. Однако в ряде случаев

при наличии определенных оговорок, допустим выпуск как

именных векселей (путем внесения в них слов «не приказу»),

так и векселей на предъявителя (путем предъявления

банковского или предъявительского индоссамента).

Ст.142 ГК РФ- виды ценных бумаг http://www.consultant.ru/document/cons_doc_LAW_5142/ab1c46930

66e9b127bfa6ca8a505a291884428fc/

Ст.143.1. ГК РФ- требования к документарной ценной бумаге http://www.consultant.ru/document/cons_doc_LAW_5142/150d82d64

2cd6598a92b71385ec9280c804f1d90/

Ст. 22 ФЗ РФ о рынке ц.б. о проспекте ц.б.-

16.

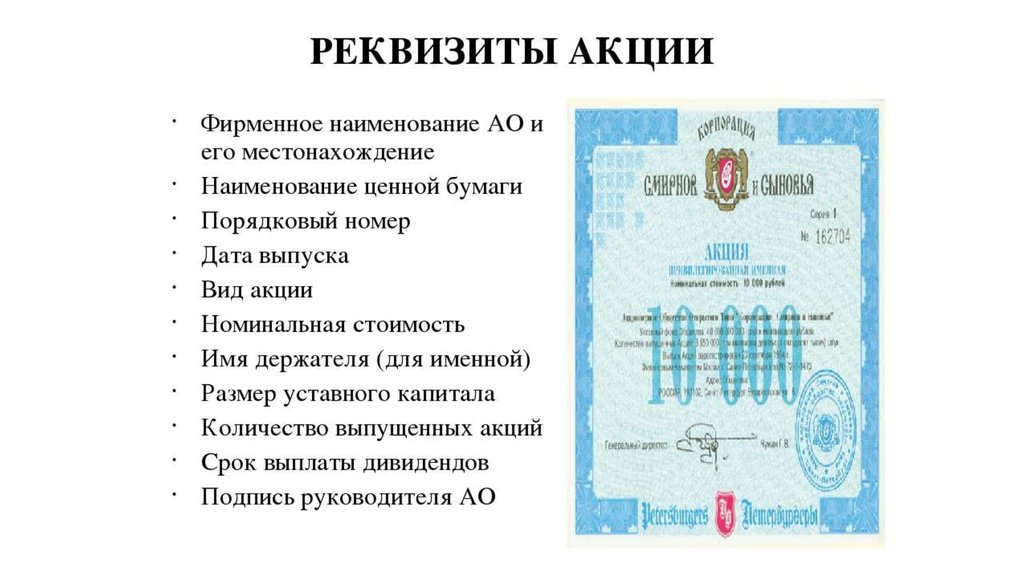

Статья 2 закона о рынке ценных бумаг: "Акция - эмиссионная ценная бумага... Акция является именной ценнойбумагой" Статья 16 ФЗ О РЦБ: "Именные эмиссионные ценные бумаги могут выпускаться только в

бездокументарной форме" Статья 18 ФЗ О РЦБ: "При бездокументарной форме эмиссионных ценных бумаг

решение о выпуске ценных бумаг является документом, удостоверяющим права, закрепленные ценной

бумагой. Эмиссионная ценная бумага закрепляет имущественные права в том объеме, в котором они

установлены в решении о выпуске данных ценных бумаг, и в соответствии с законодательством Российской

Федерации. Сертификат эмиссионной ценной бумаги должен содержать следующие обязательные реквизиты: полное наименование эмитента, место его нахождения и почтовый адрес; - вид, категорию (тип) эмиссионных

ценных бумаг; - государственный регистрационный номер выпуска эмиссионных ценных бумаг и дату

государственной регистрации, а в случае, если в соответствии с ФЗ о РЦБ выпуск (дополнительный выпуск)

эмиссионных ценных бумаг не подлежит государственной регистрации, - идентификационный номер и дату его

присвоения; - права владельца, закрепленные эмиссионной ценной бумагой; условия исполнения обязательств

лицом, предоставившим обеспечение, и сведения об этом лице в случае выпуска облигаций с обеспечением; указание количества эмиссионных ценных бумаг, удостоверенных данным сертификатом; - указание общего

количества эмиссионных ценных бумаг в данном выпуске эмиссионных ценных бумаг; - указание о том,

подлежат ли эмиссионные ценные бумаги обязательному централизованному хранению, и, если подлежат, наименование депозитария, осуществляющего их централизованное хранение; - указание на то, что

эмиссионные ценные бумаги являются эмиссионными ценными бумагами на предъявителя; - подпись лица,

осуществляющего функции исполнительного органа эмитента, и печать эмитента; - другие реквизиты,

предусмотренные законодательством Российской Федерации для конкретного вида эмиссионных ценных

бумаг."

17.

18.

19.

20.

21.

22.

23.

24.

25.

26.

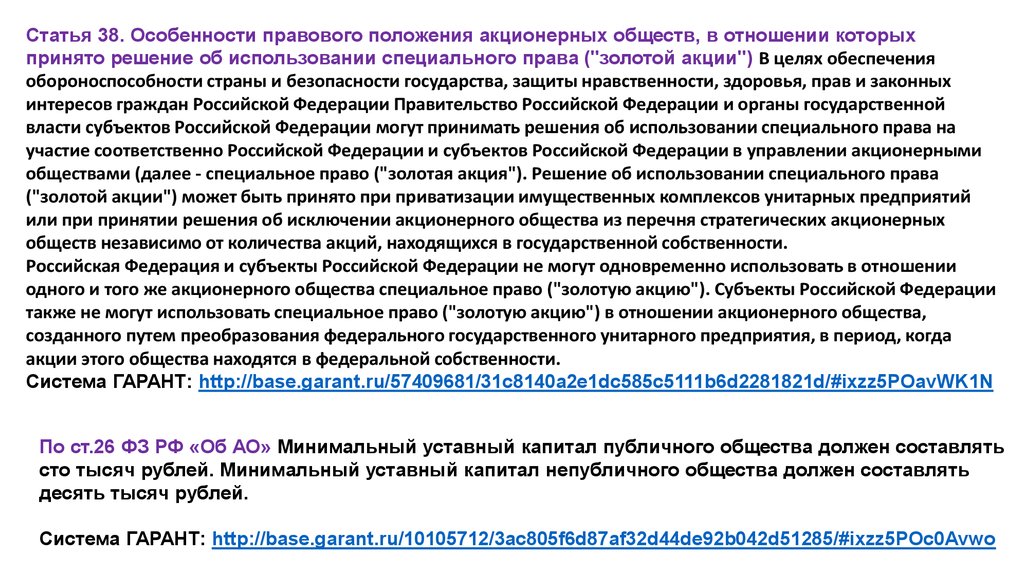

Статья 38. Особенности правового положения акционерных обществ, в отношении которыхпринято решение об использовании специального права ("золотой акции") В целях обеспечения

обороноспособности страны и безопасности государства, защиты нравственности, здоровья, прав и законных

интересов граждан Российской Федерации Правительство Российской Федерации и органы государственной

власти субъектов Российской Федерации могут принимать решения об использовании специального права на

участие соответственно Российской Федерации и субъектов Российской Федерации в управлении акционерными

обществами (далее - специальное право ("золотая акция"). Решение об использовании специального права

("золотой акции") может быть принято при приватизации имущественных комплексов унитарных предприятий

или при принятии решения об исключении акционерного общества из перечня стратегических акционерных

обществ независимо от количества акций, находящихся в государственной собственности.

Российская Федерация и субъекты Российской Федерации не могут одновременно использовать в отношении

одного и того же акционерного общества специальное право ("золотую акцию"). Субъекты Российской Федерации

также не могут использовать специальное право ("золотую акцию") в отношении акционерного общества,

созданного путем преобразования федерального государственного унитарного предприятия, в период, когда

акции этого общества находятся в федеральной собственности.

Система ГАРАНТ: http://base.garant.ru/57409681/31c8140a2e1dc585c5111b6d2281821d/#ixzz5POavWK1N

По ст.26 ФЗ РФ «Об АО» Минимальный уставный капитал публичного общества должен составлять

сто тысяч рублей. Минимальный уставный капитал непубличного общества должен составлять

десять тысяч рублей.

Система ГАРАНТ: http://base.garant.ru/10105712/3ac805f6d87af32d44de92b042d51285/#ixzz5POc0Avwo

27.

28.

29.

30.

31.

32.

33.

34.

35.

Наш закон о простом и переводном векселеhttp://www.consultant.ru/cons/cgi/online.cgi?req=doc&base=LAW&n=13669&fld=134&dst=1000000001

,0&rnd=0.11647546644106743#0499513952447182

1

Конвенция о Единообразном Законе о переводном и простом векселе"

(Заключена в Женеве 07.06.1930)

http://www.consultant.ru/cons/cgi/online.cgi?req=doc&base=LAW&n=4786&fld=134&

dst=100002,0&rnd=0.4834384351192784#07764842087279853 ст.1 – содержание

переводного векселя, со ст. 11 об индосаменте –передаточной надписи, со ст.21 об

акцепте, со ст.30 об авале (вексельном поручительстве), со ст. 75 о простом

векселе (содержание или реквизиты в ст.75)) Всем удачи !!!

36.

37.

38.

39.

Обязательные реквизиты облигаций:1. фирменное наименование эмитента;

2. местонахождение эмитента;

3. наименование ценной бумаги – «облигация»;

4. порядковый номер;

5. дата выпуска;

6. вид облигации;

7. общая сумма выпуска;

8. процентная ставка;

9. условия и порядок погашения;

10. номинал, а для именных облигаций имя держателя.

В зависимости от срока на который выпускается облигационный займ различают:

1. краткосрочный (до 1 года);

2. средне срочные (от 1 до 5 лет);

3. долгосрочные (свыше 5 лет) до 30 лет.

Облигации могут подразделяться по форме владения:

1. именные – право владения которыми подтверждено внесением имени владельца в реестр

эмитента;

2. на предъявителя– когда право владения подтверждается по предъявлении самой облигации.

В зависимости от обеспечения существует два класса облигаций: обеспеченные и

необеспеченные залогом.

Финансы

Финансы Право

Право