Похожие презентации:

Рынок ценных бумаг и коллективного инвестирования. Виды ценных бумаг по российскому праву

1. Дисциплина «РЫНОК ЦЕННЫХ БУМАГ И КОЛЛЕКТИВНОГО ИНВЕСТИРОВАНИЯ"

ИНСТИТУТБИЗНЕС-ПРАВА

Дисциплина

«РЫНОК ЦЕННЫХ БУМАГ И

КОЛЛЕКТИВНОГО

ИНВЕСТИРОВАНИЯ"

ЛЕКТОР: ШЕВЧЕНКО ОЛЬГА МИХАЙЛОВНА,

к.ю.н., доцент кафедры

предпринимательского и корпоративного

права

ВВОДНАЯ ЛЕКЦИЯ ПО ТЕМЕ:

«Основные положения о

рынке ценных бумаг и

коллективных инвестиций»

2. ПЛАН ЛЕКЦИИ:

Вопросы:1. Понятие рынка ценных бумаг и коллективных инвестиций.

2. Законодательство о рынке ценных бумаг и коллективных

инвестиций.

3. Структура рынка ценных бумаг и коллективных

инвестиций.

4. Государственное регулирование рынка ценных бумаг и

коллективных инвестиций.

5. Отдельные сегменты рынка ценных бумаг.

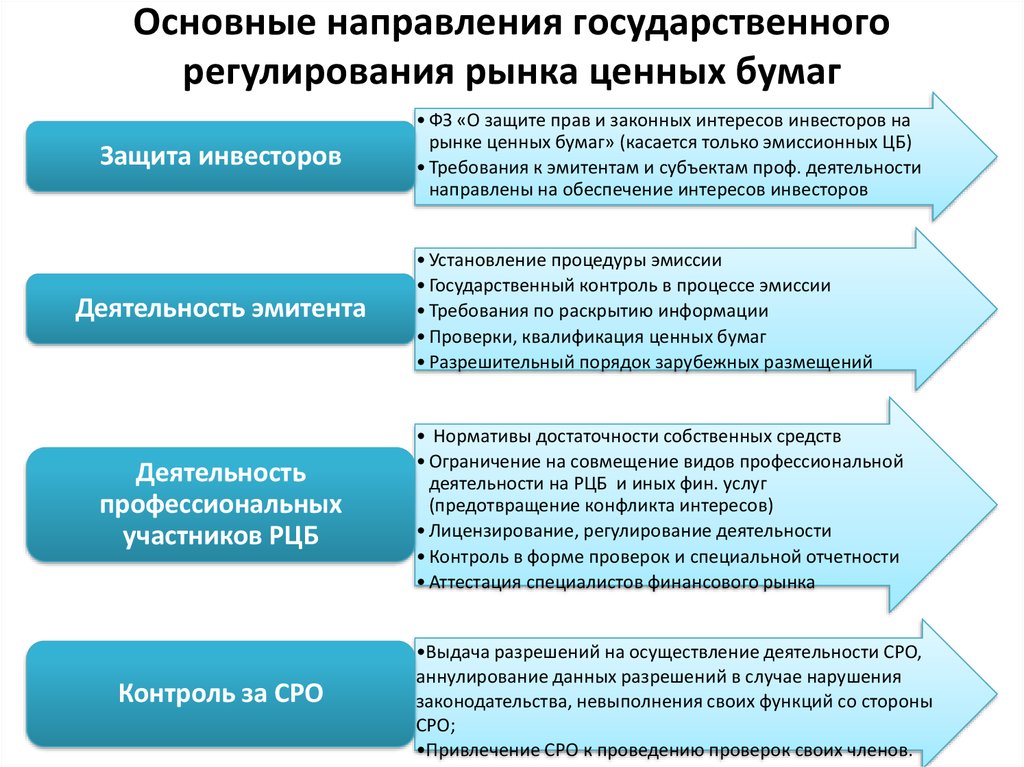

6. Виды ценных бумаг по российскому праву.

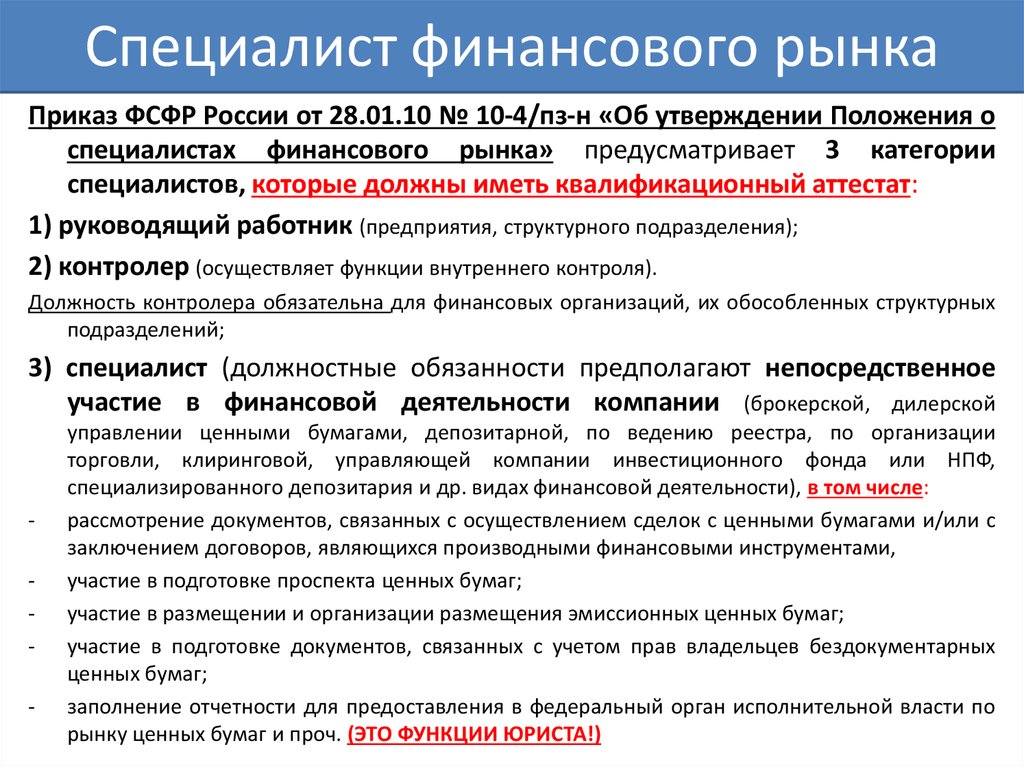

3. Рекомендуемая литература:

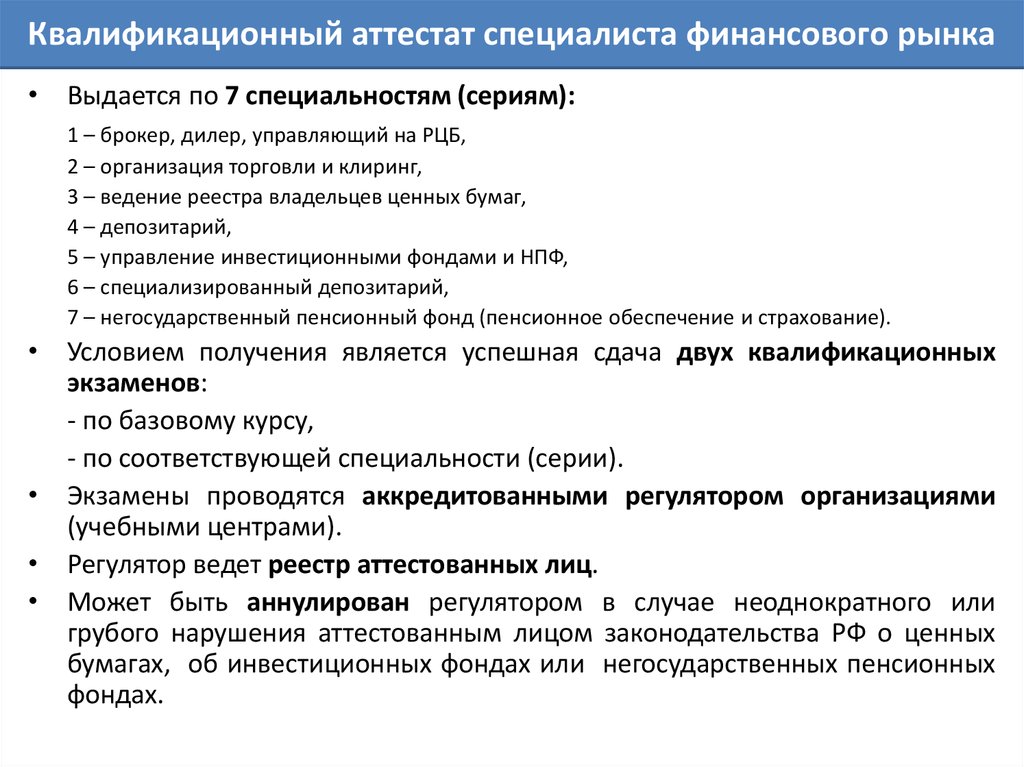

• Предпринимательское право: правовое сопровождение бизнеса :учебник для магистров / отв. ред. И.В. Ершова – М. : Проспект, 2017

(параграф 7 главы 9, глава 34);

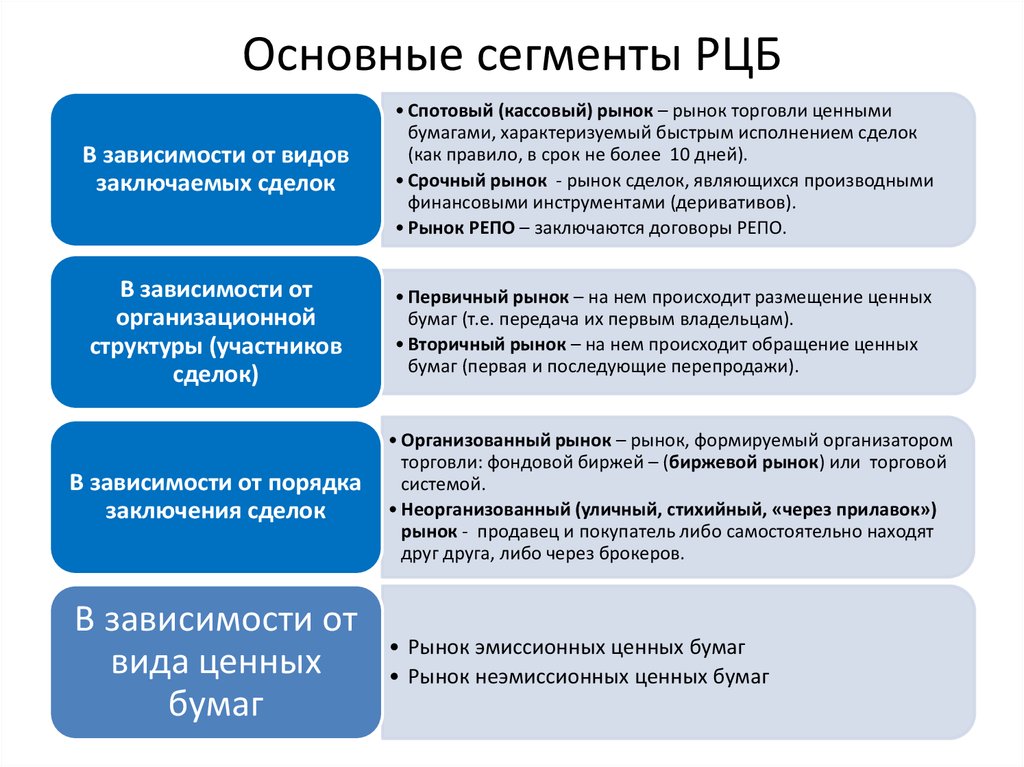

• Долинская В.В., Е.А. Моргунова Е.А., Шевченко О.М. Гражданское

право: объекты прав : учебное пособие для бакалавров. М. : Проспект,

2017 (раздел «Ценные бумаги»);

• Инвестиционное право / И.В. Ершова [и др.]. М.: Проспект, 2014

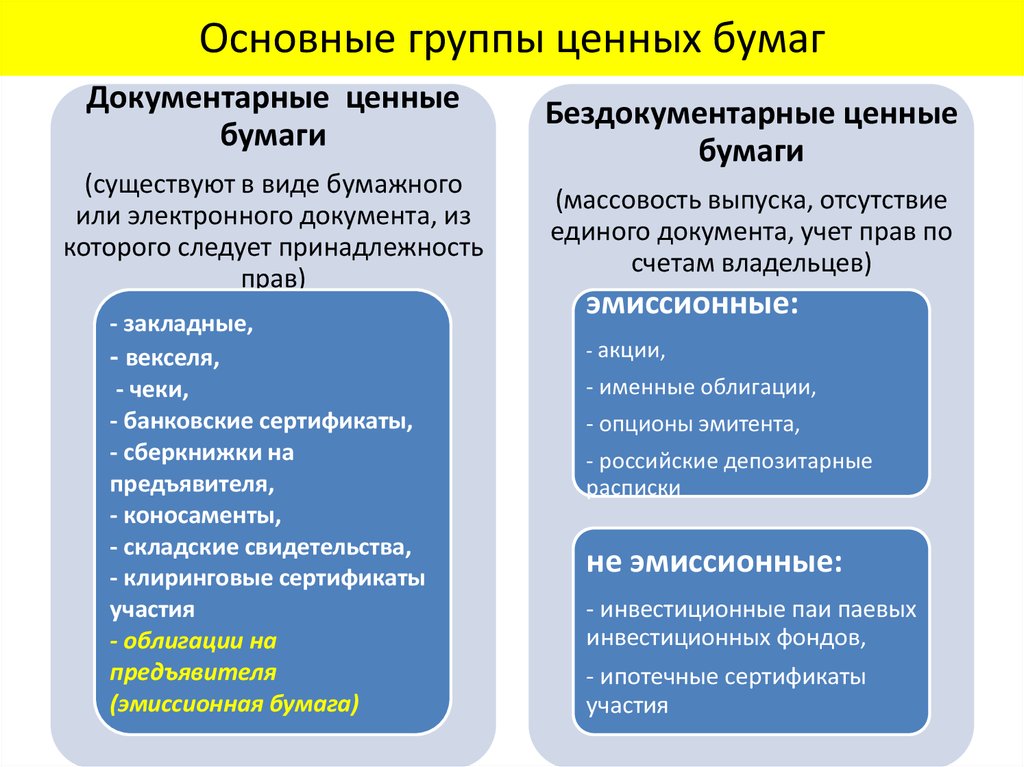

(раздел третий "Инвестиционная деятельность на рынке ценных

бумаг");

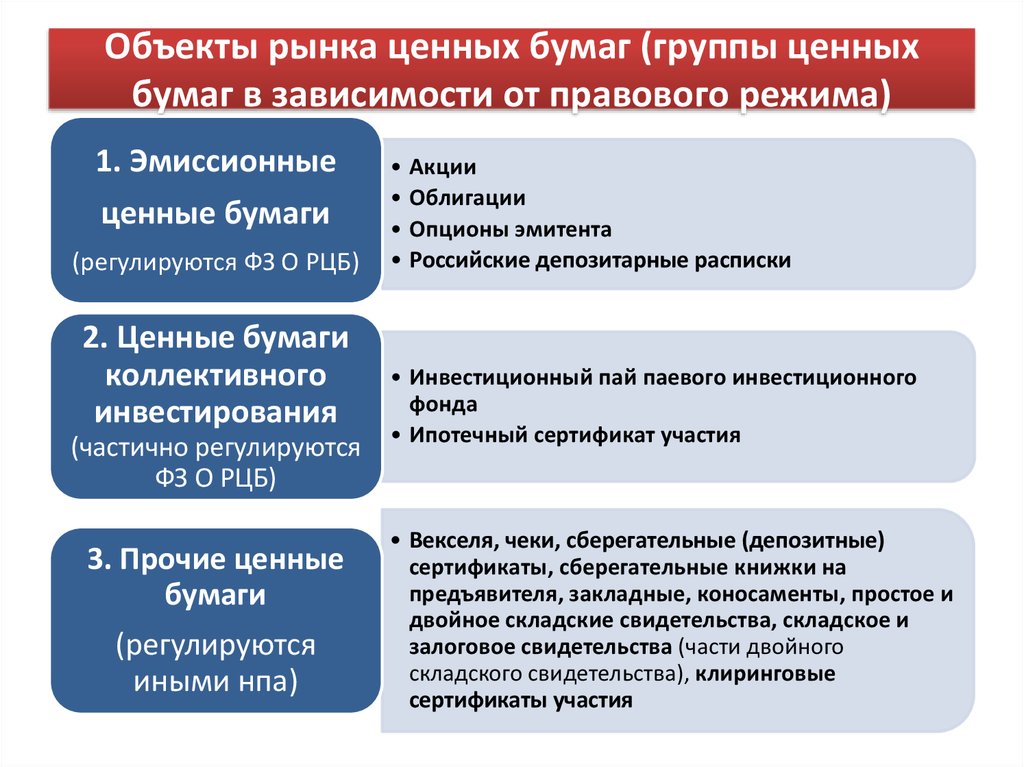

• Шевченко О.М. Правовое регулирование деятельности по

организации торговли на рынке ценных бумаг: новации российского

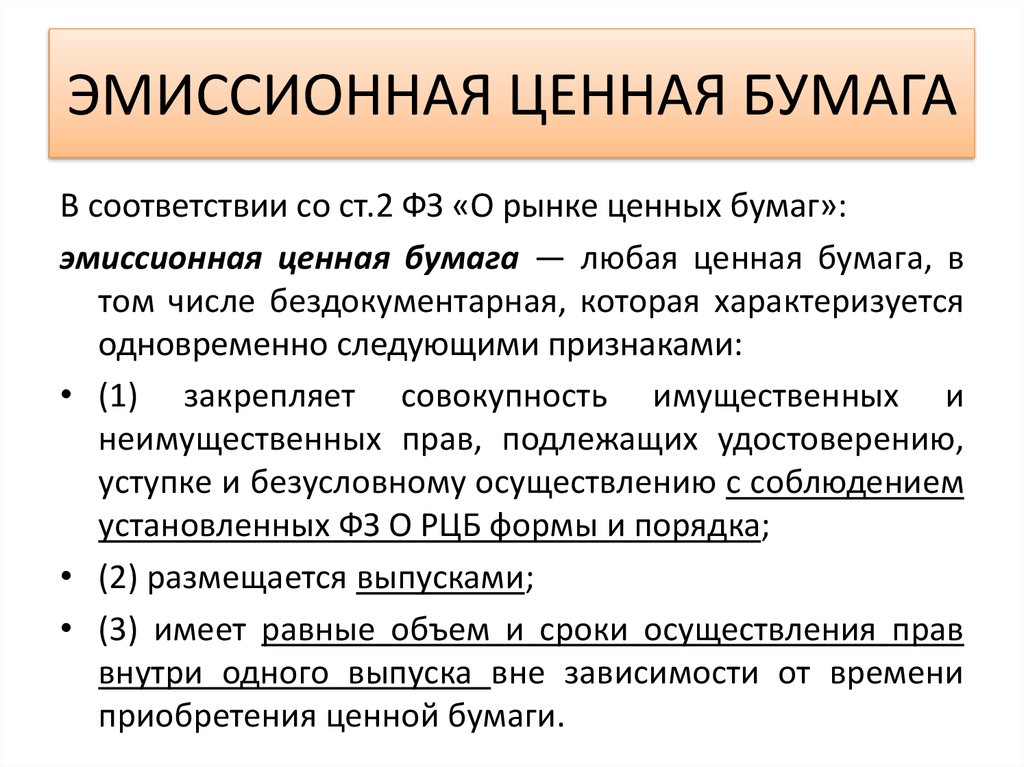

законодательства и актуальные проблемы. - М.: Проспект, 2014;

Дополнительно:

• Габов А.В. Ценные бумаги: вопросы теории и правового

регулирования рынка. М.: Статут, 2011.

• Селивановский А.С. Правовое регулирование рынка ценных бумаг. М.:

Издательский дом ВШЭ, 2014.

4. ВОПРОС 1.

ПОНЯТИЕ РЫНКАЦЕННЫХ БУМАГ И

КОЛЛЕКТИВНОГО

ИНВЕСТИРОВАНИЯ

5. Рынок ценных бумаг и коллективного инвестирования – часть финансового рынка

Кредитныйрынок

Рынок ценных

бумаг и колл.

инвест.

Страховой

рынок

Валютный

рынок

Рынок драг.

металлов

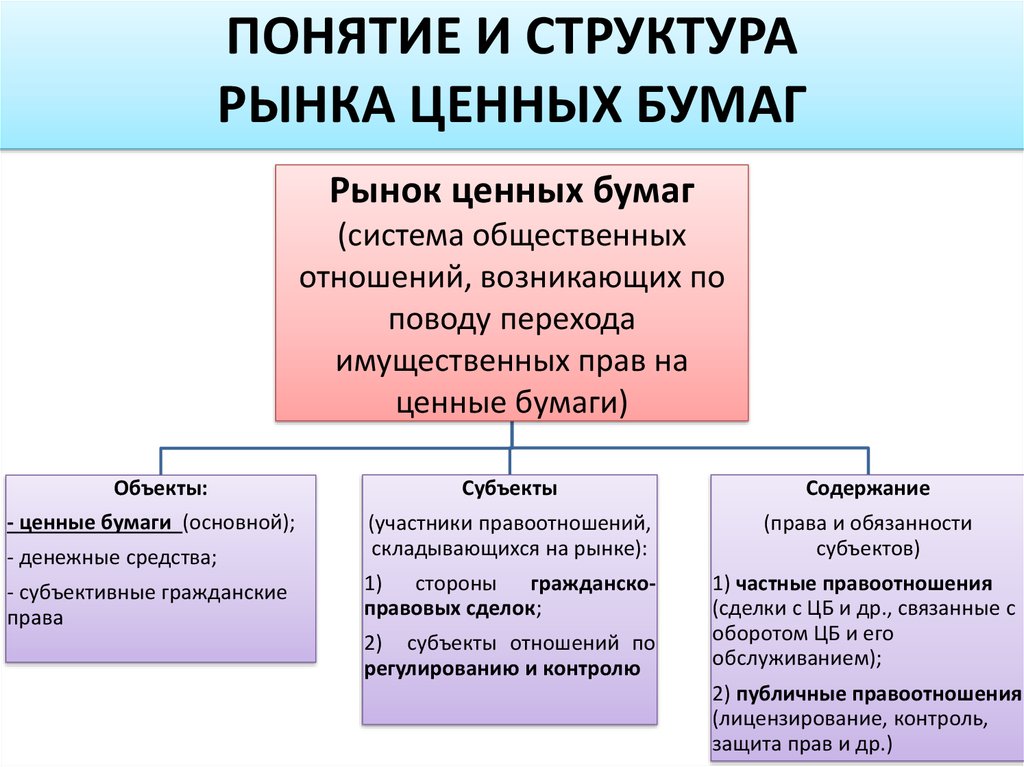

6. ПОНЯТИЕ И СТРУКТУРА РЫНКА ЦЕННЫХ БУМАГ

Рынок ценных бумаг(система общественных

отношений, возникающих по

поводу перехода

имущественных прав на

ценные бумаги)

Объекты:

Субъекты

Содержание

- денежные средства;

(участники правоотношений,

складывающихся на рынке):

(права и обязанности

субъектов)

- субъективные гражданские

права

1) стороны гражданскоправовых сделок;

1) частные правоотношения

(сделки с ЦБ и др., связанные с

оборотом ЦБ и его

обслуживанием);

- ценные бумаги (основной);

2) субъекты отношений по

регулированию и контролю

2) публичные правоотношения

(лицензирование, контроль,

защита прав и др.)

7. Рынок коллективных инвестиций – общая схема правоотношений

ИнвесторИнвестор

Инвестор

Формирование

объединенных

Передача объединенных активов активов (ПУЛа)

в доверительное управление

(договор ДУ)

Договор на оказание услуг

специализированного депозитария

Управляющая компания (УК)

– профессионал финансового

рынка

Специализированный

депозитарий –

профессионал

финансового

согласование

сделок УК

рынка, имеющий лицензию,

выданную Банком России

8. Соотношение рынка ценных бумаг и рынка коллективных инвестиций

помимо ценных бумагколлективного инвестирования

РЦБ охватывает отношения,

связанные с введением в

оборот и обращением

эмиссионных ценных бумаг

(акций, облигаций, опционов

эмитента и российских

депозитарных расписок), а

также иных ценных бумаг

(векселей, чеков, закладных,

банковских сертификатов,

коносаментов и проч.)

• формирование объединенных

активов

РКИ

может

сопровождаться

выдачей

ценных бумаг - инвестиционных

паев

ПИФов и ипотечных

сертификатов участия;

• возможно

инвестирование

объединенных

активов

в

ценные бумаги;

• общий

регулятор

(Банк

России);

• схожие

требования

к

профессиональным участникам

РКИ и РЦБ

РЦБ

помимо управления

инвестиционными фондами и

ипотечными покрытиями,

связанного с выдачей ценных

бумаг, РКИ включает институты, в

процессе формирования которых

не образуются ценные бумаги :

- негосударственные пенсионные

фонды,

- управление страховыми

резервами, компенсационными

фондами СРО и некоторые др.

РКИ

9. РЫНОК КОЛЛЕКТИВНЫХ ИНВЕСТИЦИЙ (РКИ)

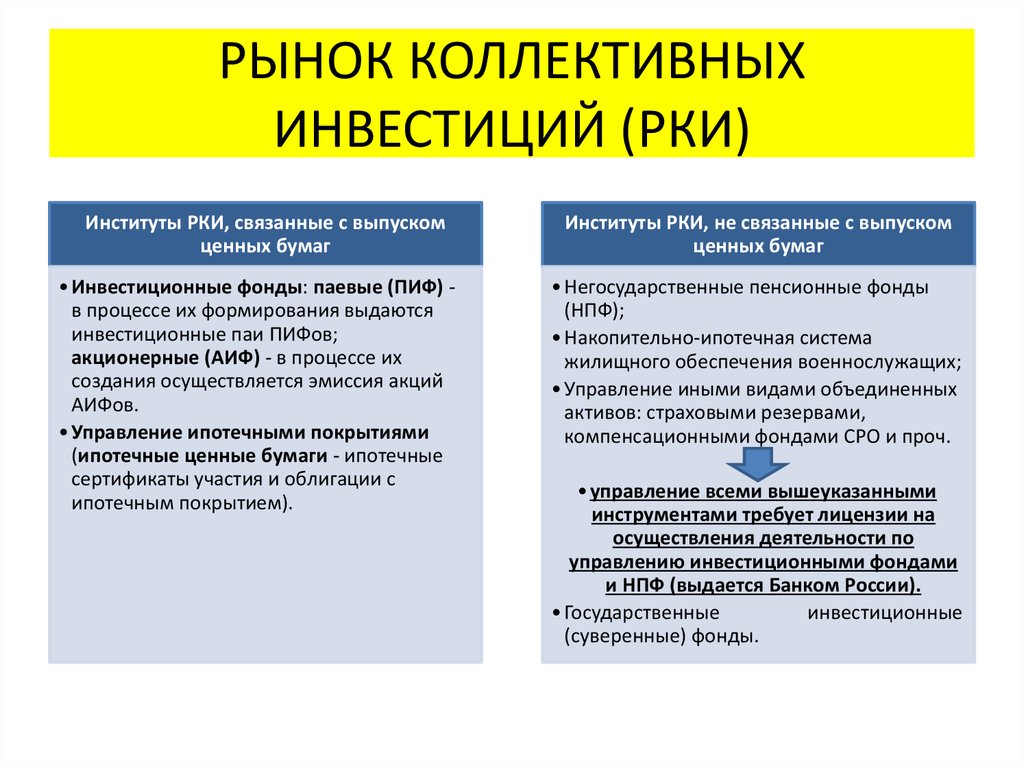

Институты РКИ, связанные с выпускомценных бумаг

• Инвестиционные фонды: паевые (ПИФ) в процессе их формирования выдаются

инвестиционные паи ПИФов;

акционерные (АИФ) - в процессе их

создания осуществляется эмиссия акций

АИФов.

• Управление ипотечными покрытиями

(ипотечные ценные бумаги - ипотечные

сертификаты участия и облигации с

ипотечным покрытием).

Институты РКИ, не связанные с выпуском

ценных бумаг

• Негосударственные пенсионные фонды

(НПФ);

• Накопительно-ипотечная система

жилищного обеспечения военнослужащих;

• Управление иными видами объединенных

активов: страховыми резервами,

компенсационными фондами СРО и проч.

• управление всеми вышеуказанными

инструментами требует лицензии на

осуществления деятельности по

управлению инвестиционными фондами

и НПФ (выдается Банком России).

• Государственные

инвестиционные

(суверенные) фонды.

10. ВОПРОС 2.

ИСТОЧНИКИРЕГУЛИРОВАНИЯ РЫНКА

ЦЕННЫХ БУМАГ И

КОЛЛЕКТИВНОГО

ИНВЕСТИРОВАНИЯ

11. ИСТОЧНИКИ РЕГУЛИРОВАНИЯ РЦБиКИ (кодексы)

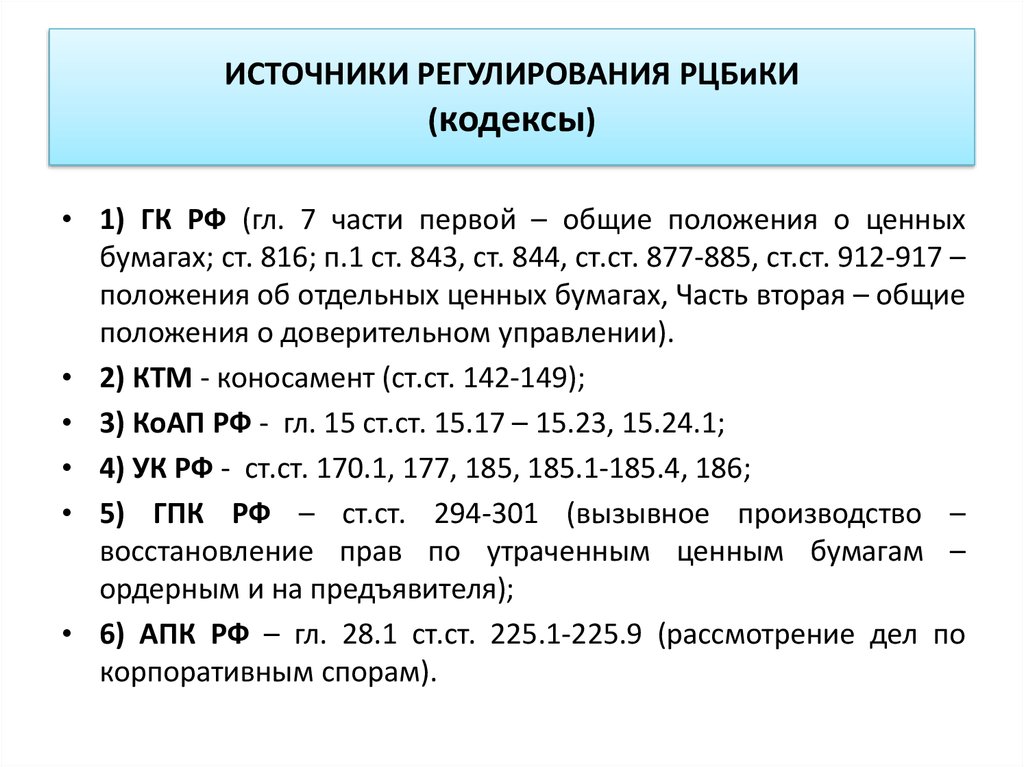

• 1) ГК РФ (гл. 7 части первой – общие положения о ценныхбумагах; ст. 816; п.1 ст. 843, ст. 844, ст.ст. 877-885, ст.ст. 912-917 –

положения об отдельных ценных бумагах, Часть вторая – общие

положения о доверительном управлении).

• 2) КТМ - коносамент (ст.ст. 142-149);

• 3) КоАП РФ - гл. 15 ст.ст. 15.17 – 15.23, 15.24.1;

• 4) УК РФ - ст.ст. 170.1, 177, 185, 185.1-185.4, 186;

• 5) ГПК РФ – ст.ст. 294-301 (вызывное производство –

восстановление прав по утраченным ценным бумагам –

ордерным и на предъявителя);

• 6) АПК РФ – гл. 28.1 ст.ст. 225.1-225.9 (рассмотрение дел по

корпоративным спорам).

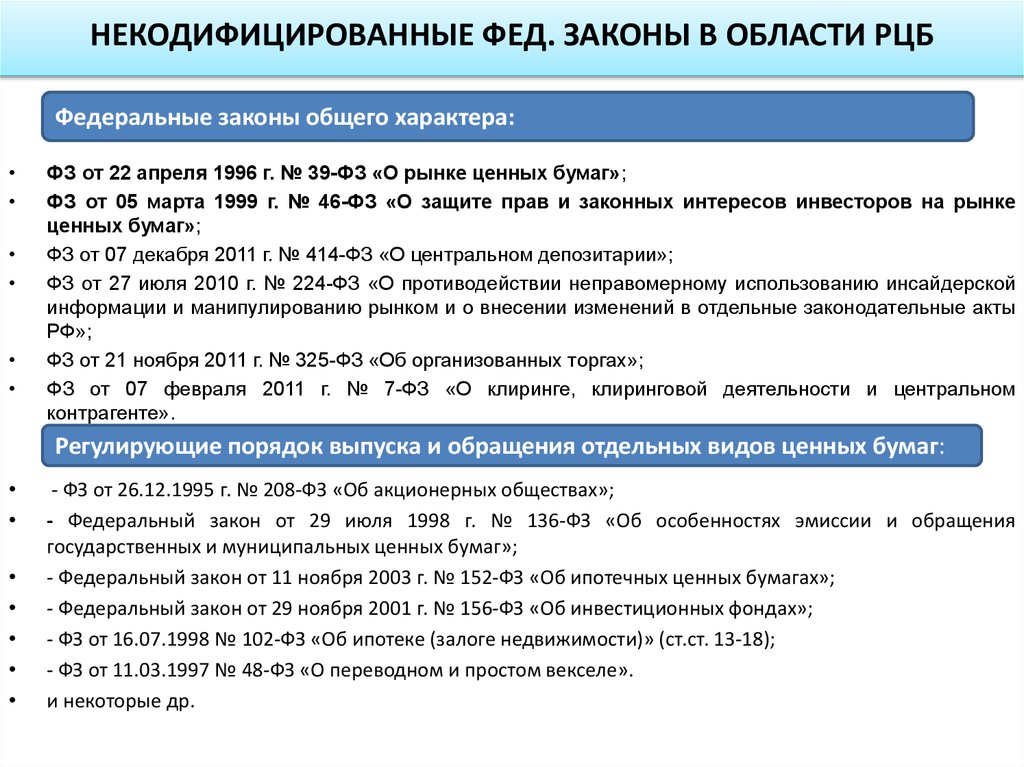

12. НЕКОДИФИЦИРОВАННЫЕ ФЕД. ЗАКОНЫ В ОБЛАСТИ РЦБ

Федеральные законы общего характера:ФЗ от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг»;

ФЗ от 05 марта 1999 г. № 46-ФЗ «О защите прав и законных интересов инвесторов на рынке

ценных бумаг»;

ФЗ от 07 декабря 2011 г. № 414-ФЗ «О центральном депозитарии»;

ФЗ от 27 июля 2010 г. № 224-ФЗ «О противодействии неправомерному использованию инсайдерской

информации и манипулированию рынком и о внесении изменений в отдельные законодательные акты

РФ»;

ФЗ от 21 ноября 2011 г. № 325-ФЗ «Об организованных торгах»;

ФЗ от 07 февраля 2011 г. № 7-ФЗ «О клиринге, клиринговой деятельности и центральном

контрагенте».

Регулирующие порядок выпуска и обращения отдельных видов ценных бумаг:

- ФЗ от 26.12.1995 г. № 208-ФЗ «Об акционерных обществах»;

- Федеральный закон от 29 июля 1998 г. № 136-ФЗ «Об особенностях эмиссии и обращения

государственных и муниципальных ценных бумаг»;

- Федеральный закон от 11 ноября 2003 г. № 152-ФЗ «Об ипотечных ценных бумагах»;

- Федеральный закон от 29 ноября 2001 г. № 156-ФЗ «Об инвестиционных фондах»;

- ФЗ от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)» (ст.ст. 13-18);

- ФЗ от 11.03.1997 № 48-ФЗ «О переводном и простом векселе».

и некоторые др.

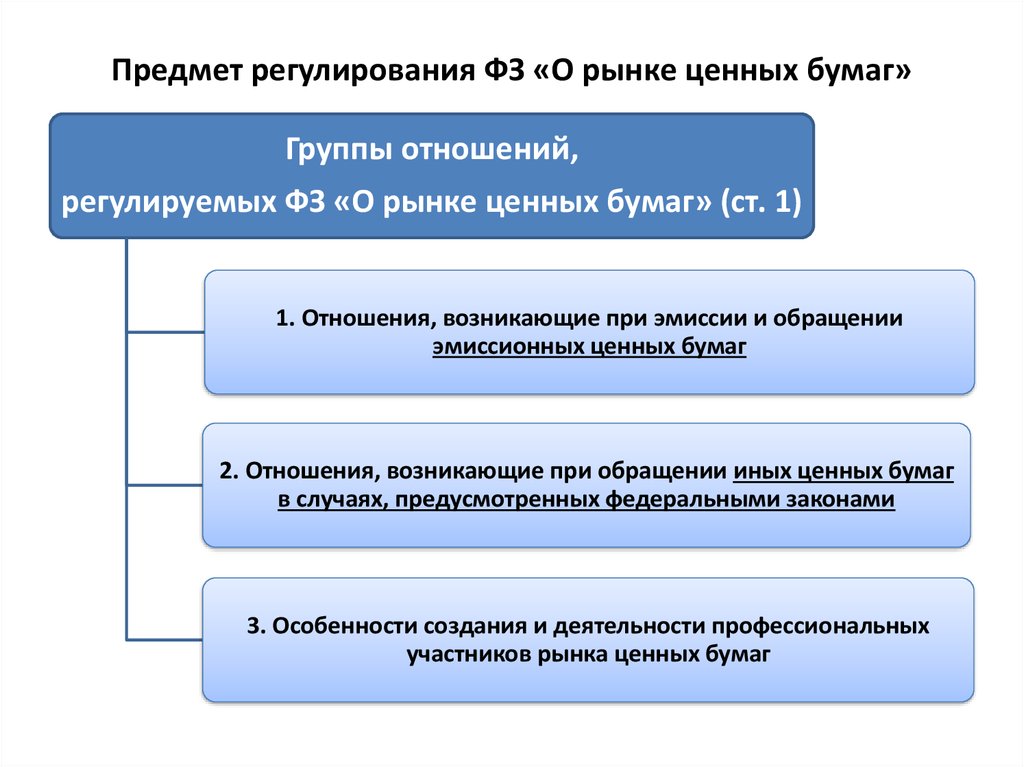

13. Предмет регулирования ФЗ «О рынке ценных бумаг»

Группы отношений,регулируемых ФЗ «О рынке ценных бумаг» (ст. 1)

1. Отношения, возникающие при эмиссии и обращении

эмиссионных ценных бумаг

2. Отношения, возникающие при обращении иных ценных бумаг

в случаях, предусмотренных федеральными законами

3. Особенности создания и деятельности профессиональных

участников рынка ценных бумаг

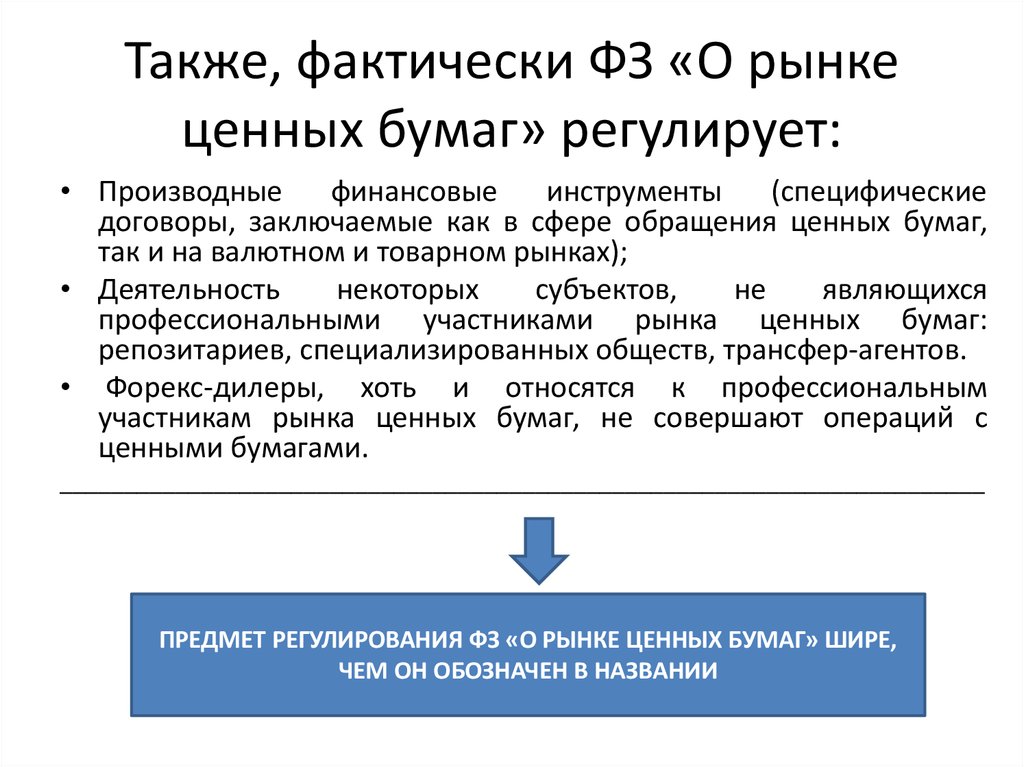

14. Также, фактически ФЗ «О рынке ценных бумаг» регулирует:

• Производныефинансовые

инструменты

(специфические

договоры, заключаемые как в сфере обращения ценных бумаг,

так и на валютном и товарном рынках);

• Деятельность

некоторых

субъектов,

не

являющихся

профессиональными участниками рынка ценных бумаг:

репозитариев, специализированных обществ, трансфер-агентов.

• Форекс-дилеры, хоть и относятся к профессиональным

участникам рынка ценных бумаг, не совершают операций с

ценными бумагами.

________________________________________________________________________

ПРЕДМЕТ РЕГУЛИРОВАНИЯ ФЗ «О РЫНКЕ ЦЕННЫХ БУМАГ» ШИРЕ,

ЧЕМ ОН ОБОЗНАЧЕН В НАЗВАНИИ

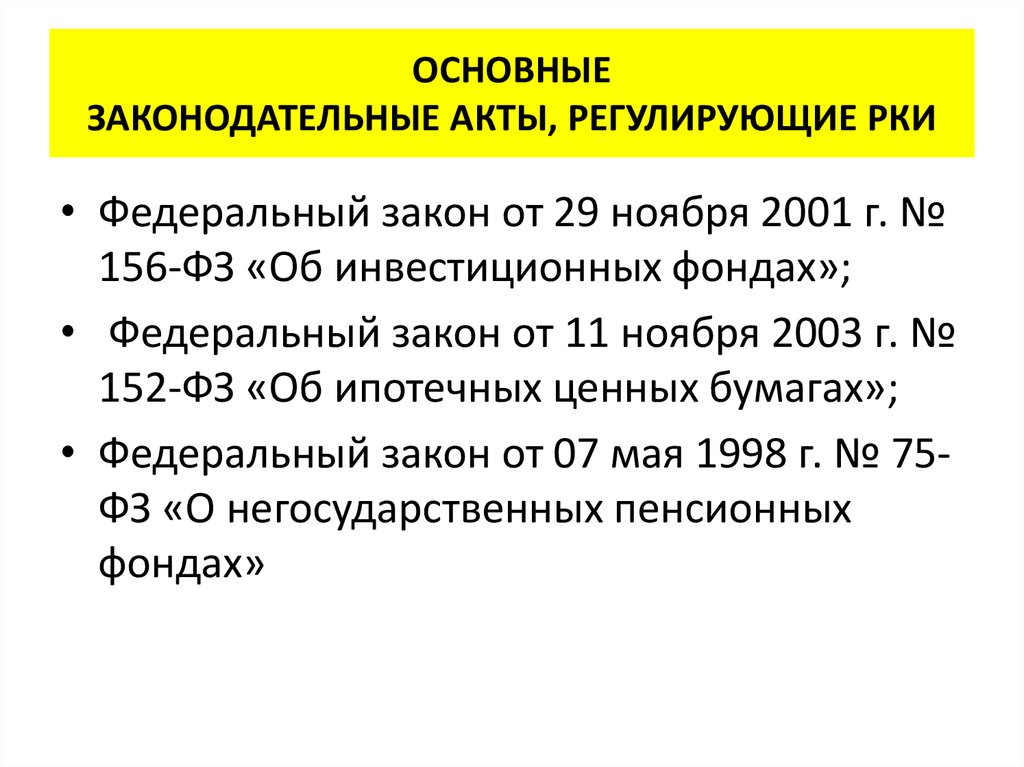

15. ОСНОВНЫЕ ЗАКОНОДАТЕЛЬНЫЕ АКТЫ, РЕГУЛИРУЮЩИЕ РКИ

• Федеральный закон от 29 ноября 2001 г. №156-ФЗ «Об инвестиционных фондах»;

• Федеральный закон от 11 ноября 2003 г. №

152-ФЗ «Об ипотечных ценных бумагах»;

• Федеральный закон от 07 мая 1998 г. № 75ФЗ «О негосударственных пенсионных

фондах»

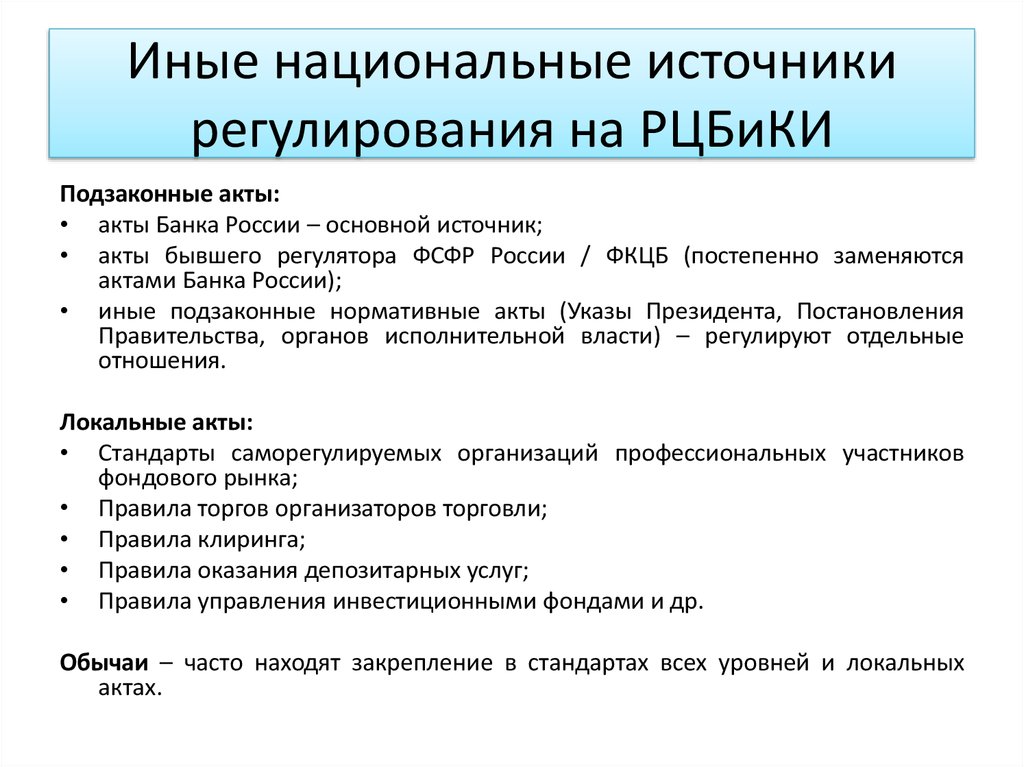

16. Иные национальные источники регулирования на РЦБиКИ

Подзаконные акты:• акты Банка России – основной источник;

• акты бывшего регулятора ФСФР России / ФКЦБ (постепенно заменяются

актами Банка России);

• иные подзаконные нормативные акты (Указы Президента, Постановления

Правительства, органов исполнительной власти) – регулируют отдельные

отношения.

Локальные акты:

• Стандарты саморегулируемых организаций профессиональных участников

фондового рынка;

• Правила торгов организаторов торговли;

• Правила клиринга;

• Правила оказания депозитарных услуг;

• Правила управления инвестиционными фондами и др.

Обычаи – часто находят закрепление в стандартах всех уровней и локальных

актах.

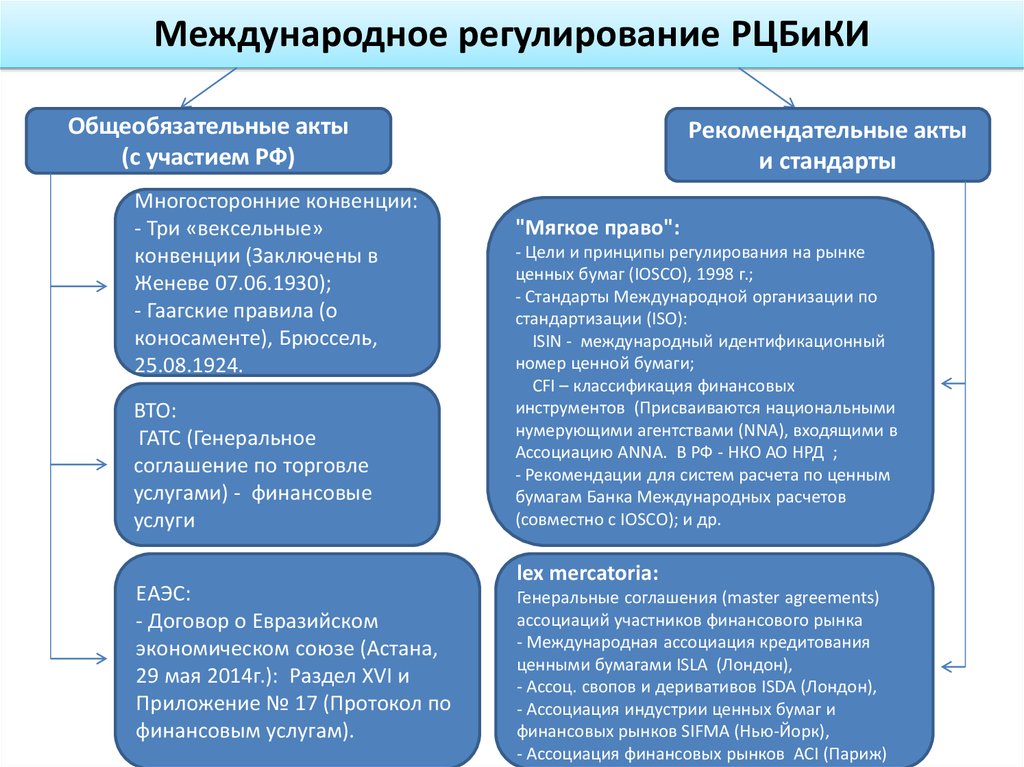

17. Международное регулирование РЦБиКИ

Общеобязательные акты(с участием РФ)

Многосторонние конвенции:

- Три «вексельные»

конвенции (Заключены в

Женеве 07.06.1930);

- Гаагские правила (о

коносаменте), Брюссель,

25.08.1924.

ВТО:

ГАТС (Генеральное

соглашение по торговле

услугами) - финансовые

услуги

ЕАЭС:

- Договор о Евразийском

экономическом союзе (Астана,

29 мая 2014г.): Раздел XVI и

Приложение № 17 (Протокол по

финансовым услугам).

Рекомендательные акты

и стандарты

"Мягкое право":

- Цели и принципы регулирования на рынке

ценных бумаг (IOSCO), 1998 г.;

- Стандарты Международной организации по

стандартизации (ISO):

ISIN - международный идентификационный

номер ценной бумаги;

CFI – классификация финансовых

инструментов (Присваиваются национальными

нумерующими агентствами (NNA), входящими в

Ассоциацию ANNA. В РФ - НКО АО НРД ;

- Рекомендации для систем расчета по ценным

бумагам Банка Международных расчетов

(совместно с IOSCO); и др.

lex mercatoria:

Генеральные соглашения (master agreements)

ассоциаций участников финансового рынка

- Международная ассоциация кредитования

ценными бумагами ISLA (Лондон),

- Ассоц. свопов и деривативов ISDA (Лондон),

- Ассоциация индустрии ценных бумаг и

финансовых рынков SIFMA (Нью-Йорк),

- Ассоциация финансовых рынков ACI (Париж)

18. Ведущие международные организации по регулированию РЦБиКИ

Международная организация комиссий по ценным бумагам (International Organization ofSecurities Commissions, IOSCO) объединяет регуляторов рынка ценных бумаг из разных стран.

Ее основополагающий документ - Цели и принципы регулирования на рынке ценных бумаг,

разработаны Международной организацией комиссий по ценным бумагам (IOSCO), 1998 г.

Банк России является членом IOSCO, участвует в деятельности комитетов и рабочих групп,

взаимодействует с иностранными регуляторами в рамках подписанного Многостороннего

меморандума о взаимопонимании (IOSCO MMoU)

«Группа 30-ти» - международная негосударственная организация, объединяющая влиятельных

экономистов из разных стран.

Разработанная ею «Система унифицированных рекомендаций «Группы 30-ти» часто

используется в регулировании отношений на рынке ценных бумаг.

___________________________________________________________________________________

Гаагская конвенция о праве, применимом к некоторым правам в отношении ценных бумаг,

находящихся во владении у посредника, 2006 (не ратифицирована РФ) – часто используется в

качестве стандарта деятельности профессиональных участников рынка ценных бумаг в

отношениях на международном рынке.

19. ВОПРОС 3.

СТРУКТУРА РЫНКАЦЕННЫХ БУМАГ

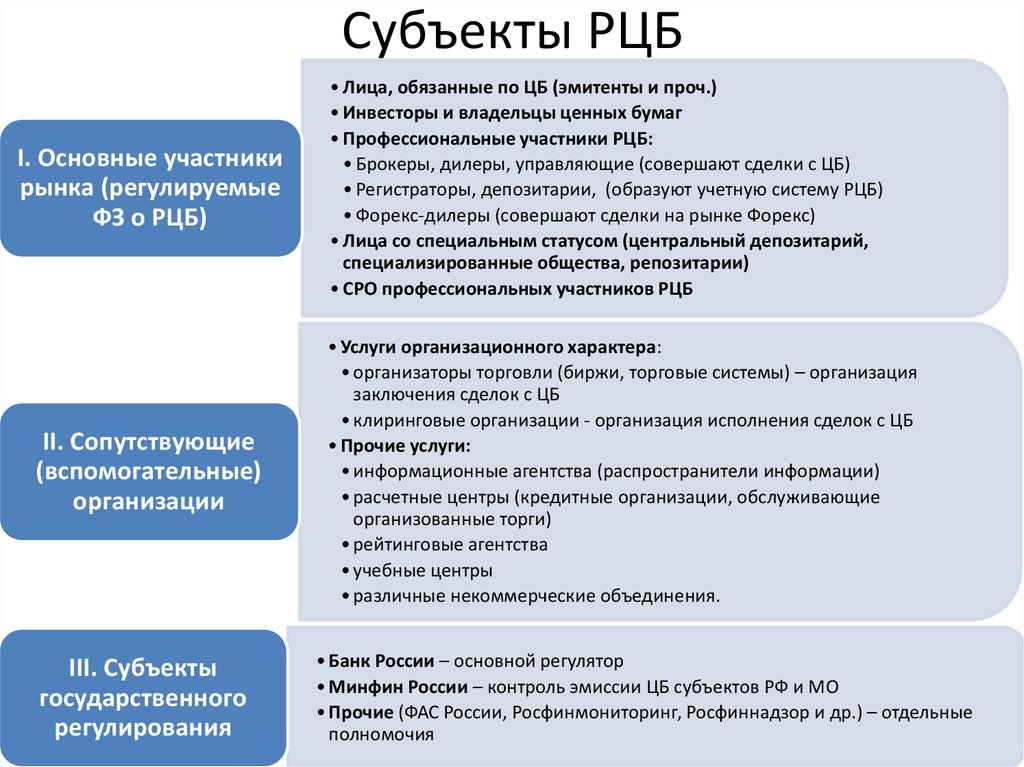

20. Субъекты РЦБ

I. Основные участникирынка (регулируемые

ФЗ о РЦБ)

II. Сопутствующие

(вспомогательные)

организации

III. Субъекты

государственного

регулирования

• Лица, обязанные по ЦБ (эмитенты и проч.)

• Инвесторы и владельцы ценных бумаг

• Профессиональные участники РЦБ:

• Брокеры, дилеры, управляющие (совершают сделки с ЦБ)

• Регистраторы, депозитарии, (образуют учетную систему РЦБ)

• Форекс-дилеры (совершают сделки на рынке Форекс)

• Лица со специальным статусом (центральный депозитарий,

специализированные общества, репозитарии)

• СРО профессиональных участников РЦБ

• Услуги организационного характера:

• организаторы торговли (биржи, торговые системы) – организация

заключения сделок с ЦБ

• клиринговые организации - организация исполнения сделок с ЦБ

• Прочие услуги:

• информационные агентства (распространители информации)

• расчетные центры (кредитные организации, обслуживающие

организованные торги)

• рейтинговые агентства

• учебные центры

• различные некоммерческие объединения.

• Банк России – основной регулятор

• Минфин России – контроль эмиссии ЦБ субъектов РФ и МО

• Прочие (ФАС России, Росфинмониторинг, Росфиннадзор и др.) – отдельные

полномочия

21. Субъекты РКИ

I. Основныеучастники рынка

коллективных

инвестиций

II. Сопутствующие

(вспомогательные)

организации

III. Субъекты

государственного

регулирования

• Инвесторы

• Профессиональные субъекты РКИ:

• Фонды коллективного инвестирования (АИФ, НПФ),

• Управляющие компании (УК) - управление имуществом

фондов КИ;

• Специализированные депозитарии - учет имущества и

контроль за деятельностью УК;

• Саморегулируемые организации профессиональных

субъектов РКИ (СРО)

• Услуги организационного характера:

• организаторы торговли (биржи, торговые системы) – организация

заключения сделок с ЦБ

• клиринговые организации - организация исполнения сделок с ЦБ

• Прочие услуги:

• расчетные центры (кредитные организации, обслуживающие

организованные торги)

• рейтинговые агентства

• учебные центры

• различные некоммерческие объединения.

• Банк России – основной регулятор

• Минфин России – контроль эмиссии ЦБ субъектов РФ и МО

• Прочие (ФАС России, Росфинмониторинг, Росфиннадзор и др.) – отдельные

полномочия

22. Взаимоотношения групп субъектов РЦБиКИ

Банк России(регулятор)

СРО

Эмитенты

, обяз.

лица

Проф.

участники

Инвесторы,

владельцы

Прочие

специализированные

организации

23. ВОПРОС 4.

ГОСУДАРСТВЕННОЕРЕГУЛИРОВАНИЕ РЫНКА

ЦЕННЫХ БУМАГ

24. Государственное регулирование рынка ценных бумаг осуществляет единый регулятор финансового рынка - Банк России

25. Основные направления государственного регулирования рынка ценных бумаг

Защита инвесторовДеятельность эмитента

Деятельность

профессиональных

участников РЦБ

Контроль за СРО

• ФЗ «О защите прав и законных интересов инвесторов на

рынке ценных бумаг» (касается только эмиссионных ЦБ)

• Требования к эмитентам и субъектам проф. деятельности

направлены на обеспечение интересов инвесторов

• Установление процедуры эмиссии

• Государственный контроль в процессе эмиссии

• Требования по раскрытию информации

• Проверки, квалификация ценных бумаг

• Разрешительный порядок зарубежных размещений

• Нормативы достаточности собственных средств

• Ограничение на совмещение видов профессиональной

деятельности на РЦБ и иных фин. услуг

(предотвращение конфликта интересов)

• Лицензирование, регулирование деятельности

• Контроль в форме проверок и специальной отчетности

• Аттестация специалистов финансового рынка

•Выдача разрешений на осуществление деятельности СРО,

аннулирование данных разрешений в случае нарушения

законодательства, невыполнения своих функций со стороны

СРО;

•Привлечение СРО к проведению проверок своих членов.

26. Специалист финансового рынка

Приказ ФСФР России от 28.01.10 № 10-4/пз-н «Об утверждении Положения оспециалистах финансового рынка» предусматривает 3 категории

специалистов, которые должны иметь квалификационный аттестат:

1) руководящий работник (предприятия, структурного подразделения);

2) контролер (осуществляет функции внутреннего контроля).

Должность контролера обязательна для финансовых организаций, их обособленных структурных

подразделений;

3) специалист (должностные обязанности предполагают непосредственное

участие в финансовой деятельности компании (брокерской, дилерской

-

управлении ценными бумагами, депозитарной, по ведению реестра, по организации

торговли, клиринговой, управляющей компании инвестиционного фонда или НПФ,

специализированного депозитария и др. видах финансовой деятельности), в том числе:

рассмотрение документов, связанных с осуществлением сделок с ценными бумагами и/или с

заключением договоров, являющихся производными финансовыми инструментами,

участие в подготовке проспекта ценных бумаг;

участие в размещении и организации размещения эмиссионных ценных бумаг;

участие в подготовке документов, связанных с учетом прав владельцев бездокументарных

ценных бумаг;

заполнение отчетности для предоставления в федеральный орган исполнительной власти по

рынку ценных бумаг и проч. (ЭТО ФУНКЦИИ ЮРИСТА!)

27. Квалификационный аттестат специалиста финансового рынка

• Выдается по 7 специальностям (сериям):1 – брокер, дилер, управляющий на РЦБ,

2 – организация торговли и клиринг,

3 – ведение реестра владельцев ценных бумаг,

4 – депозитарий,

5 – управление инвестиционными фондами и НПФ,

6 – специализированный депозитарий,

7 – негосударственный пенсионный фонд (пенсионное обеспечение и страхование).

• Условием получения является успешная сдача двух квалификационных

экзаменов:

- по базовому курсу,

- по соответствующей специальности (серии).

• Экзамены проводятся аккредитованными регулятором организациями

(учебными центрами).

• Регулятор ведет реестр аттестованных лиц.

• Может быть аннулирован регулятором в случае неоднократного или

грубого нарушения аттестованным лицом законодательства РФ о ценных

бумагах, об инвестиционных фондах или негосударственных пенсионных

фондах.

28. ВОПРОС 5.

ОТДЕЛЬНЫЕ СЕГМЕНТЫРЫНКА

ЦЕННЫХ БУМАГ

29. Основные сегменты РЦБ

В зависимости от видовзаключаемых сделок

• Спотовый (кассовый) рынок – рынок торговли ценными

бумагами, характеризуемый быстрым исполнением сделок

(как правило, в срок не более 10 дней).

• Срочный рынок - рынок сделок, являющихся производными

финансовыми инструментами (деривативов).

• Рынок РЕПО – заключаются договоры РЕПО.

В зависимости от

организационной

структуры (участников

сделок)

• Первичный рынок – на нем происходит размещение ценных

бумаг (т.е. передача их первым владельцам).

• Вторичный рынок – на нем происходит обращение ценных

бумаг (первая и последующие перепродажи).

В зависимости от порядка

заключения сделок

• Организованный рынок – рынок, формируемый организатором

торговли: фондовой биржей – (биржевой рынок) или торговой

системой.

• Неорганизованный (уличный, стихийный, «через прилавок»)

рынок - продавец и покупатель либо самостоятельно находят

друг друга, либо через брокеров.

В зависимости от

вида ценных

бумаг

• Рынок эмиссионных ценных бумаг

• Рынок неэмиссионных ценных бумаг

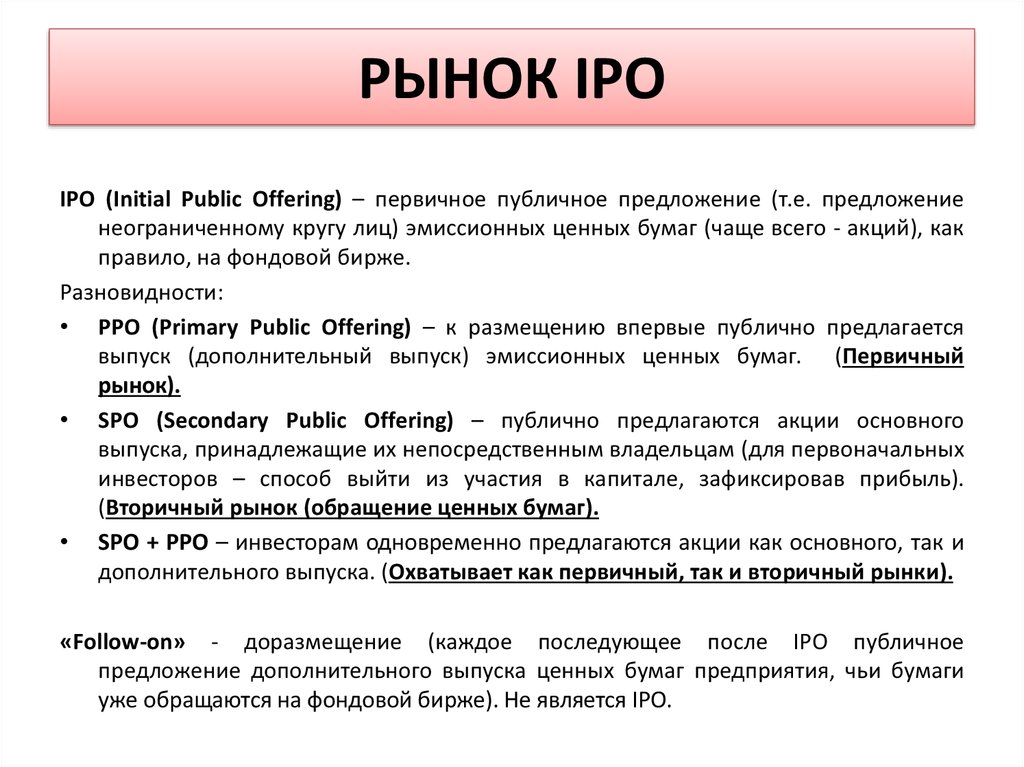

30. РЫНОК IPO

IPO (Initial Public Offering) – первичное публичное предложение (т.е. предложениенеограниченному кругу лиц) эмиссионных ценных бумаг (чаще всего - акций), как

правило, на фондовой бирже.

Разновидности:

• PPO (Primary Public Offering) – к размещению впервые публично предлагается

выпуск (дополнительный выпуск) эмиссионных ценных бумаг. (Первичный

рынок).

• SPO (Secondary Public Offering) – публично предлагаются акции основного

выпуска, принадлежащие их непосредственным владельцам (для первоначальных

инвесторов – способ выйти из участия в капитале, зафиксировав прибыль).

(Вторичный рынок (обращение ценных бумаг).

• SPO + PPO – инвесторам одновременно предлагаются акции как основного, так и

дополнительного выпуска. (Охватывает как первичный, так и вторичный рынки).

«Follow-on» - доразмещение (каждое последующее после IPO публичное

предложение дополнительного выпуска ценных бумаг предприятия, чьи бумаги

уже обращаются на фондовой бирже). Не является IPO.

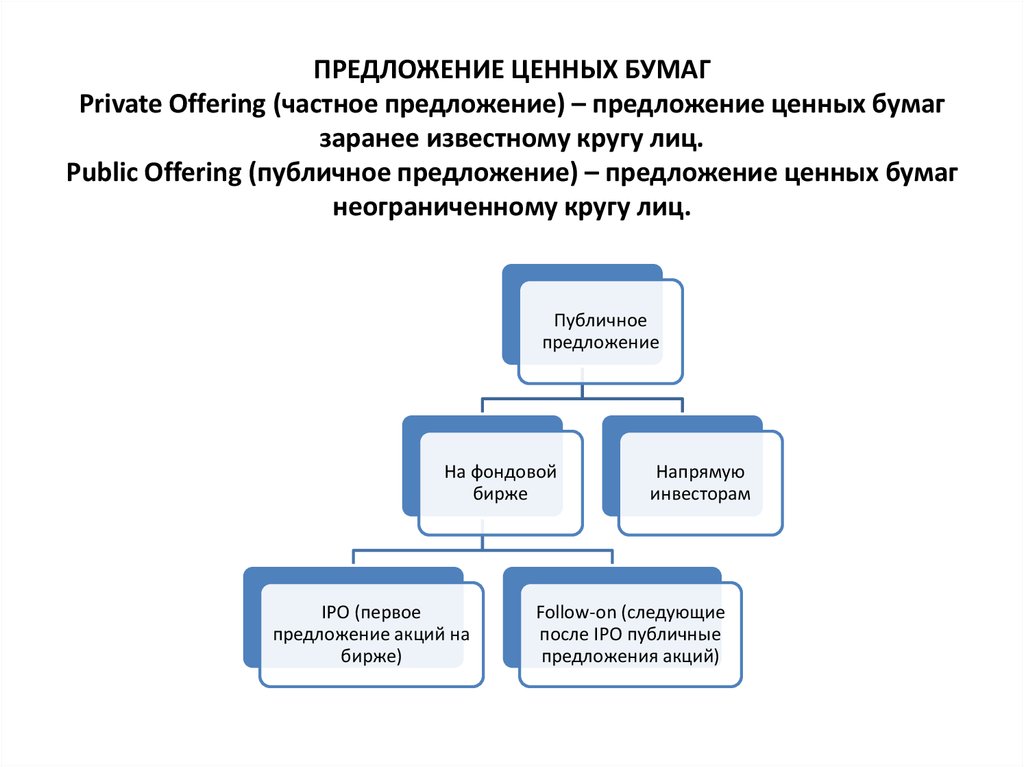

31. ПРЕДЛОЖЕНИЕ ЦЕННЫХ БУМАГ Private Offering (частное предложение) – предложение ценных бумаг заранее известному кругу лиц. Public

Offering (публичное предложение) – предложение ценных бумагнеограниченному кругу лиц.

Публичное

предложение

На фондовой

бирже

IPO (первое

предложение акций на

бирже)

Напрямую

инвесторам

Follow-on (следующие

после IPO публичные

предложения акций)

32. ВОПРОС 6.

ВИДЫ ЦЕННЫХ БУМАГ ПОРОССИЙСКОМУ ПРАВУ

33. Основные группы ценных бумаг

Документарные ценныебумаги

(существуют в виде бумажного

или электронного документа, из

которого следует принадлежность

прав)

- закладные,

- векселя,

- чеки,

- банковские сертификаты,

- сберкнижки на

предъявителя,

- коносаменты,

- складские свидетельства,

- клиринговые сертификаты

участия

- облигации на

предъявителя

(эмиссионная бумага)

Бездокументарные ценные

бумаги

(массовость выпуска, отсутствие

единого документа, учет прав по

счетам владельцев)

эмиссионные:

- акции,

- именные облигации,

- опционы эмитента,

- российские депозитарные

расписки

не эмиссионные:

- инвестиционные паи паевых

инвестиционных фондов,

- ипотечные сертификаты

участия

34. Классификация ценных бумаг по ГК

1. Именные2. Ордерные

3. На предъявителя

бездокументарные (права)

документарные (вещи)

Права

учитываются и

передаются

путем записей по

счетам вл-цев

Права передаются

путем цессии или

именной

передаточной

надписи

Права передаются

путем совершения

передаточной надписи

- индоссамента на

ценной бумаге

Права передаются

вручением ценной

бумаги,

исполняются ее

держателю

вексель, чек,

банк. сертификат,

коносамент

закладная

вексель, чек, двойное

складское свидетельство

и каждая его часть,

коносамент

вексель (при спец.

оговорках), чек,

предъявительская

облигация, сбер. книжка,

банк. сертификат, простое

скл. св-во, коносамент

акции, именные

облигации,

опционы

эмитента, РДР,

инвестиционные

паи ПИФов,

ипотечные

только документарные

желтым цветом выделены УНИВЕРСАЛЬНЫЕ ценные бумаги

35. Объекты рынка ценных бумаг (группы ценных бумаг в зависимости от правового режима)

1. Эмиссионныеценные бумаги

(регулируются ФЗ О РЦБ)

2. Ценные бумаги

коллективного

инвестирования

(частично регулируются

ФЗ О РЦБ)

3. Прочие ценные

бумаги

(регулируются

иными нпа)

• Акции

• Облигации

• Опционы эмитента

• Российские депозитарные расписки

• Инвестиционный пай паевого инвестиционного

фонда

• Ипотечный сертификат участия

• Векселя, чеки, сберегательные (депозитные)

сертификаты, сберегательные книжки на

предъявителя, закладные, коносаменты, простое и

двойное складские свидетельства, складское и

залоговое свидетельства (части двойного

складского свидетельства), клиринговые

сертификаты участия

36. Характеристику отдельных видов ценных бумаг

см. в наглядном пособии:"Сравнительная таблица

бездокументарных ценных

бумаг", "Сравнительная таблица

документарных ценных бумаг".

скачайте

файл!

37. ЭМИССИОННАЯ ЦЕННАЯ БУМАГА

В соответствии со ст.2 ФЗ «О рынке ценных бумаг»:эмиссионная ценная бумага — любая ценная бумага, в

том числе бездокументарная, которая характеризуется

одновременно следующими признаками:

• (1) закрепляет совокупность имущественных и

неимущественных прав, подлежащих удостоверению,

уступке и безусловному осуществлению с соблюдением

установленных ФЗ О РЦБ формы и порядка;

• (2) размещается выпусками;

• (3) имеет равные объем и сроки осуществления прав

внутри одного выпуска вне зависимости от времени

приобретения ценной бумаги.

38. Отличительная особенность эмиссионных ценных бумаг

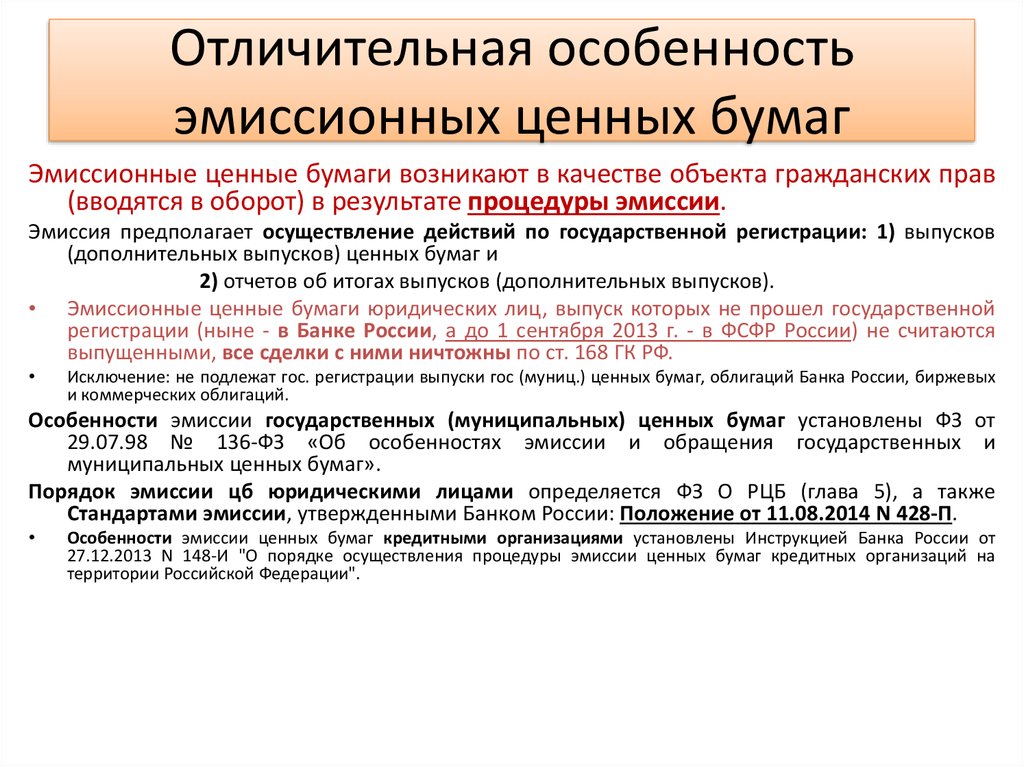

Эмиссионные ценные бумаги возникают в качестве объекта гражданских прав(вводятся в оборот) в результате процедуры эмиссии.

Эмиссия предполагает осуществление действий по государственной регистрации: 1) выпусков

(дополнительных выпусков) ценных бумаг и

2) отчетов об итогах выпусков (дополнительных выпусков).

• Эмиссионные ценные бумаги юридических лиц, выпуск которых не прошел государственной

регистрации (ныне - в Банке России, а до 1 сентября 2013 г. - в ФСФР России) не считаются

выпущенными, все сделки с ними ничтожны по ст. 168 ГК РФ.

Исключение: не подлежат гос. регистрации выпуски гос (муниц.) ценных бумаг, облигаций Банка России, биржевых

и коммерческих облигаций.

Особенности эмиссии государственных (муниципальных) ценных бумаг установлены ФЗ от

29.07.98 № 136-ФЗ «Об особенностях эмиссии и обращения государственных и

муниципальных ценных бумаг».

Порядок эмиссии цб юридическими лицами определяется ФЗ О РЦБ (глава 5), а также

Стандартами эмиссии, утвержденными Банком России: Положение от 11.08.2014 N 428-П.

Особенности эмиссии ценных бумаг кредитными организациями установлены Инструкцией Банка России от

27.12.2013 N 148-И "О порядке осуществления процедуры эмиссии ценных бумаг кредитных организаций на

территории Российской Федерации".

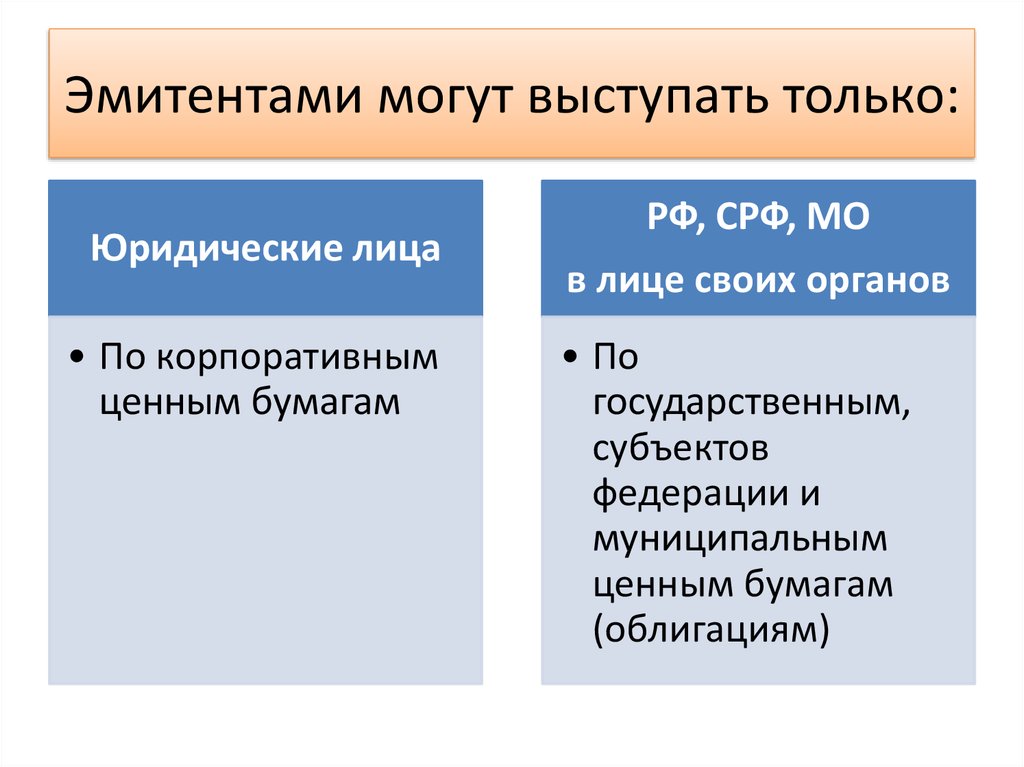

39. Эмитентами могут выступать только:

Юридические лица• По корпоративным

ценным бумагам

РФ, СРФ, МО

в лице своих органов

• По

государственным,

субъектов

федерации и

муниципальным

ценным бумагам

(облигациям)

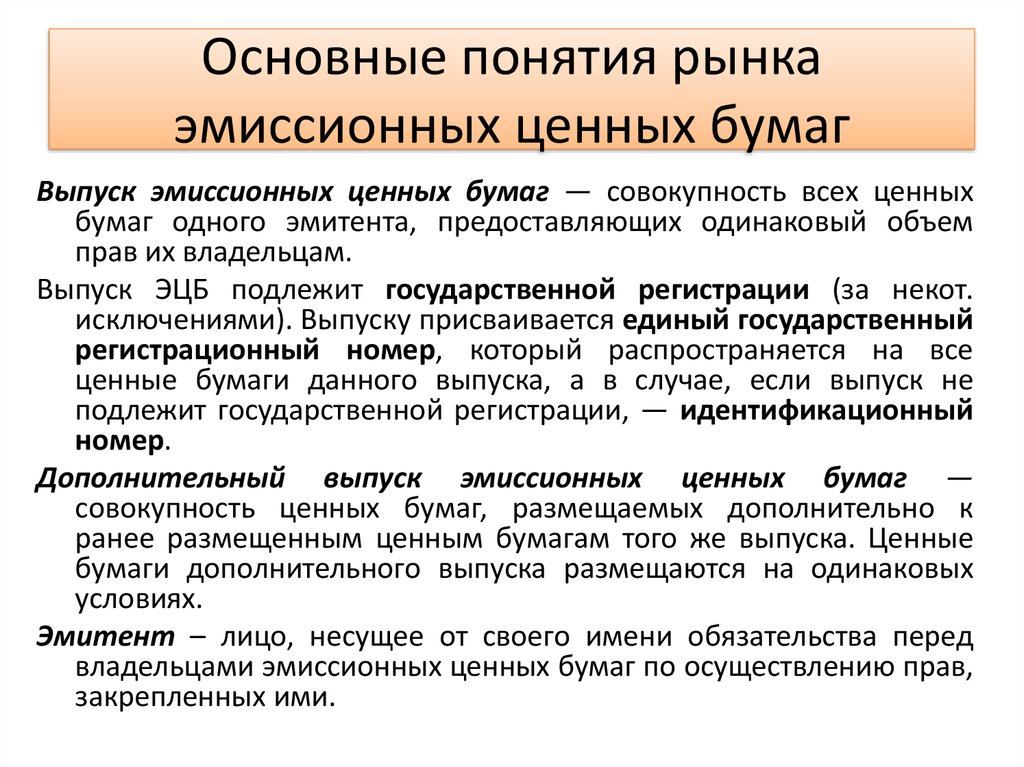

40. Основные понятия рынка эмиссионных ценных бумаг

Выпуск эмиссионных ценных бумаг — совокупность всех ценныхбумаг одного эмитента, предоставляющих одинаковый объем

прав их владельцам.

Выпуск ЭЦБ подлежит государственной регистрации (за некот.

исключениями). Выпуску присваивается единый государственный

регистрационный номер, который распространяется на все

ценные бумаги данного выпуска, а в случае, если выпуск не

подлежит государственной регистрации, — идентификационный

номер.

Дополнительный выпуск эмиссионных ценных бумаг —

совокупность ценных бумаг, размещаемых дополнительно к

ранее размещенным ценным бумагам того же выпуска. Ценные

бумаги дополнительного выпуска размещаются на одинаковых

условиях.

Эмитент – лицо, несущее от своего имени обязательства перед

владельцами эмиссионных ценных бумаг по осуществлению прав,

закрепленных ими.

41. Ценные бумаги коллективного инвестирования (инвестиционный пай ПИФа и ипотечный сертификат участия)

ИнвесторПринадлежит инвесторам на праве общей

долевой собственности

Инвестор

Инвестор

Формирование

объединенного

имущества (ПУЛа)

Передача в доверительное

управление (договор ДУ)

Управляющая

компания

Выдача инвесторам

ценных бумаг

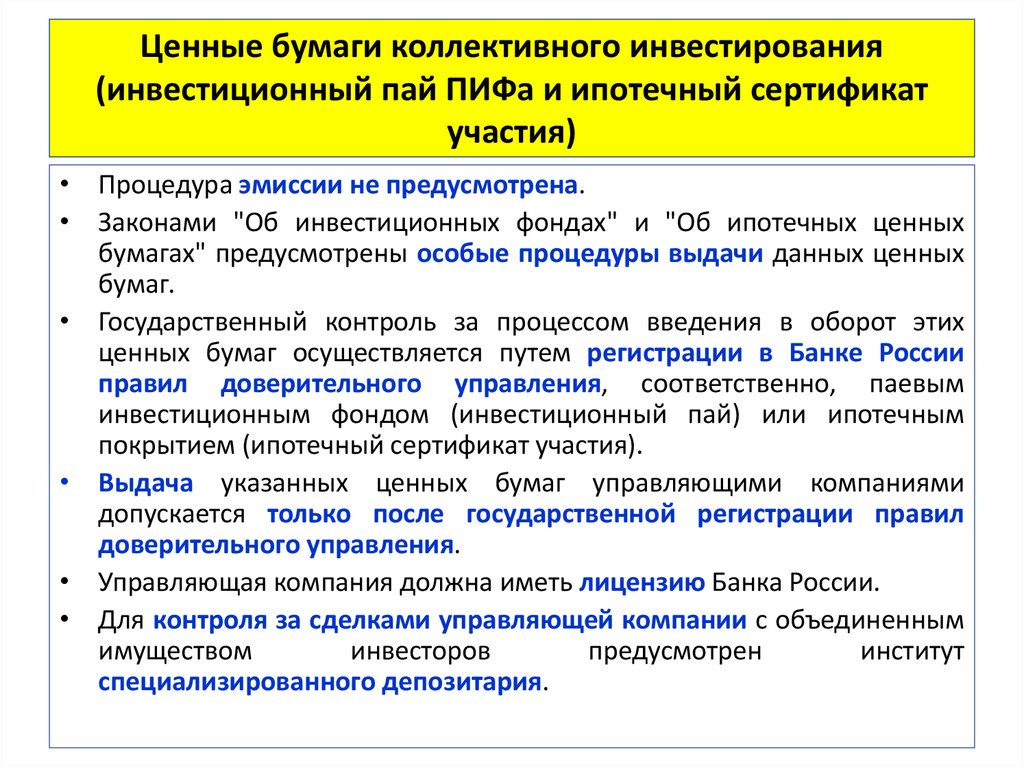

42. Ценные бумаги коллективного инвестирования (инвестиционный пай ПИФа и ипотечный сертификат участия)

• Процедура эмиссии не предусмотрена.• Законами "Об инвестиционных фондах" и "Об ипотечных ценных

бумагах" предусмотрены особые процедуры выдачи данных ценных

бумаг.

• Государственный контроль за процессом введения в оборот этих

ценных бумаг осуществляется путем регистрации в Банке России

правил доверительного управления, соответственно, паевым

инвестиционным фондом (инвестиционный пай) или ипотечным

покрытием (ипотечный сертификат участия).

• Выдача указанных ценных бумаг управляющими компаниями

допускается только после государственной регистрации правил

доверительного управления.

• Управляющая компания должна иметь лицензию Банка России.

• Для контроля за сделками управляющей компании с объединенным

имуществом

инвесторов

предусмотрен

институт

специализированного депозитария.

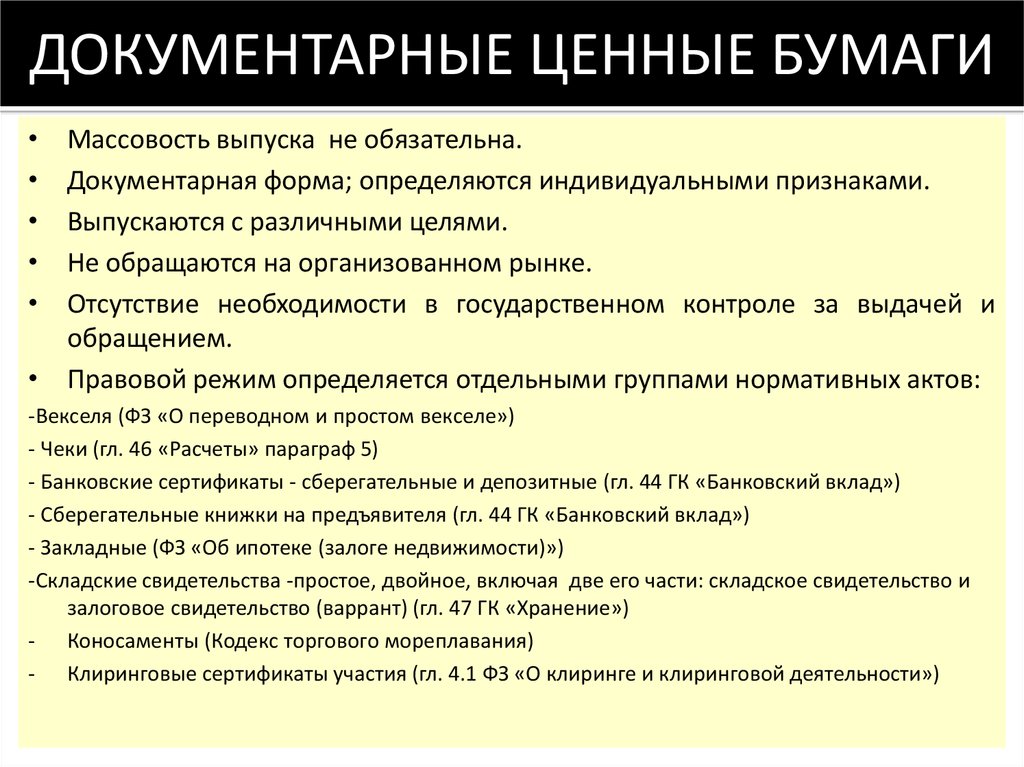

43. ДОКУМЕНТАРНЫЕ ЦЕННЫЕ БУМАГИ

Массовость выпуска не обязательна.

Документарная форма; определяются индивидуальными признаками.

Выпускаются с различными целями.

Не обращаются на организованном рынке.

Отсутствие необходимости в государственном контроле за выдачей и

обращением.

• Правовой режим определяется отдельными группами нормативных актов:

-Векселя (ФЗ «О переводном и простом векселе»)

- Чеки (гл. 46 «Расчеты» параграф 5)

- Банковские сертификаты - сберегательные и депозитные (гл. 44 ГК «Банковский вклад»)

- Сберегательные книжки на предъявителя (гл. 44 ГК «Банковский вклад»)

- Закладные (ФЗ «Об ипотеке (залоге недвижимости)»)

-Складские свидетельства -простое, двойное, включая две его части: складское свидетельство и

залоговое свидетельство (варрант) (гл. 47 ГК «Хранение»)

- Коносаменты (Кодекс торгового мореплавания)

- Клиринговые сертификаты участия (гл. 4.1 ФЗ «О клиринге и клиринговой деятельности»)

44.

Спасибо за внимание!Шевченко О.М. <shevchenko-olga@list.ru>

44

Финансы

Финансы Право

Право