Похожие презентации:

Циркулирование основных компонентов оборотного капитала

1.

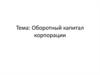

Наиболее существенные явления,потенциально несущие в себе риски

Левосторонний риск

Недостаточность

денежных средств.

Недостаточность собственных

кредитных возможностей (большая

дебиторская задолженность).

Недостаточность производственных

запасов.

Излишний объём текущих активов.

Правосторонний риск

Высокий

уровень кредиторской

задолженности.

Неоптимальное сочетание между

краткосрочными и долгосрочными

источниками заёмных средств.

Высокая

доля

долгосрочного

заёмного капитала.

Варианты воздействия на уровни риска:

Минимизация

текущей кредиторской задолженности.

Минимизация совокупных издержек финансирования.

Максимизация полной стоимости фирмы.

1

2. Циркулирование основных компонентов оборотного капитала

Ц И Р К УЛ И Р О ВА Н И Е О С Н О В Н Ы ХКО М П О Н Е Н Т О В О Б О Р О Т Н О ГО

К АП И ТА Л А

2

3. Основные функции управления оборотным капиталом торгового предприятия:

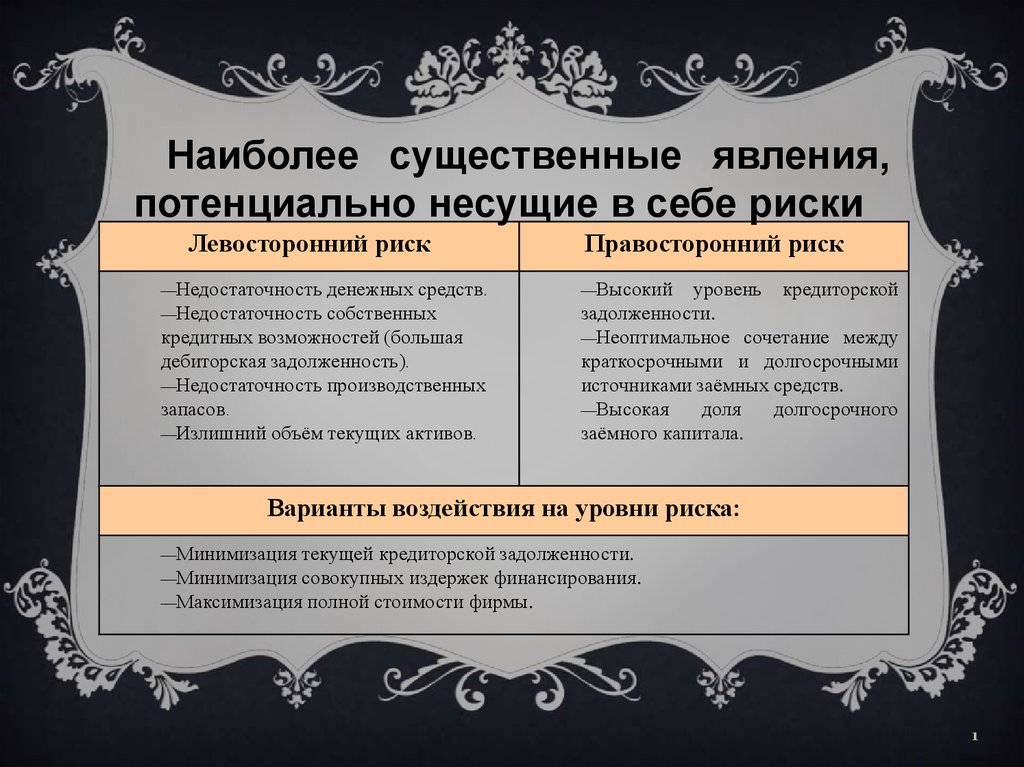

О С Н О В Н Ы Е ФУ Н К Ц И И У П РА В Л Е Н И ЯО Б О Р О Т Н Ы М К А П И ТА Л О М Т О Р Г О В О Г О

ПРЕДПРИЯТИЯ:

- выявление динамики действующей

структуры капитала и определение

рационального соотношения его элементов на

будущий период;

- оценка эффективности использования

оборотного капитала;

- оптимизация структуры капитала по

критерию его источников финансирования.

3

4.

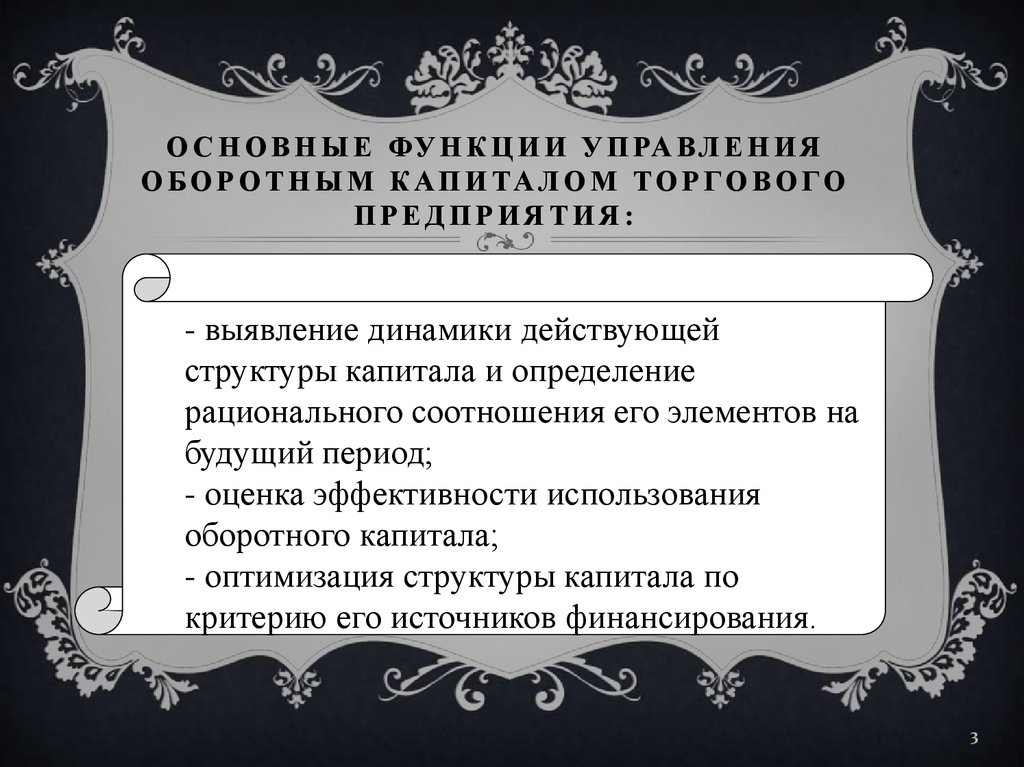

1) собственные средства — уставный капитал и прибыль чистая;2) устойчивые пассивы, включающие минимальную задолженность

предприятия по заработной плате персонала, отчисления во

внебюджетные государственные фонды, кредиторскую задолженность

поставщикам за товары и финансовым органам по уплате налогов и

других платежей;

3) заемные средства — краткосрочные кредиты и займы;

4) привлеченные средства — как правило, кредиторская

задолженность во всех ее разновидностях. Однако может быть и такая

ситуация, когда кредиторская задолженность относится к устойчивым

пассивам, и тогда последний источник будет представлен во втором.

Источники финансирования оборотных средств предприятия

торговли

4

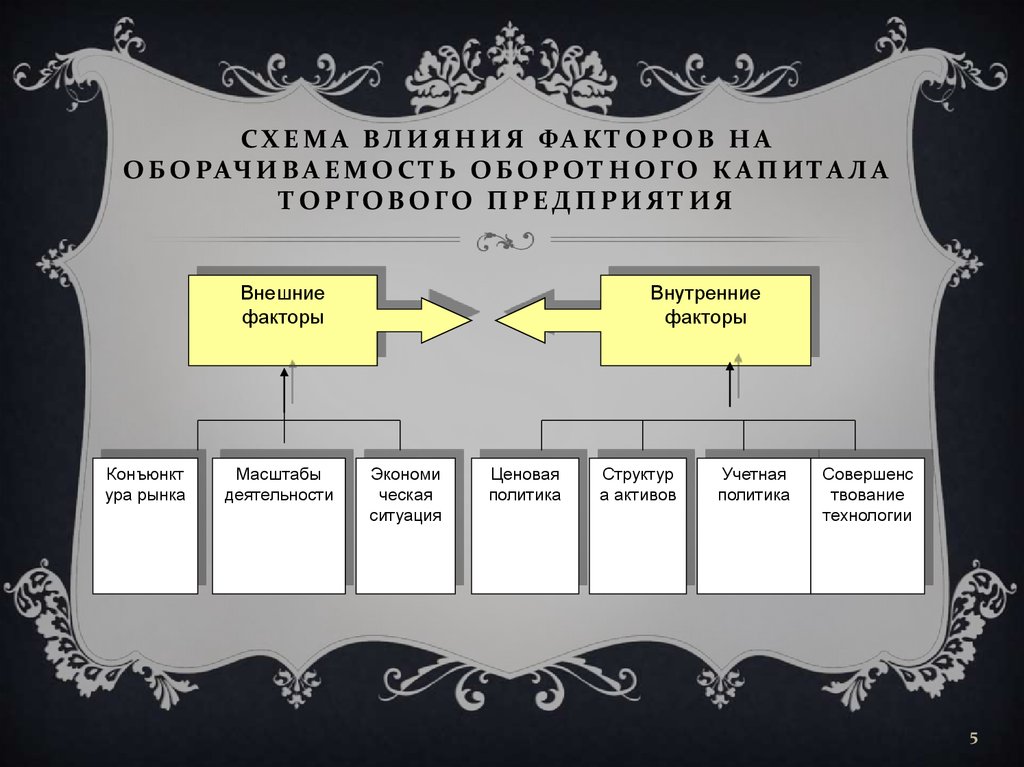

5. Схема влияния факторов на оборачиваемость оборотного капитала торгового предприятия

СХЕМА ВЛИЯНИЯ ФАКТОРОВ НАО Б О РАЧ И В А Е М О С Т Ь О Б О Р О Т Н О Г О К А П И Т А Л А

Т О Р ГО В О ГО П Р Е Д П Р И Я Т И Я

Внешние

факторы

Конъюнкт

ура рынка

Масштабы

деятельности

Внутренние

факторы

Экономи

ческая

ситуация

Ценовая

политика

Структур

а активов

Учетная

политика

Совершенс

твование

технологии

5

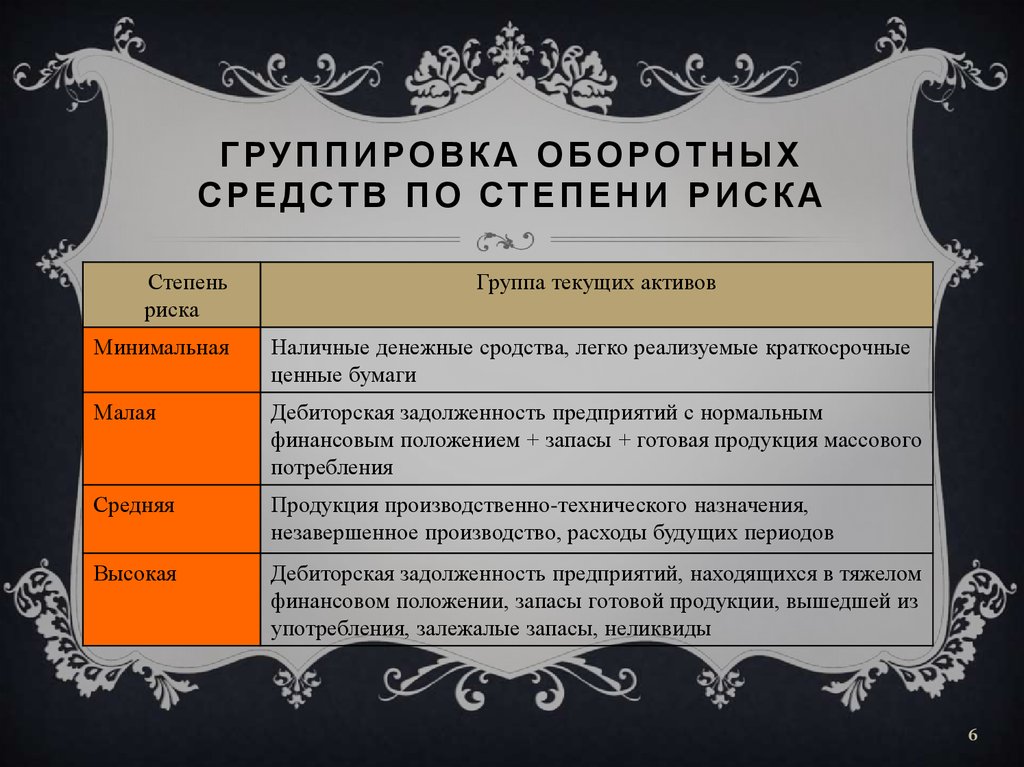

6. Группировка оборотных средств по степени риска

ГРУППИРОВКА ОБОРОТНЫХС Р Е Д СТ В П О СТ Е П Е Н И Р И С К А

Степень

риска

Группа текущих активов

Минимальная

Наличные денежные сродства, легко реализуемые краткосрочные

ценные бумаги

Малая

Дебиторская задолженность предприятий с нормальным

финансовым положением + запасы + готовая продукция массового

потребления

Средняя

Продукция производственно-технического назначения,

незавершенное производство, расходы будущих периодов

Высокая

Дебиторская задолженность предприятий, находящихся в тяжелом

финансовом положении, запасы готовой продукции, вышедшей из

употребления, залежалые запасы, неликвиды

6

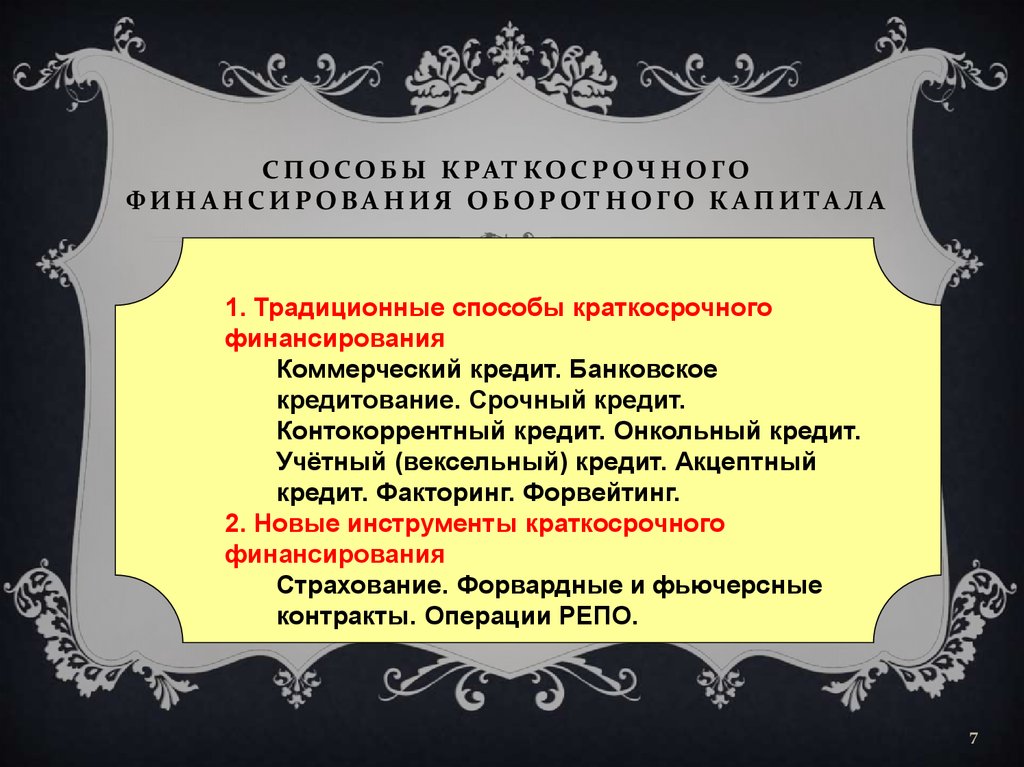

7. Способы краткосрочного финансирования оборотного капитала

С П О С О Б Ы К РА Т К О С Р О Ч Н О Г ОФ И Н А Н С И Р О В А Н И Я О Б О Р О Т Н О ГО К А П И ТА Л А

1. Традиционные способы краткосрочного

финансирования

Коммерческий кредит. Банковское

кредитование. Срочный кредит.

Контокоррентный кредит. Онкольный кредит.

Учётный (вексельный) кредит. Акцептный

кредит. Факторинг. Форвейтинг.

2. Новые инструменты краткосрочного

финансирования

Страхование. Форвардные и фьючерсные

контракты. Операции РЕПО.

7

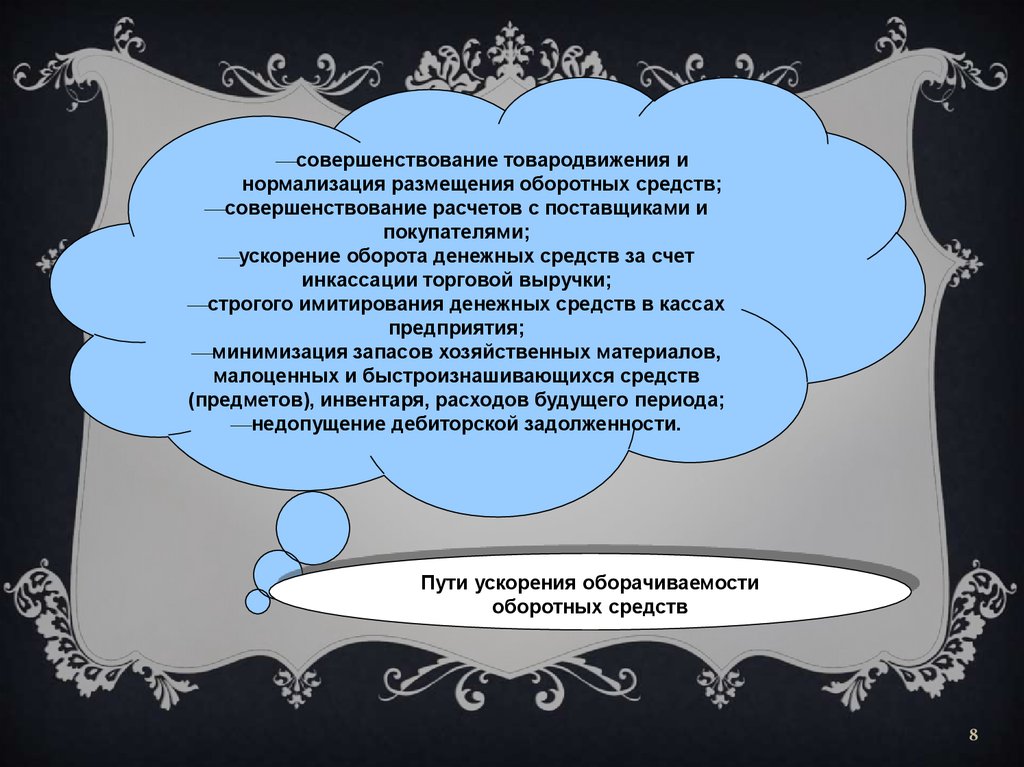

8.

совершенствование товародвижения инормализация размещения оборотных средств;

совершенствование расчетов с поставщиками и

покупателями;

ускорение оборота денежных средств за счет

инкассации торговой выручки;

строгого имитирования денежных средств в кассах

предприятия;

минимизация запасов хозяйственных материалов,

малоценных и быстроизнашивающихся средств

(предметов), инвентаря, расходов будущего периода;

недопущение дебиторской задолженности.

Пути ускорения оборачиваемости

оборотных средств

8

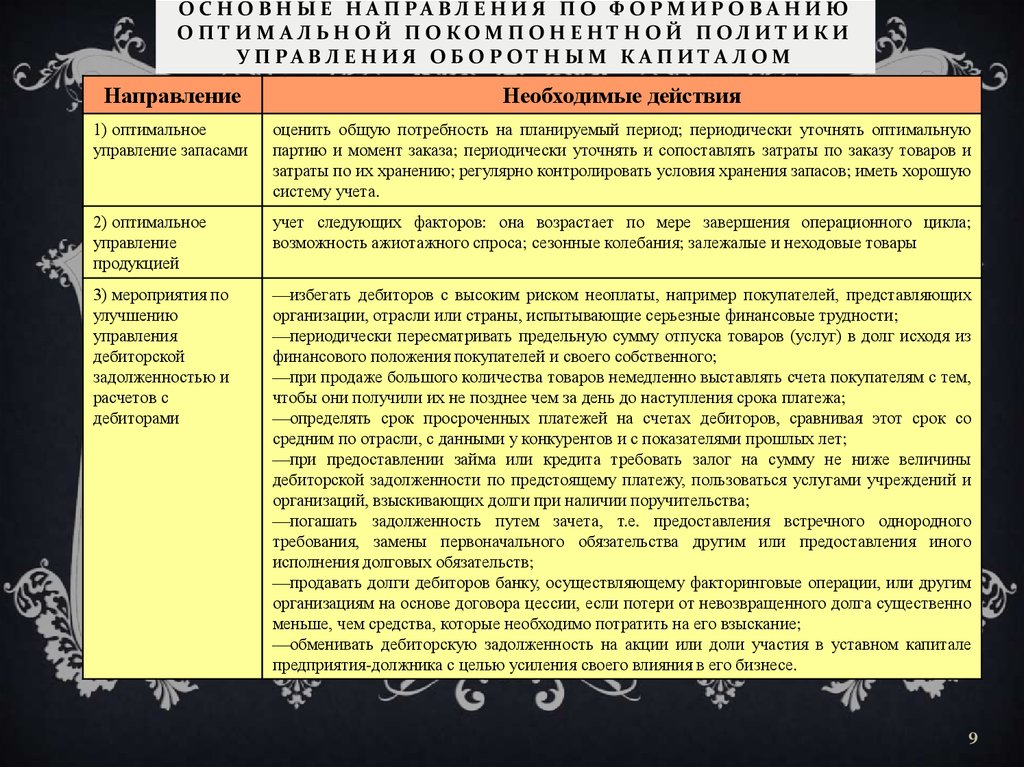

9. Основные направления по формированию оптимальной покомпонентной политики управления оборотным капиталом

О С Н О В Н Ы Е Н А П РА В Л Е Н И Я П О Ф О Р М И Р О В А Н И ЮО П Т И М А Л Ь Н О Й П О КО М П О Н Е Н Т Н О Й П ОЛ И Т И К И

У П РА В Л Е Н И Я О Б О Р О Т Н Ы М К А П И ТА Л О М

Направление

Необходимые действия

1) оптимальное

управление запасами

оценить общую потребность на планируемый период; периодически уточнять оптимальную

партию и момент заказа; периодически уточнять и сопоставлять затраты по заказу товаров и

затраты по их хранению; регулярно контролировать условия хранения запасов; иметь хорошую

систему учета.

2) оптимальное

управление

продукцией

учет следующих факторов: она возрастает по мере завершения операционного цикла;

возможность ажиотажного спроса; сезонные колебания; залежалые и неходовые товары

3) мероприятия по

улучшению

управления

дебиторской

задолженностью и

расчетов с

дебиторами

избегать дебиторов с высоким риском неоплаты, например покупателей, представляющих

организации, отрасли или страны, испытывающие серьезные финансовые трудности;

периодически пересматривать предельную сумму отпуска товаров (услуг) в долг исходя из

финансового положения покупателей и своего собственного;

при продаже большого количества товаров немедленно выставлять счета покупателям с тем,

чтобы они получили их не позднее чем за день до наступления срока платежа;

определять срок просроченных платежей на счетах дебиторов, сравнивая этот срок со

средним по отрасли, с данными у конкурентов и с показателями прошлых лет;

при предоставлении займа или кредита требовать залог на сумму не ниже величины

дебиторской задолженности по предстоящему платежу, пользоваться услугами учреждений и

организаций, взыскивающих долги при наличии поручительства;

погашать задолженность путем зачета, т.е. предоставления встречного однородного

требования, замены первоначального обязательства другим или предоставления иного

исполнения долговых обязательств;

продавать долги дебиторов банку, осуществляющему факторинговые операции, или другим

организациям на основе договора цессии, если потери от невозвращенного долга существенно

меньше, чем средства, которые необходимо потратить на его взыскание;

обменивать дебиторскую задолженность на акции или доли участия в уставном капитале

предприятия-должника с целью усиления своего влияния в его бизнесе.

9

Финансы

Финансы