Похожие презентации:

Финансовый менеджмент в системе управления организацией

1. Финансовый менеджмент

2. Финансовый менеджмент в системе управления организацией

ФИНАНСОВЫЙ МЕНЕДЖМЕНТВ СИСТЕМЕ УПРАВЛЕНИЯ

ОРГАНИЗАЦИЕЙ

Тема 1.

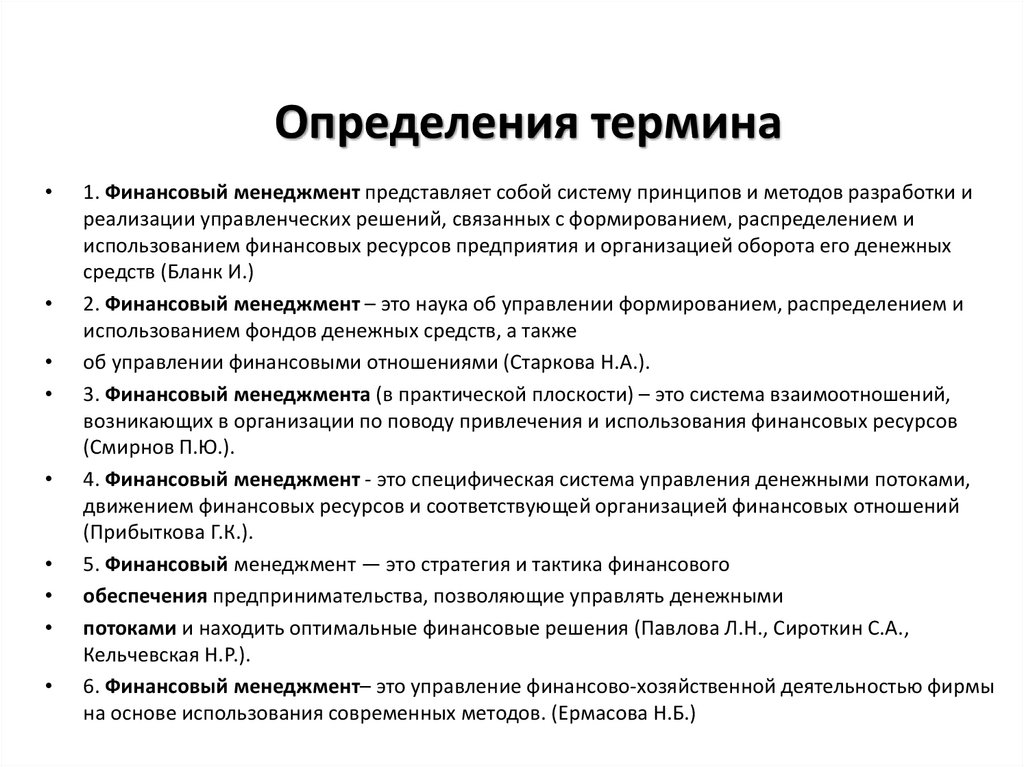

3. Определения термина

1. Финансовый менеджмент представляет собой систему принципов и методов разработки и

реализации управленческих решений, связанных с формированием, распределением и

использованием финансовых ресурсов предприятия и организацией оборота его денежных

средств (Бланк И.)

2. Финансовый менеджмент – это наука об управлении формированием‚ распределением и

использованием фондов денежных средств‚ а также

об управлении финансовыми отношениями (Старкова Н.А.).

3. Финансовый менеджмента (в практической плоскости) – это система взаимоотношений,

возникающих в организации по поводу привлечения и использования финансовых ресурсов

(Смирнов П.Ю.).

4. Финансовый менеджмент - это специфическая система управления денежными потоками,

движением финансовых ресурсов и соответствующей организацией финансовых отношений

(Прибыткова Г.К.).

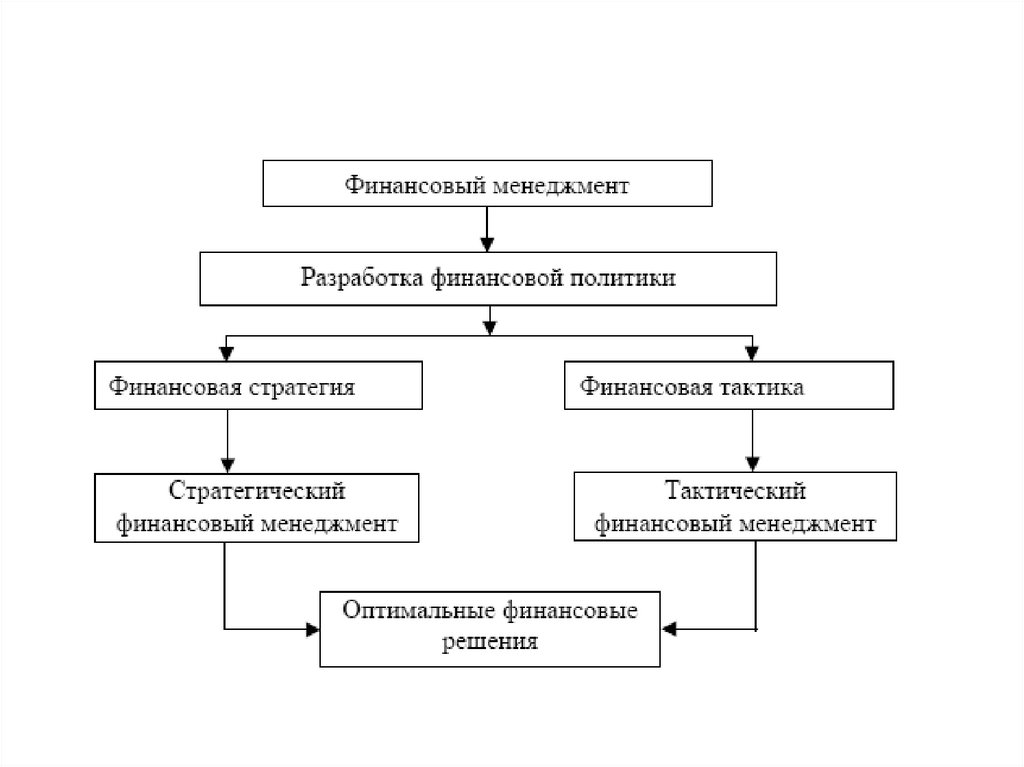

5. Финансовый менеджмент — это стратегия и тактика финансового

обеспечения предпринимательства, позволяющие управлять денежными

потоками и находить оптимальные финансовые решения (Павлова Л.Н., Сироткин С.А.,

Кельчевская Н.Р.).

6. Финансовый менеджмент– это управление финансово-хозяйственной деятельностью фирмы

на основе использования современных методов. (Ермасова Н.Б.)

4. Объект, предмет, методы финансового менеджмента

• Финансовый менеджмент как самостоятельное явление возник в 70-егоды и к настоящему времени превpaтился в прикладную

экономическую науку.

• Объектом изучения являются денежные потоки;

• Предметом этой науки является управление денежным потоком на

микроэкономическом уровне, т.е. управление движением

финансовых ресурсов хозяйствующего субъекта.

• Методами исследования предмета финансового менеджмента

являются:

• научная абстракция,

• анализ и синтез,

• качественный и количественный анализ,

• экономико-математическое моделирование финансовых процессов.

• Современные российские ученые рассматривают финансовый

менеджмент в основном с позиции науки о принятии решения

(инвестиции).

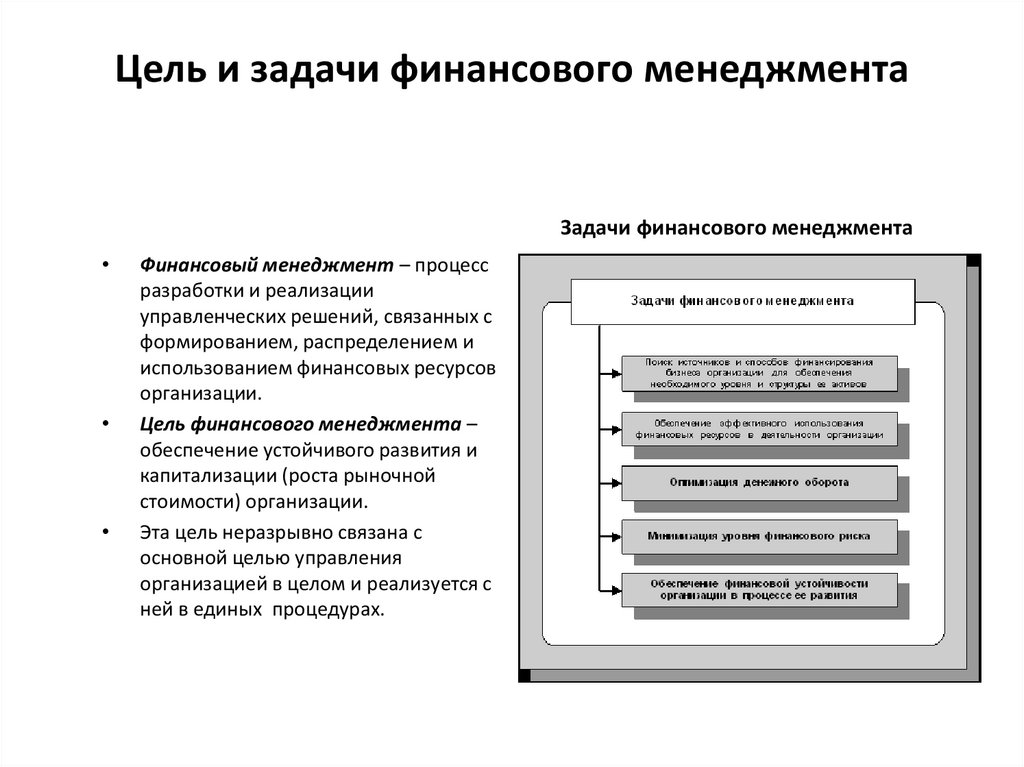

5. Цель и задачи финансового менеджмента

Задачи финансового менеджментаФинансовый менеджмент – процесс

разработки и реализации

управленческих решений, связанных с

формированием, распределением и

использованием финансовых ресурсов

организации.

Цель финансового менеджмента –

обеспечение устойчивого развития и

капитализации (роста рыночной

стоимости) организации.

Эта цель неразрывно связана с

основной целью управления

организацией в целом и реализуется с

ней в единых процедурах.

6. Способы решения задач финансового менеджмента

1. Поиск источников и способов финансирования бизнеса организации для обеспечения

необходимого уровня и структуры ее активов. Эта задача реализуется путем определения

общей потребности в финансовых ресурсах организации на предстоящий плановый период,

максимизации объема вовлечения собственных финансовых ресурсов, определения

оптимальной структуры заемных средств и управления их привлечением.

2. Обеспечение эффективного использования финансовых ресурсов в деятельности

организации. Эта задача реализуется путем оптимизации распределения сформированного

объема финансовых ресурсов во времени и по направлениям деятельности организации.

3. Оптимизация денежного оборота. Эта задача решается путем управления денежными

потоками организации в процессе кругооборота ее денежных средств, обеспечения синхронизации объемов поступления и расходования денежных средств по отдельным временным

периодам, поддержания необходимого уровня ликвидности ее оборотных активов.

4. Минимизация уровня финансового риска. Эта задача достигается путем диверсификации

видов операционной и финансовой деятельности, формирования оптимального

инвестиционного портфеля, мониторингом конъюнктуры финансовых рынков, применения

различных схем страхования финансовых активов.

5. Обеспечение финансовой устойчивости организации в процессе ее развития. Эта

задача достигается путем формирования оптимальной структуры капитала и активов

организации и поддержанием необходимого уровня ее платежеспособности.

7. Принципы организации финансового менеджмента

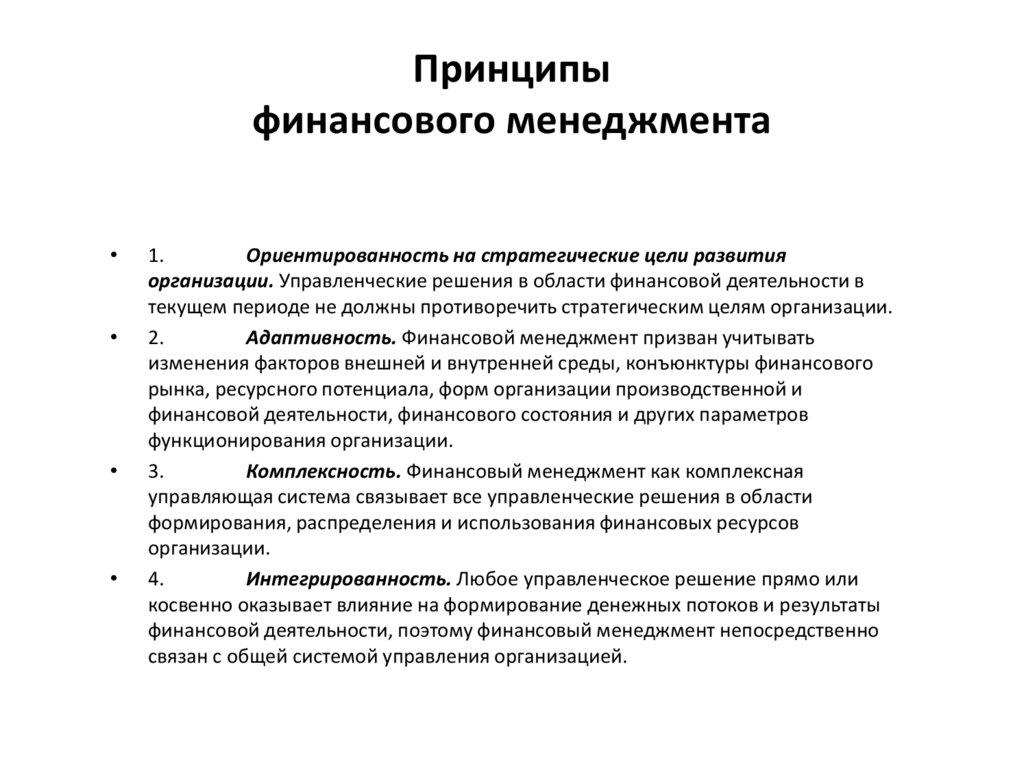

8. Принципы финансового менеджмента

1.

Ориентированность на стратегические цели развития

организации. Управленческие решения в области финансовой деятельности в

текущем периоде не должны противоречить стратегическим целям организации.

2.

Адаптивность. Финансовой менеджмент призван учитывать

изменения факторов внешней и внутренней среды, конъюнктуры финансового

рынка, ресурсного потенциала, форм организации производственной и

финансовой деятельности, финансового состояния и других параметров

функционирования организации.

3.

Комплексность. Финансовый менеджмент как комплексная

управляющая система связывает все управленческие решения в области

формирования, распределения и использования финансовых ресурсов

организации.

4.

Интегрированность. Любое управленческое решение прямо или

косвенно оказывает влияние на формирование денежных потоков и результаты

финансовой деятельности, поэтому финансовый менеджмент непосредственно

связан с общей системой управления организацией.

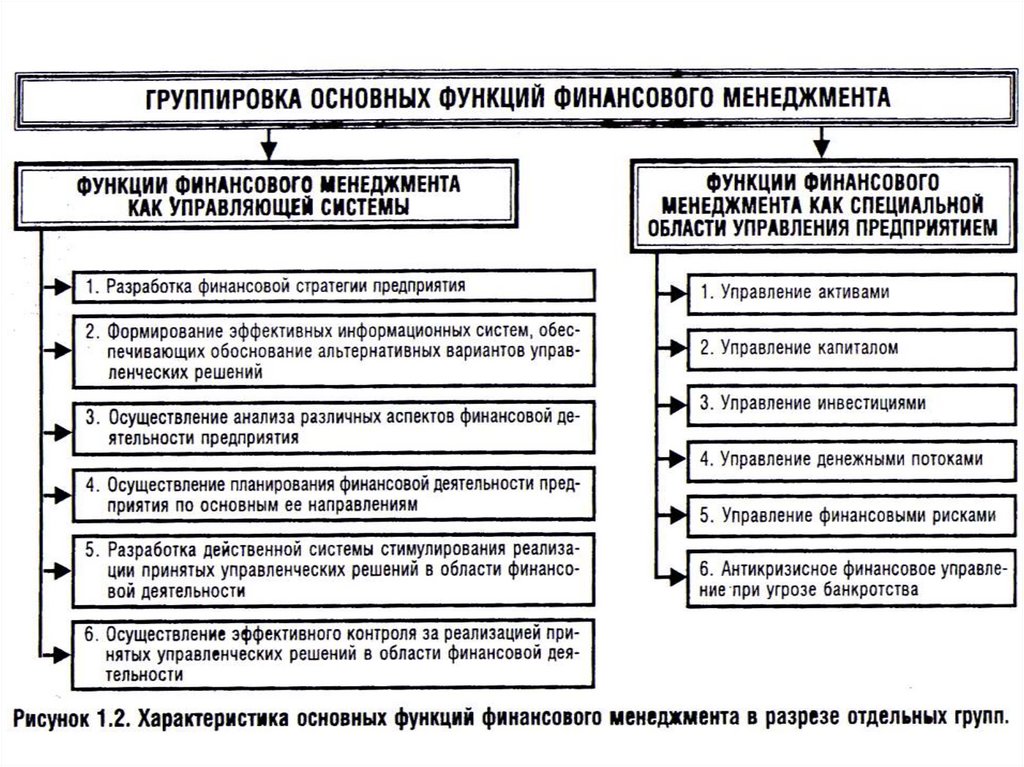

9. Функции финансового менеджмента

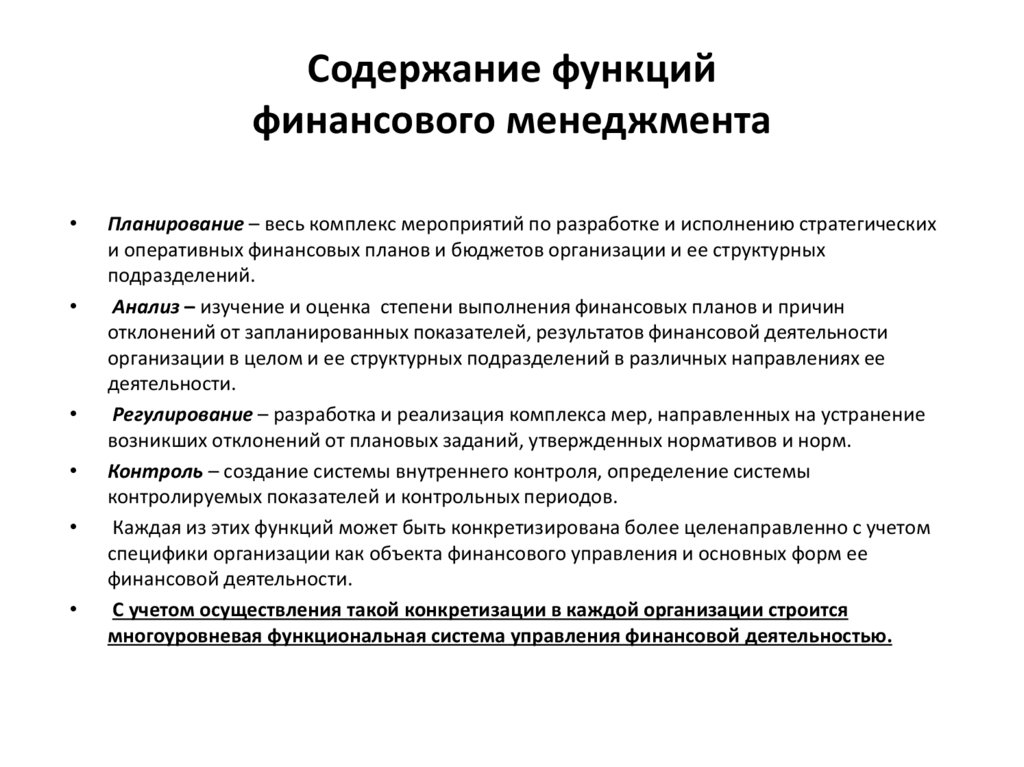

10. Содержание функций финансового менеджмента

Планирование – весь комплекс мероприятий по разработке и исполнению стратегических

и оперативных финансовых планов и бюджетов организации и ее структурных

подразделений.

Анализ – изучение и оценка степени выполнения финансовых планов и причин

отклонений от запланированных показателей, результатов финансовой деятельности

организации в целом и ее структурных подразделений в различных направлениях ее

деятельности.

Регулирование – разработка и реализация комплекса мер, направленных на устранение

возникших отклонений от плановых заданий, утвержденных нормативов и норм.

Контроль – создание системы внутреннего контроля, определение системы

контролируемых показателей и контрольных периодов.

Каждая из этих функций может быть конкретизирована более целенаправленно с учетом

специфики организации как объекта финансового управления и основных форм ее

финансовой деятельности.

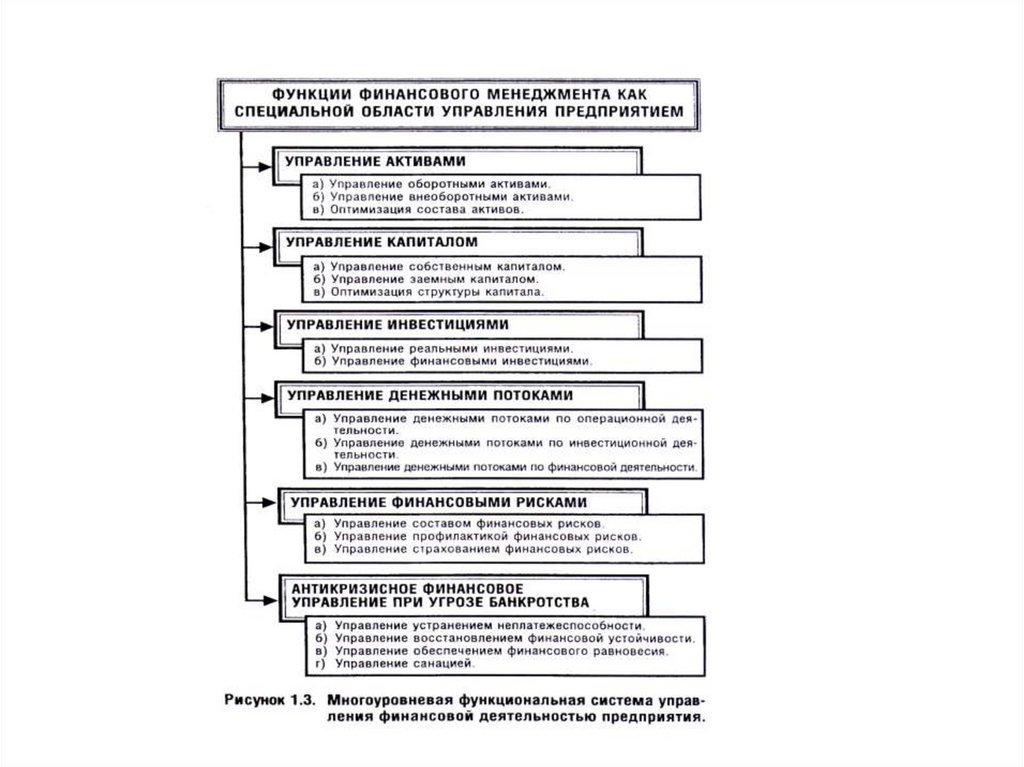

С учетом осуществления такой конкретизации в каждой организации строится

многоуровневая функциональная система управления финансовой деятельностью.

11.

12.

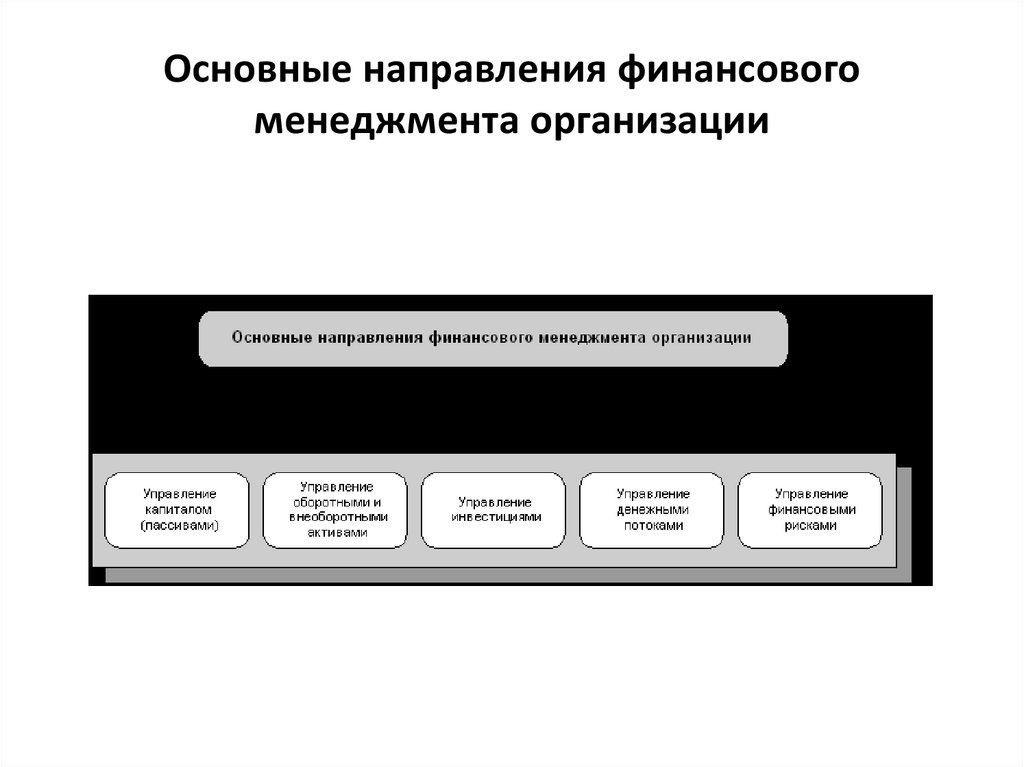

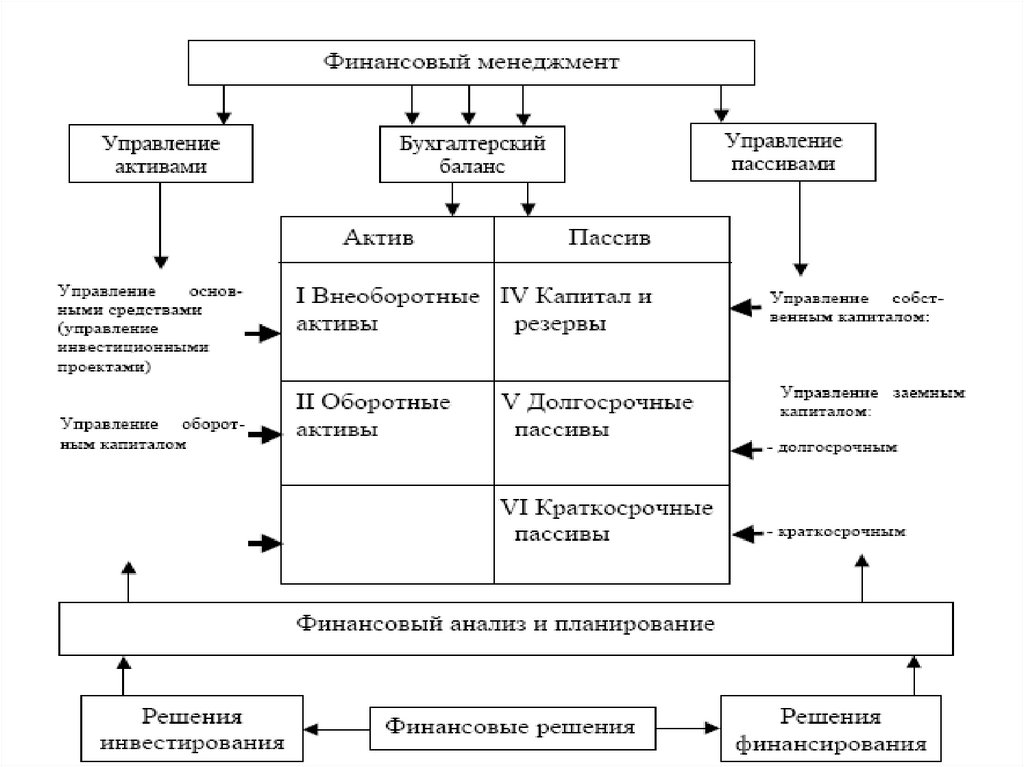

13. Основные направления финансового менеджмента организации

14. Основные направления финансового менеджмента организации

Управление капиталом (пассивами) – определение потребности в капитале для финансирования

формируемых активов организации; оптимизация структуры капитала в целях обеспечения

наиболее эффективного его использования.

Управление оборотными и внеоборотными активами – формирование необходимого

объема ресурсов организации, полученных за счет инвестированного в них капитала, способных

обеспечить получение устойчивого дохода и рост рыночной стоимости организации, с учетом

фактора времени и ликвидности.

Управление инвестициями – определение параметров инвестиционной деятельности

организации; оценка инвестиционной привлекательности финансовых инструментов; выбор

наиболее эффективных инвестиционных решений; определение источников финансирования

инвестиций; формирование оптимального инвестиционного портфеля организации; мониторинг

инвестиционного портфеля; поддержание оптимального уровня рисков и доходности по портфелю.

Управление денежными потоками – синхронизация и обеспечение сбалансированности

притоков и оттоков денежных средств организации, оптимизация использования денежных ресурсов

для обеспечения ликвидности и финансовой устойчивости организации.

Управление финансовыми рисками – выявление, классификация и оценка финансовых рисков;

определение величины допустимого уровня финансового рисков, принимаемых организацией;

определение наиболее эффективных способов, методов и процедур минимизации рисков;

разработка и реализация мероприятий по устранению и минимизации рисков.

15. Базовые концепции и модели финансового менеджмента

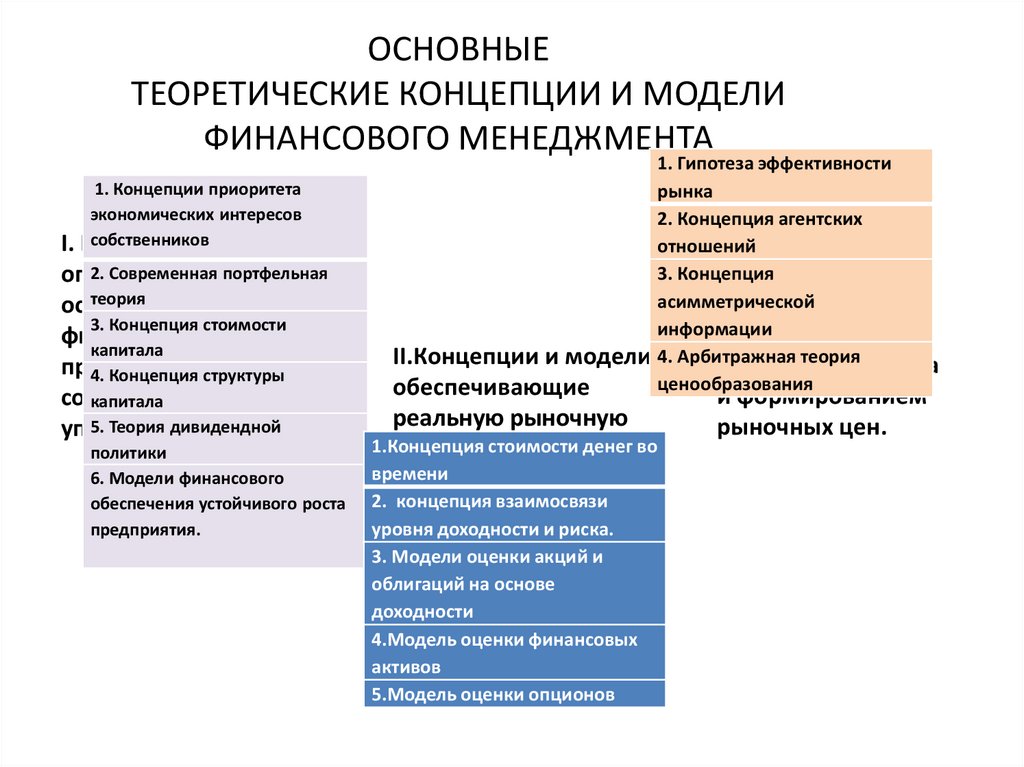

16. ОСНОВНЫЕ ТЕОРЕТИЧЕСКИЕ КОНЦЕПЦИИ И МОДЕЛИ ФИНАНСОВОГО МЕНЕДЖМЕНТА

1. Концепции приоритетаэкономических интересов

собственников и модели,

Концепции

I.

2. Современная портфельная

определяющие

цель и

теория

основные

параметры

3. Концепция стоимости

финансовой

деятельности

капитала

предприятия,

а

4. Концепция структуры

соответственно

и

капитала

5. Теория дивидендной

управления

ею.

политики

6. Модели финансового

обеспечения устойчивого роста

предприятия.

1. Гипотеза эффективности

рынка

III. Концепции,

2. Концепция

агентских

связанные с

отношений

3. Концепция

информационным

асимметрической

обеспечением

информации

участников

4.

Арбитражная

теория рынка

II.Концепции и модели,

финансового

ценообразования

обеспечивающие

реальную рыночную

1.Концепция

стоимости денег во

оценку отдельных

времени

финансовых

2. концепция взаимосвязи

инструментов

уровня доходности и риска.

инвестирования в

3. Модели оценки акций и

процессе их выбора.

облигаций на основе

доходности

4.Модель оценки финансовых

активов

5.Модель оценки опционов

и формированием

рыночных цен.

17. Базовые концепции финансового менеджмента

18. Базовые концепции

1.2.

3.

4.

5.

6.

Концепция стоимости капитала. Эта концепция является одной из базовых теорий всей

системы финансового менеджмента. Суть концепции состоит в том, что капитал в любой своей

форме имеет свою стоимость, уровень которой должен учитываться при вовлечении капитала в

экономический процесс.

Концепция временной стоимости денег. Суть концепции состоит в том, что имеющаяся сегодня

денежная единица, и денежная единица, ожидаемая завтра неравноценны в силу трех основных

причин: инфляции, риска неполучения ожидаемой суммы денежных средств и скорости оборота

капитала. В силу инфляции происходит обесценение денег. Кроме того, всегда существует

вероятность того, что по определенным причинам ожидаемая к получению сумма в нужный

момент не будет получена. Наконец, имеющаяся в наличии в данный момент денежная сумма, в

отличие от той, которая возможно будет получена в будущем, может быть немедленно пущена в

оборот и принесет дополнительный доход.

Концепция денежного потока. Суть концепции состоит в том, что любая финансовая операция

может представлять собой некий денежный поток (cash flow), т.е. множество распределенных во

времени оттоков (выплат) и притоков (поступлений) денежных средств организации.

Концепция компромисса между риском и доходностью. Суть концепции состоит в том, что

получение дохода сопряжено с риском. Между этими явлениями существует прямая зависимость.

Чем выше ожидаемая доходность, тем выше уровень риска.

Концепция упущенных возможностей. Суть концепции состоит в том, что принятие любого

финансового решения, как правило, носит альтернативный характер. Отказ организации от

альтернативного варианта может повлечь за собой упущенные возможности получения большего

дохода.

Концепция ассиметричности информации. Суть концепции состоит в том, что реально

функционирующий рынок информационно не симметричен (т.е. информационно непрозрачен в

равной мере для всех участников рынка). Отдельные участники рынка могут владеть

определенной информацией недоступной остальным участникам рынка. Это делает их позицию

более конкурентной, а принятое решение – более эффективным.

19. Финансовый менеджмент как система управления

• Финансовый менеджмент как система управленияпредставляет собой совокупность финансовых

отношений, возникающих в процессе движения

финансовых ресурсов организации и их кругооборота,

между структурными и функциональными

подразделениями внутри самой организации и между

организацией и ее внешними контрагентами.

• Основными элементами системы управления

финансовой деятельностью организации являются

субъекты управления, объекты управления, принципы и

функции управления, инструменты управления

(финансовые методы, приемы и модели), используемые

в практике управления финансами.

20. Финансовый менеджмент как система управления

21. Субъект управления

• В качестве субъектов управления (управляющая подсистема)финансовой деятельностью организации – выступают ее структурные

и функциональные подразделения, деятельность которых

взаимосвязана, взаимообусловлена и подчинена единой

стратегической цели и задачам управления финансами

(организационная структура управления финансами).

• В зависимости от размеров организации и масштабов ее

деятельности, организационная структура может существенно

видоизменяться.

• Общепринятым является создание в организации самостоятельных

финансовых служб и дирекций, реализующих, в частности:

• ·

финансовую стратегию и финансовую политику

организации;

• ·

составление и выполнение текущих финансовых планов и

бюджетов;

• ·

контроль оперативных финансовых решениний

22. Объект управления

• В качестве объектов управления (управляемая подсистема)финансовой деятельностью организации выступают

совокупность финансовых ресурсов организации и источники

их формирования, а также финансовые отношения,

возникающие в процессе движения финансовых ресурсов и их

кругооборота. В частности, объектами являются:

• ·

активы и пассивы организации, формирующиеся в

процессе текущей деятельности и осуществления инвестиций;

• ·

денежные потоки, размеры которых зависят от

внешних и внутренних факторов;

• ·

финансовые результаты деятельности организации;

• ·

финансовые риски.

23. Факторы определяющие сложность управления финансовой системой

• Сложность формирования и функционирования системыуправления финансовой деятельностью организации

определяется неоднородностью составляющих ее элементов,

воздействием на нее факторов внешней среды, а также

внутренних факторов, в частности, качеством финансового

менеджмента организации, уровнем рисков, интересами

собственников.

• Финансовый менеджмент как орган управления представляет

собой совокупность взаимосвязанных и взаимодействующих

структурных подразделений. Для крупных организаций

характерно выделение самостоятельной финансовой службы,

возглавляемой финансовым директором. Финансовая дирекция

(служба) может включать следующие структурные

подразделения.

24. Организационная структура управления финансовой деятельностью в организации

25. Организационное обеспечение управления финансами

Успешное функционирование финансового менеджмента во многом определяется

эффективностью его организационного обеспечения. Система организационного обеспечения финансового менеджмента представляет собой взаимосвязанную

совокупность внутренних структурных служб и подразделений организации,

обеспечивающих разработку и принятие управленческих решений по отдельным аспектам ее финансовой деятельности и несущих ответственность за результаты этих решений.

Основу организационного обеспечения финансового менеджмента составляет

формируемая в организации структура управления ее финансовой деятельностью, элементами которой являются службы, отделы и другие организационные подразделения

аппарата управления.

Так как система финансового менеджмента является составной частью общей системы

управления организацией, структура управления ее финансовой деятельностью должна

быть интегрирована с общей организационной структурой управления.

Такое интегрирование позволяет снизить общий уровень управленческих затрат,

обеспечить координацию действий системы финансового менеджмента с другими

управляющими системами организации, повысить комплексность и эффективность

контроля реализации принятых решений.

26. Организационное обеспечение финансового менеджмента

В процессе формирования организационной структуры финансового менеджмента

исходят из объема финансовой деятельности организации, ее основных форм,

функций финансового менеджмента, региональной диверсификации и других

факторов.

Кроме того, при построении этой организационной структуры должны быть

обеспечены эффективные связи между различными организационными

подразделениями службы управления финансовой деятельностью, с одной стороны,

и между подразделениями финансового менеджмента и других функциональных

систем управления организацией, с другой.

Формируемую в структуре управления организацией систему связей между

различными звеньями аппарата управления подразделяют на горизонтальные и

вертикальные связи. Горизонтальные связи строятся как одноуровневые, а

вертикальные – как многоуровневые, обеспечивающие иерархичность управления.

Процесс построения организационной структуры достаточно сложен. Не существует

такой структуры, которая была бы оптимальной для всех ситуаций. Поэтому всякая

организация на практике, в зависимости от условий (ее собственной стратегии,

величины, ассортимента предоставляемых услуг и др.) может использовать различные

варианты классических подходов, создавая оптимальный тип организационной

структуры, наиболее приемлемый для нее в данный момент.

27. Центры ответственности

В финансовой структуре компании с целью оптимизации денежных потоков

в зависимости от специфики и структуры бизнеса, а также от функций,

выполняемых подразделениями, могут быть выделены центры

ответственности (ЦО).

Центр ответственности – это элемент финансовой структуры компании,

который выполняет хозяйственные операции в соответствии со своим

бюджетом и обладает для этого необходимыми ресурсами.

Бюджет ЦО включает в себя только подконтрольные его руководителю статьи

затрат и доходов. В качестве ЦО, как правило, выделяют:

компанию в целом,

ее отдельные структурные подразделения (цеха, отделы, работники)

или их группы.

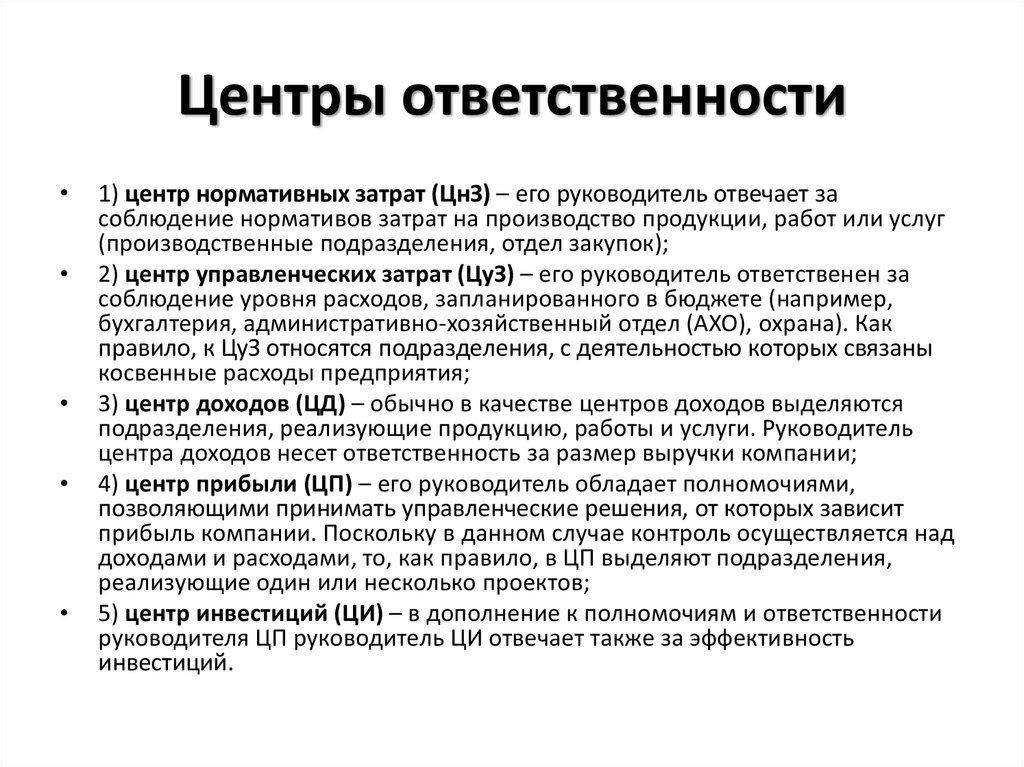

28. Центры ответственности

1) центр нормативных затрат (ЦнЗ) – его руководитель отвечает за

соблюдение нормативов затрат на производство продукции, работ или услуг

(производственные подразделения, отдел закупок);

2) центр управленческих затрат (ЦуЗ) – его руководитель ответственен за

соблюдение уровня расходов, запланированного в бюджете (например,

бухгалтерия, административно-хозяйственный отдел (АХО), охрана). Как

правило, к ЦуЗ относятся подразделения, с деятельностью которых связаны

косвенные расходы предприятия;

3) центр доходов (ЦД) – обычно в качестве центров доходов выделяются

подразделения, реализующие продукцию, работы и услуги. Руководитель

центра доходов несет ответственность за размер выручки компании;

4) центр прибыли (ЦП) – его руководитель обладает полномочиями,

позволяющими принимать управленческие решения, от которых зависит

прибыль компании. Поскольку в данном случае контроль осуществляется над

доходами и расходами, то, как правило, в ЦП выделяют подразделения,

реализующие один или несколько проектов;

5) центр инвестиций (ЦИ) – в дополнение к полномочиям и ответственности

руководителя ЦП руководитель ЦИ отвечает также за эффективность

инвестиций.

29. Классификация центров ответственности

30. Функции финансового директора (менеджера)

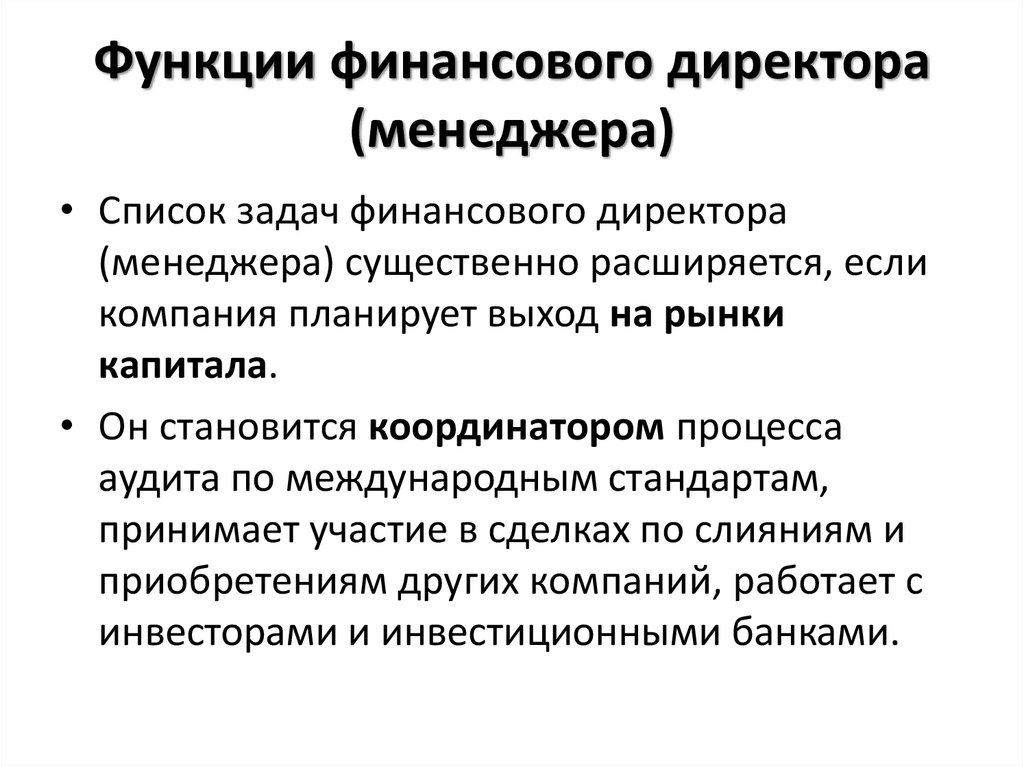

• Список задач финансового директора(менеджера) существенно расширяется, если

компания планирует выход на рынки

капитала.

• Он становится координатором процесса

аудита по международным стандартам,

принимает участие в сделках по слияниям и

приобретениям других компаний, работает с

инвесторами и инвестиционными банками.

31. Факторы, определяющими состав должностных обязанностей финансового директора

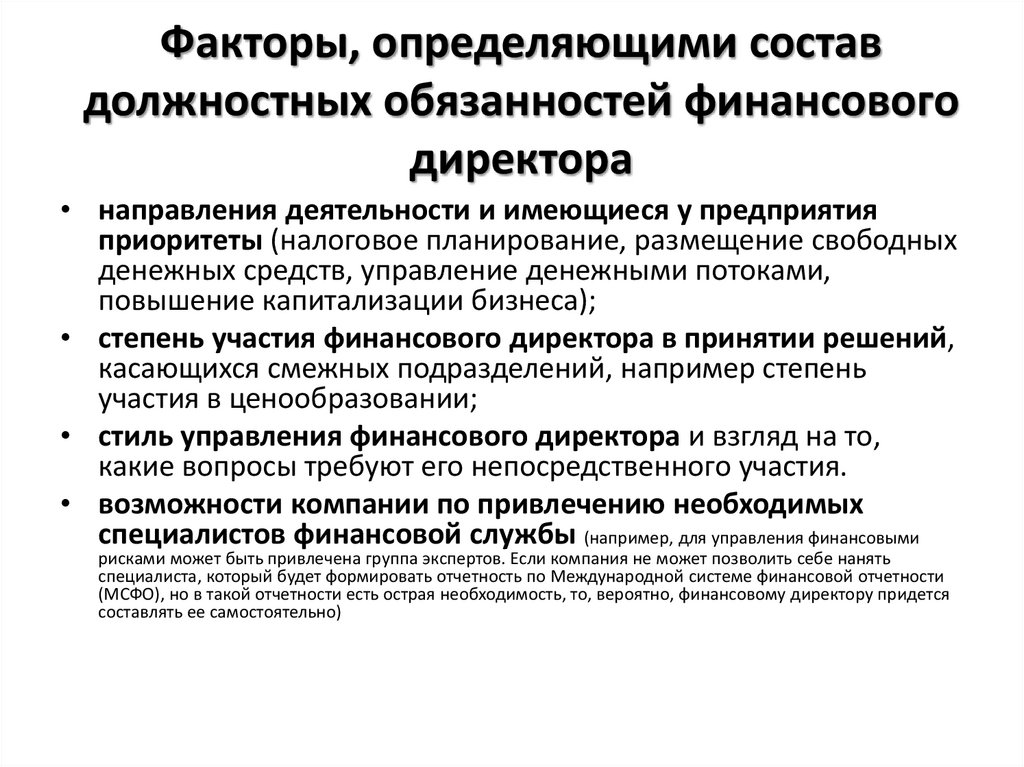

• направления деятельности и имеющиеся у предприятияприоритеты (налоговое планирование, размещение свободных

денежных средств, управление денежными потоками,

повышение капитализации бизнеса);

• степень участия финансового директора в принятии решений,

касающихся смежных подразделений, например степень

участия в ценообразовании;

• стиль управления финансового директора и взгляд на то,

какие вопросы требуют его непосредственного участия.

• возможности компании по привлечению необходимых

специалистов финансовой службы (например, для управления финансовыми

рисками может быть привлечена группа экспертов. Если компания не может позволить себе нанять

специалиста, который будет формировать отчетность по Международной системе финансовой отчетности

(МСФО), но в такой отчетности есть острая необходимость, то, вероятно, финансовому директору придется

составлять ее самостоятельно)

32. Информационное обеспечение финансового менеджмента

ИНФОРМАЦИОННОЕ ОБЕСПЕЧЕНИЕФИНАНСОВОГО МЕНЕДЖМЕНТА

33. Информационное обеспечение финансового менеджмента

• Эффективность финансового менеджмента организациив значительной мере определяется используемой

информационной базой и зависит от нее.

• Информационное обеспечение финансового

менеджмента представляет собой совокупность

информационных ресурсов организации, используемых

в процессе принятия управленческих решений.

• В систему информационного обеспечения входят

нормативно-правовые акты, статистические и

справочные данные, а также финансовая отчетность

организации (СФО или МСФО).

• Информационное обеспечение организации

формируется за счет внешних и внутренних источников.

34. Система показателей формируемых из внешних источников

1.

Макроэкономические показатели – служат основой проведения

анализа и прогнозирования условий внешней среды функционирования

организации для принятия стратегических решений в области финансовой

деятельности.

2.

Показатели, характеризующие конъюнктуру рынка. Система

нормативных показателей этой группы служит для принятия управленческих

решений в области формирования портфеля долгосрочных финансовых

инвестиций, осуществления краткосрочных финансовых вложений и некоторых

других аспектов финансового менеджмента.

3.

Показатели, характеризующие деятельность контрагентов и

конкурентов. Источником формирования показателей этой группы служат

публикации отчетных материалов в прессе (по отдельным видам хозяйствующих

субъектов такие публикации являются обязательными), соответствующие рейтинги

с основными результативными показателями деятельности (по банкам, страховым

компаниям), а также платные бизнес-справки, предоставляемые отдельными

информационными компаниями (получение такой информации должно

осуществляться только легальными способами).

4.

Нормативно-правовые акты – учитываются в процессе подготовки

финансовых решений, связанных с особенностями государственного

регулирования финансовой деятельности организации.

35. Система показателей формируемых из внутренних источников

Система показателей формируемых из внутренних

источников

Система внутренней информации характеризует финансовое состояние организации в

текущем времени.

1.

Показатели, характеризующие финансовое состояние и результаты

финансовой деятельности организации в целом – применяются в процессе

финансового анализа, планирования, разработки финансовой стратегии и политики по

основным аспектам финансовой деятельности. Формирование системы показателей

этой группы основывается, прежде всего, на данных финансового учета организации.

2.

Показатели, характеризующие финансовые результаты деятельности

отдельных структурных подразделений организации. Система этой группы

показателей используется для текущего и оперативного управления финансовой

деятельностью организации. Формирование системы показателей этой группы

основывается, прежде всего, на данных организуемого в организации

управленческого учета.

3.

Нормативно-плановые показатели, связанные с финансовым развитием

организации. Эти показатели используются в процессе текущего и оперативного

контроля за ходом осуществления финансовой деятельности и формируются по

следующим двум блокам:

·

система нормативов, регулирующих финансовое развитие организации

(нормативы соотношения отдельных видов активов и структуры капитала, нормативы

удельного расхода финансовых ресурсов и затрат и т.п.);

·

система плановых показателей финансового развития организации. В состав

показателей этого блока включается вся совокупность показателей текущих и

оперативных финансовых планов всех видов.

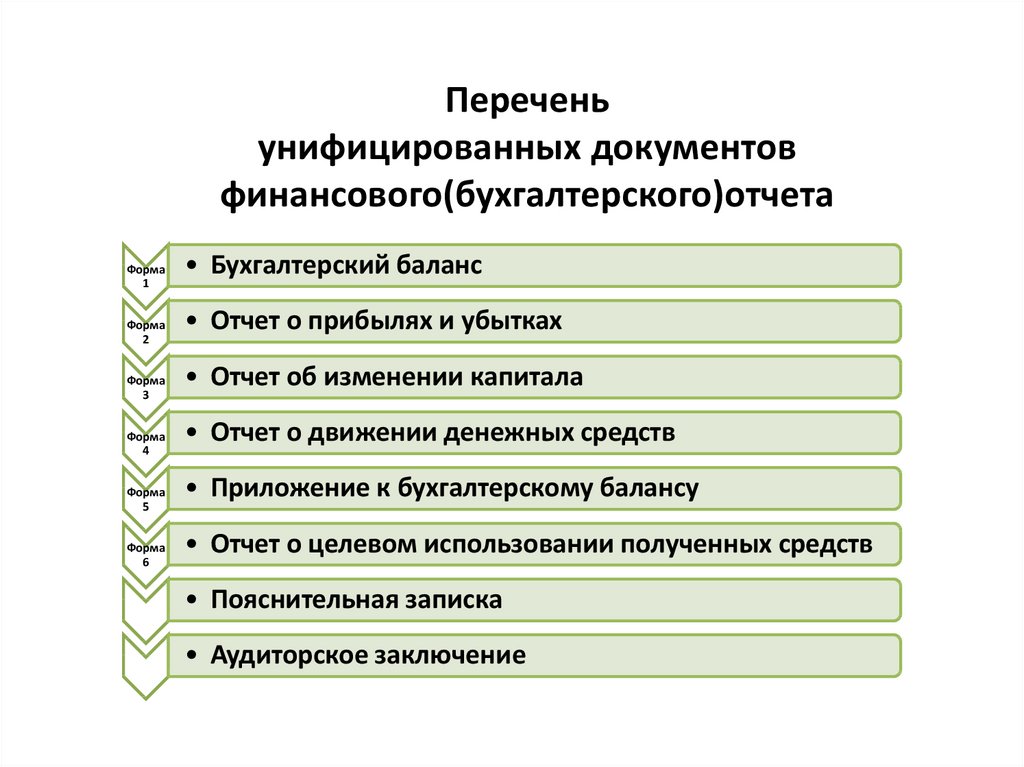

36. Бухгалтерская отчетность

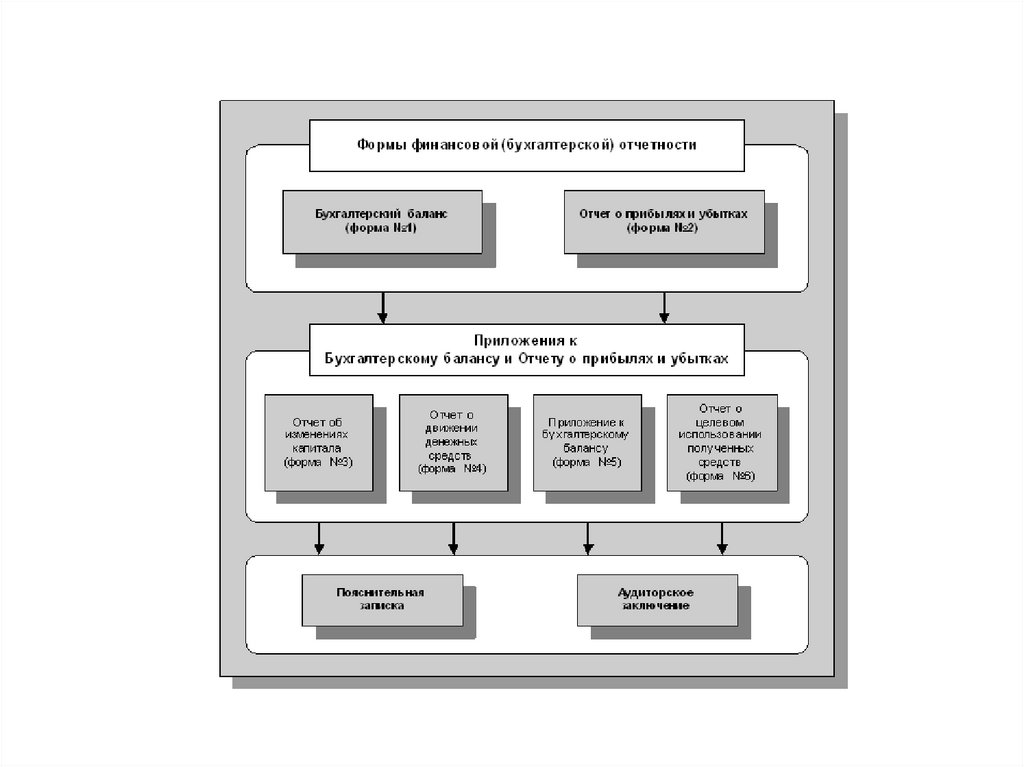

В системе информационного обеспечения особую роль играет финансовая (бухгалтерская)

отчетность организации. Она представляет собой достаточно объективную и достоверную

информационную базу, с помощью которой можно сформировать мнение об имущественном

и финансовом положении организации. В соответствии с действующим законодательством

бухгалтерская отчетность является открытым источником информации, а ее состав и формы

представления унифицированы.

Законодательством Российской Федерации регламентирован следующий состав

бухгалтерской отчетности:

·

Бухгалтерский баланс (форма №1)

·

Отчет о прибылях и убытках (форма №2)

·

Отчет об изменении капитала (форма №3)

·

Отчет о движении денежных средств (форма №4)

·

Приложение к бухгалтерскому балансу (форма №5)

·

Отчет о целевом использовании полученных средств (форма №6)

Кроме того, в состав годовой отчетности помимо указанных форм входят:

·

Пояснительная записка

·

Аудиторское заключение

37. Информационное обеспечение финансового менеджмента

Информационное обеспечениеМакроэкономические показатели

Внешние

источники

Показатели конъюнктуры рынка

Показатели деятельности контрагентов и

конкурентов

Нормативно-правовые акты

Показатели финансового состояния и результатов

финансовой деятельности организации

Внутренние

источники

Показатели финансовых результатов деятельности

структурных подразделений

Нормативно-плановые показатели финансового развития

организации

38. Перечень унифицированных документов финансового(бухгалтерского)отчета

Форма1

Форма

2

Форма

3

Форма

4

Форма

5

Форма

6

• Бухгалтерский баланс

• Отчет о прибылях и убытках

• Отчет об изменении капитала

• Отчет о движении денежных средств

• Приложение к бухгалтерскому балансу

• Отчет о целевом использовании полученных средств

• Пояснительная записка

• Аудиторское заключение

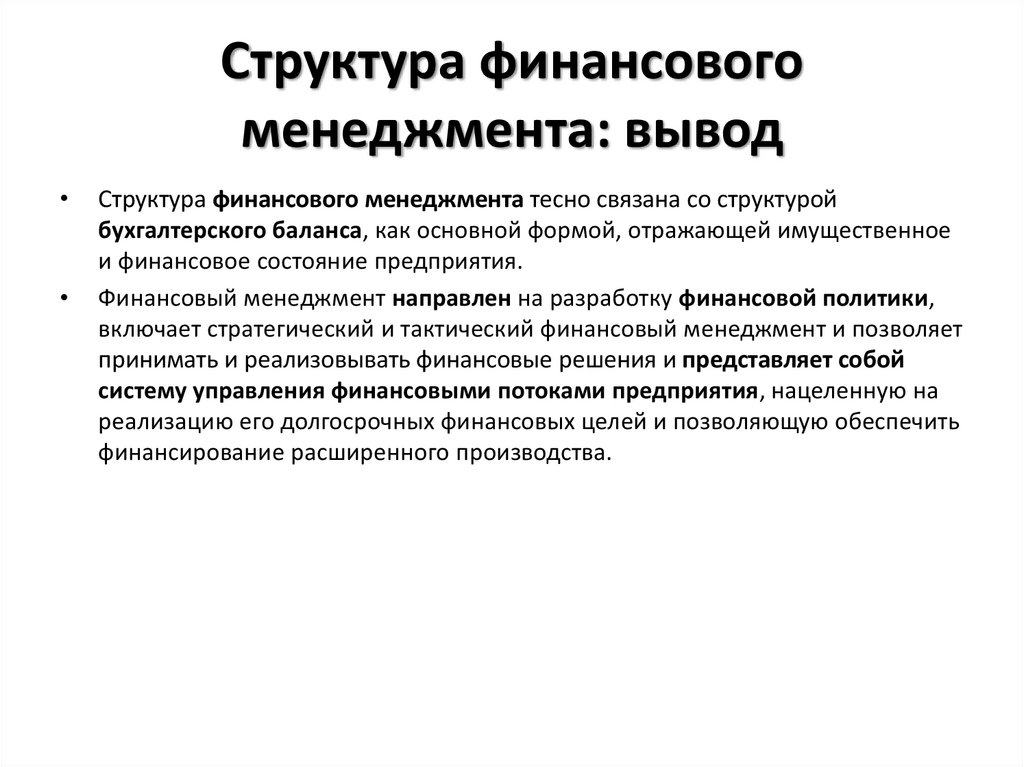

39. Структура финансового менеджмента: вывод

Структура финансового менеджмента тесно связана со структурой

бухгалтерского баланса, как основной формой, отражающей имущественное

и финансовое состояние предприятия.

Финансовый менеджмент направлен на разработку финансовой политики,

включает стратегический и тактический финансовый менеджмент и позволяет

принимать и реализовывать финансовые решения и представляет собой

систему управления финансовыми потоками предприятия, нацеленную на

реализацию его долгосрочных финансовых целей и позволяющую обеспечить

финансирование расширенного производства.

40.

41.

42. Финансовый анализ в системе финансового менеджмента

Тема 2.ФИНАНСОВЫЙ АНАЛИЗ В

СИСТЕМЕ ФИНАНСОВОГО

МЕНЕДЖМЕНТА

43. Цель и задачи финансового анализа

• Финансовый анализ – это метод научного исследования,применяемый для обработки информации о финансовой

деятельности хозяйствующего субъекта (организации).

• Цель финансового анализа – оценка финансовых параметров

деятельности организации. Результаты финансового анализа

дают необходимую информацию о состоянии объекта анализа

и служат основой для принятия соответствующих

управленческих решений.

• Задачами финансового анализа являются:

• определение текущего финансового состояния организации;

• выявление и оценка изменений финансового состояния в

пространственно-временном разрезе;

• выявление и оценка основных факторов, вызывающих

изменения финансового состояния;

• построение прогноза изменения финансового состояния

организации в будущем.

44. Предмет и объект финансового анализа

• Предметом финансового анализа являютсяотношения между отдельными подразделениями

организации в сфере управления финансами, а также

финансовые отношения организации с внешними

контрагентами.

• Объектом финансового анализа является финансовохозяйственная деятельность организации, в частности,

процессы, связанные с изменением:

• ресурсной базы организации (собственного и заемного

капитала);

• активов организации (оборотных и внеоборотных);

• доходов и расходов организации;

• денежных потоков организации и др.

45. Информационное обеспечение финансового анализа

Информационное обеспечение финансового анализа деятельности

организации представляет собой систему сбора и обработки внешней и

внутренней информации.

Качество проведения финансового анализа напрямую зависит от

репрезентативности используемой информации.

Внешняя информация предназначена для обеспечения руководства

необходимыми сведениями о состоянии среды, в которой оно действует.

Сбор внешней информации предполагает накопление различных данных о

ситуации на рынке (о конкурентах, клиентах и т.д.).

Источники внешней информации:

·

издания, публикации, сообщения официальных органов власти;

·

отчеты информационно-аналитических агентств и консалтинговых

компаний;

·

средства массовой информации и рекламы (газеты и журналы,

телевидение и радио);

·

публикуемые годовые отчеты клиентов, партнеров и контрагентов;

·

личные контакты с клиентурой, партнерами и контрагентами.

46.

• Внутренняя информация предназначена для анализа иоценки финансового состояния организации при принятии

различного рода управленческих, инвестиционных,

организационных, административных и иных решений.

• Источники внутренней информации:

• ·

финансовая (бухгалтерская) отчетность;

• ·

статистическая отчетность;

• ·

налоговая отчетность;

• ·

оценочные расчеты по проводимым операциям;

• ·

результаты внутренних исследований;

• ·

акты ревизий и проверок;

• ·

справки, подготовленные соответствующими

службами по заданию руководства организации.

47. Информационное обеспечение финансового анализа

Источники внешнейинформации

издания, публикации, сообщения официальных

органов власти;

отчеты информационно-аналитических агентств и

консалтинговых компаний;

средства массовой информации и рекламы

(газеты и журналы, телевидение и радио);

публикуемые годовые отчеты клиентов, партнеров и

контрагентов;

личные контакты с клиентурой, партнерами и

контрагентами

48. Информационное обеспечение финансового анализа

Источники внутреннейинформации

финансовая (бухгалтерская) отчетность

статистическая отчетность

налоговая отчетность

оценочные расчеты по проводимым операциям

результаты внутренних исследований

акты ревизий и проверок

справки, подготовленные соответствующими службами

по заданию руководства организации

49. Финансовая отчетность как информационная система. Документы финансовой отчетности.

• Финансовая отчетность представляет собой системусбора информации об имущественном и

финансовом состоянии организации и о результатах

ее хозяйственной деятельности.

• Финансовая отчетность состоит из бухгалтерского

баланса, отчета о прибылях и убытках, приложений

к ним, пояснительной записки, а также

аудиторского заключения, подтверждающего

достоверность финансовой отчетности, если

организация в соответствии с законодательством

подлежит обязательному аудиту.

50.

51. Информация финансовой отчетности

• В соответствии с действующим законодательствомфинансовая отчетность является открытым источником

информации, ее состав и формы представления

унифицированы.

• Каждая форма отчетности содержит определенную

информацию, которая позволяет решать конкретные задачи финансового анализа.

• Бухгалтерский баланс – дает представление об общей

характеристике финансового состояния организации,

• отчет о прибылях и убытках дает представление о

финансовых результатах организации,

• отчет о движении денежных средств – характеризует

денежные потоки организации, ее платежеспособность.

52. Приложения к бухгалтерскому балансу и отчету о прибылях и убытках.

В них отражаются сведения (на начало и конец отчетного

периода):

о нематериальных активах, об основных средствах, о видах

финансовых вложений, о дебиторской и кредиторской

задолженности, об уставном, резервном и добавочном капитале,

о составе акционерного капитала организации (полностью

оплаченных, неоплаченных, оплаченных частично), о

номинальной стоимости акций, находящихся в собственности

организации и др.;

о составе резервов предстоящих расходов и оценочных резервов;

об объемах реализованной продукции, товаров (работ, услуг), по

видам деятельности и географическим рынкам сбыта;

о составе издержек производства и обращения, прочих

внереализационных доходах и расходах;

о выданных организацией обязательствах и полученных

платежах.

53. Степень самостоятельности организации при подготовке документов ФО

В настоящее время организация имеет право самостоятельно определять

степень детализации и агрегирования статей форм отчетности в зависимости

от их существенности и количества граф.

Достоверность финансовой (бухгалтерской) информации обеспечивается

системами внутреннего контроля и аудиторскими проверками.

Качество финансовой (бухгалтерской) информации в значительной мере

зависит от полноты пояснений, которые даются к формам отчетности.

Финансовая отчетность должна давать достоверное и полное представление о

финансовом положении организации, финансовых результатах ее деятельности

и изменениях в ее финансовом положении. Достоверной и полной считается

бухгалтерская отчетность, сформированная исходя из правил и стандартов

ведения финансового (бухгалтерского) учета.

При формировании финансовой отчетности должно быть исключено

одностороннее удовлетворение интересов одних групп пользователей

финансовой отчетности перед другими за счет специального предвзятого

отбора исходной информации с целью достижения предопределенных

результатов или последствий.

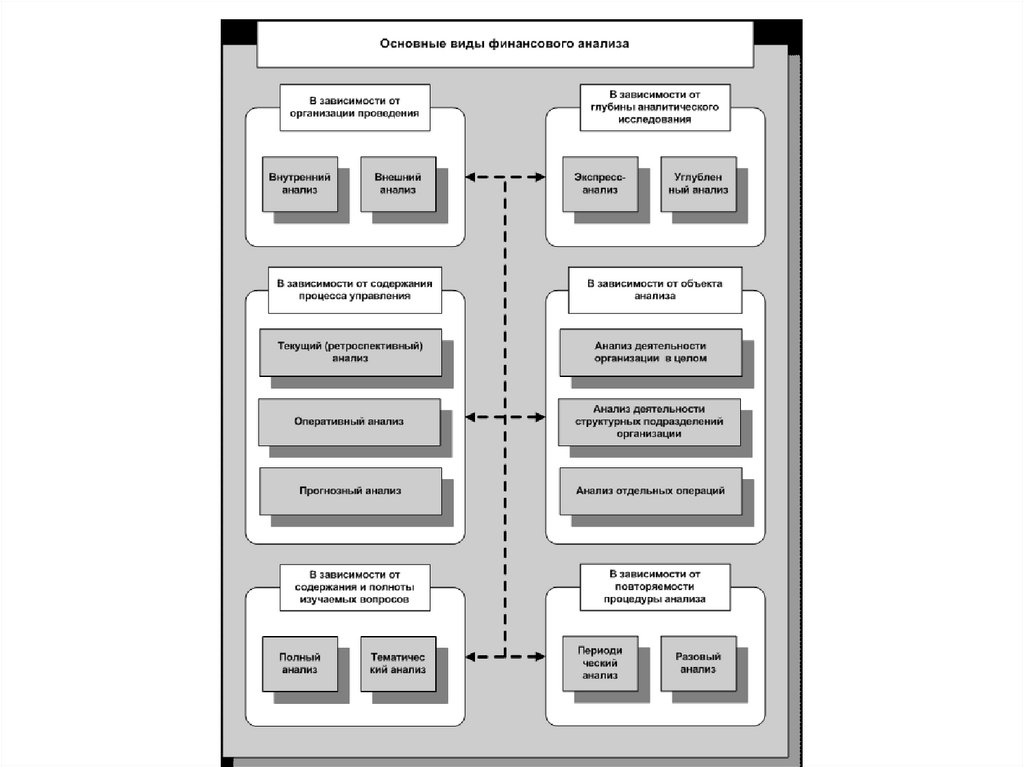

54. Виды финансового анализа

ВИДЫ ФИНАНСОВОГО АНАЛИЗА55. Содержание финансового анализа

Основные направленияфинансового анализа

Анализ имущественного

потенциала

Анализ финансового

потенциала

Анализ финансовых

результатов

Анализ движения

денежных средств

Комплексная оценка

деятельности

организации

Анализ вероятности

банкротства

56. Типы финансового анализа

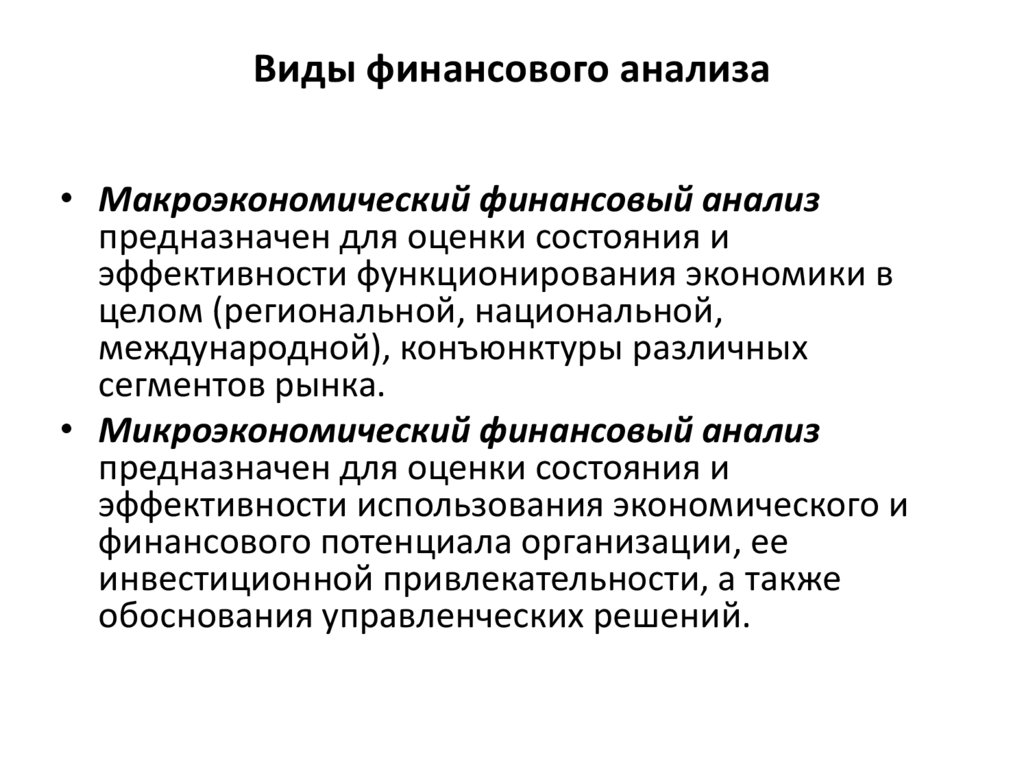

57. Виды финансового анализа

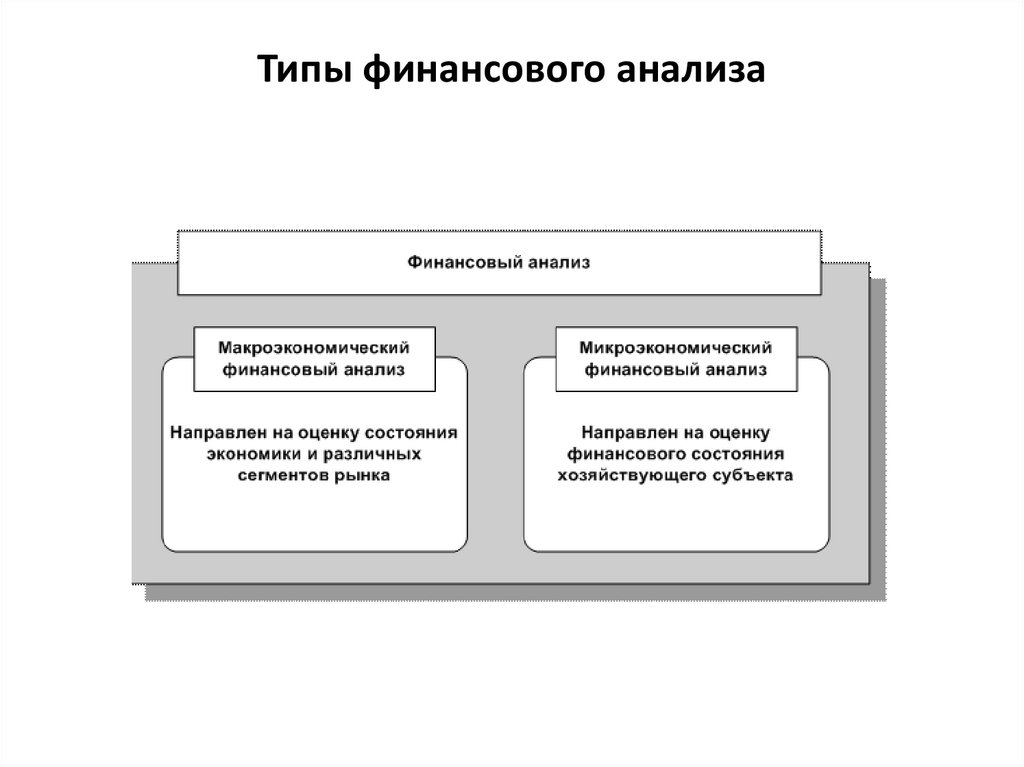

• Макроэкономический финансовый анализпредназначен для оценки состояния и

эффективности функционирования экономики в

целом (региональной, национальной,

международной), конъюнктуры различных

сегментов рынка.

• Микроэкономический финансовый анализ

предназначен для оценки состояния и

эффективности использования экономического и

финансового потенциала организации, ее

инвестиционной привлекательности, а также

обоснования управленческих решений.

58.

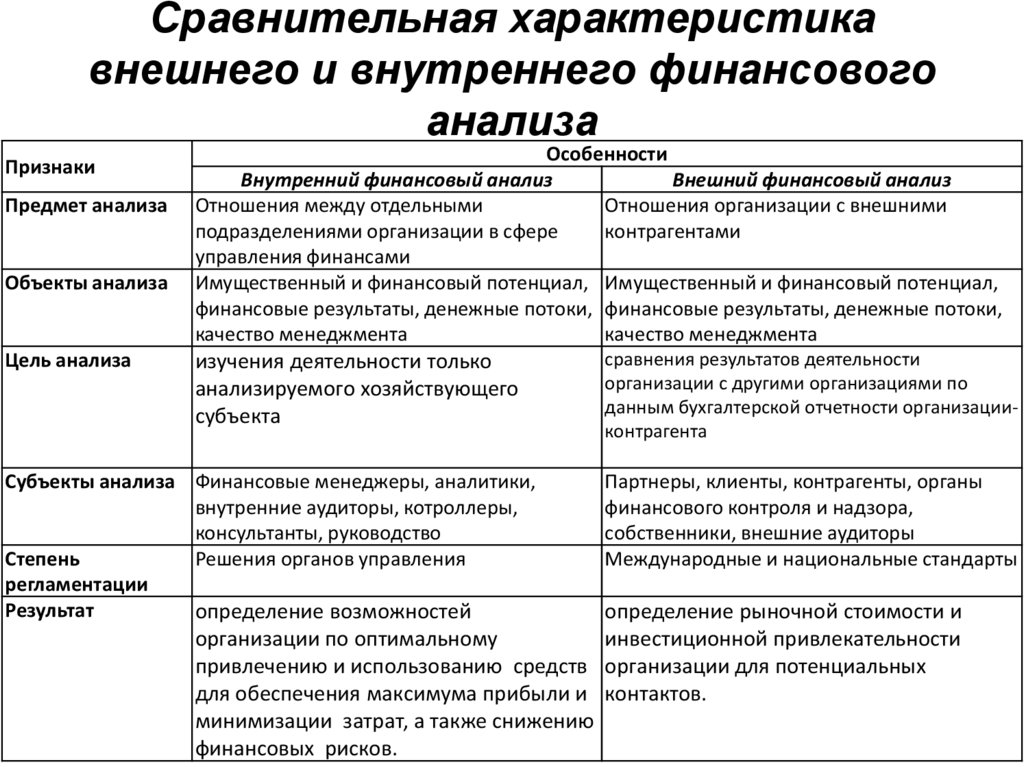

59. Сравнительная характеристика внешнего и внутреннего финансового анализа

ПризнакиПредмет анализа

Объекты анализа

Цель анализа

Особенности

Внутренний финансовый анализ

Внешний финансовый анализ

Отношения между отдельными

Отношения организации с внешними

подразделениями организации в сфере

контрагентами

управления финансами

Имущественный и финансовый потенциал, Имущественный и финансовый потенциал,

финансовые результаты, денежные потоки, финансовые результаты, денежные потоки,

качество менеджмента

качество менеджмента

изучения деятельности только

анализируемого хозяйствующего

субъекта

Субъекты анализа Финансовые менеджеры, аналитики,

внутренние аудиторы, котроллеры,

консультанты, руководство

Степень

Решения органов управления

регламентации

Результат

определение возможностей

сравнения результатов деятельности

организации с другими организациями по

данным бухгалтерской отчетности организацииконтрагента

Партнеры, клиенты, контрагенты, органы

финансового контроля и надзора,

собственники, внешние аудиторы

Международные и национальные стандарты

определение рыночной стоимости и

организации по оптимальному

инвестиционной привлекательности

привлечению и использованию средств организации для потенциальных

для обеспечения максимума прибыли и контактов.

минимизации затрат, а также снижению

финансовых рисков.

60.

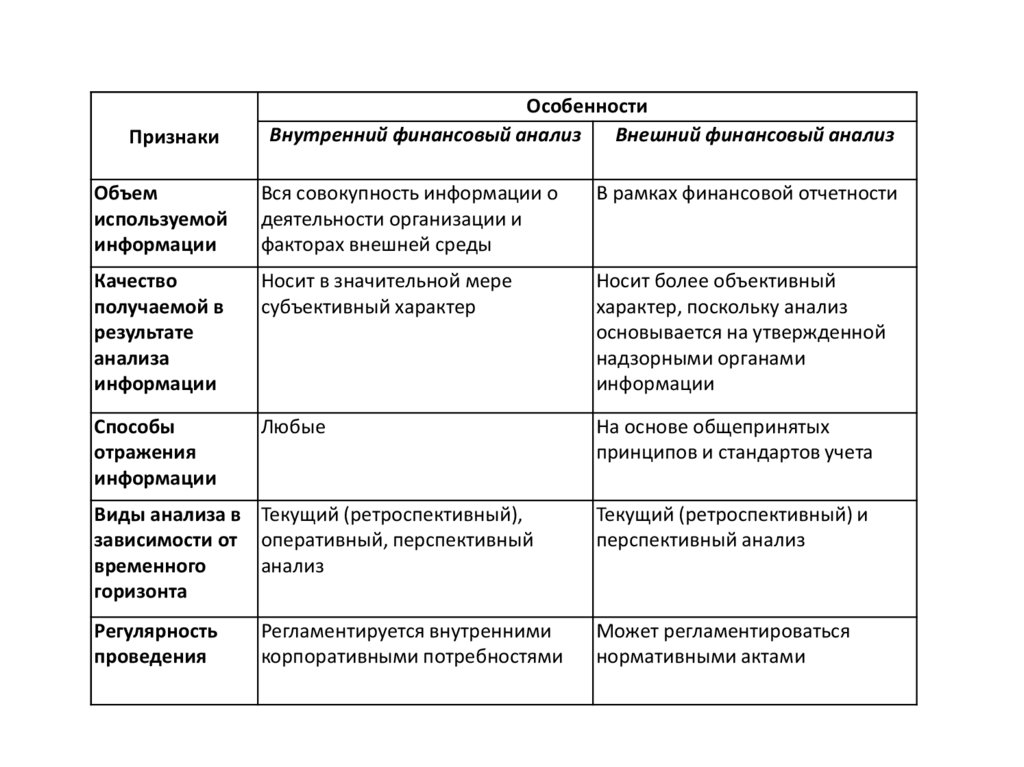

ПризнакиОсобенности

Внутренний финансовый анализ

Внешний финансовый анализ

Объем

используемой

информации

Вся совокупность информации о

деятельности организации и

факторах внешней среды

В рамках финансовой отчетности

Качество

получаемой в

результате

анализа

информации

Носит в значительной мере

субъективный характер

Носит более объективный

характер, поскольку анализ

основывается на утвержденной

надзорными органами

информации

Способы

отражения

информации

Любые

На основе общепринятых

принципов и стандартов учета

Виды анализа в Текущий (ретроспективный),

зависимости от оперативный, перспективный

временного

анализ

горизонта

Текущий (ретроспективный) и

перспективный анализ

Регулярность

проведения

Может регламентироваться

нормативными актами

Регламентируется внутренними

корпоративными потребностями

61.

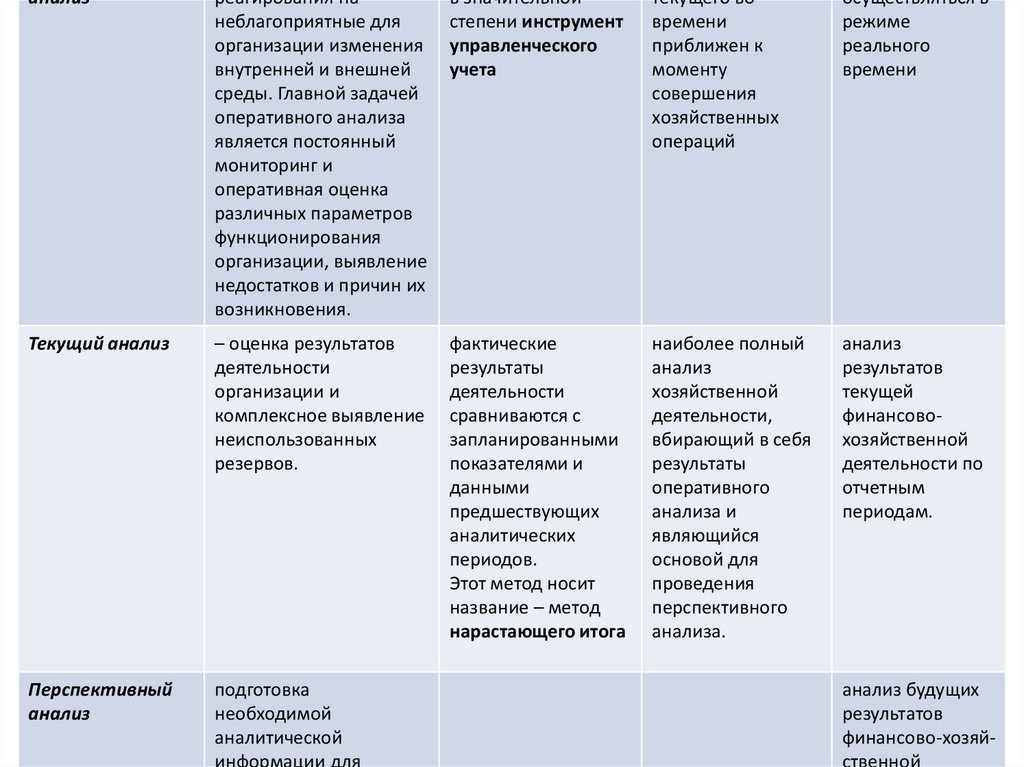

анализреагирования на

неблагоприятные для

организации изменения

внутренней и внешней

среды. Главной задачей

оперативного анализа

является постоянный

мониторинг и

оперативная оценка

различных параметров

функционирования

организации, выявление

недостатков и причин их

возникновения.

в значительной

степени инструмент

управленческого

учета

текущего во

времени

приближен к

моменту

совершения

хозяйственных

операций

осуществляться в

режиме

реального

времени

Текущий анализ

– оценка результатов

деятельности

организации и

комплексное выявление

неиспользованных

резервов.

фактические

результаты

деятельности

сравниваются с

запланированными

показателями и

данными

предшествующих

аналитических

периодов.

Этот метод носит

название – метод

нарастающего итога

наиболее полный

анализ

хозяйственной

деятельности,

вбирающий в себя

результаты

оперативного

анализа и

являющийся

основой для

проведения

перспективного

анализа.

анализ

результатов

текущей

финансовохозяйственной

деятельности по

отчетным

периодам.

Перспективный

анализ

подготовка

необходимой

аналитической

информации для

анализ будущих

результатов

финансово-хозяйственной

62.

63. Методология финансового анализа

МЕТОДОЛОГИЯ ФИНАНСОВОГОАНАЛИЗА

64. Методическое обеспечение финансового анализа

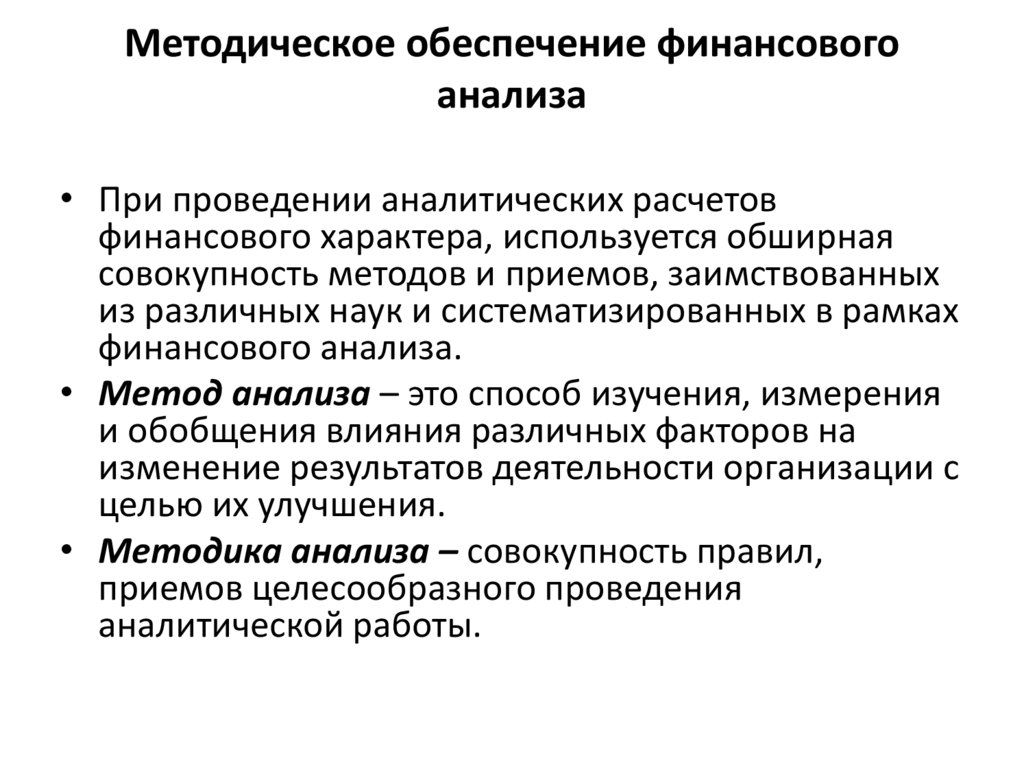

65. Методическое обеспечение финансового анализа

• При проведении аналитических расчетовфинансового характера, используется обширная

совокупность методов и приемов, заимствованных

из различных наук и систематизированных в рамках

финансового анализа.

• Метод анализа – это способ изучения, измерения

и обобщения влияния различных факторов на

изменение результатов деятельности организации с

целью их улучшения.

• Методика анализа – совокупность правил,

приемов целесообразного проведения

аналитической работы.

66. Методическое обеспечение финансового анализа

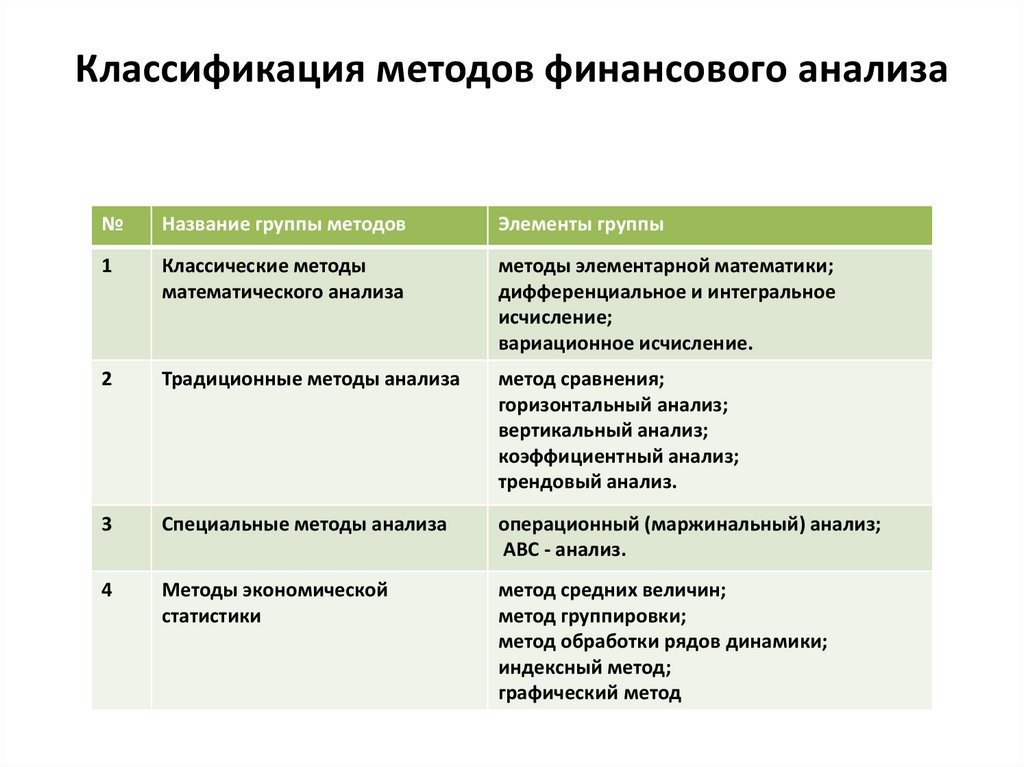

67. Классификация методов финансового анализа

Классификация методов финансового анализа№

Название группы методов

Элементы группы

1

Классические методы

математического анализа

методы элементарной математики;

дифференциальное и интегральное

исчисление;

вариационное исчисление.

2

Традиционные методы анализа

метод сравнения;

горизонтальный анализ;

вертикальный анализ;

коэффициентный анализ;

трендовый анализ.

3

Специальные методы анализа

операционный (маржинальный) анализ;

АВС - анализ.

4

Методы экономической

статистики

метод средних величин;

метод группировки;

метод обработки рядов динамики;

индексный метод;

графический метод

68. Классификация методов финансового анализа

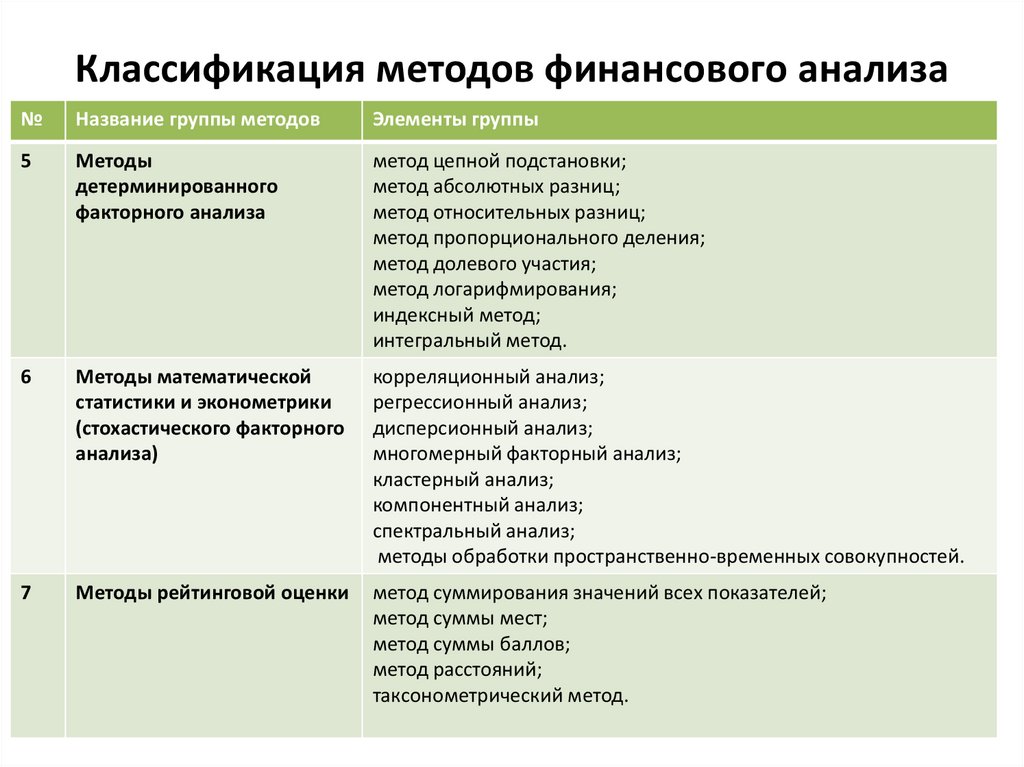

Классификация методов финансового анализа№

Название группы методов

Элементы группы

5

Методы

детерминированного

факторного анализа

метод цепной подстановки;

метод абсолютных разниц;

метод относительных разниц;

метод пропорционального деления;

метод долевого участия;

метод логарифмирования;

индексный метод;

интегральный метод.

6

Методы математической

статистики и эконометрики

(стохастического факторного

анализа)

корреляционный анализ;

регрессионный анализ;

дисперсионный анализ;

многомерный факторный анализ;

кластерный анализ;

компонентный анализ;

спектральный анализ;

методы обработки пространственно-временных совокупностей.

7

Методы рейтинговой оценки

метод суммирования значений всех показателей;

метод суммы мест;

метод суммы баллов;

метод расстояний;

таксонометрический метод.

69. Процесс проведения финансового анализа

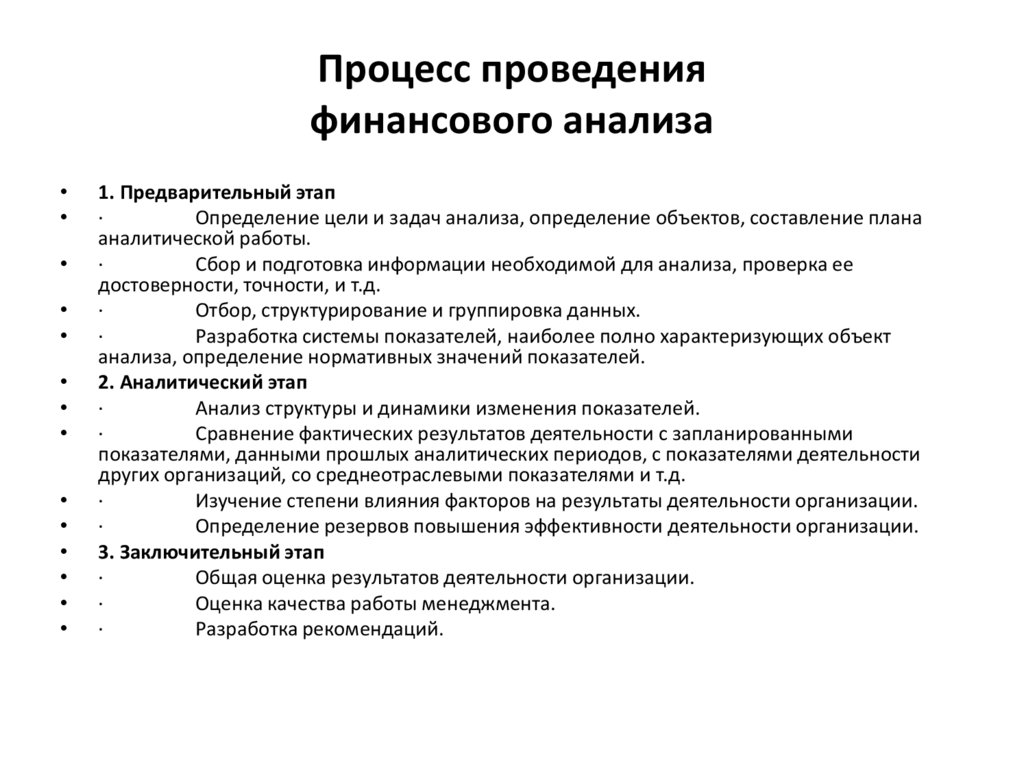

1. Предварительный этап

·

Определение цели и задач анализа, определение объектов, составление плана

аналитической работы.

·

Сбор и подготовка информации необходимой для анализа, проверка ее

достоверности, точности, и т.д.

·

Отбор, структурирование и группировка данных.

·

Разработка системы показателей, наиболее полно характеризующих объект

анализа, определение нормативных значений показателей.

2. Аналитический этап

·

Анализ структуры и динамики изменения показателей.

·

Сравнение фактических результатов деятельности с запланированными

показателями, данными прошлых аналитических периодов, с показателями деятельности

других организаций, со среднеотраслевыми показателями и т.д.

·

Изучение степени влияния факторов на результаты деятельности организации.

·

Определение резервов повышения эффективности деятельности организации.

3. Заключительный этап

·

Общая оценка результатов деятельности организации.

·

Оценка качества работы менеджмента.

·

Разработка рекомендаций.

70. R-анализ финансовой деятельности (коэффициентный анализ)

R-АНАЛИЗ ФИНАНСОВОЙДЕЯТЕЛЬНОСТИ (КОЭФФИЦИЕНТНЫЙ

АНАЛИЗ)

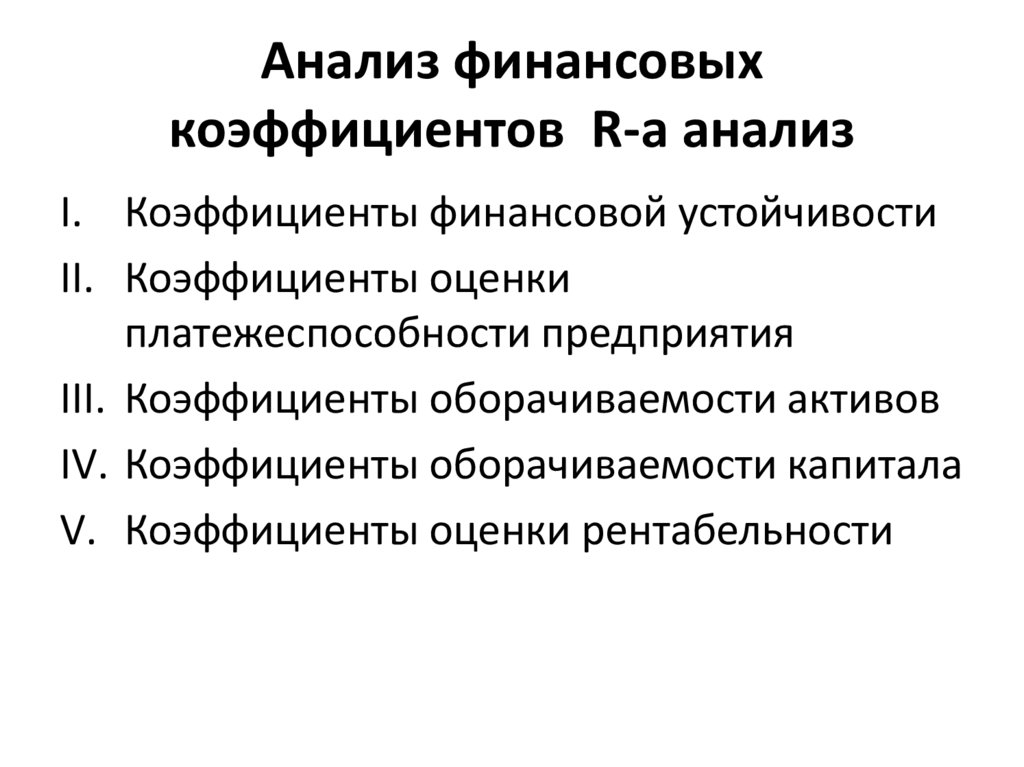

71. Анализ финансовых коэффициентов R-a анализ

I. Коэффициенты финансовой устойчивостиII. Коэффициенты оценки

платежеспособности предприятия

III. Коэффициенты оборачиваемости активов

IV. Коэффициенты оборачиваемости капитала

V. Коэффициенты оценки рентабельности

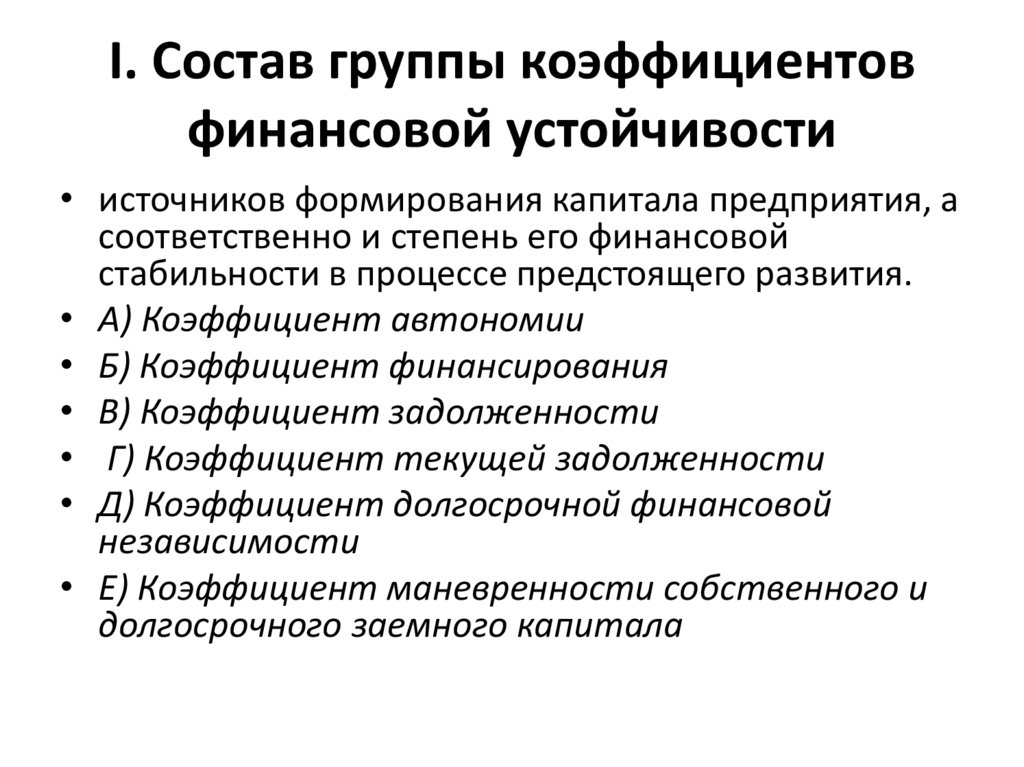

72. I. Состав группы коэффициентов финансовой устойчивости

• источников формирования капитала предприятия, асоответственно и степень его финансовой

стабильности в процессе предстоящего развития.

• А) Коэффициент автономии

• Б) Коэффициент финансирования

• В) Коэффициент задолженности

• Г) Коэффициент текущей задолженности

• Д) Коэффициент долгосрочной финансовой

независимости

• Е) Коэффициент маневренности собственного и

долгосрочного заемного капитала

73. II. Состав группы коэффициентов оценки платежеспособности предприятия

• характеризуют возможность предприятия своевременнорассчитываться по своим текущим финансовым обязательствам

за счет оборотных активов различного уровня ликвидности.

• А) коэффициент абсолютной платежеспособности или

«кислотный тест» (КАП).

• Б) коэффициент промежуточной платежеспособности (КПП).

• В) коэффициент текущей платежеспособности (КТП).

• Г) общий коэффициент соотношения дебиторской и

кредиторской задолженности (КДКо).

• Д) коэффициент соотношения дебиторской и кредиторской

задолженности по коммерческим операциям (КДКк)

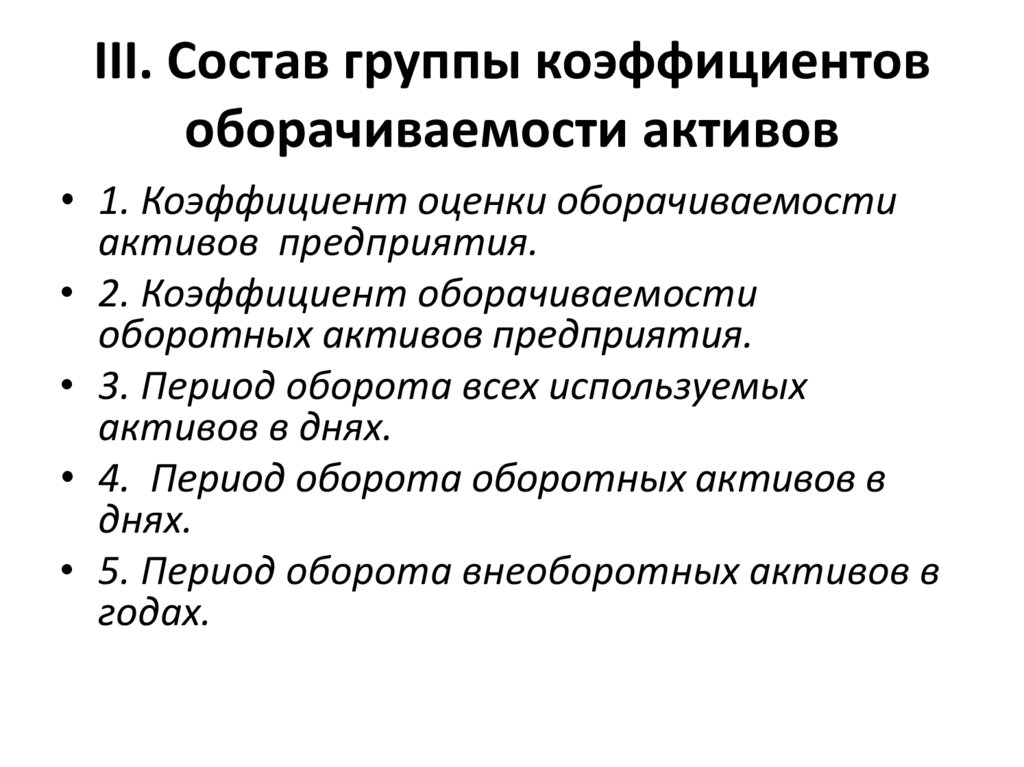

74. III. Состав группы коэффициентов оборачиваемости активов

• 1. Коэффициент оценки оборачиваемостиактивов предприятия.

• 2. Коэффициент оборачиваемости

оборотных активов предприятия.

• 3. Период оборота всех используемых

активов в днях.

• 4. Период оборота оборотных активов в

днях.

• 5. Период оборота внеоборотных активов в

годах.

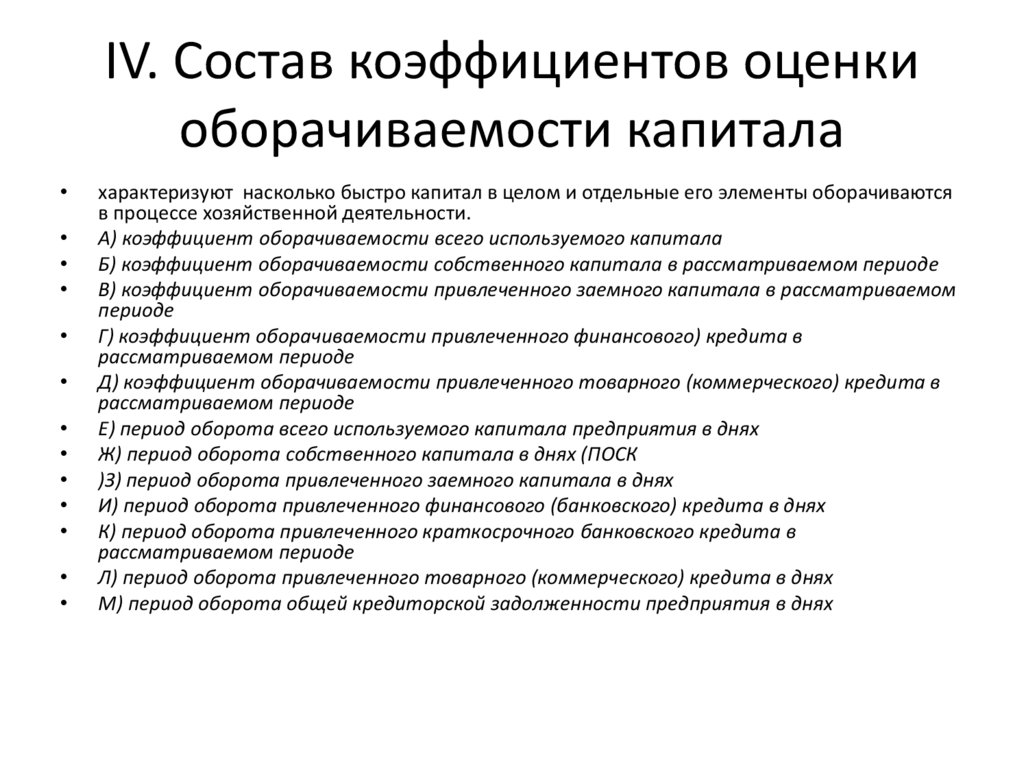

75. IV. Состав коэффициентов оценки оборачиваемости капитала

характеризуют насколько быстро капитал в целом и отдельные его элементы оборачиваются

в процессе хозяйственной деятельности.

А) коэффициент оборачиваемости всего используемого капитала

Б) коэффициент оборачиваемости собственного капитала в рассматриваемом периоде

В) коэффициент оборачиваемости привлеченного заемного капитала в рассматриваемом

периоде

Г) коэффициент оборачиваемости привлеченного финансового) кредита в

рассматриваемом периоде

Д) коэффициент оборачиваемости привлеченного товарного (коммерческого) кредита в

рассматриваемом периоде

Е) период оборота всего используемого капитала предприятия в днях

Ж) период оборота собственного капитала в днях (ПОСК

)З) период оборота привлеченного заемного капитала в днях

И) период оборота привлеченного финансового (банковского) кредита в днях

К) период оборота привлеченного краткосрочного банковского кредита в

рассматриваемом периоде

Л) период оборота привлеченного товарного (коммерческого) кредита в днях

М) период оборота общей кредиторской задолженности предприятия в днях

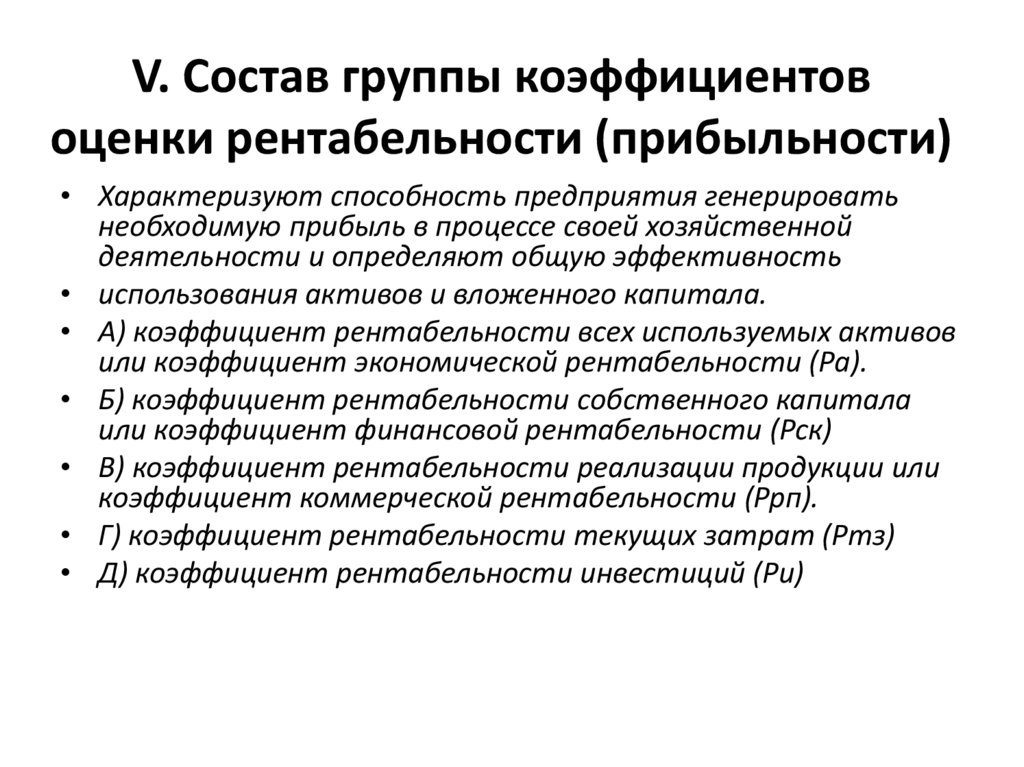

76. V. Состав группы коэффициентов оценки рентабельности (прибыльности)

• Характеризуют способность предприятия генерироватьнеобходимую прибыль в процессе своей хозяйственной

деятельности и определяют общую эффективность

• использования активов и вложенного капитала.

• А) коэффициент рентабельности всех используемых активов

или коэффициент экономической рентабельности (Ра).

• Б) коэффициент рентабельности собственного капитала

или коэффициент финансовой рентабельности (Рск)

• В) коэффициент рентабельности реализации продукции или

коэффициент коммерческой рентабельности (Ррп).

• Г) коэффициент рентабельности текущих затрат (Ртз)

• Д) коэффициент рентабельности инвестиций (Ри)

77. Коэффициентный анализ: практика проведения

МЕТОДИКАоценки финансового состояния

дочерних и зависимых обществ ОАО «РЖД»

78. ПОКАЗАТЕЛИ ЛИКВИДНОСТИ:

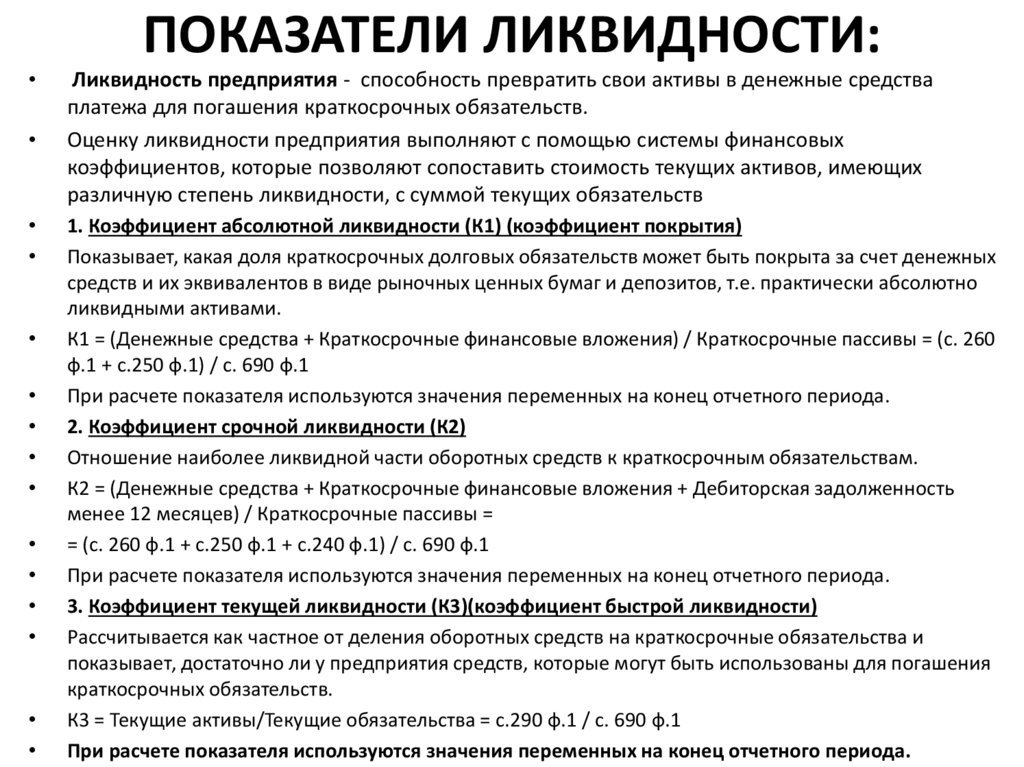

Ликвидность предприятия - способность превратить свои активы в денежные средства

платежа для погашения краткосрочных обязательств.

Оценку ликвидности предприятия выполняют с помощью системы финансовых

коэффициентов, которые позволяют сопоставить стоимость текущих активов, имеющих

различную степень ликвидности, с суммой текущих обязательств

1. Коэффициент абсолютной ликвидности (К1) (коэффициент покрытия)

Показывает, какая доля краткосрочных долговых обязательств может быть покрыта за счет денежных

средств и их эквивалентов в виде рыночных ценных бумаг и депозитов, т.е. практически абсолютно

ликвидными активами.

К1 = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные пассивы = (с. 260

ф.1 + с.250 ф.1) / с. 690 ф.1

При расчете показателя используются значения переменных на конец отчетного периода.

2. Коэффициент срочной ликвидности (К2)

Отношение наиболее ликвидной части оборотных средств к краткосрочным обязательствам.

К2 = (Денежные средства + Краткосрочные финансовые вложения + Дебиторская задолженность

менее 12 месяцев) / Краткосрочные пассивы =

= (с. 260 ф.1 + с.250 ф.1 + с.240 ф.1) / с. 690 ф.1

При расчете показателя используются значения переменных на конец отчетного периода.

3. Коэффициент текущей ликвидности (К3)(коэффициент быстрой ликвидности)

Рассчитывается как частное от деления оборотных средств на краткосрочные обязательства и

показывает, достаточно ли у предприятия средств, которые могут быть использованы для погашения

краткосрочных обязательств.

К3 = Текущие активы/Текущие обязательства = с.290 ф.1 / с. 690 ф.1

При расчете показателя используются значения переменных на конец отчетного периода.

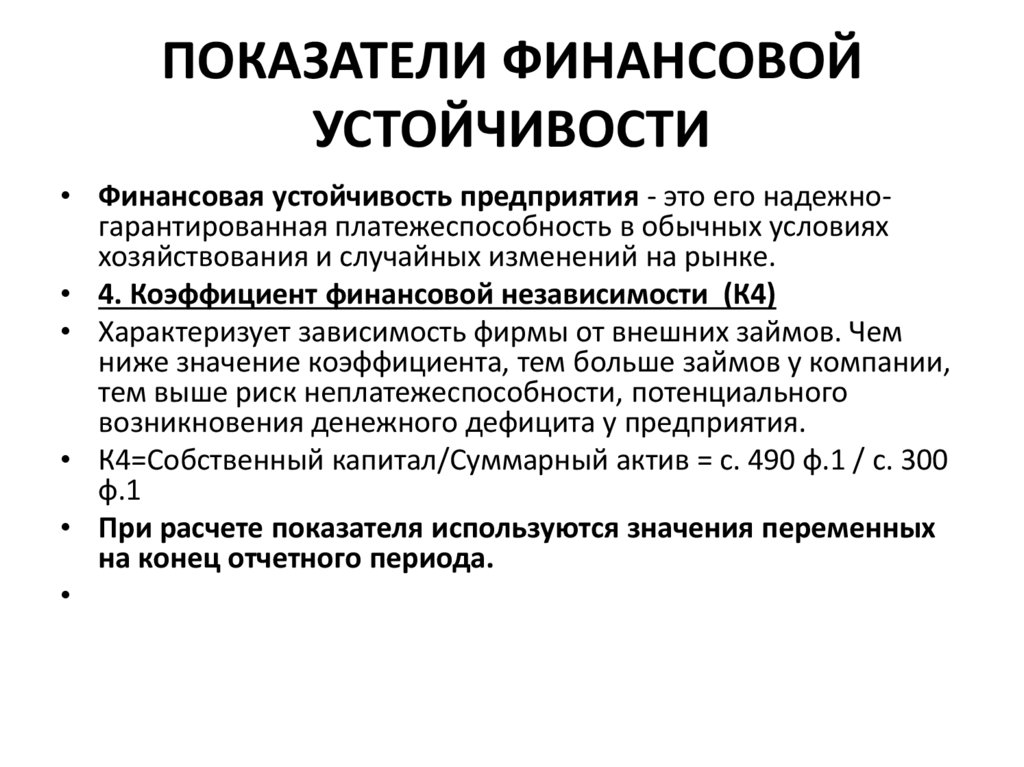

79. ПОКАЗАТЕЛИ ФИНАНСОВОЙ УСТОЙЧИВОСТИ

• Финансовая устойчивость предприятия - это его надежногарантированная платежеспособность в обычных условияххозяйствования и случайных изменений на рынке.

• 4. Коэффициент финансовой независимости (К4)

• Характеризует зависимость фирмы от внешних займов. Чем

ниже значение коэффициента, тем больше займов у компании,

тем выше риск неплатежеспособности, потенциального

возникновения денежного дефицита у предприятия.

• К4=Собственный капитал/Суммарный актив = с. 490 ф.1 / с. 300

ф.1

• При расчете показателя используются значения переменных

на конец отчетного периода.

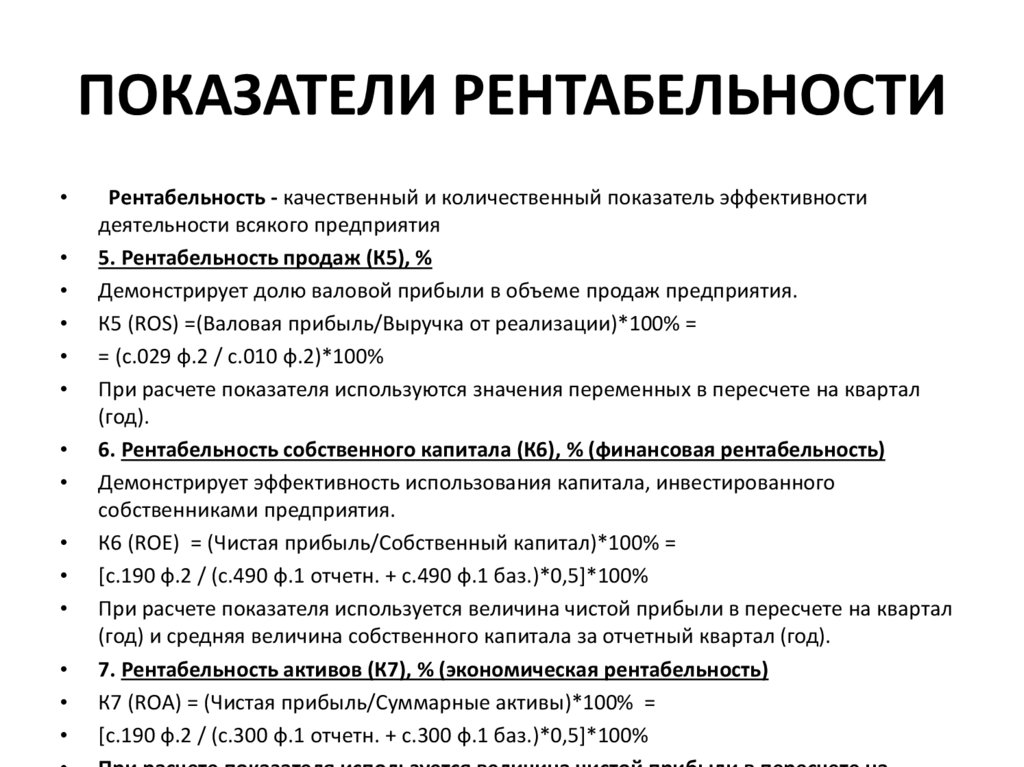

80. ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ

Рентабельность - качественный и количественный показатель эффективности

деятельности всякого предприятия

5. Рентабельность продаж (К5), %

Демонстрирует долю валовой прибыли в объеме продаж предприятия.

К5 (ROS) =(Валовая прибыль/Выручка от реализации)*100% =

= (с.029 ф.2 / с.010 ф.2)*100%

При расчете показателя используются значения переменных в пересчете на квартал

(год).

6. Рентабельность собственного капитала (К6), % (финансовая рентабельность)

Демонстрирует эффективность использования капитала, инвестированного

собственниками предприятия.

К6 (ROE) = (Чистая прибыль/Собственный капитал)*100% =

[с.190 ф.2 / (с.490 ф.1 отчетн. + с.490 ф.1 баз.)*0,5]*100%

При расчете показателя используется величина чистой прибыли в пересчете на квартал

(год) и средняя величина собственного капитала за отчетный квартал (год).

7. Рентабельность активов (К7), % (экономическая рентабельность)

К7 (ROA) = (Чистая прибыль/Суммарные активы)*100% =

[с.190 ф.2 / (с.300 ф.1 отчетн. + с.300 ф.1 баз.)*0,5]*100%

81. ПОКАЗАТЕЛИ ДЕЛОВОЙ АКТИВНОСТИ

ПОКАЗАТЕЛИ ДЕЛОВОЙ

АКТИВНОСТИ

8. Динамика дебиторской задолженности (К8), %

Характеризует величину снижения/увеличения дебиторской задолженности (краткосрочной и

долгосрочной) в отчетном периоде по отношению к базовому.

К8 = (Суммарная величина дебиторской задолженности на конец отчетного периода – Суммарная

величина дебиторской задолженности на конец базового периода) / Суммарная величина

дебиторской задолженности на конец базового периода =

{[(с.240 ф.1 + с.230 ф.1)отчетн. – (с.240 ф.1 + с.230 ф.1)баз.] / (с.240 ф.1 + с.230 ф.1)баз.}*100%

Положительное значение данного показателя свидетельствует об увеличении задолженности перед

предприятием и является негативным фактором.

9. Динамика кредиторской задолженности (К9), %

Характеризует величину снижения/увеличения кредиторской задолженности в отчетном периоде по

отношению к базовому.

К9 = (Величина кредиторской задолженности на конец отчетного периода – Величина кредиторской

задолженности на конец базового периода) / Величина кредиторской задолженности на конец

базового периода =

= [(с.620 ф.1отчетн. – с.620 ф.1баз.) / с.620 ф.1баз.]*100%

Положительное значение данного показателя свидетельствует об увеличении задолженности

предприятия и является негативным фактором.

82. Показатели деловой активности

10. Соотношение дебиторской и кредиторской задолженности (К10)

Характеризует баланс дебиторской и кредиторской задолженности предприятия.

К10 = Дебиторская задолженность на конец отчетного периода/Кредиторская задолженность

на конец отчетного периода =

= (с.240 ф.1+ с.230 ф.1) / с.620 ф.1

Если данный показатель ниже 1, это говорит о дисбалансе обязательств и является

негативным фактором. Значительное превышение дебиторской задолженности над

кредиторской свидетельствует о неплатежах потребителей, что также признается негативным

фактором.

11. Соотношение оборачиваемости дебиторской и кредиторской задолженности (К11)

Характеризует устойчивость финансового положения и деловую активность предприятия.

К11 = Оборачиваемость дебиторской задолженности / Оборачиваемость кредиторской

задолженности = (Выручка * (Кредиторская задолженность на начало отчетного периода +

Кредиторская задолженность на конец отчетного периода)) / (Себестоимость * (Дебиторская

задолженность на начало отчетного периода + Дебиторская задолженность на конец

отчетного периода)) = (с.010 ф.2 * (с.620 ф.1баз. + с.620отчетн. ф.1) / (с.020 ф.2 * (с.240 ф.1баз.

+ с.240 ф.1отчет).

Положительным фактором считается, когда оборачиваемость кредиторской

задолженности немного ниже оборачиваемости дебиторской задолженности, то есть

показатель составляет чуть более 1.

83.

84. Результаты анализа

• оформляются в виде аналитической записки, которая,как правило, включает следующие основные разделы:

I.

Общая характеристика организации и экономической

среды, в которой она функционирует.

II. Финансовые показатели, коэффициенты и иные

аналитические сведения.

III. Качественная и количественная характеристика

ключевых факторов, оказывающих наибольшее

влияние на финансовое состояние организации.

IV. Выводы по результатам анализа и прогноз изменения

финансового состояния.

85. Механизм финансового менеджмента

86. Вывод

• главной целью финансового менеджментаявляется максимизация благосостояния

собственников предприятия в текущем и

перспективном периоде, обеспечиваемая

путем максимизации его рыночной

стоимости (финансовой устойчивости).

Финансы

Финансы