Похожие презентации:

Содержание и организация финансового менеджмента на предприятии. (Лекция 1)

1. Финансовый менеджмент

2. Тема 1

Содержание и организацияфинансового менеджмента

на предприятии

3. Финансовый менеджмент

Вопрос 1. Финансовый менеджмент:сущность и содержание

Финансовый менеджмент

вид

управленческой

деятельности

форма предпринимательства

искусство принимать

инвестиционные решения и

решения по выбору источников

их финансирования

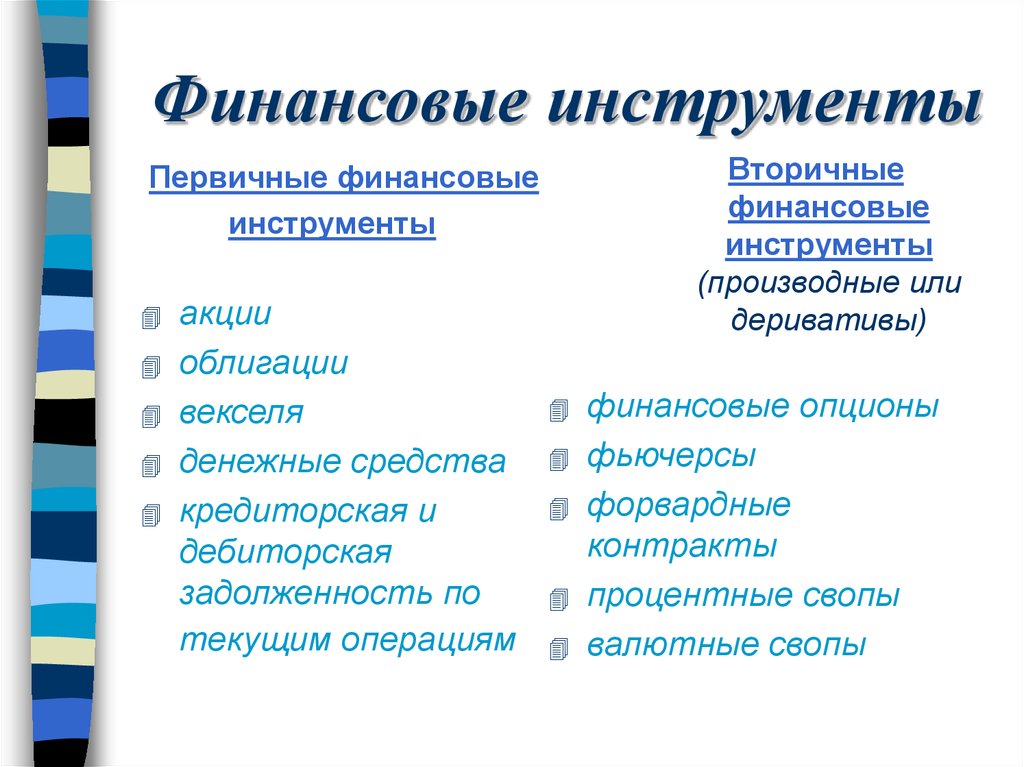

наука

4.

Известные трактовки термина "финансовыйменеджмент"

5. Финансовый менеджмент

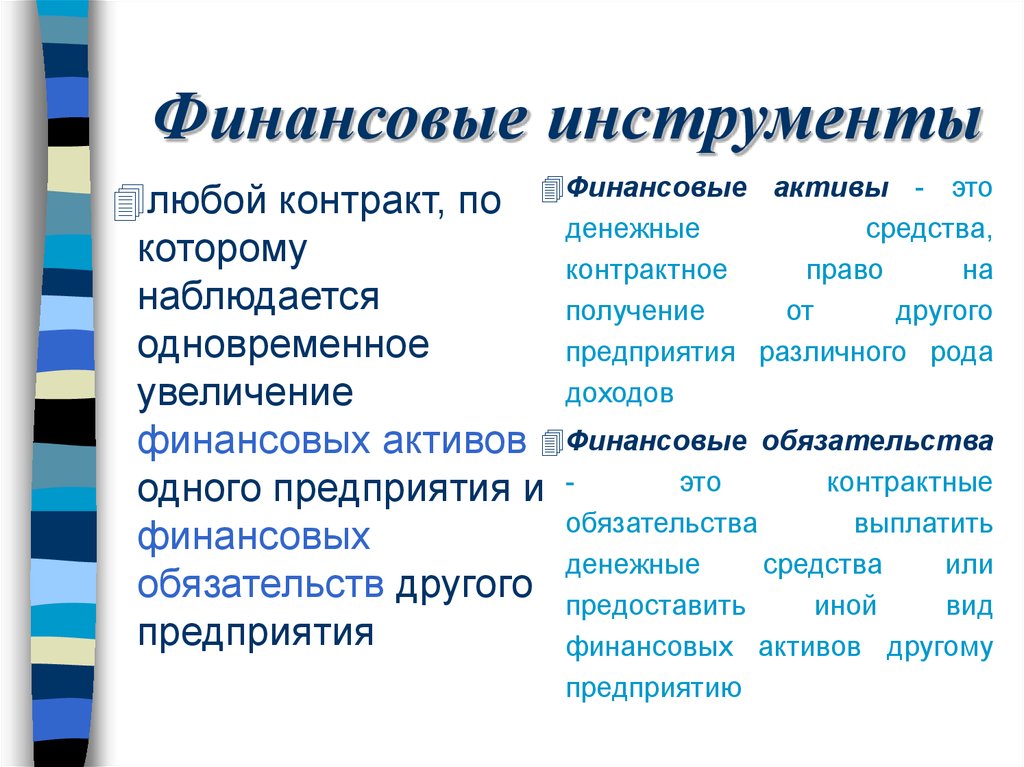

система принципов и методов разработки иреализации управленческих решений

относительно формирования,

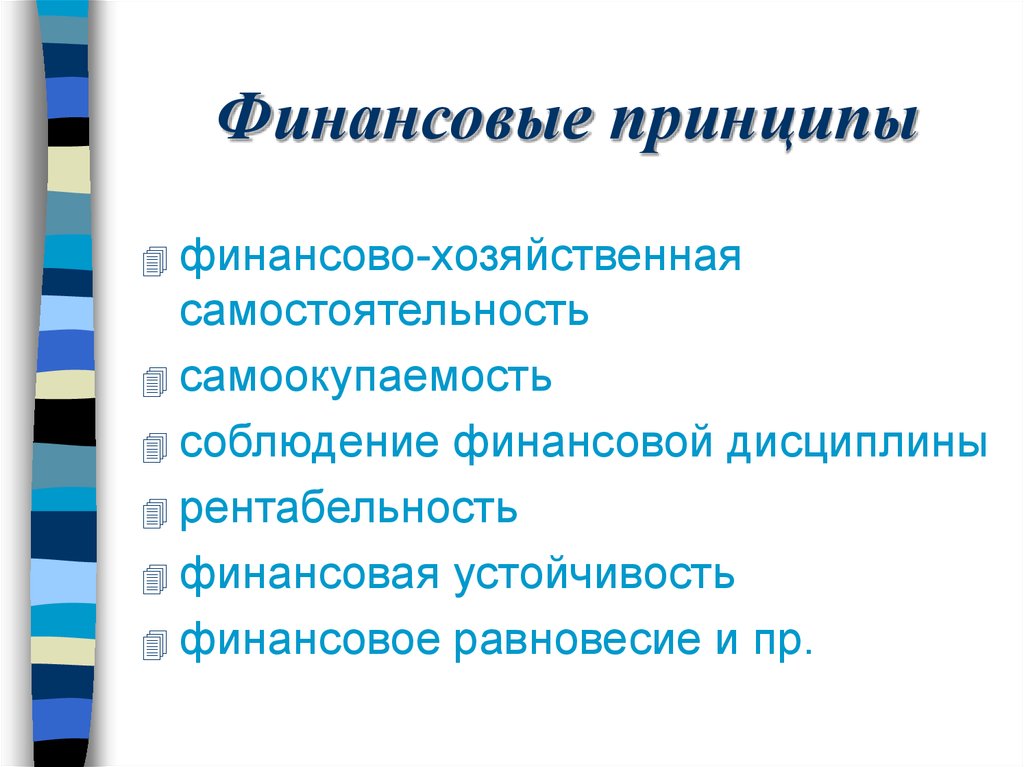

распределения и использования

финансовых ресурсов предприятия и

организации оборота его денежных средств

6.

Финансовый менеджмент как системауправления

СУБЪЕКТ УПРАВЛЕНИЯ

Должностные

лица

финансовой службы, в

компетенцию которых

входит

управление

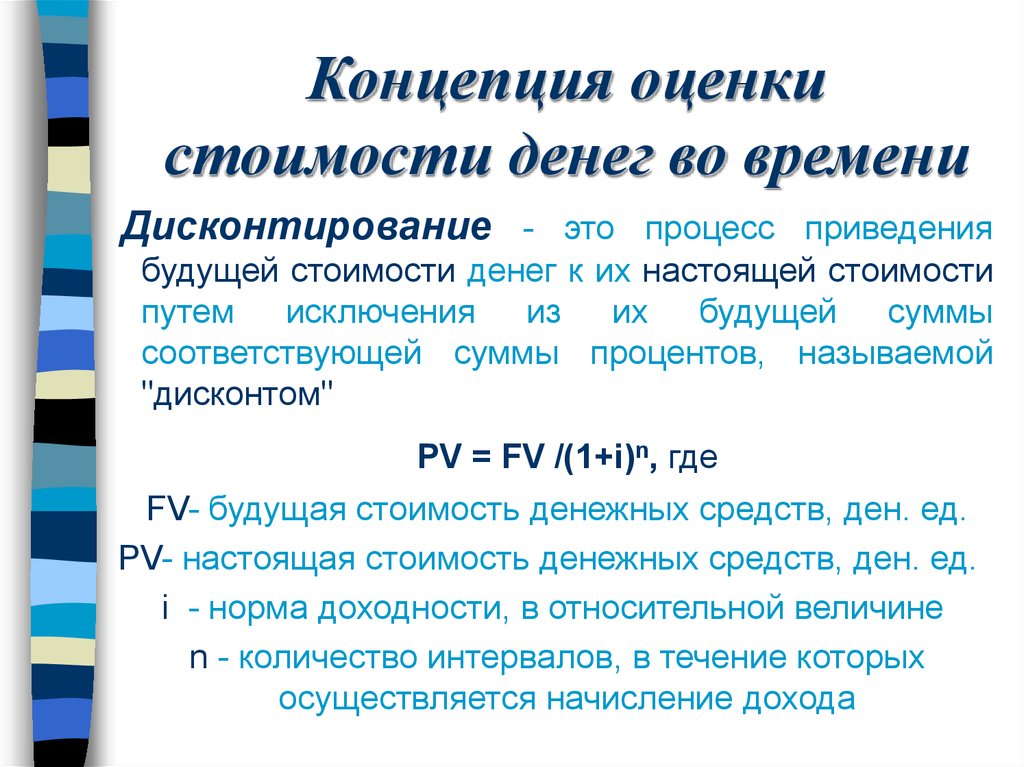

организацией

денежного

оборота

предприятия.

ОБЪЕКТ УПРАВЛЕНИЯ

Денежные поступления

и

выплаты,

составляющие

денежный

оборот

предприятия (активы,

пассивы и финансовые

обязательства

предприятия).

7. Содержание финансового менеджмента

Изучение внешнейсреды

Налоговый

учет

Управленческий

учет

Финансовый

учет

Финансовый и

управленческий анализ

Операционная

деятельность

Управление

финансовым

результатом

Управление

затратами

Управление

запасами

Управление

выручкой

Инвестиционная

деятельность

Управление

активами

(внеоборотными и

оборотными)

Управление

реальными

инвестициями

Финансовая

деятельность

Управление

пассивами

Управление

денежными

средствами и

финансовыми

вложениями

Управление

денежными потоками

8. Общая схема финансового менеджмента

9. Взаимосвязь финансов предприятий и финансового менеджмента

«Финансы предприятий»«Финансовый менеджмент»

(Управление финансами)

Предмет изучения:

- процессы формирования

затрат;

- организация и использование

оборотных средств;

- формирование и использование

выручки от реализации и

денежных накоплений;

- кругооборот фондов;

- источники финансирования

основной и инвестиционной

деятельности;

- принципы финансового

планирования;

- оценка эффективности

хозяйствования.

Предмет изучения:

- движение денежных потоков;

- последовательность протекания

финансовых процессов;

- взаимообусловленность

объективных экономических и

финансовых отношений;

- определение возможности

эффективного воздействия на

финансовые отношения.

10. Вопрос 2. Цели и задачи финансового менеджмента

Главная цель финансовогоменеджмента

обеспечение максимизации

благосостояния собственников

предприятия в текущем и

перспективном периоде или

обеспечение максимизации его

рыночной стоимости

11. Задачи финансового менеджмента

формирование финансовогокапитала с позиций

достаточной величины и

оптимального соотношения

отдельных его компонентов

обеспечение эффективного

использования сформированного

объема финансовых ресурсов в

разрезе основных направлений

деятельности предприятия

выживание предприятия в

условиях конкурентной борьбы,

лидерство в борьбе с

конкурентами

оптимизация денежного

оборота

максимизация прибыли

при предусматриваемом

уровне финансового

риска

минимизация уровня

финансового риска при

предусматриваемом

уровне прибыли

избежание банкротства

и крупных финансовых

неудач и т.д.

12. Функции финансового менеджмента

ВоспроизводственнаяФинансовое

планирование

Стимулирующая

Организационная

ФУНКЦИИ

Прогнозирование

Контрольная

13. Основные функции финансового менеджера

Ф У Н К Ц И ИВ области управления

денежными фондами

Регулирование и контроль

денежных операций;

Получение, хранение наличных

денег и ценных бумаг, выплата

наличных денег;

Проведение банковских

операций;

Коммерческое кредитование и

взыскание денежных средств;

Управление инвестиционным

портфелем.

В области планирования

Участие в общей плановой

работе;

Бюджетирование в рамках

структурных подразделений

и по местам формирования

затрат;

Оценка эффективности затрат,

финансирование отдельных

мероприятий;

Анализ экономических факторов

формирующих финансовый

результат;

Планирование объемов продаж

и проведение соответствующей

ценовой политики;

Оценка приобретаемого или

реализуемого имущества.

В области управления

структурой капитала

Определение краткосрочных источников заемных

средств, стоимости и

условий заимствования;

Определение долгосрочных

источников заемных

средств, стоимости и

условий заимствования;

Поиски внутренних резервов и направление их

использования.

14.

Основные функции финансового менеджераФ У Н К Ц И И

В области учета

и контроля

Определение учетной политики;

Учет издержек производства

и обращения;

Внутренняя ревизия и контроль;

Подготовка различных видов

отчетности;

Сравнение фактических

результатов с плановыми и

нормативными показателями;

Представление руководству

информации о финансовых

результатах деятельности.

В области реализации

налоговой политики

В области

консалтинговой

деятельности

Разработка налоговой

политики;

Консалтинг для контрпартнеров;

Планирование и перечисление налогов и сборов;

Консалтинг руководителей

предприятия по финансовоэкономическим вопросам;

Подготовка налоговой

отчетности.

Консалтинг руководителей

и специалистов подразделений

по торговым и финансовым

операциям;

Консалтинг и повышение

квалификации специалистов

предприятия.

15.

Основные функции финансового менеджераФ У Н К Ц И И

В области минимизации рисков

и защиты имущества предприятия

Структурирование рисков;

Анализ конъюктуры фондового рынка;

Разработка планов превентивных мероприятий;

Формирование страховых фондов и резервов;

Обеспечение внешнего страхования;

Контроль сохранности имущества;

Анализ инвестиционных проектов;

Формирование инвестиционного портфеля клиентов;

Управление портфелем ценных бумаг;

Привлечение внутренних и внешних источников

финансирования инвестиционной деятельности;

Обеспечение связи с инвесторами, формирование

дивидендной политики.

В области разработки

информационных систем

управления

Изучение современных информационных систем управления;

Оценка предлагаемого программного

обеспечения;

Разработка и использование информационных систем управления;

Разработка методик эффективного

использования информационных

систем.

16. Вопрос 3.Финансовый механизм

форма организации финансовыхвзаимоотношений предприятия посредством

применения финансовых методов, приемов,

рычагов, инструментов, принципов на основе

соответствующего правового, нормативного

и информационного обеспечения

17. Содержание финансового механизма предприятий

ФИНАНСОВЫЙНормативноправовое

регулирование

Налоговых

отношений;

Инвестиционной

деятельности;

Форм и методов

расчетов;

Резервных

требований;

Нормативы и др.

Внутренняя

система

регулирования

Устав;

Лимиты;

Резервы;

Фонды;

Внутренний

контроль;

Учетная политика;

Амортизационная

политика и др.

Методы

финансового

управления

Финансовое

планирование;

Финансовый учет;

Управленческий

учет;

Финансовое

регулирование;

Финансовый

анализ;

Контроль.

МЕХАНИЗМ

Финансовые

инструменты

Первичные:

дебиторская задолж.

кредиторск. задолж.

кредиты и займы,

акции и облигации.

Вторичные:

опционы,

фьючерсы,

форвардные контр.,

процентные (валют.)

свопы

Рычаги и

стимулы

Ставки налогов;

Штрафы;

Пени;

Неустойки;

Нормы

амортизации;

Ставки процентов по кредитам и депозитам

Показатели

Финансовые

показатели;

Нормативы;

Лимиты.

18. Финансовые методы

Примерфинансовое

планирование

инвестирование

ценообразование

страхование

контроль

кредитование и

пр.

Форма

организации

финансовых

отношений

19. Финансовые приемы

Примервиды

планирования

способы

инвестирования,

ценообразования

формы

страхования,

кредитования и

пр.

Форма

использования

финансовых

методов

20. Финансовые рычаги

Примерцена

норма прибыли

процентная

ставка

страховой тариф

и пр.

Форма

реализации

финансовых

приемов

21. Финансовые инструменты

любой контракт, по Финансовые активы - этоденежные

средства,

которому

контрактное

право

на

наблюдается

получение

от

другого

одновременное

предприятия различного рода

доходов

увеличение

финансовых активов Финансовые обязательства

это

контрактные

одного предприятия и обязательства

выплатить

финансовых

денежные

средства

или

обязательств другого предоставить

иной

вид

предприятия

финансовых активов другому

предприятию

22. Финансовые инструменты

Вторичныефинансовые

инструменты

(производные или

деривативы)

Первичные финансовые

инструменты

акции

облигации

векселя

денежные средства

кредиторская и

дебиторская

задолженность по

текущим операциям

финансовые опционы

фьючерсы

форвардные

контракты

процентные свопы

валютные свопы

23. Финансовые принципы

финансово-хозяйственнаясамостоятельность

самоокупаемость

соблюдение финансовой дисциплины

рентабельность

финансовая устойчивость

финансовое равновесие и пр.

24. Финансовый механизм

Правовое обеспечение законодательные акты, а такжеприравненные к ним акты органов

исполнительной власти

Нормативное обеспечение - акты

органов исполнительной власти

Информационное обеспечение внутренняя и внешняя экономическая

информация

25. Информационная система финансового менеджмента

процесс непрерывногоцеленаправленного подбора

соответствующих информативных

показателей, необходимых для

осуществления анализа, планирования

и подготовки эффективных

оперативных управленческих решений

по всем аспектам финансовой

деятельности предприятия

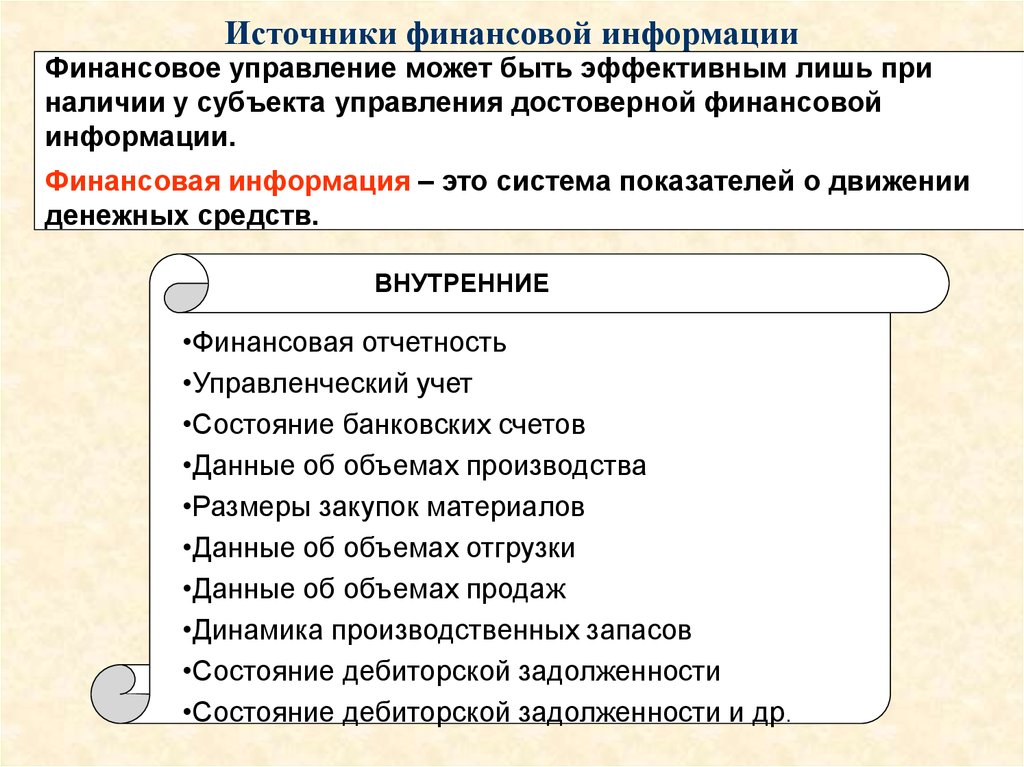

26. Источники финансовой информации

Финансовое управление может быть эффективным лишь приналичии у субъекта управления достоверной финансовой

информации.

Финансовая информация – это система показателей о движении

денежных средств.

ВНУТРЕННИЕ

•Финансовая отчетность

•Управленческий учет

•Состояние банковских счетов

•Данные об объемах производства

•Размеры закупок материалов

•Данные об объемах отгрузки

•Данные об объемах продаж

•Динамика производственных запасов

•Состояние дебиторской задолженности

•Состояние дебиторской задолженности и др.

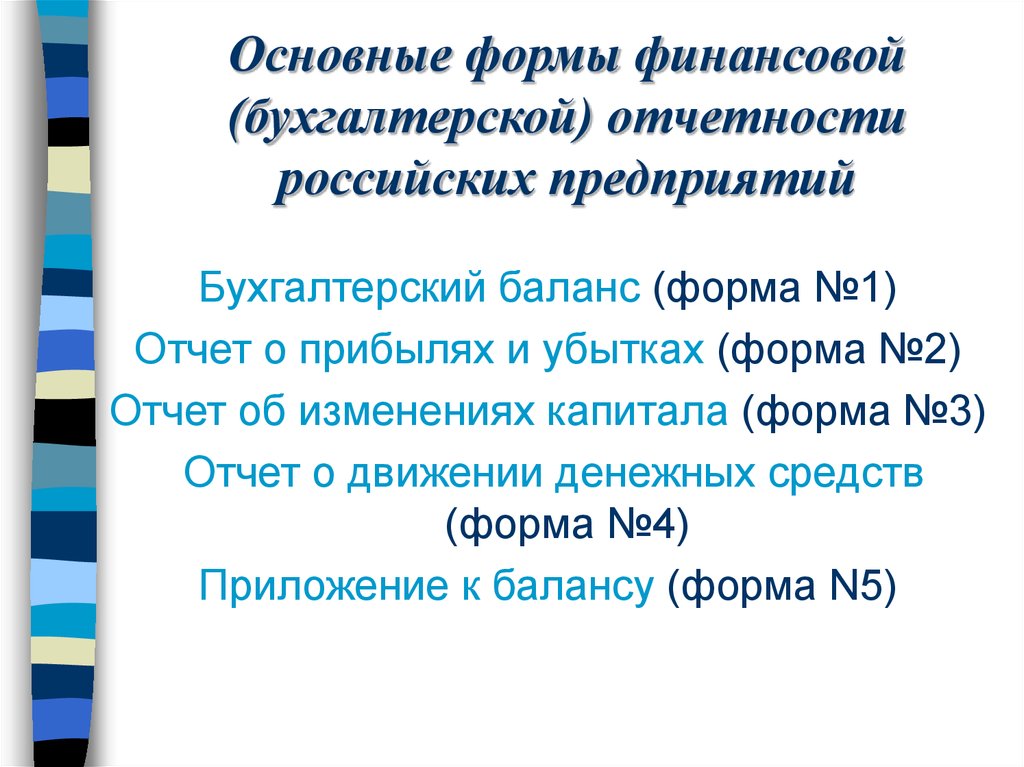

27. Основные формы финансовой (бухгалтерской) отчетности российских предприятий

Бухгалтерский баланс (форма №1)Отчет о прибылях и убытках (форма №2)

Отчет об изменениях капитала (форма №3)

Отчет о движении денежных средств

(форма №4)

Приложение к балансу (форма N5)

28. Бухгалтерский баланс

По состоянию на конкретнуюдату содержит информацию

относительно активов

(имущества) предприятия и

источников финансирования его

деятельности

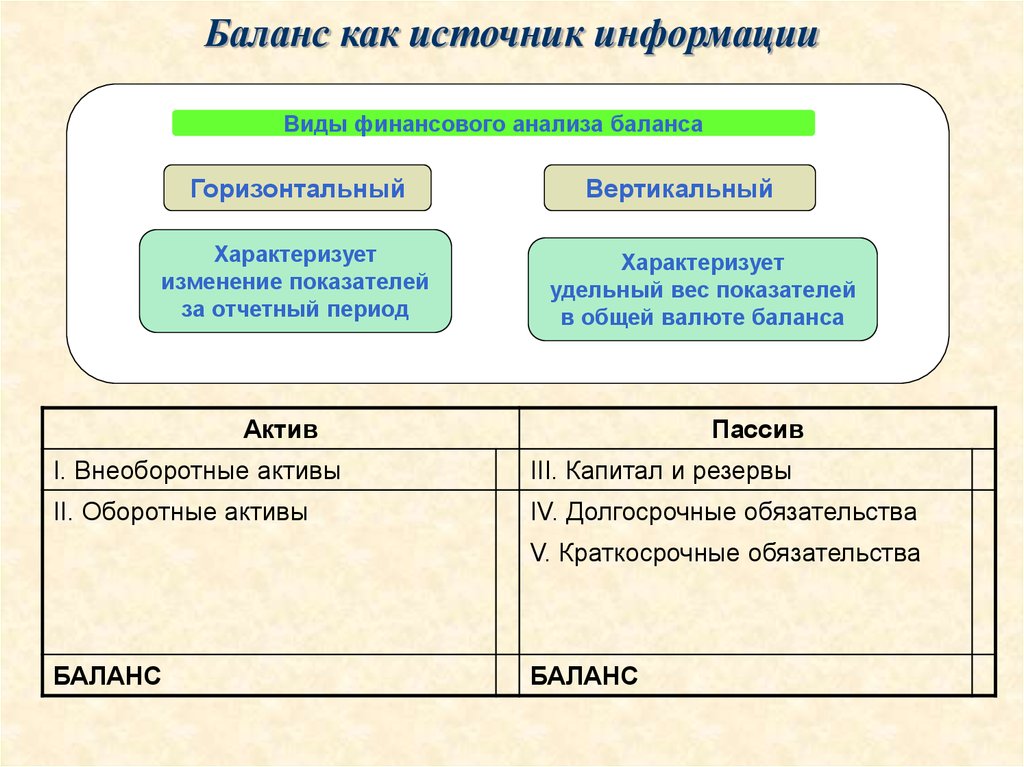

29. Баланс как источник информации

Виды финансового анализа балансаГоризонтальный

Характеризует

изменение показателей

за отчетный период

Вертикальный

Характеризует

удельный вес показателей

в общей валюте баланса

Актив

Пассив

I. Внеоборотные активы

III. Капитал и резервы

II. Оборотные активы

IV. Долгосрочные обязательства

V. Краткосрочные обязательства

БАЛАНС

БАЛАНС

30. Отчет о прибылях и убытках

Содержит информацию офинансовых результатах

деятельности предприятия

31. Отчет о движении капитала

Содержит информацию одвижении собственных

источников финансирования

деятельности предприятия

32. Отчет о движении денежных средств

Содержит информацию оденежных потоках предприятия

по всем видам деятельности

(основной, инвестиционной и

финансовой)

33.

Вопрос 4. Концепции финансового менеджментаКонцепция оценки стоимости денег

во времени

Концепция учета влияния фактора

инфляции

Концепция учета фактора риска

Концепция оценки фактора

ликвидности

34. Концепция оценки стоимости денег во времени

Суть: Одна и та же сумма денег в разные периодывремени имеет разную стоимость;

эта стоимость в настоящее время всегда выше,

чем в любом будущем периоде

Необходимость сопоставления стоимости денег в

начале финансирования со стоимостью денег при

их возврате в виде будущей прибыли, суммы долга

и т.д.

Сопоставление производится с использованием

операций дисконтирования будущих доходов и

платежей и наращения первоначально вложенных

сумм

35. Концепция оценки стоимости денег во времени

Дисконтирование - это процесс приведениябудущей стоимости денег к их настоящей стоимости

путем исключения из их будущей суммы

соответствующей суммы процентов, называемой

"дисконтом"

PV = FV /(1+i)n, где

FV- будущая стоимость денежных средств, ден. ед.

РV- настоящая стоимость денежных средств, ден. ед.

i - норма доходности, в относительной величине

n - количество интервалов, в течение которых

осуществляется начисление дохода

36. Концепция оценки стоимости денег во времени

Наращение - процесс, обратныйпроцессу дисконтирования

FV = PV * (1+i)n

37. Концепция учета влияния фактора инфляции

Суть:Необходимость

реального

отражения

стоимости

активов

и

денежных

потоков

предприятия

Необходимость

возмещения

потерь

доходов,

вызываемых инфляционными процессами, при

осуществлении различных финансовых операций

Модель Фишера

I = Ir + Ti + Ti* Ir , где

Ir - реальная процентная ставка, в относит. вел.

I - номинальная процентная ставка, в относит. вел.

Тi - темп инфляции, в относительной величине

38. Концепция учета фактора риска

Суть: Неопределенность внешних и внутреннихусловий

осуществления

финансовой

деятельности

обуславливает

возможность

наступления

неблагоприятных

событий,

связанных с различного рода потерями

Объективная оценка уровня финансового риска с

целью

обеспечения

формирования

соответствующего

уровня

доходности

финансовых операций и разработки системы

мероприятий, минимизирующих его негативные

финансовые

последствия для хозяйственной

деятельности предприятия

39. Концепция оценки фактора ликвидности

Ликвидность инвестиций - это способностьобъектов инвестирования быть реализованными в

течение короткого периода времени без потери

своей реальной рыночной стоимости

Суть: Необходимость объективной оценки уровня

ликвидности

по

намечаемым

объектам

инвестирования

с

целью

обеспечения

необходимого уровня доходности по ним,

возмещающего

возможное

замедление

денежного оборота при реинвестировании

капитала

Финансы

Финансы Менеджмент

Менеджмент