Похожие презентации:

Привлечение финансирования для создания объектов инфраструктуры

1.

ДЕПАРТАМЕНТ ИНВЕСТИЦИОННО-БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИСТРОГО КОНФИДЕНЦИАЛЬНО

Привлечение финансирования для создания

объектов инфраструктуры

Октябрь 2012

2.

СТРОГО КОНФИДЕНЦИАЛЬНОЗаявление об ограничении ответственности

«Положения настоящей презентации были подготовлены сотрудниками инвестиционного-банковского департамента.

Они не являются (и не должны быть истолкованы как таковое) указанием на то, что ВТБ Капитал обеспечит

благоприятное для Компании освещение в аналитических обзорах или публикацию отчетов, создающих особый

рейтинг для Компании или содержащих оценку стоимости обыкновенных акций Компании. Настоящая презентация

была подготовлена исключительно в информационных целях и данные, представленные в ней, отражают только

ситуацию на дату создания настоящей презентации. Мнения, высказанные в презентации, могут быть изменены в

зависимости от ряда факторов, включая, без ограничения, изменения обстоятельств, затрагивающих Компанию,

общих рыночных условий и изменений в рыночном секторе, в котором Компания осуществляет свою деятельность.»

2

3.

СТРОГО КОНФИДЕНЦИАЛЬНОСодержание

1.

Опыт ВТБ Капитал в области инфраструктурного и проектного

финансирования

2.

Примеры реализованных проектов

2.1. Проект реконструкции аэропорта «Пулково»

3.

4

5

2.2. Проект строительства и эксплуатации платной автомобильной

дороги «Западный Скоростной Диаметр» в Санкт-Петербурге

13

Основные выводы – как обеспечить финансирование

20

3

4.

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

ВТБ – ведущий банк в области инфраструктурного и проектного

финансирования

Западный Скоростной

Диаметр в

Санкт-Петербурге

(ГЧП)

$4.2 млрд.

Аэропорт Пулково

€1.2 млрд.

Проект развития аэропорта

(ГЧП)

Аэропорт Пулково

€ 1.2 млрд.

Проект развития аэропорта

(ГЧП)

OAO «Российские

Железные дороги»

$6 млрд,

Проект Таван- Толгой

Акционерное и заемное

финансирование

Текущий проект

Финансовый консультант

2011

Инвестор

2009 - 2010

Финансовый консультант

2011

«Роснефть»

Нефтехимический

проект

$6млрд.

Булгартабак

Финансовый консультант

2011

Инвестор

2011

€ 100млн.

80МВт Финансирование

солнечной энергетики

€ 300млн.

225МВт Солнечная

энергетика

€ 700млн.

Худони

$1млрд.

702MВт ГЭС в Грузии

Каспийский

Трубопроводный

Консорциум

Техут

Разрабока медного

месторождения

$283млн.

Интер РАО

Конфиденциально

Проектное финанасирование

2011

Финансовый консультант

2011

Акционерное и земное

финансирование

Текущий проект

Финансовый консультант

Текущий проект

Финансовый консультант

Текущий проект

Финансовый консультант

Текущий проект

Мусороперерабатывающий

завод в Санкт-Петербурге

(ГЧП)

Дочерняя компания

Казмунайгаз

$300млн.

Кредит, обеспеченный

гарантией Казмунайгаз

Энергокомплекс

90 млрд. руб.

Старший долг

Финансовый консультант

Текущий проект

Ведущий организатор

2010

Ведущий организатор

2010

Добывающая компания

$250млн.

Старший долг

Производитель

дистиллированных

спиртных напитков

$40млн.

Старший долг

Организатор

2010

Организатор

2010

Крупная инвестиционная

группа

$1.2млрд.

Старший долг

Ведущий организатор

2010

Ведущий мировой

производитель

удобрения

$3.4млрд.

Старший долг

Ведущий организатор

2010

Крупный российский холдинг

(добыча, переработка,

энергетика)

$1млрд.

Старший долг

Ведущий организатор

2010

НПЗ

Ведущая розничная сеть

$650млн.

Старший долг

Промышленная

высокотехнологическая

компания

$300млн.

Старший долг

Нефтяная компания

$1.5млрд.

Старший долг

$110млн.

Старший долг

Ведущий организатор

2010

Организатор

2010

Ведущий организатор

2010

Организатор

2010

4

5.

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Проект реконструкции аэропорта «Пулково»

5

6.

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Аэропорт Пулково (1,2 млрд. евро)

Проект

Обзор проекта

Проект модернизация аэропорта Пулково на основании Соглашения

о ГЧП (по схеме BTLO «строительство – передача – аренда –

эксплуатация»), подписанного между Санкт-Петербургом и

Оператором Аэропорта Пулково в 2009 году на срок 30 лет

Тип:

СПК:

Стоимость:

Акционерный капитал:

Старший долг:

Соотношение долга и

собственного капитала

Модернизация аэропорта

Воздушные Ворота Северной Столицы

€ 1 200 млн.

€ 500 млн.

€ 700 млн.

60:40

Основные параметры проекта

Первый проект, реализованный в рамках закона о ГЧП Санкт-Петербурга

Один из стратегически важных Российских инфраструктурных активов, вызвавший высокий уровень конкуренции со стороны

международных инвесторов

Сделка была структурирована в соответствии с лучшими международными стандартами финансирования объектов транспортной

инфраструктуры

Оператор аэропорта «Пулково» – Fraport - один из ведущих международных аэропортовых операторов

Проект был реализован на исключительно коммерческой основе без привлечения государственных субсидий или дотаций

Долгосрочное долговое финансирование предоставлено синдикатом международных финансовых организаций, коммерческих банков и

банков развития

Стратегия развития проекта нацелена на превращение "Пулково" в один из ведущих авиатранспортных узлов Европы. На сегодняшний день

Пулковский аэропорт обслуживает около 10,5 млн. пассажиров в год и ожидается, что за 30-летний срок реализации проекта

пассажиропоток вырастет до 35-40 млн. в год.

6

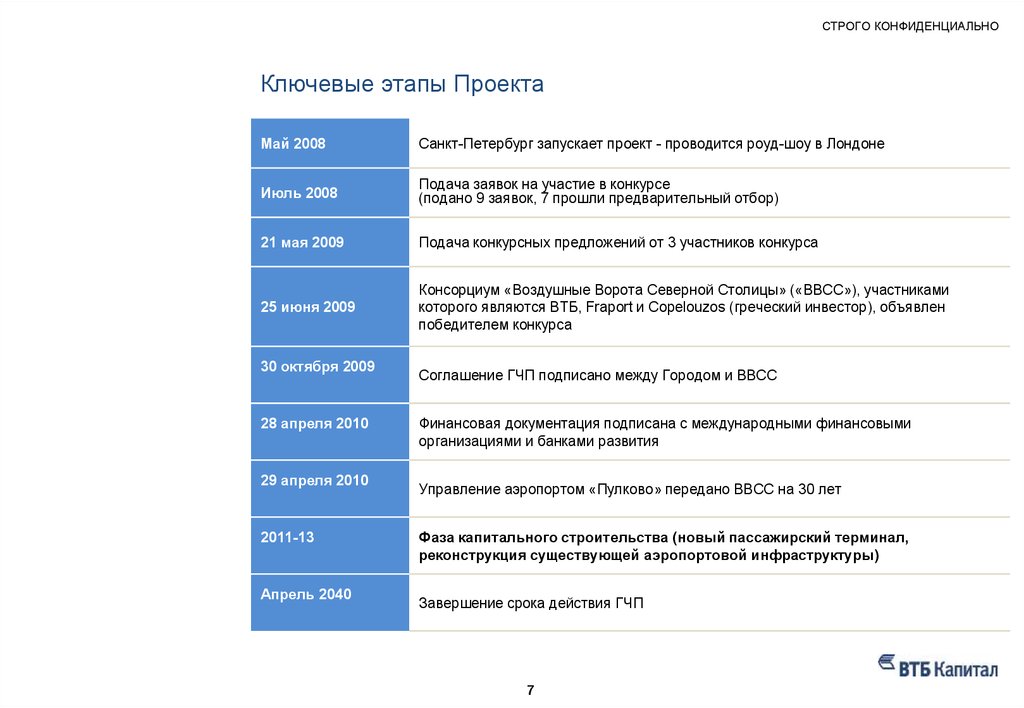

7. Ключевые этапы Проекта

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Ключевые этапы Проекта

Май 2008

Санкт-Петербург запускает проект - проводится роуд-шоу в Лондоне

Июль 2008

Подача заявок на участие в конкурсе

(подано 9 заявок, 7 прошли предварительный отбор)

21 мая 2009

Подача конкурсных предложений от 3 участников конкурса

25 июня 2009

Консорциум «Воздушные Ворота Северной Столицы» («ВВСС»), участниками

которого являются ВТБ, Fraport и Copelouzos (греческий инвестор), объявлен

победителем конкурса

30 октября 2009

28 апреля 2010

29 апреля 2010

2011-13

Апрель 2040

Соглашение ГЧП подписано между Городом и ВВСС

Финансовая документация подписана с международными финансовыми

организациями и банками развития

Управление аэропортом «Пулково» передано ВВСС на 30 лет

Фаза капитального строительства (новый пассажирский терминал,

реконструкция существующей аэропортовой инфраструктуры)

Завершение срока действия ГЧП

7

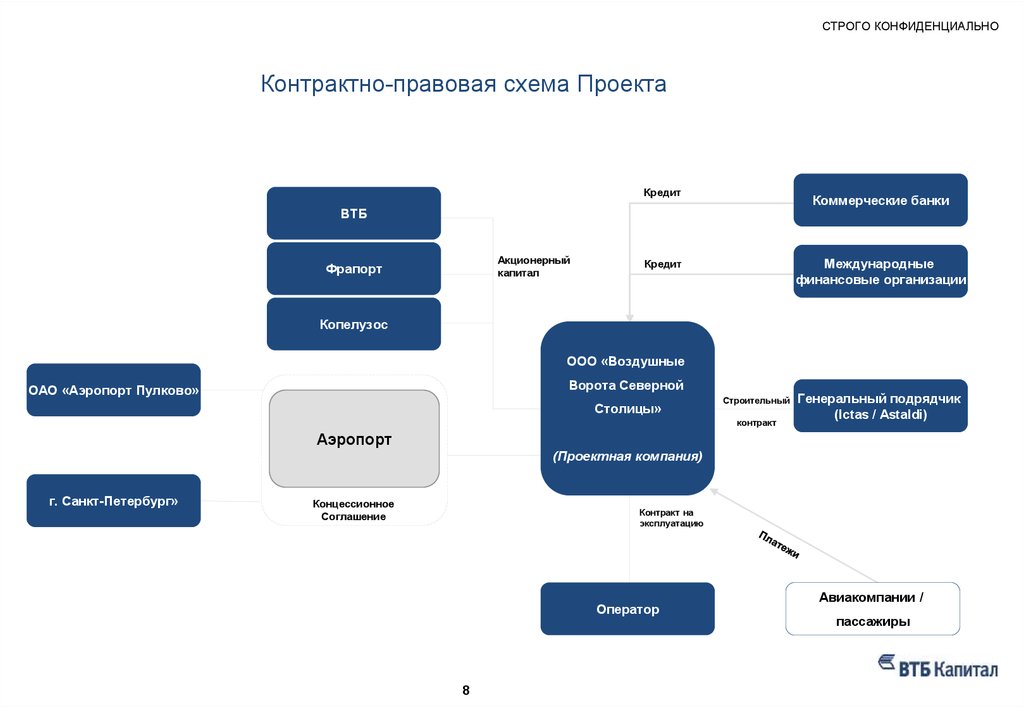

8. Контрактно-правовая схема Проекта

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Контрактно-правовая схема Проекта

Кредит

Коммерческие банки

ВТБ

Акционерный

капитал

Фрапорт

Международные

финансовые организации

Кредит

Копелузос

ООО «Воздушные

Ворота Северной

ОАО «Аэропорт Пулково»

Столицы»

Строительный

контракт

Генеральный подрядчик

(Ictas / Astaldi)

Аэропорт

(Проектная компания)

г. Санкт-Петербург»

Концессионное

Соглашение

Контракт на

эксплуатацию

Оператор

8

Авиакомпании /

пассажиры

9. Фотография строительства нового терминала - сентябрь 2012

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Фотография строительства нового терминала - сентябрь 2012

9

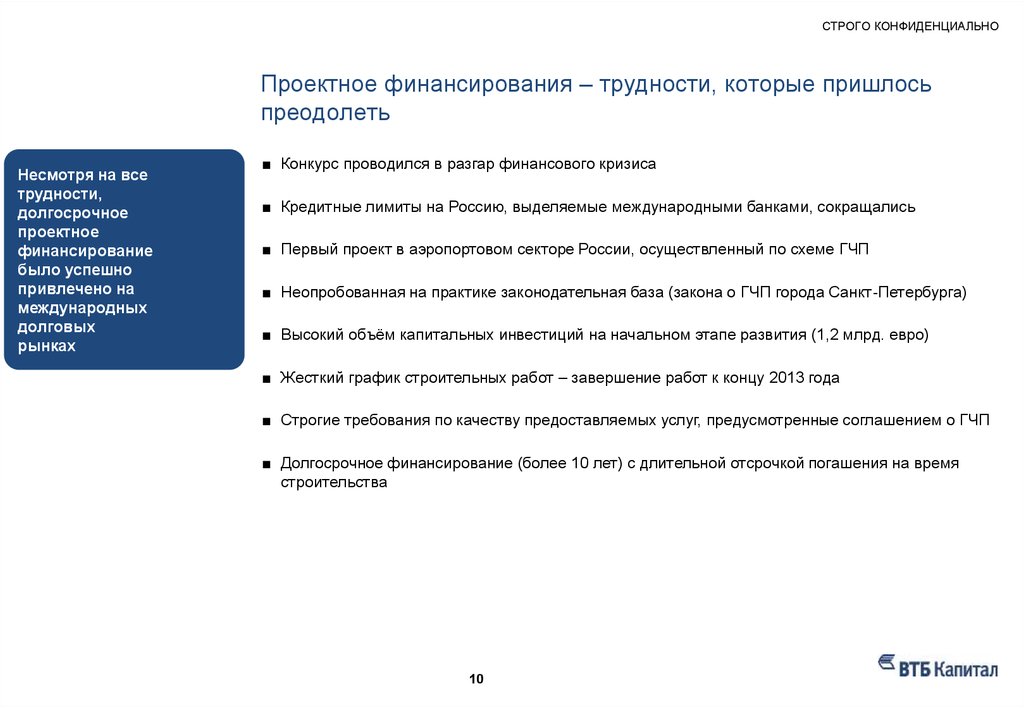

10. Проектное финансирования – трудности, которые пришлось преодолеть

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Проектное финансирования – трудности, которые пришлось

преодолеть

Несмотря на все

трудности,

долгосрочное

проектное

финансирование

было успешно

привлечено на

международных

долговых

рынках

■ Конкурс проводился в разгар финансового кризиса

■ Кредитные лимиты на Россию, выделяемые международными банками, сокращались

■ Первый проект в аэропортовом секторе России, осуществленный по схеме ГЧП

■ Неопробованная на практике законодательная база (закона о ГЧП города Санкт-Петербурга)

■ Высокий объём капитальных инвестиций на начальном этапе развития (1,2 млрд. евро)

■ Жесткий график строительных работ – завершение работ к концу 2013 года

■ Строгие требования по качеству предоставляемых услуг, предусмотренные соглашением о ГЧП

■ Долгосрочное финансирование (более 10 лет) с длительной отсрочкой погашения на время

строительства

10

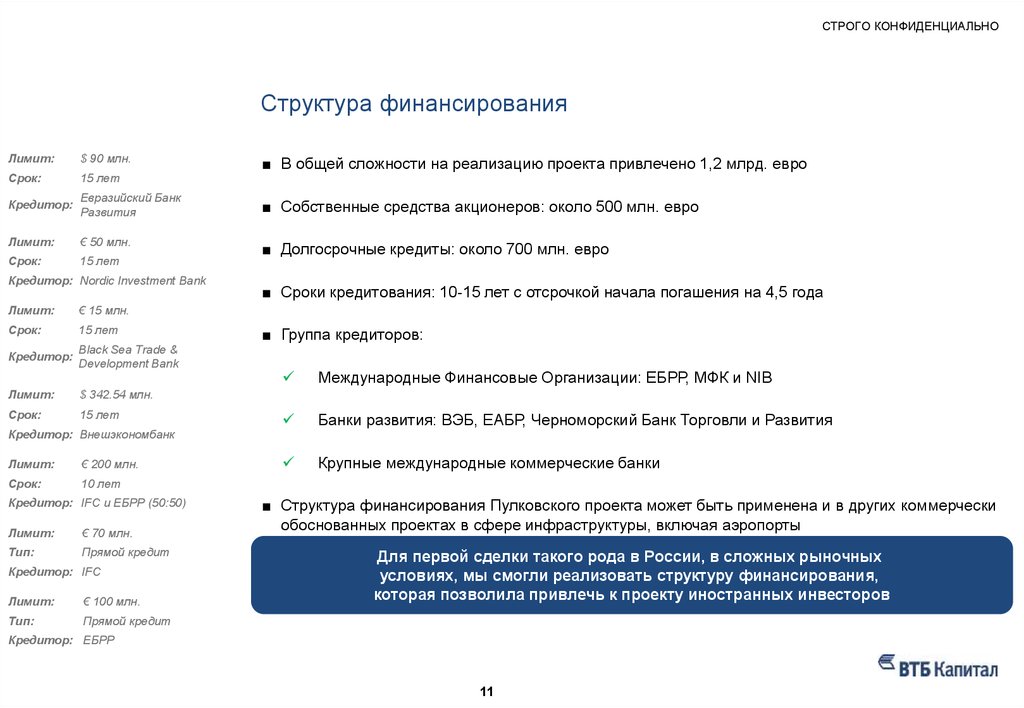

11.

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Структура финансирования

Лимит:

$ 90 млн.

Срок:

15 лет

Кредитор:

Евразийский Банк

Развития

Лимит:

€ 50 млн.

Срок:

15 лет

Кредитор: Nordic Investment Bank

Лимит:

€ 15 млн.

Срок:

15 лет

Black Sea Trade &

Кредитор:

Development Bank

Лимит:

$ 342.54 млн.

Срок:

15 лет

Кредитор: Внешэкономбанк

Лимит:

€ 200 млн.

Срок:

10 лет

Кредитор: IFC и ЕБРР (50:50)

Лимит:

€ 70 млн.

Тип:

Прямой кредит

Кредитор: IFC

Лимит:

€ 100 млн.

Тип:

Прямой кредит

■ В общей сложности на реализацию проекта привлечено 1,2 млрд. евро

■ Собственные средства акционеров: около 500 млн. евро

■ Долгосрочные кредиты: около 700 млн. евро

■ Сроки кредитования: 10-15 лет с отсрочкой начала погашения на 4,5 года

■ Группа кредиторов:

Международные Финансовые Организации: ЕБРР, МФК и NIB

Банки развития: ВЭБ, ЕАБР, Черноморский Банк Торговли и Развития

Крупные международные коммерческие банки

■ Структура финансирования Пулковского проекта может быть применена и в других коммерчески

обоснованных проектах в сфере инфраструктуры, включая аэропорты

Для первой сделки такого рода в России, в сложных рыночных

условиях, мы смогли реализовать структуру финансирования,

которая позволила привлечь к проекту иностранных инвесторов

Кредитор: ЕБРР

11

12. Пулково: международные награды и признание

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Пулково: международные награды и признание

European

Airport

Deal of the Year

2010

“Первый ГЧП проект в России,

который достиг финансового

закрытия в условиях мирового

экономического кризиса…

Первый ГЧП проект размером

свыше 1 млрд. евро,

реализованный на

региональном уровне”

Best Project Finance

Adviser for CEE

2010

Global PPP Transaction

of the Year

2010

European PPP

Transaction of the Year

2010

#2 in the category of

European Infrastructure

Deal of the Year

2010

VTB Capital

#4 in the category

of Global Infrastructure

Deal of the Year

12

Deal of the Year –

Transport

2010

Best Infrastructure deal

in EMEA: the

modernisation of St.

Petersburg’s Pulkovo

Airport

2010

Best Project Finance

Adviser in CEE

2010

13.

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Проект строительства и эксплуатации платной

автомобильной дороги «Западный Скоростной

Диаметр» в Санкт-Петербурге

13

14. Основные параметры Проекта

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Основные параметры Проекта

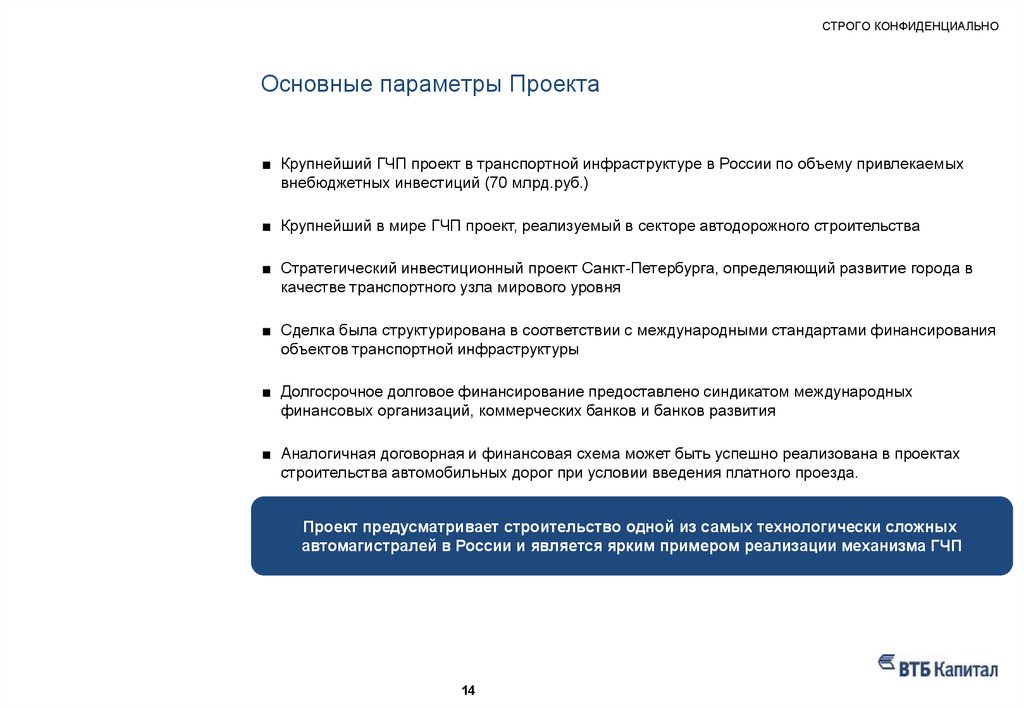

■ Крупнейший ГЧП проект в транспортной инфраструктуре в России по объему привлекаемых

внебюджетных инвестиций (70 млрд.руб.)

■ Крупнейший в мире ГЧП проект, реализуемый в секторе автодорожного строительства

■ Стратегический инвестиционный проект Санкт-Петербурга, определяющий развитие города в

качестве транспортного узла мирового уровня

■ Сделка была структурирована в соответствии с международными стандартами финансирования

объектов транспортной инфраструктуры

■ Долгосрочное долговое финансирование предоставлено синдикатом международных

финансовых организаций, коммерческих банков и банков развития

■ Аналогичная договорная и финансовая схема может быть успешно реализована в проектах

строительства автомобильных дорог при условии введения платного проезда.

Проект предусматривает строительство одной из самых технологически сложных

автомагистралей в России и является ярким примером реализации механизма ГЧП

14

15. Ключевые этапы Проекта

СТРОГО КОНФИДЕНЦИАЛЬНОФевраль 2011

Объявление конкурса

Апрель 2011

Подача заявок на участие в конкурсе

(подано 3 заявки)

Июль 2011

Подача конкурсных предложений от 2 участников конкурса

Август 2011

Консорциум «Магистраль Северной Столицы» («МСС»), участниками которого

являются группа ВТБ и Газпромбанк, объявлен победителем конкурса

23 декабря 2011

Подписание Соглашения о ГЧП состоялось в Санкт-Петербурге в присутствии

Председателя Правительства РФ В.В. Путина

22 июня 2012

Подписание ключевых финансовых соглашений

2013-15

Стадия строительства центрального участка автодороги

2042

Завершение срока действия СГЧП

15

16. Обзор Проекта

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Обзор Проекта

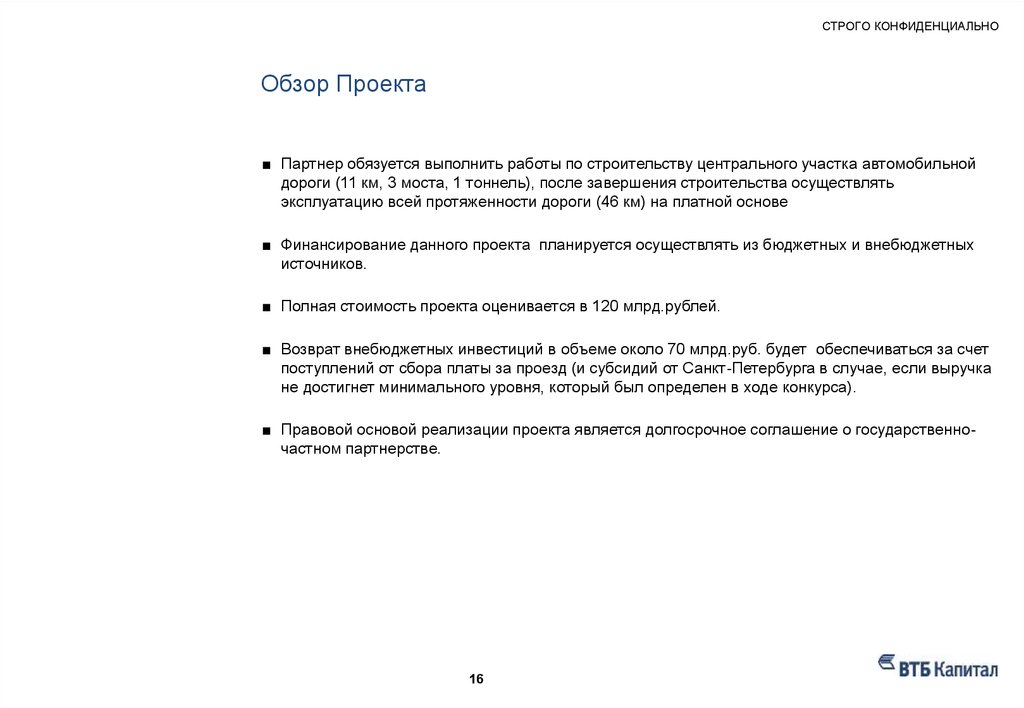

■ Партнер обязуется выполнить работы по строительству центрального участка автомобильной

дороги (11 км, 3 моста, 1 тоннель), после завершения строительства осуществлять

эксплуатацию всей протяженности дороги (46 км) на платной основе

■ Финансирование данного проекта планируется осуществлять из бюджетных и внебюджетных

источников.

■ Полная стоимость проекта оценивается в 120 млрд.рублей.

■ Возврат внебюджетных инвестиций в объеме около 70 млрд.руб. будет обеспечиваться за счет

поступлений от сбора платы за проезд (и субсидий от Санкт-Петербурга в случае, если выручка

не достигнет минимального уровня, который был определен в ходе конкурса).

■ Правовой основой реализации проекта является долгосрочное соглашение о государственночастном партнерстве.

16

17. Строительство Центрального участка ЗСД

СТРОГО КОНФИДЕНЦИАЛЬНОМост через Морской канал

Мост через р. Большая Нева

Центральный

участок

Мост через Петровский канал

17

18. Договорная схема Проекта

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Договорная схема Проекта

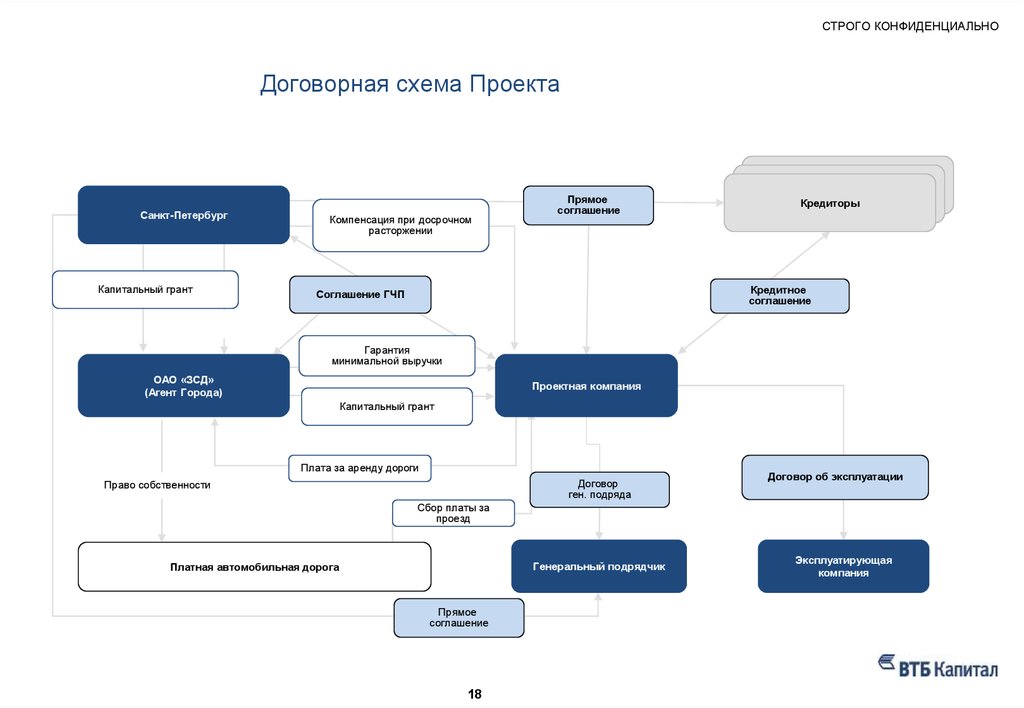

Санкт-Петербург

Капитальный грант

Компенсация при досрочном

расторжении

Прямое

соглашение

Кредиторы

Кредитное

соглашение

Соглашение ГЧП

100% собственность

Гарантия

минимальной выручки

ОАО «ЗСД»

(Агент Города)

Проектная компания

Капитальный грант

Плата за аренду дороги

Договор

ген. подряда

Право собственности

Договор об эксплуатации

Сбор платы за

проезд

Генеральный подрядчик

Платная автомобильная дорога

Прямое

соглашение

18

Эксплуатирующая

компания

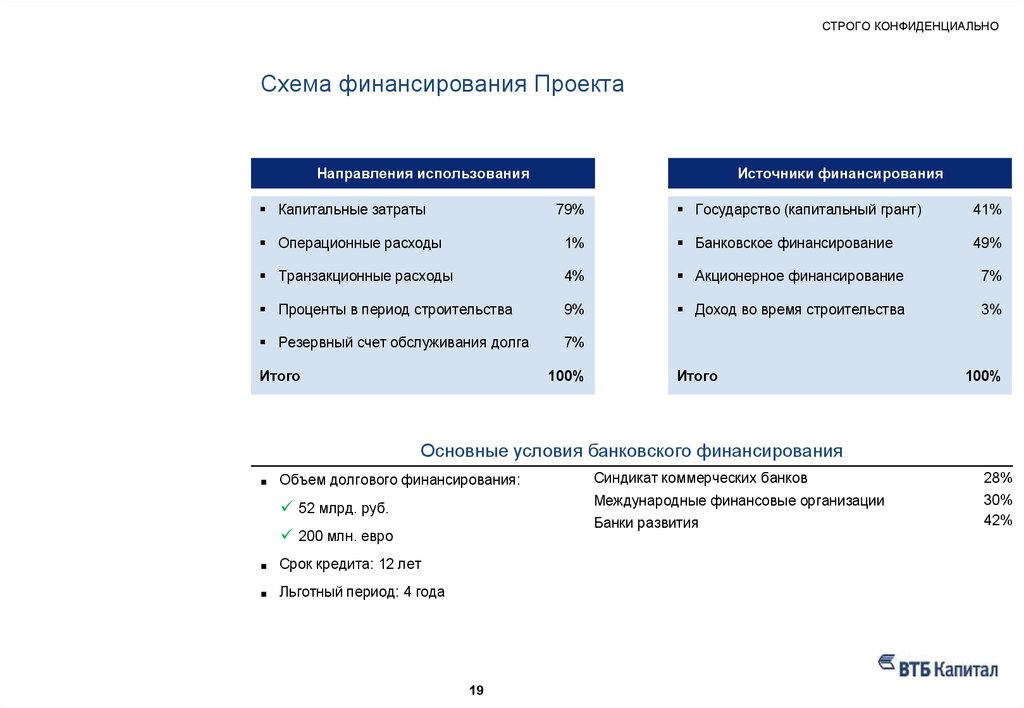

19. Схема финансирования Проекта

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Схема финансирования Проекта

Направления использования

Капитальные затраты

Источники финансирования

79%

Государство (капитальный грант)

41%

49%

Операционные расходы

1%

Банковское финансирование

Транзакционные расходы

4%

Акционерное финансирование

7%

Проценты в период строительства

9%

Доход во время строительства

3%

Резервный счет обслуживания долга

7%

Итого

100%

Итого

100%

Основные условия банковского финансирования

■

Объем долгового финансирования:

Синдикат коммерческих банков

28%

52 млрд. руб.

Международные финансовые организации

30%

42%

Банки развития

200 млн. евро

■

Срок кредита: 12 лет

■

Льготный период: 4 года

19

20. Основные выводы – как обеспечить финансирование

СТРОГО КОНФИДЕНЦИАЛЬНОНАШ ОПЫТ – ПРИМЕРЫ РЕАЛИЗОВАННЫХ ПРОЕКТОВ

Основные выводы – как обеспечить финансирование

■ Профессиональная проектная команда - консорциум финансовых инвесторов, операторов и

подрядчиков на всех этапах подготовки и реализации проекта

■ Привлечение консультантов (финансовый, технический и юридический) с большим опытом

работы в сфере инфраструктуры, как в России, так и за рубежом

■ Исчерпывающий анализ финансовых рынков с целью выявления всех доступных вариантов

финансирования

■ Договорная структура, обеспечивающая адекватное распределение рисков между всеми

участниками проекта

■ Детальный процесс должной проверки (due diligence) в соответствии с международными

стандартами (отдельно для инвесторов и отдельно для кредиторов)

■ Тесное взаимодействие инвесторов с кредиторами с целью разработки предварительной

структуры финансирования на самой ранней стадии проекта и ее дальнейшей оптимизации

■ Поддержка МФО и банков развития (ЕБРР и ВЭБ) на всех этапах подготовки и реализации

проекта

20

Финансы

Финансы