Похожие презентации:

Правовое регулирование отношений с иностранным элементом

1. Тема №3

• Правовое регулирование отношений синостранным элементом

2. 1 учебный вопрос

• Правовое регулирование отношений повзиманию прямых налогов в

международном налоговом праве

3. Налог на прибыль организаций

• Нерезиденты уплачивают налог наприбыль организаций по НК РФ если:

• 1) получают доход от источников в РФ через

действующие постоянные

представительства;

• 2) получают доход от источников в РФ

4. Специфика налогообложения НПО

• 1) взимание налога предусмотрено только вотношении доходов, полученных на

территории

РФ

(от

источников,

находящихся в России);

5.

• 2) нормативно установлены некоторыекатегории доходов, признаваемые как

полученные на территории РФ;

6.

• 3) значительное место в регулированииналога на прибыль занимают положения

международных соглашений, которые

могут

устанавливать

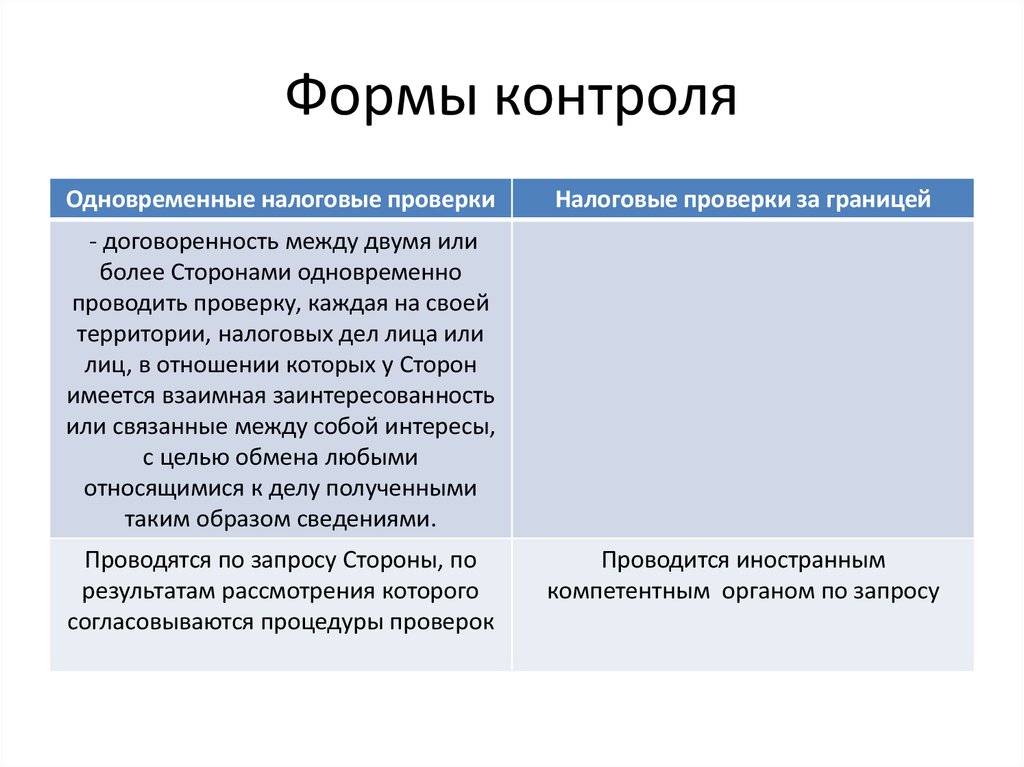

иные

правила

налогообложения;

7.

• 4) правила исчисления и уплаты налогазависят

от

статуса

деятельности

иностранной организации на территории

РФ (есть представительство или нет)

8. Постоянное представительство

• филиал, представительство, отделение,бюро, контора, агентство, любое другое

обособленное подразделение или иное

место деятельности этой организации,

через которое организация регулярно

осуществляет

предпринимательскую

деятельность на российской территории, в

том числе через зависимого агента

9. Зависимый агент

• лицо, которое на основании договорныхотношений

с

этой

организацией

представляет ее интересы в Российской

Федерации, действует на территории

последней от имени этой организации,

имеет и регулярно использует полномочия

на

заключение

контрактов

или

согласование их существенных условий от

ее имени, создавая при этом правовые

последствия

именно

для

данной

организации

10. Строительная площадка как обособленное подразделение

• 1) место строительства новых, а такжереконструкции, технического перевооружения и

(или)

ремонта

существующих

объектов

недвижимого

имущества

(за

исключением

воздушных и морских судов, судов внутреннего

плавания и космических объектов);

• 2) место строительства и (или) монтажа, ремонта,

реконструкции

и

(или)

технического

перевооружения сооружений, в том числе плавучих

и буровых установок, а также машин и

оборудования, нормальное функционирование

которых

требует

жесткого

крепления

на

фундаменте или к конструктивным элементам

зданий, сооружений или плавучих сооружений

11. Объект налогообложения

• - доходы постоянных представительств (втом числе от владения, пользования и (или)

распоряжения

имуществом

данных

представительств);

• -доходы по 309 ст. (дивиденды, проценты,

роялти, при ликвидации обществ и др.)

12. Налоговая база

• Денежноевыражение

налоговый период.

доходов

за

• Если

несколько

обособленных

подразделений, то база определяется

отдельно по каждому

13.

• налог на прибыль взимается только с техдоходов

иностранной

организации,

которые непосредственно связаны с ее

деятельностью

через

постоянное

представительство и могут быть отнесены к

этому постоянному представительству

14. Такая связь определяется

• функциями;• используемыми активами;

• принимаемыми экономическими

(коммерческими) рисками.

• При распределении мирового дохода могут

учитываться

внутренние

финансовые

документы корпорации

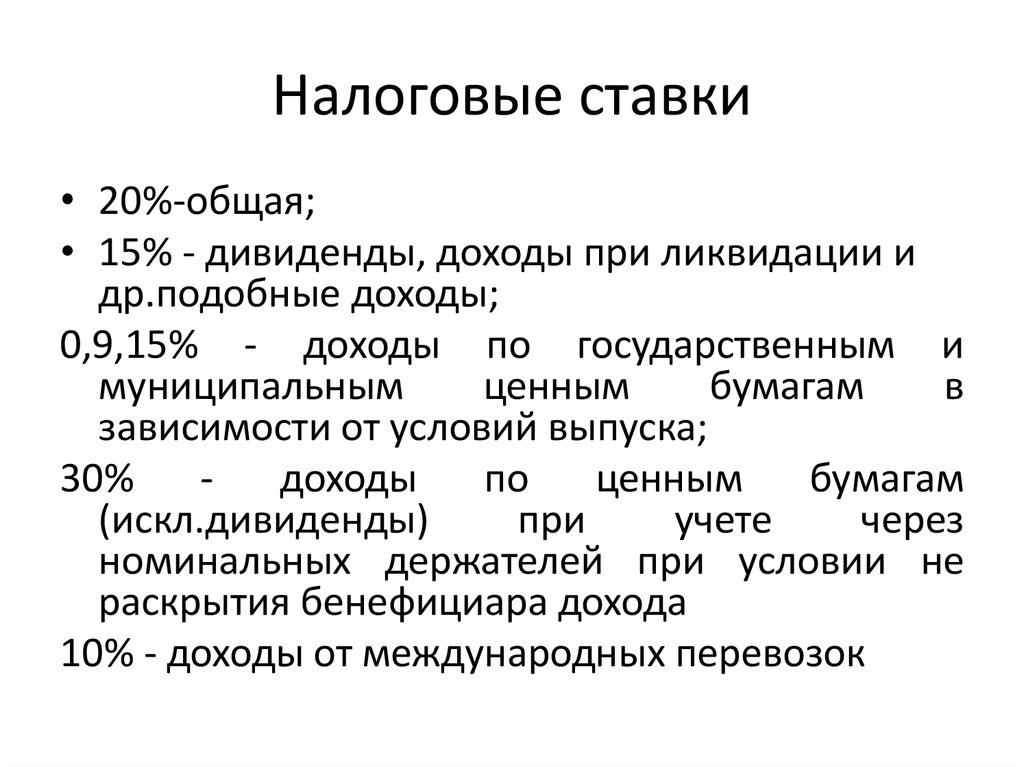

15. Налоговые ставки

• 20%-общая;• 15% - дивиденды, доходы при ликвидации и

др.подобные доходы;

0,9,15% - доходы по государственным и

муниципальным

ценным

бумагам

в

зависимости от условий выпуска;

30%

доходы

по

ценным

бумагам

(искл.дивиденды)

при

учете

через

номинальных держателей при условии не

раскрытия бенефициара дохода

10% - доходы от международных перевозок

16.

• При получение нерезидентом дохода отисточника в РФ вне деятельности его

постоянного представительства источник

выплаты такого дохода выступает его

налоговым агентом

17. Налогообложение иностранных доходов резидентов

• Резиденты учитывают доходы, полученныеот внешних источников, в своей налоговой

базе.

• Ст.311 НК предусматривает механизм

зачета с целью избежания двойного

налогообложения

18. Для зачета необходимо

• 1) документ, подтверждающий оплату(удержание)

налога

в

иностранной

юрисдикции;

• 2) общая российская декларация;

• 3)декларация об иностранных доходах

• 4) иные подтверждающие документы

19. Налогообложение прибыли КИК

• Если нераспределенная прибыль КИКпревышает 10 млн рублей, то данная сумма

включается в налоговую базу российского

контролирующего лица

20. 2 учебный вопрос

• Правовое регулирование взиманиякосвенных налогов в международном

налоговом праве

21.

• Администрированиеуплаты

НДС

нерезидентами основано на использовании

института налогового агента

22. Статусы нерезидента по НДС

• - самостоятельный, "активный" налогоплательщик,выполняющий в полном объеме установленные

обязанности по исчислению и уплате НДС;

• - номинальный, "пассивный" налогоплательщик,

когда расчет налога и перечисление его в бюджет

осуществляет налоговый агент;

• - налоговый агент по уплате НДС;

• - носитель налога как потребитель товаров (работ,

услуг), в цене которых заложена сумма НДС.

23. Место реализации товара - России

• - товар находится на территории, неотгружается и не транспортируется;

• - товар в момент начала отгрузки или

транспортировки находится на территории

России

24. Место реализации услуг(работ) - Россия

Место реализации услуг(работ) Россия• - связаны непосредственно с недвижимым

имуществом;

• - фактически оказываются на территории

РФ

в

сфере

культуры,

искусства,

образования

(обучения),

физической

культуры, туризма, отдыха и спорта;

25.

• - непосредственно связаны с перевозкой и (или)транспортировкой, при этом пункт отправления и

(или) пункт назначения находятся на территории РФ,

и они оказываются (выполняются) российскими

организациями

или

индивидуальными

предпринимателями;

• выполняются

в

процессе

деятельности

организации

или

индивидуального

предпринимателя, осуществляемой на территории

РФ;

• - оказываются покупателю, который осуществляет

деятельность на территории РФ.

26. 3 учебный вопрос

• Налоговый контроль отношений в сферемеждународного налогового права

27. Правовая основа

• Конвенция о взаимной административнойпомощи по налоговым делам

• (Заключена в г. Страсбурге 25.01.1988)

28. Формы контроля

Одновременные налоговые проверкиНалоговые проверки за границей

- договоренность между двумя или

более Сторонами одновременно

проводить проверку, каждая на своей

территории, налоговых дел лица или

лиц, в отношении которых у Сторон

имеется взаимная заинтересованность

или связанные между собой интересы,

с целью обмена любыми

относящимися к делу полученными

таким образом сведениями.

Проводятся по запросу Стороны, по

результатам рассмотрения которого

согласовываются процедуры проверок

Проводится иностранным

компетентным органом по запросу

29.

• Определяющее значение в осуществленииналогового

контроля

в

сфере

международного

налогового

права

отводится

международному

обмену

налоговозначимой информацией

30. 4 учебный вопрос

• Правовой статус публичных компаний припроведении налогового контроля

31. Особый статус принадлежит

• Банкам• Факторинговым компаниям

• Профессиональным участникам рынка

ценных бумаг и другим финансовым

институтам, на которых действующее

законодательство возлагает обязанность по

сбору информации о бенефициарах счетов,

платежей, активов и передаче информации

компетентному органу

Финансы

Финансы