Похожие презентации:

Лекция 3. Правовой статус субъектов налоговых отношений

1. ЛЕКЦИЯ 3 – ПРАВОВОЙ СТАТУС СУБЪЕКТОВ НАЛОГОВЫХ ОТНОШЕНИЙ

Вопросы:1. Состав и структура налоговых органов. Их компетенции.

2. Статус и полномочия межрегиональных налоговых

инспекций

3. Права налоговых органов и налогоплательщиков

4. Обязанности налоговых органов и налогоплательщиков

5. Ответственность за налоговые правонарушения

2. Вопрос 1 - Состав и структура налоговых органов. Их компетенции

Налоговыми органами в РФ являются ФНС РФи ее подразделения.

В отдельных случаях этими полномочиями обладают таможенные органы, финансовые органы.

Налоговая служба выступает в качестве:

а) единой системы контроля;

б) независимой системы контроля;

в) централизованной системы контроля.

Основной источник финансирования — средства федерального

бюджета РФ

3. ФНС РФ находится в ведомстве Минфина. (Министр финансов – Силуанов Антон Германович). Руководитель ФНС России – Мишустин Михаил Владимиро

ФНС РФ находится в ведомствеМинфина.

(Министр финансов – Силуанов Антон

Германович).

Руководитель ФНС России –

Мишустин Михаил Владимирович.

4. По иерархии управления система налоговых органов делится на 4 уровня:

Центральный аппарат ФНС РФМежрегиональные налоговые инспекции

Инспекции по субъектам федерации

Инспекции по районам и городам, МРИ

5. Основные задачи ФНС России :

• контроль за соблюдением налогового законодательства,полнотой и своевременностью уплаты налогов, сборов;

• участие в разработке и проведении рациональной

налоговой политики;

• осуществление валютного контроля;

• проведение государственной регистрации юридических

лиц, ведение ЕГРЮЛ;

• проведение государственной регистрации и ведение

ЕГРИП.

6.

В настоящее время одной изприоритетных задач

налоговой службы является:

разработка и реализация целевой

комплексной программы информатизации налоговых органов как мер

организационного, научно-технического, кадрового, материального и

финансового характера

7. Персонал налоговых органов состоит: - из должностных лиц (начальника и инспекторов); - оперативного состава (юристов, бухгалтеров и др.) - всп

Персонал налоговых органов состоит:- из должностных лиц (начальника и

инспекторов);

- оперативного состава (юристов, бухгалтеров

и др.)

- вспомогательного состава (секретарей,

водителей и

др.).

Основное должностное лицо - налоговый

инспектор, на которого возложено выполнение

контрольной работы.

8. Внутренняя структура налоговых органов построена по функциональному признаку. К основным функциям местного звена федеральной налоговой

Внутренняя структура налоговых органов построена по функциональномупризнаку.

К основным функциям местного звена федеральной налоговой службы

относятся:

- обеспечение учета налогоплательщиков;

- обеспечение контроля за выполнением налогового законодательства;

- ведение оперативно-бухгалтерского учета сумм налогов;

- применение мер по пресечению нарушений законов о налогах;

- осуществление контроля за наличным денежным обращением;

- применение мер для ликвидации убытков, нанесенных бюджету;

- применение ответственности к нарушителям налогового законодательства

- учет, оценки и реализация конфискованного имущества;

- выполнение функции агента валютного контроля.

9. Нормативное распределение по численности работников:

• контрольный блок (отделы камеральных и выездныхпроверок) должен составлять не менее 40% от предельной

численности работников инспекции;

• отдел финансового и общего обеспечения - не более 12,5%

от предельной численности работников инспекции;

• численность работников отдела камеральных проверок

должна составлять не менее 55% от общей численности

работников отделов камеральных и выездных проверок.

10. Налоговое право

• этосистема финансово-правовых норм,

регулирующих общественные

отношения по установлению, введению

в действие и взиманию налогов.

11.

Объектыналоговых

правоотношений

материальные блага

юридических лиц

и физических лиц,

с которых в

установленном

законом порядке

взимаются налоги,

сборы, пошлины.

12.

Субъектыналоговых

правоотношений

государственные

налоговые органы,

налогоплательщики

(юр. и физ. лица)

и налоговые

представители

(агенты).

13. Отношения налогового права с другими отраслями права

налоговоеконституционное

бюджетное

гражданское

таможенное

административное

14. Источниками налогового права являются нормативные правовые акты, в которых содержатся нормы налогового права

• Конституция РФ, в которой закрепленыосновополагающие нормы налогового права;

законодательство РФ и субъектов Федерации о налогах и

сборах;

• подзаконные акты государственных органов

исполнительной власти и исполнительных органов

местного самоуправления о налогах и сборах;

• международные договоры по вопросам налогообложения.

15.

Налоговый законобладающий высшей юридической силой

нормативный акт, принятый в специальном

порядке представительным органом

государственной власти и регулирующий

общественные отношения в налоговой сфере.

16. Взаимосвязанная совокупность нормативных актов различного уровня, содержащих налоговые нормы

система налогового аконодательстваНК РФ; федеральные законы о налогах и сборах,

принятые в соответствии НК.

17. Вопрос 2 - Статус и полномочия межрегиональных налоговых инспекций

Основные функции:по решению ФНС РФ проводить проверки налоговых органов и федеральных

государственных унитарных предприятий;

участвовать в совместных выездных (повторных выездных) налоговых проверках,

назначаемых налоговыми органами, входящими в федеральный округ;

проводить анализ схем уклонения от налогообложения и подготавливать предложения по

выявлению, пресечению и предупреждению данных схем;

по решению ФНС организовывать и проводить комплексные и тематические проверки

управлений ФНС России по субъектам РФ;

организовывать обмен информацией между управлениями ФНС России по субъектам РФ;

оказывать помощь налоговым органам ФО при представлении ими интересов государства в

федеральном арбитражном суде;

рассматривать обращения ЮЛ и ФЛ по вопросам, относящимся к компетенции

Межрегиональной инспекции.

18. Межрегиональная инспекция имеет право запрашивать и проверять в управлениях ФНС России по субъектам РФ и федеральных государственных уни

Межрегиональная инспекция имеет право запрашивать ипроверять в управлениях ФНС России по субъектам РФ и

федеральных государственных унитарных предприятиях и

учреждениях:

акты комплексных и тематических проверок налоговых органов городского и

районного уровней;

решения коллегий;

приказы, акты и справки других проверяющих органов;

денежные документы, бухгалтерские регистры учета и отчетности;

планы, сметы, кассовую наличность и ценные бумаги;

правильность расходования материальных ценностей;

получать письменные объяснения должностных лиц;

др. документы, необходимые для проверки финансово-хозяйственной

деятельности.

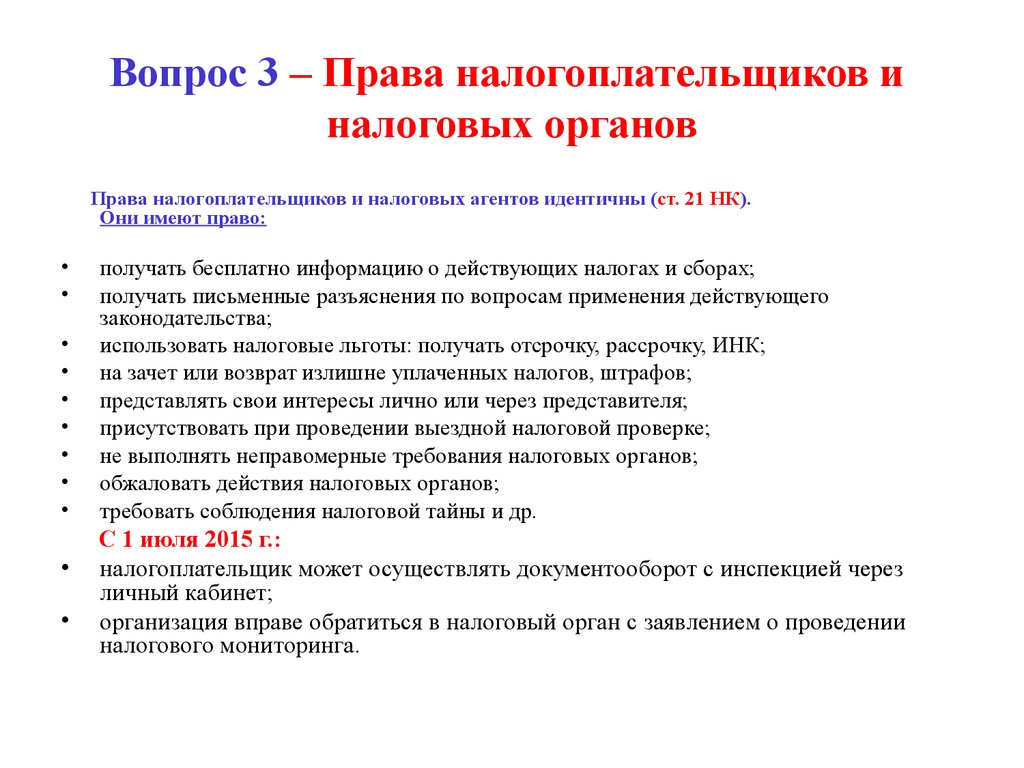

19. Вопрос 3 – Права налогоплательщиков и налоговых органов

Права налогоплательщиков и налоговых агентов идентичны (ст. 21 НК).Они имеют право:

получать бесплатно информацию о действующих налогах и сборах;

получать письменные разъяснения по вопросам применения действующего

законодательства;

использовать налоговые льготы: получать отсрочку, рассрочку, ИНК;

на зачет или возврат излишне уплаченных налогов, штрафов;

представлять свои интересы лично или через представителя;

присутствовать при проведении выездной налоговой проверке;

не выполнять неправомерные требования налоговых органов;

обжаловать действия налоговых органов;

требовать соблюдения налоговой тайны и др.

С 1 июля 2015 г.:

налогоплательщик может осуществлять документооборот с инспекцией через

личный кабинет;

организация вправе обратиться в налоговый орган с заявлением о проведении

налогового мониторинга.

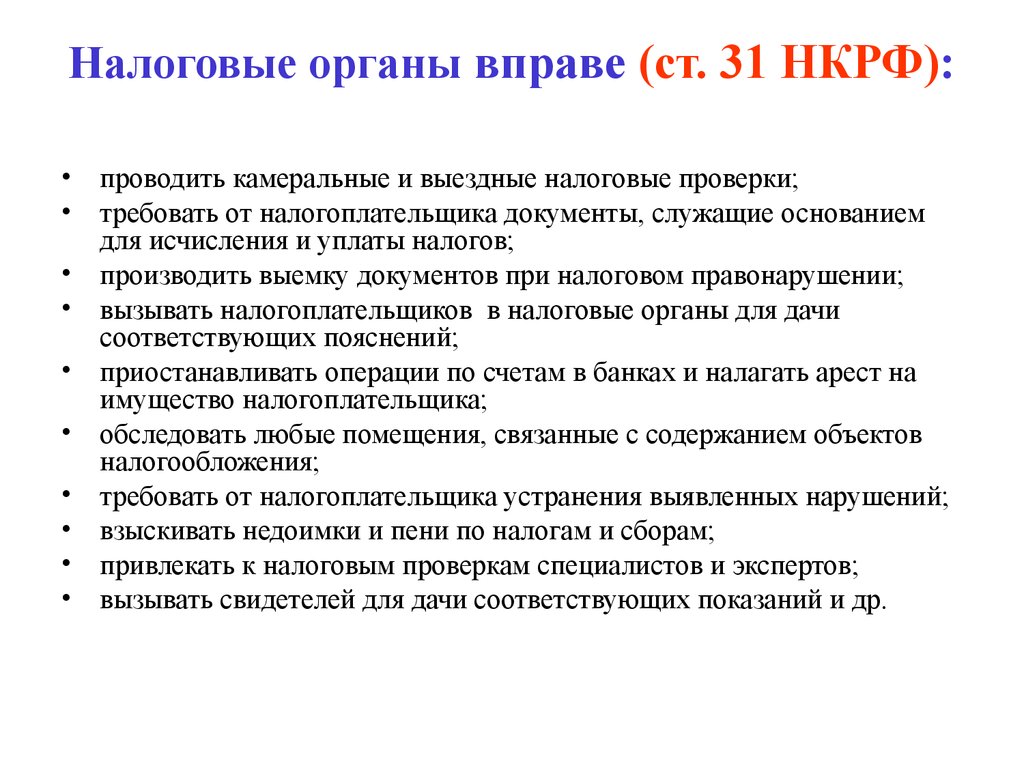

20. Налоговые органы вправе (ст. 31 НКРФ):

проводить камеральные и выездные налоговые проверки;

требовать от налогоплательщика документы, служащие основанием

для исчисления и уплаты налогов;

производить выемку документов при налоговом правонарушении;

вызывать налогоплательщиков в налоговые органы для дачи

соответствующих пояснений;

приостанавливать операции по счетам в банках и налагать арест на

имущество налогоплательщика;

обследовать любые помещения, связанные с содержанием объектов

налогообложения;

требовать от налогоплательщика устранения выявленных нарушений;

взыскивать недоимки и пени по налогам и сборам;

привлекать к налоговым проверкам специалистов и экспертов;

вызывать свидетелей для дачи соответствующих показаний и др.

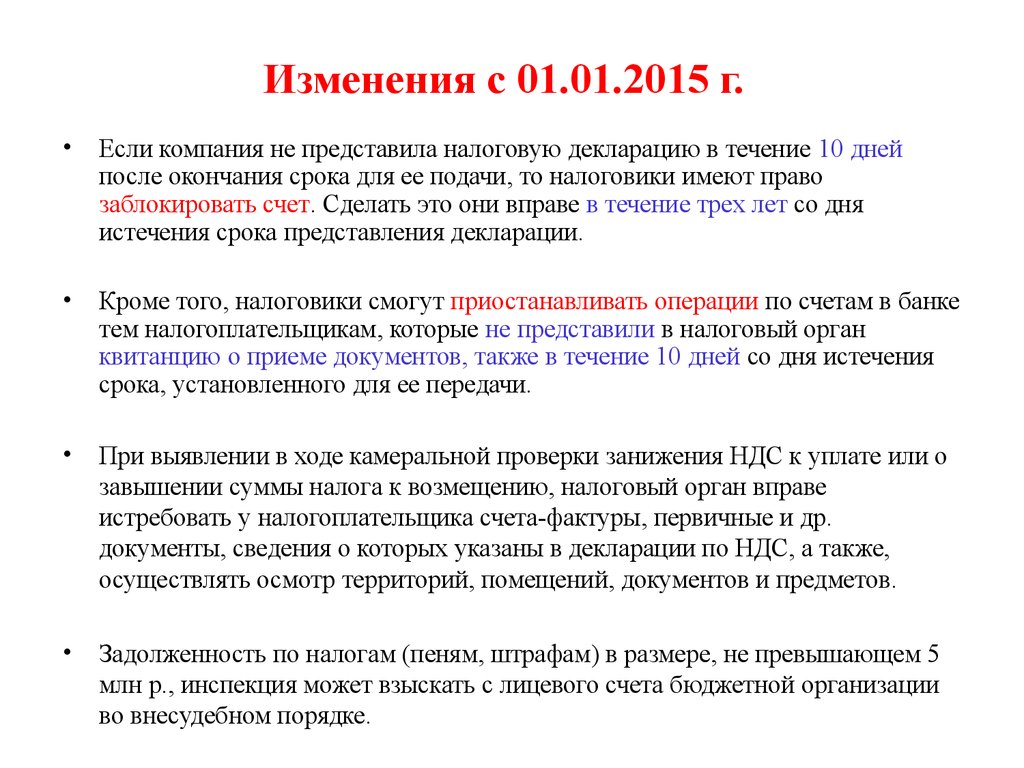

21. Изменения с 01.01.2015 г.

Если компания не представила налоговую декларацию в течение 10 дней

после окончания срока для ее подачи, то налоговики имеют право

заблокировать счет. Сделать это они вправе в течение трех лет со дня

истечения срока представления декларации.

Кроме того, налоговики смогут приостанавливать операции по счетам в банке

тем налогоплательщикам, которые не представили в налоговый орган

квитанцию о приеме документов, также в течение 10 дней со дня истечения

срока, установленного для ее передачи.

При выявлении в ходе камеральной проверки занижения НДС к уплате или о

завышении суммы налога к возмещению, налоговый орган вправе

истребовать у налогоплательщика счета-фактуры, первичные и др.

документы, сведения о которых указаны в декларации по НДС, а также,

осуществлять осмотр территорий, помещений, документов и предметов.

Задолженность по налогам (пеням, штрафам) в размере, не превышающем 5

млн р., инспекция может взыскать с лицевого счета бюджетной организации

во внесудебном порядке.

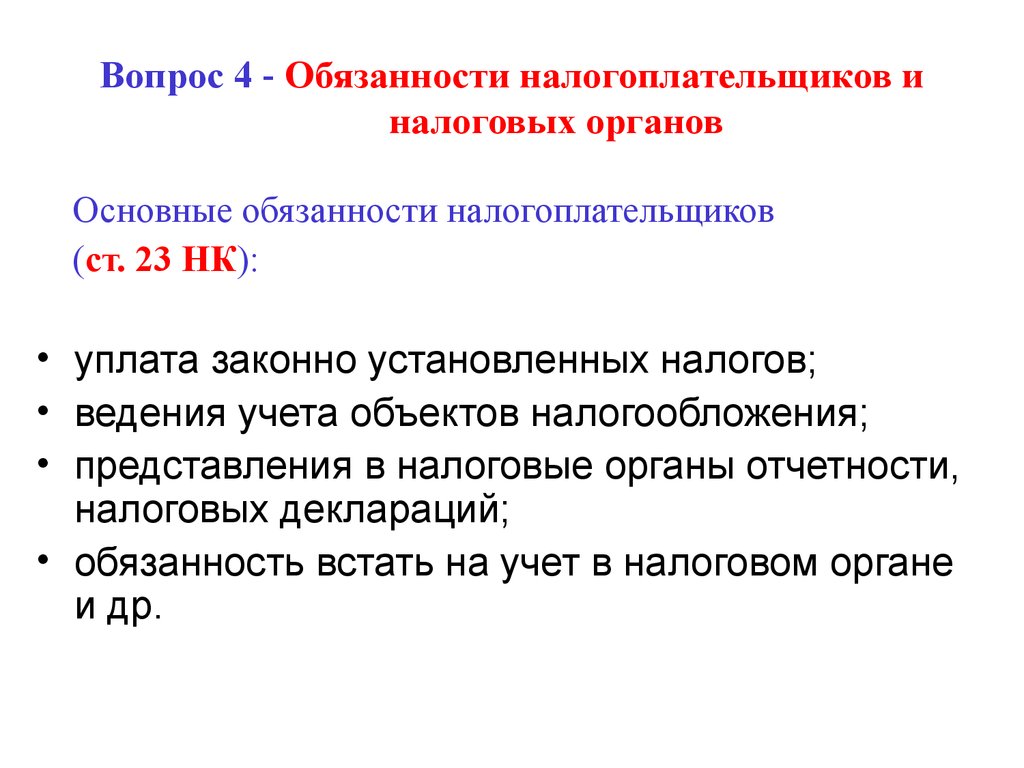

22. Вопрос 4 - Обязанности налогоплательщиков и налоговых органов

Основные обязанности налогоплательщиков(ст. 23 НК):

• уплата законно установленных налогов;

• ведения учета объектов налогообложения;

• представления в налоговые органы отчетности,

налоговых деклараций;

• обязанность встать на учет в налоговом органе

и др.

23. С 2013 г. организации (за исключением тех, которые не обязаны вести бухучет) должны представлять в налоговый орган только годовую бухгалтерск

С 2013 г. организации (за исключением тех,которые не обязаны вести бухучет) должны

представлять в налоговый орган только

годовую бухгалтерскую (финансовую)

отчетность. Срок ее подачи - не позднее трех

месяцев после окончания отчетного года, то

есть по 31 марта включительно.

24. Кроме этого, налогоплательщики-организации и ИП обязаны письменно сообщать в налоговый орган по месту учета: - об участии в российских и ин

Кроме этого, налогоплательщики-организации иИП обязаны письменно сообщать в налоговый

орган по месту учета:

- об участии в российских и иностранных

организациях;

- обо всех обособленных подразделениях в РФ;

- о банкротстве, ликвидации или реорганизации;

- об изменении местонахождения или места

жительства.

Все это необходимо делать в установленные

законодательством сроки.

25. С 2015 г. налогоплательщики обязаны:

• налогоплательщики, обязаны представлять налоговуюдекларацию в электронной форме, при этом, должны

направлять налоговому органу квитанцию о приеме

документов, которые были переданы им в электронной

форме;

• ФЛ должны сообщать в инспекцию об объектах

обложения транспортным налогом, земельным налогом

и налогом на имущество, если они не получали

уведомлений и не платили налоги;

• ФЛ должно в этом случае представить в налоговый

орган правоустанавливающие документы. Эти сведения

необходимо направить однократно до 31 декабря года,

следующего за истекшим налоговым периодом.

26. Налоговые органы обязаны (ст. 32 НК РФ) :

– соблюдать законодательство о налогах и сборах иосуществлять контроль за соблюдением ;

– вести в установленном порядке учет организаций и

физических лиц;

– бесплатно информировать налогоплательщиков о

действующих налогах и сборах, предоставлять формы

налоговой отчетности;

– осуществлять возврат или зачет излишне уплаченных

сумм налогов;

– соблюдать налоговую тайну;

– направлять налогоплательщику копии акта налоговой

проверки и решения налогового органа, налоговое

уведомление и требование об уплате налога и сбора.

27. Кроме того, органы, осуществляющие регистрацию актов гражданского состояния ФЛ, обязаны сообщать в налоговые органы о фактах заключения и

Кроме того, органы, осуществляющиерегистрацию актов гражданского состояния

ФЛ, обязаны сообщать в налоговые органы о

фактах заключения и расторжения брака,

установления отцовства, в органы опеки и

попечительства - о фактах установления и

прекращения опеки и попечительства.

28. Должностные лица налоговых органов обязаны (ст. 33 НК РФ):

• действовать в строгом соответствии с НК РФи иными ФЗ;

• реализовывать в пределах своей

компетенции права и обязанности налоговых

органов;

• корректно и внимательно относиться к налогоплательщикам, их представителям и иным

участникам налоговых правоотношений, не

унижать их честь и достоинство.

29. Вопрос 5 - Ответственность за налоговые правонарушения

Виды ответственности:- финансовая (штрафные санкции);

- административная;

- уголовная.

Пени начисляется дополнительно к предъявленным

санкциям (за каждый день просрочки на всю сумму

долга в размере 1/300 ставки рефинансирования)

(Ключевая ставка Банка России на сегодня 11% ).

30. Ответственность налогоплательщика наступает за:

• нарушение срока или уклонение отпостановки на учет в налоговом органе;

• непредоставление налоговой

декларации;

• грубое нарушение правил учета

доходов, расходов, объектов

налогообложения;

• полную или частичную неуплату сумм

налога; и др.

31. - воспрепятствование доступу должностного лица на территорию; - несоблюдение правил владения, пользования или распоряже- ния имуществом, н

- воспрепятствование доступу должностного лица натерриторию;

- несоблюдение правил владения, пользования или распоряжения имуществом, на которое наложен арест;

- непредоставление сведений для осуществления налогового

контроля;

- отказ специалиста, эксперта от участия в проведении

налоговой проверки и др.

32. Налоговые инспекции несут ответственность (ст. 35 НК РФ) :

• За полный и своевременный учет всехналогоплательщиков и за проведение в них

документальных проверок (не реже 1 раза в 2

года).

• За невыполнение должностными лицами

налоговых органов своих обязанностей они

привлекаются к дисциплинарной, материальной и

уголовной ответственности в соответствии с

действующим законодательством.

33. Налоговые и таможенные органы несут ответственность за убытки, причиненные налогоплательщикам вследствие своих неправомерных действий и

Налоговые и таможенные органы несутответственность за убытки,

причиненные налогоплательщикам

вследствие своих неправомерных

действий или бездействия, а также действий их должностных лиц.

Причиненные налогоплательщикам

убытки возмещаются за счет

федерального бюджета в порядке,

предусмотренном НК и ФЗ.

34.

Налогоплательщику предоставленоправо проводить перерасчет

налоговой базы и суммы налога за

налоговый период, в котором

выявлены ошибки, относящиеся к

прошлым периодам, в тех случаях,

когда они привели к излишней уплате

налога.

35. Налоговое правоотношение включает в себя также осуществление налогового контроля, обжалование актов налоговых органов, действий или безд

Налоговое правоотношение включает в себятакже осуществление налогового контроля,

обжалование актов налоговых органов,

действий или бездействий их должностных

лиц и привлечение их к ответственности за

налоговое правонарушение (статья 35 НК

РФ).

36. Каждый налогоплательщик вправе обжаловать акты налоговых органов в порядке, установленном федеральным законодательством. Жалобы подаютс

Каждый налогоплательщик вправе обжаловать актыналоговых органов в порядке, установленном федеральным

законодательством.

Жалобы подаются в те государственные налоговые

инспекции, которым они непосредственно подчинены.

Жалобы рассматриваются, и решения по ним принимаются не

позднее 1 месяца со дня их поступления.

Решения по жалобам могут быть обжалованы в течение 1

месяца в вышестоящие государственные налоговые

инспекции.

В случае несогласия с решением ИФНС России, оно может

быть обжаловано в органах Арбитражного суда или в судах

общей юрисдикции.

37.

• Для решений о привлечении (или об отказе в привлечении)к налоговой ответственности теперь предусмотрен

обязательный досудебный порядок обжалования.

• Решение, вынесенное по результатам налоговой проверки,

может быть обжаловано в судебном порядке только после

обжалования в вышестоящем налоговом органе.

• Налогоплательщики стали прибегать к попыткам

разрешения споров путем подачи апелляционных жалоб.

• Это способствует усилению ответственности налоговых

органов за состояние законности в налоговых правоотношениях, а также сокращению налоговых споров в судах.

Финансы

Финансы Право

Право